Содержание

- Как «потратить» чистую прибыль правильно

- Что такое капитал и прибыль

- Распределяем прибыль

- Нераспределенная прибыль ООО: наиболее эффективные способы использования

- Что значит «нераспределенная прибыль ООО»

- За счет чего формируется нераспределенная прибыль ООО

- Нераспределенная прибыль прошлых лет в бухучете

- На что можно потратить нераспределенную прибыль ООО

- Куда еще можно направить нераспределенную прибыль ООО

- Увеличение уставного капитала ООО за счет нераспределенной прибыли

- Что делать с нераспределенной прибылью при ликвидации ООО

- Нераспределенная прибыль при ликвидации ООО с единственным участником

- Вопрос 11.3. Управление затратами фирмы.

Как «потратить» чистую прибыль правильно

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 23 мая 2014 г.

Содержание журнала № 11 за 2014 г.Ю.А. Иноземцева, эксперт по бухгалтерскому учету и налогообложению

Как известно, чистую прибыль (ЧП) компании распределяют собственники. Но каким бы ни было их решение, бухгалтер должен отразить его в учете и отчетности. Загвоздка в том, что в нормативных актах по бухучету говорится только о том, как посчитать прибыльп. 83 Положения, утв. Приказом Минфина от 29.07.98 № 34н. В течение года она накапливается по кредиту счета 99 «Прибыли и убытки», а при составлении годовой бухгалтерской отчетности сумма чистой прибыли списывается со счета 99 в кредит счета 84 «Нераспределенная прибыль». Кредитовое сальдо по счету 84 — это и есть ваша нераспределенная прибыль (НРП). А вот о том, как «потратить» прибыль, в нормативных актах по бухучету практически ничего не сказано, есть лишь упоминание в Плане счетов.

Порядок распределения ЧП установлен Законами об АО и ОООподп. 11 п. 1 ст. 48 Закона от 26.12.95 № 208-ФЗ (далее — Закон об АО); подп. 7 п. 2 ст. 33 Закона от 08.02.98 № 14-ФЗ (далее — Закон об ООО). При этом акционерные общества обязаны часть ЧП направить в резервный фонд, а ООО могут это делать по желаниюпп. 1, 2 ст. 35 Закона об АО; п. 1 ст. 30 Закона об ООО. Остальную прибыль акционеры (участники) могут распределить по собственному усмотрению. Так, при соблюдении определенных условий они могут направить прибыль на выплату дивидендовстатьи 42, 43 Закона об АО; п. 1 ст. 28, ст. 29, п. 1 ст. 30 Закона об ООО. А иногда собственники принимают решение направить ЧП на приобретение новых ОС или выплату премий работникам. Но Законы об АО и ООО не говорят о том, как в этих случаях отразить распределение НРП в бухучете.

Чтобы разобраться в этом вопросе, сначала поговорим о том, что такое НРП с точки зрения отчетности.

Что такое капитал и прибыль

Нераспределенная прибыль — это часть капитала организации, она отражается в разделе III «Капитал и резервы» баланса.

Стандартами установлены правила только для признания активов и обязательств, а капитал — это арифметическая разность между ними. Правил учета капитала не существует ни в РСБУ, ни в МСФО.

В свою очередь, прибыль — это разница между доходами и расходамип. 7 МСФО (IAS) 1 «Представление финансовой отчетности».

Так же как и в случае с капиталом, стандартами установлены только правила учета доходов и расходов, а прибыль — производная величина.

Учет доходов регулируется специальным стандартом ПБУ 9/99, а расходов — ПБУ 10/99. Причем понятия «доходы» и «расходы» также определяются с помощью категорий «активы» и «обязательства».

Так, доходы организации — это увеличение ее экономических выгод в результате поступления активов или погашения обязательств, за исключением вкладов участниковп. 2 ПБУ 9/99. Как видно из формулы для расчета капитала, в результате поступления активов или погашения обязательств капитал увеличивается.

Расходы организации — это, напротив, уменьшение ее экономических выгод в результате выбытия активов и (или) возникновения обязательств, за исключением уменьшения вкладов по решению участников (собственников имущества)п. 2 ПБУ 10/99. В результате выбытия активов или возникновения обязательств капитал организации уменьшается.

Конечно, это только общие определения доходов и расходов, для их признания необходимо соблюдение определенных условий, установленных в ПБУ 9/99 и 10/99, но в этой статье мы их рассматривать не будем.

Отметим, что увеличение или уменьшение экономических выгод организации, произошедшее в результате операций с ее собственниками (например, выплата дивидендов), не признается ни доходами, ни расходами. Правда, прямо об этом говорится только в МСФО, но фактически это правило действует и в РСБУп. 109 МСФО (IAS) 1 «Представление финансовой отчетности».

ВЫВОД

Капитал, в том числе НРП, — это не имущество организации, а абстрактные финансовые категории, которые представляют собой арифметическую разность между активами и обязательствами (доходами и расходами).

Распределяем прибыль

Возникает вопрос: если прибыль — это не деньги, а абстрактный показатель финансовой отчетности, то как ее можно распределить или на что-то «истратить»? Условно можно сказать, что прибыль «тратится», когда уменьшается ее величина в балансе. Это происходит при выплате дивидендов и создании резервного фонда. Рассмотрим эти и другие варианты распределения прибыли, а также их влияние на показатели отчетности.

Дивиденды

Самый распространенный способ распределения прибыли — выплата дивидендов. Как мы уже говорили, отток активов в связи с выплатой дивидендов не признается расходом организации. Поэтому начисление дивидендов участникам относится непосредственно на уменьшение НРП и капитала организации, отражается проводкой: дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит счета 75 «Расчеты с учредителями».

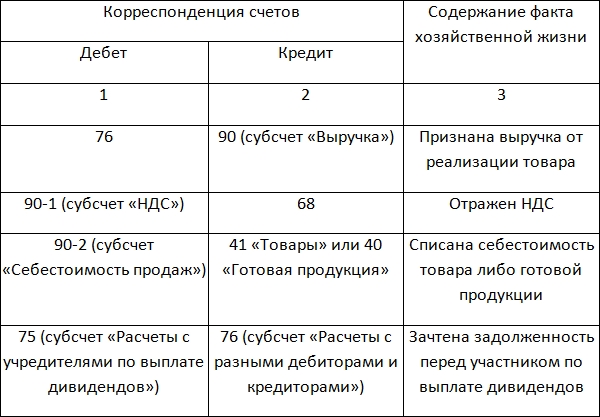

Дивиденды можно выплатить деньгами или имуществом, но в любом случае выплата дивидендов приведет к уменьшению активов организациип. 1 ст. 42 Закона об АО. При выплате деньгами проводка будет такая: дебет счета 75 «Расчеты с учредителями» – кредит счета 51 «Расчетные счета». А выплата дивидендов имуществом (например, товаром) отражается как реализация проводками:

- дебет счета 76 «Расчеты с разными дебиторами и кредиторами» – кредит счета 90-1 «Выручка» — признана выручка от реализации товара, переданного в счет выплаты дивидендов;

- дебет счета 90-2 «Себестоимость продаж» – кредит счета 41 «Товары» — списана себестоимость товара;

- дебет счета 75 «Расчеты с учредителями» – кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — зачтена задолженность перед участником по выплате дивидендов.

Распределение прибыли на дивиденды приводит к уменьшению капитала (в том числе строки 1370 НРП) и активов.

Резервный фонд

Как мы уже говорили, АО обязаны создавать резервный фонд. Его размер должен составлять минимум 5% уставного капитала общества, а уставом АО может быть определен и больший размер фондап. 1 ст. 35 Закона об АО. Если ООО создает резервный фонд, то его размер определяется исключительно уставомп. 1 ст. 30 Закона об ООО.

Резервный фонд создается проводкой: дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит счета 82 «Резервный капитал». И отражается в балансе по строке 1360 в разделе III «Капитал и резервы».

Таким образом, с точки зрения финансовой отчетности создание резервного фонда приводит к перераспределению сумм внутри раздела III баланса (часть НРП как бы «перекладывается» в другую статью капитала). В результате такого перераспределения структура баланса организации улучшается. Ведь на дивиденды можно распределить только НРП, а резервный фонд останется в капитале теоретически навечно. Так как несмотря на то, что написано в Законах об АО и ООО, потратить резервный капитал нельзя. А в активе баланса резервному фонду соответствуют ресурсы (имущество, деньги), обеспеченные собственными средствами организации, что, безусловно, хорошо.

С финансовой (но не с юридической) точки зрения резервный фонд можно сравнить с уставным капиталом. Не случайно в Законе об АО, когда речь идет о требованиях к структуре баланса (например, при принятии решения о выплате дивидендов), резервный фонд упоминается наряду с уставным капиталом. Например, на день принятия решения о выплате дивидендов чистые активы не должны быть меньше, чем сумма уставного и резервного капиталап. 1 ст. 43 Закона об АО.

Резервный фонд можно использовать на покрытие убытков, если собственники приняли такое решение. На дату его принятия делается проводка: дебет счета 82 «Резервный капитал» – кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)». Принятие собственниками решения о погашении убытков за счет резервного капитала нужно раскрыть в пояснениях к отчетностип. 10 ПБУ 7/98. Как вы понимаете, в результате использования резервного фонда, так же как и при его создании, капитал организации не изменится. Покрытие убытков за счет резервного фонда имеет скорее психологический эффект — «безубыточный» баланс выглядит привлекательнее для инвесторов.

Кроме того, согласно Закону об акционерных обществах средства резервного фонда можно направить на погашение облигаций и выкуп акций. Однако, по нашему мнению, это утверждение не имеет смысла. Ведь погасить облигации (или выкупить акции) — значит, выплатить деньги их держателю. Следовательно, на погашение и выкуп ценных бумаг можно направить только активы, а не статью капитала.

Выпуск облигаций отражается так же, как привлечение займа, проводкой по дебету счета 51 «Расчетные счета» и кредиту счета 66 «Расчеты по краткосрочным кредитам и займам»п. 1 ПБУ 15/2008.

Соответственно, погашение облигаций отражается проводкой: дебет счета 66 «Расчеты по краткосрочным кредитам и займам» – кредит счета 51 «Расчетные счета». В результате одновременно уменьшаются активы и обязательства в балансе. Статьи капитала эта операция не затрагивает. Правда, в комментарии к счету 82 Инструкции по применению Плана счетов говорится, что погашение облигаций за счет средств резервного фонда отражается проводкой: дебет счета 82 «Резервный капитал» – кредит счета 66 «Расчеты по краткосрочным кредитам и займам». Однако с этим нельзя согласиться. Ведь, как мы уже говорили, по кредиту счета 66 отражается выпуск облигаций, а не их погашение.

Создание резервного фонда за счет ЧП и использование его на погашение убытков приводит к перераспределению сумм внутри статей капитала. Использовать резервный фонд для других целей (например, на погашение облигаций) невозможно.

Фонды накопления и потребления

Иногда собственники хотят направить НРП на приобретение новых ОС, на выплату премий работникам или на благотворительность. Обычно в таких случаях они принимают решение о создании так называемых фондов накопления и потребления.

Бухгалтеру нужно отразить решение собственников в учете. Но как это сделать, ведь такие фонды не упоминаются ни в Законах об АО и ООО, ни в действующих нормативных актах по бухучету. Сразу скажем, что никаких фондов в учете можно не создавать.

Само понятие фондов за счет прибыли пришло к нам из советского бухучета. Например, советские предприятия создавали фонды развития производства, средства которых направлялись на приобретение нового оборудования. В Инструкции к Плану счетов 1985 г. говорится, что средства такого фонда, предназначенные для приобретения оборудования, должны храниться в банке на специальном счетекомментарий к счету 87 Инструкции по применению Плана счетов, утв. Приказом Минфина СССР от 28.03.85 № 40 (утратила силу). То есть советские фонды за счет прибыли — это реальные деньги, которые выделялись на определенные цели и хранились на отдельных счетах в кредитном учреждении, а затем расходовались по назначению. Как вы понимаете, сейчас все происходит иначе. Даже если собственники принимают решение направить чистую прибыль на приобретение ОС, никто не зачисляет деньги, предназначенные на его покупку, на какой-то специальный счет. То есть от советского понятия «фонды» сохранилось только слово, в то время как правила учета в корне изменились.

Приобретение организацией ОС приводит к перераспределению сумм внутри актива баланса. Например, у организации станет меньше денег (уменьшится остаток по строке 1250 баланса), зато появится ОС (увеличится остаток по строке 1150). При этом как итог актива баланса, так и капитал останутся неизменными. А затраты организации на выплату работникам премий, перечисление средств на благотворительность и тому подобное всегда признаются расходами организации и отражаются в отчете о финансовых результатахпп. 5, 11 ПБУ 10/99; Письмо Минфина от 19.12.2008 № 07-05-06/260. Относить такие затраты в дебет счета 84 нельзя, это противоречит действующим нормативным актам по бухучету.

Значит, направить НРП на приобретение активов или в оплату расходов просто невозможно в силу самой природы понятия «чистая прибыль».

То есть даже если в решении собственников есть формулировки типа «оплатить такие-то расходы или приобрести имущество за счет чистой прибыли», бухгалтер должен отражать и расходы, и приобретение активов так же, как и обычные хозяйственные операции.

Правда, в Плане счетов говорится, что организация может (но не обязана) в аналитическом учете разделять «использованную» и «неиспользованную» НРП. Например, можно открыть к счету 84 субсчета´ «Созданный фонд потребления» и «Использованный фонд потребления». И при расходовании денег на цели, указанные в решении участников (например, при покупке ОС), делать проводку: дебет 84, субсчет «Созданный фонд потребления», – кредит 84, субсчет «Использованный фонд потребления». Вы можете так и поступить.

Однако с точки зрения бухгалтерского учета в этом нет никакого смысла. Ведь от перераспределения сумм между субсчетами общее сальдо по счету 84 «Нераспределенная прибыль» не изменится.

Мало того, создание так называемых фондов потребления с аналитикой на счете 84 может привести к налоговым неприятностям. Ведь, по мнению Минфина и налоговой службы, расходы, понесенные «за счет чистой прибыли» не учитываются при расчете налога на прибыльПисьма Минфина от 31.10.2013 № 03-03-06/4/46457, от 27.04.2006 № 03-03-04/1/406; ФНС от 20.05.2010 № ШС-37-3/1977@. Эта позиция основана на том, что согласно п. 1 ст. 270 НК дивиденды «и другие суммы прибыли после налогообложения» не учитываются при исчислении налога на прибыль. Поэтому если собственники решили выплачивать «за счет чистой прибыли», например, премию директору, то учесть ее в расходах без споров с налоговиками не получитсяПисьмо Минфина от 31.10.2013 № 03-03-06/4/46457.

Иногда с тем, что расходы «за счет чистой прибыли» не учитываются для целей налогообложения, соглашается и судПостановление ФАС МО от 31.07.2009 № КА-А40/5629-09.

Ведение аналитики по «использованной» прибыли на счете 84 может повредить самим собственникам. Ведь некоторые специалисты считают, что «использованную» прибыль (которая числится на счете 84, субсчет «Использованный фонд потребления») нельзя распределять на дивиденды, так как она якобы уже истрачена. С этим нельзя согласиться. Ведь приобретение ОС не влияет на капитал, а приводит к замене одного вида актива (денег на расчетном счете) другим активом (ОС), НРП при этом не меняется. Если же организация понесла какие-либо расходы, то это повлияет на финансовый результат текущего года, а не на прибыль прошлых лет.

Если собственники хотят, чтобы компания купила ОС за счет прибыли или потратила деньги на благотворительность, бухгалтеру нужно отражать такие затраты в обычном порядке как активы или расходы. Создавать в учете какие-либо фонды не нужно.

***

С одной стороны, акционеры (участники) могут принимать решения о распределении прибыли на какие угодно цели, закон их не ограничивает.

С другой стороны, само понятие «чистая прибыль» является сугубо абстрактной финансовой категорией, поэтому купить что-либо «за счет прибыли» невозможно.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Бухгалтерский учет / бухгалтерская отчетность»:

2020 г.

- Знакомьтесь: ГИР БО, № 1

2019 г.

- Ответы на «бухотчетные» вопросы, № 8

- Управленческий ОФР, № 6

- Учетная политика — 2020, № 23

- «Валютное» ПБУ 3/2006 подправили, № 2

- Новый профстандарт для бухгалтеров, № 12 Бухотчетность: вопросы после сдачи, № 12 Памятка по профстандарту «Бухгалтер», № 12

- Предоставление акционерам бухотчетности, № 10

Нераспределенная прибыль ООО: наиболее эффективные способы использования

Из этой статьи вы узнаете:

- Что означает нераспределенная прибыль

- Как формируется нераспределенная прибыль

- На что может быть направлена нераспределенная прибыль

- Что делать с нераспределенной прибылью при ликвидации ООО

Нераспределенная прибыль ООО представляет собой доход, полученный от предпринимательской деятельности после уплаты налогов – он должен быть распределен между участниками общества с учетом размеров их долей и внесенного капитала. Под данным понятием могут подразумеваться как дополнительный доход, так и понесенные предприятием убытки. Далее мы поговорим о тонкостях распределения средств в соответствии с законом.

Что значит «нераспределенная прибыль ООО»

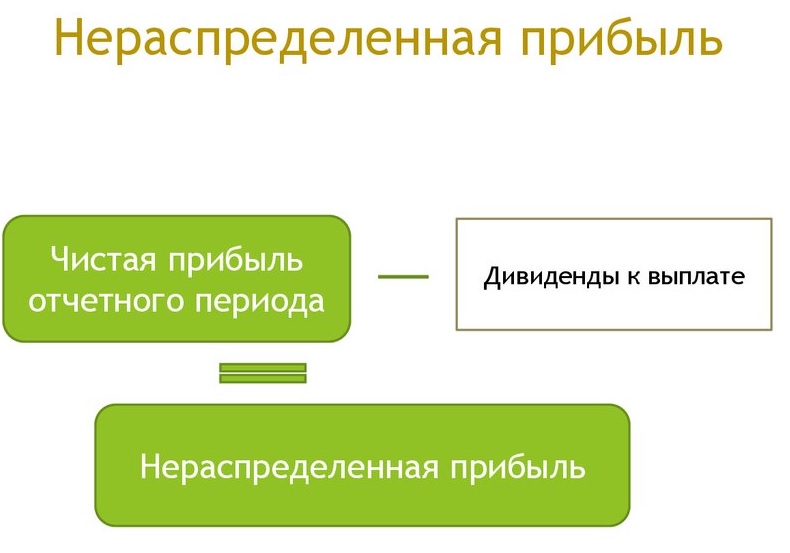

Нераспределенная (или аккумулированная) прибыль – это средства, оставшиеся после выплаты предприятием налогов, дивидендов, штрафов, а также иных обязательных платежей.

Говоря о данном понятии, нельзя не упомянуть и чистую прибыль, ведь они тесно связаны. Так, если у компании нет отложенных налоговых обязательств и в течение года не было начисления дивидендов, данные показатели оказываются одинаковыми в годовой отчетности. Разница в том, что чистая прибыль учитывается лишь в документах за отчетный период, а нераспределенная – еще и за все время работы ООО на рынке.

Сразу скажем, что в бухгалтерии и экономике понятия нераспределенной прибыли ООО имеют разное применение. Для бухгалтера речь идет об итоге работы, указываемом в отчетности на счете 84. В этом случае сумма фактически не распределена, поскольку решить, куда можно направить нераспределенную прибыль ООО, собственники бизнеса должны с 1 марта до 30 июня следующего года. С точки зрения экономики, данные средства рассматривают за прошедший год после названной нами даты, то есть после того, как произведены все вычеты.

Существует мнение, что нераспределенная и чистая прибыль – это тождественные понятия. Действительно, нераспределенная прибыль – это чистая прибыль, которая (в соответствии с названием) не поделена между участниками/акционерами ООО. Чистой прибылью называют ту часть дохода от реализации и внереализационных операций, которая осталась в компании после того, как были выплачены налоги.

Напомним, что только собственники имеют право решать, куда деть нераспределенную прибыль ООО. Этот вопрос традиционно обсуждается на годовом собрании владельцев компании, после чего решение оформляется в виде протокола, составляемого по итогам общего собрания акционеров.

Обычно данные средства направляют на:

- выплату участникам/акционерам дивидендов;

- погашение убытков;

- пополнение (создание) резервного капитала;

- иные цели, сформулированные акционерами.

Нераспределенная прибыль в балансе – это его пассив. Данный показатель представляет собой фактический долг компании перед ее собственниками, ведь в идеале должно произойти распределение нераспределенной прибыли в ООО, то есть между участниками общества, и ее вложение в развитие предприятия.

Повторим, что компания лишена права распоряжаться данными средствами без соответствующего решения собственников. Если речь идет об убытке, отражаемом в строке 1370, тот он также относится к пассивной стороне баланса. Однако он имеет отрицательное значение, поэтому оформляется круглыми скобками.

Читайте также: Кэш-пулинг – эффективная система распределения средств и особенности ее в РФ

За счет чего формируется нераспределенная прибыль ООО

Вне зависимости от того, каков результат от реализации продукции или оказания услуг – положительный либо отрицательный, он отражается на активно-пассивном счете 90 «Продажи». По дебету счета показывается полная себестоимость, НДС и другие затраты, по кредиту отражают выручку. Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

В книге учета необходимо сделать такие проводки:

- Дт90Кт99 – получена прибыль;

- Дт99Кт90 – получен убыток.

Операции предприятия, входящие в число операционных и внереализационных, должны быть отображены на счете 91 «Прочие доходы и расходы». В их число входят:

- Продажа и сдача в аренду активов предприятия.

- Уценка и дооценка внеоборотных активов.

- Операции с иностранной валютой.

- Вложения в доли бизнеса других компаний.

- Ликвидация и дарение имущества.

- Доходы и расходы от проведенных операций с ценными бумагами.

Могут использоваться такие проводки:

- Дт91Кт99 – получена прибыль;

- Дт99Кт91 – получен убыток.

Процедура списания итогов по счетам 90 и 91 носит название реформации баланса. Сразу скажем, что под этим термином многие экономисты понимают непосредственное распределение аккумулированной прибыли со счета 84.

Аналогично на счет 99 переносится сальдо со счетов 76 «Чрезвычайные доходы и расходы» (например, страховое возмещение или потери от стихийных бедствий) и 10 «Материалы» (стоимость принятых товарно-материальных ценностей, непригодных для использования производстве).

Нераспределенная прибыль ООО может расти, если в бухгалтерской отчетности обнаружены ошибки, ставшие причиной для завышения расходов. Также подобное происходит при невостребованности дивидендов акционерами при условии, что с даты их начисления прошло свыше трех лет. И, наоборот, если в отчетности были сделаны ошибки, вызвавшие завышение прибыли, они снижают аккумулированный доход.

При проведении экономического анализа нельзя забывать, что нераспределенная прибыль не всегда состоит из финансовых средств, представленных наличностью или хранящихся на расчетном счете, ведь уценка основных сумм увеличивает прибыль, но денег не прибавляет.

В конце отчетного года главный бухгалтер проводит списание итогового сальдо (прибыль или убыток) со счета 99 на счет 84 «Нераспределенная прибыль».

Для этого оформляются проводки:

- Дт99Кт84 – при получении прибыли;

- Дт84Кт99 – при получении убытка.

Далее счет 99 обнуляется, и по нему не проводят операции до наступления нового года. Тогда как счет 84 считается активно-пассивным. Перед занесением итога по аккумулированной прибыли ООО в отчет из нее вычитают сумму налога на прибыль, последняя в дальнейшем может претерпевать изменения.

Читайте также: Очевидные последствия повышения ставки НДС на финансы предприятия

Нераспределенная прибыль прошлых лет в бухучете

Нераспределенная прибыль прошлых лет.

В этом случае существуют два возможных способа учета:

- накопительный;

- погодовой.

Первый вариант предполагает разделение суммы на отчетный и прошлые годы без открытия отдельных субсчетов к счету 84. То есть средства накапливаются нарастающим итогом с начала работы ООО на рынке. При возникновении убытка тот автоматически перекрывается прибылью прошлых лет. Такой подход обычно используется на малых предприятиях.

Второй вариант учета отличается использованием отдельных субсчетов для синтетического учета средств в разные периоды.

Допускаются различные варианты счетов второго порядка:

- счет 84.1 – нераспределенная прибыль отчетного года;

- счет 84.3 – нераспределенная прибыль минувших лет.

Сумма, полученная за минувшие годы, в любом случае учитывается при расчете итогов за отчетный год.

Чтобы получить детальную информацию, требуются сведения из таких источников, как:

- пояснительная записка, которая может прилагаться к балансу (не относится к малым предприятиям);

- бухгалтерские проводки по счету 84;

- отчетность за прошлые годы.

Если в расчете прибыли или убытка за прошлые годы обнаруживаются ошибки, их необходимо учесть в финансовом итоге за отчетный год.

За текущий год.

ООО может открыть субсчета к счету 84, если требуется отразить в бухгалтерии средства за текущий год:

- 1 – полученная прибыль;

- 2 – нераспределенная прибыль;

- 3 – использованная прибыль.

Для отражения полученного положительного результата за текущий год используют проводку Дт84.1Кт84.2. Проводки с участием счета 84.3 означают, что нераспределенная прибыль участников ООО была использована на различные цели.

Вне зависимости от выбранного варианта учета, последняя проводка за отчетный год в Главной книге будет списанием со счета 99 на счет 84. Из этой суммы уже высчитан налог на прибыль и промежуточные дивиденды или выплаты (если таковые были за отчетный период).

Делаются такие проводки:

- Дт99Кт68 – расчет по налогу;

- Дт84Кт75 (или Кт70) – начисление дивидендов (по счету 70 – премирование работников).

Некоторые бухгалтеры выделяют в балансе отдельные строки 1372 и 1372, чтобы разделить показатели нераспределенной прибыли отчетного периода и прошлых лет.

Поскольку исключительное право на использование аккумулированных средств принадлежит собственникам компании, именно им удобно выделение в балансе этого финансового показателя за разные годы. Подчеркнем, что нельзя целиком распределять аккумулированную прибыль минувшего года без учета предыдущих итогов работы ООО.

Важно! Стоимость чистых активов общества после передачи на выплату дивидендов нераспределенной прибыли отчетного года не может становиться меньше размера уставного капитала общества и при наличии резервного фонда. Предостережение относится к ситуациям, в которых в отчетности за прошлые годы зафиксированы непокрытые убытки. Решить покрывать прошлогодние убытки из аккумулированных средств отчетного года могут только собственники компании.

Суммы, оставшиеся за прошлые годы могут распределяться владельцами как по итогам года, так и в любое другое время. Для этого нужно провести тематическое собрание и утвердить соответствующее решение.

Читайте также: Оптимизация управления затратами

На что можно потратить нераспределенную прибыль ООО

Порядок распределения прибыли установлен Законами об АО и ООО. Так, для бухучета статьи расходов нераспределенных средств оговариваются только аннотацией к счету 84 в Плане счетов. Других упоминаний в бухучете о возможных способах использования данного финансового показателя нет. А значит, нераспределенные средства могут использоваться в таких направлениях, как:

- Резервный фонд.

По закону АО обязаны вкладывать средства чистой прибыли в формирование резервного фонда. Причем размер последнего не может быть менее 5 % от уставного капитала общества. Данные средства используются для покрытия убытков, выкупа общественных акций, погашения собственных облигаций.

В отличие от акционерных обществ, ООО имеют возможность создавать резервный фонд в добровольном порядке. Размеры резерва, суммы совершаемых в него каждый год отчислений и цели, на которые могут быть направлены эти деньги, устанавливает Устав общества.

Резервный фонд создается проводкой:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 82 «Резервный капитал».

Он отражается в балансе разделом II «Капитал и резервы» по стр. В результате чего часть чистой прибыли фактически переходит на другую статью капитала. При этом улучшается структура баланса, ведь собственники лишены права выводить средства из оборота предприятия на сумму сформированного фонда. Иными словами, резервный фонд – это, своего рода, подушка финансовой безопасности для компании.

- Дивиденды.

Нерастраченная на формирование резервного фонда сумма может быть направлена на выплату дивидендов. Отметим, что перед нами самый типичный и часто используемый способ расходов таких средств. Нераспределенная прибыль уменьшается во время начисления дивидендов, а при их выплате сокращаются активы компании.

При начислении дивидендов в бухучете используют такую проводку:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 75 «Расчеты с учредителями».

Отразить выплату дивидендов деньгами позволяет эта проводка:

Дебет 75 «Расчеты с учредителями» Кредит 51 «Расчетные счета».

Если выдаче наличным предшествует снятие средств с расчетного счета, применяют такую проводку:

Дебет 75 «Расчеты с учредителями» Кредит 50 «Касса».

Отметим, что закон не запрещает проводить выплату дивидендов как деньгами, так и имуществом. Согласно нормам ФНС России, во втором случае должен начисляться НДС. Однако судебная практика знает примеры, когда арбитры не признают реализацией передачу имущества за счет выплаты дивидендов, а значит, эта процедура не является объектом обложения НДС.

Поэтому если компания не включает в базу по НДС стоимость имущества, переданного в счет выплаты дивидендов, высока вероятность, что такую позицию придется отстаивать в судебном порядке. Но стоит ли оно того?

Организация решает выплачивать дивиденды деньгами, но для этого придется продать имущество, с исчислением НДС от его реализации, после чего можно перечислять средства для акционерных участников. Таким образом, при отсутствии денежных средств в любом случае придется выплатить НДС, прежде чем осуществлять расчет с собственниками.

Возможна и другая ситуация, когда дивиденды – это товары либо основные средства, которые не подлежат обложению НДС. В этом случае налог не начисляется.

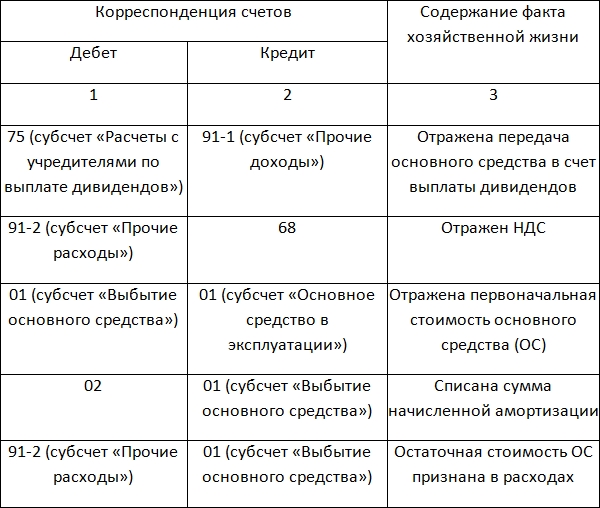

Передача имущества в счет погашения задолженности по выплате дивидендов отражается в бухучете в соответствии со следующими нормами:

При передаче товара или готовой продукции:

При передаче основного средства:

Читайте также: Методы бережливого производства

Куда еще можно направить нераспределенную прибыль ООО

Нередко, отвечая на вопрос о том, куда можно потратить нераспределенную прибыль ООО, владельцы предприятия используют данные суммы на выплату премий персоналу, покупку основных средств, оказание материальной помощи, создание фондов потребления и накопления. Правильны ли все перечисленные подходы?

Начнем с того, что обсудим особенности расходов за счет прибыли. Актуальные на сегодняшний день законы об АО и ООО называют единственными возможными выплатами за счет прибыли выплаты собственникам. Также отметим, что Минфин РФ неоднократно высказывало такую позицию: счет 84 не может использоваться для отражения разного рода благотворительных и социальных расходов, в том числе выплат материальной помощи, премирования.

Затраты на проведение мероприятий спортивного, развлекательного, культурно-просветительского характера, организацию отдыха и пр., а также перечисление средств на благотворительность с позиции финансового ведомства относятся к прочим расходам и учитываются по счету 91 «Прочие доходы и расходы». Иными словами, к расходам организации не относится только выплата дивидендов, тогда как любое другое вложение активов считается расходом текущего периода.

Поэтому материальная помощь, премии, затраты на благотворительность могут влиять на чистую прибыль компании, но только в периоде произведения данных расходов. Отметим, что они никоим образом не относятся к чистой прибыли прошлого года.

Подведем итог: всевозможные выплаты за счет чистой прибыли являются неправомерными – исключение составляют только дивиденды.

Отдельно стоит сказать о вложении средств чистой прибыли в формирование фонда потребления. Этот подход представляет собой отголосок советских правил бухучета, когда было принято перечислять деньги, содержавшиеся в банке отдельно от средств компании, в фонды развития производства. Эти суммы расходовали на покупку основных средств. Сегодня этот вариант ответа на вопрос о том, куда потратить нераспределенную прибыль ООО, потерял свою актуальность.

В наше время основные средства компании покупают с расчетного счета с изменением одного актива на другой (основное средство). Подчеркнем, что в проводках не применяется счет 84. А значит, решение владельцев бизнеса направить средства на развитие производства с записью бухгалтера в учете Дебет 84, субсчет «Прибыль к распределению», Кредит 84 «Зарезервированная прибыль» не сказывается на итоговом сальдо по кредиту счета 84.

Данная проводка свидетельствует, что в текущем году собственники отказались получать дивиденды, не выводя деньги из оборота. В результате чего предприятие смогло модернизировать структуры баланса, параллельно обеспечив себе более устойчивое финансовое положение. Поскольку итоговое сальдо по кредиту счета 84 не изменяется, не возникают сложности будущего распределения прибыли собственниками, когда та отражается в балансе компании в качестве нераспределенной.

Читайте также: Методы управления валютными рисками: кратко и по делу

Увеличение уставного капитала ООО за счет нераспределенной прибыли

Если производится увеличение уставного капитала за счет имущества общества, его участник фактически не получает денежные средства, товары (работы, услуги) или любое другое имущество. Таким образом, этот способ увеличения уставного капитала ООО не влечет за собой появление дохода, который должен облагаться НДФЛ.

Снова обратимся к судебной практике: известны случаи, когда суды приходили к выводу об отсутствии у участников общества дохода, связанного с ростом номинальной стоимости их долей. Данное заключение считалось единственно верным до момента реализации участником общества какого-либо своего имущественного права, удостоверенного соответствующей долей в уставном капитале.

Но стоит отметить, что это не единственное возможное заключение. Согласно позиции Минфина РФ, когда уставной капитал увеличивается за счет нераспределенной прибыли, физическое лицо получает доход в момент его государственной регистрации. Данные средства должны облагаться НДФЛ на общих основаниях (см., например, Письмо Минфина РФ от 22.05.2017 N 03-04-06/31351).

Данная позиция аргументируется п. 19 ст. 217 НК РФ, в котором предусмотрен необлагаемый доход, составляющий разницу между новой и изначальной номинальной стоимостью доли в уставном капитале, полученный в результате переоценки основных средств. При этом в ст. 217 НК РФ, определяющей перечень необлагаемых НДФЛ доходов, нет дохода, ставшего результатом увеличения номинальной стоимости доли участника за счет нераспределенной прибыли прошлых лет.

Если ООО решает следовать разъяснениям Минфина РФ, оно считается налоговым агентом по НДФЛ, в чьи обязанности входит: исчисление суммы НДФЛ, удержание ее из своих доходов при их фактической выплате, перечисление соответствующей суммы в бюджет (п.п. 1, 2, 4 ст. 226 НК РФ).

Поскольку в данном случае компания не выплачивает участнику общества денежных средств в текущем году, удержание исчисленной суммы НДФЛ является невозможным. Тогда, согласно п. 5 ст. 226 НК РФ, предприятие должно в письменной форме сообщить налогоплательщику и налоговому органу по месту учета о невозможности удержать налог, о сумме самого налога и средств, с которых он не удержан. На это дается время до 1 марта года, идущего за истекшим налоговым периодом, в котором возникли соответствующие обязательства. Более подробную информацию по данной теме можно получить в «Практическом пособии по НДФЛ».

При увеличении уставного капитала ООО при помощи средств нераспределенной прибыли в бухучете производится запись по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 80 «Уставный капитал» после государственной регистрации изменений, внесенных в Устав организации. Этого требует инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина РФ от 31.10.2000 N 94н.

Читайте также: Методы прогнозирования затрат: почему их важно знать и как правильно применять

Что делать с нераспределенной прибылью при ликвидации ООО

Если компания закрывается, к ее прибыли относятся все денежные средства, отраженные в ликвидационном или нулевом балансе – этот документ в обязательном порядке подается в Управление ФНС.

Основная доля средств должна быть направлена на полное/частичное погашение долгов перед кредиторами и выплату зарплаты и всех выходных пособий персоналу, которые им полагаются, согласно нормам трудового законодательства.

При закрытии ООО оставшиеся средства из нераспределенной прибыли выплачиваются таким образом:

- производится выплата нераспределенной прибыли учредителю ООО, если он является единственным участником ликвидационного процесса;

- при отсутствии денег и сохранении за компанией имущества, последнее, согласно нормам действующего законодательства и после всех первоочередных процедур, попадает к единственному участнику процесса;

- остаточные средства ООО распределяются в равных долях между участниками процесса, если таковых более одного.

По Уставу фирмы активами считаются имущественные ценности, тогда как к пассивам относится уставной капитал. В структуре ООО есть внеоборотные и оборотные активы.

Прибыль считается нераспределенной лишь после завершения выплат, определенных решением суда. Если вы решили произвести ликвидацию ООО, вам необходимо знать последовательность при разделе прибыли:

- Первая очередь. Выплачивается учредителям, если им была начислена их часть, но оплата не производилась.

- Вторая очередь. Средства ООО распределяются между остальными владельцами, в соответствии с их долями в уставном капитале.

Действия второй очереди не могут предшествовать действиям первой, так как это будет приравнено к нарушению закона. Отметим, что выдача долей участникам допускается в любом выражении: натуральном, денежном или в виде иного эквивалента.

При наличии у юридического лица одного владельца все средства ООО передаются ему – для этого требуется решение ликвидкомиссии, созданной для ликвидации общества.

Законодательством устанавливаются определенные временные рамки для получения дивидендов при ликвидации предприятия:

- стандартные – по истечении 60 дней;

- по договоренности.

Если получение средств невозможно осуществить вовремя, право на выплаты продолжает действовать еще три года.

Топ-3 статей, которые будут полезны каждому руководителю:

- Финансовый контроль на предприятии

- Чистая рентабельность предприятия

- Как выстроить финансовую структуру компании

Нераспределенная прибыль при ликвидации ООО с единственным участником

Когда все расчеты с кредиторами завершены, на балансе закрываемой компании могут оставаться нераспределенные средства. Поэтому сразу возникает вопрос о том, можно ли закрыть ООО с нераспределенной прибылью. Данные суммы должны выплачиваться единственному участнику.

Однако необходимо начать с выплаты распределенной прибыли, если таковая осталась. После этого выплачивается нераспределенная – по возможности ее производят денежными средствами. Если данный вариант по каким-то причинам оказывается недопустим, единственному участнику общества выдается имущество ООО.

То есть имущество ликвидируемой организации числиться в активе баланса, а нераспределенная прибыль, уставный капитал – в пассиве.

С целью прекращения деятельности предприятие сдает в ФНС нулевой ликвидационный баланс. Сделать это не удастся без выдачи нераспределенной прибыли единственному участнику в виде имущества ООО.

Если стоимость полученного участником имущества оказывается менее прописанной в уставном капитале, данные средства не подлежат обложению НДС, а на остаток начисляется 18 % сбора.

Введенный с 1 января 2001 г. новый план счетов существенно изменил методологию расчета прибыли и отражения ее в отчетности. Традиционно те или иные виды расходов коммерческой организации отражались в бухгалтерском учете одним из трех способов (1) капитализировались, т. е. включались в стоимость приобретенного актива и отражались на балансе (2) относились на счет прибылей и убытков (непосредственно или через себестоимость продукции) (3) списывались за счет чистой прибыли, т. е. прибыли, остававшейся в распоряжении предприятия после уплаты налогов и прочих обязательных платежей. В этом случае происходило смешение прав собственников и управленческого персонала с одной стороны, прибыль принадлежит собственникам предприятия, и управленческий персонал не имеет права принимать решения в отношении направлений ее использования, с другой стороны, списание части расходов за счет чистой прибыли как раз и означало фактическое вмешательство управленческого персонала в процесс распределения прибыли. Подобные действия приводили к ущемлению прав собственников, к искажению финансового результата за отчетный период (например, некоторые расходы отчетного периода списывались за счет нераспределенной прибыли прошлых лет), невозможности рассчитать показатели эффективности вложений в данное предприятие с позиции его собственников.

Новый план счетов устранил последнюю схему (т. е. списание расходов за счет чистой прибыли) и тем самым привел в соответствие методологию бухгалтерского учета в части исчисления финансового результата требованиям законодательства в отношении прав собственников предприятия.

Расходы за счет чистой прибили

Прочие расходы за счет чистой прибыли

В расходы за счет чистой прибыли входят различные социально направленные выплаты на поощрение персонала предприятия, а также иные расходы. В частности, к этим расходам относятся Ф- расходы на материальное поощрение, премирование, единовременные пособия персоналу организации

По строке 330 отражаются текущие расходы за счет чистой прибыли, при отсутствии остатков нераспределенной прибыли прошлых лет и фондов специального назначения. В бухгалтерском учете они отражаются по дебету счета 88 субсчет «Затраты за счет прибыли, не перекрытые источниками финансирования».

Особый порядок отражения в учете при бесфондовом методе носят расходы за счет чистой прибыли, носящие капитальный характер. Прибыль, остающаяся в распоряжении организации и направленная на финансирование капитальных вложений в непроизводственную сферу, отражается в учете следующими записями

Следует обратить внимание на то, что отражение на счете 84 Нераспределенная прибыль (непокрытые убытки) расходов за счет чистой прибыли при ее отсутствии не допускается. В этом случае расходы должны отражаться на счетах учета расходов по обычным видам деятельности либо внереализационных, операционных расходов.

В АО может формироваться также за счет чистой прибыли фонд акционирования работников. Его средства расходуются исключительно на приобретение акций АО, продаваемых его акционерами, для последующего размещения среди работников общества.

Когда безвозмездно полученные основные средства предназначены для функционирования в непроизводственной сфере, их стоимость относят на увеличение фонда социальной сферы (88/4). За счет этого фонда оплачиваются и расходы по доставке таких объектов (88/4 — 23, 60, 76, 70, 68, 69, 71). При отсутствии или недостатке таких источников расходы по доставке объектов непроизводственной сферы производят за счет чистой прибыли (80/3) или прибыли прошлых лет (88/2) в зависимости от имеющихся источников.

В случае, когда в аренду у физического лица взяты автомобиль или вычислительная техника, расходы по их эксплуатации (если они используются для целей производства и реализации продукции), а также расходы на их ремонт подлежат включению в себестоимость продукции. Легковые машины не являются объектом производственных фондов, поэтому расходы по ГСМ в себестоимость не включаются, а покрываются за счет чистой прибыли арендатора.

Когда ликвидируется дочернее (зависимое) общество или из его состава выходит один из участников (учредителей), учтенные вложения подлежат возврату в соответствии с учредительным договором (соглашением). У организации, получившей имущество, дебетуются соответствующие счета материальных ресурсов, денежных средств и кредитуется счет Долгосрочные финансовые вложения . Превышение полученной суммы над вложенным ранее имуществом зачисляется в состав внереализационных расходов, отрицательная разница списывается за счет чистой прибыли, нераспределенной прибыли или специальных фондов.

По плану счетов в раздел V баланса Денежные средства относится счет 58 Краткосрочные финансовые вложения . Этот счет используют при вложении (инвестировании) средств в доходные активы на срок не более года, в частности приобретение ценных бумаг, процентных облигаций внутренних государственных и местных займов, предоставление займов другим юридическим лицам. К счету краткосрочных финансовых вложений открываются соответствующие субсчета 58/1 Облигации и другие ценные бумаги , 58/2 Депозиты , 58/3 Предоставленные займы . Счет краткосрочных финансовых вложений дебетуется при вложении средств, а кредитуются соответствующие счета учета денежных средств (51, 52). Дивиденды, полученные по облигациям и ценным бумагам, организации зачисляют в категорию доходов от внереализационной деятельности (51, 52 — 80/3). В случае хранения ценных бумаг в отделении банка расходы по их хранению списывают за счет чистой прибыли (80/3 — 51, 52). С полученных процентов по выданным займам организации уплачивают налог на добавленную стоимость. При возврате средств по истечении срока договора счет краткосрочных финансовых вложений кредитуется (закрывается), а поступившая денежная наличность приходуется, соответственно, на расчетный, валютный счет (дебет 51, 52).

Расходы по командировкам в пределах норм, установленных Минфином РФ, включаются в состав производственных издержек (20, 23, 25, 26, 29, 43), а сумму расходов, превышающую установленную норму, организация относит за счет чистой прибыли (80/3 — 71) или за счет уменьшения фонда потребления (88/3 — 71). При этом суточные, выплаченные работнику сверх установленного норматива, а также суммы за проживание, документально не подтвержденные (отсутствует счет гостиницы), подлежат обложению подоходным налогом по совокупности с оплатой труда, начисленной за месяц. По сумме командировочных расходов, включаемой в состав издержек производства, налог на добавленную стоимость не начисляется. В том случае, когда сумма налога на добавленную стоимость оплачена, она возмещается бюджетом в пределах величины командировочных расходов, отнесенных на издержки, а сверх установленной нормы относящуюся долю НДС относят за счет чистой прибыли или фонда потребления.

Норма, позволяющая не платить ЕСН с выплат, которые не уменьшают налогооблагаемую прибыль организации, действует с начала 2002 г. До 1 января 2002 г. ЕСН не облагались лишь выплаты за счет чистой прибыли. Хотя формулировка льготы изменилась, из текста НК РФ следует, что ЕСН можно не начислять и на выплаты за счет чистой прибыли, и на выплаты, не учитываемые при налогообложении прибыли. Иными словами, при составлении бухгалтерских записей по дебету могут отражаться и счет 84 Нераспределенная прибыль (непокрытый убыток) , и счета расходов по обычным видам деятельности, и счета по учету прочих расходов.

Внимание Напоминаем, что организации имеют право за счет этой прибыли производить только начисление налогов и иных платежей в бюджет. К категории иных платежей относятся штрафные санкции, применяемые к юридическим лицам за ненадлежащее исполнение обязательств по платежам в бюджет, а также другие санкции, связанные с нарушением действующего законодательства и подлежащие взысканию в бюджет из чистой прибыли (например, санкции за превышение допустимых выбросов (сбросов) загрязняющих веществ в природную среду и т.п.). Все остальные расходы и начисления, которые ранее относились за счет чистой прибыли и отражались в бухгалтерском учете по дебету счета 81 Использование прибыли , с 2000 г. могут отражаться по счету 80 или 88.

Обратите внимание, что в соответствии с принципом начисления, применяемым в бухгалтерском учете, расходы фирмы, связанные с обычной деятельностью, могут быть отражены (списаны) на затраты в текущем учетном периоде, в котором они обеспечивали фирме получение дохода. Однако это относится не ко всем расходам, а только связанным с получением дохода, т.е. с соответствующей деятельностью (см. Положение о составе затрат…). Расходы, связанные с обычными видами деятельности, не относятся за счет чистой прибыли, т.е. собственных средств предприятия. В связи с этим требуется внимательный подход к учету расходов предприятия по хозяйственным операциям отчетного года.

Перечислим кратко еще некоторые из проблемных вопросов определения источников финансирования затрат исключительные права сроком до года или ровно год подключение телефонов подключение к сети Интернет визитки ремонт оборотных средств труда поддержание в рабочем состоянии и актуализация программных продуктов закупка экологически чистой воды амортизация сотовых телефонов или переносных компьютеров содержание дорогой престижной мебели или автомобилей, например, в аудиторской фирме и т.д. и т.п. Если эти расходы — не себестоимость, то возникает вопрос об источнике их покрытия. Повальное финансирование спорных затрат за счет чистой прибыли (отнесение их в дебет счета 88 Нераспределенная прибыль (непокрытый убыток) не только ущемляет интересы акционеров коммерческих организаций. Это является нарушением закона Об акционерных обществах от 26 декабря 1995 г. № 208-ФЗ и закона Об обществах с ограниченной ответственностью от 8 февраля 1998 г. № 14-ФЗ, согласно статьям 48 и 28 которых, соответственно, распределение чистой прибыли организаций является исключительной компетенцией собрания участников В результате искусственно завышается прибыль организации, а значит обеспечивается формирование недостоверной информации, что, в свою очередь, вредно как для внешних, так и для внутренних пользователей финансовой информации, так как обеспечивает принятие ими как минимум некорректных решений.

Амортизация малоценных и быстроизнашивающихся предметов непроизводственного назначения, начисленная за счет чистой прибыли организации, перенесена в статью Административные расходы 23,358

В состав общего фонда заработной платы включаются как расходы, относимые на себестоимость продукции (товаров, работ, услуг), так и выплаты, осуществляемые за счет чистой прибыли

Поскольку проценты выплачиваются не за счет чистой прибыли, дебетуется счет расходов.

В АО может формироваться специальный фонд акционирования работников также за счет чистой прибыли. Его средства расходуются исключительно на приобретение акций, продаваемых акционерами, для последующего размещения их работникам.

Финансовый анализ задолженности по ссудам банков включает анализ ее общего размера, наличие просроченных и отсроченных ссуд, сроков получения кредита. Высокая задолженность по краткосрочным ссудам означает и большие суммы выплачиваемых коммерческим банкам процентов. В состав себестоимости, издержек производства и обращения могут включаться проценты только в пределах ставки рефинансирования, установленной Центральным банком России, увеличенной на три пункта. Расходы по уплате процентов, превышающие этот предел, а также по отсроченным и просроченным ссудам предприятия осуществляют за счет чистой прибыли. Дорогой кредит приводит к росту цен, лишает предприятия возможности использовать прибыль на производственные цели.

Стоимость привлечения дополнительного капитала за счет эмиссии привилегированных акций определяется с учетом фиксированного размера дивидендов, который по ним заранее предопределен. Это значительно упрощает процесс определения стоимости данного элемента капитала, так как обслуживание обязательств по привилегированным акциям во многом совпадет с обслуживаем обязательств по заемному капиталу. Однако существенным различием в характере этого обслуживания с позиций оценки стоимости является то, что выплаты по обслуживанию заемного капитала относятся на издержки (себестоимость) и поэтому исключены из состава налогооблагаемой прибыли, а дивидендные выплаты по привилегированным акциям осуществляются за счет чистой прибыли предприятия, т.е. не имеют налогового щита». Кроме выплаты дивидендов, к расходам предприятия относятся также эмиссионные затраты по выпуску акций (так называемые издержки размещения»), которые составляют ощутимую величину.

За счет чистой прибыли предприятия становится возможным прирост собственного капитала. На практике эта возможность реализуется лишь частично, так как из прибыли осуществляются безвозвратные траты, например выплата дивидендов, премии, благотворительные акции и т. д. Чистая прибыль может расходоваться на нужды потребления и накопления. Прирост собственного капитала предприятия осуществляется лишь за счет той части чистой прибыли, которая расходуется на накопление, т. е. присоединяется к активам — основным или оборотным средствам, или, иными словами, их пополняет.

В то же время на большинстве предприятий отток денежных средств связан также с использованием чистой прибыли (штрафы, уплачиваемые из чистой прибыли, относимые и уплачиваемые за счет чистой прибыли, выплаты по фонду потребления, дивиденды и др.). Если подобные расходы имели место, проводят дополнительные корректировочные процедуры, связанные с исключением указанных сумм расходов из чистой прибыли.

Общий фонд заработной платы включает как расходы на оплату труда в составе расходов по обычным видам деятельности, так и выплаты социального характера, осуществляемые за счет чистой прибыли (рис. 6.2).

Расходы на выплату процентов по облигациям и дивидендов по акциям покрываются за счет чистой прибыли один — три раза, благодаря чему определяется безопасность вложений акций и облигаций и создается уверенность в том, что выплата процентов обеспечена, а предприятие обладает достаточным запасом надежности по обеспечению выплат по ценным бумагам, т.е. по вложенным инвестициям.

Ремонт и содержание основных средств непроизводственного назначения осуществляют за счет чистой прибыли организации (счет 81 «Использование прибыли») или фондов специального назначения (счет 88 «Нераспределенная прибыль (непокрытый убыток)»). Фактические расходы по ремонту указанных объектов списывают в дебет счета 88 с кредита материальных денежных и расчетных счетов (10, 60, 69, 70, 76 и др.).

Некоторые виды расходов при определенных условиях в себестоимость продукции не включаются, а возмещаются за счет чистой прибыли организации. К таким расходам относятся

Из чистой прибыли создается резервный капитал, погашаются расходы, осуществляемые за счет чистой прибыли, производятся отчисления в фонды накопления и потребления. Состав расходов, осуществляемых за счет чистой прибыли, определен Положением о составе затрат (5).

Оплачены наличными расходы, подлежащие списанию за счет чистой прибыли за счет нераспределенной прибыли и специальных фондов за счет средств целевого финансирования 81-2 8Х 9h

На субсчете 81-1 отражают операции по начислению в бюджет налоговых платежей из прибыли (дебет субсчета 81-1, кредит счета 68 дебет счета 68, кредит счета 51), а также уплачиваемые предприятием местные налоги и сборы налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров лицензионный сбор за право торговли сбор за использование местной символики налог на строительство объектов производственного назначения в курортной зоне и другие, предусмотренные законодательством. На дебете субсчета 81-2 предприятие отражает списание сумм за счет чистой прибыли предприятия (кредит счетов 06, 10. 12, 46, 47, 48, 50, 51, 52, 56, 58, 60, 68, 69, 70, 71, 76, 90, 92, 94, 95) в зависимости от характера расходов отчисления в специальные фонды — фонды накоплении, фонд социальной сферы, фонды потребления (кредит счета 88 по соответствующим субсчетам) и в резервный капитал (кредит счета 86). Эти платежи и отчисления от прибыли, как видим, предприятия не списывают непосредственно на уменьшение финансового результата. Остаток по счету 81 показывает сумму платежей организации из прибыли в течение года. Учтенные на счете 81 в течение года платежи и отчисления списывают (дебет счета 80, кредит счета 81) при составлении годового отчета.

В учете использования чистой прибыли строительное предприятие идет двумя путями. При первом — полученная чистая прибыль направляется на создание (пополнение) специальных фондов, образование которых предусмотрено учредительными документами или решением учредителей на предстоящий год. К числу таких специальных фондов, образуемых за счет чистой прибыли, относятся фонды накопления, фонд социальной сферы, фонд потребления и другие аналогичные фонды развития производства, социального развития коллектива, материального поощрения). Образованные (пополненные) за счет чистой прибыли специальные фонды (дебет субсчета 81-2, кредит счета 88 по соответствующим субсчетам) в дальнейшем служат источником финансирования мероприятий, осуществленных за счет чистой прибыли, так как они представляют собой распределенную чистую прибыль (дебет счета 88, кредит счетов 46, 47, 48, 50, 51, 52, 56, 60, 67, 68, 69, 70, 71, 76, 90, 92, 94, 95) в зависимости от характера расходов.

Фонды накоплений . По данной статье показывается не использованный на конец отчетного периода остаток средств фондов специального назначения, образованных за счет чистой прибыли и предназначенных для финансирования работ капитального характера и покрытия других аналогичных расходов организации.

Фонды потребления . По этой статье показывается не использованный на конец отчетного периода остаток денежных средств фондов специального назначения, образованных за счет чистой прибыли, предназначенных для покрытия расходов предприятия по развитию социальной сферы, поощрения работников и покрытия иных аналогичных расходов.

Другое дело, когда организация в рамках оптимизации налоговых платежей хочет выбрать между ЕСН и налогом на прибыль. Вполне понятно, что плательщику выгоднее сэкономить на ЕСН, пусть даже уплатив при этом 24% налога на прибыль. Самое сложное в данном вопросе решить, имеет ли право организация не уменьшать налогооблагаему прибыль на те расходы, которые предусмотрены ст. 270 НК РФ Тогда из-под ЕСН можно вывести, например, премии за производственные результаты, заплатив их за счет чистой прибыли. Или организация обязана уменьшить прибыль на все, что положено по кодексу, и начислить на соответствующие выплаты ЕСН В ст. 252 НК РФ сказано, что налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 настоящего Кодекса) . Такая формулировка может означать как и то, что налогоплательщик обязан уменьшать, так и то, что налогоплательщик имеет право на такое уменьшение. По совершенно понятным причинам, налоговые органы придерживаются термина обязан . Однако, если принять во внимание норму п. 7 ст. 3 НК РФ о том, что все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика , то организации могут отстоять свое право на применение льготы по ЕСН.

Все остальные расходы и начисления, относимые за счет чистой прибыли, должны отражаться по бедету счета 88 Нераспределенная прибыль .

Целевые финансирование и поступления» (при возмещении расходов по содержанию культурнр-просветительных учреждений и пионерских лагерей) и других Счетов, на которых учитываются расходы, осуществляемые за счет чистой прибыли.

Вопрос 11.3. Управление затратами фирмы.

Затраты фирмы отражают совокупность его фактических расходов на осуществление уставной деятельности в течение расчетного периода.

От суммарного объема затрат зависит основной результирующий показатель деятельности фирмы — масса прибыли.

Данный путь улучшения финансовых результатов теряет свою актуальность из-за конфискационного характера налоговой системы.

Снижение расходов на производство единицы выпускаемой продукции по сравнению аналогичным показателем у конкурентов улучшает финансовый результат, т.е. прежнюю цену на продукцию предприниматель имеет возможность получать с каждой единицы дополнительную прибыль. Можно сохранить прежнюю норму дохода на единицу, снизить ее цену в сравнении с ценой конкурентов, что приведет к увеличению дополнительной массы прибыли за счет увеличения общих объемов реализации.

Все затраты классифицируются и группируются на ряду признаков. По связи с объемом выпуска затраты делятся на постоянные и переменные.

Постоянныезатраты практически не изменяются наобъем выпуска, но изменяются на единицу продукции в зависимости, обратно пропорциональной изменению объема выпуска (аренда, амортизация).

Переменныезатраты не изменяются наединицупродукции, но изменяются на весь выпуск пропорционально объему выпуска (расходы на сырье, материалы, энергоресурсы, зарплата персонала при сдельной форме оплаты, выплату налогов и т.д.).

Смешанныезатраты—это затрата, динамика которыхча-стично зависит от изменения объема выпуска (расходы на рекламу, маркетинговые и научные исследования, содержание аппаратного управления).

По базовым направлениям затраты делятся на:

• материальные, приравненные к ним это совокупность расходов, не связанных с содержанием наемного персонала;

• затраты на содержание наемного персонала, включающие в себя и обязательные платежи во внебюджетные фонды.

По возмещению затрат они делятся на:

• затраты, подлежащие включению в балансовую себесто -имость расчетного периода, возмещаемые за счет цены на продукцию, что уменьшает налогооблагаемой прибыли;

• затраты не подлежащие включению в балансовую себестоимость расчетного периода и возмещаемые за счет чистой прибыли, что уменьшает прибыль в расположении фирмы —

сверхнормативные расходы на рекламу, командировочные, представительские.

Управление затратами базируется на трех принципах:

• обоснованность (целесообразность) затрат;

• целевое использования ресурсов;

• эффективность использования выделенных ресурсов.

Целесообразность затрат обеспечивается на стадии планирования, подтверждается финансовыми расчетами. Данное требование соблюдается даже в части расходов, не обеспечивающих прямого экономического эффекта, имеющих социальную и экологическую направленность.

В этом случае рассчитывается косвенный экономический эффект, определяющий либо дополнительную прибыль, либо предотвращенные потенциальные потери по результатам фактически проведенных затрат:

• затраты на социальную поддержку персонала предупреждают финансовые потери от забастовок или уходе квалифицированных специалистов;

• своевременное обновление очистных сооружений позволяет избежать штрафов.

Обоснованность затрат инвестиционного характера определяется сроками их окупаемости:

Затраты/прибыль=срок окупаемости.

Необходимо просчитать несколько вариантов осуществления инвестиции. Критерием выбора является минимальный срок окупаемости.

Целевое и эффективное использование выделенных ресурсов обеспечивается в процессе непосредственного осуществления конкретных задач.

Результаты текущего контроля позволяет принимать оперативные решения направленные на корректировку управляемого процесса.

Основным концептуальным требованиям управления затрат в условиях переходного периода является ориентация на рациональную минимизацию всех видов затрат.

Затраты делятся в этой связи на три группы:

• необходимые для осуществления уставной деятельности и подлежащие сокращению лишь при уменьшении текущей производительной загрузки (затраты на сырье, материалы, аренду, зарплата персонала);

• подлежащие рациональной минимизации при любых результатах финансово хозяйственной деятельности (налоговые платежи, административно-хозяйственные расходы);

• подлежащие сокращению лишь при улучшении финансового положения или при основании их объективной необходимости для сохранения его конкурентности на соответствующем рынке (маркетинговые исследования, рекламная компания, инвестиционные проекты).

Управление затратами предполагает:

• введение и постоянную корректировку инфляционных коэффициентов;

• отказ от инвестиционных программ с длительными сроками окупаемости;

• корректное сокращение налоговых и приравненных к ним платежей, рационально используемых затрат, дающих право на налоговые льготы;

• сокращение финансовых рисков.