Содержание

- Плюсы и минусы работы Яндекс Такси для корпоративных клиентов

- Как начать работать таким клиентам с Яндекс такси?

- Как войти в личный кабинет корпоративного клиента?

- Как заказать такси корпоративным клиентам?

- Как отменить такси?

- Как получать отчеты о поездках?

- Как заключить договор с Яндекс Такси, на что рекомендуется обратить внимание

- На что рекомендуется обратить внимание при заключении договора

- Агентский договор (публичная оферта)

- Заказ такси юридическими лицами

- Яндекс Такси для юридических лиц особенности и преимущества

- Какой налог должен платить ИП таксист?

- Как платит налоги ИП-таксист

- Какую систему налогообложения может выбрать ИП-таксист

- Налогообложение такси от А до Я. Какую систему налогов выбрать для такси

- Налогообложение такси: какие есть налоговые системы

- ЕНВД такси: кассовый аппарат в работе и условия налогов

- Патент на такси

- УСН

- Налог такси по ОСНО

- Деятельность такси налогообложение: какую систему выбрать

- ИП такси: система налогообложения

- Какое налогообложение выбрать для водителей такси и для служб

- Какие налоги нужно уплачивать при работе таксистом?

Яндекс такси с каждым годом набирает все большую популярность и широко используется разными группами людей. У этого сервиса имеется свой сайт и приложение на телефон, где можно заказать недорогую машину и узнать стоимость поездки по необходимому маршруту. Яндекс Такси часто используется корпоративными клиентами. Рассмотрим принцип работы с такими организациями, как выглядит личный кабинет корпоративных клиентов на сайте и как им нужно заказывать такси.

Рукопожатие.

Плюсы и минусы работы Яндекс Такси для корпоративных клиентов

Кто может стать корпоративным клиентом? Это юридическое лицо, организация, предприятие или гос.структура, которая постоянно использует определенную услугу. В нашем случае — это заказ такси.

Отличия корпоративного клиента от обычного

- Он не оплачивает поездку самостоятельно, за него это делает его фирма;

- Не может изменить форму оплаты с безналичного на наличные средства;

- Сам пассажир не может самостоятельно заказать такси, за него это должна сделать компания, в которой он работает.

Согласно статистическим данным в 2018 году 23% корпоративных клиентов использует Яндекс такси, в прошлом отчетном периоде эта отметка составляла всего 16%.

Как и у любого другого сервиса, в Яндекс такси имеются свои преимущества и недостатки работы с корпоративными клиентами. Рассмотрим их по отдельности.

Плюсы

- Компания теперь может не содержать свой личный автопарк, чтобы доставлять сотрудников домой. Не нужно тратить лишние деньги на обслуживание и ремонт автомобилей;

- Удобное использование такси. Сотрудникам организации не нужно переживать за то, как они вернутся домой. Об этом заботится компания-работодатель;

- Оплата также происходит за счет фирмы;

- Работодатель может поставить лимит на число поездок для каждого своего сотрудника, также иметь доступ к информации о деталях поездки, продолжительности маршрута и времени заказа;

- В Личном кабинете корпоративного клиента будет сохранена полная отчетная информация о всех совершенных поездках;

- Бухгалтеру компании также будет легко подсчитывать затраты на такси с помощью выписки с личного кабинета;

- Водителю такси не нужно волноваться о своевременной оплате, компания всегда оплатит за своего сотрудника;

- Можно заказать такси в любое удобное время, написать пожелание и комментарий, если в машине потребуется что-то дополнительное;

- Существует возможность постоплаты. Можно оплачивать услугу не каждый раз, а в конце определенного периода;

- Огромное количество машин на линии в любое время суток.

Минусы

- Как правило, заказ такси для корпоративных клиентов подразумевает собой, что необходимо отвести определенную группу людей. Если их количество превышает 5 человек, а машина всего одна, то все не смогут уместиться. В Яндекс такси за один раз можно заказать только одну машину.

- Для самих клиентов это неудобно тем, что необходимо ждать, пока развезут других людей. Если заказываешь такси один, то едешь конкретно по своему маршруту, и не сворачиваешь ни на какие другие.

- Для корпоративных клиентов цена за такси выше на величину НДС.

Можно заметить, что плюсов у Яндекс такси намного больше, чем минусов. Поэтому можно смело говорить, что использование данного сервиса является очень выгодным и удобным.

Как начать работать таким клиентам с Яндекс такси?

Чтобы компания могла постоянно заказывать поездки для своих сотрудников, необходимо заключить соответствующий договор. Он заключается онлайн от имени юридического лица.

Подача заявки на сайте.

Что необходимо сделать?

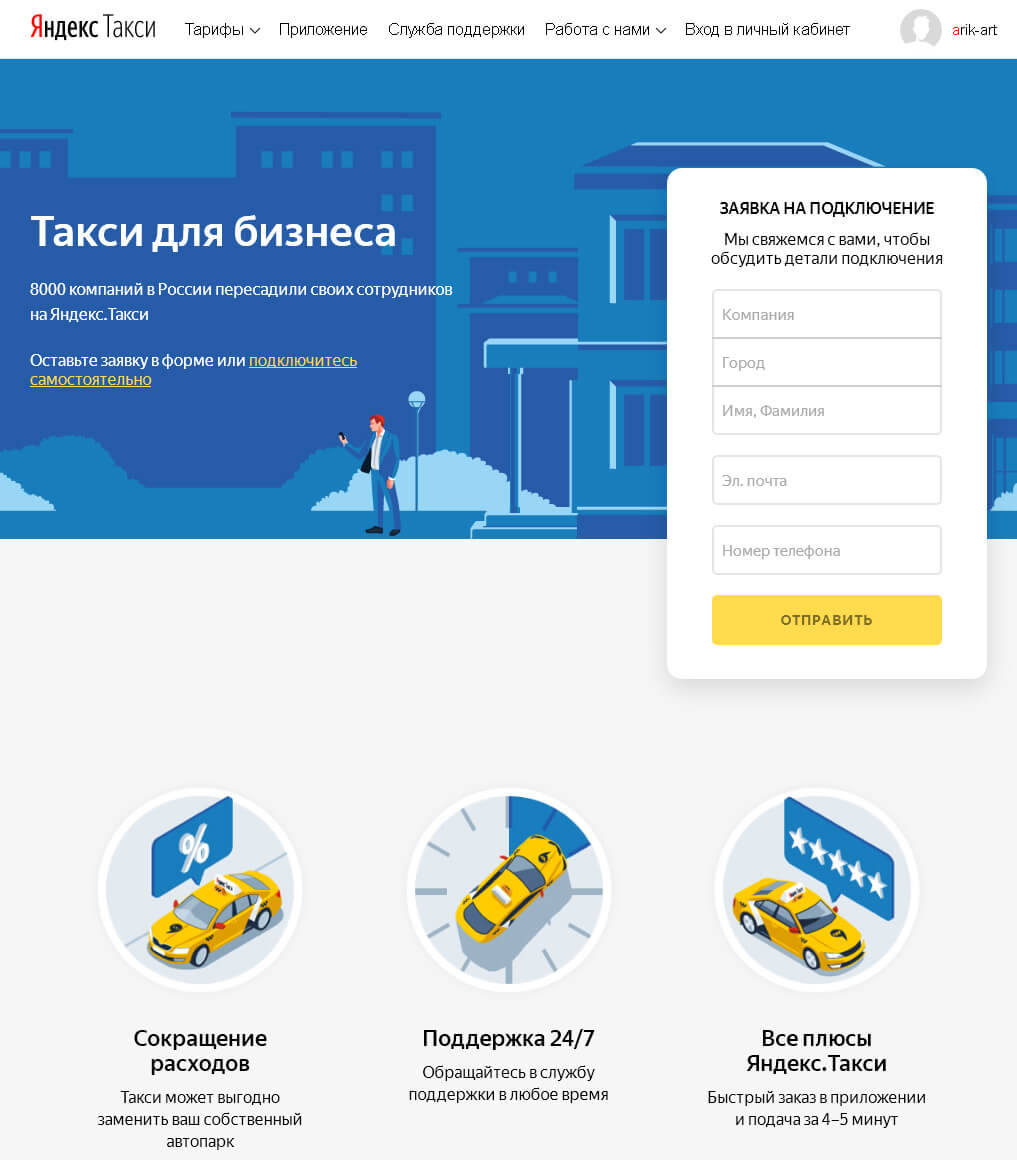

- Открыть официальный сайт “Яндекс такси для бизнеса”.

- Войти в личный кабинет, если уже регистрировались ранее, если нет, то сначала зарегистрироваться, затем войти;

- Заполнить все необходимые пункты и отправить заявку на подключение корпоративного тарифа.

- Спустя время должен позвонить сотрудник сервиса и уточнить все необходимые детали и тонкости.

- После заключения договора работодатель должен предоставить в сервис номера телефонов тех сотрудников, которые могут пользоваться услугой поездок.

Начать работу с Яндекс такси очень легко и просто, достаточно просто зарегистрироваться и подать заявку. Не нужно никуда ездить, все оформляется по интернету. Это очень удобно для любой компании.

Самим корпоративным клиентам необходимо попросить руководителя, администратора или секретаря компании внести их номера телефонов в кабинет Яндекс такси.

Как войти в личный кабинет корпоративного клиента?

У каждого клиента в Яндекс такси может быть зарегистрирован свой личный кабинет, в котором можно посмотреть историю всех поездок и их стоимость. Также с него легче заказывать машину, так как данные предыдущих заказов (адреса) сохраняются.

Чтобы зарегистрироваться в личном кабинете, клиенту необходимо указать свои:

- ФИО,

- название компании,

- адрес электронной почты,

- номер сотового телефона. После указания номера, на него придет код с доступом в личный кабинет.

Вход осуществляется после ввода номера телефона и пароля (кода).

Если забыл пин-код, можно выслать сообщение на привязанный номер и создать новый.

В кабинете можно заказывать машину на текущие поездки, фирма сможет отслеживать их активность. Это поможет руководству компании держать под контролем все транспортные расходы своих сотрудников.

Как заказать такси корпоративным клиентам?

Процесс заказа такси для клиентов также прост, как и процесс регистрации. Компания должна вызвать сотруднику такси до определенного места. Система отметит его номер как корпоративный и занесет информацию о поездке в отчет.

Водители Яндекс Такси.

Пошаговая инструкция действий

- Открыть приложение данного сервиса;

- В форме указать адрес, куда должно подъехать такси, можно использовать при этом функцию распознавания местоположения;

- Указать необходимое время подачи такси. Либо сразу в ближайшее время, либо позже, когда удобно;

- Выбрать тариф оплаты;

- Поле с указанием комментария можно пропустить, а можно написать необходимое пожелание. Например, это может быть просьба о предоставлении машины с детским креслом.

- Нажать кнопку «Вызвать такси».

- После этого на номер телефона должно прийти смс-сообщение с указанием номера, цвета транспортного средства и примерное время приезда.

Также можно заказать такси позвонив в службу Яндекс по предоставленному номеру. В некоторых регионах он отличается, поэтому его лучше посмотреть в интернете. Московский номер — 8 499 550-05-05.

Как отменить такси?

Случается такое, что транспортное средство было уже заказано, но клиенты решили уехать на другой машине. В этой ситуации потребуется отмена заказа.

Можно сделать это двумя способами: по телефону и в приложении:

- Открыть на телефоне приложение Яндекс Такси, в нижнем углу экрана нажать кнопку Отменить заказ (отмена).

- Позвонить водителю по номеру телефона, который прислали в смс после подтверждения заказа или по номеру горячей линии Яндекс такси.

Оба способа очень просты в использовании и занимают совсем немного времени.

Как получать отчеты о поездках?

С помощью сервиса Яндекс такси можно получать подробный отчет о поездках сотрудников компании. Его можно просматривать в личном кабинете, либо подключить услугу, благодаря которой на личную почту руководителя будет приходить смс-оповещение о поездке. Для этого достаточно привязать свою электронную почту в Личном кабинете.

Какую информацию можно узнать из отчета о поездках?

- Количество поездок того или иного корпоративного сотрудника;

- Дату и время каждой поездки;

- Подробный маршрут с указанием места отправления и места прибытия.;

- Стоимость каждой поездки и обобщенную стоимость всех поездок сотрудников компании;

- Информацию о водителе и транспортном средстве.

Просмотр отчета поездок является очень большим плюсом для любой компании. В случае возникновения каких-либо споров или чрезвычайных ситуаций, можно легко узнать все необходимые данные той или иной поездки.

За последнее время Яндекс такси стал одним из самых популярных сервисов для совершения различных поездок. Машины используются не только физическими, но и юридическими лицами. Любая компания может заключить договор с Яндекс и заказывать для своих сотрудников такси в любой подходящий момент. Это очень удобно и дешево.

Работа с федеральным партнером Яндекс Такси. Техническая поддержка 24/7. Автоматические выплаты бесплатно, комиссия на заказы 3%

Оставить заявку

Как заключить договор с Яндекс Такси, на что рекомендуется обратить внимание

Как заключить договор с Яндекс Такси? Для чего юридическим лицам необходимо заключение договоров с онлайн агрегатором, каким образом происходит дальнейшее сотрудничество? Об этом постараемся подробно рассказать в данной статье. Основной тезис будет заключаться в том, на что обратить внимание при составлении договора юридическим лицам?

На что рекомендуется обратить внимание при заключении договора

Каждая организация, планирующая заключить договор с такси Яндекс, должна обращать внимание на ряд важных факторов сотрудничества, а именно:

- Такси должно приезжать в четко оговоренное время.

- Поездка не должна занимать больше времени, чем для этого требуется.

- Исправное состояние автомобилей, ухоженный внешний вид и опрятный салон.

- Соответствие условиям поездки.

На эти факторы нужно обращать внимание в первую очередь, для этого их можно отдельно прописать в договоре или же оговорить в устной форме. В общем же плане, ответственность и обязанности сторон в любом случаи будут прописываться в бумагах.

Кроме того, должны понимать, как важно подходить к выбору партнера, посредников в общем, чтобы у них действительно было официальное сотрудничество с сервисом Яндекс. Поэтому проверяйте, есть ли прямой агентский договор, при этом желательно связаться со службой поддержки Яндекс Такси и удостовериться у них в этом. Для заключения, хотелось бы добавить, что сервис на данный момент успешно развивается, поэтому вокруг него может быть замешано много мошеннических схем, которых желательно избегать.

Агентский договор (публичная оферта)

Скачать пример агентского договора с водителем: агентский договор (публичная оферта).

Заказ такси юридическими лицами

Договор оферта в большинстве таксопарков рассчитан только на частных извозчиков, однако Яндекс пошел дальше и готов предложить организациям и крупным компаниям свои услуги по корпоративным перевозкам сотрудников, таковых компаний. Это очень выгодное направление, потому как тарифы для таких клиентов, зачастую ниже среднерыночных и каждую перевозку, руководитель организации сможет отследить и проверить, что немало важно.

В последнее время даже наблюдается практика отказа компаний от собственных автопарков и переход к услугам корпоративного такси. Об этом подробней можно изучить информации на официальной странице сервиса в Сети.

Яндекс Такси для юридических лиц особенности и преимущества

Яндекс готов заключать договор и с индивидуальным предпринимателем не только в Москве, но и в регионах. Ведь гораздо больше преимуществ от такого сотрудничества, чем негативных сторон. Те же компании могут получить контроль над сотрудником, какой тариф был использован, сколько поездок совершил, по какой стоимости, в какое время и так далее. Это залог успеха любого бизнеса, когда руководитель контролирует ситуацию.

Плюс особенности сотрудничества заключаются в том, что можно в личном кабинете указать неограниченное количество номеров сотрудников и прикрепить для каждого из них лимит на поездки.

Перевозчик же получает надежного пассажира, оплата за поездку которого производится в автоматическом режиме и со стопроцентной гарантией. Плюс это постоянная загрузка автопарка.

Какой налог должен платить ИП таксист?

Какой налог платит ИП-таксист? Каждый человек, занимающийся предпринимательской деятельностью, сталкивается с проблемами, связанными с налогообложением. Независимо от сферы деятельности предприниматель обязан платить налог государству. Что необходимо знать частному извозчику? Какой процент от ставки он обязан платить и на что имеет право?

Как платит налоги ИП-таксист

Предпринимательская деятельность в сфере пассажирских перевозок доступна практически каждому человеку, обладающему автомобилем и небольшим количеством средств. Для того чтобы иметь возможность перевозить людей, необходимо, прежде всего, открыть индивидуальное предприятие. Действовать нужно исключительно в рамках закона.

Иметь лицензию или нет – индивидуальное решение каждого будущего таксиста. Конечно, предприниматель может совершать деятельность без лицензии, но ее отсутствие не дает возможности совершать работу на постоянной основе. Обычно лицензия на совершение пассажирских и грузовых перевозок выдается на 5 лет.

Разрешение данного типа открывает массу возможностей будущему бизнесмену. Сразу отпадает проблема с легальностью деятельности, таксист имеет право расширить организацию и совершать перевозки в междугородном и международном сообщении.

Разрешение данного типа открывает массу возможностей будущему бизнесмену. Сразу отпадает проблема с легальностью деятельности, таксист имеет право расширить организацию и совершать перевозки в междугородном и международном сообщении.

Для того чтобы получить лицензию, необходимо иметь собственный автомобиль или несколько с подтверждающими документами. Средства передвижения должны соответствовать всем необходимым требованиям и быть оборудованы таксометром. Если соблюдены все правила, то в течение одного календарного месяца с момента подачи заявки предприниматель получит документ, разрешающий совершать грузовые и пассажирские перевозки.

В любом случае, с лицензией или без, предприниматель, занимающийся перевозками, обязан платить налоговые выплаты.

Процент уплаты зависит от системы налогообложения, которую выбрал для себя бизнесмен.

Какую систему налогообложения может выбрать ИП-таксист

При основной системе налогообложения таксист, совершающий предпринимательскую деятельность, обязан вести декларацию и описывать там все финансовые манипуляции. Сумма подоходного налогового платежа составляет 13% от общего дохода. Такое налогообложение имеет один большой недостаток – сложное ведение документов. Это не подходит для предпринимателя, который работает на себя и нуждается в дополнительных сотрудниках, таких как, к примеру, бухгалтер.

При основной системе налогообложения таксист, совершающий предпринимательскую деятельность, обязан вести декларацию и описывать там все финансовые манипуляции. Сумма подоходного налогового платежа составляет 13% от общего дохода. Такое налогообложение имеет один большой недостаток – сложное ведение документов. Это не подходит для предпринимателя, который работает на себя и нуждается в дополнительных сотрудниках, таких как, к примеру, бухгалтер.

При ЕНВД налоги для ИП с такси составляют до 15% от общего дохода. Сумма учитывается исходя из процентной ставки, количества пассажирских мест и стоимости услуг. Данная система налогообложения подходит для частных извозчиков и небольших фирм, где зарегистрировано не больше 20 машин. ЕНВД удобен тем, что вместо уплаты нескольких остается единый вмененный налог. Недостаток заключается в том, что фирма, работающая по ЕНВД, не может сотрудничать с предприятиями, которые платят НДС.

Если предприниматель-водитель выбрал для себя упрощенную систему налогообложения, сумма налога составит 6% от общего дохода или 15% от дохода, уменьшенного на расход. Вариант расчета бизнесмен выбирает сам. Второй вариант подходит для тех, у кого очень высокий расход.

Упрощенное налогообложение очень удобно для таксистов, которые совершают деятельность самостоятельно или имеют очень маленькую фирму. Облегченная система бухгалтерского учета и единый налог – главные преимущества «упрощенки». К сожалению, предприниматель, работающий по УСН, не может открывать дополнительные филиалы и сотрудничать с фирмами, уплачивающими НДС.

Упрощенное налогообложение очень удобно для таксистов, которые совершают деятельность самостоятельно или имеют очень маленькую фирму. Облегченная система бухгалтерского учета и единый налог – главные преимущества «упрощенки». К сожалению, предприниматель, работающий по УСН, не может открывать дополнительные филиалы и сотрудничать с фирмами, уплачивающими НДС.

Патентная система налогообложения считается специальным налоговым режимом.

- Направлена на определенную категорию индивидуальных предпринимателей. Подразумевает более простые условия налогообложения для бизнесменов-таксистов.

- Главное преимущество – возможность перехода на ПСН в любое удобное время для предпринимателя и наоборот. Бизнесмен сам указывает необходимые сроки. Авансовая система оплаты патента считается главным недостатком ПСН.

- Данная система налогообложения не подходит для больших фирм и предприятий.

- Сумма налоговых выплат по ПСН зависит от количества зарегистрированных машин и установленного дохода. Ставка налога составляет 6% от общей прибыли.

Независимо от выбора налоговой системы налогоплательщик обязан платить фиксированный взнос. Доход определяет процент взноса. Предприниматель, желающий заниматься частным извозом, должен решить, каким образом будет совершаться деятельность. Исходя из этого можно будет определить, какая налоговая система будет наиболее применима.

Налогообложение такси от А до Я. Какую систему налогов выбрать для такси

Налогообложение такси в России может происходить по 4 разным системам. Каждая система имеет свои условия по виду организации бизнеса, количеству сотрудников, машин и доходов. Рассмотрим особенности каждой системы и разберёмся, какую систему налогообложения выбрать для такси и какую именно сумму налога заложить в бизнес-план.

Налогообложение такси: какие есть налоговые системы

Бизнес такси в России платит налоги, как и любая другая деятельность, связанная с получением дохода. Порядок сбора и размер налогов определяет Налоговый кодекс РФ. Налоговые условия будут отличаться в зависимости от системы налогообложения, которую использует служба такси.

ЕНВД — единый налог на вмененный доход. Эта система применима только к некоторым видам деятельности, такси в их числе, однако для Москвы этот вид налогообложения не действует. Все особенности ЕНВД определены в Главе 26.3 Налогового кодекса. Размер налога в этой системе фиксирован, для его расчёта не важен реальный размер дохода: государство устанавливает, вменяет предполагаемый доход от бизнеса в зависимости от количества работников и машин.

ПСН — патентная система налогообложения. Подходит только для индивидуальных предпринимателей. Работа на этой системе регламентируется Главой 26.5 Налогового кодекса. Для работы по этой системе необходимо покупать патент, он и будет равняться уплате налога. Размер налога зависит от количества автомобилей у ИП.

УСН — упрощенная система налогообложения. Подходит для малого и среднего бизнеса, так как имеет ограничения по количеству сотрудников и размеру дохода. Особенности работы по УСН зафиксированы в Главе 26.2 Налогового кодекса. Есть два варианта вычисления налога: 6% от дохода или 15% от разницы доходов и расходов.

ОСНО — общая система налогообложения. Она применима для всех видов деятельности и формы организации бизнеса. Устанавливается по умолчанию, если не выбрана другая, специальная, система. По этой системе компания будет платить налог на добавленную стоимость, налог на прибыль/ доход, налог на имущество.

Рассмотрим нюансы каждой системы налогообложения и решим, какая из них подходит для вашей службы такси.

ЕНВД такси: кассовый аппарат в работе и условия налогов

Единый налог на вменённый доход — это специальный налоговый режим, он удобен для служб такси тем, что заменяет собой сразу несколько видов налоговых взносов, при этом подходит как юрлицам, так и ИП.

Для служб-юридических лиц ЕНВД заменит:

-

налог на прибыль организаций;

-

налог на имущество организаций;

-

налог на добавленную стоимость.

Службы-индивидуальные предприниматели могут платить ЕНВД вместо:

-

налога на доходы физических лиц (НДФЛ);

-

налога на имущество физических лиц;

-

налога на добавленную стоимость (НДС).

ЕНВД такси: какие есть особенности и ограничения

-

Налоговая система действует до 2021 года

-

Система доступна для служб такси во всех городах кроме Москвы

-

Региональные власти могут отдельно запретить местным службам работать по ЕНВД, поэтому нужно проверять список районов/ городов в вашей области, где доступна работа по вменёнке (проскрольте эту страницу вверх и выберите нужный регион)

-

В службе должно быть не более 100 работников

-

В автопарке службы может до 20 машин

-

Для юридических лиц: доля участия других юрлиц во владении уставным капиталом не должна превышать 25%

Онлайн касса в такси на ЕНВД

По закону 54-ФЗ, службы такси могли начать переход на онлайн-кассы уже с 2017 года и завершить его к 2019 году. Исключительной отсрочкой на установку онлайн-кассы до 1 июля 2019 года пользовались только службы такси на ЕНВД и ПСН.

Но сейчас такси на ЕНВД и ПСН должны использовать в работе онлайн-кассы и либо выдавать клиентам печатные чеки, либо показывать в конце поездки QR-код со ссылкой на чек. Исключением являются только индивидуальные предприниматели, у которых нет наёмных работников. Им разрешено не использовать кассы до июля 2021 года.

Таким образом, онлайн касса в такси на ЕНВД нужна, если ваша служба оформлена как юрлицо или вы как ИП наняли сотрудников. Если вы оформлены как ИП и не нанимали работников, вам можно работать без кассы до 2021 года.

ЕНВД для такси в 2019 году: как рассчитать и как платить

Единый налог рассчитывается не от реального дохода, а от потенциально возможного, вменённого и зависит от количества машин. Рассчитать единый налог нужно на каждый автомобиль.

ЕНВД такси: расчет налога на машину за месяц

Базовая доходность * Количество пассажирских мест * К1-дефлятор * К2 * ставка ЕНВД * количество месяцев

-

ЕНВД такси базовая доходность = 1500

-

Количество пассажирских мест — это посадочные места без водительского

-

К1, Коэффициент-дефлятор зависит от установленного на год показателя инфляции. На 2019 год К1 = 1,915

-

К2, Корректирующий коэффициент для базовой доходности устанавливается региональным законодательством в зависимости от особенностей бизнеса — на сайте ФНС выберите свой регион и скачайте нужный нормативный документ

-

Ставка ЕНВД = 15%, но в некоторых регионах она может быть снижена, поэтому также уточните ставку налога в законодательстве своего региона на сайте ФНС

Такси уплата налога 2019 по ЕНВД

Подавать налоговую декларацию в региональный ФНС необходимо до 20 числа месяца, следующего за кварталом. А платить ЕНВД нужно не позднее 25 числа месяца, следующего за отчётным кварталом. То есть если первый квартал года заканчивается в марте, то подать декларацию нужно не позднее 20 апреля, а заплатить налог не позднее 25 апреля.

ЕНВД такси: снижение налога

Юрлицам и индивидуальным предпринимателям можно уменьшить налог на сумму страховых выплат, пособий, выплат по больничному и т.п. в пользу сотрудников. Однако при этом сумма снижения не может быть больше 50%.

А ЕНВД для ИП такси без работников может быть снижен в полном размере. Это возможно за счёт того, что такие ИП-одиночки имеют право вычесть из налога 100% суммы фиксированных взносов по пенсионному и медицинскому страхованию за самих себя.

Патент на такси

По патенту могут работать только службы, зарегистрированные как индивидуальные предприниматели. Патентная система налогообложения для такси удобна тем, что налоговая отчётность по ней не нужна: налоговую декларацию подавать не нужно, достаточно вести книгу доходов и расходов. Налог = стоимость патента. Патент заменяет другие налоги:

-

налога на доходы физических лиц (НДФЛ);

-

налога на имущество физических лиц;

-

налога на добавленную стоимость (НДС).

Патент для ИП на такси: чем ограничен

Кроме того, что патен могут использовать только индивидуальные предприниматели, Налоговый кодекс устанавливает несколько правил для работы по этому налоговому режиму.

-

У ИП должно быть не более 15 работников (при том по всем видам деятельности, которую он ведёт)

-

Годовой доход ИП (по всем видам деятельности) не должен превышать 60 млн рублей

-

Патент выдаётся на разные сроки в пределах одного календарного года: от 1 до 12 месяцев

Патент такси: сколько стоит патент на такси и как его оплатить

Стоимость патента просто рассчитать в онлайн-калькуляторе на сайте ФНС. Она будет напрямую зависеть от нескольких показателей:

-

срок действия патента

-

число посадочных мест в машине/ количество машин — выбор показателя для расчёта зависит от конкретного региона

Порядок оплаты патента зависит от срока его действия.

-

Если патент на работу такси выдан на 6 и менее месяцев, то полную его стоимость нужно оплатить до окончания срока действия.

-

Если патент выдан на 6─12 месяцев, то 1/3 от его стоимости оплачивается не позднее 90 дней от начала действия, а остальная часть стоимости оплачивается до окончания всего периода действия патента.

Патент для такси в 2019 году: как получить

Чтобы использовать патент на такси в 2019 году, нужно заполнить и подать заявление на переход на эту систему в налоговую службу по месту ведения бизнеса. Подать заявление на патент можно вместе с документами на регистрацию ИП или за 10 дней до начала деятельности. Получить патент вы сможете через 5 дней.

Образец заявления на патент такси

Скачать образец заполнения патента на такси для ИП

УСН

По упрощённой системе налогообложения могут работать как организации, так и индивидуальные предприниматели. Но этот вид налога больше подойдёт для малого и среднего бизнеса, так как имеет ограничения. Также нужно помнить, что сменить УСН на другую систему налогообложения можно только после завершения налогового года.

Режимы оплаты УСН

Для уплаты налогов по УСН можно выбрать один из двух объектов налогообложения: доходы — налог платится с суммы доходов, или доходы минус расходы — налог платится от суммы доходов, уменьшенной на сумму произведённых расходов.

Платить налог нужно авансовыми платежами по каждому отчётному периоду. Вообще налоговый период по УСН составляет 12 месяцев, то есть государство получает всю сумму налога в конце календарного года. Но для равномерности платежей налоги нужно платить каждый квартал, а в конце года подавать декларацию о годовом доходе службы.

Заплатить налоги по УСН нужно до 25 апреля, затем до 25-го июля и до 25-го октября. Подать налоговую декларацию и заплатить налог по итогу года — до 31 марта для организаций, и до 30 апреля для индивидуальных предпринимателей.

Сменить объект налогообложения получится только со следующего налогового года и по письменному заявлению в ФНС.

Такси при объекте УСН доходы

-

Ставка налога УСН от суммы доходов составляет 6%

-

Ставка может быть снижена до 1% в отдельных регионах

-

Сумма дохода для расчёта налога берётся за отчётный период: если отчитываетесь за квартал, то налог платится за доходы за квартал, если за 9 месяцев, то рассчитывайте налог от дохода за 9 месяцев

Услуги такси при УСН доходы минус расходы

-

Ставка равна 15% от разницы размера дохода и расхода за отчётный период

-

В отдельных регионах ставка налога может быть снижена

-

ИП при УСН «доходы минус расходы» могут платить только 1% налога, если сумма налогов за год оказалась меньше 1% от полученных за год доходов

Пример расчёта по итогам года:

-

За год служба получила доход 1 000 000 ₽. Расход за год составил 800 000 ₽.

-

База для обложения налогом = 1 000 000 ₽ — 800 000 ₽ = 200 000 ₽

-

Сумма налога = 200 000 ₽ * 15% = 30 000 ₽

-

Сумма налога составляет 0,3% от годового дохода службы, это меньше 1% значит действует правило минимального налога в 1% от дохода.

-

Значит, налог по итогам года = 1 000 000 ₽ * 1% = 10 000 ₽

ИП на УСН такси 2019: условия

Ограничения по УСН для ИП

-

Сотрудников в службе должно быть меньше 100 человек

-

Годовой доход не должен превышать 150 млн рублей

-

Остаточная стоимость не должна превышать 150 млн рублей

Какие налоги заменяет УСН для ИП

-

налог на доходы физических лиц (НДФЛ)

-

налог на имущество физлиц, кроме налога на имущество по кадастровой стоимости

-

налог на добавленную стоимость (НДС)

Сниженный процент

-

В некоторых регионах России для ИП действует сниженная ставка по УСН (уточнить ставку для своего региона можно на сайте ФНС)

-

ИП при УСН «доходы минус расходы» могут платить только 1% налога от доходов, если сумма налогов за год оказалась меньше 1% от полученных за год доходов.

-

Для ИП без работников при объекте УСН «доходы», действует налоговый вычет фиксированных страховых взносов в полном размере

УСН ИП такси: нужна ли касса

Выше мы уже писали, что сейчас службы должны использовать в работе онлайн-кассы и либо выдавать клиентам печатные чеки, либо показывать в конце поездки QR-код со ссылкой на чек. Но в законе 54-ФЗ предусмотрено исключение для индивидуальных предпринимателей, которые не наняли работников: ИП без работников могут не применять кассы до 1 июля 2021 года.

Онлайн касса для ИП такси на УСН нужна, если:

-

ваша служба оформлена как юрлицо;

-

вы как ИП работаете с наёмными сотрудниками.

Онлайн касса для ИП такси на УСН НЕ нужна, если:

-

вы как ИП не нанимали работников — вам можно работать на УСН без кассы до 2021 года.

Организации такси на УСН: условия

Ограничения по УСН для организаций

-

Сотрудников в службе должно быть меньше 100 человек

-

Годовой доход не должен превышать 150 млн рублей

-

Остаточная стоимость не должна превышать 150 млн рублей

-

У службы не может быть филиалов

-

В уставном капитале организации не может быть больше 25% участия других юрлиц

-

Для перехода на УСН доход службы в течение последнего года не должен быть больше 112,5 млн рублей

Какие налоги заменяет УСН для организаций

-

налог на прибыль организаций, кроме налога с дивидендов

-

налог на имущество организаций, кроме налога на имущество по кадастровой стоимости

-

налог на добавленную стоимость (НДС)

Налог такси по ОСНО

Выбирая эту систему, вы обязаны будете вести полноценный документооборот всех финансовых операций, платить подоходный налог (НДФЛ), налог на имущество и налог на добавленную стоимость (НДС).

Данная система сложна как с точки зрения бухгалтерской отчетности, так и с точки зрения затратности её использования. Основным и очень значительным недостатком для осуществления деятельности организации, является сложность в оформлении и сдачи отчетности. Необходимость строго соблюдать все нормы бухгалтерского документооборота и тонкости сдачи регулярной отчетности в контролирующие органы вынуждает предпринимателей нанимать на работу квалифицированного бухгалтера, и обязывать водителей выписывать, учитывать и правильно оформлять все приходные органы и квитанции за каждый заказ. В теории это кажется не так сложно, как на практике.

Деятельность такси налогообложение: какую систему выбрать

Невозможно посоветовать одну наиболее выгодную систему, выбор зависит от особенностей ведения вашего бизнеса: сколько машин, какой доход, есть ли филиалы, в каком регионе работает служба и т.д. Также нужно помнить, что помимо расходов на налоги по доходу службы, вы обязаны платить взносы за сотрудников: пенсионное и медстрахование, то есть реальные налоговые затраты для каждой службы будут индивидуальны.

Какую систему налогообложения выбрать для такси юрлица

Налог на такси ПСН

ПСН юрлицам не подходит, потому что патент рассчитан только на ИП.

Система налогообложения такси ОСНО

ОСНО подойдёт крупным службам с большим доходом и автопарком и с филиалами.

Ограничений по количеству машин и сотрудников нет, но очень сложно рассчитывать налог и отчитываться. Если есть возможность использовать специальную систему, то лучше отказаться от ОСНО.

Такси на ЕНВД или УСН

ЕНВД в чистом виде подойдёт только службам с собственным, при том небольшим автопарком, без наёмных ИП. Не подойдёт для московских служб.

-

Если вы нанимаете отдельных ИП, то ЕНВД не подойдёт, используйте УСН.

-

В Москве нет возможности работать на ЕНВД.

-

При ЕНВД действует ограничение до 20 машин в автопарке, до 100 работников в штате

-

Рассчитывать налог нужно на каждый автомобиль.

-

Размер налога можно уменьшить на половину за взносы по пенсионной и медицинской страховке сотрудников .

УСН подойдёт службе без филиалов и с привлечёнными ИП

-

При УСН вы не сможете нанять больше 100 сотрудников, а доход не должен превышать 150 млн рублей

ИП такси: система налогообложения

ИП как форма организации бизнеса такси удобна тем, что для предпринимателей действуют различные налоговые вычеты и упрощения, особенно для ИП без работников.

-

В отличии от юрлица ИП может работать на патенте

-

Не платит налог с дивидендов, значит может свободно потратить оставшуюся после оплаты налогов часть дохода

-

Налоговая отчётность для ИП проще

-

Не требуется юридический адрес для работы, потому что ИП регистрируется по месту проживания

Однако у ИП есть свои налоговые минусы: за просрочки он отвечает личным имуществом и должен платить за себя фиксированные взносы.

ИП такси: система налогообложения 2019 — какой налог выбрать

Для ИП доступны все системы налогов: патент, упрощёнка, вменёнка и основная.

Налог ИП такси на ОСНО

ОСНО для ИП невыгодна. Может подойти, только когда предприниматель в данный момент покупает недвижимость и хочет получить вычет по НДФЛ от покупки.

-

ограничений по количеству машин и сотрудников нет

-

НДФЛ 13%, НДС 20%, но от НДС предприниматели могут получить освобождение, если доход за 3 месяца не превышает 2 млн рублей

-

не удобна для ИП тем, что ставка налога для всех регионов одинаковая, тогда как для специальных режимов налогообложения в регионах действуют поблажки

-

сложна в расчёте и отчётности

Налогообложение ИП такси на ЕНВД

ЕНВД для ИП подходит для небольших и средних служб не из Москвы с собственным автопарком (до 20 машин) и наёмными водителями (не ИП)

-

Если ИП нанимает отдельных ИП, то чисто ЕНВД не подойдёт, надо использовать его совместно с УСН или ПСН

-

До 20 машин в автопарке и до 100 устроенных работников в службе

-

Ставка налога своя в каждом регионе

-

Налог можно уменьшить за счёт вычета взносов в пенсионный и медицинский фонды страхования

-

В Москве не применим

ИП услуги такси система налогообложения на патенте

Патент (ПСН) для ИП подходит для служб с небольшим штатом наёмных работников и тех, кто привлекает других ИП. ПСН очень проста в расчёте — платёж за патент фиксирован и заменяет отчётность.

-

Работников до 15 человек

-

Доход в год до 60 млн рублей

-

Отчётность не требуется

-

Стоимость патента своя в каждом регионе

-

Стоимость патента рассчитывается по количеству машин или на каждую машину по количеству посадочных мест

-

Не очень выгодна для ИП с собственным автопарком

ИП на УСН: такси 2019

УСН для ИП является наиболее удобной системой, если есть наёмные работники. Подходит для средних и больших служб без филиалов, подходит для сотрудничества с другими ИП.

-

До 100 работников

-

До 150 млн рублей годового дохода

-

Считать налог просто, можно выбрать наиболее выгодный вариант оплаты налога: от дохода или от разницы доходов и расходов, платить нужно авансовыми платежами каждый квартал

ИП для такси какие налоги 2019

ИП платит несколько видов налогов:

-

Фиксированные платежи в пенсионный и медицинский фонды за себя и за сотрудников, если они есть

-

Налоги по одной из систем налогообложения

Посчитаем, сколько налогов заплатит ИП без работников на патенте в 2019 году (если у ИП есть работники, то нужно умножить фиксированные взносы и стоимость патента на количество работников)

Фиксированные взносы за себя

-

Взнос в пенсионный фонд

-

при доходе за год не более 300 000 ₽ = 29 354 ₽

-

при доходе за год более 300 000 ₽ = 29 354 ₽ + 1% от суммы превышения дохода, но не больше 234 832 ₽

-

Взнос в медицинский фонд = 6 884 ₽

Стоимость патента на год = примерно 18 000 ₽ за одну машину

Какое налогообложение выбрать для водителей такси и для служб

В итоге, и для службы такси, и для ИП при выборе налогообложения лучше избегать ОСНО, потому что в этой системе нет поблажек. ОСНО подойдёт только очень крупным службам с филиалами. В остальных случаях выгоднее выбрать один из трёх специальных режимов уплаты налогов: ПСН, УСН или ЕНВД. Какой вариант подойдёт именно вашему бизнесу, нужно выяснять индивидуально: значение имеет количество автомобилей и сотрудников, регион работы и форма организации бизнеса.

Какие налоги нужно уплачивать при работе таксистом?

Добрый день.

Цитата (Алина А):Но я уже ИП с 2010 года, и оквэда «такси» у меня нет.Нужно добавить.

60.22 Деятельность такси

Эта группировка также включает:

— аренду легковых автомобилей с водителем

Цитата (Алина А):Говорят, можно работать как то через таксомоторную фирму, и тогла уже она получает разрешение, а я ей сдаю в аренду свой автомобиль вместе со мной )).Сами себя в аренду сдать никак не сможете (поскольку в принципе не являетесь работодателем для себя — см. абз. 2 п. 2 ст.635 ГК РФ), а вот автомобиль — да. Придется видимо заключать два отдельных договора: один на передачу имущества в аренду, а второй — на оказание услуг управления автомобилем. И тут вот возникает проблема: нет в классификаторе такого ОКВЭД, который обозначал бы услугу вождения. Потому что такая работа осуществляется обычно в рамках трудовых отношений. Ну и я в принципе не очень понимаю, почему бы Вам не оформить все документы лично на себя и не оказывать услуги перевозки любой организации или частным лицам (не будучи привязанной ни к кому) непосредственно от имени ИП. Хотя, возможно, просто не знаю всей «кухни» этого вида деятельности. Недавно пользовалась услугами такси в Сочи, так водитель рассказывал, что он работает как раз по договору с организацией и для него это очень удобно (не нужно самому беспокоиться о получении разрешений, оформлении путевых листов и прохождении медосмотра — обо всем этом заботится «арендатор»). Цитата (Алина А): Но в таком случае у меня как у физлица появляется доход. А значит я должна платить налог с дохода ….Нет, доход как у ФЛ у Вас возникал бы в отсутствие статуса ИП или при заключении трудового договора с этой транспортной компанией (но ни тот, ни другой вариант ее скорее всего не устроят). Поэтому налогами Ваши доходы будут облагаться в рамках деятельности ИП (в соответствии с применяемым режимом налогообложения, о котором Вы никак не упомянули). Цитата (Алина А): Не понимаю как лучше сделать. И, честно говоря, вообще не понимаю, что делать… Может быть кто-то знает и может подсказать, если я отдаюсь вместе с автомобилем в фирму такси, может я уже тогда и не должна ничего в налоговую инспекцию ?Практически не бывает такого, чтобы новый доход у предпринимателя возникал, а обязанность по уплате дополнительного налога бы нет. Платить в любом случае придется и вряд ли это можно считать нелогичным и/или несправедливым.