Содержание

- Взаимозачет между двумя организациями: образец, как провести

- Взаимозачёт: сущность, цель и условия проведения

- Этапы взаимозачёта и их документальное сопровождение

- Требования, предъявляемые к оформлению взаимозачёта (образец)

- Тройной (многосторонний) зачёт взаимных требований

- Как сделать корректировку долга (взаимозачёт) в 1 С 8.3?

- Взаимозачет без проблем

- Когда возможен взаимозачет

- Какие документы нужно оформить

- Как отразить проведение взаимозачета в учете

- Проведение взаимозачета между организациями в 1С 8.3 документом Корректировка долга

- Взаимозачет по договорам

- Взаимозачет между организациями

- Видео инструкция

- Взаимозачет: бухгалтерский учет и документальное оформление

- Если зачет проводится в одностороннем порядке

- Образец заявления о проведении взаимозачета

- Образец акта сверки взаимных расчетов

- Образец акта зачета взаимных требований по соглашению сторон

- Взаимозачет в бухгалтерском учете

- Зачет взаимных требований по договору займа проводки

- Как отразить проведение взаимозачета в бухгалтерском учете

- Взаимозачеты признали налоговыми схемами

- Проводки по взаимозачету между организациями

- Взаимозачет: проводки

- Проводим взаимозачет

- Как провести зачет взаимных требований

- Зачет по претензии ? проводки

- Взаимозачет между счетами 58.3, 66.3, 71.1

- О зачете встречных однородных требований

Взаимозачет между двумя организациями: образец, как провести

Данная статья даёт представление о взаимозачёте между двумя и более организациями, отвечает на вопрос, для чего необходима данная хозяйственная операция, с помощью каких документов оформляется. Также подробно рассматриваются распространённые ошибки взаимозачёта и практический пример оформления в 1С версии 8.3. Расскажем, что такое взаимозачет между двумя организациями, как именно он осуществляется на практике.

Взаимозачёт: сущность, цель и условия проведения

Если между организациями существуют взаимные обязательства, то зачастую принимается решение о взаимном зачёте наименьшего из них. Исходя из этого, можно дать определение одной из самых распространённых хозяйственных операций. Итак, взаимозачёт – это бухгалтерская операция (основанная на безналичном расчёте), которая предполагает прекращение встречных обязательств, возникающих у организаций, которые одновременно являются друг для друга дебиторами и кредиторами (покупателями и поставщиками).

Преимущества взаимозачёта:

- Погашение старых задолженностей, если одна из организаций не способна оплатить долг (до истечения срока исковой давности);

- Позволяет сэкономить на банковской комиссии (особенно если это касается крупных сумм);

- Деньги «не вынимаются» из оборота (особенно это важно при дефиците оборотных средств);

- Экономия времени на оплату;

- Простота операции (техническая)

Выходит, что главной целью взаимозачёта является именно упрощение юридических и финансовых отношений между организациями. Операция взаимозачёта, при всей её простоте, предполагает строгое соблюдение Гражданского и Налогового Кодекса РФ. Поэтому, прежде чем принять решение о взаимозачёте, необходимо удостовериться, выполняются ли одновременно условия:

- Встречные требования между организациями, то есть существует не менее двух разных договоров: покупателя и поставщика.

- Однородность этих требований;

- Встречные требования могут зачитываться только тогда, когда наступил срок их исполнения.

Таблица 1 – Способы взаимозачёта и их особенности:

| Способ оформления взаимозачёта | Выполняемость условий | Документы, необходимые для зачёта | Источник права | Когда взаимозачёт является совершённым |

| В одностороннем порядке | все 3 условия выполняются | Для зачёта достаточно заявления одной из компаний

Если одна из сторон против зачёта взаимных требований – оппонент-инициатор заявления имеет право обратиться в суд. |

ст. 410 ГК РФ |

|

| В двустороннем порядке | Не выполняется (2) или (3) условие | Зачёт производится по соглашению сторон | п.4 постановления №16 от 14.03.2014 собрания членов ВАС РФ |

|

Исходя из вышеназванных условий, взаимозачёт может быть оформлен в одностороннем или двустороннем порядке, в таблице 1 приведены их отличительные характеристики и условия, при которых они могут быть организованы. Читайте также статью: → «НДС при взаимозачете: вычет, ответы на вопросы, проводки».

Из всех условий особое внимание стоит уделить условию однородности. Какие требования мы можем так охарактеризовать? Согласно п.7 информационного письма Президиума ВАС РФ от 29.12.2001 г. №65 однородными следует признавать те обязательства, которые связаны с исполнением разных договоров, но предполагающие одинаковый способ их погашения (например, денежный) и выраженные в одной валюте. То есть обязательства, которые по одному договору выражены в натуральных единицах, а по встречному договору – в денежной форме однородными не признаются, как и обязательства в рублях против обязательства в иностранной валюте. Следовательно, взаимозачёт проводить неправомерно.

Ниже приведены обязательства, по которым также неправомерен взаимозачёт:

- обязательства с истекшим сроком исковой давности;

- обязательства, связанные с возмещением вреда, причинённого жизни или здоровью граждан;

- обязательства, связанные с взысканием алиментов;

- обязательства, связанные с пожизненным содержанием граждан;

- обязательства, срок исполнения которых ещё не наступил;

- обязательства организации, в отношении которой возбуждено дело о банкротстве.

Взаимозачёт обязательств показывает факт оплаты, то есть погашение дебиторской и кредиторской задолженности, то есть не происходит увеличение или уменьшение экономических выгод, поэтому, согласно п. 2 ПБУ 9/99 и п. 2 ПБУ 10/99, он не приводит к возникновению доходов и расходов.

В бухгалтерском учёте взаимозачёт отражается на счетах 60 «Расчёты с поставщиками и подрядчиками», 76 «Расчёты с разными дебиторами и кредиторами», 62 «Расчёты с покупателями и заказчиками» с помощью проводки: Дебет 60 (76) Кредит 62 (76). Читайте также статью: → «Учет расчетов с поставщиками и подрядчиками (счет 60)».

Этапы взаимозачёта и их документальное сопровождение

Взаимозачёт осуществляется поэтапно (см. таблицу 2), причём количество этапов варьируется в зависимости от количества сторон и способа его оформления, при этом каждый этап подкрепляется соответствующим документом (ибо взаимозачёт, как и любая бухгалтерская операция, должен быть оформлен документально).

Таблица 2 – Этапы взаимозачёта:

| Этап | Название этапа | Документ | Характеристики этапа |

| 1 | 2 | 3 | 4 |

| I | Выявление взаимных обязательств | Акт сверки расчётов | Оформляется акт сверки расчётов с разбивкой по всем договорам, заключенным между контрагентами и выводится общая сумма задолженности |

| II* | Обмен актами сверок | Акты сверки заверяются подписями ответственных лиц организаций, участвующих во взаимозачёте (директор организации, главный бухгалтер) и закрепляются печатями | |

| III* | Написание и отправка заявления о предложении взаимозачёта

(при одностороннем взаимозачёте) |

Заявление о взаимозачёте | В заявлении важно обозначить суммы договоров, по которым будет происходить взаимозачёт, а также обозначить, что списание задолженности будет происходить по меньшей сумме (если суммы разные).

Само заявление необходимо отправить заказным письмом, ведь в случае судебных споров для организации, направившей его, важно доказать, что заявление было получено адресатом. |

| IV* | Соблюдение требований однородности | Бухгалтерская справка по расчёту курсовых разниц по средствам на валютном счёте | Если денежные обязательства осуществляются в разной валюте, то необходимо их перевести в одинаковую валюту. |

| V | Подписание акта о проведении взаимозачёта (при многостороннем взаимозачёте) | Акт (соглашение) о проведении взаимозачёта | Как и в заявлении о взаимозачёте, важно указание сумм договоров, обозначение суммы взаимозачёта, подписи ответственных лиц всех сторон и печати. |

| VI | Бухгалтерские проводки | Акт взаимозачёта | Создание в базе корректировки долга (с соответствующими проводками) и, следовательно, документа – акта взаиморасчёта (данные которого, как правило, берутся за основу при создании документа из предыдущего этапа) |

* – обозначается необязательный или промежуточный этап

Важно, что все этапы зачёта подкрепляются соответствующими сопроводительными письмами. Например, сторона «А» направляет стороне «Б» предложение о взаимозачёте вместе с актами сверки, сторона «Б» даёт положительный ответ, далее юристы компаний составляют договор, уполномоченные лица (директора, гл. бухгалтера) его подписывают, а бухгалтера отображают данную хозяйственную операцию проводками в бухгалтерской базе.

|

Требования, предъявляемые к оформлению взаимозачёта (образец)

Законодательно не установлено типовой формы и образца заявления о проведении взаимозачёта, то есть на сегодняшний день такое заявление заполняется в произвольной форме (тоже самое касается и акта зачёта взаимных расчётов), однако, согласно 9 ст. закона от 06.12.2011 №402-ФЗ, должны быть соблюдены требования, предъявляемые к первичным документам учёта.

Во избежание судебных споров и разбирательств, в этих формах документах необходимо подробное описание всех обстоятельств проведения зачёта.

Стандартное заполнение имеет следующую структуру:

- Наименование документа;

- Дата и место составления;

- Наименование и реквизиты участников взаимозачёта;

- Документы-основания,

- Суть требований и их количество;

- Сумма зачёта;

- Налоги*;

- Запись о том, что взаимная задолженность является погашенной (дата зачёта);

- Подписи уполномоченных лиц и печати организаций.

*Сумма НДС, рассчитанная на основании сумм задолженностей всех сторон договора, прописывается отдельной строкой и делается ссылка на счета-фактуры (иначе возникает высокая вероятность разбирательств с налоговой службой).

Таблица 3 – Примеры ошибок в оформлении взаимозачёта:

| Ошибка | Что влечёт за собой? |

| 1) НДС не выделен отдельной суммой по каждому встречному договору-обязательству (отсутствует) | Возникновение споров, последующие договорные санкции, налоговые санкции (расходы, задолженность по оплате которых не подтверждена документально в зачёте, не признаются |

| 2) Оформление соглашения о взаимозачёте по обязательствам, по которым он неправомерен | Соглашение признаётся недействительным |

| 3) Требования осуществляются в разных валютах | Соглашение признаётся недействительным |

| 4) Отсутствие встречных обязательств, например, мы выдаём заём физическому лицу – генеральному директору компании, которая оказывает нам услуги | Соглашение признаётся недействительным согласно ст. 410 ГК РФ, однако гендиректор может перевести долг на компанию с нашего согласия (ст. 391 ГК РФ) и только тогда возникнут встречные обязательства |

| 5) Зачёт производится на сумму наибольшей задолженности | Соглашение признаётся недействительным |

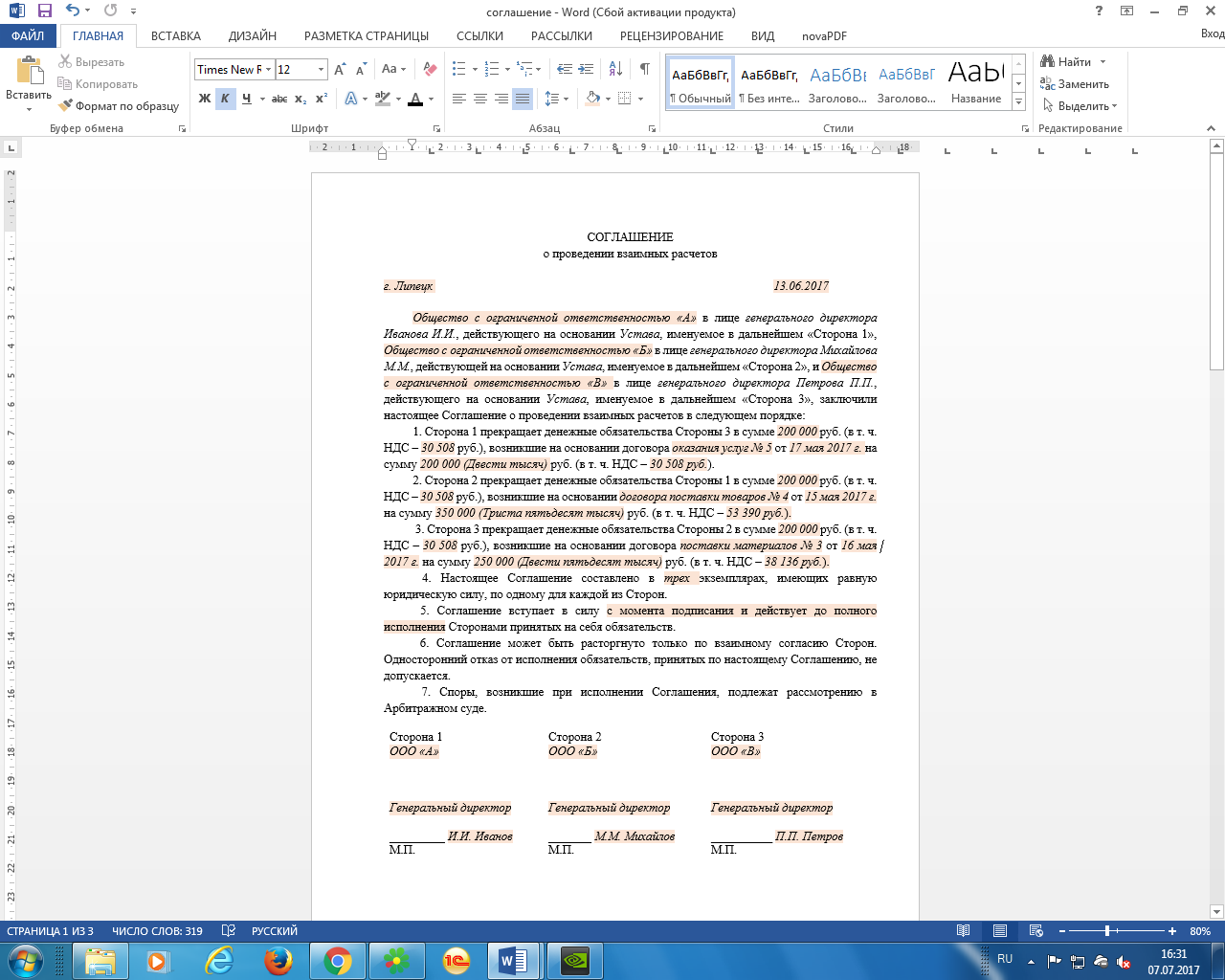

Ниже на рисунке 1 приведён образец акта (соглашения) о взаимозачёте.

Образец акта (соглашения) о взаимозачёте

- Соглашение содержит расшифровку подписей.

- Обозначается срок действия договора.

- Количество экземпляров соответствует числу сторон.

Тройной (многосторонний) зачёт взаимных требований

Возможно ли провести взаимозачёт между несколькими организациями? Однозначный ответ – да. И такое право даёт 421 ст. ГК РФ, в которой сказано, что стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами.

При этом, согласно п. 4 ст. 420 ГК РФ, к договорам, заключаемым более чем двумя сторонами, общие положения о договоре применяются, если это не противоречит многостороннему характеру таких договоров. Образец такого договора приведён выше на рисунке 1. Читайте также статью: → «».

Правила многостороннего взаимозачёта:

- срок исполнения обязательств каждой из сторон уже наступил;

- зачёт производится на сумму наименьшей задолженности;

- соглашение содержит обстоятельства проведения зачёта для всех трёх и более сторон.

Пример тройного взаимозачёта организаций на ОСНО

- 15 мая ООО «А» отгрузила ООО «Б» товары на сумму 350 тыс. руб. (в т. ч. НДС 53,39 тыс. руб.).

- 16 мая «Б» отгрузила ООО «В» материалы на сумму 250 тыс. руб. (в т. ч. НДС 38,14 тыс. руб.).

- 17 мая «В» оказала услуги ремонта для «А» на сумму 200 тыс. руб. (в т. ч. НДС 30,51 тыс. руб.).

По условиям договоров срок оплаты должен происходить на следующий день после оказания услуг или отгрузки товаров. По состоянию на 1 июня ни один из договоров не оплачен. Стороны договорились о погашении задолженностей с помощью взаимных расчётов и составили многостороннее соглашение (см. рисунок 1). Зачёт будет проводиться на сумму наименьшей задолженности, то есть на сумму 200 тыс. руб. (в т. ч. НДС 30,51 тыс. руб.). Бухгалтеры сделают следующие проводки (см. таблицу 3).

Таблица 3 – Хозяйственные операции между организациями ООО «А», ООО «Б» и ООО «В»:

| № | Хозяйственная операция | Сумма, тыс. руб. | Корреспонденция счетов | |

| Дт | Кт | |||

| 1 | 2 | 3 | 4 | 5 |

| Учёт ООО «А» | ||||

| 1 | Отражена выручка от реализации товаров ООО «Б» | 350 | 62расчёт с ООО «Б» | 91-1 |

| 2 | Начислен НДС | 53,39 | 90-3 | 68-2 |

| 3 | Отражена стоимость услуг, выполненных ООО «В» | 169,49 (200/118*100) | 26 | 60расчёт с ООО «В» |

| 4 | Отражён «входной» НДС по услугам | 30,51 | 19 | 60расчёт с ООО «В» |

| 5 | Принят к вычету «входной» НДС | 30,51 | 68-2 | 19 |

| 6 | Отражён взаиморасчёт | 200 | 60расчёт с ООО «В» | 62расчёт с ООО «Б» |

| 7 | ООО «Б» перечислила остаток задолженности после взаимозачёта | 150, в т.ч. НДС 22,88 | 51 | 62расчёт с ООО «Б» |

| задолженность перед ООО «В» после взаимозачёта считается полностью погашенной | ||||

| Учёт ООО «Б» | ||||

| 1 | Оприходованы товары, полученные от ООО «А» | 296,61 (350/118*100) | 41 | 60расчёт с ООО «А» |

| 2 | Отражён «входной» НДС по приобретённым товарам | 53,39 | 19 | 60расчёт с ООО «А» |

| 3 | Принят к вычету «входной» НДС | 53,39 | 68-2 | 19 |

| 1 | 2 | 3 | 4 | 5 |

| 4 | Отражена выручка от реализации материалов ООО «В» | 250 | 62расчёт с ООО «В» | 91-1 |

| 5 | Начислен НДС | 38,14 | 90-3 | 68-2 |

| 6 | Отражён взаимозачёт | 200 | 60расчёт с ООО «А» | 62расчёт с ООО «В» |

| 7 | ООО «В» перечислила остаток задолженности после взаимозачёта | 50

в т.ч. НДС 7,63 |

51 | 62расчёт с ООО «В» |

| 8 | Оплачен остаток задолженности перед «А» | 150

в т.ч. НДС 22,88 |

60расчёт с ООО «А» | 51 |

| Учёт ООО «В» | ||||

| 1 | Оприходованы материалы, полученные от ООО «Б» | 211,86

(250/118*100) |

10 | 60расчёт с ООО «Б» |

| 2 | Отражён «входной» НДС по приобретённым материалам | 38,14 | 19 | 60расчёт с ООО «Б» |

| 3 | Принят к вычету «входной» НДС | 38,14 | 68-2 | 19 |

| 4 | Отражена выручка от реализации материалов ООО «В» | 200 | 62расчёт с ООО «А» | 90-1 |

| 5 | Начислен НДС | 30,51 | 90-3 | 68-2 |

| 6 | Отражён взаимозачёт | 200 | 60расчёт с ООО «Б» | 62расчёт с ООО «А» |

| 7 | Оплачен остаток задолженности перед «Б» | 50 | 60расчёт с ООО «Б» | 51 |

| дебиторская задолженность ООО «А» после взаимозачёта считается полностью погашенной | ||||

Как сделать корректировку долга (взаимозачёт) в 1 С 8.3?

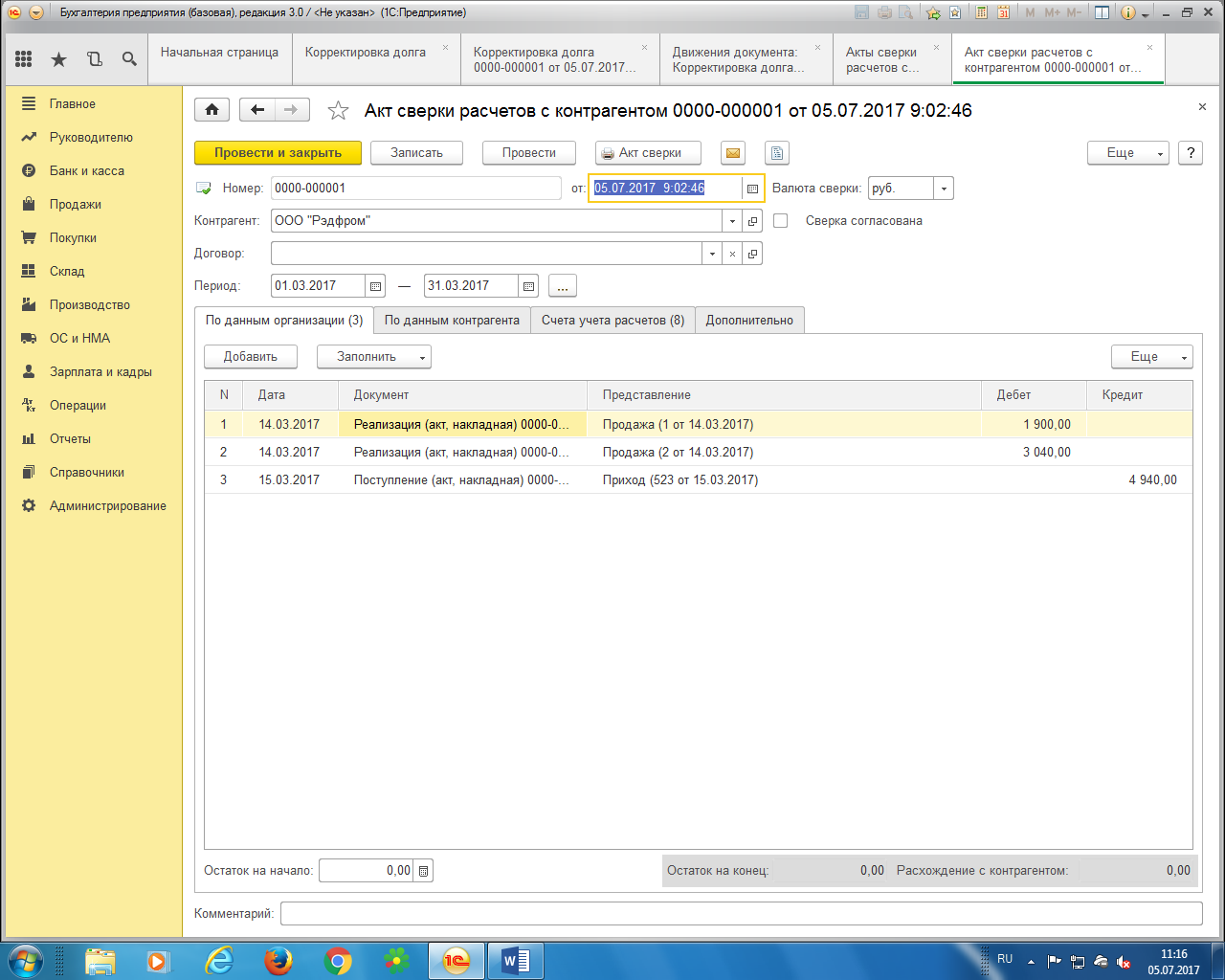

Бывают ситуации, когда один контрагент является одновременно поставщиком и покупателем, то есть он учитывается и на 60 счёте, и на 62 счёте (см. акт сверки: в раздел «Продажи», подраздел «Расчёты с контрагентами», опция «Акты сверки расчётов»).

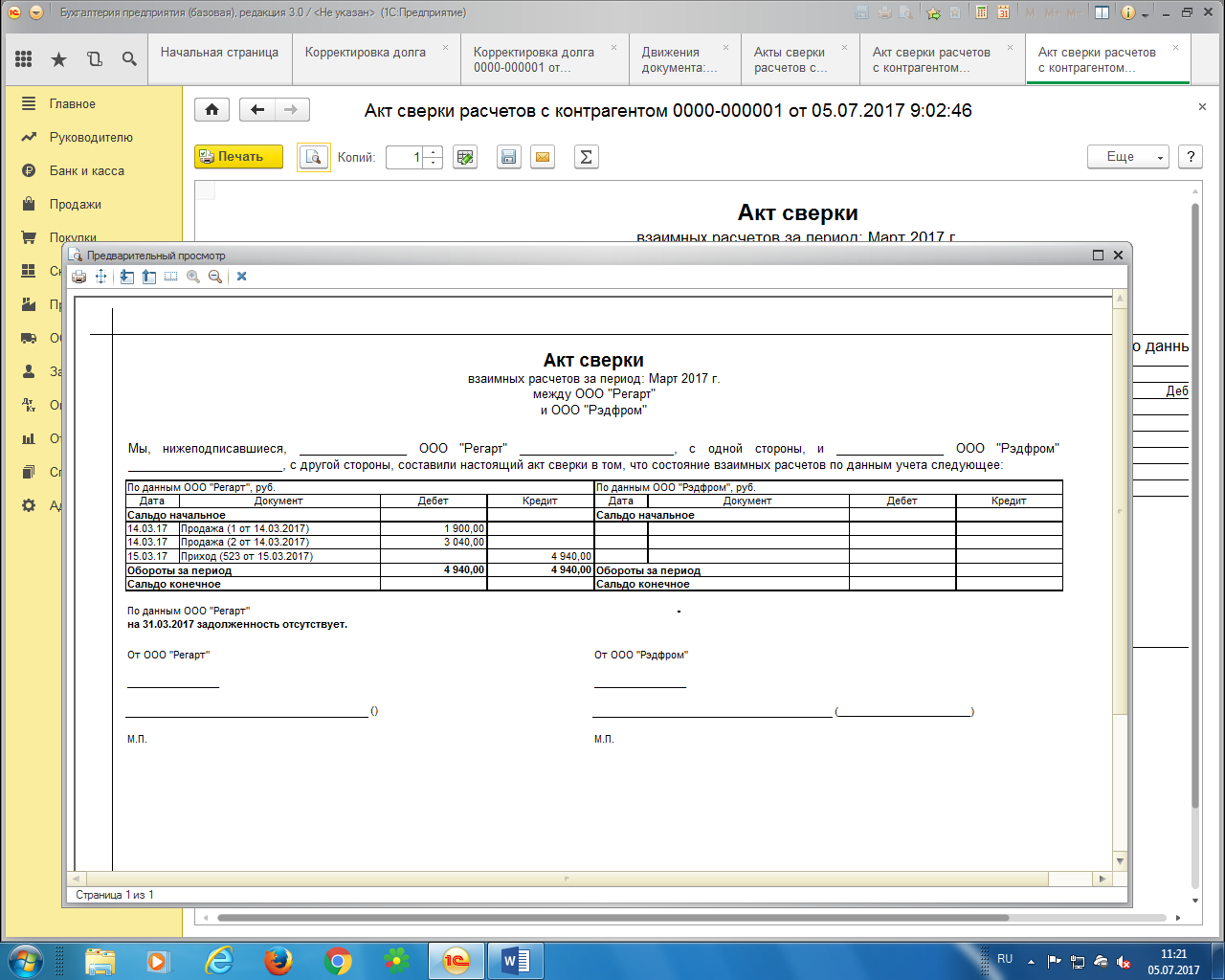

Формируем печатную версию.

В акте сверки видно, что приход, который отражается по 60 счёту, и реализации (продажи), которые отражаются по 62 счёту, перекрывают друг друга по сумме, то есть как таковой задолженности между условными организациями ООО «Регарт» и ООО «Рэдфром» нет (в акте сверки прописывается автоматически «задолженность отсутствует»).

Акт сверки расчетов

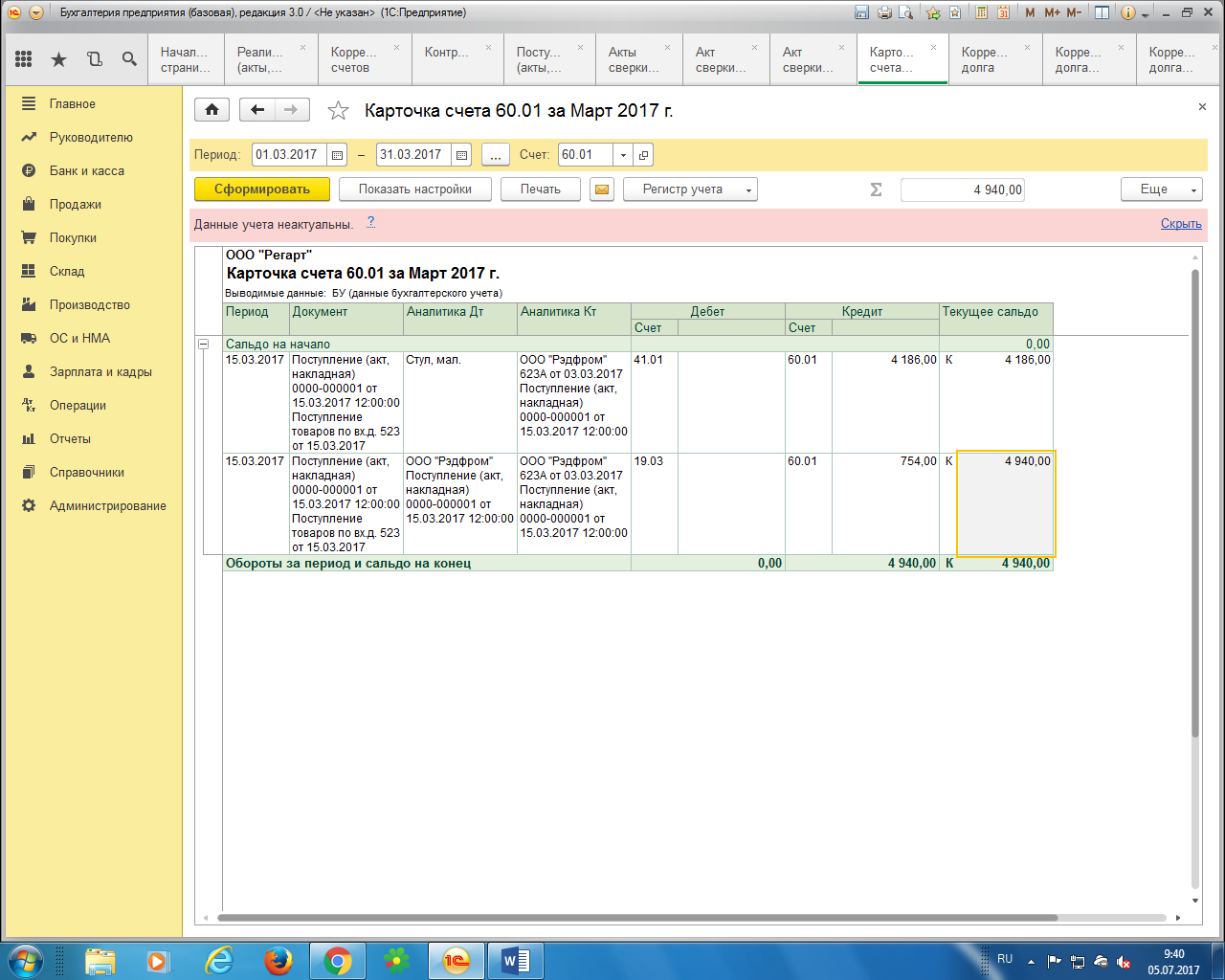

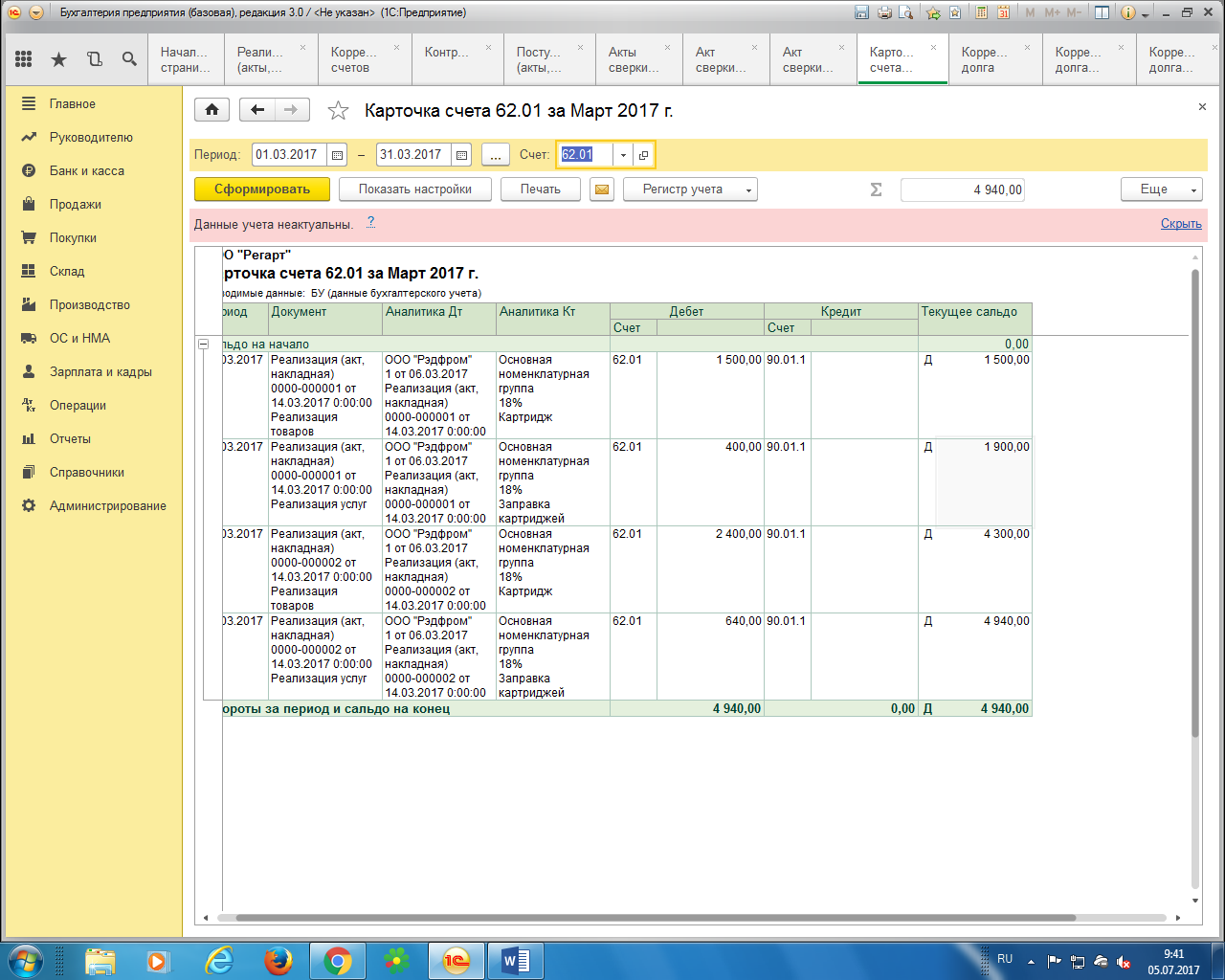

Однако, с точки зрения бухгалтерского учёта (по бухгалтерским проводкам) такого не будет. Для этого обратимся к карточкам счёта по 60 и 62 счетам (см. в раздел «Отчёты», подраздел «Стандартные отчёты», опция «Карточка счёта»; выбираем необходимый счёт и период, например, «март» – период, когда произошли все операции с контрагентом ООО «Рэдфром», далее «Сформировать»).

В карточке счёта по 60 счёту видно, что мы должны поставщику 4 940 р.

В карточке счёта по 62 счёту на нас висит дебиторская задолженность на ту же сумму.

То есть, мы видим, что реально существует дебиторская и кредиторская задолженность. Но для того, чтобы прийти к ситуации отсутствия долга, как в акте сверки, необходимо провести взаимозачёт.

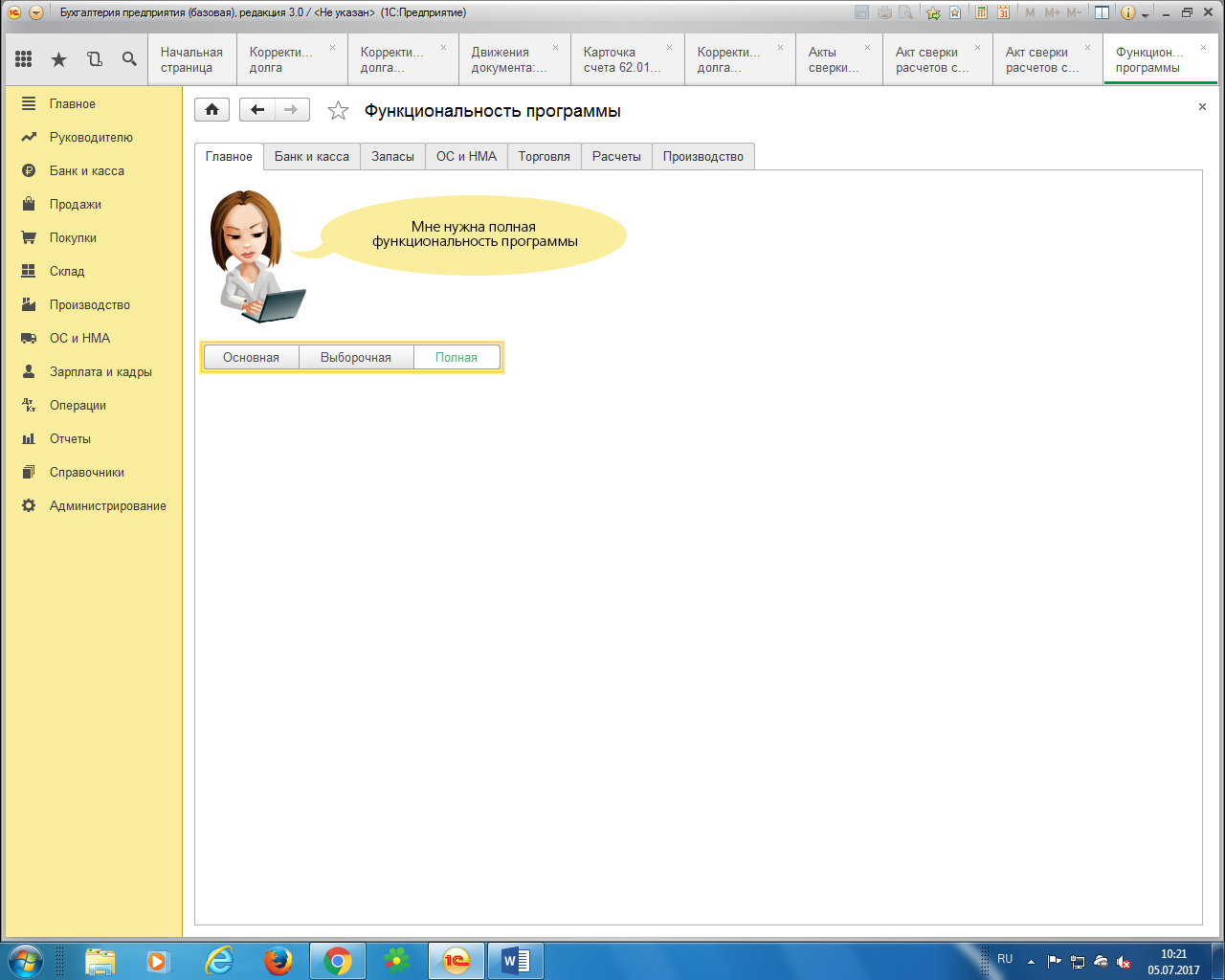

В версии 1С 8.3 при стандартных настройках не всегда можно найти такую опцию как «Корректировка долга», так как стоит «Основная» функциональность. Для того, чтобы расширить возможности 1С, заходим в раздел «Главная», подраздел «Настройки», опция «Функциональность».

Далее выбираем «Полную» функциональность программы.

Теперь в разделе «Продажи», подразделе «Расчёты с контрагентами» появляется опция «Корректировка долга». Заходим в неё и создаём новую корректировку (вид операции «Зачёт задолженности», выбираем «Зачесть задолженность: Поставщику», «В счёт задолженности: Поставщика перед нашей организацией», Выбираем поставщика (кредитора) – в данном случае ООО «Рэдфром»). Далее во вкладке «Задолженность поставщику (КЗ)» создаём поступление товаров по договору поставщика на сумму корректировки.

Во вкладке «Задолженность поставщика (ДЗ)» создаём преализации товаров по договору поставщика на сумму корректировки.

Проводим корректировку долга. Теперь, нажав на значок , мы сможем увидеть сделанные нами проводки:

Также в программе можно сформировать акт взаимозачёта, с помощью вывода на печатную версию:

Данный документ заверяется печатями и подписями ответственных лиц обеих организаций. Теперь, сформировав карточки счета по 60 и 62 счёту на дату проведения корректировки, можно увидеть проводки взаимозачёта, а также отсутствие кредиторской и дебиторской задолженностей:

Теперь акт сверки соответствует бухгалтерским проводкам.

Взаимозачет без проблем

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 19 июня 2015 г.

Содержание журнала № 13 за 2015 г.Ю.В. Капанина, аттестованный налоговый консультант

Как правильно оформить и учесть проведение зачета встречных требований

Когда у компании и ее контрагента есть взаимные долги, они могут упростить и ускорить свои расчеты путем зачета. Это позволит не гонять деньги «ты — мне, я — тебе» и тем самым сэкономить на банковских комиссиях. О нюансах проведения взаимозачета, об оформлении сопутствующих документов и отражении этой операции в учете вы узнаете из нашей статьи.

Когда возможен взаимозачет

Зачет встречных требований — это способ прекращения (полностью или частично) уже существующих взаимных обязательствст. 410 ГК РФ.

Суммы взаимной задолженности очень редко совпадают, обычно долг одной стороны больше долга другой. Тогда взаимозачет производится на меньшую из сумм. А у стороны, чья задолженность была больше, часть обязательства останется непогашенной.

Провести зачет обязательств можно лишь при выполнении следующих условий.

Однородность встречных задолженностей

Требования признаются однородными, когда они имеют один и тот же предмет и их можно сопоставить. Скажем, денежные требования, выраженные в одной валюте, являются однороднымип. 7 Информационного письма Президиума ВАС от 29.12.2001 № 65. К примеру, у одной стороны есть долг по оплате выполненных работ, а у второй — долг по возврату займа, при этом каждая из сторон должна другой деньги, а значит, такие обязательства могут быть зачтены.

Суды считают возможным, например, зачесть требования об оплате задолженности заказчика за выполненные работы и об уплате неустойки за нарушение подрядчиком сроков выполнения работ, ведь, несмотря на различную правовую природу, эти требования являются денежными, то есть однороднымиПостановление Президиума ВАС от 19.06.2012 № 1394/12.

В принципе стороны могут договориться о зачете неоднородных требованийп. 4 Постановления Пленума ВАС от 14.03.2014 № 16, допустим таких, когда задолженность одной стороны выражена в рублях, а другой — в иностранной валюте. Но тогда компаниям нужно согласовать курс, по которому валютный долг будет переведен в рубли.

Наступление срока исполнения обязательств

На момент проведения зачета уже должен наступить срок оплаты каждого требования по договору. Например, арендатор не может зачесть в счет арендных платежей стоимость неотделимых улучшений, произведенных за свой счет с согласия арендодателя. А все потому, что встречная обязанность арендодателя по возмещению стоимости этих улучшений возникнет только после прекращения договора аренды (если иное не было предусмотрено договором)п. 2 ст. 623 ГК РФ. Хотя ВАС считает, что зачет обязательств с ненаступившими сроками исполнения также возможенп. 4 Постановления Пленума ВАС от 14.03.2014 № 16.

Если конкретные сроки погашения задолженностей стороны в договоре не установили, то зачет можно провести в любое время.

Не так давно в ГК РФ были внесены изменения, и с 01.06.2015 в случаях, предусмотренных законом, допускается зачет встречного требования, срок которого еще не наступилст. 410 ГК РФ; п. 59 ст. 1 Закона от 08.03.2015 № 42-ФЗ.

Запрет на зачет

Бывают случаи, когда взаимозачет в принципе недопустим, например:

- <если>стороны предусмотрели такое условие в договоре;

- <если>зачет прямо запрещен законом (к примеру, в большинстве случаев невозможно провести взаимозачет с иностранным партнером по внешнеэкономической деятельностиподп. 4—7 п. 2 ст. 19 Закона от 10.12.2003 № 173-ФЗ);

- <если>по требованиям истек срок исковой давности (3 года с момента возникновения)ст. 411 ГК РФ.

Какие документы нужно оформить

Решение о проведении взаимозачета нужно обязательно задокументироватьп. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ. Это делается, в частности, для того, чтобы в дальнейшем не возникло проблем ни с контрагентами, ни с проверяющими. Ведь при отсутствии документов ни у вас, ни у вашего делового партнера не будет подтверждения ваших фактических затрат, а значит, есть риск попрощаться с расходами, заработать пени и штрафы.

Разумеется, у вас должны быть «традиционные» документы, фиксирующие ваши взаимоотношения с контрагентом и факты возникновения взаимных долгов: договоры, товарные накладные, акты сдачи-приемки выполненных работ/оказанных услуг, счета-фактуры и т. п.

А сам зачет можно оформить двумя способами.

СПОСОБ 1. Одна из сторон заявляет о зачетест. 410 ГК РФ. Но перед тем, как провести односторонний зачет, рекомендуем вам подписать с контрагентом акт сверки взаимных расчетов. Этот документ необязателен, но он поможет подтвердить суммы задолженностей (особенно если часть долгов уже была ранее оплачена) и избежать лишних споров с контрагентом.

Обратите внимание, что одного подписанного акта сверки взаимных расчетов для проведения зачета недостаточноПостановление ФАС УО от 18.03.2014 № Ф09-485/14. Поскольку такой акт отражает только хозяйственные операции сторон за определенный период времени и является документом, подтверждающим состояние взаимных расчетов. Тогда как для совершения зачета в документе должно содержаться ясное и недвусмысленное указание на прекращение обязательств каждой из сторон.

После подписания акта сверки вы (или ваш контрагент) пишете второй стороне письмо (заявление, уведомление). Зачет состоится только в случае получения такого заявления соответствующей сторонойп. 4 Информационного письма Президиума ВАС от 29.12.2001 № 65. Поэтому передайте заявление под личную подпись (получателю необходимо расписаться на вашем экземпляре документа) либо отправьте его заказным письмом с уведомлением о вручении.

Датой проведения одностороннего зачета и, соответственно, отражения его в учете будет являться:

- <или>конкретная дата, с которой задолженности сторон считаются погашенными, если она указана в заявлении;

- <или>день получения заявления (письма, уведомления) контрагентом, если определенная дата инициатором зачета не указана.

СПОСОБ 2. Стороны подписывают двухсторонний документст. 421 ГК РФ:

- <или>акт взаимозачета;

- <или>соглашение о зачете взаимных требований.

Это поможет избежать споров и недопониманий между контрагентами. А при зачете неоднородных обязательств или обязательств с ненаступившими сроками исполнения двухстороннее соглашение сторон обязательноп. 4 Постановления Пленума ВАС от 14.03.2014 № 16.

Датой проведения зачета будет являться день подписания соглашения (акта), если в документе не будет прямо указано иное.

Обратите внимание, что как в одностороннем заявлении, так и в соглашении о зачете важно максимально точно определить обязательства (задолженности) каждой из сторон и указать:

- основания их возникновения (сослаться на договоры, первичку, счета-фактуры), дабы подтвердить встречность и однородность обязательств;

- суммы обязательств;

- сроки наступления исполнения по каждому из них.

В документе нужно определить, какие обязательства погашаются зачетом, и указать остаток долга одной из сторон.

При отсутствии этих существенных условий зачет может быть признан несостоявшимсяПостановление ФАС СЗО от 26.08.2013 № А13-8660/2010 (Определением ВАС от 18.12.2013 № ВАС-17916/13 отказано в передаче дела в Президиум ВАС).

Покажем, как можно оформить заявление о проведении зачета способом 1.

ООО «Строй-гарант»

127204, г. Москва,

Дмитровское ш., д. 157

тел. (495) 259-01-57

Генеральному директору ООО «ПрофАудит»

Майской В.П.

125315, г. Москва, Ленинградский пр., 68

Исх. № 36 от 28.05.2015

Заявление о зачете встречных требований

Общество с ограниченной ответственностью «Строй-гарант» в лице генерального директора Рукодельникова С.Л., действующего на основании Устава, в соответствии со ст. 410 Гражданского кодекса РФ заявляет о частичном зачете встречных однородных требований, срок исполнения которых наступил.

Сведения о встречных требованиях и задолженности ООО «Строй-гарант» и ООО «ПрофАудит» по состоянию на 28 мая 2015 г.:

| Принимаемая к зачету задолженность | Номер и дата договора, существо обязательства | Номер и дата первичного документа, счета-фактуры | Сумма обязательства, руб. | Срок исполнения обязательства |

| Задолженность ООО «Строй-гарант» перед ООО «ПрофАудит» | Оплата за консультационные услуги по договору № 12 от 20.03.2015 | Акт № 12 от 08.05.2015; счет-фактура № 12 от 08.05.2015 | 295 000 (в том числе НДС 18% — 45 000 руб.) |

14.05.2015 |

| Задолженность ООО «ПрофАудит» перед ООО «Строй-гарант» | Оплата за ремонт помещения по договору подряда № 96 от 16.02.2015 | Акт № 96 от 15.05.2015; счет-фактура № 96 от 15.05.2015 | 377 600 (в том числе НДС 18% — 57 600 руб.) |

25.05.2015 |

Зачет производится на сумму 295 000 (двести девяносто пять тысяч) руб., в том числе НДС 45 000 (сорок пять тысяч) руб.

После проведения зачета взаимных однородных требований остаток задолженности ООО «ПрофАудит» перед ООО «Строй-гарант» по состоянию на 28 мая 2015 г. составляет 82 600 (восемьдесят две тысячи шестьсот) руб., в том числе НДС 12 600 (двенадцать тысяч шестьсот) руб. Задолженность ООО «Строй-гарант» перед ООО «ПрофАудит» погашена полностью.

| Генеральный директор ООО «Строй-гарант» | С.Л. Рукодельников | ||

Заявление о зачете получила 28 мая 2015 г.

| Генеральный директор ООО «ПрофАудит» | В.П. Майская |

Как отразить проведение взаимозачета в учете

А теперь настало время выяснить, какие налоговые последствия ждут компанию при проведении зачета взаимных требований.

НДС. Зачет не влияет на НДС. То есть в день зачета не нужно корректировать ни сумму НДС к уплате, начисленную на дату отгрузки товаров (выполнения работ, оказания услуг), ни размер вычетовподп. 1 п. 1 ст. 167, п. 2 ст. 171, п. 1 ст. 172 НК РФ.

Проблем с вычетом не должно возникнуть и в случае, когда вам был перечислен аванс в счет предстоящих поставок товаров (работ, услуг), с которого вы уплатили НДС в бюджет, но в дальнейшем товары (работы, услуги) вы не реализовали, а аванс зачли в счет встречного обязательствап. 23 Постановления Пленума ВАС от 30.05.2014 № 33; Письмо Минфина от 11.09.2012 № 03-07-08/268.

Налог на прибыль. При проведении зачета никаких последствий по налогу на прибыль у вас не будет. Выручку от реализации вашему контрагенту товаров (работ, услуг) и расходы на приобретение у него товаров (работ, услуг) вы отразите в налоговом учете еще до проведения взаимозачетап. 3 ст. 271, п. 1 ст. 272 НК РФ. И факт погашения задолженности за реализованные товары (работы, услуги) не учитывается при отражении доходов и расходов.

УСНО. Для упрощенцев датой признания доходов является не только день поступления денег, но и день погашения задолженности иным способомп. 1 ст. 346.17 НК РФ. Взаимозачет и есть тот самый иной способ. То есть на основании акта (соглашения, заявления) о зачете вам нужно отразить доход в сумме погашенной задолженности контрагента. Одновременно приобретенные вами товары (работы, услуги) будут считаться оплаченными (также на сумму погашенной задолженности), а значит, выполняется одно из условий признания расходов при «доходно-расходной» УСНОп. 2 ст. 346.17 НК РФ.

Бухучет. Доходы от реализации товаров (работ, услуг) и расходы по их покупке отражайте в учете как обычно. В итоге у вас, как у покупателя товаров (работ, услуг), возникнет кредиторская задолженность (сальдо по кредиту счета 60 «Расчеты с поставщиками и подрядчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами») по их оплате. В то же время при реализации товаров (работ, услуг) у вас образуется дебиторская задолженность (сальдо по дебету счета 62 «Расчеты с покупателями и заказчиками»).

На дату проведения зачета сделайте проводку дебет счета 60 «Расчеты с поставщиками и подрядчиками» (счета 76 «Расчеты с разными дебиторами и кредиторами») – кредит счета 62 «Расчеты с покупателями и заказчиками» на сумму меньшей задолженности. Тем самым дебиторская и кредиторская задолженности будут полностью или частично погашены.

***

Обратите внимание еще на один немаловажный нюанс. Если вы решите провести зачет в одностороннем порядке, вам нужно учитывать, что впоследствии от своего решения вы отказаться не сможетеп. 9 Информационного письма Президиума ВАС от 29.12.2001 № 65.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Дебиторка / кредиторка»:

Проведение взаимозачета между организациями в 1С 8.3 документом Корректировка долга

Нередко у одной организации перед другой возникает долг. Данный долг можно погасить не только денежными средствами. Например, в счет него организация – должник может оказать какие-либо услуги.

В данной статье мы рассмотрим как отразить в программе 1С 8.3 провести взаимозачет как между договорами с одной организацией, так и с разными контрагентами.

Взаимозачет по договорам

Рассмотрим пример, когда наша фирма заказала у поставщика 3 офисных кресла на сумму 6 тысяч рублей, но еще не оплатила данную поставку. Спустя какое-то время мы оказали услуги по стрижке газона на 4 тысячи рублей. В программе необходимо произвести взаимозачет и уменьшить долг до 2 тысяч рублей.

Найти акты взаимозачета можно в меню 1С «Покупки», либо «Продажи» выберите пункт «Корректировка долга».

Перед вами откроются все ранее веденные документы по корректировкам долгов. Создайте новый документ. Самое главное здесь – правильно указать вид операции. В данном случае мы будем производить взаимозачет с одной и той же фирмой, но по разным договорам: поставки и оказанию услуг. Поэтому был выбран «Зачет задолженности».

В позе «Зачесть задолженность» выбираем «Поставщику». В том случае, когда должны не мы, а нам, выбирается пункт «Покупателя».

Далее в пункте «В счет задолженности» выберем значение «Поставщика перед нашей организацией».

В реквизите «Поставщик (кредитор)» выберем фирму, с которой необходимо сделать взаимозачет. В нашем случае учет в программе ведется сразу по нескольким организациям, поэтому в шапке так же выберем необходимую (за которой числится долг).

В документе по проведению взаимозачета в 1С 8.3 присутствую две вкладки с отражением списка документов, по которым сформировалась кредиторская (наша) и дебиторская задолженности (перед нами). Заполнить данные на них можно как вручную, так и автоматически. Для автоматического заполнения нажмите на нужной вкладке кнопку «Заполнить» и выберите соответствующий пункт из появившегося меню. Обе вкладки заполняются по отдельности, но интерфейс одинаков.

На первой вкладке появился документ покупки офисных кресел на сумму 6 тысяч рублей. На второй – оказание услуг по стрижке газона на 4 тысячи рублей. Суммы различаются и это видно внизу формы (- 2 тысячи рублей).

Для корректного проведения взаиморасчета откорректируем нашу задолженность перед поставщиком на первой вкладке. Установим вместо 6 тысяч рублей 4 тысячи рублей.

Далее запишем и проведем документ. У нас сформировалась проводка по взаимозачету с нашим контрагентом на сумму 4 тысячи рублей.

Таким же способом можно провести взаимозачет с покупателем. Отличие заключается лишь в других параметрах шапки документа.

Взаимозачет между организациями

В качестве примера рассмотрим ситуацию, схожую с описанной выше. Наша организация так же приобрела 3 офисных кресла на сумму 6 тысяч рублей у фирмы «Аквилон-Трейд». Только услугу по стрижке газона мы оказали другой компании – «Sweet Dreams Ltd.». Предположим, что у них один и тот же владелец и нам необходимо погасить часть долга по покупке кресел предоставленной услугой.

В рамках данного примера заполнение документа будет практически идентичным предыдущему. В качестве значения реквизита «В счет задолженности» укажите «Третьего лица перед нашей организацией». Теперь вам будет необходимо выбрать сразу двух контрагентов: поставщика и третье лицо.

Больше реквизиты документа в этом примере никак не будет отличаться от предыдущего.

Движение документа будет похожим на движение в предыдущем примере, только здесь в качестве субконто участвуют два различных контрагента.

Документ «Корректировка долга» не ограничивается этими двумя примерами. Например, вы можете списать безнадежный долг, зачесть аванс, перенести долг и многое другое.

Теперь можно проверить результат взаиморасчетов сделав акт сверки с контрагентом.

Видео инструкция

Смотрите видео инструкцию по проведению взаиморасчета в 1С:

Взаимозачет: бухгалтерский учет и документальное оформление

Погашение взаимных требований зачетом — это удобный способ расчетов за приобретенные покупки. Организациям, проводящим взаимозачет, следует помнить о правилах документального оформления данной операции и специфике ее отражения на счетах бухгалтерского учета <1>.

<1> Об особенностях исчисления НДС и налога на прибыль при проведении взаимозачета читайте на с. 38 этого номера. — Примеч. ред.

При недостатке свободных денежных средств, необходимых для расчета за приобретенные товары (работы, услуги), и наличии взаимных задолженностей организации нередко используют такую неденежную форму расчетов, как зачет взаимных требований. Отметим, что операции по взаимозачету могут иметь схожую экономическую сущность со сделками мены. Поэтому при проведении взаимозачета не стоит забывать, что в договорах поставки (купли-продажи) товаров (на выполнение работ, оказание услуг), согласно которым возникли зачитываемые обязательства, не должно содержаться условие об оплате покупок товарами, работами, услугами. Ведь при осуществлении оплаты за поставленные товары (выполненные работы, оказанные услуги) встречной поставкой товаров (выполнением работ, оказанием услуг) и проведении взаимозачета такие договоры могут быть переквалифицированы в бартерные сделки <2>.

<2> О правовых особенностях проведения взаимозачета читайте в РНК, 2009, N 24. — Примеч. ред.

Рассмотрим, какими документами может быть обоснован зачет взаимных требований и порядок отражения данной операции на счетах бухгалтерского учета.

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами (п. 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ). Поэтому факт проведения взаимозачета нужно подтвердить соответствующим образом. Это могут быть следующие документы:

- договоры (поставки, на выполнение работ, оказание услуг), товарные накладные, акты сдачи-приемки выполненных работ, оказанных услуг, акты передачи векселей третьих лиц и другие документы, фиксирующие факты возникновения взаимных требований, а также выписки банка, счета-фактуры;

- акт (акты — при многостороннем зачете) сверки расчетов в обоснование сумм дебиторской и кредиторской задолженностей;

- письмо-заявление инициирующей стороны о проведении зачета взаимных требований (в случае проведения одностороннего зачета) и уведомление о вручении этого письма адресату;

- двусторонний (многосторонний) акт зачета взаимных требований или дополнительное соглашение к договорам о зачете взаимных требований (в случае проведения взаимозачета по соглашению сторон).

Обратите внимание! Требования к документам, подтверждающим факт проведения взаимозачета

Для документов, которыми оформляются операции по зачету взаимных требований (заявлений о проведении взаимозачета, актов зачета взаимных требований), унифицированных форм не предусмотрено. Поэтому организация вправе разработать такие документы самостоятельно. Но согласно п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ эти документы должны содержать следующие обязательные реквизиты:

- наименование;

- дату составления;

- наименование организации, от имени которой они составлены;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Если зачет проводится в одностороннем порядке

Заявление о проведении взаимозачета. Законодательством не установлено специальных требований к документальному оформлению операций по зачету взаимных требований. В ст. 410 ГК РФ только указано, что для зачета достаточно заявления одной из сторон. Заявление о проведении взаимозачета должно содержать следующую обязательную информацию:

- кому и кем оно направлено;

- по каким требованиям производится зачет, основания их возникновения;

- какова сумма, на которую производится зачет, с выделением суммы НДС отдельной строкой;

- с какого момента организация, направившая заявление, считает себя по отношению к контрагенту и контрагента по отношению к себе не связанными какими-либо правами и обязательствами на сумму, указанную в заявлении.

Датой проведения взаимозачета в одностороннем порядке считается не дата письма-заявления о проведении инициирующей стороной взаимозачета, а дата доставки адресату уведомления о вручении, указанная в этом документе. Пример заявления о проведении взаимозачета представлен на рис. 1.

Образец заявления о проведении взаимозачета

—————————————————————————¬

¦ Общество с ограниченной ответственностью «ВИСЛА» (ООО «ВИСЛА») ¦

¦ Почтовый адрес: 127282, Москва, ул. Полярная, д. 16 ¦

¦ Тел./факс (495) 472-76-54/472-76-43, e-mail: visla@yandex.ru ¦

¦ Юридический адрес: 127282, Москва, Студеный проезд, д. 23 ¦

¦ ¦

¦Исх. N 127-03 от 01.07.2010 Генеральному директору¦

¦ ООО «УПАКОВКА»¦

¦ Бугрову П.В.¦

¦ ¦

¦ Заявление ¦

¦ о проведении взаимозачета ¦

¦ ¦

¦ Настоящим уведомляем Вас о том, что в соответствии с актом сверки¦

¦взаимных расчетов от 02.07.2010 задолженность ООО «УПАКОВКА» перед ООО¦

¦»ВИСЛА» по договору на оказание услуг от 16.03.2010 N 86, счету-фактуре¦

¦от 31.03.2010 N 112 и акту об оказании услуг от 31.03.2010 N 94 в размере¦

¦21 240 руб., в том числе НДС 18% — 3240 руб., погашена в полном объеме в¦

¦счет частичного погашения задолженности ООО «ВИСЛА» перед ООО «УПАКОВКА»¦

¦по договору купли-продажи от 12.01.2010 N 25, счету-фактуре от 19.01.2010¦

¦N 37 и товарной накладной от 19.01.2010 N 37. ¦

¦ ООО «ВИСЛА» подтверждает наличие остатка задолженности перед ООО¦

¦»УПАКОВКА» по договору купли-продажи от 12.01.2010 N 25, счету-фактуре от¦

¦19.01.2010 N 37 и товарной накладной от 19.01.2010 N 37 в сумме¦

¦25 960 руб., в том числе НДС 18% — 3960 руб., и обязуется погасить ее в¦

¦срок до 30 июля 2010 г. ¦

¦ Дата уведомления о вручении настоящего заявления адресату — 5 июля¦

¦2010 г. ¦

¦ ¦

¦Генеральный директор Саратовская Е.С. Саратовская¦

¦Бухгалтер Мельникова С.В. Мельникова ¦

L—————————————————————————

Рисунок 1

Акт сверки расчетов. В ст. 410 ГК РФ не содержится требование о проведении сверки расчетов. Однако для подтверждения отсутствия разногласий между сторонами по поводу взаимозачета необходим акт, составленный по результатам сверки.

Акт сверки взаимных расчетов не является доказательством проведения взаимозачета между сторонами, он только подтверждает наличие встречных задолженностей. Пример акта сверки взаимных расчетов приведен на рис. 2.

Образец акта сверки взаимных расчетов

—————————————————————————¬

¦ Акт ¦

¦ сверки взаимных расчетов ¦

¦ ¦

¦г. Москва 1 июля 2010 г.¦

¦ ¦

¦ ООО «УПАКОВКА» в лице генерального директора Бугрова Павла¦

¦Васильевича, действующего на основании Устава, и главного бухгалтера¦

¦Соколовой Натальи Владимировны, с одной стороны, и ООО «ВИСЛА» в лице¦

¦генерального директора Саратовской Екатерины Семеновны, действующей на¦

¦основании Устава, и главного бухгалтера Смирновой Марины Евгеньевны, с¦

¦другой стороны, произвели сверку взаимных расчетов по состоянию на 1 июля¦

¦2010 г. и подтверждают нижеследующее: ¦

¦ 1. ООО «УПАКОВКА», согласно договору купли-продажи от 12.01.2010¦

¦N 25, отгрузило ООО «ВИСЛА» 864 пакета сока по счету-фактуре от¦

¦19.01.2010 N 37 и товарной накладной от 19.01.2010 N 37 на сумму¦

¦63 720 руб. (включая НДС — 9720 руб.). ¦

¦ ООО «ВИСЛА» платежным поручением от 20.01.2010 N 18 перечислило¦

¦денежные средства ООО «УПАКОВКА» за полученный сок в сумме 16 520 руб.¦

¦(включая НДС — 2520 руб.). ¦

¦ Таким образом, задолженность ООО «ВИСЛА» перед ООО «УПАКОВКА» по¦

¦договору купли-продажи от 12.01.2009 N 25 на основании счета-фактуры от¦

¦19.01.2009 N 37 и товарной накладной от 19.01.2009 N 37 составляет¦

¦47 200 руб. (включая НДС — 7200 руб.). ¦

¦ 2. ООО «ВИСЛА», согласно договору на оказание услуг от 16.03.2010¦

¦N 86, оказало ООО «УПАКОВКА» консультационные услуги, стоимость которых,¦

¦согласно счету-фактуре от 31.03.2010 N 112 и акту об оказании услуг от¦

¦31.03.2010 N 94, составила 21 240 руб. (включая НДС — 3240 руб.). ¦

¦ Таким образом, задолженность ООО «УПАКОВКА» перед ООО «ВИСЛА» по¦

¦договору на оказание услуг от 16.03.2010 N 86 в соответствии с актом¦

¦сдачи-приемки услуг от 31.03.2010 N 94 составляет 21 240 руб., в том¦

¦числе НДС 18% — 3240 руб. ¦

¦ 3. Настоящий акт составлен в двух идентичных экземплярах — по одному¦

¦для каждой из сторон. ¦

¦ ¦

¦ООО «УПАКОВКА» ООО «ВИСЛА» ¦

¦Генеральный директор Генеральный директор ¦

¦Бугров (П.В. Бугров) Саратовская (Е.С. Саратовская) ¦

¦Главный бухгалтер Главный бухгалтер ¦

¦Соколова (Н.В. Соколова) Смирнова (М.Е. Смирнова) ¦

L—————————————————————————

Рисунок 2 Если зачет проводится по соглашению сторон

Проведение такого взаимозачета обычно оформляется актом зачета взаимных требований по соглашению сторон или дополнительным соглашением о зачете взаимных требований, составленным к основным договорам. При зачете по соглашению сторон датой его проведения считается дата подписания акта зачета взаимных требований. Пример такого акта приведен на рис. 3 (с. 134).

Образец акта зачета взаимных требований по соглашению сторон

—————————————————————————¬

¦ Акт ¦

¦ зачета взаимных требований по соглашению сторон ¦

¦ ¦

¦г. Москва 7 июля 2010 г.¦

¦ ¦

¦ ООО «ГАММА» в лице генерального директора Молодцова Андрея¦

¦Анатольевича, действующего на основании Устава, с одной стороны (далее -¦

¦Сторона 1), и ООО «БЕТА» в лице генерального директора Пестова Виталия¦

¦Карповича, действующего на основании Устава, с другой стороны (далее -¦

¦Сторона 2), подписали настоящий акт о нижеследующем: ¦

¦ 1. Стороны пришли к соглашению о зачете взаимных требований по¦

¦указанным ниже договорам. ¦

¦ 1.1. По договору поставки оборудования от 20.01.2010 N 234: ¦

¦ — Сторона 1 является кредитором; ¦

¦ — Сторона 2 является должником. ¦

¦ Размер погашаемого обязательства (требования) по данному договору¦

¦составляет 590 000 руб. (включая НДС — 90 000 руб.): ¦

¦ — по счету-фактуре от 25.02.2010 N 292 — 236 000 руб. (включая НДС -¦

¦36 000 руб.); ¦

¦ — по счету-фактуре от 15.03.2010 N 357 — 354 000 руб. (включая НДС -¦

¦54 000 руб.). ¦

¦ 1.2. По договору купли-продажи от 12.02.2010 N 108, согласно¦

¦которому: ¦

¦ — Сторона 1 является должником; ¦

¦ — Сторона 2 является кредитором. ¦

¦ Размер погашаемого обязательства (требования) по данному договору¦

¦составляет 590 000 руб. (включая НДС — 90 000 руб.): ¦

¦ — по счету-фактуре от 01.03.2010 N 169 — 165 200 руб. (включая НДС -¦

¦25 200 руб.); ¦

¦ — по счету-фактуре от 22.03.2010 N 246 — 424 800 руб. (включая НДС -¦

¦64 800 руб.). ¦

¦ Зачету подлежат встречные денежные требования в сумме 590 000 руб.¦

¦(включая НДС — 90 000 руб.). ¦

¦ 2. С момента подписания настоящего акта Стороны не считают себя¦

¦связанными какими-либо правами и обязанностями по договорам,¦

¦обязательства по которым зачтены настоящим актом в сумме 590 000 руб.¦

¦(включая НДС — 90 000 руб.). ¦

¦ 3. Настоящий акт составлен в двух идентичных экземплярах, по одному¦

¦для каждой из Сторон и вступает в силу с даты его подписания. ¦

¦ ¦

¦Сторона 1 Сторона 2 ¦

¦Генеральный директор ООО «ГАММА» Генеральный директор ООО «БЕТА» ¦

¦Молодцов (А.А. Молодцов) Пестов (В.К. Пестов) ¦

L—————————————————————————

Рисунок 3

Документальное оформление операций по проведению многостороннего зачета практически не отличается от двустороннего. Оно осуществляется посредством оформления единого акта (соглашения, протокола) о зачете, который подписывают представители всех сторон, участвующих во взаимозачете. В составляемом документе обязательно приводится перечень встречных требований (задолженностей), которые будут зачтены, с указанием всех документов, послуживших основанием возникновения задолженности (договор, счет, накладная, акт и др.).

Если из текста такого документа невозможно определить обязательства, сроки их возникновения и периоды исполнения, то договор как многосторонняя сделка о прекращении обязательств зачетом является незаключенным в соответствии со ст. 432 ГК РФ <3>.

<3> См. Постановления ФАС Волго-Вятского округа от 24.04.2006 по делу N А29-8356/2005-2э, ФАС Западно-Сибирского округа от 13.07.2005 N Ф04-4428/2005(13014-А46-21).

Взаимозачет в бухгалтерском учете

Отражение операции зачета взаимных требований в бухучете производится по общим правилам.

Если зачетом прекращены обязательства, отраженные на счете 60 «Расчеты с поставщиками и подрядчиками» и счете 62 «Расчеты с покупателями и заказчиками», бухгалтер организации должен одновременно списать и дебиторскую, и соответствующую кредиторскую задолженность.

Если зачетом погашаются требования по долговым обязательствам или предъявленным претензиям, то соответственно будут задействованы счет 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» и счет 76 «Расчеты с разными дебиторами и кредиторами».

Пример. Воспользуемся данными акта сверки взаимных расчетов между ООО «Упаковка» и ООО «Висла» и заявления ООО «Висла» о проведении взаимозачета (рис. 1 и 2 на с. 133).

На основании указанных документов в бухгалтерском учете ООО «Упаковка» были сделаны следующие записи:

19 января 2010 г.

Дебет 62 Кредит 90-1

- 63 720 руб. — отражена выручка от реализации сока;

Дебет 90-3 Кредит 68

- 9720 руб. — начислен НДС с выручки;

20 января 2010 г.

Дебет 51 Кредит 62

- 16 520 руб. — получена частичная оплата за сок;

31 марта 2010 г.

Дебет 26 Кредит 60

- 18 000 руб. (21 240 руб. — 3240 руб.) — отражена стоимость консультационных услуг, оказанных ООО «Висла»;

Дебет 19 Кредит 60

- 3240 руб. — отражен НДС по консультационным услугам;

Дебет 68 Кредит 19

- 3240 руб. — сумма предъявленного НДС принята к вычету;

Зачет взаимных требований по договору займа проводки

Часто в бухгалтерии под взаимозачетом понимается закрытие задолженностей, возникших по одному и тому же основанию. В приведенных выше случаях одна и та же организация является одновременно поставщиком и покупателем. Однако даже будучи лишь, к примеру, покупателем, у организации может возникнуть кредиторская и дебиторская задолженность по одному и тому же счету или накладной. Поэтому контрагенты производят зачет встречных обязательств. Поскольку договорные отношения регулируются гражданским законодательством ст.

ВИДЕО ПО ТЕМЕ: Как признать недействительным договор займа

К моменту зачета истек срок исковой давности, и ООО «Скрепка» об этом заявило Очевидно, что взаимные требования на разные суммы зачитываются на меньшую из них. Я вам должен рублей, а вы мне 80, значит, зачет возможен только на

В обороте компаний нередки ситуации, когда одна фирма отправила другой товары или оказала услуги, а другая во встречном порядке отгрузила ТМЦ. У обеих сторон возникли встречные требования на сумму отгруженных ТМЦ или исполненных работ, поэтому кроме традиционных расчетов можно применить зачет встречных требований. Для отражения его в бухучете стороны составляют акт взаимозачета. О том, как правильно произвести зачет требований и грамотно его оформить, пойдет речь в статье.

Как отразить проведение взаимозачета в бухгалтерском учете

И в результате может получиться так, что две организации одновременно оказываются должны друг другу. Возникает вопрос — неужели придется перечислять друг другу деньги для погашения долга? Счет — Расчеты по претензиям Дебет 76 Кредит Гражданский кодекс разрешает в таком случае проводит зачет обязательств 2 компаний ст. Для этого должны быть соблюдены следующие условия: Непосредственно наличие встречных требований.

То есть у компаний должно быть заключено между собой минимум 2 договора: Требования компаний должны быть однородны. Зачет разрешается при наступлении срока исполнения обязательств у одной из компаний.

Если срок не указан в договоре или определен моментом востребования, зачет можно произвести в любой момент. ГК РФ требует для проведения зачета заявления одной из сторон сделки или составления акта о взаимозачете. Компании могут провести и частичный зачет — на сумму наименьшей взаимной задолженности.

На дату получения заявления о зачете либо подписания акта о взаимозачете бухгалтеры компаний должны сделать такую проводку: Дт 76 Кт 76 — на сумму зачтенных обязательств отражено прекращение встречного обязательства по оплате товаров, работ, услуг зачетом взаимных требований. По итогам квартала на В бухгалтерском учете обе компании отразят взаимозачет так: Дт 76 Кт 76 — на сумму руб.

Дебет 76 Кредит 51 Проводку Дт 76 Кт 51 бухгалтер может сделать в следующих случаях: Внесен платеж за имущественное или личное страхование персонала. Дт А начисление страхового возмещения работнику будет отражено проводкой Дт 76 Кт Погашена кредиторская задолженность перед контрагентом. Компания может учитывать расчеты с поставщиками как на счете 62, так и На практике бухгалтеры чаще всего отражают на счете 76 второстепенных контрагентов, расчеты с которыми происходят нечасто.

Поставщику перечислена плата по претензии или штрафу. При этом взаимные штрафы 2 компаний можно зачесть проводкой Дт 76 Кт Размер штрафа — 5 руб. Стороны подписали акт взаимозачета на часть обоюдных претензий в размере 5 руб. Дт 76 Кт 76 — на сумму 5 руб. Расчеты по счету Это договор, по которому одна компания цедент продает другой компании цессионарию право требовать задолженность у третьей фирмы ст.

Причем должник в самом договоре цессии не фигурирует. Рассмотрим на примере, как происходит учет расчетов по договору цессии у каждого участника. Размер задолженности ИП Кузнецова Е. Дт 58 Кт 76 — на сумму руб. Дт 51 или 50 Кт 76 — на сумму руб. Финансовый результат от сделки бухгалтер определит так: Дт 76 Кт Кредитовое сальдо на счете 91 — прибыль компании от покупки долга ИП Кузнецова Е.

Дебет 76 Кредит 91 Проводка Дт 76 Кт 91 составляется, как видно из предыдущего абзаца, в случае получения доходов от договора цессии. Также проводка по дебету счета 76 в корреспонденции с кредитом счета 91 делается в случае сдачи имущества в аренду при условии, что это неосновная деятельность компании. Невостребованная кредиторская задолженность, которая учитывалась по Кт 76, по истечении срока исковой давности списывается в Кт Также проводкой Дт 76 Кт 91 отражаются денежные суммы, полученные в оплату штрафов и иных санкций от других компаний.

Дт 51 Кт Итоги По дебету счета 76 отражаются разнообразные операции: Проводкой Дт 76 Кт 76 отражаются операции, проводимые в рамках договора цессии. При взаимозачете также делается проводка Дт 76 Кт Подписывайтесь на наш бухгалтерский канал Яндекс.

Как в 1С 8. Обязательные элементы претензии: Подать претензию лучше всего с вручением под личную подпись либо заказным почтовым отправлением. Соблюдайте сроки подачи: Зачет по претензии проводки Существуют ли ограничения по направлению сотрудников в командировку?

Согласно статье Трудового кодекса за время командировки за работником сохраняются место работы должность и заработная плата. Работникам, направляемым в командировки, оплачиваются: Направление работников в командировки осуществляется с учетом ограничений, предусмотренных статьями , , Налогового кодекса.

Запрещается направлять в командировку работников, не достигших восемнадцатилетнего возраста. Также в соответствии со статьей Трудового кодекса работодатель не вправе привлекать беременных женщин к работе в ночное время, работе в выходные и праздничные дни, сверхурочной работе, направлять их в командировку, а также отзывать их из оплачиваемого ежегодного трудового отпуска.

Хотя само понятие официально введено только с указанной даты, на практике оно применялось и ранее. Рассмотрим подробнее порядок отражения обеспечительных платежей в бухгалтерском учёте каждой стороной договора.

При наступлении обстоятельств, предусмотренных договором, сумма обеспечительного платежа засчитывается в счёт исполнения соответствующего обязательства, а в случае ненаступления в предусмотренный договором срок соответствующих обстоятельств или прекращения обеспеченного обязательства обеспечительный платёж подлежит возврату, если иное не предусмотрено соглашением сторон1. Основанием для отражения рассматриваемых операций является договор, содержащий условие об уплате обеспечительного платежа, основания для его возврата или зачёта.

Также бухгалтеру потребуется выписка по расчётному счёту организации для подтверждения поступления или списания обеспечительного платежа. Остальные операции, связанные с данными расчётами, подтверждаются бухгалтерской справкой.

Дебет 76 Кредит Гражданский кодекс разрешает в таком случае проводит зачет обязательств 2 компаний ст. Взаимозачет однородных встречных требований по предоставленным услугам, с одной стороны, и понесенными убытками — с другой: Возникло наше обязательство перед перевозчиком по оплате транспортных услуг на сумму грн в т. Проводки по претензиям от покупателей Бухгалтерский учёт обеспечительных платежей Если иное не предусмотрено настоящей главой, при определении суммы налога, подлежащей взносу в бюджет, получатель товаров, работ, услуг имеет право на зачет сумм налога на добавленную стоимость, подлежащих уплате за полученные товары, включая основные средства, нематериальные и биологические активы, инвестиции в недвижимость, работы и услуги, если они используются или будут использоваться в целях облагаемого оборота, а также если выполняются следующие условия: Плательщиками налога на добавленную стоимость являются: Обеспечительный платеж проводки Хотя само понятие официально введено только с указанной даты, на практике оно применялось и ранее.

Бухгалтерский учет в бюджетной сфере Подписаться на материалы рубрики «Бюджетный учет» Все материалы рубрики 29 декабря Рассмотрев вопрос, мы пришли к следующему выводу: Возврат ранее удержанной неустойки на основании судебного решения может рассматриваться в качестве уменьшения доходов.

Проводки по претензиям от покупателей Расчеты по претензиям Н. Чтобы защитить свои законные права, организация должна выставить партнеру претензию. Об учете таких операций читайте в статье. Порядок предъявления претензий Предъявление претензии относится к досудебному порядку урегулирования споров. В ней одна организация указывает другой на совершенные ею неправильные действия бездействие или ошибки, в результате которых ущемлены ее законные интересы. Зачет взаимных требований: когда и как проводить Рассмотрим как ведется учет расчетов по претензиям, какие формируются бухгалтерские проводки по от поставщиков, а также проводки по претензиям от покупателей.

Поставщик нарушил сроки поставки; Поставленный товар не соответствует указанным характеристикам; Поставленный товар не соответствует количеству; Не поставка товара; В письме-претензии покупатель должен указать, какие условия договора были нарушены и предоставить доказательства виновности поставщика.

К письму-претензии должны быть приложены оригиналы документов, которые подтверждают предъявляемые к поставщику: Для учета расчетов по предъявленным претензиям поставщика, признанным присужденным штрафам, пеням и неустойкам в бухгалтерском учете используют субсчет Суммы предъявленных претензий учитываются по дебету Бухгалтерский учет: Для проведения зачета встречных требований необходимо, чтобы зачисляться частично, ведь перевозчик по претензии должен грн, а заказчик На языке бухгалтерских проводок это звучит следующим образом : Дт Проводки по претензиям от покупателей.

Взаимозачеты признали налоговыми схемами

Отражение операции зачета взаимных требований в бухгалтерском учете, как правило, не вызывает затруднений у бухгалтеров. Если зачетом прекращены обязательства, возникшие по договорам купли-продажи, возмездного оказания услуг, выполнения работ, то есть когда обязательства отражены на счетах 60 «Расчеты с поставщиками и подрядчиками» и 62 «Расчеты с покупателями и заказчиками», бухгалтер производит запись: Д-т 60 К-т Если зачетом погашаются требования по долговым обязательствам или предъявленным претензиям, то соответственно будут задействованы счета 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» и 76 «Расчеты с разными дебиторами и кредиторами».

Проводки по взаимозачету между организациями

Задолженность по векселю должна быть оплачена в срок, указанный в нем, или в течение двух следующих рабочих дней. Безвозмездно переданным признается вексель , при поступлении которого у контрагента не возникает обязанности оплатить его или вернуть обратно организации-дарителю п. Организация-учредитель участник вправе передать вексель третьего лица в качестве вклада в уставный капитал. Такой вексель является имуществом и погашает задолженность часть задолженности учредителя по оплате уставного капитала. Из рекомендации Олега Хорошего, начальника отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России Как отразить в бухучете зачет взаимных требований Зачет взаимных требований является одним из способов расчетов между организациями. Проведение зачета возможно при соблюдении ряда условий , определенных гражданским законодательством. Поскольку зачет взаимных требований отражает лишь факт оплаты полученных или переданных активов погашение дебиторской или кредиторской задолженности , в бухучете к возникновению доходов или расходов он не приводит п. При проведении взаимозачета сделайте проводку: Дебет 60 76 Кредит 62 76 — отражено прекращение встречного обязательства по оплате товаров работ, услуг зачетом взаимных требований. В данном случае обязательство заемщика перед заимодавцем по договору займа прекращается и возникают новые правовые отношения.

Взаимозачет: проводки

Бухучет и отчетность Работник предоставляет заем своей организации. Целью получения заемных средств от работника без выдачи заработной платы через кассу или перечисления на лицевой счет является минимизация расходов на перевод денежных средств из кассы, полученных в качестве займа, на расчетный счет. Допускается ли в бухгалтерском учете выдача займа из зарплаты? Если да, то какими проводками можно корректно отразить данную операцию Дебет 70 Кредит 66 или Дебет 70 Кредит 73, Дебет 73 Кредит 66?

Проводим взаимозачет

И в результате может получиться так, что две организации одновременно оказываются должны друг другу. Возникает вопрос — неужели придется перечислять друг другу деньги для погашения долга? Счет — Расчеты по претензиям Дебет 76 Кредит Гражданский кодекс разрешает в таком случае проводит зачет обязательств 2 компаний ст. Для этого должны быть соблюдены следующие условия: Непосредственно наличие встречных требований. То есть у компаний должно быть заключено между собой минимум 2 договора: Требования компаний должны быть однородны. Зачет разрешается при наступлении срока исполнения обязательств у одной из компаний. Если срок не указан в договоре или определен моментом востребования, зачет можно произвести в любой момент.

Как провести зачет взаимных требований

Взаимозачеты признали налоговыми схемами Он получал от своих покупателей деньги по договорам займа, после отгрузки товаров проводил с ними взаимозачеты. Таким образом, у него на протяжении нескольких лет получалось переносить сроки уплаты налогов. Основание спора Денежные средства, полученные предпринимателем в качестве займов, не учитывались им в налоговой базе по НДС, поскольку по сути являлись предоплатой, а также в базе по НДФЛ. Предпринимателю доначислили налоги, пени и привлекли его к налоговой ответственности. Позиция налогоплательщика Все хозяйственные операции разумны и обоснованы. Налоговый орган не представил доказательств отсутствия деловой цели и направленности действий предпринимателя на получение необоснованной налоговой выгоды. Кроме того, инспекция привела неверный расчет налоговой выгоды по НДС и НДФЛ, поскольку она должна была самостоятельно уменьшить налогооблагаемую базу по НДФЛ и применить налоговый вычет по НДС на сумму возвращенных денежных средств по договорам займа. Суд решил Постановление Арбитражного суда Западно-Сибирского округа от 1 августа г.

Во избежание судебных споров и разбирательств, в этих формах документах необходимо подробное описание всех обстоятельств проведения зачёта. Стандартное заполнение имеет следующую структуру: Наименование документа; Наименование и реквизиты участников взаимозачёта; Документы-основания, Суть требований и их количество; Сумма зачёта; Запись о том, что взаимная задолженность является погашенной дата зачёта ; Подписи уполномоченных лиц и печати организаций. Таблица 3 — Примеры ошибок в оформлении взаимозачёта: Ошибка Что влечёт за собой? Образец акта соглашения о взаимозачёте Соглашение содержит расшифровку подписей.

Зачет по претензии ? проводки

Порядок взаимозачета Основные условия проведения взаимозачета содержатся в Гражданском кодексе РФ. К ним относятся: Наличие встречных требований. Взаимозачет проводится при наличии как минимум 2 договоров, чтобы обе организации являлись одновременно должником и кредитором. Невозможно произвести взаимозачет, если задолженность присутствует только у одного предприятия. Однородность требований. Имеется в виду однородный способ погашения задолженности, например, в денежной форме, несмотря на то, что фактически организация рассчитывается поставкой товара или оказанием услуг. Действительность и бесспорность требований. Взаимозачет невозможен при уступке требований третьим лицам и споров по поводу исполнения обязательств. Правомерность требований. Также не должно быть ограничений или запретов в заключенных договорах.

Взаимозачет между счетами 58.3, 66.3, 71.1

Зачет взаимных требований Как отразить проведение взаимозачета в бухгалтерском учете Зачет взаимных требований является одним из способов расчетов между организациями. Проведение зачета возможно при соблюдении ряда условий , определенных гражданским законодательством. Поскольку зачет взаимных требований отражает лишь факт оплаты полученных или переданных активов погашение дебиторской или кредиторской задолженности , в бухучете к возникновению доходов или расходов он не приводит п. В статье: » что такое кредит простыми словами » описаны термины дебета, кредита, сальдо на простых примерах. При проведении взаимозачета сделайте проводку: Дебет 60 76 Кредит 62 76 — отражено прекращение встречного обязательства по оплате товаров работ, услуг зачетом взаимных требований. Да, можно. По общему правилу погашение взаимных обязательств между несколькими организациями под понятие зачета не подпадает. Дело в том, что зачет возможен лишь при наличии встречных однородных требований ст. В рассматриваемой ситуации это условие не выполняется, потому что любая из сторон имеет дебиторскую задолженность по сделке, совершенной с одной организацией, и кредиторскую задолженность по сделке, совершенной с другой организацией.

О зачете встречных однородных требований

Налог на добавленную стоимость Если хозяйствующий субъект испытывает недостаток денежных средств , как правило, используются неденежные формы расчетов между сторонами. В частности, используют такую форму неденежных расчетов, как зачет встречных требований. В соответствии со ст. Как правило, взаимная денежная задолженность засчитывается как однородные требования. Неоднородные требования зачтены быть не могут например, встречные обязательства компаний, если по одному договору возникли денежные требования, а по другому — обязательства по выполнению работ. Зачетом могут быть прекращены лишь гражданско-правовые обязательства. К имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, законодательство о зачете встречных требований не применяется. Например, не может быть принято в зачет требование коммерческой организации к таможенному органу об оплате поставленной оргтехники в счет требования таможенных органов к организации об уплате штрафа за нарушение таможенного законодательства.