Содержание

- Как выдать деньги под отчет по новым правилам

- Правила подотчета с 19 августа 2017 года

- Основание для выдачи денег в подотчет

- Оформление кассовых документов в электронном виде

- Деньги в подотчет должникам

- Новые требования к чекам, подтверждающим расходы

- Существует ли максимальный срок выдачи денег в подотчет?

- Какие сроки по подотчетным средствам установлены законодательством?

- Устанавливать ли срок выдачи денег под отчет?

- Как составить приказ о сроках выдачи подотчетных средств?

- Можно ли выдавать деньги под отчет на длительные сроки?

- Итоги

- Подотчет 2017 – новые правила работы

- Порядок выдачи денег в подотчет из кассы в 2017 году

- Деньги подотчетному лицу: что нового в 2016-2017 годах

- Выданы деньги в подотчет: проводка и основные правила

- На какие хозяйственные расходы выдаются средства в подотчет

- Выданы командировочные: типовая проводка

- Сотрудник не отчитался по подотчету в срок: как поступить

Как выдать деньги под отчет по новым правилам

Выдача денег под отчет сотрудникам организации — регламентированная процедура оформления документов в случае оплаты работниками внешних расходов компании. Бухгалтер не вправе ее игнорировать, иначе он нарушит закон, а фирма не сможет претендовать на зачет этих сумм при налогообложении.

Правила подотчета с 19 августа 2017 года

В августе 2017 года Центробанк утвердил новый порядок выдачи в подотчет в 2020 году. Эти правила несколько облегчили жизнь бухгалтерам и подотчетным сотрудникам, Предлагаем разобраться в новых нюансах оформления бумаг и выдачи денег, чтобы понять, какие документы по подотчету изменились и в чем заключаются преимущества.

Основание для выдачи денег в подотчет

До 19 августа 2017 года денежные средства выдавались на основании письменного заявления сотрудника или иного лица в силу п. 6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У.

Но 19.06.2017 ЦБ внес изменения в порядок ведения кассовых операций юридическими лицами и ИП (Указание Банка России от 19.06.2017 N 4416-У), вступившие в силу 19.08.2017. Благодаря поправкам в пункте 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У обновился список документов для подтверждения подотчетных расходов. Теперь обосновывать передачу денег работнику разрешено двумя способами:

- издать распорядительный документ о выдаче подотчетных денег (как правило, это приказ);

- оформить письменное заявление подотчетного лица, завизированное руководителем (как это делалось ранее).

Если раньше обязательным основанием для получения денег было только заявление, то теперь организация вправе выбирать основание для выдачи денежных средств.

Во многих случаях удобнее оформлять приказ о выдаче подотчетных сумм: например, когда средства получают несколько сотрудников регулярно и/или одновременно. В этом случае не придется оформлять заявление от каждого лица, а достаточно издать «общий» приказ о выдаче им наличности.

Предлагаем использовать новые документы по подотчетным лицам по собственному усмотрению и в зависимости от ситуации.

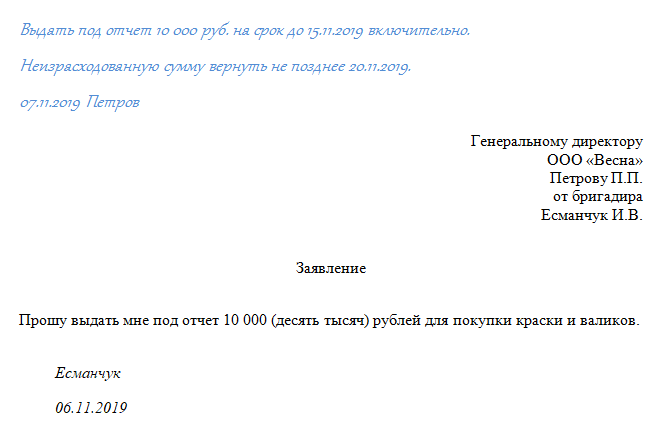

Пример заявления работника на выдачу подотчетных

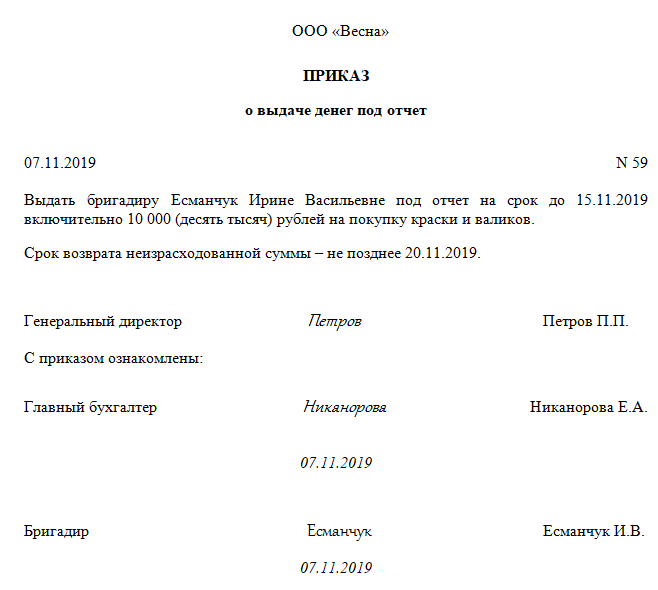

Образец приказа о выдаче денег под отчет

Оформление кассовых документов в электронном виде

Благодаря решениям Центробанка стало проще вести расчеты с подотчетными лицами в 2020 году с учетом последних изменений: теперь кассовые документы при выдаче и возврате денег допустимо оформлять в электронном виде (п. 5.1 и 6.2 Указания ЦБ РФ от 11.03.2014 № 3210-У). Так, при оформлении расходного кассового ордера 0310002 в электронной форме получатель денег вправе поставить электронную подпись. А при оформлении приходного кассового ордера 0310001 (при возврате неизрасходованных денег в кассу) квитанция вносителю денег разрешено направить на адрес его электронной почты, без оформления в бумажном виде.

Эти новшества, изменившие порядок выдачи и расходования подотчетных сумм, очень удобны тем компаниям, которые уже обзавелись средствами электронного документооборота.

Деньги в подотчет должникам

Новые правила подотчета 2020 года отменяют прежний запрет на передачу денег подотчетным лицам, не погасившим предыдущие долги. Из новой версии п. 6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У исключено условие о том, что деньги разрешено выдавать при условии полного погашения подотчетным лицом долга по ранее полученным суммам. Но руководству и бухгалтерам стоит аккуратно пользоваться этими изменениями. Иногда действительно есть объективная необходимость выдать работнику несколько авансов подряд, не дожидаясь отчетных документов по предыдущим суммам. Например, уполномоченный работник оплатил вперед предстоящее мероприятие для клиентов в рамках представительских расходов, соответственно, отчетные документы ему еще не предоставили. В это же время работника срочно направили в командировку, в связи с чем ему потребовались деньги на командировочные расходы при непогашенной задолженности по предыдущему авансу.

Но следует ограничить круг лиц, которым разрешается иметь задолженность, и установить для них лимит задолженности за определенный период, чтобы для подотчетных лиц изменения не стали поводом для систематического нарушения финансовой дисциплины.

Новые требования к чекам, подтверждающим расходы

В 2020 году вступили в силу несколько поправок, которые касаются документов, подтверждающих расходы подотчетных средств, – чеков – бумажных и электронных. Хотя список, какие документы требовать от подотчетников во втором полугодии, не изменился, чтобы компания могла учесть затраты при налогообложении, важно, чтобы представленные подтверждения соответствовали уже новым требованиям.

Когда работник представляет их, обратите внимание, чтобы в чеках и БСО были сведения о:

- наименовании и ИНН покупателя;

- стране происхождения товара;

- номере таможенной декларации;

- сумме акциза.

Эти данные важны, если работник приобретает товары или услуги от имени компании или ИП. Если он тратит деньги на такси, мойку или ремонт авто, ему обязаны выдать чек, а не БСО, подобная замена кассового чека осталась в исключительных случаях.

Что касается электронных чеков, то они приравнены к бумажным. Поэтому работник вместе с авансовым отчетом вправе представить распечатанные чеки на купленные товары и услуги, которые он получил в SMS или на e-mail. Аналогичные нормы действуют для отчета о расходах на покупку в интернет-магазинах и за электронные деньги.

В то же время учтите, что при онлайн-покупке билетов на самолет (поезд) для подтверждения расходов следует распечатать посадочный талон и поставить на этот документ отметку о досмотре. В противном случае налоговики не примут его, сомневаясь, что ваш работник пользовался транспортными услугами (Письмо ФНС России от 11.04.2019 N СД-3-3/3409@).

Скачать пример заявления работника на выдачу подочетных денег

Скачать образец приказа о выдаче денежных средств под отчет

Существует ли максимальный срок выдачи денег в подотчет?

Какие сроки по подотчетным средствам установлены законодательством?

Устанавливать ли срок выдачи денег в подотчет

Как составить приказ о сроках выдачи подотчетных средств?

Можно ли выдавать деньги под отчет на длительные сроки?

Итоги

Какие сроки по подотчетным средствам установлены законодательством?

Порядок выдачи наличных под отчет зафиксирован в п. 6.3 указания Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У.

При этом данный порядок однозначно устанавливает единственный срок — тот, в течение которого подотчетный сотрудник обязан отчитаться за полученные от работодателя средства. Он равен 3 дням, отсчитываемым от последнего дня периода, на который была выдана подотчетная наличность.

ВАЖНО! Правило о 3-дневном сроке необходимо соблюдать абсолютно всем работникам фирмы, и руководитель не исключение (даже если он владелец фирмы).

О том, как выглядит заявление подотчетника-директора, см. в статье «Составляем заявление на подотчет от директора — образец».

Отдельно следует упомянуть о случаях направления сотрудников в командировку. При этом 3 дня отсчитываются от даты возвращения командированного (п. 26 постановления Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749).

ОБРАТИТЕ ВНИМАНИЕ! Данный срок увеличить нельзя.

Оформить авансовый отчет вам поможет наша публикация «Образец заполнения авансового отчета в 2020 году».

Больше никаких сроков ни указание № 3210-У, ни иные нормативные источники не устанавливают. Означает ли это, что деньги, выдаваемые под отчет, можно возвращать когда угодно?

Устанавливать ли срок выдачи денег под отчет?

Любой ответ на этот вопрос имеет свои положительные и негативные последствия. Стоит понимать, что, определяя конкретный срок выдачи подотчетных денег, предприятие будет обязано его соблюдать. В противном случае велики шансы на предъявление претензий налоговиков за неоприходование денежных средств в кассу. Штраф за это нарушение составляет 4–5 тыс. руб. для должностных лиц и 40–50 тыс. руб. для юрлиц (п. 1 ст. 15 КоАП РФ).

При этом абсолютно обоснованными такие претензии признать нельзя, поскольку напрямую такое нарушение, как несвоевременный возврат подотчетных средств, в ст. 15 КоАП РФ не предусмотрено. Однако такой риск существует, и о нем необходимо помнить.

Подробнее о возможных наказаниях за нарушения при работе с наличностью читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

В свою очередь, если срок возврата подотчетной наличности не будет нигде зафиксирован, то и у контролеров не может быть никаких претензий по ее несвоевременному возврату. Правда, и в этом случае проблемы с налоговой не исключены. Так, в письме ФНС России от 24.01.2005 № 04-1-02/704 налоговики выразили мнение о том, что при неуказании срока выдачи наличных под отчет такой срок считается равным 1 дню. Однако никакими правовыми актами свою позицию они не аргументируют.

В связи с вышеизложенным принимать решение на уровне локальных внутрикорпоративных актов об установлении (или неустановлении) сроков выдачи под отчет стоит на основе оценки собственной хозяйственной ситуации и возможных рисков.

Как составить приказ о сроках выдачи подотчетных средств?

Обычно приказ составляется не отдельно для установления сроков, а для описания всей процедуры выдачи подотчетных сумм. В таком приказе стоит указать:

- размер выдаваемых сумм;

ВАЖНО! Максимальный размер подотчетных сумм к выдаче также законодательно не установлен. Его, как и срок выдачи денег под отчет, хозсубъекты определяют самостоятельно.

- сроки, на которые средства выдаются подотчетникам;

- перечень сотрудников, правомочных получать подотчетные деньги;

- описание процедуры представления авансовых отчетов.

В каком еще документе можно отразить нюансы расчетов с подотчетными лицами, узнайте из публикации «Положение о расчетах с подотчетными лицами — образец».

Следует иметь в виду, что предельные сроки, на которые будут выдаваться средства подотчетникам, могут быть как одинаковыми для всех сотрудников компании, так и установлены для каждого из них индивидуально.

Примерный образец приказа о подотчетных лицах вы можете скачать по этой ссылке:

ВАЖНО! Все организационные моменты, касающиеся процедуры выдачи и возврата подотчетных средств, должны закрепляться только в приказах, но не в учетной политике. Иначе изменить эту процедуру в случае необходимости будет проблематично (п. 6 ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Можно ли выдавать деньги под отчет на длительные сроки?

Закон не запрещает выдавать деньги подотчетникам не только на несколько дней или месяцев, но и на несколько лет. При этом стоит понимать, что чрезмерно длительные сроки нахождения средств у подотчетника должны быть обоснованы производственной необходимостью, а сами средства — потрачены на целевые расходы. В противном случае возможен риск переквалификации контролирующими органами подотчетных сумм в доход или беспроцентный заем, что влечет за собой необходимость удержания с доходов (или материальной выгоды) НДФЛ.

Оспорить такую переквалификацию можно будет только в судебном порядке. При этом арбитражная практика по данному вопросу неоднозначна и во многом зависит от условий, сопутствующих той или иной конкретной ситуации с участием подотчетных средств.

ВАЖНО! Обратите внимание на письмо Минфина России от 14.01.2013 № 03-04-06/4-5, в котором ведомство сообщает, что до момента утверждения руководством авансового отчета невозможно однозначно определить, возникнет ли у сотрудника облагаемый НДФЛ доход и какова будет сумма этого дохода.

Можно ли в 2020 году выдавать подотчетные суммы при отсутствии отчета по предыдущим полученным под отчет суммам, узнайте из статьи «Порядок учета расчетов с подотчетными лицами (нюансы)».

Итоги

Ни минимальные, ни максимальные сроки выдачи денег подотчетникам законодательно не установлены. Хозсубъекты вправе определить их самостоятельно. Зафиксировать данные сроки можно в локальных актах предприятия. При этом закон не обязывает предприятие составлять такие распорядительные документы.

О законодательной базе, касающейся сферы расчетов с подотчетниками, см. статью «Расчет с подотчетными лицами — нормативные документы».

Подотчет 2017 – новые правила работы

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 11 марта 2014 г. № 3210-У

«О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»

Получатели бюджетных средств при ведении кассовых операций руководствуются настоящим Указанием, если иное не определено нормативным правовым актом, регулирующим порядок ведения кассовых операций получателями бюджетных средств.

2. Для ведения операций по приему наличных денег, включающих их пересчет, выдаче наличных денег (далее — кассовые операции) юридическое лицо распорядительным документом устанавливает максимально допустимую сумму наличных денег, которая может храниться в месте для проведения кассовых операций, определенном руководителем юридического лица (далее — касса), после выведения в кассовой книге 0310004 суммы остатка наличных денег на конец рабочего дня (далее — лимит остатка наличных денег).

Юридическое лицо самостоятельно определяет лимит остатка наличных денег в соответствии с приложением к настоящему Указанию, исходя из характера его деятельности с учетом объемов поступлений или объемов выдач наличных денег.

Платежный агент, осуществляющий деятельность в соответствии с Федеральным законом от 3 июня 2009 года N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (Собрание законодательства Российской Федерации, 2009, N 23, ст. 2758; N 48, ст. 5739; 2010, N 19, ст. 2291; 2011, N 27, ст. 3873) (далее — платежный агент), банковский платежный агент (субагент), осуществляющий деятельность в соответствии с Федеральным законом от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2012, N 53, ст. 7592; 2013, N 27, ст. 3477; N 30, ст. 4084) (далее — банковский платежный агент (субагент), при определении лимита остатка наличных денег не учитывают наличные деньги, принятые при осуществлении деятельности платежного агента, банковского платежного агента (субагента).

Подразделению юридического лица, по месту нахождения которого оборудуется обособленное рабочее место (рабочие места) (далее — обособленное подразделение), сдающему наличные деньги на банковский счет, открытый юридическому лицу в банке, лимит остатка наличных денег устанавливается в порядке, предусмотренном настоящим Указанием для юридического лица.

Юридическое лицо, в состав которого входят обособленные подразделения, сдающие наличные деньги в кассу юридического лица, определяет лимит остатка наличных денег с учетом лимитов остатка наличных денег, установленных этим обособленным подразделениям.

Экземпляр распорядительного документа об установлении обособленному подразделению лимита остатка наличных денег направляется юридическим лицом обособленному подразделению в порядке, установленном юридическим лицом.

Юридическое лицо хранит на банковских счетах в банках денежные средства сверх установленного в соответствии с абзацами вторым — пятым настоящего пункта лимита остатка наличных денег, являющиеся свободными денежными средствами.

Накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег допускается в дни выплат заработной платы, стипендий, выплат, включенных в соответствии с методологией, принятой для заполнения форм федерального государственного статистического наблюдения, в фонд заработной платы и выплаты социального характера (далее — другие выплаты), включая день получения наличных денег с банковского счета на указанные выплаты, а также в выходные, нерабочие праздничные дни в случае ведения юридическим лицом в эти дни кассовых операций.

В других случаях накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег не допускается.

Индивидуальные предприниматели, субъекты малого предпринимательства лимит остатка наличных денег могут не устанавливать.

3. Уполномоченный представитель юридического лица сдает наличные деньги в банк или в организацию, входящую в систему Банка России, осуществляющую перевозку наличных денег, инкассацию наличных денег, операции по приему, пересчету, сортировке, формированию и упаковке наличных денег клиентов банка (далее — организация, входящая в систему Банка России), для зачисления их сумм на банковский счет юридического лица.

Уполномоченный представитель обособленного подразделения может в порядке, установленном юридическим лицом, сдавать наличные деньги в кассу юридического лица или в банк, или в организацию, входящую в систему Банка России, для зачисления их сумм на банковский счет юридического лица.

(в ред. Указания Банка России от 03.02.2015 N 3558-У)

При наличии у юридического лица, индивидуального предпринимателя нескольких кассиров один из них выполняет функции старшего кассира (далее — старший кассир).

Кассовые операции могут проводиться руководителем.

Юридическое лицо, индивидуальный предприниматель могут вести кассовые операции с применением программно-технических средств.

Программно-технические средства, конструкция которых предусматривает прием банкнот Банка России, должны иметь функцию распознавания не менее четырех машиночитаемых защитных признаков банкнот Банка России, перечень которых установлен нормативным актом Банка России.

4.1. Кассовые операции оформляются приходными кассовыми ордерами 0310001, расходными кассовыми ордерами 0310002 (далее — кассовые документы).

Кассовые документы могут оформляться по окончании проведения кассовых операций на основании фискальных документов, предусмотренных абзацем двадцать седьмым статьи 1.1 Федерального закона от 22 мая 2003 года N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (Собрание законодательства Российской Федерации, 2003, N 21, ст. 1957; 2009, N 23, ст. 2776; N 29, ст. 3599; 2010, N 31, ст. 4161; 2011, N 27, ст. 3873; 2012, N 26, ст. 3447; 2013, N 19, ст. 2316; N 27, ст. 3477; N 48, ст. 6165; 2014, N 19, ст. 2316; 2015, N 10, ст. 1421; 2016, N 27, ст. 4223). Платежный агент, банковский платежный агент (субагент) на наличные деньги, принятые при осуществлении деятельности платежного агента, банковского платежного агента (субагента), оформляет отдельный приходный кассовый ордер 0310001.

Индивидуальными предпринимателями, ведущими в соответствии с законодательством Российской Федерации о налогах и сборах учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовые документы могут не оформляться.

(пп. 4.1 в ред. Указания Банка России от 19.06.2017 N 4416-У)

4.2. Кассовые документы оформляются:

главным бухгалтером;

бухгалтером или иным должностным лицом (в том числе кассиром), определенным в распорядительном документе, или должностным лицом юридического лица, физическим лицом, с которыми заключены договоры об оказании услуг по ведению бухгалтерского учета (далее — бухгалтер);

руководителем (при отсутствии главного бухгалтера и бухгалтера).

4.3. Кассовые документы подписываются главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром.

В случае ведения кассовых операций и оформления кассовых документов руководителем кассовые документы подписываются руководителем.

4.4. Кассир снабжается печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции (далее — печать (штамп), а также образцами подписей лиц, уполномоченных подписывать кассовые документы, при оформлении кассовых документов на бумажном носителе.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

В случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются.

4.5. При наличии старшего кассира операции по передаче наличных денег между старшим кассиром и кассирами в течение рабочего дня отражаются старшим кассиром в книге учета принятых и выданных кассиром денежных средств 0310005 с указанием сумм передаваемых наличных денег. Записи в книгу учета принятых и выданных кассиром денежных средств 0310005 осуществляются в момент передачи наличных денег и подтверждаются подписями старшего кассира, кассира.

4.6. Поступающие в кассу наличные деньги, за исключением наличных денег, принятых при осуществлении деятельности платежного агента, банковского платежного агента (субагента), и выдаваемые из кассы наличные деньги юридическое лицо учитывает в кассовой книге 0310004.

Платежный агент, банковский платежный агент (субагент) для учета наличных денег, принятых при осуществлении деятельности платежного агента, банковского платежного агента (субагента), ведет отдельную кассовую книгу 0310004.

Записи в кассовой книге 0310004 осуществляются по каждому приходному кассовому ордеру 0310001, расходному кассовому ордеру 0310002, оформленному соответственно на полученные, выданные наличные деньги (полное оприходование в кассу наличных денег).

В конце рабочего дня кассир сверяет фактическую сумму наличных денег в кассе с данными кассовых документов, суммой остатка наличных денег, отраженного в кассовой книге 0310004, и заверяет записи в кассовой книге 0310004 подписью.

Записи в кассовой книге 0310004 сверяются с данными кассовых документов главным бухгалтером или бухгалтером (при их отсутствии — руководителем) и подписываются лицом, проводившим указанную сверку.

Если в течение рабочего дня кассовые операции не проводились, записи в кассовую книгу 0310004 не осуществляются.

Обособленные подразделения передают юридическому лицу копию листа кассовой книги 0310004 в порядке, установленном юридическим лицом с учетом срока составления юридическим лицом бухгалтерской (финансовой) отчетности.

Контроль за ведением кассовой книги 0310004 осуществляет главный бухгалтер (при его отсутствии — руководитель).

Если индивидуальные предприниматели в соответствии с законодательством Российской Федерации о налогах и сборах ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовая книга 0310004 ими может не вестись.

4.7. Документы, предусмотренные настоящим Указанием, могут оформляться на бумажном носителе или в электронном виде.

Документы на бумажном носителе оформляются от руки или с применением технических средств, предназначенных для обработки информации, включая персональный компьютер и программное обеспечение (далее — технические средства), и подписываются собственноручными подписями. В документы, оформленные на бумажном носителе, за исключением кассовых документов, допускается внесение исправлений, содержащих дату исправления, фамилии и инициалы, а также подписи лиц, оформивших документы, в которые внесены исправления.

Документы в электронном виде оформляются с применением технических средств с учетом обеспечения их защиты от несанкционированного доступа, искажений и потерь информации. Документы, оформленные в электронном виде, подписываются электронными подписями в соответствии с требованиями Федерального закона от 6 апреля 2011 года N 63-ФЗ «Об электронной подписи» (Собрание законодательства Российской Федерации, 2011, N 15, ст. 2036; N 27, ст. 3880; 2012, N 29, ст. 3988; 2013, N 14, ст. 1668; N 27, ст. 3463, ст. 3477; 2014, N 11, ст. 1098; N 26, ст. 3390; 2016, N 1, ст. 65; N 26, ст. 3889) (далее — электронная подпись). В документы, оформленные в электронном виде, внесение исправлений после подписания указанных документов не допускается.

Хранение документов, оформленных на бумажном носителе или в электронном виде, организуется руководителем.

5. Прием наличных денег юридическим лицом, индивидуальным предпринимателем, в том числе от лица, с которым заключен трудовой договор или договор гражданско-правового характера (далее — работник), проводится по приходным кассовым ордерам 0310001.

5.1. При получении приходного кассового ордера 0310001 кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии — наличие подписи руководителя) и при оформлении приходного кассового ордера 0310001 на бумажном носителе — ее соответствие образцу, за исключением случая, предусмотренного в абзаце втором подпункта 4.4 пункта 4 настоящего Указания, проверяет соответствие суммы наличных денег, проставленной цифрами, сумме наличных денег, проставленной прописью, наличие подтверждающих документов, перечисленных в приходном кассовом ордере 0310001.

Кассир принимает наличные деньги полистным, поштучным пересчетом.

Наличные деньги принимаются кассиром таким образом, чтобы вноситель наличных денег мог наблюдать за действиями кассира.

После приема наличных денег кассир сверяет сумму, указанную в приходном кассовом ордере 0310001, с суммой фактически принятых наличных денег.

При соответствии вносимой суммы наличных денег сумме, указанной в приходном кассовом ордере 0310001, кассир подписывает приходный кассовый ордер 0310001, проставляет на квитанции к приходному кассовому ордеру 0310001, выдаваемой вносителю наличных денег, оттиск печати (штампа) и выдает ему указанную квитанцию к приходному кассовому ордеру 0310001. При оформлении приходного кассового ордера 0310001 в электронном виде квитанция к приходному кассовому ордеру 0310001 может направляться вносителю наличных денег по его просьбе на предоставленный им адрес электронной почты.

При несоответствии вносимой суммы наличных денег сумме, указанной в приходном кассовом ордере 0310001, кассир предлагает вносителю наличных денег довнести недостающую сумму наличных денег или возвращает излишне вносимую сумму наличных денег. Если вноситель наличных денег отказался довнести недостающую сумму наличных денег, кассир возвращает ему вносимую сумму наличных денег. Приходный кассовый ордер 0310001 кассир перечеркивает (в случае оформления приходного кассового ордера 0310001 в электронном виде — проставляет отметку о необходимости переоформления приходного кассового ордера 0310001) и передает (направляет) главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю) для переоформления приходного кассового ордера 0310001 на фактически вносимую сумму наличных денег.

5.2. Утратил силу. — Указание Банка России от 19.06.2017 N 4416-У.

5.3. Прием в кассу юридического лица наличных денег, сдаваемых обособленным подразделением, осуществляется в порядке, установленном юридическим лицом, по приходному кассовому ордеру 0310001.

6. Выдача наличных денег проводится по расходным кассовым ордерам 0310002.

Выдача наличных денег для выплат заработной платы, стипендий и других выплат работникам проводится по расходным кассовым ордерам 0310002, расчетно-платежным ведомостям 0301009, платежным ведомостям 0301011.

6.1. При получении расходного кассового ордера 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011) кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии — наличие подписи руководителя) и при оформлении указанных документов на бумажном носителе — ее соответствие образцу, за исключением случая, предусмотренного в абзаце втором подпункта 4.4 пункта 4 настоящего Указания, соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью. При выдаче наличных денег по расходному кассовому ордеру 0310002 кассир проверяет также наличие подтверждающих документов, перечисленных в расходном кассовом ордере 0310002.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

Кассир выдает наличные деньги после проведения идентификации получателя наличных денег по предъявленному им паспорту или другому документу, удостоверяющему личность в соответствии с требованиями законодательства Российской Федерации (далее — документ, удостоверяющий личность), либо по предъявленным получателем наличных денег доверенности и документу, удостоверяющему личность. Выдача наличных денег осуществляется кассиром непосредственно получателю наличных денег, указанному в расходном кассовом ордере 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011) или в доверенности.

При выдаче наличных денег по доверенности кассир проверяет соответствие фамилии, имени, отчества (при наличии) получателя наличных денег, указанных в расходном кассовом ордере 0310002, фамилии, имени, отчеству (при наличии) доверителя, указанным в доверенности; соответствие указанных в доверенности и расходном кассовом ордере 0310002 фамилии, имени, отчества (при наличии) доверенного лица, данных документа, удостоверяющего личность, данным предъявленного доверенным лицом документа, удостоверяющего личность. В расчетно-платежной ведомости 0301009 (платежной ведомости 0301011) перед подписью лица, которому доверено получение наличных денег, кассир делает запись «по доверенности». Доверенность прилагается к расходному кассовому ордеру 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011).

В случае выдачи наличных денег по доверенности, оформленной на несколько выплат или на получение наличных денег у разных юридических лиц, индивидуальных предпринимателей, делаются ее копии, которые заверяются в порядке, установленном юридическим лицом, индивидуальным предпринимателем. Заверенная копия доверенности прилагается к расходному кассовому ордеру 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011). Оригинал доверенности (при наличии) хранится у кассира и при последней выдаче наличных денег прилагается к расходному кассовому ордеру 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011).

6.2. При выдаче наличных денег по расходному кассовому ордеру 0310002 кассир подготавливает сумму наличных денег, подлежащую выдаче, и передает расходный кассовый ордер 0310002 получателю наличных денег для проставления подписи. В случае оформления расходного кассового ордера 0310002 в электронном виде получателем наличных денег может проставляться электронная подпись.

Кассир пересчитывает подготовленную к выдаче сумму наличных денег таким образом, чтобы получатель наличных денег мог наблюдать за его действиями, и выдает получателю наличные деньги полистным, поштучным пересчетом в сумме, указанной в расходном кассовом ордере 0310002.

Кассир не принимает от получателя наличных денег претензии по сумме наличных денег, если получатель наличных денег не сверил в расходном кассовом ордере 0310002 соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью, и не пересчитал под наблюдением кассира полистно, поштучно полученные им наличные деньги.

После выдачи наличных денег по расходному кассовому ордеру 0310002 кассир подписывает его.

6.3. Для выдачи наличных денег работнику под отчет (далее — подотчетное лицо) на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер 0310002 оформляется согласно распорядительному документу юридического лица, индивидуального предпринимателя либо письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю) авансовый отчет с прилагаемыми подтверждающими документами. Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии — руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем.

Абзац утратил силу. — Указание Банка России от 19.06.2017 N 4416-У.

6.4. Выдача из кассы юридического лица обособленному подразделению наличных денег, необходимых для проведения кассовых операций, осуществляется в порядке, установленном юридическим лицом, по расходному кассовому ордеру 0310002.

6.5. Предназначенная для выплат заработной платы, стипендий и других выплат сумма наличных денег устанавливается согласно расчетно-платежной ведомости 0301009 (платежной ведомости 0301011). Срок выдачи наличных денег на эти выплаты определяется руководителем и указывается в расчетно-платежной ведомости 0301009 (платежной ведомости 0301011). Продолжительность срока выдачи наличных денег по выплатам заработной платы, стипендий и другим выплатам не может превышать пяти рабочих дней (включая день получения наличных денег с банковского счета на указанные выплаты).

Выдача наличных денег работнику проводится в порядке, предусмотренном в абзацах первом — третьем подпункта 6.2 настоящего пункта, с проставлением работником подписи в расчетно-платежной ведомости 0301009 (платежной ведомости 0301011).

В последний день выдачи наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат, кассир в расчетно-платежной ведомости 0301009 (платежной ведомости 0301011) проставляет оттиск печати (штампа) или делает запись «депонировано» напротив фамилий и инициалов работников, которым не проведена выдача наличных денег, подсчитывает и записывает в итоговой строке сумму фактически выданных наличных денег и сумму, подлежащую депонированию, сверяет указанные суммы с итоговой суммой в расчетно-платежной ведомости 0301009 (платежной ведомости 0301011), проставляет свою подпись на расчетно-платежной ведомости 0301009 (платежной ведомости 0301011) и передает ее для подписания главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю).

На фактически выданные суммы наличных денег по расчетно-платежной ведомости 0301009 (платежной ведомости 0301011) оформляется расходный кассовый ордер 0310002.

7. Мероприятия по обеспечению сохранности наличных денег при ведении кассовых операций, хранении, транспортировке, порядок и сроки проведения проверок фактического наличия наличных денег определяются юридическим лицом, индивидуальным предпринимателем.

8. Настоящее Указание подлежит официальному опубликованию в «Вестнике Банка России» и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 28 февраля 2014 года N 5) вступает в силу с 1 июня 2014 года, за исключением абзаца пятого пункта 4.

8.1. Абзац пятый пункта 4 настоящего Указания вступает в силу с 1 января 2015 года.

8.2. Со дня вступления в силу настоящего Указания признать утратившим силу Положение Банка России от 12 октября 2011 года N 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации», зарегистрированное Министерством юстиции Российской Федерации 24 ноября 2011 года N 22394 («Вестник Банка России» от 30 ноября 2011 года N 66).

Порядок выдачи денег в подотчет из кассы в 2017 году

Выдача денег в подотчет из кассы — 2017 год принес ряд изменений в данной сфере хозяйственной деятельности организаций. Цель нашей статьи — напомнить о порядке ведения операций, связанных с подотчетом, и рассказать о нововведениях.

Деньги подотчетному лицу: что нового в 2016-2017 годах

Выданы деньги в подотчет: проводка и основные правила

На какие хозяйственные расходы выдаются средства в подотчет

Выданы командировочные: типовая проводка

Сотрудник не отчитался по подотчету в срок: как поступить

Итоги

Деньги подотчетному лицу: что нового в 2016-2017 годах

В июле 2016 года вступили в силу изменения в КоАП (закон от 03.07.2016 № 316-ФЗ). Косвенно эти изменения касаются и операций с подотчетными средствами. В частности, изменен подход контролирующих органов при выявлении нарушений у ИП и субъектов малого предпринимательства (СМП) впервые. Теперь контролирующие органы не должны спешить с наложением штрафа на виновника, если нарушение выявлено в первый раз и не несет серьезной угрозы жизни и здоровью населения, сохранности экологии, культурного наследия, природы, не может привести к возникновению ЧП и не угрожает безопасности государства.

Согласно закону № 316-ФЗ и ст. 4.1.1. КоАП, если проверяющие впервые выявят нарушение в ведении кассовых операций (а они непосредственно связаны с подотчетом), то штраф может быть заменен на предупреждение. Но это не освобождает виновника от устранения нарушения.

В 2017 году в расчеты с подотчетниками были внесены 2 ключевых изменения:

- Отменено обязательное заявление от подотчетного лица на выдачу денежных средств. Выдача денег может осуществляться на основании распорядительного документа директора предприятия или ИП.

Нужно ли приказ на выдачу подотчета составлять на каждого работника отдельно, см. .

- Выдавать суммы под отчет можно даже при наличии ранее не возвращенных подотчетных средств (п. 6.3 указания ЦБ РФ от 11.03. 2014 № 3210-У).

Изменения внесены указанием ЦБ РФ от 19.06.2017 № 4416-У и вступили в силу 19.08.2017.

Выданы деньги в подотчет: проводка и основные правила

Правило 1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указания № 3210-У.

Правило 2. Выдача денег подотчетному лицу оформляется на основании приказа или иного распорядительного документа руководства фирмы либо письменного заявления работника. В заявлении должна быть указана сумма к выдаче и срок, на который выдаются деньги. Кроме этого, необходимо описать цель, на которую необходимы подотчетные средства, чтобы было понятно, что потребность в них вызвана производственной необходимостью и связана с деятельностью предприятия (п. 6.3 указания № 3210-У). При этом если в течение дня суммы выдаются разным сотрудникам, то достаточно оформить один приказ руководящего лица с указанием Ф. И. О. и должностей всех подотчетников, суммы, целей и срока выдачи. Приказ должен быть подписан руководителем и содержать дату и регномер (письмо ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064).

ОБРАТИТЕ ВНИМАНИЕ! С 19.08.2017 заявление на выдачу денег под отчет не является обязательной процедурой. Достаточно приказа руководителя.

Правило 3. Срок выдачи подотчетных средств устанавливается локальным актом предприятия. Но срок возврата средств — это установленная законом норма, он составляет 3 дня (абз. 2 п. 6.3 указания № 3210-У). По истечении срока, на который выдавались средства, в течение 3 дней подотчетник обязан отчитаться и/или вернуть остаток денег предприятию.

Правило 4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет могут выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

О переводе подотчетных сумм на банковскую карту сотрудника и их возврате читайте .

Правило 5. Лимит сумм, которые можно выдать в подотчет, не установлен. Поэтому предприятие вправе выдать подотчетному лицу деньги в любой сумме. Однако если подотчетное лицо будет рассчитываться наличными по договорам от имени своего предприятия, то лимит расчетов (100 000 руб. по одному договору) необходимо учитывать.

Правило 6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

О том, какую максимальную сумму можно выдать в подотчет, как и когда это сделать, можно узнать из статьи «Какую максимальную сумму можно выдать в подотчет в 2016 году?».

Правило 7. С 2014 года предприятия и индивидуальные предприниматели могут выдавать денежные средства в подотчет работникам, под которыми понимаются не только сотрудники, работающие на основе постоянного трудового договора, но и те, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

Выдано из кассы в подотчет — как данная хозоперация отразится на счетах бухучета? Проводка будет иметь следующий вид: Дт 71 Кт 50. Напомним, что аналитический учет подотчетных сумм ведется в разрезе подотчетных лиц. Это позволяет быстро проверить, имеется ли у подотчетного лица незакрытая задолженность по выданным средствам.

На какие хозяйственные расходы выдаются средства в подотчет

В Плане счетов (приказ Минфина от 31.10.2000 № 94н) в разделе, описывающем счет 71 «Расчеты с подотчетными лицами», сказано, что по данному счету отражаются операции по расчетам с работниками предприятия по суммам, выданным на административно-хозяйственные и прочие расходы в подотчет.

Что именно включают в себя административно-хозяйственные расходы, изложено в письме Госстроя РФ «О Порядке определения стоимости строительства и свободных (договорных) цен на строительную продукцию в условиях рыночных отношений» от 29.12.1993 № 12-349. Несмотря на то что письмо имеет отношение к ценообразованию в строительстве, в нем довольно полно раскрыт смысл понятия «административно-хозяйственные расходы».

На практике деньги в подотчет чаще всего выдаются на следующие нужды:

- почтовые расходы и затраты на связь;

- ТМЦ для аппарата управления, включая канцтовары;

- представительские нужды;

- командировочные расходы и пр.

Выше мы привели следующее правило: в заявлении о выдаче денег в подотчет или соответствующем приказе руководителя необходимо указать нужды, на которые выдаются деньги. И хотя формально это напрямую законом не установлено, в п. 6.3. указания № 3210-У отмечается, что деньги выдаются «на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя». Поэтому в заявлении или приказе о выдаче денег на подотчет лучше указать конкретную цель получения средств.

Если из кассы выданы деньги подотчетному лицу на хознужды, проводки могут иметь следующий вид:

|

Дата операции |

Дт |

Кт |

Сумма |

Описание операции |

|

10 000 |

Выданы деньги подотчетному лицу на приобретение канцтоваров до 25.08.2017 включительно (это пятница) |

|||

|

7 500 |

Получен авансовый отчет от подотчетного лица |

|||

|

2 500 |

В кассу подотчетником возвращен остаток неистраченных денежных средств |

Выданы командировочные: типовая проводка

Для того чтобы иметь возможность отправлять сотрудников в командировки, предприятию необходимо разработать Положение о командировках. В этом или аналогичном внутреннем документе указываются все основные регламентирующие эту процедуру нюансы: кому, когда, в каких суммах выдаются деньги на командировочные расходы и что эти расходы могут включать.

Напомним, что командировочные расходы имеют лимит суточных, установленный в 2017 году в размере:

- При служебных поездках по России – 700 руб./сутки.

- При выездах за границу — 2 500 руб./сутки.

Если сумма суточных превышает установленные лимиты, данное превышение облагается НДФЛ и страховыми взносами (п. 3 ст. 217, п. 2 ст. 422 НК РФ).

Подробнее о лимите средств на суточные расходы можно прочитать .

Пример

Работник Иванов П. П. отправлен в командировку по РФ на 6 дней (с учетом дороги туда и обратно). 14.02.2017 Иванов П. П. получил деньги на командировку в сумме 10 000 руб. Выезд работника — 14.02.2017, возвращение — 19.01.2017 (это выходной день). 21.02.2017, в понедельник, работник явился в бухгалтерию и предоставил отчет о командировке и авансовый отчет. К авансовому отчету Иванов П. П. приложил счет за гостиницу, чек на оплату услуг чистки одежды.

Размер суточных на предприятии для командировок по России — 700 руб./сут. Иванов П. П. является работником коммерческого отдела, командировка связана с его служебными обязанностями и с заключением договора на продажу продукции предприятия.

ВАЖНО! Несмотря на то что 19.02.2016 по календарю является выходным, этот день для Иванова П. П. является рабочим, так как он находился в дороге, возвращаясь из командировки. Суточные за этот день также начисляются (п. 4 постановления Правительства РФ от 13.10.2008 № 749, ст. 113 ТК РФ).

|

Дата операции |

Дт |

Кт |

Сумма |

Описание операции |

|

10 000 |

Выданы деньги подотчетному лицу на командировочные расходы |

|||

|

21. 02.2017 |

9 500 |

Получен авансовый отчет об использовании средств: — 5 000 руб. — приобретение ж/д билетов; — 4 200 руб. — суточные за 6 дней командировки; — 300 руб. — расходы на чистку одежды — допуслуги гостиницы (разрешено положением предприятия) |

||

|

21. 02.2017 |

Возвращен в кассу предприятия остаток неистраченных подотчетных сумм |

|||

|

28. 02.2017 |

68НДФЛ |

Начислен НДФЛ на сумму затрат на чистку одежды, т. к. суммарный размер суточных с учетом этих расходов превышает установленный лимит для командировок по РФ |

||

|

01. 03.2017 |

68НДФЛ |

Перечислен НДФЛ в бюджет |

||

|

Начислен взносы на ОПС, ОМС, ВНиМ на сумму затрат на чистку одежды, т. к. суммарный размер суточных с учетом этих расходов превышает установленный лимит для командировок |

||||

|

Перечислены страхвзносы в бюджет |

Сотрудник не отчитался по подотчету в срок: как поступить

Бывают случаи, когда подотчетное лицо не отчитывается вовремя. Бухгалтер в этом случае должен знать, что ему делать. Есть несколько вариантов действий:

- Удержать долг из зарплаты работника в случае его согласия.

- Простить ему долг по решению руководства.

- Если подотчетное лицо возражает против удержания долга из зарплаты, то вопрос решается только через суд.

Если подотчетное лицо не сдает авансовый отчет в бухгалтерию и не возвращает средства, полученные в подотчет, руководитель в течение месяца после наступления последнего дня для сдачи авансового отчета (ст. 137 ТК РФ) обязан принять решение об удержании денег из зарплаты работника. Для этого необходимо подготовить приказ об удержании, подписать его у директора и уведомить работника-должника (получить его подпись на приказе и зафиксировать дату ознакомления).

Если директор решил простить долг работнику, то после принятия такого решения, оформленного приказом, на сумму подотчетного долга необходимо начислить страхвзносы и НДФЛ и перечислить их в бюджет. При этом датой возникновения дохода у сотрудника будет считаться дата его подписи под документом, в котором он оповещается о том, что долг ему прощен (п. 2 ст. 415 ГК РФ). Удержать НДФЛ можно при первой выплате в адрес работника, последовавшей после принятия решения и оповещения работника (п. 6 ст. 226 НК РФ).

В случаях когда удержать НДФЛ невозможно (например, работник уволился), необходимо оформить справку 2-НДФЛ с признаком «2». Подать ее в налоговую необходимо не позднее 1 марта года, следующего за тем, в котором сотрудником был получен доход (п. 5 ст. 226 НК РФ).

Мы рассмотрели порядок выдачи подотчетных сумм, а также то, как оформляется проводкой хозоперация «выдано из кассы подотчет». Обращаем еще раз ваше внимание на то, что с 2017 года заявление на выдачу денежных средств под отчет не обязательно, а выдать новые суммы можно, даже если работник не отчитался по предыдущему подотчету.