Содержание

- Операции с давальческим сырьем в бухгалтерском учете

- Какие бывают операции с ДС

- Правила отражения операций с ДС у заказчика и подрядчика

- Проводки по бухучету ДС

- Документальное оформление операций с ДС

- Особенности отражения операций с неиспользованными остатками ДС

- Итоги

- Особенности бухгалтерского учета операций по переработке давальческого сырья

- Акт передачи давальческих материалов

- При каких условиях возможна передача давальческих материалов

- Приложения

- Отражение в бухгалтерском учете

- Законодательная база

- Элементы документа

- На что обратить внимание, помимо заполнения

- Нюансы

Операции с давальческим сырьем в бухгалтерском учете

Какие бывают операции с ДС

Правила отражения операций с ДС у заказчика и подрядчика

Проводки по бухучету ДС

Документальное оформление операций с ДС

Особенности отражения операций с неиспользованными остатками ДС

Итоги

Какие бывают операции с ДС

С давальческим сырьем проводятся различные операции. Это может быть:

- переработка нефти с целью получения горюче-смазочных материалов;

- переработка сельскохозяйственной продукции с целью получения консервации, круп, муки, масла и т. д.;

- переработка полиэтилена в гранулах с целью получения ПВХ-продукции;

- строительство объектов или ремонт техники;

- прочее.

Основной целью для давальца (заказчика) является получение готовой продукции (полуфабрикатов) с заданными характеристиками из переданного переработчику (исполнителю) сырья/материалов.

Правила отражения операций с ДС у заказчика и подрядчика

Основной особенностью учета для таких операций является то, что это самое давальческое сырье/материалы не передается в собственность (на баланс) исполнителю — следовательно, учитывается им на забалансовом счете 003 (ст. 156–157 приказа Минфина России от 28.12.2001 № 119н). А значит, и сам заказчик не списывает с баланса ДС, а переносит его на особый субсчет 7 аналитического учета, открываемый к счету 10 (приказ Минфина России от 31.10.2000 № 94н).

Соответственно, и право собственности на готовую продукцию, произведенную исполнителем из ДС, также остается за заказчиком переработки (п. 1 ст. 220 и п. 2 ст. 703 ГК РФ). Это обусловливает:

- У заказчика то, что факт передачи ДС в переработку в налоговом учете (при ОСН и УСН) не показывается. Стоимость услуг по переработке включается впоследствии в материальные затраты, причем на ОСН — на момент подписания переработчиком отчета, а на УСН — после оплаты услуг исполнителя. Стоимость переданного на переработку ДС списывается заказчиком в таком размере, который указал переработчик в своем отчете о расходовании сырья (п. 1 ст. 713 ГК РФ).

- У исполнителя то, что он принимает ДС на забалансовый счет 003 по стоимости, указанной в договоре на переработку. Если же в договоре нет указания о цене переданных материалов/сырья, то переработчик может вести учет в условных единицах стоимости.

Особенности учета у исполнителя определяются также тем, что у него:

- Открытие забалансового счета необходимо для своевременного контроля наличия и движения ДС.

- Готовая продукция, которая была произведена из ДС, учитывается также на забалансовом счете. Она принимается на хранение и учитывается по условной цене. Учет ведется по количеству и сумме. Необходимо организовать аналитический учет ДС в разрезе заказчиков, по видам ДС и по их местонахождению.

- Не отражается в налоговом учете факт получения от заказчика ДС, также не учитывается изготовленная для давальца готовая продукция.

- Стоимость выполненных работ признается как выручка от реализации, при этом датой отражения данного факта в бухучете для налогоплательщиков на ОСН является дата подписания заказчиком отчета, а на УСН — дата поступления от него оплаты.

О том, как ведется бухучет при помощи забалансовых счетов, вы узнаете из нашей статьи «Правила ведения бухгалтерского учета на забалансовых счетах».

В случае передачи заказчику полученных в результате переработки ДС полуфабрикатов, которые требуют дальнейшей доработки уже у самого заказчика, их учет осуществляется заказчиком на счете 21 или на отдельном субсчете к счету 10 по той фактической цене, которая определяется путем подсчета всех произведенных затрат (пп. 5, 7 ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н).

Проводки по бухучету ДС

Отражение в бухучете операций с ДС у заказчика окажется таким:

- Дт 10.7 Кт 10.1 (10.8) — передача ДС исполнителю;

- Дт 10.1 Кт 10.7 — получение прошедших обработку материалов;

- Дт 10.1 Кт 60 —к стоимости материалов добавлена стоимость работ по переработке ДС;

- Дт 19 Кт 60 — учтен НДС со стоимости работ по переработке;

- Дт 68 Кт 19 — принят НДС к вычету;

- Дт 60 Кт 51 — исполнителю перечислен платеж за выполненные работы по переработке ДС;

- Дт 20 Кт 10.1 — направлены в производство переработанные на стороне материалы;

- Дт 43 Кт 20 — принята на учет готовая продукция, изготовленная из ДС.

Заказчик в случае оприходования от исполнителя продукции, которая считается полуфабрикатом, может делать и такие проводки:

- Дт 21 (10.2) Кт 10.7 — списание ДС на изготовление полуфабрикатов;

- Дт 21 (10.2) Кт 60 — отнесение туда же стоимости услуг по переработке;

- Дт 19 Кт 60 — учтен НДС по переработке;

- Дт 20 Кт 21 (10.2) — полуфабрикат отпущен в производство.

Исполнитель в бухучете в отношении операций с ДС будет использовать следующие проводки:

- Дт 003 — принято ДС от заказчика и передано в переработку;

- Дт 20 Кт 02 (10, 23, 25, 26, 60, 69, 70) — учтены затраты на переработку ДС;

- Кт 003 — готовая продукция из ДС отгружена заказчику;

- Дт 62 Кт 90.1 — отражена выручка от выполнения работ по переработке;

- Дт 90.3 Кт 68 — начислен НДС со стоимости работ по переработке;

- Дт 90.2 Кт 20 — списана себестоимость переработки;

- Дт 51 Кт 62 — поступила оплата от заказчика.

ОБРАТИТЕ ВНИМАНИЕ! Отображение информации по кредиту счета 10 у исполнителя возможно только в отношении его собственных материалов (например, ГСМ для оборудования, на котором выполняется работа). Стоимость ДС в себестоимость у исполнителя никогда не включается.

Документальное оформление операций с ДС

При передаче ДС исполнителю заказчик обычно оформляет накладную по форме М-15 и обязательно делает пометку «на давальческих условиях» или «давальческое сырье». Хотя есть возможность применять любые формы первичных документов, т. к. использование унифицированных форм с 2013 года перестало быть обязательным. Но зачастую за образец берется именно форма М-15.

Накладная выписывается в двух оригинальных экземплярах, один из которых передается исполнителю, а второй остается на складе при отпуске ДС.

Об этой форме накладной вы сможете подробнее узнать из статьи «Унифицированная форма № М-15 — бланк и образец».

Данные для выписки накладной берутся из договора, наряда и других сопутствующих документов. Исполнитель при приемке ДС передает заказчику доверенность на получение ТМЦ.

Поступление ДС на склад давальца оформляется первичным документом, который может быть оформлен как приходный ордер формы М-4, в нем также делается пометка «давальческое сырье».

Бланк формы М-4 можно скачать из материала «Документальное оформление материально-производственных запасов».

Передача произведенной из ДС продукции от давальца заказчику оформляется актом приема-передачи. По результатам оказания услуг по переработке исполнитель также оформляет отчет.

В отчете описывается факт использования ДС при переработке, отражается наличие излишков и отходов. Оставшиеся после переработки материальные ценности (и/или отходы) должны быть возвращены заказчику, если в договоре на переработку не указано условие расчета за выполненные работы излишками сырья (возвратными отходами). В договоре также прописываются условия передачи возвратных отходов заказчику и порядок утилизации безвозвратных отходов. Здесь следует отметить, что оплата возвратными отходами является товарообменной операцией и влечет за собой не только дополнительное начисление налогов (на прибыль и НДС), но и необходимость оформления товаросопроводительных документов на передачу исполнителю возвратных отходов в собственность.

Формы акта и отчета на законодательном уровне не утверждены. Поэтому бланки этих документов стоит разработать самостоятельно и приложить в качестве дополнений к договору о переработке.

Полученная в результате переработки ДС продукция (полуфабрикаты, которые будут дорабатываться компанией-заказчиком) приходуется заказчиком на свой склад по приходному ордеру, оформленному по форме М-4. Документ составляется в одном экземпляре и остается у материально ответственного лица.

Подробнее о документообороте на складе читайте в нашей статье «Ведение документооборота по складскому учету материалов».

Особенности отражения операций с неиспользованными остатками ДС

При выполнении некоторых видов работ, например, изготовлении из металлопроката конструкций, у исполнителя часто остаются неиспользованные материалы. Поэтому могут возникать и дополнительные проводки по отражению операций с этими остатками у исполнителя и заказчика-давальца.

Пример

На забалансовом счете исполнителя после переработки ДС остались материалы. В зависимости от договоренности между контрагентами возможны такие ситуации, отображаемые следующими проводками.

У исполнителя:

- Дт 10 Кт 91 — отражены возвратные отходы, которые были безвозмездно переданы исполнителю (в этом и далее случаях — по соглашению с заказчиком-давальцем);

- Дт 10 Кт 60 (76) — оприходованы остатки ДС, переданные от давальца в счет расчетов за работы (на сумму стоимости передаваемого ДС без НДС);

- Дт 19 Кт 60 (76) — на сумму НДС по передаваемому ДС;

- Дт 60 (76) Кт (62) — взаимозачет стоимости ДС (с НДС) в счет оплаты работ, выполненных для давальца.

У заказчика:

- Дт 10.1 Кт 10.7 — оприходованы давальцем возвращенные исполнителем материалы, которые не были им использованы или остались после переработки;

- Дт 62 (76) Кт 90 — остатки ДС у исполнителя у исполнителя переданы ему в счет оплаты работ (с НДС);

- Дт 90 Кт 10.7 — на сумму стоимости передаваемых материалов, оставшихся после переработки, без НДС;

- Дт 90 Кт 68 — начислен НДС по передаваемым остаткам;

- Дт 60 Кт 62 (76) — взаимозачет стоимости ДС с НДС в счет оплаты услуг по переработке.

Об оформлении договора о зачете взаимных требований читайте в материале «Договор взаимозачета между организациями – образец».

Итоги

В бухучете заказчик и исполнитель услуг по переработке ДС отражают по-разному. Заказчик не списывает материалы/сырье, переданные в переработку, с баланса, а отражает операцию по передаче давальцу на субсчете 10.7. Переработчик учитывает поступившее ДС не в балансе, а на забалансовом счете 003.

Особенностью учета ДС является то, что в налоговом учете операции по движению ДС, связанные с переработкой, не отражаются. Полученное вознаграждение за выполненные по переработке ДС услуги считается выручкой от реализации у исполнителя и расходами, увеличивающими стоимость материалов, передававшихся в обработку, у давальца.

Передача ДС в переработку обычно осуществляется по накладной, оформленной по форме М-15, с отметкой о том, что сырье является давальческим.

Оприходование ДС на складе у исполнителя, а также продукции переработки на складе заказчика производится с оформлением приходных ордеров по форме М-4. На всей первичной документации, формирующейся у исполнителя, делается отметка о том, что это давальческое сырье.

Факт использования ДС при переработке отражается в отчете исполнителя. Произведенная из ДС продукция, а также непереработанные остатки и возвратные отходы передаются по актам приема-передачи с указанием количества и стоимости.

- Справочник хозяйственных операций. 1С:Бухгалтерия 8

- Новое в справочнике

- Универсальный передаточный документ (УПД)

- Основные средства

- Основные средства (общие сведения)

- Классификатор ОКОФ

- Инвентаризация основных средств

- Поступление основных средств

- Покупка основных средств

- Покупка основных средств с включением в первоначальную стоимость дополнительных расходов на приобретение

- Покупка основных средств, требующих сборки

- Покупка основных средств, бывших в эксплуатации

- Покупка основных средств стоимостью от 40 000 до 100 000 рублей

- Приобретение и регистрация автомобиля с включением госпошлины в расходы

- Приобретение и регистрация автомобиля с включением госпошлины в первоначальную стоимость

- Приобретение объекта недвижимости с включением госпошлины в расходы

- Приобретение объекта недвижимости с включением госпошлины в первоначальную стоимость

- Приобретение, регистрация и учет земельного участка

- Перевод товара в основное средство в торговой организации

- Учет рекламной вывески в составе основных средств организации

- Учет основных средств, полученных в собственность безвозмездно

- Амортизация основных средств

- Начисление амортизации ОС (линейный способ)

- Начисление амортизации ОС (способ списания стоимости пропорционально объему продукции)

- Новая классификация основных средств с 01.01.2018 (постановление Правительства от 28.04.2018 № 526): изменения в учете и отчетности

- Консервация основных средств

- Расконсервация основных средств

- Амортизационная премия

- Учет амортизационной премии при покупке основного средства

- Восстановление амортизационной премии при продаже ОС

- Аренда основных средств

- Аренда недвижимого имущества в учете арендатора (арендная плата в фиксированном размере)

- Аренда недвижимого имущества в учете арендатора (арендная плата из двух частей — постоянной и переменной)

- Аренда недвижимого имущества в учете арендодателя (арендная плата в фиксированном размере)

- Аренда недвижимого имущества в учете арендодателя (арендная плата из двух частей — постоянной и переменной)

- Аренда помещения у физического лица

- Неотделимые улучшения в арендованное имущество (позиция арендатора)

- Текущий ремонт в счет арендной платы хозспособом (позиция арендатора)

- Текущий ремонт в счет арендной платы силами подрядчика (позиция арендатора)

- Текущий ремонт в счет арендной платы (позиция арендодателя)

- Прокат автомобиля

- Аренда оборудования с программным обеспечением и техническим обслуживанием

- Лизинг основных средств

- Лизинг в учете лизингодателя (объект на балансе лизингодателя)

- Лизинг основных средств. Объект на балансе лизингодателя. Учет у лизингополучателя

- Лизинг основных средств. Объект на балансе лизингополучателя. Учет у лизингополучателя

- Выкуп предмета лизинга. Объект на балансе лизингополучателя. Учет у лизингополучателя

- Ремонт, модернизация основных средств

- Модернизация основных средств без увеличения СПИ (применяется амортизационная премия)

- Модернизация полностью самортизированного основного средства с увеличением СПИ

- Модернизация основных средств без увеличения СПИ

- Модернизация основных средств хозяйственным способом с увеличением СПИ

- Текущий ремонт ОС силами подрядчика

- Текущий ремонт ОС хозспособом

- Переоценка основных средств

- Переоценка основных средств (дооценка)

- Переоценка основных средств (уценка)

- Объединение и разделение ОС

- Разделение земельного участка на несколько частей

- Объединение земельных участков

- Разделение объекта недвижимости

- Выбытие основных средств

- Списание основного средства, пришедшего в негодность (неполная амортизация)

- Продажа основных средств стоимостью от 40 000 до 100 000 рублей

- Продажа и снятие с регистрационного учета автомобиля

- Продажа объекта недвижимости

- Продажа и снятие с регистрационного учета земельного участка

- Ликвидация основных средств с оприходованием материалов

- Частичная ликвидация основного средства

- Реализация безвозмездно полученного основного средства

- Продажа ОС с убытком

- Документы и отчеты (ОС)

- Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (ОС-1)

- Акт о приеме-передаче здания (сооружения) (ОС-1а)

- Акт о приемке-передаче оборудования в монтаж (ОС-15)

- Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (ОС-3)

- Акт о списании объекта основных средств (кроме автотранспортных средств) (ОС-4)

- Инвентаризационная опись основных средств (ИНВ-1)

- Сличительная ведомость результатов инвентаризации основных средств, нематериальных активов (ИНВ-18)

- Основные средства (общие сведения)

- Нематериальные активы и расходы на НИОКР

- Поступление нематериальных активов

- Покупка нематериальных активов (оплата — поступление — принятие к учету)

- Создание сайта

- Учет права использования НМА

- Приобретение лицензионной программы для ЭВМ

- Передача неисключительных прав (лицензии) на программу для ЭВМ с одновременным ее использованием в основной деятельности

- Амортизация нематериальных активов

- Амортизация нематериальных активов (линейный способ)

- Выбытие нематериальных активов

- Списание нематериальных активов (по окончании срока)

- Реализация полностью самортизированного исключительного права на изобретение (позиция правообладателя)

- Расходы на НИОКР

- Расходы на НИОКР (первый месяц)

- Расходы на НИОКР (второй месяц)

- Расходы на НИОКР с коэффициентом 1.5 (первый месяц)

- Расходы на НИОКР с коэффициентом 1.5 (второй месяц)

- НИОКР собственными силами (первый месяц)

- НИОКР собственными силами (второй месяц)

- Поступление нематериальных активов

- Материалы

- Материалы (общие сведения)

- Исправление ошибок в документах реализации (позиция продавца)

- Исправление ошибок в документах покупки (позиция покупателя)

- Поступление материалов

- Покупка материалов (оплата — поступление)

- Покупка канцтоваров для хозяйственных нужд (с доставкой)

- Сборка компьютера из комплектующих частей (стоимостью до 40 000 рублей)

- Приобретение и ввод в эксплуатацию ККТ (приобретение, комплектация)

- Перевод товаров в состав материалов

- Учет автомобильных шин

- Покупка и передача в эксплуатацию малоценных основных средств стоимостью до 40 000 рублей

- Приобретение и продажа малоценных основных средств стоимостью до 40 000 рублей

- Учет бланков трудовых книжек

- Учет ГСМ по топливным картам

- Учет ГСМ по талонам с переходом права собственности в момент получения талонов

- Отпуск материалов в производство

- Списание материалов в производство на выполнение работ, услуг (по средней себестоимости)

- Списание материалов на общехозяйственные нужды (по средней себестоимости)

- Списание материалов в производство на выпуск продукции (по средней себестоимости)

- Переработка давальческого сырья

- Переработка давальческого сырья (позиция заказчика)

- Переработка давальческого сырья (позиция переработчика)

- Учет возвратных отходов

- Учет возвратных отходов при переработке давальческого сырья (позиция переработчика)

- Учет возвратных отходов при переработке давальческого сырья (позиция заказчика)

- Учет возвратных отходов собственного производства

- Использование возвратных отходов в собственном производстве

- Реализация возвратных отходов собственного производства

- Учет тары

- Учет невозвратной тары (упаковки)

- Учет спецодежды и спецоснастки

- Учет спецодежды (способ погашения стоимости: равномерно в БУ и в НУ)

- Учет спецодежды (способ погашения стоимости: единовременно в БУ и в НУ)

- Учет спецодежды (способ погашения стоимости: равномерно в БУ, единовременно в НУ)

- Возврат спецодежды на склад

- Списание спецодежды с истекшим сроком годности (способ погашения стоимости: равномерно в БУ и в НУ)

- Списание спецодежды с истекшим сроком годности (способ погашения стоимости: единовременно в БУ и в НУ)

- Списание спецодежды с истекшим сроком годности (способ погашения стоимости: равномерно в БУ, единовременно в НУ)

- Продажа спецодежды сотруднику при увольнении

- Учет специальной оснастки

- Документы и отчеты (материалы)

- Требование-накладная (М-11)

- Накладная на отпуск материалов на сторону (М-15)

- Акт на списание малоценных и быстроизнашивающихся предметов (МБ-8)

- Ведомость учета выдачи спецодежды, спецобуви и предохранительных приспособлений (МБ-7)

- Отчет о продукции, произведенной из сырья заказчика

- Отчет о переработанном сырье

- Материалы (общие сведения)

- Полуфабрикаты

- Выпуск полуфабрикатов

- Выпуск полуфабрикатов собственного производства

- Изготовление полуфабрикатов силами стороннего переработчика (позиция заказчика)

- Использование полуфабрикатов

- Использование полуфабрикатов собственного производства при выпуске продукции

- Реализация полуфабрикатов

- Реализация полуфабрикатов на сторону

- Выпуск полуфабрикатов

- Товары

- Товары (общие сведения)

- Списание проданных товаров по методу ФИФО

- Инвентаризация товаров на складе и учет выявленных излишков

- Пересортица товаров

- Установка цен номенклатуры для продаж оптом и в розницу

- Корректировка стоимости реализации (Соглашение об изменении стоимости)

- Поступление товаров

- Приобретение товаров по договору поставки

- Учет дополнительных расходов в стоимости товаров при поступлении (доставка и разгрузка)

- Покупка товаров для розничной торговли (учет в АТТ по продажным ценам)

- Переоценка товаров со скидкой в розничной торговле

- Покупка товаров через посредника (позиция поручителя)

- Покупка товаров с участием посредника, который действует от своего имени (позиция посредника)

- Переработка давальческих товаров (позиция заказчика)

- Учет неотфактурованных поставок в течение месяца

- Учет банковской гарантии на поставку товара

- Продажа товаров

- Продажа товаров в оптовой торговле

- Продажа товаров в оптовой торговле (предоплата — отгрузка)

- Продажа товаров в оптовой торговле (отгрузка — оплата)

- Отгрузка товаров без перехода права собственности

- Продажа товаров (доставка покупателю силами сторонней транспортной организации)

- Продажа товаров транзитом (доставка покупателю силами поставщика)

- Продажа товаров в розничной торговле

- Реализация товаров в розницу, учитываемых по продажным ценам (наличный расчет в АТТ)

- Реализация товаров в розницу, учитываемых по продажным ценам (оплата платежной картой в АТТ)

- Реализация товаров в розницу, учитываемых по ценам приобретения (наличный расчет в АТТ)

- Реализация товаров в розницу, учитываемых по ценам приобретения (оплата платежной картой в АТТ)

- Реализация товаров в розницу, учитываемых по продажным ценам (наличный расчет в НТТ)

- Реализация товаров в розницу, учитываемых по продажным ценам (оплата платежной картой в НТТ)

- Реализация товаров в розницу, учитываемых по ценам приобретения (наличный расчет в НТТ)

- Реализация товаров в розницу, учитываемых по ценам приобретения (НТТ, оплата платежной картой)

- Разукомплектация товаров

- Переход с учета товаров по продажным ценам на учет по ценам приобретения в розничной торговле в АТТ

- Сравнение способов учета товаров в розничной торговле

- Продажа товаров через интернет-магазин

- Продажа товаров через интернет-магазин (оплата наличными)

- Продажа товаров через интернет-магазин (оплата платежной картой)

- Продажа товаров через интернет-магазин (оплата электронными деньгами)

- Продажа товаров через интернет-магазин (оплата наложенным платежом при доставке товаров по почте)

- Продажа товаров через интернет-магазин (доставка включена в стоимость товаров)

- Продажа товаров через интернет-магазин (доставка не включена в стоимость товаров)

- Продажа товаров через интернет-магазин (сторонняя курьерская служба)

- Продажа товаров по подарочным сертификатом

- Продажа собственных подарочных сертификатов (наличный расчет)

- Продажа собственных подарочных сертификатов (оплата платежной картой)

- Принятие в оплату собственных подарочных сертификатов

- Принятие в оплату собственных подарочных сертификатов (с доплатой)

- Продажа товаров через посредников

- Продажа товаров в комиссионной торговле (позиция комиссионера, розница)

- Продажа товаров в комиссионной торговле (позиция комиссионера, опт)

- Продажа товаров в комиссионной торговле (позиция комитента)

- Продажа товаров в оптовой торговле

- Прочее выбытие товаров

- Списание товаров на собственные нужды

- Безвозмездная передача товаров на благотворительность

- Безвозмездная передача товаров по договору дарения

- Передача товаров из розничной продажи на собственные нужды организации

- Списание недостачи товаров в пределах норм естественной убыли

- Списание недостачи товаров сверх норм естественной убыли

- Премии, бонусы, скидки

- Денежная премия (бонус) от поставщика за объем закупок (учет у поставщика)

- Денежная премия (бонус) от поставщика за объем закупок (учет у покупателя)

- Бонус от поставщика за объем закупок в виде дополнительной партии товара (учет у поставщика)

- Бонус от поставщика за объем закупок в виде дополнительной партии товара (учет у покупателя)

- Реализация бонусных товаров

- Документы и отчеты (товары)

- Счет на оплату

- Товарная накладная (ТОРГ-12)

- Накладная на внутреннее перемещение, передачу товаров, тары (ТОРГ-13)

- Акт об оказании услуг

- Отчет комитенту

- Приказ (постановление, распоряжение) о проведении инвентаризации (ИНВ-22)

- Инвентаризационная опись товарно-материальных ценностей (ИНВ-3)

- Сличительная ведомость результатов инвентаризации товарно-материальных ценностей (ИНВ-19)

- Накладная на оприходование товаров

- Возврат поставщику

- Товары (общие сведения)

- Готовая продукция

- Готовая продукция (общие сведения)

- Создание спецификаций изделия

- Установка плановых цен выпуска готовой продукции

- Учет готовой продукции по нормативной (плановой) себестоимости

- Учет готовой продукции с использованием счета 40 (первый месяц выпуска)

- Учет готовой продукции с использованием счета 40 (второй месяц выпуска)

- Документы и отчеты (готовая продукция)

- Накладная на передачу готовой продукции в места хранения (МХ-18)

- Готовая продукция (общие сведения)

- Банковские операции

- Банковские операции (общие сведения)

- Формирование выписки банка

- Поступление денежных средств на расчетный счет

- Поступление предварительной оплаты от покупателя (аванс)

- Поступление оплаты от покупателя на расчетный счет (постоплата)

- Списание денежных средств с расчетного счета

- Оплата поставщику с расчетного счета (аванс по договору)

- Оплата поставщику с расчетного счета (постоплата по договору)

- Учет денежных средств при отзыве лицензии у банка (требования удовлетворены полностью)

- Учет денежных средств при отзыве лицензии у банка (требования не удовлетворены)

- Перечисление денежных средств на банковскую карту покупателя при возврате товара

- Купля-продажа иностранной валюты

- Покупка валюты (с использованием счета 57 «Переводы в пути»)

- Покупка валюты (без использования счета 57 «Переводы в пути»)

- Продажа валюты (с использованием счета 57 «Переводы в пути»)

- Продажа валюты (без использования счета 57 «Переводы в пути»)

- Переводы между банковскими счетами

- Перевод денежных средств между расчетными счетами (без использования счета 57)

- Перевод денежных средств между расчетными счетами (с использованием счета 57)

- Документы и отчеты (банк)

- Платежное поручение (оплата поставщику)

- Платежное поручение (налоги)

- Банковские операции (общие сведения)

- Финансовые вложения

- Вклад в уставный капитал других организаций

- Передача основного средства в качестве вклада в уставный капитал ООО

- Вклад в уставный капитал ООО деньгами (позиция участника-юрлица)

- Передача материалов в качестве вклада в уставный капитал ООО

- Увеличение уставного капитала ООО за счет нераспределенной прибыли (позиция участника-юрлица)

- Выход из состава участников

- Переход неоплаченной доли в уставном капитале к обществу (позиция участника-юрлица)

- Выход юридического лица из состава ООО (позиция участника, полученная действительная доля не превышает первоначальную)

- Выданные займы

- Краткосрочный процентный заем в у.е. (учет у заимодавца)

- Депозиты

- Учет банковского депозита и процентов по нему при досрочном расторжении договора

- Вклад в уставный капитал других организаций

- Кредиты и займы

- Краткосрочные кредиты и займы

- Краткосрочный кредит в рублях

- Кредитная линия на пополнение оборотного капитала

- Овердрафт (получение, проценты, возврат)

- Краткосрочный кредит в иностранной валюте

- Краткосрочный процентный заем в у.е. (учет у заемщика)

- Долгосрочные кредиты и займы

- Долгосрочный кредит на формирование инвестиционного актива

- Краткосрочные кредиты и займы

- Кассовые операции

- Кассовые операции (общие сведения)

- Формирование кассовой книги

- Учет недостачи денежных средств в кассе (по результатам инвентаризации)

- Проверка кассовой дисциплины

- Поступление денежных средств в кассу

- Поступление денежных средств в кассу платежного агента

- Сдача розничной выручки от релизациии услуг в кассу предприятия

- Инкассация выручки через терминал банка (банкомат)

- Учет денежных документов

- Учет ГСМ по талонам с переходом права собственности в момент заправки ТС

- Учет электронных железнодорожных и авиабилетов, приобретенных через посредника

- Документы и отчеты (касса)

- Приходный кассовый ордер (КО-1)

- Расходный кассовый ордер (КО-2)

- Расходный ордер на выдачу денежных документов

- Кассовая книга (КО-4)

- Справка кассира-операциониста (КМ-6)

- Акт ревизии наличных денежных средств (ИНВ-15)

- Кассовые операции (общие сведения)

- Расчеты по договорам и сделкам

- Расчеты по договорам и сделкам (общие сведения)

- Автозаполнение реквизитов контрагента по данным ЕГРЮЛ и ЕГРИП

- Счет на оплату покупателю

- Счет на оплату поставщика

- Выполнение работ (оказание услуг)

- Пакетное выставление документов при оказании услуг нескольким контрагентам

- Акт сверки взаиморасчетов с покупателем

- Акт сверки взаиморасчетов с поставщиком

- Расчеты по претензиям и неустойкам

- Начисление неустойки (штрафа, пеней) за просрочку авансового платежа по договору (учет у продавца)

- Неустойка (штраф, пени) за нарушение сроков поставки по договору (учет у покупателя)

- Неустойка (штраф, пени) за нарушение сроков оплаты по договору (учет у продавца)

- Начисление процентов за пользование чужими денежными средствами

- Безакцептное списание с расчетного счета организации по исполнительному листу

- Прекращение обязательств

- Взаимозачет

- Трехсторонний взаимозачет

- Прекращение обязательства по договору поставки отступным (позиция должника)

- Прощение долга по начисленным по договору займа процентам (позиция заемщика)

- Прощение долга по начисленным по договору займа процентам (позиция займодавца)

- Прекращение обязательства по договору займа отступным (позиция должника)

- Списание долга

- Погашение дебиторской задолженности, списанной ранее в расходы или за счет резерва

- Списание безнадежной дебиторской задолженности (без разниц по резерву в БУ и НУ)

- Списание кредиторской задолженности по полученным авансам (по сроку исковой давности)

- Списание задолженности при ликвидации кредитора

- Перемена лиц в обязательстве

- Уступка права требования по договору цессии (позиция должника)

- Уступка права требования (позиция цессионария)

- Уступка денежного требования (цессия) по договору займа (позиция цедента)

- Факторинг

- Передача права требования по договору факторинга после наступления срока платежа (позиция клиента-продавца)

- Передача права требования по договору факторинга (позиция должника-покупателя)

- Обеспечение обязательств

- Зачет обеспечительного платежа по договору аренды (позиция арендодателя)

- Зачет обеспечительного платежа по договору аренды (позиция арендатора)

- Учет банковской гарантии по длительным договорам оказания услуг

- Оплата через третье лицо

- Оплата третьему лицу по просьбе поставщика (позиция покупателя)

- Оплата третьему лицу по просьбе поставщика (позиция поставщика)

- Оплата третьим лицом за покупателя (позиция покупателя)

- Оплата третьим лицом за покупателя (позиция поставщика)

- Расчеты векселями

- Оплата товара векселем третьего лица (позиция поставщика)

- Получение простого векселя в счет оплаты товаров

- Поручение

- Расчеты с платежными агентами при оказании услуг абонентам

- Документы и отчеты (расчеты по договорам)

- Акт сверки

- Акт взаимозачета

- Бухгалтерская справка (вексель)

- Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ИНВ-17)

- Счет на оплату (работы, услуги)

- Расчеты по договорам и сделкам (общие сведения)

- Расчеты с персоналом

- Подотчетные лица

- Оплата работ (услуг) по авансовому отчету

- Приобретение ТМЦ по авансовому отчету (со счетом-фактурой)

- Приобретение ТМЦ по авансовому отчету (товарный чек без счета-фактуры)

- Приобретение ГСМ по авансовому отчету (товарный чек без счета-фактуры)

- Оплата нотариальных услуг через подотчетное лицо

- Авансовый отчет по командировке на территории РФ

- Авансовый отчет по загранкомандировке

- Списание задолженности по подотчетным суммам

- Отражение перерасхода по сотовой связи

- Оплата корпоративной картой за товары (работы, услуги)

- Документы и отчеты (персонал)

- Приказ о приеме работника (Т-1)

- Приказ о приеме работников (Т-1а)

- Расчетная ведомость по зарплате (Т-51)

- Платежная ведомость (Т-53)

- Авансовый отчет (АО-1)

- Подотчетные лица

- Расчеты с учредителями

- Безвозмездная финансовая помощь

- Получение безвозмездной финансовой помощи от учредителя (доля более 50 процентов)

- Передача в аренду ОС, полученного от учредителя безвозмездно

- Оказание безвозмездной финансовой помощи денежными средствами

- Вклад в имущество общества

- Вклад в имущество общества материалами (позиция участника-юрлица)

- Вклад в имущество общества материалами (позиция ООО)

- Выплата дивидендов

- Дивиденды учредителю — российской организации

- Дивиденды учредителю — физическому лицу (не сотрудник)

- Заем у учредителя

- Процентный заём от учредителя

- Беспроцентный заём от учредителя

- Документы и отчеты (расчеты с учредителями)

- Бухгалтерская справка (дивиденды)

- Безвозмездная финансовая помощь

- Уставный капитал

- Вклад в уставный капитал

- Получение основного средства в качестве вклада в уставный капитал ООО

- Вклад в уставный капитал ООО деньгами (позиция общества)

- Получение материалов в качестве вклада в уставный капитал ООО

- Вклад в уставный капитал ООО в валюте от нерезидента (позиция общества)

- Увеличение уставного капитала ООО за счет нераспределенной прибыли (позиция общества)

- Переход неоплаченной доли в уставном капитале к обществу (позиция ООО)

- Выход из состава участников

- Выход юридического лица из состава ООО (позиция общества, выплаченная действительная доля превышает первоначальную)

- Выход физического лица из состава ООО (позиция общества, выплаченная действительная доля превышает первоначальную)

- Вклад в уставный капитал

- Налоги и взносы

- Транспортный налог

- Транспортный налог на дорогостоящий автомобиль

- Уменьшение транспортного налога на плату «Платон» (по итогам года налог больше платы)

- Уменьшение транспортного налога на плату «Платон» (по итогам года налог меньше платы)

- Уменьшение транспортного налога на плату «Платон» при исчислении авансовых платежей (по итогам года налог больше платы)

- Уменьшение транспортного налога на плату «Платон» при исчислении авансовых платежей (по итогам года налог меньше платы)

- Налог на имущество

- Налог на имущество по движимому имуществу за 2018 г. и переходный период 2018 — 2019 гг.

- Торговый сбор

- Постановка на учет и снятие с учета плательщика торгового сбора

- Начисление и уплата торгового сбора

- Недоимка, штрафы, пени по налогам и взносам

- Отражение доначислений по налоговой проверке за предыдущие годы (ошибка несущественная)

- Документы и отчеты (налоги)

- Счет-фактура на отгрузку

- Счет-фактура на аванс

- Корректировочный счет-фактура

- Исправленный счет-фактура

- Журнал учета полученных и выставленных счетов-фактур (Часть 1)

- Журнал учета полученных и выставленных счетов-фактур (Часть 2)

- Книга покупок

- Книга продаж

- Транспортный налог

- Оценочные обязательства и резервы

- Гарантийный ремонт и обслуживание

- Создание и погашение оценочного обязательства (гарантийный ремонт проданных товаров). Магазин выдает свою гарантию

- Резервы по сомнительным долгам

- Создание резерва по сомнительным долгам при переходе с затратного метода по ПБУ 18/02 на балансовый

- Создание резерва по сомнительным долгам в бухгалтерском и налоговом учете (раз в год)

- Гарантийный ремонт и обслуживание

- Доходы и расходы

- Прочие доходы

- Получение страхового возмещения и ремонт автомобиля по ОСАГО

- Продажа излишков материалов, выявленных при инвентаризации

- Расходы по обычным видам деятельности

- Учет расходов на создание и прокат рекламного видеоролика на телевидении (в СМИ)

- Расходы на услуги телефонной связи

- Услуги сторонней организации по предпродажной подготовке товаров

- Учет расходов на предпродажную подготовку товаров

- Расходы на поздравительные открытки для контрагентов

- Страхование автомобиля (ОСАГО)

- Досрочное расторжение договора ОСАГО

- Учет по договору на информационно-технологическое сопровождение «1С:ИТС»

- Учет услуг на вывоз и утилизацию мусора (ТБО) у торговой организации

- Расходы на приобретение электроэнергии

- Учет расходов на сертификацию продукции

- Учет взносов в СРО

- Прочие расходы

- Комиссия банка

- Учет госпошлины, уплаченной при обращении в арбитражный суд

- Возмещение судебных расходов при частичном удовлетворении иска

- Новогодние подарки контрагентам

- Новогодние подарки сотрудникам

- Новогодние подарки детям сотрудников

- Учет расходов на новогодние украшения и праздничный корпоратив

- Штраф за нарушение ПДД с камер видеофиксаци

- Нормируемые расходы

- Представительские расходы

- Нормируемые расходы на рекламу

- Учет расходов на создание и показ рекламного ролика по технологии IndoorTV

- Учет расходов на ДМС в пределах норм

- Учет расходов на ДМС сверх норм

- Совмещение ОСН и ЕНВД

- Раздельный учет доходов и расходов при совмещении ОСН и ЕНВД

- Прочие доходы

- Учетная политика, регистры учета

- Учетная политика

- Оформление первичных учетных документов

- Исправление ошибок в первичных документах

- Регистры бухгалтерского учета

- Регистры бухгалтерского учета

- Регистры бухгалтерского учета для малых предприятий (непроизводственные)

- Регистры бухгалтерского учета для малых предприятий (производственные)

- Регистры налогового учета

- Налоговые регистры формирования отчетных данных

- Налоговые регистры промежуточных расчетов

- Налоговые регистры учета состояния единицы налогового учета

- Налоговые регистры учета хозяйственных операций

- Переход с УСН на ОСН

- Порядок перехода с УСН на ОСН

- Основные средства при переходе с УСН на ОСН (ОС приобретено в период применения УСН)

- Основные средства при переходе с УСН на ОСН (ОС приобретено в период до применения УСН)

- Материалы, готовая продукция, принятые работы (услуги) при переходе с УСН на ОСН

- Заработная плата и страховые взносы при переходе с УСН на ОСН

- Товары и НДС при переходе с УСН на ОСН

- Ввод остатков по счетам 90, 91, 99 при переходе с УСН на ОСН в течение года

- Учетная политика

- Регламентные операции

- Незавершенное производство

- Оценка НЗП при выпуске продукции

- Выпуск продукции с учетом НЗП прошлого месяца

- Оценка НЗП при выполнении работ (учет работ по отдельным номенклатурным группам, затраты списываются «с учетом всей выручки»)

- Оценка НЗП при выполнении работ (учет работ по отдельным номенклатурным группам, затраты списываются «без учета выручки»)

- Оценка НЗП при выполнении работ (учет работ по одной номенклатурной группе, затраты списываются «с учетом всей выручки»)

- Закрытие счетов учета затрат

- Учет прямых и косвенных расходов при выполнении работ (первый месяц)

- Учет прямых и косвенных расходов при выполнении работ (второй месяц)

- Учет прямых и косвенных расходов при выпуске продукции (первый месяц)

- Учет прямых и косвенных расходов при выпуске продукции (второй месяц)

- Учет транспортных расходов на доставку товаров от поставщика в расходах на продажу

- Учет транспортных расходов на доставку товаров от поставщика при изменении учетной политики

- Закрытие общехозяйственных расходов методом «директ-костинг»

- Закрытие общехозяйственных расходов методом полной себестоимости при выполнении работ (услуг)

- Закрытие общехозяйственных расходов методом полной себестоимости при выпуске продукции

- Закрытие общепроизводственных расходов при изменении их базы распределения

- Списание затрат вспомогательного производства на основное производство (по фактической себестоимости)

- Списание затрат вспомогательного производства на основное производство (по плановой себестоимости)

- Списание затрат вспомогательного производства на общехозяйственные расходы

- Списание затрат при оказании услуг без учета выручки

- Списание неисправимого производственного брака

- Учет расходов на исправление брака готовой продукции по гарантии

- Закрытие общепроизводственных расходов при выпуске продукции

- Закрытие года (реформация баланса)

- Перенос убытков на будущее

- Незавершенное производство

Особенности бухгалтерского учета операций по переработке давальческого сырья

Как показывает редакционная почта, производство продукции по схеме давальческого сырья весьма популярно. При этом наибольшее количество вопросов вызывает собственно организация бухгалтерского учета таких операций.

Хозяйственные отношения между субъектами предпринимательской деятельности, предполагающие обработку или переработку давальческого сырья, в настоящее время весьма распространены. Причем подобная схема договорных отношений используется практически во всех отраслях материального производства — там, где технологический процесс включает операции по переработке материально-производственных запасов.

Разделение функций различных организаций по этапам производственного цикла предоставляет возможность углубления специализации, а значит, может обеспечить повышение эффективности процессов выпуска продукции или выполнения работ, в том числе и в тех случаях, когда стороны договора не являются взаимозависимыми организациями.

Сторонами договора, предполагающего переработку давальческих материалов, являются давалец (собственник материалов) и переработчик (хозяйствующий субъект, фактически осуществляющий работы по переработке полученных материалов или сырья).

По совокупности требований, предъявляемых к оформлению операций по переработке давальческих материалов, договор, заключаемый между давальцем и переработчиком, относится к категории договора подряда. Другие виды договоров, заключаемые в аналогичных условиях, — мены, купли-продажи, поставки и т. п. — предполагают встречное движение стоимости по каждой операции, связанной с движением имущества. Проще говоря, если заключенным договором предполагается оплата полученных материалов или передача неденежных средств в обмен на переданные материалы, такие материально-производственные запасы не могут считаться давальческими.

СПРАВКА

Определение давальческих материалов приведено в п. 156 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина РФ от 28.12.2001 № 119н:

Давальческие материалы — это материалы, принятые организацией от заказчика для переработки (обработки), выполнения иных работ или изготовления продукции без оплаты стоимости принятых материалов и с обязательством полного возвращения переработанных (обработанных) материалов, сдачи выполненных работ и изготовленной продукции.

Таким образом, основной отличительной особенностью давальческих материалов является то, что право собственности на них от давальца к переработчику не переходит. Из этого следует, что давалец не имеет права списывать стоимость материалов с собственного баланса, а переработчик может их учитывать только на забалансовом счете.

Учет у переработчика

Инструкцией по применению Плана счетов установлено, что сырье и материалы заказчика, принятые организацией в переработку (давальческое сырье), но не оплачиваемые, учитываются на забалансовом счете 003 «Материалы, принятые в переработку». При этом учет затрат по переработке или доработке сырья и материалов ведется на счетах учета затрат на производство, отражающих связанные с этим затраты (за исключением стоимости сырья и материалов заказчика).

Давальческие материалы приходуются за балансом при их поступлении и передаче в переработку. После выполнения работ, предусмотренных договором, материалы списываются со счета 003. Одновременно в системном учете делаются бухгалтерские проводки, отражающие реализацию результата работ, в себестоимость которых стоимость переработанных материалов не включается.

Материалы принимаются на забалансовый учет на основании первичных учетных документов.

Аналитический учет давальческих материалов ведется по заказчикам, наименованиям, количеству и стоимости, а также по местам хранения и переработки (выполнения работ, изготовления продукции).

То есть общая схема бухгалтерских проводок у переработчика должна быть следующей:

Дебет 003

— на сумму договорной стоимости полученного сырья

Дебет 20 Кредит 10, 60, 70 и т. д.

— на сумму соответственно использованных материалов (собственных), работ и услуг сторонних организаций, начисленной заработной платы и т. п.

Дебет 90 субсчет 2 «Себестоимость продаж» Кредит 20

— на сумму фактической себестоимости переработки давальческого сырья

Дебет 90 субсчет 3 «Налог на добавленную стоимость» Кредит 68 субсчет «НДС»

— на сумму НДС, начисленного по договорной стоимости выполненных работ. Стоимость материалов при расчете НДС не учитывается (п. 5 ст. 154 НК РФ)

Дебет 62 Кредит 90 субсчет 1 «Выручка»

— на сумму договорной стоимости работ по переработке сырья

Кредит 003

— на сумму стоимости давальческого сырья — при возврате переработанного сырья давальцу.

Таким образом, необходимости в использовании счетов учета материально-производственных запасов (10, 41 или 43) не возникает. Себестоимость переработки формируется непосредственно на счете 20 и по окончании производственного цикла не может быть списана в состав запасов, так как выполненные работы не имеют выраженной материально-вещественной формы, отделимой от материалов, в отношении которых они выполнены.

Подчеркнем, что приведенная схема справедлива только для случаев, когда операции осуществляются именно с давальческим сырьем, то есть вся переработанная продукция возвращается собственнику сырья, а оплате подлежит только стоимость выполненных работ. Если же условиями договора допускается продажа переработчиком обработанных запасов неограниченному кругу покупателей, должна использоваться схема, характерная для выпуска продукции (полученные материалы приходуются, полностью списываются в производство, по окончании процесса переработки приходуются новые товары или готовая продукция). Разумеется, в этом случае давалец списывает переданные материалы со своего баланса в соответствии с условиями договора, который уже не может быть договором переработки.

Учет у давальца

Для организации и ведения учета движения давальческих материалов у давальца предусмотрено открытие специального субсчета к счету 10 «Материалы».

Субсчет 7 «Материалы, переданные в переработку на сторону» счета 10 предназначен для ведения учета не отдельного вида материалов, а материалов, используемых для отдельной, конкретной операции. То есть в принципе на этом субсчете могут учитываться любые виды материалов (за исключением, может быть, прочих). С другой стороны, в том случае, когда предполагается передача материалов общего назначения (учитываемых на других субсчетах) для переработки в качестве давальческого сырья, в бухгалтерском учете предварительно должна быть оформлена проводка, переводящая стоимость этих материалов с кредита соответствующего субсчета в дебет счета 10 субсчет 7. То есть общая схема бухгалтерских проводок будет следующей:

Дебет 10 субсчет 7 «Материалы переданные в переработку на сторону» Кредит 10 субсчет 1 «Сырье и материалы»

— на сумму стоимости материалов, переданных в переработку

Дебет 10 субсчет 1 Кредит 10 субсчет 7

— на сумму стоимости переработанных материалов, переведенных в состав основных для дальнейшего использования в основном производстве — по оценке на момент передачи. То есть после оформления данной проводки счет 10 субсчет 7 по данной операции должен закрыться

Дебет 20 Кредит 10 субсчет 1

— на сумму стоимости материалов, полученных из переработки и переданных в основное производство

Дебет 20 Кредит 60

— на сумму расходов по переработке, подлежащих оплате перерабатывающей организации.

ВНИМАНИЕ!

На период переработки стоимость материалов с баланса организации-давальца не списывается, хотя фактически материалы вывозятся с территории организации.

ПРИМЕР 1

Организация передала в переработку сырье общей стоимостью 100 000 руб. Стоимость переработки составила 59 000 руб. (включая НДС). Себестоимость переработки — 40 000 руб.

В бухгалтерском учете давальца будут сделаны следующие проводки:

Дебет 10 субсчет 7 «Материалы, переданные в переработку на сторону» Кредит 10 субсчет 1 «Сырье и материалы»

— 100 000 руб. — стоимость материалов, переданных в переработку

Дебет 10 субсчет 1 Кредит 10 субсчет 7

и

Дебет 20 Кредит 10 субсчет 1

— 100 000 руб. — стоимость переработанных материалов (без стоимости переработки), переданных в основное производство

Дебет 20 Кредит 60

— 50 000 руб. — стоимость переработки материалов

Дебет 19 Кредит 60

— 9000 руб. — НДС по стоимости переработки материалов.

Нетрудно убедиться, что при передаче материалов в переработку их списания в состав расходов не происходит. Списание стоимости материалов (с учетом стоимости переработки) в составе расходов осуществляется общим порядком — при их передаче в производство или при реализации.

В бухгалтерском учете переработчика те же операции будут отражены следующим образом:

Дебет 003

— 100 000 руб. — стоимость материалов, полученных для переработки (оценка производится на основании данных отгрузочных документов давальца)

Дебет 20 Кредит счетов учета производственных затрат

— 40 000 руб. — фактические расходы переработчика по переработке полученных материалов

Дебет 90 субсчет 2 «Себестоимость продаж» Кредит 20

— 40 000 руб. — себестоимость переработки. Проводка оформляется при возврате переработанных материалов

Дебет 90 субсчет 3 «Налог на добавленную стоимость» Кредит 68

— 9000 руб. — НДС по договорной стоимости переработки

Дебет 62 Кредит 90 субсчет 1 «Выручка»

— 50 000 руб. — сумма договорной стоимости переработки

Дебет 90 субсчет 9 «Прибыль/убыток от продаж» Кредит 99

— 10 000 руб. — прибыль переработчика, полученная от данной операции.

Аналогичным порядком оформляется передача в переработку других видов материально-производственных запасов — товаров или готовой продукции.

В отношении товаров (приобретенных для перепродажи) Инструкция по применению Плана счетов содержит только одно уточнение общего характера: «Товары, переданные для переработки другим организациям, не списываются со счета 41 «Товары», а учитываются обособленно». Таким образом, в бухгалтерском учете давальца следует открыть к счету 41 дополнительный субсчет для учета товаров, переданных в переработку.

Проиллюстрируем схему бухгалтерских проводок на примере.

ПРИМЕР 2

Основная деятельность организации — оптовая торговля. При этом организация производит косметику по схеме давальческого сырья. В октябре на переработку передана часть товаров общей стоимостью 200 000 руб. Договорная стоимость переработки составила 35 400 руб. (с НДС).

В бухгалтерском учете давальца соответствующие операции будут отражены следующим образом:

Дебет 41 субсчет «Товары, переданные в переработку» Кредит 41 субсчет «Товары на складах»

— 200 000 руб. — стоимость косметики, переданной переработчику

Дебет 41 субсчет «Товары на складах» Кредит 60

— 30 000 руб. — расходы по переработке, подлежащие оплате

Дебет 19 Кредит 60

— 5400 руб. — НДС по договорной стоимости расходов на переработку

Дебет 41 субсчет «Товары на складах» Кредит 41 субсчет «Товары, переданные в переработку»

— 200 000 руб. — стоимость косметики, ранее переданной в переработку

Дебет 90 субсчет 2 «Себестоимость продаж» Кредит 41 субсчет «Товары на складах»

— 230 000 руб. — стоимость реализованной косметики (переработанной).

Таким образом, договорная стоимость переработки полностью включается в балансовую стоимость товара, которая подлежит списанию в дебет счета учета продаж и соответственно полностью принимается в качестве расходов при определении налоговой базы по налогу на прибыль.

Для переработчика не имеет значения, на каком счете бухгалтерского учета учитываются у давальца полученные материально-производственные запасы — у него они в любом случае учитываются на счете 003. Поэтому развивать пример в части проводок, оформляемых у переработчика, не имело смысла.

Что касается передачи в переработку готовой продукции, то Инструкция по применению Плана счетов не содержит даже общих ука-заний по оформлению подобных операций. По нашему мнению, в этом случае можно воспользоваться правом, предоставляемым хозяйствующим субъектам нормой, закрепленной в преамбуле Инструкции по применению Плана счетов: «В случае возникновения фактов хозяйственной деятельности, корреспонденция по которым не предусмотрена в типовой схеме, организация может дополнить ее, соблюдая единые подходы, установленные Инструкцией».

То есть к счету 43 «Готовая продукция» может быть открыт дополнительный субсчет для учета готовой продукции, переданной в переработку.

ПРИМЕР 3

Организация передала кожу, которая является для нее готовой продукцией, на сумму 100 000 руб. по себестоимости (110 000 руб. по отпускным ценам без НДС) в качестве давальческого сырья для изготовления сумок. Кожаные сумки, изготовленные переработчиком, будут реализовываться организацией-давальцем. Стоимость услуг переработки с НДС — 50 000 руб.

В бухгалтерском учете будет использована следующая схема бухгалтерских проводок:

Дебет 43 субсчет «Готовая продукция, переданная в переработку» Кредит 43 «Готовая продукция на складе»

— 100 000 руб. — стоимость кожи, переданной в переработку

Дебет 43 субсчет «Готовая продукция на складе» Кредит 60

— 42 373 руб. — стоимость переработки (без учета НДС), отнесенной на увеличение стоимости готовой продукции

Дебет 19 Кредит 60

— 7627 руб. — НДС по стоимости переработки

Дебет 43 субсчет «Готовая продукция на складе» Кредит 43 субсчет «Готовая продукция, переданная в переработку»

— 100 000 руб.

Таким образом, новая стоимость готовой продукции составит 142 373 руб.

Разумеется, она будет продаваться по другим ценам (не по 110 000 руб.), по которым продается продукция основной деятельности организации.

Заметим, что в данном случае часть продукции, подлежащей передаче в переработку, может и не учитываться на счете 43, передаваться переработчику непосредственно из цехов основного производства и учитываться в составе незавершенного производства — на счете 20 «Основное производство».

Также считаем необходимым отметить, что схемы проводок, приведенные для учета движения товаров и готовой продукции, могут быть правомерно применены только тогда, когда в переработку передаются именно товары и готовая продукция, то есть материально-производственные запасы, которые могут быть реализованы на сторону и без дополнительной переработки. В противном случае они должны учитываться в составе материалов.

Еще одним вопросом является правомерность учета по схеме давальческого сырья материалов поставки заказчика, переданных подрядным строительным организациям для производства строительно-монтажных работ по договору строительного подряда. В ряде публикаций можно найти утверждения о том, что такая схема является единственно правильной.

По нашему мнению, такое списание весьма спорно с точки зрения обоснованности и неудобно технически. Основное отличие строительных материалов поставки заказчика (счет 10 субсчет 8 «Строительные материалы») от материалов, переданных в переработку, в том, что строительные материалы списываются с баланса сразу по их передаче, а давальческое сырье — нет. Поэтому более правильной представляется схема, в соответствии с которой стоимость переданных материалов исключается из сумм стоимости строительно-монтажных работ, подлежащих оплате. Это обусловлено спецификой расчетов за строительную продукцию и особенностями определения сметной стоимости строительства: подрядная организация включает стоимость полученных материалов в стоимость выполненных работ вне зависимости от того, откуда эти материалы получены, иначе определение многих показателей (например, исчерпание сметного лимита) будет просто невозможным.

Для производства продукции часто отпускают материалы с запасом, т.е. больше, чем нужно. Не всегда эти МПЗ используются в дальнейшем. Они могут понадобиться для нужд самой компании. Или предприятие может изменить процесс производства так, что данные МПЗ больше не будут использоваться для изготовления продукции. Также организация может принять решение реализовать лишние материалы. В любом случае материалы необходимо вернуть из производства.

Для производства продукции часто отпускают материалы с запасом, т.е. больше, чем нужно. Не всегда эти МПЗ используются в дальнейшем. Они могут понадобиться для нужд самой компании. Или предприятие может изменить процесс производства так, что данные МПЗ больше не будут использоваться для изготовления продукции. Также организация может принять решение реализовать лишние материалы. В любом случае материалы необходимо вернуть из производства.

Прежде всего, определим, о каких именно материалах пойдет речь в данной статье. Мы поговорим об учете МПЗ, которые не были задействованы в производстве и полностью сохранили свои изначальные характеристики. Их нельзя отнести к возвратным отходам (т.к. их свойства не изменились). Также мы не будет рассматривать учет материалов, которые, в соответствии с особенностями производственного цикла, передаются в другие подразделения для дальнейшего производства продукции.

Документы

Напомним, что с начала 2013 года формы документов организация может разрабатывать самостоятельно. Обязательные реквизиты первичных документов перечислены в п. 9 402-ФЗ. Компания может использовать свои формы после утверждения их в учетной политике.

Первичный документ по возврату материалов из производства может выглядеть следующим образов:

ООО «Стульчик»

Акт на возврат материалов из производства

Материалы:

|

Наименование |

Количество |

Единица измерения |

|

Шурупы |

шт. |

|

|

Проволока |

м |

ранее списанные в производство, не были использованы для производства продукции и возвращаются на склад.

Материалы сдал: Материалы принял:

Бригадир Иваньков Иваньков С.П. Кладовщик Медведкин Медведкин О.К.

Бухгалтерский учет

Оформление возврата материалов из производства бухгалтерском учете происходит путем сторнирования изначальной проводки на списание материалов в производство. При этом стоимость возвращенных материалов рассчитывается по тому же методу, что и происходило списание.

Пример

На производство партии стульев было направлено 100 шурупов стоимостью 2 руб. каждый. После окончания работ 10 шурупов остались неиспользованными, и было принято решение вернуть их на склад. На возврат материалов должна быть сделана следующая проводка:

Д20 К10 сторно – 20 руб. – 10 шурупов поступили на склад из производства.

Налог на прибыль

Материальные расходы при производстве продукции определяются в соответствии со ст. 254 НК РФ. В расходы включается стоимость только тех МПЗ, которые были реально задействованы в производстве. Материалы, которые были переданы в производство, но не использовались в нем, не включаются в состав материальных расходов (п. 5 ст. 254). Таким образом, возврат материалов, которые не участвовали в производстве, на склад, не имеет для налогоплательщиков налоговых последствий. Доходом подобное перемещение материалов также не признается.

УСН

Порядок признания расходов на материалы при УСН с объектом «доходы минус расходы» регламентируется пп. 5 п. 2 и пп. 2 п. 5 ст. 346.5 НК РФ. При этом порядок признания материальных расходов аналогичен налогу на прибыль. Поэтому стоимость материалов, которые фактически не участвовали в производственном процессе, нельзя включать в расходы по единому налогу по УСН. Перемещение материалов из производства также не признается и доходом.

Отражение в 1С

В зависимости от конфигурации программы, провести возврат материалов из производства можно одним из следующих документов:

— Отчет производства за смену. В нем следует заполнить вкладку «Возвратные отходы».

— Оприходование материалов из производства.

При необходимости программу можно доработать в соответствии со спецификой учета компании.

О расчете себестоимости при незавершенном производстве .

Про полную и сокращенную себестоимость .

Акт передачи давальческих материалов

Акт передачи давальческих материалов – важная бумага в схеме документального оформления взаимодействия контрагентов в качестве давальческой организации и переработчика. От того, насколько правильно он будет оформлен, будет зависеть степень заинтересованности налоговых служб в проведении проверок в той или иной организации.

ФАЙЛЫ

Скачать пустой бланк акта передачи давальческих материалов .docСкачать образец акта передачи давальческих материалов .doc

При каких условиях возможна передача давальческих материалов

Между организацией, которая использует материалы, и их давальцем заключается договор подряда. В этом договоре обязательно должны учитываться интересы обеих сторон. Обычно проговариваются следующие принципиально важные моменты:

- Наименование материалов.

- Их количество.

- Сроки передачи.

- Определенный вариант транспортировки. Если в процессе передачи участвуют третьи стороны в виде транспортных компаний, то эти условия также могут упоминаться.

- Если оборудование или сооружение сложное, то вместе с ним обязательно передается техническая или конструкторская документация. Этот принципиально важный момент оговаривается особо. Владелец материалов может как изготовить верные копии, так и передать оригиналы этих документов. Все будет зависеть от позиций контрагентов по этому вопросу.

- В какой срок или при каких условиях давальческие материалы возвращаются.

- Что происходит с остатками давальческого материала, прописываются действия в случае обнаружения недостач, невыполнений одной из сторон условий соглашения и пр. При заключении подобного рода договоров рекомендуется пользоваться услугами профессионального юриста, особенно если речь идет о материалах с существенной рыночной стоимостью.

Приложения

Акт является приложением к договору. Помимо него, к соглашению может прилагаться бланк акта несоответствия количества давальческого материала. При возникновении разногласий и противоречий обе стороны должны будут заполнить подобный документ. Если же разногласий не окажется, то эти приложения будут страховкой от «несчастного случая».

Отражение в бухгалтерском учете

При этом описанное имущество будет числиться в бухгалтерском учете давальческой организации в строке «Материалы» как основные средства. А та компания, которая их принимает, должна оформить на оборудование (или иное имущество) забалансовый счет с соответствующим перечислением позиций.

Что же касается бухгалтерского учета этого вопроса, то также необходимо разделять на разные счета давальческое сырье по территориальному признаку, а также разносить в отдельные счета сырье от разных контрагентов.

Законодательная база

При заключении договоров относительно передачи давальческого сырья (а акт передачи давальческих материалов будет приложением к такому договору) следует руководствоваться Правилами учета давальческого сырья, которые четко прописаны в Методических указаниях №119н (пункте 156), которые были утверждены отдельным приказом Минфина от 28 декабря 2001 года. В частности, там описываются механизм передачи, условия, которыми должны руководствоваться контрагенты, и другие принципиально важные моменты.

Элементы документа

Акт является приложением к составленному договору и подписывается сторонами непосредственно после передачи. Если нет отметки «приложение», то в самом теле бумаги обязательно приводится ссылка на договор, в рамках которого производится передача.

Важный момент: информация в подписанном между сторонами договоре должна соответствовать данным в акте. При изменении хотя бы одной позиции в списке давальческих материалов либо пересмотре сроков после подписания необходимо заново заключать соглашение (конечно, если такие изменения в нем не предусмотрены).

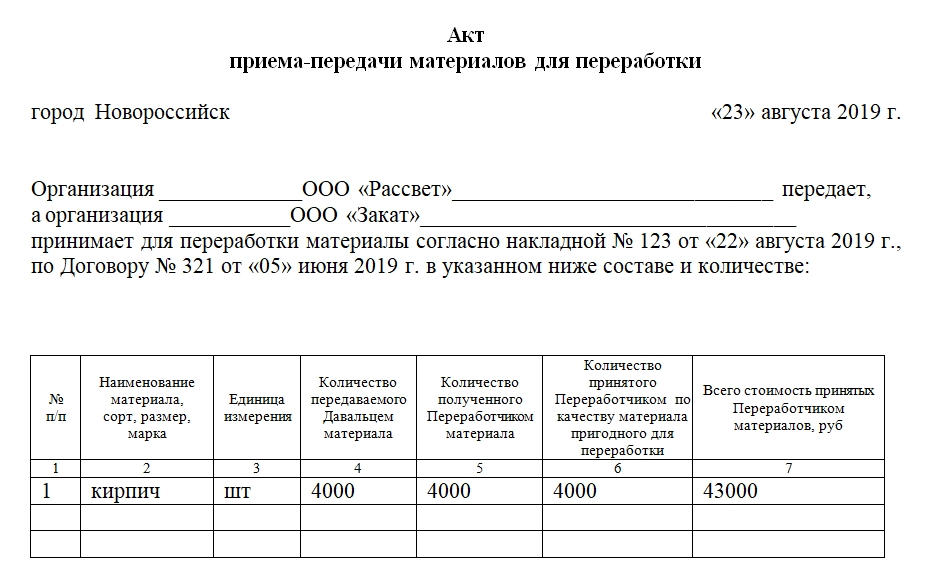

В самом верху акта приема-передачи давальческих материалов располагаются официальные данные: наименование документа, город подписания, число. Потом идет основная часть. В теле основной части указываются стороны, заключившие договор, приводится ссылка на накладную с ее номером и датой. Помимо этого, в акте должно присутствовать перечисление давальческих материалов. Оно может оформляться в виде списка, но в приложенном образце находится таблица с необходимыми данными.

В каждой строке таблицы акта должно содержаться единственное наименование материала. Недопустимо перечислять в одной строке несколько наименований. В столбцах при заполнении также описывается информация о:

- Порядковом номере строки.

- Сорте, размере, марке давальческих материалов.

- Единице измерения.

- Количестве переданного материала.

- Количестве полученного материала.

- Какая часть из полученного пригодна для дальнейшей переработки в рамках предварительно заключенного контракта.

- Стоимость принятых материалов в рублях.

Завершается акт подписями представителей обеих сторон. В судебной практике особенно подчеркивается, что этот документ должен быть подписан после передачи. Это исключит возможное недопонимание между контрагентами.

На что обратить внимание, помимо заполнения

Для того чтобы избежать проблем с взаимодействием с контролирующими организациями, в частности, с налоговой, нужно строго придерживаться следующих принципов:

- В бухучете переработчика давальческие материалы не должны числиться на балансе переработчика. Бухгалтер должен создать для них отдельные, забалансовые счета.

- Если изделие было изготовлено давальцем, то продавать ему же идентичные наименования продукции запрещено.

- Право собственности на дом и деловые отходы должно быть закреплено в договоре за одной из сторон, чтобы не возникло вопросов о возможной безвозмездной передаче материалов.

Нюансы

При оформлении приема и передачи рекомендуется пользоваться формой накладной М-15. Также обязательно оформление минимум двух экземпляров акта, по одному для каждой из сторон. Срок хранения документации зависит от периода хранения основного договора между контрагентами.

Предложенная форма составления документа является только рекомендованным видом. С 2013 года ее применение, как и строгое соответствие перечисленным графам, не является обязательным. Но рекомендуется. Детали в бланках могут быть изменены. В большинстве случаев они перестраиваются в соответствии с конкретной спецификой работы организации.