Содержание

- Внеоборотные активы в бухбалансе

- Внеоборотные активы в бухбалансе

- Нематериальные активы (1110)

- Результаты исследований и разработок (1120)

- Основные средства (1130)

- Доходные вложения в материальные ценности (1140)

- Финансовые вложения (1150)

- Отложенные налоговые активы (1160)

- Прочие внеоборотные активы (1170)

- Итого по разделу I (1100)

- Оборотные активы (Раздел II бухгалтерского баланса)

- Запасы (1210)

- Правила ведения учета вложений во внеоборотные активы

- Счета учета внеоборотных активов

- Принципы учета вложений в активы

- Способы поступления активов предприятия

- Учет покупки, дарения и вклада в УК

- Создание своими силами и через подряд

- Нюансы реконструкции (модернизации)

- Выбытие объектов из вложений

- НДС по вложениям в активы

- Налог на имущество по вложениям

- Понятие и основы анализа внеоборотных активов

- Структура и виды внеоборотных активов

- Анализ внеоборотных активов

- Материальные и нематериальные внеоборотные активы

- Внеоборотные активы: что это

- Имущество, которое относится к материальным внеоборотным активам

- Отражение в балансе имущества, которое относится к материальным внеоборотным активам

- Нематериальные финансовые и другие внеоборотные активы

- Что относится к нематериальным внеоборотным активам?

- Финансовые активы, учитываемые в составе внеоборотных

- В качестве прочих внеоборотных активов в балансе отражают

Внеоборотные активы в бухбалансе

Внеоборотные активы в бухбалансе

Российский бухгалтер, N 1, 2013 год

Ольга Берг,

эксперт журнала

Как известно, значительную долю в структуре бухгалтерского баланса организации занимают внеоборотные активы. Об этом и поговорим ниже.

Все организации (за исключением кредитных организаций, государственных (муниципальных) учреждений) должны составлять и представлять в налоговый орган бухгалтерский баланс по форме, утвержденной Приказом Минфина Российской Федерации от 2 июля 2010 года N 66н «О формах бухгалтерской отчетности организаций» (далее — Приказ N 66н).

Как следует из указанной формы, внеоборотные активы отражаются в разделе I «Внеоборотные активы» бухгалтерского баланса. При этом в состав этого раздела бухгалтерского баланса входят следующие строки:

— нематериальные активы (1110);

— результаты исследований и разработок (1120);

— основные средства (1130);

— доходные вложения в материальные ценности (1140);

— финансовые вложения (1150);

— отложенные налоговые активы (1160);

— прочие внеоборотные активы (1170);

— итого по разделу I (1100).

Кратко рассмотрим содержание вышеназванных строк.

Нематериальные активы (1110)

По данной строке бухгалтерского баланса отражается информация об объектах нематериальных активов (далее — НМА), причем указывается остаточная стоимость этих объектов, которая определяется как разница между фактической (первоначальной) стоимостью НМА и амортизационными отчислениями (с учетом переоценки и обесценения) (пункт 35 положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного Приказом Минфина Российской Федерации от 6 июля 1999 года N 43н (далее — ПБУ 4/99), пункт 57 положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина Российской Федерации от 29 июля 1998 года N 34н (далее — положения N 34н)).

В составе НМА согласно пункту 4 положения по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007, утвержденного Приказом Минфина Российской Федерации от 27 декабря 2007 года N 153н (далее — ПБУ 14/2007), при выполнении условий, установленных пунктом 3 ПБУ 14/2007, в частности, могут учитываться:

— произведения науки, литературы и искусства;

— программы для электронных вычислительных машин;

— изобретения;

— полезные модели;

— селекционные достижения;

— секреты производства (ноу-хау);

— товарные знаки и знаки обслуживания.

Также в составе НМА может учитываться деловая репутация, возникшая в связи с приобретением предприятия как имущественного комплекса (в целом или его части).

Обратите внимание, что не являются НМА: расходы, связанные с образованием юридического лица (организационные расходы); интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду.

Результаты исследований и разработок (1120)

По данной строке бухгалтерского баланса отражается информация о расходах на завершенные научно-исследовательские, опытно-конструкторские и технологические работы (далее — НИОКР), учитываемых на счете 04 «Нематериальные активы» обособленно, причем указывается сумма расходов, отраженная на счете 04 и не списанная на отчетную дату на расходы по обычным видам деятельности и (или) на прочие расходы. Данное положение следует из абзаца 3 пункта 16 положения по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» ПБУ 17/02, утвержденного Приказом Минфина Российской Федерации от 19 ноября 2002 года N 115н (далее — ПБУ 17/02), инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина Российской Федерации от 31 октября 2000 года N 94н (далее — инструкция по применению Плана счетов).

В составе расходов на НИОКР, отражаемых обособленно на счете 04, учитываются затраты организации на выполненные собственными силами или с привлечением сторонних исполнителей работы, связанные с осуществлением научной (научно-исследовательской), научно-технической деятельности и экспериментальных разработок, определенные Федеральным законом от 23 августа 1996 года N 127-ФЗ «О науке и государственной научно-технической политике». При этом принимаются во внимание работы, по которым получены результаты (пункты 2, 5 ПБУ 17/02):

— подлежащие правовой охране, но не оформленные в установленном законодательством порядке;

— не подлежащие правовой охране в соответствии с нормами действующего законодательства.

В частности, в состав расходов на выполнение НИОКР согласно пункту 9 ПБУ 17/02 могут включаться:

— стоимость материально-производственных запасов и услуг сторонних организаций и лиц, используемых при выполнении указанных работ;

— затраты на заработную плату и другие выплаты работникам, непосредственно занятым при выполнении указанных работ по трудовому договору;

— отчисления на социальные нужды (в том числе страховые взносы в ПФР, ФСС, ФОМС);

— стоимость спецоборудования и специальной оснастки, предназначенных для использования в качестве объектов испытаний и исследований;

— амортизация объектов основных средств и нематериальных активов, используемых при выполнении указанных работ;

— затраты на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других объектов основных средств и иного имущества;

— общехозяйственные расходы, в случае если они непосредственно связаны с выполнением данных работ;

— и так далее.

Основные средства (1130)

По этой строке бухгалтерского баланса отражается информация об объектах основных средств (далее — ОС), учитываемых в бухгалтерском учете на счете 01 «Основные средства», при этом указывается остаточная стоимость данных объектов (пункт 35 ПБУ 4/99, пункт 49 Положения N 34н, письмо Минфина Российской Федерации от 30 января 2006 года N 07-05-06/16). Напомним, что остаточная стоимость ОС на отчетную дату определяется как разница между первоначальной стоимостью ОС и амортизационными отчислениями (с учетом переоценки, если таковая проводилась).

Обратите внимание, что объекты ОС, не подлежащие амортизации, показываются по строке 1130 по первоначальной (восстановительной) стоимости.

К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты. На это указывает пункт 5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина Российской Федерации от 30 марта 2001 года N 26н (далее — ПБУ 6/01).

В составе ОС также учитываются: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Обратите внимание, что указанные активы принимаются организацией к бухгалтерскому учету в качестве ОС, если одновременно выполняются условия, установленные пунктом 4 ПБУ 6/01.

Организация вправе установить в своей учетной политике стоимостный критерий для принятия к учету актива, удовлетворяющего условиям пункта 4 ПБУ 6/01, в качестве объекта ОС (пункт 5 ПБУ 6/01). В случае если стоимость такого актива не превышает 40000 рублей (или иного лимита, установленного организацией), он может учитываться в составе материально-производственных запасов.

Доходные вложения в материальные ценности (1140)

По данной строке отражается информация об ОС, учитываемых в бухгалтерском учете на счете 03 «Доходные вложения в материальные ценности», причем указывается их остаточная стоимость (пункт 35 ПБУ 4/99, пункт 49 Положения N 34н).

В составе доходных вложений в материальные ценности на счете 03 учитываются ОС, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода (абзац 3 пункта 5 ПБУ 6/01).

Финансовые вложения (1150)

По этой строке показывается информация о финансовых вложениях организации, срок обращения (погашения) которых превышает 12 месяцев после отчетной даты (пункт 19 ПБУ 4/99, пункт 41 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина Российской Федерации от 10 декабря 2002 года N 126н (далее — ПБУ 19/02)).

При этом финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражаются по строке 1150 на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально (пункт 20 ПБУ 19/02).

Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению по строке 1150 на отчетную дату по первоначальной стоимости за вычетом созданного по ним резерва (пункты 21, 24, 38 ПБУ 19/02).

К финансовым вложениям организации согласно пункту 3 ПБУ 19/02 могут относиться:

— государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя);

— вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

— предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования;

— вклады организации-товарища по договору простого товарищества, и прочие.

Для включения в состав финансовых вложений указанных выше активов необходимо единовременное выполнение условий, установленных пунктом 2 ПБУ 19/02.

Отложенные налоговые активы (1160)

По данной строке отражается информация об отложенных налоговых активах, признанных в бухгалтерском учете в соответствии с требованиями Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина Российской Федерации от 19 ноября 2002 года N 114н (далее — ПБУ 18/02) (пункт 23 ПБУ 18/02).

Согласно пункту 14 ПБУ 18/02 под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Обратите внимание, что организации вправе по строке 1160 отразить сальдированную (свернутую) сумму отложенного налогового актива, кроме случаев, когда законодательством Российской Федерации о налогах и сборах предусмотрено раздельное формирование налоговой базы, что установлено пунктом 19 ПБУ 18/02.

Прочие внеоборотные активы (1170)

По этой строке отражается информация о прочих, не перечисленных выше, активах, срок обращения которых превышает 12 месяцев (пункт 19 ПБУ 4/99).

К прочим внеоборотным активам организации могут относиться:

— вложения во внеоборотные активы организации, учитываемые на соответствующих субсчетах счета 08 «Вложения во внеоборотные активы», в частности затраты организации в объекты, которые впоследствии будут приняты к учету в качестве объектов НМА или ОС, а также затраты, связанные с выполнением незавершенных НИОКР (пункт 41 Положения N 34н, пункт 5, абзац 4 пункта 16 ПБУ 17/02, Инструкция по применению Плана счетов);

— расходы, относящиеся к будущим отчетным периодам и учитываемые на счете 97 «Расходы будущих периодов», например, разовый (паушальный) платеж за право пользования результатами интеллектуальной деятельности и средствами индивидуализации. Отметим, что указанные расходы по строке 1170 отражаются при условии, что период списания этих расходов превышает 12 месяцев (пункт 65 Положения N 34н, абзац 2 пункта 39 ПБУ 14/2007, пункт 16 Положения по бухгалтерскому учету «Учет договоров строительного подряда» (ПБУ 2/2008), утвержденного Приказом Минфина Российской Федерации от 24 октября 2008 года N 116н);

— стоимость многолетних насаждений, не достигших эксплуатационного возраста, учитываемая на счете 01 «Основные средства», субсчет 01-5 «Многолетние насаждения» (аналитический счет «Молодые насаждения»). На это указывают Методические рекомендации по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций агропромышленного комплекса, утвержденные Приказом Минсельхоза Российской Федерации от 13 июня 2001 года N 654, пункт 4 ПБУ 6/01, письмо Минфина Российской Федерации от 14 августа 2006 года N 03-06-01-02/33;

— суммы перечисленных авансов и предварительной оплаты работ, услуг, связанных со строительством объектов основных средств (письмо Минфина Российской Федерации от 24 января 2011 года N 07-02-18/01 «Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2010 год») и так далее.

Итого по разделу I (1100)

Показатель этой строки представляет собой сумму показателей по строкам бухгалтерского баланса с кодами 1110-1170 и отражает общую стоимость внеоборотных активов, имеющихся у организации.

В заключение следует указать, что в вышеперечисленных строках раздела I «Внеоборотные активы» бухгалтерского баланса в соответствующих графах должны быть приведены показатели:

— в графе 3 — на отчетную дату отчетного периода, за который составляется отчетность;

— в графе 4 — на 31 декабря предыдущего года;

— в графе 5 — на 31 декабря года, предшествующего предыдущему.

В графе 1 «Пояснения» указывается номер соответствующего пояснения к бухгалтерскому балансу (абзац 2 пункта 28 ПБУ 4/99).

ОБРАТИТЕ ВНИМАНИЕ!

Принят Приказ Минфина Российской Федерации от 5 октября 2011 года N 124н «О внесении изменений в формы бухгалтерской отчетности организаций, утвержденные Приказом Министерства финансов Российской Федерации от 2 июля 2010 года N 66н» (далее — Приказ N 124н).

Начиная с годовой бухгалтерской отчетности за 2012 год, раздел I «Внеоборотные активы» формы бухгалтерского баланса будет дополнен строками «Нематериальные поисковые активы» и «Материальные поисковые активы» (подпункт 1 пункта 1 Приказа N 124н).

Оборотные активы (Раздел II бухгалтерского баланса)

Активы организации, как вы знаете, состоят из внеоборотных и оборотных активов. И те, и другие должны быть отражены в бухгалтерском балансе.

Как следует из формы бухгалтерского баланса, оборотные активы отражаются в разделе II «Оборотные активы». При этом в состав этого раздела бухгалтерского баланса входят следующие строки:

— Запасы (1210);

— Налог на добавленную стоимость по приобретенным ценностям (1220);

— Дебиторская задолженность (1230);

— Финансовые вложения (1240);

— Денежные средства (1250);

— Прочие оборотные активы (1260);

— Итого по разделу II (1200);

— БАЛАНС (1600).

Кратко рассмотрим содержание вышеперечисленных строк.

Запасы (1210)

По данной строке бухгалтерского баланса отражается информация о запасах организации, а именно:

— о сырье, материалах и других аналогичных ценностях;

— о затратах в незавершенном производстве;

— о готовой продукции;

— о товарах;

Строка 1120 «Результаты исследований и разработок»

По строке 1120 отражается информация о расходах на завершенные научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР):

(аналитический счет учета расходов на НИОКР)

Информация о расходах по научно-исследовательским, опытно-конструкторским и технологическим работам отражается в бухгалтерском учете в качестве вложений во внеоборотные активы.

Аналитический учет расходов по научно-исследовательским, опытно-конструкторским и технологическим работам ведется обособленно по видам работ, договорам (заказам).

В составе расходов на НИОКР принимаются во внимание работы:

- по которым получены результаты, подлежащие правовой охране, но не оформленные в установленном законодательством порядке;

- по которым получены результаты, не подлежащие правовой охране в соответствии с нормами действующего законодательства.

В состав расходов при выполнении научно — исследовательских, опытно — конструкторских и технологических работ включаются:

- стоимость материально-производственных запасов и услуг сторонних организаций и лиц, используемых при выполнении указанных работ;

- затраты на заработную плату и другие выплаты работникам, непосредственно занятым при выполнении указанных работ по трудовому договору;

- отчисления на социальные нужды (в т.ч. единый социальный налог);

- стоимость спецоборудования и специальной оснастки, предназначенных для использования в качестве объектов испытаний и исследований;

- амортизация объектов основных средств и нематериальных активов, используемых при выполнении указанных работ;

- затраты на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других объектов основных средств и иного имущества;

- общехозяйственные расходы, в случае если они непосредственно связаны с выполнением данных работ;

- прочие расходы, непосредственно связанные с выполнением научно-исследовательских, опытно-конструкторских и технологических работ, включая расходы по проведению испытаний.

Ссылки по теме:

ПБУ 14/2007 «Учет нематериальных активов»

ПБУ 17/02 «Учет расходов на НИОКР»

Правила ведения учета вложений во внеоборотные активы

Учет вложений во внеоборотные активы отражает процесс формирования их стоимости с учетом особенностей поступления к владельцу. Рассмотрим, как взаимосвязаны эти два обстоятельства и что еще интересного есть в подобных активах.

Счета учета внеоборотных активов

Принципы учета вложений в активы

Способы поступления активов предприятия

Учет покупки, дарения и вклада в УК

Создание своими силами и через подряд

Нюансы реконструкции (модернизации)

Выбытие объектов из вложений

НДС по вложениям в активы

Налог на имущество по вложениям

Счета учета внеоборотных активов

Внеоборотные активы представляют собой то имущество организации, которое она использует в процессе своей деятельности для получения дохода в течение длительного (более года) периода времени.

ПБУ 4/99, утвержденное приказом Минфина РФ от 06.07.1999 № 43н, в их составе выделяет 4 основных вида имущества:

- НМА;

- ОС;

- доходные вложения в материальные ценности;

- финансовые вложения.

К тем видам имущества, которых касается вопрос учета вложений во внеоборотные активы, инструкция к Плану счетов, утвержденному приказом Минфина РФ от 31.10.2000 № 94н, относит первые три:

- НМА — счет 04;

- ОС — счет 01;

- доходные вложения — счет 03.

Особенностью большей части этого имущества является постепенное (в течение устанавливаемого для каждого объекта периода полезного использования) списание его стоимости на затраты (начисление амортизации). С учетом того, что срок использования длительный (до нескольких лет), особое значение приобретает правильность определения стоимости этого имущества при вводе его в эксплуатацию.

О том, на какие виды делятся внеоборотные активы в бухотчетности, читайте в статье «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Принципы учета вложений в активы

Учет вложений во внеоборотные активы заключается в формировании стоимости объектов, которые в дальнейшем будут приняты в состав внеоборотных активов, и происходит на отдельном счете бухучета (счет 08). К этому счету открывают необходимое количество субсчетов, выделяемых, в первую очередь, по видам имущества:

- ОС;

- НМА;

- НИОКР;

- освоение природных ресурсов;

- создание (увеличение) стада в животноводстве.

Дополнительно субсчета дробят по способам поступления имущества каждого вида, а внутри субсчетов учет осуществляют пообъектно.

В стоимость каждого объекта включают все затраты, связанные с его поступлением в организацию. При этом раздельно ведут бухгалтерский и налоговый учет вложений. К их формированию надо отнестись особенно внимательно, т.к. не все затраты можно учесть в стоимости внеоборотных активов одинаково.

Вопрос включения в складывающуюся стоимость актива общехозяйственных расходов определяет принятая в организации учетная политика. При применении способа «директ-костинг» они в эту стоимость не входят. В случае использования метода включения общехозяйственных расходов в себестоимость продукции часть их попадет и в стоимость создаваемых объектов внеоборотных активов. Далее для простоты изложения в стоимости создаваемого объекта общехозяйственные расходы мы учитывать не будем.

Вспомогательным счетом учета вложений во внеоборотные активы служит счет 07. На него попадает готовое к использованию оборудование, которое нельзя начать эксплуатировать без проведения дополнительных работ по монтажу: устройству фундамента, установке или подключению к существующему технологическому оборудованию.

Актив числится на счете 08 до наступления момента полной готовности его к эксплуатации. К определению его также нужно отнестись со вниманием, т.к. нахождение на этом счете предполагает неготовность объекта к использованию и, следовательно, позволяет не начислять амортизацию по нему и не уплачивать налог на имущество от недвижимости. Искусственное затягивание сроков нахождения объектов, готовых к эксплуатации, на счете 08 приведет к спорам с ИФНС. При этом надо иметь в виду, что используемые в процессе создания затраты по освоению природных ресурсов, несмотря на факт их учета на счете 08, могут амортизироваться.

Способы поступления активов предприятия

Поступающие внеоборотные активы организация может:

- купить готовыми, не нуждающимися в дополнительных вложениях в них;

- получить без оплаты в результате дарения или находки;

- получить в качестве взноса в УК;

- построить (создать) самостоятельно (хозспособом);

- создать (построить) с привлечением для этого сторонней организации (подрядным способом);

- создать (построить) смешанным способом: часть купить или привлечь для работ стороннюю (подрядную) организацию, а остальное выполнить своими силами (хозспособом).

Но даже в случае приобретения полностью готового объекта могут возникнуть дополнительные затраты, которые нужно включить в его стоимость.

Если операция поступления сопровождается НДС, то в зависимости от того, работает ли получатель с ним, возможны такие ситуации учета этого налога:

- его выделяют на счет 19, если получатель работает с НДС, и в документах на поступление этот налог обозначен;

- его не выделяют, если получатель работает с НДС, но в документах на поступление этот налог отсутствует;

- его включают в стоимость, если получатель работает без НДС; исключением здесь будет операция поступления вклада, внесенного имуществом в УК; налог, выделенный в документах на передачу, получатель, работающий без НДС, не сможет ни учесть в стоимости имущества, ни принять к вычету.

Учет покупки, дарения и вклада в УК

Процесс покупки полностью готового к использованию имущества фиксируют проводкой Дт 08 – Кт 60.

К стоимости приобретения могут добавиться расходы, связанные с покупкой и осуществленные своими или чужими силами:

- на командировку, связанную с выбором объекта (Дт 08 – Кт 71 и Дт 08 – Кт 69, 70);

- на доставку и погрузку-разгрузку, выполненные своими силами (Дт 08 – Кт 23 или Дт 08 – Кт 69,70 и Дт 08 – Кт 10);

- на доставку, погрузку-разгрузку, хранение, таможенное оформление, выполненные сторонними лицами (Дт 08 – Кт 60,76).

Для проводок по неоплачиваемому поступлению возможны 2 варианта:

- Дт 08 – Кт 76, если объект подарен, и известно, кто даритель;

- Дт 08 – Кт 98, если объект найдет (при инвентаризации).

Оценка безвозмездно полученного имущества происходит по рыночной стоимости. Конечная величина затрат на него может также быть увеличена за счет дополнительных расходов, например, на ремонт, осуществленный одним из способов:

- посторонним лицом (Дт 08 – Кт 60,76);

- своими силами (Дт 08 – Кт 23 или Дт 08 – Кт 69,70 и Дт 08 – Кт 10).

Объект, внесенный как вклад в УК, учитывают проводкой Дт 08 – Кт 75 по оговоренной между учредителями стоимости. По нему тоже могут возникнуть дополнительные расходы, связанные с доставкой, погрузкой-разгрузкой, ремонтом, которые в зависимости от того, кем они выполнены, будут учтены в корреспонденции с соответствующими счетами по аналогии с вышеприведенными проводками.

Создание своими силами и через подряд

Среди активов, возникающих как результат создания своими силами, через подряд или смешанным способом, преобладают активы, имеющие длительный период формирования стоимости. Таким образом могут быть получены:

- ОС и НМА;

- НИОКР, итогом которых станут ОС или НМА;

- результаты освоения природных ресурсов (материальные и нематериальные);

- особи, составляющие взрослое стадо из выращенного собственными силами молодняка.

Стоимость объектов первых 3 видов формируется прямо на счете 08, складываясь из всех затрат, имеющих к ним отношение. При смешанном способе этот счет будет корреспондировать с максимально возможным количеством счетов, отражающих все источники поступления расходов:

Дт 08 – Кт 02, 05, 10, 23, 60, 69, 70, 76

При создании ОС по отношению к ним могут возникать такие дополнительные проводки:

- Дт 08 – Кт 07 — по отражению оборудования, которому необходим монтаж. До его поступления на счет 08 на счете 07 должны быть собраны все затраты по доведению оборудования до состояния готовности к монтажу (доставка, погрузка-разгрузка, хранение, таможенное оформление).

- Дт 08 – Кт 66, 67 — по включению в бухгалтерскую стоимость актива процентов, начисленных по целевым заемным средствам. В его налоговой стоимости они учтены не будут, поэтому к появлению таких затрат надо отнестись крайне внимательно.

- Дт 08 – Кт 68 — по начислению земельного налога, если земля приобретена специально для осуществления строительства на ней.

Проводки по формированию на счете 08 стоимости взрослого стада будут иными. Все затраты по выращиванию молодняка собирают на счете 11, и оттуда они по плановой себестоимости взрослых особей, которую скорректируют до фактической по итогам года, относятся на счет 08: Дт 08 – Кт 11.

Нюансы реконструкции (модернизации)

Расходы по осуществлению реконструкции (модернизации) формируют самостоятельные единицы учета вложений во внеоборотные активы применительно к каждому объекту этого процесса.

При этих расходах, как и при создании ОС, могут происходить:

- выполнение работ своими силами, подрядчиками или смешанным способом;

- использование оборудования, которому нужен монтаж;

- привлечение средств целевых кредитов (займов).

То есть возможны такие же проводки, которые делают при создании ОС.

Осуществление реконструкции (модернизации) проводят 2 путями:

- с остановкой работы объекта — при перерыве продолжительностью более года возможно прекращение начисления амортизации;

- без остановки.

Стоимость завершенных работ по реконструкции (модернизации) увеличит стоимость объекта ОС и может привести к изменению периода полезного использования, если технические характеристики его окажутся существенно улучшенными. Соответственно, после увеличения стоимости ОС, даже если продолжительность его полезного использования не будет изменена, изменится величина суммы ежемесячной амортизации по нему. Установить новый период полезного использования возможно только в пределах той же самой амортизационной группы, в которую было включено ОС до реконструкции. Следует быть готовым к тому, что в бухгалтерском и налоговом учете реконструированного объекта возникнут разницы в начислении амортизации.

Возможно выполнение реконструкции (модернизации) полностью амортизированных активов (имеющих нулевую остаточную стоимость). По ним после завершения работ по реконструкции в течение установленного комиссией срока будет амортизироваться сумма осуществленных затрат.

В процессе работ по реконструкции (модернизации) с объекта могут сниматься какие-то детали, которые больше не будут использоваться на этом объекте, но пригодны к дальнейшему использованию. Их помещают на склад по правилам, действующим для учета безвозмездно полученного имущества (по рыночной стоимости).

Выбытие объектов из вложений

Актив, в отношении которого закончены вложения в его стоимость, чаще всего выбывает со счета 08 путем ввода его в эксплуатацию. В зависимости от вида образованного имущества (ОС или НМА) это фиксируется проводкой Дт 01, 03 – Кт 08 или Дт 04 – Кт 08. Приобретенные объекты, не требующие доработки, принимают в эксплуатацию сразу после получения, а требующие проведения дополнительных работ и создаваемые одним из существующих способов или реконструируемые (модернизируемые), — после завершения всех работ и составления акта ввода в эксплуатацию или приемки из реконструкции (модернизации). По этим причинам приобретаемые активы в остатках по счету 08 почти не встречаются, а создаваемые, особенно в течение продолжительного периода, в этих остатках обычно присутствуют.

Об особенностях отражения вложений во внеоборотные активы в бухгалтерском балансе читайте в материале «По какой строке отразить в бухгалтерском балансе сальдо счета 08?».

Вместе с тем могут возникать и иные операции выбытия:

- Дт 91 – Кт 08 — при списании не имеющих результата НИОКР или вклада в освоение природных ресурсов, а также иных незавершенных вложений, дальнейшее освоение которых нецелесообразно;

- Дт 90, 91 – Кт 08 — при продаже незаконченных вложений;

- Дт 99 – Кт 08 — при потерях, произошедших в чрезвычайных ситуациях;

- Дт 94 – Кт 08 — при выявлении виновников ущерба, причиненного объектам незаконченных вложений;

- Дт 79 – Кт 08 — при передаче неоконченных вложений в иные подразделения одного и того же лица.

НДС по вложениям в активы

Выделенный на счет 19 НДС принимают в вычеты. В течение достаточно долгого времени Минфин и ФНС придерживались таких точек зрения на момент осуществления вычета:

- по оборудованию, учтенному на счете 07, вычет возможен сразу (письмо Минфина РФ от 23.07.2012 № 03-07-08/211);

- по выполненным подрядным работам и купленному объекту незавершенного строительства, принятым на учет на счет 08, также можно сделать вычет сразу (письма Минфина РФ от 16.07.2012 № 03-07-11/185, ФНС РФ от 12.07.2011 № ЕД-4-3/11248@);

- по приобретенным ОС вычет становится возможным только после ввода их в эксплуатацию, т.е. после учета на счете 01, а не на момент отражения на счете 08 (письмо Минфина РФ от 24.01.2013 № 03-07-11/19); эта точка зрения постоянно опровергалась судами (определение ВАС РФ от 17.03.2008 № 2862/08, постановление ФАС Московского округа от 31.08.2012 № А41-15463/11), и если по объектам, не требующим доработки, этот вопрос не был принципиальным, то в отношении имущества, которое нужно доводить до состояния пригодности к использованию, причем в течение продолжительного времени, это обстоятельство оказывалось достаточно существенным;

- по приобретенному (переход права собственности произошел, и имущество отражено в учете) ОС, находящемуся в пути, вычет невозможен до его фактического получения (письмо Минфина РФ от 26.09.2008 № 03-07-11/318); с такой позицией суды также не соглашались (постановление ФАС Западно-Сибирского округа от 17.11.2010 № А27-3324/2010).

Разногласия по двум последним пунктам можно считать снятыми последним письмом Минфина РФ от 20.11.2015 № 03-07-РЗ/67429, в котором указывается, что вычет для приобретенного объекта, в том числе требующего доработки, возможен после принятия его к учету на счете 08.

См. также «Вычет по ОС на счете 08 — не проблема».

Письмо № 03-07-РЗ/67429 также обращает внимание на появившуюся с 2015 года возможность заявления вычета на протяжении 3-х лет с момента начала учета объекта у налогоплательщика (п. 1.1 ст. 172 НК РФ).

При возвращении продавцу бракованного оборудования, НДС по которому уже был принят к вычету, обязанности восстанавливать налог не возникает в связи с тем, что такой случай отсутствует в перечне, приведенном в п. 3 ст. 170 НК РФ. Но операция возврата расценивается как реализация (подп. 1 п. 1 ст. 146 НК РФ), при которой оформляют счет-фактуру и, соответственно, начисляют налог к уплате.

Об особенностях вычета по НМА читайте в статье «Какой порядок учета НДС по реализованным и приобретенным НМА?».

Осуществление СМР также обязывает к начислению НДС (подп. 3 п. 1 ст. 146 НК РФ). Его исчисляют ежеквартально в конце периода (п. 10 ст. 167 НК РФ) и одновременно берут в вычет (п. 5 ст. 172 НК РФ). Базой для расчета налога служит объем работ, осуществленных собственными силами, т.е. хозспособом, даже если СМР фактически выполнены смешанным способом (письмо ФНС РФ от 04.07.2007 № ШТ-6-03/527).

Налог на имущество по вложениям

Под этот налог попадает (за некоторыми исключениями) имущество, которое отражено в учете как ОС (ст. 374 НК РФ). Вложения во внеоборотные активы, формирование которых не закончено, ОС еще не являются и поэтому не подлежат обложению налогом на имущество. Это же относится и к объектам, налогообложение которых происходит от кадастровой стоимости (письмо Минфина РФ от 06.06.2014 № БС-4-11/10837@).

Если вложения в объект закончены, и он к эксплуатации готов, то даже при временном отсутствии фактического применения в работе его после завершения формирования стоимости нужно вводить в эксплуатацию. Продолжающийся учет такого объекта в составе вложений во внеоборотные активы ИФНС сочтет занижением базы по налогу на имущество.

Особую опасность здесь представляют объекты СМР или реконструкции (модернизации), в отношении которых для доведения их до предусмотренных проектом технических характеристик проводят опытную эксплуатацию, в процессе которой происходит выпуск продукции, реализуемой на сторону. Систематическое использование таких объектов в процессе производства при отсутствии дополнительных вложений средств в их доработку неизбежно приведет к спорам с ИФНС, которая начислит по ним налог на имущество. Отсутствие регистрации права собственности на вновь построенное имущество при этом роли играть не будет: эти объекты надо учитывать как ОС. Такую позицию ИФНС поддерживают и суды (постановления АС Уральского округа от 12.03.2015 № Ф09-9720/14, Северо-Кавказского округа от 15.04.2015 № А18-138/2014

Понятие и основы анализа внеоборотных активов

Внеоборотные активы – это имущество предприятия, которое может быть использовано неоднократно в течение нескольких производственных циклов. Их материально-физическая форма при этом сохраняется.

Для отнесения актива к категории внеоборотных необходимо соблюдение двух критериев:

- срок служба объекта – 1 год и более;

- его стоимостная оценка – более 10 тыс. р.

Например, калькулятор в бухгалтерии будет включен в состав оборотных активов, несмотря на то, что срок его службы очевидно превышает 1 год.

Внеоборотные активы включают в себя следующие составляющие:

Основные средства – это объекты производственного назначения. Все то, что непосредственно используется при создании готового продукта. Сюда относят земельные участки, здания, оборудование и т. д.

У нематериальных активов нет реальной физической формы. И тем не менее, их отсутствие может сделать работу компании просто невозможной. Это права пользованиями недрами и земельными участками, патенты, лицензии и авторские права, программные продукты, ноу-хау и т. д.

Результаты научных разработок и реклама не относятся к нематериальным активам. Расходы, понесенные на них, организация относит на издержки в том периоде, когда они фактически имели место.

Материальные ценности, приносящие доход – это земля, здания и сооружения, транспорт, оборудование, которое предприятие не использует в своей непосредственной деятельности. Это имущество сдается в аренду или лизинг, что приносит компании дополнительный доход.

Финансовые вложения представляют собой инвестиции в инструменты фондовых или денежных рынков, а также выданные займы и банковские депозиты. Главный критерий – срок погашения на момент их приобретения составляет более 1 года. Организация вправе отнести в эту группу и дебиторскую задолженность, если срок по ней достаточно долгий.

К прочим внеоборотным активам относятся инвестиции в основной капитал до того момента, когда объекты основных фондов реально начнут работать, а также оборудование, требующее монтажа. Расходы организации, совершенные в текущем периоде, но обеспечивающие будущие производственные циклы, также входят в эту категорию.

Затраты, понесенные предприятием на приобретение (строительство, монтаж) объекта основных фондов включаются в цену готовой продукции. Для этого существует понятие амортизации – часть стоимости объекта, которая списывается с баланса компании.

Например, на автомобильном заводе введен в эксплуатацию конвейер стоимостью 10 млн. руб. (цифры условные). Проработать он должен минимум 50 лет. В этом случае предприятие сможет постепенно списывать с баланса стоимость производственной линии по:

- 2 млн. руб. в год;

- 500 тыс. руб. в квартал;

- 66 666,67 руб. в месяц.

В бухгалтерском балансе организации активы, относящиеся к внеоборотным, отражаются в первом разделе.

Как показывает приведенная выше таблица, общая сумма внеоборотных активов вносится в строку 1100. Здесь же приведены бухгалтерские счета, по которым отражается информация о состоянии основных фондов предприятия.

Структура и виды внеоборотных активов

Внеоборотные активы классифицируются по нескольким признакам. По характеру участия в производственном процессе различают:

- Операционные активы. Объекты, непосредственно участвующие в процессе производства.

- Инвестиционные активы. У них два назначения: обновление и расширение производственных фондов (реальные инвестиции) и получение дополнительной прибыли (долгосрочные финансовые вложения).

- Объекты социального назначения. Иногда их еще называют непрофильными. К ним относится все, что не связано непосредственно с самим производством, но может оказать существенное влияние на эффективность работы компании. Это оздоровительные и спортивные комплексы, санатории, детские сады и т. д.

В зависимости от права собственности внеоборотные активы бывают:

- собственные;

- арендуемые (сюда же относится имущество, полученное по договорам лизинга).

По характеру отражения износа:

- Амортизируемые. Отчисления производятся исходя из балансовой оценки объектов и срока, в течение которого они будут участвовать в процессе производства.

- Неамортизируемые. Если срок службы определить невозможно (особенно это актуально для нематериальных активов), амортизация не начисляется.

В зависимости от формы залогового обеспечения:

- Движимые внеоборотные активы. Объекты, которые можно изъять физически в случае неисполнения предприятием своих обязательств: оборудование, транспорт, акции и облигации из инвестиционного портфеля.

- Недвижимые. Эти объекты не могут быть изъяты ввиду своей материально-физической формы: земля, здания и сооружения. Исполнение обязательств за их счет возможно только в результате продажи.

При постановке на баланс все элементы внеоборотных активов оцениваются по стоимости их приобретения. Если речь идет об объектах строительства или оборудовании, требующем монтажа, то их стоимостная оценка определяется суммированием всех расходов, связанных с покупкой запчастей, строительными, монтажными и пуско-наладочными работами.

Сложности могут возникнуть при оценке нематериальных активов. Например, когда нужно оценить стоимость революционного открытия в области программного обеспечения, запатентованного IT-компанией. В этом случае начинают с подсчета всех расходов, понесенной фирмой. Полученная сумма может быть откорректирована на основании экспертного заключения. Но нужно понимать, что у государственных органов (например, налоговой инспекции) на эту оценку может быть свой собственный взгляд.

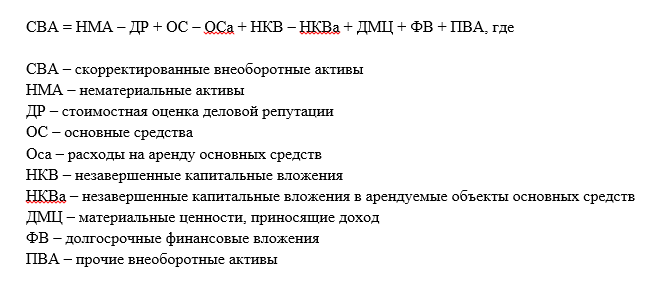

Сама по себе стоимостная оценка внеоборотных активов редко используется в финансовом анализе. Гораздо чаще для этих целей определяют их скорректированную величину. Рассчитать ее можно по формуле:

Анализ внеоборотных активов

Анализ внеоборотных активов проводится по нескольким направлениям. Первое из них — оценка текущего состояния. Для этого рассчитываются:

- Коэффициент износа = Накопленная амортизация / Стоимость основных средств на начало периода.

- Коэффициент годности = 1 – Коэффициент износа.

Чем выше значения коэффициента износа, тем более изношены основные фонды предприятия. Это чревато большими расходами на перевооружение и риском непредвиденных убытков из-за выхода оборудования из строя.

Следующее направление — анализ темпов обновления основных фондов (ОФ):

- Коэффициент выбытия = ОФ выбывшие / ОФ на начало года.

- Коэффициент обновления = ОФ введенные / ОФ на конец года.

- Коэффициент прироста = (ОФ введенные – ОФ выбывшие) / ОФ на начало года.

Значение коэффициентов показывает, насколько активно предприятие обновляет свои основные производственные фонды. Здесь необходимо соблюсти разумный баланс между расходами и потенциальной отдачей. Не обновлять основные средства – значит снижать эффективность за счет низкой производительности, ненадлежащего качества товаров и т. д. Чрезмерные расходы тоже могут привести к снижению прибыли. Например, если предприятие закупит оборудование последнего поколения, заплатив за это большие деньги, а адекватно повысить цену товаров не сможет из-за риска снижения спроса на свою продукцию.

И самое важное направление анализа — оценка эффективности:

Принятые сокращения:

В – выручка за период;

ВА – внеоборотные активы;

П – прибыль;

НС – незавершенное строительство;

ФВ – финансовые вложения;

МЦ – материальные ценности;

ОС – основные средства.

Для расчета показателей эффективности используются средние показатели величины внеоборотных активов в целом и их отдельных составляющих в частности. Для этого к сумме остатка на начало периода прибавляется объем вводимых фондов (с учетом периода) и вычитается объем выбывших (также с учетом периода).

Чем выше значение коэффициентов эффективности, тем больше прибыли предприятие получает на каждый рубль вложенных в основные фонды средств. Эти объекты не должны простаивать в пустую, им необходимо работать и приносить доход. Нет сейчас возможности включить в основной процесс здание, станок, транспортное средство, значит нужно его сдать в аренду или продать.

Пример. На начало года объем внеоборотных активов предприятия по данным бухгалтерского учета составлял 1 млн. руб. 1 марта было выведено из эксплуатации основных фондов на 100 тыс. руб., а 1 апреля – введено на 200 тыс. руб. Среднегодовая величина внеоборотных активов составит:

ВАс = 1 000 000 – 100 000*2 (количество месяцев работы выбывшего оборудования)/12 + 200 000*9 (количество месяцев работы нового оборудования)/12 = 1 166 666,67 руб.

Для проведения эффективного анализа предприятие должно не только рассчитывать указанные коэффициенты по всем внеоборотным активам (так называемый горизонтальный анализ). Очень важно дать качественную оценку сложившейся структуры отдельных элементов основного капитала. Для этого проводится вертикальный анализ баланса компании. Он заключается в определении долей (в процентном отношении), которые приходятся на отдельные статьи первого раздела баланса, а также оценке изменения этой структуры во времени.

Например, если компания много средств тратит на вложения в объекты материальных ценностей, предназначенные для аренды, это, с одной стороны, позволяет получить дополнительную прибыль, но с другой, может отрицательно сказаться на основной деятельности предприятия.

Материальные и нематериальные внеоборотные активы

Обновление: 14 ноября 2017 г.

В отличие от обычной формы бухгалтерского баланса, субъекты малого предпринимательства могут формировать баланс по упрощенной форме, структура которого отличается от обычной формы. В частности, в балансе, формируемом субъектами малого предпринимательства, актив не разделен на разделы, а вместо раздела «внеоборотные активы» отражены показатели «материальные и нематериальные внеоборотные активы».

Внеоборотные активы: что это

Внеоборотные активы – это активы хозяйствующего субъекта, которые длительно используются в хозяйственном процессе (больше двенадцати месяцев), приносят организации доход, переносят свою стоимость на стоимость готового продукта в виде амортизации по частям.

Имущество, которое относится к материальным внеоборотным активам

Часть имущества хозяйствующего субъекта, которая отвечает следующим критериям, относится к материальным внеоборотным активам:

- используется в хозяйственной деятельности предприятия;

- использование имущества длительное (более двенадцати месяцев);

- хозяйствующий субъект получает доход от того, что эти активы используются в процессе хозяйствования;

- имущество имеет стоимость и натурально-вещественную форму;

- имущество подвергается процессу частичного списания своей стоимости на стоимость производимого продукта (или выполненных работ, или оказанных услуг).

Отражение в балансе имущества, которое относится к материальным внеоборотным активам

По строке 1150 отражаются материальные внеоборотные активы в балансе, составленном в упрощенной форме субъектами малого предпринимательства.

В балансе хозяйствующего субъекта, который относится к субъектам малого предпринимательства, по строке «Материальные внеоборотные активы» отражается показатель, получаемый как разница между дебетовыми сальдо счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности» и кредитовым сальдо счета 02 «Амортизация основных средств».

К полученной сумме прибавляют показатель, отражаемый по счету 08 «Вложения во внеоборотные активы», в отношении расходов по незавершенному строительству.

Показатель, получаемый в результате вычислений, отражает сумму имеющихся у хозяйствующего субъекта малого предпринимательства основных средств.

Нематериальные финансовые и другие внеоборотные активы

В балансе хозяйствующего субъекта, относимого к субъектам малого предпринимательства, в активе предусмотрена статья, по которой подлежат отражению прочие внеоборотные активы кроме материальных внеоборотных активов. В частности, по данной строке в балансе субъектов малого предпринимательства отражаются:

- внеоборотные активы нематериальные;

- активы, относимые к финансовым внеоборотным активам;

- прочие внеоборотные активы, т. е. те, которые не вошли в вышеперечисленные строки.

Что относится к нематериальным внеоборотным активам?

В качестве нематериальных активов признаются те активы, которые удовлетворяют условиям отнесения их к внеоборотным, имеют определенную стоимость, но не имеют натурально-вещественной формы.

В качестве нематериальных активов в составе внеоборотных у субъектов малого предпринимательства могут быть учтены товарные знаки, лицензии, стоимость программного обеспечения и т.д.

Финансовые активы, учитываемые в составе внеоборотных

К таким активам относятся финансовые вложения, являющиеся долгосрочными, т. е. осуществляемые на срок более двенадцати месяцев. В составе финансовых вложений у хозяйствующих субъектов могут быть учтены ценные бумаги, вклады в уставные капиталы, предоставленные займы и др.

В качестве прочих внеоборотных активов в балансе отражают

По строке «Нематериальные финансовые и другие внеоборотные активы» в балансе субъектов малого предпринимательства отражаются:

- результаты разработок и исследований;

- вложения в нематериальные активы, являющиеся незавершенными.