Содержание

- Образец заявления об уточнении налогового платежа (ошибка в КБК)

- Что делать, если допущена ошибка в платежном поручении?

- Письмо об уточнении платежа в налоговую — образец

- Нюансы оформления и представления заявления об уточнении платежа

- Что делать, если ошибку в платежке допустил банк

- Итоги

- Заявление об уточнении платежа в налоговую

- Что дает право на уточнение платежа

- Что можно, а что нельзя корректировать

- Что будет, если не подать заявление

- Кто составляет документ

- Особенности составления заявления

- На что обратить внимание при оформлении бланка

- Как передать заявление

- После отправки документа

- Инструкция: составляем заявление в налоговую об уточнении платежа

- Какие ошибки встречаются

- Какие ошибки исправить нельзя

- Требования ФНС: какие ошибки разрешается исправить

- Какие ошибки можно не исправлять

- Как правильно исправить

- Как составить заявление

- Что делать, если ошибся банк

- Образец обращения в ФНС

- Допущена ошибка в КБК в платежном поручении в 2019 — 2020 годах

- Что такое КБК и для чего он нужен?

- Чем опасна ошибка в КБК?

- Что делать, если КБК указан неправильно?

- Решение об уточнении платежа

- Отказ налоговой инспекции

- ***

- Уточнение платежа в налоговую

- Ошибки, которые нельзя исправить уточнением платежа

- Некритичные ошибки в платежном поручении

- Заявление на уточнение платежа в налоговую

- Уточнение налоговых платежей: действия ИФНС

- Уточнение налогового платежа: образец

Образец заявления об уточнении налогового платежа (ошибка в КБК)

Быстро и правильно составить заявление об уточнении налогового платежа вам поможет наша видеоинструкция.

Что делать, если допущена ошибка в платежном поручении?

Письмо об уточнении платежа в налоговую — образец

Нюансы оформления и представления заявления об уточнении платежа

Что делать, если ошибку в платежке допустил банк

Итоги

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- основание платежа;

- ИНН и КПП отправителя или получателя;

- статус налогоплательщика;

- налоговый период платежа;

- ОКТМО;

- номер или дата документа-основания;

- назначение платежа;

- с 01.01.2019 — счет Федерального казначейства (при условии, что деньги попали в бюджет).

ВАЖНО! Ошибка в названии банка — получателя платежа является непоправимой (п. 4 ст. 45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

Найти реквизиты вашей налоговой можно на сайте ФНС. Подробности см. .

Помните, что уточнить платеж можно только при соблюдении трех условий. Прочитайте о них подробнее в Готовом решении от КонсультантПлюс.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Письмо об уточнении платежа в налоговую — образец

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

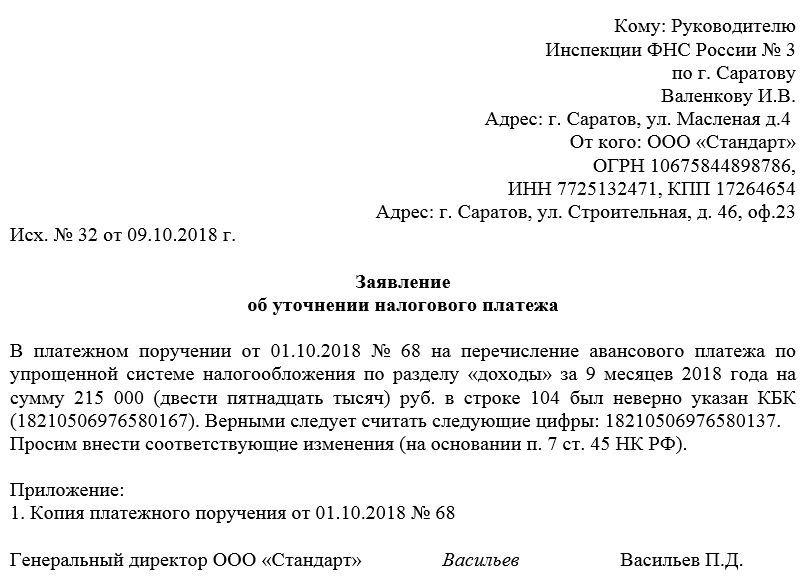

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Нюансы оформления и представления заявления об уточнении платежа

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

- представить формуляр налоговикам лично или через представителя, действующего на основании доверенности;

- отправить заявление по почте заказным письмом, предварительно составив опись вложения, желательно с уведомлением;

- сдать форму по телекоммуникационным каналам связи, завизировав электронно-цифровой подписью.

Заявление об уточнении платежа рассматривается ИФНС в течение 10 рабочих дней. Налоговики также вправе провести сверку расчетов. По истечении вышеуказанного срока ФНС принимает решение об уточнении платежа на дату фактической уплаты налога. Это значит, что пени, начисленные за период между уплатой и уточнением платежа, сторнируются.

Если требуется уточнить платеж по страховым взносам, уплаченным в ФНС после 01.01.2017, то действия налоговиков будут немного отличаться от предыдущего варианта:

- налогоплательщик аналогичным образом должен составить заявление об уточнении платежа;

- налоговики отправят запрос в ПФР;

- специалисты Пенсионного фонда в течение 5 дней его рассмотрят и направят в ФНС сообщение о возможности / невозможности проведения уточнения платежа;

- на основании положительного ответа ПФР налоговики примут решение об уточнении платежа, о чем уведомляют налогоплательщика.

Внимание! При необходимости уточнить платеж по страхвзносам, осуществленный до 01.01.2017, заявление следует направлять в ПФР.

Что делать, если ошибку в платежке допустил банк

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

Итоги

Если налогоплательщик допустил ошибку в КБК или иных полях платежки и оплата поступила в бюджетную систему РФ, то платеж считается исполненным. В данном случае следует направить в ИФНС заявление об уточнении платежа.

Если были допущены критичные ошибки: в номере счета получателя или наименования банка-получателя, платеж не поступает в бюджет. В данном случае нужно повторно перечислить сумму налога на правильные реквизиты, уплатить пени и написать заявление о возврате неправильно уплаченного налога на расчетный счет.

Заявление об уточнении платежа в налоговую

Формирование заявления об уточнении платежа в налоговую службу происходит в случаях, когда налогоплательщик, будь то ИП или юридическое лицо, допускает в платежном поручении какую-либо неточность.

ФАЙЛЫ

Скачать пустой бланк заявления об уточнении платежа в налоговую .docСкачать образец заявления об уточнении платежа в налоговую .doc

Что дает право на уточнение платежа

Право на исправление ошибок в платежном поручении дает налоговый кодекс, а точнее пункт 7 статьи 45 НК РФ. Однако следует отметить, что не все сведения можно исправлять на основании этой законодательной нормы.

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Что будет, если не подать заявление

Если специалисты компании-налогоплательщика своевременно обнаружат ошибки, необходимо сразу же постараться их исправить.

В противном случае, опять же придется перечислить налог или взнос еще раз, а требовать возврат ранее уплаченной суммы и отмену начисленных пени можно будет только через судебную инстанцию.

Более того – не исключены и административные санкции со стороны налоговой службы (в виде достаточно крупных штрафов).

Кто составляет документ

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Особенности составления заявления

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

В «шапке» нужно указать:

- адресата: наименование и номер отделения налоговой службы, в которое отправляется заявление, его месторасположение, должность, фамилию-имя-отчество руководителя территориальной инспекции;

- аналогичным образом в бланк вносится информация о компании-заявителе;

- затем посередине строки пишется название документа, а чуть ниже ему присваивается исходящий номер и проставляется дата составления.

В основной части заявления следует написать:

- какая именно ошибка была допущена, с указанием ссылки на платежное поручение (его номер и дату);

- далее необходимо внести правильную информацию. Если речь идет о каких-то суммах, их лучше писать цифрами и прописью;

- ниже желательно дать ссылку на норму закона, которая допускает внесение уточненных данных в ранее поданные документы;

- если к заявлению прикладываются какие-то дополнительные бумаги, это надо отразить в бланке отдельным пунктом.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

После отправки документа

Когда специалисты налоговой инспекции получат заявление, они обязаны будут его проверить. Иногда (далеко не во всех случаях) производится и сверка платежей с налогоплательщиком.

Через пять дней после того, как заявление будет передано в налоговую, инспекторы обязаны будут принять какое-либо решение и известить о нем заявителя.

Инструкция: составляем заявление в налоговую об уточнении платежа

Какие ошибки встречаются

Любая организация является плательщиком налогов, сборов, взносов. Хоть какой-то да налоговый платеж зачисляется в государственную казну. Для перечисления бюджетных платежей предусмотрены отдельные правила заполнения платежных поручений. Ошибка приведет к пеням и штрафам. Чтобы исправить недочет в платеже, направьте в ФНС специальное заявление об уточнении с просьбой устранить допущенную неточность.

Все недочеты по платежкам делят на три категории:

- критические помарки, при которых скорректировать недочет нельзя;

- некритические, при которых достаточно обратиться в ФНС для уточнения транша;

- несущественные недочеты, которые вовсе не требуют исправления.

ВАЖНО! Налоговики предусмотрели отдельные правила и порядок уточнения бюджетных перечислений. Не все помарки подлежат исправлению.

Какие ошибки исправить нельзя

Если в платежном поручении найден критический недочет, то обращаться в ИФНС бессмысленно. Деньги придется разыскивать через банк, затем подавать заявление на возврат. Нет никакой гарантии, что средства вернутся на счет. Учтите, что возвратная процедура занимает длительный период времени.

Какие ошибки считают критичными:

- Деньги не поступили в бюджетную систему РФ. Ситуация возможна, если налогоплательщик указал неверный счет Федерального казначейства в платежке. Если денег в бюджете нет, то и уточнить их нельзя. Обратитесь в банковскую организацию за розыском невыясненного платежа.

- Неверно указан банк получателя. Суть аналогична первому пункту. Если неверно указаны реквизиты и наименование банка получателя, то деньги не зачислят в бюджет. Они останутся в невыясненных траншах либо затеряются в платежной системе банка. Обратитесь в банк за розыском ошибочного перечисления.

ВАЖНО! Помимо ошибок в платежках, есть еще одна ситуация, когда транш нельзя уточнить. Это касается взносов ОПС, которые уже учтены на счете застрахованного лица в Пенсионной системе. До зачета взносов ОПС в персональном учете уточнение перечислений допускается.

Требования ФНС: какие ошибки разрешается исправить

С 01.01.2019 разрешается исправить недочет в платежном поручении только при одновременном выполнении трех условий (п. 7, 9 ст. 45 НК РФ):

|

Условие № 1 |

Срок давности перечисления не истек. То есть с момента свершения ошибочного транша прошло не более трех лет. |

|

Условие № 2 |

Корректировка не приведет к образованию недоимки по фискальным платежам. Это значит, что если при исправлении за налогоплательщиком возникнет задолженность по налогам, сборам, взносам, в корректировке откажут. |

|

Условие № 3 |

Деньги поступили в бюджетную систему РФ, несмотря на допущенный недочет. |

ВАЖНО! Если деньги зачислены в бюджет, то исправить разрешено любой реквизит платежки. В том числе и номер Федерального казначейства и наименование банка получателя. Для этого подается форма заявления об уточнении платежа в налоговую инспекцию. Если денег в казне нет, то и уточнять нечего. Придется разыскивать транш через банковскую организацию.

Какие ошибки можно не исправлять

Незначительные опечатки, орфографические и пунктуационные ошибки в поле «Назначение платежа» не требуют исправления. Например, если плательщик пропустил запятую или неправильно сократил слова, это не повлияет на поступление средств в бюджет. Обращаться в ФНС с заявлением об уточнении не обязательно.

Проверьте, не искажает ли ошибка суть платежа. Например, если в назначении неверно указан отчетный или налоговый период, допущена опечатка в регистрационном номере страхователя и т. д. Аналогичные недочеты придется корректировать в ФНС.

ВАЖНО! Инспекция вправе самостоятельно скорректировать недочет, выявленный в платежном поручении. Например, если плательщик ошибся в отчетном периоде и указал «2119 год» вместо «2020». Аналогичные описки инспекция уточняет без заявления от организации. Но если у ФНС отсутствует достаточный объем информации, чтобы внести корректировку, то ошибка останется неисправленной.

Как правильно исправить

Для исправления недочетов необходимо обратиться в ИФНС для уточнения платежа. Корректировку производят исключительно в заявительном порядке. Это значит, что от плательщика потребуется составить специальное заявление.

Так как ошибок довольно много, унифицированный пример письма в налоговую об уточнении платежа не предусмотрен. Составьте его в произвольном виде. Заявление заверяет руководитель. Подпись главного бухгалтера не обязательна, но желательна.

Подготовьте письмо в налоговую об уточнении платежа сразу в двух экземплярах, если подаете документы лично. Одна копия заявления останется в ФНС, а на второй принимающий инспектор поставит отметку о приемке. Допускается подать бумаги по почте, через доверенного представителя или в электронном виде (по ТКС или через личный кабинет налогоплательщика).

ВАЖНО! Срок рассмотрения заявления об уточнении ИФНС — 10 рабочих дней. О принятом решении инспектура уведомит заявителя отдельно. Срок направления уведомления о принятом решении — 5 рабочих дней.

Как составить заявление

При составлении письма об уточнении платежа учитываем важные рекомендации ФНС:

|

Требования к оформлению |

|

|---|---|

|

Подготовьте письмо об уточнении на фирменном бланке организации. Либо в шапке бланка укажите все реквизиты компании заявителя (наименование, ИНН, КПП и адрес). Эти сведения необходимы для идентификации заявителя в базе данных ФНС. |

|

|

Требования к структуре |

|

|

Шапка документа |

Указываем наименование должности начальника и самой ИФНС, в которую подаем заявление. Ниже прописываем адрес места нахождения инспекции. Раскрываем сведения о заявителе. Обязательно указываем наименование, ИНН, КПП и адрес. Вписываем контактные данные для связи. Указываем дату составления и номер регистрации в журнале исходящей документации. |

|

Название |

Заявление об уточнении платежа |

|

Указываем в обязательном порядке:

Причины, по которым допущен недочет, указывать не обязательно. |

|

|

Приложения |

Отдельным списком оформите перечень приложений к письму. Здесь обязательно впишите реквизиты платежки с ошибкой. Допускается приложить иные документы, подтверждающие обстоятельства. Например, выписка из банка, копия квитанции и прочее. |

К заявлению приложите копии подтверждающих документов.

Что делать, если ошибся банк

Если фискальный транш не поступил в ФНС по вине банковского работника, об этом плательщик узнает только от ФНС. Инспектура пришлет требование уплатить недоимку и начисленные пени. Порядок действий для плательщика такой:

- Проверьте платежку и банковскую выписку. Удостоверьтесь, что в бумагах нет ошибок.

- Обратитесь в банк за уточнением платежа. Возьмите с собой копии платежки и выписок.

- Решив проблему с банковской ошибкой, обратитесь в ФНС. Подготовьте ходатайство в произвольном виде с просьбой отменить начисление пеней. Укажите, что недочет допущен работниками банка. Приложите документы об исправлении банковской ошибки к ходатайству. Например, это объяснительная банка и квитанция о зачислении денег в бюджет.

ФНС рассмотрит ходатайство. Если плательщик не виноват, то начисление пеней отменят.

Образец обращения в ФНС

Используйте в работе актуальный образец письма в налоговую об уточнении платежа. Пример подойдет для ситуации, когда ошибка допущена в КБК.

Руководителю

Инспекции ФНС России № 27 по г. Москве

Квитко П.А.

Адрес: ул. Новочеремушкинская, д. 58, корп. 1,

Москва, 117418

от ГБОУ ДОД СДЮСШОР «АЛЛЮР»

ОГРН 1123456789123456,

ИНН 1234567890,

КПП 123001001

Адрес: ул. Примерная, д. 12, корп. 9,

Москва, 117418

Исх. № 144 от 12.09.2019

Заявление

об уточнении платежа

В платежном поручении от 20.07.2019 № 505 на перечисление НДС за 2 квартал 2020 г. в поле 104 в качестве КБК ошибочно указан код 18210301000012100110.

Правильное значение поля 104 — 18210301000011000110.

Просим уточнить ошибочный платеж на основании п. 7 ст. 45 НК РФ.

Приложение:

Копия платежного поручения от 20.07.2019 № 505.

Директор ГБОУ ДОД СДЮСШОР «АЛЛЮР» ИВАНОВ И.И. Иванов

Допущена ошибка в КБК в платежном поручении в 2019 — 2020 годах

Что такое КБК и для чего он нужен?

Чем опасна ошибка в КБК?

Что делать, если КБК указан неправильно?

Решение об уточнении платежа

Отказ налоговой инспекции

Что такое КБК и для чего он нужен?

КБК — это код бюджетной классификации. Иначе говоря, это специальный ряд из 20 чисел, по которому можно установить, что это за платеж, кто получатель и отправитель платежа, вид дохода, принадлежность платежа и т. д. Впервые такой код был установлен в 1999 году. С того времени коды менялись очень много раз. Запоминать КБК не имеет смысла. Для плательщиков предусмотрены специальные справочники КБК, которые ежегодно изменяются Минфином в зависимости от изменения законодательства. Коды разработаны на основании Бюджетного кодекса РФ. Полный актуальный список всех КБК можно найти в приказе Минфина РФ от 08.06.2019 № 132н. Также справочник КБК размещен на официальном портале ФНС. КБК нужен в финансовой системе государства для того, чтобы каждый полученный рубль налога, сбора, пошлины, штрафа, пени был учтен и проанализирован в финансовом потоке.

Чем опасна ошибка в КБК?

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

Неуплаченные налоги, сборы и взносы могут быть также взысканы в судебном порядке. Однако, если в платежном поручении правильно указаны номер счета (расчетного и корсчета) и реквизиты банка получателя, обязанность по уплате налога считается исполненной с момента предъявления в банк платежного поручения на перечисление денежных средств (подп. 1 п. 3 ст. 45 НК РФ) при условии достаточности средств на расчетном счете хозсубъекта. С этим мнением согласна и налоговая служба, выпустив соответствующее письмо от 10.10.2016 № СА-4-7/19125@. Также аналогичное письмо есть у Минфина от 19.01.2017 № 03-02-07/1/2145.

Что делать, если КБК указан неправильно?

В законодательстве прямо не прописано, что делать хозсубъекту, если он ошибся в указании КБК налогового платежа. Однако организациям и физическим лицам можно руководствоваться абз. 2 п. 7 ст. 45 НК РФ, который устанавливает порядок действий в случае обнаружения ошибки в платежном поручении, которая не привела к уплате налога. Итак, если вы неправильно указали КБК при перечислении налогового платежа, то необходимо как можно быстрее написать заявление в ИФНС по месту постановки на учет на уточнение платежа. Ведь из-за некорректного КБК ваша оплата не поступит по назначению и платеж будет неправильно отражен в личной карточке. Значит, у вас образуется недоимка и будут начисляться пени.

Если же хозсубъект допустил ошибку в КБК госпошлины, то заявление также пишется в ИФНС, но к такому документу дополнительно надо приложить подтверждение из Федерального казначейства о поступлении денег в бюджет. Заявления об уточнении платежа всегда подаются в налоговую, если необходимо уточнить КБК налога, сбора и иных обязательных платежей, администрируемых налоговыми органами, в бюджетную систему РФ. При этом значения не имеет, был ли в результате ошибки налог или сбор зачислен в тот же бюджет или нет. Официальной формы данного заявления нет, поэтому составить его можно произвольно. В заявлении необходимо указать:

- наименование организации, ИП или Ф. И. О. налогоплательщика — физического лица;

- ИНН, ОГРН или ОГРНИП;

- юридический и фактический адрес;

- контактный телефон для связи.

Далее в тексте заявления необходимо объяснить подробно, что именно необходимо уточнить и в чем заключается ошибка. К заявлению необходимо приложить копию платежки, по которой был перечислен «ошибочный» платеж.

Готовое заявление необходимо отправить в налоговую инспекцию одним из способов:

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

- сдать заявление в ИФНС лично или по доверенности;

- отправить заказным письмом по почте или курьерской службой;

- отправить по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В нашей статье рассмотрим образец заявления на уточнение налогового платежа.

Если в платежном поручении вы забыли указать КБК, то в таком случае подается заявление на поиск и возврат ошибочно перечисленных средств.

Несмотря на то что получателем средств является Федеральное казначейство, напрямую с плательщиками оно не работает, поэтому заявления об уточнении или возврате платежей подаются администратору УФК, указанному в платежке как получатель.

Решение об уточнении платежа

В течение 5 рабочих дней налоговая инспекция рассмотрит ваше заявление. До принятия решения пени начисляются, и пока решение не принято, налоговый орган может потребовать их уплаты. Также ИФНС может провести сверку расчетов с плательщиком либо запросить у банка платежное поручение на перечисление налога.

При благоприятном исходе ИФНС примет решение об уточнении платежа. Форма решения утверждена приказом ФНС России «Об утверждении формы решения об уточнении платежа и порядка ее заполнения» от 29.12.2016 № ММВ-7-1/731@. Кроме того, налоговый орган должен будет пересчитать начисленные пени со дня фактической уплаты налога или сбора (т. е. это дата вашего «ошибочного» платежа) до дня принятия решения об уточнении платежа. Нелишним будет впоследствии запросить в налоговой инспекции справку об отсутствии задолженности или акт сверки расчетов, в котором вы увидите, что ваш ошибочный платеж скорректирован, недоимки нет и пени пересчитаны.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Отказ налоговой инспекции

Нередки ситуации, когда налоговый орган может отказать в уточнении платежа и пересчете пеней. Тогда плательщик может обратиться в суд за защитой своих интересов. Суды очень часто встают на сторону налогоплательщиков и заставляют ФНС уточнить платеж и пересчитать пени по нему.

Часто спорные ситуации возникают тогда, когда указан КБК одного налога, а в графе «Назначение платежа» указан другой налог. Например, налогоплательщик указал КБК НДС, а в назначении платежа написал «НДФЛ». ФАС Западно-Сибирского округа от 13.09.2010 № А75-301/2010 удовлетворил иск налогоплательщика, сославшись на то, что налог был все же уплачен в бюджет РФ.

Аналогичное решение судами принимается и тогда, когда ошибка допускается при указании КБК при уплате пени. Таким образом, судами не ставится в зависимость уплата налога (сбора) от правильного указания КБК. Потому что этот код необходим, в первую очередь, для корректного распределения денежных средств между бюджетами.

***

Чтобы минимизировать негативные последствия со стороны налоговых органов, надо очень внимательно заполнять поле КБК в платежном поручении. Также необходимо регулярно запрашивать в налоговой справки об отсутствии задолженности или сверять расчеты с бюджетом. Данные мероприятия позволят своевременно отследить, правильно ли был уплачен налог и корректно ли он отражен в лицевой карточке налоговой инспекции, не дожидаясь требования об уплате налога (сбора). Если же была обнаружена ошибка в заполнении платежного поручения в ФНС, то необходимо обратиться в налоговый орган с заявлением об уточнении платежа.

Уточнение платежа в налоговую

Актуально на: 28 февраля 2020 г.

Допустив ошибку в платежном поручении на перечислении налогов или страховых взносов (кроме взносов «на травматизм»), налогоплательщик вправе написать письмо в налоговую об уточнении платежа (п. 7 ст. 45 НК РФ). Правда, не все ошибки в платежке можно исправить подобным образом.

Ошибки, которые нельзя исправить уточнением платежа

К критическим ошибкам в платежном поручении относится неправильное указание (пп. 4 п. 4 ст. 45 НК РФ):

- номера счета Федерального казначейства;

- наименование банка получателя.

Если вы ошибетесь в этих реквизитах и это повлечет неперечисление суммы налога в бюджет на соответствующий счет Федерального казначейства, то обязанность по уплате налога/взноса будет считаться неисполненной. Соответственно, придется заново перечислять сумму налога/взноса в бюджет, а также уплатить пени (ст. 75 НК РФ).

Некритичные ошибки в платежном поручении

Все остальные ошибки в платежном поручении (например, указание неверного КБК (Письмо Минфина от 19.01.2017 N 03-02-07/1/2145)) не приводят к тому, что обязанность плательщика по уплате налога/взноса признается неисполненной, и исправить эту ошибку моджно, уточнив платеж.

Заявление на уточнение платежа в налоговую

Форма уточнения налоговых платежей законодательно не утверждена. Такое заявление подается в произвольной форме. В нем имеет смысл указать:

- информацию о платежном поручении, в котором допущена ошибка (дату, номер платежки, сумму платежа и наименование налога/взноса);

- сведения о реквизите, который вы хотите уточнить, с указанием правильных данных.

К заявлению об уточнении платежа приложите копию платежки, которую хотите уточнить.

Уточнение налоговых платежей: действия ИФНС

Получив ваше заявление, налоговики могут предложить провести сверку платежей (п. 7 ст. 45 НК РФ). Правда, это необязательно.

О принятом решении по вашему заявлению об уточнении платежа ИФНС должна сообщить вам в течение 5 рабочих дней после принятия такого решения.

Если решение будет положительным, а до его принятия вам начислят пени, то их сторнируют (п. 7 ст. 45 НК РФ).

Уточнение налогового платежа: образец

Заявление об уточнении платежа в налоговую может выглядеть следующим образом:

|

Руководителю ИФНС России № 14 по г. Москве от ООО «Март» Заявление об уточнении платежа в связи с допущенной ошибкой ООО «Март» в связи с обнаружением ошибки в платежном поручении на перечисление НДФЛ от 10.01.2020 № 21 на сумму 27000 руб. на основании п. 7 ст. 45 НК РФ просит уточнить следующие реквизиты:

Кроме того, просим произвести пересчет пени, начисленных за период со дня фактической уплаты налога в бюджетную систему РФ до дня принятия решения об уточнении платежа. Копия платежного поручения от 10.01.2020 № 21 на 1 листе прилагается. Генеральный директор ______Тюльпанов__________ В.А. Тюльпанов |

Скачать заявление

Скачать заявление