Содержание

- 1. Что такое товары

- 2. Фактическая себестоимость товаров

- 3. Поступление товаров на УСН

- 4. Продали товар на УСН

- 5. Когда списывать товары на УСН на расходы

- 6. Как включать в расходы НДС по товарам на упрощенке

- 7. Покупка и реализация товара — проводки на примере

- 8. Продолжаем пример – закупаем вторую партию

- 9. Заканчиваем пример – налоговый учет на УСН

- 10. Проводки по реализации товаров в 1С

- Продажа основных средств при УСН

- Когда придется пересчитывать расходы

- Правила пересчета налога при продаже ОС

- Особенности УСН

- Преимущества и недостатки

- Объект доходы

- Объект доходы минус расходы

- Отчётность

- Ответственность за налоговые нарушения

- Переход бизнеса на онлайн-кассы

- Как рассчитать УСН «доходы минус расходы»

- Как обосновать спорные расходы

- Что может снизить сумму налога на УСН «доходы минус расходы»

- УСН доходы минус расходы в 2019 году: условия применения, ставки, пример расчета, отчетность

- Что собой представляет система налогообложения УСН “доходы минус расходы” в 2019 году

- Условия применения УСН в 2019 году для ООО и ИП

- Ставка по налогу

- В каком случае УСН 15% выгоднее, чем УСН 6%

- Порядок перехода на УСН в 2019 году

- Доходы и расходы по УСН 15%

- Налоговая база по налогу

- Порядок исчисления и уплаты налога

- Минимальный налог по УСН – 1%

- Отчетность на УСН

- Утрата право применять УСН

- Штраф за несвоевременную уплату налога и сдачу отчетности

Иногда складывается впечатление, что в нашей стране мы ничего не производим, только торгуем. Супермаркеты, торговые центры, магазины, магазинчики, палатки и ларечки заполонили города. Так и хочется воскликнуть: производство, где ты, ау!

Но бухгалтеру не приходится выбирать себе работу. Есть торговля, а значит, ее нужды нужно качественно обслуживать. Большая часть небольших торговых предприятий работает на УСН. Поэтому в данной статье мы разберемся с бухгалтерским и налоговым учетом в ситуации, когда организация работает на УСН. Итак, купили товар, затем продали товар на УСН. Что делать с этим бухгалтеру?

1. Что такое товары

2. Фактическая себестоимость товаров

3. Поступление товаров на УСН

4. Продали товар на УСН

5. Когда списывать товары на УСН на расходы

6. Как включать в расходы НДС по товарам на упрощенке

7. Покупка и реализация товара — проводки на примере

8. Продолжаем пример – закупаем вторую партию

9. Заканчиваем пример – налоговый учет на УСН

10. Проводки по реализации товаров в 1С

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Что такое товары

Товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи (п.2 ПБУ 5/01). Т.е. в отличие от других товарно-материальных ценностей, товары проходят через торговую фирму «транзитом», в неизменном виде. Сделали на них наценку, и товары пошли дальше.

Отметим, что материально-производственные запасы – это не только материалы, но и товары, готовая продукция.

Бухгалтерский учет товаров опирается на:

- — Положение по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), утвержденное приказом Минфина РФ от 19.06.2001 г. № 44н;

- — Методические указания по бухгалтерскому учету материально-производственных запасов», утвержденные приказом Минфина РФ от 28.12.2001 г. № 119н.

Налоговый учет товаров на УСН опирается на главу 26.2 Налогового кодекса.

2. Фактическая себестоимость товаров

В бухгалтерском учете в фактическую себестоимость товаров, приобретенных за плату, согласно ПБУ 5/01 включают все затраты на их приобретение, а именно:

- суммы, уплачиваемые поставщику (продавцу),

- за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов,

- таможенные пошлины,

- невозмещаемые налоги,

- комиссионные вознаграждения, уплачиваемые посредническим организациям,

- стоимость услуг товарных бирж,

- плата за транспортировку, хранение и доставку, включая расходы по страхованию, затраты по содержанию заготовительно-складского подразделения организации,

- затраты по доведению материально-производственных запасов до состояния, в котором они пригодны к использованию в запланированных целях (подработка, сортировка, фасовка и улучшение технических характеристик)

Не включаются в фактические затраты на приобретение товаров общехозяйственные или иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением товаров.

К невозмещаемым налогам в нашей ситуации относится и «входной» НДС, т.е. в отличие от организаций на общей системе налогообложения, на УСН товары в бухгалтерском учете приходуются по сумме, включающей НДС. Ниже на практическом примере это видно.

В отличие от материалов, для товаров есть свое правило. В торговых организациях затраты по заготовке и доставке товаров до центральных складов (баз) могут не включаться в фактическую себестоимость товаров, а учитываться отдельно, как расходы на продажу на счете 44 (п.13 ПБУ 5/01).

Обратите внимание, что в налоговом учете на УСН в фактическую себестоимость товаров включаются только затраты на приобретение их у поставщика. Все остальные расходы, даже если они непосредственно связаны с приобретением материалов, учитываются как отдельные виды расходов, по своим правилам.

Например, транспортные услуги по доставке товаров отражаются в составе расходов в налоговом учете на УСН после того, как они фактически оказаны и оплачены.

3. Поступление товаров на УСН

Перед тем, как перейти к особенностям налогового учета на УСН, посмотрим особенности по проводкам в ситуациях, когда купили и продали товар на УСН.

Поступивший от поставщика товар приходуется на счет 41 «Товары», который предназначен для обобщения информации о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи.

Дебет 41 – Кредит 60-1 – поступление товаров на УСН

Эта проводка делается на основании товарной накладной (ТОРГ-12) на всю сумму, включая НДС. Отдельно он не выделяется.

Если есть другие затраты, связанные с приобретением товаров, то проводка по их отражению будет та же самая, т.е. себестоимость товаров будет увеличиваться:

Дебет 41 – Кредит 60-1 – отражены расходы за консультационные, информационные услуги, комиссионные вознаграждение, транспортировка, страхование и т.п.

Однако вашей учетной политикой расходы на доставку товаров могут учитываться как расходы на продажу:

Дебет 44 – Кредит 60 (10,70,69)

4. Продали товар на УСН

Когда мы продали товар на УСН (т.е. право собственности на товар перешло к нашему покупателю), в бухгалтерском учете будут сделаны такие проводки:

Дебет 62-1 – Кредит 90-1 – отражена выручка от продажи товаров

Дебет 90-2 – Кредит 41 – списана себестоимость проданных товаров

НДС при реализации не начисляется (п. 2,3 ст.346.11 НК), т.к. организации на УСН налогоплательщиками НДС не являются (за исключением некоторых ситуаций).

Если в учете у нас все продаваемые товары приобретались по одной закупочной цене, то все просто. Именно она фигурирует в последней проводке. Но цены на товары все время меняются. И если у нас есть несколько партий, каждая из которых приобреталась по своей цене, то нужно использовать один из методов списания расходов на товары, который вы закрепите в учетной политике:

— по средней себестоимости: определяется по каждому виду товаров делением общей себестоимости на реализованное количество;

— метод ФИФО: товары, которые реализуются первыми, оцениваются по стоимости первых приобретений с учетом остатков на начало периода.

— по стоимости единицы: у каждого товара своя себестоимость.

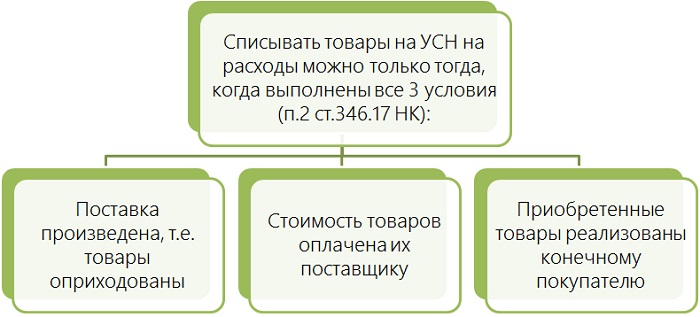

5. Когда списывать товары на УСН на расходы

Итак, с бухгалтерским учетом мы разобрались. Теперь узнаем, как списывать расходы на товары на УСН в налоговом учете.

Для начала вспомним, что можно учесть в составе расходов на УСН и на каком основании:

Эти суммы учитываются в составе расходов в КУДиР отдельными строками.

Под стоимостью покупных товаров понимают цену их приобретения – это сумма, уплаченная продавцу.

Когда поступили товары на УСН, могут возникнуть и другие расходы, например, по доставке покупных товаров. Учет расходов на доставку зависит от оформления договора на приобретение товаров:

- Стоимость доставки уже включена в цену покупных товаров (по условиям договора продавец производит доставку за свой счет) – стоимость такой доставки будет списана на расходы только тогда, когда в расходах будет учтена стоимость приобретенных товаров (пп.2 п.2 ст.346.17 НК).

- Расходы по доставке в договоре выделены отдельно – после их оплаты стоимость можно сразу учесть в расходах по соответствующей статье затрат. Это же касается и расходов на доставку транспортом самой организации-покупателя (пп.23 п.1 ст.346.16, п.2 ст.346.17 НК).

Списывать товары на УСН на расходы можно только тогда, когда выполнены все 3 условия (п.2 ст.346.17 НК):

- Поставка произведена, т.е. товары оприходованы.

- Стоимость товаров оплачена их поставщику.

- Приобретенные товары реализованы конечному покупателю.

Оплата реализованных товаров покупателем роли не играет.

6. Как включать в расходы НДС по товарам на упрощенке

Если ваши поставщики и подрядчики являются плательщиками НДС, то при продаже вам своих товаров их обязанностью будет начисление и уплата НДС. Т.е. вы получаете товары по стоимости вместе с НДС (10% или 18%). Добросовестный поставщик выпишет вам не только накладную, но и счет-фактуру. Или не выпишет, если в договоре вы договорились о невыставлении счетов-фактур.

Но как уже было сказано выше, сумма «входного» НДС по товарам на упрощенке является отдельным, самостоятельным видом расходов. Поэтому и записывается в книгу учета отдельной строкой.

Но тогда в какой момент эти расходы можно признать? Как минимум, чтобы включить НДС в расходы, необходимо оплатить товары поставщику и оприходовать их. А на вопрос, можно после выполнения этих двух условий сразу включить НДС в расходы, или нужно ждать реализации товаров (т.е. момента, когда расходы по товарам будут списываться), четкого ответа НК не дает.

Официальная позиция Минфина (письма от 24.09.2012г. №03-11-06/2/128, от 17.02.2014 г. №03-11-09/6275) такова: НДС по товарам относится на расходы не раньше момента, когда в расходы пойдут сами товары. Несмотря на то, что это отдельный вид расходов. Как правило, товары покупателям отгружаются по партиям, а значит, надо будет каждый раз считать, какую сумму НДС относить на расходы.

Т.е. для включения НДС по товарам на упрощенке в расходы условия те же самые, что и для товаров, напомню вам их:

- Поставка произведена, т.е. товары оприходованы.

- Стоимость товаров оплачена их поставщику.

- Приобретенные товары реализованы конечному покупателю.

Теперь рассмотрим один большой пример, в ходе которого проиллюстрируем все, о чем говорилось выше.

7. Покупка и реализация товара — проводки на примере

ООО «Уютный дом» находится на УСН с объектом налогообложения «доходы – расходы» и занимается оптовой торговлей бытовой техникой. В учетной политике для целей бухгалтерского учета предусмотрено, что расходы на доставку до склада включаются в фактическую себестоимость товаров, а списание товаров производится методом по средней себестоимости.

15 февраля 2016 года организация закупила у ООО «Техносила» партию утюгов (10 штук) на сумму 35 400 руб. (в том числе НДС 5 400 руб.).

Доставка товаров произведена ИП Кругловым К.К., стоимость доставки 1000 руб., без НДС (транспортная накладная №20 от 15 февраля 2016 года, платежное поручение на оплату №101 от 17 февраля 2016 года).

Утюги оприходованы 15 февраля 2016 года, накладная поставщика №150 от 15 февраля 2016 года, счет-фактура №120 от 15 февраля 2016 года. Оплата ООО «Техносила» произведена 05 марта 2016 года, платежное поручение №123 от 05 марта 2016 года.

Составим бухгалтерские проводки:

15 февраля:

Дебет 41 — Кредит 60-1 – на сумму 35400 руб. – оприходованы товары

Дебет 41 – Кредит 60-1 – на сумму 1000 руб. – расходы на доставку включены в стоимость закупленных товаров

Себестоимость закупленной партии -36 400 руб.

17 февраля:

Дебет 60-1 – Кредит 51 — на сумму 1000 руб. – оплачены с расчетного счета расходы на доставку

5 марта:

Дебет 60-1 – Кредит 51 — на сумму 35400 руб. – оплачены с расчетного счета товары поставщику

В налоговом учете можно включить в расходы стоимость доставки на 17 февраля (услуга оказана и оплачена) в сумме 1000 руб.

8. Продолжаем пример – закупаем вторую партию

10 марта 2016 года ООО «Уютный дом» закупило у ООО «Техносила» еще одну партию таких же утюгов (15 штук), при этом в цену покупных товаров включена стоимость их доставки.

Товары оприходованы 10 марта, накладная №200 от 10 марта 2016 года, счет-фактура №180 от 10 марта 2016 года. Оплата партии произведена 20 марта 2016 года в сумме 58410 руб. (в том числе НДС 8910 руб.) платежным поручением № 132 от 20 марта 2016 года.

Составим бухгалтерские проводки:

10 марта:

Дебет 41 — Кредит 60-1 – на сумму 58 410 руб. – оприходованы товары

20 марта:

Дебет 60-1 – Кредит 51 — на сумму 58 410 руб. – оплачены с расчетного счета товары поставщику

В налоговом учете расходов пока не возникает.

5 апреля 2016 года ООО «Уютный дом» реализовало партию утюгов ООО «Хозяюшка» в количестве 20 штук на общую сумму 100 000 руб., покупателю выдана накладная №45 от 05.04.2016. Оплата от покупателя поступила 10 апреля.

В бухгалтерском учете после отгрузки мы отразим доходы и расходы. Списание стоимости товаров на расходы производится в бухгалтерском учете по средней себестоимости. Рассчитаем себестоимость проданных товаров:

СС(прод.) = (36 400 + 58 410) / (10 + 15) * 20 штук = 75 848 руб.

Бухгалтерские проводки на 5 апреля:

Дебет 62-1 – Кредит 90-1 – на сумму 100 000 руб. – отражена выручка от продажи утюгов

Дебет 90-2 – Кредит 41 – на сумму 75 848 руб. – списана себестоимость проданных товаров

10 апреля:

Дебет 51 – Кредит 62-1 — на сумму 100 000 руб. – получена оплата от покупателя за отгруженные утюги

9. Заканчиваем пример – налоговый учет на УСН

Теперь давайте смотреть налоговый учет. Расходы отражаются только тогда, когда мы продали товары на УСН, т.е. на дату отгрузки – 5 апреля. В какой сумме? На УСН применяется метод ФИФО и ведется партионный учет.

Отгружено 20 утюгов, из них:

10 утюгов из первой по времени приобретения партии на 30 000 руб. + относящийся к ним НДС в сумме 5 400 руб. (напомню, что доставка в налоговом учете на расходы уже списана).

10 утюгов из второй по времени приобретения партии на 33 000 руб. + относящийся к ним НДС в сумме 5 940 руб. (58410 / 15 штук * 10 штук, и далее из этой суммы вычленяем НДС и стоимость самих товаров)

Итого на 5 апреля мы учтем в расходах (в КУДиР будет 4 строки – по товарам из двух партий отдельно и относящийся к каждой из них НДС отдельно):

— п/п №123 от 05.03.2016 года, приходная накладная №150 от 15.02.2016 года, расходная накладная №54 от 05.04.2016 года – Учтена в расходах стоимость реализованного товара – 30000 руб.

— п/п №123 от 05.03.2016 года, счет-фактура №120 от 15.02.2016 года, расходная накладная №54 от 05.04.2016 года — Учтена в расходах сумма «входного» НДС по реализованным товарам – 5400 руб.

— п/п № 135 от 20.03.2016 года, приходная накладная №200 от 10.03.2016 года, расходная накладная №54 от 05.04.2016 года – Учтена в расходах стоимость реализованного товара – 33000 руб.

— п/п № 132 от 30.03.2016 года, счет-фактура №180 от 10.03.2016 года, расходная накладная №54 от 05.04.2016 года — Учтена в расходах сумма «входного» НДС по реализованным товарам – 5940 руб.

Как видно из примера, стоимость товаров, списанных на расходы, в налоговом и бухгалтерском учете на УСН может не совпадать. Я специально для этого выбрала разные методы списания товаров на расходы.

А доход в налоговом учете будет отражен только на дату получения денег от покупателя – 10 апреля.

10. Проводки по реализации товаров в 1С

Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите, какие делаются проводки по реализации товаров в 1С на УСН в видео-формате.

Продажа основных средств при УСН

Обновление: 1 июля 2015 г.

Может получиться так, что при продаже основного средства (в том числе приобретенного за счет субсидии) или его передаче третьему лицу (например, в уставный капитал или безвозмездно другой компании) вам придется пересчитывать налог при УСН при объекте «доходы минус расходы».

Не нужно пересчитывать налог, если вы не передавали ОС третьим лицам, а лишились его по иным причинам, например ликвидировали его сами, его у вас украли или оно сгорелоПисьмо УФНС по г. Москве от 01.12.2005 № 18-11/3/88107.

Когда придется пересчитывать расходы

Пересчет придется сделать, если вы передадите ОСп. 3 ст. 346.16 НК РФ:

- со сроком полезного использования (СПИ) 15 лет и меньше — до истечения 3 лет с момента учета его стоимости в «упрощенных» расходах. Но что является моментом учета расходов: дата начала или дата окончания учета расходов на приобретение ОС при УСН? Как нам разъяснили в Минфине, 3 года надо отсчитывать от даты начала учета расходов. То есть это последнее число квартала, в котором вы купили ОС, ввели его в эксплуатацию и оплатили. А при продаже ОС, оплаченного в рассрочку, 3-летний срок тоже надо считать от конца квартала, в котором оно введено в эксплуатацию и хотя бы частично оплачено (см. журнал «Главная книга», 2011, № 17, с. 64—65). Но поскольку официальных разъяснений Минфина и ФНС нет, то безопаснее 3 года отсчитывать с окончания года, когда стоимость ОС была учтена в расходах;

- со СПИ больше 15 лет — до истечения 10 лет с момента его приобретения.

Пересчитывать налог при УСН нужно, если вы «досрочно» передаете:

- ОС, которое было приобретено в период применения упрощенки с объектом «доходы минус расходы» и учтено в расходах;

- ОС, купленное еще на общей системе налогообложения, расходы по которому учтены при УСНПисьма Минфина от 15.02.2013 № 03-11-11/70, от 07.07.2011 № 03-11-06/2/105.

Пересчет необходим, даже если на дату продажи ОС вы сменили объект налогообложения на «доходы»Письмо Минфина от 26.03.2009 № 03-11-06/2/50. Но вы будете пересчитывать налоговую базу только за период с момента, когда вы начали учитывать стоимость ОС в расходах, и до года, в котором изменили объект налогообложенияПисьма Минфина от 27.02.2009 № 03-11-06/2/30 (п. 1), от 26.03.2009 № 03-11-06/2/51.

Правила пересчета налога при продаже ОС

Вам придется восстановить стоимость ОС, ранее учтенную в расходах, и вместо нее включить в расходы амортизацию, рассчитанную по правилам гл. 25 НК РФ. Из-за этого нужно будет пересчитывать базу по налогу при УСН за весь период с момента учета стоимости ОС в расходах до даты его продажип. 3 ст. 346.16 НК РФ. А это значит, что придется представить уточненные декларации, вероятно, доплатить налог (если в году учета стоимости ОС в расходах налог был к доплате или нулевым из-за того, что доходы равны расходам) и уплатить пени за период просрочки.

Алгоритм действий по пересчету налоговой базы при передаче ОС, приобретенных в период применения УСН, будет такой.

ШАГ 1. Стоимость ОС, учтенную в расходах в год его оплаты и ввода в эксплуатацию, полностью исключите из расходов.

ШАГ 2. В расходы включите амортизацию по «прибыльным» правилам за период с 1-го числа месяца, следующего за месяцем ввода ОС в эксплуатацию, и по месяц его передачи включительноп. 4 ст. 259, п. 5 ст. 259.1 НК РФ. При этом вы можете использовать как линейный, так и нелинейный метод начисления амортизации (подробнее см. «Как составить учетную политику при УСН»).

Кроме того, в расходы можно включить (это уменьшит сумму налога к доплате) амортизационную премию в размере 10% (30%) от первоначальной стоимости ОС (подробнее см. «Как составить учетную политику при УСН). Сделать это нужно в месяце, следующем за месяцем ввода ОС в эксплуатациюп. 9 ст. 258, п. 3 ст. 259.1 НК РФ. Ведь по «прибыльным» правилам амортизационная премия является составной частью амортизации.

Перерасчет налога надо делать поквартально, поскольку авансовые платежи уплачиваются по итогам каждого отчетного периода. И это повлияет на сумму пени, которую вам придется уплатить.

Что же касается недоамортизированной (остаточной) стоимости ОС, то налоговики не разрешают учитывать ее в расходах при УСНПисьма Минфина от 03.03.2014 № 03-11-11/8833, от 15.02.2013 № 03-11-11/70.

Справедливости ради скажем, что есть суды, по мнению которых упрощенцы при «досрочной» продаже ОС должны применять все положения гл. 25 НК РФ, в том числе и в части уменьшения полученного дохода от реализации ОС на остаточную стоимость этого ОСПостановления ФАС УО от 14.11.2012 № Ф09-10644/12, от 22.08.2012 № Ф09-7690/12. Но как вы сами понимаете, отстаивать такой подход вам наверняка придется в суде.

ШАГ 3. После внесения всех этих корректировок получится, что за год приобретения ОС расходы уменьшились, а налоговая база увеличилась. Следовательно, за этот год, скорее всего, придется подать в ИФНС уточненную декларацию по УСН (по форме, действовавшей в период, за который корректировалась налоговая база), доплатить налог и пенип. 3 ст. 346.16, пп. 1, 5 ст. 81 НК РФ.

А вот за следующие годы до года продажи ОС получится, что сумма расходов за счет учтенной амортизации увеличится, а налоговая база уменьшится. Поскольку в этих периодах недоимки нет, то уточненки с суммой налога к уменьшению можно и не подаватьп. 1 ст. 54, п. 1 ст. 81 НК РФ. А все корректировки налоговой базы сделать в квартале продажи ОС.

ШАГ 4. Все расчеты оформите бухгалтерской справкой. Один ее экземпляр приложите к уточненной декларации, чтобы объяснить ИФНС причину внесенных изменений. При этом КУДиР за прошлые годы исправлять не нужно, ведь в те периоды вы все делали правильно. А вот в раздел I КУДиР за оконченные отчетные периоды текущего года, в котором вы передали ОС, исправления внести нужно. Ведь в расходах надо отразить сумму амортизации, начисленную с начала текущего года по месяц передачи ОС (включительно). Раздел II КУДиР не предназначен для отражения в нем суммы амортизации по ОС. В связи с этим его заполнять не нужно. А сумму амортизации, начисленной в году продажи ОС, нужно отразить в графе 5 (расходы) раздела I КУДиР на основании расчета, приведенного в бухгалтерской справке.

Ставка налога в регионе — 15%.

25 мая 2014 г. она купила легковой автомобиль за 1 200 000 руб. В том же месяце он был оплачен и введен в эксплуатацию. Стоимость ОС была учтена в расходах в течение 2014 г. равными долями: по 400 000 руб. (1 200 000 руб. / 3 кв.) на 30 июня, 30 сентября и 31 декабря 2014 г. За 2014 г. был налог к уплате в бюджет.

14 мая 2015 г. организация этот автомобиль продает. Поскольку 3 лет с момента начала учета его стоимости в расходах не прошло, придется пересчитывать базу по «упрощенному» налогу. Алгоритм действий будет такой.

ШАГ 1. Из расходов 2014 г. исключаем стоимость автомобиля — 1 200 000 руб.

ШАГ 2. По Классификации основных средств, включаемых в амортизационные группыутв. Постановлением Правительства от 01.01.2002 № 1, автомобиль относится к 3-й амортизационной группе (имущество со сроком полезного использования свыше 3 лет до 7 лет включительно).

Организация установила для автомобиля минимальный СПИ — 3 года и 1 месяц, то есть 37 месяцев. И решила начислять амортизацию по нему линейным методом. Норма амортизации: 1/37. Срок начисления амортизации с июня 2014 г. по май 2015 г. — 12 месяцев.

В расходы 2014 г. включаем:

— во II квартале — 22 703 руб. ((1 200 000 руб. – 360 000 руб.) / 37 мес. х 1 мес.);

— в III квартале — 68 108 руб. ((1 200 000 руб. – 360 000 руб.) / 37 мес. х 3 мес.);

— в IV квартале — 68 108 руб. ((1 200 000 руб. – 360 000 руб.) / 37 мес. х 3 мес.).

В расходы 2015 г. включаем амортизацию за январь — май — 113 513 руб. ((1 200 000 руб. – 360 000 руб.) / 37 мес. х 5 мес.), в том числе:

Общая сумма амортизации за весь период — 272 432 руб. (158 919 руб. + 113 513 руб.).

Недоамортизированную к моменту продажи стоимость ОС в сумме 567 568 руб. (1 200 000 руб. – 360 000 руб. – 272 432 руб.) организация в расходах учитывать не стала, так как не хочет спорить с налоговиками.

ШАГ 3. По результатам расчетов за 2014 г. получился налог к доплате в размере 102 163 руб., а за I квартал 2015 г. — авансовый платеж к уменьшению (переплата) в сумме 10 216 руб. А общая недоимка составила 91 947 руб. (102 163 руб. – 10 216 руб.). Организация заплатила ее 18 мая 2015 г. Расчет всех сумм приведен в таблице ниже.

В результате общая сумма пеней составила 3589,28 руб. Ее организация уплатила вместе с недоимкой 18.05.2015.

Уточненная декларация за 2014 г. с налогом к доплате представлена в ИФНС уже после уплаты недоимки и пеней.

ШАГ 4. Составляем бухгалтерскую справку. В ней укажем, что автомобиль продан 14 мая 2015 г., а расходы по нему учтены при УСН в 2014 г. В справку переносим расчеты из шага 2, суммы авансовых платежей и налога по периодам из графы 4 таблицы, приведенной ниже, а также указываем сумму пеней.

В КУДиР за 2014 г. исправления не вносим.

В разделе I КУДиР за I квартал 2015 г. в последний день квартала (31.03.2015) последней записью отражаем сумму амортизации, начисленной за январь — март 2015 г. по проданному автомобилю.

В разделе I КУДиР за II квартал 2015 г. показываем:

- в день получения денег за проданный автомобиль (14.05.2015) — выручку от реализации;

- в последний день квартала (30.06.2015) последней записью — сумму амортизации, начисленной за апрель — май 2015 г. по проданному автомобилю.

В раздел II КУДиР никакие записи не вносим.

Рассчитать пени можно с помощью специального калькулятора на сайте издательства «Главная книга».

Если вы составите для себя таблицу с расчетами по нашему образцу, подставив в нее свои данные, то в калькуляторе пеней на сайте издательства «Главная книга» вам нужно будет указывать:

- по строке «Установленная дата уплаты» — даты из графы 6 таблицы;

- по строке «Дата фактической уплаты» — даты из графы 8 таблицы;

- по строке «Сумма задолженности» — суммы из графы 5 таблицы.

УСН относится к самому приоритетному режиму налогообложения. Несмотря на значимое количество преимуществ, система не лишена и недостатков.

ИП доходы минус расходы как вести учёт интересует каждого бизнесмена, зарегистрировавшегося на упрощённой системе налогообложения. Режим не требует массовой сдачи отчётности, но имеет установленные законодательством лимиты и обязательные требования при ведении бухгалтерии.Кроме того, для ИП, работающего на такой системе, есть правило для исчисления единого налога, которое действует в интересах государства, а не самого предпринимателя.

Особенности УСН

Любой ИП, официально зарегистрированный в ФНС, может выбрать для ведения деятельности упрощённую форму налогообложения.

Действующие ИП могут перейти на упрощёнку в следующих случаях:

- Общий доход за год не превышает 150млн руб.

- Штат персонала не более 100 человек.

- ОФ на балансе фирмы не могут превышатьустановленную сумму в размере150 млн руб.

Не имеют права вести учёт на УСН:

- Фирмы, получающие прибыль за счёт азартных игр.

- Компании на ЕСХН;

- Адвокаты и юристы, занятые частной деятельностью.

- Кредитные, финансовые и инвестиционные фирмы.

- Переход на упрощёнку с нарушением основных правил, закреплённых законодательством РФ (с. 346.12 НК РФ).

- Компании, зарегистрированные за территориальными границами России и фирмы с иностранным капиталом.

- Страховые.

- Фирмы, занятые в производстве подакцизной продукции.

Для ИП, решившего вести свой бизнес на упрощённой системе налогообложения необходимо ознакомиться с особенностями данного режима:

- отчётным периодом является год;

- в бюджет оплачивается один налог;

- сдача ежегодной декларации;

- расчётналога по ставке от 5 до 15% на объекте «доходы минус расходы» и 6% на «доходах».

Совместимость с УСН.

| Совместимость | ИП |

| УСН+ЕНВД | возможно |

| УСН+Патент | возможно |

| ОСНО+УСН | недопустимо |

| ЕНВД+ОСНО | возможно |

| УСН+ЕСХН | недопустимо |

Планируя деятельность на УСН с совмещением других налоговых режимов, необходимо руководствоваться информацией со статьи 346.18 НК РФ.

Преимущества и недостатки

Упрощёнка – это система налогообложения с минимумом документооборота при ведении учёта и оптимизацией налогов.

Данный режим имеет огромное количество преимуществ:

- ИП, ведущие свою деятельность на УСН, уплачивают только один налог, в отличие от общего режима, при котором необходимо оплатить НДС, налог на прибыль, имущественный налог и т.д.

- Упрощёнку можно совмещать с другими формами налогообложения.

- В ФНС нужно сдавать только декларацию по итогам отчётных периодов.

- Право выбора системы налогообложения. Можно работать по ставке 6 % на «доходах» и 15 % на «доходах минус расходы».

- Учёт настолько прост, что ИП могут вести его самостоятельно, без помощи со стороны специалистов, предлагающих бухгалтерские услуги.

Несмотря на достаточное количество плюсов, система имеет и ряд недостатков:

- Отсутствие возможности для открытия филиалов и подразделений в других городах страны.

- Нарушение правил, установленных законодательством, предполагает потерю права работы на УСН (превышение по объёму годовой выручки или по количеству наёмного персонала). Вернуться на систему налогообложения в таком случае позволяется только со следующего года при условии соблюдения регламентируемых ограничений.

- Проблемы с возможным сотрудничеством между ИП и ООО с НДС. Крупные компании заинтересованы в получении налога на добавленную стоимость для того, чтобы за счёт полученного налогаможно было уменьшить налогооблагаемую базу.

На практике, упрощенцы намного реже сталкиваются с претензиями со стороны сотрудников налоговой службы по сравнению с предпринимателями, трудящимися на ОСНО.

Почему так происходит:

- ИП на УСН освобождены от уплаты НДС. Соответственно контроль ФНС за корректностью полученных и уплаченных сумм практически не осуществляется.

- Для предпринимателей законодательно регламентируется список затрат, которые они могут применять при расчёте налога. Поэтому оспорить неправомерность действий при осуществлении подобной операции будет крайне сложно.

- ИП на упрощённой системе освобождён от уплаты налога на прибыль, а значит вероятность возникновения вопросов по убыткам сведена к нулю.

Согласноприведённой информации, можно смело сделать вывод, что упрощёнка один из самых лучших режимов налогообложения для небольших компаний. Более того, современная практика показывает, что основная часть предпринимателей выбирает УСН.

1% пенсионного взноса от превышения доходов в 300 тыс. р. можно включать в затраты следующего периода, причём проводить данную процедуру можно не сразу. Применить возможностьможно в течение последующих 10 лет.

Объект доходы

Выбор в пользу объекта «доходы» обоснован в случае, если деятельность у ИП не связана с большими расходами, которые могут быть использованы при снижении налоговой нагрузки.

На УСН «доходы» учитываются суммы поступлений денежных средств по сделкам, а также переуступке прав и погашении задолженности.

При формировании данных на упрощёнке бизнесмен:

- Ведёт учёт первичной бухгалтерии по полученным доходам – выписки с расчётных счетов и приходные кассовые ордера.

- Учитывает уплаты страховых взносов с ЗП, листы временной нетрудоспособности наёмного персонала и личные платежи.

КУДиР предприниматели должны вести в соответствии со строгим порядком. Кроме этого, следует вести учёт основных средств и нематериальных активов, такая информация необходима в случае перехода на общий режим налогообложения по собственному желанию бизнесмена или при учёте лимита на УСН. На объекте «доходы минус расходы» ведение книги также является обязательной процедурой при ведении учёта.

Объект доходы минус расходы

Налоговый учёт дляИП на упрощёнке с объектом «доходы минус расходы» ведётся с обязательным использованием КУДиР (книги учёта доходов и расходов).

Рекомендуем к изучению! Перейди по ссылке:

Книгу необходимо заполнять, придерживаясь следующих правил:

- Доходы и расходы отражаются согласно регламентированному перечню по статье 346.15 и 346.16 Налогового Кодекса РФ.

- Данные записываются по порядку с итогом за отчётную дату. Подтверждаются документально.

- Изменения записываются аналогично, но с использованием знака «минус».

- Данные подтверждающих документов (дата, номер и т.д.) отображаются в сведениях, на основании которых введены значения.

- Все разделы, которые относятся к учёту дохода и расходов, ОС, убытков и затрат, применяемых для снижения налогооблагаемой базы должны быть заполнены в соответствии со строгим порядком.

- Книга учёта формируется полностью за весь отчётный период, в независимости от того, работало ли предприятие или деятельность отсутствовала.

Данные, на основании которых заполняется КУДиР, используются для расчёта величины налога при оплате платежей по УСН на аванс и расчёте с государством по итогам отчётного периода. Общие показатели отражаются в годовой декларации.

Контроль полученной информации осуществляется налоговой службой, основные критерии проверки заключаются в следующем:

- подтверждение достоверности и правильного оформления при заполнении декларации;

- определение верного учёта доходов;

- документальное подтверждение затрат;

- правильность расчёта налога УСН по налоговым и отчётным периодам.

Заполнение книги разрешено осуществлять как в письменном (бумажном) виде, так и электронном с последующей распечаткой. Формируется документ по годовому периоду, затем подшивается и заверяется индивидуальным предпринимателем.

Каждый новый отчётный год требует заполнения новой книги, в независимости от того, только открылсяИП или работает уже достаточно длительный срок. Заверять книгу в налоговом органе не нужно.

Отчётность

ИП, на упрощёнке, освобождены от огромного количества бухгалтерских отчётов. Достаточно производить правильный расчёт доходов на режиме по ставке 6% и доходов/расходов при налоговой ставке 15% и 1% за превышение 300 тыс. р.

ИП на УСН без наёмного персонала

На упрощёнке без работников сдаётся только один отчёт – годовая декларация по единому налогу. В нём подводятся итоги прошедшего периода, а именно: декларируются доходы, и если требует режим налогообложения, то и расходы.

Форма годовой декларации на УСН «доходы» и «доходы минус расходы» одинаковая. Срок сдачи отчётности приходится на конец апреля следующего года за отчётным периодом. Если дата выпадает на выходной день, то предоставление декларации переносится на первый рабочий. В 2019 году он приходится на 3 мая.

Каждому предпринимателю, чтобы снизить вероятность возникновения лишних вопросов со стороны сотрудников ФНС, следует разработать форму регистра и утвердить её в учётной политике предприятия. Это важный документ, так как на основе сведений по расходам и доходам, приведённых в нём заполняется годовая декларация.

ИП на УСН с наёмным персоналом

У ИП, использующих труд наёмных работников ведение учёта значительно усложняется. Помимо годовой декларации необходимо вести кадровую документацию, производить расчёт зарплаты, начислений страховых взносов ИП и сотрудников, удержания НДФЛ, а также сдавать множество отчётов.

Отчётность по наёмным сотрудникам:

- Расчёт на сумму взносов по страхованию(пенсионное, медицинское, временная нетрудоспособность и материнство) сдаётся в налоговую.

- 4-ФСС предоставляется в Федеральную соц. службу и заполняется на основании чрезвычайных ситуаций во время рабочего дня, которые привели к травме сотрудника.

- СЗВ-Стаж и СЗВ-М подаются в Пенсионный фонд. Отражают информацию о сотрудниках, оформивших пенсию и личные данные о застрахованных работниках.

- 6-НДФЛ включает информацию о сроках и суммах уплаты подоходного налога по всему персоналу в общем. Сдаётся в ФНС.

- 2-НДФЛ подаётся в ИФНС и составляется на основании сумм налога на доходы физических лиц, уплаченного за год по каждому отдельному сотруднику.

Ознакомиться со сроками уплаты налога и сдачи отчётности ИП на УСН с наёмными работниками можно с помощью налогового календаря, регулярно публикуемого на официальном сайте ФНС.

Правила сдачи годовой декларации на УСН

Предоставлять декларацию в ФНС можно несколькими способами:

- Лично в налоговом органе.

- По доверенности, заверенной нотариально.

- Через официальный сайт ФНС.

- Заказным письмом через почту России.

Порядок расчёта единого налога на УСН «доходы минус расходы» по ставке 15%.

За отчётный год бизнесмен получил выручку в размере 17млнрублей, на расходы пришлось 15 млн рублей.

Налогооблагаемая база составляет 2млнр. (17 млн – 15 млн).

Сумма обязательства, подлежащая уплате в бюджет равна 300 тыс. р. (2 тыс. р. х 0,15 (15%)).

Рассчитываем сумму минимального налога (17млнх 0,01 (1%))=170тыс рублей. Оплатить необходимо 300 тыс.рублей, так как сумма минимального налога ниже, чем расчёт налогового обязательства.

Предприниматель, выбравший на УСН объект «доходы минус расходы» не имеет права уплачивать в бюджет менее 1% от полученного дохода, даже если сумма исчисленного обязательства оказалась меньше.

Рекомендуем к изучению! Перейди по ссылке:

Ответственность за налоговые нарушения

При несвоевременной подаче декларации с просрочкой более 10 дней налоговая инспекция вправе оштрафовать предпринимателя и заблокировать расчётный счёт в банке.

Просрочка сдачи отчёта влечёт наложение штрафа в размере от 5 до 30% от суммы неоплаченного налога за полный или неполный месяц, но не меньше чем на 1000 рублей.

Помимо наложения штрафа начисляется пеня, которая насчитывается как процент, равный 1/300 от ставки рефинансирования, установленной ЦБ РФ на дату возникновения просрочки.

Неуплата единого налога или занижение налоговой базы повлечёт штраф в размере от 20 до 40% от рассчитанной суммы обязательства.

Кроме несвоевременной уплаты или сдачи годовой декларации, штрафы применяются и со стороны Пенсионного фонда за предоставление недостоверной информации или допущенные ошибки в отчётности.

Плата за нарушения:

- 6-НДФЛ. Просрочка на срок от 30 дней предполагает наложение штрафа в размере 1000 рублей. Каждый несданный документ оценивается в 500 р.

- За ошибки или несданный отчёт по форме 2- НДФЛ предпринимателюнеобходимо будет заплатить от 100 до 1000 рублей.

- Несвоевременное предоставление отчёта СЗВ-М предполагает уплату штрафа в размере 500 рублей за каждого наёмного сотрудника. Причём отчёт должен сдаваться не позже истечения 30-дневного срока после приёма сотрудника на работу, вне зависимости присутствует факт задержки по выплате заработной плате персоналу или нет.

За отказ от исполнения требований со стороны Росстата предполагается наложение штрафа в размере от 10000 до 20000 рублей.

Переход бизнеса на онлайн-кассы

Предприниматели, которыеведут учёт на УСН с объектом «доходы минус расходы», обязаны перейти на кассовое онлайн обслуживание до 1 июля 2019 года.

Процесс перевода бизнеса на онлайн-кассы

Прежде чем заняться заменой кассового аппарата, ИП лучше заранее поинтересоваться у специалистов в области ККТ о том, можно ли доработать старую технику. Если это сделать невозможно, то смело приступайте к поиску подходящего кассового аппарата.

Для этого потребуется:

- Перед приобретением проверьте, входит ли кассовый аппарат в перечень разрешённых ККТ со стороны налоговой службы.

- Продумайте график по замене ЭКЛЗ (электронная контрольная лента защищённая).

- Обеспечьте торговую точку надёжным интернет соединением для бесперебойной работысистемы.

После покупки кассового аппарата нового поколения снимите с учёта прежний в налоговой инспекции. Выберите оператора фискальных данных и заключите с ним договор на обслуживание, затем приступайте к процедуре регистрации онлайн-кассы.

Несмотря на то, что подобное нововведение привнесло в деятельность предпринимателей немало хлопот, приобрести и зарегистрировать «новую» кассу придётся. Штраф за несвоевременное выполнение данного требования приравнивается к сумме от 3000 р.

Способы перевода бизнеса на кассы нового поколения

Действие по плану – приобретение и заблаговременная подготовка торговых точек к непосредственному использованию онлайн-касс.

Преимущества способа:

- закупка оборудования заранее помогает избежать излишней наценки со стороны продавца;

- оценка и подбор лучших операторов фискальных данных;

- наличие времени, которое потребуется для обучения персонала работе на новом аппарате.

Недостатки:

- оборудование к моменту начала ведения кассовой деятельности по новым правилам может устареть или снизиться в цене;

- выделение денежных средств на покупку ККТ в значительном объёме за короткий промежуток времени;

- невозможность отреагировать на внезапные изменения в законодательстве, если таковые произойдут.

Действие по ситуации – оперативное оснащение торговых точек кассами нового поколения перед вступлением постановления в силу.

Преимущества способа:

- выбор новейшего аппарата с дополнительными функциями;

- своевременная реакция на непредвиденные изменения в законе.

- вероятность возникновения дефицита на хорошие модели «в наличии»;

- высокая загруженность ОФД и специалистов по настройке ККТ;

- обучение сотрудников в ускоренном режиме;

- возможная смена интернет-провайдера и переподключение коммуникаций.

Согласно вышеприведённой информации, плановый подход к установке онлайн-касс имеет больше преимуществ в отличие от ситуационного способа. Но каждый предприниматель должен выбирать для себя вариант, который выгоден ему.

Для большинства ИП всегда стоит вопрос о том, как сделать правильный выбор системы налогообложения. УСН на «доходах минус расходы» имеет немало преимуществ, особенно если бизнесмен работает самостоятельно без привлечения помощи со стороны наёмного персонала. Кроме того, предприниматель, нацеленный на расширение своего дела с очень высоким уровнем дохода в перспективе, всегда сможет изменить режим налогообложения, выгодный ему в определённый период времени.

Более того, ИП может одновременно совмещать разные налоговые системы для ведения нескольких направлений бизнеса.

Для того чтобы не ошибиться в выборе системы налогообложения, начинающим предпринимателям лучше обращаться к опытным специалистам, которые с лёгкостью учтут все нюансы вида деятельности и предложат оптимальные варианты.

Как рассчитать УСН «доходы минус расходы»

Для расчёта потребуются два показателя: доходы и расходы. Доходы — это поступления от предпринимательской деятельности.

Расходы должны соответствовать ряду условий, указанных в статье 346.16 Налогового кодекса РФ.

Они должны быть экономически обоснованы, то есть направлены на получение дохода в рамках видов деятельности бизнеса. Расходами не будут считаться покупка шубы для руководителя или мягкой игрушки для ребёнка сотрудника

Нужны документы, подтверждающие расходы: кассовый чек, платёжное поручение, накладная, акт выполненных работ и так далее

Расходы должны быть закрытыми: оплачено то, что вы получили в полной мере, предоплата за услугу или продукт расходом не считается

Как обосновать спорные расходы

Некоторые траты имеют спорный характер. К примеру, мобильный телефон мог быть куплен как для рабочих нужд, так и для личного пользования. В этом случае бухгалтеры рекомендуют прикладывать к отчёту о расходах пояснительную записку с подробным описанием, для чего и кем используется этот телефон, а также копию технического паспорта, где указана область использования. Не лишними будут выпущенный перед покупкой приказ (распоряжение) об использовании телефона и соглашение о передаче имущества сотруднику.

Не исключено, что налоговая служба не согласится с некоторыми расходами и пояснительные записки не смогут убедить сотрудников ФНС в правомерности трат. Сумма непризнанных расходов будет добавлена в налогооблагаемую базу, сумма доходов возрастёт, а значит, увеличится и сам налог.

Если налог не будет уплачен в нужное время, согласно п. 4 ст. 75 НК РФ, придётся платить пени 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. Для ООО с 31 дня просрочки ставка увеличивается до 1/150. За неоплаченный итоговый налог предприятие получает штраф 20 % от суммы неуплаты (ст. 122 НК РФ). А если ФНС сочтёт, что просрочка была допущена умышленно, штраф вырастет до 40 %.

В случае неуплаты налоговая служба может выставить требование к счёту компании в банке либо взыскать задолженность через судебных приставов. Чтобы оспорить требования налоговой, нужно обратиться с иском в арбитражный суд.

Что может снизить сумму налога на УСН «доходы минус расходы»

Страховые взносы

ИП выплачивает фиксированные страховые взносы. На УСН «доходы минус расходы» они включаются в состав расходов и уменьшают налогооблагаемую базу. Важно выплачивать взносы до 31 декабря, когда кончается налоговый период. Если делать это ежеквартально, потом можно будет пересчитать годовой налог в сторону уменьшения и либо вернуть оставшиеся при перерасчёте деньги, либо оставить их в счёт дальнейших налоговых выплат.

Убытки

Если ранее компания терпела убытки, то можно уменьшить налогооблагаемую базу на их сумму. Прошлый год был убыточным — в следующем году вычитайте убыток из доходов. Специально доказывать эту строчку «расходов» не придётся, она отражается в книге учёта доходов и расходов (КУДиР) и в налоговой декларации. Но если текущий период снова прошёл без прибыли, учитывать прошлогодние убытки нельзя.

Личное имущество

Личное имущество также может помочь в экономии на «упрощёнке». В бухгалтерском учёте есть понятие «основные средства» — это материальные объекты стоимостью более 100 тысяч рублей с учётом издержек на приобретение, которые нужны компании для производства продукции, оказания услуг или управленческих нужд (п. 1 ст. 257 НК РФ). Если предприниматель использует такое имущество для своей работы, а не для последующей перепродажи, его можно учитывать в составе основных средств ИП.

К примеру, бизнесмен занимается интернет-торговлей. Компьютер нужен ему для предпринимательской деятельности, поэтому его учитывают в составе основных средств ИП. Игровая приставка, подключаемая к компьютеру, к таким средствам не относится.

УСН доходы минус расходы в 2019 году: условия применения, ставки, пример расчета, отчетность

Для представителей малого бизнеса предусмотрена возможность использования льготного режима обложения налога УСН доходы минус расходы в 2018 году. Он значительно снижает нагрузку по налогам на хозяйствующий субъект, а также упрощает ведение бухучета, заполнение налоговых регистров и процесс представления деклараций в ИФНС.

Что собой представляет система налогообложения УСН “доходы минус расходы” в 2019 году

Упрощенная система налогообложения имеет две разновидности, которые отличаются друг от друга порядком определения базы по налогам, а также действующими ставками. Рассмотрим на примере УСН доходы сниженные на величины расходы.

Упрощенная система налогообложения имеет две разновидности, которые отличаются друг от друга порядком определения базы по налогам, а также действующими ставками. Рассмотрим на примере УСН доходы сниженные на величины расходы.

Регулирование использования данной системы осуществляется НК РФ, а также региональным законодательством. Использование УСН предполагает что налогоплательщик вместо нескольких налогов производит исчисление единого налога.

Базой для исчисления служат поступления, которые приходуются на расчетный счет субъекта или в кассу. Законодательно разрешается уменьшать полученную выручку на фактически произведенные расходы.

При этом существует их закрытый перечень, который закреплен в НК РФ. Также действует требование, которое устанавливает необходимость подтверждения документами этих затрат, а на момент признания расхода в базе по исчислению налогов, они должны быть оплачены.

Показатели деятельности фиксируются в регистре книга учета расходов и доходов, где отражать нужно как доходы, так и расходы компании. На основании него раз в год составляется налоговая отчетность.

Важно! В течение года налогоплательщик должен исчислять авансовые платежи по налогу и перечислять эти суммы в установленные сроки в бюджет. Система доступна как для ИП, так и для компаний.

Условия применения УСН в 2019 году для ООО и ИП

Чтобы получить возможность применять систему налогообложения УСН, налогоплательщик должен отвечать определенным требованиям.

К ним относятся:

- Численность привлекаемого по договорам персонала не должна быть более 100 человек.

- Перейти на УСН могут субъекты, у которых стоимость ОС по балансу не больше 150 млн. рублей. Для ИП этот критерий может не соблюдаться.

- Нет возможности перейти на УСН фирма, у которых доля участия других юрлиц больше 25%. Данное правило распространяется также на учредителей компаний, владеющих всеми долями общества и являющихся некоммерческими организациями или организациями инвалидов.

- Компания, которая подает заявление о переходе на упрощенку, не может иметь ни филиалов, ни представительств.

- Для возможности применения упрощенной системы является необходимым соблюдение критерия по размеру поступающих в течение года доходов. Так НК РФ определяет, что перейти на упрощенку можно, если доход компании за 9 месяцев не превысит 112,50 млн. рублей. Кроме этого, за год доход упрощенца не должен превышать сумму в 150 млн. рублей.

Если хоть один из этих критериев нарушен, субъект хозяйствования не может применять УСН. В установленные сроки он должен уведомить об этом налоговый орган и перейти на ОСНО.

Важно! Кроме этого, данная система налогообложения не может сочетаться с ЕСХН и ОСНО одновременно по нескольким направлениям деятельности. Налогоплательщик должен выбрать какую-то одну из них.

Ставка по налогу

Налоговые нормы определяют, что ставка единого обязательного платежа на упрощенке составляет 15%. Это максимальный размер налога для системы УСН доходы минус расходы. Поэтому этот режим часто еще именуют «УСН 15%».

Региональные власти имеют право разрабатывать собственные законодательные акты, которые в зависимости от особенностей территорий входящих в состав субъекта федерации, а также характера осуществления хозяйственной деятельности, могут принимать дифференцированные ставки от 0% до 15%. При этом ставки могут действовать в отношении всех упрощенцев, так и занимающихся определенными видами деятельности.

Льготные ставки, действующие в некоторых регионах для упрощенцев, у которых база определяется как вычитание из доходов сумм расходов:

| Регион России | Ставка налога | Виды деятельности |

| Москва | 10% | Применяется в отношении некоторых направлений хозяйственной деятельности при условии, что доля данного вида в общем объеме выручке не ниже 75%. К таким видам деятельности относятся:

-растениеводство, животноводство и сопутствующие услуги в этих направлениях. -спортивная деятельность. -научные разработки и исследования. -деятельность обрабатывающих производств. -деятельность, связанная с уходом с проживанием и оказание соцуслуг без проживания. -услуги по управлению жилого и нежилого фонда. |

| Московская область | 10%

0% |

Применяется в отношении некоторых направлений хозяйственной деятельности при условии, что доля данного вида в общем объеме выручке не ниже 70 %. К ним относятся:

-растениеводство, животноводство, смешанные их производства, а также сопутствующие им услуги. – производство химикатов. – производство фармацевтической продукции. – производство резины, стекла, чугуна, стали – производство мебели. – производство изделий народного творчества. -другие виды деятельности, перечисленные Приложении №1 к Закону 9/2009-ОЗ от 12 февраля 2009 года. Применяется ИП, которые находятся на доходы минус расходы, и осуществляющих деятельность по направлениям, перечисленным в Приложении №2 Закона 48/2015-ОЗ от 09 апреля 2015 года и № 3 Закона 152/2015-ОЗ от 07.10.2015 года |

| Санкт-Петербург | 7% | Ставка действует в отношении всех субъектов, применяющих упрощенку с базой по доходам за минусом расходов. |

| Ленинградская область | 5% | Ставка действует в отношении всех субъектов, применяющих упрощенку с базой по доходам за минусом расходов. |

| Ростовская область | 10%

5% |

Ставка действует в отношении субъектов малого предпринимательства, применяющих упрощенку с базой по доходам за минусом расходов.

Ставка действует в отношении субъектов , применяющих упрощенку с базой по доходам за минусом расходов, осуществляющих инвестиционную деятельность. |

| Красноярский край | 0% | Действует в отношении ИП впервые вставших на учет после 01.07.2015 года и работающих по перечисленным в законе № 8-3530 от 25.06.2015 года направлениям деятельности (сельское хозяйство, строительство, транспорт и связь, и т.д.) |

В каком случае УСН 15% выгоднее, чем УСН 6%

Многим хозяйствующим субъектам приходится сталкиваться с необходимостью делать выбор между системами УСН 15% и УСН доходы 6%.

По ставкам налога судить о выгодности системы не следует. Так, в первом случае обложению подлежит база, где доходы снижаются произведенными расходами. Во втором случае — к расчету принимается база с полными доходами.

Поэтому при определении выгодности нужно учитывать сумму производимых субъектом расходов на осуществления деятельности, принимаемых к учету.

Внимание! Практика показывает, что система УСН 15% выгоднее, если доля расходов в выручке компании составляет более 60%. Поэтому систему УСН 6% рекомендуется выбирать в случаях, когда компания производит незначительные расходы по осуществлению деятельности.

К тому же при расчете УСН 6% можно сумму единого налога уменьшить на оплаченные взносы за работников в ПФР и на ОМС, а также на величину перечисленных фиксированных платежей ИП за себя. В этом случае доля расходов, при которой выгодна УСН 15% составляет свыше 70 %.

Рассмотрим подробнее на примере.

Сравнительный анализ УСН 6 % и УСН 15% (Расходы 65%)

| Месяц | Доходы | Расходы (Зарплата) | Расходы

(Отчисления) |

УСН Доходы (6%) с учетом оплаченных взносов | УСН Доходы-Расходы (15%) |

| Январь | 500 | 250 | 75 | 15 | 26,25 |

| Февраль | 1000 | 500 | 150 | 30 | 52,5 |

| Март | 1500 | 750 | 225 | 45 | 78,75 |

| Апрель | 2000 | 1000 | 300 | 60 | 105 |

| Май | 2500 | 1250 | 375 | 75 | 131,25 |

| Июнь | 3000 | 1500 | 450 | 90 | 157,5 |

| Июль | 3500 | 1750 | 525 | 105 | 183,75 |

| Август | 4000 | 2000 | 600 | 120 | 210 |

| Сентябрь | 4500 | 2250 | 675 | 135 | 236,25 |

| Октябрь | 5000 | 2500 | 750 | 150 | 262,5 |

| Ноябрь | 5500 | 2750 | 825 | 165 | 288,75 |

| Декабрь | 6000 | 3000 | 900 | 180 | 315 |

Сравнительный анализ УСН 6 % и УСН 15% (Расходы 91%)

| Месяц | Доходы | Расходы (Зарплата) | Расходы

(Отчисления) |

УСН Доходы (6%) с учетом оплаченных взносов | УСН Доходы-Расходы (15%) |

| Январь | 500 | 350 | 105 | 15 | 6,75 |

| Февраль | 1000 | 700 | 210 | 30 | 13,5 |

| Март | 1500 | 1050 | 315 | 45 | 20,25 |

| Апрель | 2000 | 1400 | 420 | 60 | 27 |

| Май | 2500 | 1750 | 525 | 75 | 33,75 |

| Июнь | 3000 | 2100 | 630 | 90 | 40,5 |

| Июль | 3500 | 2450 | 735 | 105 | 47,25 |

| Август | 4000 | 2800 | 840 | 120 | 54 |

| Сентябрь | 4500 | 3150 | 945 | 135 | 60,75 |

| Октябрь | 5000 | 3500 | 1050 | 150 | 67,5 |

| Ноябрь | 5500 | 3850 | 1155 | 165 | 74,25 |

| Декабрь | 6000 | 4200 | 1260 | 180 | 81 |

На рассмотренном примере видно, что в первом случае выгодно субъекту хозяйствования применять УСН 6%, а во втором случае — УСН 15%. Но принимать решение об использовании той или иной системы нужно индивидуально, рассматривая собственные данные при расчете.

Порядок перехода на УСН в 2019 году

Закон устанавливает несколько возможностей начать использовать УСН «Доход расход».

При регистрации бизнеса

Если субъект бизнеса подает документы на госрегистрацию ООО или открывает ИП, он может вместе с пакетом бумаг оформить заявление на переход на УСН по форме 26.2-1. В этой ситуации во время получения на руки бумаг с регистрационными данными, он также получает и уведомление о переходе на упрощенку.

Кроме этого, закон дает возможность произвести такой переход в течение 30 дней с момента регистрации субъекта бизнеса.

Переход с прочих режимов

В НК указаны возможности произвести переход на упрощенку, когда используется другая налоговая система.

Однако произвести такой шаг можно только с 1 января будущего года. Чтобы начать применение УСН необходимо до 31 декабря нынешнего года подать заявление в установленном формате в налоговую. При этом в данном бланке должны быть проставлены критерии на право применения УСН. Они рассчитываются на 1 октября нынешнего года.

Чтобы начать применение упрощенки с 2020 года необходимо, чтобы доходы субъекта бизнеса за 9 месяцев 2019 года не были выше 112,5 млн. рублей.

Другая процедура смены налоговой системы в НК не предусмотрена.

Смена режима внутри УСН

НК дает возможность по желанию субъекта бизнеса поменять одну систему на другую внутри УСН, т. е. перейти с «Доходов» на «Доходы расходы» и обратно. Чтобы сделать такой шаг, необходимо подать заявление в установленном формате до 31 декабря текущего года. Применение новой системы начнется с 1 января нового года.

Доходы и расходы по УСН 15%

Доходы

В качестве доходов признаются следующие поступления денежных средств:

- Доходы от продажи, указанные в ст. 249 НК РФ;

- Внереализационные доходы, проставленные в ст. 250 НК РФ;

Доходы в иностранной валюте подлежат пересчету на день поступления по действующему курсу. Доходы в натуральной форме — по рыночным ценам.

Из списка доходов необходимо убрать:

- Доходы, указанные в ст. 251 НК РФ;

- Доходы иностранных фирм, за которых плательщик УСН платит налог на прибыль;

- Поступившие дивиденды;

- Доходы по действиям с ценными бумагами.

Внимание! В качестве дня получения дохода считается день его поступления на счет в банке либо в кассу.

Расходы

Список расходов, которые можно включать в базу при расчете налога строго закреплен в п. 1 ст. 346.16 НК РФ. Данный список является закрытым и не подлежит расширению. Поэтому, если понесенного расхода нет в указанном перечне, то вносить его в базу нельзя.

Все расходы можно внести в базу только после их фактической оплаты.

Кроме этого, они также должны соответствовать некоторым требованиям:

- Быть экономически оправданными;

- Подтверждаться первичными документами;

- Использованы на основной вид деятельности.

Также есть перечень расходов, которые однозначно нельзя включать в базу, сюда входят:

- Расходы на установку рекламной конструкции;

- Списание долгов, невозможных к взысканию;

- Штрафы, пени и иные выплаты из-за нарушения обязательств;

- Оплата услуг предоставления персонала сторонними организациями;

- Услуги СОУТ;

- Расходы на приобретение бутилированной воды (для кулеров);

- Подписку на печатные издания;

- расходы по уборке территорий от снега и наледи

- И многое другое.

Налоговая база по налогу

Базой для определения налога является сумма доходов, которые необходимо уменьшить на размер понесенных за период расходов.

Порядок исчисления и уплаты налога

Сроки уплаты УСН Доходы минус расходы

Перечисление налога должна выполняться по истечении каждого квартала в виде авансовых сумм. Далее, когда завершается календарный год, производится полный расчет платежа, после чего доплачивается разница между ним и уже перечисленными авансами.

При расчете необходимо также просчитать минимальный налог, чтобы определить — какой именно платеж в конечном итоге придется перечислять.

Даты, когда выплачиваются авансовые платежи, закрепляются в НК. Там сказано, что производить перечисление необходимо до 25 дня месяца, который идет за закончившимся кварталом.

Это значит, что дни уплаты следующие:

- За 1-й квартал — до 25 апреля;

- За полгода — до 25 июля;

- За 9 месяцев — до 25 октября.

Важно! День, до которого необходимо перечислить окончательный расчет по налогу, отличается для компаний и предпринимателей. Фирмам необходимо это сделать до 31 марта, а ИП — до 30 апреля. В случае нарушения сроков на субъект бизнеса будут накладываться штрафы.

Куда платится налог, КБК

Перечислять налог необходимо в ФНС по месту жительства предпринимателя либо нахождения компании.

Для перечисления предназначены три кода КБК УСН доходы минус расходы:

| Налог, авансовые платежи, минимальный налог | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штрафы | 182 1 05 01021 01 3000 110 |

С 2017 года КБК для основного налога и минимального был объединен. Это дает возможность производить зачет при необходимости без вмешательства самого субъекта бизнеса.

Минимальный налог по УСН – 1%

В НК определено, что есть субъект бизнеса находится на системе «Доходы минус расходы», и по итогам года он получил незначительную прибыль либо вообще убыток, то ему в любом случае придется оплатить некоторую сумму налога. Этот платеж получил название «Минимальный налог». Его ставка равняется 1% от всех полученных субъектом бизнеса доходов за налоговый период.

Расчет минимального платежа производится только по истечении календарного года. После того, как по прошествии года субъект подсчитал все полученные доходы и произведенные расходы, а также произвел расчет налога по стандартному алгоритму, ему также необходимо рассчитать и минимальный налог. После этого два полученных показателя сравнивается.

Если сумма минимального налога оказалась больше той, что получена по общим правилам, то в бюджет нужно перечислять именно минимальный. А если обычный налог больше — то уплачивается он.

Внимание! Если по итогам года необходимо перечислять минимальный налог, то раньше субъекту бизнеса приходилось отправлять в свою налоговую письмо, с просьбой произвести зачет ранее перечисленных авансовых платежей в счет минимального платежа. Теперь в этом необходимости нет, ФНС сама после получения декларации производит необходимые действия.

Пример расчета налога

Стандартный случай расчета

ООО «Гвоздика» в течение 2019 года получило следующие показатели деятельности:

| Квартал | Доход | Расход |

| 1-й квартал | 128000 | 71000 |

| 2-й квартал | 166000 | 102000 |

| 3-й квартал | 191000 | 121000 |

| 4-й квартал | 206000 | 155000 |

Рассчитаем суммы авансовых платежей:

Для сравнения определим сумму минимального налога: 691000х1%=6910 руб.

Размер минимального налога меньше, значит в бюджет необходимо будет уплатить налог, определенный на общих основаниях.

Перечислено авансовых платежей в течение года: 8550+9600+10500=28650 руб.

Значит по итогам года необходимо доплатить: 36300-28650=7650 руб налога.

Пример расчета с уплатой 1%

ООО «Ромашка» в течение 2019 года получило следующие показатели деятельности:

| Квартал | Доход | Расход |

| 1-й квартал | 135000 | 125000 |

| 2-й квартал | 185000 | 180000 |

| 3-й квартал | 108000 | 100000 |

| 4-й квартал | 178000 | 175000 |

Рассчитаем суммы авансовых платежей:

Для сравнения определим сумму минимального налога: 606000х1%=6060 руб.

Размер минимального налога больше, значит в бюджет нужно будет перечислить его.

Перечислено авансовых платежей в течение года: 1500+750+1200=3450 руб.

Значит по итогам года необходимо доплатить: 6060-3450=2610 руб налога.

Отчетность на УСН

Основным отчетом, который подается при упрощенной системе, является единая декларация по УСН. Ее необходимо отправлять в ФНС единожды, до 31 марта года, идущего за отчетным. Крайний день может быть перенесен на ближайший рабочий день, если он выпадает на выходной.

Кроме этого, есть еще зарплатные отчеты, а также необязательные налоговые отчеты. Последние подаются только в том случае, если по ним есть объект расчета налогов.

Полный список требуемых отчетов выглядит следующим образом:

- Декларация единого налога УСН;

- Отчеты в формате 2-НДФЛ по каждому сотруднику за год;

- Отчет в формате 6-НДФЛ поквартально;

- Декларация по налогу НДС (если налог был указан в отгрузочных документах);

- Декларации по земельному и транспортному налогам (если существуют объекты обложения);

- Расчет по страховым взносам один раз в квартал;

- Обязательные отчеты в ПФР по работникам — СЗВ-М и СЗВ-СТАЖ;

- Отчетность в соцстрах 4-ФСС;

- Среднесписочная численность;

- Отчетность в статистику (обязательные бланки и по выборке);

Внимание! Фирмы обязаны подавать полный комплект бухгалтерской отчетности. При этом малые организации наделены правом их составлять в упрощенной форме.

Утрата право применять УСН

НК содержит перечень критериев, которые каждый субъект бизнеса, определяющий налог на упрощенной системе, обязан соблюдать.

Однако в процессе деятельности могут возникнуть следующие нарушения:

- Доходные поступления с начала текущего года больше 120 млн. рублей;

- Балансовая стоимость всех ОС превысила 150 млн. рублей;

- В число владельцев организации вошли другие фирмы, при этом они владеют долей более 25% от всего капитала;

- Среднее число трудоустроенных превысило 100 работников.

В случае, когда произошло хотя бы одно из указанных нарушений, то субъект бизнеса обязан самостоятельно начать использовать общий режим налогов. При этом обязанность на отслеживание соответствия данным показателем лежит полностью на самом субъекте бизнеса.

Как только налогоплательщик обнаружил, что потеряла возможность применять УСН дальше, ему необходимо сделать:

- Передать в ФНС, к которой он относится специальное уведомление об утрате права на УСН. Это нужно сделать до 15-го дня месяца, после квартала потери такого права.

- Отправить в орган декларацию по УСН. Это необходимо выполнить до 25-го дня месяца, идет за кварталом потери права.

- Самостоятельно произвести расчет и перечисление всех налогов, которые субъект бизнеса должен был бы оплачивать на общей системе, за все месяцы текущего года, когда использовалось УСН. Сделать это нужно до 25-го дня месяца, идет за кварталом потери права.

Штраф за несвоевременную уплату налога и сдачу отчетности

НК определяет, что если декларация по налогу отправляется в орган с опозданием, то на субъект бизнеса будет наложен штраф. Его размер составляет 5% за каждый месячный период (независимо, полный он либо нет) просрочки от суммы налога по декларации.

Кроме этого, устанавливается наименьшая сумма штрафа, составляющая 1000 руб. Обычно накладывается если невовремя отправлен нулевой отчет. Максимальная сумма штрафа ограничена размером в 30% от суммы налога по декларации. Он будет начислен, если компания опоздает с отправкой отчета на 6 месяцев, либо более.

Также ФНС наделена правом производить блокировку счетов субъекта бизнеса в банке, если по истечении 10-го дня просрочки со сдачей отчета он так и не будет сдан.

Согласно КОАП, при обращении ФНС в судебные органы, штрафы могут также быть наложены на предпринимателя либо должностных лиц (руководителя, главбуха). Его сумма составляет 300-500 рублей.

Внимание! Если компания опаздывает с перечислением обязательного платежа, то на не вовремя оплаченную сумму налоговый орган будет начислять пени. Воспользуйтесь онлайн калькулятором пени для их расчета.

Их размер составляет:

- За первые 30 дней просрочки — 1/300 ставки рефинансирования;

- Начиная с 31 дня просрочки — 1/150 ставки рефинансирования.

Данное разделение не распространяется на предпринимателей, которые за весь период просрочки уплачивают пени в размере 1/300 ставки.

Кроме этого, налоговая может применить санкции в виде штрафа, который равен 20% от не перечисленной суммы. Однако она это может сделать если докажет, что неуплата произведена умышленно.

Если субъект бизнеса подал декларацию в срок и указан в ней верный размер налога, но не перечислил его, то ФНС может начислить только пени. Штраф за перечисление авансовых платежей не вовремя наложить нельзя.