Содержание

- Что такое УПД

- Электронный УПД: универсальный формат для трех типов документов

- Как заполнять электронный файл документа, зависит от его функции

- Особенности формата

- Что такое универсальный передаточный документ (УПД) и кто его применяет

- Как заполнить УПД

- Пример заполнения УПД со статусом 1

- УПД: обмен в «1С:Бухгалтерии 8» (ред. 3.0)

- Нормативное правовое регулирование применения нового формата счета-фактуры

- Как выставить электронный УПД в «1С:Бухгалтерии 8» (ред. 3.0)

- Как получить электронный УПД в «Бухгалтерии 8» (ред. 3.0)

- Получение и отражение в учете входящего УПД

- Обработка подтверждения оператора об отправке УПД

- Формирование и отправка продавцу извещения о получении УПД и информации о сделке

- Что меняется

- Что нового в формате

- Как перейти на новый формат

- С 1 января 2020 обновится формат электронных документов

- Универсальный передаточный документ вместо товарной накладной

- Универсальный передаточный документ: официальная форма

- Оформление УПД вместо товарной накладной

- Рекомендации по заполнению универсального передаточного документа: 9 главных правил

- Что такое УПД и для чего он нужен?

- Преимущества передаточного универсального акта

- Рекомендации по заполнению формы УПД

>

Универсальный передаточный документ

Что такое УПД

УПД — это универсальный передаточный документ. Его особенность — многофункциональность, благодаря которой можно заметно уменьшить объем документооборота.

Бумажный УПД: применение и оформление

На бумаге его можно использовать вместо:

- пакета «счет-фактура + первичный документ»;

- первичного документа.

С помощью УПД можно оформить:

- поставку товаров, услуг или работ;

- передачу имущественных прав.

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и документооборота. УПД является основанием для налогового и бухгалтерского учета, о чем говорится в письме ФНС от 21.10.2013 № ММВ-20-3/96@. Закон не обязывает использовать универсальный передаточный документ вместо товарной накладной, акта или пакета документов, включающего счета счет-фактуру и первичный учетный документ.

Письмо ФНС от 21.10.2013 № ММВ-20-3/96@ предлагает использовать форму УПД, которая может быть дополнена реквизитами по вашему желанию.

Электронный УПД: универсальный формат для трех типов документов

Возможность составить УПД в электронном виде появилась благодаря формату, утвержденному Приказом ФНС от 24.03.2016 № ММВ-7-15/155@. Формат электронного документа применяется шире, чем бумажный УПД. Пользователь сам выбирает, какие реквизиты заполнить и какую функцию выбрать для файла электронного документа, которая и определит тип полученного документа:

- СЧФ — счет-фактура;

- СЧФДОП — универсальный передаточный документ;

- ДОП — первичный документ, например, накладная или акт.

Составитель документа заполняет обязательные реквизиты в зависимости от выбранной функции, ведь для счета-фактуры и первичных документов они разные.

Документы с функциями СЧФДОП (УПД) или ДОП (первичный документ) подписывают и отправитель, и, как правило, получатель. Акт по длящимся услугам часто не подписывается получателем, так как считается, что услуга принята в момент ее оказания.

Документ с функцией СЧФ (счет-фактура) подписывает только отправитель — продавец.

XML-структура документа в формате по приказу ФНС № 155

XML-структура документа в формате по приказу ФНС № 820

Как заполнять электронный файл документа, зависит от его функции

Функция — СЧФ

Реквизиты, которые необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)». Это важно для аутсорсеров и агентов.

Функция — ДОП

В файле документа нужно заполнить реквизиты, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

Функция — СЧФДОП

В файле документа должны быть все сведения, перечисленные выше.

Особенности формата

Если он используется как ДОП или СЧФДОП:

- Может иметь два наименования. Одно — официальное по факту хозяйственной жизни. Второе — о котором договорились контрагенты.

- Есть специальные поля для сведений о перевозчике.

- Требует подписи со стороны покупателя уполномоченным лицом, которое отвечает за оформление первичных документов.

Для всех типов документов

- Можно внести любые дополнительные сведения: вид операции, информация для участника документооборота, дополнения об участниках сделки.

- Сведения об участниках сделки содержат поля:

- код ОКПО;

- структурное подразделение;

- информация для участника документооборота;

- для ИП — ИНН, реквизиты свидетельства о государственной регистрации, ФИО; для ЮЛ — наименование, ИНН, КПП; для иностранного лица, которое не стоит на учете в налоговых органах, — название и другие сведения;

- адрес;

- контактные сведения (номер телефона, e-mail);

- банковские реквизиты.

- Блок «Подписант» включает четыре атрибута: «Область полномочий», «Статус», «Основание полномочий (доверия)», «Основания полномочий (доверия) организации».

«Область полномочий» обязательна для заполнения, выбирается нужное.

Области полномочий подписанта-продавца

Области полномочий подписанта-покупателя

Поле «Статус» заполнять обязательно. Можно указать:

1 — сотрудник продавца;

2 — сотрудник организации, составившей файл продавца;

3 — сотрудник иной уполномоченной организации;

4 — уполномоченное физическое лицо (в том числе ИП).

От выбранного статуса зависит информация в поле «Основание полномочий». Для 1, 2 и 3 это «Должностные обязанности» или другие основания полномочий. Для 4 — основания полномочий, например, доверенность, дата, номер.

Поле «Основание полномочий (доверия)» заполняется, только если статус подписанта — 3.

Обязательно указать, кто подписывает файл документа: физическое лицо, ИП или представитель юрлица. Для физического лица обязательны к заполнению лишь фамилия и имя, для ИП — ИНН, фамилия и имя, а для представителя юрлица — ИНН юрлица, должность, фамилия и имя.

Подписантов может быть несколько.

>Универсальный передаточный документ: кто и когда может применять

Что такое универсальный передаточный документ (УПД) и кто его применяет

УПД — это универсальный счет-фактура, который содержит элементы товарной накладной и акта о приеме-сдаче объектов. Используя УПД, организация может вести бухучет, списывать затраты по налогу на прибыль и заявить налоговый вычет по НДС. Разъяснения по составлению и применению универсального передаточного документа были разработаны в письме ФНС от 21.10.2013 № ММВ-20-3/9. Единой формы нет, и реквизиты УПД можно дополнять, например, добавить специальные условия сделок. Форму УПД на предприятии утверждает руководитель. Документ составляют в электронной форме или на бумажном носителе.

Кто и когда может применять УПД

Работать с УПД могут любые организации и предприниматели, в том числе и те, кто не платит НДС. Например, компании перешли на спецрежим и используют УПД вместо первичного документа, чтобы подтвердить расходы. При этом в документе не нужно заполнять:

- графу 7 «Налоговая ставка»

- графу 8 «Сумма налога, предъявленная покупателю»

С помощью УПД можно оформлять отгрузку товаров, выполнение работ, оказание услуг и передачу имущественных прав. УПД можно использовать при комиссионной торговле для отгрузки товара и оформления продажи.

УПД нельзя применять для исправления ошибок в первичных документах, например, в счет-фактуре. УПД выписывают в день реализации или на следующий день после отгрузки товара.

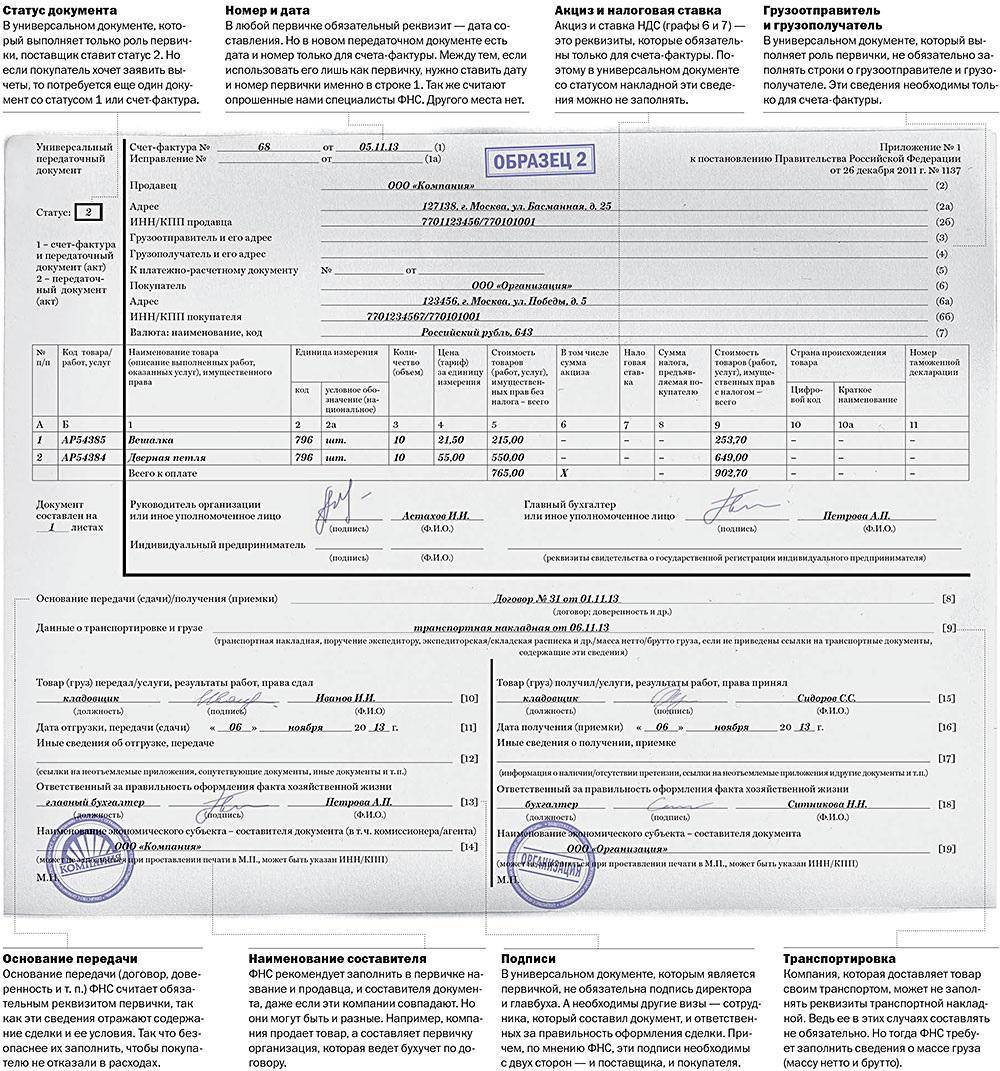

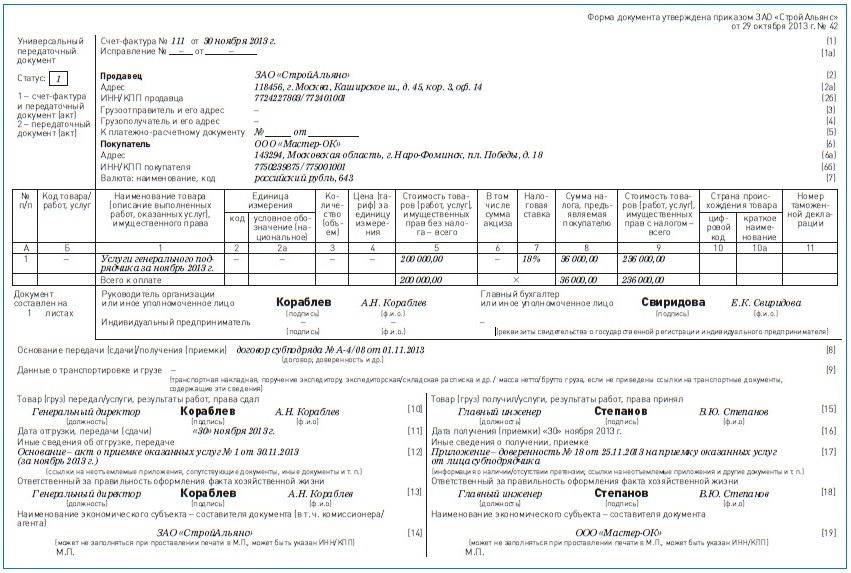

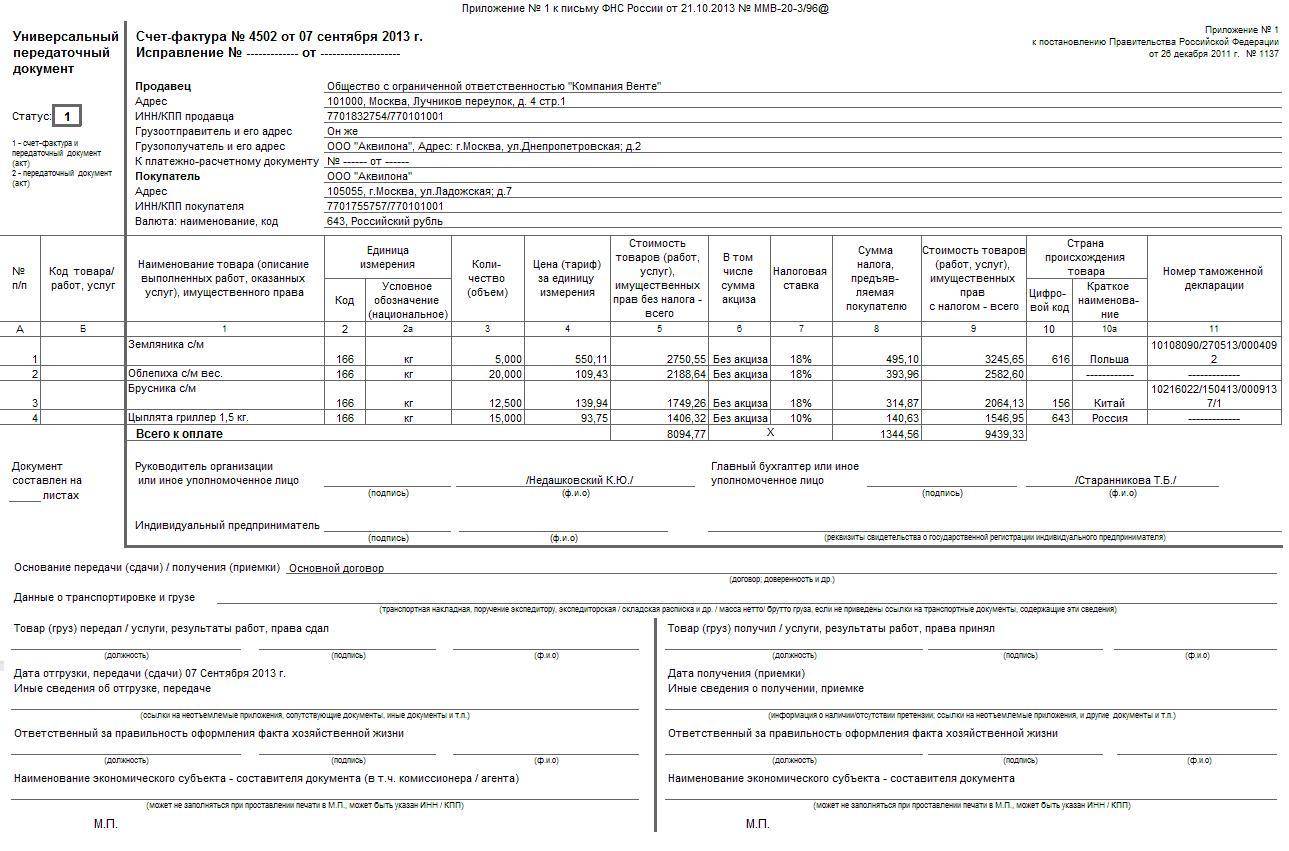

Как заполнить УПД

Статус. Если организация решила использовать УПД, ей нужно определиться со статусом документа. Ему присваивается статус 1, если УПД выписывают вместо счет-фактуры и первичного документа. В УПД заполняют все обязательные реквизиты для счет-фактуры и для первичных документов.

Статус 2 присваивают универсальному передаточному документу, если его собираются использовать только как первичку. А строки, которые заполняются для счет-фактуры, можно оставлять пустыми или ставить прочерки. Обычно УПД со статусом 2 применяют упрощенцы, ведь они не платят НДС.

Реквизиты, которые повторяют бланк счет-фактуры, заполняются по правилам заполнения счет-фактуры. Часть, которая дублирует товарную накладную, — по правилам оформления накладных.

Читайте подробнее:

Счет-фактура: правила заполнения

Правила заполнения бланка накладной

Подпись и печать. В отличие от счета-фактуры на УПД стоит реквизит «М. П.», но ставить печать необязательно. Даже если на документе не будет печати, покупатель может использовать УПД для вычета по НДС и для подтверждения расходов на прибыль.

Как подписывают УПД продавец и покупатель

|

Сторона |

Номер строки |

Кто подписывает |

|

Продавец |

Строка 10 «Товар (груз) передал/услуги, результаты работ, права сдал» |

Сотрудник, ответственный за отгрузку или уполномоченный представитель ставит подпись с фамилией и инициалами. Если этот сотрудник одновременно подписывает счет-фактуру от имени руководителя или главного бухгалтера, то указывает сведения о должности, фамилии, имени и отчестве без подписи. |

|

Строка 13 «Ответственный за правильность оформления факта хозяйственной жизни» |

Сотрудник, ответственный за правильное оформление сделки, операции со стороны продавца ставит подпись с фамилией и инициалами. Если сотрудник уже расписался за руководителя, главбуха или по строке «Товар (груз) передал/услуги, результаты работ, права сдал», подпись можно не повторять и только указать сведения о должности, фамилию и инициалы. Если за правильность оформления операции отвечают несколько лиц, в УПД вводят дополнительную строку для должности, Ф. И. О. и подписи второго ответственного лица. |

|

|

Покупатель |

Строка 15 «Товар (груз) получил/услуги, результаты работ, права принял» |

Сотрудник, который получает товар или уполномочен принимать услуги, результаты работ либо имущественные права от имени покупателя или заказчика, подписывает документ, ставит фамилию и инициалы. |

Чтобы уполномоченный сотрудник мог подписывать УПД вместо директора и главбуха, руководитель издает приказ о праве подписи в произвольной форме. В приказе он указывает срок, в течение которого сотрудник имеет право подписи.

На УПД ставится только «живая» подпись, применение факсимиле недоступны. Если в документооборот попал УПД с факсимильной подписью, то организация не может поставит НДС к вычету. Организация, которая использует электронный документооборот, УПД подписывает электронной подписью. Чтобы не попасть в сложную ситуацию с подписью УПД и вычетами по НДС, передайте бухгалтерию на аутсорс и сократите расходы на штатного сотрудника. Сравните, насколько сейчас это стало выгодно.

Дата выписки УПД. В форме могут быть зафиксированы три даты:

- в строке 1 «Счет-фактура» — дата составления УПД;

- в строке 11 «Дата отгрузки, передачи (сдачи)» — дата совершения хозяйственной операции, например, дата передачи товаров продавцом покупателю;

- в строке 16 «Дата получения (приемки)» — дата подтверждения принимающей стороной, что обязательства по договору исполнены, например, дата приемки товаров покупателем или дата подписания заказчиком акта приемки-передачи выполненных работ.

Как регистрировать, корректировать и хранить документ

Исправление ошибок зависит от статуса документа. Если ошиблись в УПД со статусом 1 и при этом нельзя принять НДС к вычету, тогда выпишите новый документ. В строке (1а) укажите порядковый номер и дату исправления. В новом УПД проставьте статус 1, а документ составьте так, как положено исправлять счет-фактуру.

УПД со статусом 2. Когда УПД используете как первичный документ, ошибку зачеркните и сверху внесите исправленный текст. Или выпишите новый УПД с правильными данными.

Читайте подробнее: Счет-фактура на аванс: правила заполнение и исправления

Регистрация УПД у продавца. УПД, в котором заполнены все обязательные реквизиты счета-фактуры, независимо от статуса, продавец регистрирует в книге продаж за тот квартал, когда была реализация. Если УПД используют в качестве счетов-фактур, его можно нумеровать в единой хронологии с обычными счетами-фактурами.

Регистрация УПД у покупателя происходит в хронологическом порядке в книге покупок. УПД, в которых не заполнены обязательные реквизиты счета-фактуры, в книге покупок регистрировать нельзя.

Хранение УПД. Поскольку универсальный передаточный инструмент участвует в начислении налогов, его нужно хранить 4 года. Четыре года отсчитывают после отчетного периода, когда документ в последний раз использовали для расчета и уплаты налога, составления отчетности. По истечении этого срока УПД подлежит утилизации.

Пример заполнения УПД со статусом 1

ООО «Аргамак К» и ООО «Восход» заключили договор на поставку партии шоколадных конфет 800 упаковок, стоимостью 1 200 000 рублей, в том числе НДС – 200 000 рублей. Согласно учетной политике компания «Аргамак К» оформляла документы, связанные с реализацией товаров, с помощью универсального передаточного документа.

31 октября 2019 года товар был отгружен покупателю. В этот же день бухгалтер ООО «Аргамак К» выставил УПД № 144 и зарегистрировал выставленный документ в книге продаж за 3 квартал 2019 года. В графе 3 «Номер и дата счета-фактуры продавца» бухгалтер указал номер 144 и дату 31 октября 2019 года.

Бухгалтерия ООО «Восход» оприходовала конфеты 31 октября 2019 года и зарегистрировала УПД в книге покупок. В графах 3 «Номер и дата счета-фактуры продавца» и 8 «Дата принятия на учет товаров (работ, услуг, имущественных прав)» указала 31 октября 2019 года.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

УПД: обмен в «1С:Бухгалтерии 8» (ред. 3.0)

Утверждение нового формата счета-фактуры было вызвано не внесением каких-либо изменений в показатели счета-фактуры, но правом налогоплательщика указывать в нем (при условии сохранения формы) дополнительную информацию, в том числе реквизиты первичного документа. Новый формат можно использовать как счет-фактуру, первичный учетный документ, универсальный передаточный документ (УПД). Для БУХ.1С на примере «1С:Бухгалтерии 8» редакции 3.0 эксперты 1С рассказали, как получить электронный счет-фактуру и первичный документ об оказании длящейся услуги по аренде.

Утверждение нового формата счета-фактуры было вызвано не внесением каких-либо изменений в показатели счета-фактуры, но правом налогоплательщика указывать в нем (при условии сохранения формы) дополнительную информацию, в том числе реквизиты первичного документа. Новый формат можно использовать как счет-фактуру, первичный учетный документ, универсальный передаточный документ (УПД). Для БУХ.1С на примере «1С:Бухгалтерии 8» редакции 3.0 эксперты 1С рассказали, как получить электронный счет-фактуру и первичный документ об оказании длящейся услуги по аренде.

Нормативное правовое регулирование применения нового формата счета-фактуры

Формат электронного счета-фактуры с дополнительной информацией (по сути, формат УПД) утвержден приказом ФНС России от 24.03.2016 № ММВ-7-15/155@ (далее — Приказ № 155). Документ зарегистрирован в Минюсте России 21.04.2016 (№ 41888), вступил в силу с 07.05.2016.

Формат универсального передаточного документа, может выполнять функции:

- счета-фактуры;

- счета-фактуры и первичного учетного документа (документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг);

- первичного учетного документа.

Формат счета-фактуры с дополнительной информацией, который одновременно является счетом-фактурой, применяемым при расчетах по НДС, и документом об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг) (по сути, формат УПД со статусом «1»), включает в себя:

- файл обмена информации продавца для представления информации продавца, который состоит из счета-фактуры и дополнительных сведений передающей стороны об оформляемой сделке;

- файл обмена информации покупателя для представления дополнительной к счету-фактуре информации покупателя в виде сведений принимающей стороны об оформляемой сделке.

Файл обмена информации покупателя может отсутствовать, если в соответствии с гражданским законодательством Российской Федерации составление двустороннего документа, удостоверяющего передачу-приемку, не требуется.

Поскольку формат универсального передаточного документа является форматом счета-фактуры с дополнительной информацией, то обмен таким электронным документом производится в соответствии с положениями приказа Минфина России от 10.11.2015 № 174, вступившего в силу 01.04.2016.

1С:ИТС

Подробный комментарий о новом формате, его функциях и порядке применения читайте в справочнике «Комментарии к законам, письмам и решениям судов» в разделе «Юридическая поддержка».

Как выставить электронный УПД в «1С:Бухгалтерии 8» (ред. 3.0)

Договором аренды может быть предусмотрено ежемесячное оформление подтверждения факта аренды имущества путем составления двустороннего первичного документа. Согласно разъяснениям ФНС России, в этом случае стороны договора вправе использовать универсальный передаточный документ (УПД) (письмо ФНС России от 24.11.2015 № ЕД-4-15/20487).

Применение электронного УПД с функцией счета-фактуры и первичного учетного документа (утв. приказом ФНС России от 24.03.2016 № ММВ-7-15/155@) должно быть согласовано сторонами договора.

Прежде всего коротко рассмотрим порядок выставления электронного УПД в «1С:Бухгалтерии 8» редакции 3.0.

Пример

Организация-арендодатель (ООО «Одежда и обувь») по согласованию с контрагентом-арендатором (ООО «Стиль») применяет электронный УПД с функцией счета-фактуры и первичного учетного документа, утв. приказом ФНС России от 24.03.2016 № ММВ-7-15/155@. Услуга по аренде помещения фактически оказывалась в феврале 2017 года. Электронный счет-фактура № 2 от 28.02.2017 по услуге аренды помещения был выставлен ООО «Одежда и обувь» и получен ООО «Стиль» 07.03.2017.

Для того чтобы продавцу выставить электронный УПД с функцией счета-фактуры и документ об оказании длящейся услуги в программе, продавец (ООО «Одежда и обувь») должен выполнить следующие действия*:

1. Сформировать, подписать и отправить универсальный передаточный документ.

2. Обработать подтверждение оператора о получении УПД.

3. Получить от покупателя информацию об оформляемой сделке.

Примечание:

* Все рисунки в выполнены в редакции 3.0 программы «1С:Бухгалтерия 8» в интерфейсе «Такси».

Перед формированием в программе «1С:Бухгалтерия 8» редакция 3.0 универсального передаточного документа в электронной форме необходимо создать и провести документ учетной системы Реализация (акт, накладная) с видом операции Услуги (акт), а также документ Счет-фактура выданный (раздел Продажи — подраздел Продажи).

Поскольку длящаяся услуга по аренде помещения оказывалась в феврале, то в учете она подлежит отражению последним днем того периода, к которому относится, вне зависимости от даты составления первичного учетного документа (Рекомендация Р-62/2015-КпР (принята 20.05.2015); письмо Минфина России от 28.04.2016 № 03-03-06/1/24705; п. 5 и п. 12 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н).

Так как в документе Реализация (акт, накладная) присутствует только одна дата и в качестве даты отражения операции в учете, и в качестве даты формирования первичного учетного документа, то в строке с номером и датой документа в поле от целесообразно указать дату 28.02.2017.

Для того чтобы внести в электронный УПД необходимую информацию, относящуюся к первичному учетному документу, нужно перейти по гиперссылке Реквизиты продавца и покупателя и заполнить открывшуюся форму.

1С:ИТС

Пошаговую инструкцию по выставлению электронного УПД с функцией счета-фактуры и документа об оказании длящейся услуги в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Обмен электронными документами» в разделе «Бухгалтерский и налоговый учет».

Как получить электронный УПД в «Бухгалтерии 8» (ред. 3.0)

Больше всего вопросов вызывает порядок получения электронного УПД. Рассмотрим подробно, как в программе «1С:Бухгалтерия 8» редакции 3.0 получить электронный УПД с функцией счета-фактуры и документа об оказании длящейся услуги.

В программе «1С:Бухгалтерия 8» редакции 3.0 при получении от продавца электронного документа (УПД) с функцией счета-фактуры и документа об оказании длящейся услуги покупатель должен выполнить следующие действия:

1. Получить и отразить в учете входящий УПД.

2. Обработать подтверждение оператора об отправке УПД.

3. Сформировать и отправить продавцу информацию об оформляемой сделке.

Получение и отражение в учете входящего УПД

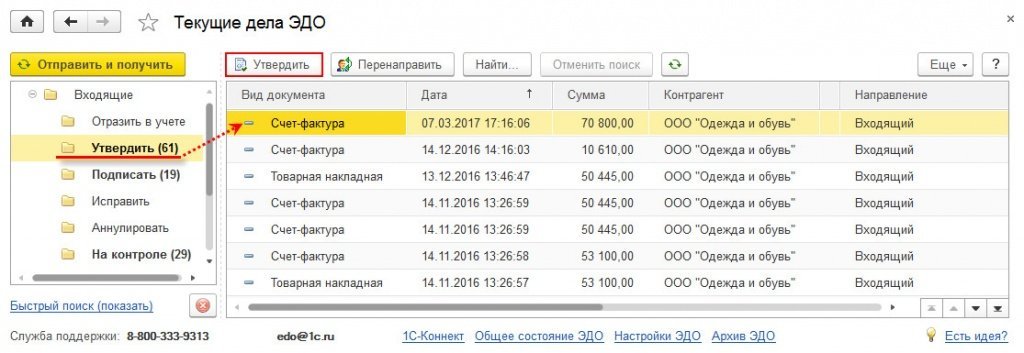

Получение от продавца (арендодателя) электронного УПД с функцией счета-фактуры и первичного учетного документа об оказании длящейся услуги по аренде производится:

- при выполнении команды Отправить и получить электронные документы из раздела Администрирование — Сервис или из раздела Руководителю — Сервис в зависимости от настроек панели навигации;

- по команде Отправить и получить из формы списка документов Текущие дела ЭДО, открываемого по гиперссылка панели команд Текущие дела ЭДО (см. рис. 1) (раздел Администрирование — Сервис или раздел Руководителю — Сервис, или раздел Покупки — Сервис).

В программе можно установить расписание получения электронных документов, выполнив соответствующую настройку параметров обмена электронными документами с контрагентами (раздел Администрирование — гиперссылка Обмен электронными документами).

Полученный электронный УПД автоматически помещается в папку Утвердить формы списка документов Текущие дела ЭДО (см. рис. 1).

Кроме того, поступивший электронный УПД, как и все полученные и отправленные электронные документы, отражается в списке Архив ЭДО, открываемом по гиперссылке панели команд Архив ЭДО (раздел Администрирование — Сервис) или по гиперссылке Архив ЭДО внизу формы Текущие дела ЭДО.

Перейти в форму просмотра поступившего документа можно с помощью двойного щелчка по активной строке списка документов Текущие дела ЭДО (см. рис. 1) или Архив ЭДО.

На соответствующих закладках формы просмотра поступившего электронного универсального передаточного документа отражается информация о подписях и статусах электронного документа, а также текст сопроводительной записки при ее наличии.

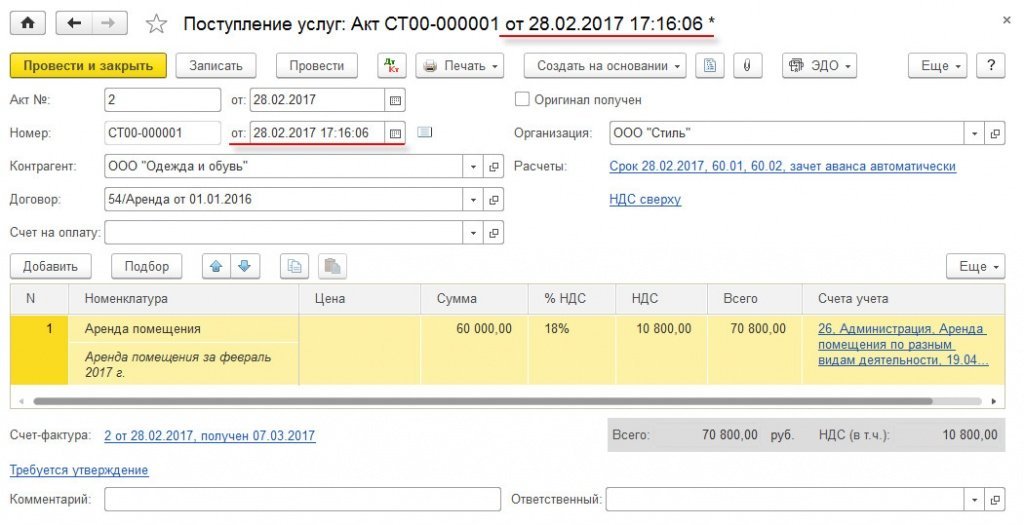

Одновременно на основании полученного электронного УПД создаются два новых документа учетной системы Поступление (акт, накладная) и Счет-фактура полученный.

Открыть новый документ Поступление (акт, накладная) можно:

- по гиперссылке в строке Документ учета из формы просмотра поступившего электронного УПД, выбрав соответствующий документ из открывающегося списка;

- из формы учета полученных документов Поступление (акты, накладные) (раздел Покупки — подраздел Покупки).

В новом документе Поступление (акт, накладная), сформированном на основании полученного электронного УПД, будут автоматически заполнены сведения о:

- реквизитах полученного документа (номер и дата составления);

- продавце (поле Контрагент);

- стоимости услуги по аренде помещения за февраль 2017 года и сумме предъявленного входного НДС.

Перед проведением документа Поступление (акт, накладная) необходимо заполнить поле Договор.

Текущее состояние обменного процесса в отношении полученного электронного УПД отражается в информационной строке документа, где будет указано, что Требуется утверждение.

Обратите внимание, поскольку электронный документ поступил в организацию 07.03.2017, то и новый документ учетной системы Поступление (акт, накладная) будет автоматически сформирован датой 07.03.2017. В то же время, поскольку услуга по аренде помещения фактически оказывалась в феврале (о чем свидетельствует и содержание графы Номенклатура табличной части), то в учете арендатора такая услуга должна отражаться в периоде ее оказания независимо от даты выставления и получения соответствующего первичного учетного документа (Рекомендация Р-62/2015-КпР (принята 20.05.2015), письма Минфина России от 27.07.2015 № 03-03-05/42971, от 28.04.2016 № 03-03-06/1/24705). Поэтому необходимо в автоматически сформированном документе Поступление (акт, накладная) вручную заменить дату в поле от в строке с номером и датой регистрации документа в учетной системе на 28.02.2017 (рис. 2).

Также в учетной системе на основании поступившего электронного УПД будет автоматически сформирован документ Счет-фактура полученный, гиперссылка на который появится в строке документа Поступление (акт, накладная) после заполнения поля Договор.

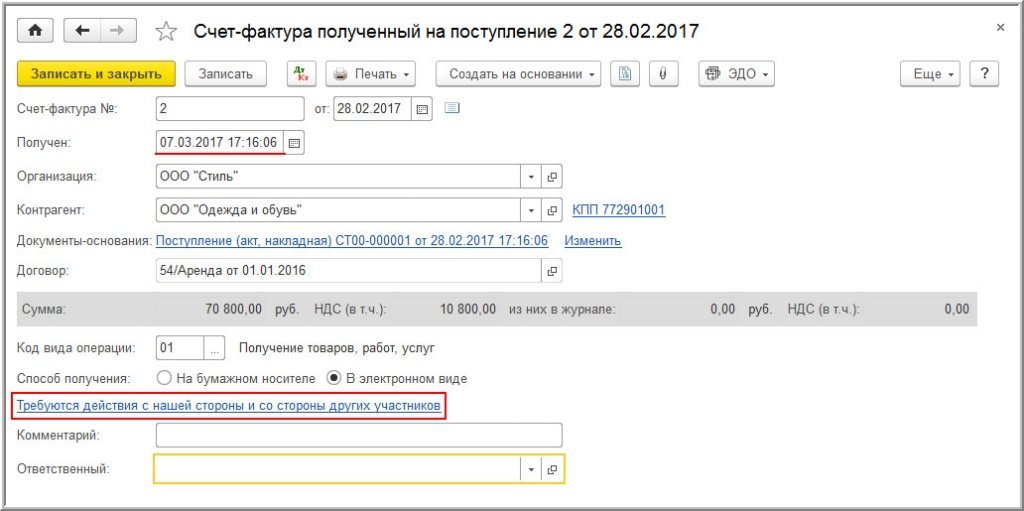

Перейти в новый документ Счет-фактура полученный (рис. 3) можно:

- по гиперссылке из документа Поступление (акт, накладная);

- по гиперссылке в строке Документ учета из формы просмотра поступившего электронного УПД, выбрав соответствующий документ из открывающегося списка;

- из формы учета полученных документов Счета-фактуры полученные (раздел Покупки — подраздел Покупки).

В новом документе Счет-фактура полученный, сформированном на основании полученного электронного УПД, будут автоматически заполнены сведения о:

- продавце (поле Контрагент);

- номере и дате составления входящего счета-фактуры (поля Счет-фактура № и от);

- стоимости приобретенных товаров (работ, услуг) и сумме предъявленного НДС.

В поле Получен будет проставлена дата фактического поступления в организацию файла электронного счета-фактуры (электронного УПД), т. е. 07.03.2017.

Дата получения файла электронного счета-фактуры (электронного УПД) регламентируется законодательством и определяется по подтверждению оператора ЭДО (п. 1.11 Порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи, утв. приказом Минфина России от 10.11.2015 № 174н, далее — Порядок обмена). Поэтому в документ Счет-фактура полученный никакие изменения в поле Получен не вносятся, в отличие от ручной корректировке даты в поле от документа Поступление (акт, накладная) (см. рис. 2).

В строке Документы-основания будет размещена гиперссылка на соответствующий документ поступления, автоматически сформированный также на основании поступившего электронного УПД.

В строке Способ получения будет проставлена отметка для значения В электронном виде.

Текущее состояние обменного процесса в отношении полученного электронного УПД будет отражено в информационной строке документа Счет-фактура полученный, где будет указано, что Требуются действия с нашей стороны и со стороны других участников (рис. 3).

Счет-фактура № 2 от 28.02.2017 по услуге аренды помещения за февраль месяц, фактически полученный покупателем (арендатором) 07.03.2017, будет зарегистрирован в книге покупок за I квартал 2017 года.

Обратите внимание, согласно пункту 1.1 статьи 172 НК РФ при получении счета-фактуры покупателем от продавца товаров (работ, услуг), имущественных прав после завершения налогового периода, в котором эти товары (работы, услуги), имущественные права приняты на учет, но до срока представления налоговой декларации по НДС, покупатель вправе принять к вычету сумму НДС в отношении таких товаров (работ, услуг), имущественных прав с того налогового периода, в котором указанные товары (работы, услуги), имущественные права были приняты на учет.

В случае если счет-фактура по услуге аренды помещения, например, за март 2017 года, будет фактически получен покупателем (арендатором) с опозданием, т. е. в начале апреля (следующего налогового периода по НДС), то покупатель, отразив операцию по аренде помещения за март последним днем месяца (31.03.2017), будет вправе заявить на основании такого счета-фактуры налоговый вычет, начиная с I квартала 2017 года.

Подробную информацию о том, какие действия необходимо выполнить покупателю со своей стороны в отношении поступившего документа, а также о требуемых действиях со стороны других участников обмена, можно увидеть в форме Электронные документы (Таблице состояния), открываемой по гиперссылке информационной строки или по команде Открыть электронные документы из списка команд, открываемого по кнопке ЭДО, документа Поступление (акт, накладная) (рис. 2) или Счет-фактура полученный (рис. 3).

Обработка подтверждения оператора об отправке УПД

Покупатель получает от оператора ЭДО не только входящий УПД, но и подтверждение даты отправки файла УПД ему оператором.

Наличие такого служебного документа предусмотрено подпунктом «в» пункта 2.6 Порядка обмена.

Дата отправления, указанная в этом подтверждении оператора, будет признаваться датой получения файла счета-фактуры покупателем (п. 1.11 Порядка обмена).

Просмотреть содержимое полученного подтверждения можно, дважды щелкнув по активной строке формы Электронные документы (Таблице состояния).

Дата отправки оператором файла электронного счета-фактуры, указанная в подтверждении, будет отражена в строке Получен документа Счет-фактура полученный (рис. 3).

При формировании нового документа Счет-фактура полученный (рис. 3) на основании поступившего электронного счета-фактуры (электронного УПД) программа автоматически проставляет в поле Получен дату формирования документа учетной системы. Как правило, подтверждение оператора ЭДО поступает одновременно с файлом счета-фактуры, и дата, указанная в подтверждении оператора ЭДО, совпадает с датой формирования документа Счет-фактура полученный. Если после получения подтверждения оператора ЭДО указанная в этом подтверждении дата отправки файла счета-фактуры оператором покупателю будет иной, то дата, изначально указанная в поле Получен, будет автоматически скорректирована.

Формирование и отправка продавцу извещения о получении УПД и информации о сделке

После получения подтверждения оператора ЭДО об отправке файла УПД покупатель должен сформировать, подписать и отправить извещение о получении подтверждения оператора ЭДО о направлении ему счета-фактуры (пп. «б» п. 2.12 Порядка обмена).

Кроме того, если в соответствии с пунктом 2.9 Порядка обмена покупатель и продавец согласовали необходимость формирования и отправки извещения о получении счета-фактуры (УПД), то покупатель также должен сформировать, подписать и отправить следующие документы после получения:

- входящего электронного УПД — извещение о получении для продавца,

- подтверждения оператора ЭДО об отправке продавцу извещения о получении УПД — извещение о получении подтверждения оператора ЭДО о направлении продавцу извещения о получении УПД (пп. «б» п. 2.13 Порядка обмена).

В данном примере стороны исключили из обмена извещение покупателя о получении счета-фактуры (УПД).

Формирование извещения о получении подтверждения оператора ЭДО происходит в программе автоматически.

Если у текущего пользователя есть право подписи и сертификат подписи установлен на компьютере, то служебные документы будут сразу автоматически подписаны.

В случае если права подписи у пользователя нет, программа направит сформированные электронные документы на подпись лицу, имеющему такое право.

Подписать сформированные электронные извещения можно:

- из формы Электронные документы (Таблицы состояния), выполнив команду Подписать или Подписать и Отправить (в зависимости от настроек порядка отправки электронных документов);

- по кнопке Подписать и отправить из папки Подписать списка Текущие дела ЭДО, открываемого по гиперссылке Текущие дела ЭДО (раздел Администрирование — Сервис или раздел Руководителю — Сервис, или раздел Продажи — Сервис).

Непосредственная отправка сформированных и подписанных электронных документов зависит от того, как выполнена настройка электронного обмена.

Если в настройке параметров обмена электронными документами (раздел Администрирование — гиперссылка Обмен электронными документами) в строке Отложенная отправка электронных документов отсутствует флаг, то подписанный электронный документ будет незамедлительно автоматически направлен оператору ЭДО.

Если такой флаг присутствует, то фактическая отправка подготовленных электронных документов будет производиться при выполнении соответствующих команд, например:

- при выполнении команды Отправить и получить электронные документы из раздела Администрирование — Сервис или из раздела Руководителю — Сервис в зависимости от настроек панели навигации;

- по команде Отправить и получить из формы списка документов Текущие дела ЭДО, открываемого по гиперссылка панели команд Текущие дела ЭДО (раздел Администрирование — Сервис или раздел Руководителю — Сервис, или раздел Продажи — Сервис);

- из формы Электронные документы (Таблицы состояния) при выполнении команды Отправить в поле Действия с нашей стороны или команды Отправить и получить электронные документы из списка команд, открываемого по кнопке Еще.

Можно установить расписание отправки электронных документов, выполнив соответствующую настройку параметров обмена электронными документами с контрагентами (раздел Администрирование — гиперссылка Обмен электронными документами).

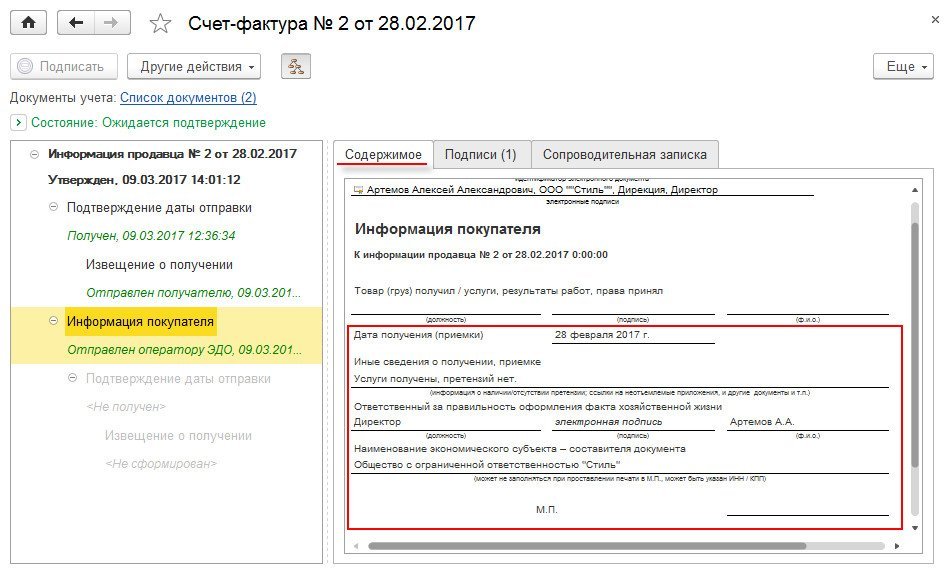

Если претензий к показателям УПД у покупателя нет, то он утверждает полученный документ. Именно после утверждения поступившего УПД автоматически формируется соответствующая информация покупателя.

Утвердить УПД (информацию продавца) покупатель может:

- по кнопке Утвердить из списка документов Текущие дела ЭДО;

- выполнив команду Утвердить из формы Электронные документы (Таблицы состояния).

Утвердить и подписать поступивший электронный УПД можно и по кнопке Подписать из формы просмотра поступившего электронного УПД.

После утверждения УПД (информации продавца) формируется УПД (информация покупателя).

Сформированную информацию покупателя необходимо подписать и отправить продавцу. Эти процедуры выполняются в порядке, предусмотренном для подписания и отправки всех электронных документов.

Дважды щелкнув по активной строке формы Электронные документы (Таблицы состояния), можно перейти в режим просмотра сформированной информации покупателя (рис. 4).На соответствующих закладках формы просмотра УПД (информации покупателя) отражается информация о подписях и статусах электронного документа, а также текст сопроводительной записки при ее наличии.

После отправки оператору УПД (информации покупателя) покупатель (арендатор) должен:

- получить от оператора ЭДО подтверждение о получении УПД (информации покупателя);

- подписать и отправить оператору ЭДО автоматически сформированное извещение о получении подтверждения.

На этом обмен электронным УПД у покупателя завершается.

В форме просмотра документа УПД можно удостовериться, что документ подписан обеими сторона сделки. Перейти в режим просмотра можно:

- дважды щелкнув по активной строке формы Электронные документы (Таблицы состояния);

- пройдя по гиперссылке строки состояния электронного обмена или выполнив команду Просмотреть электронный документ из списка команд по кнопке ЭДО документа Поступление (акт, накладная).

После завершения обмена электронным УПД в строке состояния документа Поступление (акт, накладная) будет отражена информация ЭДО завершен.

Аналогичная информация ЭДО завершен будет отражена в строке состояния документа Счет-фактура полученный

От редакции. Приглашаем в 1С:Лекторий на лекции экспертов 1С по вопросам ЭДО: 18 мая состоится лекция «Применение новых форматов УПД и УКД, реализация в «1С:Бухгалтерии 8″ (ред. 3.0)», а 15 июня — «1С-ЭДО -нормативное регулирование обмена электронными документами, возможности «1С:Бухгалтерии 8″(ред. 3.0)». Подробнее см. на сайте 1С:ИТС на странице 1С:Лектория.

>С 1 января УПД и счета‑фактуры можно выставлять только в новом формате

Что меняется

До 1 января 2020 года электронные первичные документы, формы УПД и счета-фактуры можно создавать по двум форматам:

- в старом, который закреплён в приказе ФНС от 24.03.2016 № ММВ-7-15/155@ (далее — приказ 155),

- и новом, который утверждён приказом ФНС от 19.12.2018 № ММВ-7-15/820@ (далее — приказ 820).

1 января 2020 года приказ 155 утратит силу, создавать счета-фактуры и УПД можно будет только в новом формате. В старом формате они не будут соответствовать требованиям закона (п. 1 ст. 169 НК РФ).

Документы в старом формате, который вы выставили до 1 января 2020 года, ФНС будет принимать до конца 2022 года. В 2023 году приёмные комплексы перестанут обрабатывать электронные счета-фактуры и УПД со счётом-фактурой в старом формате. Вы сможете представить только печатную форму документа.

Что нового в формате

Изменения, связанные с маркировкой

В электронных формах УПД по новому формату можно зафиксировать коды товара. Для прослеживаемой импортной продукции выделены поля под регистрационный номер партии товара и его количество.

В одном документе могут быть либо прослеживаемые, либо маркируемые товары, так как в названии файла указывается соответствующий префикс.

Изменения, связанные с закупками

Федеральное казначейство санкционирует все расходы получателей бюджетных средств. Чтобы отслеживать оплату по закупкам, в документах указывается, в частности, информация по контракту.

В формате по приказу 155 это был только идентификатор госконтракта (таблица 5.9). В новом формате УПД появился новый блок (таблица 5.10), куда заносятся дата и номер госконтракта, номер лицевого счета продавца, наименование территориального органа Федерального казначейства и другие реквизиты.

Изменения, влияющие на обработку документов

С первичными документами в новом формате проще работать пользователям ЭДО и контролирующим органам. Участники сделки могут договориться о структуре информационных полей и заполнять документы по этой структуре. Стало удобнее отражать дату оказания услуг, выполнения работ или поставки товаров. Характеристику, сорт, артикул и код товара вынесли в отдельные поля — теперь система ЭДО может автоматически обработать эти данные.

Все изменения в формате и требования по заполнению отражены в приказе 820.

Как перейти на новый формат

Изменения формата УПД поддерживают операторы ЭДО и разработчики учётных систем. Чтобы работать в актуальном формате, пользователям нужно до 1 января 2020 года установить обновления.

Если вы обмениваетесь документами через Контур.Диадок, то ваши шаги будут зависеть от варианта интеграции.

Как перейти на новый формат в Диадоке

| Чем пользуетесь | Что делать |

|---|---|

| Модуль для 1С | Скачайте обновление, нажав кнопку в интерфейсе модуля |

| Интеграция через API или коннектор | Следуйте рекомендациям |

| Веб-версия | Обменивайтесь документами, как обычно. Всё уже настроено |

Если вы работаете в другой системе ЭДО и ещё не установили обновление, уточните у оператора, как это сделать.

С 1 января 2020 обновится формат электронных документов

С 1 января 2020 года создавать универсальные передаточные документы (УПД), счета-фактуры и первичные документы нужно в формате, который утвержден приказом ФНС России от 19.12.2018 № ММВ-7-15/820. Прежний электронный формат утратит силу.

Ольга Демина, эксперт по электронному документообороту компании СКБ Контур

Поясним ситуацию. Сейчас действуют два формата для формирования электронных документов. Они утверждены разными приказами ФНС России:

С 1 января 2020 года счета-фактуры, созданные в старом формате перестанут соответствовать требованиям Налогового кодекса (ст. 169 НК РФ). Для выпуска электронных счетов-фактур и УПД нужно использовать только новый формат, доведенный Приказом 820. Работать с ним может оказаться удобнее. Например, в обновленном формате сорт, артикул, код товаров вынесены в отдельные поля, что позволит ускорить обработку информации в системах электронного документооборота (ЭДО).

Налоговое ведомство до конца 2022 года продолжит принимать документы, ранее созданные по старому формату. С 2023 года обработка старых образцов прекратится полностью.

Как поступить, если в 2019 году компания выставила счет-фактуру по старому формату, а в 2020 году потребовались исправления? Использовать формат, утвержденный Приказом 820. Как действовать, если в 2020 году выставили счет-фактуру по новому формату, но цена товара изменилась и требуются корректировки? Формировать корректировочный счет-фактуру по формату, который доведен приказом ФНС России от 13 апреля 2016 № ММВ-7-15/189. Этот документ продолжает действовать в прежней редакции.

Смена формата при введении УПД. Форматы документов для ЭДО меняли и прежде. В июле 2017 года ввели в оборот УПД. Тогда и появился Приказ № 155, которым заменили ранее действовавший приказ ФНС России от 04.03.2015 г. № ММВ-7-6/93.

Появление УПД, отметим, – шаг вперед в электронном документообороте. В разных хозяйственных ситуациях этот документ может выступать в разных ролях:

- как первичный документ – накладная ТОРГ-12 или акт приемки;

- как счет-фактура;

- именно как универсальный передаточный документ, который объединяет в себе первичку и счет-фактуру и служит закрывающим по хозяйственной операции.

Как именно применять УПД, решает компания, за исключением, пожалуй, поставщиков розничных сетей. Им придется формировать те документы, что принимает сеть. Но в любом случае УПД позволит сэкономить за счет сокращения масштабов документооборота.

Форму УПД, то есть бумажный документ, компания вправе доработать, внести необходимые реквизиты. Рекомендации по формированию бумажных УПД доведены письмом ФНС России от 21.10.13 № ММВ-20-3/96. Иная ситуация с электронными документами: налоговики не раз сообщали, что документы в электронном виде требуется представлять только по утвержденным ведомством форматам.

Тотальный контроль за движением товаров с 2020 года>>

Почему форматы вновь обновили. Смена форматов в этот раз обусловлена несколькими причинами. Во-первых, введением систем обязательной маркировки и прослеживаемости импортных товаров (в будущем).

В обновленном формате предусмотрены специальные поля, где проставляются идентификаторы маркируемых и прослеживаемых товаров. В названии файла нужно указать соответствующий префикс – PROS или MARK. При этом в одном документе может фигурировать или прослеживаемый, или маркируемый товар.

Важно. Практики нередко путают систему обязательной маркировки товаров с прослеживаемостью. Это разные системы, хотя и схожие по своим целям. Так, маркировка предусматривает физическое нанесение цифрового кода на товары, а прослеживаемость предполагает только идентификацию товаров в документе. Отметим, что для прослеживаемой продукции нормативная база пока не разработана. Подробности можно узнать на сайте ФНС России, именно это ведомство курирует создание системы прослеживаемости.

Во-вторых, при электронном документообороте Федеральному казначейству проще контролировать расходование средств, полученных компаниями из бюджета. Так, чтобы отследить прохождение платежей по закупкам, расширили набор сведений, которые нужно указать в документах: идентификатор госконтракта, его дату и номер, номер лицевого счета продавца, наименование территориального органа Федерального казначейства.

Как применить новый формат. Изменения форматов, как правило, поддерживают разработчики информационных систем и операторы ЭДО. Это касается как веб-версий программного обеспечения, так и интеграционных модулей компаний.

Конкретные действия компании зависят от того, каким образом настроена работа в системе электронного документооборота. Например, при работе через специальные коннекторы для 1С в системе «Диадок» можно скачать обновление прямо через интерфейс. Или оставить техподдержке заявку на обновление, если нет информации о том, что это можно сделать самостоятельно.

Потребуется ли обновить систему под работу в новом формате, лучше уточнить у вашего оператора ЭДО. Сделать это нужно до 1 января 2020 года.

В процессе работы любая компания сталкивается с возрастающим числом обрабатываемых документов: как внутренних, так и внешних (договоры, акты, накладные, счета-фактуры, счета на оплату и т. д.). Когда контроль над документами слабеет, все чаще оказывается, что ту или иную бумагу потеряли или забыли запросить, впору задуматься об автоматизации документооборота. Как организовать обмен электронными документами с контрагентами

Универсальный передаточный документ вместо товарной накладной

Обновление: 29 июня 2017 г.

С 2013 года после вступления в силу нового закона о бухгалтерском учете правила составления первичных документов изменились. Теперь по общему правилу форму первичного документа определяет сама компания или предприниматель. При этом обязательным требованием к такому документа является наличие всех необходимых реквизитов, установленных законом. После появления таких правил стало возможным появление новых форм первичных документов. Широкое применение получил универсальный передаточный документ вместо товарной накладной, акта выполненных работ, услуг и счетов-фактур.

Универсальный передаточный документ: официальная форма

Официальная форма УПД разработана ФНС России и содержит все необходимые реквизиты первичного документа, установленные Законом о бухучете от 06.12.2011 № 402-ФЗ. Она и рекомендации по ее заполнению доведены Письмом ФНС от 21.10.2013 № ММВ-20-3/96.

Официальная форма содержит в себе сведения, необходимые для счета-фактуры и для первичных учетных документов, поэтому может применяться в качестве их полноценной замены. Компании, которые перешли на применение УПД, могут спокойно выдавать их вместо товарных накладных, актов приемки выполнения работ, оказания услуг и счетов-фактур. При условии, что все необходимые показатели УПД заполнены правильно, никаких осложнений с налоговыми органами при принятии этих документов в качестве подтверждающих возникнуть не должно. На основании УПД должны предоставляться и вычеты по НДС, и учитываться расходы для целей налогообложения прибыли.

Оформление УПД вместо товарной накладной

Выдача УПД вместо товарной накладной может происходить двумя способами:

- В УПД отражаются показатели товарной накладной и счета-фактуры.

- В УПД отражаются показатели только товарной накладной, а счет-фактура выставляется отдельно (УПД – накладная).

В первом случае передаточный документ выполняет обе функции: и роль счета-фактуры, и роль первичного документа. Во втором УПД – это только первичный документ. В официальной форме для указания вида УПД предусмотрено специальное поле – «статус», в котором проставляется цифра «1» для первого случая и цифра «2» — для второго.

В зависимости от вида (статуса) передаточного документа по-разному заполняются его графы и строки. Как первичный документ УПД должен содержать информацию о:

- наименовании товара,

- единице измерения товара,

- количестве товара,

- стоимости товара,

- валюте,

- сведения о продавце и покупателе,

- название и дату документа,

- ФИО, должности и подписи, совершивших хозяйственную операцию и ответственных за ее оформление.

Часть этих показателей заносится в УПД в раздел для счета-фактуры, который обрамляется черной рамкой. Графы и строки в этой рамке изменять не допускается. Это требование установлено п. 9 Приложения № 1, утвержденного Постановлением Правительства РФ № 1137 от 26.12.2011, согласно которому форма счета-фактуры должна оставаться неизменной.

Что же касается других показателей, то они могут меняться и дополняться. Хозяйствующие субъекты по своему усмотрению могут вносить в официальную форму новые графы и строки (при условии сохранения формы счета-фактуры в УПД) либо исключать и изменять имеющиеся.

Когда же УПД заполняется по первому варианту, то есть не только как первичный документ, но и как счет-фактура, то показатели счета-фактуры, установленные ст. 169 НК РФ и Постановлением N 1137 от 26.12.2011, должны заполняться в нем полностью. Соответственно заполняются суммы налога, акциза, наименование страны товара и другие обязательные сведения.

Рекомендации по заполнению универсального передаточного документа: 9 главных правил

Универсальный передаточный акт объединяет сразу несколько документов: первичную учетную бумагу и счет-фактуру, отражающую ту или иную операцию. Но в основе УПД лежит сама форма счета-фактуры, дополненная определенными реквизитами.

Все заключается в том, что налогоплательщики не могут самостоятельно разрабатывать данный тип документа в отличие от других форм документов на выполненные работы. (НК РФ ст. 169 п. 8).

Что такое УПД и для чего он нужен?

На основании данного документа ведется бухгалтерский учет, списываются затраты по исчисленному налогу на полученные доходы, заявляется налоговая льгота по НДС.

Подобное объединение основных функций достаточно закономерно и вполне логично, ведь правильное оформление первичных учетных бумаг необходимо для своевременного финансового учета на предприятии.

Что такое оферта? Для чего её нужно составлять? Обо всех тонкостях создания этого документа вы узнаете в статье по ссылке.

Рассмотрим в качества примера некоторые положения НК для предоставления налоговой льготы:

- Счет-фактура – основание, на котором покупатель принимает от основного продавца определенные товары, имущественные права. На основании этого документа начисленные налоги подлежат возврату (вычету).

- Возврату подлежат налоги, выставленные налогоплательщику при покупке товара, имущественных прав в пределах РФ или уплаченные по факту при ввозе определенного вида товара на территорию страны и другие территории, расположенные в пределах юрисдикции, после постановки на учет данных товаров, имущественных прав, учитывая особенности настоящей статьи.

Но только при условии наличия первичных бумаг (НК РФ ст. 127 п. 1).

А вот первичные бумаги при определении налога на полученную прибыль, играют следующую роль:

- Произведенные расходы – затраты, имеющие документальное подтверждение, составленное с учетом требований законодательства РФ или бумаг, оформленных согласно норм делового оборота, используемых в ином государстве в пределах которого данные расходы имели место, и (либо) документов каким-то образом подтверждающих факт данных расходов (НК РФ ст. 252).

- Налоговая льгота – систематизация сведений для вычисления налоговой базы по взносам в государственный бюджет на основе информации, содержащейся в первичных документах (НК РФ ст. 313).

Пример заполненного универсального передаточного документа.

Когда можно применять универсальный документ, вместо каких форм?

Документ можно использовать вместе с первичными стандартными бумагами и соответственно со счетами-фактурами. Применять подобную бумагу можно при оформлении следующих видов операций:

- при предоставлении результатов осуществленной деятельности;

- при выгрузке доставленной продукции;

- при передаче существующих прав на определенное имущество;

- в результате предоставления различных услуг.

В повседневном документообороте не требуется использовать новую форму документа, так как за предпринимателями и крупными компаниями закреплено право на применение других бумаг, отвечающих требованиям ФЗ (ст. 9 №402).

УПД – это счет-фактура, содержащая не только основные реквизиты, но и другие данные:

- товарную накладную;

- товарно-транспортный акт;

- накладную на отпуск товаров на сторону;

- документ о приемке-передаче объектов ОС.

Подробную информацию о том, как выставить счёт на оплату от ИП, вы узнаете из данного материала.

В связи с чем, при реализации продукции с использованием подобной бумаги, предприятие имеет право объединять в ней сведения, отражающиеся в формах ТОРГ-12, М-15, ОС-1, 1-Т.

Можно ли использовать бланк УПД вместо товарной накладной?

Предъявление продавцом универсального передаточного акта вместо счета-фактуры не может служить отказом для предоставления вычета по НДС.

Документ содержит все основные данные счета-фактуры, то есть, по сути, является ее дубликатом, но при этом содержит дополнительные реквизиты остальных первичных бумаг.

В каких случаях может понадобиться уведомление о расторжении договора вы узнаете, прочитав статью по ссылке.

В свою очередь, НК РФ не запрещено заносить в счет-фактуру другие данные, а, следовательно, УПД можно применять в качестве основания для предоставления вычета по НДС.

Образец заполнения УПД.

Преимущества передаточного универсального акта

При составлении налоговой отчетности достаточно удобно использовать подобную бумагу по следующим причинам:

- сокращаются объемы документации;

- уменьшаются трудовые затраты, ведь сокращается время на заполнение, ведение документации;

- снижается объем документов для передачи в ФНС.

Правила составления нотариальной доверенности вы можете посмотреть в этой публикации.

Правильно заполненный УПД будет служить основанием для налогового вычета, либо может использоваться для подтверждения произведенных расходов.

Рекомендации по заполнению формы УПД

Форма акта, вместе с рекомендациями и порядком заполнения, была создана ФНС и предложена к применению в официальном письме.

Рекомендации по заполнению документа:

- Вступительная часть практически аналогична счету-фактуре, лишь с тем отличием, что в акте имеется «Статус», несколько дополнительных граф «Код работ/продукции, услуг» и «№ п/п» и поле, где указывается количество листов документа. «Статус» предполагает на выбор два варианта: передаточный акт и счет-фактура; передаточный документ. Код «Услуг, работ/продукции» указывается: ОКУН, ОКВЭД в отношении услуг и работ; артикул продукции.

- На основании условий сделки, отражаемых в соглашении, при учете затрат применяется несколько либо одна дата, указываемая в строках 16, 1 и 11. Если согласно договору допустимо использовать все даты, то при учете НДС продавец указывает дату отгрузки (стр. 11), а приобретатель – дату приемки (стр. 16).

Даты необходимо проставить во всех строчках, чтобы не возникло вопросов со стороны налоговой.

- В строках 2 «Продавец» и 6 «Покупатель» отражается информация об участниках правоотношений. К примеру, при передаче прав на владение имуществом – пользователя и правообладателя, а при передаче произведенных работ – заказчика и подрядчика. Остальные данные, соответствующие сведениям, содержащимся в счете, заполняются с учетом требований Приложения № 1 к государственному Постановлению 1137.

- В строчке «Основание передачи» отражаются данные о финансовой деятельности и определенных условиях осуществленной сделки с указанием реквизитов договоренности, соглашения либо поручения.

- В строчке «Сведения об основном грузе и транспортировке» указываются данные транспортных документов, складских списков о перемещениях, информации о грузе (комплектации, весе и количестве).

- В строки 10 и 15 заносятся ФИО, должность и подписи соответствующих лиц. Если продукцию передает один и тот же человек, ответственный за подписание фактура, то подпись можно не проставлять, а только внести должность и инициалы.

- Строчка 12 предназначена для занесения сведений об отгрузке. Соответственно в 17 строке «Другие данные о приемке/получении» указываются данные о наличии претензий либо информация о документации.

- В строчках 18 и 13 отображается информация о должностных лицах, ответственных за правильное оформление факта финансовой деятельности с обязательным указанием ФИО.

Также УПД при необходимости можно дополнить другими строчками, к примеру, если в компании ответственность за оформление документов подобного рода лежит на нескольких лицах, разрешено внести сроки 18а и 13а с указанием подписи, инициалов и должности.

- Строчки 19 и 14 предназначены для указания названия и других реквизитов, определяющих финансовых субъектов сделки, которые составили передаточный документ. Здесь может быть отражена информация о должностном лице, ведущем бухгалтерский учет на основании соглашения либо данные об агенте, передающему другой стороне сделки продукцию, приобретенную у продавца, но уже от своего имени.

Эти два реквизита обязательны, но если в бумаге будут проставлены официальные печати с указанием полного наименования всех заинтересованных сторон сделки, то данные строки можно не заполнять.

Где можно скачать бесплатный образец передаточного документа в формате Excel?

Использовать такой бланк в табличном формате Excel довольно неудобно. По ссылке вы можете бесплатно скачать образец документа в виде файла Word.

Образец и правила составления платёжной ведомости на выдачу заработной платы смотрите по ссылке.

Относительно печати, она может и не присутствовать на бланке документа, но только в том случае, если были внесены полностью все необходимые данные первичной документации.

Чистый бланк УПД.

Кто составляет и утверждает акт?

Зачастую УПД составляется в организации для сокращения объемов документооборота и упрощения сделки в процессе приемки-передачи товаров, услуг, имущественных прав.

Ответственность за составления лежит на юридическом и бухгалтерском отделах.

Документ утверждается руководителем, учредителями организации.

Порядок формирования достоверной отчетности в результате присоединения компании указан в Методических рекомендациях относительно формирования отчетности в случае реорганизации предприятий (Приказ Минфина РФ от 2003 года №44н).

Если вам предстоит уйти в декретный отпуск, то нужно правильно составить заявление. Образец заявления на отпуск по уходу за ребёнком вы найдёте в данном материале.

Если вы хотите узнать больше о применении универсального передаточного документа, то посмотрите это видео: