Содержание

Учет денежных средств в бюджетных учреждениях

Счет 0 201 00 000 «Денежные средства учреждения» предназначен для учета бюджетным учреждением движения денежных средств на банковских счетах, в кассе, а также для учета денежных документов и денежных средств в иностранной валюте.

Для учета операций по движению денежных средств применяются следующие счета:

0 201 01 000 «Денежные средства учреждения на банковских счетах»;

0 201 02 000 «Денежные средства учреждения во временном распоряжении»;

0 201 03 000 «Денежные средства учреждения в пути»;

0 201 04 000 «Касса»;

0 201 05 000 «Денежные документы»;

0 201 06 000 «Аккредитивы»;

0 201 07 000 «Денежные средства учреждения в иностранной валюте».

Учет денежных средств на банковских счетах

На счете 1 201 01 000 «Денежные средства учреждения на банковских счетах» учитываются операции по движению денежных средств учреждения в случае проведения указанных операций по счетам, открытым в кредитных организациях (не через органы, осуществляющие кассовое обслуживание исполнения бюджета).

Также на этом счете отражаются операции со средствами, полученными от приносящей доход деятельности.

Счета 2 201 01 000, 3 201 01 000 «Денежные средства учреждения на банковских счетах» используются бюджетными учреждениями для учета средств, полученных из внебюджетных источников, вне зависимости от того, где они находятся (на банковском счете учреждения или на лицевом счете по учету средств от предпринимательской и иной приносящей доход деятельности в органах Казначейства).

Учет операций по движению средств на банковских счетах ведется в Журнале операций с безналичными денежными средствами на основании документов, приложенных к банковским выпискам.

Операции по поступлению денежных средств оформляются следующими бухгалтерскими записями:

1. Поступление денежных средств главному распорядителю, распорядителю, получателю для осуществления платежей в соответствии с бюджетной росписью:

Дебет 0 201 01 510 «Поступления денежных средств учреждения на банковские счета»

Кредит 0 304 04 000 «Внутренние расчеты между главными распорядителями (распорядителями) и получателями средств».

2. Поступление денежных средств, связанное с возникновением долговых обязательств:

Дебет 0 201 01 510 «Поступления денежных средств учреждения на банковские счета»

Кредит 0 301 01 710 «Увеличение задолженности по внутренним долговым обязательствам», Кредит 0 301 02 720 «Увеличение задолженности по внешним долговым обязательствам».

3. Поступление денежных средств на восстановление расходов в погашение дебиторской задолженности:

Дебет 0 201 01 510 «Поступления денежных средств учреждения на банковские счета»

Кредит 0 401 01 200 «Расходы учреждения», Кредит 0 201 04 610 «Выбытия из кассы», Кредит 0 206 00 000 «Расчеты по выданным авансам», Кредит 0 209 00 000 «Расчеты по недостачам», Кредит 0 210 03 660 «Уменьшение дебиторской задолженности по операциям с наличными денежными средствами получателя бюджетных средств», Кредит 0 303 00 000 «Расчеты по платежам в бюджеты».

4. Поступление денежных средств, связанное с зачислением администрируемых учреждением доходов:

Дебет 0 201 01 510 «Поступления денежных средств учреждения на банковские счета»

Кредит 0 205 00 000 «Расчеты с дебиторами по доходам», Кредит 0 401 01 100 «Доходы учреждения».

Операции по выбытию средств со счета оформляются следующими бухгалтерскими записями:

1. Перечисление денежных средств учреждениям, находящимся в ведении главного распорядителя (распорядителя):

Дебет 0 304 04 000 «Внутренние расчеты между главными распорядителями (распорядителями) и получателями средств»

Кредит 0 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

2. Перечисление предварительной оплаты в соответствии с заключенными договорами на приобретение материальных ценностей, выполнение работ, услуг, осуществление других выплат:

Дебет 0 206 00 000 «Расчеты по выданным авансам»

Кредит 0 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

3. Перечисление денежных средств в оплату счетов поставщиков за поставленные материальные ценности, оказанные услуги:

Дебет 0 302 00 000 «Расчеты с поставщиками и подрядчиками»

Кредит 0 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

4. Получение наличных денежных средств в кассу учреждения:

Дебет 0 201 04 510 «Поступления в кассу»

Кредит 0 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

5. Расходы за оказанные услуги по конвертации:

Дебет 00 401 01 226 «Расходы на прочие услуги»

Кредит 00 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

6. Перечисление в бюджет средств, поступивших в возмещение причиненного учреждению ущерба на счет, по операциям со средствами, полученными от деятельности, приносящей доход, открытый в кредитной организации:

Дебет 2 401 01 100 «Доходы учреждения»

Кредит 2 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

7. Перечисление в бюджет средств, поступивших в возмещение причиненного учреждению ущерба на лицевой счет, по операциям со средствами в рамках бюджетной деятельности, открытый в органе, осуществляющем кассовое обслуживание исполнения бюджета:

Дебет 0 210 02 000 «Расчеты по поступлениям в бюджет с органами, организующими исполнение бюджетов»

Кредит 0 201 01 610 «Выбытия денежных средств учреждения с банковских счетов».

Пример 1.

На балансе Областной клинической больницы числится задолженность по недостаче пастельного белья на сумму 900 рублей. Эта недостача подлежит возмещению за счет виновного лица.

При поступлении денежных средств в возмещение недостачи делают следующие записи:

| Корреспонденция счетов | Сумма, рублей | ||

| Дебет | Кредит | ||

| 1 201 01 510 | 1 209 04 560 | 900 | Внесены денежные средства в счет погашения недостачи пастельного белья |

| 1 210 02 410 | 1 201 01 610 | 900 | Перечислены средства, полученные в счет погашения недостачи, в бюджет |

Окончание примера.

Обратите внимание!

Все поступления или выбытия денежных средств по банковским счетам, отражаемые бюджетным учреждением в бюджетном балансе по дебету (кредиту) счетов 0 201 01 000, одновременно записываются на забалансовых счетах:

— 17 «Поступления денежных средств на банковские счета учреждений»

— 18 «Выбытия денежных средств с банковских счетов учреждений».

Эти забалансовые счета предназначены для учета поступлений или выбытий денежных средств на банковские счета бюджетных учреждений в разрезе КБК.

Аналитический учет по забалансовым счетам 17 и 18 ведется в Многографной карточке.

Учет денежных средств, находящихся во временном распоряжении

Счет 0 201 02 000 «Денежные средства учреждения во временном распоряжении» применяется учреждениями для учета денежных средств, поступивших им во временное распоряжение, и подлежащие возврату владельцу или передаче по назначению при наступлении определенных условий.

К таким средствам относятся:

— средства, изъятые в ходе дознания, предварительного следствия и не являющихся вещественными доказательствами, при наложении ареста на имущество обвиняемого (подозреваемого), на которые может быть обращено взыскание в целях возмещения причиненного материального ущерба или исполнения приговора в части конфискации имущества;

— средства, полученные на ответственное хранение.

Учет операций по движению денежных средств на счете ведется в Журнале операций с безналичными денежными средствами на основании документов, приложенных к выпискам со счетов.

Поступление денежных средств оформляется бухгалтерской записью:

Дебет 0 201 02 510 «Поступления денежных средств во временное распоряжение учреждения»

Кредит 0 304 01 730 «Увеличение кредиторской задолженности по средствам, полученным во временное распоряжение».

При возврате денежных средств их владельцу или при передаче их по назначению в установленном порядке делают следующую запись:

Дебет 0 304 01 830 «Уменьшение кредиторской задолженности по средствам, полученным во временное распоряжение»

Кредит 0 201 02 610 «Выбытия денежных средств учреждения, поступивших во временное распоряжение».

УЧет денежных средств в пути

Денежными средствами в пути – это денежные средства, которые уже перечислены бюджетному учреждению, но будут получены им только в следующем месяце, а также средства, переведенные с одного счета в банке на другой счет.

Учет операций по движению денежных средств на счете 00 201 03 000 «Денежные средства учреждения в пути» ведется в Журнале операций с безналичными денежными средствами.

Операции по поступлению средств оформляются следующими бухгалтерскими записями:

| Корреспонденция счетов | ||

| Дебет | Кредит | |

| 0 201 03 510 | 0 201 01 610, 0 201 07 610 | Перечислены средства на конвертацию |

| 0 201 03 510 | 0 304 04 000 | Предоставленные из бюджета средства, за исключением иностранной валюты, но не поступившие на отчетную дату |

Операции по выбытию средств оформляются следующими бухгалтерскими записями:

| Корреспонденция счетов | ||

| Дебет | Кредит | |

| 0 201 07 510 | 0 201 03 610 | Поступили денежные средства в иностранной валюте получателю, для осуществления платежей в соответствии с бюджетной росписью |

| 0 201 01 510, 0 201 07 510 | 0 201 03 610 | Поступление средств по конвертации |

| 0 201 01 510 | 0 201 03 610 | Поступление средств, перечисленных в прошлом отчетном периоде |

Касса

Счет 0 201 04 000 «Касса» предназначен для учета движения наличных денежных средств в валюте Российской Федерации и в иностранной валюте в кассе бюджетного учреждения.

При оформлении и учете кассовых операций бюджетные учреждения руководствуются порядком ведения кассовых операций в Российской Федерации, установленным Решением Совета Директоров Центрального банка Российской Федерации от 22 сентября 1993 года №40.

Прием в кассу наличных денежных средств от физических лиц производится по бланкам строгой отчетности:

— Квитанциям (форма 0504510),

— Приходным кассовым ордерам (форма 0310001).

Если наличные денежные средств принимаются уполномоченными лицами, то последние обязаны ежедневно сдают в кассу бюджетного учреждения полученные денежные средства по Реестру сдачи документов, с приложением квитанций (копий).

В бюджетных учреждениях широко практикуется выдача денежных средств раздатчиками, назначенными приказом руководителя учреждения и с которыми заключены договоры о полной материальной ответственности.

Учет денежных средств, выдаваемых раздатчиками, ведется кассиром в Книге учета выданных раздатчикам денег на выплату заработной платы, денежного довольствия военнослужащих и стипендий.

При выдаче из кассы наличных денежных средств под отчет на хозяйственные расходы или на командировочные расходы нескольким лицам одновременно, вместо индивидуальных Расходных кассовых ордеров (форма 0310002) Инструкцией №25н рекомендовано использовать Ведомость на выдачу денег из кассы подотчетным лицам (форма 0504501).

Учет кассовых операций в бюджетных учреждениях ведется в Кассовой книге (форма 0504514).

Поступление и расходование наличных денежных средств в иностранной валюте ведутся на отдельных листах Кассовой книги (форма 0504514) по видам иностранных валют.

Учет операций по движению наличных денежных средств на счете 00 201 04 000 «Касса» ведется в Журнале операций по счету «Касса» на основании кассовых отчетов, которые составляются кассиром ежедневно.

Отражение кассовых операций бюджетными учреждениями осуществляется следующими записями на счетах:

| Корреспонденция счетов | ||

| Дебет | Кредит | |

| 0 201 04 510 | 0 201 01 610 0 210 03 660 | Отражено поступление наличных денежных средств в кассу учреждения с банковского счета |

| 0 201 04 510 | 0 304 05 000 0 210 03 660 | Отражено поступление наличных денежных средств в кассу учреждения с лицевого счета, открытого в органе, осуществляющем кассовое обслуживание исполнения бюджетов |

| 0 201 04 510 | 0 201 02 610 0 210 03 660 | Отражено поступление наличных денежных средств, полученных во временное распоряжение, со счета денежных средств во временном распоряжении |

| 0 201 04 510 | 0 304 01 730 | Приняты наличные денежные средства во временное распоряжение |

| 0 201 04 510 | 0 209 00 660 | Возвращен в кассу остаток подотчетной суммы |

| 0 304 01 830 | 0 201 04 610 | Выданы наличные денежные средства, находящихся во временном распоряжении учреждения |

| 0 208 00 560 | 0 201 04 610 | Выданы из кассы денежные средства подотчет |

| 0 302 01 830 0 302 02 830 0 302 03 830 | 0 201 04 610 | Выдана заработная плата, денежное довольствие и прочие выплаты работникам бюджетного учреждения |

| 0 302 18 730 | 0 201 04 610 | Выдана стипендия |

| 0 206 01 560 | 0 201 04 610 | Выплачен аванс по заработной плате |

| 0 302 03 830 | 0 201 04 610 | Осуществлены выплаты по больничному листу за счет средств Фонда социального страхования |

| 0 302 08 830 | 0 201 04 610 | Произведена оплата труда работникам, не состоящим в штате, выполняющим работу, связанную с содержанием имущества |

| 0 304 02 830 | 0 201 04 610 | Выдана депонированная заработная плата |

| 0 210 03 560 0 304 05 000 | 0 201 04 610 | Отражены наличные денежные средства, внесенные из кассы бюджетного учреждения на лицевой счет, открытый в органе, осуществляющем кассовое обслуживание исполнения бюджетов |

| 0 201 01 510 0 210 03 560 | 0 201 04 610 | Внесены наличные денежные средства из кассы учреждения на банковский счет |

| 0 201 02 510 0 210 03 560 | 0 201 04 610 | Внесены наличные денежные средства, полученные во временное распоряжение, на счет учреждения в банке |

| 0 209 05 560 | 0 401 01 130 | Выявлена недостача денежных средств в кассе учреждения |

| 0 401 01 130 | 0 201 04 610 | Произведено списание денежных средств |

| 0 201 04 510 | 0 209 05 660 | Кассир внес в кассу денежные средства в погашение недостачи |

| 0 210 03 560 | 0 201 04 610 | Денежные средства, полученные в счет возмещения недостачи, внесены на лицевой счет учреждения (в казначейство) |

| 0 304 05 212 | 0 210 03 660 | Отражено поступление денежных средств на лицевой счет учреждения в соответствии с выпиской |

| 0 210 02 130 | 0 304 05 290 | Денежные средства, полученные в счет погашения недостачи, зачислены в доход бюджета |

Обратите внимание!

Для расчетов с наличными средствами для бюджетополучателей введен счет 0 210 03 000 «Расчеты по операциям с наличными денежными средствами получателя бюджетных средств».

В связи с этим, не применяется с 1 января 2006 года в части отражения бюджетополучателями операций с наличными денежными средствами, счет 00 306 00 000 «Расчеты по выплате наличных денег», рекомендованный ранее Письмом Министерства финансов Российской Федерации от 18 марта 2005 года №02-14-10а/462 совместно с Казначейством Российской Федерации №42-7.1-01/5.1-58 не применяется с 1 января 2006 года.

При использовании счета 0 210 03 000 выдача наличных денежных средств бюджетным учреждениям оформляется в два этапа:

— бюджетное учреждение отражает задолженность перед получателем денежных средств на основании представленной заявки;

— образовавшаяся задолженность погашается на основании чека, и одновременно, полученные денежные средства принимаются к учету в кассе учреждения.

Лимит остатка кассы — это та сумма наличных денежных средств, которую бюджетное учреждение может оставлять в кассе на конец рабочего дня.

Лимит остатка кассы устанавливается ежегодно.

Бюджетным учреждениям, обслуживающимся в ОФК лимит остатка кассы устанавливается казначейством.

Орган Федерального казначейства устанавливает единый лимит остатка кассы по бюджетным и внебюджетным средствам и представляет в учреждение Банка России или кредитную организацию, осуществляющую его расчетно-кассовое обслуживание, форму 0408020 «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу».

Указанный расчет лимита составляется ОФК методом обобщения аналогичных расчетов, представленных получателями средств федерального бюджета, открывшими у него лицевые счета.

Получатели средств федерального бюджета обязаны обращаются в орган Федерального казначейства по месту своего обслуживания для установления лимита остатка кассы.

Если бюджетное учреждение не представило расчет на установление лимита остатка наличных денег в кассе, лимит остатка кассы считается нулевым, а не сданная денежная наличность на конец рабочего дня — сверхлимитной.

Учет денежных документов

К денежным документам относятся:

— оплаченные талоны и пластиковые карты на бензин и масла,

— талоны на питание,

— оплаченные путевки в дома отдыха, санатории, турбазы,

— полученные извещения на почтовые переводы,

— почтовые марки,

— марки государственной пошлины,

— прочие денежные документы.

Все денежные документы должны храниться в кассе учреждения.

Поступление в кассу денежных документов оформляются приходным кассовым ордером (форма 0310001), выбытие — расходным кассовым ордером (форма 0310002).

Обратите внимание! Приходные и расходные кассовые ордера, отражающие движение денежных документов, регистрируются в Журнале регистрации приходных и расходных кассовых документов (форма 0310003), но отдельно от операций по денежным средствам.

Учет операций с денежными документами ведется в Журнале по прочим операциям.

Для отражения операций с денежными документами предназначен счет 00 201 05 000 «Денежные документы».

Счета по учету денежных документов не корреспондируют со счетом 00 201 04 000 «Касса». Но они хранятся в кассе, и кассир несет полную материальную ответственность за них.

В целях контроля по обеспечению сохранности денежных документов в кассе учреждения комиссией, назначенной приказом руководителя, не реже одного раза в месяц должна проводиться внезапная инвентаризация. Ее результаты оформляются в «Инвентаризационной описи (сличительной ведомости) бланков строгой отчетности и денежных документов» по форме 0504086.

Поступление денежных документов в кассу оформляется бухгалтерской записью:

Дебет 0 201 05 510 «Поступления денежных документов»

Кредит 0 302 00 000 «Расчеты с поставщиками и подрядчиками».

Выдача из кассы денежных документов отражается записью:

Дебет 0 208 00 000 «Расчеты с подотчетными лицами»

Кредит 0 201 05 610 «Выбытия денежных документов».

Пример 2.

Станция скорой помощи перечислила денежные средства бензозаправочной станции на покупку бензина в сумме 10 000 рублей.

Для заправки автомобилей поставщик выдал пластиковую карту.

В течение отчетного месяца был заправлен бензин марки 92 в объеме 520 литров по цене 19 рублей за литр, всего на сумму 9 880 рублей.

В бюджетном учете будут сделаны следующие записи:

| Корреспонденция счетов | Сумма, рублей | ||

| Дебет | Кредит | ||

| 1 206 22 560 | 1 304 05 340 | 10 000 | Перечислены денежные средства в счет предоплаты поставщику за бензин |

| 1 201 05 510 | 1 302 22 730 | 10 000 | Передана пластиковая карта в кассу станции скорой помощи |

| 1 208 22 560 | 1 201 05 610 | 10 000 | Пластиковая карта передана водителю |

| 1 105 03 340 | 1 208 22 660 | — 9 880 | Представлен в бухгалтерию авансовый отчет водителя |

| 1 302 22 830 | 1 206 22 660 | 9 880 | Зачтена предварительная оплата поставщику |

Окончание примера.

Учет аккредитивов

Счет 0 201 06 000 «Аккредитивы» предназначен для учета движения денежных средств по аккредитивным расчетам как в валюте Российской Федерации, так и в иностранной валюте, по договорам с поставщиками за поставки материальных ценностей и за оказанные услуги.

Аналитический учет ведется отдельно по каждому выставленному аккредитиву на Карточке учета средств и расчетов.

Учет операций по движению аккредитивов ведется в Журнале операций с безналичными денежными средствами на основании документов, приложенных к выпискам с аккредитивного счета.

1. Перечисление денежных средств на аккредитивный счет отражается следующей записью:

Дебет 0 201 06 510 «Поступления денежных средств на аккредитивный счет»

Кредит 0 201 01 610 «Выбытия денежных средств учреждения с банковских счетов», Кредит 0 201 07 610 «Выбытия денежных средств учреждения со счетов в иностранной валюте», Кредит 0 304 05 000 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов».

2. Использование аккредитива оформляется бухгалтерской записью:

Дебет 0 206 00 000 «Расчеты по выданным авансам», Дебет 0 107 00 000 «Нефинансовые активы в пути», Дебет 0 302 00 000 «Расчеты с поставщиками и подрядчиками»

Кредит 0 201 06 610 «Выбытия денежных средств с аккредитивного счета».

3. Поступление неиспользованных сумм аккредитивов отражается записью:

Дебет 0 201 01 510 «Поступления денежных средств учреждения на банковские счета», Дебет 0 201 07 510 «Поступления денежных средств учреждения на счета в иностранной валюте», Дебет 0 304 05 000 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов»

Кредит 0 201 06 610 «Выбытия денежных средств с аккредитивного счета».

Учет денежных средств в иностранной валюте

Иногда бюджетным учреждениям приходится сталкиваются с необходимостью осуществления операций в валюте иностранных государств. Чаще всего она возникает при командировании сотрудника за рубеж.

Федеральным законом от 10 декабря 2003 года №173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон №173-ФЗ) валютные операции определены как приобретение резидентом у нерезидента (нерезидентом у резидента), а также отчуждение резидентом в пользу нерезидента (нерезидентом в пользу резидента) валютных ценностей и валюты на законных основаниях, использование валютных ценностей и валюты в качестве средства платежа.

Под резидентом следует понимать Российскую Федерацию, субъекты РФ, муниципальные образования, которые вступают в правоотношения, регулируемые Законом №173-ФЗ и другими нормативными правовыми актами. Резидентами, так же, являются юридические лица, созданные в соответствии с законодательством Российской Федерации. Бюджетные учреждения являются резидентами.

Иностранную валюту бюджетные учреждения могут получать:

— из бюджета в качестве финансирования;

— в результате осуществления деятельности, приносящей доход.

Для учета денежных средств в иностранной валюте предназначен счет 0 201 07 000 «Денежные средства учреждения в иностранной валюте».

Инструкцией №25н установлено, что на счете 0 201 07 000 учитываются операции по движению денежных средств бюджетного учреждения в иностранной валюте в случае проведения указанных операций не через органы, осуществляющие кассовое обслуживание исполнения бюджетов.

Также на этом счете учитываются операции со средствами в иностранной валюте, полученными от деятельности, приносящей доход.

Учет операций по движению денежных средств в иностранных валютах ведется в валюте Российской Федерации по курсу Центрального банка Российской Федерации на дату совершения операций в иностранной валюте.

Переоценка денежных средств в иностранных валютах осуществляется на дату совершения операций в иностранной валюте и на отчетную дату.

Операции по поступлению денежных средств оформляются следующими бухгалтерскими записями:

Корреспонденция счетов

Кассовые выплаты бюджетных учреждений (Заболонкова О.)

Порядок проведения территориальными органами Федерального казначейства кассовых выплат за счет средств бюджетных учреждений, утвержденный Приказом Федерального казначейства от 29.10.2010 N 16н (далее — Порядок N 16н), действует с 01.01.2011, тем не менее в редакцию нашего журнала поступают вопросы, касающиеся его положений. В данной статье приведем основные моменты применения Порядка кассовых выплат в работе бюджетных учреждений.

Информационный обмен

Пунктом 2 Порядка N 16н установлено, что информационный обмен между клиентом и органом Федерального казначейства (ОФК) осуществляется в электронном виде с применением средств электронной цифровой подписи (далее — электронный вид) на основании договора (соглашения) об обмене электронными документами, заключенного между клиентом и ОФК.

Если у клиента или ОФК отсутствует техническая возможность информационного обмена в электронном виде, обмен информацией между ними осуществляется с применением документооборота на бумажных носителях с одновременным представлением документов на машинном носителе (далее — бумажный носитель).

При осуществлении операций со средствами клиента документооборот, содержащий сведения, составляющие государственную тайну, осуществляется с соблюдением требований законодательства РФ о защите государственной тайны.

Платежные документы

Для проведения кассовых выплат бюджетное учреждение представляет в ОФК по месту обслуживания в электронном виде или на бумажном носителе следующие платежные документы (п. 4 Порядка N 16н):

— Заявку на кассовый расход (ф. 0531801);

— Заявку на кассовый расход (сокращенную) (ф. 0531851);

— Заявку на получение наличных денег (ф. 0531802);

— Заявку на возврат (ф. 0531803).

Проведение кассовых выплат за счет средств, предоставленных федеральным бюджетным учреждениям в виде субсидий, осуществляется после проверки ОФК документов, подтверждающих возникновение денежных обязательств, и соответствия содержания операции кодам КОСГУ и целям предоставления субсидии в Порядке санкционирования расходов <1> (п. 5 Порядка N 16н).

———————————

<1> Порядок санкционирования расходов федеральных бюджетных учреждений, источником финансового обеспечения которых являются субсидии, полученные на возмещение нормативных затрат, связанных с оказанием ими в соответствии с государственным (муниципальным) заданием государственных (муниципальных) услуг (выполнением работ), установлен Приказом Минфина России от 16.07.2010 N 72н.

К сведению. Порядок санкционирования расходов бюджетных учреждений субъектов РФ (муниципальных образований) может быть установлен соглашением между субъектом РФ (муниципальным образованием) и территориальным ОФК (далее — Соглашение) (абз. 2 п. 5 Порядка N 16н).

ОФК принимает платежные документы к исполнению в случае выполнения следующих условий (п. 6 Порядка N 16н):

1) платежный документ соответствует требованиям, установленным Порядком N 16н, Порядком санкционирования расходов (Соглашением);

2) в платежном документе нет исправлений (в случае его представления на бумажном носителе);

3) указанные в платежном документе коды КОСГУ являются действующими на момент представления платежного документа и соответствуют текстовому назначению платежа;

4) суммы, указанные в платежном документе, не превышают соответственно остаток на открытом клиенту в ОФК лицевом счете, предназначенном для учета операций со средствами:

— бюджетного учреждения (за исключением иных субсидий, а также бюджетных инвестиций, предоставленных бюджетному учреждению из бюджетов бюджетной системы РФ) (далее — лицевой счет клиента);

— обязательного медицинского страхования, поступающими бюджетному учреждению (далее — лицевой счет клиента для учета операций со средствами ОМС);

— предоставленными бюджетному учреждению из бюджетов бюджетной системы РФ в виде иных субсидий, а также бюджетных инвестиций (далее — отдельный лицевой счет клиента).

Конкретный лицевой счет указывается в платежном документе.

Расчетные документы

Если представленные клиентом платежные документы соответствуют установленным требованиям, ОФК формирует платежные поручения, на основании которых осуществляются операции по списанию средств со счетов по учету средств клиентов, оформленные в соответствии с Положением Банка России N 384-П <2> с учетом требований, установленных Положением Банка России и Минфина России N 298-П/173н <3> (далее — расчетные документы).

———————————

<2> Положение о платежной системе Банка России, утв. Банком России 29.06.2012 N 384-П.

<3> Положение Банка России N 298-П и Минфина России N 173н от 13.12.2006 «Об особенностях расчетно-кассового обслуживания территориальных органов Федерального казначейства».

Операции по исполненным расчетным документам отражаются на лицевых счетах клиентов и лицевых счетах клиентов для учета операций со средствами ОМС по кодам КОСГУ, на отдельных лицевых счетах клиентов — по кодам КОСГУ и присвоенным иным субсидиям аналитическим кодам, предусмотренным Порядком санкционирования расходов (Соглашением) (далее — код субсидии), указанным в заявках на кассовый расход, заявках на возврат, заявках на получение наличных денег, представленных клиентами в ОФК.

Для перечисления (возврата) клиентом средств другому клиенту, которому открыт лицевой счет клиента (лицевой счет клиента для учета операций со средствами ОМС, отдельный лицевой счет клиента) в рамках одного и того же счета по учету средств клиентов, а также для перечисления в установленных случаях клиентом средств на открытый ему же лицевой счет клиента (лицевой счет клиента для учета операций со средствами ОМС, отдельный лицевой счет клиента) клиент представляет в ОФК заявку на кассовый расход (заявку на возврат) (п. 8 Порядка N 16н).

Если представленная клиентом заявка соответствует установленным требованиям, ОФК формирует Справку (ф. 0504833).

Обратите внимание! Бюджетное учреждение перечисляет обособленному подразделению (или наоборот: обособленное подразделение — учреждению) денежные средства на основании заявки на кассовый расход, а возврат средств осуществляется на основании заявки на возврат (п. 9 Порядка N 16н).

Восстановление кассовых выплат

Восстановление кассовых выплат отражается на лицевом счете клиента (лицевом счете клиента для учета операций со средствами ОМС, отдельном лицевом счете клиента) на основании расчетных документов по возврату сумм дебиторской задолженности, образовавшейся у клиента, с указанием в них реквизитов платежных документов, по которым были ранее произведены кассовые выплаты, с отражением по тем же кодам КОСГУ (кодам КОСГУ и кодам субсидии), по которым была произведена кассовая выплата (п. 10 Порядка N 16н).

Клиент информирует дебитора о порядке заполнения расчетного документа в соответствии с установленными Положением Банка России и Минфина России N 298-П/173н требованиями.

Согласно п. 11 Порядка N 16н суммы возврата дебиторской задолженности, зачисленные на счет по учету средств клиентов на основании расчетных документов, в которых не указан или указан ошибочный код КОСГУ, отражаются на лицевом счете клиента (лицевом счете клиента для учета операций со средствами ОМС, отдельном лицевом счете клиента) по коду КОСГУ «Прочие доходы». Напомним, что в 2012 г. это код 180 <4>.

———————————

<4> Приказ Минфина России от 21.12.2011 N 180н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации».

Суммы возврата дебиторской задолженности, зачисленные на счет по учету средств клиентов по расчетным документам, в которых отсутствует информация, позволяющая определить принадлежность поступивших сумм, или не указан и (или) указан ошибочный номер лицевого счета клиента (лицевого счета клиента для учета операций со средствами ОМС, отдельного лицевого счета клиента) (далее — невыясненные поступления), учитываются в составе общего остатка на счете по учету средств клиентов (п. 12 Порядка N 16н).

Минфин России в Письме от 26.09.2012 N 02-03-07/3956 рассмотрел вопрос о порядке учета сумм, поступающих федеральным бюджетным учреждениям в счет погашения дебиторской задолженности прошлых лет, возникшей у указанных учреждений до перехода на новый порядок финансового обеспечения оказания государственных услуг (выполнения работ) путем предоставления им субсидий в соответствии со ст. 78.1 БК РФ, и разъяснил следующее.

Суммы возврата дебиторской задолженности, поступившие в наличной форме в кассу федерального бюджетного учреждения (далее — учреждение), в соответствии с положениями Правил обеспечения наличными деньгами организаций, лицевые счета которым открыты в территориальных ОФК <5>, подлежат внесению на счет, открытый ОФК в подразделении расчетной сети Банка России или в кредитной организации на балансовом счете 40116 «Средства для выплаты наличных денег организациям» (далее — счет 40116), на основании объявлений на взнос наличными (ф. 0402001), оформленных учреждением в соответствии с требованиями Положения Банка России и Минфина России N 298-П/173н.

———————————

<5> Утверждены Приказом Минфина России от 31.12.2010 N 199н.

Указанные средства, поступившие на счет 40116, в установленном порядке перечисляются ОФК на соответствующий счет счета 40501 и отражаются на лицевых счетах учреждений в соответствии с информацией, указанной в объявлениях на взнос наличными.

Учитывая изложенное, при внесении учреждением сумм дебиторской задолженности на счет 40116 в объявлении на взнос наличными в поле «Получатель» должно быть указано полное или сокращенное наименование ОФК, в скобках — полное или сокращенное наименование учреждения, вносящего наличные деньги, а также номер открытого ему лицевого счета.

В поле «Источник поступления» объявления на взнос наличными должны быть указаны источник поступления наличных денег в соответствии с символами отчета о наличном денежном обороте и двадцатизначный код операции, содержащий в 1 — 17-м разрядах нули, в 18 — 20-м разрядах — код 130 «Доходы от оказания платных услуг (работ)» КОСГУ.

Отраженные на лицевом счете учреждения суммы возврата дебиторской задолженности, возникшей у него при исполнении им в прошлые годы сметы доходов и расходов по приносящей доход деятельности, остаются в самостоятельном распоряжении учреждения и используются в соответствии с Планом финансово-хозяйственной деятельности в порядке, установленном органом, осуществляющим функции и полномочия учредителя учреждения.

Отраженные на лицевом счете учреждения суммы возврата дебиторской задолженности, возникшей у него при исполнении им в прошлые годы бюджетной сметы казенного учреждения, на основании представленных учреждением платежных документов подлежат перечислению ОФК на счет, открытый ему в подразделении расчетной сети Банка России на балансовом счете 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации» (далее — счет 40101) по месту открытия лицевого счета администратора доходов бюджета главному администратору доходов федерального бюджета, осуществляющему функции и полномочия учредителя в отношении учреждения, для последующего перечисления сумм возврата дебиторской задолженности в федеральный бюджет.

При этом платежное поручение на перечисление сумм возврата дебиторской задолженности на счет 40101 оформляется с учетом следующих особенностей:

— в полях «ИНН» и «КПП» получателя указываются ИНН и КПП соответствующего администратора доходов бюджета;

— в поле 104 указывается код классификации доходов бюджета XXX 1 13 02991 01 6000 130, где XXX — код главного администратора доходов бюджета;

— в поле 105 указывается код территории по ОКАТО, на которой находится соответствующий администратор доходов бюджета.

Уточнение невыясненных поступлений

В случае если в расчетном документе, суммы по которому отнесены к невыясненным поступлениям, указаны ИНН и КПП клиента, ОФК не позднее второго рабочего дня после поступления банковской выписки формирует и направляет предполагаемому получателю средств — клиенту Запрос на выяснение принадлежности платежа (ф. 0531808) (п. 13 Порядка N 16н).

Для уточнения невыясненных поступлений клиент представляет в ОФК Уведомление об уточнении операций клиента (ф. 0531852) (далее — Уведомление) (п. 14 Порядка N 16н).

ОФК на основании представленного Уведомления формирует Справку (ф. 0504833). Уведомление и Справка являются основанием для проведения ОФК операции без списания-зачисления средств на счете по учету средств клиентов и для отражения результатов уточнения невыясненных поступлений на лицевом счете клиента (лицевом счете клиента для учета операций со средствами ОМС, отдельном лицевом счете клиента).

Невыясненные поступления подлежат уточнению клиентом в течение 10 рабочих дней со дня их поступления на счет по учету средств клиентов, а в случае направления ОФК клиенту запроса на выяснение принадлежности платежа — в течение 10 рабочих дней со дня направления запроса. В случае если в течение указанного срока клиент не представил в ОФК Уведомление, ОФК на основании оформленного им расчетного документа возвращает указанные средства со счета по учету средств клиентов плательщику.

Уточнение кодов КОСГУ

Клиент вправе в течение финансового года представить в ОФК Уведомление для уточнения кодов КОСГУ (кодов КОСГУ и (или) кодов субсидии), по которым операции были отражены на лицевом счете клиента (лицевом счете клиента для учета операций со средствами ОМС, отдельном лицевом счете клиента) (п. 15 Порядка N 16н).

Представленные клиентом в ОФК платежные документы и уведомления, соответствующие требованиям Порядка N 16н, исполняются не позднее второго рабочего дня, следующего за днем их представления в ОФК (п. 16 Порядка N 16н).

ОФК отказывает клиенту в приеме платежного документа (Уведомления), если форма или содержание представленного клиентом платежного документа (Уведомления) не соответствует установленным требованиям или подписи ответственных лиц признаны не соответствующими образцам, имеющимся в Карточке образцов подписей к лицевым счетам (ф. 0531753) (в случае представления документов на бумажном носителе).

В этом случае ОФК должен не позднее рабочего дня, следующего за днем представления клиентом документов:

1) вернуть платежный документ (Уведомление) со штампом «Отклонено» с приложением Протокола (ф. 0531805), в котором указывается причина возврата (при информационном обмене на бумажных носителях);

2) или направить клиенту Протокол (ф. 0531805) в электронном виде, в котором указывается причина возврата (при информационном обмене в электронном виде).

Прием платежных документов (Уведомлений), поступивших в ОФК на бумажном носителе, производится в день их поступления в ОФК в течение первой половины операционного дня. Начало и окончание операционного дня, в том числе время приема платежных документов (Уведомлений), представленных на бумажном носителе, устанавливаются ОФК с учетом положений договора (соглашения) об обмене электронными документами, заключенного между банком и ОФК.

На платежных документах (Уведомлениях), поступивших в ОФК на бумажном носителе, в обязательном порядке ставятся отметки ОФК с указанием даты принятия и даты исполнения.

Особенности заполнения клиентами платежных документов и уведомлений

Платежные документы и уведомления, представленные клиентом в ОФК, оформляются в Порядке <6>, установленном с учетом следующих особенностей (п. 18 Порядка N 16н):

— наименование клиента в заголовочной части должно соответствовать полному или сокращенному наименованию клиента, указанному в карточке образцов подписей, представленной клиентом в установленном порядке в ОФК;

— номер лицевого счета, указанный в кодовой зоне, должен соответствовать номеру лицевого счета клиента (лицевого счета клиента для учета операций со средствами ОМС, отдельного лицевого счета клиента), открытому в ОФК;

— в соответствующем поле платежного документа указывается вид средств «Средства юридических лиц»;

— в заголовочной части в поле «Главный распорядитель бюджетных средств» указывается наименование органа, осуществляющего функции и полномочия учредителя в отношении клиента, поля «Наименование бюджета», «Финансовый орган» не заполняются;

— в кодовой зоне коды в полях «По Сводному реестру», «Глава по БК», «Предельная дата исполнения» и «Учетный номер обязательства» не проставляются;

— в графе «Код по БК» указывается код КОСГУ;

— в случаях, предусмотренных Порядком санкционирования расходов (Соглашением), в поле «Назначение платежа» перед текстовым указанием назначения платежа в скобках проставляется код субсидии.

———————————

<6> Порядок кассового обслуживания исполнения федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов и порядок осуществления территориальными органами Федерального казначейства отдельных функций финансовых органов субъектов Российской Федерации и муниципальных образований по исполнению соответствующих бюджетов, утв. Приказом Федерального казначейства от 10.10.2008 N 8н.

В казенном учреждении ведется фондовая касса. Согласно учетной политике учреждения в кассе как денежные документы учитываются марки и маркировочные конверты с литерой «А». В январе 2018 года следует отправить переписку с контрагентами, но по весу получается бандероль.

Можно ли в кассе фондовой учитывать расходы на бандероль?

13 февраля 2018

Рассмотрев вопрос, мы пришли к следующему выводу:

Расходы на отправку корреспонденции бандеролью отражаются с применением счета 302 21 «Расчеты по услугам связи» или 208 21 «Расчеты с подотчетными лицами по оплате услуг связи» в зависимости от способа расчета с контрагентом.

Обоснование вывода:

Согласно п. 169 Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н (далее — Инструкция N 157н), на счете 201 35 «Денежные документы» подлежат учету различные денежные документы, в том числе почтовые марки, конверты с марками, марки государственной пошлины и т.п.

Почтовые марки являются государственными знаками почтовой оплаты и подтверждают оплату услуг почтовой связи (ст.ст. 2, 29 Федерального закона от 17.07.1999 N 176-ФЗ «О почтовой связи», далее — Закон N 176-ФЗ). Соответственно, стоимость денежного документа, отраженная в учете учреждения, по сути, является эквивалентом стоимости нефинансовых активов (работ, услуг), которые могут быть получены (приняты) казенным учреждением. При этом, расходные обязательства субъект учета принимает еще перед использованием денежных документов: кассовые расходы формируются в учете при оплате денежных документов, а фактические — после их использования в установленном порядке.

Вместе с тем отправка бандероли является услугой почтовой связи, оказываемой на договорной основе (ст. 16 Закона N 176-ФЗ). По договору оказания услуг почтовой связи оператор почтовой связи обязуется по заданию отправителя переслать вверенное ему почтовое отправление или осуществить почтовый перевод денежных средств по указанному отправителем адресу и доставить (вручить) их адресату. Пользователь услуг почтовой связи обязан оплатить оказанные ему услуги.

В рассматриваемой ситуации фактически осуществляется оплата почтовых расходов за отправку бандероли, а не ее приобретение. Обязательства учреждения по оказанным услугам связи в рамках договорных отношений следует отражать с использованием счета 302 21 «Расчеты по услугам связи» (п. 254 Инструкции N 157н, п. 101 Инструкции, утвержденной приказом Минфина России от 06.12.2010 N 162н (далее — Инструкция N 162н)). Соответственно, в случае, если казенным учреждением был заключен договор на услуги почтовой связи, в который входили и услуги по отправке бандеролей, учреждению следует использовать счет 302 21 «Расчеты по услугам связи». Согласно п. 102 Инструкции N 162н, в бюджетном учете казенного учреждения данная ситуация может быть оформлена следующими корреспонденциями счетов:

Дебет КРБ 1 401 20 221 (КРБ 1 109 ХХ 221)*(1) Кредит КРБ 1 302 21 730

— начислены расходы за отправку бандероли;

Дебет КРБ 1 302 21 830 Кредит КРБ 1 304 05 221

— с лицевого счета оплачены расходы на отправку бандероли.

В случае, если учреждение планирует оплачивать расходы на отправку бандероли через подотчетное лицо, хозяйственные операции следует отражать с применением счета 208 21 «Расчеты с подотчетными лицами по оплате услуг связи» (п. 84 Инструкции N 162н):

Дебет КРБ 1 208 21 560 Кредит КИФ 1 201 34 610 (Увеличение забалансового счета 18, КВР 244, 221 КОСГУ) (КРБ 1 304 05 221)

— денежные средства выданы из кассы подотчетному лицу на оплату бандероли;

Дебет КРБ 1 401 20 221 (КРБ 1 109 ХХ 221) Кредит КРБ 1 208 21 660

— на основании Авансового отчета (ф. 0504505) приняты к учету расходы за отправку бандероли.

Таким образом, расходы на отправку корреспонденции бандеролью в казенном учреждении следует отражать с применением счетов 302 21 «Расчеты по услугам связи» или 208 21 «Расчеты с подотчетными лицами по оплате услуг связи».

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Емельянова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Суховерхова Антонина

25 января 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Возврат средств в доход бюджета

Материалы газеты «Прогрессивный бухгалтер», декабрь 2018.

На вопросы отвечает старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ» Тамара Щербина.

– В 2018 г. в результате ревизии казенным учреждением была выявлена переплата социального пособия за прошлый год. Как отразить возврат средств в доход бюджета, если организация не наделена полномочиями по администрированию кассовых поступлений в бюджет?

– С данной ситуацией сталкиваются, в основном, казенные учреждения, функционирующие в сфере социальной поддержки и обслуживания, а также подведомственные им учреждения.

Ответственность за переплату пособия может лежать на:

-

сотруднике, получившему пособие, в следствии проявления недобросовестности с его стороны;

-

учреждении, перечисляющем пособие, в следствии допуска счетной или технической ошибки.

В случае, если причиной переплаты является первый вариант, то сумма излишне выплаченного пособия возвращается сотрудником в счет организации.

Если вина за переплату лежит на учреждении, то возврат излишне перечисленной суммы необходимо согласовать с сотрудником, получившим пособие. Данное требование основывается на ст. 1109 ГК РФ, в которой говорится о том, что неосновательное обогащение не подлежит возврату, если «сумма предоставлена гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки». Это значит, что в случае отказа сотрудником учреждения добровольно вернуть сумму переплаты, взыскать ее придется через суд, в котором необходимо представить доказательство того, что переплата была произведена в следствии счетной ошибки.

Если учреждение сталкивается с ситуацией, в которой возместить сумму переплаты с гражданина не является возможным, то сумму необоснованных расходов в бюджет должен возместить сотрудник учреждения, который допустил переплату данного пособия.

В соответствии с Приказом Минфина РФ от 01.07.2013 №65н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» компенсации затрат государственных (муниципальных) учреждений отражаются с кодом экономической классификации 130 «Доходы от оказания платных услуг (работ) и компенсации затрат». С 01.01.2018 года данная статья была детализирована и суммы переплат социальных пособий, удерживаемых в текущем году за предыдущий, относятся на код 134 «Доходы от компенсации затрат».

Обратите внимание: данное распределение действует в том случае, если дебиторская задолженность отсутствовала на начало года.

Также с 01.01.2018 года суммы переплат в соответствии с Приказом Минфина РФ от 06.12.2010 г. №162н «Об утверждении Плана счетов бюджетного учета и Инструкции по его применению» (далее Инструкция 162н) ведутся на счете 209.34 «Расчеты по доходам от компенсации затрат».

В случае, если допуск переплаты пособия основан на неправильном применении бухгалтером норм законодательных актов или счетных ошибок, сумма переплаты должны быть отражена на забалансовом счете 16 «Переплаты пенсий и пособий вследствие неправильного применения законодательства о пенсиях и пособиях, счетных ошибок» до ее полного погашения.

Корреспонденции по начислению доходов от внесенных сотрудников сумм переплаты и перечисление их в бюджет учреждением, не наделенным полномочиями по администрированию кассовых поступлений в бюджет, в соответствии с Инструкцией 162н, представлены в таблице 1.

Таблица 1 «Отражение в текущем году возврата суммы переплаты, произведенной в прошлом году»

|

Дебет |

Кредит |

Документ, выполняемый в программе «1С:БГУ 8» |

|

|

Отражена на забалансовом счете сумма переплаты пособия |

Бухгалтерская справка |

||

|

Начислен доход в размере пособия, переплаченного в прошлом году |

1 209 34 560 |

1 401 10 134 |

Бухгалтерская справка |

|

Сумма переплаты внесена сотрудником в кассу учреждения |

1 201 34 510 |

1 209 34 660 |

Приходный кассовый ордер |

|

Денежный средства из кассы сданы на лицевой счет учреждения |

1 210 03 560 |

1 201 34 610 |

Расходный кассовый ордер |

|

Денежные средства оприходованы на лицевой счет учреждения |

1 304 05 262 |

1 210 03 660 |

Кассовое поступление |

|

Сумма переплаты пособия перечислена с лицевого счета учреждения |

1 303 05 830 |

1 304 05 262 |

Кассовое выбытие |

|

Отражена сумма задолженности перед бюджетом по суммы переплаты пособия |

1 304 04 134 |

1 303 05 730 |

Извещение |

|

С забалансового счета списана сумма переплаты пособия |

Бухгалтерская справка |

Далее сумма переплаты отражается в учете вышестоящего учреждения, наделенного полномочиями по администрированию кассовых поступлений и перечисляются в бюджет.

Корреспонденции счетов при данной операции отражены в таблице 2.

Госсектор. Некассовые операции: порядок отражения в бухгалтерском учете и отчетности

К некассовым относятся операции, которые осуществляются без движения денежных средств. Как правило, речь идет об одновременном погашении дебиторской и кредиторской задолженности, числящейся в учете организации госсектора. Осуществление некассовых операций позволяет существенно сократить сроки расчетов между контрагентами, особенно в условиях недостатка свободных денежных средств на лицевых счетах учреждения.

К некассовым относятся операции, которые осуществляются без движения денежных средств. Как правило, речь идет об одновременном погашении дебиторской и кредиторской задолженности, числящейся в учете организации госсектора. Осуществление некассовых операций позволяет существенно сократить сроки расчетов между контрагентами, особенно в условиях недостатка свободных денежных средств на лицевых счетах учреждения.

В об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) (далее – Отчет) некассовые операции отражаются обособленно (абз. 9 п. 42, абз. 9 п. 43 Инструкции, утв. приказом Минфина России от 25 марта 2011 г. № 33н). Это обусловлено двумя обстоятельствами.

ФОРМА

Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737)

Другие формы

Во-первых, согласно применяемым в настоящее время стандартам бухгалтерского учета доходы и расходы организации госсектора детализируются в разрезе кодов КОСГУ.

Во-вторых, при одновременном погашении дебиторской и кредиторской задолженности фактически полученные доходы и осуществленные расходы не находят отражения на лицевых (банковских) счетах. Иными словами, при осуществлении некассовых операций данные, учтенные на лицевых счетах учреждения, корректировке не подлежат.

Нормативные правовые акты, регулирующие вопросы ведения бухгалтерского учета в организациях госсектора, не содержат перечня некассовых операций. Наиболее распространенные из них приведены ниже (таблица 1).

Таблица 1. Виды некассовых операций

|

№ п/п |

Виды некассовых операций |

Особенности отражения некассовых операций |

|

|---|---|---|---|

|

в бухгалтерском учете |

в бухгалтерской отчетности |

||

|

|

Удержание из заработной платы, стипендии задолженности за причиненный ущерб |

|

|

|

|

Удержание из заработной платы работника задолженности по подотчетным суммам |

|

|

|

|

Исполнение контрагентами возвратов излишне полученных оплат денежных обязательств за счет субсидий на иные цели, субсидий на осуществление капвложений |

– |

|

|

|

Исполнение предъявленных требований по уплате санкций (неустойки, пеней, штрафов, возмещение ущерба) с одновременным исполнением обязательств учреждения по договору |

|

|

|

|

Удержание суммы аванса из средств, внесенных поставщиком (подрядчиком, исполнителем) в обеспечение исполнения контракта |

|

– |

|

|

Удержание кредитной организацией средств в оплату услуг из средств учреждения |

–

|

– |

|

|

Иные случаи прекращения встречного требования зачетом |

– |

– |

На конкретных примерах разберем порядок отражения некассовых операций в учете и отчетности.

Пример 1. Некассовые операции в рамках двух видов финобеспечения

В первом квартале текущего финансового года учреждением заключен договор на поставку оборудования. Оплата будет осуществляться за счет субсидии на выполнение госзадания. Стоимость оборудования составляет 118 тыс. руб. Оплата по договору осуществляется после полного исполнения поставщиком обязательств. За нарушение сторонами обязательств (в части несоблюдения сроков поставки и оплаты) договором предусмотрены штрафные санкции.

Поставка и наладка приобретенного оборудования осуществлена поставщиком с нарушением сроков. Размер штрафных санкций составил 1 тыс. руб. Оплата поставщику произведена учреждением с учетом встречных требований, то есть в сумме 117 тыс. руб.

В бухгалтерском учете бюджетного (автономного) учреждения производятся следующие записи (таблица 2):

Таблица 2. Корреспонденция счетов при отражении некассовых операций в рамках двух видов финобеспечения.

|

Дебет |

Кредит |

Сумма, руб. |

|

|---|---|---|---|

|

4 106 21 310 (4 106 21 000) |

4 302 31 730 (4 302 31 000) |

118 000 |

Стоимость оборудования учтена в качестве вложений в основные средства – особо ценное движимое имущество учреждения (с учетом НДС) |

|

4 101 24 310 (4 101 24 000) |

4 106 21 310 (4 106 21 000) |

118 000 |

Оборудование принято к учету в составе основных средств |

|

2 209 40 140 (2 209 40 000) |

2 401 10 140 |

1000 |

Предъявлена сумма неустойки |

|

4 302 31 830 (4 302 31 000) |

4 201 11 610 (4 201 11 000) |

117 000 |

Произведена окончательная оплата по договору |

|

18 (310 КОСГУ) |

|

||

|

4 302 31 830 (4 302 31 000) |

4 304 06 730 (4 304 06 000) |

1000 |

Погашена задолженность перед поставщиком путем зачета встречных требований |

|

2 304 06 830 (2 304 06 000) |

2 209 40 660 (2 209 40 000) |

1000 |

Погашена задолженность по доходам от применения штрафных санкций |

Согласно требованиям Контрольных соотношений показатели в графах 5-7 по строке 700 Раздела 3 Отчета ф. 0503737 по каждому из видов финобеспечения должны быть равны разности между суммами остатков средств на начало и на конец отчетного периода по счетам 0 201 00 000 «Денежные средства учреждения» в Сведениях об остатках денежных средств учреждения (ф. 0503779) в разрезе каждого из источников финобеспечения.

ФОРМА

Сведения об остатках денежных средств учреждения (ф. 0503779)

Другие формы

Поэтому если некассовые операции осуществляются со средствами, отражаемыми на одном лицевом (банковском) счете, бюджетному (автономному) учреждению желательно скорректировать остаток средств в разрезе источников финобеспечения. Для этого могут применяться, например, приведенные ниже корреспонденции. Вместе с тем необходимо понимать, что порядок ведения учета и формирования отчетности для подобных ситуаций нормативными актами не урегулирован, поэтому рекомендации, содержащиеся в данном материале, желательно применять по согласованию с органом, осуществляющим в отношении учреждения функции и полномочия учредителя (таблица 3).

Таблица 3. Корреспонденция счетов при осуществлении некассовых операций со средствами, отражаемыми на одном лицевом (банковском) счете

|

Дебет |

Кредит |

Сумма, руб. |

|

|---|---|---|---|

|

2 201 11 510 (2 201 11 000) |

2 304 06 730 (2 304 06 000) |

1000 |

Увеличен остаток на лицевом счете по виду деятельности «2» |

|

17 (140 КОСГУ) |

|

||

|

4 304 06 830 (4 304 06 000) |

4 201 11 610 (4 201 11 000) |

1000 |

Уменьшен остаток на лицевом счете по виду деятельности «4» |

|

18 (310 КОСГУ) |

|

В Отчете по виду финобеспечения «2» перечисленные выше операции отражаются следующим образом (рисунок 1.1):

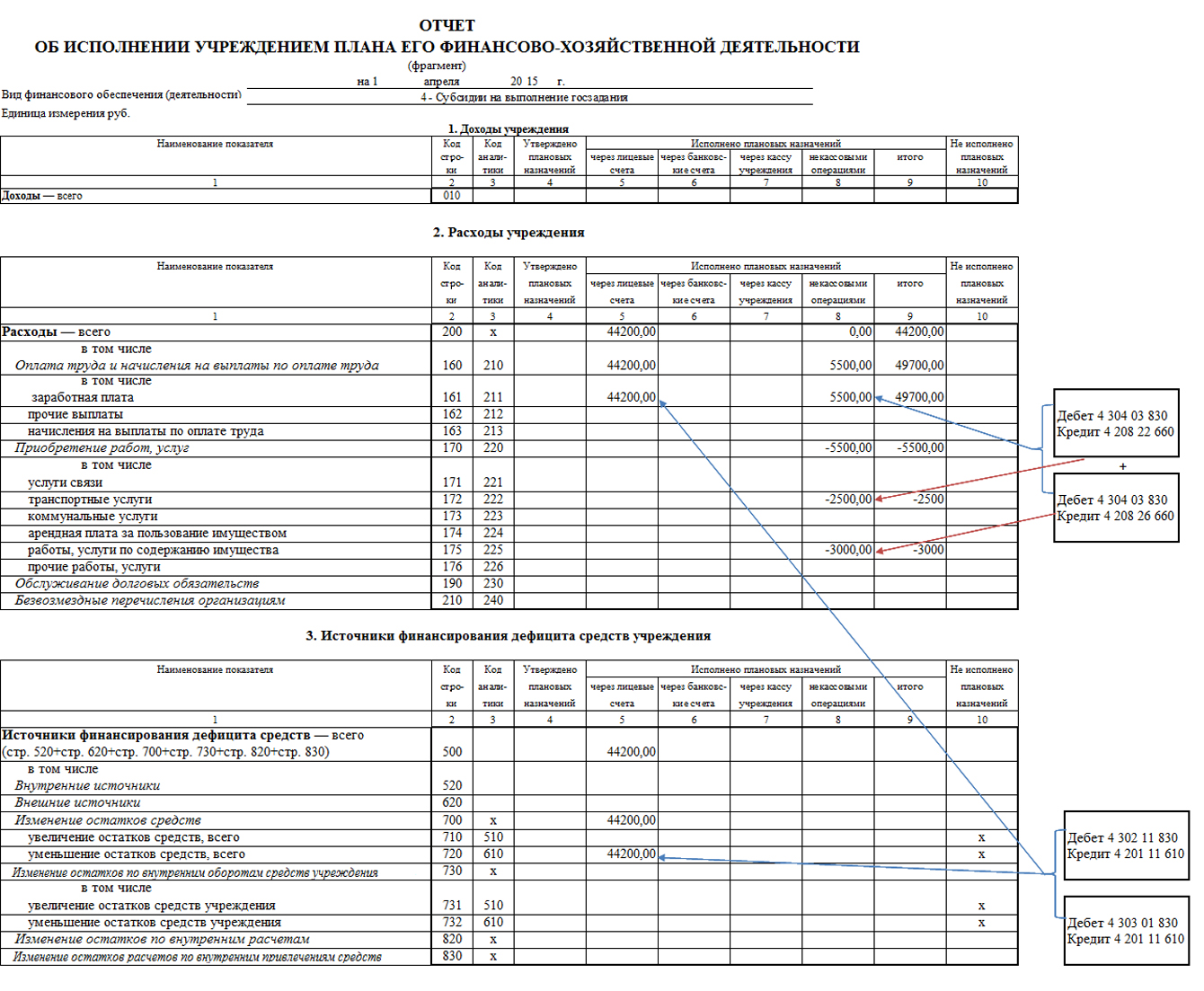

Рис. 1.1. Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности по виду финобеспечения «2»

По виду финобеспечения «4» Отчет формируется в следующем порядке (рисунок 1.2):

Рис. 1.2. Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности

о виду финобеспечения «4»

Пример 2. Некассовые операции в рамках одного вида финобеспечения по расходным кодам КОСГУ

Работник учреждения направлен в командировку. Перед убытием в командировку ему был выдан аванс. По окончанию командировки сотрудником оформлен и представлен работодателю авансовый отчет с приложением документов, подтверждающих произведенные расходы. Задолженность работника перед учреждением согласно авансовому отчету составила 5,5 тыс. руб., в том числе оплата проезда (КОСГУ 222) 2,5 тыс. руб. и наем жилья (КОСГУ 226) 3 тыс. руб. В связи с тем, что эта задолженность не была погашена в установленные сроки, в учреждении принято решение об удержании средств из заработной платы работника. Сумма заработной платы, начисленной работнику, составила 49,7 тыс. руб. Вычеты по НДФЛ работнику в рассматриваемом периоде не предоставлялись. Выплата заработной платы осуществляется путем перечисления средств с лицевого счета учреждения на банковскую карту работника. Начисление заработной платы работнику, а также выдача аванса на командировочные расходы произведены за счет средств субсидии на выполнение госзадания.

В рассматриваемой ситуации в бухгалтерском учете бюджетного (автономного) учреждения могут быть отражены следующие бухгалтерские записи (таблица 4):

Таблица 4. Корреспонденция счетов при осуществлении некассовых операций в рамках одного вида финобеспечения по расходным кодам КОСГУ

|

Дебет |

Кредит |

Сумма, руб. |

|

|---|---|---|---|

|

4 109 60 211 |

4 302 11 730 (4 302 11 000) |

49 700 |

Приняты денежные обязательства в сумме начисленной работнику заработной платы |

|

4 302 11 830 (4 302 11 000) |

4 303 01 730 (4 303 01 000) |

6461 (49 700 х 13%) |

Удержан НДФЛ |

|

4 302 11 830 (4 302 11 000) |

4 304 03 730 (4 304 03 000) |

5500 |

Удержан из заработной платы работника остаток подотчетной суммы |

|

4 304 03 830 (4 304 03 000) |

4 208 22 660 (4 208 22 000) |

2500 |

Погашена задолженность подотчетного лица в части расчетов по транспортным услугам |

|

4 304 03 830 (4 304 03 000) |

4 208 26 660 (4 208 26 000) |

3000 |

Погашена задолженность подотчетного лица в части расчетов по найму жилого помещения |

|

4 302 11 830 (4 302 11 000) |

4 201 11 610 (4 201 11 000) |

37 739 |

Заработная плата перечислена на банковскую карту работника |

|

18 (КОСГУ 211) |

|

||

|

4 303 01 830 (4 303 01 000) |

4 201 11 610 (4 201 11 000) |

6461 |

Перечислен в бюджет НДФЛ |

|

18 (КОСГУ 211) |

|

В Отчете по виду финобеспечения «4» перечисленные выше операции отражаются следующим образом (рисунок 2):

Рис. 2. Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности

о виду финобеспечения «4»

Пример 3. Некассовые операции в рамках одного вида финобеспечения по расходным и доходным кодам КОСГУ

Работник учреждения, виновный в причинении ущерба имуществу работодателя (в ходе проведения инвентаризации выявлена недостача ГСМ), на основании исполнительного документа возмещает нанесенный ущерб. Сумма ущерба составляет 2,3 тыс. руб. Трудовые обязанности работника не связаны с выполнением госзадания, а заработная плата начисляется ему исключительно в рамках приносящей доход деятельности.

В текущем месяце работнику начислена заработная плата в сумме 15 тыс. руб. Вычеты по НДФЛ работнику в рассматриваемом периоде не предоставлялись. Выплата заработной платы осуществляется путем перечисления средств с лицевого счета учреждения на банковскую карту работника.

В рассматриваемой ситуации в бухгалтерском учете бюджетного (автономного) учреждения могут быть отражены следующие бухгалтерские записи (таблица 5):

.jpg)