Содержание

- Консолидированная группа налогоплательщиков (КГН)

- Ответственный участник КГН

- Условия объединения в КГН

- Бухгалтерский учет в КГН

- Учет налога на прибыль

- Преимущества КГН

- Недостатки КГН

- Консолидированная группа налогоплательщиков

- Кто может создать КГН?

- Договор и участники КГН

- Дополнительные условия для создания КГН

- Требования к совокупным показателям всех участников КГН

- Подробно о консолидированной группе налогоплательщиков — что это, особенности и требования к созданию

- Кто такой ответственный участник КГН

- Требования и условия к созданию группы

- Учёт налога на прибыль у КГ

- Другие нюансы по уплате налогов

- Когда могут отказать в регистрации

- Плюсы и минусы группы

- Полезное видео

Консолидированная группа налогоплательщиков (КГН)

Консолидированная группа налогоплательщиков (КГН) — это добровольное объединение организаций, создаваемое для уплаты налога на прибыль с совокупного финансового результата всей группы.

Смысл создания КГН в том, что налог на прибыль исчисляется исходя из совокупного результата всех участников КГН. То есть налог на прибыль исчисляется примерно так, как если бы все участники КГН составляли единую организацию. Это позволяет суммировать прибыли и убытки в рамках одной КГН, что дает выгоду при налогообложении.

Пример

Группа компаний состоит из двух организаций «А» и «Б». По итогам года налоговая прибыль организации А равна 100 млн. рублей, а у организации Б налоговый убыток 70 млн. рублей.

В обычной ситуации, Организация А должна заплатить налог на прибыль со 100 млн. рублей, а организация Б налог не платит.

В случае, если организации А и Б создали консолидированную группу налогоплательщиков, то для налога на прибыль их налоговый результат суммируется и налог платится с 30 млн. рублей (100 — 70).

КГН создается не менее чем на пять налоговых периода по налогу на прибыль.

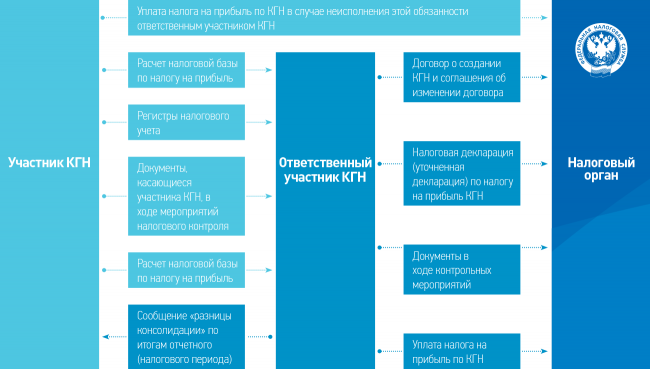

Ответственный участник КГН

Участники КГН назначают ответственного участника, который в специальном порядке исчисляет, уплачивает налог на прибыль, а также представляет по нему декларацию, в которую включает сведения по всей КГН.

Ответственный участник КГН ведет налоговый учет консолидированной налоговой базы на основании информации из налоговых регистров каждого участника этой группы. Консолидированная налоговая база КГН определяется нарастающим итогом как арифметическая сумма доходов всех участников группы, уменьшенная на арифметическую сумму расходов всех ее участников. Отрицательная разница признается убытком консолидированной группы налогоплательщиков.

Другие налоги участники КГН платят сами.

Условия объединения в КГН

Объединиться в КГН можно только при одновременном соблюдении четырех условий:

-

одна из организаций будущей КГН непосредственно или косвенно участвует в уставном капитале других организаций группы, и доля ее участия в каждой из них — минимум 90%;

-

в совокупности все организации будущей КГН уплатили за предшествующий год не менее 10 млрд руб. НДС, акцизов, налога на прибыль и НДПИ (без учета «таможенных» налогов);

-

за этот же год доходы всех организаций по данным бухгалтерской отчетности составили не менее 100 млрд руб.;

- совокупная балансовая стоимость активов этих организаций по состоянию на 31 декабря предшествующего года — не менее 300 млрд руб.

Для того чтобы вступить в консолидированную группу налогоплательщиков российская организация должна соответствовать следующим условиям:

-

не находиться в процессе реорганизации или ликвидации;

-

не должно быть возбуждено производство по делу о несостоятельности (банкротстве);

-

размер чистых активов организации превышает размер уставного (складочного) капитала.

Кроме того налоговым кодексом РФ установлены ограничения относительно категорий организаций, которые не могут являться участниками консолидированной группы налогоплательщиков. А именно:

-

резиденты особых экономических зон;

-

организации, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН), не уплачивающие налог на прибыль, освобожденные от уплаты налога на прибыль или уплачивающие налог на прибыль по нулевой ставке;

-

банки, за исключением случаев, когда все другие компании, входящие в эту группу, являются банками (аналогичная норма установлена для страховых организаций, негосударственных пенсионных фондов и профессиональных участников рынка ценных бумаг, не являющихся банками);

-

участники иной консолидированной группы налогоплательщиков;

-

плательщики налога на игорный бизнес;

-

клиринговые организации.

Таким образом, не могут стать участниками КГН, в частности: упрощенцы, вмененщики, образовательные и медицинские организации, применяющие нулевую ставку налога на прибыль, а также любая организация, размер чистых активов которой не превышает ее уставного капитала.

Бухгалтерский учет в КГН

В бухгалтерском учете расчеты с участниками консолидированной группы ведутся на отдельном счете 78 «Расчеты с участниками консолидированной группы налогоплательщиков».

Информация об остатках по счету 78 «Расчеты с участниками консолидированной группы налогоплательщиков» раскрывается в бухгалтерском балансе с учетом ее существенности по группам статей «Дебиторская задолженность» разд. II «Оборотные активы» или «Кредиторская задолженность» разд. V «Краткосрочные обязательства», а также в пояснениях к бухгалтерскому балансу.

Учет налога на прибыль

Каждый участник КГН должен вести бухгалтерский учет, формировать в бухгалтерском учете и раскрывать в бухгалтерской отчетности информацию о налоге на прибыль в соответствии с правилами, установленными ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Временные и постоянные разницы определяются участниками КГН исходя из их доходов и расходов, включаемых в консолидированную налоговую базу КГН согласно нормам НК РФ для КГН.

Для рядовых участников группы это означает замену счета 68 «Расчеты по налогам и сборам», субсчет 68-прибыль, на счет 78 (поскольку расчеты по налогу на прибыль они не ведут).

Приведем примеры проводок, которые могут возникнуть у участников КГН:

|

Дебет 99 Кредит 78 |

Отражено постоянное налоговое обязательство |

|

Дебет 78 Кредит 99 |

Отражен постоянный налоговый актив |

|

Дебет 09 Кредит 78 |

Начислен отложенный налоговый актив |

|

Дебет 78 Кредит 09 |

Списан отложенный налоговый актив |

|

Дебет 78 Кредит 77 |

Начислено отложенное налоговое обязательство |

|

Дебет 77 Кредит 78 |

Списано отложенное налоговое обязательство |

Текущий налог на прибыль формируется участниками (включая ответственного участника) также на счете 78:

|

Дебет 99 Кредит 78 |

Начислен условный расход по налогу на прибыль |

|

Дебет 78 Кредит 99 |

Начислен условный доход по налогу на прибыль |

Сумма налога на прибыль по КГН в целом, подлежащая уплате ответственным участником в бюджет, отражается в учете ответственного участника следующей проводкой:

|

Дебет 78 Кредит 68 |

Сумма налога на прибыль по КГН в целом, подлежащая уплате ответственным участником |

Если же будет получен убыток всей консолидированной группой налогоплательщиков, то в отношении убытка должен создаваться ОНА:

|

Дебет 09 Кредит 78 |

Признан убыток КГН в целом |

Преимущества КГН

Снижается сумма налога на прибыль и объём налогового контроля:

-

Участники КГН суммируют прибыли и убытки от результатов деятельности каждого из них — то есть консолидируют налоговую базу;

-

Сделки, заключенные между организациями КГН, не являются предметом контроля за трансфертным образованием. Исключение: сделки, предмет которых — добытое полезное ископаемое — объект налогообложения НДПИ с применением процентной ставки.

Таким образом, можно сделать вывод, что введение в России института консолидации налогоплательщиков имеет положительную тенденцию, поскольку направлено на оптимизацию налогообложения прибыли, а также упрощение налогового администрирования.

Недостатки КГН

Вместе с этим следует отметить и отрицательные моменты, например, очень жесткие условия вступления в группу, которые обеспечивают возможность воспользоваться преференциями только ограниченному кругу крупнейших налогоплательщиков.

Консолидированная группа налогоплательщиков

Актуально на: 26 июня 2019 г.

Консолидированная группа налогоплательщиков (КГН) — это добровольное объединение организаций-плательщиков налога на прибыль в группу на определенных условиях, при котором организации начинают исчислять и уплачивать налог на прибыль с совокупной прибыли организаций, входящих в такую группу (п. 1 ст. 25.1 НК РФ).

Кто может создать КГН?

В КГН могут быть объединены только российские организации и лишь в случае, если доля прямого или косвенного участия одной организации в других организациях составляет 90% и более (п. 2 ст. 25.2 НК РФ). Данное условие должно соблюдаться на протяжении всего срока действия договора КГН. Отдельные организации (к примеру, применяющие УСН или ЕНВД; банки; страховые организации и НПФ) не могут являться участниками КГН (п. 6 ст. 25.2 НК РФ).

Договор и участники КГН

Каждая из организаций, входящих в КГН, считается участником КГН, а организация, на которую возложены обязанности по исчислению и уплате налога на прибыль, именуется ответственным участником КГН. Организации объединяются в КГН на основании договора о создании КГН, который подлежит регистрации в налоговой инспекции по месту нахождения ответственного участника (п. 5 ст. 25.3 НК РФ). КГН создается на срок не менее 5 календарных лет (п. 7 ст. 25.2 НК РФ).

Дополнительные условия для создания КГН

Каждая сторона договора о создании КГН должна соответствовать следующим условиям (п. 3 ст. 25.2 НК РФ):

- организация не находится в процессе реорганизации или ликвидации;

- в отношении организации на дату регистрации договора о создании КГН (на дату присоединения такой организации к существующей КГН) не возбуждено производство по делу о несостоятельности (банкротстве);

- в отношении организации не введена ни одна из процедур банкротства (за исключением наблюдения);

- размер чистых активов организации на последнюю отчетную дату, предшествующую дате регистрации договора о создании или изменении КГН, превышает размер ее уставного капитала.

Требования к совокупным показателям всех участников КГН

| Период/Дата | Показатель (п. 5 ст. 25.2 НК РФ) | Величина |

|---|---|---|

| Календарный год, предшествующий году представления на регистрацию договора о создании КГН | Совокупная сумма уплаченных НДС, акцизов, налога на прибыль и налога на добычу полезных ископаемых (без учета таможенного НДС) | Не менее 10 млрд. руб. |

| Суммарный объем выручки от продажи товаров (работ, услуг) и прочих доходов по данным бухгалтерской (финансовой) отчетности | Не менее 100 млрд. руб. | |

| 31 декабря года, предшествующего году представления на регистрацию договора о создании КГН | Совокупная стоимость активов по данным бухгалтерской (финансовой) отчетности | Не менее 300 млрд. руб. |

Подробно о консолидированной группе налогоплательщиков — что это, особенности и требования к созданию

В фискальной нагрузке налог на прибыль становится одним из самых важных компонентов. Особенно, если рассматривать крупные компании с высокими показателями по доходам. Но закон предусматривает возможности оптимизировать платежи, чтобы облегчить взаимодействие. В таких ситуациях и создаются консолидированные группы налогоплательщиков. Этот способ оптимизации связан с некоторыми нюансами.

Консолидированная группа налогоплательщиков – это такая разновидность объединения, куда входят юридические лица, которые и являются участниками организации. Компании объединяются, чтобы легче было выполнять обязанности в той или иной налоговой сфере.

Поэтому при создании таких объединений надо опираться не только на Налоговый Кодекс, но и на Гражданский. После формирования группы налоги уплачиваются несколько иными способами.

Кто такой ответственный участник КГН

Ответственным участником называют компанию, одну из сторон договора. На него возлагают ответственность по расчёту налогов и их уплате за целую группу. Перед фискальными органами права и обязанности у ответственного участника такие же, что и у обычных налогоплательщиков.

Договор о создании КГН служит главным доказательством того, что у ответственного лица есть определённые полномочия. К обязанностям относят регистрацию договора о самом создании такого объединения. Это действие проводят в той налоговой службе, где обслуживается участник, если он становится самым крупным плательщиком.

Требования и условия к созданию группы

Главное условие и требование – чтобы был ответственный участник, который управляет минимум 90% всех денег, которые входят в уставной капитал. Требование должно выполняться на протяжении всего времени, пока действует соглашение о формировании группы.

Статья 105.2 НК РФ поможет определиться с тем, как наладить участие одной компании в уставном капитале другой.

Определённые показатели за весь прошедший год должны сохраняться у всех, кто вошёл в консолидированную группу.

Подробное объяснение выглядит следующим образом:

- Больше 300 миллионов рублей или точно такая сумма для суммарных начислений по всем активам на состояние к 31 декабря.

- 10 миллионов рублей – общая сумма по налогам и акцизам, перечисленным в бюджет.

- 100 миллионов рублей и больше – общая сумма от реализации всех услуг и доходов.

- Величина УК должна быть меньше по сравнению с чистыми активами согласно сведениям из бухучёта.

Недопустимо принимать в объединение предприятия, проходящие процедуру ликвидации или банкротства, реорганизации.

Срок создания любой КГ – максимум два года. При этом есть ситуации, при которых группа перестаёт действовать.

Учёт налога на прибыль у КГ

Для расчёта со всеми участниками используется отдельный бухгалтерский счёт, который обозначается цифрой 78. Все сведения отражаются и раскрываются в соответствующем балансе.

При этом используются такие группы статей:

- Дебиторская задолженность, раздел 2.

- Оборотные активы или Кредиторская задолженность, раздел 5.

- Краткосрочные обязательства.

- Пояснения к бухгалтерскому балансу.

Бухгалтерский учёт ведёт отдельно каждый из участников, входящих в объединение. Именно в этих документах раскрывается и фиксируется информация, связанная с налогом на прибыль, расчётами по нему.

Исходя из доходов и расходов, определяют временную и постоянную разницу. Рядовые участники часто заменяют счёт 68 на счёт 78.

База для уплаты налогов формируется с суммированием всех доходов участников, из которых вычитаются расходы. При этом расходы и прибыль по операциям между участниками не подлежат стандартному учёту. По каждой из компаний отдельной считают лимиты, связанные с нормированными расходами.

Существует отдельный запрет на создание резервов по сомнительным долгам в рамках данного объединения. То же самое касается резервов, направленных на обслуживание и гарантийный ремонт по реализуемым товарам и услугам.

Необходимо учитывать, какая налоговая ставка действует на территории конкретного субъекта РФ. Могут действовать именно региональные законы, благодаря которым размер платежей снижается у конкретных категорий налогоплательщиков.

Другие нюансы по уплате налогов

Ответственный участник опирается на статью 286 НК РФ, уплачивая и рассчитывая сборы, перечисляя их в бюджет. В адрес федерального бюджета деньги перечисляются по месту нахождения, каждого из участников обособленных подразделений.

Составляется единая или сводная налоговая декларация, отражающая сведения относительно налоговой базы в целом по группе. База каждого из участников отдельно тоже приводится.

Предприятие должно отчитаться самостоятельно при наличии доходов, исключённых из консолидированной базы.

Внимание! Ответственность по налоговым платежам у участников тоже солидарная. Это значит, что штрафы можно применять к любому предприятию. 20% от неуплаченной суммы снимают в случае представления информации, не соответствующей действительности. Если деяние умышленное, размер наказания увеличивается до 40% от суммы.

Когда могут отказать в регистрации

Перечень причин отказов налоговой в таких ситуациях закрытый. Среди них такие обстоятельства:

- Документы подписаны лицами, у которых нет соответствующих полномочий.

- Нарушения сроков подачи документов, либо неполный пакет.

- В договоре отсутствуют обязательные положения, установленные Гражданским Кодексом.

- Один из членов не выполняет условий, установленных нормативами.

При отказе со стороны налоговой общество не лишают прав по повторной регистрации. Контролирующий орган должен максимум спустя пять дней направить консолидированной группе копию решения, где написано об отказе. Далее документ передают уполномоченному лицу.

Допустимо обжалование подобных актов в обычные сроки, установленные текущим законодательством. Налоговая служба будет вынуждена зарегистрировать договор, если все правила для жалобы соблюдены, и нет никаких причин для отказа в этот раз.

Справка! Функционирование группы начинается с 1 января года, который последовал за обращением.

Плюсы и минусы группы

Первая положительная сторона- общее снижение суммы по налогу на прибыль. Объём налогового контроля тоже меньше.

Но есть и другие нюансы, которые надо учесть:

- Налоговая база консолидируется. То есть, прибыль и затраты каждого участника складывают друг с другом.

- Предметом контроля за трансфертным движением не будут сделки, заключённые между участниками. Исключение делают только в том случае, если предметом соглашения стали добытые полезные ископаемые. В этом случае создаётся объект налогообложения, со своей процентной ставкой.

Пока что введение института консолидации налогоплательщиков отличается положительными тенденциями в России. Оно упрощает налоговое администрирование, оптимизирует налогообложение прибыли.

Но есть и отрицательные стороны. Пример –создание жёстких условий для тех, кто заинтересован во вступлении в группу. Преимущества такого рода появляются только у очень ограниченного круга лиц.

Прекращение деятельности группы обычно связаны с такими основаниями:

- Нарушение условий одним из участников.

- Открытие дела по банкротству.

- Ликвидация, реорганизация.

- Отсутствие пакета документов, хотя условия того требуют.

- Договор признали недействительным в суде.

- Завершился срок действия договора о создании, либо один из участников вышел из объединения.

Контролирующие органы могут быстро принять решение о приостановлении деятельности в случае нарушения требований по уплате налогов. Это тоже надо учитывать при взаимодействии между участниками. С организацией и налаживанием процессов часто возникают проблемы.

Полезное видео

О создании консолидированных групп в видео:

При использовании КГН крупные предприятия получают возможность снизить размер платежей по налогам. Убытки одних участников компенсируют прибыль, получаемую другими. Но сейчас пока закон запрещает создавать подобные объединения юридических лиц.

Считается, что в будущем произойдут изменения, исправляющие ситуацию. И все действующие группы прекратят своё существование к 2023 году. Но пока этот закон только на стадии обсуждения, как и любые корректировки.