Содержание

- Сроки уплаты страховых взносов

- Сроки уплаты страховых взносов для организаций

- Сроки уплаты страховых взносов для ИП

- Срок уплаты страховых взносов ИП-работодателем

- Сроки уплаты страховых взносов в 2019 году организациями и ИП с работниками

- Срок уплаты страховых взносов пришелся на выходной

- Срок уплаты страховых взносов ИП за себя

- 1% на ОПС: срок уплаты

- Сроки уплаты 1% на ОПС в 2019 году

- Сроки уплаты взносов на травматизм в 2019 году

- Сроки уплаты страховых взносов в 2020 году

- Что собой представляют страховые взносы

- Страховые взносы в 2020 году: сроки уплаты

- Учет плательщиков

- База обложения

- Особенности оплаты индивидуальными предпринимателями

- Порядок расходования взносов на социальное страхование

- Ответственность плательщиков за нарушение сроков

- Какие сроки уплаты на прибыль существуют

- Что такое срок уплаты налога на прибыль

- Сроки уплаты налога на прибыль

- Расчёт средней величины прибыли организации

- Кто должен платить налог

- Об оформлении и сдаче деклараций

- Кого могут освободить от уплаты

- Дополнительные советы по расчёту

- Полезное видео

- Налоговый календарь 2020-2021 для ИП на УСН

Сроки уплаты страховых взносов

Актуально на: 4 февраля 2019 г.

Срок уплаты страховых взносов на ОПС, ОМС и ВНиМ зависит от того, кем уплачиваются эти взносы: организацией или индивидуальным предпринимателем.

Сроки уплаты страховых взносов для организаций

Страховые взносы, начисленные с зарплаты/иных выплат работникам, работодатель должен перечислить в бюджет не позднее 15-го числа месяца, следующего за месяцем начисления взносов (п.3 ст.431 НК РФ).

В этот срок перечисляются как обычные страховые взносы, так и дополнительные (с выплат «вредникам»).

Сроки уплаты страховых взносов для ИП

Если предприниматель производит выплаты работникам/иным лицам, то он должен уплачивать работодательские страховые взносы и взносы за себя.

Если же предприниматель работает без работников, то он уплачивает взносы только за себя.

Срок уплаты страховых взносов ИП-работодателем

Уплату взносов с выплат работникам/иным лицам предприниматель производит в те же сроки, что и организации. То есть не позднее 15 числа месяца, следующего за месяцем, в котором начислены страховые взносы.

Сроки уплаты страховых взносов в 2019 году организациями и ИП с работниками

Организации и предприниматели, производящие выплаты работникам и иным лицам, уплачивают страховые взносы в 2019 году в следующие сроки:

| Период, за который уплачиваются взносы | Крайний срок уплаты |

|---|---|

| Декабрь 2018 | 15.01.2019 |

| Январь 2019 | 15.02.2019 |

| Февраль 2019 | 15.03.2019 |

| Март 2019 | 15.04.2019 |

| Апрель 2019 | 15.05.2019 |

| Май 2019 | 17.06.2019 |

| Июнь 2019 | 15.07.2019 |

| Июль 2019 | 15.08.2019 |

| Август 2019 | 16.09.2019 |

| Сентябрь 2019 | 15.10.2019 |

| Октябрь 2019 | 15.11.2019 |

| Ноябрь 2019 | 16.12.2019 |

Срок уплаты страховых взносов пришелся на выходной

Если крайний срок уплаты страховых взносов выпадает на выходной или нерабочий праздничный день, то последним днем уплаты будет считаться первый рабочий день, следующий за этим выходным/праздником (п.7 ст.6.1 НК РФ).

Срок уплаты страховых взносов ИП за себя

По общему правилу годовую сумму взносов за себя предприниматель должен внести не позднее 31 декабря этого года (п.2 ст.432 НК РФ). Причем ИП сам определяет периодичность перечисления взносов за себя (например, ежемесячно, ежеквартально, раз в год), главное, чтобы к последнему дню уплаты вся сумма поступила в бюджет. За 2018 год взносы нужно заплатить не позднее 09.01.2019.

Но при большой сумме дохода придется платить еще и дополнительные взносы.

1% на ОПС: срок уплаты

Если у ИП доход отчетного года превысил 300 тыс. руб., то предприниматель должен заплатить взносы на ОПС в размере 1% с суммы превышения (с учетом определенного ограничения (пп.1 п.1 ст.430 НК РФ)).

Срок уплаты такого взноса – не позднее 1 июля года, следующего за отчетным (п.2 ст.432 НК РФ).

Сроки уплаты 1% на ОПС в 2019 году

Уплатить 1%-ные взносы на ОПС за 2018 год ИП должны не позднее 01.07.2019.

Что же касается срока уплаты 1% на ОПС за 2019 год, то данную сумму взноса необходимо внести в бюджет не позднее 01.07.2020.

Сроки уплаты взносов на травматизм в 2019 году

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний организации и ИП (нанимающие лиц, подлежащих страхованию на случай производственного травматизма) должны уплачивать также не позднее 15-го числа месяца, следующего за месяцем начисления взносов. При этом если срок уплаты приходится на выходной или нерабочий праздничный день, днем окончания срока считается ближайший следующий за ним рабочий день (п.4 ст.22 Федерального закона от 24.07.1998 № 125-ФЗ).

Сроки уплаты страховых взносов в 2020 году

Страховые взносы должны платить все организации и индивидуальные предприниматели, выплачивающие вознаграждения в пользу физлиц. Соблюдение сроков их оплаты очень важно, поскольку их нарушение может привести к штрафам и пени. Хотя в 2020 году сроки уплаты остались прежними, они отличаются для юридических лиц и ИП и имеют важные нюансы.

В Налоговом кодексе с 01.01.2017 есть отдельная глава, регулирующая страховые взносы. Кроме того, по-прежнему действует Федеральный закон от 24.07.1998 № 125, который регулирует обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которое осталось за пределами юрисдикции НК РФ.

Что собой представляют страховые взносы

Платежи, включенные в налоговое законодательство с 2017 года, администрирует ФНС России, а под контролем ФСС осталось обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

По нормам статьи 8 НК РФ, страховые взносы выведены в отдельный обязательный платеж и их понятие так же, как и определение налога и сбора, закреплено законодательно. Под ними Налоговый кодекс регламентирует понимать обязательные платежи:

- на обязательное пенсионное страхование;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на обязательное медицинское страхование.

Однако, плату по страхованию от несчастных случаев на производстве, которая так и осталась неналоговым платежом, также важно своевременно перечислять в бюджет, как и три вышеперечисленных платежа. Изменения в администрировании, которые произошли в январе, прямо затрагивают порядок и сроки уплаты страховых взносов в 2020 году. Хотя они остались прежними, по сравнению с прошлыми периодами, сама процедура перечисления получила свои особенности. Соблюдение этих сроков плательщиками является очень важным, поскольку дает возможность избежать штрафных санкций. Что конкретно изменилось и на что обратить внимание?

Страховые взносы в 2020 году: сроки уплаты

Нормы статьи 431 НК РФ определяют, что срок перечисления страховых взносов в 2020 году за предшествующий месяц наступает не позднее 15-го числа следующего месяца. Такая же дата определена в Федеральном законе № 125. В 2018 году и предшествующие периоды действовал такой же предельный срок, поэтому для организаций и ИП ничего не поменялось.

Нормами статьи 6.1 НК РФ предусмотрено, что если конечный срок перечисления денежных средств в бюджет выпал на выходной или праздничный день, то соответствующий срок переносится на первый рабочий день после такого выходного или праздника. Чтобы работодатели не пропустили важные даты и не опоздали с оплатой, мы собрали вместе все сроки уплаты взносов в 2020 году, таблица выглядит так:

|

Месяц начисления |

Крайний срок для перечисления в бюджет |

|

Декабрь 2018 |

|

|

Январь 2020 |

|

|

Февраль 2020 |

|

|

Март 2020 |

|

|

Апрель 2020 |

|

|

Май 2020 |

17.06.2019 (перенос с субботы) |

|

Июнь 2020 |

|

|

Июль 2020 |

|

|

Август 2020 |

16.09.2019 (перенос с воскресенья) |

|

Сентябрь 2020 |

|

|

Октябрь 2020 |

|

|

Ноябрь 2020 |

16.12.2019 (перенос с воскресенья) |

|

Декабрь 2020 |

Учет плательщиков

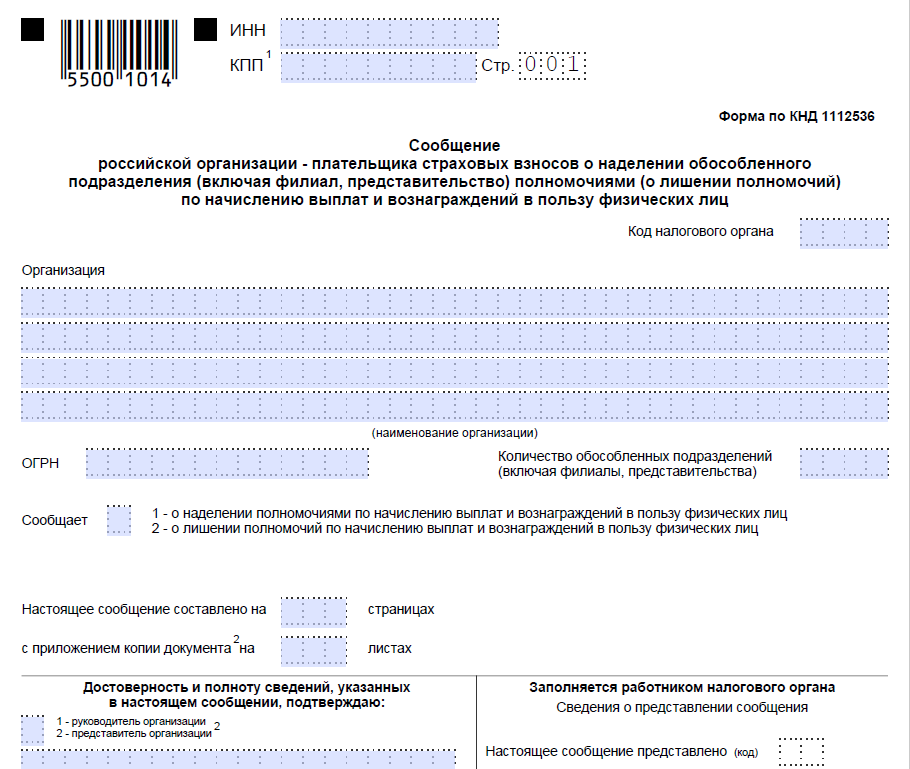

Все организации, в том числе обособленные подразделения, филиалы и ИП, обязаны предоставлять в ФНС информацию о платежах в пользу физических лиц. Данное требование и формы закреплены приказом ФНС России от 10.01.2017 № ММВ-7-14/4@. Указанные требования касаются только организаций и ИП, образованных в 2020 году, плательщики выплат в пользу физлиц, организованные до этого времени, сдавать указанные формы не обязаны.

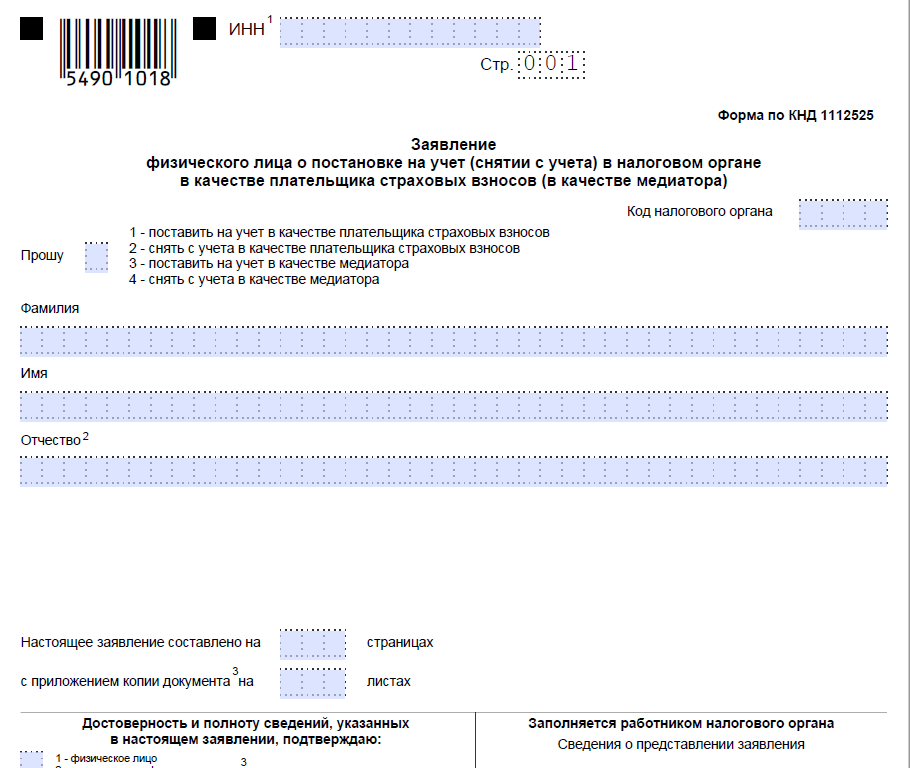

Юридические лица-страхователи, которые являются плательщиками страховых взносов, подлежат обязательному учету в налоговых органах. Прежде чем начать любые выплаты в пользу физических лиц, по нормам статьи 83 НК РФ, каждая организация должна подать заявление о постановке на учет в качестве плательщика в территориальный орган ФНС по месту своей деятельности. Процедура постановки не изменилась, по сравнению с прошлым годом, хотя ранее учетом занимались сами Фонды: ПФР и ФСС.

В статье 419 НК РФ указаны все категории плательщиков, для перечисленных в п. 2 данной статьи не предусмотрена обязанность подачи заявления о постановке на учет. К ним, в частности, относятся физлица, которые должны платить фиксированные взносы за себя, а также за тех лиц, которые работают на них:

- граждане, зарегистрированные в качестве индивидуальных предпринимателей, которые нанимают работников для своей деятельности в качестве ИП;

- адвокаты с частной практикой;

- нотариусы, занимающиеся частной практикой;

- арбитражные управляющие;

- оценщики, занимающиеся частной практикой;

- патентные поверенные, занимающиеся частной практикой;

- медиаторы.

Все вышеперечисленные лица все равно должны исчислять взносы как за себя, так и со всех вознаграждений в пользу других граждан, а также соблюдать сроки оплаты страховых взносов в 2020 году. Информацию о том, что они являются плательщиками ФНС, получают из других источников, например, в момент постановки на учет ИП или от уполномоченных федеральных органов исполнительной власти, осуществляющих функции по контролю (надзору) за деятельностью саморегулируемых организаций арбитражных управляющих, оценщиков или медиаторов.

База обложения

Работодатели должны ежемесячно нарастающим итогом определять базу для начисления по каждому работнику с начала расчетного периода.

Предельную величину базы страховых взносов определяет Постановление Правительства РФ от 29.11.2016 № 1255:

- обязательное пенсионное страхование — 1 021 000 рублей;

- социальное страхование на случай временной нетрудоспособности и в связи с материнством — 815 000 рублей;

- на другие виды обязательного страхования предельные величины не определены.

В базу следует включать оплату труда штатных сотрудников, а также иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, определенных нормами статьи 420 НК РФ и статьи 421 НК РФ, а также закона № 125-ФЗ. Так, в число иных вознаграждений в пользу физлиц входят:

- оплата в рамках договоров гражданско-правового характера, предметом которых являются выполнение работ или оказание услуг;

- оплата по договорам авторского заказа в пользу самих авторов произведений;

- выплаты по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам.

Работодатели исчисляют положенные к уплате суммы в течение календарного года (расчетный период) по итогам каждого календарного месяца в порядке, определенном в статье 431 НК РФ. Следовательно, срок оплаты страховых взносов в 2020 наступает для работодателей ежемесячно.

Особенности оплаты индивидуальными предпринимателями

Для индивидуальных предпринимателей установлены особые сроки для уплаты. ИП, которые платят взносы за себя, могут перечислять их в бюджет раз в квартал или даже раз в год, по своему выбору. Для них действует всего один крайний срок оплаты страховых взносов в 2018 — 31 декабря. Так как эта дата выпала на выходной, рассчитаться необходимо до первой рабочей даты 2020. В соответствии с производственным календарем, утвержденным Правительством РФ, это было 9 января. При этом ИП могут оплачивать свои обязательства в течение года поквартально.

Порядок расходования взносов на социальное страхование

Отдельно нужно отметить, что после 01.01.2018 сохранился зачетный принцип расходования средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством. Поэтому все плательщики-работодатели имеют право уменьшить исчисленную сумму на произведенные ими расходы на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования. И перечислять в бюджет по установленному сроку только разницу между этими суммами с направлением подтверждающих документов в налоговый орган.

Ответственность плательщиков за нарушение сроков

Взносы взимаются с юридических лиц-страхователей и физических лиц, имеющих статус ИП, с целью финансового обеспечения реализации прав застрахованных лиц на получение обязательного страхования по соответствующему виду. Поэтому нарушение сроков перечисления влечет ответственность по нормам статьи 122 НК РФ, если речь идет о пенсионном, медицинском страховании или взносах в связи с утратой временной нетрудоспособности и в связи с материнством. О порядке привлечения нарушителей к ответственности рассказал в своем письме от 24.05.2017 № 03-02-07/1/31912 Минфин России.

В частности, чиновники указали, что нормы данной статьи полностью применимы к несвоевременной уплате сумм страховых взносов, правильно исчисленных и отраженных в расчетах, своевременно предоставленных плательщиками в налоговые органы. В этом случае нормы данной статьи применяют с учетом позиции, изложенной в пункте 19 постановления Пленума Высшего Арбитражного Суда РФ от 30.07.2013 № 57, а именно только с взысканием пени, без назначения штрафа.

Что касается нарушений с платежами в ФСС, то нормами статьи 19 Федерального закона от 24.07.1998 № 125 предусмотрена возможность назначения штрафа в размере 20 % — при неумышленной и в размере 40 % — при умышленной неуплате исчисленных сумм на травматизм. Однако, применить эти санкции можно только в случае отсутствия платежа по причине:

- занижения базы для начисления;

- неправильного исчисления или необоснованного применения пониженного тарифа;

- прочих неправомерных действий страхователя.

Если причиной нарушения срока перечисления стала банальная неорганизованность, то в этом случае нарушителю грозит только начисление пени.

Подробнее о СТРАХОВЫХ ВЗНОСАХ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Какие сроки уплаты на прибыль существуют

Пени и штрафы – минимальное наказание, которое применяют к тем, кто нарушает требования, связанные с налоговыми отчислениями. Конкретные сроки зависят от того, какой вариант взаимодействия выбрал сам предприниматель. Есть специальные таблицы и калькуляторы, упрощающие подсчёт. Но самостоятельно с некоторыми нюансами ознакомиться всё равно можно.

Что такое срок уплаты налога на прибыль

Налоговый период по прибыли – календарный год, как говорит статья 285 Налогового Кодекса. Это время и используется для определения результатов каждой компании. Используется система авансовых платежей, ежемесячных или ежеквартальных. Определяющими факторами должны стать не только прибыль организации, но и учётная политика, проводимая руководством.

Определённые правила вводятся для каждой из вышеописанных ситуаций.

Сроки уплаты налога на прибыль

Сначала идут авансовые платежи, а потом по итогам года определяются с надбавками, если это необходимо. Всё зависит от решений, принятых руководителем.

Годовой

Здесь крайний срок – 28 числа в месяце. Главное – чтобы это был рабочий день. Если конкретная дата выпадает на праздник или выходной, проблему решают в следующий же рабочий день. Максимальный срок – 28 марта, следующее за окончанием рабочего периода.

Квартальный

По итогам отчётностей организация платит налоги в зависимости от того, как перечисляются авансовые платежи. Пример – организация, использующая в качестве отчётных периодов квартал, полугодие и 9 месяцев. При этом ежемесячные платежи отсутствуют.

Тогда сроки будут такими:

- 28 апреля.

- 28 июля.

- 28 октября.

Ежемесячный

Здесь используется общее правило – деньги перечисляют до 28 числа следующего за отчётным месяца. Это регламентное требование, которое нельзя нарушить перенести. Исключение – праздничные и выходные дни, выпавшие на эту дату. Тогда плату переносят на следующий рабочий день.

Расчёт средней величины прибыли организации

В расчёт принимается любая прибыль от реализации таких составляющих:

- Имущественные права.

- Товары.

- Услуги.

- Работы.

Главное – чтобы всё это подходило под требования и описания статьи 249 НК РФ. Если речь о внереализационных доходах из статьи 251 НК РФ – они учёту не подлежат. Используют только выручку от реализации, без акцизов и других видов сборов.

Для получения результатов берут выручку за предыдущие четыре квартала, идущих подряд. Сумму этих периодов делят на четыре. Если определённый лимит превышен, со следующего квартала у организации появится обязанность по перечислению ежемесячных авансов.

Кто должен платить налог

Требование по перечислению сборов актуально для следующих участников рынка:

- Иностранные предприятия, которые управляются непосредственно на территории РФ. Но в международном соглашении могут быть прописаны ситуации, когда такие компании не относят к налогоплательщикам.

- Иностранные организации, которым присваивается официальный статус резидентов.

- Юридические лица, которые зарегистрированы в других странах, но постоянно сотрудничают с посредниками, получающими доход на территории РФ.

- Каждое юридическое лицо, зарегистрированное на территории РФ.

Об оформлении и сдаче деклараций

После каждого отчётного, налогового периода организация в обязательном порядке сдаёт декларацию. Форму подают не позднее, чем спустя 28 дней после окончания отчётного периода. Декларацию отправляют сотрудникам налоговой службы, которая находится по месту нахождения предприятия. Если у компании несколько филиалов – документы подают по каждому из указанных адресов.

Кого могут освободить от уплаты

Юрлиц освобождают от сборов, если они выполнили конкретные требования:

- Ведение деятельности, при определённых условиях допускающую налоговую ставку 0%. Обычно правило распространяется на образование, здравоохранение.

- Иностранные, международные организации, попадающие под действие 246 ТК РФ.

- Участники проекта «Сколково».

- Переход на специальный режим, оплата сборов за игорный бизнес.

Дополнительные советы по расчёту

Объектом налогообложения становится прибыль, никакие другие показатели не используются. Для учёта расходов важно, чтобы последние отвечали требованиям экономической обоснованности. Их нужно направлять на получение прибыли, подтверждать с помощью соответствующих документов.

Если хотя бы один из пунктов не выполняется – налоговая имеет законное право отказать в учёте. Налоговая база с большой вероятностью пересчитывается в большую сторону, выставляется сумма для доплаты.

Внимание! Недобросовестные контрагенты становятся самой распространённой причиной того, что контролирующие органы отказываются принимать к учёту те или иные показатели.

Для учёта используют метод начисления, либо кассовую схему. Нельзя комбинировать эти решения и заменять одно другим. И нельзя сначала выбрать один метод, а потом перескочить на другой. Нужно сделать только один выбор в зависимости от того, какая схема кажется наиболее подходящей. И в положении учётной политики закрепляют решение.

При ОСНО кассовый метод могут применять только лица, получившие за 4 предыдущих квартала выручку не более, чем в 1 миллион, за каждый из отдельных периодов. Метод начисления становится основным, поскольку применение второго варианта ограничено.

Полезное видео

Какие изменения предстоят в 2020 году по налогам? Смотрите в видео:

Надо формировать при уплате два поручения, поскольку часть сборов идёт федеральному бюджету, а часть региональному. В случае нарушения сроков к предприятию с большой вероятностью применяют пени. Оно применяется как ко внутриквартальным, так и к другим видам авансов.

Сроки подачи декларации – такие же, что и у самого налога. И при нарушениях правила действуют примерно такие же. То есть, применяют штрафы и пени, если документ отсутствует. Наказание актуально, даже если документ оформлен, но налог по нему не перечислен.

Налоговый календарь 2020-2021 для ИП на УСН

Внимание! данный налоговый календарь актуален только для ИП на упрощенной системе налогообложения без работников (т.е. индивидуальный предприниматель работает самостоятельно и никого не нанимает). Полный календарь налогов для ИП на ЕНВД, ОСНО, с работниками или для ООО на УСН или ОСНО Вы можете найти на официальном сайте налоговой службы — .

В данном календаре налогов указана дата последнего возможного дня совершения действия (оплата или отчетность), т.е. лучше сделать оплату/отчетность заранее. Обязательно проверьте данные в первоисточнике — на официальном сайте налоговой службы по ссылке указанной выше.

Также в таблице не указаны фиксированные страховые взносы при оплате поквартально — указан вариант единоразовой оплаты за весь год сразу — если Вы хотите вносить эти платежи каждый квартал — ознакомьтесь с информацией об уменьшении налога УСН на сумму оплаченных страховых взносов.

Все даты представлены в общей форме (в соответствии с НК РФ) — т.е. если указанная дата попадает на выходной день — крайний срок оплаты (подачи отчетности) переносится на ближайший рабочий день.

| Крайний срок | Действие |

|---|---|

| 25 апреля 2020 | Оплата УСН за первый квартал 2020 |

| 30 апреля 2020 | Подача налоговой декларации УСН за 2019 год |

| 30 апреля 2020 | Оплата налога УСН за 2019 год |

| 1 июля 2020 | Оплата пенсионных взносов 1% (для тех у кого доход за 2019 год превысил 300 000 руб.) |

| 25 июля 2020 | Оплата УСН за полугодие 2020 |

| 25 октября 2020 | Оплата УСН за 9 месяцев 2020 |

| 31 декабря 2020 | Оплата фиксированных взносов за 2020 год |

| 25 апреля 2021 | Оплата УСН за первый квартал 2021 |

| 30 апреля 2021 | Подача налоговой декларации УСН за 2020 год |

| 30 апреля 2021 | Оплата налога УСН за 2020 год |

| 1 июля 2021 | Оплата пенсионных взносов 1% (для тех у кого доход за 2020 год превысил 300 000 руб.) |

Оплачивать налоги и фиксированные взносы можно как с помощью квитанции через Сбербанк, так и с расчетного счета (если есть), используя платежные поручения или банк-клиент.