Содержание

- 11 законных способов уменьшения размера НДС

- Суть НДС

- Как уменьшить НДС – основные способы оптимизации

- Вывод

- Как законно снизить ндс основные легальные способы

- На чем основаны схемы вычисления НДС

- Факторы, влияющие на размер НДС

- Освобождение от обязанности обложения НДС

- Договор поставки vs агентский договор

- Переквалификация аванса

- Корректирующая декларация по НДС

- Чего нельзя делать при расчете суммы НДС

- Способы законного уменьшения размера НДС

- Как не платить НДС и избежать гнева налоговой

- В чем риск использования схем?

- Используйте 145 статью Налогового кодекса РФ

- Как получить льготу?

- Особенности льготы

- Почему про это мало кто знает?

- 8 способов «как снизить НДС»: от штампов до экзотики

- Способ №1: создать искусственный НДС через «серых» посредников

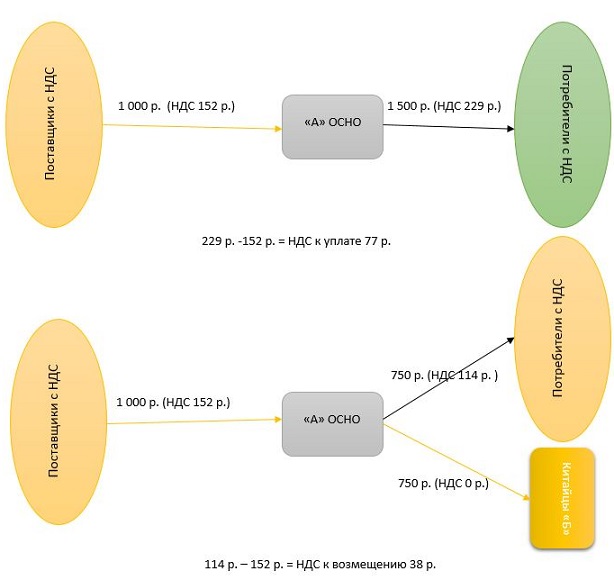

- Способ №2: увеличить долю общего дохода от экспортных сделок

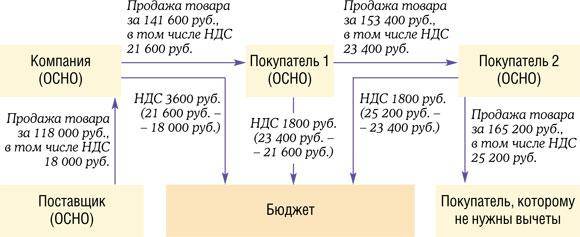

- Способ №3: увеличить долю потребителей, которым НДС к вычету не нужен

- Способ №4: потребительские кооперативы

- Способ №5: использовать пониженные льготные ставки

- Способ №6: через доставку товара (для НДС по ставке 10%)

- Способ №7: вложить товар в уставной капитал

- Способ №8: с помощью штрафов и неустоек

- Вывод:

- Использовать нулевую ставку

- Оформление налогового вычета

- Оптимизация НДС

- Оптимизация НДС

- Нужно ли оптимизировать НДС

- Как не стоит оптимизировать НДС

- Варианты законной оптимизации НДС

- 10 правил оптимизации НДС

11 законных способов уменьшения размера НДС

Налог на добавленную стоимость – один из основных источников пополнения государственного бюджета. Налоговая будет создавать все условия, чтобы эти поступления были максимально большими. Разные режимы налогообложения и тонкости в законодательных актах позволят компаниям избежать уплаты НДС или достигнуть минимизации конечной суммы налога.

Суть НДС

Это федеральный налог, детально о котором нам рассказывает глава 21 НК РФ. Данная часть кодекса в последние три года не претерпела существенных изменений.

Налоговая ставка не фиксированная: может применяться 18% (общий режим), на ряд товаров – 10% (п.2 ст.164 НК РФ), в особых случаях -0% (экспортные продажи).

Налоговая база – дельта суммы от реализации товаров, услуг и расходов по приобретению.

Уменьшить сумму к уплате можно следующими путями: увеличение доли вычетов, сокращением объемов реализации или переходом на льготные налогообложения. Рассмотрим несколько существующих законных методов по сокращению НДС.

Как правильно заполнить налоговую декларацию на НДС вы можете прочесть

Особенности работы на УСН

Специальный режим налогообложения – УСН предназначен сократить расходы по налогам. Для перехода на упрощенную систему налогообложения для ООО, требуется соблюдение условий:

- Численность персонала не превышает 100 человек.

- Объем выручки за шесть месяцев подряд менее 75 млн. руб.

- У организации отсутствуют филиалы.

- Компания не входит в список статьи 346.12 НКРФ, п.3.

Для смены системы необходимо обратиться в налоговый орган с письменным заявлением требуемой формы. По результатам рассмотрения заявления и при соблюдении вышеперечисленных условий, компания будет освобождена от уплаты НДС на срок не более 12 месяцам, начиная со следующего календарного года.

Если компания не соответствует требованиям для перехода на УСН, то можно разделить бизнес на части. Тем самым каждая небольшая компания будет иметь право на применение специального режима, а в итоге получается экономия на обязательствах перед бюджетом.

Существует два отрицательных момента перехода:

- На момент перехода рекомендуется решить вопрос с суммами, предъявленными ранее к вычету. Юристы советуют выход из ситуации в виде процедуры реорганизации. В этом случае от вновь созданной компании не потребуется производить восстановление этих сумм НДС, а реорганизованная фирма спокойно перейдет на упрощенный режим.

- Очень часто в условиях современной рыночной системы, контрагенты на ОСНО не желают вступать в договоренности с упрощенцами. Это обусловлено повышением налоговой нагрузки на их бюджет. Разрешить такие ситуации можно привлечением покупателей через систему скидок.

Как работает на практике схема оптимизации НДС с помощью агентского договора – смотрите тут:

Единый налог на вменённый доход

Еще один режим налогообложения, при котором компания получает освобождение от исчисления и уплаты НДС. ЕНВД зависит от вида деятельности и торговой площади. Определяется умножением базовой доходности в месяц на физические показатели (количество работников, площадь).

Например, базовый показатель для размещения рекламы на поверхности транспортного средства – 10 000 руб., розничной торговли разносного и развозного плана – 1 000,00 руб. Доход фирмы в расчете не участвует.

Как рассчитать ЕНВД для ИП и ООО вы можете прочесть в этой статье.

Как уменьшить НДС – основные способы оптимизации

Если компания не соответствует критериям законодательства для применения льготного режима налогообложения, то существует несколько возможных методов по уменьшению НДС. Рассмотрим каждый по отдельности.

Применение вычетов

В статье 171 НКРФ указаны категории налогоплательщиков, имеющих право на вычеты. Воспользоваться уменьшением налоговой базы могут только компании на ОСНО.

Для этого рекомендуется заключать договора на оказание услуг и поставку материалов с фирмами, являющимися плательщиками НДС. И обязательно нужно требовать корректного документального оформления хозяйственных операций с соблюдением всех действующих норм законодательства.

Так как при проведении налоговой проверки могут быть отклонены вычеты с серьезными нарушениями в документах.

Например, ошибка в наименовании контрагента в с/ф, не верный ИНН, повлекут отказ налоговой в применении вычета.

Налоговые консультанты рекомендуют компаниям быть максимально осмотрительными перед заключением договора: можно проверить контрагента через официальный сайт налоговой nalog.ru (риски бизнеса) и очень важно запросить копии учредительных документов для приложения.

Тем самым вы обезопасите себя от так называемых фиктивных сделок и компаний-однодневок.

Схема оптимизации НДС с примерами расчетов.

Передача имущественных прав

Выиграть временную отсрочку по уплате НДС, а тем самым уменьшить сумму налога к уплате в определенном периоде, можно при помощи внесения условий по моменту передачи имущественных прав от продавца к покупателю только после окончательной оплаты.

При таких договорных условиях продавец товаров с высокой стоимостью на поэтапной оплате получает возможность отсрочки уплаты НДС.

Выданный аванс

Еще одним методом уменьшения размера НДС является дополнительный вычет по счет-фактурам поставщиков, которым компания произвела предоплату.

Например, мы хотим 10 июня приобрести деталь для станка, но поставка ее возможна только через два месяца. Договоримся с контрагентом о внесении предоплаты и выставлении с/ф на аванс.

И мы сможем воспользоваться вычетом уже во втором квартале. А в момент поставки товара НДС восстановится. Но это уже будет другой отчетный период.

Денежный займ

Возможный ход по уменьшению налога на добавленную стоимость – это замена порядка оплаты предстоящей реализации договором займа денежных средств. То есть покупатель вместо предоплаты за предстоящую поставку предоставляет продавцу займ.

В итоге денежные средства компанией получены, а необходимость исчисления НДС с аванса отпадает. А погашение займа производим подписанием акта взаимных расчетов. В итоге схлопывается задолженность по двум договорам.

Важно уделить особое внимание тонкостям оформления договора займа: прописать максимально конкретные цели предоставления в пользование денежных средств, а также рекомендуется соблюдать временные разграничения между поступлениями денег, реализацией, зачетом, чтобы не вызвать у налоговиков дополнительных подозрений.

Задаток

Дополнительный шанс сократить налоговую базу предоставляется схемой применения задатков на закупку материалов и сырья. Такой вид предоплаты будет полезен для строительных фирм.

Этот метод также требует осмотрительности при заключении договора: рекомендуется прописать в договоре, соглашении четкие условия предоставления задатка. И заказчику нужно очень конкретно прописать назначение платежа, чтобы избежать спорных моментов.

Транспортные издержки как накладные расходы

Этот вариант подходит только компаниям, работающим по ставке 10% (продовольственные товары, продукция для детей и прочие). Непосредственно транспортные услуги имеют ставку НДС 18%, но можно заложить сумму этих расходов в калькуляцию продажной цены продукции и тем самым понизить ставку налога к уплате.

Рассмотрим конкретный пример: Компания продает растительное масло со ставкой 10%. Объем продажи составляет 100 литров по 60 руб., т.е. всего сумма реализации 6 000 руб. При этом расходы по доставке до заказчика составляют 1000 руб. Их продавец отразит в реализации отдельной строкой. В итоге, НДС к уплате будет 780 руб.

Если же включить транспортные расходы в цену масла, то получим продажную цену 70 руб. за литр. И реализация аналогичного первой ситуации количества обойдется суммой налога в 700 руб. Очевидная экономия – 80 рублей.

Основные схемы оптимизации уплаты НДС.

Агентский договор

Если ваш поставщик товаров и услуг не является плательщиком НДС, то компания теряет возможность воспользоваться вычетом с таких покупок. Выход из ситуации: агентская схема. Агент получает и перепродает товар по поручению покупателя (принципал).

В результате агент имеет прибыль в виде вознаграждения по договору и платит НДС только с этой суммы. Предоплата за поставку товара в этой ситуации является оплатой по агентскому договору и не подлежит обложению НДС.

Рекомендуем уделить внимание подтверждающим документам по агентскому договору: обязательно должно быть письменное конкретное поручение посреднику, оригиналы документов поставщика, отчет агента.

Коллектив инвалидов

Следующим способом уменьшить налоговую базу является получение льготы по ст.149 НК РФ, т.е. за привлечение к труду инвалидов.

Нюансом является то, что численность таких работников должна составлять не менее 80% от общего списка. Либо 50% в случае, если уставный капитал полностью принадлежит общественным компаниям инвалидов.

Такой шаг подразумевает увеличение объёма документации, соблюдение специальных режимов труда, ну и, конечно же, притязательное отношение налоговых инспекторов.

Вексель вместо аванса

Этот метод используется редко, хотя абсолютно законен. Принцип таков: поставщик выпускает вексель, затем передает за плату его по акту покупателю. При этом поступившая сумма оплаты не признается авансом. После передачи прав на товар оформляется взаимозачет по аналогии с договором займа.

Сложность такой схемы состоит в дальновидности: нужно заранее четко знать сумму реализации, чтобы выпустить вексель именно такого номинала.

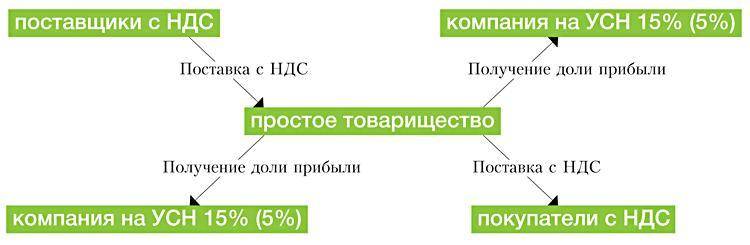

Простое товарищество

Простое товарищество — это временное сотрудничество организаций с целью достижения поставленной цели. Регистрации в ФНС такое объединение не требует. Заключив договор, стороны вносят вклад в единое дело в виде имущества, денег, компетентность, репутацию.

Пример работы

Рассмотрим работу этого метода на примере. Фирма Д и С создали простое товарищество и внесли вклады: фирма Д — имуществом, а фирма С — деньгами. По договору вклады признаются равнозначными.

Спустя определенное время поставленные цели достигнуты и договор товарищества расторгается. При этом фирма Д получает деньги, а фирма С — имущество. Такая операция по закону не облагается НДС.

Неустойка

Можно выделить еще одну распространенную схема: применение штрафных санкций. В договоре прописываются условия о выплате неустойки за определенные нарушения (например, срока отгрузки, оплаты). При этом продажная цена намеренно занижается.

Покупатель нарушает договорных обязательств, уплачивает издержки. Они не входят в базу расчета НДС у продавца. В итоге: покупатель приобретает товар по выгодно ему цене, а продавец получает ожидаемую прибыль и экономит на части НДС.

Перечисленные выше способы позволяют предпринимателям сократить налоговую нагрузку абсолютно законными способами. Прежде, чем выбрать тот или иной путь, следует досконально изучить действующее налоговое законодательство. Не стоит забывать, что вышеперечисленные методы прекрасно знакомы налоговым органам.

Вывод

Юристы, практикующие в делах, связанных с финансовой деятельностью, предупреждают, что каждый метод оптимизации НДС работает только под конкретную ситуацию. И нет никакой гарантии, что именно подходит вам. Мыслите глобально, комбинируйте подходы и добивайтесь максимального результата.

Основные способы и схемы уменьшения НДС рассмотрены в этом видео:

Как законно снизить ндс основные легальные способы

По статистике налоговых органов, НДС занимает второе место по величине поступлений. Любое предприятие (либо ИП), использующее общую систему налогообложения, обязано перечислить в федеральную казну установленный процент от величины, добавленной к исходной цене товара продавцом.

Иными словами, при реализации товаров (продукции или услуг) продавец должен уплатить государству разницу между НДС, полученным от покупателей, и входящим от поставщиков налогом.

На чем основаны схемы вычисления НДС

Размер НДС, который придется уплатить в государственный бюджет, может измениться вследствие применения налогоплательщиками таких методов, как:

- занижение величины реализации;

- завышение размера вычетов.

Оба способа, если их применять неграмотно, чреваты не только доначислениями НДС, пени и штрафов, но и возможными более серьезными санкциями. Тем не менее, при правильном подходе, налогоплательщик вычислит правильную сумму налога, действуя при этом в рамках налогового законодательства.

Факторы, влияющие на размер НДС

Существует несколько абсолютно законных путей, при помощи которых плательщик НДС, работающий на ОСНО, не завысит сумму НДС к уплате:

- заявление об освобождении от обложения НДС;

- замена сделки купли-продажи агентским договором;

- получение аванса в виде задатка или векселя;

- оформление товарного/денежного займа с покупателем.

Освобождение от обязанности обложения НДС

Налоговое право дает возможность хозяйствующему субъекту в заявительном порядке освободиться от данного вида налога. Для этого должно соблюдаться несколько обязательных условий:

- освобождению подлежат только операции, совершаемые на российском рынке;

- товары не должны попадать под категорию подакцизных;

- размер налогооблагаемой выручки на протяжении квартала (трех последовательных месяцев) не достигает величины в два миллиона рублей. При этом сумма дохода считается без учета НДС.

Если налогоплательщик соответствует указанным параметрам, то он может подать ходатайство в ФНС на освобождение от НДС, которое будет действовать на протяжении календарного года.

Важно: если налогоплательщик, освобожденный от НДС, будет продолжать оформлять счета-фактуры с выделенным налогом, он обязан перечислить эти суммы в государственную казну и представить в ФНС декларацию по НДС.

Договор поставки vs агентский договор

Распространенным вариантом исчисления минимального НДС можно считать подмену стандартного договора поставки товара на агентский договор. Как только продавец становится агентом, налоговая база будет исчисляться не с суммы реализации, а с величины вознаграждения, указанного в договоре.

Запомните: чтобы налоговые инспекторы не смогли переквалифицировать агентское соглашение в договор поставки и, соответственно, наложить существенные штрафные санкции, следует особенное внимание уделить грамотному оформлению документов, прилагаемых к агентскому договору.

Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах. Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

партии товара. За эту услугу принципал обязан будет выплатить агенту премию, которая и станет объектом налогообложения по НДС.

Во избежание налоговых осложнений, необходимо обезопасить себя следующими документами:

- поручение агенту от принципала с точным указанием задания на покупку/реализацию товара или оказание услуги;

- отчет агента с приложением бумаг, подтверждающих качественное выполнение и произведенных расходов;

- накладные на приобретение порученного товара и его отгрузку;

- документы на оплату;

- иные бумаги, имеющие ссылку на конкретный агентский договор.

Имейте в виду: если фактические расходы агента, возмещенные принципалом, превысили сумму вознаграждения, то они должны включаться в базу обложения НДС.

Переквалификация аванса

Схема подмены аванса денежным займом выглядит следующим образом:

- оформляется соглашение о предоставлении займа на сумму, которая соизмерима со стоимостью предстоящей поставки;

- деньги поступают поставщику и не подлежат обложению НДС;

- осуществляется отгрузка товара или предоставление услуги по договору поставки/оказания услуги;

- утверждается акт взаимозачета, в котором стороны оговаривают погашение предоставленного займа за счет поставленного товара/услуги.

Важно знать: при замене аванса предоставлением денежного займа необходимо соблюдать определенные расхождения в сумме договора, сроках перечисления ссуды и отгрузкой товара. Если все операции будут проведены в течение 1-2 дней, велика вероятность возникновения претензий со стороны ФНС.

В договоре займа не должны фигурировать термины, дающие право налоговикам доначислить НДС и немалые штрафные санкции. Помимо этого, важно оговорить в договоре цель, на которую поставщик получает заем у покупателя.

Такой вид модификации предоплаты актуален для производственных или строительных компаний, которые могут получать авансы от потенциального покупателя на закупку материалов или сырья. Если в качестве приложения к основному договору будет фигурировать соглашение о задатке, то речь о начислении НДС с этой суммы не идет.

При этом важно соблюсти правильую формулировку в платежном поручении – там необходимо указать и номер/дату основного контракта, и реквизиты дополнительного соглашения о задатке.

Такой метод влияния на сумму НДС применяется не очень часто, но, тем не менее, он совершенно легален и практически лишен подводных камней. Методика применения вексельного аванса такова:

- поставщик выпускает собственный вексель и по акту передает его будущему покупателю;

- в оплату векселя покупатель должен перечислить указанную сумму на счет векселедателя, при этом такое денежное поступление не будет восприниматься налоговиками, как аванс;

- после того, как совершится отгрузка товара, стороны должны задокументировать зачет взаимных требований соответствующим актом.

Корректирующая декларация по НДС

Часто складываются ситуации, когда в конце квартала на счет плательщика НДС поступают существенные суммы предоплаты, с которых следует уплатить налог. Изымать немалые деньги из оборота и ждать три месяца, когда уплаченный НДС можно будет заявить, как вычет – экономически невыгодно.

Если по полученному авансу ожидается отгрузка в ближайшее время, то вполне возможно не включать в декларацию величину предоплаты, а исчислить налог без ее учета. Как только в новом квартале пройдет отгрузка/реализация товара, бухгалтерии следует составить корректирующую декларацию и отправить ее вместе с отчетом за следующий квартал.

До отправки обеих деклараций (уточненной и актуальной) нужно рассчитать сумму пени за несвоевременно уплаченный налог и перечислить его в бюджет. Поскольку размер пени будет невелик, налогоплательщику таким образом удастся сэкономить значительную денежную сумму.

Чего нельзя делать при расчете суммы НДС

Рассматривая ту или иную методику влияния на размер налогов, необходимо тщательно соблюдать регламент составления оправдательных документов. Надо помнить, что

фискальные органы досконально знают все схемы ухода от налогов, поэтому только корректные юридические и бухгалтерские бумаги смогут обезопасить налогоплательщика от претензий ФНС.

Категорически не рекомендуется использовать полулегальные фирмы-однодневки для получения вычета по НДС либо занижать размер полученной выручки. Такие действия легко выявляются, а наказание за уклонение от НДС может намного превысить размер экономии.

НДС – налог на добавленную стоимость, включаемый в стоимость товара и фактически уплачиваемый конечным его приобретателем. Продавец обязан внести в бюджет разницу между НДС, выставленным покупателю, и НДС, выставленным поставщиком материалов, используемых для изготовления реализуемой продукции.

При этом НДС включается в сумму прибыли, полученной организацией за отчетный период времени, и подлежит налогообложению наряду с остальными доходами предприятия. С начала 2016 года организации, работающие на УСН, могут не включать НДС, указанный в счетах-фактурах, выставленных покупателю, в состав доходов предприятия, однако остальные налогоплательщики такой поблажки пока не получили.

Не нашли ответа на свой вопрос? Узнайте, как

решить именно Вашу проблему — позвоните прямо сейчас:

Москва и область: +7 (499) 455-09-71

Санкт-Петербург и область: +7 (812) 317-78-95

Все регионы РФ: 8 (800) 550-92-58

Консультация бесплатна!

Нередко для уменьшения размера налоговой базы предприниматели занижают размер НДС разными способами, в том числе и нарушающими действующее законодательство. Такие махинации могут привести к различным проблемам с правоохранительными органами и закончиться наложением штрафов или уголовной ответственностью для лица, допустившего совершение правонарушение. Именно поэтому, уменьшая размер НДС при исчислении полученного предприятием дохода, стоит использовать исключительно законные методы.

Способы законного уменьшения размера НДС

Прежде чем совершить какое-либо действие, направленное на уменьшение размера НДС с целью сокращения налоговой базы, стоит оценить вероятность того, что ФНС посчитает его способом уклонения от уплаты налогов. В качестве безопасных способов уменьшения НДС выделяют:

Согласно положениям Налогового кодекса РФ, задаток не является объектом налогообложения. Таким образом можно частично уменьшить сумму сделки и, как следствие, размер НДС.

Если поставщик не является плательщиком НДС, продавцу придется заплатить налог с полной стоимости реализуемого товара. В этом случае вместо оформления договора купли-продажи можно заключить агентский договор, позволяющий существенно уменьшить размер НДС. Суть такого договора заключается в следующем: поставщик передает конечному продавцу товар по агентскому договору, т.е. исключительно для реализации.

Продавец реализует полученный товар на рынке, установив на него собственную наценку. После завершения сделки продавец выплачивает стоимость товара поставщику, при этом налог потребуется уплатить лишь с разницы между ценой, указанной в агентском договоре и ценой реализации.

Этот метод не позволяет избавиться от обязанности по уплате НДС, однако с его помощью можно существенно отсрочить необходимость внесения налогового платежа в бюджет. Для того чтобы воспользоваться им, потребуется включить в соглашение пункт о получении покупателем всех прав на товар только после полной его оплаты.

В том случае, если стоимость реализуемого продукта довольно высока и выплаты производятся в несколько этапов в течение двух или более месяцев, продавец может получить право на отсрочку по платежу до следующего налогового периода.

Стоит отметить, что этот способ может быть использован только плательщиками, имеющими право на уплату налога по пониженной процентной ставке в размере 10%. Согласно п. 1 ст. 153 Налогового кодекса РФ, транспортные расходы облагаются налогом по ставке 18% независимо от режима налогообложения и имеющихся у налогоплательщика льгот.

В этом случае расходы на перевозку товара или оплату услуг транспортной компании не стоит выделять в калькуляции отдельной строкой, а сразу же включить их в стоимость продукции в составе расходов, понесенных на реализацию товара.

Согласно указанной норме, организации или индивидуальные предприниматели, являющиеся налогоплательщиками, могут избавиться от обязанности по уплате налога в том случае, если за три прошедших месяца сумма выручки составила не более 1 млн. рублей. Данная льгота не распространяется на НДС, подлежащий уплате в результате продажи подакцизных товаров.

Для того чтобы воспользоваться правом на получение льготы, налогоплательщику потребуется обратиться в территориальное отделение ФНС с заявлением и пакетом документов, подтверждающих наличие у него такого права.

В перечень этих документов входят:

- копия журнала выставленных и полученных в ходе приобретения и реализации товаров счетов-фактур;

- выписка из книги продаж;

- выписка из книги учета расходов, доходов и хозяйственных операций (для ИП);

- выписка из бухгалтерского баланса (для организаций).

Освобождение от уплаты налога предоставляется на срок до 12 месяцев. В том случае, если сумма выручки организации превысила установленный законом норматив, налогоплательщик автоматически теряет право на получение налоговой льготы. Однако такой способ чреват потерей контрагентов: в том случае, если продавец освобождается от уплаты НДС, обязанность по его внесению в бюджет полностью ложится на работающего с ним поставщика.

Ст. 171 Налогового кодекса РФ определяет виды налоговых вычетов и категории налогоплательщиков, имеющих право на их получение. Вычет представляет собой уменьшение налоговой базы, в качестве которой выступает прибыль организации. Воспользоваться правом на получение вычета могут налогоплательщики, работающие с использованием общей системы налогообложения. Такие предприятия обязаны уплачивать НДС со всей прибыли, полученной в результате реализации изготовленной продукции.

Не нашли ответа на свой вопрос? Узнайте, как

решить именно Вашу проблему — позвоните прямо сейчас:

Москва и область: +7 (499) 455-09-71

Санкт-Петербург и область: +7 (812) 317-78-95

Все регионы РФ: 8 (800) 550-92-58

Консультация бесплатна!

Перечисленные выше способы уменьшения НДС позволяют сократить размер расходов организации на уплату налогов абсолютно законными способами. Их использование на практике должно осуществляться опытными бухгалтерами, знающими все нюансы действующего налогового законодательства, и обладающими достаточным опытом для использования положений нормативных актов в пользу организации.

Освобождение от НДС путем использования спецрежимов

Самая лучшая оптимизация НДС – это не платить его вообще. И такие варианты есть, причем — их несколько.

Чаще всего бизнесмены используют упрощенную систему налогообложения (УСН) и единый налог на вмененный доход (ЕНВД), т.к. для них существует меньше ограничений по форме ведения бизнеса и видам деятельности.

Единый сельхозналог (ЕСХН) и патентная система (ПСН) применяются реже. Первый режим, как понятно уже из названия, предназначен только для сельхозпредприятий, а патентом могут воспользоваться лишь индивидуальные предприниматели (ИП).

Также закон предусматривает для всех спецрежимов и еще ряд ограничений: по масштабам (выручка, численность, стоимость активов), составу учредителей и направлению работы.

Например, чтобы перейти на самый распространенный режим – УСН, выручка за 9 месяцев должна быть не более 112,5 млн. руб., численность – не более 100 чел., а остаточная стоимость основных средств – не более 150 млн руб. (ст. 346.12 НК РФ).

Если бизнесмен работает в разных сферах, то можно совместить общий режим налогообложения (ОСНО) со специальными, применяя их в соответствии с видами деятельности.

Но здесь следует учесть, что не все спецрежимы возможно совмещать с ОСНО. Одновременно с общей системой можно применять только ЕНВД или ПСН (для ИП).

УСН и сельхозналог с ОСНО не совмещаются, на них может переходить только предприятие (ИП) целиком, если соответствует установленным критериям.

Иногда бизнесмены делят свою компанию на несколько частей, так чтобы каждое юридическое лицо (или ИП) в отдельности могло перейти на тот или иной спецрежим.

В этом случае вся группа будет признана единым предприятием, работающим на ОСНО, и бизнесмену придется доплатить НДС, налог на прибыль и другие обязательные платежи, соответствующие общей системе. Естественно, при этом будут начислены штрафные санкции и пени.

А если бизнес достаточно крупный и сумма недоимки превысит 5 млн руб. за три года, то может быть возбуждено и уголовное дело по ст. 199 и 199.1 УК РФ.

По этим статьям бизнесмен может быть оштрафован на сумму до 500 тыс. руб. или лишен свободы на срок до 6 лет.

Другие варианты освобождения от НДС

Бизнесмен может не платить НДС и оставаясь в рамках общей налоговой системы. Но возможно это только для некоторых особых категорий:

Также закон предусматривает освобождение от НДС для отдельных видов товаров и услуг, перечисленных в ст. 149 НК РФ.

К таким льготным категориям относятся, например:

- Социально значимые товары и услуги (медицина, уход за детьми и инвалидами, городской и пригородный пассажирский транспорт).

- Услуги в сфере культуры и искусства.

- Финансовые услуги (в т.ч. страховые и банковские)

- Услуги в области НИОКР.

Если бизнесмен реализует как облагаемые, так и необлагаемые товары (услуги), то он должен вести раздельный учет.

Льготные ставки

Льготная ставка 10% предусмотрена для следующих групп товаров и услуг (п. 2 ст. 164 НК РФ):

- Продукты питания (кроме деликатесов).

- Детская одежда и школьные товары.

- Периодические издания (кроме рекламных и эротических).

- Лекарства и медицинские товары.

- Внутренние воздушные авиаперевозки.

Нужно отметить, что ставка 0% не является освобождением от НДС. Бизнесмен должен выставлять счета-фактуры, сдавать декларации и выполнять иные обязанности, предусмотренные НК РФ для плательщика этого налога.

Хорошей новостью для льготников является то, что повышение ставки НДС на 2 процентных пункта с 01.01.2019 никак их не коснулось. Ставки 0% и 10% для перечисленных групп товаров и услуг соответствуют уровню 2018 года.

Отсрочка авансов

Как известно, НДС платится в том числе и с полученных авансов. Поэтому если, например, договор на поставку заключен в конце квартала, то продавец может договориться с покупателем о переносе аванса на начало следующего налогового периода. Налог, конечно, все равно придется заплатить, но уже по итогам следующего квартала, т.е. – на три месяца позднее.

Т.к. выдача займа не облагается НДС, то налог начисляется только в момент реализации.

Формально эта схема соответствует закону, но на практике высок риск возникновения споров с налоговиками. Для применения на постоянной основе она вряд ли годится, т.к. проверяющие легко докажут, что многочисленные займы и взаимозачеты являются притворными сделками.

Но для разовых отгрузок можно попытаться ее использовать, если грамотно подготовить все документы, обосновывающие деловую цель именно такой схемы расчета.

Кроме того, при любых вариантах отсрочки аванса не следует забывать о балансе интересов продавца и покупателя. Дело в том, что покупатель, перечисляя аванс, использует сумму НДС с него для вычета. Поэтому он далеко не всегда может согласиться на перенос срока уплаты или оформление займа.

Всегда ли нужно оптимизировать

Освобождение от НДС – это не всегда плюс для бизнесмена. Ведь если продавец не начисляет НДС, то покупатель, соответственно – не может поставить налог к возмещению.

Поэтому, если основными потребителями продукции или услуг являются крупные компании, то работа без НДС существенно понижает конкурентоспособность бизнесмена. Потеря одного или нескольких ключевых клиентов может привести к убыткам, превышающим экономию за счет освобождения от НДС.

Следовательно, если вы платите НДС, то и поставщиков нужно выбирать тоже среди его плательщиков. Закупки у тех, кто не выделяет НДС, целесообразны только, если они предоставят скидку от среднерыночной цены, сопоставимую со ставкой этого налога, т.е. 20%.

Вывод

НДС занимает существенную долю в фискальной нагрузке на бизнес. Закон предусматривает ряд вариантов, позволяющих не платить этот налог. Это может быть использование спецрежимов, а также льготные ставки для отдельных категорий организаций или групп товаров.

Для отсрочки уплаты налога можно использовать перенос авансов.

Применяя все описанные схемы, нужно учитывать налоговые риски и возможную реакцию контрагентов.

Как не платить НДС и избежать гнева налоговой

Когда приходит время платить налоги, у предпринимателей появляется желание уменьшить платежи. Действительно, если честно работать, на отчисления уходят приличные суммы, но их реально уменьшить. Для этого не обязательно пользоваться серыми схемами и нарушать закон. Рассказываем про легальный способ не платить НДС.

В чем риск использования схем?

Схемы ухода от налогов бывают законные и незаконные. Хотя даже легальные способы можно использовать так, что компанией заинтересуются. Эксперты предлагают оптимизацию, ссылаясь на успешные решения суда, но умалчивают про проигрыши.

Схема может сработать, а может принести неприятности. Конечно в этом случае эксперты за дополнительные деньги обещают решить проблемы с ФНС, но тут без гарантий.

Есть мнение, что налоговики закрывают глаза на маленькие правонарушения и приходят в час, когда бизнес достигает крупных оборотов. Но это не точно. В любом случае нужны ли вам лишние волнения?

Все таки ФНС одна из самых автоматизированных и продвинутых служб России. Уловки предпринимателей там хорошо известны.

Используйте 145 статью Налогового кодекса РФ

Согласно статье 145, ООО и ИП на общей системе налогообложения, имеют право не платить НДС если за три последовательных календарных месяца, предшествующих текущему, выручка бизнеса была не больше 2 миллионов рублей. Если в месяц бизнес зарабатывает в среднем не более 700 тысяч рублей, то можно воспользоваться льготой.

Идеальный вариант для предпринимателей, которые по разным причинам вынуждены работать на ОСН, но не получают при этом большую выручку. Например, компании, доля которых на 25% принадлежит другому юридическому лицу.

Но есть и исключения. Опцией не могут воспользоваться предприниматели, которые продают акцизные товары. Полный список исключений читайте в законе.

Как получить льготу?

Чтобы воспользоваться льготой, в ФНС отправляют пакет документов до 20 числа. Например, планируете переход с октября 2018 года, значит до 20 октября присылаете в ФНС три документа:

- Уведомление о переходе;

- Выписку из книги продаж за 3 месяца (август, сентябрь, октябрь);

- Выписку из бухгалтерского баланса.

Уведомление оформляется в утвержденной форме. Пакет довольно быстро рассматривается, но держите ситуацию на контроле. Позвоните инспектору, уточните, что они все получили, а документы заполнены без ошибок. Налоговая пришлет в ответ уведомление, что переход одобрен.

Работа по новой схеме продолжается год, потом ее нужно продлить. Но если выручка за 3 последовательных месяца стала больше, чем 2 миллиона, то компании возвращается обязанность платить НДС. Вернуться можно с новым заявлением и доказательствами, что выручка вернулась к прошлым показателям.

После получения льготы компания освобождается от уплаты НДС и подачи декларации. Но выписывать счета-фактуры (с пометкой, что без НДС) и вести книгу продаж придется все равно. Последнюю запросит ФНС при проверке, поэтому отнеситесь к этому серьезно.

Особенности льготы

Два важных момента при переходе на льготу:

- Покупатели и заказчики не могут принимать к вычету НДС от сделок с вашей компанией. Это не важно, если они работают на упрощенке. Но если у них ОСН, то могут возникнуть проблемы с рентабельностью от работы с вами.

- Вы не можете принимать к вычету НДС от входящих счетов-фактур в период льготы и даже когда она кончится.

Не начислять и не принимать НДС все равно выгоднее, чем начислять и вычитать. Просто не ошибитесь при планировании.

Почему про это мало кто знает?

Это обычная политика государства по отношению к льготам в любой сфере. Информацию не скрывают, но и не говорят на каждом углу. Спросите у бухгалтера про льготы и если условия выполняются, то можете оформить переход.

Самое главное, что это абсолютно законный механизм освобождения от НДС. Если ваш бизнес вынужден работать по ОСН, но выручка не такая большая, то 145 статья Налогового кодекса облегчит жизнь.

Кстати, онлайн-бухгалтерия Небо не так давно провела вебинар на тему «Оптимизация налогов». На нем мы рассказали, как законно уменьшить налоги. Если заинтересовала статья, то смотрите вебинар, там еще несколько лайфхаков по уменьшению налоговой нагрузки, не только для ОСН.

НДС, по установленным в налоговом законодательстве нормам, исчисляется с выручки, полученной от отгрузки номенклатуры, облагаемой налогом. Помимо этого, обложению НДС подлежат денежные суммы, поступившие на счета компании в качестве предварительной оплаты (аванса). Допускается уменьшение суммы к уплате на величину «входящего» налога, указанного в счетах-фактурах поставщиков.

Размер НДС, который придется уплатить в государственный бюджет, может измениться вследствие применения налогоплательщиками таких методов, как:

- занижение величины реализации;

- завышение размера вычетов.

Оба способа, если их применять неграмотно, чреваты не только доначислениями НДС, пени и штрафов, но и возможными более серьезными санкциями. Тем не менее, при правильном подходе, налогоплательщик вычислит правильную сумму налога, действуя при этом в рамках налогового законодательства.

Налоговое право дает возможность хозяйствующему субъекту в заявительном порядке освободиться от данного вида налога. Для этого должно соблюдаться несколько обязательных условий:

- освобождению подлежат только операции, совершаемые на российском рынке;

- товары не должны попадать под категорию подакцизных;

- размер налогооблагаемой выручки на протяжении квартала (трех последовательных месяцев) не достигает величины в два миллиона рублей. При этом сумма дохода считается без учета НДС.

Если налогоплательщик соответствует указанным параметрам, то он может подать ходатайство в ФНС на освобождение от НДС, которое будет действовать на протяжении календарного года.

В рамках ст.145 НК РФ компания или ИП, получивший законное освобождение, не должны будут начислять и платить НДС, вести соответствующие регистры (книгу продаж и книгу покупок), представлять налоговые декларации в контролирующую инстанцию. Вместе с тем, хозяйствующий субъект потеряет право на налоговые вычеты по НДС, а сумму «входного» налога должен включать в цену единицы товара/услуги.

Важно: если налогоплательщик, освобожденный от НДС, будет продолжать оформлять счета-фактуры с выделенным налогом, он обязан перечислить эти суммы в государственную казну и представить в ФНС декларацию по НДС.

Преимущества использования такого варианта очевидны, в особенности для представителей малого бизнеса. Однако, если среди контрагентов-покупателей много организаций/ИП, работающих с НДС, есть возможность потерять деловых партнеров – им будет экономически невыгодно работать с «освобожденцем».

Помимо этого, льготнику необходимо отслеживать и регулировать поступление выручки, ибо, как только она «перевалит» за 2 миллиона рублей за 90 дней (3 месяца) подряд, право на освобождение автоматически снимается.

Рассматривая ту или иную методику влияния на размер налогов, необходимо тщательно соблюдать регламент составления оправдательных документов. Надо помнить, что

фискальные органы досконально знают все схемы ухода от налогов, поэтому только корректные юридические и бухгалтерские бумаги смогут обезопасить налогоплательщика от претензий ФНС.

Категорически не рекомендуется использовать полулегальные фирмы-однодневки для получения вычета по НДС либо занижать размер полученной выручки. Такие действия легко выявляются, а наказание за уклонение от НДС может намного превысить размер экономии.

8 способов «как снизить НДС»: от штампов до экзотики

Наталья Нагорнова, главный редактор «Блога о налогах Турова Владимира»

Ненавистный НДС – большая «колючка», противная, от которой ноет и болит бизнес, от которой трудно избавиться… От которой и головная боль, и бессонница, и которая толкает на противозаконные поступки. В голове жужжит мысль, переходящая иногда в паранойю: «Как же снизить НДС?»…

Способ №1: создать искусственный НДС через «серых» посредников

Все поняли, о чем идет речь. О самом популярном и опасном способе «оптимизации» НДС через обнальные конторы. Налоговики в раскрытии налоговых преступлений используют методы, присущие заядлым сыщикам с многолетним опытом работы. Цепляются за каждую ниточку, за каждый след и подводят компании к доначислениям…

Например, как в Постановлении АС Северо-Кавказского округа от 15.02.2017г. №Ф08-219/2017 по делу №А63-4622/2015. Помимо досконального изучения контрагентов 2 и 3 звена, выявления признаков «серых» фирм и непроявления налогоплательщиком должной осмотрительности, налоговики проверили машины, на которых, якобы, доставлялся груз. И нашли нестыковки: в дни доставки товара показания спидометров в 2 раза меньше расстояния между местом нахождения контрагента и налогоплательщика. Обратившись с запросом в ГИБДД, сотрудники фискальной службы обнаружили, что машины, указанные в ТТН, не были зафиксированы на данном участке дороге.

Поэтому, оптимизацию НДС таким способом налоговики рассекрекретят без особого труда.

Способ №2: увеличить долю общего дохода от экспортных сделок

Компания «А» на ОСН продает матрешки и валенки. Регион сбыта: вся Россия. Китайцы заинтересовались нашими матрешками. И решили сотрудничать. Для компании «А» это будет очень выгодной сделкой, поскольку НДС при экспорте облагается по ставке 0%. Вот и «убили двух зайцев»: расширили рынок сбыта и снизили НДС. А, если доля экспортных сделок будет достаточно высока, то можно и возместить НДС из бюджета.

Рамазан Чимаев, юрист и налоговый консультант «Туров и партнеры»:

Экспортным НДС принято считать налог, который возникает при реализации товаров, произведенных на территории РФ, за пределы РФ. Экспортируя товар, налогоплательщик имеет право применить ставку 0%, что фактически освобождает его от уплаты налога по таким операциям. Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта в соответствии с договоренностью между странами о взаимном сотрудничестве.

Экспортер на основании ст.172 НК РФ может воспользоваться вычетом. При этом, по экспортным операциям вычет применяется по суммам входного НДС, т.е. налога, уплаченного при приобретении товара, в дальнейшем направленного на экспорт. По общеустановленным правилам налогоплательщик вправе заявить на вычет в периоде, в котором был собран пакет документов. Однако, на практике экспортеры заявляют на вычет и в других периодах.

Реализация товаров, вывозимых в таможенной процедуре экспорта за пределы таможенного союза, облагается по ставке 0% (пп. 1 п. 1 ст. 146, пп. 1 п. 1 ст. 164 НК РФ, п. 1 ст. 212 ТК ТС, ч. 1, 5 ст. 195 Федерального закона от 27.11.2010 N 311-ФЗ «О таможенном регулировании в Российской Федерации»).

Товаром является любое имущество, перемещаемое через таможенную границу таможенного союза (п. 3 ст. 38 НК РФ, п. 2 ст. 2, пп. 35 п. 1 ст. 4 ТК ТС, пп. 7 п. 1 ст. 5 Федерального закона от 27.11.2010 N 311-ФЗ).

Отметим, что не осуществляется таможенное оформление при вывозе реализованных товаров из России в другие страны таможенного союза. Однако эти операции также признаются экспортом и облагаются по ставке 0%. Основания для этого установлены Протоколом «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг» (Приложение N 18 к Договору о Евразийском экономическом союзе от 29.05.2014).

Способ №3: увеличить долю потребителей, которым НДС к вычету не нужен

Компания «А» на ОСН – мясоконсервный комбинат. Занимается изготовлением полуфабрикатов, продажей через собственную розничную сеть и оптовой торговлей в регионы. В общей сложности на благо нашей ООО-шки трудится более 500 разноплановых и высококлассных специалистов… Как же снизить НДС?

Екатерина Кувшинова, руководитель юридического отдела компании»Туров и партнеры»:

При возможности рекомендую увеличивать долю дохода бизнеса от розничных потребителей. Здесь возможны варианты оптимизации НДС, и вообще совокупных налогов, за счет использования ИП/ООО на ЕНВД, ИП на патентной системе налогообложения. Т.е. именно эти лица могут обслуживать розничных потребителей по продаже товаров напрямую. Товар может как приобретаться у своей компании на ОСНО (по минимальной торговой наценке), так и закупаться напрямую от поставщиков (что гораздо выгоднее и более безопасно).

Ксения Фесюк, юрист и налоговый специалист компании»Туров и партнеры»:

Если у вас есть также оптовые потребители без НДС, то абсолютно неправильно продавать им товар от основной компании на ОСНО и платить с этих оборотов НДС и налог на прибыль. В этой ситуации вы можете применить одну из агентских схем. Например, создать ИП на УСН 6%, который заключит со всеми конечными покупателями агентский договор, по которому принципалами будут конечные покупатели. Для конечного потребителя ничего не меняется, только теперь он деньги платит не компании на «классике», а вашему агенту на УСН.

Кратко о данном способе оптимизации. Находим оптовых потребителей, которым НДС не требуется. Конечный потребитель поручает агенту покупать товары по ценам в соответствие с согласованными прайс-листами уже с учетом вознаграждения агента, но не дороже. Заключаем с ними агентский договор на организацию поставки товара и потребители становятся Принципалами (заказчиками). В договоре так же прописывается, что в случае, если агент приобрел товар по цене более выгодной – разница является его вознаграждением. Вознаграждением агента по данному договору будет разница между ценой, по которой ему поручено купить товар и той, по которой он фактически организует поставку.

Агент собирает заявки у принципалов и заключает договор поставки в интересах принципала на нужный ему товар у вашей организации, но по более низкой цене так, чтобы в основной организации образовывалась низкая торговая наценка. При этом право собственности на товар к Агенту не переходит.

Таким образом, ваша торговая наценка и будет составлять вознаграждение агента, с которой будет заплачен единый налог. Организация на ОСН заплатит НДС и налог на прибыль с минимальной торговой наценки.

Так как законодательство разрешает использовать любые системы налогообложения, указанные в НК РФ, для уменьшения своих налоговых обязательств, возможно создать и «перепродавца» на УСН 15%, который будет закупать в вашей основной компании товар с минимальной торговой наценкой и перепродавать его с обычной всем покупателям без НДС, использующим купленный товар в коммерческой деятельности и покупателям на ОСН, которым вы готовы дать скидку, и которые согласны покупать ваш товар без НДС (например, со скидкой). А обосновать это, как минимум, тем, что «перепродавец» несет определенные риски, связанные с возможными неоплатами со стороны конечных покупателей, тогда как у основной компании таких рисков нет и т.д. Но при этом во всех случаях должно быть четкое обоснование низкой торговой наценки, например, такой как маркетинговая политика.

Способ №4: потребительские кооперативы

Компания «А» на ОСН продает товары для дома, сада и огорода оптом и в розницу. НДС – «задушил»… да, и зарплатные налоги… Есть ли «лекарство» по снижению НДС?

Екатерина Кувшинова, руководитель юридического отдела компании»Туров и партнеры»:

Для обслуживания розничных потребителей также есть возможность использования в работе потребительские кооперативы. Это некоммерческая организация, целью которой является удовлетворения нужд своих пайщиков. Нужда может быть в имуществе (товар, квадратные метры и т.д.) или деньги. Для этого все розничные потребители должны стать пайщиками (к слову это организовать несложно). Они вносят паевые взносы и удовлетворяют свою нужду имуществом, т.е. вашим товаром (напомню это и есть цель существование самого потребительского кооператива). В соответствии с п.п.4, п.3 ст.39 НК РФ это не признается реализацией. Нет реализации – нет объекта налогообложения. Нет объекта налогообложения – нет налогов. А обмен денег на товар все же произошел. Безусловно, описана лишь кратко сама идея потребительского кооператива для вашего общего понимания. Безопасность любого из элемента схемы оптимизации налогообложения зависит в том числе от правильности его запуска и работы со всеми положениями, решениями и иными документами, необходимыми для правильной и безопасной деятельности.

Однако, пайщиками могут быть и организации, и ИП (ЕНВД, упрощенка 6%, патент). Соответственно, потребительский кооператив применим и для мелких оптовиков.

Способ №5: использовать пониженные льготные ставки

Не все знают о льготах по НДС, которые прописаны в ст.164 НК РФ. Так же можно купить сырье для производства продукции по ставке 18%, а продать готовую продукцию со ставкой 10% или 0%. В зависимости от специфики бизнеса. Например, купить бумагу и «переработать» ее в детские тетради и продавать по ставке 10%.

Способ №6: через доставку товара (для НДС по ставке 10%)

Компания «А» занимается оптовой продажей игрушек. Рынок сбыта: вся Россия. Поставку в регионы осуществляет своими силами. Для этого в организации есть отдел грузоперевозок, состоящий менеджера по логистике, 20 водителей и 15 фур. Как снизить НДС?

Ольга Никитина, юрист и налоговый консультант «Туров и партнеры»:

В случае, если компания реализует товар с НДС по ставке 10% и при этом осуществляет его доставку своими силами, то будет разумно включать стоимость доставки в стоимость товара, а доставку по договору осуществлять бесплатно. Таким образом, уменьшается размер НДС, отражаемый в счетах фактур и в результате НДС к уплате будет меньше. Для этих целей необходимо грамотно оформлять договоры и стоимость доставки не выделять отдельной строкой.

Способ №7: вложить товар в уставной капитал

Группа компаний из 4-х организаций планирует провести реорганизацию. Одну из компаний сделать держателем активов. Как передать офисные помещения из компании «А» в компанию «Б» с минимальными налоговыми потерями, в т.ч. и НДС?

Ольга Никитина, юрист и налоговый консультант «Туров и партнеры»:

Можно вложить имущество в уставной капитал покупателя, а затем выйти из состава учредителей покупателя, при этом забрать свою долю денежными средствами. Данные операции НДС не облагаются. Но применять данный способ на постоянной основе не следует.

Известно, что операции по передаче имущества в уставный капитал хозяйственных обществ и товариществ не признаются реализацией товаров (работ, услуг) (пп. 4 п.3 ст.39 НК РФ). Следовательно, данная операция не признается объектом обложения НДС (пп.1 п.2 ст.146 НК РФ). Но это возможно только в следующих случаях:

- Имущество передано участником компании, доля которого в уставном капитале организации более 50%. При этом в течение года со дня его получения имущество не должно передаваться третьим лицам (Письма Минфина от 18.10.2010 №03-03-06/1/650, от 09.02.2006 №03-03-04/1/100);

- имущество передано участником компании, и есть решение общего собрания участников, в котором указано, что цель передачи имущества — увеличение чистых активов организации (Письмо Минфина от 08.12.2015 №03-03-06/1/71620). В данной ситуации величина доли участника в уставном капитале компании не имеет значения.

Способ №8: с помощью штрафов и неустоек

Компания «А» производит эксклюзивную продукцию. Является крупным и почти единственным производителем уникального товара в стране. И она диктует условия всем своим оптовым покупателям. В договоре предусмотрены штрафы и неустойки. Можно ли в рамках сотрудничества снизить НДС?

Владимир Туров, руководитель юридической компании «Туров и партнеры», ведущий специалист в области налогообложения:

В схеме с применением штрафов и неустоек цена товаров также предварительно занижается, а сумма реальных платежей разделяется на две части: первая – непосредственно платеж за товары, вторая – сумма штрафных санкций, применяемых к покупателю «за недобросовестное исполнение условий сделки». В данном случае имеются в виду включенные в договор купли-продажи условия о выплате неустоек и пеней или других штрафных санкций за несвоевременные платежи или транспортировку товаров со складов продавца, в связи с чем у него могут возникнуть неудобства.

Теоретически допустим любой размер неустойки. Главное, не слишком занизить цену товаров по договору, чтобы не вызывать подозрений. Принцип действия схемы основан на том, что штрафы и неустойки за ненадлежащее выполнение договора юридически не являются доходами от реализации товаров, ведь условия для применения к покупателю штрафных санкций, согласно заключенному договору, могут возникнуть, а могут и не возникнуть. Доход, полученный предприятием в виде неустоек, в бухгалтерском учете принято относить к внереализационным доходам, которые не облагаются НДС.

Вывод:

Конечно, есть более «тонкие» и специфические способы, которые подходят для определенного вида деятельности и конкретной ситуации. И если бы юристы углублялись во все-все-все нюансы, то получилась бы очень длинная, а в некоторых местах неперевариваемая статья.

Ну, а вообще этот ненавистный НДС, который платят не только компании на «классике», но и физики – не самый противный налог… Все налоги кусаются: и зарплатные (а их не 18%, как НДС, а целых 43%), и налог на прибыль «по цене» 20%. Просто способов снизить более высокие налоги гораздо больше. И тогда, снижая налогооблагаемую базу в целом, и в том числе, снижая НДС, можно забыть о бессонных ночах в поисках ответа на головоломку «как снизить НДС?»

Налог на добавленную стоимость представляет собой косвенный сбор, изъятие части средств в бюджет государства. Оплачивает налог конечный потребитель товара, но в бюджет эта сумма поступает ранее конечной реализации. Плательщиками сбора являются организации и ИП.

Некоторые организации, у которых несколько предыдущих месяцев подряд сумма выручки от реализации не превышала в совокупности двух миллионов, могут после подачи уведомления получить освобождение от уплаты НДС.

Есть и другие варианты, как уменьшить НДС или получить освобождение от выплаты. Не обязаны вносить платеж по операциям и реализации организации, использующие специальные режимы обложения, например, ЕСХН, УСН, ЕНВД.

Вопрос, как уменьшить НДС, не нарушая закон, популярен. Не требуется внесение платежа лицами, которые применяют упрощенную систему обложения, в таком случае есть вариант, как законно снизить платеж.

Намеренное уклонение от выплаты налога на добавленную стоимость или преднамеренное его сокращение влечет за собой санкции – недобросовестный налогоплательщик должен будет ответить за свои нарушения. Поэтому перед тем, как совершать какое-либо действие, направленное на снижение суммы взноса, нужно определить, является ли способ законным, может ли фискальный орган принять действие за уклонение от уплаты.

Один из вариантов снижения платежа – оформление соглашения о переводе задатка. Задаток не является объектом налогообложения. В случае если поставщик не является плательщиком сбора, продавец должен будет внести налог с полной стоимости реализуемой продукции.

В такой ситуации вместо оформления купли-продажи возможно заключение другого, агентского договора, который позволит снизить платеж. Суть договора в том, что поставщик передает продавцу продукцию по данному договору только для продажи.

Продавец реализует продукцию по своей цене. Налог рассчитывается путем вычитания цены в агентском договоре и стоимости реализации.

Согласно статье 145 НК РФ, некоторые предприятия и ИП могут не вносить платеж при получении небольшой выручки согласно документам. Льготой можно воспользоваться только в том случае, если реализовывались товары без акцизной марки. Для оформления

льготы потребуется обратиться в ФНС и представить документы, подтверждающие право на освобождение от платежа.

Использовать нулевую ставку

Один из легальных вариантов уменьшения НДС – применение нулевой ставки. При этом есть некоторые нюансы по уменьшению НДС законно – есть определенный список, кто может использовать ставку и в каких случаях.

Всего для данного взноса действует три тарифа – 20%, 10% и 0%. Последняя ставка применяется в законодательно установленных ситуациях, при продаже услуг или товаров за пределы страны. Ситуации, когда можно применять нулевой процент, отображены в

статье 164 НК.

Ставка актуальна при экспортных продажах, организации грузовых международных перевозок, при использовании режима переработки на таможенной территории, при транзите, в случае пассажирских перевозок внутри страны воздушным транспортом в некоторые области и т.д.

Оформление налогового вычета

Минимизировать НДС к уплате можно путем оформления налогового вычета. Он позволяет сократить выплаты, схема является законной, однако, в фискальные органы нужно представить соответствующие документы.

Вычеты позволяют уменьшить налог, который плательщики вносят за каждый квартал. Есть установленные суммы этого взноса. Воспользоваться вычетом можно только при соблюдении некоторых условий.

Основные условия к оформлению:

- приобретенные объекты и ресурсы должны использоваться в операциях, облагаемых сбором;

- купленные материальные ценности должны учитываться;

- у плательщика есть корректно оформленная счет-фактура и нужные первичные документы.

Чтобы воспользоваться вычетом, все условия должны выполняться одновременно. Вычеты классифицируются на общие и специальные. Общие рассчитываются по базовым принципам. Другие – по специальным правилам, которые применяются к конкретной ситуации. К специальным вычетам относят возврат продукции, авансы, изменения в стоимости товара и т.д.

Есть некоторые требования к счету-фактуре. Документ должен содержать номер и дату, а также наименования и адрес, ИНН поставщика, потребителя. Также в документе отображается название отправителя и получателя груза, цена за товар, общая стоимость с учетом налога и т.д.

Перед тем как уменьшить НДС к оплате, рекомендуется ознакомиться с тем, какие основные показатели влияют на налоговую нагрузку. Согласно формулам для способов расчета взноса, на размер платежа влияет величина налоговой базы, сумма к уплате по декларации.

От каких факторов зависит размер базы для обложения:

- размер оборота от реализации – чем он больше, тем выше размер базы;

- наличие операций, которые не относят к налогооблагаемым или освобожденным от уплаты;

- наличие операций с нулевой ставкой;

- наличие оборотов по поступающим авансам.

Размер сбора к уплате в бюджет отражается в декларации по НДС. На сумму в строке НДС влияют такие факторы, как величина налога, начисленного от налогооблагаемых объектов, а также объемы вычетов по полученным от поставщика товарам.

Согласно Налоговому кодексу, есть разные варианты, как можно не платить НДС законными способами. Некоторые небольшие предприятия, а также ИП, имеют законные возможности, как не платить НДС. Так же есть методы, как не платить НДС участникам проекта «Сколково», плательщикам на специальных режимах, а также лицам, реализующим некоторые виды товаров или услуг.

Согласно действующим законам, некоторые компании и ИП с оборотами менее 2 000 000 могут обходить внесение платежа при предоставлении подтверждения, что выручка за последующие три месяца не превысила эту сумму. Этим правом не могут воспользоваться лица, которые занимаются продажей товаров с акцизными марками.

Освобождение дается на 12 месяцев, впоследствии его можно продлить при выполнении условий. Если в течение периода выручка превысила установленный лимит, либо был факт реализации подакцизных товаров, право на освобождение пропадает.

Другой вариант освобождения от обложения налоговыми платежами – переход на специальный режим. К ним относят ЕСХН, УСН, ЕНВД, ПСН. Освобождение при этом не действует, если производится ввоз продукции на территорию страны, исполняются обязанности налогового агента.

Законодательство предусматривает возможность не вносить налог при реализации некоторых видов товаров – к ним относят социально значимую продукцию, медицинские товары, оказание услуг в области НИОКР и т.д.

В некоторых ситуациях организации или ИП выгоднее работать на ОСН и отказаться от льготы по внесению НДС. Это связано с тем, что при освобождении от НДС не перечисляется не только налог с реализации, но и входной платеж. Если он превышает начисленный, часто освобождение не используется.

Есть несколько способов уйти от уплаты НДС, избежать внесения платежа. Организация или ИП может применять для ухода от НДС упрощенную систему налогообложения, помимо этого, в отношении некоторых товаров применяется льготная ставка в 0% или 10%. Данный тариф распространен только на часть продукции.

Нулевой процент используется, если реализуются товары, вывезенные по процедуре экспорта, помещенные под процедуру СТЗ, освобождаются также услуги по международной перевозке и некоторые другие операции. Полный перечень представлен в НК РФ.

Ставка 10% применяется при реализации социально значимых товаров – продовольственной продукции, изделий для детей, медицинских принадлежностей, печатных изделий и т.д.

В остальных случаях используется основная ставка, которая составляет 20%. При оформлении предоплаты, а также в ситуациях, когда база устанавливается в особом порядке, могут применяться специальные расчетные ставки -10/110, 20/120.

Для расчета показателя на оплату требуется установить, какова сумма платежа, исчисленного при реализации, также учитывается размер вычетов по НДС, сумма взноса, которая должна быть восстановлена к уплате, если в этом есть необходимость.

Для расчета применяются специальные формулы. Исчисленный взнос при реализации рассчитывается как произведение базы и тарифа по налогу. При расчете платежа к уплате высчитывается исчисленный платеж, из которого вычитается входной сбор, принимаемый к вычету, к полученному значению прибавляется налог к восстановлению.

Согласно основным условиям налогооблагаемая база устанавливается на наиболее раннюю из дат – на сутки, когда была произведена оплата или частичный взнос в счет предстоящих поставок, либо на день отгрузки продукции.

Оптимизация НДС

Налог на добавленную стоимость (НДС) – это «головная боль» многих бизнесменов, особенно, если учесть недавний рост его ставки до 20%. Но попытки снизить НДС часто приводят к проблемам с контролирующими органами. Рассмотрим, какие существуют законные способы снижения этого обязательного платежа.

Освобождение от НДС путем использования спецрежимов

Самая лучшая оптимизация НДС – это не платить его вообще. И такие варианты есть, причем — их несколько.

В первую очередь это – специальные налоговые режимы (ст. 18 НК РФ). Они позволяют освободиться не только от НДС, но и от налогов на прибыль и на имущество. Вместо этого платится один «специальный» налог (свой для каждого спецрежима), как правило – по более низкой ставке.

Чаще всего бизнесмены используют упрощенную систему налогообложения (УСН) и единый налог на вмененный доход (ЕНВД), т.к. для них существует меньше ограничений по форме ведения бизнеса и видам деятельности.

Единый сельхозналог (ЕСХН) и патентная система (ПСН) применяются реже. Первый режим, как понятно уже из названия, предназначен только для сельхозпредприятий, а патентом могут воспользоваться лишь индивидуальные предприниматели (ИП).

Также закон предусматривает для всех спецрежимов и еще ряд ограничений: по масштабам (выручка, численность, стоимость активов), составу учредителей и направлению работы.

Например, чтобы перейти на самый распространенный режим – УСН, выручка за 9 месяцев должна быть не более 112,5 млн. руб., численность – не более 100 чел., а остаточная стоимость основных средств – не более 150 млн руб. (ст. 346.12 НК РФ).

Если бизнесмен работает в разных сферах, то можно совместить общий режим налогообложения (ОСНО) со специальными, применяя их в соответствии с видами деятельности.

Но здесь следует учесть, что не все спецрежимы возможно совмещать с ОСНО. Одновременно с общей системой можно применять только ЕНВД или ПСН (для ИП).

УСН и сельхозналог с ОСНО не совмещаются, на них может переходить только предприятие (ИП) целиком, если соответствует установленным критериям.

Иногда бизнесмены делят свою компанию на несколько частей, так чтобы каждое юридическое лицо (или ИП) в отдельности могло перейти на тот или иной спецрежим.

Но этот способ оптимизации НДС является довольно опасным. Налоговики могут доказать, что такое «дробление» бизнеса не имеет экономического смысла и его цель – только снижение налоговой нагрузки.

В этом случае вся группа будет признана единым предприятием, работающим на ОСНО, и бизнесмену придется доплатить НДС, налог на прибыль и другие обязательные платежи, соответствующие общей системе. Естественно, при этом будут начислены штрафные санкции и пени.

А если бизнес достаточно крупный и сумма недоимки превысит 5 млн руб. за три года, то может быть возбуждено и уголовное дело по ст. 199 и 199.1 УК РФ.

По этим статьям бизнесмен может быть оштрафован на сумму до 500 тыс. руб. или лишен свободы на срок до 6 лет.

Другие варианты освобождения от НДС

Бизнесмен может не платить НДС и оставаясь в рамках общей налоговой системы. Но возможно это только для некоторых особых категорий:

- Владельцы «микробизнесов» с выручкой до 2 млн руб. в квартал. При этом нельзя торговать подакцизными товарами (пп. 1, 3 ст. 145 НК РФ)

- Участники проекта «Сколково» (ст. 145.1 НК РФ).

Также закон предусматривает освобождение от НДС для отдельных видов товаров и услуг, перечисленных в ст. 149 НК РФ.

К таким льготным категориям относятся, например:

- Социально значимые товары и услуги (медицина, уход за детьми и инвалидами, городской и пригородный пассажирский транспорт).

- Услуги в сфере культуры и искусства.

- Финансовые услуги (в т.ч. страховые и банковские)

- Услуги в области НИОКР.

Если бизнесмен реализует как облагаемые, так и необлагаемые товары (услуги), то он должен вести раздельный учет.

Льготные ставки

Льготная ставка 10% предусмотрена для следующих групп товаров и услуг (п. 2 ст. 164 НК РФ):

- Продукты питания (кроме деликатесов).

- Детская одежда и школьные товары.

- Периодические издания (кроме рекламных и эротических).

- Лекарства и медицинские товары.

- Внутренние воздушные авиаперевозки.

«Нулевая» льготная ставка НДС применяется в первую очередь для товаров, реализуемых на экспорт, а также для услуг по международным перевозкам (п. 1 ст. 164 НК РФ).

Нужно отметить, что ставка 0% не является освобождением от НДС. Бизнесмен должен выставлять счета-фактуры, сдавать декларации и выполнять иные обязанности, предусмотренные НК РФ для плательщика этого налога.

Хорошей новостью для льготников является то, что повышение ставки НДС на 2 процентных пункта с 01.01.2019 никак их не коснулось. Ставки 0% и 10% для перечисленных групп товаров и услуг соответствуют уровню 2018 года.

Отсрочка авансов

Как известно, НДС платится в том числе и с полученных авансов. Поэтому если, например, договор на поставку заключен в конце квартала, то продавец может договориться с покупателем о переносе аванса на начало следующего налогового периода. Налог, конечно, все равно придется заплатить, но уже по итогам следующего квартала, т.е. – на три месяца позднее.

«Отложить» уплату НДС на более длительный срок можно, если использовать заемные средства. В этом случае покупатель выдает продавцу займ в сумме аванса. Затем, после отгрузки, производится взаимозачет задолженностей по займу и за реализованную продукцию.

Т.к. выдача займа не облагается НДС, то налог начисляется только в момент реализации.

Формально эта схема соответствует закону, но на практике высок риск возникновения споров с налоговиками. Для применения на постоянной основе она вряд ли годится, т.к. проверяющие легко докажут, что многочисленные займы и взаимозачеты являются притворными сделками.

Но для разовых отгрузок можно попытаться ее использовать, если грамотно подготовить все документы, обосновывающие деловую цель именно такой схемы расчета.

Кроме того, при любых вариантах отсрочки аванса не следует забывать о балансе интересов продавца и покупателя. Дело в том, что покупатель, перечисляя аванс, использует сумму НДС с него для вычета. Поэтому он далеко не всегда может согласиться на перенос срока уплаты или оформление займа.

Всегда ли нужно оптимизировать

Освобождение от НДС – это не всегда плюс для бизнесмена. Ведь если продавец не начисляет НДС, то покупатель, соответственно – не может поставить налог к возмещению.

Поэтому, если основными потребителями продукции или услуг являются крупные компании, то работа без НДС существенно понижает конкурентоспособность бизнесмена. Потеря одного или нескольких ключевых клиентов может привести к убыткам, превышающим экономию за счет освобождения от НДС.

Этот подход имеет и «обратную» сторону. Большинство бизнесменов выступают на рынке не только, как продавцы, но и как покупатели товаров или услуг.

Следовательно, если вы платите НДС, то и поставщиков нужно выбирать тоже среди его плательщиков. Закупки у тех, кто не выделяет НДС, целесообразны только, если они предоставят скидку от среднерыночной цены, сопоставимую со ставкой этого налога, т.е. 20%.

Возможна ситуация, когда компания реализует как облагаемые, так и необлагаемые НДС товары и услуги. В этом случае, чтобы не платить налог по «льготной» реализации, нужно вести раздельный учет. Но если необлагаемая реализация составляет незначительную долю в выручке, то затраты на разделение учета могут превысить экономию на НДС.

Вывод

НДС занимает существенную долю в фискальной нагрузке на бизнес. Закон предусматривает ряд вариантов, позволяющих не платить этот налог. Это может быть использование спецрежимов, а также льготные ставки для отдельных категорий организаций или групп товаров.

Для отсрочки уплаты налога можно использовать перенос авансов.

Применяя все описанные схемы, нужно учитывать налоговые риски и возможную реакцию контрагентов.

Оптимизация НДС

Вопросы, рассмотренные в материале:

- Всегда ли нужна оптимизация НДС

- Как нельзя оптимизировать НДС

- Как можно оптимизировать НДС

- Какие существуют правила оптимизации НДС

Необходимость уплачивать налог на добавленную стоимость (НДС) удручает большинство предпринимателей, тем более что недавно его размер вырос до 20 %. В стремлении снизить НДС бизнесмены нередко лишь наживают себе проблемы с органами контроля. Сегодня мы расскажем, как может быть проведена оптимизация НДС с минимальными рисками.

Нужно ли оптимизировать НДС

Чем вызвано ярое стремление представителей бизнеса не уплачивать налог на добавленную стоимость? Причин несколько. Это не только нежелание «делиться» с государством с трудом заработанными деньгами, но и большая налоговая нагрузка. Многие не признают существующую налоговую систему и не понимают, как она устроена. А потому нередко задаются вопросом: «Почему у нас в стране платное образование, медицина и т. д.? Ведь мы же платим налоги?»

Еще одна причина: необходимость сокращения расходов. Сегодня, чтобы быть конкурентоспособным на рынке, необходимо повышать рентабельность производства и снижать себестоимость продукции. Достичь этих целей оптимизацией бизнес-процессов не всегда удается. Особенно если учесть, что в нашей стране многие считают нормой уклонение от налогов. И действительно, налоговая нагрузка на бизнес в России чрезмерна.

Однако всегда ли выгодно отказываться от уплаты НДС? Нет, далеко не всегда это дает преимущества. Ведь если начисления налога продавцом нет, то покупатель не вправе запросить его возмещение.

В связи с этим предприятиям, клиентами которых являются крупные фирмы, работать без НДС нецелесообразно, поскольку это ведет к снижению конкурентоспособности. И убытки от расторжения контрактов с одним или несколькими основными покупателями могут оказаться больше сэкономленной за счет отказа от НДС суммы.

И все же такой подход может быть интересен предпринимателям, которые на рынке не только продают товары/услуги, но и покупают их.

Таким образом, если организация работает с НДС, то и делать закупки ей следует у фирм, уплачивающих данный налог. Если контрагент освобожден от него, то сотрудничество имеет смысл только в случае предоставления скидки в размере налога на добавленную стоимость (20 %).

Бывает, что фирма занимается продажей товаров как облагаемых, так и не облагаемых налогом на добавленную стоимость. В таком случае для освобождения от уплаты НДС с части выручки необходимо ведение раздельного учета. Стоит учесть, что такая оптимизация может потребовать вложений, превышающих экономию от нее, если объем продаж необлагаемых товаров небольшой.

Отметим, что Интернет сегодня пестрит публикациями о различных способах оптимизации НДС. Однако использование предлагаемых в Сети методов, как правило, чревато возникновением проблем с ФНС. Ниже мы расскажем о таких мошеннических схемах.

Как не стоит оптимизировать НДС

Итак, рассмотрим, как же советуют оптимизировать налоговую нагрузку «эксперты» в Интернете, предлагающие для этого якобы абсолютно легальные способы. В чем же заключается подвох?

Приобретение входящих счетов-фактур

К этому способу оптимизации бизнесмены прибегают чаще всего, в большинстве случаев он не вызывает у них подозрений. Им кажется, что они законно выводят средства. Однако этот метод предполагает приобретение фиктивных товаров и услуг, которые существуют только на бумаге. Соответственно, в отчетности остается заметный и грубый след.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как выбрать систему налогообложения, чтобы сэкономить на платежах

- Как минимизировать налоги и не заинтересовать налоговую

- Как создать электронную подпись быстро и без проблем

Когда инспекторы при проверке выявляют такие факты, руководство предприятия даже может быть уверено, что кто-то из работников раскрыл налоговикам истинное содержание хозяйственной операции. Хотя тут не нужно никакой инсайдерской информации – по бумагам и так понятно, что кредитование организаций на большие суммы без требования возврата средств невозможно.

Оптимизация НДС за счет покупки входящих счетов-фактур чревата:

- накоплением огромных остатков продукции, фактически не существующей. Стоит отметить, что если предприятие обанкротится или сменится руководитель, то может быть затребован возврат этих остатков;

- большими долгами перед контрагентами, наличие которых не позволяет привлекать инвестиционные средства для развития компании.

Конечно, многие сегодня знают, как зачищать висящие на балансе отсутствующие товары, но такие методы лишь еще больше усугубляют положение нарушающего закон бизнесмена.

Обналичивание с предоставлением счетов-фактур

Этот способ оптимизации НДС тоже пользуется популярностью. Его применяют, чтобы обналичить денежные средства на выплаты заработной платы в конверте, на взятки, откаты и другие незаконные финансовые операции.

Документация при реализации этой схемы может быть оформлена как следует. В таком случае она не будет бросаться в глаза инспекторам при проверке. И все же налоговая может выявить незаконный вывод средств, проведя проверку контрагента-однодневки. Стоит сказать, что в настоящее время при организации таких фирм учитывается все больше нюансов, так что выявление их при поверхностном анализе невозможно.

Статистика свидетельствует о том, что для реализации этого способа оптимизации НДС часто задействуют фирмы, ранее осуществлявшие легальную коммерческую деятельность. В них вводят нового учредителя и руководителя (которые не имеют никакого отношения к бизнесу: это может быть маргинал, студент, посторонние лица, участвующие в схеме за определенное вознаграждение, и даже люди, не имеющие удостоверяющих личность документов). По нашему мнению, приведенный довод показывает, что закрывать бизнес альтернативными способами однозначно не стоит.

В настоящее время обналичивать денежные средства для предпринимателей становится все дороже: требуется много вложений, чтобы войти в схему. Кроме того, дорого обходится и избавление от уголовного преследования, это следует из положений п. 2 примечаний к ст. 199 Уголовного кодекса РФ.

Согласно этим положениям избежать уголовной ответственности лицо, впервые уклонившееся от налогов, сборов и (или) страховых взносов, которые должна перечислять в бюджет организация, может только в случае полной уплаты им недоимки и начисленных пеней. Кроме того, с него будет взыскан штраф, размер которого установлен в Налоговом кодексе РФ.

Аналогичное содержание имеют положения примечаний к ст. 199.1 Налогового кодекса РФ. Другими словами, лицо, нарушившее закон в первый раз, уклонившись от налогов, не будут уголовно преследовать, если оно компенсирует всю сумму бюджету, а также выплатит штраф и пеню. Однако не всегда у предпринимателей есть средства для выплаты недоимок и, соответственно, возможность избежать уголовной ответственности.

Замена реально имевшей место покупки через подставные фирмы с завышением стоимости и вычетов по НДС

К этому методу прибегают даже предприниматели, ранее исправно платившие все взносы и гордившиеся этим. Действительно, схема заманчива, и многие думают: «Сделка была осуществлена, и мне не составит труда доказать этот факт, поэтому можно немного завысить расходы и вычеты». Если подменить документы аккуратно, махинация не будет бросаться в глаза. И нередко это подкупает. Обычно бизнесмены до последнего отрицают, что прибегали к такому способу. Иногда они на самом деле не знают, что стали жертвой менеджера-мошенника, который «поднял» деньги на этой операции, оформив подложные документы.