Содержание

Заблаговременный расчёт таможенных платежей: бережём себя от неприятных сюрпризов

Новички ВЭД очень часто поддаются соблазну и необдуманно заключают сделки, глядя лишь на привлекательную разницу между ценой закупки и продажи. В результате не все операции имеют ожидаемой коммерческой эффективности из-за неучтенных таможенных платежей, которые могут существенно увеличить конечную стоимость продукции и соответственно уменьшить прибыль. Поэтому ещё на этапе планирования внешнеэкономической сделки важно правильно выполнить расчёт таможенных платежей.

Что такое таможенные платежи и как их посчитать?

Импортная/ввозная и экспортная/вывозная пошлины, акциз, НДС, таможенные сборы — затраты, которые принято называть общим термином «таможенные платежи».

В зависимости от кода товара и направления внешнеэкономической операции (импорт/экспорт) вместе с ценой склада и доставкой таможенные платежи ложатся на конечную стоимость закупаемой/реализуемой продукции.

- Импортер платит: таможенные сборы, ввозную пошлину, акциз (для подакцизного товара) и НДС (если он не нулевой).

- Экспортер платит: обычно таможенный платежи ограничиваются сбором за оформление. Кроме тех случаев, когда вывозимая продукция попадает в категорию товаров, облагаемых экспортными пошлинами. В помощь начинающему экспортёру мы опубликовали документы на экспорт товара на нашем сайте.

В группе риска:

- товары, вывоз которых считается государством мало желательным (товар имеет большой спрос внутри страны, например, промышленный лес);

- товары, всегда востребованные на мировом рынке (присутствие дополнительного платежа в пользу государства не умаляет спрос на этот уникальный товар, например, дальневосточные осетровые).

Чтобы выполнить исчисление таможенных платежей сначала необходимо самим, или при помощи брокера, узнать код ТН ВЭД. В неоднозначных случаях можно сделать официальный запрос на таможню и они определят код товара по предоставленному описанию. Перечень и описание таможенных услуг доступны в специальном разделе нашего ресурса.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и Московская область: +7 (499) 703-48-81 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-93-24

Расчёт платежей по коду ТН ВЭД

Почему код так важен?

С кодом на руках мы можем:

- рассчитать номинальные таможенные платежи;

- получить информацию о необходимости дополнительных сертификатов/разрешений на ввоз/вывоз товара;

- узнать, является ли товар подакцизным;

- подлежит ли уплате экспортной пошлины;

Зная код и страну происхождения, мы можем:

- посмотреть, есть ли по товару преференции (льготные ставки)

Если по стране есть преференции (пониженные ставки), то необходимо запросить у поставщика подтверждение страны происхождения, чтобы уменьшить пошлину.

Таможенная пошлина

Это обязательный платёж, взимаемый с декларанта при пересечении товаром границы.

Таможенные пошлины в зависимости от типов ставок бывают:

Размер ставки зависит от кода товара и страны происхождения. Ставки регулярно пересматриваются. По отдельным группам товаров иногда вводятся специальные условия, подразумевающие понижение, повышение или отмену ставок. Перечень товаров, по которым устанавливается экспортная таможенная пошлина и их размер закреплен в постановлении ПРФ от 30 августа 2013 г. N 754.

Ставки на таможенные пошлины регулярно пересматриваются.

Акциз

Импортные акцизы распространяются на те же товары, что и при внутреннем товарообороте. Из тех, что у всех на слуху — это алкоголь, табак, автомобили. Более детальный перечень и все ставки акциза указаны в статье 193 Налогового кодекса РФ.

Оплата акциза импортёром производится до факта подачи таможенной декларации на таможню.

При экспорте подакцизных товаров данный тип платежа с экспортера не взимается.

При вывозе товаров за пределы РФ НДС не начисляется.

Все ввозимые товары попадают под 3 категории в зависимости от распространяющейся на них ставки НДС:

- НДС начисляется в полном объёме (18%) – сюда попадает основная масса товара;

- Начисляется льготная ставка (10%) — сюда относятся некоторые категории продовольственных товаров и ряд товаров для детей. Детальный перечень указан в п. 2 ст. 164 НК РФ;

- Применяется нулевая ставка НДС (0%) — если в страну завозится высокотехничное оборудование, не имеющее отечественных аналогов. Перечень оборудования постоянно меняется. Решение о том, подлежит ли ввозимое оборудование освобождению от уплаты НДС, принимает Минпромторг РФ и фиксирует Кабмин соответствующими постановлениями.

Как произвести расчёт НДС таможенных платежей при импорте?

Расчётная база НДС определяется как сумма таможенной стоимости закупки, таможенной пошлины и акциза, а потом уже из полученной суммы и высчитывается 18% или 10% НДС.

К примеру, инвойсная стоимость товара 1000 дол., доставка до таможенной территории РФ 150 дол., пошлина 7,5%, товар не подакцизный, подлежит оплате НДС 18%.

- Таможенная стоимость 1000+150 = 1150 дол.

- Пошлина 1150*7,5%= 86,25 дол.

Помните, что импортный НДС уплачивается вместе с общими таможенными платежами, то есть до момента отправки декларации на таможню, а не в конце квартала.

Таможенные сборы

Выделенные отдельной группой, но по сути это три совершенно разных платежа:

- Сбор за оформление – фиксированная сумма в рублях, которая зависит от стоимости контрактного товара. Минимальный платеж 500 руб., максимальный — 10000 руб. Сбор за оформление оплачивается до момента отправки таможенной декларации вместе с основными таможенными платежами.

- Сбор за сопровождение – платёж имеет место, если товар перемещается по стране под таможенным контролем. Обычно эти услуги предоставляет таможенный перевозчик. Как выбрать подходящую компанию, и почему следует спрашивать лицензию у таможенного перевозчика, . Сумма зависит от расстояния и составляет минимум 2000 руб., максимум 6000 руб.

- Сбор за хранение — применим, если есть факт таможенного хранения груза. За обычное хранение стоимость владельцы таможенного склада взимают 1 руб. за 100 кг груза. За оборудованные склады (для специальных видов продукции) стоимость хранение в 2 раза выше.

Порядок расчёта таможенных платежей по формуле

Чтобы рассчитать таможенные платежи необходимо знать код товара, его таможенную стоимость и страну происхождения. Можно обратиться к брокеру, а можно сделать расчёт таможенных платежей онлайн калькулятором или даже вручную. Как же посчитать платежи?

- При экспорте: если товар не включён в перечень, по которому устанавливается экспортная пошлина, то таможенные платежи ограничиваются сбором за оформление (минимальный 500 руб.).

- При импорте: тоже всё просто, если товары не облагаются пошлинами, акцизами и не подразумевает преференций.

Формула расчёта буквально выглядит так: берём таможенную стоимость товара, прибавляем к ней сбор за оформление и на основании этой суммы считаем НДС. Полученный НДС вместе со сбором за оформление и составят таможенные платежи.

Однако, чтобы перестраховаться, лучше воспользоваться услугами брокера или профессиональным онлайн калькулятором таможенных платежей, где платежи рассчитываются по коду ТН ВЭД.

При экспорте подакцизных товаров данный акциз не взимается.

Пример расчёта

Для полного расчёта необходимо указать код товара, его количество, таможенную стоимость (инвойсная стоимость плюс доставка до таможенной границы РФ) и страну происхождения товара.

Посмотрите видео, содержащее полезную информацию о порядке расчёта таможенных платежей:

Приведём пример расчёта на небольшой партии чилийского вина.

Предположим, нам удалось купить 500 л. вина чилийского происхождения за 2000 дол. уже с доставкой в РФ.

- Определяем код товара 2204 10 980 1 (вина игристые с фактической концентрацией спирта не менее 8,5 об.%)

- Справка по товару даёт нам пошлину 15% и акциз в размере 25 руб/л.

- Вводим все известные данные в калькулятор и получаем результат:

| Расходы по таможенной очистке | Виды платежей | В валюте контракта поставки | В валюте таможенных платежей |

|---|---|---|---|

| Таможенная стоимость товара | — | 2000.00 USD | 138351.00 руб.* |

| Таможенная пошлина | 12.5% | 250.00 USD | 17193.88 руб. |

| Акциз | 25 руб/л — Вина игристые | 180.70 USD | 12500.00 руб. |

| НДС | 18% | 437,53 USD | 30266.08 руб. |

| Таможенный сбор | 500 руб. | 7.23 USD | 500.00 руб. |

| Итого — расходы по таможенной очистке | — | 875.46 USD | 60559.96 руб. |

| *Расчёт произведён по курсу 1 USD = 69.1755 руб. | |||

| Страна-контрагент | Коэффициент импортной пошлины | Коэффициент импортной пошлины при подтверждении страны происхождения | Режим наибольшего благоприятствования |

|---|---|---|---|

| ЧИЛИ | 1.00 | 0.75 | Да |

- Из приятных неожиданностей: ставка пошлины для поставок из Чили снижена на 25%, т.е. при подтверждении происхождения товара (обычно сертификатом происхождения) вместо 300 USD будет уплачено только 250.

- Из малоприятного: таможенный платежи в данном случае увеличили стоимость товара более чем на 40%.

Заблаговременный расчёт таможенных платежей позволяет провести взвешенный финансовый анализ конкретной сделки и способствует более точному планированию бюджета предприятия.

Дополнительные сведения по теме вы найдёте в рубрике «Таможенные платежи».

Бесплатная консультация по телефону:

Москва и Московская область: +7 (499) 703-48-81 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-93-24

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

Тариф/импортная пошлина

Тариф/импортная пошлина TARIFF/IMPORT LEVY

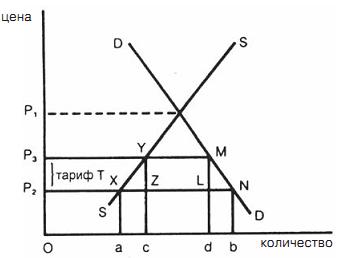

Налог на ввозимые в страну товары. Существует два основных вида тарифов: адвалорный налог (см. Ad valorem tax), взимаемый в процентном отношении к стоимости товара и специфический налог (см. Specific tax), взимаемый в виде фиксированной суммы с единицы товара. Государство использует тарифы для защиты отечественных производителей от внешней конкуренции и с целью увеличения своих доходов. Экономический эффект применения тарифа можно представить графически:  Линии DD и SS — это кривые спроса и предложения товара Х. В условиях изолированной экономики и совершенной конкуренции цена на этот товар на внутреннем рынке равняется OP1. Предположим, что страна стала участником международной торговли, и цена на ее товар на внешнем рынке установилась на уровне OP2. Поскольку внутренний спрос на товар Х представляет собой лишь незначительную часть совокупного мирового спроса и не может оказать существенного влияния на условия торговли, внутренняя цена на него тоже будет соответствовать уровню OP2. При этой цене внутреннее потребление достигнет величины Ob, производство — уровня Oa, а импорт (разница между этими двумя величинами) составит ab. Введение специфического тарифа Т приведет к увеличению импортной цены на внутреннем рынке на величину налога до уровня OP3. При этой цене внутреннее потребление сократится с Ob до Od, производство увеличится с Oa до Oc, а импорт снизится с ab до cd. Область YZLM определяет величину государственных доходов от введения тарифа. Несмотря на то, что производители защищенного тарифом товара выигрывают в этой ситуации, т.к. могут увеличить свое производство с Oa до Oc, для экономики страны в целом введение тарифа имеет отрицательный эффект — оно приводит к снижению экономической эффективности производства и благосостояния потребителей. Треугольник XYZ показывает производственные потери экономики. В условиях полной занятости ресурсов объем производства в защищенной тарифом отрасли можно увеличить лишь за счет вывода ресурсов из других, незащищенных отраслей, которые при этом могут быть более эффективными. Таким образом, в результате применения тарифа часть ресурсов используется неэффективно. Треугольник LMN демонстрирует потери потребителей: некоторым потребителям приходится заменять товар Х на другие, более дешевые товары, а те потребители, которые продолжают его покупать, вынуждены платить цену, превышающую реальные экономические издержки его производства. Эффективность введения тарифа как средства защиты отечественной промышленности зависит от ценовой эластичности спроса на ввозимый товар. Если спрос на импорт крайне неэластичен, существенного сокращения объемов импорта не произойдет. В этом случае более эффективным средством является квота (см. Quota), которая ограничивает количество импортируемых товаров. См. также Protectionism, Nominal rate of protection, Effective rate of protection.

Линии DD и SS — это кривые спроса и предложения товара Х. В условиях изолированной экономики и совершенной конкуренции цена на этот товар на внутреннем рынке равняется OP1. Предположим, что страна стала участником международной торговли, и цена на ее товар на внешнем рынке установилась на уровне OP2. Поскольку внутренний спрос на товар Х представляет собой лишь незначительную часть совокупного мирового спроса и не может оказать существенного влияния на условия торговли, внутренняя цена на него тоже будет соответствовать уровню OP2. При этой цене внутреннее потребление достигнет величины Ob, производство — уровня Oa, а импорт (разница между этими двумя величинами) составит ab. Введение специфического тарифа Т приведет к увеличению импортной цены на внутреннем рынке на величину налога до уровня OP3. При этой цене внутреннее потребление сократится с Ob до Od, производство увеличится с Oa до Oc, а импорт снизится с ab до cd. Область YZLM определяет величину государственных доходов от введения тарифа. Несмотря на то, что производители защищенного тарифом товара выигрывают в этой ситуации, т.к. могут увеличить свое производство с Oa до Oc, для экономики страны в целом введение тарифа имеет отрицательный эффект — оно приводит к снижению экономической эффективности производства и благосостояния потребителей. Треугольник XYZ показывает производственные потери экономики. В условиях полной занятости ресурсов объем производства в защищенной тарифом отрасли можно увеличить лишь за счет вывода ресурсов из других, незащищенных отраслей, которые при этом могут быть более эффективными. Таким образом, в результате применения тарифа часть ресурсов используется неэффективно. Треугольник LMN демонстрирует потери потребителей: некоторым потребителям приходится заменять товар Х на другие, более дешевые товары, а те потребители, которые продолжают его покупать, вынуждены платить цену, превышающую реальные экономические издержки его производства. Эффективность введения тарифа как средства защиты отечественной промышленности зависит от ценовой эластичности спроса на ввозимый товар. Если спрос на импорт крайне неэластичен, существенного сокращения объемов импорта не произойдет. В этом случае более эффективным средством является квота (см. Quota), которая ограничивает количество импортируемых товаров. См. также Protectionism, Nominal rate of protection, Effective rate of protection.

Новый англо-русский словарь-справочник. Экономика. — М.: Флинта, Наукa. О.В. Сиполс. 2010.

Ввозные пошлины на электронику могут быть повышены

Помощник президента РФ Андрей Белоусов предложил создать рабочую группу из числа разработчиков и производителей электроники, которая выработает свои предложения по увеличению ввозных пошлин на электронику. Об этом он заявил, выступая на конференции «Российская электроника. Поиск новых точек роста»

«Просто примите решение создать рабочую группу здесь и сейчас, которая выработает предложения по эскалации (увеличению ставок таможенных пошлин — прим. ТАСС), чтобы ассоциация (Ассоциация разработчиков и производителей электроники — прим. ТАСС) вышла через месяц с предложениями к Минэкономразвитию», — сказал Белоусов.

По словам помощника президента, никаких барьеров для выхода с такой инициативой у бизнеса нет.

«Механизм очень простой — вы формируете ваше представление о том, как должны быть устроены ввозные пошлины, дальше это все направляется в рабочую группу Минэкономразвития. Эта инициатива всегда исходит от бизнеса. Рабочая группа отрабатывает эту тему, у нас есть специальная комиссия, которую возглавляет министр экономического развития. Эта комиссия одобряет ваше предложение, дальше это идет в ЕЭК (Евразийская экономическая комиссия) и принимается решение», — отметил он.

Белоусов не исключил, что при острой необходимости пошлины можно вводить на временно основе. «Можно пошлины вводить на временной основе, там не требуется решение ЕЭК, это можно делать на российском уровне», — сказал он.

При этом помощник президента заметил, что данная инициатива может противоречить нормам ВТО, но существующий санкционный режим в отношении РФ меняет ситуацию. «Но я откровенно хочу сказать, ВТО основано на известных принципах, которые лежат в основе соответствующих соглашений, применение санкций — эти принципы отметает напрочь, просто напрочь. И сегодня довольно-таки странно нам оглядываться даже на наши обязательства, когда по отношению к РФ все базовые принципы ВТО отложены в сторону», — подчеркнул он.

Информационное агентство России ТАСС совместно с Ассоциацией разработчиков и производителей электроники (АРПЭ) выступают организаторами конференции «Российская электроника. Поиск новых точек роста».

ТАСС

Антидемпинговая пошлина — пошлина, которая применяется при введении антидемпинговых мер и взимается федеральным органом исполнительной власти, на который возложено непосредственное руководство таможенным делом в РФ, сверх базовой ставки таможенной пошлины.

БАЗОВАЯ СТАВКА ТАМОЖЕННОЙ ПОШЛИНЫ — ставка таможенной пошлины, установленная в таможенном тарифе (или иных актах законодательства о таможенном деле). В зависимости от страны происхождения товара и иных факторов для конкретных плательщиков установленная базовая ставка может подлежать увеличению (при применении антидемпинговых мер, при непредставлении сертификата о происхождении товара) или уменьшению (для товаров, происходящих с территорий развивающихся стран — пользователей схемой преференций РФ).

Базовая ставка таможенной пошлины 43

Базовые (общие) ставки таможенных пошлин применяют к товарам, происходящим из стран, в торгово-политических отношениях с которыми РФ применяет режим наиболее благоприятствуемой нации. Эти ставки устанавливает Правительство РФ.

Максимальные ставки таможенных пошлин, в два раза превышающие базовые, используют в отношении товаров, ввозимых из стран, в торгово-политических отношениях с которыми РФ не применяет режим наиболее благоприятствуемой нации либо страна происхождения которых не установлена.

Преференциальные ставки таможенных пошлин, составляющие 75% от базовых, действуют в отношении товаров, ввозимых на территорию РФ из развивающихся стран, которые принадлежат к пользователям схемы преференций РФ. Таможенные пошлины не применяют в отношении товаров, ввозимых на территорию РФ из наименее развитых стран — пользователей схемы преференций РФ и стран СНГ.

Различают следующие ставки таможенных пошлин адвалорные, или ценовые специфические комбинированные базовые (общие) максимальные преференциальные. Виды таможенных пошлин, ставок, порядок применения и тарифные льготы устанавливаются Законом Российской Федерации О таможенном тарифе .

Базовые ставки ввозных таможенных пошлин уменьшаются на 25% в отношении товаров, происходящих из развивающихся стран — пользователей схемы преференций РФ. В отношении товаров, происходящих из наименее развитых стран — пользователей схемы преференций РФ, базовые ставки не применяются вообще.

Базовые ставки увеличиваются в два раза в отношении товаров, происходящих из стран, которым РФ не предоставляет режим наиболее благоприятствуемой нации, и товаров, страна происхождения которых не установлена. (Более подробно технология обложения ввозимых товаров таможенными пошлинами изложена в статьях Таможенные пошлины, Таможенные преференции, Таможенный тариф.)

При начислении импортной пошлины, ставки импортного тарифа применяются дифференцированно, в зависимости от страны происхождения товара. В связи с этим таможенное законодательство определяет следующие группы стран а) страны, с которыми заключены соглашения, предусматривающие взаимное предоставление режима наибольшего благоприятствования (в этом случае пошлина взимается по базовой ставке) б) развивающиеся страны или страны, входящие в Генеральную систему преференций (в этом случае взимается 75% от величины базовой ставки) в) наименее развитые страны (пошлина не взимается) г) страны, не имеющие режима наибольшего благоприятствования нации, либо страна происхождения не установлена (применяются ставки, увеличенные в два раза по сравнению с базовой) д) страны, подписавшие с Россией соглашения о зоне свободной торговли. Такие соглашения подписаны со всеми странами СНГ (пошлины не взимаются). Для подтверждения происхождения товаров из стран — членов СНГ используется сертификат по форме СТ-1.

В России таможенный тариф содержит три величины ставки на каждый товар. Базовой ставкой является ставка на импорт товаров из стран, с которыми Россия имеет договора или соглашения о взаимном предоставлении режима наибольшего благоприятствования. В отношении товаров из стран, с которыми у России нет таких договоров, применяются ставки пошлин, увеличенные в 2 раза по сравнению с базовыми. В соответствии с решениями ООН и ЮНКТАД Россия, как и другие про-мышленно развитые страны, имеет преференциальный таможенный режим к

ЕДИНЫЙ НАЛОГ заменяет (или в нем объединяются) все налоги и платежи в государственные внебюджетные фонды, Единый налог на вмененный доход для определенных видов деятельности устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов власти субъектов РФ. Однако плательщики единого налога не освобождаются от государственных и таможенных пошлин и платежей, лицензионных и регистрационных сборов, налогов на приобретение транспортных средств и на их владельцев, земельного налога и др. Ставка единого налога устанавливается в размере 20% вмененного дохода. Сумма единого налога рассчитывается с учетом указанной ставки налога, значения базовой доходности, числа физических показателей, влияющих на результаты предпринимательской деятельности, по которым устанавливаются повышающие (понижающие) коэффициенты базовой доходности.

Названными выше проектами правовых актов предусматривается установление специального таможенного режима ввоза иностранных товаров на таможенную территорию Российской Федерации с применением ставок ввозных таможенных пошлин, уменьшенных в два раза по отношению к базовым ставкам, в соответствии с указанными инвестиционными соглашениями.

Такие пошлины взимает руководящий таможенным делом федеральный орган исполнительной власти, помимо базовой ставки пошлины таможенной.

Дифференциация ставок таможенных пошлин в зависимости от страны происхождения. Каждому коду товара соответствует так называемая базовая ставка таможенной пошлины. Это минимальная ставка, установленная для товаров, происходящих из стран, которым РФ предоставила режим наиболее благо-приятствуемой нации (смысл этого принципа предоставление странами-участницами друг другу всех тех прав, льгот и преимуществ, которыми пользуется у них или будет пользоваться любая третья страна). Таких стран и союзов 126, в том числе ЕС. Для товаров из стран, которые не пользуются режимом наиболее благоприятствуемой нации, базовая ставка увеличивается вдвое.

С 1 января 2019 года без уплаты таможенных платежей в качестве товаров для личного пользования в сопровождаемом и (или) несопровождаемом багаже можно ввезти на территорию ЕАЭС товары, стоимость которых не превышает сумму, эквивалентную 500 евро и (или) вес не превышает 25 кг (в соответствии с приложением № 1 к Решению Совета Евразийской экономической комиссии от 20.12.2017 № 107 «Об отдельных вопросах, связанных с товарами для личного пользования»). В части превышения стоимостной и (или) весовой нормы необходимо будет уплатить таможенные пошлины, налоги с применением единой ставки в размере 30 % от стоимости товара, но не мене 4 евро за килограмм веса.

В указанные нормыне входят следующие товары:

- неделимые товары (товар весом более 35 кг) — в отношении неделимого товара таможенные пошлины налоги исчисляются от общей стоимости и от общего веса;

- этиловый спирт, алкогольные напитки и пиво — при ввозе этилового спирта в количестве не более 5 литров уплачиваются таможенные платежи с применением единой ставки 22 евро за 1 литр; алкогольные напитки и пиво в количестве не более 3 литров могут ввозиться без уплаты таможенных платежей (ввоз алкоголя свыше 5 литров запрещен);

- товары для личного пользования, ввозимые воздушным видом транспорта (стоимостные и весовые нормы при ввозе воздушным видом транспорта – 10 000 евро в эквиваленте и (или) 50 кг).

———————————————————————————————————————————————————————

При пересечении таможенной границы Евразийского экономического союза в Республике Беларусь чаще 1 раза в три календарных месяца без уплаты таможенных пошлин, налогов могут быть ввезены товары для личного пользования, общий вескоторых не превышает 20 кг и (или) стоимость которых не превышает 300 евро в эквиваленте (согласно Указу Президента Республики Беларусь от 21 июля 2014 г. N 360 «О перемещении через таможенную границу Евразийского экономического союза в Республике Беларусь товаров для личного пользования» (в редакции Указа Президента Республики Беларусь от 22.12.2018 N 490 «О таможенном регулировании»).