Содержание

- Счет-фактура на аванс: образец заполнения в 2019 году

- Для чего нужен и когда оформляется счет-фактура на аванс

- Счет-фактура на аванс образец заполнения 2019

- Существенные ошибки в авансовом счете-фактуре

- Основные данные

- Точный документооборот

- Особый случай

- авансовый счет

- Законодательство об АСФ

- Определение понятия

- Зачем необходим этот документ?

- Что означает для покупателя?

- Для продавца

- Примеры использования

- Регистрация счетов-фактур на полученные авансы в «1С:Бухгалтерии 8»

- Вариант № 1 — вместе с регистрацией документов поступления денежных средств (авансов)

- Вариант № 2 — автоматически (списком) с помощью обработки «Регистрация счетов-фактур на аванс»

- Выписка счета покупателю

- Поступление авансов от покупателя

- Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

- Действия после того, как получили АСФ от поставщика

- В каких отчетных документах фиксируется?

- Варианты регистрации

- В ручном режиме

- Автоматически

- Какие проводки соответствуют выданному документу?

- Видео по теме

- Учимся работать с НДС часть 3 — авансы поставщикам (1С:Бухгалтерия 8.3, редакция 3.0)

- Счет-фактура на аванс: когда выписывается, образец заполнения 2019 г.

- Счет фактура на аванс: когда выписывается

- Счет фактура на аванс это основание для вычета

- Счет фактура на аванс: образец заполнения 2019 г.

- Корректировочная авансовая счет фактура по «переходящей» поставке

- Счет-фактура на аванс: как отражать в книге покупок и продаж

Счет-фактура на аванс: образец заполнения в 2019 году

Счет-фактуру оформляют бухгалтеры или предприниматель, если он самостоятельно ведет отчетность. Вы можете работать по-старинке или обратить внимание на аутсорсинг — это направление продолжают набирать популярность. Специализированные компании возьмут на себя ваши заботы с персоналом, бухгалтерией, налоговой отчетностью. Сравните, насколько сейчас это стало выгоднее, чем держать штатных сотрудников.

Читайте также: Перечень первичных документов бухгалтерского учета 2019

Для чего нужен и когда оформляется счет-фактура на аванс

Авансовый счет-фактура оформляют на унифицированном бланке, утвержденном Постановлением Правительства РФ №1137 (приложение 1). Документ дает право на вычет из налога на добавленную стоимость.

Основанием для оформления счета-фактуры выступают:

- фактическая поставка товара, выполнение работ и услуг (п. 5 ст. 169 НК РФ);

- предоплата, авансовый платеж за товар, работу, услугу (п. 5.1 ст. 169 НК РФ);

- корректировка при изменении цены или количества поставляемого товара, объема работы (закон № 245-ФЗ).

Согласно Налоговому кодексу (п. 3 ст. 169 НК РФ), авансовый счет-фактура необходимо выписать и зарегистрировать в течение 5 дней после даты перечисления предоплаты. Допустим, заказчик вносит авансовый платеж за товар, продавец составляет счет-фактуру с выделенной суммой НДС и направляет его покупателю. Счет-фактура оформляется датой, когда была внесена предоплата, и составляется в двух экземплярах – один передается покупателю, второй остается у продавца (п. 3 ст. 168 НК РФ). Продавец регистрирует документ у в книге продаж, покупатель – в книге покупок.

По НДС, указанному в авансовом счете-фактуре, продавец отчитывается в налоговой и выплачивает сумму в бюджет. Покупатель имеет право подать заявление на вычет (п. 9 ст. 172 НК РФ). При фактической отгрузке ранее оплаченного товара, счет-фактуру на аванс вновь регистрируют: продавец – в книге покупок, а покупатель в книге продаж.

Важно! Счет-фактура на аванс составляют и регистрируют при любых формах взаиморасчета: денежной или материальной.

Когда счет-фактуру на аванс составлять не надо

Перечислим случаи, когда не нужно составлять счет-фактуру на аванс:

Поставка товара производится менее 5 дней после внесения предоплаты (письмо Минфина № 03-07-09/1695 от 18.01.17).

Покупатель не является плательщиком НДС, или освобожден от выплаты этого налога (пп. 3 п. 1 ст. 169 НК РФ, письмо Минфина № 03-07-09/1380 от 16.03.15).

При экспорте товара, облагаемого по нулевой ставке (п. 1 ст. 154 НК РФ, письмо Минфина № 03-07-08/142 от 10.01.18).

Читайте также: Полный перечень документов на поставку товара

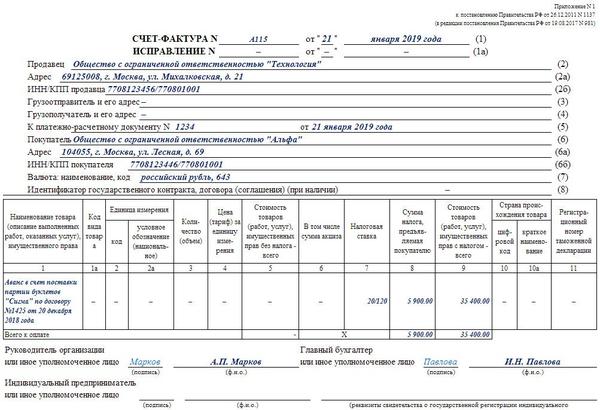

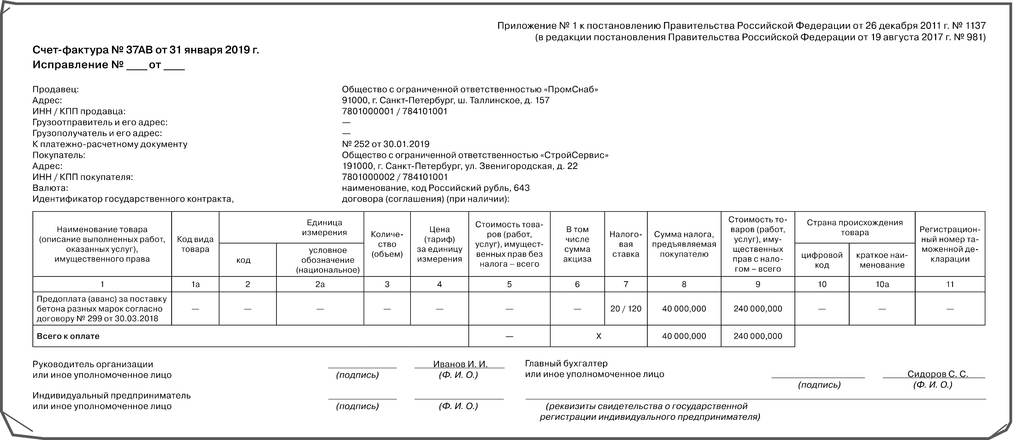

Счет-фактура на аванс образец заполнения 2019

С 1 января 2019 изменились правила заполнения авансового счета-фактуры, образец бланка и пример оформления можно скачать для самостоятельного изучения.

Нововведения в заполнении счета-фактуры на аванс 2019 года:

- при реализации товаров и услуг вместо ставки 18% указывается 20%;

- при получении аванса в счет будущих поставок указывается расчетная ставка 20/120 (раньше была 18/118).

Для оформления авансового счета-фактуры используют тот же бланк, что и для фактической оплаты товара или услуг. Остановимся на некоторых нюансах заполнения.

- Первая строка (в бланке 1) – номер документа. Номер ставится в соответствии с общей хронологией всех видов счетов-фактур компании. Отдельной нумерации для авансовых счетов-фактур законодательством не предусмотрено. Здесь же выставляется дата внесенной предоплаты.

- Вторая строка (1а) предназначена для вносимых изменений. Если изменений нет, то строка не заполняется.

- Третья строка (2) – наименование организации продавца. Здесь указывается полное название компании или данные ИП.

- Четвертая строка (2а) – юридический адрес компании продавца.

- Пятая строка (2б) – налоговые сведения о продавце. Здесь указывается ИНН и КПП продавца или исполнителя услуг.

- Шестая и седьмая строки (3 и 4) – сведения о грузоотправителе и грузополучателе. Эти строки не заполняются, ставится прочерк (письмо Минфина № 03-07-05/84934 от 19.12.17).

- Седьмая строка (5) – сведения о платежно-расчетном документе. Сюда вносится номер и дата платежки или чека с предоплатой. Допускается указывать последние 3 цифры номера платежного поручения. При материальной форме расчета эта строка не заполняется.

- Восьмая строка (6) – наименование компании покупателя. По аналогии – сюда вносится полное название компании или данные ИП плательщика.

- Девятая строка (6а) – адрес покупателя.

- Десятая строка (6б) – налоговые номера ИНН и КПП покупателя.

- Одиннадцатая строка (7) – наименование и код валюты. Код валюты российского рубля – 643. Если цена товара указана в иностранной валюте, но оплата произведена на счет российскими рублями, указывается сумма в рублях.

- Двенадцатая строка (8) – идентификатор договора. Заполняется при наличии государственного договора о поставках. В иных случаях ставится прочерк.

Далее идет таблица для данных — в образцах заполнения авансового счета-фактуры 2019 мы показываем, как вносить сведения при предоплате товара или услуг.

Документы для скачивания

В таблицу вносят информацию о товаре, сумме предоплаты и сумме НДС. В графе 1 указывают название и физические параметры товара или вид и характер работы. В счете-фактуре на аванс также указывают назначение платежа с допустимой формулировкой «аванс за поставку товара».

В графе 7 проставляют налоговую ставку 20/120, в графе 8 – сумму НДС в формате рубли и копейки без округления, в графе 9 – общую сумму авансового платежа.

Графы 2—6 заполняют только при фактической поставке, в авансовом документе ставятся прочерки. Графы 10—11 также не заполняют, в них ставят прочерк, так как на этапе предоплаты сведений для заполнения недостаточно.

Читайте также: Как составить ответ на необоснованное требование об уплате налогов, образец письма

Существенные ошибки в авансовом счете-фактуре

Налоговые органы могут отказать в вычете НДС, если в счете-фактуре на аванс будут допущены серьезные ошибки.

- Нарушен порядок заполнения счетов-фактур – отсутствует номер и дата получения аванса.

- Допущены ошибки в названии и в налоговых данных участников сделки. К таким ошибкам относятся опечатки, недостающие или лишние символы в названиях (кавычки, тире, замены строчных и заглавных букв), а также неправильно внесенные ИНН и КПП.

- Неправильно определен товар или вид работы. Например, в счете-фактуре на аванс указан один вид товара, а по факту отгружен другой.

- Неправильно указана ставка, сумма аванса или неверно выделен НДС.

Если ошибки в авансовом счете-фактуре не мешают идентифицировать участников сделки, наименование товаров и услуг, их стоимость, налоговую ставку и сумму НДС, они считаются несущественными. Несущественные ошибки (опечатки) в счете-фактуре не является поводом для отказа в принятии к вычету НДС.

Если обнаружены существенные ошибки, составляют новый счет-фактуру с тем же номером и датой. Во второй строке шапки документа (1а) указывают дату исправления и вносят корректные данные.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Подробные инструкции заполнения счетов-фактур можно найти в Постановлении Правительства РФ от 26 декабря 2011 года № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». В целом заполнение счета-фактуры на аванс мало чем отличается от выставляемого при отгрузке товара (оказании услуг, выполнении работ) документа.

В строке 1 указываются номер и дата. Счета-фактуры на аванс нумеруются в обычном хронологическом порядке. Особых правил нумерации документов на аванс не предусмотрено (письмо Минфина России от 26 октября 2012 г. № 03-07-11/427). Обратите внимание: если компании нужно ввести особую нумерацию таких документов, то сделать это законодательство не запрещает. Чтобы было легче выделить такие бумаги, к номеру можно добавлять буквенное обозначение. Например, № А-315 или № 315АВ и т. д. Ответственность за нарушение нумерации счетов-фактур не предусмотрена.

В случае авансирования документ должен быть датирован не позднее пяти календарных дней со дня получения суммы предоплаты (п. 3 ст. 168 НК РФ). Если последний день срока выпадает на выходной или праздничный день, то счет-фактуру нужно выставить не позднее следующего рабочего дня (п. 7 ст. 6.1 НК РФ).

В строках 3 и 4 название грузоотправителя, грузополучателя и их адреса не указываются (письмо Минфина России от 19 декабря 2017 г. № 03-07-05/84934).

В строке 5 нужно указать дату и номер платежно-расчетного документа, на основании которого получена предоплата. Это может быть платежное поручение или кассовый чек. Если аванс был получен несколькими платежными документами, то в одном счете-фактуре можно перечислить их все при условии соблюдения пятидневного срока выставления (письмо Минфина России от 28 марта 2007 г. № 03-02-07/1-140). В случае безденежной формы расчетов, например, если в качестве предоплаты был получен вексель, в данной графе ставится прочерк.

Основные данные

В графе 1 основной таблицы следует указать наименование поставляемых товаров (описание работ, услуг), имущественных прав (подп. «а» п. 2 Правил заполнения счетов-фактур), в счет которых получен аванс. Так как это является требованием законодателя, то нельзя писать в счете-фактуре на аванс одиночные фразы, например «предварительная оплата» или «аванс за товары».

Нужно понимать, что разработчики бухгалтерского программного обеспечения могут для составления счета-фактуры на аванс при выводе на печать автоматически подставлять общие фразы в графу 1. Не стоит этому доверять и поддаваться искушению оставить «все как есть», лучше исправить информацию на правильные данные вручную.

Наименование товаров (работ, услуг), имущественных прав можно взять из пункта, где описан предмет договора, как это порекомендовал сделать Минфин России в письмах от 6 марта 2009 года № 03-07-15/39 и от 25 февраля 2009 года № 03-07-14/26. Если в договоре есть ссылка на спецификацию с большим количеством наименований, то не запрещается написать общее название группы товаров. Дополнительно в этой графе можно указать реквизиты договора. Например, предоплата (аванс) за канцелярские товары по договору № 15 от 25 января 2019 года. Главное, чтобы можно было однозначно идентифицировать назначение аванса. Иначе может возникнуть риск, что покупатель не сможет заявить вычет НДС по такому документу.

При одновременном оформлении авансового счета-фактуры на поставку товаров и выполнение работ (оказание услуг, имущественные права) нужно отразить и наименование товаров, и описание работ (услуг, имущественных прав).

Например, предоплата (аванс) за поставку офисной мебели, доставку и сборку мебели по договору № 20 от 18 января 2019 года.

Если реализация товаров (работ, услуг, имущественных прав), в счет которых получен аванс, облагается по разным ставкам НДС, то в документе их нужно показать отдельными строками, по каждой строке поставить свою ставку и сумму налога. Обратите внимание, ранее Минфин России выражал мнение, по которому допускал указание аванса одной строкой с выделением максимальной ставки НДС 20/120 и суммы налога (письмо Минфина России от 6 марта 2009 г. № 03-07-15/39).

Также следует отметить, что сами по себе слова «аванс» или «предоплата» могут не быть указаны в графе 1, так как счет-фактуру на аванс легко отличить по ставке, она всегда указывается расчетным методом.

В счете-фактуре на аванс графы 1а, 2, 2а, 3, 4, 5, 6 не заполняются, так как необходимость в этом не поименована в пункте 5.1 статьи 169 НК РФ. В этих пунктах можно смело ставить прочерки.

В графе 7 нужно проставить расчетную ставку – 10/110 или 20/120 (п. 4 ст. 164 НК РФ).

В графе 8 укажите сумму НДС с аванса. Если было получено несколько авансовых платежей, то можно указать общую сумму.

В графу 9 нужно вписать полную сумму аванса.

Подписываются авансовые счета-фактуры теми же лицами, что и при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав).

Точный документооборот

Авансовый счет-фактуру нужно составить в двух экземплярах: одна копия оформляется для себя, а вторая – для покупателя. Свой экземпляр обязательно зарегистрируйте в книге продаж (п. 3 Правил ведения книги продаж), покупатель должен поступить аналогичным способом (п. 21 Правил ведения книги покупок).

Нужно помнить, что НДС, выделенный в авансовом счете-фактуре, поставщик обязан перечислить в бюджет, а покупатель вправе предъявить к вычету (п. 9 ст. 172 НК РФ). Это означает, что если вы являетесь покупателем и у вас есть сомнения в правильности оформления документа, а поставщик не идет вам навстречу и отказывается переделать бумаги, то вы вправе обезопасить себя и не предъявлять НДС по нему к вычету.

В момент отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) стороны сделки еще раз регистрируют авансовый счет-фактуру. На этот раз поставщик делает запись в книге покупок, а покупатель – в книге продаж. Делать сторнирующие записи в книгах не допускается, так как суммы с минусом не предусмотрены правилами заполнения. НДС, выделенный в авансовом счете-фактуре, поставщик может принять к вычету (п. 6 ст. 172 НК РФ).

Покупатель, в свою очередь, обязан восстановить принятый ранее вычет (подп. 3 п. 3 ст. 170 НК РФ) и заплатить налог в бюджет.

Особый случай

Не всегда счет-фактура на аванс может выставляться. Например, если отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) была произведена в течение пяти дней после предоплаты, то согласно письму Минфина России от 18 января 2017 года № 03-07-09/1695 документ на аванс не требуется. Это подтверждают и другие письма ведомства – от 12 октября 2011 года № 03-07-14/99 и от 6 марта 2009 года № 03-07-15/39. Но есть и другое мнение. Его высказала ФНС России.

Согласно точке зрения налоговиков, в Налоговом кодексе РФ не предусмотрено освобождение продавца от выставления авансового счета-фактуры (письмо ФНС России от 10 марта 2011 г. № КЕ-4-3/3790).

Также в подпункте 1 пункта 3 статьи 169 НК РФ прямо сказано, что при совершении операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и плательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки счета-фактуры не составляются. Эта норма распространяется на покупателей, применяющих УСН (письмо Минфина России от 16 марта 2015 г. № 03-07-09/1380), а также на всех тех, кто подпадает под определение, данное в статье 145 Налогового Кодекса «Освобождение от исполнения обязанностей налогоплательщика».

При экспорте товаров, облагаемых по нулевой ставке, счет-фактура на аванс также не выставляется, так как согласно пункту 1 статьи 154 Налогового Кодекса в налоговую базу не включается оплата, полученная компанией в счет предстоящих поставок товаров (выполнения работ, оказания услуг), которые облагаются по налоговой ставке 0% в соответствии с пунктом 1 статьи 164 НК РФ, а если нет налоговой базы, то, соответственно, и нет НДС с нее.

В завершение хочется напомнить, что согласно пункту 2 статьи 169 НК РФ ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении проверок идентифицировать продавца, покупателя, имущественные права, наименования товаров (работ, услуг), имущественных прав, их стоимости, а также ставку НДС и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

авансовый счет

Смотреть что такое «авансовый счет» в других словарях:

-

авансовый счет — депозитный счёт, срочный вклад Словарь русских синонимов … Словарь синонимов

-

авансовый счет — ‘денежные операции’ Syn: депозитный счет, срочный вклад … Тезаурус русской деловой лексики

-

АВАНСОВЫЙ ПЛАТЕЖ — внесение денежных средств, осуществление платежа в счет оплаты товаров, работ, услуг до их получения или выполнения. Это одна из форм вложений в дело, включается в активы фирмы, предоставившей аванс. Райзберг Б.А., Лозовский Л.Ш., Стародубцева… … Экономический словарь

-

АВАНСОВЫЙ КОРПОРАЦИОННЫЙ НАЛОГ — (Advanced Corporation Tax, ACT) Система, в соответствии с которой британские компании при выплате дивидендов своим акционерам удерживают у источника подоходный налог, исчисленный по базовой ставке (basic rate). При базовой ставке, равной 100 t % … Экономический словарь

-

Авансовый платеж в счет таможенных платежей — 1. Авансовыми платежами признаются денежные средства (деньги), внесенные в счет уплаты предстоящих вывозных таможенных пошлин, налогов, таможенных сборов и не идентифицированные плательщиком в разрезе конкретных видов и сумм вывозных таможенных… … Официальная терминология

-

АВАНСОВЫЙ ПЛАТЕЖ — внесение денежных средств, осуществление платежа в счет оплаты товаров, работ, услуг до их получения товаров или выполнения услуг. А.п. одна из форм вложений в дело, включается в активы фирмы, предоставившей аванс … Энциклопедический словарь экономики и права

-

Авансовый платеж — – внесение денежных средств, осуществление платежа в счет оплаты товаров или выполнения услуг. Одна из форм вложений в дело; включается в активы фирмы, предоставившей аванс … Коммерческая электроэнергетика. Словарь-справочник

-

Счет — – документ на получение денег за оказанные услуги, за выполненные работы. В хозяйственной деятельности, предпринимательстве принято использовать многие виды счетов в зависимости от их предназначения: авансовый, банковский, валютный, инвалютный,… … Коммерческая электроэнергетика. Словарь-справочник

-

АВАНСОВЫЙ ПЛАТЕЖ — (advance payment) 1) наиболее безопасный метод платежа для экспортера, состоящий в получении полной суммы авансом перед отгрузкой товаров. В таком случае экспортер не подвержен риску отказа иностранного покупателя от платежа за товары, которые… … Внешнеэкономический толковый словарь

-

Авансовый платеж — сумма денежных средств, перечисленная, выданная в счет условленного платежа или расходов, по которым отчет будет дан впоследствии ( Инструкция о международных расчетах в форме банковского перевода , утв. протоколом Правления Национального банка… … Право Белоруссии: Понятия, термины, определения

-

авансовый платеж — внесение денежных средств, осуществление платежа в счет оплаты товаров, работ, услуг до их получения или выполнения. Это одна из форм вложений в дело, включается в активы фирмы, предоставившей аванс … Словарь экономических терминов

>Подтверждение оплаты или для чего нужна авансовая счет-фактура и что это такое?

Законодательство об АСФ

Основным законодательным документом является Налоговый Кодекс России (а именно его 169-я статья), содержащим в себе все указания и правила о сроках и порядке составления, оформления и подачи такого счета.

Кроме того, много частных моментов, касающихся именно АСФ, содержится в законе «О бухгалтерском учете».Также в случае возникновения каких-то противоречий (например, при заполнении определенных граф или указании каких-либо сведений) можно обратиться к посланиям Министерства Финансов, относящихся к настоящей теме. В них разъяснено большинство спорных вопросов, в том числе и авансовых (подробно о том, что такое номер счет-фактуры и каков порядок сплошной и отдельной нумерации с дробью и префиксом А, читайте ).

Определение понятия

Авансовый счет фактура – это документ, являющийся подтверждением того, что продавцу товаров (либо поставщику услуг) переведена покупателем часть денег в виде предоплаты. Она содержит в себе все основные сведения об участниках сделки, а также финансовую информацию (в частности, переводимую сумму, время, когда была произведена оплата, товар либо услугу, за которые эти средства были переведены).

Кроме этого, такой авансовый счет отражает в себе и налоговую информацию, благодаря чему он служит в том числе и для получения необходимых вычетов (для этого его необходимо подать в налоговую службу в течение отчетного периода).

Зачем необходим этот документ?

Исходя из определения, указанного в налоговом кодексе, авансовый счет служит в качестве правового подтверждения о принятии покупателем указанных налоговых сумм к вычету. То есть, простыми словами, этот документ предназначен для получения налоговых вычетов.

Именно поэтому авансовый счет оформляется только в соответствии с установленными правилами, а бланки для его оформления должны быть строго унифицированными. Несоблюдение этих правил (например, указание неверной информации либо использование бланка с ошибками) ведет к потере компанией прав на вычеты или даже может повлечь за собой наложение штрафа.

Больше о том, в каких случаях и когда выписывается счет-фактура на аванс, читайте .

Что означает для покупателя?

Для покупателя получение авансового счета означает подтверждение того, что перечисленные им деньги в виде предоплаты получены продавцом (или поставщиком). Также он означает и то, что покупатель может начать пользоваться услугами или получить необходимый товар, поскольку предоплата успешно переведена.

Кроме того, он дает и право на получение вычетов (что, собственно, и является его основным назначением). Для этого при получении этого документа его необходимо сразу же зарегистрировать в книге покупок (несвоевременная или некорректная регистрация авансового счета может в дальнейшем привести к лишению прав на налоговые вычеты).

Подробно о правилах регистрации АСФ от поставщика мы рассказывали в отдельном материале.

Для продавца

Для продавца этот документ также обозначает завершенность авансовой сделки и дает право на выполнение необходимых налоговых вычетов. Для этого продавец после того, как он получит от покупателя установленную сумму предоплаты (аванса), должен произвести оформление такого авансового счета (как заполнить АСФ?).

Произойти это должно не позднее, чем через 5 суток с момента зачисления средств. Составляться документ должен в двух экземплярах, после чего его нужно зарегистрировать в соответствующей книге.

В случае же, если счет составлен неверно, либо не зарегистрирован, то фирма лишается прав на вычет и может получить штраф от налогового органа.

Примеры использования

Выставляется АСФ, при перечислении авансовой оплаты за услуги либо товары. Например: компанией ООО Альфа были переведены денежные средства фирме ООО Гамма в размере 305.000 рублей за предстоящий ремонт помещений.

После того, как необходимая сумма поступила на счет ООО Гамма, последняя обязана в течение пяти дней составить АСФ (дни в данном случае берутся календарные, то есть и суббота и воскресенье в них включены, поэтому если перевод поступил в пятницу, оформить счет необходимо до конца вторника).

После того, как документ составлен, один его экземпляр остается у ООО Альфа, один – у ООО Гамма, после чего они обязаны зарегистрировать их в своих книгах покупок/продаж.

- Скачать бланк авансового счета-фактуры

- Скачать образец авансового счета-фактуры

- Скачать бланк книги покупок/продаж

- Скачать образец книги покупок/продаж

Выставлять же этот счет в налоговую службу будет нужно не позднее даты окончания текущего налогового периода. Таким образом, авансовый счет-фактура предназначается главным образом для фиксации сделки и ее налогового оформления, а в последующем и для реализации права налогоплательщика на получение необходимых вычетов по налогу.

Порядок составления и оформления этого документа строго установлен (основные моменты, касающиеся оформления и заполнения АСФ, а также его регистрации, можно найти в 169 статье НК России).

Кроме этого, авансовый счет должен быть составлен не позднее пяти суток с момента совершения сделки. Если этого не сделать, то прав на вычет можно лишиться, а инспекция, в свою очередь, может выписать штраф за отсутствие счета.

Регистрация счетов-фактур на полученные авансы в «1С:Бухгалтерии 8»

В статье рассматривается порядок регистрации в «1С:Бухгалтерии 8» счетов-фактур при поступлении авансов от покупателя. Специалисты 1С:ИТС приводят варианты выставления счетов-фактур на аванс и на практическом примере разъясняют, как в программе с помощью обработки «Регистрация счетов-фактур на аванс» выполнить пакетный ввод «авансовых» счетов-фактур за указанный период. Подробно рассматривается настройка параметров учетной политики организации в части порядка регистрации счетов-фактур на аванс, а также порядок нумерации выданных счетов-фактур, в том числе реализованный в соответствии с разъяснениями Минфина России*. Приведенная информация поможет пользователю определить, каким образом регистрировать счета-фактуры на аванс и нумеровать счета-фактуры выданные.

Примечание:

* см. письмо Минфина России от 10.08.2012 № 03-07-11/284. Подробнее читайте здесь /news/uchet_nalogi/9477/.

При поступлении аванса от покупателя организация — налогоплательщик НДС обязана выставить счет-фактуру на аванс и исчислить НДС.

Для выписки счетов-фактур на аванс в программе «1С:Бухгалтерия 8» существуют два варианта создания документа Счет-фактура выданный с видом счета-фактуры На аванс: вместе с регистрацией документов поступления денежных средств (авансов) и автоматически (списком) с помощью обработки Регистрация счетов-фактур на аванс.

Вариант № 1 — вместе с регистрацией документов поступления денежных средств (авансов)

Денежные средства, поступившие на расчетный счет, регистрируются с помощью документа Поступление на расчетный счет. Если поступившие денежные средства являются авансом, то на основании документа Поступление на расчетный счет можно сразу выписать «авансовый» счет-фактуру.

Данный вариант рекомендуется использовать, когда общее количество выданных счетов-фактур невелико или когда формирование «авансовых» счетов-фактур выполняет сотрудник, отвечающий за ведение кассы и расчетного счета.

О том, как выписывать «авансовые» счета-фактуры на основании документа Поступление на расчетный счет, вы можете прочитать в статье «Продажа готовой продукции оптом (предоплата — отгрузка)» на ИТС http://its.1c.ru/db/hoosn#content:83:2 (см. операцию «2.2 Оформление счета-фактуры на аванс».

Вариант № 2 — автоматически (списком) с помощью обработки «Регистрация счетов-фактур на аванс»

Данный вариант рекомендуется использовать, когда общее количество выданных счетов-фактур велико и необходимо автоматизировать их выписку. В этом варианте регистрация счетов-фактур может выполняться за один день или за произвольный период.

Для использования варианта № 2 необходимо настроить порядок регистрации счетов-фактур на авансы, принятый организацией в учетной политике.

Описание варианта № 2 рассмотрим на примере.

Пример

На расчетный счет организации ООО «Торговый дом» в один налоговый период поступило три авансовых платежа: 100 000 руб., 1 500 000 руб. и 2 000 000 руб. Необходимо выписать счета-фактуры на полученные авансы и исчислить НДС.

Выполняются следующие хозяйственные операции (см. таблицу):

1. Настройка учетной политики организации.

2. Выписка счетов покупателю (оформление счета на оплату).

3. Поступление авансов от покупателя (регистрация выписок банка).

4. Регистрация счетов-фактур на аванс списком (оформление счетов-фактур).

|

№ |

Операция |

Дт |

Кт |

Сумма |

Документ 1С |

Ввод на основании |

|

Настройка учетной политики организации |

||||||

|

Выписка счетов покупателю |

100 000,00 |

Счет на оплату покупателю |

||||

|

1 500 000,00 |

||||||

|

2 000 000,00 |

||||||

|

Поступление авансов от покупателя |

100 000,00 |

Поступление на расчетный счет |

Счет на оплату покупателю |

|||

|

1 500 000,00 |

||||||

|

2 000 000,00 |

||||||

|

Регистрация счетов-фактур на аванс списком |

76.АВ |

15 254,24 |

Счет-фактура выданный |

Поступление на расчетный счет |

||

|

76.АВ |

228 813,56 |

|||||

|

76.АВ |

305 084,75 |

Настройка учетной политики организации

Для выполнения операции 1 «Настройка учетной политики организации» (см. таблицу) необходимо на закладке НДС указать параметры учетной политики. Настройка учетной политики позволяет обработке Регистрация счетов-фактур на аванс отслеживать сроки выписки счетов-фактур.

В случае отсутствия учетной политики за необходимый период следует ее создать.

Изменение параметров Учетная политика организаций (рис. 1):

1. Вызовите из меню: Предприятие — Учетная политика — Учетная политика организаций.

2. Выберите организацию и период применения учетной политики.

3. Нажмите кнопку Изменить текущий элемент ![]() .

.

Рис. 1

Настройка закладки Общие сведения учетной политики (рис. 2):

1. Установите переключатель Общая в поле Система налогообложения — в этом случае появляется закладка НДС.

2. При применении ЕНВД для некоторых видов деятельности необходимо установить флажок Применяется особый порядок налогообложения по отдельным видам деятельности.

3. При осуществлении производственной деятельности (выполнении работ, оказании услуг) следует установить флажок Производство продукции, выполнение работ, оказание услуг, при осуществлении розничной торговли — флажок Розничная торговля.

Рис. 2

Настройка закладки НДС учетной политики (рис. 3):

В поле Порядок регистрации счетов-фактур на аванс можно выбрать один из предложенных вариантов регистрации счетов-фактур на авансы:

1. Регистрировать счета-фактуры всегда при получении аванса. Данный вариант установлен в программе по умолчанию. При этом варианте счета-фактуры на авансы полученные будут создаваться по каждой поступившей сумме. Исключением являются суммы предоплаты, которые зачтены в день их получения, по таким поступившим суммам счета-фактуры на аванс обработкой Регистрация счетов-фактур на аванс не создаются.

2. Не регистрировать счета-фактуры на авансы, зачтенные в течение 5 календарных дней. При данном варианте счета-фактуры на авансы полученные будут создаваться только по тем суммам предоплаты, которые не были зачтены в течение 5 календарных дней после их получения. Этот вариант реализует правило, закрепленное в пункте 3 статьи 168 НК РФ, в соответствии с которым продавец должен выставить покупателю счет-фактуру на сумму предоплаты в течение пяти календарных дней после ее получения, если отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) в счет полученной предоплаты производится также в течение указанных пяти дней (письмо Минфина России от 06.03.2009 № 03-07-15/39).

3. Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца. При данном варианте счета-фактуры на авансы полученные будут создаваться только по тем суммам предоплаты, которые не зачлись в течение месяца, в котором они были получены. Согласно разъяснениям Минфина России, приведенным в письме от 06.03.2009 № 03-07-15/39, для непрерывных долгосрочных поставок товаров (оказание услуг) в адрес одного и того же покупателя (поставка электроэнергии, нефти, газа, оказание услуг связи и т. п.) счета-фактуры на авансы полученные в счет таких поставок выставляются покупателям не реже одного раза в месяц, не позднее 5-го числа месяца, следующего за истекшим месяцем. При этом сумма предоплаты определяется как разница между полученной в соответствующем месяце оплатой и стоимостью отгруженных в течение этого месяца товаров (работ, услуг).

4. Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода. При данном варианте счета-фактуры на авансы полученные будут создаваться только по тем суммам предоплаты, которые не зачлись в течение налогового периода (квартала), в котором они были получены. Вариант предназначен для организаций, которые готовы противостоять возможным претензиям налоговых органов в части сроков выставления счетов-фактур на аванс. Существует позиция, что платежи нельзя признать авансовыми, если оплата и отгрузка товара произошли в одном налоговом периоде. Поскольку налоговым периодом по НДС считается квартал (ст. 163 НК РФ), то на авансы, полученные в том квартале, в котором отгружен товар (выполнены работы, оказаны услуги), счета-фактуры продавец выставлять не должен.

5. Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ). Вариант предназначен для организаций, деятельность которых подпадает под действие пункта 13 статьи 167 НК РФ, т. е. которые занимаются изготовлением товаров (работ, услуг) (по перечню, определяемому Правительством РФ) с длительностью производственного цикла свыше шести месяцев. В случае получения предоплаты за указанные товары (работы, услуги) эти организации вправе определять момент возникновения налоговой базы как день отгрузки (передачи) этих товаров (выполнения работ, оказания услуг).

Один из выбранных вариантов будет применяться ко всем договорам в организации.

Если договор с конкретным покупателем имеет особенности, то для этого договора можно установить индивидуальный порядок формирования счетов-фактур на аванс. Для этого в форме договора нужно снять флажок Регистрировать счета-фактуры на аванс в порядке, соответствующем учетной политике и выбрать необходимый элемент из списка (рис. 6).

Рис. 3

Выписка счета покупателю

Для выполнения операции 2 «Выписка счетов покупателю» (см. таблицу примера) необходимо создать документ Счет на оплату покупателю. Документ не формирует проводок.

Создание документа Счет на оплату покупателю (рис. 4):

1. Вызовите из меню: Продажа — Счет.

2. Кнопка Добавить ![]() .

.

Рис. 4

Заполнение шапки документа Счет на оплату покупателю (рис. 5):

1. В поле Склад выберите склад, с которого планируется отгружать товары.

2. В поле Контрагент выберите покупателя из справочника Контрагенты.

3. В поле Договор выберите договор с покупателем. Внимание! В окне выбора договора отображаются только те договоры, которые имеют вид договора С покупателем (рис. 6).

4. В поле Банковский счет выберите банковский счет для перечисления денежных средств от покупателя.

Рис. 5

Рис. 6

Флажок Регистрировать счета-фактуры на аванс в порядке, соответствующем учетной политике снимается, когда для конкретного договора необходимо установить индивидуальный порядок формирования счетов-фактур на аванс, отличный от настроек учетной политики (см. рис. 3).

В поле Обобщенное наименование товаров для счета-фактуры на аванс указывается наименование товаров (работ, услуг) (из справочника Номенклатура), которое будет вставляться в «авансовый» счет-фактуру, выдаваемый покупателю в случае отсутствия счета на оплату. При выписки счета в «авансовый» счет-фактуру, в поле Номенклатура (обобщенное наименование), переносится номенклатура, указанная в счете.

Заполнение закладки Товары документа Счет на оплату покупателю (рис. 7):

1. Нажмите кнопку Добавить .

2. В поле Номенклатура выберите реализуемые товары (в справочнике Номенклатура наименование товара, как правило, находится в папке Товары).

3. Заполните остальные поля, как показано на рисунке 7.

4. Для сохранения документа нажмите кнопку Записать.

5. Для вызова печатного бланка Счета используйте кнопку Счет на оплату.

6. Кнопка ОК.

Рис. 7

По аналогии с данным документом создаются еще два счета на оплату покупателю:

— от 12.05.2012 на сумму 1 500 000 руб.;

— от 12.06.2012 на сумму 2 000 000 руб.

Поступление авансов от покупателя

Для выполнения операции 3 «Поступление авансов от покупателя» (см. таблицу примера) необходимо создать документ Поступление на расчетный счет на основании документа Счет на оплату покупателю. В результате проведения документа Поступление на расчетный счет будут сформированы соответствующие проводки.

Создание документа Поступление на расчетный счет (рис. 8):

1. Вызов из меню: Продажа — Счет.

2. Выделите документ-основание (Счет на оплату покупателю).

3. Щелкните по кнопке Ввести на основании .

4. Выберите Поступление на расчетный счет с видом операции документа Оплата от покупателя. При этом на основании документа Счет на оплату покупателю создается и автоматически заполняется новый документ Поступление на расчетный счет. Необходимо проверить заполнение его полей и отредактировать их.

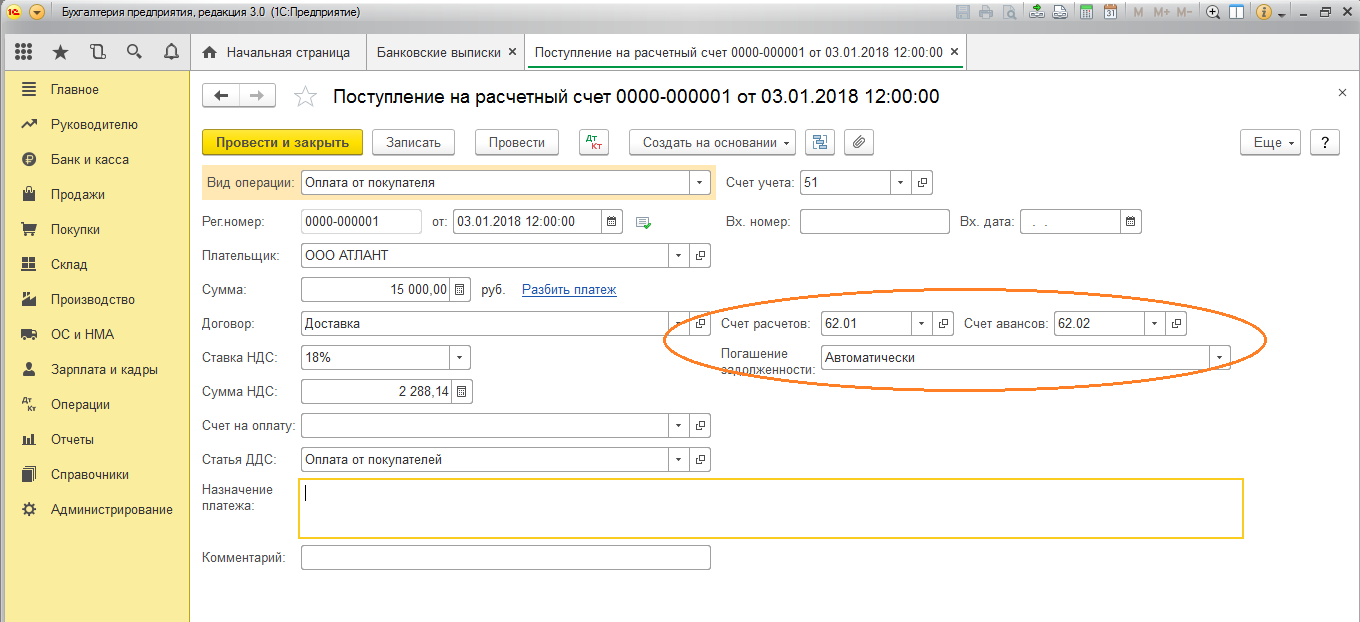

Заполнение документа Поступление на расчетный счет (рис. 8):

1. В поле от укажите дату оплаты в соответствии с банковской выпиской.

2. В поле Вх. номер введите номер платежного поручения покупателя.

3. В поле Вх. дата введите дату платежного поручения покупателя.

4. В поле Счет расчетов проверьте, чтобы был указан счет 62.01 «Расчеты с покупателями и заказчиками».

5. В поле Счет авансов проверьте, чтобы был указан счет 62.02 «Расчеты по авансам полученным».

6. В поле Статья движения ден. средств необходимо выбрать соответствующую статью.

7. Заполните остальные поля, как показано на рисунке 8.

Рис. 8

Для проведения документа нажмите кнопку Провести , для просмотра проводок нажмите кнопку Результат проведения документа .

На рисунке 9 представлен результат проведения документа Поступление на расчетный счет.

Рис. 9

По аналогии с данным документом создаются еще два документа Поступление на расчетный счет:

— от 12.05.2012 на сумму 1 500 000 руб.;

— от 12.06.2012 на сумму 2 000 000 руб.

В результате проведения этих документов будут также сформированы проводки, отражающие поступление авансов от покупателя:

1. Дебет 51 «Расчетные счета» — Кредит 62.02 «Расчеты по авансам полученным» — 1 500 000,00 руб.

2. Дебет 51 «Расчетные счета» — Кредит 62.02 «Расчеты по авансам полученным» — 2 000 000,00 руб.

Регистрация счетов-фактур на аванс списком

Для выполнения операции 4 «Регистрация счетов-фактур на аванс списком» (см. таблицу примера) необходимо выполнить обработку Регистрация счетов-фактур на аванс.

Обработка предназначена для автоматического формирования документов Счета-фактуры выданные с видом На аванс.

Запуск обработки Регистрация счетов-фактур на аванс (рис. 10):

Вызовите из меню: Продажа — Ведение книги продаж — Регистрация счетов-фактур на аванс.

Рис. 10

Заполнение шапки обработки Регистрация счетов-фактур на аванс (рис. 11):

1. В полях Период с… по… выберите период, за который выполняется обработка.

2. Щелкните на гиперссылку Регистрировать счета-фактуры всегда при получении аванса. При этом появляется окно Учетная политика организаций (см. рис. 3), в котором на закладке НДС указан вариант регистрации счетов-фактур на авансы.

3. Щелкните на гиперссылку Единая нумерация всех выданных счетов-фактур. При этом появляется окно Настройка параметров учета (рис. 12), в котором на закладке НДС можно определить порядок нумерации выданных счетов-фактур:

- Единая нумерация всех выданных счетов-фактур — все выставленные счета-фактуры будут нумероваться в хронологическом порядке последовательно, независимо от их вида, в частности, «авансовые» счета-фактуры не будут иметь префикс «А». Настройка установлена по умолчанию и вступает в действие после обновления конфигурации до релиза 2.0.39.6. При переходе на данную нумерацию счета-фактуры выставленные ранее не перенумеровываются;

- Отдельная нумерация счетов-фактур на аванс с префиксом «А» — выставленные счета-фактуры будут нумероваться в хронологическом порядке последовательно, за исключением «авансовых» счетов-фактур, которые имеют отдельную нумерацию с добавлением префикса «А». Этот режим использовался до внесения изменений в настройки параметров учета (до релиза 2.0.39.6).

Возможность единой нумерации всех выданных счетов-фактур реализована в связи с разъяснениями Минфина России, приведенными в письме от 10.08.2012 № 03-07-11/284. В нем финансовое ведомство указало, что порядковые номера корректировочного счета-фактуры, счета-фактуры присваиваются в общем хронологическом порядке (пп. «а» п. 1 Правил заполнения корректировочного счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137). При этом отдельная нумерация счетов-фактур на авансы Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрена. Обращаем ваше внимание, что налоговые органы допускают наличие в счетах-фактурах дополнительных сведений (письмо ФНС России от 12.03.2012 № ЕД-4-3/4061@ вместе с письмом Минфина России от 09.02.2012 № 03-07-15/17). В частности, номер, присвоенный в хронологическом порядке, может дополняться буквенным обозначением, например, буквой «А» для авансовых счетов-фактур. Таким образом, если организация присвоила номера счетам фактурам не в хронологическом порядке, то в соответствии с нормами налогового законодательства РФ ответственности за это для налогоплательщика не предусмотрено. При этом в соответствии с пунктом 2 статьи 169 НК РФ организация может принять НДС к вычету.

Рис. 11

Рис. 12

Заполнение табличной части обработки Регистрация счетов-фактур на аванс (рис. 13):

1. Нажмите кнопку Заполнить для автоматического заполнения табличной части обработки на основании данных учета. При заполнении списка анализируются остатки авансов, полученные от покупателей, на каждую дату за указанный период. Не учитываются суммы авансов, по которым еще не наступил срок регистрации счета-фактуры либо счет-фактура не регистрируется. Если в более ранний период (не охваченный запущенной обработкой) был аванс, на основании которого не выписан счет-фактура, то строка с таким авансом также помещается в табличную часть обработки и выделяется красным цветом. Критериями данного анализа являются выбранный пользователем период и настройки учетной политики (или договора с покупателем).

2. После заполнения списка можно изменить данные полей, например, скорректировать суммы авансов (поле Сумма аванса) и др.

3. Нажмите кнопку Выполнить для формирования и проведения счетов-фактур на аванс.

4. Нажмите кнопку Список счетов-фактур (выд.) для просмотра списка созданных счетов-фактур за указанный период (рис. 14). Для просмотра и редактирования откройте каждый документ Счет-фактура выданный (рис. 15).

Рис. 13

Рис. 14

Редактирование документа счет-фактура выданный (рис. 15):

1. В открывшемся окне Счет-фактура выданный поля документа будут автоматически заполнены.

2. Флажок Исправление номер устанавливается в случае регистрации исправленного счета-фактуры. В нашем примере исправленные счета-фактуры не фигурируют, поэтому устанавливать данный флажок не нужно.

3. Поле Вид счета-фактуры заполняется по умолчанию значением На аванс.

4. Поле Номенклатура (обобщенное наименование) заполняется автоматически данными из счета на оплату (см. рис. 7) или (в случае отсутствия счета) данными из справочника Договоры контрагентов (см. рис. 6).

5. Поля Дата и Номер платежно-расчетного документа заполняются автоматически данными из документа Поступление на расчетный счет.

6. Поле Код вида операции заполняется автоматически и соответствует коду проводимой операции, который отображается в графе 4 Журнала учета полученных и выставленных счетов-фактур.

7. Установите флажок Выставлен. Далее в поле указывается дата передачи счета-фактуры покупателю и выбирается один из способов выставления — На бумажном носителе или В электронном виде.

8. Проведите документ, нажав кнопку Провести .

9. Для вызова печатного бланка Счета-фактуры используйте кнопку Счет-фактура.

10. Кнопка ОК.

Рис. 15

Для просмотра проводок, сформированных при проведении документа Счет-фактура выданный, нажмите кнопку Результат проведения документа . На рисунке 16 представлен результат проведения документа.

Рис. 16

Счета-фактуры выданные регистрируются в журнале учета полученных и выставленных счетов-фактур (рис. 17) и книге продаж (рис. 18).

Для вызова печатной формы журнала можно использовать меню Продажа — Ведение книги продаж — Журнал учета счетов-фактур по Постановлению № 1137, также данный журнал можно вызвать из меню Покупка — Ведение книги покупок — Журнал учета счетов-фактур по Постановлению № 1137.

Рис. 17

Формирование печатной формы книги продаж (рисунок 18):

1. Вызовите из меню: Продажа — Ведение книги продаж — Книга продаж по Постановлению № 1137.

2. В полях Период с… по… выберите период, за который формируется книга.

3. С помощью кнопки Настройка выберите ЗАО «ТФ-Мега» (рис. 19).

4. Нажмите кнопку Сформировать.

Рис. 18

Рис. 19

Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

Делаем первоначальные настройки программы 1С 8.3

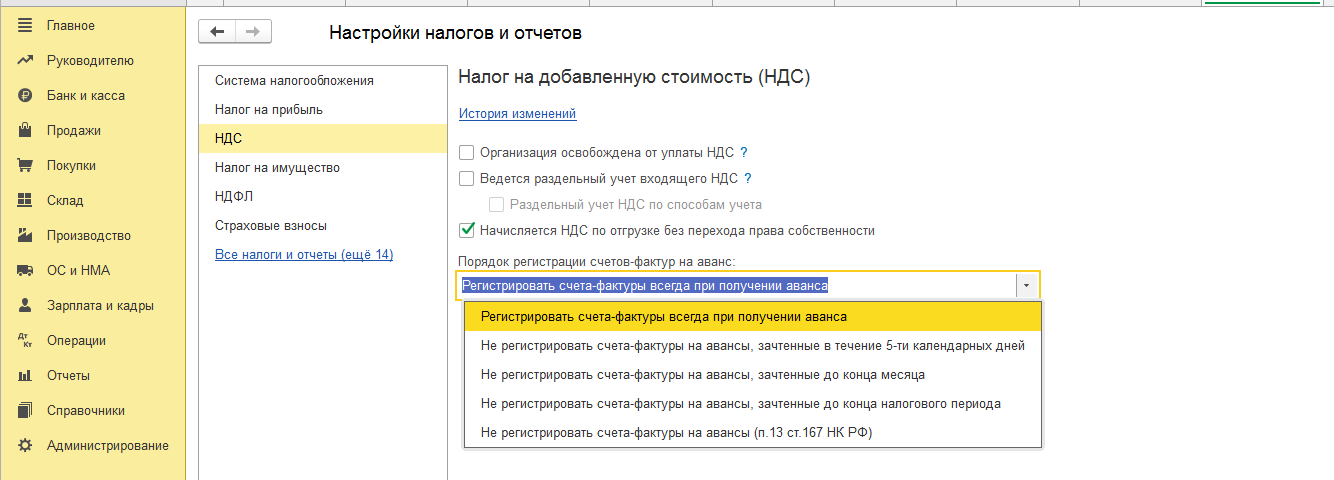

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

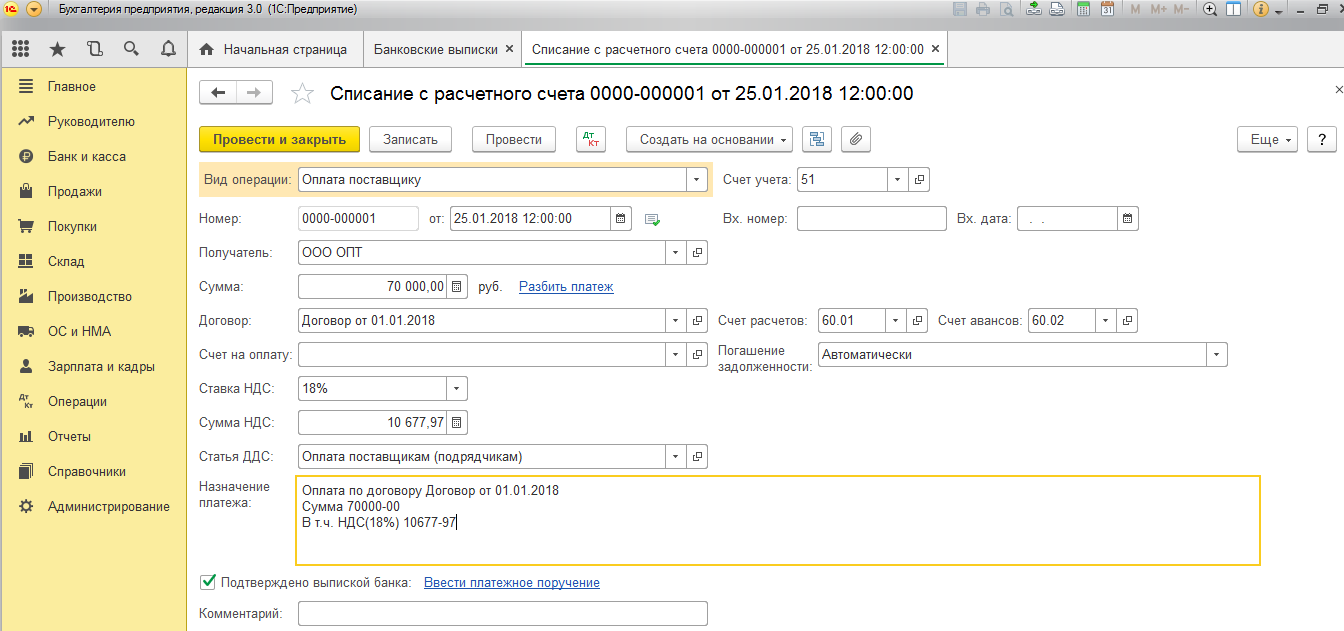

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

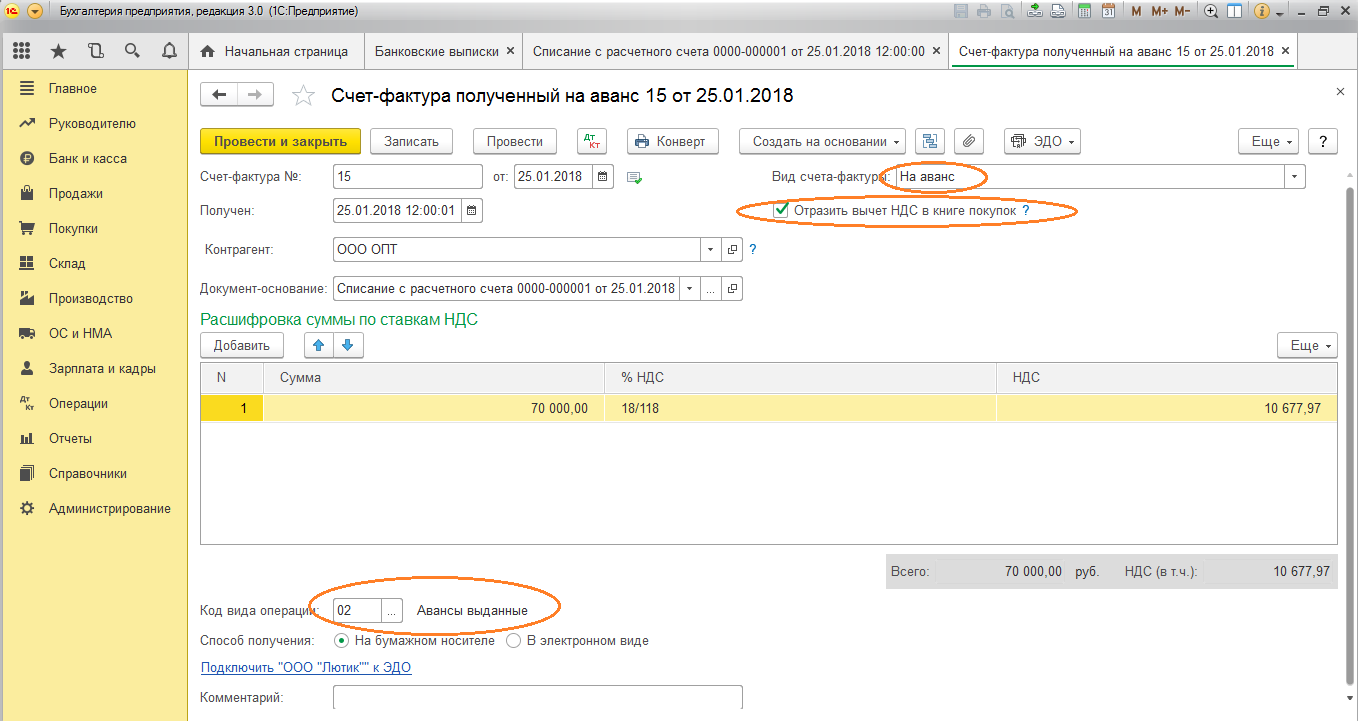

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

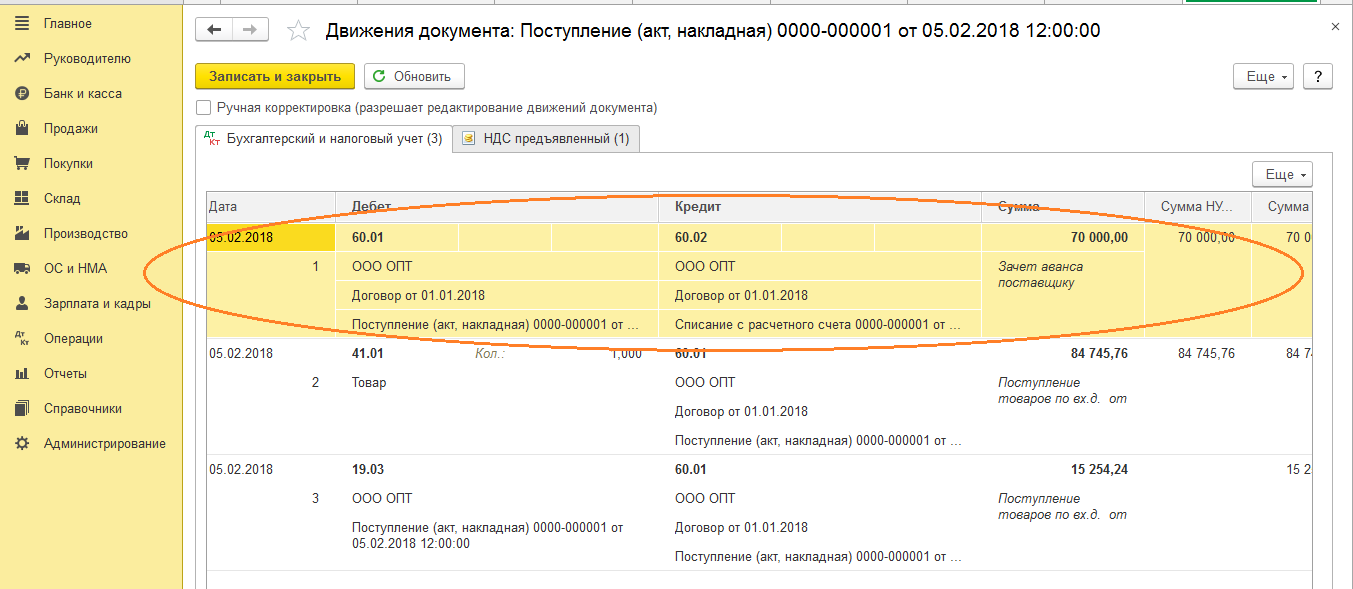

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

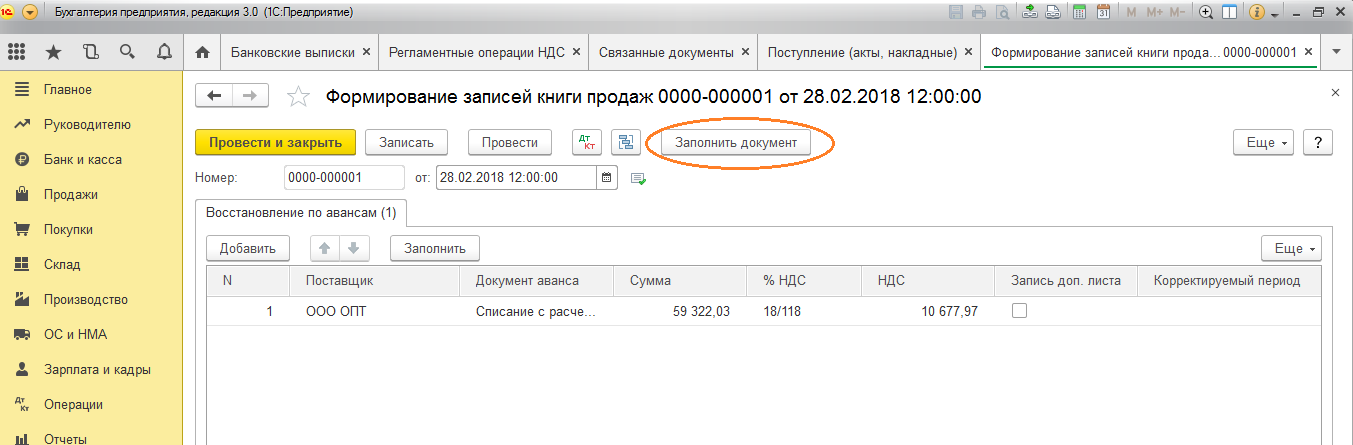

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Посмотреть, как убрать из «Формирования записей книги покупок» суммы, принятые к учёту в прошлых периодах, можно .

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 – смело задавайте их нам на выделенную Линию консультаций 1С. Эксперты работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Понравилась статья – жмите лайк внизу и делитесь с друзьями!

>Что нужно делать после того, как получили счет-фактуру на аванс от поставщика? Правила регистрации АСФ

Действия после того, как получили АСФ от поставщика

Счет-фактуру на аванс, полученный покупателем, необходимо зарегистрировать в установленном порядке (подробно о том, что такое авансовая счет-фактура и для чего нужна, читайте , а из этой статьи вы узнаете, в каких случаях выписывается и каковы сроки выдачи этого документа). Для этого надлежит оформить его в книгу покупок, где и следует отметить надлежащие сведения о счете.

В случае же работы с документами в электронном виде зарегистрировать счет можно с помощью соответствующих программ. Выполнить это можно как вручную, так и в автоматизированном режиме.

Затем, по окончании текущего периода, в котором был составлен документ, его непременно следует подать в местную инспекцию для его регистрации и возможности реализации прав на необходимые вычеты. Никаких других действий с выданными авансовыми счетами, выполнять не требуется.

Когда продавец получает деньги от клиента, то должен сделать следующее:

- Вычесть из полученной суммы НДС и сделать проводку по начислению к оплате (примеры проводок ниже).

- Подготовить с/ф за 5 дней (о том, как правильно заполнить АСФ и в какой срок, можно узнать , а как использовать индексы и префиксы для нумерации различных типов счетов-фактур мы рассказывали ).

- Регистрировать этот счёт в книге продаж в том квартале, когда получает деньги.

- В день фактической отгрузки выставить с/ф ещё раз в счёт принятого раньше аванса.

- Отправить к оплате начисленный ранее за отгрузку НДС.

- А НДС, подсчитанный при получении суммы на предоплату, отправить к вычету.

- Зарегистрировать авансовый счёт-фактуру в соответствующей книге покупок.

Покупателю же необходимо:

- принять к вычету НДС, отмеченный в авансовом счёте-фактуре, принятом от поставщика;

- выделить НДС по принятым ТМЦ в счёт раньше выполненной оплаты и отправить к вычету;

- произвести восстановление авансового налога.

В каких отчетных документах фиксируется?

После того, как предоплата по сделке была проведена, а АСФ созданы, их требуется зарегистрировать.

Для этой цели, как уже было сказано, используются книги покупок/продаж, находящиеся у покупателя и поставщика.

Также вместо использования книг допускается регистрация счетов и с помощью электронных программ (к примеру, 1C). Как отражать поступление данных документов, будет рассказано ниже.

При этом, независимо от того, каким способом выполняется оформление счетов, срок их регистрации не должен превышать пяти дней с момента поступления (в некоторых случаях, определяемых законом – в течение месяца).

Варианты регистрации

При оформлении счета в программе 1C существует несколько способов его регистрации.

- Регистрировать всегда при получении аванса. При выборе такого варианта все полученные авансовые счета будут регистрироваться автоматически по каждой начисленной сумме, за исключением авансов, которые были зачтены в день поступления.

- Не регистрировать зачтенные в течение 5 дней. В этом случае счета будут созданы только на те суммы, которые не были зачтены в пятидневный срок с момента поступления. Этот метод помогает реализовать заложенное в налоговом кодексе требование о регистрации счетов в течение 5 дней (статья 168).

- Зачтенные до конца месяца суммы не регистрируются. Данный вариант регистрации подойдет далеко не для всех случаев (иначе можно получить штраф за несвоевременную регистрацию).

Выбирать его нужно только в тех ситуациях, когда поставки товаров либо услуги происходят непрерывно в отношении одного и того же лица.

Он подойдет при авансовой оплате услуг интернет-доступа, связи, электричества, а также в других подобных этим ситуациях.

То, что подобная практика не является нарушением, разъяснено в письме Министерства Финансов от 6 марта 2009 года. При этом счета подобного рода должны быть оформлены не позже, чем до 5 числа месяца, последующего за месяцем перечисления аванса.

Например, услуги интернет-провайдера были оплачены авансом за июль. В такой ситуации авансовый счет потребуется оформить не позднее 5 июля того же года.

- Не регистрировать счета, зачтенные до конца налогового периода. Использование этого пункта довольно спорно и может вызвать разногласия с налоговыми органами. Применять его следует лишь тем компаниям, которые готовы отстаивать свою позицию.

Возможность выбрать этот вариант вызвана следующим: существует мнение, что наименование «авансовый платеж» не должно относиться платежам, начисляемым в том же периоде, в котором происходит и отгрузка, поскольку тогда они не соответствуют самому понятию «авансовый».

А раз так, то и составлять авансовые счета по текущему периоду не нужно. Правда, следует еще раз сказать, что при выборе такого варианта споры с налоговой службой будут обеспечены.

- Вовсе не регистрировать поступающие платежи в качестве авансовых. Подходит он только для организаций, обозначенных в Налоговом Кодексе в статье 167. К ним относятся компании, имеющие длительный производственный цикл конечной продукции, превышающий срок в 6 месяцев.

В ручном режиме

Существует два основных способа регистрации АСФ в программе 1C. Первый из них – ручной метод. Он подойдет в случае, когда приходится регистрировать не очень большое количество счетов. Инструкция:

- Для того, чтобы оформить документ таким образом, необходимо в разделе документы на аванс выбрать кнопку: создать на основании. Из появившихся вариантов выбрать «счет-фактура выданный».

- После того, как этот пункт выбран, появится отдельное окно счета.

- За этим нужно будет только проверить правильность заполнения всех данных и нажать на значок «провести», после чего оформление документа будет завершено.

Автоматически

В ситуации, когда поступающих счетов очень много, регистрировать их в ручном режиме становится не слишком удобно и отнимает много времени. В этом случае лучше установить автоматическую регистрацию. Инструкция:

- Для этого необходимо зайти в подраздел «банки и кассы», где найти «счета на аванс». После выбора этого пункта появится окно, в котором и следует выбрать период, за который будет произведено формирование документов.

- Затем нужно нажать кнопку «заполнить» и выбрать все незарегистрированные счета. При этом список можно легко корректировать и по необходимости удалять ненужные либо дописывать новые документы.

- Когда все необходимые авансовые счета от поставщика будут выбраны, останется только нажать на кнопку «выполнить», после чего произойдет их обработка — так будут соблюдены все правила зачета АСФ.Список всех оформленных документов можно будет в любое время открыть, совершив переход по ссылке: «открыть список счетов на аванс».

Какие проводки соответствуют выданному документу?

При поступлении предоплаты формируется проводка, фиксирующая полученные средства на счету поставщика услуг (продавца). Затем, после того, как продавцом составлен и получен покупателем авансовый счет, происходит проводка готовых счетов при их регистрации.

Это можно выполнять как с каждым счетом индивидуально, так и в общем автоматизированном режиме (как было объяснено ранее).

У продавца проводки будут примерно такими:

- дебет 51 Кредит 62ав – получены авансовые деньги от покупателя;

- дебет 62ав. Кредит 68 – отмечено начисление добавленного налога, который выделяется из аванса;

- дебет 62 Кредит 90.1 – отмечается доход от продажи ТМЦ на счёт аванса;

- дебет 90.3 Кредит 68 – с реализационной операции начисляется НДС;

- дебет 68 Кредит 62ав. – принимается к вычету авансовый НДС;

- дебет 62ав. Кредит 62р. – засчитываются предоплаченные деньги.

А в бухгалтерском учёте:

- Деб. 60 ав. Кред. 51 – получение аванса.

- Деб. 68 Кред. 60 ав – налог с предоплаты принимается на вычет.

- Деб. 19 Кред. 60 р – выделяется налог согласно полученным ТМЦ.

- Деб. 68 Кред. 19 – налог с поступлений принимается на вычет.

- Деб. 60 ав Кред. 68 – авансовый НДС восстановлен.

- Деб. 60 р Кред. 60 ав – засчитывается аванс.

Как видно из содержания настоящей статьи, использование электронных программ для регистрации различных счетов (в том числе авансовых) является более предпочтительным. Оно позволяет хранить всю необходимую информацию в одном месте, а благодаря взаимосвязанности документов возможность допущения ошибки в них минимальна.

Кроме этого, массовое автоматическое заполнение документов позволяет значительно экономить рабочее время.

Видео по теме

О том, как правильно регистрировать счет-фактуру на аванс, рассказано в этом видео:

| Учимся работать с НДС часть 2 — авансы от покупателей | оглавление | Учимся работать с НДС часть 4 — корректировочный счет-фактура |

Учимся работать с НДС часть 3 — авансы поставщикам (1С:Бухгалтерия 8.3, редакция 3.0)

2016-12-08T14:03:45+00:00

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: «Учёт НДС с авансов, оплаченных поставщикам».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков — подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Ситуация для учёта

Мы (ООО «НДС») подписали договор с ООО «Поставщик» на поставку нам товара на сумму 150 000 рублей (включая НДС).

По условиям договора мы должны перечислить аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- В 1 квартале мы согласно договора перевели аванс поставщику в размере 90 000 рублей.

- Во 2 квартале ООО «Поставщик» отгрузил нам товар на всю сумму, указанную в договоре (150 000 рублей).

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы зачтём НДС с уплаченного аванса (90 000) в 1 квартале, отразив его в книге покупок за 1 квартал.

Затем мы зачтём НДС со всей суммы (150 000) во 2 квартале, отразив его в книге покупок за 2 квартал.

Наконец, мы начислим (восстановим) зачтённый в 1 квартале НДС с аванса (90 000), отразив его в книге продаж за 2 квартал.

Итого к возмещению:

- За 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- За 2 квартал 150 000 * 18 / 118 — 13 728.81 = 9 152.54

1 квартал

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на перечисление аванса в размере 90 000 рублей для ООО «Поставщик»:

Списание с расчётного счёта будет таким:

Следует обратить внимание на следующие пункты:

- Вид операции «Оплата поставщику».

- Отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке.

- Выделенный НДС по расчётной ставке (18/118).

Заносим счёт-фактуру на аванс поставщику

Получив от ООО «Поставщик» экземпляр счёта-фактуры на перечисленный нами аванс заносим его в базу:

Создаём новый документ:

Созданный счёт-фактура на аванс будет таким:

Следует обратить внимание на следующие моменты:

- Номер и дата, указанные в счете-фактуре от поставщика (№10 от 03.01.2016).

- Вид счета-фактура: «На аванс».

- Документ-основание: банковская выписка, по которой мы перечислили аванс с нашего расчетного счета на счет поставщика.

- Установленная галка «Отразить вычет НДС в книге покупок».

- Код вида операции 02 «Авансы выданные».

Проводим созданный счет-фактуру (кнопка «Провести и закрыть»).

Разбираем проводки и движения регистров…

Счет-фактура на аванс: когда выписывается, образец заполнения 2019 г.

Внимание! Правильно рассчитать НДС и вовремя заплатить его в бюджет вам помогут эти справочники и образцы документов. Скачивайте бесплатно:

Памятка по ставкам НДС на 2019 годВсе операции и ставки в одном файле. Скачать бесплатноБланк новой декларации по НДССкачать бесплатноОбразец платежного поручения на перечисление НДССоответствует всем требованиям законодательства. Скачать бесплатноПолный справочник по изменениям в работе бухгалтера в 2019 годуВсе изменения в одном документе. Скачать бесплатноРуководство по правильному заполнению платежекСкачать бесплатноСправочник КБК на 2019 годВсе КБК в одном файле. Скачать бесплатно Руководство по работе с ошибками в «первичке»Скачать бесплатно

Счет-фактура на аванс это основной документ, позволяющий принять НДС к вычету обеим сторонам сделки. По счету фактуре на аванс вноситель предоплаты может заявить вычет НДС по факту уплаты денег, а получатель аванса – по факту отгрузки в счет полученной предоплаты.

Оформление счет фактуры на аванс, регистрация документа в Книгах покупок и продаж, вычеты налога – это далеко не новые операции. По ним четко прописаны правила в Налоговом кодексе, выпущена масса официальных разъяснений, большинство неясностей урегулировано.

Казалось бы, проблем с авансовой счет фактурой нет никаких. Однако не все так просто. Дело в том, что с 2019 года НДС повышен с 18-ти до 20-ти процентов. А значит, существует неясность по налогообложению и оформлению отгрузок в переходный период в счет перечисленных авансов. Например, что делать, если счет фактура на аванс выставлен в 2018 году по ставке налога 18%, а отгрузка производится в 2019 году, когда налог уже составляет 20%? Как такой счет-фактуру на аванс как отражать в книге покупок и продаж?

Конечно, ФНС не оставила налогоплательщиков в беде и выпустила несколько объемных разъяснений. И, в принципе, с ними можно сверяться каждый раз, как только возникает вопрос об НДС. Но гораздо удобнее вести учет автоматически – в программе БухСофт , где уже учтены все законодательные изменения.

>Бланк счет фактуры на аванс

Актуальный бланк документа представлен в окне ниже и доступен для скачивания:

>Другие документы по НДС

Ознакомившись со счет-фактурой на аванс, не забудьте посмотреть следующие документы, они помогут в работе:

Счет фактура на аванс: когда выписывается

Счет фактура на аванс это обязательный документ, который составляет получатель предоплаты в счет внутрироссийской отгрузки облагаемого имущества или прав. Документ оформляется в двух экземплярах – для получателя и для вносителя аванса. По счету фактуре на аванс когда выписывается этот документ не предусмотрено исключений для случаев денежной или неденежной предоплаты, полного или частичного аванса.

Нарушения по авансовой счет фактуре приводят к штрафам. Подробнее о них читайте в таблице 1.

Таблица 1. Санкции за нарушения по счет фактуре на аванс

|

Нарушение |

Штраф |

|

Разовое отсутствие документа в квартале |

10 000 р. |

|

Неоднократное отсутствие документов в разных кварталах |

30 000 р. |

|

Занижение налоговой базы из-за отсутствия документа |

20% от суммы недоимки по НДС, но не меньше чем 40 000 р. |

В то же время есть несколько ситуаций, когда авансовая счет фактура не составляется. Читайте об этом в таблице 2.

Таблица 2. Счет фактура на аванс: когда выписывается

|

Кто получил предоплату |

В счет какой отгрузки идет предоплата |

|||

|

Необлагаемые объекты |

Объекты, облагаемые по нулевой ставке |

Объекты с длительностью изготовления более 6-ти месяцев |

Прочие объекты |

|

|

Плательщик НДС |

Не составляет |

Составляет |

||

|

Плательщик налога, имеющий освобождение по статье 145 НК РФ из-за маленькой выручки |

Не составляет |

|||

Счет фактура на аванс это основание для вычета

Оформление документа обязательно еще и потому, что он позволяет принять НДС к вычету обеим сторонам сделки:

- вносителю предоплаты — по факту уплаты денег или неденежного вложения;

- получателю аванса – по факту отгрузки, например, товаров в счет полученной предоплаты.

Вот как это выглядит с бухгалтерской точки зрения.

Пример

ООО «Символ» (поставщик) 21-го января 2019 г. получило от ООО «Монолит» (покупателя) 50-процентную предоплату в счет отгрузки в феврале продукции договорной стоимостью 360 000 р. (в том числе НДС по ставке 20% — 60 000 р.). Стоимость продукции в учете «Символа» составляет 200 000 р.

Бухгалтер «Символа» отразил следующие операции:

В январе:

Дт 51 Кт 62 субсчет «Расчет по предоплате» — 180 000 р.

Дт 62 субсчет «НДС с предоплаты» Кт 76 субсчет «НДС» — 30 000 р.

В феврале:

Дт 62 Кт 90-1 – 360 000 р.

Дт 90-2 Кт 43 — 200 000 р.

Дт 90-3 Кт 68 субсчет «Расчеты по НДС» — 60 000 р.

Дт 62 субсчет «Расчет по предоплате» Кт 62 – 180 000 р.

Дт 76 субсчет «НДС» Кт 62 субсчет «НДС с предоплаты» — 30 000 р. – вычет НДС по счет-фактуре на аванс.

Бухгалтер «Монолита» отразил следующие операции:

В январе:

Дт 60 субсчет «Расчеты по предоплате» Кт 51– 180 000 р.

Дт 19 субсчет «НДС» Кт 60 субсчет «НДС с предоплаты» – 30 000 р. — вычет НДС по счет-фактуре на аванс.

В феврале:

Дт 10 (41 и т.д.) Кт 60 – 360 000 р.

Дт 19 Кт 60 – 60 000 р.

Дт 68 субсчет «НДС» Кт 19 – 60 000 р.

Дт 60 Кт 60 субсчет «Расчеты по предоплате» — 180 000 р.

Дт 60 субсчет «НДС с предоплаты» Кт 19 субсчет «НДС» — 30 000 р.

Счет фактура на аванс: образец заполнения 2019 г.

Основные правила заполнения документа смотрите в таблице 3.

Таблица 3. Счет фактура на аванс: образец заполнения 2019 г.

|

Реквизит документа |

Название реквизита |

Что вписать |

|

Шапка счет-фактуры на аванс |

||

|

Строка 1 |

Номер и дата составления документа |

Документы нумеруются хронологически |

|

Строки 2–2б, 6–6б |

Данные продавца и покупателя:

|

Указываются в точном соответствии с официальными документами |

|

Строка 5 |

Данные платежного документа на перечисление предоплаты |

При предоплате в натуральной форме ставится прочерк (например, бартер, взаимозачет) |

|

Строка 7 |

Название валюты |

|

|

Табличная часть документа |

||

|

Графа 1 |

Описание поставки |

Указывается название имущества, точно соответствующее договору или спецификации к нему. Можно дополнительно указать реквизиты договора |

|

Графа 7 |

Ставка налога |

Указывается только расчетная ставка: — или 20/120, — или 10/110 |

|

Графа 8 |

Сумма НДС |

Сумма налога определяется по расчетной ставке |

|

Графа 9 |

Сумма предоплаты |

Сумма отражается с учетом налога |

Актуальный образец документа представлен в окне ниже и доступен для скачивания:

Корректировочная авансовая счет фактура по «переходящей» поставке

С 2019 года общая ставка НДС возросла до 20%. Она применяется при:

- отгрузках имущества, услуг, работ внутри России,

- ввозе имущества в Россию,

- монтажных строительных работах в своих интересах.

Новая расчетная ставка налога 20/120 распространяется на:

- предоплату в счет будущих отгрузок имущества, услуг, работ,

- операции налоговых агентов (например, на аренду гос- или муниципальных объектов, когда НДС платит арендатор по расчетной ставке).

Если говорить об авансовой счет фактуре по «переходящим» отгрузкам, то возможны три наиболее распространенные ситуации, когда покупатель или заказчик доплачивает аванс из-за повышения налога. Во всех случаях доплаты ФНС предписывает составлять корректировочную авансовую счет фактуру.

Ситуация 1. Доплата в 2018 году.

По корректировочному счет фактуре на аванс образец заполнения 2019 г. при доплате в 2018 г. смотрите в окне ниже, документ можно скачать:

Готовый документ.

Ситуация 2. Доплата в 2019 году.

По корректировочному счет фактуре на аванс образец заполнения 2019 г. при доплате в 2019 г. смотрите в окне ниже, документ можно скачать:

Готовый документ.

Ситуация 3. Предоплата в 2018 г. с учетом повышенной ставки НДС.

По корректировочному счет фактуре на аванс образец заполнения 2019 г. при перечислении в 2018 г. в учетом новой ставки налога смотрите в окне ниже, документ можно скачать:

Готовый документ.

Счет-фактура на аванс: как отражать в книге покупок и продаж

Регистрация документа в Книгах покупок и продаж различается у каждой из сторон договора. Ведь поставщик или исполнитель начисляет НДС к уплате, а его контрагент заявляет вычет налога. Рассмотрим вопрос по счет-фактуре на аванс как отражать в книге покупок и продаж этот документ, причем по следующим этапам:

- перечисление предоплаты;

- отгрузка.

- Со стороны продавца или исполнителя:

- при получении предоплаты — авансовая счет фактура отражается в Книге продаж. Заполняются все графы, кроме 14, 16 и 19.

- при отгрузке — счет-фактура на аванс регистрируется в Книге покупок.

- Со стороны покупателя или заказчика:

- при внесении предоплаты — авансовая счет фактура отражается в Книге покупок;

- при отгрузке — счет-фактура на аванс регистрируется в Книге продаж.

Программа БухСофт автоматически заполняет Книгу покупок или Книгу продаж, формирует файл с документом и проверяет его. Вам остается лишь скачать и распечатать Книгу. Попробуйте бесплатно:

Сформировать Книгу покупок

По ссылке читайте, как выделить из суммы НДС.

- Также см. новый счет-фактуру:

- Читайте об изменениях в счете-фактуре с 1 января 2019 года >>