Содержание

Состав, функции и учет общехозяйственных расходов преприятия

Общехозяйственные расходы (ОХР) – затраты, не связанные непосредственно с производством продукции или другой основной деятельностью. Однако они необходимы для нормального функционирования любой организации. Это косвенные расходы, которые могут распределяться между производствами, видами продукции и списываются с учетом выбранного организацией способа. Состав ОХР, порядок учета, методика их распределения и списания, как правило, определяются видом деятельности хозяйствующего субъекта.

Что относят к ОХР

Согласно Инструкции по применению Плана счетов (пр. 94н Минфина) к ОХР правомерно отнести:

- оплату труда АУП центрального офиса с отчислениями в Фонды;

- амортизацию ОС, НМА, используемых в управленческом процессе;

- арендные платежи, если здания непроизводственного назначения используются по договору аренды;

- расходы на содержание непроизводственных зданий, в том числе выплаты коммунальным службам;

- расходы на охрану труда;

- оплату командировок АУП;

- расходы представительского характера;

- канцелярские, банковские, расходы, на услуги аудиторов и пр.

Исчерпывающего списка ОХР нормативные акты на сегодняшний день не содержат. Главным признаком, позволяющим отнести затраты к этой категории, является тот факт, что они не связаны непосредственно с производством товаров, работ или оказанием услуг.

На заметку! При решении вопроса, считать расходы общепроизводственными или общехозяйственными, например, если у организации имеется филиал, целесообразно, кроме отношения его затрат непосредственно к процессу производства, оценить такой фактор, как участие ответственных лиц филиала в производстве продукции (управлении организацией в целом). В определенных случаях играет роль территориальная удаленность подразделения (филиала) от центрального офиса компании.

Распределение и списание ОХР

Общехозяйственные расходы в производстве по окончании учетного периода должны быть распределены, поскольку носят косвенный характер. Если организация выпускает один вид продукции, все ОХР переносятся на затраты по этому виду продукции целиком, т.е. можно сказать, что они «распределены» на него в полном объеме. Если видов продукции несколько, то ОХР распределяются на них пропорционально.

Базой распределения могут стать:

- оплата труда работников производства;

- прямые производственные затраты;

- выручка от продажи продукции;

- объем выработанной продукции и пр.

Организация самостоятельно принимает решение о выборе базы распределения ОХР и закрепляет ее в учетной политике. Одним из наиболее распространенных является распределение по заработной плате рабочих, занятых в производстве.

Пример распределения ОХР по базе – по оплате труда на производстве продукции

Распределению ОХР = ОХР периода/производственный ФОТ по периоду, где «период», как правило, — это «год», но могут быть взяты и предыдущий квартал, и полугодие.

Распределение ОХР по видам продукции А, В, С:

ОХР (А) = К * ФОТ (А),

ОХР (Б) = К * ФОТ (Б),

ОХР (С) = К * ФОТ (С).

Расчет: Пусть условно имеется субъект малого бизнеса, чьи непроизводственные затраты минимизированы, по сравнению с производственными. Сумма ОХР за период составила 200000 рублей. ФОТ производства за период – 600000 рублей, по продукции А — 300000, Б — 200000, С — 100000 рублей. Получаем:

- К распред. ОХР = 200000 / 600000 = 0,3333.

- ОХР (А) = 0,3333 * 300000 = 100000.

- ОХР (Б) = 0,3333 * 200000 = 66667.

- ОХР (С) = 0,3333 * 100000 = 33333.

Итого: 200000.

Зная объем выпущенной продукции по видам, можно путем деления общей суммы затрат по видам на количество единиц соответствующей продукции исчислить ОХР в с/сти единицы изделия.

Аналогично ведется расчет и по другим, выбранным организацией, базам распределения.

Списывают ОХР тремя способами:

- С использованием счета 20 «Основное производство», переносом накопленных затрат в дебет этого счета с кредита 26 «ОХР», как об этом говорилось выше: на один вид продукции полной суммой, либо используя распределение по видам продукции.

- С использованием счета 90, субсчет «С/сть продаж». Затраты таким образом списывают организации и фирмы, оказывающие различные услуги (бухгалтерское сопровождение, консалтинг и т.п.), ведущие непроизводственную деятельность.

- С использованием т.н. метода директ-костинг. Суть его заключается в разделении затрат: на счете 20 собираются все производственные расходные статьи, которые затем подлежат списанию на продукцию, а на счет 90 полной суммой списываются ОХР (см. ПБУ10/99, абз. 2 п. 9).

Учет ОХР

Бухучет

Общехозяйственные расходы учитываются на активном счете 26. По окончании периода они переносятся на счет 20 (23) либо на счет 90. Фирмы, чья деятельность носит непроизводственный характер, могут и основные расходы собирать на счете 26, а затем переносить их на счет 90 (кроме предприятий торговли).

Проводки:

- Дт 26 Кт 76, 70, 71, 68, 69, 60, 23, 29, 10, 05, 02 и пр.- отражение непроизводственных затрат. Счета 23 и 29 применяются, если в организации есть вспомогательные и обслуживающие производства, которые оказывали услуги непроизводственного характера для АУП.

- Дт 20, 23 Кт 26 – списание ОХР на основное и вспомогательное производство (если последнее имеется в организации).

- Проводка Дт 20 Кт 26 делается по видам продукции на основании произведенных расчетов или полной суммой, если вид продукции у фирмы один. Распределение ОХР между основным и вспомогательным производствами можно произвести пропорционально их производственным затратам за период.

- При использовании счета 90 формируют проводку: Дт 90 Кт 26 по соответствующим субсчетам (2-если фирма оказывает услуги на сторону, 8-если используется директ-костинг).

Аналитика по счету 26 организуется в разрезе статей затрат и подразделений:

- Расходы на управление (командировки АУП, представительские расходы, оплата труда с отчислениями АУП и т.д.).

- Хозяйственные затраты (оплата труда и отчисления общехозяйственных рабочих и персонала, охрана труда, амортизационные отчисления и т.д.).

- Прочие ОХР (коммунальные платежи, канцелярия, почтовые расходы и т.п.).

Приведенный вариант учета — лишь один из возможных.

Налоговый учет

Затраты в НУ, касающиеся производства и реализации, подразделяются на прямые и косвенные (ст. 318-1 НК РФ). При этом перечень внереализационных расходов (ст. 265 НК РФ) отнести к ним ОХР не позволяет. Порядок отнесения к тем или иным расходам организация может выбрать самостоятельно и закрепить его в учетной политике (ст. 319 -1 НК РФ). Следовательно, ОХР могут для целей НУ учитываться как прямые и как косвенные. Основное отличие в том, что косвенные расходы есть возможность учесть для целей НУ в текущем периоде, в то время как прямые исчисляются с учетом сальдо по незавершенному производству.

Несмотря на относительную свободу в вопросе разделения затрат по категориям, фискальные органы напоминают, что отнесение тех или иных затрат к косвенным законно лишь в случае, если отсутствует реальная возможность учесть их как прямые (письмо ФНС №КЕ-4-3/2952 от 24.02.2011 г. и ряд аналогичных документов).

Фирмы, оказывающие услуги, могут полностью учитывать свои затраты в текущем налоговом периоде.

Главное

- Общехозяйственные расходы не относятся непосредственно к производству продукции.

- В зависимости от выбранного метода их либо распределяют пропорционально выбранному базовому показателю, по видам продукции, а затем списывают согласно номенклатуре, либо полностью относят на себестоимость, либо выделяют и относят на себестоимость методом «директ-костинг».

- В бухгалтерском учете для ОХР предусмотрен счет 26, который закрывается на производственные счета с учетом видов продукции либо на счет 90.

- В налоговом учете, согласно учетной политики для целей НУ, ОХР могут быть отнесены как к прямым, так и к косвенным.

Общепроизводственные расходы включают в себя расходы организацию производства и управление отдельными отрасли производства и подразделениями, а также различные производственные затраты, которые в момент совершения непосредственно нельзя отнести на тот или иной вид продукции, к как они относятся к отрасли или к производственному подразделению в целом.

Для более точного и обоснованного отнесения затрат по назначению крайне важно подразделение общепроизводственных расходов в зависимости от места их возникновения.

- Затраты по организации производства, управлению и обслуживанию подразделяются на цеховые, бригадные, общеотраслевые (общепроизводственные).

- Бригадные и цеховые расходы учитывают отдельно по каждому внутрихозяйственному подразделению, а общеотраслевые — по отраслям.

В состав бригадных (цеховых, общеотраслевых) расходов относятся: затраты на оплату труда с отчислениями на социальные нужды аппарата управления и прочего персонала, чьи функции связаны с организацией работ в бригадах, в цехах и отрасли; расходы на ремонт основных средств общеотраслевого (бригадного, цехового) назначения; другие расходы, связанные с организацией и обслуживанием производственного процесса в бригадах, в цехах и в отрасли в целом.

Для указанных расходов устанавливается единая методика учета и контроля затрат: по каждому их виду составляется плановая смета с подразделением по статьям; Для синтетического учета таких расходов в плане счетов предусмотрен активный, собирательно-распределительный счет 25 «Общепроизводственные расходы» К которому открываются субсчета по мере необходимости. По Дт 25 счета в течение отчетного периода затраты собираются в конце отчетного период, общепроизводственные расходы распределяются пропорционально выбранной базе распределения и включаются в себестоимость конкретных видов продукции.

Бригадные, цеховые расходы включаются в себестоимость только той продукции, которая производится в бригаде, на ферме или в данном цехе. Общеотраслевые расходы распределяются и включаются в себестоимость продукции, производимой во всех основных производствах.

Конкретная база распределения должна быть зафиксирована в приказе об учетной политике.

Базами распределения могут быть:

- з./пл. осн. Производственных рабочих;

- сумма прямых затрат;

- плановый объём выпуска продукции;

- и т.д.

При распределении общепроизводственных расходов делается запись Дт 20 счет по учету затрат на производство Кт 25 соответствующий субсчет.

С уважением Молодой аналитик

В редакцию журнала обратилось государственное автономное учреждение (спортивный комплекс) с вопросом о распределении общих расходов между видами деятельности (видами финансового обеспечения) и видами оказываемых услуг. Основной деятельностью учреждения является выполнение работы физкультурно-спортивной направленности в интересах общества, в частности проведение учебно-тренировочных и спортивных мероприятий, включенных в единый календарный план (сборы, соревнования). Кроме того, учреждение оказывает платные услуги гражданам и организациям (предоставление в пользование спортивных сооружений, организация корпоративных физкультурно-спортивных мероприятий), а также осуществляет иную приносящую доход деятельность, не противоречащую уставной деятельности (предоставление имущества в аренду, прокат спортивного инвентаря, гостиничные и прочие сопутствующие услуги).

📌 Реклама Отключить

В статье на примерах рассмотрены способы распределения общих затрат учреждения (накладных и общехозяйственных расходов) в соответствии с Инструкцией № 157н1.

Все затраты автономного учреждения, образующиеся в его деятельности, делятся на прямые и накладные (п. 134 Инструкции № 157н). Прямые расходы непосредственно связаны с производством продукции, выполнением работ, оказанием услуг, они сразу относятся на себестоимость этой продукции, работ, услуг.

Себестоимость продукции, работ, услуг представляет собой стоимостную оценку используемых в процессе ее оказания материальных, трудовых и иных ресурсов. Под планированием себестоимости понимается система технико-экономических расчетов, отражающих величину затрат, включаемых в ее состав.

Определение накладным расходам в Инструкции № 157н не дано. По общепринятым правилам под такими расходами понимаются производственные затраты учреждения, которые нельзя прямо отнести к конкретному виду продукции, работ, услуг. Это затраты на содержание и эксплуатацию основных средств, на управление, организацию, обслуживание производства, на командировки, обучение работников и т. п. Накладные расходы учреждения подлежат распределению между видами деятельности (видами финансового обеспечения), между видами оказываемых услуг, в налоговом учете. Распределять такие расходы необходимо еще при их планировании (то есть на стадии составления плана финансовой деятельности учреждения), в частности при расчете нормативных затрат на выполнение государственного задания, на содержание имущества, при калькулировании себестоимости платных услуг. В пункте 134 Инструкции № 157н указано, что распределение накладных расходов осуществляется пропорционально показателям, характеризующим результаты деятельности учреждения (прямым затратам по оплате труда, материальным затратам, объему выручки и т. п.).

📌 Реклама Отключить

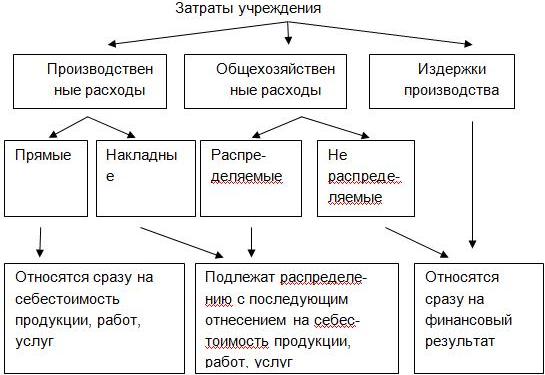

Согласно п. 138 Инструкции № 157 в состав затрат учреждения помимо прямых и накладных затрат также входят общехозяйственные расходы и издержки обращения. Для того чтобы разобраться, какие расходы из них подлежат распределению, построим детальную схему (приведена далее).

В приведенной схеме прямые и накладные расходы производства объединены в группу, которая условно названа «производственные расходы». В свою очередь накладные расходы, включенные в эту группу, подлежат распределению на себестоимость изготавливаемой продукции, работ, услуг (по видам).

Согласно п. 135 Инструкции № 157н общехозяйственные расходы учреждения, произведенные за отчетный период (месяц), согласно утвержденной учреждением учетной политике также распределяются на себестоимость продукции, работ, услуг, а в части нераспределяемых расходов – на увеличение расходов текущего финансового года. К ним относятся расходы непроизводственного характера.

📌 Реклама Отключить

В соответствии с п. 136 Инструкции № 157н сумма затрат, произведенных учреждением в результате реализации товаров, работ, услуг, в том числе в процессе их продвижения, является издержками обращения, которые также относятся на увеличение расходов текущего финансового года.

Таким образом, распределению подлежат накладные расходы, связанные с производством продукции, оказанием услуг, выполнением работ, и общехозяйственные распределяемые расходы. В соответствии с п. 134 Инструкции № 157н порядок распределения таких расходов разрабатывается в учреждении с учетом отраслевой специфики самостоятельно (по согласованию с учредителем) либо учредителем и является элементом учетной политики. Об этом поговорим далее.

Распределение общих расходов между видами деятельности (финансового обеспечения)

При распределении накладных и общехозяйственных расходов между видами деятельности не стоит забывать о том, что основная деятельность автономного учреждения осуществляется в рамках государственного (муниципального) задания, которое доводится до учреждения его учредителем. Финансовое обеспечение такой деятельности осуществляется в виде субсидий, которые выделяются с учетом расходов на содержание недвижимого имущества и особо ценного движимого имущества, закрепленных за автономным учреждением учредителем или приобретенных за счет средств, выделенных ему учредителем на приобретение такого имущества (за исключением имущества, сданного в аренду с согласия учредителя), а также расходов на уплату налогов, объектом налогообложения по которым признается соответствующее имущество, в том числе земельные участки2 (п. 3, 4 ст. 4 Федерального закона № 174-ФЗ2).

📌 Реклама Отключить

Размер субсидий определяет учредитель исходя из расчета нормативных затрат на выполнение работ (оказание услуг) и нормативных затрат на содержание соответствующего недвижимого имущества и особо ценного движимого имущества, а также на уплату налогов. Порядок расчета указанных нормативных затрат для подведомственных автономных учреждений устанавливает учредитель. (Например, в соответствии с Постановлением Правительства Удмуртской Республики от 13.12.2010 № 379 такой порядок утвержден Приказом Минфина Удмуртской Республики, Мин-экономики Удмуртской Республики от 15.02.2011 № 22/29.)

При расчете нормативных затрат учитываются отраслевые особенности учреждения. Так, в отношении проведения физкультурных и спортивных мероприятий, включенных в единый календарный план межрегиональных, всероссийских и международных физкультурных мероприятий и спортивных мероприятий, утверждены нормы расходования средств на проведение этих мероприятий в соответствии с Приказом Минспорттуризма РФ от 16.04.2010 № 365. Таким образом, учредитель утверждает для подведомственного ему автономного учреждения государственное (муниципальное) задание и объем средств (субсидий), необходимый для его выполнения, исходя из расчета нормативных затрат (с учетом затрат, непосредственно связанных с выполнением работ (оказанием услуг) и расходов на содержание имущества). Учреждение на основании представленной учредителем информации об объеме финансирования составляет план финансово-хозяйственной деятельности на очередной финансовый год (планирует расходы по тем или иным статьям). Всему этому предшествует проведение анализа и соответствующих расчетов по затратам учреждения на выполнение задания учредителя. Если расчеты нормативных затрат производились учредителем при взаимодействии с учреждением, направления расходования субсидий в учреждении будут определены. Однако на практике в большинстве учреждений объемы финансового обеспечения государственного (муниципального) задания учредитель рассчитывает самостоятельно, согласно установленным методикам расчета нормативных затрат, и доводит до учреждений по факту. В этом случае учреждение должно самостоятельно спланировать (распределить) средства по видам расходов.

📌 Реклама Отключить

Заметим, в соответствии с Типовой формой соглашения о порядке и условиях предоставления субсидий на возмещение нормативных затрат, связанных с оказанием ими в соответствии с государственным заданием государственных услуг (выполнением работ4) учреждение вправе расходовать субсидии самостоятельно в целях оказания государственных (муниципальных) услуг, выполнения работ в соответствии с требованиями к их качеству и (или) объему (содержанию), определенными в государственном (муниципальном) задании. При этом учреждение не вправе покрывать часть нормативных затрат за счет субсидий, если оно осуществляет деятельность, связанную с оказанием услуг (выполнением работ) за плату.

Рассмотрим на примере распределение общих расходов между видами деятельности на стадии планирования.

Автономному учреждению при составлении плана финансово-хозяйственной деятельности на очередной финансовый год необходимо распределить планируемые общехозяйственные расходы по видам деятельности. Доходы по субсидиям на выполнение государственного задания планируются на основании данных, полученных от учредителя, об объеме выделенных ему субсидий. Кроме того, планируются доходы от оказания платных услуг (по видам услуг), а также предоставления имущества в аренду. Обобщенные плановые показатели по поступлениям средств представлены в таблице.

📌 Реклама Отключить

|

Доходы (по видам деятельности) |

Сумма, руб. |

|

Субсидии на выполнение государственного (муниципального) задания, всего |

31 300 000 |

|

в том числе на уплату налогов на имущество и землю в качестве объекта налогообложения, по которым признается недвижимое и особо ценное движимое имущество, закрепленное за учреждением |

1 300 000 |

|

Приносящая доход деятельность, всего |

50 000 000 |

|

Итого |

81 300 000 |

подлежащие распределению: 📌 Реклама Отключить

|

Вид расходов |

Код КОСГУ |

Всего общих расходов, руб. |

|

Услуги связи |

221 |

30 000 |

|

Коммунальные услуги, всего |

223 |

500 000 |

|

в том числе: |

|

|

|

– на электроэнергию |

223 |

100 000 |

|

– на тепловую энергию |

223 |

300 000 |

|

– на водопотребление и водоотведение |

223 |

100 000 |

|

Транспортный налог |

290 |

29 000 |

Согласно установленной в учреждении методике распределения общих расходов при планировании финансово-хозяйственной деятельности общие расходы распределяются пропорционально доходам по видам деятельности (в общей сумме доходов и без учета суммы субсидии, выделенной на уплату налогов на имущество и землю, в качестве объекта налогообложения по которым признается недвижимое и особо ценное движимое имущество, закрепленное за учреждением), следующим образом: 📌 Реклама Отключить

1) общая сумма поступлений субсидий на выполнение государственного задания (без учета средств на уплату указанных налогов) равна 30 000 000 руб. (31 300 000 — 1 300 000);

2) общая сумма поступлений по всем видам деятельности (без учета средств на уплату указанных налогов) равна 80 000 000 руб. (81 300 000 — 1 300 000);

3) доля доходов по субсидиям равна 37,5% ((30 000 000 руб. / 80 000 000 руб.) х 100%);

4) доля доходов от приносящей доход деятельности равна 62,5%

((50 000 000 / 80 000 000 руб.) х 100%).

Распределение расходов представлено в таблице:

|

Вид расходов |

Код КОСГУ |

Субсидии на выполнение государственного задания (37,5% от общей суммы расходов), руб. |

Средства от приносящей доход деятельности (62,5% от общей суммы расходов), руб. |

|

Услуги связи |

221 |

11 250 |

18 750 |

|

Коммунальные услуги, всего |

223 |

187 500 |

312 500 |

|

в том числе: |

|

|

|

|

– на электроэнергию |

223 |

37 500 |

62 500 |

|

– на теплоэнергию |

223 |

112 500 |

187 500 |

|

–на водопотребление и водоотведение |

223 |

37 500 |

62 500 |

|

Транспортный налог |

290 |

10 875 |

18 125 |

В дальнейшем фактически произведенные общие расходы распределяются между видами деятельности исходя из утвержденных показателей плана финансово-хозяйственной деятельности. Для равномерного распределения данных расходов по видам деятельности можно разработать дополнительные (вспомогательные) таблицы к плану финансово-хозяйственной деятельности с разбивкой плановых показателей по доходам и расходам поквартально (помесячно). 📌 Реклама Отключить

Распределение общих расходов между видами платных услуг

Учреждение организует учет затрат по экономическим элементам и по статьям калькуляции в зависимости от отраслевых особенностей. Отраслевые нормативные акты о порядке калькулирования себестоимости услуг физкультурно-спортивной направленности в настоящее время в информационно-правовой базе не содержатся. В таких учреждениях, как спортивный комплекс, доля накладных и общехозяйственных расходов, как правило, велика и составляет не менее 60% от общей суммы затрат.

Согласно п. 134 Инструкции № 157н выбор способа калькулирования себестоимости единицы продукции (объема работы, услуги) и базы распределения накладных расходов между объектами калькулирования осуществляется учреждением самостоятельно или учредителем таким образом, чтобы оптимизировать степень полезности учетных данных для целей управления при допустимом уровне трудоемкости учетных процедур. Эти способы закреп-ляются либо в учетной политике учреждения, либо отдельным нормативным актом.

📌 Реклама Отключить

Рассмотрим на примере порядок распределения накладных и общехозяйственных расходов на себестоимость отдельных видов услуг. При этом заметим, что база распределения таких расходов в учреждении может быть выбрана пропорционально иному показателю помимо приведенного в примере (фонд оплаты труда основного персонала).

В автономном учреждении оказываются следующие платные услуги:

– предоставление в пользование спортивных сооружений (услуга 1);

– прокат спортивного инвентаря (услуга 2);

– услуги гостиницы (услуга 3);

– услуги банного комплекса (услуга 4).

Согласно учетной политике учреждения накладные и общехозяйственные (распределяемые) расходы, произведенные за отчетный период (месяц), распределяются на себестоимость оказанных услуг пропорционально фонду оплаты труда основного персонала, непосредственно участвующего в оказании услуг.

📌 Реклама Отключить

С целью раскрытия информации о затратах на оказание услуг (в том числе в разрезе видов услуг) в составе рабочего плана счетов учреждения применяются следующие счета5:

|

2 109 61 000 |

Себестоимость услуги 1 |

|

2 109 62 000 |

Себестоимость услуги 2 |

|

2 109 63 000 |

Себестоимость услуги 3 |

|

2 109 64 000 |

Себестоимость услуги 4 |

|

2 109 70 000 |

Накладные расходы |

|

2 109 81 000 |

Общехозяйственные расходы (распределяемые) |

|

2 109 82 000 |

Общехозяйственные расходы (нераспределяемые) |

|

2 109 90 000 |

Издержки обращения |

В декабре 2011 г. в рамках приносящей доход деятельности были произведены следующие общие расходы: 📌 Реклама Отключить

|

Вид расходов |

Сумма, руб. |

|

Накладные расходы |

|

|

Услуги связи |

5 000 |

|

Тепловая энергия |

58 000 |

|

Водоснабжение |

25 000 |

|

Амортизация оборудования |

13 000 |

|

Общехозяйственные расходы |

|

|

Заработная плата управленческого персонала |

180 000 |

|

Страховые взносы |

61 200 |

Определение доли затрат на оплату труда и начисления на выплаты по оплате труда основного персонала по услугам 1 – 4 в общей сумме затрат на оплату труда и начислений по оплате труда основного персонала произведено следующим образом (цифры условные в целях упрощения примера): 📌 Реклама Отключить

|

Наименование показателя |

Сумма, руб. |

Доля затрат, % |

|

ФОТ основного персонала, непосредственно участвующего при оказании: |

|

|

|

услуги 1 |

98 000 |

24,5 |

|

услуги 2 |

102 000 |

25,5 |

|

услуги 3 |

170 000 |

42,5 |

|

услуги 4 |

30 000 |

7,5 |

|

Всего ФОТ основного персонала |

400 000 |

100 |

Согласно установленному в учетной политике способу распределения накладных и общехозяйственных расходов в декабре в себестоимости услуг указанные расходы распределены следующим образом: 📌 Реклама Отключить

|

Вид расходов |

Всего общих расходов, руб. |

Услуга 1 |

Услуга 2 |

Услуга 3 |

Услуга 4 |

|

Накладные расходы |

|||||

|

Услуги связи |

5 000 |

1 225 |

1 275 |

2 125 |

375 |

|

Тепловая энергия |

58 000 |

14 210 |

14 790 |

24 650 |

4 350 |

|

Водоснабжение |

25 000 |

6 125 |

6 375 |

10 625 |

1 875 |

|

Амортизация оборудования |

13 000 |

3 185 |

3 315 |

5 525 |

975 |

|

Общехозяйственные расходы |

|||||

|

Заработная плата управленческого персонала |

180 000 |

44 100 |

45 900 |

76 500 |

13 500 |

|

Страховые взносы |

61 200 |

14 994 |

15 606 |

26 010 |

4 590 |

В бухгалтерском учете по состоянию на 31.12.2011 сделаны следующие записи: 📌 Реклама Отключить

|

|

Дебет |

Кредит |

Сумма, руб. |

|

Распределены расходы за услуги связи: |

|

|

|

|

на себестоимость услуги 1 |

2 109 61 211 |

2 109 70 211 |

1 225 |

|

на себестоимость услуги 2 |

2 109 62 211 |

2 109 70 211 |

1 275 |

|

на себестоимость услуги 3 |

2 109 63 211 |

2 109 70 211 |

2 125 |

|

на себестоимость услуги 4 |

2 109 64 211 |

2 109 70 211 |

375 |

|

Распределены расходы за тепловую энергию: |

|

|

|

|

на себестоимость услуги 1 |

2 109 61 223 |

2 109 70 223 |

14 210 |

|

на себестоимость услуги 2 |

2 109 62 223 |

2 109 70 223 |

14 790 |

|

на себестоимость услуги 3 |

2 109 63 223 |

2 109 70 223 |

24 650 |

|

на себестоимость услуги 4 |

2 109 64 223 |

2 109 70 223 |

4 350 |

|

Распределены расходы за водоснабжение: |

|

|

|

|

на себестоимость услуги 1 |

2 109 61 223 |

2 109 70 223 |

6 125 |

|

на себестоимость услуги 2 |

2 109 62 223 |

2 109 70 223 |

6 375 |

|

на себестоимость услуги 3 |

2 109 63 223 |

2 109 70 223 |

10 625 |

|

на себестоимость услуги 4 |

2 109 64 223 |

2 109 70 223 |

1 875 |

|

Распределены расходы в виде начисленной амортизации: |

|

|

|

|

на себестоимость услуги 1 |

2 109 61 271 |

2 109 70 271 |

3 185 |

|

на себестоимость услуги 2 |

2 109 62 271 |

2 109 70 271 |

3 315 |

|

на себестоимость услуги 3 |

2 109 63 271 |

2 109 70 271 |

5 525 |

|

на себестоимость услуги 4 |

2 109 64 271 |

2 109 70 271 |

975 |

|

Распределены расходы по заработной плате АУП: |

|

|

|

|

на себестоимость услуги 1 |

2 109 61 211 |

2 109 81 211 |

44 100 |

|

на себестоимость услуги 2 |

2 109 62 211 |

2 109 81 211 |

45 900 |

|

на себестоимость услуги 3 |

2 109 63 211 |

2 109 81 211 |

76 500 |

|

на себестоимость услуги 4 |

2 109 64 211 |

2 109 81 211 |

13 500 |

|

Распределены расходы по начислениям на оплату труда АУП |

|

|

|

|

на себестоимость услуги 1 |

2 109 61 213 |

2 109 81 213 |

14 994 |

|

на себестоимость услуги 2 |

2 109 62 213 |

2 109 81 213 |

15 606 |

|

на себестоимость услуги 3 |

2 109 63 213 |

2 109 81 213 |

26 010 |

|

на себестоимость услуги 4 |

2 109 64 213 |

2 109 81 213 |

4 590 |

В соответствии с п. 137 Инструкции № 157н незавершенное производство отражается в бухгалтерском учете по фактической себестоимости прямых затрат. Сумма общехозяйственных расходов учреждения не включается в фактическую стоимость незавершенного производства. 📌 Реклама Отключить

Примерный перечень общих расходов

В случае если автономное учреждение оказывает разноплановые услуги (как было указано в примере), состав затрат при формировании их себестоимости будет существенно отличаться. Разрабатывая в учреждении свой порядок калькулирования себестоимости оказываемых услуг (по видам услуг) и распределения накладных и общехозяйственных расходов, целесообразно указать в нем перечни затрат, относящихся к прямым расходам и расходам, подлежащим распределению.

Так, в перечне накладных и общехозяйственных расходов могут быть поименованы:

1) накладные расходы (затраты, связанные с производством продукции (оказанием услуг):

– амортизационные отчисления на полное восстановление основных средств, нематериальных активов по нормам, утвержденным в установленном порядке;

– затраты на приобретение специальных бланков и документов (билетов, бланков путевокбланков учета и отчетности), прейскурантов, памяток и т. п., канцелярских принадлежностей, периодических изданий и соответствующей литературы, необходимых для целей производства и управления, а также на оплату типографских и переплетных работ;

📌 Реклама Отключить

– затраты на командировки, связанные с производственной деятельностью, включая затраты по оформлению заграничных паспортов и других выездных документов;

– затраты на охрану труда и технику безопасности, включая затраты, связанные с приобретением аптечек и медикаментов, средств наглядной агитации, по предупреждению несчастных случаев и заболеваний, расходы на улучшение условий труда, обеспечение санитарно-гигиенических и бытовых условий;

– прочие затраты, включая оплату услуг сторонних организаций;

2) общехозяйственные расходы (затраты, связанные с организацией производства (оказанием услуг)):

– затраты на оплату труда работников аппарата управления и хозяйственных работников, включая работников, выполняющих работы на основании договоров гражданско-правового характера;

– начисления на оплату труда работников аппарата управления и хозяйственных работников;

📌 Реклама Отключить

– затраты на содержание и эксплуатацию зданий и помещений административного и хозяйственного назначения, хозяйственных сооружений, механизмов, инвентаря, малоценных и быстроизнашивающихся предметов, в том числе затраты на коммунальные

услуги, ремонт и техническое обслуживание;

– оплата услуг связи, в том числе телефонной, местной, телетайпной, диспетчерской, факсимильной, пейджинговой, мобильной, телеграфной, почтовой и др., а также затраты на содержание и эксплуатацию средств связи, в том числе затраты на ремонт и техническое обслуживание;

– затраты на пожарную охрану зданий и помещений;

– затраты на сторожевую охрану зданий, инвентаря и другого имущества учреждения;

– затраты, связанные с арендой зданий, помещений и другого имущества, используемого учреждением в административно-управленческих и хозяйственных целях;

📌 Реклама Отключить

– затраты на транспортное обслуживание, в том числе затраты на содержание и эксплуатацию служебного автотранспорта, включая затраты на ремонт и техническое обслуживание автотранспорта, содержание гаражей, затраты, связанные с арендой автотранспорта, гаражей и мест стоянки автомобилей, затраты по использованию в служебных целях личного автотранспорта, прочие эксплуатационные затраты, а также затраты на наем в служебных целях автотранспорта у сторонних организаций (в том числе такси – при наличии подтверждающих затраты документов);

– затраты на содержание и эксплуатацию вычислительной техники и оргтехники, средств сигнализации, а также других технических средств управления, в том числе затраты на ремонт и техническое обслуживание;

– оплата услуг банков по обслуживанию счетов учреждения, электронных расчетов посредством пластиковых карт (кредитных и дебетовых);

📌 Реклама Отключить

– затраты на оплату информационных, аудиторских, а также консультативных услуг, в том числе по юридическим вопросам, связанным с осуществлением деятельности учреждения, вопросам бухгалтерского учета, налогообложения, управления коммерческой деятельностью;

– затраты, связанные с подготовкой и переподготовкой кадров:

а) плата за обучение и повышение квалификации на основе договоров с профессиональными образовательными учреждениями РФ (имеющими соответствующую лицензию), а также зарубежными учебными заведениями и образовательными учреждениями;

б) законодательно установленные выплаты работникам по основному месту работы во время их обучения с отрывом от работы, включая оплату отпусков с сохранением заработной платы и проезда к месту учебы и обратно лицам, обучающимся в вечерних и заочных высших и средних специальных учебных заведениях, в заочной аспирантуре;

📌 Реклама Отключить

– затраты на организованный набор работников, в том числе затраты, связанные с оплатой услуг сторонних организаций по подбору кадров;

– затраты по содержанию и эксплуатации помещений, бесплатно предоставляемых предприятиям общественного питания (как состоящих, так и не состоящих на балансе учреждения), обслуживающим работников учреждения (включая амортизационные отчисления, проведение всех видов ремонта помещения, расходы на освещение, отопление, водоснабжение, электроснабжение, а также на топливо для приготовления пищи);

– представительские расходы, связанные с производственной деятельностью учреждения по приему (в том числе вне места нахождения учреждения) и обслуживанию представителей других организаций, включая иностранных, прибывших на переговоры с целью установления и поддержания взаимовыгодного сотрудничества. К представительским относятся расходы, связанные с проведением официального приема (завтрака, обеда или другого аналогичного мероприятия) представителей (участников), их транспортным обеспечением (в том числе такси), посещением культурно-зрелищных мероприятий, буфетным обслуживанием во время переговоров и мероприятий культурной программы, оплатой услуг переводчиков, не состоящих в штате учреждения;

📌 Реклама Отключить

– налоги, сборы, платежи и другие обязательные отчисления, которые в соответствии с порядком, установленным законодательством, подлежат отнесению на себестоимость;

– прочие затраты, включая оплату услуг сторонних организаций.

Заметим, указанный выше перечень накладных и общехозяйственных расходов является примерным. Те или иные затраты могут относиться к определенному виду расходов в зависимости от состава затрат конкретного вида услуг.

Подробнее о распределении общих затрат в налоговом учете некоммерческими организациями читайте в статье Д. Калабуры, № 7, 2011.

- Приказ Минфина РФ от 01.12.2010 № 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), ор-ганов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению».

- Размер субсидий у отдельных учреждений может быть равен нулю, например, если уч-реждение оказывает государственные (муниципальные) услуги за плату в соответствии с законодательством и доходы, полученные от деятельности в рамках государственного (муниципального) задания покрывают затраты на их предоставление и на содержание имущества, в том числе и уплату налогов.

- Федеральный закон от 03.11.2006 № 174-ФЗ «Об автономных учреждениях».

- Утверждена Приказом Минэкономразвития РФ от 03.12.2008 № 423.

- В соответствии с п. 138 Инструкции № 157н в рамках формирования учетной политики учреждение вправе с учетом требований законодательства РФ, органов, осуществляющих функции и полномочия учредителя по раскрытию информации о затратах на изготовление готовой продукции, выполнение работ, услуг устанавливать в составе рабочего плана счетов аналитические коды видов синтетического счета объекта учета.

В бухгалтерском учете косвенные расходы – это расходы, связанные с производством нескольких видов продукции (работ, услуг). Они включаются в себестоимость продукции (работ, услуг) путем распределения по установленной на предприятии методике в соответствии с выбранной базой распределения и расчетными коэффициентами. Косвенные расходы учитываются на счетах 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы»:

- расходы, учтенные на счете 25, распределяются всегда;

- расходы, учтенные на счете 26, распределяются только при использовании метода полной производственной себестоимости (раздел: «Главное – Учетная политика», переключатель «Общехозяйственные расходы включаются:» установлен в положение «В себестоимость продукции, работ услуг»).

В налоговом учете расходы, учтенные на счетах 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы», могут быть прямыми (включаются в производственную себестоимость продукции, работ, услуг путем распределения) или косвенными (напрямую относятся на финансовый результат текущего отчетного (налогового) периода):

- расходы, учтенные на счете 25, распределяются, только если являются прямыми; правила отнесения расходов к прямым настраиваются в регистре сведений «Методы определения прямых расходов производства в НУ» (раздел: «Главное – Налоги и отчеты», закладка «Налог на прибыль», переход по ссылке «Перечень прямых расходов») (подробнее см. );

- расходы, учтенные на счете 26, распределяются, только если являются прямыми при одновременном выполнении двух условий:

- бухгалтерский учет ведется по методу полной производственной себестоимости (раздел: «Главное – Учетная политика», переключатель «Общехозяйственные расходы включаются:» установлен в положение «в себестоимость продукции, работ услуг»);

- настроены правила отнесения расходов к прямым в регистре сведений «Методы определения прямых расходов производства в НУ» (раздел: «Главное – Налоги и отчеты», закладка «Налог на прибыль», переход по ссылке «Перечень прямых расходов»).

Распределение косвенных расходов производится в соответствии с установленными настройками автоматически при выполнении регламентной операции «Закрытие счетов 20, 23, 25, 26» в составе обработки «Закрытие месяца».

Порядок распределения косвенных расходов в бухгалтерском учете настраивается в регистре сведений «Учетная политика» (рис. 1 — 2). Отдельных настроек для распределения этих расходов в налоговом учете не предусмотрено, они распределяются по тем же правилам, что и в бухгалтерском учете:

- Раздел: Главное – Учетная политика.

- В блоке «Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство» установите флажок «Выпуск продукции» и (или) «Выполнение работ, оказание услуг заказчикам». При установке этого флажка (флажков) становятся видимыми и активными блок учета общехозяйственных расходов, ссылка «Методы распределения косвенных расходов» (для общепроизводственных и общехозяйственных расходов) и блок расчета себестоимости.

- Если переключатель «Общехозяйственные расходы включаются» установлен в положение «В себестоимость продаж (директ-костинг)», то расходы учтенные на счете 26 распределяться не будут.

- По ссылке «Методы распределения косвенных расходов» откройте форму «Методы распределения общепроизводственных и общехозяйственных расходов» и настройте порядок распределения (рис. 2):

- В поле «Период» укажите дату, с которой действует настройка.

- Выберите счет затрат, для которого устанавливаются правила. Если счет не указан, то правила распространяются на оба счета учета косвенных расходов (25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы»).

- В поле «База распределения» указывается база распределения косвенных расходов:

- «Объем выпуска» (распределение происходит пропорционально объему выпущенной в текущем месяце продукции, выполненных работ и оказанных услуг, выраженному в количественных измерителях).

- «Плановая себестоимость выпуска» (распределение выполняется пропорционально плановой себестоимости выпущенной в текущем месяце продукции, выполненных работ и оказанных услуг).

- «Оплата труда» (распределение выполняется пропорционально суммам прямых затрат по статьям с видом «Оплата труда»).

- «Материальные затраты» (распределение выполняется пропорционально суммам прямых затрат по статьям с видом «Материальные расходы»).

- «Выручка» (распределение выполняется по номенклатурным группам пропорционально выручке от реализованной продукции, выполненных работ, услуг).

- «Прямые затраты» (распределение выполняется пропорционально суммам прямых затрат, отраженных на счетах 20 и/или 23. Для целей налогового учета из базы распределения исключаются косвенные расходы, отраженные на счетах 20 и 23).

- «Отдельные статьи прямых затрат» (распределение происходит пропорционально суммам прямых затрат по статьям, указанным в поле «Список статей затрат»).

- «Не распределяется». Автоматическое распределение косвенных расходов не производится.

- Способ распределения можно установить с точностью до подразделения и статьи затрат.

- Кнопка «Записать и закрыть».

Обратите внимание! На счете 25 собираются общепроизводственные расходы, относящиеся к конкретному подразделению. Распределение общепроизводственных расходов по видам продукции (работ, услуг) при выполнении регламентной операции «Закрытие счетов 20, 23, 25, 26» в составе обработки «Закрытие месяца» также производится в рамках конкретного подразделения, к которому эти расходы относятся, пропорционально расходам, отраженным на счете 20 (23), или выручке по номенклатурным группам, одновременно указанным в оборотах счета 20 (23) и документах «Реализация (акт, накладная)». Если расходов, отраженных на счете 20 (23), по этому подразделению в текущем месяце не было, то счет 25 не закроется (на экран будет выведено сообщение об ошибке «Счет 25 невозможно закрыть»). Для базы распределения «Выручка» дополнительным условием для закрытия счета 25 является наличие выручки по соответствующим номенклатурным группам.

Рис. 1

Рис. 2

Система управления себестоимостью: плановая и фактическая калькуляции

Основные темы

Задачи калькулирования себестоимости продукции

Отличие плановой калькуляции от фактической

Порядок составления калькуляции затрат на продукцию (работы, услуги)

Включение затрат в калькуляцию

Анализ себестоимости

Задачи калькулирования продукции

Одной из основополагающих задач управления себестоимостью продукции (работ, услуг) является ее калькулирование. Калькулирование себестоимости продукции (работ, услуг) — это расчет издержек на изготовление, приходящихся на единицу продукции (работ, услуг), связанных с использованием в процессе ее производства сырья, материалов, трудовых ресурсов, а также других затрат на ее производство и реализацию. Калькуляция затрат предприятия необходима для расчета фактической или плановой себестоимости продукции и оценки издержек производства.

Обратите внимание!

Плановая калькуляция определяет среднюю себестоимость продукции (работ, услуг) на плановый период. Основная задача при составлении плановой калькуляции — оценка целесообразности дальнейшего выпуска продукции или выполнения работ (услуг). Кроме того, благодаря качественно составленной калькуляции затрат появляется возможность установить оптимальную цену для контрактации с контрагентами.

Фактическая калькуляция составляется по данным бухгалтерского учета о фактических затратах на производство продукции и отражает фактическую себестоимость готовой продукции или выполненных работ. Кроме расходов, предусмотренных планом, в фактической калькуляции также отражаются расходы, не предусмотренные плановой калькуляцией.

Важно!

Фактическая калькуляция необходима для анализа себестоимости, оценки отклонения фактических показателей от плановых и позволяет правильно проводить планирование в дальнейшем.

Составляем калькуляцию: какие расходы в нее необходимо включить?

Рассмотрим фактическую калькуляцию себестоимости продукции ООО «Альфа», занимающегося ремонтом и техническим обслуживанием автомобилей.

В первую очередь в калькуляцию включаются расходы, которые стоит отнести к себестоимости по данным бухгалтерского учета.

Калькулирование на любом предприятии организуется в соответствии с определенными принципами, основным из которых является обоснованность отнесения статей затрат на себестоимость и их включение в цену.

В общем виде калькуляция имеет следующий вид (табл. 1).

Таблица 1

Фактическая калькуляция (ремонт агрегата А)

|

№ п/п |

Наименование статей калькуляции |

Сумма, руб. |

|

|

1 |

Затраты на материалы всего |

34 718,00 |

|

|

|

В том числе: |

|

|

|

2 |

сырье и основные материалы |

7112,00 |

|

|

3 |

вспомогательные материалы |

0,00 |

|

|

4 |

покупные полуфабрикаты |

0,00 |

|

|

5 |

возвратные отходы (вычитаются) |

0,00 |

|

|

6 |

комплектующие изделия |

27 606,00 |

|

|

7 |

транспортно-заготовительные расходы |

0,00 |

|

|

8 |

топливо на технологические цели |

0,00 |

|

|

9 |

энергия на технологические цели |

0,00 |

|

|

10 |

тара (невозвратная) и упаковка |

0,00 |

|

|

11 |

Затраты на оплату труда основных производственных рабочих всего |

210 795,00 |

|

|

|

В том числе: |

|

|

|

12 |

основная заработная плата |

210 795,00 |

|

|

13 |

дополнительная заработная плата |

0,00 |

|

|

14 |

Страховые взносы |

63 238,50 |

|

|

15 |

Затраты на специальную технологическую оснастку |

0,00 |

|

|

16 |

Общепроизводственные затраты |

314 207,00 |

|

|

17 |

Общехозяйственные затраты |

583 219,00 |

|

|

18 |

Производственная себестоимость |

1 206 177,50 |

|

|

19 |

Внепроизводственные затраты |

0,00 |

|

|

20 |

Полная себестоимость |

1 206 177,50 |

К сведению

Представленная калькуляция имеет исключительно рекомендательный характер. Для каждого предприятия статьи затрат могут быть абсолютно разными, все зависит от специфики деятельности. Например, в нашем случае не указаны такие статьи затрат, как «Услуги сторонних организаций», «Командировочные расходы основных производственных рабочих» и пр.

Рассмотрим каждую статью расходов, включенных в калькуляцию.

Затраты на материалы

В данную статью включают затраты на сырье и основные материалы, вспомогательные материалы, покупные полуфабрикаты, комплектующие и прочие затраты за вычетом стоимости реализуемых отходов.

Отходы — это остатки материалов, образовавшиеся в процессе производства и потерявшие свои потребительские качества.

Для достижения наилучшего результата на предприятиях зачастую утверждают нормы расхода материалов и устанавливают лимит расходов. Норма расхода — это максимально допустимое количество материалов, расходуемое на изготовление единицы продукции.

На практике также утверждают так называемые лимитные карты на списание материалов (табл. 2), в которых, собственно, устанавливают лимит на материалы. Если необходимо большее количество материалов, превышающее установленный лимит, пишут служебные записки на необходимое превышение количества материалов с обоснованием причины их потребности и выписывают их по отдельному требованию.

Таблица 2

Лимитная карта на материалы

Лимитная карта необходима в первую очередь для того, чтобы при выпуске каждого изделия не было случаев «забытых» материалов и комплектующих, а также для мониторинга за соблюдением лимита списания материалов. Также благодаря ведению таких карт постоянно и на каждое изделие или работу облегчается работа у бухгалтерии при списании материалов в производство.

Затраты на оплату труда основных производственных рабочих

В эту статью включают основную и дополнительную заработную плату производственных рабочих, относящуюся на производство конкретных изделий или оказание услуг в качестве прямых затрат.

В состав основной заработной платы производственных рабочих включаются:

- затраты на оплату труда, начисляемую за выполнение работ для конкретных категорий работающих, непосредственно участвующих в процессе производства или оказания услуг;

- начисления стимулирующего характера, премии, надбавки к тарифным ставкам и окладам, предусмотренные системой оплаты труда в конкретной организации;

- затраты на оплату труда за работу в условиях, отклоняющихся от нормальных, а также надбавки, обусловленные районным регулированием оплаты труда, связанные с особым режимом работы и условиями труда в соответствии с законодательством Российской Федерации и т. д.

Дополнительная заработная плата — это компенсации, которые включают начисления за неотработанное время, установленные коллективным договором предприятия или иным локальным нормативным актом в соответствии с трудовым законодательством.

В случае составления плановой калькуляции для производственных предприятий с несколькими цехами и установленной повременной системой оплаты труда, как в ООО «Альфа», где утверждена нормативная трудоемкость на выполнение конкретных операций, можно составить следующую расшифровку затрат на оплату труда основных производственных рабочих (табл. 3).

Таблица 3

Затраты на оплату труда основных производственных рабочих

|

Вид работ |

Трудоемкость и заработная плата, учтенные при составлении калькуляции |

|||

|

трудоемкость, нормо-часы |

стоимость нормо-часа, руб. |

основная заработная плата (фонд оплаты труда), руб. |

||

|

Промывка |

17,00 |

500,00 |

8500,00 |

|

|

Демонтаж агрегата А |

34,00 |

500,00 |

17 000,00 |

|

|

Проверка агрегата А на стенде и ремонт |

71,00 |

500,00 |

35 500,00 |

|

|

Монтаж агрегата |

68,00 |

500,00 |

34 000,00 |

|

|

… |

177,00 |

500,00 |

88 500,00 |

|

|

Итого повременно |

367,00 |

500,00 |

183 500,00 |

|

|

Начисления стимулирующего характера |

— |

— |

— |

|

|

Начисления за работу в условиях, отклоняющихся от нормальных |

— |

— |

— |

|

|

Начисления, обусловленные районным регулированием |

— |

— |

— |

|

|

Итого трудоемкость, основная заработная плата (фонд оплаты труда) |

367,00 |

500,00 |

183 500,00 |

|

Страховые взносы

Страховые взносы уплачиваются в:

- Пенсионный фонд РФ (ПФР) — на обязательное пенсионное страхование;

- Фонд социального страхования РФ (ФСС РФ) — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- Федеральный фонд обязательного медицинского страхования (ФФОМС) — на обязательное медицинское страхование.

В соответствии с законодательством Российской Федерации тариф страховых взносов для ООО «Альфа» составляет 30 %, в том числе:

- в ПФР — 22 %;

- в ФСС РФ — 2,9 %;

- в ФФОМС — 5,1 %.

К сведению

При условии достижения базы начисления страховых взносов в пользу конкретного работника в течение года применяется регресс:

- свыше 711 000 руб. в ПФР тариф составит 10 %;

- свыше 670 000 руб. в ФФОМС — 0 %.

Предельной величины базы в отношении взносов в ФФОМ нет, в любом случае тариф составляет 5,1 %.

Затраты на специальную технологическую оснастку

В эту статью включают затраты на изготовление, приобретение, ремонт и поддержание в рабочем состоянии технологической оснастки целевого назначения, непосредственно связанной с производством конкретной продукции.

Общепроизводственные затраты

К общепроизводственным затратам относят издержки на обслуживание и управление производством, в том числе затраты на:

- амортизацию зданий, сооружений, производственного оборудования, транспортных средств, ремонт зданий и сооружений производственного назначения, содержание и эксплуатацию имущества;

- заработную плату аппарата управления цеха и страховые взносы;

- содержание транспортных средств, занятых перемещением грузов на территории предприятия;

- арендные платежи за основные средства цехового назначения и пр.

В соответствии с принятой в ООО «Альфа» учетной политикой общепроизводственные затраты распределяются между отдельными изделиями (услугами, заказами, работами) пропорционально основной заработной плате производственных рабочих.

К сведению

При составлении плановой калькуляции можно воспользоваться пропорцией за прошедшей период и в процентном соотношении распределить затраты между выпускаемыми изделиями.

Для распределения фактических расходов используются данные бухгалтерского учета по счету 25 (табл. 4).

Таблица 4

Распределение общепроизводственных расходов

|

Счет |

Кор. счет |

Дебет |

Кредит |

|

Статьи затрат |

|||

|

Начальное сальдо |

|

|

|

|

Амортизация ОС |

Начальное сальдо |

|

|

|

410 967,63 |

|

||

|

|

410 967,63 |

||

|

Оборот |

410 967,63 |

410 967,63 |

|

|

Конечное сальдо |

|

|

|

|

Аренда имущества |

Начальное сальдо |

|

|

|

|

167 912,86 |

||

|

167 912,86 |

|

||

|

Оборот |

167 912,86 |

167 912,86 |

|

|

Конечное сальдо |

|

|

|

|

Износ спецодежды сверх типовых норм (СПИ > 12 мес.) |

Начальное сальдо |

|

|

|

4,58 |

|

||

|

|

4,58 |

||

|

Оборот |

4,58 |

4,58 |

|

|

Конечное сальдо |

|

|

|

|

Инструмент, расходные материалы производственного назначения |

Начальное сальдо |

|

|

|

57 283,64 |

|

||

|

|

57 283,64 |

||

|

Оборот |

57 283,64 |

57 283,64 |

|

|

Конечное сальдо |

|

|

|

|

Командировочные расходы |

Начальное сальдо |

|

|

|

|

395 822,40 |

||

|

69 557,50 |

|

||

|

326 264,90 |

|

||

|

Оборот |

395 822,40 |

395 822,40 |

|

|

Конечное сальдо |

|

|

|

|

Оплата труда |

Начальное сальдо |

|

|

|

|

1 308 487,61 |

||

|

1 308 487,61 |

|

||

|

Оборот |

1 308 487,61 |

1 308 487,61 |

|

|

Конечное сальдо |

|

|

|

|

Охрана и безопасность труда |

Начальное сальдо |

|

|

|

16 944,91 |

|

||

|

|

18 639,83 |

||

|

1 694,92 |

|

||

|

Оборот |

18 639,83 |

18 639,83 |

|

|

Конечное сальдо |

|

|

|

|

Содержание и эксплуатация транспорта |

Начальное сальдо |

|

|

|

4 380,87 |

|

||

|

|

35 865,92 |

||

|

31 485,05 |

|

||

|

Оборот |

35 865,92 |

35 865,92 |

|

|

Конечное сальдо |

|

|

|

|

Содержание и эксплуатация помещений, территории |

Начальное сальдо |

|

|

|

624,26 |

|

||

|

|

624,26 |

||

|

Оборот |

624,26 |

624,26 |

|

|

Конечное сальдо |

|

|

|

|

Страхование имущества (обязательное и добровольное) |

Начальное сальдо |

|

|

|

|

3 049,23 |

||

|

3 049,23 |

|

||

|

Оборот |

3 049,23 |

3 049,23 |

|

|

Конечное сальдо |

|

|

|

|

Страховые взносы |

Начальное сальдо |

|

|

|

|

392 531,29 |

||

|

392 531,29 |

|

||

|

Оборот |

392 531,29 |

392 531,29 |

|

|

Конечное сальдо |

|

|

|

|

Транспортные расходы |

Начальное сальдо |

|

|

|

|

115 254,24 |

||

|

115 254,24 |

|

||

|

Оборот |

115 254,24 |

115 254,24 |

|

|

Конечное сальдо |

|

|

|

|

ФСС — НС |

Начальное сальдо |

|

|

|

|

2 568,89 |

||

|

2 568,89 |

|

||

|

Оборот |

2 568,89 |

2 568,89 |

|

|

Конечное сальдо |

|

|

|

|

Оборот |

2 909 012,38 |

2 909 012,38 |

|

Итог по счету 25 «Общепроизводственные расходы» необходимо распределить по выполняемым работам пропорционально основной заработной плате производственных рабочих (табл. 5).

Таблица 5

Распределение общепроизводственных расходов

|

№ п/п |

Выпускаемая продукция (товар, оказываемые услуги и пр.) |

Сумма заработной платы основных производственных рабочих, руб. |

Распределение общепроизводственных расходов, руб. |

Распределение общепроизводственных расходов, % |

|

1 |

Ремонт агрегата А |

210 795,05 |

314 207,00 |

10,801 |

|

2 |

Ремонт агрегата Б |

714 561,49 |

1 065 111,45 |

36,614 |

|

3 |

Ремонт агрегата В |

498 529,28 |

743 098,04 |

25,545 |

|

4 |

Ремонт агрегата Г |

527 711,09 |

786 595,88 |

27,040% |

|

Итого |

1 951 596,91 |

2 909 012,38 |

100,00 |

|

Общехозяйственные затраты

В эту статью включают издержки по управлению и обслуживанию производства в целом — затраты по оплате труда административно-управленческого аппарата плюс страховые взносы, командировочные расходы, почтовые расходы, затраты на канцелярские товары, охрану труда, соблюдение техники безопасности, информационные и консультационные услуги, услуги интернет-провайдеров, аренду офисных помещений и пр.

В соответствии с принятой на предприятии учетной политикой общехозяйственные расходы ООО «Альфа» распределяются между отдельными изделиями (услугами, заказами, работами) пропорционально основной заработной плате производственных рабочих (по аналогии с распределением общепроизводственных расходов). Для распределения фактических общехозяйственных расходов используются данные бухгалтерского учета по счету 26 (табл. 6).

Таблица 6

Общехозяйственные расходы

|

Счет |

Кор. счет |

Дебет |

Кредит |

|

Статьи затрат |

|||

|

Начальное сальдо |

|

|

|

|

Аренда имущества |

Начальное сальдо |

|

|

|

|

480 000,00 |

||

|

480 000,00 |

|

||

|

Оборот |

480 000,00 |

480 000,00 |

|

|

Конечное сальдо |

|

|

|

|

Интернет |

Начальное сальдо |

|

|

|

|

13 770,44 |

||

|

13 770,44 |

|

||

|

Оборот |

13 770,44 |

13 770,44 |

|

|

Конечное сальдо |

|

|

|

|

Информационные, консультационные услуги |

Начальное сальдо |

|

|

|

|

74 551,97 |

||

|

74 551,97 |

|

||

|

Оборот |

74 551,97 |

74 551,97 |

|

|

Конечное сальдо |

|

|

|

|

Канцелярские расходы |

Начальное сальдо |

|

|

|

24 831,36 |

|

||

|

|

24 831,36 |

||

|

Оборот |

24 831,36 |

24 831,36 |

|

|

Конечное сальдо |

|

|

|

|

Командировочные расходы |

Начальное сальдо |

|

|

|

|

190 599,90 |

||

|

83 668,90 |

|

||

|

106 931,00 |

|

||

|

Оборот |

190 599,90 |

190 599,90 |

|

|

Конечное сальдо |

|

|

|

|

Оплата труда |

Начальное сальдо |

|

|

|

|

3 297 432,37 |

||

|

3 297 432,37 |

|

||

|

Оборот |

3 297 432,37 |

3 297 432,37 |

|

|

Конечное сальдо |

|

|

|

|

Охрана и безопасность труда |

Начальное сальдо |

|

|

|

10 264,34 |

|

||

|

|

18 214,34 |

||

|

7 950,00 |

|

||

|

Оборот |

18 214,34 |

18 214,34 |

|

|

Конечное сальдо |

|

|

|

|

Почтовые расходы |

Начальное сальдо |

|

|

|

|

8 040,16 |

||

|

5 783,21 |

|

||

|

2 256,95 |

|

||

|

Оборот |

8 040,16 |

8 040,16 |

|

|

Конечное сальдо |

|

|

|

|

Программное обеспечение (офисное) |

Начальное сальдо |

|

|

|

|

469,63 |

||

|

469,63 |

|

||

|

Оборот |

469,63 |

469,63 |

|

|

Конечное сальдо |

|

|

|

|

Профподготовка, обучение |

Начальное сальдо |

|

|

|

|

16 800,00 |

||

|

16 800,00 |

|

||

|

Оборот |

16 800,00 |

16 800,00 |

|

|

Конечное сальдо |

|

|

|

|

Связь |

Начальное сальдо |

|

|

|

|

10 279,71 |

||

|

10 279,71 |

|

||

|

Оборот |

10 279,71 |

10 279,71 |

|

|

Конечное сальдо |

|

|

|

|

Сертификация, лицензирование |

Начальное сальдо |

|

|

|

|

8 000,00 |

||

|

8 000,00 |

|

||

|

Оборот |

8 000,00 |

8 000,00 |

|

|

Конечное сальдо |

|

|

|

|

Содержание и эксплуатация транспорта |

Начальное сальдо |

|

|

|

13 761,70 |

|

||

|

|

45 854,23 |

||

|

28 692,53 |

|

||

|

1 400,00 |

|

||

|

2 000,00 |

|

||

|

Оборот |

45 854,23 |

45 854,23 |

|

|

Конечное сальдо |

|

|

|

|

Содержание и эксплуатация оргтехники |

Начальное сальдо |

|

|

|

|

400,00 |

||

|

400,00 |

|

||

|

Оборот |

400,00 |

400,00 |

|

|

Конечное сальдо |

|

|

|

|

Содержание и эксплуатация помещений, территории |

Начальное сальдо |

|

|

|

4 239,10 |

|

||

|

|

4 919,10 |

||

|

680,00 |

|

||

|

Оборот |

4 919,10 |

4 919,10 |

|

|

Конечное сальдо |

|

|

|

|

Сотовая связь |

Начальное сальдо |

|

|

|

|

15 860,00 |

||

|

15 860,00 |

|

||

|

Оборот |

15 860,00 |

15 860,00 |

|

|

Конечное сальдо |

|

|

|

|

Спецлитература |

Начальное сальдо |

|

|

|

41 734,30 |

|

||

|

|

41 734,30 |

||

|

Оборот |

41 734,30 |

41 734,30 |

|

|

Конечное сальдо |

|

|

|

|

Страхование имущества (обязательное и добровольное) |

Начальное сальдо |

|

|

|

|

1 583,75 |

||

|

1 583,75 |

|

||

|

Оборот |

1 583,75 |

1 583,75 |

|

|

Конечное сальдо |

|

|

|

|

Страховые взносы |

Начальное сальдо |

|

|

|

|

1 137 952,70 |

||

|

1 137 952,70 |

|

||

|

Оборот |

1 137 952,70 |

1 137 952,70 |

|

|

Конечное сальдо |

|

|

|

|

ФСС — НС |

Начальное сальдо |

|

|

|

|

8 303,53 |

||

|

8 303,53 |

|

||

|

Оборот |

8 303,53 |

8 303,53 |

|

|

Конечное сальдо |

|

|

|

|

Оборот |

5 399 597,49 |

5 399 597,49 |

|

Итог по счету 26 «Общехозяйственные расходы» необходимо распределить по выполняемым работам пропорционально основной заработной плате производственных рабочих (табл. 7).

Таблица 7

Распределение общехозяйственных расходов

|

№ п/п |

Выпускаемая продукция (товар, оказываемые услуги и пр.) |

Сумма заработной платы основных производственных рабочих, руб. |

Распределение общепроизводственных расходов, руб. |

Распределение общепроизводственных расходов, % |

|

1 |

Ремонт агрегата А |

210 795,05 |

583 219,01 |

10,801 |

|

2 |

Ремонт агрегата Б |

714 561,49 |

1 977 019,13 |

36,614 |

|

3 |

Ремонт агрегата В |

498 529,28 |

1 379 310,16 |

25,545 |

|

4 |

Ремонт агрегата Г |

527 711,09 |

1 460 049,18 |

27,040 |

|

Итого |

1 951 596,91 |

5 399 597,49 |

100,00 |

|

Составляющие полной себестоимости:

|

Полная себестоимость |

= |

Производственная себестоимость |

+ |

Внепроизводственные затраты |

Производственная себестоимость — это текущие затраты в денежном выражении, обусловленные использованием природных, трудовых, материальных и финансовых ресурсов на производство продукции (работ, услуг), рассчитанные как сумма затрат, отраженных в калькуляционных статьях по строкам 1, 11, 14, 15, 16, 17.

Внепроизводственные затраты — это расходы, связанные с реализацией продукции (на подготовку к транспортировке (тару, упаковку и т. д.), доставку продукции, на погрузку и пр.).

Анализируем плановую и фактическую калькуляции

Изучив статьи затрат калькуляции, определив, какие расходы включаются в каждую из них, необходимо проанализировать себестоимость, сравнив плановую и фактическую калькуляции. Этот вид анализа позволяет эффективно оценить деятельность предприятия, необходим при разработке планов его дальнейшего развития, так как позволяет найти способы снизить себестоимость и, соответственно, повысить рентабельность предприятия.

3 основные цели сравнительного анализа плановой и фактической калькуляций:

1) проверить обоснованность плановой калькуляции, степень отклонения показателей плановой калькуляции от фактической;

2) изучить причины отклонения;

3) разработать способы снижения себестоимости (при наличии такой возможности).

Анализ структуры затрат калькуляции проводится на основе данных бухгалтерского учета при сопоставлении плановых показателей с фактическими. Проведем сравнительный анализ плановой и фактической калькуляции ООО «Альфа» на примере ремонта агрегата А.

Таблица 8

Сравнительный анализ плановой и фактической калькуляции

|

№ п/п |

Наименование статей калькуляции |

Плановая калькуляция, руб. |

Фактическая калькуляция, руб. |

Отклонения фактических показателей от плановых, руб. |

Отклонения фактических показателей от плановых, % |

|

|

1 |

Затраты на материалы всего |

25 614,00 |

34 718,00 |

9 104,00 |

35,54 |

|

|

|

В том числе: |

|

|

|

|

|

|

2 |

сырье и основные материалы |

3413,00 |

7112,00 |

3699,00 |

108,38 |

|

|

3 |

вспомогательные материалы |

0,00 |

0,00 |

0,00 |

|

|

|

4 |

покупные полуфабрикаты |

0,00 |

0,00 |

0,00 |

|

|

|

5 |

возвратные отходы (вычитаются) |

0,00 |

0,00 |

0,00 |

|

|

|

6 |

комплектующие изделия |

22 201,00 |

27 606,00 |

5405,00 |

24,35 |

|

|

7 |

транспортно-заготовительные расходы |

0,00 |

0,00 |

0,00 |

|

|

|

8 |

топливо на технологические цели |

0,00 |

0,00 |

0,00 |

|

|

|

9 |

энергия на технологические цели |

0,00 |

0,00 |

0,00 |

|

|

|

10 |

тара (невозвратная) и упаковка |

0,00 |

0,00 |

0,00 |

|

|

|

11 |

Затраты на оплату труда основных производственных рабочих всего: |

183 500,00 |

210 795,00 |

27 295,00 |

14,87 |

|

|

|

В том числе: |

|

|

|

|

|

|

12 |

основная заработная плата |

183 500,00 |

210 795,00 |

27 295,00 |

14,87 |

|

|

13 |

дополнительная заработная плата |

0,00 |

0,00 |

0,00 |

|

|

|

14 |

Страховые взносы |

55 050,00 |

63 238,50 |

8188,50 |

14,87 |

|

|

15 |

Затраты на специальную технологическую оснастку |

0,00 |

0,00 |

0,00 |

|

|

|

16 |

Общепроизводственные затраты |

275 250,00 |

314 207,00 |

38 957,00 |

14,15 |

|

|

17 |

Общехозяйственные затраты |

550 500,00 |

583 219,00 |

32 719,00 |

5,94 |

|

|

18 |

Производственная себестоимость |

1 089 914,00 |

1 206 177,50 |

116 263,50 |

10,67 |

|

|

19 |

Внепроизводственные затраты |

0,00 |

0,00 |

0,00 |

|

|

|

20 |

Полная себестоимость |

1 089 914,00 |

1 206 177,50 |

116 263,50 |

10,67 |

В целом отклонение фактической себестоимости от плановой (10,67 %) не является критичным (по данным Минэкономразвития России, инфляция в 2015 г. составляет 12 %). Отклонения наблюдаются по каждой статье затрат калькуляции, причем наибольшие — по статьям «Сырье и основные материалы» (в 2 раза!) и «Комплектующие изделия». Такой резкий рост обусловлен ростом цен на материалы, который было сложно спрогнозировать в начале периода.

Учитывая постоянный рост цен на материалы, стоит проработать варианты снижения этой статьи затрат (например, пересмотреть контракты предприятия с поставщиками или найти поставщиков с более приемлемыми условиями доставки, оплаты и более низкими ценами). Этот тип расходов не стоит недооценивать — он один из основополагающих на промышленных предприятиях.

4 эффективных способа снижения уровня затрат по статье «Сырье и основные материалы»:

- сократить закупочную стоимость, заключая контракты с изготовителями напрямую в обход посредников или уменьшив их количество;

- закупать большие партии (в этом случае можно договориться с поставщиком об индивидуальных скидках).;

- выбирать дешевое сырье. Опасный способ: можно выиграть на цене сырья, но сильно потерять на качестве;

- производить некоторые материалы самостоятельно (при возможности). Но нужно помнить, что иногда самостоятельное производство обходится дороже, чем приобретение готового.

К сведению

Вариант закупки большой партии товаров подходит предприятиям, у которых есть свободные финансовые потоки и помещения для хранения большой партии материалов. Кроме того, можно договориться с другим предприятием-покупателем одного поставщика для совместной закупки материалов и, таким образом, получить скидку за большой объем закупки.

Затраты на оплату труда основных производственных рабочих и страховые взносы сложно сокращать. Эту проблему можно решить, автоматизируя процессы. Но в таком случае расходы на оплату труда станут меньше, а вот обслуживание производства будет обходиться в несколько раз дороже.

Можно сократить численность, но это болезненный для всех процесс. Часто предприятия, чтобы не сокращать численность персонала, сокращают основную заработную плату на определенный процент для каждого работника или рабочее время с одновременным сокращением оплаты, чтобы не допускать разлада в коллективе, который возникает при массовых сокращениях.

Общепроизводственные и общехозяйственные затраты имеют наибольший удельный вес в себестоимости продукции. Здесь есть расходы, с которых можно начинать сокращение, так как это не повлияет на производственный процесс, — канцелярия, Интернет, консультационные и информационные услуги, обучение административно-управленческого аппарата и пр.

Выводы

-

Калькуляция затрат предприятия необходима для расчета фактической себестоимости продукции и оценки издержек производства.

-

Основная задача при составлении плановой калькуляции — оценка целесообразности дальнейшего выпуска продукции или выполнения работ (услуг).

-

Анализ затрат и себестоимости продукции по данным плановой и фактической калькуляций в целом позволяет увидеть проблемные зоны анализируемого предприятия и определить возможности изменения сложившейся ситуации.