Содержание

- Порядок учета расчетов с контрагентами

- Справочник «Контрагентов»

- Ввод остатков по взаиморасчетам

- Счета учета с контрагентами

- Взаиморасчеты с контрагентами

- Корректировка долга

- Сверка расчетов

- Контрольные тесты

- Проверка организации и состояния контроля за выполнением договорных обязательств с поставщиками и подрядчиками, покупателями и заказчиками

- Расчеты с контрагентами

- Расчеты с контрагентами

- Счет 60 в расчетах по авансам: примеры в «1С»

- Какие бывают расчеты с контрагентами

- Учет расчетов с контрагентами – проводки:

- Аудит расчетов с контрагентами

Порядок учета расчетов с контрагентами

Организация расчетов с поставщиками

Для учета расчетов с поставщиками предусмотрен счет 60 “Расчеты с поставщиками”. Этот счет по отношению к балансу пассивный; кредитовое сальдо свидетельствует о сумме задолженности предприятия перед поставщиками и подрядчиками по неоплаченным счетам и неотфактурованным поставкам; оборот по дебету — о суммах произведенных оплат, списании и зачетов за отчетный месяц; оборот по кредиту — о суммах принятых к оплате акцептованным платежным документам и неотфактурованным поставкам за месяц.

На счете 60 “Расчеты с поставщиками и подрядчиками” задолженность отражают в пределах сумм акцепта. Акцептованные (принятые к оплате) счета фактуры отражаются без учета НДС по кредиту счета 60 “Расчеты с поставщиками и подрядчиками” и дебету разных счетов, в зависимости от вида приобретенных товаров: материалы (счет 10 “Материалы”), оборудования для монтажа (счет 07 “Оборудование к установке”); или от характера приобретенных работ или услуг: по ремонту основных средств производственного назначения дебетуются счета 20 “Основное производство”, 23 “Вспомогательные производства”, 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”, 97 “Расходы будущих периодов”); услуги, оказанные основному и вспомогательному производствам (счета 20 “Основное производство”, 23 “Вспомогательные производства”); услуги общепроизводственного и общехозяйственного характера (счета 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”).

При обнаружении недостач по поступившим товарно-материальным ценностям, несоответствия цен, обусловленных договором, и арифметических ошибок счет 60 “Расчеты с поставщиками и подрядчиками” кредитуют на соответствующую сумму в корреспонденции со счетом 63 “Расчеты по претензиям”.

Сумма НДС, включенная поставщиками в счета фактуры, принимается на учет по счету 19 “НДС по приобретенным ценностям”. При этом делается следующая проводка:

Дебет 19 “НДС по приобретенным ценностям”,

Кредит 60 “Расчеты с поставщиками и подрядчиками”.

По дебету счета 60 “Расчеты с поставщиками и подрядчиками” отражают операции по оплате счетов поставщиков наличными денежными средствами из кассы, с расчетного счета, с валютного счета, аккредитивами или чеками лимитированных чековых книжек, выданными банком для этих целей краткосрочными или долгосрочными кредитами или из сумм выданных под отчет.

В случае приобретение материалов за наличные деньги у предприятий розничной торговли сумма уплаченного НДС не выделяется, и материалы приходуются по покупной стоимости. На произведенную покупку предприятие должно иметь не только товарный, но так же и кассовый чек. Предприятие может рассчитываться наличными деньгами в пределах 60000 руб. по одному платежу за приобретенные материально-товарные ценности у торгово-посреднических предприятий или у их производителей. Данная операция подтверждается квитанцией приходного ордера и накладной на отпуск товаров, причем в обоих документах НДС проставляется отдельной строкой.

Также практикуют расчеты с поставщиками на бартерной основе — поставкой своей продукции, товаров, услуг.

Дебет 60 “Расчеты с поставщиками и подрядчиками”,

Кредит 62 “Расчеты с покупателями и заказчиками”— предприятие поставило покупателю продукцию в погашение своей задолженности.

При журнально-ордерной форме учета расчеты с поставщиками и подрядчиками ведут в журнале ордере № 6 и ведомости № 7. Журнал-ордер № 6 представляет собой комбинированный регистр, аналитический учет, в котором ведется в разрезе каждого платежного документа, приходного ордера или приемного акта. Открывается этот журнал суммами незаконченных расчетов с поставщиками на начало месяца: по акцептованным платежным документам, срок оплаты, по которым еще не наступил или просрочен; по акцептованным платежным документам, оплаченным, материалы не поступили (“За не прибывший груз”):

1) по акцептованным платежным документам неоплаченным — материалы не поступили (“За не прибывший груз”);

2) сальдо на начало месяца по неотфактурованным поставкам (материалы поступили, а платежные документы по ним еще нет).

Журнал-ордер № 6 ведется линейно-позиционным способом, что дает возможность судить о состоянии расчетов с поставщиками в разрезе каждого документа. В журнале-ордере отражают операции расчетов с поставщиками, связанные только с приобретением (заготовлением) товарно-материальных ценностей, для учета услуг и выполненных работ ведется отдельный журнал-ордер № 6 по расчетам с поставщиками и подрядчиками за услуги. В этих журналах приводятся такие данные как номер счета, регистрационный номер, наименование поставщика, номер приходного документа склада, стоимость поступивших материалов по учетным ценам предприятия и стоимость по платежному документу поставщика с выделением НДС, указанного в расчетном документе. Суммы по учетным ценам записываются независимо от вида поступивших ценностей общей суммой, а суммы по платежным требованиям поставщиков в разбивке по группам поступивших материалов (основные, вспомогательные, полуфабрикаты, топливо, т. д.) Суммы претензий записывают на основании актов. По выпискам банков производятся отметки по оплате. По окончании месяца данные журнала-ордера суммируются для получения оборота по счету 60 “Расчеты с поставщиками и подрядчиками” и переносят их в Главную книгу.

Неотфактурованной считается поставка материальных ценностей от поставщика до предъявления расчетных документов к оплате. В этом случае материальные ценности приходуют по покупным (или учетным ценам):

Дебет 10 “Материалы”, 41 “Товары”;

Кредит 60 “Расчеты с поставщиками и подрядчиками” на сумму без НДС.

Суммы налога по этим счетам будут учтены в том отчетном периоде, в котором поступят расчетные документы:

Дебет 19 “НДС по приобретенным ценностям”;

Кредит 60 “Расчеты с поставщиками и подрядчиками”.

При журнально-ордерной форме учета. Неотфактурованные поставки учитываются в журнале ордере № 6 как поступающие на склад ценности. При поступлении расчетных документов поставщика ранее сделанную запись по группе материалов и в графе “акцепт” стоимости материальных ценностей по покупным (учетным) ценам сторнируют и дают положительную запись в свободной графе на сумму счета, предъявленного к оплате платежного требования по группе материалов и в графе “акцепт”.

Неотфактурованные поставки определяют в конце месяца на основе данных о фактическом поступлении материальных ценностей и расчетных документов, предъявленных к оплате. Поставщика незамедлительно извещают о такой поставке: ему высылают акт о приемке материалов.

Также необходимо отразить в учете материальные ценности, находящиеся в пути. Материальные ценности считаются находящимися в пути, если они оплачены, но до конца месяца не поступили (или находятся на ответственном хранении у поставщика). Такие материальные ценности бухгалтерия приходует условно в отчетном месяце.

При журнально-ордерной форме платежные документы регистрируются в течение месяца в графе “За не прибывший груз” и в графе “акцепт”. По мере поступления производственных запасов, числящихся в пути, их приходуют в фактически поступивших количествах.

При расчетах с поставщиками за материальные ценности могут быть выявлены недостачи или излишки фактически поступившего количества по сравнению с документами поставщика. Излишки приходуются по акту и расцениваются по учетным ценам предприятия или по оптовым (отпускным ценам), затем учитываются в журнале ордере № 6 как неотфактурованные поставки — отдел снабжения сообщает поставщику об излишках и просит выставить платежное требование. В случае выявления недостач бухгалтерия рассчитывает их фактическую стоимость и предъявляет претензию к поставщику.

В настоящее время все большее распространение получили при расчетах с поставщиками векселя. Сумма задолженности по акцептованным счетам фактурам, под которую покупателю выдан вексель, учитывается на отдельном субсчете “Векселя выданные”. Суммы дисконта по векселю подлежат включению в себестоимость заготовленных материалов или соответственно включению в издержки производства. На субсчете 60-2 “Векселя выданные” они числятся до момента их погашения.

В случаях, предусмотренных договором, предприятие вносит аванс под поставку товарно-материальных ценностей, выполнение работ и предоставление услуг. Авансовые платежи оформляются платежными поручениями со ссылкой на заключенный договор. На выданные поставщикам авансы и суммы оплаченных промежуточных счетов за выполненные работы дебетуют счет 60 “Расчеты с поставщиками и подрядчиками” и кредитуют счета: 50 “Касса”, 51 “Расчетные счета”, 52 “Валютные счета”, 55 “Специальные счета в банках”, 71 “Расчеты с подотчетными лицами”.

Эти суммы числятся на счете 60 “Расчеты с поставщиками и подрядчиками” до тех пор, пока они не будут зачтены в погашение долга перед поставщиком за полученные товарно-материальные ценности и за полностью выполненные работы.

Организация учета расчетов с покупателями

Предприятиям, вступающим в расчетно-денежные отношения с другими юридическими и физическими лицами за полученные услуги, выполненные работы и предоставленные ценности, необходимо организовать учет расчетов с поставщиками и покупателями.

Для учета расчетов с покупателями используются следующие счета: 62 “Расчеты с покупателями и заказчиками”; 76-2 “Расчеты по претензиям” — этот счет используется для расчетов по претензиям, предъявленным поставщикам, подрядчикам, транспортным организациям, а также по штрафам, пеням и неустойкам; 76 “Расчеты с разными дебиторами и кредиторами” — этот счет используется для учета расчетов с разного рада операций с дебиторами и кредиторами по операциям некоммерческого характера, транспортным услугам, коммунальным услугам и т. д.

Аналитический учет по этим счетам в условиях ручной техники учета ведут в соответствующих регистрах — на карточках контокоррентной формы, открываемых бухгалтером на каждое юридическое лицо, или в ведомостях, в зависимости от принятой на предприятии организационной формы бухгалтерского учета.

Особое внимание хотелось бы уделить счету 62 “Расчеты с покупателями и заказчиками”. Этот счет используется для учета расчетов за отгруженную продукцию (товары), выполненные работы и оказанные услуги. Дебетовое сальдо по этому счету означает задолженность предприятий покупателей по отгруженной им продукции, выполненным работам и оказанным услугам. Оборот по дебету этого счета отражает стоимость отгруженных товаров в отчетном месяце, продукции, работ, услуг, переданных основных средств, прочих активов. По кредиту счета 62 “Расчеты с покупателями и заказчиками” отражаются поступившие платежи от покупателей на расчетный счет, валютный счет, наличные денежные средства, полученные в кассу от покупателей, зачет полученных авансов, погашение задолженности при неплатежеспособности дебитора за счет резерва, списание безнадежной задолженности в убыток предприятия, оплата векселей полученных. Как уже было упомянуто, по кредиту счета 62 отражаются поступившие платежи от покупателей на расчетный счет, валютный счет, наличные — от населения в кассу предприятия. Это оформляется следующими проводками:

Дебет 50 “Касса”, 51 “Расчетные счета”, 52 “Валютные счета”, 55 “Специальные счета в банках”;

Кредитуется счет 62 “Расчеты с покупателями и заказчиками”.

При поступлении наличных денег предприятие обязано выдать покупателю кассовый чек кассового аппарата или приходный кассовый ордер (в зависимости от вида деятельности предприятия). За нарушение данного порядка предприятие может быть оштрафовано в размере 350 минимальных оплат труда.

В связи с неплатежами многие предприятия строят свои взаимоотношения на бартерной основе. Если в погашение долга от покупателя поступают на бартерной основе товарно-материальные ценности, то это оформляется следующей проводкой:

Дебет 10 “Материалы”, 19 “НДС по приобретенным ценностям”, 41 “Товары”, др. счета материальных ценностей и кредитуют счет 60 “Расчеты с поставщиками и заказчиками” в размере равном эквивалентной сумме реализованной продукции (работ, услуг). Затем числящуюся на счете 62 “Расчеты с покупателями и заказчиками” задолженность закрывают счетом 60 “Расчеты с поставщиками и подрядчиками”.

К счету 62 “Расчеты с покупателями и заказчиками” могут открываться следующие субсчета:

1 “Расчеты в порядке инкассо”;

2 “Расчеты плановыми платежами”;

3 “Векселя полученные”;

4 “Авансы полученные”.

На субсчете 62-1 “Расчеты в порядке инкассо” учитывают расчеты по предъявленным покупателям и заказчикам и принятым банком к оплате расчетным документам за отгруженную продукцию (товары), выполненные работы и оказанные услуги.

На субсчете 62-2 “Расчеты плановыми платежами” учитывают расчеты с покупателями и заказчиками при длительных хозяйственных связях, когда расчеты носят постоянный характер и не завершаются поступлением оплаты по отдельному расчетному документу.

На субсчете 62-3 “Векселя полученные” учитывают расчеты с покупателями и заказчиками, обеспеченные полученными векселями. Товарные векселя числятся на этом субсчете до их погашения. По дебету этого субсчета отражается стоимость полученного товара с НДС, гарантированная векселем, а также сумма дисконта (процента) по векселю. При погашении векселя числящаяся сумма задолженности за покупателем по векселю полностью списывается. В случае протеста векселя вся вексельная сумма относится на счет 76-2 “Расчеты по претензиям”, где она будет числиться до ее погашения.

Существуют два метода учета расчетов с покупателями. Первый — это когда за момент реализации продукции принимается момент ее отгрузки. Второй, — когда за момент реализации принимается момент оплаты ранее отгруженной продукции.

Предприятия всех организационно-правовых форм (за исключением предприятий малого предпринимательства) учет процесса реализации осуществляют на основе метода начислений, при котором дебетуют счета 62 “Расчеты с покупателями и заказчиками” и кредитуют счета 90 “Продажи”, 91 “Прочие доходы и расходы”, под которым понимается определение выручки от реализации продукции (работ, услуг) с даты отгрузки товаров.

Датой отгрузки товаров считается день передачи товарного документа, а датой выполнения работ (оказания услуг) — день, когда было фактически завершено выполнение работ.

На суммы оплаты отгруженной продукции, выполненные работы и оказанные услуги предприятия предъявляет расчетные документы покупателю или заказчику и производит бухгалтерскую запись:

Дебет 62 “Расчеты с покупателями и заказчиками”,

Кредит 90 “Продажи”.

Поскольку продукция считается реализованной, то с ее стоимости начисляют НДС.

Дебет 90 “Продажи”,

Кредит 68 “Расчеты по налогам и сборам”.

При погашении покупателями и заказчиками своей задолженности они списывают ее с кредита 62 “Расчеты с покупателями и заказчиками” в дебет счетов денежных средств.

Дебет 51 “Расчетные счета”.

Кредит 62 “Расчеты с покупателями и заказчиками”.

Аналитический учет по счету 62 “Расчеты с покупателями и заказчиками” ведут по каждому предъявленному покупателем или заказчиком счету, а при расчетах в порядке плановых платежей — по каждому покупателю и заказчику.

При использовании этого метода организации учета предприятиям разрешается создавать резервы по сомнительным долгам. Они учитываются на счете 63 “Резервы по сомнительным долгам”. Величина по каждому сомнительному долгу определяется в зависимости от финансового состояния должника и оценки вероятности погашения им долга. На сумму создаваемых резервов сомнительных долгов дебетуют счет 99 “Прибыль и убытки” и кредитуют счет 63 “Резервы по сомнительным долгам”.

Налогооблагаемая прибыль при создании резервов сомнительных долгов уменьшается.

Не востребованную в срок дебиторскую задолженность списывают с кредита счета 62 “Расчеты с покупателями и заказчиками” в дебет счета 63 “Резервы по сомнительным долгам”.

Для предприятий малого бизнеса за момент реализации продукции может приниматься момент оплаты ранее отгруженной продукции, то дебиторская задолженность учитывается по производственной себестоимости. Это отражают проводкой:

Дебет 45 “Товары отгруженные”,

Кредит 40 “Выпуск продукции (работ, услуг)”

По мере оплаты отгруженной продукции (дебет счетов 50 “Касса”, 51 “Расчетные счета” и других счетов, кредита счета 90 “Продажи”) ее списывают с кредита счета 45 “Товары отгруженные” в дебет счета 90 “Продажи”. Одновременно начисляется НДС по реализованной продукции.

1) Дебет 90 “Продажи”,

Кредит 45 “Товары отгруженные”;

2) Дебет 90 “Продажи”,

Кредит 68 “Расчеты по налогам и сборам”;

3) Дебет 99 “Прибыли и убытки”,

Кредит 45 “Товары отгруженные”.

Списание долга в убыток в последствии неплатежеспособности поставщика не вызывает ее аннулирования. Списанная задолженность отражается за балансом в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания в случае улучшения имущественного положения должника.

При журнально-ордерной форме учета расчеты с покупателями и заказчиками ведут в журнале ордере № 11, 8, ведомостях № 7, 16.

Аналитический учет организуется в ведомости № 7 в разрезе каждого дебитора. В этой ведомости, в разрезе каждого дебитора, показывается сальдо на начало месяца по дебету или кредиту счета, обороты по дебету корреспондирующих счетов с кредита 62 “Расчеты с покупателями и заказчиками”, основание для записи (т. е. те первичные документы, на основании которых проводится запись). По реализации аналитический учет ведется в ведомости № 16. В этой ведомости учет ведется в разрезе каждого покупателя и в разрезе каждого вида продукции. В ней указывают: дату выставления счетов покупателям, номер платежного требования, номер приказа накладной, наименование покупателя или заказчика, количество по наименованиям или группам изделий по отгруженной или отпущенной продукции, суммы по платежным документам и отметки по их оплате.

Синтетический учет организуется в журнале-ордере № 11. В этом журнале, в разрезе аналитических данных по счетам 45 “Товары отгруженные”, 90 “Продажи”, 91 “Прочие доходы и расходы” отражают реально отгруженную продукцию, суммы по возвращенной продукции, остатки по этим счетам на начало и конец месяца.

В ходе осуществления своей деятельности у предприятия с работниками возникают взаимоотношения, что влечет за собой расчеты предприятия с работниками за выполнение ими производственных заданий.

Рассмотрим организацию бухгалтерского учета с персоналом предприятия.

1. ) Бухгалтерский учет расчетов с работниками по заработной плате осуществляется на счете 70 «Расчеты с персоналом по оплате труда».

Этот счет по отношению к балансу является пассивным и размещается в 5 разделе «Краткосрочные обязательства» по статье «Кредиторская задолженность перед персоналом организации» где должны быть учтены начисленные, но невыплаченные суммы оплаты труда работникам. Счет 70 «Расчеты с персоналом по оплате труда» субсчетов не имеет. Синтетический учет ведется в Главной книге в обобщенном виде и в денежном выражении, а аналитический учет ведется на карточках или в расчетно-платежных ведомостях (графы «Сальдо на начало» и «Сальдо на конец периода») за организацией и за работником.

2) Учет расчетов с подотчетными лицами. Подотчетными суммами называют денежные авансы, выдаваемые организации из кассы на мелкие хозяйственные расходы и на расходы по командировкам.

Командировкой считается поездка работника предприятия, которая осуществляется в интересах предприятия по распоряжению руководителя. Срок командировки, так же определяется руководителем.

Подотчетные суммы учитываются на активном счете 71 «Расчеты с подотчетными лицами». Выдачу денежных средств подотчетным лицам отражают по дебиту счета 71 и кредиту счета 50 «Касса».

Расходы, оплаченные из подотчетных сумм, списываются с кредита счета 71 в дебит счетов 10 «Материалы», 26 «Общехозяйственные расходы», и др. в зависимости от характера расходов. Возращенные в кассу остатки неиспользованных сумм списываются с подотчетных лиц в дебет счета 50 «Касса». Аналитический учет расходов с подотчетными лицами ведут по каждой авансовой выдаче. .

Не возращенные подотчетными лицами суммы авансов списывают со счета 94 «Недостачи и потери от порчи ценностей». Со счета 94 «Недостачи и потери от порчи ценностей». Со счета 94 суммы авансов списывают в дебет счета 70 «Расчеты с персоналом по оплате труда» или 73 «Расчеты с персоналом по прочим операциям» (если они не могут быть удержаны из суммы оплаты труда работников.)

3) Бухгалтерский учет с работниками в организациях, так же осуществляется и на главном счете 73 «Расчеты с персоналом по прочим операциям».

Этот счет по отношению к балансу является активным. По дебету счета учитывается остаток и увеличение дебиторской задолженности или уменьшение кредиторской задолженности или уменьшение дебиторской задолженности.

В балансе счет 73 находит свое отражение во 2 разделе актива (дебиторская задолженность) и в 5 разделе пассива (кредиторская задолженность) баланса по статьям соответственно «Прочие дебиторы» и «Прочие кредиторы».

Синтетический учет по счету 73 ведется в Главной книге в обобщенном виде и в денежном измерении.

На субсчете 73-1 оформляются следующие основные проводки:

Дебет 73 Кредит 50 — сумма займа, выданного наличными деньгами через кассу организации;

Дебет 73 Кредит 51 — на сумму займа, перечисленного с расчетного счета организации на вклад работнику в кредитном учреждении или перечисленного работнику почтовым переводом;

Дебет 50 Кредит 73 — на сумму задолженности по вкладам, погашенную работником посредством зачисления ее на расчетный счет организации в банке;

Дебет 70 Кредит 73 — на сумму задолженности по займу, удержанную с сумм начисленной оплаты труда работника.

Аналитические счета по субсчету 73-1 «Расчеты по предоставленным займам» открывается отдельно на каждого работника.

Каждая организация в работе сталкивается с оплатами услуг других фирм, получением выручки за свои услуги или товары от других контрагентов. Учет расчетов с контрагентами включает в себя ввод в 1С первичных документов, отражение взаиморасчетов на счетах бухгалтерского учета и сверку расчетов.

Справочник «Контрагентов»

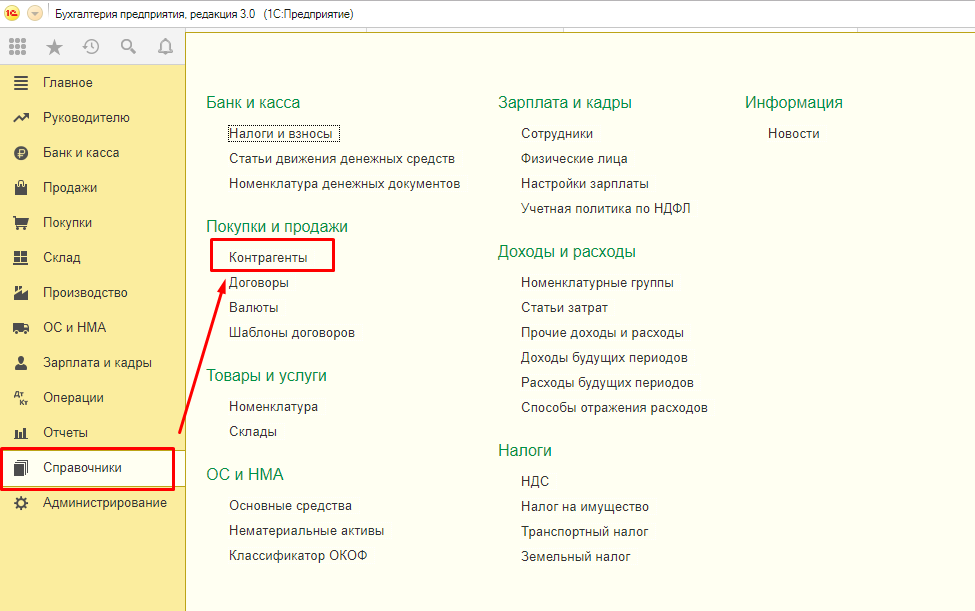

В данном справочнике хранится вся необходимая информация по организациям или физлицам, которые являются или поставщиками, или покупателями. Открыть его можно из раздела «Справочники – Контрагенты».

Рис.1 Открытие справочника «Контрагенты»

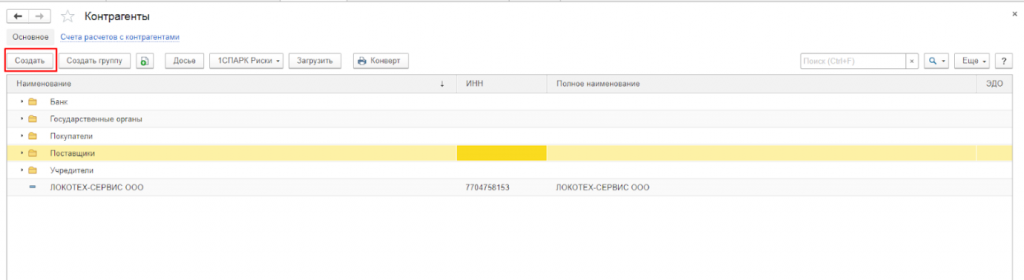

В справочнике «Контрагентов» есть возможность группировки. Контрагентом может быть как юридическое лицо, так и физическое лицо. Создать карточку контрагента можно из списка справочника по кнопке «Создать».

Рис.2 Список справочника «Контрагенты»

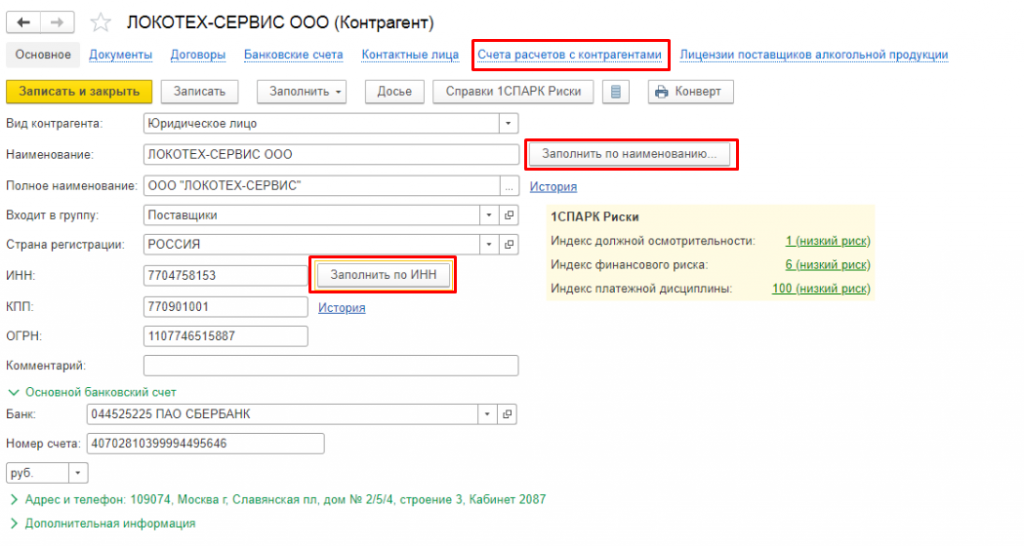

Для организации нужно заполнить полное название, ИНН, КПП. Дополнительно нужно указать контактные и банковские данные, которые могут автоматически подставляться в печатные формы документов: банковский счет, договор, контактное лицо, адреса и телефоны.

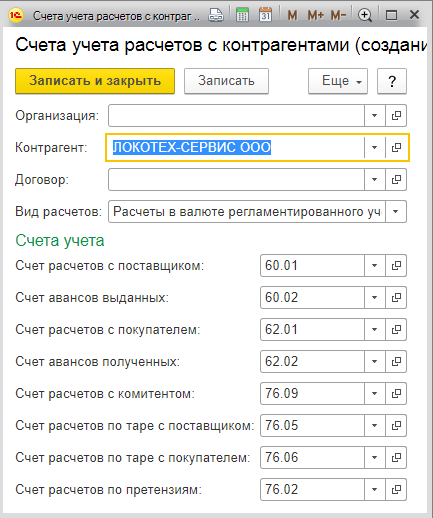

Немаловажным будет заполнение счетов для автоматического заполнения в документах по ссылке «Счета учета расчетов с контрагентами» в панели навигации.

Рис.3 Настройка счетов учета с контрагентами

Данные счета будут подставляться в документы для указанного контрагента по любой организации, любому договору и для расчетов в рублях.

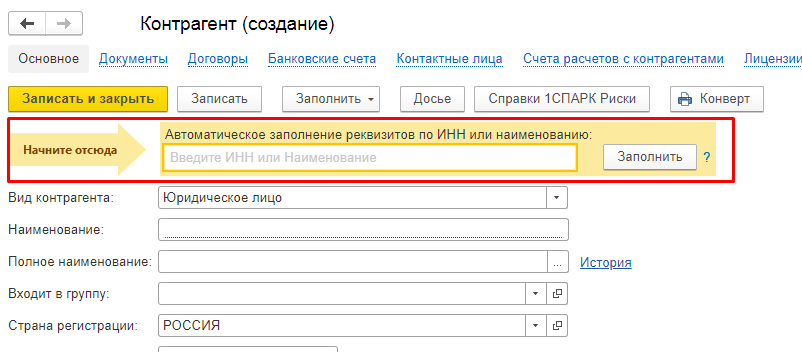

Для ускорения заполнения данных контрагента можно ввести ИНН и нажать «Заполнить по ИНН» или заполнить по наименованию.

Рис.4 Заполнение данных контрагента

Также при создании нового контрагента можно воспользоваться автоматическим заполнением реквизитов по данным государственных реестров ЕГРЮЛ/ЕГРИП.

Рис.5 Автоматическое заполнение реквизитов контрагента

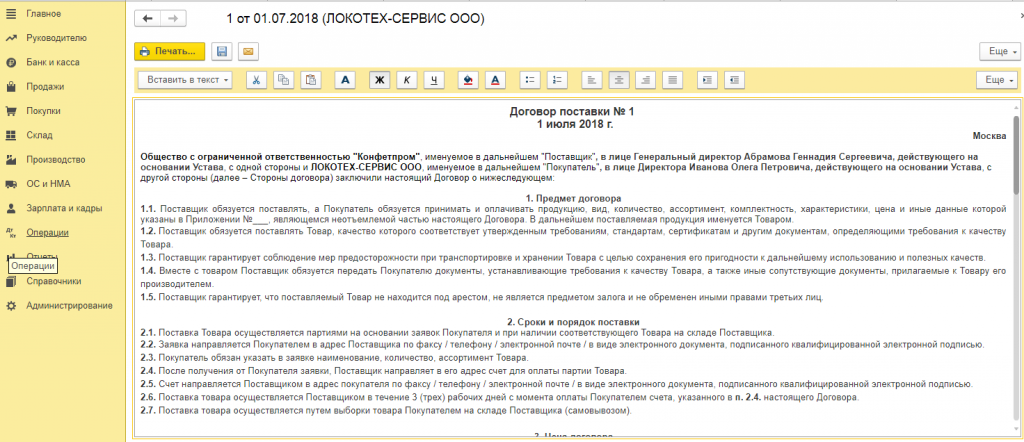

Данный функционал будет работать, если настроено подключение к ИТС. Из карточки контрагента по ссылке «Договоры» можно создать договор и вывести его на печать.

Рис.6 Договор с контрагентом

Ввод остатков по взаиморасчетам

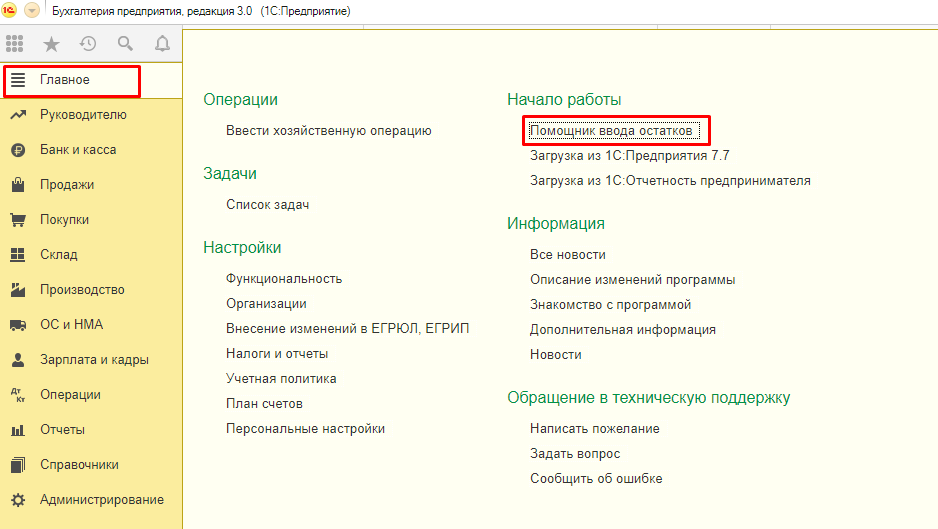

Если в 1С Бухгалтерия предприятия начинает вести учет новая организация, то ввод остатков ей не потребуется. Однако часто на 1С переходят уже действующие организации и им необходимо перенести в программу информацию об учете и первоначальные остатки. Для этого используется помощник ввода начальных остатков. Открыть помощник можно через «Главное — Помощник ввода остатков».

Рис.7 Открытие помощника ввода остатков

Счета учета с контрагентами

Расчеты с контрагентами в 1С 8.3 ведутся на следующих предустановленных счетах расчетов с контрагентами:

Расчеты в рублях:

- Расчеты с поставщиками и подрядчиками – 60.01

- Расчеты по авансам выданным – 60.02

- Расчеты с покупателями и заказчиками – 62.01

- Расчеты по авансам полученным – 62.02

Расчеты в валюте:

- Расчеты с поставщиками и подрядчиками (в валюте) – 60.21

- Расчеты по авансам выданным (в валюте) – 60.22

- Расчеты с покупателями и заказчиками (в валюте) – 62.21

- Расчеты по авансам полученным (в валюте) – 62.22

Если учет ведется в условных единицах, необходимо использовать счета:

- Расчеты с поставщиками и подрядчиками (в у.е.) – 60.31

- Расчеты по авансам выданным (в у.е) – 60.32

- Расчеты с покупателями и заказчиками (в у.е) – 62.31

- Расчеты по авансам полученным (в у.е) – 62.32

Вышеуказанные счета будут автоматически подставляться в документы расчета с контрагентами.

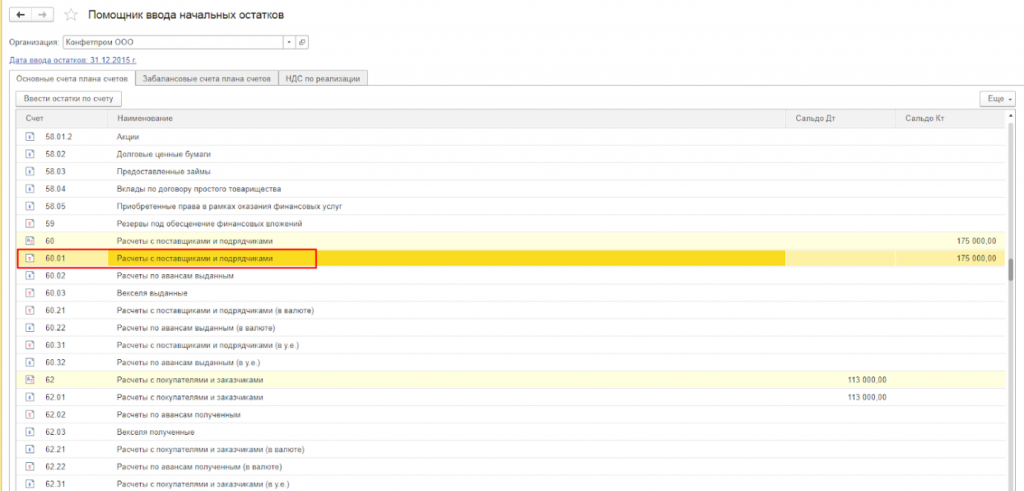

Для того чтобы ввести остаток по счету учета взаиморасчетов, нужно в списке выбрать нужный счет и два раза щелкнуть по нему.

Рис.8 Помощник ввода остатков

Откроется форма списка для ввода документов начальных остатков по выбранному счету. Для создания нужно нажать кнопку «Создать».

Рис.9 Ввод остатков расчетов с контрагентами

В созданном документе нужно заполнить счет, контрагента, договор, сумму остатка и валюту. Для ввода документа основания в документах ввода остатков используют вспомогательный документ ручного учета «Расчетный документ», который не делает никаких проводок.

Рис.10 Вспомогательный документ ручного учета «Расчетный документ»

Рис.11 Документ расчета

Проводки формируются с участием вспомогательного счета 000.

Рис.12 Отражение ввода остатков на счетах

Взаиморасчеты с контрагентами

Документами, которые влияют на взаиморасчеты, являются документы поступления товара, реализации и возврата товара, отчет комитенту, расчеты с комиссионером, реализации услуг по переработке, поступления и списания с расчетного счета и пр. Поступлением приходуются товары, материалы, оборудование и другие ТМЦ.

Самые распространенные операции – это покупка товара у поставщика, реализация товара конечному покупателю.

Например, сделаем закупку у поставщика.

Рис.13 Отражение закупки документом «Поступление товаров»

На счете учета расчетов с поставщиками у нас отразится задолженность перед поставщиком.

Рис.14 Отражение поступление товара на счетах

После того как мы погасим часть задолженности документом «Списание с расчетного счета», оплатив часть задолженности за товары перед поставщиком…

Рис.15 Отражение оплаты товара документом «Списание с расчетного счета»

Рис.16 Отражение оплаты товара на счетах

… мы можем в оборотно-сальдовой ведомости по счету увидеть взаиморасчеты и остаток долга перед поставщиком.

Рис.17 Анализ взаиморасчетов с контрагентом

Если дважды щелкнуть по сумме прихода или расхода, открывается карточка счета учета расчетов с контрагентом с расшифровкой по документам регистраторам. В отчете «Карточка счета» можно увидеть поступления товара в разрезе номенклатуры, выделение НДС, оплату поставщику и конечный остаток по данному договору поставки.

Рис.18 Карточка счета взаиморасчетов с контрагентом

В дальнейшем поступивший товар будет реализован. Отражаем продажу документом «Реализация (акт, накладная)». Заполняем шапку документа, вводим данные о проданных товарах. Автоматически подставились счета 62.01 и 62.02.

Рис.19 Автоматическое заполнение счетов в документе

При необходимости их можно поменять.

При проведении документа формируются проводки по отражению задолженности покупателя на счете учета расчетов с покупателями 62.01.

Рис.20 Отражение взаиморасчетов с Контрагентом на счете 62.01

Бывает, покупатель возвращает товар. Отразим возврат документом «Возврат товаров от покупателя». В создаваемом документе возврата заполняется шапка документа и водится возвращаемый товар.

Рис.21 Создание документа «Возврат товаров»

Также этот документ можно создать на основании реализации по кнопке «Создать на основании», что избавит от заполнения большинства реквизитов.

При проведении документов возврата отражается сторно расчета с покупателем на 62.01 счете.

Рис.22 Отражение возврата товара на счетах

Далее покупатель оплачивает отгруженный ему товар, что мы отражаем документом «Поступление на расчетный счет». Счета расчетов с покупателями заполняются автоматически.

Рис.23 Автоматическое заполнение счетов расчетов и авансов в документе

В проводках можно увидеть погашение долга по реализации.

Рис.24 Отражение оплаты проданного товара на счетах

Откроем отчет «Оборотно-сальдовая ведомость» по сч. 62, установим отбор по контрагенту и увидим, что по документу расчетов (Реализации товаров) задолженность полностью погашена.

Рис.25 Закрытие взаиморасчетов в ОСВ

Если открыть расшифровку, то можно увидеть в какой последовательности закрывалась задолженность по отгрузке.

Рис.26 Последовательность закрытия задолженности по взаиморасчетам

Корректировка долга

Бывают случаи, когда в результате неверного указания в документах расчетов договора необходима корректировка. Ее можно сделать документом «Корректировка долга».

Рис.27 Открытие списка документов «Корректировка долга»

Для примера, произвели оплату не по тому договору, в итоге образовалась задолженность по реализации и аванс по другому договору.

Рис.28 Проведение документов по разным договорам

Создадим корректировку долга. Выберем вид операции «Зачет авансов» от покупателя. В этом случае у нас будут доступны две закладки по отражению кредиторской и дебиторской задолженности. В качестве авансов укажем оплату с неправильным договором.

Рис.29 Создание корректировки долга

А на закладке «Задолженность» покупателя укажем, что аванс нужно зачесть на нашу реализацию.

Рис.30 Заполнение документа «Корректировка долга»

При проведении документа в проводках видно, что аванс зачтен и изменен договор расчетов по реализации.

Рис.31 Отражение взаимозачета проводками

В оборотно-сальдовой ведомости все корректно закрылось.

Рис.32 Закрытие взаиморасчетов по договорам

Рис.33 Последовательность взаимозачета

Сверка расчетов

В обязательном порядке все организации сверяют расчеты, для того чтобы оперативно выявить ошибки в учете или подтвердить корректность учета взаимных расчетов. Создадим документ «Акт сверки расчетов».

Рис.34 Открытие документов сверки

Документ нужно заполнить по данным учета.

Рис.35 Заполнение документа «Акт сверки расчетов с контрагентом»

Затем распечатать акт сверки на бумажном носителе, подписать и отправить контрагенту. В акте сверки отображаются обороты за указанный период и конечный результат по расчетам.

Рис.36 Печатная форма акта сверки

Таким образом в 1С:Бухгалтерия можно вести любые типовые операции по взаиморасчетам с контрагентами.

Контрольные тесты

- 1. Целью аудита расчетных операций является:

- а) проверка законности и организации бухгалтерского учета расчетных операций;

- б) проверка законности расчетов с контрагентами, бюджетом и внебюджетными фондами, персоналом, подотчетными лицами и подтверждение достоверности показателей бухгалтерской отчетности;

- в) проверка законности расчетов и подтверждение достоверности показателей бухгалтерской отчетности.

- 2. Авансовый отчет входит в перечень:

- а) первичных учетных документов;

- б) учетных регистров;

- в) прочих учетных документов.

- 3. В учетной политике для целей бухгалтерского учета отражаются положения:

- а) периодичность и сроки проведения инвентаризации расчетов с подотчетными лицами;

- б) сроки, на которые выдаются авансы на хозяйственные расходы;

- в) список лиц, которым разрешено выдавать суммы под отчет.

- 4. Синтетический учет расчетов с подотчетными лицами проверяется по данным:

- а) авансового отчета;

- б) аналитической ведомости;

- в) журнала-ордера по счету 71 «Расчеты с подотчетными лицами».

- 5. Подотчетное лицо, находившееся в командировке на территории РФ, обязано представить в бухгалтерию отчет об израсходованных суммах в течение:

- а) 3 рабочих дней;

- б) 3 календарных дней;

- в) 5 рабочих дней.

- 6. Расчеты между юридическими лицами могут производиться:

- а) только в безналичном порядке;

- б) в наличном и безналичном порядке;

- в) в безналичном порядке, а также наличными денежными средствами при соблюдении установленных нормативными актами ограничений.

- 7. Расчеты по претензиям в бухгалтерском учете отражаются записью:

- а) Дебет 63 Кредит 60;

- б) Дебет 76 Кредит 60;

- в) Дебет 60 Кредит 60.

- 8. Лудит документального оформления расчетов с поставщиками и покупателями предусматривает:

- а) проверку первичных учетных документов (накладных, счетов-фактур, счетов);

- б) проверку регистров синтетического и аналитического учета;

- в) проверку бухгалтерской отчетности в части расчетов.

- 9. Первичные учетные документы и учетные регистры по расчетам с поставщиками и покупателями проверяются с использованием метода:

- а) анализа;

- б) инспектирования;

- в) подтверждения.

- 10. Основанием для начисления заработной платы не является:

- а) табель учета рабочего времени;

- б) договор подряда;

- в) требование-накладная.

- 11. Стандартные налоговые вычеты по налогу на доходы физических лиц предоставляются:

- а) по основному месту работу;

- б) по неосновному месту работы;

- в) одним из работодателей, являющихся источником выплаты дохода, по выбору работника на основании его заявления и документов, подтверждающих право на такие налоговые вычеты.

- 12. Не облагаются налогом на доходы физических лиц следующие суммы:

- а) пособия по беременности и родам;

- б) пособия по временной нетрудоспособности;

- в) разовые премии.

- 13. Доплаты при отклонении от нормальных условий труда в учете отражаются проводкой:

- а) Дебет 91 Кредит 70;

- б) Дебет счетов затрат Кредит 70;

- в) Дебет 20 Кредит 70.

- 14. К инвестиционным активам относятся объекты:

- а) основных средств;

- б) незавершенного производства и незавершенного строительства;

- в) нематериальных активов.

- 15. При проверке погашения кредитов и займов инспектируются записи:

- а) Дебет 66, 67 Кредит счетов учета денежных средств;

- б) Дебет 66, 67 Кредит 91;

- в) Дебет 66, 67 Кредит 51.

- 16. Дія подтверждения достоверности расчетных операций применяется следующий метод аудита:

- а) общая проверка сальдо по счетам бухгалтерского учета;

- б) инвентаризация расчетов;

- в) экономический анализ.

- 17. Дія проверки соблюдения договорных обязательств применяется процедура:

- а) экспертной оценки договоров;

- б) запроса подтверждающей информации у контрагента;

- в) пересчета цены договора.

- 18. При аудите расчетов с поставщиками, покупателями, персоналом, бюджетом и прочими дебиторами и кредиторами применяется методика:

- а) циклической проверки;

- б) пообъектной проверки;

- в) циклической и пообъектной проверки.

- 19. Для подтверждения правомерности применения налоговых вычетов по налогу на доходы физических лиц налогоплательщику необходимо представить в бухгалтерию:

- а) заявление и подтверждающие документы;

- б) заявления и справки;

- в) заявления, справки, удостоверения, копии свидетельства о рождении детей.

- 20. Какой бухгалтерской записью отражается начисление пособия по временной нетрудоспособности в бухгалтерском учете;

- а) Дебет 20 Кредит 70;

- б) Дебет 20 Кредит 70;

- в) Дебет 69-1 Кредит 70;

- г) Дебет 69 Кредит 70.

Проверка организации и состояния контроля за выполнением договорных обязательств с поставщиками и подрядчиками, покупателями и заказчиками

В начале проверки расчетов с поставщиками и покупателями в ООО «Эухарис» ревизор дал правовую оценку договоров с позиций действующего в Республике Беларусь законодательства. Эта процедура необходима и обязательна, так как от правовой формы и условий договора зависят варианты отражения в учете операций с поставщиками и покупателями. Юридический статус контрагента и его права заниматься определенными видами деятельности напрямую влияют на порядок принятия к учету затрат и налога на добавленную стоимость.

В процессе проведения экспертизы договоров с поставщиками и покупателями было установлено следующее. Операции по поступлению в ООО «Эухарис» различных товарно-материальных ценностей и имущественных прав оформляются договорами этой группы.

В ходе проведения проверки ревизор убедился в том, что форма заключенных договоров полностью соответствует экономическому смыслу совершенной предприятием сделки, а также в том, что договор содержит все существенные условия и риск признания договора недействительным отсутствует. Договора с поставщиками и покупателями в ООО «Эухарис» отличает то, что предметом этих договоров является приобретение вещи или вещественных прав, обладающих количественными и стоимостными характеристиками. Проверка соблюдения этих договоров в ООО «Эухарис» проведена путем сверки данных количественного и стоимостного учета по приобретенным ценностям с условиями договора, что подтверждает факт сделки.

В процессе проведения экспертизы договоров с поставщиками и покупателями в ООО «Эухарис» ревизором была составлена рабочая Таблица 3.3

Таблица 3.3 — Соблюдение законодательства Республики Беларусь при составлении и принятии к учету договоров поставки и купли-продажи в ООО «Эухарис» на 2014г.

|

Наименование поставщика |

Факт наличия договора на 2014 г |

ЭКСПЕРИЗА ДОГОВОРА НА СООТВЕТСТВИЕ ТРЕБОВАНИЯМ ГРАЖДАНСКОГО КОДЕКСА РЕСПУБЛИКИ БЕЛАРУСЬ |

||||||

|

Дата, место составления, правомочность представителей сторон |

Предмет договора |

Наименование ТМЦ, их количество, цена за единицу |

Срок и форма поставки ТМЦ, гарантия их качества |

Срок и форма оплаты |

Срок действия договора |

Наличие протоколов согласования цен на каждую партию |

||

|

ООО «Профи-2007» |

№ 122 от 06.02. 2014 г. |

Имеются |

Поставка оконных стеклопакетов |

По перечню, цена по проколу согласования цен на каждую партию товаров |

По заявкам покупателя, в течении 2014 г., в течении 5 дней с момента поступления заявки |

В рублях Республики Беларусь, безналичный расчет, по графику платежей |

В течении 2014г.и до полного исполнения обязательств по данному договору |

Имеются на каждую поставленную Партию товара |

|

ООО «Корел+» |

№ 23 от 02.01. 2014 г. |

Имеются |

Поставка оконной фурнитуры в ассортименте |

По перечню, цена по проколу согласования цен на каждую партию товаров |

По заявкам покупателя, в течении 2014 г., в течении 3 дней с момента поступления заявки |

В рублях Республики Беларусь, безналичный расчет, в течении 3 дней с момента поставки |

В течении 2014г.и до полного исполнения обязательств по данному договору |

Имеются на каждую поставленную Партию товара |

Примечание — источник: собственная разработка автора.

Договоры с поставщиками и покупателями в ООО «Эухарис» были проверены с использованием репрезентативной выборки, так как они однотипны, и при проверке определенного количества отобранных договоров можно составить мнение о всей проверяемой совокупности.

На основании выборочной проверки договоров с поставщиками и покупателями ООО «Эухарис» ревизор сделал выводы о том, что применяемые в организации договоры с поставщиками и покупателями соответствуют действующему в Республике Беларусь законодательству, кроме того, в соответствии с заключенными договорами сделки, совершенные по ним не могут быть признаны ничтожными. На всех договорах имеются печати и подписи сторон, неоговоренные исправления в документах отсутствуют.

Расчеты с контрагентами

Большинство расчетов с организациями производится безналично, т.е. путем перечисления средств с расчетного счета. Безналичные перечисления ведутся путем перечисления (перевода) денежных средств со счета плательщика на счет получателя с помощью различных банковских операций (расчетных, кредитных и др.), заменяющих наличные деньги в обороте. Поэтому обязательным посредником при этом будет выступать банк, как плательщика, так и получателя.

Согласно Положению о безналичных расчетах в Российской Федерации Банка России № 2П от 03.10.02 г. (с изм. от 03.03.03 г.) УФО использует следующие формы и способы расчетов: платежные поручения, платежные требования, инкассовые поручения.

Выбранная партнерами форма расчетов фиксируется в договорах по приобретению материальных ценностей, выполнению работ и услуг или их реализации. Выбор наиболее рациональной формы расчетов позволяет сократить разрыв между временем отгрузки и зачисления платежа или временем получения ценностей, работ, услуг и списания денежных средств за них. Это способствует ликвидации необоснованной кредиторской задолженности. УФО сотрудничает с несколькими десятками юридических лиц, перечень которых содержится в Справочнике системы «1С: Предприятие».

Обо всех изменениях учреждение банка извещает УФО выписками из расчетного счета. К выписке банка прилагаются документы, полученные от других предприятий и организаций, на основании которых зачислены или списаны средства, а также документы, выписанные предприятием.

Выписка из расчетного счета — второй экземпляр лицевого счета предприятия, открытого ему банком. Сохраняя денежные средства университета, банк считает себя его должником (его кредиторская задолженность), поэтому остатки средств и поступления на расчетный счет записывает по кредиту расчетного счета, а уменьшение своего долга (списания, выдача наличными) — по дебету. Расчеты с дебиторами и кредиторами бухгалтерия УФО ведет по счетам: 302 — «Расчеты с поставщиками и подрядчиками», 303 — расчеты по платежам в бюджеты, 304.02 — расчеты с депонентами и прочих.

Расчеты платежными поручениями — самая распространенная форма расчетов.

ФКУ УФО представляет в свое отделение банка по месту нахождения расчетного счета платежные поручения: первый экземпляр за подписью руководителя учреждения и главного бухгалтера скрепляется печатью и остается в документах для банка, второй экземпляр пересылается в банк организации — получателя денежных средств.

В любых случаях банк имеет право принимать платежные и расчетные документы к оплате только при наличии у ФКУ УФО достаточной суммы денежных средств на расчетном счете.

В УФО расчеты с бюджетом ведутся на счете 303 по субсчетам в зависимости от вида расчета, на счете 207 учитываются обязательства по выданным университетам ссуд и кредитов сотрудникам.

УФО расходует бюджетные средства исключительно на:

оплату труда;

перечисление страховых взносов в государственные внебюджетные фонды;

трансферты населению, выплачиваемые в соответствии с федеральными законами;

командировочные, в соответствии с законодательством;

— оплату товаров, работ и услуг в соответствии с утвержденными сметами.

Таблица 3. Примеры некоторых проводок по расчетам с контрагентами.

№п/п Дебет Кредит Наименование операции

1302.04 206.04.Списание предварительной оплаты на расчеты

при принятии к учету ценностей

2205.01 201.02. Перечисление сумм возвратов излишне уплаченных платежей

3301, 302 401.01.Списание кредиторской задолженности

4210.01. 208, 302Отражение суммы НДС в рамках деятельности, приносящей доход

Расчеты с контрагентами

Принципы ведения расчетов с контрагентами

Счета расчетов с контрагентами

Аналитический учёт расчетов с контрагентами

Документ расчетов в операциях движения денежных средств

Учет авансов

Расчеты с контрагентами в валюте

Расчеты с контрагентами в условных единицах

Корректировка задолженности

- Взаимозачет

Списание задолженности

Перенос дебиторской и кредиторской задолженности

Сверка расчетов с контрагентами

Инвентаризация расчетов с контрагентами

Принципы ведения расчетов с контрагентами

Контрагент — это общее понятие, в которое включены организации и физические лица, являющиеся деловыми партнерами организации (покупатели, поставщики и т.д.).

Список контрагентов ведется в справочнике «Контрагенты» (меню «Предприятие» — «Контрагенты»).

Для удобства работы со списком контрагентов в справочнике они могут быть объединены в группы и подгруппы, например, «Поставщики», «Комитенты», «Покупатели» и.т.д.

Для хранения договоров взаиморасчетов, заключенных с контрагентами, предназначен справочник «Договоры контрагентов», подчиненный справочнику «Контрагенты». Все хозяйственные операции с контрагентами оформляются с обязательным указанием договора.

Просмотреть список уже оформленных договоров и оформить новый договор с контрагентом можно непосредственно в форме элемента справочника «Контрагенты» на закладке «Счета и договоры» или в справочнике «Договоры контрагентов», к которому можно перейти из справочника «Контрагенты» по кнопке «Перейти».

Отражение расчетов с контрагентами во многом зависит от того какая валюта взаиморасчетов определена в договоре с контрагентом и в какой валюте оформляется сам документ. Если в качестве валюты взаиморасчетов по договору указан рубль, то документ может быть оформлен только в рублях. Если же в договоре указана иная валюта взаиморасчетов, то расчеты по такому договору в бухгалтерском учете будут отражаться либо как валютные расчёты, а если в договоре установлен признак расчетов в условных единицах, то возможно оформление документов с отражением приобретения и реализации в валюте договора или в рублях, а документы оплаты отражаются только в рублях.

В рамках одного договора с контрагентом можно вести взаиморасчеты или по договору в целом, или по расчетным документам — это задается в соответствующем свойстве договора. Кроме того, в форме договора указывается вид договора («с покупателем», «с поставщиком» и др.) и используемый тип цен. Вид договора влияет на то, какие хозяйственные операции можно проводить по этому договору. Например, операцию поступления товаров можно проводить только по договорам с видом «С поставщиком» или «С комитентом».

Для договора можно указать вид ведения взаиморасчетов по этому договору в реквизите «Вид взаиморасчетов». Это позволяет объединять договоры разных контрагентов, назначив им один и тот же вид взаиморасчетов, например: кредитные договоры, договоры с предоплатой, договоры на поставку, долгосрочные договоры, разовые договоры и т.д. Данный признак будет выступать в качестве дополнительной аналитики в отчетах по взаиморасчетам с контрагентами. Вид взаиморасчетов выбирается из справочника «Виды взаиморасчетов».

Счета расчетов с контрагентами

«1С:Бухгалтерия 8» дает возможность не выбирать вручную счета расчетов с контрагентами при каждом заполнении документа. После того как пользователь укажет в документе контрагента и договор, «1С:Бухгалтерия 8» подставит наиболее подходящие счета по умолчанию.

При подстановке счетов по умолчанию «1С:Бухгалтерия 8» руководствуется регистром сведений «Счета учета расчетов с контрагентами» (меню «Предприятие» — «Контрагенты» — «Счета учета расчетов с контрагентами»). Каждая запись этого регистра содержит следующие сведения:

· организация;

· контрагент;

· договор;

· вид расчета по договору (в валюте регламентированного учета — рублях, в условных единицах, в иностранной валюте);

· счета, используемые для расчетов с контрагентом в разных ситуациях: для расчетов с поставщиком, для расчетов с покупателем, по авансам и т.д.

Регистр сведений «Счета учета расчетов с контрагентами» позволяет задавать счета учета расчетов для каждого контрагента или группы контрагентов, договора и вида расчетов.

Для каждой организации, учет хозяйственной деятельности ведется в «1С:Бухгалтерии 8», можно задать обособленные счета расчетов с отдельными контрагентами (группами контрагентов), создав соответствующие записи регистра.

При первоначальном заполнении информационной базы «1С:Бухгалтерии 8» регистр счетов учета расчетов с контрагентами заполняется автоматически.

Счет, подставленный в документ «1С:Бухгалтерией 8» по умолчанию, затем может быть изменен пользователем вручную.

Аналитический учёт расчетов с контрагентами

Настройка учета по расчетным документам выполняется в диалоге «Настройка параметров учета» (меню «Предприятие» — «Настойка параметров учета»).

Если на закладке «Аналитический учет расчетов с контрагентами» установить флажок «Вести расчеты по документам», то на счетах расчетов с контрагентами (60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», субсчета по прочим расчетам счета 76 «Расчеты с разными дебиторами и кредиторами») будет установлено дополнительное субконто «Документы расчетов с контрагентами».

По счетам расчетов в условных единицах указанное субконто присутствует постоянно и не может быть изменено из настройки аналитического учета — это требование методологии учета расчетов в условных единицах.

Документ расчетов в операциях движения денежных средств

Хозяйственные операции, связанные с движением денежных средств, регистрируются с помощью платежных документов «Приходный кассовый ордер», «Расходный кассовый ордер», «Платежное поручение входящее», «Платежное поручение исходящее» и др. В проводках, которые формируются этими документами и отражают расчеты с контрагентом, используются субконто «Контрагент» и «Договор», а также может быть использовано субконто «Документы расчетов с контрагентами».

В каждом из упомянутых платежных документов имеется соответствующий реквизит («Документ расчетов»). Если в соответствующих реквизитах документа выбрана операция расчетов с контрагентами и выбран договор, в котором расчеты ведутся по договору в целом, то реквизит «Документ расчетов» будет недоступен для изменения.

Но если на счете расчетов с контрагентом ведется аналитический учет по документам (то есть для счета задан вид субконто «Документы расчетов с контрагентами»), то далее возможен один из двух вариантов:

· если в договоре с контрагентом установлен вид расчетов «по договору в целом», то для указания в качестве субконто проводки расчетный документ будет автоматически выбран по методу ФИФО;

· если в договоре с контрагентом установлен вид расчетов «по расчетным документам», то реквизит «Документ расчетов» обязательно потребуется указать вручную.

Учет авансов

Для учета расчетов по авансам «1С:Бухгалтерией 8» используется реквизит «Счет авансов», имеющийся в формах документов учета расчетов с контрагентами и в формах банковских и кассовых документов (банковские и кассовые документы доступны через меню «Банк» и «Касса»).

При вводе документов этот реквизит может заполняться «1С:Бухгалтерией 8» автоматически на основании данных, хранящихся в регистре сведений «Счета расчетов с контрагентами». Реквизит затем может быть изменен пользователем.

Но если пользователь откажется от заполнения реквизита «Счет авансов» в указанных документах, то «1С:Бухгалтерия 8» не будет вести учет авансов обособленно от прочих расчетов с контрагентами.

Как уже говорилось, расчеты с контрагентом могут вестись с разной степенью детализации: в целом по договору или по расчетным документам.

При формировании проводок по документу наличие аванса будет определяться с учетом заданной степени детализации.

Для оценки того, возник ли при проведении расчетов с контрагентом аванс, «1С:Бухгалтерия 8» будет анализировать долг по счету учета расчетов с контрагентом, указанному в документе. Анализ долга проводится или в разрезе договора контрагента, или по конкретному документу, указанному в соответствующем реквизите. Если по этому счету долг погашается полностью, то остаток оплаты зачитывается как аванс и указывается на счете учета расчетов по авансам. Если же счет расчета по авансам не задан, то вся сумма по операции будет проведена по счету учета расчетов с контрагентом.

Пример:

· Поставка материалов от поставщика на сумму 118 руб.

|

Дт |

Кт |

Сумма |

|

10 |

60.01 |

100 руб. |

|

19 |

60.01 |

18 руб. |

· Оплата материалов на 140 руб.

если счет учета расчетов по авансам указан:

|

Дт |

Кт |

Сумма |

|

60.01 |

51 |

118 руб. |

|

60.02 |

51 |

22 руб. |

если счет учета расчетов по авансам не указан:

|

Дт |

Кт |

Сумма |

|

60.01 |

51 |

140 руб. |

Банковские и кассовые документы, а также документ «Авансовый отчет» в части оплаты поставщикам могут автоматически определять состояние взаиморасчетов с контрагентами и распределять получаемые или перечисляемые суммы на погашение имеющейся задолженности и авансы. При возврате денежных средств поставщиком в первую очередь анализируется счет авансов, указанный в документе, и если по этому счету был отражен аванс, то этот аванс погашается, а оставшаяся часть оплаты регистрируется по счету расчетов с поставщиком и увеличивает задолженность по договору.

Расчеты с контрагентами в валюте

Все документы по договору с расчетами в иностранной валюте должны оформляться только в валюте договора. При проведении документов по договорам с расчетами в валюте создаются проводки с рублевой и валютной суммой, и производится переоценка валютных остатков на счетах, которые используются в проводках.

Полученная курсовая разница отражается в бухгалтерском учете в составе прочих доходов (субсчет 91.01 «Прочие доходы») или прочих расходов (субсчет 91.02 «Прочие расходы»).

В налоговом учете по налогу на прибыль полученная курсовая разница отражается в составе внереализационных доходов (субсчет 91.01.7 «Внереализационные доходы») или внереализационных расходов (субсчет 91.02.7 «Внереализационные расходы»). В налоговом учете по УСН курсовая разница не учитывается.

Пример:

При отгрузке покупателю по договору, в качестве валюты которого был установлен доллар, сумма в долларах была 100, курс доллара был 28.40, сумма в рублях получилась 2840.

При оплате по этому же договору курс доллара стал 28.45, сумма в рублях получилась 2 845, в долларах — по-прежнему 100.

Курсовая разница в рублях составит 5 рублей и будет отнесена на счет прочих доходов.

В налоговом учете документом оплаты будет сформирована проводка по отражению курсовой разницы в составе внереализационных доходов.

Учет расчетов в иностранной валюте ведется согласно ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (Приказ Минфина РФ №147н от 25.12.2007, зарегистрирован в Минюсте РФ 28.01.08, рег. № 11007).

В соответствии с ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (Приказ Минфина РФ №147н от 25.12.2007, зарегистрирован в Минюсте РФ 28.01.08, рег. № 11007), с 2008 года в бухгалтерском учете суммы полученных и выданных авансов в иностранной валюте не переоцениваются при изменениях курса валюты.

Активы, доходы и расходы при поступлении и реализации товаров и услуг в части, относящейся к зачтенным авансам, принимаются к бухгалтерскому учету по курсу аванса, а не по курсу на дату признания дохода или расхода.

В налоговом учете по налогу на прибыль курсовая разница от переоценки авансов в иностранной валюте продолжает начисляться в ранее действующем порядке.

Между данными бухгалтерского и налогового учетов появляются разницы, которые для целей ПБУ 18/02 рассматриваются как постоянные.

Расчеты с контрагентами в условных единицах

Для расчета с контрагентом в условных единицах нужно в форме договора установить флажок «Расчеты в условных единицах» и указать иностранную валюту, которая будет принята за условную единицу для расчетов по данному договору.

Счета расчетов с контрагентами должны иметь признак валютного учета и быть включены в перечень счетов с особым порядком переоценки (меню «Предприятие» — «Учетная политика» — «Счета с особым порядком переоценки»).

При ведении расчетов с контрагентами в условных единицах документы оплаты оформляются только в рублях. Другие документы оформляются либо в валюте взаиморасчетов, либо в рублях.

До 2007 года в случае, когда сумма обязательств и требований, исчисленная по курсу условной единицы, не соответствовала фактически поступившей сумме в рублях, могли возникать суммовые разницы. В бухгалтерском учете суммовые разницы, возникающие в связи с расчетами за реализованные товары (работы, услуги и т.д.) отражались на счетах учета доходов, то есть на величину суммовой разницы делалась запись по дебету счета расчетов с покупателями (заказчиками) и кредиту счета продаж. При этом сумма выручки корректировалась на величину суммовой разницы. Суммовые разницы, возникающие в связи с расчетами за приобретенные товары (работы, услуги и т.д.), отражались в составе прочих доходов (расходов) на субсчете 91.01 или 91.02.

С 2007 года расчеты в условных единицах попадают под действие нового ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утвержденного Приказом Минфина РФ №154н от 27.11.2006г. Согласно ПБУ 3/2006 необходимо производить переоценку расчетов в условных единицах как на дату совершения операции (поступления, реализации, оплаты), так и на отчетную дату. Возникшие при таких переоценках разницы считаются курсовыми и относятся на счет прочих доходов и расходов.

Замечание:

В справочнике «Прочие доходы и расходы» предусмотрена предопределенная статья «Курсовые разницы по расчетам в у.е.», по которой с 2007 года в бухгалтерском учете отражаются все курсовые разницы по расчетам в условных единицах, начисленные в соответствии с ПБУ 3/2006. Статья прочих доходов и расходов «Суммовые разницы» с 2007 года не используется.

Начальные остатки расчетов в условных единицах на 01.01.2007 года также переоцениваются по курсу на эту дату, при этом разницы относятся на счет нераспределенной прибыли (непокрытого убытка).

Таким образом, с 2007 года из бухгалтерского учета исключается понятие «суммовая разница» — суммовые разницы становятся одним из видов курсовых, и не включаются в стоимость соответствующих активов или обязательств, как это происходило в некоторых случаях с суммовыми разницами.

Суммовые разницы в налоговом учете продолжают учитываться по тем же правилам, что и в 2006 году: положительные суммовые разницы включаются в состав внереализационных доходов на субсчете 91.01.7, а отрицательные — в состав внереализационных расходов на субсчете 91.02.7.

Замечание:

В налоговом учете начисленные в соответствии со ст. 250, 265 НК РФ суммовые разницы с 2007 года отражаются по статье «Курсовые разницы по расчетам в у.е.» (меню «Предприятие» — «Доходы и расходы» — «Прочие доходы и расходы»).

Для целей НДС с 01.01.2007 года учитываются только положительные суммовые разницы при начислении (как дополнительные суммы, связанные с оплатой в соответствии со ст. 162 НК РФ). Отрицательные суммовые разницы не могут корректировать выручку от реализации. На положительные суммовые разницы выписываются отдельные счета-фактуры. Разницы в курсах приобретения и оплаты более не учитываются в составе фактических затрат на приобретение и не влияют на суммы вычетов по НДС. Указанные положения отражаются соответствующими настройками учетной политики на закладке «НДС». Указанный порядок учета с 01.01.2007 сохраняется и в случае, если учетная политика на 2007 год не задана.

Регламентная переоценка остатков на счетах расчетов с контрагентами по договорам в условных единицах в соответствии с требованиями ПБУ 3/2006, производится документом «Закрытие месяца» (операция «Переоценка расчетов в условных единицах») на конец каждого отчетного периода.

Переоценку задолженностей в условных единицах в бухгалтерском учете с 2007 года выполняют также все документы, которыми может отражаться оплата (банковские платежные поручения и ордера, кассовые документы, документ «Корректировка долга»).

Для обобщения информации о задолженности в условных единицах за полученные и реализованные товары (работы, услуги), в плане счетов бухгалтерского учета предусмотрен забалансовый счет УЕ «Задолженность по расчетам в у.е». В отличие от балансовых счетов расчетов в условных единицах, на счете УЕ не отражаются результаты переоценки рублевого остатка задолженности, проводимой в соответствии с ПБУ 3/2006. К счету УЕ открыты два субсчета:

· УЕ.60 «Задолженность по приобретению в у.е.» — служит для хранения информации о задолженности в условных единицах перед поставщиками и подрядчиками;

· УЕ.62 «Задолженность по реализации в у.е.» — служит для хранения информации о задолженности в условных единицах покупателей и заказчиков.

Проводки по счету формируются автоматически при проведении документов.

Замечание:

В случае применения организацией упрощенной системы налогообложения счет УЕ не используется.

Для хранения информации о временных разницах в рублевой оценке задолженности в условных единицах за полученные и реализованные товары (работы, услуги) в плане счетов налогового учета (по налогу на прибыль) предусмотрен счет УЕ «Задолженность по расчетам в у.е». К счету УЕ налогового плана счетов открыты два субсчета:

· УЕ.60 «Задолженность по приобретению в у.е.» — служит для хранения информации о временных разницах в оценке задолженности в условных единицах перед поставщиками и подрядчиками;

· УЕ.62 «Задолженность по реализации в у.е.» — служит для хранения информации о временных разницах в оценке задолженности в условных единицах покупателей и заказчиков.

Проводки по счету формируются автоматически при проведении документов с видом учета ВР (временные разницы). Счета используются только в случае применения организацией ПБУ 18/02.

Если учет в информационной базе начинает вестись с 01.01.2007 г., следует ввести в обычном порядке остатки по балансовым счетам расчетов в условных единицах по данным годовом отчетности 2006 года. Вступительная переоценка расчетов в условных единицах и формирование начальных остатков по счету УЕ при этом производится документом «Закрытие месяца». Его необходимо провести после ввода всех остатков по расчетам в у.е. датой 31.12.2006 с операцией «Переоценка расчетов в условных единицах на 01.01.2007».

В случае, когда учет начинает вестись с более поздней даты, потребуется, во-первых, ввести остатки по расчетам в условных единицах по балансовым счетам — с учетом всех проведенных до даты начала учета переоценок, и, во-вторых, ввести остатки задолженностей по расчетам в условных единицах без учета переоценок на забалансовый счет УЕ. Для автоматического формирования всех необходимых проводок рекомендуется использовать документ «Ввод начальных остатков НДС».

При использовании договоров с комиссионером с расчетами в условных единицах следует учитывать, что переоценка остатков, проводимая документом «Закрытие месяца» по таким договорам, обслуживает только ситуацию, когда задолженность комиссионера за проданный товар учитывается на субсчетах счета 62, а задолженность организации перед комиссионером по комиссионному вознаграждению учитывается на субсчетах счета 60. Рекомендуется вести взаиморасчеты с комиссионером по договорам в условных единицах на указанных счетах.

Корректировка задолженности

Для корректировки взаиморасчетов с контрагентами предназначен документ «Корректировка долга» (меню «Покупка» («Продажа») — «Взаиморасчеты» — «Корректировка долга»).

В данном документе предусмотрены следующие виды операции:

· Проведение взаимозачета;

· Перенос задолженности;

· Списание задолженности.

Вид операции «Списание задолженности» используется для списания долга в случае признания его безнадежным, а также в случаях, когда погашение задолженности производится не денежными средствами.

Вид операции «Перенос задолженности» используется для перерегистрации задолженности с одного контрагента для другого или с одного договора контрагента на другой.

Вид операции «Проведение взаимозачета» используется для взаимного погашения дебиторской и кредиторской задолженности одного или двух контрагентов.

Взаимозачет

В соответствии со статьями 410—412 Гражданского кодекса РФ обязательство прекращается полностью или частично зачетом встречного однородного требования, если такой зачет не противоречит законодательству.

На практике могут встретиться случаи не только простых двусторонних зачетов (когда требования существуют только между двумя организациями, например, если по одному договору первая организация приобрела у второй оборудование, а по другому договору продала этой организации товар), но и сложных многосторонних.

Для организации отражение многостороннего взаимозачета приводит к возникновению в бухгалтерском учете записей по счетам расчетов, где в качестве контрагентов указывается не одна, а две стороны.

Флажок «Использовать вспомогательный счет» формы документа «Корректировка долга» определяет методику отражения в учете операций по зачету взаимных требований. Если он установлен, то в документе отображается специальная закладка «Вспомогательный счет», где можно указать, на какой счет и какие объекты аналитического учета следует списывать дебиторскую и кредиторскую задолженность при проведении документа («буферный» счет; обычно в таком качестве выступает счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами»). Если флажок не установлен, то при проведении документа проводки будут формироваться без использования вспомогательных счетов с возможным дроблением сумм, указанных в табличной части документа.

Взаимозачет может проводиться в рублях или в иностранной валюте. Если взаимозачет производится в рублях, то для зачета могут использоваться задолженности по договорам в рублях и в условных единицах (с любой валютой расчетов). Если взаимозачет производится в иностранной валюте, то для зачета могут использоваться задолженности по договорам в указанной валюте и в условных единицах, валюта ведения расчетов по которым соответствует указанной валюте.

Под табличной частью документа показывается справочная информация об итоговых суммах дебиторской и кредиторской задолженности, отраженной в табличной части документа. Для проведения зачета взаимных требований необходимо, чтобы эти суммы были равны, в этом случае в правом нижнем угле документа появляется надпись «ВЗАИМОЗАЧЕТ». Если взаимозачет производится в рублях, то сравнение проводится по рублевой сумме взаимозачета. Если же зачет производится в иностранной валюте, то задолженность сравнивается по валютной сумме.

В одном документе может быть введено несколько строк по различным договорам, оформленным с контрагентом. Суммы вводятся в той валюте, которая определена, как валюта взаиморасчетов по договору с контрагентом.

С помощью кнопки «Заполнить» можно автоматически заполнить табличную часть документа всеми договорами, по которым есть остатки взаиморасчетов с контрагентом. При этом суммы в документе подбираются таким образом, чтобы после проведения документа остаток долга контрагента по договору стал нулевым.

Списание задолженности

Режим «Списание задолженности» задается путем выбора соответствующего вида операции «Списание задолженности» и предназначен для отражения одноименной операции в бухгалтерском и в налоговом учете.

В режиме списания задолженности в документе отображается закладка «Счета учета» для указания счетов списания дебиторской и кредиторской задолженности для бухгалтерского и налогового учета, на которых будут учитываться доходы и расходы от списания задолженности. В качестве счетов списания задолженности рекомендуется устанавливать соответствующие субсчета счета 91 «Прочие доходы и расходы».

Документом может быть списана одновременно как кредиторская, так и дебиторская задолженность. Для разделения вида задолженности в документе используются соответствующие закладки.

При списании задолженности отдельно указывается размер суммы, подлежащей списанию для целей налогового учета по налогу на прибыль: эта сумма будет равна величине внереализационного дохода или расхода, признаваемого в налоговом учете. Значение реквизита может отличаться от суммы списываемой по бухгалтерскому учету задолженности в меньшую сторону в случае, если хотя бы часть задолженности возникла в связи с деятельностью, переведенной на уплату единого налога на вмененный доход.

Сумма налога на добавленную стоимость, приходящаяся на списываемую кредиторскую задолженность, будет рассчитана автоматически при проведении документа.

Однако автоматическое заполнение не может обеспечить получение полных и достоверных данных о суммах дебиторской или кредиторской задолженности, подлежащих списанию, поскольку в информационной базе не имеется полной информации для автоматического принятия решения о списании задолженности (например, не хранятся сведения об исключении кредитора из государственного реестра организаций, поскольку они сами по себе носят нефинансовый характер). Поэтому перед проведением документа при необходимости должны быть внесены исправления.

Перенос дебиторской и кредиторской задолженности

При выборе соответствующего вида операции, с помощью документа «Корректировка долга» можно выполнить перенос дебиторской или кредиторской задолженности на другие счета учета и/или объекты аналитического учета (контрагент, договор).

В случае если контрагент, с которого списывается задолженность, совпадает с контрагентом, на которого она переносится, такая операция считается «технической корректировкой», для целей учета НДС задолженность в этом случае не считается погашенной.

Если в информационной базе на счетах учета расчетов с контрагентами ведется аналитический учет по документам расчетов, то в качестве документа расчетов на новом счете учета задолженности указывается тот документ, задолженность по которому перенесена на новый счет (договор). Если контрагенты не совпадают — задолженность считается погашенной, в качестве документа расчетов указывается сам документ «Корректировка долга».

Сверка расчетов с контрагентами

Для проведения сверки расчетов с контрагентами предназначен документ «Акт сверки взаиморасчетов» (меню «Покупка» («Продажа») — «Взаиморасчеты» — «Акт сверки взаиморасчетов»).

Сверка может быть проведена как по состоянию расчетов с контрагентом сразу по всем договорам, так и по отдельно взятому договору. Сверку расчетов можно производить в иностранной валюте и в рублях.

Табличные части документа на закладках «По данным организации» и «По данным контрагента» могут быть заполнены автоматически.

При автоматическом заполнении табличной части «По данным организации», производится анализ движения по счетам бухгалтерского учета, которые указываются на закладке «Счета учета расчетов», за указанный в документе период.

Если в документе указано, что сверка производится в рублях, то при автоматическом заполнении в табличную часть «По данным организации» попадают все операции расчетов вне зависимости от того, какая валюта расчетов установлена в договоре. Если же сверка производится в иностранной валюте, то табличная часть заполняется только расчетами, произведенными в выбранной валюте (по договорам в иностранной валюте и в условных единицах).

В табличной части «По данным организации» фиксируются внесенные в информационную базу документы, которые повлияли на состояние расчетов с контрагентами. Таким образом, при проведении сверки можно непосредственно из документа посмотреть, за счет чего сформировалась каждая из строк изменения задолженности. Кроме ссылки на документ, повлиявший на расчеты с контрагентами, построчно заполняются краткие сведения, которые будут отражены в печатной форме акта сверки.

Табличная часть «По данным контрагента» может быть заполнена автоматически на основании данных организации, а может быть заполнена вручную.

Расхождение в суммах между данными организации и данными контрагента отображаются в специальном поле.

Информация о представителе организации и представителе контрагента, с которым производится сверка расчетов, указывается на закладке «Дополнительно» в соответствующих реквизитах.

После проведения сверки расчетов информацию можно защитить от случайных изменений, установив флажок «Сверка согласована». После установки этого флажка все реквизиты документа, кроме информации о представителях сторон, будут защищены от изменений.

Документ «Акт сверки взаиморасчетов» не формирует проводок, но может быть использован для распечатывания бумажной формы.

Инвентаризация расчетов с контрагентами

Для проведения инвентаризации взаиморасчетов с контрагентами предназначен документ «Инвентаризация расчетов с контрагентами» (меню «Покупка» («Продажа») — «Взаиморасчеты» — «Инвентаризация расчетов с контрагентами»).

С помощью документа «Инвентаризация расчетов с контрагентами» может быть проинвентаризирована дебиторская и кредиторская задолженность организации. Данные о задолженностях заполняются на соответствующих закладках документа.

Документ можно автоматически заполнить информацией о дебиторской и кредиторской задолженности с помощью кнопки «Заполнить». При этом будут проанализированы остатки на счетах учета расчетов с контрагентами, указанных на закладке «Счета расчетов». По умолчанию на закладке указаны все счета бухгалтерского учета расчета с контрагентами.

На закладке «Дополнительно» заполняется информация об основании, датах и причине проведения инвентаризации, а также членах инвентаризационной комиссии.

Эти данные автоматически подставляются в унифицированные формы ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» и ИНВ-22 «Приказ о проведении инвентаризации», которые можно распечатать из документа с помощью кнопки «Печать».

Счет 60 в расчетах по авансам: примеры в «1С»

Ольга Толоконникова, старший бухгалтер-консультант компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», октябрь 2019 г.

Согласно действующему Приказу Минфина №94н, закупки товара, работ или услуг компании следует отражать на специальном активно-пассивном счете 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов. Однако при взаиморасчетах с поставщиками, ввиду большого документооборота и наличия авансов, а также постоплат, нередки случаи некорректного формирования проводок, что препятствует правильному зачету задолженности, в том числе и в учетных программах.

Рассмотрим типовые примеры расчетов с поставщиками по авансам, а также проверки взаиморасчетов с контрагентами на примере программы «1С:Бухгалтерия 8», ред. 3.0.

В случае перечисления аванса поставщику в базе оформляется документ «Списание с расчетного счета» с видом операции «Оплата поставщику». Хозяйственная операция сама по себе несложная, однако некоторые пользователи сталкиваются с неверной корреспонденцией счетов в информационной базе, из-за чего возникают ошибки в последующем зачете аванса.

Важно учесть тот факт, что расчеты по авансам с поставщиками учитываются на счете 60.02 «Расчеты по авансам выданным», соответственно, счет дебета при проведении документа выбирается программой автоматически, так как перед поставщиком по выбранному договору задолженность на момент проведения документа отсутствует. При отражении данной операции программа образует корреспонденцию счета 60.02 «Расчеты по авансам выданным» со счетом 51 «Расчетные счета».

В дальнейшем, например, при оформлении документа «Поступление товаров и услуг», аванс будет зачтен (Дт 60.01 Кт 60.02 – зачет аванса поставщику).

Пользователю также нужно учитывать тот факт, что зачет аванса производится в соответствии с одним из трех способов, указанным в документе «Поступление товаров и услуг»: автоматически, по документу либо не зачитывается вообще.

В случае если пользователь устанавливает способ зачета аванса «Автоматически», то программой анализируются остатки авансов по указанному в документе договору и произведется зачет сумм авансов в порядке их оплаты. Зачет авансов будет производиться последовательно по каждому документу оплаты, начиная с самого раннего. Этот вариант наиболее удобен при работе с большим количеством оплат и поставок.

При установке способа «По документу» следует дополнительно указать конкретный документ оплаты, по которому следует произвести зачет аванса. В этом случае аванс будет зачтен по указанному документу. Авансы по другим документам зачитываться не будут. Такой вариант подходит, если организация ведет расчеты по конкретному документу поставки.

И, наконец, при выборе способа «Не зачитывать» программой не будет производиться анализ и зачет авансов по договору ни при каких условиях. Такой вариант может рассматриваться, если аванс будет направлен на оплату других сделок. Зачет такого аванса может в дальнейшем производиться документом «Корректировка долга» через раздел «Покупки» – «Корректировка долга» с видом операции «Зачет авансов». В поле «Зачесть аванс» выбираем значение «Поставщику», а в поле «В счет задолженности» необходимо выбрать «Нашей организации перед поставщиком» или «Нашей организации перед третьим лицом».

Состояние взаимных расчетов между сторонами можно проверить «Актом сверки взаиморасчетов». До его формирования можно проверить сальдо и обороты по расчетам с поставщиком. В этом случае можно воспользоваться отчетом «Оборотно-сальдовая ведомость» по счету 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов, который можно открыть из раздела «Отчеты».

Документ «Акт сверки расчетов с контрагентом» создаем в разделе «Покупки» – блок «Расчеты с контрагентами» – «Акты сверки расчетов».