Содержание

- Что такое агентирование

- Примеры агентирования

- Гаагская конвенция об агентировании

- Агентский договор в делах об искусственном дроблении бизнеса. Неожиданные выводы и разоблачения

- Традиционная налоговая схема недобросовестного использования конструкции упрощенно выглядит так:

- приведем 6 проигранных в суде ситуаций c доказательствами искусственного дробления:

- Банковская гарантия: гарант, принципал, бенефициар

- Ответственность сторон перед гарантом

- Кто такой контрагент с точки зрения бухгалтерии

- Заключение договоров с контрагентом

- Учет расчетов с контрагентами в бухгалтерии

Правовые особенности агентских договоров установлены главой 52 ГК РФ.

Определение агентского договора дает статья 1005 ГК РФ:

«1. По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала».

Исходя из определения:

Сторонами по агентскому договору выступают агент (исполнитель) и принципал (заказчик) .

📌 Реклама Отключить

По агентскому договору агент обязуется за вознаграждение совершать по поручению принципала юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

В зависимости от того, как заключен агентский договор, различаются права и обязанности каждой из сторон договора.

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

В данном случае к отношениям, вытекающим из агентского договора применимы правила главы 51 «Комиссия» ГК РФ, то есть правила договора комиссии.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

📌 Реклама Отключить

В данном случае, применимы правила главы 49 «Договор поручения» ГК РФ. Следует иметь в виду, что если агентское соглашение реализовано по схеме договора поручения, то к нему, так же как и к договору поручения, применяются общие нормы о представительстве, установленные главой 10 «Представительство. Доверенность» ГК РФ.

То есть, агентский договор представляет собой форму посреднического договора, который включает в себя элементы договора поручения и комиссионного договора.

В рамках одного договора на агента могут быть возложены разного характера поручения: одни он исполняет, выступая от своего имени, другие — от имени своего принципала.

Принципал уплачивает агенту вознаграждение в размере и в порядке, определенном в агентском договоре. Это положение устанавливается статьей 1006 ГК РФ:

«Принципал обязан уплатить агенту вознаграждение в размере и в порядке, установленном в агентском договоре.

📌 Реклама Отключить

Если в агентском договоре размер агентского вознаграждения не предусмотрен и он не может быть определен исходя из условий договора, вознаграждение подлежит уплате в размере, определяемом в соответствии с пунктом 3 статьи 424 настоящего Кодекса.

При отсутствии в договоре условий о порядке уплаты агентского вознаграждения принципал обязан уплачивать вознаграждение в течение недели с момента представления ему агентом отчета за прошедший период, если из существа договора или обычаев делового оборота не вытекает иной порядок уплаты вознаграждения».

Агентский договор, так же как и договор комиссии, предполагается возмездным. Вне зависимости от того, выступает агент от имени принципала или от своего имени, принципал обязан уплатить вознаграждение, даже если положение об оплате упущено в договоре.

📌 Реклама Отключить

Агентский договор может ограничивать права принципала и агента. Такое положение закреплено в статье 1007 ГК РФ:

«1. Агентским договором может быть предусмотрено обязательство принципала не заключать аналогичных агентских договоров с другими агентами, действующими на определенной в договоре территории, либо воздерживаться от осуществления на этой территории самостоятельной деятельности, аналогичной деятельности, составляющей предмет агентского договора.

2. Агентским договором может быть предусмотрено обязательство агента не заключать с другими принципалами аналогичных агентских договоров, которые должны исполняться на территории, полностью или частично совпадающей с территорией, указанной в договоре.

3. Условия агентского договора, в силу которых агент вправе продавать товары, выполнять работы или оказывать услуги исключительно определенной категории покупателей (заказчиков) либо исключительно покупателям (заказчикам), имеющим место нахождения или место жительства на определенной в договоре территории, являются ничтожными».

📌 Реклама Отключить

Проведем сравнение с договором комиссии. Договор комиссии может быть заключен на определенный срок или без указания срока его действия, с указанием или без указания территории его исполнения. Он может содержать или не содержать обязательство комитента не предоставлять третьим лицам права совершать в его интересах и за его счет сделки, совершение которых поручено комиссионеру. Условия относительно ассортимента товаров, являющихся предметом комиссии, могут оговариваться, а могут и не оговариваться. В данном отношении агентский договор аналогичен договору комиссии.

Подобные ограничения в рамках договора поручения невозможны.

Если по договору поручения поверенный не может перепоручить исполнение поручения, то в рамках агентского договора агент (даже если он выступает от имени принципала) может передать часть своих обязанностей субагенту, если это не будет противоречить пункту 2 статьи 1009 ГК РФ, в соответствие с которым субагент может действовать от имени принципала на общих условиях передоверия.

📌 Реклама Отключить

Пункт 2 статьи 1009 ГК РФ:

«Субагент не вправе заключать с третьими лицами сделки от имени лица, являющегося принципалом по агентскому договору, за исключением случаев, когда в соответствии с пунктом 1 статьи 187 настоящего Кодекса субагент может действовать на основе передоверия. Порядок и последствия такого передоверия определяются по правилам, предусмотренным статьей 976 настоящего Кодекса».

Это означает, что субагенту должна быть выдана нотариально удостоверенная доверенность. Однако в данном случае спорным становится вопрос о возможности многократного передоверия.

Аналогично правилам о договоре комиссии, агент обязан во всех случаях представлять отчеты принципалу, на это указывает статья 1008 ГК РФ:

«1.В ходе исполнения агентского договора агент обязан представлять принципалу отчеты в порядке и в сроки, которые предусмотрены договором. При отсутствии в договоре соответствующих условий отчеты представляются агентом по мере исполнения им договора либо по окончании действия договора.

📌 Реклама Отключить

2. Если агентским договором не предусмотрено иное, к отчету агента должны быть приложены необходимые доказательства расходов, произведенных агентом за счет принципала.

3. Принципал, имеющий возражения по отчету агента, должен сообщить о них агенту в течение тридцати дней со дня получения отчета, если соглашением сторон не установлен иной срок. В противном случае отчет считается принятым принципалом».

В этом же заключается отличие агентского договора от договора поручения, когда, в зависимости от характера поручения, может отсутствовать необходимость представлять отчет доверителю.

Если посредническим договором не предусмотрены сроки представления отчетов, то комиссионер должен представить отчет по исполнении поручения, а агент — по мере исполнения им договора либо по окончании действия договора.

📌 Реклама Отключить

В остальном, к агентским договорам применяются правила главы 49 «Договор поручения» или главы 51 «Комиссия» ГК РФ, в зависимости от вида агентского договора.

Таким образом, мы рассмотрели договоры, действуя в рамках которых, хозяйствующие субъекты могут осуществлять посредническую деятельность. Из всего предложенного читателю материала, становится ясно, что посредническая деятельность достаточно сложна с точки зрения гражданского, бухгалтерского и налогового законодательства. И на сегодняшний день многие вопросы, связанные с посреднической деятельностью, остаются нормативно не урегулированными. Например, если сравнивать все договора посредничества: комиссии, поручения и агентский договор, то можно сделать вывод, что наиболее законодательно прописан из всех перечисленных договоров — договор комиссии. Налогоплательщикам следует иметь в виду, что, позволяя комитенту и комиссионеру самостоятельно определять сроки предоставления отчета, Гражданский Кодекс в отношении договора поручения предусматривает иные нормы предоставления отчета. Так согласно статье 975 ГК РФ:

📌 Реклама Отключить

«Доверитель обязан без промедления принять от поверенного все исполненное им в соответствии с договором поручения».

То есть, поверенный обязан без промедления сразу же по исполнении договора поручения представить доверителю отчет (с приложением оправдательных документов, если это требуется по условиям договора). Таким образом, ГК РФ не оставляет права сторонам, работающим по договору поручения, решать вопрос о предоставлении отчета самостоятельно. Следовательно, доверителю для того, чтобы правильно отразить в учете выручку от реализации товаров (работ, услуг, имущественных прав) никакого дополнительного извещения от поверенного не требуется.

Если же стороны, работающие по договору поручения, все же устанавливают самостоятельно такие сроки, нарушая тем самым гражданское законодательство, то в этом случае, в целях исчисления налога на прибыль им придется воспользоваться нормами, предусмотренными для договора комиссии.

📌 Реклама Отключить

Еще сложнее решается вопрос о дате реализации в отношении агентского договора. Согласно статье 1008 ГК РФ гражданское законодательство предоставляет право сторонам, работающим в рамках договора агента, решать вопрос о порядке и сроках предоставления принципалу отчета:

«1. В ходе исполнения агентского договора агент обязан представлять принципалу отчеты в порядке и в сроки, которые предусмотрены договором. При отсутствии в договоре соответствующих условий отчеты представляются агентом по мере исполнения им договора либо по окончании действия договора».

В то же время налоговое законодательство не определяет специальных сроков предоставления агентом отчета или какого-либо извещения принципала о дате реализации товаров (работ, услуг, имущественных прав). В отсутствии специальных норм, принципалы будут вынуждены руководствоваться общей нормой предусматривающей, что датой получения дохода для целей налогообложения будет признан день реализации этих товаров (работ, услуг, имущественных прав), то есть день перехода прав собственности.

Тема сегодняшней публикации – агентирование. Мы рассмотрим не только классическое изложение концепции агентирования, но и вспомним одну замечательную международную конвенцию, регулирующую интересующие нас вопросы.

Начнем с поиска доктринального ответа на вопрос, что такое агентирование, а следом разберем и другие вытекающие из него вопросы.

Что такое агентирование

В торговой практике принято в равной степени допустимое словоупотребление терминов «агентирование» и «агентское обслуживание».

![]()

Фото 1. Агентирование наиболее распространено в судоходстве

Оба термина означают суть одно и то же.

С объективной стороны агентирование (агентское обслуживание) предполагает оказание на возмездной основе одним лицом, именуемым агентом, другому лицу, именуемому принципалом, некоторых услуг по поручению третьего лица, именуемого доверителем-принципалом, в его интересах, от его имени и за его счет.

Юридической основой взаимоотношений между агентом и принципалом выступает агентский договор (или – агентское соглашение).

Именно агентским договором и определяются порядок, характер, условия и объем агентирования.

Примеры агентирования

Наиболее широко агентирование распространено в судоходстве и внешнеторговой деятельности.

Это самостоятельный вид хозяйственной деятельности.

![]()

Фото 2. Агенты в рамках агентского договора выполняют широкий круг обязанностей

Примерами агентирования могут, например, служить следующие виды обслуживания, осуществляемых обычно по поручению судовладельцев:

- ускорение процесса погрузки-выгрузки судна;

- выполнение портовых, санитарных, карантинных, таможенных и прочих формальностей, касающихся пропуска и захода судна в порт;

- обеспечение грузовых операций судна;

- оформление различных типов документов (актов, манифестов, коносаментов, таймшитов, сопроводительных писем и других);

- обеспечение буксировки, при необходимости – наем лоцмана;

- информирование капитана судна и/или судовладельца о местных торговых обычаях и правилах, ходе погрузочно-разгрузочных работ и других существенных обстоятельствах, связанных с пребыванием судна в порту;

- обеспечение судна водой, материалам, продовольствием, топливом.

Агентирование способствует быстрейшему оборачиванию судов в порту, сокращая сроки их обслуживания и повышая эффективность их эксплуатации.

На судовладельце лежит обязанность по возмещению агенту расходов, связанных с выполнением обозначенных функций.

Отдельно оговаривается размер агентского вознаграждения, исчисляемого по особым правилам, действующим в порту пребывания судна.

Применительно к сфере торговли агентирование может включать в себя заключение определенного числа сделок купли-продажи в заранее оговоренных временных рамках и в привязке к конкретной территории.

Гаагская конвенция об агентировании

Правильное название интересующего нас документа — Конвенция о праве, применимом к агентским соглашениям (далее – Конвенция).

Заключена в Гааге 14 марта 1978 г., а вступила в силу с 1 мая 1992 г.

Участвуют Аргентина, Нидерланды, Португалия и Франция.

Как и всякий коллизионный международный договор, данный документ решает вопрос о праве, подлежащем применению в определенной сфере отношений.

![]()

Фото 3. Гаагская конвенция об агентировании должна способствовать развитию этого института

Агентирование отличается тем, что предполагает установление связанных с ним отношении двух типов — так называемых внутренних (то есть отношений между принципалом и агентом) и внешних (то есть отношений агента к третьим лицам, с которыми тот совершил сделки по поручению и (или) на счет принципала).

Вопрос о составе и пределах полномочий агента может решаться по-разному для целей внутренних и внешних отношений с его участием.

Сообразно этому очевидному соображению и спланирована Конвенция:

Общие правила тут таковы. Вопрос о праве, применимом к полномочиям агента, для цепей внутренних отношений обсуждается по праву, избранному сторонами (ст. 5), либо (если оно не избрано) — правом страны-домициля (то есть коммерческого предприятия или места жительства) агента (ч. 1 ст. 6).

Что же касается отношений внешних, то тут — коль скоро идет речь об интересах неопределенного круга третьих лиц — уже не может быть и речи о праве, избранном сторонами (принципалом и агентом).

Здесь вступают в силу императивные коллизионные привязки: по общему правилу — к праву страны, в которой агент во время совершения соответствующего действия имеет коммерческое предприятие (ч. 1 ст. 11), то есть привязка к личному закону агента, а в определенных случаях (перечислены в ч. 2 ст. 11) — к праву места совершения агентом юридического действия, то есть к территориальному закону.

Рассмотренные нормы — это именно общие правила. Они знают целый ряд исключений, а их применение обставлено определенными условиями и границами.

Конвенция не находит широкой поддержки ввиду сложности с пониманием и практической реализацией отдельных норм.

Пользователю конвенции необходимо не просто ознакомиться с содержанием ее основных подходов, но и затратить усилия для определения соотношения отдельных ее правил. Вряд ли при таких условиях возможно говорить о достижении целей унификации.

Полезное видео о составлении агентских договоров:

Агентский договор в делах об искусственном дроблении бизнеса. Неожиданные выводы и разоблачения

Источник: Центр структурирования бизнеса и налоговой безопасности taxCOACH

Агентский договор в связке со специальными режимами налогообложения — один из самых распространённых инструментов налоговой оптимизации. Своей популярностью обязан не только кажущейся простоте, но и регулярным маркетинговым усилиям налоговых «кудесников». Термин «агентская схема» и его разновидность «обратная агентская схема» прочно заняли место не только в головах предпринимателей, консультантов и бухгалтеров, но и в арбитражной практике.

Мы проанализировали 300 дел по искусственному дроблению за 2017-2019 год (охват анализа составил 95% по всей России). Агентский договор упоминается в них как элемент «построения схемы» более, чем в 10% случаев.

Напомним, агентский договор может опосредовать собой две модели взаимодействия: модель комиссии и модель поручения, более подробно мы писали об особенностях их применения в этой статье.

По модели комиссии заинтересованное лицо (принципал, комитент) даёт поручение другой стороне (агенту, комиссионеру) на совершение сделок от имени комиссионера, но в интересах и за счёт заинтересованного лица. То есть заинтересованное лицо как бы скрывается за «спиной» комиссионера. Хотя комитент и может быть упомянут в договоре, заключаемом комиссионером, права, обязанности и ответственность перед третьими лицами возникают у последнего.

В модели поручения агент действует от имени принципала, в его интересах и за его счёт. По сути агент действует на основании доверенности и все сделки заключаются от имени заинтересованного лица. Следовательно, все права и обязанности по заключаемым сделкам возникают у принципала.

Перечисленные особенности при правильном использовании могут обеспечить очевидные преимущества агентского договора как в отношении функции сбыта (особенно территориально-обособленного), так и в отношении функции закупа:

-

распределение зон (территорий) ответственности при организации продаж и/ или закупа;

-

оптимизация управленческих процессов взаимодействия с поставщикам и/или покупателями;

-

максимально возможный охват рынка (территорий) бизнесом через развитие сети партнёров-агентов.

А в качестве приятного «побочного эффекта»:

-

уменьшение размера выручки агента и, как следствие, возможность применения специального налогового режима

Широкое распространение и кажущаяся простота агентского договора при посредничестве «налоговых копперфильдов» и пренебрежения очевидным табу — заключения сделки исключительно в целях налоговой экономии — уводит налогоплательщиков в налоговый спор.

По мнению ФНССм. Письмо Федеральной налоговой службы РФ от 13 июля 2017 г. № ЕД-4-2/13650@ «О направлении методических рекомендаций по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщика, направленном на неуплату налогов (сборов)»., об искусственности агентского договора свидетельствуют:

-

факты перечисления комиссионером, принявшим товар на реализацию, денежных средств до фактической продажи товара (агент действует за счет принципала и не может его финансировать);

-

включение в договор обязанности агента оплатить товар не позднее определенной даты или условия о перечислении оплаты за товар частями независимо от его реализации. Агент не может быть точно уверен, когда продаст товар, поэтому он не может брать на себя риски принципала и перечислять ему свои денежные средства. Такие условия характерны для договора поставки, но не агентского договора;

-

отсутствие отчетов агента или их несоответствие требованиям закона и/или условиям договора;

-

применение агентских договоров при фактическом отсутствии у агента или комитента трудовых, материальных и иных ресурсов для реального исполнения договора, то есть отсутствие какой-либо реальной финансово-хозяйственной деятельности одной из сторон договора.

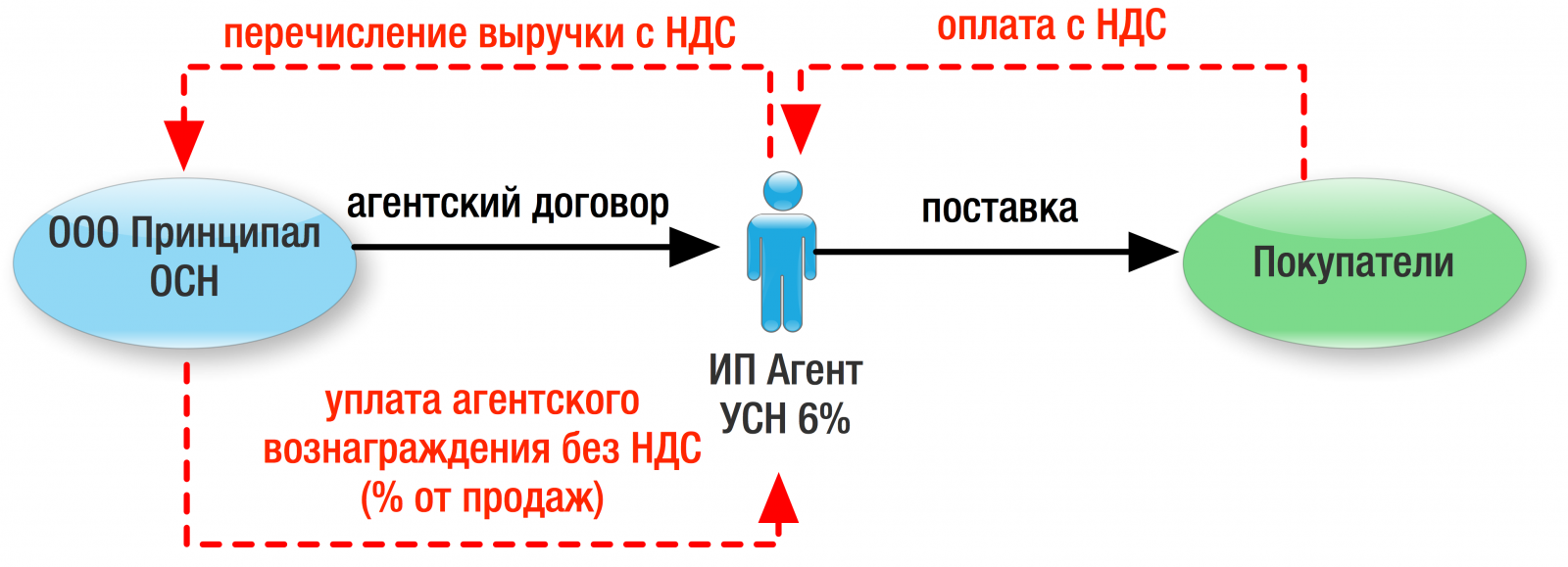

Традиционная налоговая схема недобросовестного использования конструкции упрощенно выглядит так:

Принципал на ОСН реализует товары через подконтрольного ему Агента на УСН, выводя таким образом часть получаемой прибыли в виде уплаты агентского вознаграждения под более низкую ставку налога.

Однако сквозной анализ судебных дел вновь обнаружил несколько неожиданных выводов:

Во-первых, все больше в роли псевдо-агента выступает как раз сам налогоплательщик. Скорее всего, из желания контролировать весь «входящий» поток выручки (агент на продажах) либо ключевые связи с поставщиками (если он агент на закупе).

Во-вторых, подавляющее большинство дел касается использования широко разрекламированной модели «обратного агента».

Чтобы внести немного ясности в умы отечественных предпринимателей,

приведем 6 проигранных в суде ситуаций c доказательствами искусственного дробления:

1. Оптовая компания на ОСН (налогоплательщик) два с половиной года поставляла продукты муниципальным детским садам. Поскольку покупателям в силу своего статуса входной НДС был не нужен, налогоплательщик оформил с двумя подконтрольными компаниями на УСН агентские договоры и перезаключил контракты с садиками на них. Теперь они поставляют продукты муниципальным образованиям, а Оптовая компания эти продукты только закупает у своих поставщиков. Вот он «обратный агент» — налогоплательщик. Экономия очевидна: вся конечная поставка теперь не облагается НДС. Этот налог возникает только с вознаграждения новоиспеченного агента, а основная выручка облагается по ставке упрощенцев.

Налоговый орган подобный креатив, конечно, не оценил.Постановление АС Поволжского округа от 04.10.2018 по делу №А12-34781/2017

Доказательствами схемы послужили:

-

регистрация принципалов по адресу налогоплательщика;

-

историческая взаимозависимость по участникам и руководителям;

-

наличие совместителей у агента и принципалов;

-

свидетельские показания о фактической поставке продуктов одними и теми же лицами, одними и теми же транспортными средствами от имени всех компаний;

-

большая часть выручки принципалов в итоге «оседала» у агента в виде перечислений на закуп товара.

2. ИП на ОСН помимо собственных продаж продуктов, также выступала агентом на закупе для нескольких ИП на УСН, в том числе своего супруга. Аналогично в этой ситуации выручка от конечной реализации через подконтрольных субъектов подлежала обложению по более низкой ставке принципалов. Налоговые органы установили выдачу принципалами доверенностей налогоплательщику на представление их интересов в банке, а также единый IP-адрес, с которого шло управление банковскими счетами всех субъектов. В дополнение один из принципалов прямо заявил, что за регистрацию ИП он получает 5000 руб. в месяц от «псевдо-агента».Постановление АС Поволжского округа от 24.01.2019 по делу №А12-1656/2018

3. Общество-налогоплательщик изготавливало и продавало мясные и рыбные консервы, применяя УСН. Однако на протяжении долгого периода времени всё это оно делало не в своих интересах, а как агент ряда компаний. В функции агента входило: закуп сырья, производство продукции и ее отгрузка конечным покупателям. При этом даже товарные знаки реализуемой продукции были также зарегистрированы на агента. Налоговая установила у принципалов классические признаки фирм-однодневок (учредительство лица в 596 организациях, исключение из ЕГРЮЛ как недействующего лица, прекращение деятельности присоединением, выполнение подписи неустановленным лицом и т.п.) и вменила агенту всю выручку группы.Постановление АС Северо-Западного округа от 06.02.2019 по делу №А21-8557/2017

Более «классические» примеры необоснованного использования агента, выявленные налоговым органом:

4. Закуп хоз.товаров велся от лица трех компаний, отгружающих далее продукцию по оптовому направлению через ООО «Агент», а в розницу — через поставку ИП Собственник на ЕНВД.

Налоговая вменила всю деятельность одной из закупочных компаний, доказав:

-

взаимозависимость всех субъектов;

-

закуп товаров у одних и тех же поставщиков и их реализация через одного агента;

-

совпадение юридических адресов субъектов группы с фактическим адресом деятельности налогоплательщика;

-

миграцию сотрудников между компаниями группы;

-

совпадение телефонных номеров и адресов электронной почты;

-

единое управление расчетными счетами;

-

наличие зависшей кредиторской задолженности в значительном объеме перед агентом, которую он даже не пытался взыскать, что «не характерно для организаций, ведущих независимую хозяйственную деятельность и не оказывающих влияния на принимаемые хозяйственные решения друг друга» и т.п.

Вообще отсутствие финансовой дисциплины — один из частых признаков искусственности отношений в группе при реализации любых договорных конструкций.

5. Взаимозависимый с налогоплательщиком ИП-комиссионер на продажах (один из бенефициаров бизнеса, поскольку к сторонним агентам доверия нет, а так в моменте безопаснее, думают собственники) задерживает перечисление выручки ряду принципалов, чтобы они не превысили лимиты по УСН.Постановление АС Западно-Сибирского округа от 06.03.2018 по делу №А46-16687/2016 Что, опять же, несвойственно нормальным хозяйственным отношениям.

Интересно, что в подавляющем большинстве судебных дел использование агентского договора имеет какие-то гротескные черты. Что ни кейс — то доведенная до абсурда ситуация. Суд и налоговая даже не вспоминают про надлежащее оформление отчетов и т.п. И так достаточно признаков «схемы». Одновременно это вселяет уверенность, что случаи разумного применения конструкции потому в судебной практике и отсутствуют, что в действительности вопросов особых не вызывают. До судов доходят только экстравагантные реализации:

6. ООО-собственник недвижимости на УСН часть активов сдало в аренду взаимозависимой компании, при этом заключив с ней агентский договор на представление ее интересов со сторонними субарендаторами. Искало этих субарендаторов, собирало с них на свои счета арендные платежи и т.п. Очевидно, что никакой деловой цели в подобных отношениях, кроме как разделить фактически выручку между несколькими лицами по УСН — нет.

По сути, все претензии к налогоплательщику сводятся к отсутствию у его контрагентов самостоятельности (независимости от него) и самодостаточности (могут и без него сами работать), а также к отсутствию деловой цели отношений (наличие любой иной цели сделки, нежели получение налоговой экономии). Это краеугольные камни в защите от любых претензий в искусственном дроблении. И если они есть — то взаимозависимость, пересечение по сторонним контрагентам, единое управление и т.п. уже не так страшны:

ИП принципал передавал ГСМ на реализацию обществу, в котором у него была доля в 19%. Имелось совпадение телефонов и адресов контактных лиц, бухгалтерское обслуживание велось одним и тем же лицом, а вознаграждение агента в 1,5-2 раза отличалось от стоимости услуг другим лицам. Однако суды поддержали налогоплательщика-агента, которому налоговый орган пытался вменить всю выручку принципала. Аргументами защиты стало: наличие сторонних независимых принципалов у налогоплательщика. Самостоятельный закуп ГСМ принципалом у лиц, с которыми налогоплательщик никогда не имел хозяйственных отношений.Постановление АС Уральского округа от 21 ноября 2018 г. по делу № А76-34350/2017

Работая по агентской модели, необходимо также помнить о:

-

соблюдении финансовой дисциплины между контрагентами: отсутствие зависших задолженностей, авансирования принципала, необычных форм расчетов;

-

тщательном оформлении первичной документации, опосредующей отношения (отчеты агента, перевыставление счетов-фактур и т.п.);

-

экономической целесообразности и добросовестности в отношениях сторон: минимальное вознаграждение агента на закупе может объясняться его встречной выгодой в аккумулировании дополнительных объемов поставки по более низкой цене, а максимальное вознаграждение агента на сбыте — обеспечением стабильной реализации дополнительных объемов продукции принципала и т.п.

Оформляя банковскую гарантию, финансовая организация обязуется компенсировать неисполненное обязательство денежной суммой. Наличие такого документа минимизирует риск хозяйствующего субъекта, в пользу которого он выдается. Принципал и бенефициар в банковской гарантии – участники сделки, обеспеченной обязательством банка выплатить деньги пострадавшей стороне, если наступит гарантийный случай. Они имеют определенные права и обязанности в отношении друг друга, а также в отношении банка, согласившегося гарантировать исполнение договора одной из сторон.

Банковская гарантия: гарант, принципал, бенефициар

В обеспечении сделки банковской гарантией (сокращенно – БГ) участвуют три субъекта:

-

гарант – тот, кто выдает гарантийный документ;

-

бенефициар – который получит денежное возмещение, если контрагент не выполнит свои обязательства;

-

принципал – лицо, чье обязательство по основному договору обеспечивает БГ.

Закон разрешает выступать в роли гаранта банкам и другим кредитным организациям (п.3 368 ст. Гражданского кодекса РФ). Этим БГ отличается от независимой гарантии, которую вправе выдавать любые коммерческие организации.

Выбор банка зависит от того, какое обязательство обеспечивается банковской гарантией. Если оно касается уплаты налога в установленный срок (ст. 74.1 Налогового кодекса РФ), или участия в госзакупках (ст. 45 закона № 44-ФЗ от 05.04.2013 о контрактной системе в сфере закупок для муниципальных и государственных нужд), БГ вправе выдавать только банки, включенные в специальные списки Минфина РФ. Перечни таких финансовых организаций регулярно публикуются на официальном сайте ведомства.

Читайте также: Реестр банков, выдающих банковские гарантии

Бенефициар – это кто в банковской гарантии?

Бенефициар – лицо, интересы которого защищает БГ. Он получит от банка денежную сумму, если партнер нарушит условия сделки, например, не оплатит приобретенные товары, своевременно не вернет долг или не устранит дефекты произведенных работ в оговоренный срок. Стороны сами решают, какое обязательство обеспечивается БГ.

Нужно учесть, что банк выплачивает бенефициару не сумму, которую обязан вернуть должник, а ту, которая прописана в гарантийном соглашении (ст. 377 Гражданского кодекса РФ). Она может быть больше, меньше или идентична величине долга.

В некоторых случаях бенефициар обязан потребовать БГ от контрагента, в частности, при осуществлении госзакупок. Но банковская гарантия часто оформляется не по требованию закона, а по просьбе кредитора (бенефициара), который хочет «застраховать» себя от недобросовестности партнера, и соглашается участвовать в сделке только при условии предоставления банковской гарантии. Помимо денежной компенсации, которую он сможет получить при срыве сделки, для бенефициара БГ – дополнительное подтверждение надежности партнера. Банк проверяет деятельность и финансовое положение должника, прежде чем стать его гарантом.

Читайте также: Банковская гарантия: образец

Принципал – это кто в банковской гарантии?

Принципал – это должник (поставщик, исполнитель), чье обязательство обеспечивается банковской гарантией. Она выдается банком по его просьбе за определенное вознаграждение. Обычно размер такого вознаграждения банку устанавливается в процентном соотношении от суммы обеспечения (от 1% до 10%). Хотя теперь это не обязательное условие выдачи БГ, так как с 1 июня 2015 ст. 369 Гражданского кодекса РФ, где оно было прописано, утратила свою силу (федеральный закон № 42-ФЗ от 08.03.2015). Но для банков выдача гарантий является выгодным инструментом преумножения капитала, поэтому рассчитывать на бесплатную выдачу БГ принципалу не стоит.

То есть, по договору банковской гарантии принципал – это лицо, за которое, в случае невыполнения им своих обязательств, рассчитается банк-гарант. Он перечислит денежную сумму бенефициару при наступлении обстоятельств, указанных в гарантии. Если гарантия безусловная, банк переведет деньги кредитору (заказчику) по его требованию, без каких-либо условий.

Обязательства принципала по банковской гарантии фиксируются в отдельном соглашении с банком, где, в частности, прописываются:

-

размер вознаграждения, которое он должен выплатить банку;

-

обязанности принципала при наступлении страхового случая;

-

его ответственность перед банком-гарантом при нарушении условий договора, и т.д.

Принципал не вправе в одностороннем порядке менять условия договора с банком после выдачи БГ.

Читайте также: Бухучет банковских гарантий у принципала

Ответственность сторон перед гарантом

Бенефициар возмещает убытки банку, если предъявленное требование о выплате денежной суммы было необоснованным, или подтверждалось недостоверными документами. Если в подобных случаях убытки гаранта погасил принципал, недобросовестный кредитор должен компенсировать ему понесенные расходы (ст. 375.1 Гражданского кодекса РФ).

Ответственность принципала по банковской гарантии установлена ст. 379 ГК РФ. Он обязан вернуть деньги банку, выплаченные бенефициару по гарантии – в соответствии с условиями соглашения.

Добавлено в закладки: 0

Кто такой контрагент? Что это такое простыми словами: определение и описание понятия.

Контрагент – это термин, который означает одну из сторон, которые договариваются при правовых гражданских отношениях. При этом понимается, что стороны друг другу противопоставляются в рамках данных отношений. То есть все обязательства одной стороны имеют взаимно противостоящее или корреспондирующее право другой стороны. Обе стороны в рамках договорных отношений являются контрагентами в отношениях друг с другом. Под данным термином может также пониматься подрядчик, то есть компания, исполняющая определенные типы работ, по согласованию с требованиями заказчика.

Контрагент – это термин, который означает одну из сторон, которые договариваются при правовых гражданских отношениях. При этом понимается, что стороны друг другу противопоставляются в рамках данных отношений. То есть все обязательства одной стороны имеют взаимно противостоящее или корреспондирующее право другой стороны. Обе стороны в рамках договорных отношений являются контрагентами в отношениях друг с другом. Под данным термином может также пониматься подрядчик, то есть компания, исполняющая определенные типы работ, по согласованию с требованиями заказчика.

Контрагент (лат. contrahens – договаривающийся; contra – против + agens – действующий; con-trahere противостоять взаимно) – одна из сторон договора в правовых гражданских отношениях.

Контр – или против проходит из противопоставления одной стороны другой, в договоре каждому обязательству сторон противостоит (корреспондирует) взаимно право другой стороны и наоборот. В правовых гражданских отношениях контрагент – партнер, одна из сторон договора. Как контрагент выступают обе стороны договора в отношении друг к другу.

Каждый партнёр, заключающий контракт, является контрагентом.

Контрагентом могут назвать, к примеру, подрядчика – юридическое или физическое лицо, которое принимает на себя обязательство сделать определённую работу в согласии с заданием заказчика, получив вознаграждение за это.

Рассмотрим детально, что значит контрагент.

Кто такой контрагент с точки зрения бухгалтерии

Что такое контрагент с точки зрения бухгалтерии? Это физическое или юридическое лицо, выступающее одной из сторон сделки. Под  контрагентами понимаются различные лица, предприятия и учреждения, с которыми организация вступает в торговые, финансовые, гражданско-правовые и другого рода отношения. Клиент как непосредственный участник коммерческих операций является центральным элементом в системе планирования материально-товарных отношений и составления прогнозов.

контрагентами понимаются различные лица, предприятия и учреждения, с которыми организация вступает в торговые, финансовые, гражданско-правовые и другого рода отношения. Клиент как непосредственный участник коммерческих операций является центральным элементом в системе планирования материально-товарных отношений и составления прогнозов.

Контакт с контрагентами – это практически неизбежная часть работы любой производственной или торговой компании. Он отличается своими принципами, методами и находит отражение в бухгалтерской отчетности. На каждого контрагента бухгалтеру требуется оформить отдельный перечень документов и фиксировать в них любые мельчайшие финансовые детали.

Это каждый из партнеров, который заключает договор между собой. Контрагентами могут быть любые лица, которые имеют связь с организацией. К ним относятся производители товаров или услуг, подрядчики, сотрудники и даже покупатели.

Таким образом, это все, с кем предприятие вступает в деловые отношения и заключает контракты. Договорные отношения между контрагентами могут строиться на взаимном равенстве и полностью исключают какое-либо подчинение одного участника сделки другому.

Заключение договоров с контрагентом

Для заключения контракта с определенным контрагентом любому предприятию необходимо сделать соответствующее предложение, а другой стороне нужно его принять. А это означает, что каждая подобная сделка состоит из 2-ух стадий.

Первая стадия имеет название оферта и является письменным предложением для заключения контракта.

Вторая стадия называется акцептом и имеет в виду согласие лица (контрагента) на принятие оферты. В итоге, сделка может считаться заключенной в том случае, когда предлагающая сторона получает в ответ акцепт от стороны, которая принимает данное предложение.

Учет расчетов с контрагентами в бухгалтерии

Бухгалтер вступает в дело после того, как организация заключила необходимый контракт с контрагентом и, таким образом, вступило с ним в договорные отношения.

Создается единая информационная база данных, куда сводятся сведения о каждом партнере предприятия.

На большом количестве предприятий бухгалтерами используется компьютерная программа 1С. В таком случае информация о контрагенте хранится в специальных справочниках, где указывается наименование и ИНН партнера, страна его регистрации, физическое или юридическое лицо, коды КПП и ОГРН, адрес и телефон. Кроме этого в отдельной графе выведены банковские реквизиты партнеров, которые используются для оформления необходимых платежных документов.

Взаиморасчеты предприятия с контрагентами бывают нескольких видов. Когда дело касается поставщиков, тогда возможны расчеты в кредит или на других оговоренных условиях. При этом, бухгалтер должен оформить платежные поручения, аккредитивы, чеки, векселя и пакет иных документов.

Рассмотрим случай, при котором оплата за товары или услуги проходит без задержек. Тогда, как правило, используется платежное поручение. Однако, если у поставщика возникают проблемы, то в таком случае применяется расчет по инкассо.

При проведении взаиморасчетов организации с подрядчиком, последний получает оговоренную сумму, а значит расчеты могут вестись согласно ведомостям, закрываемым после выплаты требуемой суммы. Расчет с работающим персоналом тоже производится согласно ведомостям, в которых указывается, кто и в каком размере получает аванс, а кому положена премия или штрафное взыскание.

Для проведения взаиморасчетов с клиентами бухгалтерам необходимо вести синтетические счета с обобщенной информацией о хозяйственных средствах в денежном эквиваленте, аналитические счета, в которых указываются более подробные сведения не только в денежном выражении, но и в натуральном.

Для проведения взаиморасчетов с клиентами бухгалтерам необходимо вести синтетические счета с обобщенной информацией о хозяйственных средствах в денежном эквиваленте, аналитические счета, в которых указываются более подробные сведения не только в денежном выражении, но и в натуральном.

Бухгалтерские расчеты с контрагентами имеют важную роль в деятельности любой компании, поэтому всегда должны производиться безошибочно и в строго установленный срок.

Не каждое физическое или юридическое лицо может быть контрагентом. Следует помнить, что для оказания определенных видов услуг или производства определенных видов работ требуется наличие специальной лицензии. Ведь контрагент – это не только участник договорных отношений, в первую очередь – это бизнес-партнер и сотрудник, который работает на доверительных отношениях. Выбор партнера поможет избежать многих неприятных ситуаций и всегда быть уверенным в надежности своей предпринимательской деятельности.