Содержание

- Как произвести и проверить расчет налога на прибыль в 1С?

- Как рассчитать налог в 1С

- Как проверить расчет налога в 1С

- Итоги

- Налог на прибыль: расчет и проверка в 1С

- Настройки учетной политики по налогу на прибыль

- Организация налогового учета в программе

- Финансовый результат и начисление налога на прибыль — проводки в 1С 8.3

Как произвести и проверить расчет налога на прибыль в 1С?

Налог на прибыль в 1С рассчитывается по итогам месяца после запуска регламентной операции, которая, в свою очередь, может быть запущена путем выполнения команды «Закрытие месяца». Проверка правильности расчета налога на прибыль в 1С (конфигурации 8)выполняется при помощи специального отчета «Анализ состояния налогового учета».

Как рассчитать налог в 1С

Как проверить расчет налога в 1С

Итоги

Как рассчитать налог в 1С

Учет расчетов по прибыли ведется в соответствии с действующим Положением по бухгалтерскому учету ПБУ 18/02, утвержденным приказом Минфина от 19.11.2002 № 114н. Сам налог рассчитывается на основании норм, указанных в главе 25 Налогового Кодекса.

Для расчета налога на прибыль в 1С налоговая база определяется в виде разницы между доходами и расходами, которые в налоговом учете могут отличаться от тех, что приняты в бухучете. Исходя из принципов, указанных в ПБУ 18/02, при расчете налога следует учитывать разницы между определенной по данным бухгалтерского учета величиной налога на прибыль и величиной, определенной по налоговому учету.

Эти разницы – постоянные (ПР) и временные (ВР) – возникают из-за различий в порядке учета обязательств налогоплательщика и его активов по нормативным актам, принятым для налогового и бухгалтерского учета. При этом ПР влекут за собой формирование постоянного налогового обязательства и постоянного налогового актива (сч. 99.02.3), а ВР – отложенных налоговых обязательств (сч. 77) или отложенных налоговых активов (сч. 09).

В программе 1С:8 для обеспечения соответствия требованиям ПБУ 18/02 ведется вспомогательный учет ПР и ВР при оценке стоимости обязательств и активов с целью расчета налога на прибыль.

С 2002 года, после внедрения ПБУ 18/02, понятие налога на прибыль для целей бухучета было исключено из оборота, вместо этого был внедрен термин – Условный доход (УД) или расход (УР). В бухучете отражаются не сами ПР и ВР, а сумма налога, которая рассчитана из этих расхождений.

Так, например:

УД = Прибыль по БУ * Ставка налога.

Если разницы учтены в соответствии с нормами ПБУ 18/02 и оборот по Кт сч. 68.04.2 (Расчет налога на прибыль) больше, чем оборот по Дт, то их разность будет соответствовать значению текущего налога, отображаемого в декларации по налогу на прибыль. А вот обратной ситуации не может быть, т.к. значение текущего убытка в налоговом учете всегда будет равно 0. Равенство оборотов при налоговом убытке может быть достигнуто при выполнении следующей записи:

Дт 09 Кт 68.04.2.

При этом на всех балансовых счетах должно выполняться равенство:

БУ = НУ + ПР + ВР

где БУ – стоимость обязательств и активов в бухучете;

НУ – стоимость обязательств и активов в налоговом учете.

См. также статью «В чем суть и особенности метода начисления в бухгалтерском учете»

Как проверить расчет налога в 1С

В связи с тем что с 2014 года в налоговой декларации требуется округлять значения до рублей, в программе 1С образующиеся копейки убираются при помощи проводок:

Дт (Кт) 68.04.2 Кт (Дт) 99.09.

Поэтому для проверки правильности расчета налога недостаточно лишь посмотреть сальдо на счету 68.04.2 – ведь теперь он всегда закрывается в конце месяца. Теперь следует анализировать результаты такого округления – т.е. обороты на счетах 68.04.2 (99.09).

См. также статью «Как верно заполнить декларацию по налогу на прибыль нарастающим итогом?»

Также есть другие автоматизированные способы проверки правильности расчета налога. Самым простым является сравнение суммы прибыли по декларации с суммой прибыли в отчете о финрезультатах – они не должны быть идентичны.

Кроме того, для проверки в 1С есть спецуслуга – экспресс-проверка ведения учета. Воспользовавшись этим сервисом, можно просмотреть детализированный отчет об обнаруженных ошибках и ознакомиться с предложенными рекомендациями.

Основным и наиболее эффективным способом проверки является использование спецотчета «Анализ состояния НУ по налогу на прибыль». Проверку следует начинать, перейдя в первый блок «Налог». Совершая переходы по блокам, необходимо обращать внимание, выполняется ли равенство БУ = НУ + ПР + ВР. Если равенство не выполняется, то блок будет выделен красной обводкой, а при выполнении равенства – зеленым цветом обводки.

Обычно ошибки допускаются при неправильном заносе первичных документов либо допуске погрешности при выполнении проводок вручную. Бухгалтер сможет найти ошибку, передвигаясь по соподчиненным блокам, подсвеченным красным цветом, до самого источника ошибки.

Рекомендуем также ознакомиться с материалом «Обзор программ для учета расходов и доходов организации»

Итоги

При помощи программы 1С достаточно легко как произвести расчет налога на прибыль, так и проверить его, пользуясь подсказками. Принцип работы программы при произведении расчета налога на прибыль основан на выполнении требований ПБУ 18/02.

Налог на прибыль: расчет и проверка в 1С

Как избежать ошибок?

Большинство компаний обязаны применять в учете Положение по бухгалтерскому учету 18/02 «Расчет по налогу на прибыль». Давайте разберёмся, как рассчитывается налог на прибыль в программе 1С:Бухгалтерия 8.

Учет ПБУ 18/02 особенно прост и удобен, если его вести в программе 1С:Бухгалтерия 8. Декларация по налогу на прибыль в 1С отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль.

Расчет налога

Чтобы программа автоматически рассчитывала данные по налогу на прибыль в соответствии с нормами ПБУ 18/02 необходимо в учетной политике установить флаг «Применяется ПБУ 18/02 «Расчет по налогу на прибыль»» и заполнить регистр сведений «Ставки налога на прибыль».

- При проведении документов с указанием статьи затрат или статьи прочих доходов и расходов, не принимаемых для целей обложения налогом на прибыль, будут создаваться проводки по виду учета «ПР».

- При проведении документов, где суммы доходов (расходов) в бухгалтерском и налоговом учетах отличаются, в связи с разными способами признания доходов (расходов), на сумму этих разниц будут образованы проводки с видом учета «ВР».

- При проведении документа «Закрытие месяца» с отраженным флагом «Расчеты по налогу на прибыль (ПБУ 18/02)» формируются на разницы проводки по образованию (погашению) отложенных налоговых активов и обязательств, а также постоянных налоговых обязательств (активов).

Проверка расчета

После того, как налог рассчитан, необходимо проверить все доходы и расходы.

По каждому счету в программе 1С:Бухгалтерия 8. соблюдается равенство БУ= НУ+ПР+ВР.

Чтобы их проверить, достаточно сформировать два отчета:

- оборотно — сальдовую ведомость по бухгалтерскому учету

- оборотно — сальдовую ведомость по налоговому учету без указания вида учета.

Затем для прибыли в расчет берется счет 99 «Прибыли и убытки».

Бухгалтеру необходимо проверить текущий налог на прибыль. Для этого сумму на счете 99 по налоговому учету умножаем на ставку налога на прибыль и получаем текущий налог по данным налогового учета. Сумму по бухгалтерскому учету по счету 99 умножаем на ставку налога на прибыль, прибавляем сумму временных разниц по счету 99, умноженную на ставку налога на прибыль, и прибавляем постоянные разницы по счету 99, умноженные на ставку налога на прибыль, и должны выйти на сумму налога на прибыль по данным налогового учета.

Без ошибок

С 2014 года в налоговой декларации требуется округлять значения до рублей. В программе образующиеся копейки убираются при помощи проводок.

Есть и другие автоматизированные способы проверки правильности расчета налога. К примеру, сравнение суммы прибыли по декларации с суммой прибыли в отчете о финрезультатах – при правильном заполнении они не должны быть одинаковыми.

В программе есть основной и наиболее эффективный способ проверки расчета налога. Это спецотчет «Анализ состояния НУ по налогу на прибыль». Проверку начинают в первом блоке «Налог». Когда совершаются переходы по блокам, нужно обращать внимание, выполняется ли равенство БУ = НУ + ПР + ВР. Если равенство не выполняется, то блок выделяется красной обводкой, а при выполнении равенства обводка выделяется зеленым цветом.

Чаще всего ошибки допускаются при неправильном заносе первичных документов или когда допущена погрешность при выполнении проводок вручную. В 1С:Бухгалтерия 8. лекгко найти ошибку, передвигаясь по соподчиненным блокам, которые будут подсвечены красным цветом. Они доведут до самого источника ошибки, и вы быстро сможете ее исправить.

Чтобы при расчете налогов не возникло проблем, обратитесь к нашим специалистам отдела внедрения. Они проведут аудит базы, помогут исправить ошибки и дадут рекомендации по правильному ведению программы 1С.

Начисление налога на прибыль в 1С Бухгалтерия 3.0 не составляет особого труда, если вы знаете, какие настройки необходимо выставить в программе согласно вашей учетной политике. Разберем пошагово нюансы начисления налога на прибыль в 1С 8.3 Бухгалтерия 3.0.

После прочтения статьи вы узнаете:

- где настроить налоговый учет в программе;

- как он организован в 1С;

- как осуществляется начисление налога на прибыль;

- какие записи формируются в программе, если начислен налог на прибыль — проводки в 1С 8.3.

Настройки учетной политики по налогу на прибыль

Каждое предприятие должно разработать учетную политику в части налогообложения прибыли, полностью учитывающую особенности своей деятельности.

Подробнее Конструктор учетной политики по налогу на прибыль

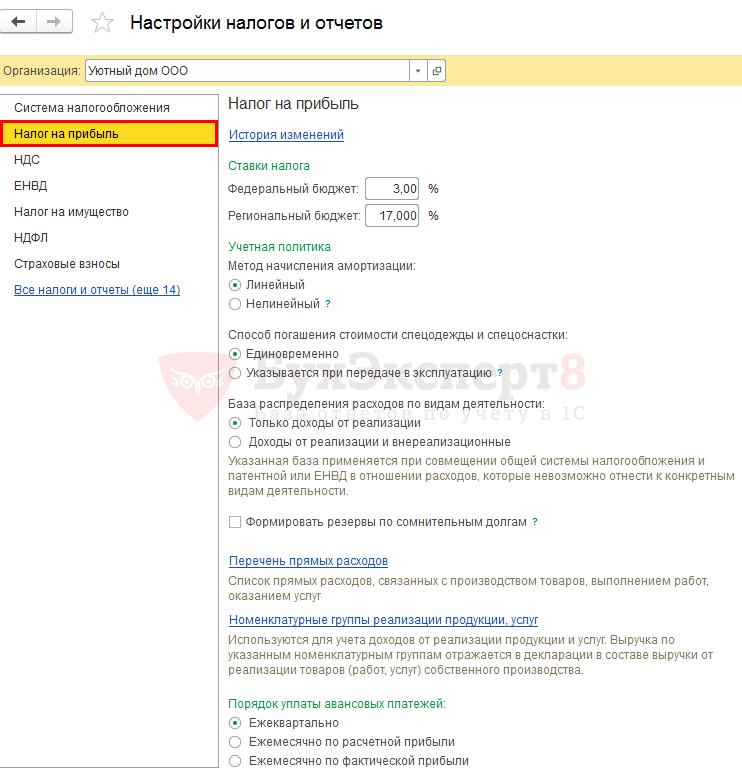

Настройка параметров учетной политики для налога на прибыль осуществляется в разделе Главное – Настройки – Налоги и отчеты – вкладка Налог на прибыль.

Изучить

Организация налогового учета в программе

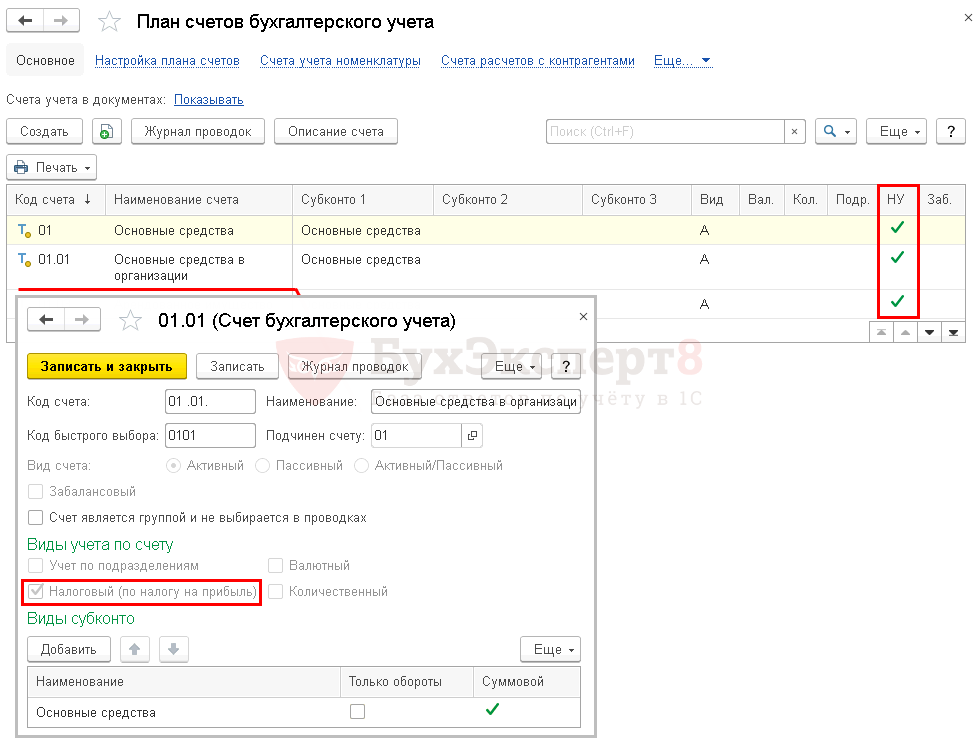

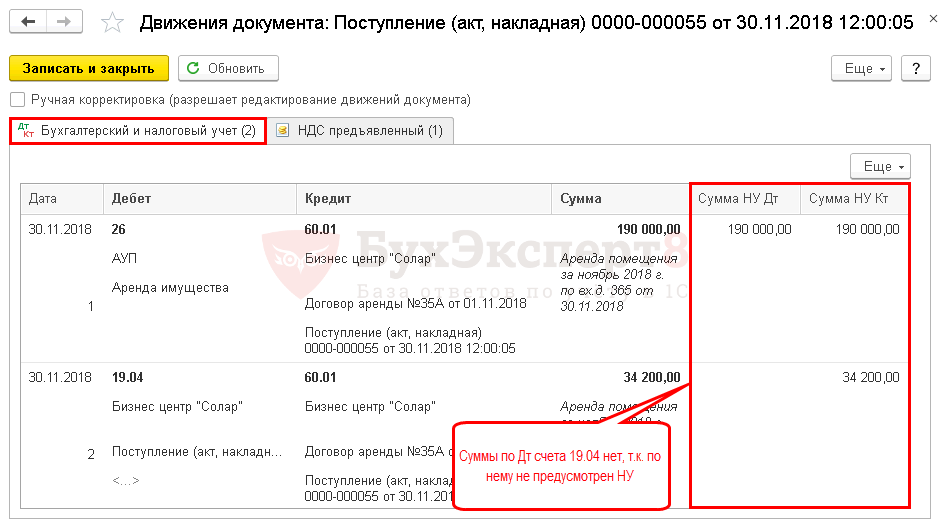

Налоговый учет в 1С ведется на счетах бухгалтерского учета (план счетов 1С). Счета, по которым отражают сумму по НУ в проводках, имеют признак Налоговый (по налогу на прибыль).

См. также Налог на прибыль: обзор главных законодательных новшеств 2019 года (из записи эфира от 26 декабря 2018 г.)

Разделение доходов и расходов в НУ

Доходы в НУ делятся на:

- доходы от реализации (выручка) — доходы, отраженные по счету 90.01;

- внереализованные доходы — доходы, отраженные по счету 91.01;

- не учитываемые в НУ.

Расходы в НУ делятся на:

- расходы, связанные с производством и реализацией:

- прямые;

- косвенные;

- внереализованные расходы;

- не учитываемые в НУ.

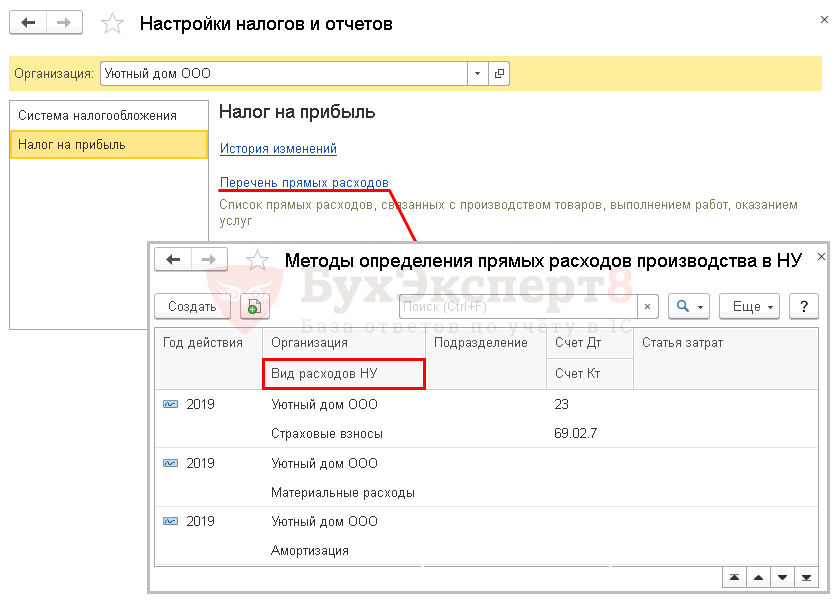

К прямым расходам относятся затраты, определенные в Перечне прямых расходов в настройках учетной политики по НУ.

К косвенным расходам относятся:

- затраты, отраженные по Статьям затрат и не определенным в Перечне прямых расходов;

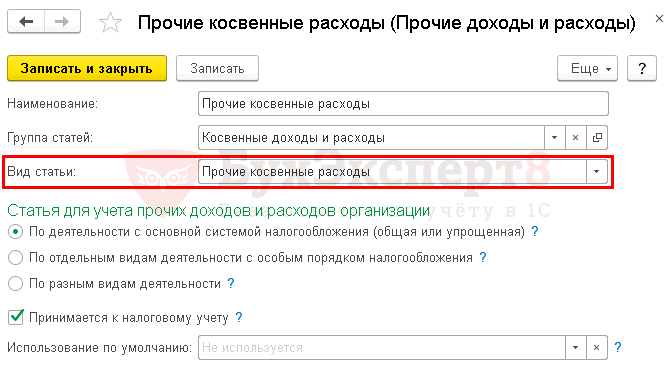

- затраты, отраженные по Статьям прочих доходов и расходов (счет 91.02), Вид статьи у которых:

- Налоги и сборы;

- Прочие косвенные расходы;

- Прочие операционные доходы (расходы).

Остальные расходы по счету 91.02 признаются внереализационными.

Не учитываемые расходы и доходы в НУ

Для формирования движения по счетам налогового учета необходимо также, чтобы при отражении затрат и доходов их аналитика (Статьи затрат, Статьи прочих доходов и расходов) учитывались в НУ.

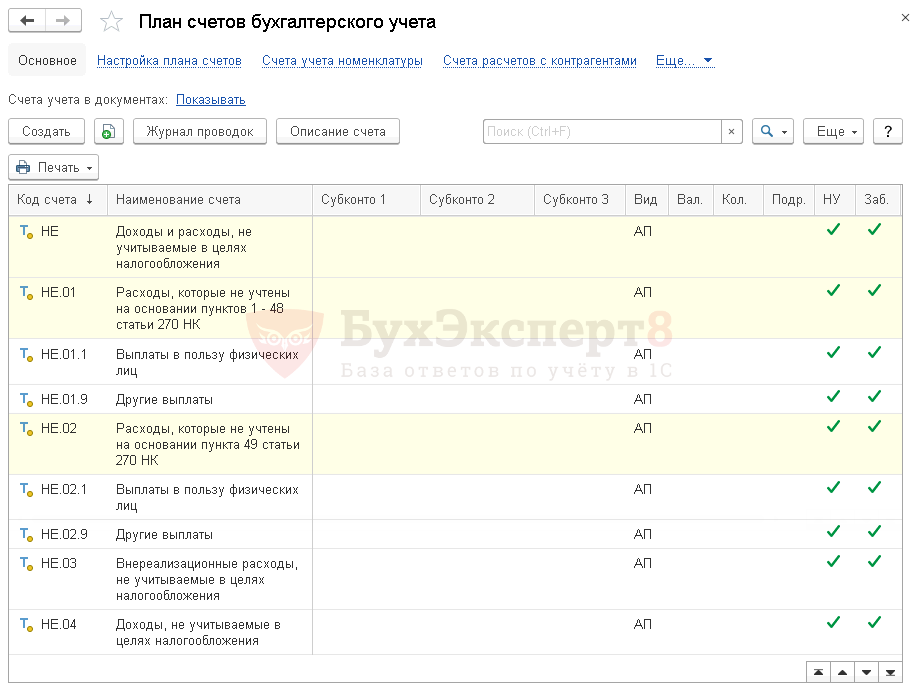

Не учитываемые расходы и доходы отражаются на субсчетах забалансового счета НЕ.

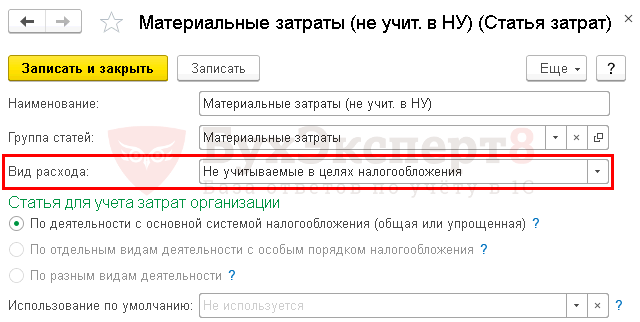

Если в Статье затрат установлен Вид расхода — Не учитываемые в целях налогообложения, то такие затраты будут отражены в НУ как не учитываемые расходы в Дт субсчетов НЕ.

Статьи доходов и расходов используются для отражения как затрат, так и доходов. Чтобы отразить не учитываемые в НУ доходы и расходы, флажок Принимается к налоговому учету не устанавливайте.

Вид расходов влияет на то, какой забалансовый счет используется 1С для не учитываемых расходов и доходов.

ПБУ 18/02

Если организация применяет ПБУ 18, укажите это в настройках учетной политики по БУ: раздел Главное — Настройки — Учетная политика.

В проводках автоматически отразятся временные и постоянные разницы, если БУ и НУ имеют расхождения.

Формирование отложенных обязательств (активов) осуществляется при Закрытии месяца.

Финансовый результат и начисление налога на прибыль — проводки в 1С 8.3

В течение налогового периода отражайте хозяйственные операции. При выполнении процедуры Закрытие месяца автоматически сформируются проводки по определению финансового результата и начислению налога на прибыль.

Если по результатам налогового периода получена прибыль, формируются проводки:

- Дт 99.01.1 Кт 68.04.1 — начислен налог на прибыль.

Если по результатам налогового периода получен убыток, то формируются проводки:

- Дт 99.01.1 Кт 68.04.1 (сторно) — скорректирован налог на прибыль.

Не забывайте проверять налоговый учет с помощью отчета Анализ учета по Налогу на прибыль: раздел Отчеты — Анализ отчета — Анализ учета по налогу на прибыль.

См. также:

- Настройка учетной политики в 1С 8.3 ОСНО

- Методы распределения косвенных затрат в 1С 8.3: пошагово для начинающих

- Ошибки прошлых лет в декларации по налогу на прибыль (из записи эфира от 23 Октября 2018 г.)

- Заявление о возврате налогов в 1С (из записи эфира от 07 сентября 2018 г.)

- Порядок возврата (зачета) налогов (из записи эфира от 07 сентября 2018 г.)

- Типичные ошибки из ИФНС при сдаче отчетности (из записи эфира от 16 июля 2018 г.)

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Налог на прибыль: порядок расчета, особенности учета в 1С

- Ошибки по налогу на прибыль

- Как правильно отразить начисление пеней по налогу на прибыль?

- Уплата налога на прибыль в федеральный бюджет

- Уплата налога на прибыль в республиканский бюджет

- Алгоритм Закрытия месяца – в Избранное

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно