Содержание

- Условия возмещения НДС из бюджета физическому лицу

- Процедура возврата НДС для физических лиц с покупки

- Документы, необходимые для возврата НДС

- Расчёт суммы при возврате НДС

- Порядок возмещения НДС в 2019-2020 годах

- Что такое возмещение НДС

- Когда налогоплательщик применяет общий порядок возмещения НДС

- Как возместить НДС в заявительном порядке в 2019-2020 годах

- Почему может быть отказано в сумме НДС к возмещению

- Как возместить НДС, если 3-летний срок истек

- Кто и на каких условиях вправе возместить НДС

- Порядок возмещения НДС из бюджета

- Обычный (общий) порядок возмещения НДС

- Заявительный (ускоренный) порядок возмещения НДС

- Причины, по которым налоговый орган может отказать в возврате НДС

- Кто имеет право на возмещение НДС

- Условия возмещения НДС из бюджета

- Порядок возмещения налога на добавленную стоимость

- Обычный (общий) порядок возмещения НДС из бюджета

- Способы возмещения НДС

- Налоговый кодекс ( ст 176 Возмещение НДС НК РФ 2019 )

- Что такое «НДС» и кто его уплачивает

- Какой налог подлежит возмещению

- Кто платит пониженный НДС

- На каких условиях происходит возвращение НДС

- Порядок оформления возмещения НДС

- В какой форме осуществляется возмещение

- Отдельные нюансы возмещения НДС

- Что делать в случае отказа налоговой службы

- Сроки и причина возмещения НДС из бюджета

- Сроки возврата НДС

- Суть бюджетного возмещения по НДС

- Порядок получения средств из бюджета

- Особенности процедуры возврата

- НДС и его особенности

- Кто обязан платить НДС

- Ставки и размер НДС

- В какой момент возникает обязанность оплаты

- Оформление документов для возмещения

- Как вернуть НДС при покупке автомобиля

- Как вернуть НДС при покупке квартиры либо дома

НДС – это налог на добавленную стоимость, оплачиваемый всеми гражданами России без исключения. Практически каждый сейчас знает, что основной процент составляет 20%. Конечно, есть и льготный процент, он равен 10%. Но он применяется далеко не ко всем товарам. Он распространяется на реализацию детских товаров, некоторых продуктов питания, продажу научной, образовательной, периодической литературы и лекарственных препаратов.

Видя в чеке сумму процента при оплате покупки, многие люди задумываются над тем, есть ли возможность возмещения этой надбавки. С каждым годом потребитель становится более грамотным в экономическом и правовом плане. По законодательству возврат НДС для физических лиц возможен только в том случае, если этот человек зарегистрирован как индивидуальный предприниматель. Чтобы разобраться в этой теме, разберём основные моменты, которые нужны для возмещения налога.

Условия возмещения НДС из бюджета физическому лицу

При продаже того или иного товара в его стоимость включается НДС в размере 10% или 20% в зависимости от категории продукции. В бюджет уплачивается сумма этого процента. При этом плательщик имеет право на возврат, а за что именно, разберем в этом пункте.

На основании приведённой в начале этой части информации, можно сделать следующий вывод. Возврат НДС из бюджета может реализовать только тот предприниматель, у которого сумма выплат за отчетный квартал превысила сумму вычетов. Чаще всего это

применяется на практике при экспорте товаров.

Согласно закону, в России юридические компании возмещают процент. При экспорте продукции за границу процент составляет 0%. Он также применяется к вычету. С одной стороны, налог равен нулю, и получать там нечего, как и уплачивать в государственный капитал. С другой стороны, чтобы реализовать собственные материалы, предприятие закупило другие товары, материалы, которые облагаются налогом. Следовательно, фирма имеет полное право на налоговый вычет. К возмещению принимается отрицательная разница между долгом в капитал и самой выплатой вычета.

Несмотря на эту возможность возмещения, главным остаётся то, что использовать такую привилегию могут только предприниматели. Рядовой покупатель может неоднократно задуматься: «Можно ли вернуть НДС». К сожалению, ответ на этот вопрос отрицательный, например, за покупки в продуктовом магазине. Доказательством является данная информация в Налоговом Кодексе Российской Федерации. Как и в любом правиле, и здесь законодательство ввело исключение. Вернуть НДС можно при ввозе какого-либо материала на территорию нашей страны. Так, действует известная система Tax Free. Она позволяет вернуть налог с шопинга за рубежом. Список товаров, на который распространяется действие программы, определяется в каждой стране по собственным критериям.

Чтобы воспользоваться правом возмещения, нужно выполнить несколько условий.

- Любая организация, являющаяся налогоплательщиком, должна пользоваться ОСНО, то есть основной системой налогообложения. Если предприниматель пользуется «упрощенкой», например, УСН, ЕНВД, то возврату ставка не подлежит.Размер суммы по обязательствам должен быть меньше суммы налогового вычета.

- За основу расчёта берется не только цена продукта, но и другие операции, которыми сопровождается этот товар. Полный перечень находится в НК РФ.

- Большинство операций закрепляется в виде подписания документов. Возмещение также должно подтверждаться документально. О документации будет отдельно рассказано в одном из пунктов этой статьи.

Таким образом, для возврата необходимо выполнить эти три ключевых условия. Кроме этого, стоит корректно заполнять данные. ФНС проверяет информацию в строгом порядке, так как это позволяет обезопасить контрагентов от мошеннических действий.

Процедура возврата НДС для физических лиц с покупки

Алгоритм «Как вернуть НДС с покупки» довольно прост. Начать стоит с заявления на возврат НДС при покупке. Раннее мы уже поняли, что можно вернуть НДС физическому лицу, теперь важно понять, как это происходит. Для наглядности представим этот процесс в виде схемы:

- В первую очередь идёт подготовка и сбор всех необходимых документов для их передачи в инспекционный орган.

- Затем работа стоит за представителем государственного учреждения. В его обязанности входит проверка тех самых документов, их сверка.

- После того как все бумаги были просмотрены, инспекцией выносится положительное или отрицательное решение, в зависимости от обстоятельств.

- Если было принято решение в сторону вычета, то налог на добавленную стоимость возвращается путём перевода.

При подаче заявления учитывается его написание в ручном виде почерком плательщика. Кроме этого, в декларации нужно указать отрицательную сумму налога.

Помимо стандартного набора документов, учреждение может запросить дополнительные справки в виде различных актов. Следовательно, налогоплательщикам рекомендуется сформировать пакет документов заранее и внимательно их заполнить, чтобы избежать ошибок. Если предприниматель последовал этому совету, то через 7 дней заявление будет одобрено. Затем в течение 24 часов сумма возвращается на расчётный счёт организации или уходит на погашение задолженностей, пени, если таковые имеются.

Документы, необходимые для возврата НДС

Как было замечено выше, большую роль играют документы. Физическим лицам нужно четко осознавать, что они необходимы для возмещения процента. Если что-то из списка не будет предоставлено, то вычету будет отказано, так как это прописано в законодательстве РФ.

Итак, в перечень пакета документации входят:

- Налоговая декларация. Напомним, что нужно указать минусовую сумму.

- Договор поставки. Он служит подтверждением проводимых операций.

- Книга покупок и продаж. В них фиксируются все финансовые потоки компании.

- Счет-фактура. Один из главных документов при проведении практически любой процедуры.

- Декларация с таможни, в которой поставлены все нужные отметки.

- Дополнительные документы, запрошенные Федеральной Налоговой Службой.

Список доказывает, что все справки будет легко собрать, так как при продаже товара, услуги эти бумаги уже имеются. Их составлением и заполнением занимаются юристы, бухгалтеры, если данная ситуация применяется к какой-либо фирме. Лишних телодвижений практически не нужно будет совершать. После подачи всего пакета возможен возврат НДС физическому лицу.

Расчёт суммы при возврате НДС

Чтобы понимать, о каких суммах идёт речь, необходимо самостоятельно провести расчёты. В интернете находится множество специальных калькуляторов, которые буквально за пару кликов покажут вам нужные цифры.

Для понимания расчёта, стоит самому воспользоваться формулой и попробовать произвести расчёты.

Первоначально считается сумма возмещаемого процента. В нашей формуле она будет обозначаться буквой С. Чтобы узнать всю сумму налога, используется следующая схема:

С20/100. Чтобы узнать сумму с учётом НДС (Сн), надо применить формулу Сн = С+ С20/100. Уже из этой суммы вычитается возмещённый НДС.

В эти формулы необходимо подставить те цифры, которые конкретно отображают ваше финансовое состояние и известны только вам. Для быстрого и правильного результата можно обратиться за помощью к опытным бухгалтерам или произвести расчёты в интернете в онлайн-режиме.

Порядок возмещения НДС в 2019-2020 годах

Что такое возмещение НДС

Когда налогоплательщик применяет общий порядок возмещения НДС

Как возместить НДС в заявительном порядке в 2019-2020 годах

Почему может быть отказано в сумме НДС к возмещению

Как возместить НДС, если 3-летний срок истек

Что такое возмещение НДС

Возмещение НДС предполагает процедуру, связанную с возвратом этого налога.

Следует отметить, что осуществить возмещение НДС компания или ИП вправе одним из 2 предлагаемых в НК РФ способов:

- в общем порядке;

- заявительном порядке.

При этом, несмотря на выбранный способ возмещения, сам возврат осуществляется путем:

- перечисления суммы возмещения на банковский счет налогоплательщика;

- направления суммы на оплату налогов будущих периодов.

Однако данные варианты использования денег от возмещения НДС возможны только при выполнении условия, рассмотренного в статье «Какой порядок возмещения НДС из бюджета?».

Далее рассмотрим важнейшие элементы по каждому из методов возмещения НДС.

Когда налогоплательщик применяет общий порядок возмещения НДС

Общий порядок возмещения НДС регулируется ст. 176 НК РФ. Запускается механизм данной процедуры со дня подачи в налоговый орган декларации по НДС с суммой налога к возмещению. Получив отчет, налоговый орган начинает камеральную налоговую проверку обоснованности возмещения сумм НДС. Срок проведения камеральной проверки декларации составляет два месяца, но если в ходе проверки у контролеров возникают подозрения на совершение плательщиом налогового правонарушения, срок могут продлить до трех месяцев (п. 2 ст. 88 НК РФ). Однако есть возможность этот срок сократить.

Подробнее читайте в материале «Камеральная налоговая проверка по НДС: сроки и изменения в 2019 году».

По результатам проверки принимается решение в пользу налогоплательщика либо отказ.

Более подробно о содержании процедуры, времени, выделенном на проверку, оформлении решения и перечислении суммы читайте в материале «Как возвращается НДС: схема возврата (возмещения)?».

Особое внимание следует обратить на то, чем обусловлено появление права на возмещение НДС в компании. Это может быть:

- осуществление отгрузок на экспорт (по причине применения ставки 0%);

Как осуществляется подтверждение возмещения НДС по экспортным операциям, подробно рассмотрено в статьях:

- «Каков порядок учета и возмещения НДС при экспорте?»;

- «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)?»;

- «Какой порядок возврата (возмещения) НДС при экспорте в Казахстан?».

- превышение суммы вычетов над суммой НДС от реализации.

Возврат НДС в такой ситуации осуществляется с использованием следующего перечня обоснований:

- контракта;

- первичных документов;

- счетов-фактур.

Прочие документы рассмотрены в статье «Какие документы нужны для возмещения НДС?».

Кроме того, компании могут возместить НДС на основании уточненной декларации.

Как налоговый орган осуществляет возврат в данной ситуации, рассказывается в статье «Каков порядок и особенности возмещения «входного» НДС?».

Как возместить НДС в заявительном порядке в 2019-2020 годах

Заявительный порядок предусмотрен ст. 176.1 НК РФ. Такое возмещение НДС характеризует собой ускоренный процесс принятия решения по возврату налога.

Воспользоваться заявительным порядком может организация, уплатившая в бюджет за 3 календарных года, предшествующих применению заявительного порядка, общую сумму налогов не меньше величины, установленной законодательно.

Также правом на заявительный порядок возмещения НДС обладают налогоплательщики, чья обязанность по уплате налога обеспечена договором поручительства.

Договор поручительства должен быть составлен по форме, утв. приказом ФНС от 06.03.2019 № ММВ-7-3/120@.

Сроки, в течение которых налоговый орган принимает решение, а также документооборот, осуществляемый для подтверждения возврата, отражены в статье «Особенности и сроки при общем и заявительном порядке возмещения НДС».

В ст. 176.1 НК приведены условия использования ускоренного способа возмещения НДС, одним из которых является наличие банковской гарантии.

По вопросу банковской гарантии следует выделить такие моменты:

- В определенных случаях банковская гарантия подлежит возврату налогоплательщику.

- Период действия выданной гарантии имеет временные ограничения.

О прочих особенностях идет речь в материале «На банковские гарантии для налоговой не распространяются таможенные требования».

Когда без банковской гарантии можно обойтись, читайте в материале «Нюанс расчета совокупных налогов для заявительного возмещения НДС».

О последствиях возмещения НДС при отсутствии права на это возмещение читайте в материале «За НДС, возмещенный без оснований, придется уплатить и проценты, и штраф».

Если НДС в заявительном порядке был возмещен, а затем была подана уточненка, то узнать, при каких обстоятельствах можно избежать налоговых последствий, можно из материала «Заявительный порядок возмещения: когда уточненка не повлечет уплату процентов».

Почему может быть отказано в сумме НДС к возмещению

В связи с тем, что возмещение НДС зачастую предполагает возврат довольно крупных сумм, налоговые органы достаточно тщательно подходят к вопросам проверки всех моментов, имеющих значение для обоснования возврата. Наличие спорных вопросов в них порой дает право ИФНС отказывать или частично отказывать в возмещении.

Возможные причины отказов содержатся в статье «Какие существуют основания для отказа в возмещении НДС?».

Тем не менее очень часто компаниям удается обжаловать отказ, в результате чего у налогоплательщика появляется возможность возместить НДС.

В статье «Какой порядок возмещения (возврата) НДС при импорте товаров?» рассмотрен пример возмещения НДС, в котором налоговый орган отказался осуществить возврат, но налогоплательщику удалось данный отказ оспорить.

Бывает и так, что сами налогоплательщики намеренно пытаются воспользоваться возмещением неправомерно, т. е. когда компания или ИП заявляет вычет, не имея на то оснований. В случае необоснованного применения вычета НК РФ предусмотрена ответственность.

НДС принят к вычету необоснованно, если это было сделано:

- по товарам, которые не нашли отражения в учете налогоплательщика;

- услугам иностранного лица, если ни услуги, ни соответствующий НДС не оплачены;

- в прочих аналогичных ситуациях.

Меры ответственности подробно рассмотрены в материале «Что такое незаконное возмещение НДС и какая за это ответственность?».

Отметим, что ответственность также может наступить и в ситуации, когда НДС был возмещен по решению налогового органа в заявительном порядке. Но позже, по окончании налоговой проверки, были выявлены факторы, свидетельствующие о незаконности такого возврата.

Помимо наказания налогоплательщика за нарушение порядка возврата НДС ответственность предусмотрена и для налоговых органов. Основанием для наступления данной ответственности является несоблюдение сроков возврата сумм НДС.

О том, какие меры в этом случае предусмотрены, читайте .

Как при занижении суммы налога налогоплательщиком, так и при просрочках в его оплате, а также при задержке возврата налога налоговым органом НК РФ предусматривает расчет пени за каждый день просрочки с даты возникновения задолженности с использованием ставки рефинансирования.

О значении этой ставки можно узнать .

Как возместить НДС, если 3-летний срок истек

Вопрос в отношении сроков возврата НДС всегда являлся неоднозначным. 3-летний срок, установленный ст. 78 НК РФ, не регулирует четкий промежуток между началом и концом указанного периода. Для того чтобы точно определиться, с какого момента начинать отсчет указанного срока — с даты, установленной для представления в налоговый орган декларации по НДС, или со дня окончания налогового периода, — предлагаем вам ознакомиться с материалом, в котором представлена позиция арбитражных судов — «Можно ли продлить трехлетний срок для возмещения НДС на 25 дней (до 31.12.2014 — до 20-го числа)?».

А вопрос исчисления сроков по экспортному возмещению НДС подробно раскрыт в материале «С какой даты начинается исчисление трехлетнего срока для возмещения НДС по экспортным товарам?».

Как видим, процесс возмещения налога является очень непростым действием во взаимоотношениях налогоплательщиков и налогового органа. Соблюдение всех его особенностей, рассматриваемых в нашей рубрике «Возмещение НДС», поможет осуществить возврат налога грамотно и без лишних нареканий со стороны контролирующих органов.

>Возмещение НДС

Компании и ИП, работающие на общем налоговом режиме, вправе возместить из бюджета часть уплаченного НДС. Для этого нужно следовать прописанным в Налоговом кодексе правилам.

Кто и на каких условиях вправе возместить НДС

«НДС к возмещению» — это часть налога, которая образовалась у налогоплательщика по завершении налогового периода (у НДС это квартал, согласно ст. 163 НК РФ) из-за того, что суммы налоговых вычетов больше, чем рассчитанная в общем порядке сумма налога (п. 2 ст. 173 НК РФ).

В ст. 143 НК РФ закреплено, что к плательщикам налога на добавленную стоимость относят:

- компании;

- ИП;

- лиц, перевозящих товары через таможенную границу.

Перечисленные выше плательщики НДС, рассчитывая налог к уплате, вправе использовать по НДС налоговые вычеты — суммы «входного» налога, уплаченные поставщикам в составе стоимости приобретенных у них ресурсов.

Отдельно остановимся на налоговых агентах по НДС. Налогоплательщики этой категории могут осуществить вычет НДС, если работают на ОСНО, перечисляют в бюджет НДС, используют приобретенные ресурсы в облагаемой НДС деятельности и в состоянии подтвердить право на вычет соответствующими бумагами (счетами-фактурами, платежками). Исключением являются компании, которые:

- продают в России конфискованное имущество, реализуют имущество по судебному решению, реализуют клады, а также ценности, относящиеся к бесхозным, скупленным или перешедшим государству в наследство (п. 4 ст. 161 НК РФ);

- выступают посредниками при продаже продукции (услуг или работ) иностранных компаний, которые не состоят на налоговом учете в России (п. 5 ст. 161 НК РФ).

Это значит, что НДС к вычету могут принять налоговые агенты:

- если продают в России продукцию (услуги или работы), которые приобрели у иностранных компаний, не состоящих на учете в России (п. 1 ст. 161 НК РФ);

- если берут в аренду у органов госвласти или местного самоуправления объекты государственного/муниципального имущества (п. 3 ст. 161 НК РФ);

- если продают в России имущество, которое закреплено за госучреждениями или предприятиями, составляет госказну и т.п. (п. 3 ст. 161 НК РФ).

При этом налоговый агент в случае выплаты аванса за приобретаемые ресурсы может воспользоваться правом на налоговый вычет только после принятия этих ресурсов к учету и оформления первички (письмо ФНС России от 12.08.2009 № ШС-22-3/634).

Налогоплательщики на ОСНО, которые перечисляют поставщикам авансы за продукцию (услуги или работы), также могут получить налоговый вычет с предоплаты в счет грядущих поставок, но только при наличии счета-фактуры (п. 12 ст. 171 НК РФ).

Отметим, что налогоплательщики на свое усмотрение могут применить или нет вычет с аванса в рамках одного налогового периода, разделять НДС к вычету между несколькими периодами запрещено (письмо Минфина России от 22.11.2011 № 03-07-11/321).

После оприходования продукции от поставщика налогоплательщик принимает к вычету НДС из отгрузочного счета-фактуры и при этом восстанавливает НДС из авансового счета-фактуры.

При расторжении (изменении) договора с поставщиком авансовый налог, который приняли к вычету, восстанавливается в квартале прекращения (изменения) договора (п. 3 ст. 170, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Формула, как высчитать от суммы 20 % НДС:

НДС = НБ × 20 / 100,

где НБ — база по НДС;

20 — налоговая ставка в 2019 году.

Обратите внимание, что в 2018 году ставка НДС равнялась 18 %, а расчет НДС с 1 января 2019 года ведется по ставке 20 %.

В декабре 2018 года и с января 2019 года налогоплательщикам следует следить за используемыми ставками, так как НДС 20 % применим только к продукции, отгрузка которой осуществлена в 2019 году, при этом не имеет значения дата подписания договора. Если договор заключается в 2018 году, пропишите в нем налоговые ставки 18 и 20 % для включал действующую на тот момент ставку, заключите с контрагентом дополнительное соглашение, в котором укажите отгрузку по ставке налога 20 %.

Отметим, что возврат в 2019 году товара, который отгрузили в 2018 году, производится по ставке отгрузки — 18 %. При этом продавец должен представить скорректированный счет-фактуру.

![]()

Сдайте декларацию НДС без ошибок и расхождений

Контур.Экстерн проверит, что декларация заполнена корректно и отсутствуют расхождения в данных с вашими контрагентами. Вы отчитаетесь по НДС за несколько кликов.

Попробовать бесплатно

Порядок возмещения НДС из бюджета

Действующим законодательством закреплены два способа, применив которые, возможно возместить НДС:

- обычный (общий) — возмещение НДС осуществляется по итогам камеральной проверки (ст. 176 НК РФ);

- заявительный — возврат налога происходит при определенных обстоятельствах до завершения камеральной проверки (ст. 176.1 НК РФ).

Обычный (общий) порядок возмещения НДС

Налогоплательщик может вернуть НДС из бюджета в случае превышения по окончании налогового периода сумм вычетов над суммой рассчитанного в общем порядке НДС (п. 2 ст. 173 НК РФ).

Возврат налога в большинстве случаев осуществляется в обычном порядке, который предполагает следующие действия (ст. 176 НК РФ):

- Налогоплательщик сдает в ИФНС декларацию по НДС и заявление на возмещение налога.

- Налоговая служба проводит камеральную проверку, в ходе которой проявляет наличие нарушений требований НК РФ и, если необходимо, запрашивает подтверждающие расчеты налогоплательщика документы.

- Если нарушений не обнаружено, в семидневный срок по завершении проверки налоговая служба принимает решение возместить НДС.

- Если в ходе проверки обнаружены нарушения, инспектор налоговой службы в течение 10 дней после проверки оформляет акт. Акт и документы, подтверждающие налоговое нарушение, в пятидневный срок вручаются налогоплательщику, у которого есть 15 дней на подачу возражений в письменной форме.

- По истечении срока подачи возражений руководитель ИФНС или его заместитель должны рассмотреть материалы проверки и решить, возмещать или нет НДС (его часть). Принятое решение в письменной форме отправляется налогоплательщику в пятидневный срок.

- Если налоговая инспекция принимает положительное решение, деньги возвращаются налогоплательщику на расчетный счет при условии, что у него нет задолженности по федеральным налогам и другим сборам. Иначе суммы автоматически будут зачтены в счет недоимок.

Отметим, что возврат НДС не позднее пяти дней с момента, как ИФНС приняла соответствующее решение, осуществляет казначейство. Если указанный срок будет нарушен, налогоплательщик получит процент за просрочку по действующей ставке рефинансирования.

Заявительный (ускоренный) порядок возмещения НДС

Возместить НДС можно не только в обычном порядке, но и в заявительном или ускоренном (ст. 176.1 НК РФ).

Ускоренным порядком могут воспользоваться не все налогоплательщики, а только попадающие в указанные ниже категории:

1. Компании и ИП, перечислившие совокупно в бюджет НДС, акцизы, налоги на прибыль и на добычу ископаемых (без учета налогов, уплаченных в качестве налоговых агентов и в связи с вывозом продукции за границу) на сумму не менее 2 млрд рублей за три календарных года, идущих перед годом реализации права ускоренного возмещения налога. Для таких налогоплательщиков заявительный порядок действует, если они существуют минимум три года на момент представления декларации.

2. Компании и ИП, которые кроме декларации по НДС, позволяющей возместить налог, представили банковскую гарантию. В данной ситуации банковская гарантия представляет собой обязательство банка заплатить за налогоплательщика возмещенный (зачтенный) ускоренным способом налог по первому требованию ИФНС, если решение о возврате (зачете) НДС отменят согласно правилам ст. 176.1 НК РФ.

Отметим, что выдается банковская гарантия только банком, соответствующим требованиям ст. 74.1 НК РФ. Такая гарантия должна действовать в течение 10 месяцев от подачи декларации по НДС, позволяющей возместить налог, а ее сумма должна быть достаточной для возврата в бюджет возмещаемого НДС. При этом банк, гарантирующий исполнение перечисленных обязательств, самостоятельно в течение суток с момента выдачи банковской гарантии уведомляет об этом факте ИФНС налогоплательщика.

3. Компании и ИП, которые выступают резидентами территории опережающего социально-экономического развития или резидентами свободного порта Владивосток и с декларацией по НДС подали договор поручительства управляющей компании. Указанный договор предусматривает, что, если в течение 15 дней с момента получения требования от ИФНС налогоплательщик не вернул в бюджет возмещенный ему НДС, возврат в полном объеме осуществит управляющая компания.

Действующим законодательством предусмотрены следующие требования к поручителям:

- это должна быть российская компания;

- общая сумма НДС, акцизов, налогов на прибыль и на добычу ископаемых (без учета налогов, уплаченных в качестве налоговых агентов и в связи с вывозом продукции за границу) составляет не менее 2 млрд рублей. Сумма перечисленных налогов считается за три года, идущих перед годом представления заявления о заключении договора поручительства;

- по действующим договорам поручительства сумма обязательств поручителя составляет не более 50 % чистых активов поручителя по состоянию на 31 декабря предшествующего года;

- поручитель не осуществляет процесс реорганизации (ликвидации);

- поручитель не находится в процессе банкротства;

- у поручителя нет задолженности по налоговым платежам.

Перечисленные выше налогоплательщики, чтобы ускоренно возместить НДС, должны в пятидневный срок после представления декларации подать в ИФНС заявление.

Получив заявление, налоговый орган имеет пять дней, чтобы проверить права налогоплательщика на возмещение НДС заявительным способом и наличие у него недоимок по налогам. По окончании этого срока выносится решение о возврате налога в ускоренном порядке или об отказе возместить налог. В течение пяти дней ИФНС должна сообщить налогоплательщику свое решение.

Если решение положительное, то на следующий рабочий день после его принятия ИФНС направляет в казначейство поручение возместить налогоплательщику налог по указанным реквизитам. У казначейства есть пять дней на выполнение поручения. В случае задержки налогоплательщику положена компенсация в виде процентов, рассчитываемых исходя из действующей ставки рефинансирования за каждый просроченный день.

Если по итогам проверки нарушения не обнаружены и если налогоплательщик с декларацией представлял банковскую гарантию, ИФНС в семидневный срок направит соответствующее решение налогоплательщику, а на следующий день — заявление в банк об освобождении от обязательств по банковской гарантии. В ситуации с договором поручительства ситуация аналогична.

Если налогоплательщик получил отказ в возврате НДС ускоренным способом, ИФНС проводит камеральную проверку в порядке и в сроки, прописанные в ст. 176 НК РФ. По итогам проверки составляется акт, его вместе с возражениями налогоплательщика, при наличии таковых, рассматривает руководитель ИФНС или его заместитель, который в пятидневный срок направляет письменную форму принятого решения налогоплательщику. Одновременно с решением налогоплательщик получает требование вернуть возмещенный ускоренным способом НДС и проценты на сумму возмещения в размере двойной ставки рефинансирования.

Причины, по которым налоговый орган может отказать в возврате НДС

Как говорилось ранее, чтобы вернуть НДС, налогоплательщик должен применять ОСНО, перечислять в бюджет НДС и иметь подтверждающие документы на «входящий» и «исходящий» налог.

Возмещение НДС из бюджета напрямую связано с суммами налоговых вычетов, потому компании и ИП должны следить за безопасной долей вычетов по НДС. Что это за доля? В общем виде она представляет собой максимально допустимый процент налога, который налогоплательщики могут вернуть из бюджета, не рискуя привлечь внимание проверяющих. Этот процент определяет ФНС и публикует на официальном портале nalog.ru в ежегодном отчете по форме 1-НДС.

По информации ФНС в IV квартале 2018 года безопасный вычет по НДС составлял 86,9 %. По итогам I квартала 2019 года в среднем по стране процент увеличился до 89,2 %.

Компании или ИП, чтобы не ошибиться с суммой возмещения НДС в 2019 году и правильно посчитать долю вычетов по НДС, нужно использовать декларацию по форме КНД 1151001 (применяется с 2019 года) и следующую формулу:

Доля вычетов по НДС налогоплательщика = Сумма заявленного вычета по НДС (стр. 190 разд. 3 декларации) / Сумма НДС к уплате с учетом восстановленных сумм (стр. 118 разд. 3 декларации).

Пример. ООО «Солнышко» за I квартал 2019 года реализовало продукции на общую сумму 250 000 руб. (в т. ч. НДС — 41 667 руб.). Закупочная цена продукции составляла 195 000 руб. (в т. ч. НДС — 32 500 руб.). Указанные операции отразятся в учете компании так:

| Корреспонденция счетов | Сумма, руб. | Описание операции | |

|---|---|---|---|

| Дт | Кт | ||

| 41 | 60 | 162 500 | Приобретение продукции для перепродажи |

| 19 | 60 | 32 500 | Учтен НДС с приобретенной продукции |

| 68 | 19 | 32 500 | Входящий НДС принят к вычету |

| 62 | 90 | 250 000 | Реализована продукция |

| 90 | 68 | 41 667 | Начислен НДС с реализованной продукции |

Из приведенных данных следует, что к уплате останется НДС в сумме 9 167 руб.

Сумма налога к вычету: 32 500 / 41 667 = 78 %.

Итого к вычету заявлено 78 % налога, при том что допустимая величина на I квартал 2019 года равна 89,2 %. Значит, поводов для беспокойства у компании нет.

Кроме общероссийской доли безопасного вычета, ФНС представляет информацию по регионам. Для конкретного региона рассчитать безопасную долю вычетов по НДС можно по формуле:

Доля вычета по НДС по конкретному региону = Сумма вычетов по региону (стр. 210 формы 1-НДС по региону) / Налог к начислению (стр. 110 формы 1-НДС по региону).

Отметим, что указанная формула вычета НДС применима только по отношению к налогоплательщикам, которые не занимаются экспортом.

Пример. ООО «Ястреб» зарегистрировано в Ростовской области. По итогам 2018 года компания должна перечислить в бюджет с учетом восстановленного НДС 110 тыс. руб. Налоговый вычет за этот же период равен 98 тыс. руб. Каков размер доли вычета НДС за IV квартал 2018 года для компании?

Подставив в формулу известные данные, получим:

98 000 / 110 000 = 89,09 %

По НДС безопасный вычет на IV квартал 2019 года для Ростовской области составил 92,02 %. Отсюда следует, что компания не превысила допустимый порог и не оказалась в зоне налогового риска.

Что делать, если доля вычета все-таки превысила порог безопасности? Сразу отметим, что при рассмотрении налогоплательщиков в качестве потенциальных объектов проверок налоговая инспекция использует ряд критериев. И безопасная доля вычетов по НДС только один из них. Поэтому выход за установленные рамки не означает автоматическое попадание в план проверок. Как и точное попадание в безопасную зону не гарантирует, что налогоплательщик не привлечет внимание ИФНС по другим критериям.

Если говорить о компаниях, которые возмещают НДС при экспорте продукции, то здесь действует особый порядок для налогоплательщиков, вывозящих сырьевую и несырьевую продукцию: делают вычет НДС по-разному и в различные периоды.

При экспорте несырьевой продукции вычет НДС не зависит от подтверждения ставки по налогу и отражается в декларации после принятия продукции на учет и получения счета-фактуры.

Компании — экспортеры сырьевой продукции заявляют вычет НДС в декларации, составленной за период, в котором собраны подтверждающие экспорт документы (ст. 165 НК РФ).

Разберемся, что такое возмещение НДС и как осуществить возврат налога на добавленную стоимость юридическим лицам и индивидуальным предпринимателям, применяющим общую систему налогообложения.

По итогам каждого отчетного периода (квартала) ИП и организации на ОСНО обязаны сдавать декларации по НДС. В декларации налогоплательщик указывает:

- сумму НДС, подлежащую уплате в бюджет, если сумма налога от реализации оказалась выше «входного» НДС.

ООО «Сталь» реализовало товаров на сумму 1 650 000 руб. (в том числе НДС 251 695 руб.), и закупила материалов на 550 000 руб. (в том числе НДС 83 898 руб.). НДС к уплате в бюджет составит 167 797 руб. (251 695 – 83 898).

- сумму НДС, подлежащую возмещению из бюджета, если сумма «входного» НДС оказалась выше НДС от реализации.

ООО «Сталь» реализовало товаров на сумму 820 000 руб. (в том числе НДС 125 085 руб.), а товаров закупила на сумму 1 450 000 руб. (в том числе НДС 221 186 руб.) Сумма налога, подлежащая возврату из бюджета, составит 96 101 руб.

Примечание: важно не путать понятия «налоговый вычет по НДС» и «НДС к возмещению», это два абсолютно разных понятия. Налоговым вычетом называют налог, уплаченный при приобретении товаров, а НДС к возмещению – разницу между НДС от реализации и «входным НДС», подлежащую возврату из бюджета.

Учитывая изложенное, право на возмещение (возврат) из бюджета налога на добавленную стоимость возникает в случае, когда «входной» НДС превышает НДС от реализации. Такая ситуация может возникнуть также если налогоплательщик использует разные ставки налога при реализации и приобретении товаров (работ и услуг). Например, реализует товар по ставке 0% или 10%, а приобретает по основной – 18%.

Кто имеет право на возмещение НДС

Право на возврат налога на добавленную стоимость имеют только плательщики этого налога, то есть ИП и организации, применяющие общую систему налогообложения. Предприниматели и компании на спецрежимах (ЕНВД, ПСНО, УСНО или ЕСХН) не имеют права на возврат налога.

Примечание: если ИП или организация выставила контрагенту счет-фактуру с выделенной суммой НДС, она обязана будет уплатить полученную от покупателя сумму налога в бюджет, но возместить ее из бюджета она не сможет.

Условия возмещения НДС из бюджета

Право на возмещение НДС у плательщиков данного налога возникает при соблюдении следующих обязательных условий:

- Документальное подтверждение (наличие первичных документов в том числе счетов-фактур, подтверждающих произведенные операции);

- Реальность сделки и ее направленность получение прибыли в рамках предпринимательской деятельности;

- Оприходование товаров, работ или услуг;

- Добросовестность всех участников сделки, включая контрагентов второго и третьего звена.

Примечание: несоблюдение хотя бы одного из указанных выше условий повлечет отказ в возврате налога из бюджета.

Порядок возмещения налога на добавленную стоимость

Порядок и особенности возврата из бюджета налога на добавленную стоимость регламентируются ст. 176 НК РФ.

Примечание: обратите внимание, что возмещение НДС — это право налогоплательщика, которое он должен подтвердить. По этой причине налоговый орган не может самостоятельно произвести возврат НДС из бюджета.

Всего существует два способа возврата НДС из бюджета:

- Обычный

Данный порядок применяется теми налогоплательщиками, которые не имеют права на заявительный (ускоренный) порядок возмещения налога.

- Заявительный

Применяется отдельными категориями налогоплательщиков, при соблюдении ряда обязательных условий.

Основным отличием заявительного порядка от общего является возврат налога до окончания камеральной проверки.

Рассмотрим вкратце каждый из способов.

Обычный (общий) порядок возмещения НДС из бюджета

Используется основным большинством плательщиков НДС. Возврат налога производится по окончании камеральной налоговой проверки.

Возмещение НДС в общем порядке состоит из следующих шагов:

- Сбор документов, подтверждающих обоснованность возмещения налога из бюджета

Данный этап включает в себя подготовку первичных документов, подтверждающих правомерность заявления НДС к вычету и, как следствие, возмещение его из бюджета.

- Заполнение налоговой декларации по НДС

Декларация по налогу на добавленную стоимость, независимо от того заявлен в ней налог на возмещение или на уплату, должна быть сдана в налоговый орган только в электронной форме. Данное правило действует для всех налогоплательщиков с 2015 года. Отчетность представляется в формате электронного документа через операторов телекоммуникационной связи. Сдача декларации на бумаге при обязанности ее представления в электронной форме будет приравнено налоговым органом к непредставлению отчетности вовсе.

В 2019 году декларация по НДС сдается по форме, утвержденной Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (в редакции от 20.12.2016).

Скачать бланк формы по КНД 1151001 налоговой декларации по налогу на добавленную стоимость (НДС).

- Сдача документов в налоговый орган

После того как документы будут собраны и заполнена декларация их необходимо направить в налоговый орган по месту учета.

- Камеральная налоговая проверка

После получения от налогоплательщика налоговой декларации и приложенных к ней документов налоговый орган начинает камеральную проверку (далее КНП), в ходе которой проверяется обоснованность заявленных в декларации налоговых вычетов и сумм налога к возмещению из бюджета. Данная проверка проводится в налоговом органе, без выезда к налогоплательщику (в отличие от выездной, которая проводится на территории проверяемого ИП или организации). Срок КНП – 3 месяца с даты сдачи декларации в налоговый орган.

Обратите внимание, что с 2015 года налоговый орган имеет право на осмотр территории налогоплательщика, а также предметов и документов, если в декларации по НДС налог заявлен к возмещению.

- Вынесение решения о возмещении налога

По окончании КНП налоговым органом в течение 7 дней выносится решение о возмещении налога (полностью или частично) если налоговым органом не выявлено никаких нарушений.

В случае выявления нарушений ИФНС составляется акт камеральной налоговой проверки, в котором излагаются основания отказа в возмещении НДС. На акт налогоплательщик вправе представить свои возражения, которые в последствии рассматриваются налоговым органом и по результатам проверки выносится решение о привлечении к ответственности или об отказе в привлечении, которое также в дальнейшем может быть обжаловано в вышестоящий налоговый орган.

- Уведомление налогоплательщика о принятом решении

В случае принятия положительного решения о возмещении НДС из бюджета налоговый орган в течении 5 дней сообщает об этом налогоплательщику, направив соответствующее решение.

- Перечисление средств

Возврат средств ИП или организации производится в течение 5 дней с даты вынесения решения о возмещении, из которых 1 день отводится на направление поручения налоговой в Федеральное казначейство и 5 дней на перечисление средств самим казначейством (с даты получения поручения).

Примечание: перечисление средств в течение 12 дней (7 дней с окончания проверки на вынесения решения о возмещении и 5 дней на перечисление средств казначейством) возможно только, если вместе с декларацией было представлено заявление на возврат или зачет НДС. Если оно представлено не было, то срок перечисления средств налогоплательщику составляет месяц с даты получения налоговым органом такого заявления.

Обратите внимание, что в случае задержки перечисления средств налоговой на сумму налога, подлежащую возврату, начисляются проценты, равные ставке рефинансирования, действовавшей в период задержки. Проценты начисляются на каждый день просрочки.

Заявительный порядок возврата НДС могут использовать только некоторые категории налогоплательщиков, отвечающие определенным условиям. В рамках заявительного порядка возврат налога производится до окончания камеральной налоговой проверки.

Возместить НДС в ускоренном порядке могут:

- Организации, уплатившие за 3 последних года налогов на сумму более 7 млрд. руб.;

- Организации и ИП, представившие вместе с декларацией банковскую гарантию;

- Организации и индивидуальные предприниматели, являющиеся резидентами территорий опережающего социально-экономического развития;

- Организации и ИП, являющиеся резидентами свободного порта Владивосток;

- Организации и ИП, чья обязанность по уплате НДС обеспечена договором поручительства.

Учитывается только НДС, акцизы, налог на прибыль и на добычу полезных ископаемых. Иные платежи в расчет не берутся. Данное условие применяется только, если с момента регистрации организации прошло не менее 3-х лет.

Что из себя представляет банковская гарантия, кем она выдается и каким требованиями должна отвечать мы рассмотрим далее в статье.

При условии предоставления вместе с декларацией копии договора поручительства управляющей компании, определенной Правительством РФ в соответствии с законом “О территориях опережающего социально-экономического развития в Российской Федерации”.

При условии предоставления вместе с налоговой декларацией договора поручительства управляющей компании, определенной законом “О свободном порте Владивосток”.

Право налогоплательщиков на ускоренный порядок возврата НДС при наличии поручительства появилось у ИП и организаций сравнительно недавно – с января 2017 года.

Что такое банковская гарантия

Банковская гарантия – это документ, в котором банк поручается за налогоплательщика перед налоговыми органами и обещает вернуть в бюджет сумму НДС, если по итогам проверки налог, заявленный к возмещению, не был подтвержден.

Обратите внимание, что не каждый банк имеет право выдавать гарантию. Для этого он должен отвечать условиям, установленным п.3 ст. 74.1 НК РФ и быть включенным в список, утверждаемый Минфином РФ.

На настоящий момент в данном списке числится 262 кредитные организации, имеющие право выдавать банковскую гарантию.

Сама банковская гарантия должна отвечать следующим требованиям:

- Быть безотзывной и непередаваемой;

- Иметь срок действия – не менее 8 месяцев с даты представления декларации в ИФНС;

- Размер средств, на которые выдана гарантия, должен полностью покрывать сумму НДС, заявленную к возмещению.

Особенности возмещения НДС в заявительном порядке

Возврат налога на добавленную стоимость в ускоренном порядке состоит из следующих шагов:

- Заполнение налоговой декларации по НДС;

- Получение банковской гарантии на сумму, указанную в декларации;

- Сдача декларации и банковской гарантии в налоговый орган;

- Подготовка и направление в ИФНС заявления на применение заявительного порядка (если оно не было приложено к декларации и банковской гарантии);

- Вынесение решения о возмещении НДС в течение 5 дней с даты получения налоговым органом заявления;

- Направление решения в адрес налогоплательщика – не позднее 5 дней с даты его вынесения;

- Перечисление средств на расчетный счет в течение 6 дней с даты вынесения решения.

Способы возмещения НДС

Сумма налога на добавленную стоимость, подлежащая возврату по решению налогового органа, может быть возвращена налогоплательщику на расчетный счет или зачтена в счет будущих платежей.

Обратите внимание, что при наличии задолженности по федеральным налогам налоговый орган сначала покроет эту задолженность и только потом вернет оставшуюся часть налога.

Причин, по которым ИФНС отказывает в возмещении налога на добавленную стоимость достаточно много. Среди основных можно выделить следующие:

- Отсутствие первичных документов, подтверждающих правомерность и обоснованной заявленной к возмещению суммы НДС;

- Ошибки и противоречивые сведения, содержащиеся в представленных документах;

- Недобросовестные контрагенты и нереальность осуществленной сделки.

Налоговый кодекс ( ст 176 Возмещение НДС НК РФ 2019 )

1. В случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1 — 3 пункта 1 статьи 146 настоящего Кодекса, полученная разница подлежит возмещению (зачету, возврату) налогоплательщику в соответствии с положениями настоящей статьи.

После представления налогоплательщиком налоговой декларации налоговый орган проверяет обоснованность суммы налога, заявленной к возмещению, при проведении камеральной налоговой проверки в порядке, установленном статьей 88 настоящего Кодекса.

2. По окончании проверки в течение семи дней налоговый орган обязан принять решение о возмещении соответствующих сумм, если при проведении камеральной налоговой проверки не были выявлены нарушения законодательства о налогах и сборах.

3. В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки уполномоченными должностными лицами налоговых органов должен быть составлен акт налоговой проверки в соответствии со статьей 100 настоящего Кодекса.

Акт и другие материалы камеральной налоговой проверки, в ходе которой были выявлены нарушения законодательства о налогах и сборах, а также представленные налогоплательщиком (его представителем) возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и решение по ним должно быть принято в соответствии со статьей 101 настоящего Кодекса.

По результатам рассмотрения материалов камеральной налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения либо об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

Одновременно с этим решением принимается:

решение о возмещении полностью суммы налога, заявленной к возмещению;

решение об отказе в возмещении полностью суммы налога, заявленной к возмещению;

решение о возмещении частично суммы налога, заявленной к возмещению, и решение об отказе в возмещении частично суммы налога, заявленной к возмещению.

4. При наличии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, налоговым органом производится самостоятельно зачет суммы налога, подлежащей возмещению, в счет погашения указанных недоимки и задолженности по пеням и (или) штрафам.

5. В случае, если налоговый орган принял решение о возмещении суммы налога (полностью или частично) при наличии недоимки по налогу, образовавшейся в период между датой подачи декларации и датой возмещения соответствующих сумм и не превышающей сумму, подлежащую возмещению по решению налогового органа, пени на сумму недоимки не начисляются.

6. При отсутствии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, сумма налога, подлежащая возмещению по решению налогового органа, возвращается по заявлению налогоплательщика на указанный им банковский счет. При наличии письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) налогоплательщика суммы, подлежащие возврату, могут быть направлены в счет уплаты предстоящих платежей по налогу или иным федеральным налогам.

7. Решение о зачете (возврате) суммы налога принимается налоговым органом одновременно с вынесением решения о возмещении суммы налога (полностью или частично).

8. Поручение на возврат суммы налога, оформленное на основании решения о возврате, подлежит направлению налоговым органом в территориальный орган Федерального казначейства на следующий день после дня принятия налоговым органом этого решения.

Территориальный орган Федерального казначейства в течение пяти дней со дня получения указанного поручения осуществляет возврат налогоплательщику суммы налога в соответствии с бюджетным законодательством Российской Федерации и в тот же срок уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

9. Налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о возмещении (полностью или частично), о принятом решении о зачете (возврате) суммы налога, подлежащей возмещению, или об отказе в возмещении в течение пяти дней со дня принятия соответствующего решения.

Указанное сообщение может быть передано руководителю организации, индивидуальному предпринимателю, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

10. При нарушении сроков возврата суммы налога считая с 12-го дня после завершения камеральной налоговой проверки, по итогам которой было вынесено решение о возмещении (полном или частичном) суммы налога, начисляются проценты исходя из ставки рефинансирования Центрального банка Российской Федерации.

Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возмещения.

11. В случае, если предусмотренные пунктом 10 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику суммы налога, подлежащей возмещению, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

Поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в срок, установленный пунктом 8 настоящей статьи, в территориальный орган Федерального казначейства для осуществления возврата.

11.1. В случае, если заявление о зачете суммы налога в счет уплаты предстоящих платежей по налогу или иным федеральным налогам (о возврате суммы налога на указанный банковский счет), подлежащей возмещению по решению налогового органа, не представлено налогоплательщиком до дня вынесения решения о возмещении суммы налога (полностью или частично), зачет (возврат) суммы налога осуществляется в порядке и сроки, которые предусмотрены «статьей 78» настоящего Кодекса. При этом положения «пунктов 7» — «11» настоящей статьи не применяются.

12. В случаях и порядке, которые предусмотрены статьей 176.1 настоящего Кодекса, налогоплательщики вправе воспользоваться заявительным порядком возмещения налога.

— сумма превышения налоговых вычетов над общей суммой НДС (исчисленной в соответствии со ст. 166 НК, см. комментарий к ней) не была зачтена (независимо от причины этого: отметим, что вины налогоплательщика в этом нет, ибо зачет осуществляют самостоятельно налоговые органы);

— налогоплательщик подал в налоговый орган письменное заявление о возврате этой суммы. Форма заявления устанавливается Министерством по налогам и сборам: впредь до ее утверждения налогоплательщик составляет письменное заявление в произвольной форме).

Отсутствие заявления о возврате суммы не позволяет налоговому органу принять решение о возврате;

2) они предписывают (при наличии указанных в п. 3 ст. 176 условий) реально возвратить налогоплательщику сумму разницы. При этом предусмотрено, что:

— налоговый орган в течение не двух календарных недель, а недель, состоящих из 5 рабочих дней, следующих подряд (это прямо вытекает из анализа ст. 6.1 НК) после получения от налогоплательщика указанного выше письменного заявления (с указанием его ИНН) принимает решение о возврате суммы из соответствующего бюджета;

— указанное решение (оно содержит указание на обстоятельства, в соответствии с которыми образовалась упомянутая в ст. 176 сумма превышения, ее размер, данные о налогоплательщике, данные о налоговом органе и т.п. сведения, дату и место вынесения. Оно подписывается руководителем (его заместителем) налогового органа), должно быть направлено не позднее 2-х недель (со дня принятия решения) на исполнение в соответствующий орган Федерального казначейства, а также налогоплательщику;

— осуществление фактического возврата денег налогоплательщику возложено именно на органы Федерального казначейства (а не на налоговые органы);

3) устанавливают срок осуществления возврата денег налогоплательщику — не позднее 2 недель (состоящих не из календарных дней, а из 5 рабочих дней, следующих подряд (каждая неделя), ст. 6.1 НК), отсчитываемых со следующего (после дня получения решения налогового органа органом Федерального казначейства) дня. При этом нужно обратить внимание на ряд важных обстоятельств:

— в случае если решение налогового органа не получено органом Федерального казначейства (независимо от причины!) в истечение 7 дней (отсчитываемых со дня, следующего за днем направления налоговым органом этого решения) датой получения упомянутого решения органами Федерального казначейства признается восьмой день (считая со следующего после дня направления решения налоговым органом дня). С этого восьмого дня (а точнее, следующего за ним дня) следует (в такой ситуации) и отсчитывать двухнедельный срок, установленный для осуществления возврата денег органами Федерального казначейства;

— во всех случаях, в п. 3 ст. 176 имеются в виду не календарные дни, а рабочие дни: вывод сделан на основе систематического толкования норм ст. 6.1 НК и ст. 176 НК;

4) при нарушении сроков, установленных для осуществления возврата суммы денег налогоплательщику, необходимо начислить проценты исходя из 1/300 ставки рефинансирования, устанавливаемой ЦБР.

4. Специфика правил п. 4 ст. 176 состоит в том, что:

1) они распространяются лишь на случаи возврата сумм НДС, предусмотренных в п. 3 ст. 172 НК (к сожалению, в официальном тексте ст. 176 НК — опять опечатка (!): нужно было сослаться напрямую не на ст. 171 НК (там нет непосредственного упоминания о суммах, связанных с операциями по реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК), а на п. 3 ст. 172 (где сказано, что речь идет о вычетах сумм НДС, предусмотренных ст. 171 НК в отношении операций по реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК), и тогда все становится на свои места, т.е. речь идет об операциях, оплачиваемых по нулевой ставке (за исключением операций по реализации товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования, дипломатического или административно — технического персонала этих представительств, включая проживающих вместе с ними членов их семей). При этом необходимо руководствоваться письмом Министерства по налогам и сборам от 8 октября 1999 г. N ВГ-6-06/804 в ред. от 16 августа 2000 г. N ВГ-6-06/618, установившем перечни государств:

— в отношении дипломатических представительств которых и их персонала применяется полное освобождение от уплаты НДС (например, КНДР, Сирия, приложение 1 к письму);

— в отношении дипломатических представительств которых и их персонала применяется частичное освобождение от уплаты НДС (например, СРВ, Республика Чад и др. приложение N 2 к письму);

— в отношении дипломатических представительств которых и их персонала освобождение от уплаты НДС не применяется (например, Тунисская Республика, приложение 3 к письму);

2) они подлежат применению также в отношении сумм НДС, исчисляемых и уплаченных (в соответствии с п. 1 ст. 164 НК и п. 6 ст. 166 НК) по нулевой ставке. При этом обязательное требование п. 6 ст. 166 НК состоит в том, что:

— такие суммы должны быть исчислены отдельно по каждой из операций, облагаемых по нулевой ставке (включая и операции, указанные в подпункте 7 п. 1 ст. 164 НК);

— необходимо ведение раздельного учета по таким операциям (при этом сумма НДС исчисляется как сумма налога, полученная в результате сложения сумм НДС, исчисляемых отдельно, как соответствующие налоговым ставкам процентные доли конкретных налоговых баз (см. об этом более подробно комментарий к п. 1, 6 ст. 166 НК);

3) суммы, указанные в п. 4 ст. 176, подлежат возмещению лишь на основании отдельной налоговой декларации (она составляется налогоплательщиком по форме N 2, заполненной в соответствии с Инструкцией от 27 ноября 2000 г. по операциям, указанным в подпунктах 1 — 6 п. 1 ст. 164 НК, и представляется им в налоговый орган по месту своего налогового учета), а также документов (например, контрактов, грузовой таможенной декларации и др.), предусмотренных в ст. 165 НК (см. комментарий к ней);

4) они установили особую процедуру возмещения НДС:

а) такое возмещение производится не позднее (раньше — можно) 3 календарных месяцев (т.е. и нерабочие дни из подсчета исключать нельзя), считая со дня предоставления налогоплательщиком указанных выше отдельной налоговой декларации по НДС и документов (отсчет срока следует начинать со следующего дня после дня представления этих документов);

б) в течение этого срока налоговому органу предписано провести проверку обоснованности применения нулевой ставки НДС (речь идет как о камеральной налоговой проверке, что чаще всего и бывает, так и о выездной налоговой проверке, если по обстоятельствам дела это необходимо). При этом нужно руководствоваться нормами ст. 88, 89 НК и принять либо решение о возмещении НДС (путем зачета или возврата), либо решение об отказе в возмещении;

в) они предусматривают, что если налоговый орган принял решение об отказе в возмещении (полностью или в определенной части), он обязан предоставить налогоплательщику письменное мотивированное заключение (с указанием всех оснований отказа, со ссылкой на соответствующие нормы законодательства о налогах и сборах) об отказе. Такое заключение должно быть представлено не позднее (раньше — можно) 10 календарных дней со дня вынесения решения об отказе (отсчет этого срока начинается со следующего дня после дня принятия решения);

5) если налоговым органом в течение 3 календарных месяцев (указанных в ст. 176 НК) не вынесено решения об отказе в возмещении суммы (а равно если указанное мотивированное заключение об отказе не представлено в 10-дневный срок налогоплательщику) налоговый орган:

— обязан принять только одно решение, а именно о возмещении суммы НДС (по которой он так и не вынес решение об отказе в возмещении (хотя бы о частичном отказе));

— обязан письменно (с указанием ИНН налогоплательщика) уведомить об этом налогоплательщика;

— должен представить последнему такое уведомление не позднее 10 календарных дней со дня истечения последнего дня трехмесячного срока, указанного в п. 4 ст. 176. При этом и исчисление начала отсчета сроков и начала отсчета сроков производится в полном соответствии с правилами ст. 6.1 НК;

6) в случае если у налогоплательщика есть недоимки и (или) пени (см. об этом понятии выше):

— по НДС, по любым иным налогам и сборам (например, по налогу на доходы организации или физических лиц, по акцизам, а также задолженность по налоговым санкциям (которые были присуждены налогоплательщику судом, а именно — арбитражным судом, ст. 104 НК) упомянутые суммы подлежат зачету в первоочередном порядке (т.е. о возмещении НДС в форме возврата говорить не приходится);

— осуществляется зачет (упомянутых сумм) на основании решения налогового органа. При этом такой зачет производится, если упомянутые суммы подлежат зачислению в тот же бюджет, что и сумма превышения, упомянутая в п. 1 ст. 176 НК. Отсюда важный вывод: если даже есть суммы недоимки (пени, штрафы) по налогам и сборам, зачисляемые в другие бюджеты, то это не препятствует осуществлению возмещения в форме возврата денег;

— производится зачет самостоятельно самим налоговым органом (т.е. нет необходимости в согласии налогоплательщика, равно как нет надобности ждать поступления заявления от налогоплательщика). О зачете должен быть уведомлен налогоплательщик (письменно и не позднее 10 календарных дней после его осуществления);

7) если налоговый орган принял решение о возмещении (либо в форме зачета, либо в форме возврата), то при наличии недоимки (только по НДС), которая образовалась в период между датой подачи налогоплательщиком декларации и датой возмещения сумм НДС (при условии, что недоимка не превышает сумму возмещения) — пени на эту недоимку не начисляется;

8) если у налогоплательщика НДС отсутствуют и недоимки, и пени, и присужденные налоговые санкции по НДС, а также суммы недоимок, пени, присужденных налоговых санкций по другим налогам и сборам (но речь идет только о суммах, подлежащих зачислению в один и тот же бюджет, а именно в тот, из которого производится возврат суммы НДС), суммы, подлежащие возмещению:

— либо засчитываются в счет текущих платежей по НДС и (или) иных налогов (например, акцизов, налогов на доходы и т.д.), подлежащих уплате в один и тот же бюджет;

— либо засчитываются в счет текущих платежей по налогам, уплачиваемым в связи с перемещением товаров через таможенную границу РФ (а не только при ввозе на таможенную территорию РФ) и в связи с реализацией товаров (работ, услуг), непосредственно связанных с производством и реализацией таких товаров. При этом налоговый орган должен согласовать такой зачет с соответствующим таможенным органом;

— либо подлежат возврату налогоплательщику. Однако необходимым условием такого возврата является подача последним в налоговый орган письменного заявления (с указанием своего ИНН, суммы, подлежащей возврату, иных необходимых сведений) о возврате.

5. Если налоговый орган получает упомянутое выше заявление от налогоплательщика, он (при наличии всех других условий, указанных в абзаце 1 — 9 п. 4 ст. 176):

1) обязан принять решение о возврате сумм НДС из соответствующего бюджета;

2) принимает такое решение не позднее 3 календарных месяцев (считая со следующего после предоставления налогоплательщиком в налоговый орган отдельной налоговой декларации, указанной в п. 7 ст. 164 НК и документов, упомянутых в ст. 165 НК, см. комментарий к ним). Речь идет о «Декларации по НДС по налоговой ставке 0 процентов», которая заполняется, в соответствии с Инструкцией от 27 ноября 2000 г.);

3) должен в этот же срок направить в соответствующий орган федерального казначейства текст своего решения о возврате сумм НДС налогоплательщику.

6. Орган федерального казначейства (получив решение о возврате сумм НДС от налогового органа) должен:

— осуществить реальный (фактический) возврат этих сумм (путем перечисления на банковский счет налогоплательщика);

— произвести возврат суммы НДС не позднее двух недель после получения решения от налогового органа. При этом и в данном случае речь идет не о календарных нормах, а о неделях, состоящих из 5 рабочих дней (каждая), следующих подряд; иное противоречило бы правилам ст. 6.1 НК);

7. Если решение налогового органа (о возврате сумм НДС, упомянутых в п. 4 ст. 176) не получено (независимо от причин) органом Федерального казначейства по истечении 7 календарных дней (речь идет не о неделе, а именно о днях, значит, говорить о рабочих днях — оснований нет, ст. 6.1 НК), отсчитываемых со следующего дня (после дня направления решения налоговым органом (например, по почте, через курьера и т.д.)) в орган Федерального казначейства:

1) датой получения решения налогового органа органом Федерального казначейства признается восьмой календарный день, считая со следующего дня (после дня направления решения);

2) на сумму, подлежащую возврату налогоплательщику, начисляются проценты исходя из ставки рефинансирования ЦБР. Впрочем, такие проценты исчисляются во всех случаях нарушения сроков, установленных в п. 4 ст. 176. Проценты исчисляются за каждый день просрочки.

В практике клиентов юридической фирмы «ЮКАНГ» возник вопрос: в связи с определенным несоответствием правил ст. 78 НК и ст. 176 НК, каким нормам отдавать предпочтение?

Приоритет имеют правила ст. 176 НК (как правила специальные перед правилами общими).

О судебной практике см.: Вестник ВАС. 2000. N 4. С. 21; N 5. С. 8; N 10. С. 66, 67. N 11. С. 14.

Сложно ли оформить возмещение НДС из бюджета? С необходимостью уплачивать налог на добавленную стоимость сталкивается большинство предпринимателей и организаций в сфере торговли. Многие из них знают, что законом предусмотрена возможность возместить уплаченный налог, но не все представляют, как именно это сделать. Рассмотрим порядок действий для возвращения НДС и разберём, какие нюансы помогут избежать отказа федеральной налоговой службы.

Что такое «НДС» и кто его уплачивает

НДС или налог на добавленную стоимость — один из косвенных налогов, предусмотренных российским законодательством. Ему посвящёна 21 глава Налогового кодекса (статьи 143-178).

Значение этого обязательного платежа в бюджет в полной мере отражено в названии — он исчисляется от стоимости, которую производитель или продавец «добавил» к себестоимости товара. НДС включается в стоимость продукции и по этой причине его уплачивает (незаметно для себя) покупатель.

НДС включается в стоимость продукции и по этой причине его уплачивает (незаметно для себя) покупатель.

Производитель или продавец уплачивают НДС таким образом, что увеличивают стоимость своего товара, то есть цену, по которой планировали его реализовать, на размер ставки этого налога. Наиболее часто на практике встречается ставка 18%. Для того, чтобы вычислить размер НДС, нужно произвести следующие вычисления:

- Цена товара х 0,18 (18%) = НДС. Для исчисления берётся первоначальная цена, по которой планировалось продавать товар. Получившееся значение добавляется к стоимости. Например, производитель планировал продавать изделие по цене 500 рублей. Тогда 500 х 0,18 = 90. НДС составит 90 рублей, а цена изделия — 590 рублей.

Какой налог подлежит возмещению

В рамках осуществления своей деятельности, предприниматели сталкиваются с двумя видами налогов на добавленную стоимость: входящим и исходящим. Разобраться здесь несложно. Входящим или входным называется тот налог, который уплачен самой организацией за покупку товаров или сырья, необходимых для работы. Он появляется у тех, кто покупает что-то, на что уже начислен НДС.

Исходящим называется платёж, который организация добавляет к собственным товарам и услугам, а уплачивают его покупатели. Вместе с суммой вычета он указывается в 3 разделе декларации НДС по форме, утверждённой приказом федеральной налоговой службы от 20 декабря 2016 (форма КНД 1151001).

НДС к возмещению — что это такое? Именно входящий НДС подлежит возмещению. Обратите внимание, что данная процедура доступна только ограниченному числу организаций и предпринимателей, соблюдающих к тому же ряд условий. Подробнее об этом смотрите раздел «На каких условиях происходит возвращение НДС».

Кто платит пониженный НДС

Стандартной ставкой НДС в России является 18%, за исключением отдельного перечня товаров и услуг, для которых предусмотрена пониженная ставка 10%. В 2018 году это:

- продовольственные товары;

- детские товары;

- медицинские товары;

- книги, газеты, журналы;

- племенной скот.

Как видите, в эту категорию попадают так называемые «социально значимые» товары — продукты питания, детская продукция, лекарства. Ставка 0% предусмотрена для транспортно-экспедиционных услуг, международной перевозки товаров и для экспортируемых изделий.

Ставка 0% предусмотрена для транспортно-экспедиционных услуг, международной перевозки товаров и для экспортируемых изделий.

На каких условиях происходит возвращение НДС

В соответствии с российским налоговым законодательством для возмещения НДС предпринимателю или организации ими должны соблюдаться следующие условия:

- Уплата этого налога предусмотрена при общей системе налогообложения (ОСНО). Это значит, что юридические лица и предприниматели, использующие УСН или ЕНВД не платят исходящий НДС и не претендуют на возмещение входящего.

- Изделие или услуга, для которых оформляется возмещение должны быть произведены или приобретены для предпринимательской деятельности. Следовательно, нельзя купить товары для личных нужд за счёт средств компании и пытаться возмещать НДС с них.

- Товары должны быть приобретены для использования в деятельности, которая облагается налогом на добавленную стоимость и использоваться на территории Российской Федерации.

- На каждый возмещаемый товар необходимо наличие счёта-фактуры с оригинальными подписями руководителя и главного бухгалтера.

- Все товары и услуги должны быть приняты в бухгалтерском учёте, то есть оприходованы, срок давности учёта не превышает 3 года.

- Возмещение предусмотрено только для легальных предпринимателей и организаций, числящихся в едином реестре налоговой службы, регулярно сдающих всю отчётность.

Порядок оформления возмещения НДС

Предположим, организация определила, что имеет право на возмещение НДС из бюджета. Что делать, чтобы добиться от ФНС возвращения уплаченных налогов? Порядок возмещения предусмотрен 176 статьёй НК РФ, однако без определённой подготовки и знания отдельных нюансов вернуть деньги довольно сложно. Рассмотрим порядок действий в такой ситуации.

Подача декларации

Первым этапом возмещения уплаченных средств станет заполнение декларации по форме, предусмотренной федеральной налоговой службой. Форму лучше скачать с официального сайта или получить в управлении налоговой службы. В декларации необходимо указать сумму, предполагаемую к возмещению и сумму, уплаченного в данном периоде НДС.

Камеральная проверка

После получения декларации налоговая служба начинает камеральную проверку представленной к возмещению суммы. Без проверки возвращение уплаченных денег не происходит никогда. Закон отводит на эту процедуру 3 месяца с момента получения декларации.

В рамках камеральной проверки налоговая служба вправе запрашивать у заявителя любые документы, подтверждающие указанную в декларации сумму возмещения. Это могут быть не только счета-фактуры, но и книги продаж, путевые листы, сертификаты соответствия, оборотно-сальдовые ведомости. Учитывайте, что перечень документов, которую могут запрашивать налоговики, не ограничен законом и является открытым.

Любые документы нужно предоставить в течение 10 дней после получения требования ФНС. Отказ в предоставлении равнозначен отказу в возмещении средств. Поэтому будьте готовы оперативно представить любые бумаги, даже те, которые, на первый взгляд, не имеют отношения к уплате НДС.

Если в положенный срок представить документы невозможно, необходимо написать заявление на имя руководителя региональной инспекции с просьбой перенести срок предоставления документов. Обязательно укажите точный срок предоставления и обоснуйте причину переноса.

После получения декларации налоговая служба начинает камеральную проверку представленной к возмещению суммы.

Принятие решения о возмещении

По итогам камеральной проверки налоговая служба принимает решение о возмещении. Оно может быть трёх видов:

- отрицательное (отказ в возмещении);

- частичное (при неполном соответствии подтверждающих документов);

- положительное.

Принять решение ФНС обязана в течение 7 дней после завершения камеральной проверки. Таким образом, срок возмещения НДС из бюджета с учётом камеральной проверки и этапа принятия решения составляет максимум 3 месяца и 7 дней.

В какой форме осуществляется возмещение

Возврат НДС может происходить тремя путями:

- Зачисление средств возврата на банковский счёт юридического лица или индивидуального предпринимателя. Перевод осуществляет казначейство — в течение 5 рабочих дней после получения соответствующего поручения от ФНС.

- Налоговый аванс в часть будущих отчислений. По решению заявителя выбирается первый или второй вариант.

- Погашение за счёт возвращённой суммы неуплаченных долгов, налоговых просрочек, штрафов и пеней. В таком случае мнение налогоплательщика не учитывается и обязательно используется при наличии задолженности.

Отдельные нюансы возмещения НДС

Мы разобрали, как возместить НДС в общем порядке. Однако на практике эта процедура имеет некоторые значимые нюансы и тонкости. Проанализируем наиболее распространённые из них, чтобы понять, как действовать в отдельных проблемных ситуациях.

В какие сроки можно оформить возмещение

Российское законодательство предусматривает определённые сроки, в которые можно подать декларацию о возврате НДС. В большинстве случаев он составляет 3 года с окончания квартала, в котором был уплачен налог. Исключением является ситуация, когда рассматривается возврат ошибочной переплаты — тогда на подачу заявления отводится 3 года с даты ошибочного платежа.

Можно ли получить возмещение при наличии налоговой задолженности

Что происходит, когда заявитель, претендующий на возмещение уплаченных денег, имеет налоговую задолженность? Писать заявление на возврат налога в таком случае не запрещено. Если в ходе камеральной проверки подтвердится заявленная сумма и корректность подтверждающих документов, то полагающаяся к возвращению сумма будет зачтена в счёт долга.

Практика показывает, что налоговая служба крайне неохотно положительно решает вопрос о возмещении НДС.

Наиболее распространённые причины отказа

Практика показывает, что налоговая служба крайне неохотно положительно решает вопрос о возмещении НДС. Заявители регулярно сталкиваются с самыми разнообразными причинами отказа, среди самых распространённых можно назвать:

- ошибки при заполнении документов (как декларации, так и любых приложений);

- завершение периода обращения (истёк 3-летний период);

- отсутствие достаточного подтверждения уплаты НДС;

- выявление нарушений федерального и налогового законодательства;

- вероятность фиктивной сделки или покупки не в предпринимательских целях;

- иные обстоятельства.

Что делать в случае отказа налоговой службы

Когда ФНС после проверки декларации отказывает заявителю в возмещении уплаченного НДС, но он уверен в своём праве, он может оспорить это решение в вышестоящих инстанциях и суде. На это у него есть 90 дней. Если суд примет решение в пользу обратившегося, налоговая служба обязана будет уплатить причитающуюся ему денежную сумму, а также проценты за несвоевременное перечисление средств (с даты принятия решения об отказе).

Юридические лица и индивидуальные предприниматели, уплачивающие НДС, имеют право в трёхлетний период оформить возмещение входной части этого налога. Для этого необходимо заполнить декларацию и представить в ФНС подтверждающие документы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Сроки и причина возмещения НДС из бюджета

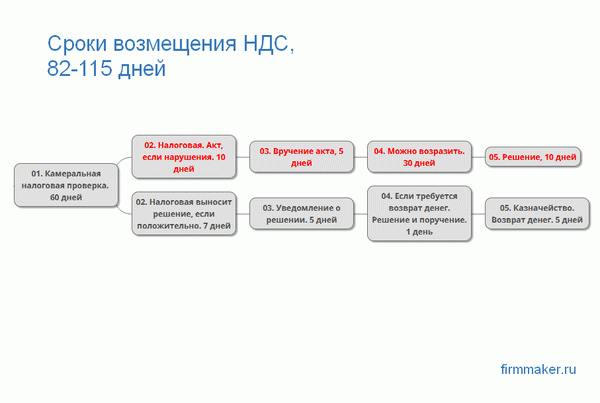

Как быстро и сколько возмещают НДС зависит от многих факторов, рассказывает Анна Лукша (Фирммейкер). Существует два варианта возмещения НДС: общий (долгий) и заявительный (быстрый через гарантии банков). Здесь мы расскажем про общий порядок.

Общий порядок возмещения НДС (ст. 176 НК РФ) предусматривает возврат или зачет налога после проведения камеральной проверки. По нашей практике, если нет нарушений, средний срок 100 дней ;

Заявительный порядок (ст. 176.1 НК РФ) предполагает возмещение НДС до завершения камералки при соблюдении определенных условий — примерно 20 дней.

Общий порядок начинается с оформления декларации по окончании отчётного периода и подготовки пакета документов, подтверждающих факт переплаты. Если сумма налогов, рассчитанная по операциям, являющимся объектом налогообложения, превышает произведенные выплаты, разница причитается к возврату или зачёту.

Сроки возврата НДС

60 дней на камеральную проверку

С момента подачи налоговой декларации по НДС, начинается камеральная налоговая проверка, которая длится 60 (шестьдесят) календарных дней (ст. 88 НК РФ). Если налоговым органом будут установлены нарушения законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость. Проверка проводится налоговым органом на предмет обоснованности претензий плательщика НДС на возмещение части выплаченного налога. На протяжении 2 (двух) месяцев сотрудники ИФНС изучают декларацию и прилагающиеся к ней документы. Определяют полноту и правильность заполнения представленной документации, контролируют соответствие указанных в декларации показателей данным налогового учёта, проверяют правомерность применения льготных ставок, налоговых вычетов, правильности расчётов базы и суммы налогов.

7 дней на решение

Если по итогам проверки претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ). Если проверкой выявлены нарушения, составляется акт камеральной налоговой проверки, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ). Выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности. Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) решение: о полном возмещении НДС из бюджета; о полном отказе в возмещении НДС; о частичном возмещении и частичном отказе в возмещении НДС.

5 дней на уведомление о решении