Содержание

- Подарки до 4 тыс. руб.: отражение в учете и налогообложение

- Страховые взносы на подарки

- Страховые взносы на подарки детям сотрудников

- Обложение подарков НДФЛ и страховыми взносами

- Статьи

- Начислять или нет

- Обложение подарков НДФЛ и страховыми взносами

- Что такое подарок?

- Документальное оформление

- НДФЛ с подарков

- Страховые взносы со стоимости подарков

- Отражение в программе

- Налог на подарок в России

- Когда презент облагается налогом

- Подарки, не облагаемые НДФЛ

- Определение стоимости подарка и расчет налога

- Сроки подачи налоговой декларации и уплаты налога

- Принципы подготовки и подачи 3-НДФЛ в налоговую

- Презенты от родственников

- Особенности передачи даров детям до 14 лет

- Классные подарки на Новый год до 1000 рублей

- Используемые документы

- Кто платит

- Ставка налога

- Когда не нужно платить

- Когда придётся платить

- Декларация и сроки уплаты

- Частный случай — передача дома или квартиры в дар

- Материальная помощь 4000 рублей: налоги, взносы в 2019 году

- Подарки до 4 тыс

- Какие подарки облагаются налогом

- Подарки стоимостью свыше 4000 рублей облагаются НДФЛ

- Материальная помощь, не облагаемая налогом в 2019 году

- Налог на подарок свыше 4000 рублей

- Подарки не облагаются страховыми взносами

- Учет подарков сотрудникам в бухгалтерском учете

- Ндфл с подарков до и свыше 4000

- Как платить налоги с материальной помощи

- Материальная помощь и страховые взносы в 2019 — 2020 годах

- Материальная помощь: налогообложение и страховые взносы

- Учет и налоги по новогодним подаркам-2018

- Все, что нужно знать о налогах

- Ндфл с подарков сотрудникам до 4000

- Проводки по подаркам сотрудникам

Подарки до 4 тыс. руб.: отражение в учете и налогообложение

Компания ГАРАНТ

Организация, применяющая общую систему налогообложения, планирует приобрести продукты питания и передать их в качестве подарков ветеранам войны и пенсионерам, являющимся бывшими работниками организации. Стоимость планируемых подарков не превышает 4000 рублей. Каков порядок документального оформления передачи подарков? Какие обязательства возникают у организации в отношении уплаты налога на прибыль, НДС, НДФЛ? Является ли объектом обложения страховыми взносами передача данных подарков?

Рассмотрев вопрос, мы пришли к следующему выводу:

Передачу подарков в виде продуктов питания ветеранам войны и пенсионерам Ваша организация может оформить договором дарения.

Передача физическим лицам подарка по договору дарения является объектом обложения НДС. В связи с тем, что безвозмездная передача товаров считается реализацией, «входной» НДС, уплаченный поставщику продуктов питания, переданных впоследствии в качестве подарка, можно принять к вычету.

При определении налоговой базы по налогу на прибыль не учитываются расходы в виде безвозмездно переданного имущества и расходов, связанных с такой передачей.

Подарок физическому лицу в размере, не превышающем 4000 рублей в течение налогового периода, не облагается НДФЛ.

Передача физическим лицам подарка по договору дарения не является объектом обложения страховыми взносами.

Обоснование вывода:

Безвозмездная передача вещи в собственность физическим или юридическим лицам осуществляется по договору дарения, правоотношения сторон по которому регулируются гл. 32 «Дарение» ГК РФ.

В соответствии с п. 1 ст. 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

Если стоимость дара физическому лицу превышает три тысячи рублей, необходимо оформить письменный договор дарения. Он подтверждает не только намерение дарителя безвозмездно передать вещь, но и согласие одаряемого ее принять (ст. 574 ГК РФ).

В качестве письменного договора дарения можно использовать документы, в которых отражена воля обеих сторон. Например, использовать приказ или ведомость о вручении с указанием фамилий одаряемых, стоимости подарка и росписями о получении подарка ветеранами и пенсионерами, которым они были вручены. В то же время, учитывая разъяснения органов, контролирующих уплату страховых взносов, о том, что одного приказа недостаточно, рекомендуем оформлять договор дарения с каждым работником в виде отдельного документа. Подобное оформление исключит вероятность возникновения споров по вопросам обоснованности начисления налогов и страховых взносов.

В соответствии с п. 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее — Закон N 129-ФЗ) все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. В связи с этим даже в случае, если стоимость подарка не превышает три тысячи рублей, вручение его физическому лицу должно быть документально подтверждено.

Поскольку на сегодняшний день формы первичных учетных документов для оформления вручения подарков действующими нормативными актами не установлены, организация может разработать их самостоятельно и утвердить в учетной политике. При этом они должны содержать все реквизиты, указанные в п. 2 ст. 9 Закона N 129-ФЗ.

НДС

Согласно пп. 1 п. 1 ст. 146 НК РФ безвозмездная передача права собственности на товары (работы, услуги) на территории РФ подлежит обложению НДС.

При реализации товаров (работ, услуг) на безвозмездной основе налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из рыночных цен (п. 2 ст. 154 НК РФ).

В соответствии с пп. 1 п. 1 ст. 167 НК РФ в целях гл. 21 НК РФ моментом определения налоговой базы, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, по нашему мнению, в момент передачи подарков физическим лицам организация должна начислить для уплаты в бюджет НДС со стоимости приобретения данных продуктов питания.

В связи с тем, что безвозмездная передача товаров считается реализацией, «входной» НДС, уплаченный поставщику продуктов питания, можно принять к вычету (п. 2 ст. 171 НК РФ) в общем порядке. При этом у организации должен быть счет-фактура на приобретенный товар с выделенным НДС. Аналогичного мнения придерживаются специалисты Минфина России в письмах от 19.10.2010 N 03-03-06/1/653 и от 10.04.2006 N 03-04-11/64.

Налог на прибыль

Согласно п. 1 ст. 252 НК РФ налогоплательщик при расчете налогооблагаемой базы по налогу на прибыль уменьшает полученные доходы на сумму произведенных расходов, за исключением расходов, указанных в ст. 270 НК РФ.

В соответствии с п. 16 ст. 270 НК РФ при расчете налога на прибыль не учитываются расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей, если иное не предусмотрено гл. 25 НК РФ.

Таким образом, стоимость приобретенных продуктов питания, переданных впоследствии в качестве подарков физическим лицам, не уменьшает налогооблагаемую базу по налогу на прибыль.

НДФЛ

В соответствии с п. 28 ст. 217 НК РФ не подлежат обложению НДФЛ доходы, не превышающие 4000 рублей, в виде стоимости подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей.

НК РФ не предусматривает обязанности лиц, не являющихся налоговыми агентами, представлять в налоговый орган сведения о полученных от них физическими лицами доходах. Данная обязанность установлена ст. 230 НК РФ только для налоговых агентов.

Поскольку в случае, когда стоимость подарков не превышает 4000 рублей, объекта по НДФЛ не возникает и на организацию не возлагается обязанность исчисления, удержания у налогоплательщика и перечисления в бюджет НДФЛ, то в этом случае организация не признается налоговым агентом.

Поскольку наступление обязательства организации по удержанию налога на доходы физических лиц с доходов, предусмотренных п. 28 ст. 217 НК РФ, связано с превышением установленного размера выплачиваемого этой организацией дохода (4000 рублей), организации следует вести персонифицированный учет таких доходов, полученных от нее физическими лицами.

Такой позиции придерживается Минфин России в письмах от 07.02.2011 N 03-04-06/6-18, от 20.07.2010 N 03-04-06/6-155, от 29.01.2010 N 03-04-06/6-4, от 17.09.2009 N 03-04-06-01/237, от 06.04.2009 N 03-04-06-01/79.

Аналогичное мнение высказывают и арбитражные судьи (смотрите, например, постановления ФАС Северо-Западного округа от 20.11.2008 N А05-10210/2007, Западно-Сибирского округа от 24.12.2008 N Ф04-5698/2008(11737-А81-41)).

В случае, если стоимость подарков, переданных одному и тому же физическому лицу, превысит в налоговом периоде 4000 рублей, организация будет признаваться налоговым агентом и, следовательно, она должна будет удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Согласно п. 5 ст. 226 НК РФ при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика.

В этом случае исчисление, декларирование и уплату НДФЛ налогоплательщик осуществляет самостоятельно в порядке, предусмотренном ст. 228 и 229 НК РФ. Такая позиция изложена в письмах Минфина России от 16.05.2011 N 03-04-06/6-109 и от 17.11.2010 N 03-04-08/8-258.

Страховые взносы

Договор дарения, в соответствии с гражданским законодательством, относится к договорам, предметом которых является переход права собственности или иных вещных прав на имущество (ст. 574 ГК РФ).

Причем к объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага (ст. 128 ГК РФ).

Поэтому стоимость подарка, переданного физическому лицу в рамках договора дарения, заключенному в письменной форме, у организации не будет являться объектом обложения страховыми взносами (ч. 3 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», далее — Закон N 212-ФЗ).

Кроме того, на основании ч. 1 ст. 7 Закона N 212-ФЗ объектом обложения страховыми взносами для плательщиков страховых взносов признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг. Поскольку ветераны войны и пенсионеры, которые уходили на пенсию с Вашего предприятия, в настоящий момент в таких отношениях с организацией не состоят, основания для начисления взносов отсутствуют.

В письме Минздравсоцразвития России от 27.02.2010 N 406-19 подтверждается, что в случае вручения подарков физическим лицам, не состоящим с данной кампанией в трудовых (гражданско-правовых) отношениях, суммы стоимости таких подарков не являются объектом обложения страховыми взносами.

Передача продуктов питания по договору дарения в пользу физических лиц, не состоящих в трудовых отношениях с организацией, также освобождается от уплаты страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шишкина Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Мельникова Елена

Страховые взносы на подарки

В целях обложения страховыми взносами первым делом следует определить, к какому виду относится подарок.

Если подарок преподносится как благодарность или поощрение за трудовую деятельность работника, его стоимость фактически будет считаться премией, то есть частью оплаты труда (ст. 191 ТК РФ). Поскольку выплаты, полученные физлицом в процессе трудовых отношений, являются объектом обложения, то и врученные сотрудникам за их хорошую работу подарки облагаются страховыми взносами.

Если подарки сотрудникам не связаны с их трудовой деятельностью, а дарятся в связи с праздником, днем рождения сотрудника, юбилеем компании и т.п., и такие выплаты не предусмотрены трудовыми договорами или колдоговором, то объекта обложения страховыми взносами здесь нет. При этом нужно учесть следующие важные нюансы:

- Не облагаются взносами доходы сотрудников, полученные ими по ГПХ-договорам, предмет которых – переход права собственности (п. 3 ст. 7 закона от 24.07.2009 № 212-ФЗ; п. 4 ст. 420 НК РФ). Поэтому, даже если стоимость подарка менее 3000 рублей, лучше заключить с работниками письменный договор дарения, особенно если дарится денежная сумма (письмо ПФР № НП-30-26/9660, ФСС № 17-03-10/08\2786П от 29.07.2014; письмо Минтруда РФ от 22.09.2015 № 17-3/В-473).

- Договор дарения не должен ссылаться на какие-либо внутренние нормативные акты о трудовых отношениях, также стоимость подарка не должна соотноситься с окладом, должностью или иными показателями трудовой деятельности сотрудника. Иначе проверяющие органы могут посчитать такой подарок премией и начислить страховые взносы.

Страховые взносы на подарки детям сотрудников

В преддверии Нового года многие организации делают праздничные подарки детям своих сотрудников. Каким образом начислять страховые взносы на их стоимость? Как разъяснил Минтруд РФ в своем письме от 08.07.2015 № 17-3/В-335, здесь возможны два варианта:

- если стоимость детских новогодних подарков выплачивается работникам лично, то такие выплаты облагаются страховыми взносами в общем порядке;

- если же работодатель самостоятельно закупает детские новогодние подарки, то объект обложения взносами при этом отсутствует, поскольку дети сотрудников не являются застрахованными лицами работодателя и трудовых отношений здесь не возникает.

Итак, облагаются ли страховыми взносами подарки сотрудникам? Если презенты дарятся на основании локальных актов работодателя и трудовых договоров, то их стоимость подлежит обложению взносами, если же к подарку составлен письменный договор дарения, а повод для него не связан с выполнением трудовых обязанностей работником, то взносы начисляться не должны.

>Подарок Свыше 4000 Налогообложение 2019 Страховые Взносы

Обложение подарков НДФЛ и страховыми взносами

Что касается страховых взносов на подарки, врученные в честь праздника, то согласно позиции ФАС Северо-Западного и Западно-Сибирского округов (пост. ФАС СЗО от 20.02.2014 № Ф07-184/14, ФАС ЗСО от 08.05.2013 № Ф04-1405/13) их стоимость не учитывается при расчете базы по страховым взносам. Судьи указали, что такая передача осуществляется на основании гражданско-правовых сделок, предметом которых является переход права собственности. Она непосредственно не связана с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсирующей выплатой, имеет разовый и необязательный характер. Стоимость подарков определяется вне зависимости от стажа сотрудника и результатов его работы.

В марте 2016 г. компания на основании положения о премировании (возможность выплаты премий в соответствии с положением о премировании предусмотрена трудовыми договорами) преподнесла менеджеру Мироновой М. А. ценный подарок – мультиварку за успехи в работе, в частности, за заключение ряда крупных контрактов. Стоимость подарка – 4720 руб. (включая НДС – 720 руб.). Кроме того, в июле Миронова М. А. отмечает свой день рождения. В честь данного события компания подарила ей вазу стоимостью 1180 руб. (включая НДС – 180 руб.).

Статьи

Организация работодатель может дарить подарки сотрудникам на день рождения, день свадьбы, 8 марта, новый год. Подарки могут дариться в форме вещи, сертификата, денег.

В бухгалтерском учете стоимость подарка списывается на счет прочих расходов 91.02

Налогообложение подарков:

НДФЛ. Не облагается НДФЛ, в сумме 4000 рублей (включая ндс) на одного сотрудника в течение одного года. Суммы подарков свыше 4000 рублей облагаются НДФЛ. Ставка НДФЛ для налогового резидента 13%, для не резидента 30%.

Исчисленный со стоимости подарка НДФЛ необходимо удержать при выдаче денежного подарка и перечислить в бюджет не позднее следующего дня после дарения. А вот если сотруднику подарили вещь, сертификат и т.п., то НДФЛ необходимо удержать в день ближайшей выплаты заработной платы и уплатить в бюджет не позднее следующего дня.

Иногда организация не может удержать НДФЛ с выданного подарка, например если она не производит начисление заработной платы после процедуры дарения до конца года. В этом случае организация обязана сообщить в налоговую о невозможности удержать НДФЛ, заполнив по форме 2-НДФЛ с признаком 2.

При заполнении справки по форме 2-НДФЛ при выдаче подарка физическому лицу:

- по коду 501 необходимо отразить доход равный стоимости подарка в пределах 4000 руб. в год

- по коду 2720 — доход (стоимость подарка) свыше 4000 руб. в год

Страховые взносы не начисляются на стоимость подарка, если с работником заключен письменный договор дарения. Так же не облагаются страховыми взносами подарки бывшим сотрудникам.

НДС. Подарки в неденежной форме облагаются НДС по ставке 18%. В день вручения подарка организация выписывает счет-фактуру в одном экземпляре и регистрирует в книге продаж.

Сумма рассчитывается по формуле: Покупная стоимость подарка (без НДС) * Ставку налога НДС 18%

или Себестоимость подарка (без НДС) * Ставку налога НДС 18% (если подарок собственная продукция организации дарителя)

При наличии счета-фактуры поставщика входящий НДС со стоимости купленного подарка можно принять к вычету, включив сумму в книгу покупок.

Прибыль. В целях исчисления налога на прибыль сумму подарков нельзя учесть в налоговых расходах.

Упрощенная система налогообложения. Сумму подарков нельзя учесть в целях исчисления упрощенного налога.

/ «Бухгалтерская энциклопедия «Профироста»

02.05.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Начислять или нет

Учитывая положения законодательства и арбитражной практики, с подарков, врученных в честь какого-либо праздника/события и без привязки к труду, страховые взносы не берут.

Договор

Чтобы понимать, начислять ли взносы на подарки работникам, необходима их передача на основании письменных гражданско-правовых соглашений (в первую очередь, дарение). Целью таких сделок выступает переход права собственности на вещь. При этом взносы на презент не начисляют по следующим причинам:

- такая сделка совершенно не связана с выполнением обязанностей, указанных в трудовом контракте;

- вручение подарка не носит стимулирующий или компенсирующий характер;

- сделать подарок – это разовая и необязательная для нанимателя акция;

- сама стоимость подарка не привязана к стажу и результату работы человека.

Учитывая вышесказанное, в период вручения подарка работнику в честь какого-либо праздника компания обязана составить в письменном виде и подписать договор дарения. В этом случае не должно возникнуть ситуации, в которых подарки облагаются страховыми взносами. То есть отсутствует сам объект.

Чтобы не начислять страховые взносы, текст договора дарения должен быть:

- без отсылок к любым (!) документам, регулирующим трудовые отношения;

- без привязки вида/цены подарка к трудовой биографии и успехам сотрудника.

ПРИМЕР 1

В марте 2017 года менеджер ООО «Гуру» отмечает свой день рождения. В честь этого компания сделала ему подарок. Он оформлен письменным договором дарения, который составлен по общему шаблону с использованием общих фраз и никак не привязан к трудовым отношениям и производственным результатам.

Бухгалтер общества спокоен: страховые взносы на подарки начислять не придется.

Цена подарка

Еще один важный момент – это ограничение стоимости подарка. В гражданском законодательстве указано, что договор дарения движимой вещи необходимо совершить в письменном виде, если цена подарка превышает ограничение в 3 тысячи рублей. Хотя на страховые взносы на подарки это не влияет: их все равно начислять не нужно.

Есть одно небольшое «но». В главе 34 Налогового кодекса, который с 2017 года регулирует страховые взносы, подобное ограничение в 3000 рублей не упомянуто. А это значит, что стоимость подарка для целей начисления взносов значения не имеет.

Также см. «Новая глава НК РФ с 2017 года «Страховые взносы».

Привязка к труду

В иных случаях, формально даря презенты к разным праздникам, например – подарки к Новому году, страховые взносы придется начислять. Основано это на том, что их дарят работнику уже с целью улучшения трудовых отношений. Особенно это затрагивает те организации, чьи внутренние правила упоминают выдачу сотрудникам подарков.

Обычно локальные положения по труду содержат норму, что подарки должны получать те работники, которые за все время достигли определенных показателей или каким-то образом улучшили производительность компании. Это автоматически говорит о том, что работник получает свой подарок именно за труд.

Если говорить о подарочных сертификатах, страховые взносы на них начислять не нужно только в одном случае: если они переданы по письменным договорам дарения и без привязки к трудовым отношениям и результатам работы. То есть действует общий подход.

Также см. «Начисление страховых взносов в 2017 году: самое основное».

ПРИМЕР 2

В феврале 2017 года ООО «Гуру» подарило своему менеджеру подарок – мультиварку. Он сделан по причине успешной работы этого специалиста в 2017 году. Кроме того, подарок вручен в рамках пункта трудового договора о премировании. Цена мультиварки с НДС – 4720 рублей.

Бухгалтер общества в силу факта трудовых достижений менеджера удерживает с подарка НДФЛ и начисляет страховые взносы.

Также см. «Премии и подоходный налог: правило обложения».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Обложение подарков НДФЛ и страховыми взносами

Обложение подарков страховыми взносами и НДФЛ неоднозначно. Все зависит о того, по какому поводу производится вручение ценного подарка работнику.

Обложение подарков страховыми взносами и НДФЛ неоднозначно. Все зависит о того, по какому поводу производится вручение ценного подарка работнику.

НДФЛ с подарков

Ценный подарок, врученный сотруднику является его доходом в натуральной форме и облагается НДФЛ. При этом налог на подарок надо уплачивать только с суммы стоимости, превышающей 4000 рублей (п. 28 ст. 217 НК РФ).

Если же придерживаться позиции, что ценный подарок – это стимулирующая выплата (т. е. считать его оплатой труда в натуральной форме), опять возникает спорный момент. По нашему мнению, в таком случае неудержание НДФЛ со всей суммы (в т. ч. и 4000 руб.) неправомерно.

В части обложения подарков страховыми взносами в ПФР, ФСС и ФФОМС России ситуация неоднозначна. По общему правилу объектом обложения признаются выплаты и иные вознаграждения, начисляемые компаниями в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее – Закон № 212-ФЗ)). Соответственно, и сумма дохода по ценному подарку полностью облагается страховыми взносами, в том числе и взносами на травматизм.

Страховые взносы

Что касается страховых взносов на подарки, врученные в честь праздника, то согласно позиции ФАС Северо-Западного и Западно-Сибирского округов (пост. ФАС СЗО от 20.02.2014 № Ф07-184/14, ФАС ЗСО от 08.05.2013 № Ф04-1405/13) их стоимость не учитывается при расчете базы по страховым взносам. Судьи указали, что такая передача осуществляется на основании гражданско-правовых сделок, предметом которых является переход права собственности. Она непосредственно не связана с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсирующей выплатой, имеет разовый и необязательный характер. Стоимость подарков определяется вне зависимости от стажа сотрудника и результатов его работы.

Таким образом, при вручении ценного подарка работнику в честь праздника компания должна оформитьдоговор дарения в письменном виде. В этом случае при передаче подарка у нее не возникает объекта обложения страховыми взносами (ч. 3 ст. 7 Закона № 212-ФЗ; письма Минздравсоцразвития России от 12.08.2010 № 2622-19, от 19.05.2010 № 1239-19, от 07.05.2010 № 10-4/325233-19).

Отметим, что согласно гражданскому законодательству (п. 2 ст. 574 ГК РФ) договор дарения движимого имущества должен быть совершен в письменной форме, если стоимость подарка превышает 3000 рублей. Однако в Законе № 212-ФЗ нет указания на это ограничение, поэтому стоимость подарка в данном случае не имеет значения.

В качестве письменного договора дарения можно использовать документы, в которых отражена воля обеих сторон (см. образец).

Образец договора дарения при вручении ценного подарка работнику в честь праздника

Предлагаем вашему вниманию таблицу, которая кратко описывает, как необходимо учитывать налог на прибыль, НДС, НДФЛ и страховые взносы на подарки.

Налоги и страховые взносы с подарков

Учет расходов на подарки

Приведем пример учета расходов на ценные подарки для работников.

ПРИМЕР

В марте 2016 г. компания на основании положения о премировании (возможность выплаты премий в соответствии с положением о премировании предусмотрена трудовыми договорами) преподнесла менеджеру Мироновой М. А. ценный подарок – мультиварку за успехи в работе, в частности, за заключение ряда крупных контрактов. Стоимость подарка – 4720 руб. (включая НДС – 720 руб.). Кроме того, в июле Миронова М. А. отмечает свой день рождения. В честь данного события компания подарила ей вазу стоимостью 1180 руб. (включая НДС – 180 руб.).

В марте 2016 г. бухгалтер сделает следующие проводки:

ДЕБЕТ 41 КРЕДИТ 60 – 4720 руб. – оприходована приобретенная у поставщика мультиварка. НДС включается в стоимость товара (п. 4 ст. 170 НК РФ);

ДЕБЕТ 73 КРЕДИТ 41 – 4720 руб. – вручен подарок за трудовые достижения;

ДЕБЕТ 26 КРЕДИТ 73 – 4720 руб. – стоимость подарка за трудовые достижения учтена в расходах;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «НДФЛ» – 613,6 руб. (4720 руб. х 13%) – удержан НДФЛ с подарка (при выплате зарплаты работнику);

ДЕБЕТ 26 КРЕДИТ 69 – 1425,44 руб. (4720 руб. х 30,2%) – начислены страховые взносы в ПФР, ФСС, ФФОМС России, а также на «травматизм» (0,2%);

ДЕБЕТ 41 КРЕДИТ 60 – 1000 руб. (1180 руб. – 180 руб.) – оприходована приобретенная у поставщика ваза;

ДЕБЕТ 19 КРЕДИТ 60 – 180 руб. – учтен НДС с приобретения вазы;

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 19 – 180 руб. – НДС принят к вычету;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 41 – 1000 руб. – вручен подарок работнику ко дню рождения;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 68 субсчет «НДС» – 180 руб. (1000 руб. x 18%) – начислен НДС со стоимости подарка ко дню рождения.

Так как расходы на подарок сотруднице в честь дня рождения не относятся к производственной деятельности компании и соответственно являются экономически необоснованными, в налоговом учете стоимость подарка не отражается, а в бухгалтерском учете списывается на прочие расходы. Вследствие этого возникает постоянная разница между налоговым и бухгалтерским учетом.

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Налог на прибыль» – 200 руб. (1000 руб. х 20%) – отражена сумма ПНО по стоимости подарка ко дню рождения.

Эльвира Канбекова, старший бухгалтер компании Acsour

Источник: Журнал «Актуальная бухгалтерия»

Как правильно оформить подарок, а также в каких случаях подарок должен облагаться страховыми взносами, а в каких нет.

Что такое подарок?

Согласно определению, которое дает Трудовой кодекс РФ, под подарком понимают форму поощрения сотрудника, в рамках которого учреждение передает работнику имущество в материальной форме, деньги либо право собственности на объект.

Подарки, которые выдаются сотрудникам, можно разделить на два вида:

- Подарок, который не связан с вознаграждением сотрудника за его трудовые заслуги.

Гражданский кодекс предусматривает дарение такого рода подарков, но необходимо учитывать, что если стоимость подарка более 3000 руб. и дарителем выступает юрлицо, то в этом случает должен быть заключен договор в письменной форме. Однако безопаснее для работодателя, если заключение договора будет производиться независимо от стоимости подарка.![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

- Подарок как поощрение за труд.

В ТК РФ предусмотрено вознаграждение работников ценными подарками за добросовестное выполнение своих трудовых обязанностей. В этом случае стоимость подарка считается как часть оплаты труда, а передача подарка происходит на основе трудового договора с сотрудником. Помимо письменного договора дарения необходимо также издать приказ о поощрении работника подарком по форме № Т-11 или самостоятельно утвержденной форме.

Документальное оформление

Для того чтобы правильно и корректно оформить договор дарения, указываем в нем следующую информацию:

- дату и место составления;

- реквизиты работодателя (полное наименование, юридический адрес, номер банковского счета);

- данные сотрудника (ФИО, должность, подразделение, ИНН);

- подписи сторон.

В содержании договора необходимо учесть:

- предмет дарения;

- форму подарка (материальная форма подарка, денежная, право собственности);

- стоимость подарка (цена приобретения);

- дату вручения подарка;

- информацию о безвозмездности передаваемой стоимости;

- основания вручения подарка (день рождения, календарные праздники).

НДФЛ с подарков

Подарок, который выдается сотруднику, является его доходом. Стоимость такого подарка освобождается от обложения налогом на доходы физических лиц в размере, не превышающем 4000 руб. за налоговый период. Если стоимость подарка превышает 4000 руб., то с превышающей суммы необходимо исчислить налог.

Доход, который отражается в виде выдачи подарка сотруднику отражается с кодом дохода 2720 «Стоимость подарков», а к стоимости, которая не облагается налогом применяется код вычета 501 «Вычет из стоимости подарков, полученных от организации и индивидуальных предпринимателей». Для некоторой категории лиц, например, ветеранам, труженикам тыла, сумма подарка, которая не подлежит обложению налогом на доходы физических лиц, составляет 10 000 руб., в этом случает применяется код вычета 507.

Страховые взносы со стоимости подарков

Формально сумма подарка должна облагаться страховыми взносами, так как их вручают в рамках трудовых отношений. Особенно если работники получают подарки за высокие достижения в работе.

Если при вручении подарка сотруднику был заключен договор дарения, предметом которого является переход права собственности, то в этом случае сумма подарка не является объектом исчисления страховых взносов. По мнению контролирующих органов, чтобы не начислять страховые взносы на подарок, стоимость которого больше чем 3000 руб., с работником необходимо заключить договор дарения в письменной форме.

Для того чтобы избежать возможных споров и претензий со сторон контролирующих органов, работодателю необходимо заранее оформить подарок в следующем порядке:

- акт дарения совершен на основании договора дарения;

- в тексте договора дарения указывается, что работодатель передает работнику имущество в собственность на безвозмездной основе;

- вручение подарка носит несистематический характер.

Если все вышеуказанные пункты соблюдены, то возникает полное право не начислять страховые взносы на стоимость такого подарка.

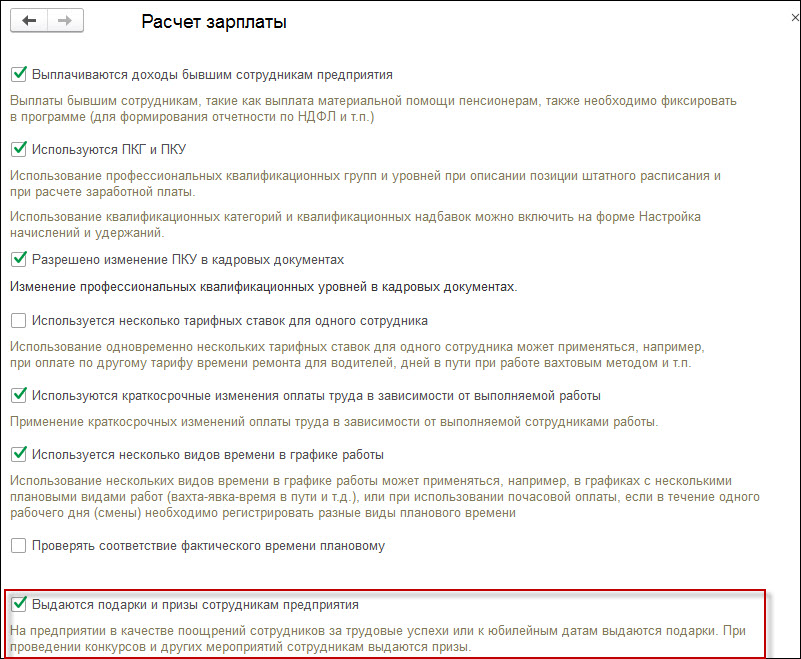

Отражение в программе

Для того чтобы в программе отразить выдачу подарка сотрудникам необходимо первоначально в «Настройке расчета зарплаты» («Настройка» — «Расчет зарплаты») установить флаг «Выдаются подарки и призы сотрудникам предприятия».

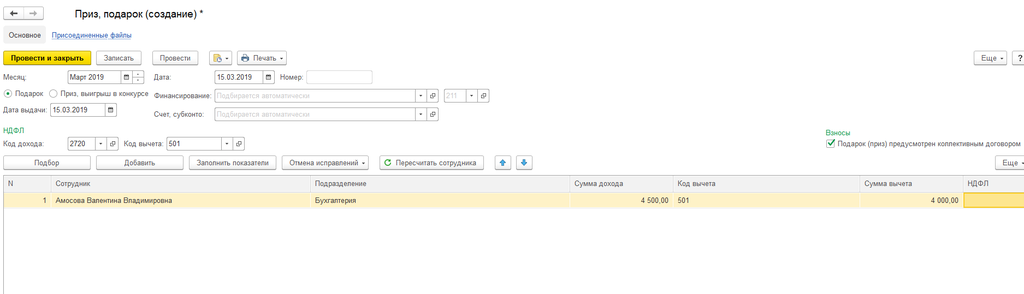

После этого появится доступ к документу «Приз, подарок» в разделе «Зарплата». Именно этот документ регистрирует выдачу сотрудникам неденежных подарков с целью исчисления налога и страховых взносов с их стоимости.

В документе обязательными реквизитами являются:

- месяц, в котором происходит выдача подарка;

- организация, от лица которой будет выдан подарок;

- переключатель «Подарок» установлен по умолчанию, но можно выбрать и второй вариант «Приз, выигрыш в конкурсе»;

- дата выдачи — это дата фактического получения дохода в виде стоимости подарка;

- в разделе «Взносы» устанавливается флаг «Подарок (приз) предусмотрен коллективным договором», если необходимо начислить страховые взносы со стоимости подарка. В этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами. При этом страховые взносы рассчитываются документом «Начисление зарплаты и взносов» (раздел «Зарплата» — «Начисление зарплаты и взносов»).

- в табличной части документа заполнение происходит по кнопке «Добавить» или по кнопке «Подбор списком сотрудников» (заполняется сотрудник, сумма дохода, коды вычета. если стоимость подарка более 4000 руб., сумма вычета и сумма налога).

- в поле «Мотив поощрения» можно указать причину выдачи подарка.

После записи и проведения данного документа можно вывести на печать приказ № 11-Т.

Налог на подарок в России

Любой гражданин России обязан возмещать в государственную казну определенный процент от своего заработка. Подарки — это еще одна форма дохода, поэтому в определенных случаях они облагаются налогом.

Когда презент облагается налогом

Оплата НДФЛ с подарка — это обязанность стороны, являющейся получателем дара. Гражданин, который передал в пользование ценность, не должен делать отчисления, так как никакого дохода он в результате своего действия не получает.Согласно законодательству, даритель вправе удержать сумму налоговых отчислений со своего презента. В этом случае НДФЛ будет взят с него, а не получателя.

Согласно п. 1 статьи 572 Гражданского кодекса, подарок — это безвозмездная передача прав на владение дарителем следующих ценностей:

- вещи;

- деньги;

- ценные бумаги;

- призы или выигрыши;

- недвижимость.

Если юридическое лицо или предприниматель являются дарителями, то презент не подлежит налогообложению, если его стоимость оценена в сумму, равную меньше 4000 руб. Если гражданин в течение календарного года получил от работодателя один или несколько подарков, чья общая сумма превышает 4000 руб., то получателю дара придется оплатить налог.

Важно! Презент может быть как в денежной, так и натуральной формах.

Если даритель — это стороннее физическое лицо, не считающееся близким родственником, то налог необходимо будет отчислять при получении следующих даров:

- объект недвижимого имущества;

- акции;

- ПАИ;

- автомобиль;

- доля в обществах с ограниченной ответственностью.

Именно эти подарки указаны в 18 пункте 217 статьи НК РФ, облагаемые подоходным налогом в размере 13%.

Не взимается НДФЛ и с денежных подарков от посторонних лиц. ФНС не следует уведомлять о получении денежного вознаграждения, независимо от его размера. Но это ограничение не относится к гражданам, проходящим государственную службу.

Не следует путать денежный подарок и приз, врученный от посторонних лиц. Деньги, подаренные на день рождения, свадьбу, либо другому поводу, не будут являться доходом. Призы, полученные в результате конкурсов или специальных акций, облагаются налогом.

Часто участникам выдают подарочные сертификаты или подарки в виде техники, приборов, и т. д. Если их стоимость превышает 4000 рублей, то получатель будет вынужден внести в ФНС в размере 35% от суммы.

Важно! Призы, выигранные в лотерею или казино, облагаются подоходным налогом, равным в размере 13% от суммы.

В российском законодательстве понятия «подарок» и «приз» различны. Под последним подразумеваются вещи, которые были получены гражданином, принявшим участие в шоу, акциях или конкурсах. Следует уточнять у организаторов, каким образом зарегистрирован презент: от этого будет зависеть процентная ставка.

Налог с дара может быть оплачен как получателем, так и организатором мероприятий. В большинстве случаев если презент — это деньги, то даритель самостоятельно удерживает необходимую сумму. Если выигранный приз — это вещь, то налог с нее должен перечислить победитель. На организатора возлагается обязанность сообщить в ФНС о стоимости подарка и данные получателя.

Статья 572 Гражданского кодекса РФ «Договор дарения»

Подарки, не облагаемые НДФЛ

Оплачивать налог с презента не понадобится в следующих случаях:

- подарок — это деньги или вещь, не относящаяся к транспортным средствам, акциям, паям или недвижимости;

- дарителем является близкий родственник (супруга/супруг, родители, дети, братья или сестры, внуки, бабушка, дедушка);

- стоимость врученной вещи не превышает 4000 рублей.

И хотя в этих случаях перечисление налога не требуется, получатель вправе самостоятельно внести часть своих средств в государственный бюджет добровольно. Сотрудники ФНС не вправе запрещать гражданину оплатить подоходный налог.

Определение стоимости подарка и расчет налога

Самый простой способ определения стоимости дара для расчета размера налога — это составление договора. Сотрудники ФНС будут учитывать сумму, прописанную в соглашении.На примере: дядя оформил на своего племянника недвижимость, указав в договоре ее стоимость, равную 2 млн рублей. До конца года новый владелец жилплощади должен передать сотрудникам ФНС декларацию 3-НДФЛ, где будет указан доход. На следующий год он будет обязан оплатить 13% от этой суммы. Если квартира была оценена в 2 млн. рублей, то налог составит 260 000 рублей.

Зарегистрированы случаи, когда граждане при заключении договора купли-продажи намеренно указывали цену жилья, не соответствующую рыночной стоимости. За сотрудниками Минфина России закреплено право в целях налогообложения взять в расчет рыночную стоимость недвижимости, а не сумму, указанную в договоре, если они заподозрили обман.

Важно! Если квартиру дарят близкие родственники, то независимо от ее размеров и рыночной стоимости, оплата налога производиться не будет.

Налоговая инспекция для определения стоимости подаренного имущества использует данные из кадастра.

Следует учитывать, что кадастровая стоимость недвижимости меняется каждые 2-3 года, в отдельных случаях через 5 лет. Неустойчивы и рыночные расценки. Если получатель квартиры не согласен с налоговой инспекцией, то должен оспорить стоимость жилья, опираясь на ФЗ № 135 ч. 11 и ФЗ № 237 ст. 22, указывая на недостоверность сведений.

Важно! Недвижимость может не иметь кадастровой оценки, если была отстроена уже давно. В этом случае налоговая инспекция берет за основу инвентаризацию, произведенную от 01.03.2013 года, используя коэффициент-дефлятор.

Федеральный закон от 29.07.1998 N 135-ФЗ «Об оценочной деятельности в Российской Федерации»

Федеральный закон от 03.07.2016 N 237-ФЗ «О государственной кадастровой оценке»

Сроки подачи налоговой декларации и уплаты налога

Документ в РФ требуется подавать в налоговую инспекцию, согласно ст. 228 и ст. 229 НК РФ, не позднее 30 апреля следующего года после получения дара.

Заплатить по декларации налог за подарок необходимо не позднее 15 июля того года, следующего за годом его получения.

Пример: в 2019 году племянник получил комнату в общежитии, после чего до 30 апреля 2020 года должен подать в налоговую справку 3-НДФЛ, чтобы до 15 июля 2020 успеть оплатить рассчитанную сумму.

Образец декларации 3-НДФЛ Важно! При нарушении сроков подачи документов и уплаты подоходного налога на гражданина накладывается штраф. Санкции зависят от сроков просрочки платежа и вида нарушения: отказ от оплаты налога, несвоевременное предоставление декларации в налоговой.

Статья 228 Налогового кодекса РФ «Особенности исчисления налога в отношении отдельных видов доходов. Порядок уплаты налога»

Статья 229 Налогового кодекса РФ «Налоговая декларация»

Принципы подготовки и подачи 3-НДФЛ в налоговую

Форму можно заполнить самостоятельно, либо воспользоваться помощью сотрудников ФНС. Образец следует скачать на официальном портале организации.

В бланке в соответствующие поля следует вписать персональные данные, адрес, телефон. Во 2 разделе произвести расчет налога, учитывая процентную ставку, равную 13%, и вписать в соответствующие поля. На последней странице следует указать источник дохода, полученную сумму и размер налога. На каждой странице формы проставить подпись с расшифровкой.

Важно! Следует учитывать, что заполнение документа требует внимательности: ошибки и опечатки недопустимо. Форма бланка может ежегодно меняться, поэтому актуальную информацию следует изучать на портале ФНС, либо предварительно проконсультироваться с сотрудниками организации.

Заполненный документ требуется отнести в налоговый орган, расположенный по месту прописки. С собой следует взять паспорт и ИНН.

Если лично сдать документы нет возможности, то разрешается отправка 3-НДФЛ по почте.

Презенты от родственников

В Семейном и Налоговом Кодексах РФ рассмотрен вопрос близких родственников, но по мнению Министерства Финансов он не является закрытым.

В ситуации, если дорогой подарок был вручен дядей, свекровью, прабабушкой, мачехой или другими дальними родственниками, то получатель обязан уплатить налог. В определенных случаях их можно признать близкими людьми.

Это связано с тем, что в налоговом кодексе формально эти люди не указаны, но там содержится разъяснение, что можно избежать оплаты налога, обратившись в суд для решения вопроса в порядке особого производства. Данный шаг оправдан, если даром является дорогая недвижимость или автомобиль.

Особенности передачи даров детям до 14 лет

Отдельно рассматриваются случаи получения дара несовершеннолетним ребенком. Налог за него должны будут оплатить родители в размере 13%.

В ФНС требуется предоставить бумаги:

- декларация;

- паспорт одного из родителей;

- договор, подтверждающий передачу вещи в дар;

- свидетельство о рождении получателя.

Если декларация на подарки, полученные ребенком, не была подана, то штрафных санкций не последует. К ответственности родители будут привлечены, если на момент вручения презента несовершеннолетнему уже исполнится 16 лет.

Классные подарки на Новый год до 1000 рублей

Зеркало косметическое TOUCHBeauty AS-0826М, 650 руб. (М.Видео) Зеркало косметическое TOUCHBeauty AS-0826М, 650 руб. (М.Видео)

Эту книгу ты можешь подарить маме, сестре или подруге. В ней рассказывается о величайших женщнах, которые перевернули мир моды с ног на голову. 12 историй жизни сильных, талантливых и амбициозных кутюрье «в юбке» помогут скоротать зимние вечера и вдохновят на новые свершения.

Книга «12 кутюрье. Женщины-легенды, изменившие мир», 900 руб. (Aizel) Книга «12 кутюрье. Женщины-легенды, изменившие мир», 900 руб. (Aizel)

В бешеном ритме будней каждый мечтает иметь под рукой маленького помощника. Эту роль может взять на себя смарт-браслет. Этот умный гаджет показывает время, уровень заряда на телефоне, оповещает о новых сообщениях и входящих вызовах, а еще следит за твоим сном и физической активностью в течение дня. Ну и как бонус — у него водоустойчивый корпус, который не боится намокнуть.

Smart Браслет Jet SPORT FT-3, 990 руб. (М.Видео) Smart Браслет Jet SPORT FT-3, 990 руб. (М.Видео)

Стильный чехол на телефон — не только полезный, но еще и универсальный подарок. Его можно вручить кому угодно: коллеге по работе, члену семьи, лучшему другу или любимому. Даже если у человека уже есть чехол, еще один точно не будет лишним. Выбирай силиконовый — живет он гораздо дольше пластиковых и кожаных (первые часто бьются, вторые обтираются), а стоит в разы дешевле.

Чехол на iPhone X, MakeCase, 849 руб. (Lamoda) Чехол на iPhone X, MakeCase, 849 руб. (Lamoda)

Сложно придумать более актуальный подарок на зиму, чем теплый и уютный шарф. Эта симпатичная вещица не только спасет от мороза, но еще и станет отличным дополнением любого образа.

Палантин, Piazza Italia, 643 руб. (Lamoda) Палантин, Piazza Italia, 643 руб. (Lamoda)

Мягкие варежки тоже будут в тему. Нам особенно пришлась по вкусу эта модель — милая и пушистая. Кроме того, лавандовый цвет успокаивает. Глядя на эти варежки, мысленно ловишь дзен.

Варежки, Befree, 799 руб. (Lamoda) Варежки, Befree, 799 руб. (Lamoda) Дарить кружки не самая лучшая идея — они есть у каждого. А вот термокружка — это совсем другое дело. Нам понравилась эта компактная модель с ручкой. Ее удобно брать с собой в машину, на работу или в путешествие. Термокружка DFD Black 0,45л, LaPlaya, 790 руб. (М.Видео) Термокружка DFD Black 0,45л, LaPlaya, 790 руб. (М.Видео)

Многие будут рады получить в подарок новенькую обложку на документы. Зачастую у нас просто не доходят руки, чтобы самостоятельно «переодеть» паспорт. Так что, такой презент точно придется кстати.

Обложка на паспорт, Zarina, 599 руб. (Lamoda) Обложка на паспорт, Zarina, 599 руб. (Lamoda)

Фондюшница — подарок для настоящих гурманов. Чтобы справиться с ней, не нужно быть Гордоном Рамзи. Прибор очень прост и удобен в использовании: всего-то надо поместить ингредиенты в котелок и плавить. Как говорится, все гениальное просто!

Прибор для приготовления фондю Smile FD 4001, 950 руб. (М.Видео) Прибор для приготовления фондю Smile FD 4001, 950 руб. (М.Видео) Мы уже хотим эту косметичку! Она стильная, вместительная и при этом довольно компактная. В клатч эта косметичка конечно не поместится, но втиснуть в небольшую сумочку ее не сложно. Косметичка M BESOS, Mango, 999 руб. (Lamoda) Косметичка M BESOS, Mango, 999 руб. (Lamoda)

Если среди твоих близких есть истинные бьютиголики, то смело дари им кисти-русалки для макияжа. Они будут пищать от восторга и радостно хлопать в ладоши. Поверь!

Набор кистей для макияжа, 767 руб. (AliExpress) Набор кистей для макияжа, 767 руб. (AliExpress)

Найти хорошую и при этом недорогую палетку теней непросто. Но мы это сделали! Этот набор обойдется тебе в копеечку, но прослужит долго и честно. Такую палетку можно смело дарить маме, подруге или коллеге — им точно понравится!

Палетка теней Arch Angel G, Bronx Colors, 999 руб. () Палетка теней Arch Angel G, Bronx Colors, 999 руб. ()

Сегодня, когда мы используем телефон чуть ли не 24 часа в сутки, внешний аккумулятор — настоящая палочка-выручалочка. Он придет на помощь, если вдруг девайс разрядился в самый неподходящий момент, а по близости нет ни одной розетки.

Внешний аккумулятор Neo X9 6LR61 430 mAh, Rombica, 890 руб. (М.Видео) Внешний аккумулятор Neo X9 6LR61 430 mAh, Rombica, 890 руб. (М.Видео)

Активным пользователям Instagram можно подарить монопод. Вспомни, как сложно сделать групповое селфи — нужно постараться извернуться и вытянуть руку так, чтобы в кадр вместились все сразу. Селфи-палка решит эту проблему и сделает процесс съемки комфортным.

Монопод для смартфона MP-125 Champagne 0.75mInter, Step, 990 руб. (М.Видео) Монопод для смартфона MP-125 Champagne 0.75mInter, Step, 990 руб. (М.Видео)

Тем, кто работает на фрилансе или просто постоянно носит с собой лэптоп, есть смысл подарить папку для ноутбука. Мы отыскали вот такую интересную модель по смешной цене.

Папка для ноутбука 5113 Mint 12, RIVACASE, 690 руб. (М.Видео) Папка для ноутбука 5113 Mint 12, RIVACASE, 690 руб. (М.Видео)

Любая девушка будет рада получить в подарок какой-нибудь гаджет для волос, например, выпрямитель. Можно найти качественный девайс по невысокой цене. Со своей задачей он справится ничуть не хуже дорогого аналога.

Выпрямитель волос Supra HSS-1225S, 660 руб. (М.Видео) Выпрямитель волос Supra HSS-1225S, 660 руб. (М.Видео) Вафельница — отличная идея подарка для любителей готовить. Пользоваться ей проще простого, а процесс приготовления занимает всего несколько минут. Электровафельница Smile WM 3609, 960 руб. (М.Видео) Электровафельница Smile WM 3609, 960 руб. (М.Видео)

Если хочешь своим подарком что-то сказать — выбирай яркий стакан с надписью. Отличный презент для коллеги или подруги. Они оценят.

Используемые документы

В России порядок уплаты налога на полученный подарок регулирует, начиная от особенностей возникновения облагаемой базы и заканчивая ставками и сроками перечисления средств в бюджет, один нормативный акт — Налоговый кодекс. Именно к нему, по состоянию на 1 августа 2019 года, будут относиться все приведённые ниже ссылки.

Кто платит

Исходя из духа налогового законодательства отчисления с полученного дохода в пользу государства делает исключительно одариваемый — и только в случае, если он подпадает под один из приведённых ниже критериев.

С дарителя налог взыскан быть не может: профита от своего поступка он не получает, скорее наоборот — добровольно лишается части располагаемых активов.

При этом следует иметь в виду, что даритель может выступать в качестве налогового агента, самостоятельно высчитывая из суммы подарка или иных отчислений в пользу одариваемого сумму налога — по большей части это касается отношений работодателя и работника.

Кроме того, в обязательном порядке между налоговой инспекцией и получателем подарка встаёт налоговый агент, если одариваемый — ребёнок, не достигший четырнадцатилетнего возраста.

В таком случае расчёты с государством берут на себя родители, усыновители или иные законные представители несовершеннолетнего — и именно на них ложится ответственность за неуплату или несвоевременное отчисление средств.

Полезно знать:

- Налог на недвижимость физических лиц: порядок и особенности оплаты, сумма и ставка налога, пример расчета

- Как пенсионеру не платить налог на имущество

- Кто освобождается от уплаты налога на имущество?

- Льготы по имущественным налогам для физических лиц

Ставка налога

Как следует из разъяснений на официальном сайте ФНС, полученный подарок, в случае если он облагается налогом, является частью дохода гражданина за отчётный период. Соответственно, на него распространяется установленная законодателем стандартная ставка:

- 13% от суммарной стоимости переданных в распоряжение ценностей, если одариваемый — налоговый резидент России, то есть живёт на территории страны не менее 183 дней в году;

- 30% от заявленной стоимости — во всех остальных случаях.

Следует иметь в виду, что при оценке статуса получателя (резидент/нерезидент) могут учитываться не только личные заявления налогоплательщика и представленных им свидетелей, но и объективные данные — в первую очередь штампы о въезде и выезде в загранпаспорте.

Когда не нужно платить

Налог на вручённый подарок, вне зависимости от его конкретного исполнения, повода и других привходящих обстоятельств, не требуется платить в следующих случаях (статья 217):

- Подарок сделан деньгами или в форме имущества (натуральном виде), если последнее не относится к одной из следующих категорий:

- транспортные средства;

- недвижимая собственность;

- акции и иные ценные бумаги;

- паи, доли и прочие способы участия в общих активах.

В частности, налог не потребуется платить при вручении денежной суммы в конверте, дорогого алкоголя, цветов, украшений и так далее (пункт 18.1, первый абзац).

- Дарителями являются близкие родственники одаряемого. В соответствии с перечнем, приведённым в Семейном кодексе, а также комментариями на сайте ФНС, в этот перечень входят:

- муж или жена получателя — в случае, если брак хотя бы формально продолжает сохранять силу;

- родные отец и мать;

- родные дети;

- усыновитель или усыновительница;

- адаптированные дети;

- брат или сестра — как по отцу и матери, так и по одному из родителей;

- дедушка или бабушка;

- внук или внучка.

Таким образом, подарок отца сыну, какова бы ни была его ценность, не может быть облагаем налогом — ни дарителю, ни одариваемому обращаться в ИФНС не придётся.

А вот если в роли первого выступает дядя, а второго — племянник, безвозмездно полученная материальная ценность превращается в налогооблагаемую базу, со всеми вытекающими последствиями (пункт 18.1, второй абзац).

- Суммарная стоимость подарка, вручаемого индивидуальным предпринимателем или юридическим лицом, лежит в пределах до 4000 рублей (пункт 28, второй абзац).

На сегодня это исчерпывающий перечень случаев, в которых одаряемый может не платить налога на подарок — впрочем, и запретить ему перечислить часть своих средств в бюджет инспектор не сможет.

Когда придётся платить

Методом исключения можно определить ситуации, при которых получатель обязан платить налог с вручённого ему подарка:

- Стоимость презента, полученного от ИП, компании или организации, в том числе от работодателя, — свыше 4000 рублей.

- В результате одариваемый становится обладателем частного дома, квартиры, комнаты, прочих видов недвижимой собственности вне зависимости от её назначения.

- Подарок — легковой или грузовой автомобиль, мотоцикл, мопед, скутер или иная собственность, относящаяся к категории транспортных средств.

- Гражданин получает в собственность на безвозмездной основе ценные бумаги любой природы (чаще всего это акции), пай или долю в общей собственности.

- Даритель и одаряемый не связаны близкородственными узами — полный перечень семейных отношений, освобождающих от уплаты налога, приведён в предыдущем разделе.

Во всех этих случаях обязанность поделиться с государством возникает у налогоплательщика, в соответствии со статьёй 228, пунктом 1, автоматически — сразу после принятия презента.

Декларация и сроки уплаты

Как следует из статьи 229, пункта 1 (первый абзац), получатель налогооблагаемого дохода, в том числе подарка, обязан заполнить и представить в налоговую инспекцию декларацию по форме 3-НДФЛ. В ней, помимо прочего, требуется указать стоимость перешедшего в его распоряжение имущества и, путём несложных арифметических исчислений, сумму предстоящих отчислений в бюджет.

В настоящее время декларацию можно подать в следующих формах:

- лично, явившись в подразделение ФНС по месту постановки на учёт (статья 228, пункт 3);

- заказным письмом через Почту России;

- в режиме онлайн, через личный кабинет налогоплательщика.

Декларация заполняется от руки или в электронной форме; может быть она подана и через посредника — последний, разумеется, должен иметь на руках доверенность, заверенную в нотариальном порядке.

В соответствии со статьёй 229, пунктом 1 (второй абзац), документ необходимо оформить и подать в ИФНС до 1 мая следующего после получения подарка года. Деньги же должны быть перечислены в бюджет вплоть до 15 июля того же года.

То и другое можно сделать раньше; припозднившемуся же плательщику придётся, согласно статье 119, пункту 1, дополнительно передать в бюджет 5% от стоимости презента за каждый просроченный месяц — и в любом случае не менее 1000 рублей.

Частный случай — передача дома или квартиры в дар

При дарении жилья одним физическим лицом другому можно выделить, в соответствии с приведёнными выше критериями, три общих случая:

- Одариваемый и даритель вовсе не являются родственниками.

- Происходит передача недвижимости родственнику, не относящемуся к категории близких.

- Квартира, комната или дом переходит на безвозмездной основе в собственность лица, находящегося с дарителем в близкородственных отношениях.

В последнем случае налог с подарка не высчитывается — разумеется, от иных обязательств, включая необходимость перерегистрации в Росреестре и оформления сопутствующих документов, получатель не освобождается.

В первых двух — перечислению в бюджет подлежит сумма налога по установленной законодателем ставке.

Пример 1. Гражданин А, за истекший год проживший в России не более 150 дней, получил от гражданина Б, состоящего с ним в дружеских отношениях, в подарок квартиру стоимостью 3 миллиона рублей. Исходя из сложившихся обстоятельств вплоть до 15 июля следующего года одаряемому придётся отчислить в пользу государства: (3000000×0,3), то есть 900 тысяч рублей. Повышенная ставка налога на подарок связана с долговременным, составляющим в сумме более 183 суток, проживанием за рубежом.

Пример 2. Гражданке В. была подарена её родной тёткой, гражданкой Д, комната в квартире. Стоимость перешедшего в распоряжение племянницы имущества — 1 миллион рублей; весь прошедший год, за исключением 20 дней отпуска, гражданка В. провела в России. С учётом юридических особенностей события одариваемой понадобится, в тот же срок, направить в пользу государства: (1000000×0,13), то есть 130 тысяч рублей.

Как можно убедиться, сумма налога, подлежащая выплате одаряемым, довольно велика. В случаях, когда недвижимость находится в собственности дарителя на протяжении более чем трёх лет, несравнимо выгоднее будет заключить договор купли-продажи на минимальную сумму — главное, чтобы она не вызвала подозрений проверяющей стороны.

Кроме того, если «продавец» официально трудоустроен, он может передать выгодоприобретателю имущество и по цене, приближенной к реальной, а затем заявить в ИФНС о желании получить налоговый вычет — такая схема совершенно легальна и позволит оставить часть денег «в семье».

>Подарок Свыше 4000 Налогообложение 2019

Материальная помощь 4000 рублей: налоги, взносы в 2019 году

Правда в случае, если сотрудник не уведомил работодателя о подобном факте, а справка 2-НДФЛ предоставлена не была, никаких санкций в адрес работодателя не последует. А вот сотрудник получит уведомление от налоговиков о необходимости доплаты НДФЛ с суммы «лишней» материальной помощи.

Подп. 28 ст. 217 НК РФ говорит о том, что материальная помощь не входит в налогооблагаемую базу для налога с доходов, но только та, которая не превышает 4 000 руб. для одного физлица в одном налоговом периоде. Что это значит?

Подарки до 4 тыс

Кроме того, на основании ч. 1 ст. 7 Закона N 212-ФЗ объектом обложения страховыми взносами для плательщиков страховых взносов признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг. Поскольку ветераны войны и пенсионеры, которые уходили на пенсию с Вашего предприятия, в настоящий момент в таких отношениях с организацией не состоят, основания для начисления взносов отсутствуют.

В соответствии с п. 28 ст. 217 НК РФ не подлежат обложению НДФЛ доходы, не превышающие 4000 рублей, в виде стоимости подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей.

Какие подарки облагаются налогом

Если же Виталий получит в подарок частный дом от тёти, то на основании все той же 217 статьи ему необходимо явиться в налоговую инспекцию, где заплатить 13% от стоимости объекта (тётя/дядя – не близкие родственники). При определении величины налога на подарок в случае с квартирой ориентироваться необходимо на кадастровую стоимость объекта. Чтобы узнать её, необходимо обратиться к независимому оценщику, который проведёт все работы и выдаст заключение.

Какие подарки облагаются налогом и сколько придётся платить

Налоговый кодекс определяет типы подарков, которые облагаются налогом и при получении которых физическое лицо обязано уплатить НДФЛ:

Процесс взимания налога зависит от того, кто и при каких условиях подарил подарок. Например, если это презент от работодателя, он самостоятельно рассчитывает величину НДФЛ за своего работника, после чего удерживает эту сумму с его заработной платы. Сам работник избавляется от необходимости заполнять налоговые декларации и тратить время на походы в налоговую.

Если даритель – это близкий или знакомый, значит, получившему подарок необходимо брать на себя всю работу по расчёту величины налога и передачи декларации. При этом необходимо помнить, что уклонение от выплаты налога карается штрафом.

После расчёта суммы заполняется декларация и до 30 апреля года, идущего за годом получения дара, передаётся в территориальный орган налоговой (по месту жительства налогоплательщика). Декларацию можно как заполнять вручную, так и сделать это дистанционно – на сайте инспекции. Помимо декларации потребуется предъявить документы:

Подарки стоимостью свыше 4000 рублей облагаются НДФЛ

Согласно статье 209 НК РФ объектом налогообложения по НДФЛ для физических лиц-нерезидентов является доход, полученный этими лицами от источников в РФ. Следовательно, подарки, полученные от российской организации, являются доходом, полученным от источника в РФ.

Пункт 28 статьи 217 НК РФ освобождает от обложения НДФЛ доходов в виде подарков, полученных от российских организаций, стоимость которых не превышает 4 тыс. руб. за налоговый период (то есть, за год). Если цена подарка свыше 4 тыс. руб., он облагается налогом в общем порядке вне зависимости от статуса получателя, резидент он или нет. Налоговики указывают, что организация в данном случае является налоговым агентом и обязана удержать налог с таких доходов.

Материальная помощь, не облагаемая налогом в 2019 году

Эта материальная помощь вообще не облагается НДФЛ и страховыми взносами (п. 8 ст. 217, пп. 3 п. 1 ст. 422 НК РФ, пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ ). Но здесь важным условием необложения является то, что такая помощь выплачивается именно в связи со смертью члена семьи, а не просто родственника.

Имейте в виду, что лимит установлен для материальной помощи по всем подобным основаниям. Допустим, работнику в течение 2018 года была выплачена материальная помощь к отпуску в размере 2000 руб., а также материальная помощь в связи с его бракосочетанием в размере 3000 руб. То есть работнику была оказана материальная помощь на общую сумму 5000 руб. (2000 руб. + 3000 руб.). Материальная помощь, не облагаемая налогом в 2018 году, как мы сказали выше, составляет 4000 руб. Соответственно, с 1000 руб. (5000 руб. – 4000 руб.) нужно начислить НДФЛ и взносы.

Налог на подарок свыше 4000 рублей

Любые подарки, призы и выигрыши, полученные физическим лицом, являются его доходом (п. 1 ст. 210 НК РФ). Однако не всегда с их стоимости нужно платить НДФЛ. Ведь этим налогом не облагаются подарки стоимостью в пределах 4000 руб. за календарный год, полученные от организаций или индивидуальных предпринимателей (п. 28 ст. 217 НК РФ). Если в течение года физлицо получило несколько подарков, необходимо просуммировать их стоимость и исчислить НДФЛ только с суммы превышения лимита. Аналогичные правила установлены в п. 28 ст. 217 НК РФ в отношении:

Если общая сумма призов, выигранных гражданином в течение календарного года по каждому из указанных оснований в отдельности, составила не более 4000 руб., она не облагается НДФЛ. О том, как вести персонифицированный учет таких доходов, читайте во врезке на с. 34.

Подарки не облагаются страховыми взносами

Таким образом, при вручении ценного подарка работнику в честь праздника компания должна оформитьдоговор дарения в письменном виде. В этом случае при передаче подарка у нее не возникает объекта обложения страховыми взносами (ч. 3 ст. 7 Закона № 212-ФЗ; письма Минздравсоцразвития России от 12.08.2010 № 2622-19, от 19.05.2010 № 1239-19, от 07.05.2010 № 10-4/325233-19).

В марте 2017 года менеджер ООО «Гуру» отмечает свой день рождения. В честь этого компания сделала ему подарок. Он оформлен письменным договором дарения, который составлен по общему шаблону с использованием общих фраз и никак не привязан к трудовым отношениям и производственным результатам.

Учет подарков сотрудникам в бухгалтерском учете

Более современный способ отразить приобретения презентов — отнесение их стоимости сразу в дебет счета 91 без отражения приобретения на сч. 10. При этом учет приобретенных ценностей осуществляется за балансом (например, на счете 012 «Подарки и другое имущество»). Объясняется это тем, что приобретенные материалы не могут признаваться активом, так как организация не ожидает получить от их использования экономические выгоды (п. 8.3. «Концепции бухгалтерского учета в рыночной экономике России»).

Сама по себе передача чего-либо сторонним лицам является безвозмездной передачей с начислением НДС и без уменьшения налога на прибыль на стоимость такой передачи. Именно так будут расценены материальные знаки внимания представителям госорганов, контролирующих органов.

Ндфл с подарков до и свыше 4000

Облагается ли НДФЛ дарение подарков/сувениров в следующих случаях: 1 Подарок работнику организации стоимостью до 4 тыс.руб. и стоимостью свыше 4 Порядок налогообложения — как у подарков, т.е. сумма до 4000 рублей за календарный год не облагается НДФЛ. С 2019 года внесены некоторые изменения в порядок налогообложения дохода физических лиц. Доход сотрудника, получившего в подарок от работодателя сертификат, рассчитывается сотруднику сертификат номиналом более 4000 руб., с суммы превышения юрлицо должно исчислить НДФЛ. Подарки сотрудникам более 4000 рублей облагаются НДФЛ. Определяя налоговую базу по НДФЛ, нужно учитывать все доходы сотрудника, которые он НДФЛ удерживайте с суммы, превышающей лимит в 4000 рублей. НДФЛ, если дарит работнику подарочный сертификат номиналом свыше 4000 руб. При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

При этом налог на подарок надо уплачивать только с суммы стоимости, превышающей 4000 рублей (п. 28 ст. 217 НК РФ). При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, которые получены им как в денежной Такой доход не облагается НДФЛ, даже если стоимость подарков превышает 4000 руб. в год. Каков порядок применения п. 28 ст. 217 НК РФ в отношении подарков стоимостью не более 4000 руб., вручаемых от имени Президента РФ и руководителя Администрации Президента РФ в том числе работникам Администрации Президента РФ?

Как платить налоги с материальной помощи

Каждый вид имеет свои отличительные характеристики и особенности учета для определения базы НДФЛ, а также страховых взносов. База НДФЛ и взносов зависит от основания, по которому предоставили матпомощь. Оно указывается в заявлении работника. Налогообложение матпомощи соблюдает те же основания. При этом денежная поддержка от работодателя или полностью не облагается налогом, или не облагается до лимита суммы, который зависит от основания.

Напомним, что лимит матпомощи при рождении ребенка в 50 000 рублей установлен на каждого родителя. Такие разъяснения дал Минфин РФ в письме от 07.08.2017 № 03-04-06/50382. Ранее чиновники считали установленную сумму лимитом для обоих родителей или опекунов.

Материальная помощь и страховые взносы в 2019 — 2020 годах

- не облагаемые в полной величине – к ним отнесены выплаты, осуществляемые в связи с возникновением чрезвычайных ситуаций (таких как стихийное бедствие, теракт, смерть члена семьи);

- не облагаемые до достижения определенной суммы – это матпомощь при рождении ребенка (до 50 000 руб.) и выданная по иным основаниям (до 4 000 руб.).

Для выделения материальной помощи руководитель должен издать специальный приказ. От работника, которому потребовалась помощь, требуется заявление, написанное в произвольной форме. К нему следует приложить подтверждающие документы, в качестве которых могут выступать свидетельство о рождении или усыновлении ребенка, свидетельство о смерти члена семьи и пр.

Материальная помощь: налогообложение и страховые взносы

Материальная помощь военнослужащим начисляется в размерах его денежного оклада после подачи рапорта начальнику. В случае неполучения помощи ее начисляют в конце года вместе с заработной платой. Выплата выдается на основании подписания приказа командиром. Материальная помощь военнослужащим выплачивается:

В разделе 2: в строке 100 и 110 — дату выплаты; в строке 120 — следующий рабочий день после выплаты; 130 — сумма матпомощи вместе с НДФЛ; в строке 140 — сумма удержанного налога. Если вся сумма матпомощи не облагалась НДФЛ, в строке 140 укажите «0».

Учет и налоги по новогодним подаркам-2018

Здесь в помощь придет арбитражная практика – Постановление Арбитражного суда Северо-Кавказского округа от 06.08.2015 г. №Ф08-4089/2015 по делу № А32-27379/2014, согласно которому стоимость подарков в облагаемую базу не включается.

- дарителем является юридическое лицо и стоимость дара превышает 3000 рублей;

- договор содержит обещание дарения в будущем (ст.574 ГК РФ).

Если стоимость подарка ниже 3000 рублей, то обязательств по заключению в письменном виде нет, но все же, чтоб избежать споров с налоговой инспекцией, лучше иметь письменной договор.

Все, что нужно знать о налогах

- фиксальную — составляет преимущество в налогообложениях;

- распределительную – распределяет общественные налоги;

- регулирующую функцию налогообложения — решает экономические задачи с помощью ряда налоговых механизмов.

Налоги пополняют бюджет государства. Благодаря налогам поддерживается жизнедеятельность государства. Выплачиваются зарплаты и пенсии. Налогооблажения — необходимая цепь экономических отношений в обществе. Предстают обязательные сборы которые изымаются государством

Ндфл с подарков сотрудникам до 4000

То есть объекты наследства, которое наследуется членами семьи наследодателя первой и второй степени родства облагается налогом по нулевой ставке НДФЛ. Как в 6 ндфл отразить подарки менее 4000 рублей. Начислять ли НДФЛ на Если стоимость всех подарков, которые работник получал в течение года, превысила 4000 рублей, сумма сверх этой планки подлежит обложению НДФЛ. Рассчитывая НДФЛ с этих видов доходов, необходимо помнить следующее. Что будет, если мама передала вам права собственности на квартиру или загородный дом?

Ндфл с подарков в 2019 году 210 НК РФ и со стоимости подарков, превышающей 4000 руб. нужно платить НДФЛ п. 28 ст. 217 НК РФ. Ценный подарок, врученный сотруднику является его доходом в натуральной форме и облагается НДФЛ. Таким образом, подарки сотрудникам к праздничным датам стоимостью менее 4000 руб. не облагаются НДФЛ, а стоимостью более 4000 руб. подлежат налогообложению НДФЛ. Из первой денежной выплаты после того, как А если работодатель доплачивает сотрудникам до оклада по отпускам и больничным? Удержание ндфл с подарка и денег. за налоговый период. Подоходным налогом облагается сумма подарка, превышающая 4000 руб.

Проводки по подаркам сотрудникам

Что касается страховых взносов, то их нужно удерживать только в том случае, если возможность дарения ценностей зафиксирована в трудовом договоре с сотрудником. Если подарок передают на основе договора дарения, взносы начислять не нужно.

Подоходным налогом облагается сумма подарка, превышающая 4000 руб. Поэтому, если сотруднику подарили, например, микроволновую печь, налог нужно будет удержать только с той суммы, которая превысит вышеуказанное значение. При дарении денежных средств, налог перечисляется в бюджет в день их передачи. Если подарок – это вещь, то НДФЛ удерживают в ближайший день аванса или зарплаты.