Содержание

- В чем отличие сдачи отчетности: лично, почтой, через интернет?

- Сроки принятия отчетности при отправке ее почтой?

- Нужно ли прикладывать магнитный носитель информации?

- Каким письмом отправлять отчетность в налоговую?

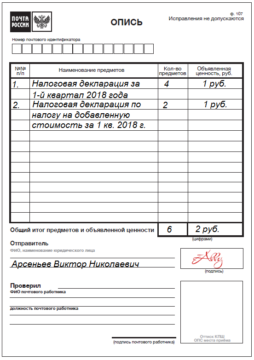

- Образец описи вложения

- Как правильно составить опись вложения?

- Что если письмо налоговая получит после установленного срока сдачи отчетности?

- Что является подтверждением сдачи отчетности?

- Можно ли налоговые декларации отправлять бумажной почтой?

- Как отправить отчетность по почте

- Как отправить налоговую декларацию в ФНС по почте

- Как отправлять декларацию усн по почте

- Порядок отправки декларации

Хозяйствующий субъект имеет право выбрать в качестве способа доставки налогового или бухгалтерского отчета – отправку его почтой. Данный момент закреплен в НК РФ. Но использовать его могут не все организации и ИП, так как существует для каждого отчета ряд условий при определении способа подачи. Но для тех, кто может это сделать надо знать, как отправить декларацию в налоговую по почте.

В чем отличие сдачи отчетности: лично, почтой, через интернет?

Большинство отчетов можно передавать в контролирующие органы лично, через интернет или почтой.

Сдача отчетности лично на магнитном носителе в ФНС

Непосредственная подача отчета инспектору в ИФНС возможна лишь для субъектов, имеющих небольшой штат работников – до 25 человек. Отчет подается в двух экземплярах на бумаге. Возможно потребуется приложить электронный файл на флеш-накопителе. Главным преимуществом этого способа является то, что налогоплательщик сразу же узнает, правильно ли составлен отчет, или нет.

В ИФНС ему подскажут, при необходимости, что нужно исправить. Но в дни квартальной и годовой отчетности в налоговой образуются большие очереди, в которых представителю предприятия или ИП придется провести не один час. К тому же инспектор откажет в приеме отчета, если обнаружит какие-то ошибки.

Внимание! Поэтому непосредственно ведомость лучше сдавать не в последний отчетный день, так как есть риск его попросту не отдать. Если руководитель организации или предприниматель не смогут сдать отчет лично, нужно обязательно оформлять доверенности на представителя.

Сдача отчетности по почте

Сдача отчетности посредством почтового отправления является неплохим альтернативным вариантом:

- Отчетность можно отправить с любого почтового отделения.

- Даже если в налоговой очередь на сдачу в отчетов и вы не успеваете отстоять ее, то оправить можно даже в последний день.

- Нет абонентской платы за электронную цифровую подпись или иные специальные программы, необходимые для электронной сдачи отчетности.

Отправить декларацию по почте тоже могут только предприятия с малой численностью работников. Отчет в количестве одного экземпляра нужно положить в конверт, при этом дополнительно прикладывать носитель с его электронной формой не надо. Обязательно нужно будет оформить опись вложения.

Данный отчет контролирующим органом будет принят, даже если в нем допущена ошибка. В связи с этим в дальнейшем потребуется его корректировка и уточнение. Но об этом компания или ИП узнают позже. Если налоговая декларация по почте передается не директором или предпринимателем, доверенность потребуется только на регистрируемые отправления.

Внимание! Для крупных компаний с численностью персонала – более 25 человек, ведомость по почте в налоговую отправлять нельзя, так как законодательство предусматривает, что должна происходить сдача отчетности через интернет.

Сдача отчетности через интернет

Сегодня сдать отчет в налоговую через интернет является самым популярным способом отправки. При этом это будет более выгодная альтернатива почте, если приходится сдавать много отчетов. В этом случае декларация передается только в электронной форме. Этот способ доступен каждому предприятию или ИП, но при условии что у них есть электронная цифровая подпись ЭЦП.

Отчет может быть отправлен самостоятельно при наличии специальной программы, или же через посредника. Даже если отчет содержит ошибку и отклонен налоговой, то у субъекта еще есть определенный период (5 дней), чтобы исправить декларацию и отправить ее заново.

Сроки принятия отчетности при отправке ее почтой?

Законодательство устанавливает, что датой высылания отчета по почте является число указанное в квитанции на почтовое отправления или же день, проставленный на описи вложения.

Не позже следующего дня с даты поступления отчета в налоговый орган по почте, он должен быть зарегистрирован должностным лицом при помощи специализированной программы. Если автоматическая регистрация отчетов отсутствует, то он фиксируется в специальном журнале, в котором ему присваивается входящий номер.

Нужно ли прикладывать магнитный носитель информации?

Если субъект выбрал в качестве способа представления отчета почтовое отправление, то декларация должна быть вложена в конверт в одном экземпляре. Дополнительно прикладывать магнитный носитель или флеш-носитель с электронным файлом отчета нет необходимости.

Каким письмом отправлять отчетность в налоговую?

Субъект сам может выбрать как отправить отчетность в налоговую по почте. Обязательным условием является лишь тот факт, что письмо с отчетностью должно иметь опись вложения.

Таким образом для налогоплательщика доступны варианты:

- Обычное отправление – самое дешевое почтовой. Заплатить нужно будет только за конверт и его вес. Опись вложения составляется самостоятельно на фирменном бланке, но обычно почтовый работник отказывается поставить на ней штемпель. Из-за того, что письмо не регистрируется, при его утере невозможно будет доказать сам факт отправки.

- Заказное отправление — дешевый вариант регистрируемого отправления. Работнику при его подаче выдается квитанция о приеме конверта к пересылке, что будет доказательством сдачи отчета при утере письма. Но опись бухгалтер должен составить самостоятельно, и почтовый работник ее не штампует. Таким образом, факт отправки и дату можно будет доказать при помощи квитанции. Если она утеряна, то дату и факт отправления подтвердить будет проблематично. К письму можно прикрепить уведомление о вручении.

- Ценное письмо с описью вложения — также является регистрируемым отправлением. Однако отправитель может назначить ему «цену», которая будет выплачена в случае утери. В связи с этим почта составляет опись вложения на собственном бланке и ставит на нем штемпель. При этом типе отправления опись может служить подтверждением даты и факта отправки декларации в налоговую. При необходимости, здесь также можно использовать уведомление о вручении.

Важно! При отправлении отчетность в налоговую через почту лучше всего делать это ценным письмом с описью вложения! В противном случае письмо может просто потеряться. При этом опись со штампом почты описывает содержимое конверта.

Образец описи вложения

Скачатьобразец описи вложения для отправления отчетности по почтев формате Word. Скачатьопись вложения по форме 107

(бланк почты) в Word.

Как правильно составить опись вложения?

Согласно НК, если налогоплательщик отправляет отчетность при помощи почты, то он также в обязательном порядке должен положить опись вложения. При этом если для доставки документа было выбрано заказное письмо, то работник почты опись самостоятельно не оформляет — бухгалтеру нужно сделать это самому.

Однако очень часто почтовый сотрудник отказывается поставить на такой описи штамп, аргументируя это тем, что не отвечает за содержимое отправления. Это значит, что подтверждать, что была отправлена именно декларация можно будет только подписями руководителя и главного бухгалтера. Кроме этого, если будет потеряна квитанция об отправлении, подтвердить дату передачи конверта на почту уже не удастся.

Рассмотрим, как составить опись, если же все-таки принято решение отправлять декларацию заказным письмом. Это лучше делать на фирменном бланке. На нем в верхней части листа указываются полное название компании, коды ИНН, КПП, ОГРН, юридический адрес, банковские реквизиты.

Далее посередине страницы проставляется название документа – «Опись вложения». Затем в виде нумерованного списка идет перечень деклараций, которые вкладываются в конверт в формате: «Налоговая декларация (название) за (период) на (количество страниц цифрами и прописью) листах — 1 экземпляр». После списка деклараций ставит свою подпись с расшифровкой сначала руководитель фирмы, а потом главный бухгалтер. Внимание! Помимо данного варианта описи вложения вы можете применять стандартные бланки по форме 107. Его можно получить в отделении почты бесплатно или скачать по ссылке выше.

Что если письмо налоговая получит после установленного срока сдачи отчетности?

Если отчет высылается почтой, то согласно положениям НК датой ее сдачи является число отправки. При этом данный срок действует до 24:00 того дня, которой установлен в качестве последнего срока подачи декларации.

Налоговая инспекция в случае поступления отчета после установленной даты может налагать штрафы, но такое действие неправомерно. Такой же позиции придерживается и арбитражный суд, который посчитал, что если письмо было отправлено вовремя, но задержалось по вине почтовой службы, налогоплательщик за такое ответственности не несет.

Внимание! Однако, если штраф все же был неправомерно назначен, отстаивать свою правоту придется только через разбирательство.

Что является подтверждением сдачи отчетности?

При отправке отчетности при помощи ценного почтового отправления обязательно необходимо составлять опись вложения на бланке почты. В ней подробно расписываются: какие бумаги положены в конверт, а значит только с ее помощью можно будет подтвердить, что отправлена была именно декларация. Из простой квитанции такую информацию получить нельзя.

Кроме этого, опись, согласно правилам оказания почтовых услуг, является также фактом заключения с почтовым оператором соглашения на получение услуг.

Также, перед тем как положить второй экземпляр описи в конверт, работник почты проверяет идентичность обеих копий, сравнивает с содержимым конверта, и ставит на каждую опись оттиск почтового штемпеля. Оставшаяся копия описи со штемпелем может служить подтверждением своевременного отправления отчета даже в том случае, если была потеряна почтовая квитанция. Однако, некоторые арбитражные суды с этим несогласны, и считают что таким подтверждением может служить только квитанция.

Если письмо по какой-либо причине не дошло до налоговой службы и в результате этого был заблокирован расчетный счет, необходимо предъявить в инспекцию:

- Копию сданной декларации;

- Опись вложения с оттиском печати;

- Почтовую квитанция с отчетом о доставке письма.

Метки Почта

Можно ли налоговые декларации отправлять бумажной почтой?

Лучший способ (финансово и по затратам времени) — отправка документов почтой. Но всегда ли отчетность можно отправлять почтой и как это правильно сделать, чтобы потом не платить штрафы?

П.4 ст.80 НК РФ закрепляет: плательщик вправе послать декларацию почтовым отправлением. Но есть исключения: электронно (через сайт ФНС или через оператора ЭО) отчётность предоставляется:

- если это напрямую закреплено законом для налога — например, декларация по НДС (КНД 1151001) представляется не позже 25 числа месяца за отчётным кварталом;

- действующими и созданными компаниями со среднесписочныи количеством сотрудников свыше 100 человек,

- крупнейшими плательщиками по закону (ст. 83 НК РФ, приказ Минфина от 16.05.07 за № ММ-3-06-308@).

Все остальные предприятия могут без боязни направлять отчётную документацию по почте.

Как отправить отчетность по почте

Днем принятия ФНС отчётности является дата отправки письма. В случае необходимости обращайтесь в инспекцию за проставлением штампа о принятии отчёта, предоставив им чек и опись.

Образец и бланк описи находятся тут: опись вложения в ценное письмо

Предельный срок отправки письма — последний день для предоставления отчётности. Актуальные сроки узнавайте в ФНС либо через бухгалтерские системы и календари бухотчётности.

При заполнении конверта стоит перепроверить адрес ФНС. Иногда налоговые переезжают, а информация об этом появляется на сайте не сразу. Особых проблем ошибка в адресе не доставит: почтовое отделение переадресует письмо на новое место. Если же ошибочно указана не та ФНС, то письмо переправят. Проблемой эта ошибка станет при ликвидации фирмы: из-за нежелания платить штрафы, придётся обойти много инстанций, чтобы доказать факт пересылки.

Посылать все виды отчётных документов надо заказным письмом с уведомлением и подробной описью вложения. Опись предусмотрена НК РФ. Не стоит оставлять отправку на последний момент: Почта России работает до 20–00 (в большинстве случаев, разумеется, не всегда и не везде), и не все экспресс-службы доставки отправляют с описью.

Отправляется отчётность по почте:

- всем компаниям, кроме крупнейших, с ССЧ свыше 100 человек;

- по налогам, по которым НК не предусмотрел лишь электронную форму;

- заказными письмами, переписав вложения.

Как отправить налоговую декларацию в ФНС по почте

Дата публикации: 20.07.2018

В НК РФ представлены несколько способов, посредством которых можно передавать налоговую декларацию в ФНС. Одним из вариантов является использование почтовой связи, а именно отправка документов письмом по Почте России. Подробнее о том, как отправить письмо в налоговую, поговорим далее.

В соответствии со ст. 80 п. 4 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган следующими способами:

- Лично или через представителя. Для этого необходимо обратиться в канцелярию ФНС и передать документы на бумажном носителе. Датой приёма считается дата передачи. По желанию налогоплательщика на копии декларации будет поставлена отметка о принятии и дата получения.

- Передача посредством отправки по электронной почте или через личный кабинет налогоплательщика. В этом случае датой приёма считается дата отправки документов в электронном виде. Подтверждением принятия в органах ФНС будет служить квитанция в электронной форме, присланная на адрес отправителя.

- Отправка в виде почтового отправления. Датой представления считается дата отправки! По этой причине, отправляя бумаги почтой, можно сильно не переживать, что доставка займет неделю, две или более продолжительный срок.

В статье 80 НК РФ указано, что почтовое отправление должно быть отправлено с описью вложения. Остальные нюансы не регламентируется.

Опись вложения – это специальный почтовый документ ф.107, в котором отправитель указывает содержимое почтового отправления. Так как пересылаются документы, то можно указать только их названия (по желанию в свободной форме можно добавить краткое описание). Ф. 107 заполняется в двух экземплярах: один бланк остается на руках отправителя, а второй прикрепляется к письму и пересылается вместе с ним. Пример заполнения ниже:

При получении адресат (в нашем случае представитель ФНС) может попросить сотрудника почты вскрыть почтовое отправление и проверить его содержимое на предмет соответствия содержимого конверта бланку описи.

По собственному желанию налогоплательщик может воспользоваться дополнительной платной услугой Почты России – уведомлением о вручении. Уведомление о вручении, в свою очередь, будет являться доказательством, подтверждающем, что письмо действительно получено адресатом, так как на уведомлении будет стоять подпись получателя.

В общем говоря, имея на руках уведомление о вручении, опись вложения и чек об оплате почтовых услуг – беспокоиться отправителю практически не о чем.

Как отправить письмо в налоговую

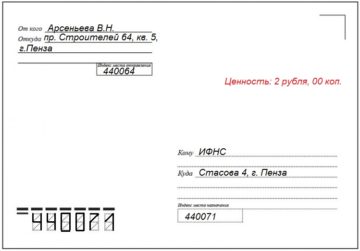

Как выяснили выше, в соответствии с кодексом декларацию в налоговую по почте можно отправить письмом или бандеролью. Именно эти два вида почтовых отправлений подходят для пересылки бумажной продукции. Отличие их только в том, что с помощью первого вида письменной корреспонденции можно пересылать бумагу весом до 100 грамм, а для более тяжелых отправлений (от 101 грамма до 2 килограмм) предназначены бандероли.

Процесс отправки:

- Купите подходящего размера конверт. Конверт может быть бумажный или полиэтиленовый.

- Возьмите в отделении Почты России бланк ф. 107 «Опись вложения» и, если решите отправлять с уведомлением – бланк ф.119 «Уведомление о вручении». Бланки необходимо заполнять самостоятельно. Бланк ф. 107 можно создать на официальном сайте pochta.ru и в дальнейшем распечатать его, а вот заполнить ф. 119 онлайн не получится.

- Укажите информацию на адресном ярлыке конверта: напишите адрес, индекс и название организации-получателя и свой обратный адрес.

- Передайте конверт, пересылаемые документы и бланки оператору. Скажите, что желаете отправить ценное письмо с описью вложения.

Конверт самостоятельно запечатывать не стоит. Оператор должен убедиться, что в бланке ф. 107 указано действительно то, что будет пересылаться. - Оплатите услуги почты.

Ответы на вопросы

Почему необходимо отправлять в налоговую именно ценное письмо, а не заказное? – По правилам ПР к отправке с описью допускаются только ценные почтовые отправления, для заказных писем – эта услуга не предусмотрена.

Нужно ли указывать ценность письма? – Да, для ценных отправлений необходимо указать объявленную ценность. О/ц нужно указать в бланке ф.107 и на конверте (пример выше).

Какова цена отправки? – С тарифами на письма можно ознакомиться на этой странице.

Как отправлять декларацию усн по почте

- Как отправить налоговую декларацию по почте

- Как отправить письмо по почте россии

- Как подавать налоговую декларацию

- — заполненная декларация;

- — конверт формата А4;

- — адрес налоговой инспекции;

- — бланк описи вложений;

- — бланк уведомления о вручении (по желанию);

- — деньги для оплаты услуг почты.

- Почтовый конверт, почтовые марки, опись вложения, деньги.

- Российский бухгалтер

Для отправки ценных и заказных писем на каждой почте есть отдельное окошко. Найдите его. Чтобы ваш конверт приняли, покажите сотруднику паспорт. Он внесет его данные в базу. В том случае, если отчетность не поступит в налоговую, ее обязаны вернуть отправителю. Кроме паспорта гражданина Российской Федерации в качестве удостоверения личности принимаются:

— заграничный паспорт;

— удостоверение Депутата Государственной Думы или члена Совета Федерации;

— вид на жительство;

— удостоверение личности с печатью визы Российской Федерации или национальный паспорт.

- Компьютер, интернет, программное обеспечение, личный и открытый ключ, сертификат, договор с налоговой инспекцией, документы предприятия, бухгалтерские данные.

- — конверт;

- — бланк описи вложений;

- — бланк уведомления о вручении.

Интернет все шире распространяется во всех сферах, в том числе и в документообороте. Зачастую отослать какой-либо документ по электронной почте гораздо проще и быстрее, чем с помощью других способов. Как же правильно отправить отчет по электронной почте?

- — сканер;

- — компьютер;

- — доступ в интернет.

Порядок отправки декларации

Необходимо узнать адрес и почтовые реквизиты налоговой инспекции по месту жительства. Данная информация тоже содержится на официальном сайте ФНС. Теперь остается посетить ближайшее почтовое отделение и приобрести здесь конверт для бумаг формата А4. Отправлять декларацию необходимо ценным письмом, предварительно оформив опись вложения в двух экземплярах (то есть на специальном почтовом бланке указать название документа, реквизиты отправителя и получателя). Сам документ и опись после проверки помещаются в конверт сотрудником почты, запечатываются и подготавливаются к отправке. Второй заполненный экземпляр описи остается у отправителя.

Субъект сам может выбрать как отправить отчетность в налоговую по почте. Обязательным условием является лишь тот факт, что письмо с отчетностью должно иметь опись вложения.

Таким образом для налогоплательщика доступны варианты:

При отправке отчетности при помощи ценного почтового отправления обязательно необходимо составлять опись вложения на бланке почты. В ней подробно расписываются: какие бумаги положены в конверт, а значит только с ее помощью можно будет подтвердить, что отправлена была именно декларация. Из простой квитанции такую информацию получить нельзя.

Кроме этого, опись, согласно правилам оказания почтовых услуг, является также фактом заключения с почтовым оператором соглашения на получение услуг.

Также, перед тем как положить второй экземпляр описи в конверт, работник почты проверяет идентичность обеих копий, сравнивает с содержимым конверта, и ставит на каждую опись оттиск почтового штемпеля. Оставшаяся копия описи со штемпелем может служить подтверждением своевременного отправления отчета даже в том случае, если была потеряна почтовая квитанция. Однако, некоторые арбитражные суды с этим несогласны, и считают что таким подтверждением может служить только квитанция.

Если письмо по какой-либо причине не дошло до налоговой службы и в результате этого был заблокирован расчетный счет, необходимо предъявить в инспекцию:

- Копию сданной декларации;

- Опись вложения с оттиском печати;

- Почтовую квитанция с отчетом о доставке письма.

Здравствуйте.Подскажите,могу ли я отправить декларацию по УСН за 2013г. по почте, как и раньше?Спасибо.

Ответы юристов ( 5 )

Насколько мне известно, в части способа представления деклараций изменений в законодательстве не было. Поэтому, как я считаю, можете отправить и заказной почтой, желательно, с обратным уведомлением. Если обнаружат ошибки, Вас просто вызовут для их устранения.

добрый вечер! вы можете направить налоговую декларацию почтовым отправлением с описью вложения ( ст 80 НК РФ). каких-либо изъятий для УСН не введено.

Ольга, добрый вечер!

Для тех, кто остался на УСН ничего не изменилось.

А вот для тех ИП, которые потеряли право на такой режим или выбрали другую систему налогообложения, декларация должна быть подана не позднее 25 числа месяца, следующего за кварталом, когда произошло данное событие.

Не забывайте, что также Вы можете подать декларацию и через интернет.

- 10,0 рейтинг

- 2292 отзыва эксперт

Согласно п.3 ст.80 НК РФ налогоплательщики могут выбирать, как представлять декларацию при УСН: на бумаге или в электронной форме.

Декларацию в бумажном виде вы можете подать любым из двух способов:

— лично или через своего представителя;

— по почте.

В 2013 году никаких изменений в законодательстве по данному вопросу не произошло.

Декларацию по почте можно отправить до 24 часов последнего дня срока ее представления (п. 8 ст. 6.1 НК РФ).

При этом днем представления считается дата отправки почтового отправления с описью вложения (абз. 3 п. 4 ст. 80 НК РФ, п. 2.2 Порядка заполнения декларации)

Кроме того, если оригинал декларации направлялся вами по почте, вы вправе представить в налоговый орган копию декларации и потребовать, чтобы инспекция проставила на ней отметку (штамп) о получении декларации (Решение ВАС РФ от 14.07.2011 №ВАС-5591/11).