Содержание

- Отчет о движении денежных средств

- Что показывает отчет о движении денежных средств

- Кто сдает отчет о движении денежных средств

- ПБУ «Отчет о движении денежных средств»

- Разделы отчета о движении денежных средств

- НДС в отчете о движении денежных средств

- НДФЛ в отчете о движении денежных средств

- Для чего используют ОДДС

- Структура и содержание отчета о движении денежных средств

- Правила и требования заполнения отчета о движении денежных средств

- Пример и порядок заполнения ОДДС

- Отчет о движении денежных средств с учетом ПБУ 23/2011

- Вход для клиентов

- * * *

Отчет о движении денежных средств

Актуально на: 16 марта 2017 г.

Мы рассказывали в нашей консультации о том, что в состав годовой бухгалтерской отчетности (за исключением отчетности малых предприятий) обязательно должна быть включена форма «Отчет о движении денежных средств». О содержании отчета о движении денежных средств в 2017 году и некоторых вопросах его составления расскажем в нашем материале.

Что показывает отчет о движении денежных средств

В чем назначение отчета о движении денежных средств? Отчет о движении денежных средств характеризует обобщенные за отчетный период данные о денежных средствах и денежных эквивалентах. Напомним, что денежные эквиваленты – это высоколиквидные финансовые вложения с незначительным риском изменения стоимости, которые могут быть легко обращены в заранее известную сумму денежных средств (п. 5 ПБУ 23/2011). Типичный пример денежных эквивалентов – депозиты до востребования.

Отчет о движении денежных средств отражает поступления и выбытия денежных средств в разрезе направлений и видов деятельности.

Кто сдает отчет о движении денежных средств

Отчет о движении денежных средств (также ОДДС) в 2018 году сдается в составе годовой бухгалтерской отчетности всеми лицами, ведущими бухгалтерский учет, кроме (ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ):

- субъектов малого предпринимательства;

- некоммерческих организаций;

- «сколковцев».

Указанные лица включает ОДДС в состав своей отчетности в том случае, если в таком отчете, по мнению составителя, содержится важная информация, без знания которой нельзя достоверно оценить финансовое положение организации или финансовые результаты деятельности.

ПБУ «Отчет о движении денежных средств»

Правила составления ОДДС установлены ПБУ 23/2011 «Отчет о движении денежных средств». В нем не приведен порядок построчного заполнения отчета о движении денежных средств, но указаны общие принципы и правила, которыми необходимо руководствоваться при составлении отчета.

Организации, которые формируют отчетность в соответствии с Международными стандартами бухгалтерского учета при составлении ОДДС руководствуются МСФО 7 «Отчет о движении денежных средств» (введен Приказом Минфина от 28.12.2015 № 217н).

Разделы отчета о движении денежных средств

При заполнении отчета о движении денежных средств в 2018 году используется форма по ОКУД 0710004, утвержденная Приказом Минфина России от 02.07.2010 № 66н.

Скачать форму отчета о движении денежных средств с графой «Код» в формате Excel можно здесь.

Структура ОДДС предусматривает 3 основных раздела:

- Денежные потоки от текущих операций;

- Денежные потоки от инвестиционных операций;

- Денежные потоки от финансовых операций.

С учетом информации об остатках денежных средств и эквивалентов на начало и конец отчетного периода, а также информации о величине влияния изменений курса иностранной валюты по отношению к рублю ответ на вопрос «Как проверить отчет о движении денежных средств» простой. Достаточно проверить выполнение следующего равенства по ОДДС:

Строка 4500 = Строка 4450 + Строка 4400 + Строка 4490,

где строка 4500 – остаток денежных средств и денежных эквивалентов на конец отчетного периода;

строка 4450 – остаток денежных средств и денежных эквивалентов на начало отчетного периода;

строка 4400 — сальдо денежных потоков за отчетный период.

Строка 4490 отчета о движении денежных средств показывает разницу, возникающую в связи с пересчетом денежных потоков организации и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты (п. 19 ПБУ 23/2011).

НДС в отчете о движении денежных средств

Порядок отражения денежных потоков в ОДДС предусматривает, что если денежные потоки характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, или когда поступления от одних лиц обусловливают соответствующие выплаты другим лицам, такие потоки показываются в отчете свернуто (п. 16 ПБУ 23/2011).

К примеру, речь идет об НДС в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему РФ или возмещения из нее.

Это значит, что итоговое сальдо полученного и перечисленного НДС будет отражаться по строке 4119 «Прочие поступления» или 4129 «Прочие платежи» ОДДС (Письмо Минфина от 27.01.2012 № 07-02-18/01).

НДФЛ в отчете о движении денежных средств

Поскольку НДФЛ, удерживаемый налоговым агентом из выплат физлицам, фактически является частью такой выплаты, отражаться в ОДДС он будет в зависимости от характера производимого платежа.

Так, если это НДФЛ, удерживаемый из заработной платы, выплачиваемой работникам, показать его нужно вместе с заплатой по строке 4122 «в связи с оплатой труда работников». Аналогично, удержанные из зарплаты алименты в отчете о движении денежных средств будут показаны по этой же строке (Письмо Минфина от 29.01.2014 № 07-04-18/01).

Соответственно, если речь идет об НДФЛ, удерживаемом из выплачиваемых дивидендов, то отразить его нужно уже по строке 4322 «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)».

>Отчет о движении денежных средств

Для чего используют ОДДС

Отчет о движении денежных средств (ОДДС) входит в состав бухгалтерской отчетности. Сдавать его нужно по итогам года. Отказаться от него вправе организации, которые представляют упрощенную бухотчетность:

- субъекты малого предпринимательства;

- некоммерческие организации;

- участники проекта «Сколково».

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

ОДДС — это, по сути, пояснения к строке 1250 «Денежные средства и денежные эквиваленты» баланса. Он раскрывает информацию о платежах и поступлениях денег и денежных эквивалентов (например, банковских депозитов до востребования или векселей со сроком погашения до трех месяцев), а также об остатках денег на начало и конец периода.

ВНИМАНИЕ. При составлении ОДДС не учитываются денежные потоки, изменяющие состав, но не общую сумму денежных средств. Это получение наличных с банковского счета, перевод с одного счета на другой и проч.

Структура и содержание отчета о движении денежных средств

Бланк отчета утвержден приказом Минфина от 02.07.10 № 66н. Правила составления установлены ПБУ 23/2011 «Отчет о движении денежных средств».

В отчете три раздела.

В первом отражаются денежные потоки от текущих операций. Это выручка и платежи по обычной деятельности организации. По результатам таких операций, как правило, формируется прибыль (убыток) от продаж.

Во втором отражаются денежные потоки от инвестиционных операций. К ним относится покупка и продажа транспортных средств, оборудования и проч. Еще один пример — финансовые вложения, кроме покупки денежных эквивалентов и вложений, предназначенных для перепродажи в краткосрочной перспективе.

В третьем разделе показываются потоки от финансовых операций. Это вклады учредителей, поступления от выпуска акций, банковские кредиты и проч.

Проверить финансовое состояние своей организации и ее контрагентов

Правила и требования заполнения отчета о движении денежных средств

- Поступления от продажи товаров, основных средств и прочего показывают без НДС. Платежи поставщикам и подрядчикам тоже отражают без НДС.

- НДС и акцизы указывают отдельно, в свернутом виде, в составе денежных потоков от текущих операций. Берется весь НДС (акцизы), предъявленный покупателям, и сравнивается с суммой всего входного НДС (акцизов). Если предъявленный налог больше входного, разницу показывают по строке 4119 «Прочие поступления». Если меньше, то по строке 4129 «Прочие платежи».

- Выданную зарплату (включая НДФЛ) и заплаченные страховые взносы отражают по строке 4122 «В связи с оплатой труда работников».

- Налог на прибыль показывают отдельно по строке 4124 «Налог на прибыль организаций». Остальные налоги (кроме НДС, акцизов и НДФЛ) суммируют и отражают по специально введенной для этого строке — например, 4125 «Иные налоги и сборы».

Вести учет, готовить и сдавать отчетность по налогу на прибыль и НДС

Пример и порядок заполнения ОДДС

По состоянию на 31 декабря предшествующего года у ООО «Русалка» значились остатки: по счету 50 «Касса» — 10 000 руб., по счету 51 «Расчетные счета» — 50 000 руб.

Денежные потоки от текущих операций

В отчетном году на счет «Русалки» поступила выручка от продажи товаров на сумму 1 200 000 руб.(в т. ч. НДС 20% — 200 000 руб.). Компания перечислила поставщикам 840 000 руб. (в т. ч. НДС 20% — 140 000 руб.), сделала платежи в связи с заработной платой работников на сумму 250 000 руб. и перевела 98 000 руб. налогов (в т. ч. налог на прибыль —50 000 руб.).

В строках ОДДС отражено:

- 4110 «Поступления — всего» 1 060 тыс. руб.(1 000 + 60)

в том числе:

- 4111 «От продажи продукции, товаров, работ и услуг» 1 000 тыс. руб.(1 200 — 200)

- 4119 «Прочие поступления» 60 тыс. руб. (200 — 140)

- 4120 «Платежи — всего» 1 048 тыс. руб.(700 + 250 + 50 + 48)

в том числе:

- 4121 «Поставщикам (подрядчикам) за сырье, материалы, работы услуги» 700 тыс. руб.(840 — 140)

- 4122 «В связи с оплатой труда работников» 250 тыс. руб.

- 4124 «Налог на прибыль организаций» 50 тыс. руб.

- 4125 «Иные налоги и сборы» 48 тыс. руб.(98 — 50)

- 4100 «Сальдо денежных потоков от текущих операций» 12 тыс. руб.(1060 — 1048)

Заполнить и сдать баланс по актуальной форме в ИФНС и Росстат Сдать бесплатно

Денежные потоки от инвестиционных операций

«Русалка» продала акции, выпущенные другой организацией, на сумму 500 000 руб. и выдала долгосрочный заем сторонней компании в размере 300 000 руб.

В строках ОДДС отражено:

- 4210 «Поступления — всего» 500 тыс. руб.

в том числе:

- 4212 «От продажи акций других организаций (долей участия)» 500 тыс. руб.

- 4220 «Платежи — всего» 300 тыс. руб.

в том числе:

- 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» 300 тыс. руб.

- 4200 «Сальдо денежных потоков от инвестиционных операций» 200 тыс. руб.(500 — 300)

Денежные потоки от финансовых операций

«Русалка» взяла в банке кредит на сумму 400 000 руб. и вернула его часть в размере 150 000 руб.

В строках ОДДС отражено:

- 4310 «Поступления — всего» 400 тыс. руб.

в том числе:

- 4311 «Получение кредитов и займов» 400 тыс. руб.

- 4320 «Платежи — всего» 150 тыс. руб.

в том числе:

- 4323 «В связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» 150 тыс. руб.

- 4300 «Сальдо денежных потоков от финансовых операций» 250 тыс. руб.(400 — 150)

Итоговые показатели

- 4400 «Сальдо денежных потоков за отчетный период» 462 тыс. руб.(12+200+250)

- 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» 60 тыс. руб.(10 + 50)

- 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» 522 тыс. руб. (462 + 60)

ВАЖНО. У формы отчета о движении денежных средств меняется код ОКУД. Прежнее значение — 0710004, новое — 0710005. Изменения внесены приказом Минфина от 19.04.19 № 61н, применяются с отчетности за 2019 год.

К денежным потокам от финансовых операций относят поступления и платежи, связанные с привлечением организацией финансирования на долговой или долевой основе, приводящие к изменению величины и структуры капитала и заемных средств организации (п. 11 ПБУ 23/2011).

К денежным потокам от финансовых операций относятся, например (п. 11 ПБУ 23/2011):

| Поступления | Платежи |

| денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия | платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников |

| уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) | |

| поступления от выпуска облигаций, векселей и других долговых ценных бумаг | платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг |

| получение кредитов и займов от других лиц | возврат кредитов и займов, полученных от других лиц |

Внимание!

Не отражаются в разделе «Денежные потоки от финансовых операций» проценты по долговым обязательствам (займам, векселям, облигациям) организации. Они показываются в составе платежей по текущим операциям по строке 4123 «процентов по долговым обязательствам» или в составе платежей по инвестиционным операциям по строке 4224 «процентов по долговым обязательствам, включаемых в стоимость инвестиционного актива» (пп. «е» п. 9, пп. «б» п. 10 ПБУ 23/2011).

3.4.3.1. Строка 4310 «Поступления — всего»

По данной строке отражается величина денежных средств и денежных эквивалентов, поступивших от финансовых операций. Показатель данной строки определяется суммированием показателей строк 4311 — 4319.

3.4.3.1.1. Пример заполнения строки 4310 «Поступления — всего»

ПРИМЕР 12.1

Показатели строк 4311 — 4319 Отчета о движении денежных средств за 2014 г. следующие.

тыс. руб.

| Строка | Графа | |

| «За 2014 г. « | «За 2013 г. « | |

| 4311 «получение кредитов и займов» | 890 | 4000 |

| 4312 «денежных вкладов собственников (участников)» | — | — |

| 4313 «от выпуска акций, увеличения долей участия» | — | — |

| 4314 «от выпуска облигаций, векселей и других долговых ценных бумаг и др.» | — | — |

| 4319 «прочие поступления» | — | — |

Решение

Поступления — всего от финансовых операций составляют:

за 2014 г. — 890 тыс. руб.;

за 2013 г. — 4000 тыс. руб.

Фрагмент Отчета о движении денежных средств в примере 12.1 будет выглядеть следующим образом.

| Наименование показателя | Код | За 2014 г. | За 2013 г. |

| Денежные потоки от финансовых операций | |||

| Поступления — всего | 4310 | 890 | 4000 |

3.4.3.2. Строка 4311 «получение кредитов и займов»

По данной строке отражается сумма полученных в отчетном периоде кредитов и займов, в том числе беспроцентных (пп. «е» п. 11 ПБУ 23/2011).

3.4.3.2.1. Какие данные бухучета используются для заполнения строки 4311 «получение кредитов и займов»

При заполнении данной строки используются данные о дебетовом обороте в корреспонденции со счетами 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» (кроме аналитических счетов учета долговых обязательств, оформленных ценными бумагами) по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета»;

— 58 «Финансовые вложения» (аналитический счет учета денежных эквивалентов);

— 76 «Расчеты с разными дебиторами и кредиторами» (аналитический счет учета денежных эквивалентов, не являющихся финансовыми вложениями).

В графу «За предыдущий год» в общем случае переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.2.2. Пример заполнения строки 4311 «получение кредитов и займов»

ПРИМЕР 12.2

Обороты за 2014 г. по дебету счета 51 в корреспонденции со счетом 66. Дебетовые обороты по счету 51 в корреспонденции со счетом 67, дебетовые обороты по счетам 50, 52, 55, 57, а также 58 и 76 (аналитические счета учета денежных эквивалентов) в корреспонденции со счетами 66 и 67 отсутствуют.

руб.

| Показатель | Сумма |

| 1 | 2 |

| Оборот по дебету счета 51 в корреспонденции со счетом 66 | 890 000 |

Фрагмент Отчета о движении денежных средств за 2013 г.

| Наименование показателя | Код | За 2013 г. | За 2012 г. |

| в том числе: | |||

| получение кредитов и займов | 4311 | 4000 | — |

Организация не выпускала векселей, облигаций или иных долговых ценных бумаг в 2013 и 2014 гг.

Решение

Поступления в виде полученных организацией кредитов и займов составляют:

в 2014 г. — 890 тыс. руб.;

в 2013 г. — 4000 тыс. руб.

Фрагмент Отчета о движении денежных средств в примере 12.2 будет выглядеть следующим образом.

| Наименование показателя | Код | За 2014 г. | За 2013 г. |

| в том числе: | |||

| получение кредитов и займов | 4311 | 890 | 4000 |

3.4.3.3. Строка 4312 «денежных вкладов собственников (участников)»

По нашему мнению, по данной строке отражаются такие виды поступлений (пп. «а» п. 11 ПБУ 23/2011):

— вклады участников в имущество общества с ограниченной ответственностью, совершенные деньгами или денежными эквивалентами (ст. 27 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»);

— любые поступления денежных средств или денежных эквивалентов, полученные на безвозвратной основе от акционеров (участников), при условии, что они не изменяют уставный капитал организации.

Для отражения денежных потоков, связанных с увеличением уставного капитала, в форме Отчета о движении денежных средств, утвержденной Приказом Минфина России N 66н (с учетом изменений, внесенных Приказом Минфина России от 05.10.2011 N 124н), на наш взгляд, предусмотрена строка 4313 «от выпуска акций, увеличения долей участия».

3.4.3.3.1. Какие данные бухучета используются для заполнения строки 4312 «денежных вкладов собственников (участников)»

При заполнении строки 4312 используются данные о дебетовом обороте в корреспонденции со счетом 75 «Расчеты с учредителями», субсчет учета расчетов с учредителями по вкладам (кроме вкладов в уставный капитал), по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета»;

— 58 «Финансовые вложения» (аналитический счет учета денежных эквивалентов);

— 76 «Расчеты с разными дебиторами и кредиторами» (аналитический счет учета денежных эквивалентов, не являющихся финансовыми вложениями).

В графу «За предыдущий год» в общем случае переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.4. Строка 4313 «от выпуска акций, увеличения долей участия»

По данной строке организацией могут отражаться следующие виды поступлений:

— средства, полученные в качестве оплаты акций, размещенных при учреждении акционерного общества (п. 2 ст. 25, п. 1 ст. 34 Федерального закона N 208-ФЗ);

— средства, полученные от учредителей общества с ограниченной ответственностью, в оплату их долей в уставном капитале общества (п. 1 ст. 16 Федерального закона N 14-ФЗ);

— средства, привлеченные в результате размещения дополнительных акций (п. 1 ст. 28 Федерального закона N 208-ФЗ);

— дополнительные денежные вклады участников общества и третьих лиц, принимаемых в общество, увеличивающие номинальную стоимость долей и уставный капитал общества с ограниченной ответственностью (п. 2 ст. 17 Федерального закона N 14-ФЗ).

По строке 4313 могут быть также отражены поступления от продажи собственных акций (долей) организации, ранее выкупленных ею.

3.4.3.4.1. Какие данные бухучета используются для заполнения строки 4313 «от выпуска акций, увеличения долей участия»

При заполнении строки 4313 используются данные о дебетовом обороте в корреспонденции со счетом 75 «Расчеты с учредителями», субсчет 75-1 «Расчеты по вкладам в уставный (складочный) капитал», по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета»;

— 58 «Финансовые вложения» (аналитический счет учета денежных эквивалентов);

— 76 «Расчеты с разными дебиторами и кредиторами» (аналитический счет учета денежных эквивалентов, не являющихся финансовыми вложениями).

В графу «За предыдущий год» в общем случае переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.5. Строка 4314 «от выпуска облигаций, векселей и других долговых ценных бумаг и др.»

По строке 4314 отражаются поступления организации от эмиссии облигаций, выдачи собственных векселей, иные поступления заемных средств, связанные с возникновением долговых обязательств, оформленных ценными бумагами (пп. «г» п. 11 ПБУ 23/2011).

3.4.3.5.1. Какие данные бухучета используются для заполнения строки 4314 «от выпуска облигаций, векселей и других долговых ценных бумаг и др.»

При заполнении строки 4314 используются данные о дебетовом обороте в корреспонденции со счетами 66 и 67 (аналитические счета учета долговых обязательств, оформленных ценными бумагами) по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета».

В графу «За предыдущий год» в общем случае переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.6. Строка 4319 «прочие поступления»

По данной строке организация может отразить информацию об иных, не упомянутых выше, поступлениях от финансовой деятельности при условии, что эта информация не является существенной для обособленного отражения по самостоятельно введенным строкам, которым могут быть присвоены коды от 4315 до 4318.

В зависимости от существенности показателей по отдельным строкам с кодами 4315 — 4318 или по строке 4319 «прочие поступления» могут отражаться, например, поступления от эмиссии опционов эмитента.

3.4.3.7. Строка 4320 «Платежи — всего»

По данной строке отражается величина платежей, произведенных в рамках финансовых операций. Показатель данной строки определяется как сумма показателей строк 4321 — 4329.

3.4.3.7.1. Пример заполнения строки 4320 «Платежи — всего»

ПРИМЕР 12.3

Показатели строк 4321 — 4329 Отчета о движении денежных средств за 2014 г. следующие.

тыс. руб.

| Строка | Графа | |

| «За 2014 г. « | «За 2013 г. « | |

| 4321 «собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников» | (180) | — |

| 4322 «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» | (8560) | (7642) |

| 4323 «в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» | (2400) | — |

| 4329 «прочие платежи» | — | — |

Решение

Поступления — всего от инвестиционных операций составляют:

за 2014 г. — 11 140 тыс. руб. (180 тыс. руб. + 8560 тыс. руб. + 2400 тыс. руб.);

за 2013 г. — 7642 тыс. руб.

Фрагмент Отчета о движении денежных средств в примере 12.3 будет выглядеть следующим образом.

| Наименование показателя | Код | За 2014 г. | За 2013 г. |

| Платежи — всего | 4320 | (11 140) | (7642) |

3.4.3.8. Строка 4321 «собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников»

По этой строке отражаются денежные потоки (пп. «б» п. 11 ПБУ 23/2011):

— в связи с оплатой организацией — акционерным обществом собственных акций, выкупленных у акционеров в случаях, предусмотренных ст. ст. 72, 75 Федерального закона N 208-ФЗ «Об акционерных обществах»;

— в связи с выплатой организацией — обществом с ограниченной ответственностью действительной стоимости доли (части доли) участнику (его кредиторам, наследникам или правопреемнику) в случаях, предусмотренных абз. 1, 2 п. 2, п. п. 4, 5, 6, 6.1 ст. 23 Федерального закона N 14-ФЗ «Об обществах с ограниченной ответственностью».

3.4.3.8.1. Какие данные бухучета используются для заполнения строки 4321 «собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выкупом из состава участников»

При заполнении строки 4321 используются данные о кредитовом обороте в корреспонденции со счетом 75, субсчет учета расчетов в связи с выкупом акций (долей участия), или со счетом 81 «Собственные акции (доли)» по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета»,

а также о кредитовом обороте по счетам 58 (аналитический счет учета денежных эквивалентов), 76 (аналитический счет учета денежных эквивалентов, не являющихся финансовыми вложениями) в связи с выбытием денежных эквивалентов, переданных в оплату выкупленных акций (долей участия).

Полученный показатель указывается в строке 4321 в круглых скобках.

В графу «За предыдущий год» переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.8.2. Пример заполнения строки 4321 «собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников»

ПРИМЕР 12.4

Оборот за 2014 г. по кредиту счета 51 в корреспонденции со счетом 75, субсчет учета расчетов с акционерами в связи с выкупом акций. Кредитовые обороты по счетам 50, 52, 55, а также 58 и 76 (аналитические счета учета денежных эквивалентов) в части расчетов в связи с выкупом собственных акций отсутствуют.

руб.

| Показатель | Сумма |

| 1 | 2 |

| Оборот по кредиту счета 51 в корреспонденции со счетом 75, субсчет учета расчетов с акционерами в связи с выкупом акций | 180 000 |

Фрагмент Отчета о движении денежных средств за 2013 г.

| Наименование показателя | Код | За 2013 г. | За 2012 г. |

| в том числе: | |||

| собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников | 4321 | — | — |

Решение

Сумма выплат акционерам в связи с выкупом собственных акций организации составляет:

в 2014 г. — 180 тыс. руб.;

в 2013 г. — отсутствует (ставится прочерк).

Фрагмент Отчета о движении денежных средств в примере 12.4 будет выглядеть следующим образом.

| Наименование показателя | Код | За 2014 г. | За 2013 г. |

| в том числе: | |||

| собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников | 4321 | (180) | — |

3.4.3.9. Строка 4322 «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)»

По этой строке отражается величина денежного потока, связанного с выплатой организацией дивидендов и иных сумм распределенной прибыли собственникам (участникам) (пп. «в» п. 11 ПБУ 23/2011).

3.4.3.9.1. Какие данные бухучета используются для заполнения строки 4322 «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)»

Для заполнения этой строки используются данные о кредитовом обороте в корреспонденции со счетом 75, субсчет 75-2 «Расчеты по выплате доходов», и со счетом 70 в части расчетов с акционерами (участниками) — работниками организации по суммам распределенной прибыли по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета»,

а также о кредитовом обороте по счетам 58 (аналитический счет учета денежных эквивалентов), 76 (аналитический счет учета денежных эквивалентов, не являющихся финансовыми вложениями) в связи с выбытием денежных эквивалентов, переданных в качестве дивидендов и иных сумм распределенной прибыли.

Полученный показатель указывается в строке 4322 в круглых скобках.

В графу «За предыдущий год» в общем случае переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.9.2. Пример заполнения строки 4322 «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)»

ПРИМЕР 12.5

Оборот за 2014 г. по кредиту счета 51 в корреспонденции со счетом 75, субсчет 75-2. Иные обороты в связи с выплатой дивидендов у организации отсутствуют.

руб.

| Показатель | Сумма |

| 1 | 2 |

| Оборот по кредиту счета 51 в корреспонденции со счетом 75, субсчет 75-2 | 8 560 000 |

Фрагмент Отчета о движении денежных средств за 2013 г.

| Наименование показателя | Код | За 2013 г. | За 2012 г. |

| на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) | 4322 | (7642) | (6872) |

Решение

Сумма выплаченных акционерам дивидендов составляет:

в 2014 г. — 8560 тыс. руб.;

в 2013 г. — 7642 тыс. руб.

Фрагмент Отчета о движении денежных средств в примере 12.5 будет выглядеть следующим образом.

| Наименование показателя | Код | За 2014 г. | За 2013 г. |

| на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) | 4322 | (8560) | (7642) |

3.4.3.10. Строка 4323 «в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов»

По данной строке отражается величина денежных средств, направленных организацией на погашение заемных обязательств, в том числе на погашение (выкуп) векселей, погашение облигаций (пп. «д», «ж» п. 11 ПБУ 23/2011).

Внимание!

Сумма процентов, уплаченных по заемным обязательствам, отражается по строке 4123 «проценты по долговым обязательствам» раздела «Денежные потоки от текущих операций» или по строке 4224 «процентов по долговым обязательствам, включаемых в стоимость инвестиционного актива» раздела «Денежные потоки от инвестиционных обязательств» (пп. «е» п. 9, пп. «б» п. 10 ПБУ 23/2011).

3.4.3.10.1. Какие данные бухучета используются для заполнения строки 4323 «в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов (займов)»

При заполнении строки 4323 используются данные о кредитовом обороте в корреспонденции со счетами 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» (в части расчетов с кредиторами по основной сумме долга) по счетам:

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета»,

а также о кредитовом обороте по счетам 58 (аналитический счет учета денежных эквивалентов), 76 (аналитический счет учета денежных эквивалентов, не являющихся финансовыми вложениями) в связи с выбытием денежных эквивалентов, переданных в погашение заемных обязательств.

Полученный показатель указывается в круглых скобках.

В графу «За предыдущий год» переносятся данные из графы «За отчетный год» Отчета о движении денежных средств за этот предыдущий год.

3.4.3.10.2. Пример заполнения строки 4323 «в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов»

ПРИМЕР 12.6

Оборот за 2014 г. по кредиту счета 51 в корреспонденции со счетом 67 в части расчетов по основной сумме долга (кредитовый оборот счета 51 в корреспонденции со счетом 66 в части расчетов по основной сумме долга, кредитовые обороты по счетам 50, 52, 55, а также 58 и 76 (аналитические счета учета денежных эквивалентов) в части расчетов по заемным обязательствам отсутствуют):

руб.

| Показатель | Сумма |

| 1 | 2 |

| Оборот по кредиту счета 51 в корреспонденции со счетом 67 в части расчетов по основной сумме долга | 2 400 000 |

Фрагмент Отчета о движении денежных средств за 2013 г.

| Наименование показателя | Код | За 2013 г. | За 2012 г. |

| в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов | 4323 | — | (500) |

Решение

Сумма, направленная на погашение долговых обязательств организации, составляет:

в 2014 г. — 2400 тыс. руб.;

в 2013 г. — отсутствует (ставится прочерк).

Фрагмент Отчета о движении денежных средств в примере 12.6 будет выглядеть следующим образом.

| Наименование показателя | Код | За 2014 г. | За 2013 г. |

| в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов | 4323 | (2400) | — |

3.4.3.11. Строка 4329 «прочие платежи»

По данной строке организация может отразить информацию об иных, не упомянутых выше, платежах, связанных с финансовыми операциями, при условии, что эта информация не является существенной для обособленного отражения по самостоятельно введенным строкам.

В зависимости от существенности показателей по отдельным строкам, которым организация присваивает коды 4324 — 4328, или по строке 4329 «прочие платежи» могут отражаться, например:

— лизинговые платежи (платежи по договору финансовой аренды), уплачиваемые лизингодателю;

— выплаты учредителям (акционерам, участникам) при распределении между ними добавочного капитала.

3.4.3.12. Строка 4300 «Сальдо денежных потоков от финансовых операций»

По данной строке отражается величина результирующего денежного потока от финансовых операций. Эта величина определяется расчетным путем как разность показателей строк 4310 «Поступления — всего» и 4320 «Платежи — всего». Если в результате вычитания получится отрицательная величина (отток денежных средств и денежных эквивалентов), то она указывается в круглых скобках.

3.4.3.12.1. Пример заполнения строки 4300 «Сальдо денежных потоков от финансовых операций»

ПРИМЕР 12.7

Для определения показателей строки 4300 воспользуемся данными примеров 12.1 и 12.3.

| Показатель | Сумма, руб. | |

| Графа «За 2014 г. « | Графа «За 2013 г. « | |

| 1 | 2 | 3 |

| По строке 4310 «Поступления — всего» | 890 | 4000 |

| По строке 4320 «Платежи — всего» | (11 140) | (7642) |

Решение

Сальдо денежных потоков от инвестиционных операций за 2014 г. составляет -10 250 тыс. руб. (890 тыс. руб. — 11 140 тыс. руб.).

Сальдо денежных потоков от инвестиционных операций за 2013 г. составляет -3642 тыс. руб. (4000 тыс. руб. — 7642 тыс. руб.).

Отчет о движении денежных средств с учетом ПБУ 23/2011

В прошлом номере журнала мы рассказали о том, как пользователь может самостоятельно настроить справочник Статьи движения денежных средств для автоматического формирования отчета о движении денежных средств с учетом вступления в силу нового ПБУ 23/2011. В предлагаемой статье специалисты «1С» продолжают начатую тему и рассматривают особенности и последовательность подготовки отчета в программах «1С:Предприятие 8» в соответствии с приказом Минфина России от 05.10.2011 № 124н.

В прошлом номере журнала мы рассказали о том, как пользователь может самостоятельно настроить справочник Статьи движения денежных средств для автоматического формирования отчета о движении денежных средств с учетом вступления в силу нового ПБУ 23/2011. В предлагаемой статье специалисты «1С» продолжают начатую тему и рассматривают особенности и последовательность подготовки отчета в программах «1С:Предприятие 8» в соответствии с приказом Минфина России от 05.10.2011 № 124н.

Отчет о движении денежных средств является одной из форм бухгалтерской отчетности. Для его корректного составления важно знать, в каком порядке и с учетом каких особенностей он заполняется в программах системы «1С:Предприятие».

Напомним, что с 2011 года поменялись формы бухгалтерской отчетности организаций. Причиной тому стал приказ Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций» (далее — Приказ № 66н).

Но в конце года отчет изменился еще раз — в соответствии с приказом Минфина России от 05.10.2011 № 124н он был изложен в новой редакции.

Новые формы отчетности должны применяться начиная с годовой бухгалтерской отчетности за 2011 год.

Отчет о движении денежных средств является формой финансовой отчетности, которая заполняется по итогам года. Он не входит в состав промежуточной бухгалтерской отчетности.

Приказом Минфина России от 02.02.2011 № 11н состав положений по бухгалтерскому учету дополнился новым ПБУ 23/2011 «Отчет о движении денежных средств» (далее ПБУ 23/2011). Таким образом, в годовой финансовой отчетности за 2011 год необходимо представить отчет о движении денежных средств (далее — Отчет), заполненный по новой форме в соответствии с новыми правилами.

В Отчете о движении денежных средств (форма ОКУД 0710004) отражаются данные о фактическом поступлении и расходовании денежных средств организации за год.

Обратите внимание! В соответствии с пунктом 3 Приказа № 66н организациям разрешено самим детализировать показатели отчетов, включая отчет о движении денежных средств. Поэтому если организация решит детализировать показатели финансовой отчетности, то это необходимо закрепить в учетной политике для целей бухгалтерского учета на 2011 год.

Применительно к программам «1С:Предприятие» учет по субконто Статьи движения денежных средств включается с помощью флажка в форме Настройка параметров учета (рис. 1).

Рис. 1

Для аналитического учета используется справочник Статьи движения денежных средств (рис. 2).

![]()

Рис. 2

Каждая организация сама определяет состав статей для аналитического учета денежных средств. При этом для целей автоматического заполнения отчета о движении денежных средств важно для каждой статьи правильно указать Вид движения денежных средств из перечня возможных значений. Каждое значение соответствует конкретному показателю этого отчета.

Ранее в статье «Поддержка нового ПБУ 23/2011 «Отчет о движении денежных средств» в «1С:Предприятии 8» (см. номер № 1 (январь) «БУХ.1С» за 2012 год, стр. 16) подробно были изложены изменения в списке видов движений денежных средств, устанавливаемых к элементам справочника Статьи движения денежных средств.

В форме ОКУД 0710004 отражаются данные о фактическом поступлении и расходовании денежных средств, то есть о дебетовых и кредитовых оборотах по следующим счетам плана счетов бухгалтерского учета (утв. приказом Минфина России от 31.10.2000 № 94н):

— 50 «Касса»;

— 51 «Расчетные счета»;

— 52 «Валютные счета»;

— 55 «Специальные счета в банках»;

— 57 «Переводы в пути».

Однако в программах системы «1С:Предприятие» к субсчетам

— 50.03 — Денежные документы;

— 50.23 — Денежные документы (в валюте);

— 55.03 — Депозитные счета;

— 55.23 — Депозитные счета (в валюте);

— 57.02 — Приобретение иностранной валюты;

— 57.03 — Продажи по платежным картам;

— 57.22 — Реализация иностранной валюты

по статьям движения денежных средств виды движения денежных средств не открываются и в формировании Отчета эти субсчета не участвуют.

Обратите внимание! Для перечисленных ниже корреспонденций указывать вид движения денежных средств не нужно. Указывается статья движения денежных средств с незаполненным видом движения, так как эти корреспонденции не участвуют в формировании Отчета:

Дебет 50 Кредит 50 — перемещение наличных денежных средств из кассы организации в операционную кассу, из операционной кассы в кассу организации; Дебет 50 Кредит 51 — получено наличными с расчетного счета в банке; Дебет 50 Кредит 52 — получено наличными с валютного счета в банке; Дебет 50 Кредит 55.04 — получено наличными в рублях со специального счета в банке; Дебет 50 Кредит 55.24 — получено наличными в валюте со специального счета в банке; Дебет 50 Кредит 57.01 — доставка разменных монет через службу инкассации; Дебет 51 Кредит 51 — перевод с одного счета на другой; Дебет 51 Кредит 50.01 — сдача наличных в рублях в банк; Дебет 51 Кредит 57.01 — зачислена инкассированная выручка в рублях; Дебет 52 Кредит 50.21 — сдача наличных в валюте в банк; Дебет 52 Кредит 52 — перевод с одного счета на другой; Дебет 52 Кредит 57.21 — зачислена инкассированная выручка в валюте; Дебет 55.01 Кредит 51 — зачисление денежных средств в рублях в аккредитивы; Дебет 55.21 Кредит 52 — зачисление денежных средств в валюте в аккредитивы; Дебет 55.02 Кредит 51 — депонирование денежных средств в рублях при выдаче чековой книжки; Дебет 55.22 Кредит 52 — депонирование денежных средств в валюте при выдаче чековой книжки; Дебет 55.04 Кредит 51 — перевод денежных средств на специальный счет в банке в рублях (на текущий счет филиала, представительства, для аккумулирования средств под специальные цели и т. п.); Дебет 55.24 Кредит 52 — перевод денежных средств на специальный счет в банке в валюте (на текущий счет филиала, представительства, для аккумулирования средств под специальные цели и т. п.); Дебет 57.01 Кредит 50 — выручка в рублях передана в службу инкассации; Дебет 57.21 Кредит 52 — выручка в валюте передана в службу инкассации.

Порядок формирования каждого показателя Отчета о движении денежных средств за 2011 год применительно к программе «1С» рассмотрим в таблице. В таблице приняты следующие сокращения: ОДК — оборот по дебету счета на конец периода, ОКК оборот по кредиту счета на конец периода, ВДДС — вид(ы) движения денежных средств, СНД — сальдо по дебету счета на начало периода.

Если вы воспользовались рекомендациями нашей предыдущей статьи и настроили справочник Статьи движения денежных средств с учетом предложенных изменений в перечислении Виды движения денежных средств, программа «1С» автоматически сформирует необходимые отчеты, касающиеся движения денежных средств, в том числе и Отчет о движении денежных средств, исходя из потребностей формирования учета.

Таблица

|

Показатель |

Номер строки |

Графа «За 2011 год» |

Графа «За 2010 год» |

|

Денежные потоки от текущих операций |

|||

|

Поступления — всего |

Сумма строк 4111-4119 |

Сумма строк 4111-4119 |

|

|

в том числе: от продажи продукции, товаров, работ и услуг |

ОДК 50,51,52,55,57 / ВДДС Поступление от продажи продукции и товаров, выполнения работ, оказания услуг |

ОДК 50.51.52.55.57 / ВДДС Поступление от продажи продукции и товаров, выполнения работ, оказания услуг |

|

|

арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей |

ОДК 50,51,52,55,57 / ВДДС Арендные платежи, роялти, лицензионные платежи, гонорары, комиссионные и иные аналогичные платежи |

вручную |

|

|

от перепродажи финансовых вложений |

ОДК 50,51,52,55,57 / ВДДС Поступления от перепродажи финансовых вложений |

вручную |

|

|

прочие поступления |

ОДК 50,51,52,55,57 / ВДДС Прочие поступления от текущих операций |

ОДК 50,51,52,55,57 / ВДДС Прочие поступления от текущих операций |

|

|

Платежи всего |

Сумма строк 4121-4129 |

Сумма строк 4121-4129 |

|

|

в том числе: поставщикам (подрядчикам) за сырье, материалы, работы, услуги |

ОКК 50,51,52,55,57 / ВДДС Оплата товаров, работ, услуг, сырья и иных оборотных активов |

ОКК 50,51,52,55,57 / ВДДС Оплата товаров, работ, услуг, сырья и иных оборотных активов |

|

|

в связи с оплатой труда работников |

ОКК 50,51,52,55,57 / ВДДС Оплата труда |

ОКК 50,51,52,55,57 / ВДДС Оплата труда |

|

|

процентов по долговым обязательствам |

ОКК 50,51,52,55,57 / ВДДС Выплата процентов по долговым обязательствам |

вручную |

|

|

налога на прибыль |

ОКК 50,51,52,55,57 / ВДДС Налог на прибыль |

вручную |

|

|

прочие платежи |

ОКК 50,51,52,55,57 / ВДДС Прочие платежи по текущим операциям |

ОКК 50,51,52,55,57 / ВДДС Прочие платежи по текущим операциям |

|

|

Расчеты по налогам и сборам (до 2011г.) |

|||

|

Оплата по пенсионным планам (до 2011г.) Выплата дивидендов, процентов до 2011г. |

|||

|

Сальдо денежных потоков от текущих операций |

= стр. 4110 — стр. 4120 (значение может быть отрицательным) |

= стр. 4110 — стр. 4120 (значение может быть отрицательным) |

|

|

Денежные потоки от инвестиционных операций |

|||

|

Поступления — всего |

Сумма строк 4211-4219 |

Сумма строк 4211 — 4219 |

|

|

в том числе: от продажи внеоборотных активов (кроме финансовых вложений) |

ОДК 50,51,52,55,57 / ВДДС Выручка от продажи внеоборотных активов (кроме финансовых вложений) |

ОДК 50,51,52,55,57 / ВДДС Выручка от продажи основных средств и иных внеоборотных активов (до 2011г.) |

|

|

Выручка от продажи нематериальных активов (до 2011г.) |

|||

|

Выручка от продажи доходных вложений в мат.ценности (до 2011г.) |

|||

|

от продажи акций (долей участия) в других организациях |

ОДК 50,51,52,55,57 / ВДДС Поступления от продажи акций (долей участия) в других организациях |

вручную |

|

|

от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) |

ОДК 50,51,52,55,57 / ВДДС Поступления от погашения займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) |

ОДК 50,51,52,55,57 / ВДДС Поступления от погашения займов, предоставленных другим организациям (до 2011г.) |

|

|

Выручка от продажи ценных бумаг и иных финансовых вложений (до 2011г.) |

|||

|

Реализация прочих активов (инвестиц.деятельность) (до 2011г.) |

|||

|

дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях |

ОДК 50,51,52,55,57 / ВДДС Поступления от дивидендов, процентов по долговым финансовым вложениям |

ОДК 50,51,52,55,57 / ВДДС Полученные дивиденды (до 2011г.) |

|

|

Полученные проценты (до 2011г.) |

|||

|

ОДК 50,51,52,55,57/ ВДДС Прочие поступления от инвестиционных операций |

ОДК 50,51,52,55,57 / ВДДС Прочие поступления от инвестиционных операций |

||

|

Платежи всего |

Сумма строк 4221-4229 |

Сумма строк 4221-4229 |

|

|

…в том числе: …в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

ОКК 50,51,52,55,57 / ВДДС Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

ОКК 50,51,52,55,57 / ВДДС Приобретение объектов основных средств (до 2011г.) |

|

|

Оплата НИОКР (до 2011г.) |

|||

|

Приобретение прочих активов (инвестиц.деятельность) (до 2011г.) |

|||

|

Приобретение доходных вложений в материальные ценности (до 2011г.) |

|||

|

Приобретение нематериальных активов (до 2011г.) |

|||

|

в связи с приобретением акций (долей участия) в других организациях |

ОКК 50,51,52,55,57 / ВДДС Приобретение акций (долей участия) в других организациях |

вручную |

|

|

. в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам |

ОКК 50,51,52,55,57 / ВДДС Платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам |

ОКК 50,51,52,55,57 / ВДДС Приобретение ценных бумаг и иных финансовых вложений (до 2011г.) |

|

|

Займы, предоставленные другим организациям (до 2011г.) |

|||

|

процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива |

ОКК 50,51,52,55,57 / ВДДС Выплата процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива |

ОКК 50,51,52,55,57 / ВДДС Выплата процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива |

|

|

прочие платежи |

ОКК 50,51,52,55,57 / ВДДС Прочие платежи по инвестиционным операциям |

ОКК 50,51,52,55,57 / ВДДС Прочие платежи по инвестиционным операциям |

|

|

Приобретение дочерних организаций (до 2011г.) |

|||

|

Сальдо денежных потоков от инвестиционных операций |

= стр. 4210 — стр. 4220 (значение может быть отрицательным) |

= стр. 4210 — стр. 4220 (значение может быть отрицательным) |

|

|

Денежные потоки от финансовых операций |

|||

|

Поступления — всего |

Сумма строк 4311-4319 |

Сумма строк 4311-4319 |

|

|

в том числе:получение кредитов и займов |

ОДК 50,51,52,55,57 / ВДДС Получение кредитов и займов |

ОДК 50,51,52,55,57 / ВДДС Получение кредитов и займов |

|

|

денежных вкладов собственников (участников) |

ОДК 50,51,52,55,57 / ВДДС Поступления денежных вкладов собственников (участников) |

вручную |

|

|

от выпуска акций, увеличения долей участия |

ОДК 50,51,52,55,57 / ВДДС Поступления от выпуска акций, увеличение долей участия |

ОДК 50,51,52,55,57 / ВДДС Поступления от выпуска акций, увеличение долей участия |

|

|

от выпуска облигаций, векселей и других долговых ценных бумаг и др. |

ОДК 50,51,52,55,57 / ВДДС Выпуск облигаций, векселей и других долговых ценных бумаг и др. |

ОДК 50,51,52,55,57 / ВДДС Выпуск облигаций, векселей и других долговых ценных бумаг и др. |

|

|

прочие поступления |

ОДК 50,51,52,55,57/ ВДДС Прочие поступления от финансовых операций |

ОДК 50,51,52,55,57 / ВДДС Прочие поступления от финансовых операций |

|

|

Поступление платежей по финансовой аренде (до 2011г.) |

|||

|

Выпуск комплексных финансовых инструментов (до 2011г.) |

|||

|

Платежи всего |

Сумма строк 4321-4329 |

Сумма строк 4321-4329 |

|

|

в том числе: собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников |

ОКК 50,51,52,55,57 / ВДДС Платежи собственникам в связи с выкупом у них акций (долей участия) или их выходом из состава участников |

ОКК 50,51,52,55,57 / ВДДС Выкуп собственных акций (долей) (до 2011г.) |

|

|

Выкуп собственных долевых инструментов (до 2011г. |

|||

|

на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) |

ОКК 50,51,52,55,57 / ВДДС Выплата дивидендов и других платежей в пользу собственников |

ОКК 50,51,52,55,57 / ВДДС Выплата дивидендов и других платежей в пользу собственников |

|

|

Выплата доли меньшинства (до 2011г.) |

|||

|

в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов |

ОКК 50,51,52,55,57 / ВДДС Погашение (выкуп) векселей и других долговых ценных бумаг, возврат кредитов и займов |

ОКК 50,51,52,55,57 / ВДДС Погашений займов и кредитов (без процентов) (до 2011г.) |

|

|

Прочие платежи |

ОКК 50,51,52,55,57 / ВДДС Прочие платежи по финансовым операциям |

ОКК 50,51,52,55,57 / ВДДС Прочие платежи по финансовым операциям ОКК 50,51,52,55,57 / ВДДС Погашений обязательств по финансовой аренде (до 2011г.) |

|

|

Выплата процентов (фин.деятельность) (до 2011г.) |

|||

|

Сальдо денежных потоков от финансовых операций |

= стр.4310 — стр. 4320 (значение может быть отрицательным) |

= стр.4310 — стр. 4320 (значение может быть отрицательным) |

|

|

Сальдо денежных потоков за отчетный период |

Сумма строк 4100, 4200, 4300 |

Сумма строк 4100, 4200, 4300 |

|

|

Остаток денежных средств и денежных эквивалентов на начало отчетного периода |

СНД 50,51,52,55,57 |

В расшифровке указать: СНД 50.01 + СНД 50.02 + СНД 50.21 + СНД 51 + СНД 52 + СНД 55.01 + СНД 55.02 + СНД 55.04 + СНД 55.21 + СНД 55.24 + СНД 57.01 + СНД 57.21 |

|

|

Остаток денежных средств и денежных эквивалентов на конец отчетного периода |

= стр. 4400 + стр. 4450 + стр. 4490 |

= стр. 4400 + стр. 4450 + стр. 4490 |

|

|

Величина влияния изменений курса иностранной валюты по отношению к рублю |

За отчетный год: Оборот по дебету счета 50.21 «Касса организации (в валюте)» в корреспонденции со счетом 91.01 «Прочие доходы» по статье «Курсовая разница» — минус оборот по кредиту счета 50.21 «Касса организации (в валюте)» в корреспонденции со счетом 91.02 «Прочие расходы» по статье «Курсовая разница» + плюс оборот по дебету счета 52 «Валютные счета» в корреспонденции со счетом 91.01 «Прочие доходы» по статье «Курсовая разница» — минус оборот по кредиту счета 52 «Валютные счета» в корреспонденции со счетом 91.02 «Прочие расходы» по статье «Курсовая разница» + плюс оборот по дебету счета 55.21 «Аккредитивы (в валюте)» в корреспонденции со счетом 91.01 «Прочие доходы» по статье «Курсовая разница» — минус оборот по кредиту счета 55.21 «Аккредитивы (в валюте)» в корреспонденции со счетом 91.02 |

За предыдущий год (2010): Оборот по дебету счета 50.21 «Касса организации (в валюте)» в корреспонденции со счетом 91.01 «Прочие доходы» по статье «Курсовая разница» — минус оборот по кредиту счета 50.21 «Касса организации (в валюте)» в корреспонденции со счетом 91.02 «Прочие расходы» по статье «Курсовая разница» + плюс оборот по дебету счета 52 «Валютные счета» в корреспонденции со счетом 91.01 «Прочие доходы» по статье «Курсовая разница» — минус оборот по кредиту счета 52 «Валютные счета» в корреспонденции со счетом 91.02 «Прочие расходы» по статье «Курсовая разница» + плюс оборот по дебету счета 55.21 «Аккредитивы (в валюте)» в корреспонденции со счетом 91.01 «Прочие доходы» по статье «Курсовая разница» — минус оборот по кредиту счета 55.21 «Аккредитивы (в валюте)» в корреспонденции со счетом 91.02 |

|

Финансовые результаты (прибыль) организации должны анализироваться с учетом данных о движении денежных средств. Это вызвано тем, что в бухгалтерской отчетности отражены финансовые результаты, рассчитанные по методу начисления, а не кассовому методу. Кроме того, часть поступлений и выбытия денежных средств непосредственно не влияют на прибыль отчетного периода (доходы и расходы будущих периодов, получение и выплата авансов, получение и возврат кредитов, финансовые вложения и др.).

Движение денежных средств организации во времени представляет собой непрерывный процесс, создавая денежный поток. Денежный поток — это совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе хозяйственной деятельности организации. Поступление (приток) денежных средств называется положительным денежным потоком, выбытие (отток) денежных средств — отрицательным денежным потоком. Разность между положительным и отрицательным денежными потоками по каждому виду деятельности или по хозяйственной деятельности организации в целом называется чистым денежным потоком.

По данным табл. 11.4 и 11.5 можно проанализировать структуру поступления и выбытия денежных средств АО Факел за 1999—2000 гг. Показатели, характеризующие отдельные элементы положительных денежных потоков, объединены в три группы (табл. 11.4). В первую группу включены показатели денежных поступлений, непосредственно участвующих в формировании финансового результата от основной деятельности организации. В состав второй группы вошли показатели денежных поступлений, участвующих в формировании финансовых результат лишь косвенно (кредиты, займы и прочие заемные средства, полученные организацией на возвратной основе). Третья группа показателей включает поступления денежных средств в виде доходов от финансовых, внереализационных операций, а также доходов от продажи внеоборотных активов.

В разрезе каких видов деятельности представлено поступление и выбытие денежных средств в Отчете о движении денежных средств

Чистые денежные инвестиции представляют собой разницу между исходящими и входящими денежными потоками в отношении лизинга, исключая денежные потоки, относящиеся к страхованию, содержанию актива и подобным издержкам, которые несет арендатор в ходе лизинга. Исходящие денежные потоки включают в себя платежи за приобретение актива, налоговые платежи, связанные с приобретением актива, и прочие платежи такого рода. Входящие денежные потоки состоят из полученных рентных платежей, платежей в счет погашения остаточной стоимости актива, налоговых кредитов и т.д. При использовании такой системы необходимо учитывать все поступления и выбытия денежных средств, что значительно усложняет процесс учета аренды у арендодателя.

Поступление и выбытие денежных средств

Каким образом отражается поступление и выбытие денежных средств

Особые правила применяются для пересчета данных финансовой отчетности зарубежных компаний и подразделений при составлении сводной финансовой отчетности, в том числе при пропорциональном сведении и при использовании метода долевого участия. Сделки, проводимые зарубежными предприятиями, чаще всего выражены в валюте той страны, где находится предприятие. Поэтому изменение курса данной валюты по отношению к отчетной валюте компании, составляющей сводную отчетность, не влияет значительно на текущие или будущие поступления и выбытия денежных средств как зарубежного предприятия, так и компании, составляющей сводную отчетность. Изменения курса затрагивают, главным образом, сумму чистых инвестиций в зарубежное предприятие, а не отдельные денежные и неденежные статьи его отчетного баланса

Отчет о движении денежных средств — одна из основных форм финансовой отчетности, в которой представлена информация о поступлении и выбытии денежных средств организации. Данный отчет призван помочь руководству организаций и другим пользователям бухгалтерской отчетности раскрывать причины изменений в объеме и составе денежных средств за отчетный период.

При совершении операций в иностранной валюте, а также при наличии дочерних предприятий за границей данные о валютных операциях по видам деятельности сначала составляются в иностранной валюте. Затем данные по движению каждого вида валюты пересчитываются в рубли по курсу ЦБ РФ на дату составления бухгалтерской отчетности (последний день месяца). Полученные показатели по видам валют суммируются с отчетными данными о движении денежных средств в рублях. Исходные данные — показатели об остатках денежных средств на начало отчетного периода, которые с учетом поступления и выбытия денежных средств по направлениям деятельности предприятия увязываются с их остатками на конец периода.

Как можно заметить, отчет отражает поступление и выбытие денежных средств. Что ж, разве не это от него требуется Да. Но он может и должен отражать много больше Заметьте, что в этом отчете нет упоминания о чистом доходе или попыток объяснить разницу между чистой прибылью и чистым потоком денежных средств — ключевого вопроса для каждого управляющего компанией. Он также не группирует приток и отток в зависимости от целей каким-либо внятным образом и не содержит другой информации, которую мог бы включать. Некогда существовал так называемый отчет об источниках средств и их использовании, но он был лишь ненамного полезнее и сейчас попадается редко.

Цели Отчета о движении денежных средств. Основной целью Отчета о движении денежных средств является предоставление информации о поступлении и выбытии денежных средств компании в течение отчетного периода. Следующая цель — предоставление информации о текущей, инвестиционной и финансовой деятельности компании за отчетный период. Информацию о деятельности компании можно получить из других отчетов компании, но Отчет о движении денежных средств суммирует всю деятельность компании, которая воздействовала на денежные средства.

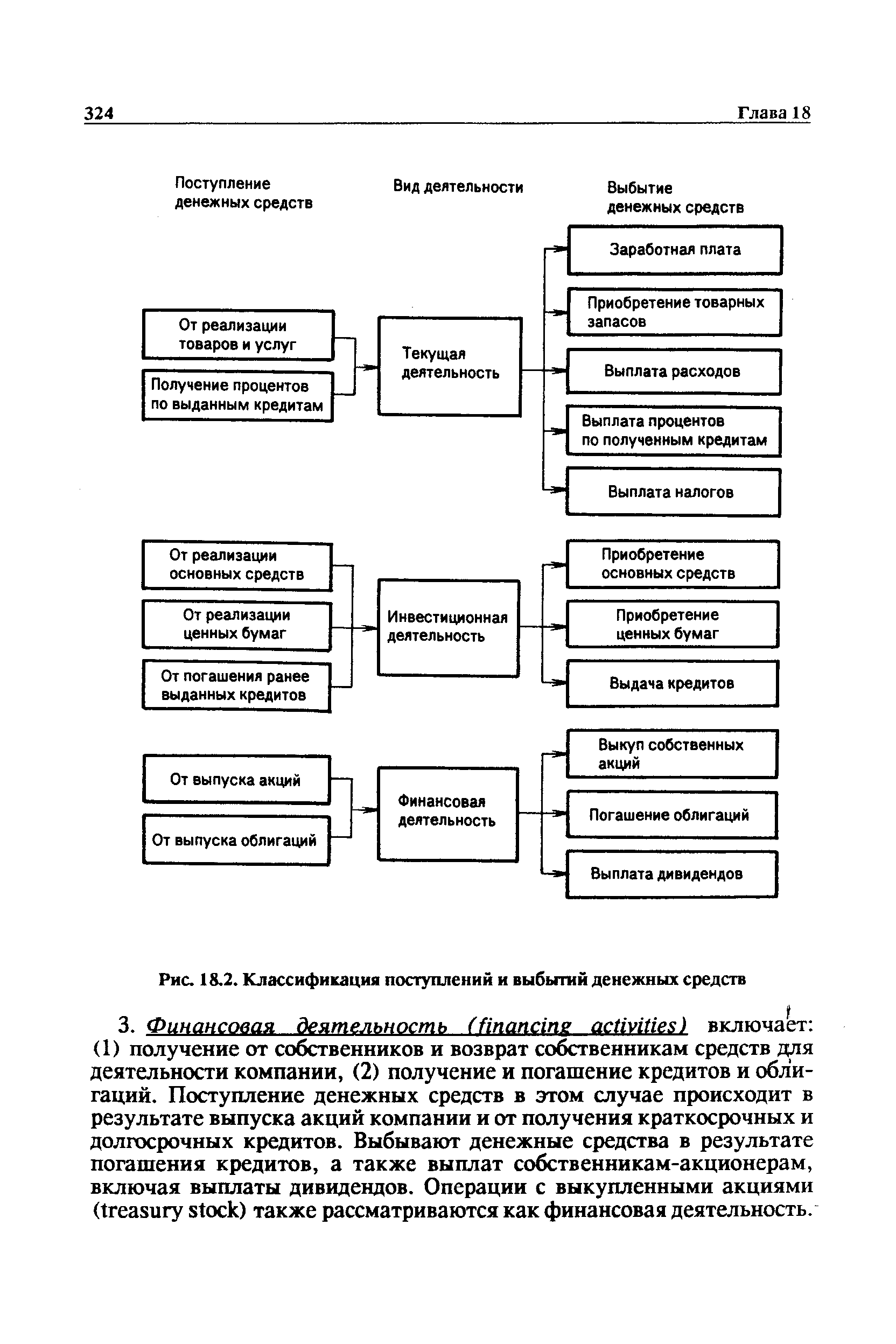

Составные части Отчета о движении денежных средств. Отчет о движении денежных средств отражает поступление и выбытие денежных средств в разрезе текущей, инвестиционной и финансовой деятельности. Из каких операций состоит каждый вид деятельности, показано на рис. 18.2.

| Рис. 18.2. Классификация поступлений и выбытий денежных средств |  |

Форма Отчета о движении денежных средств. Общая форма Отчета о движении денежных средств представлена в табл. 18.1. Первые три части отчета соответствуют трем видам деятельности компании, описанным выше. Сначала отражается движение денежных средств в результате текущей деятельности, следующий раздел фиксирует движение денежных средств в результате инвестиционной деятельности, третий раздел — движение денежных средств в результате финансовой деятельности. Каждое поступление и выбытие денежных средств показываются отдельно в соответствующем разделе. Например, поступление денежных средств в результате реализации основных средств учитывается отдельно от выбытия денежных средств в результате приобретения основных средств. Точно так же отдельно указывается поступление денежных средств в результате погашения кредита. Суммы денежных средств на начало и на конец отчетного периода приводятся в конце Отчета о движении денежных средств. Перечень неденежных операций, имевших место в течение отчетного периода, помещен в нижней части отчета.

Движение денежных средств от текущей деятельности Перечень всех видов поступлений и выбытий денежных средств ххх

Перечень всех видов поступлений и выбытий денежных средств ххх

Как и в случае с финансовыми вложениями поступление и выбытие денежных средств показывается отдельно. Это делается для более полного представления информации о движении денежных средств.

Капитал и прибыль являются основными понятиями в бухгалтерском учете, непосредственно связанными с денежными средствами. Следовательно, в анализе результатов деятельности предприятия поступление и выбытие денежных средств выступают главными фактами хозяйственной жизни. Именно на них опирается оценка объектов бухгалтерского учета, используя которые инвесторы и кредиторы принимают решения.

При прямом способе поступления и выбытие денежных средств группируются в зависимости от операций и других событий, в результате которых они произошли. Не учитываются результаты неденежного характера, то есть результаты, не затрагивающие счетов денежных средств и их эквивалентов.

Отчет о движении денежных средств содержит информацию о поступлении и выбытии денежных средств в разрезе трех видов деятельности операционной, инвестиционной и финансовой. Хотя каждое предприятие имеет характерные особенности, но любая его деятельность может быть отнесена к одному из указанных видов.

Отчет о движении денежных средств (ф. № 4) — часть финансовой отчетности, в которой приводятся данные о поступлении и выбытии денежных средств предприятия. Он дополняет бухгалтерский баланс и отчет о прибылях и убытках.

Классификация поступления и выбытия денежных средств приве- дена в табл. 2.4.

Таблица 2.4 Классификация поступления и выбытия денежных средств по направлениям деятельности

Отчет о движении денежных средств — это форма отчетности, которая позволяет пользователям оценить изменения в финансовом положении юридического лица, обеспечивая их информацией о поступлении и выбытии денежных средств за отчетный период в разрезе операционной, инвестиционной и финансовой деятельности. Использование информации о денежных потоках помогает

Некоторые поступления и выбытие денежных средств могут быть представлены несколькими составляющими, которые относятся к разным видам деятельности. Например

Одно и то же поступление и выбытие денежных средств в двух компаниях может относиться к разным видам деятельности в зависимости от природы сделки.

Эта часть Таблицы отражает поступление и выбытие денежных средств только по текущей деятельности организации.

По этой строке отражается разница между поступлением и выбытием денежных средств в рамках текущей деятельности.

По этой строке указывается разница между поступлением и выбытием денежных средств в рамках финансовой деятельности. Для того, чтобы подсчитать эту величину, нужно сложить показатели всех предыдущих строк без круглых скобок данного раздела Таблицы и вычесть показатели этой части, заключенные в круглые скобки.

Движение денежных потоков Поступление и выбытие денежных средств и их эквивалентов нет

Кроме того, часть поступлений и выбытий денежных средств не влияют непосредственно на финансовые результаты отчетного периода, поскольку не рассматриваются в данном периоде как доходы и расходы по обычным видам деятельности, операционные, внереализационные доходы и расходы (доходы и расходы будущих

При проведении комплексного исследования деятельности предприятия финансовые результаты должны анализироваться с учетом данных о движении денежных средств. Частично это связано с тем, что в современной отчетности отражаются финансовые результаты, сформированные по методу начислений, а не кассовым методом (т.е. доходы и затраты предприятия отражаются в отчетности того периода, в котором они имели место, независимо от связанного с ними фактического движения денежных средств). Кроме того, часть поступлений и выбытий денежных средств не влияют непосредственно на финансовые результаты отчетного периода, поскольку не рассматриваются в данном периоде как доходы и затраты (доходы и расходы будущих периодов, получение и выплата авансов, получение и возврат креди-

В качестве основного подхода, предлагаемого стандартом 35, поступление и выбытие денежных средств в разрезе продолжающихся и прекращаемых операций приводится непосредственно в отчете о движении денежных средств. Отчет о движе-

Финансовая деятельность предприятия представляет собой поступление и выбытие денежных средств, связанных со взаимоот-

Отметим, что приобретение и реализация ценных бумаг показываются отдельно как поступление и выбытие денежных средств. Такое представление информации дает пользователю отчета более полный обзор инвестиционной деятельности фирмы. Счет» Финансовые вложения» в конце 19×2 г. выглядит так

Бюджет движения денежных средств — финансовый документ, представляющий в систематизированной форме на заданном интервале времени ожидаемые и фактические значения поступлений и выбытий денежных средств группы2 (в том числе по расчетным счетам, кассе, по группе в целом, а также в разрезе каждого выделенного центра финансового учета).

Вход для клиентов

Еще вам будет интересно:

- Федеральный стандарт: учетная политика.

- Дополнительные формы бухгалтерской и бюджетной отчетности в 2018 году

При ведении бухгалтерского и бюджетного учета образовательные учреждения должны будут применять с 01.01.2019 новый федеральный стандарт бухгалтерского учета для организаций государственного сектора «Отчет о движении денежных средств», утвержденный Приказом Минфина РФ от 30.12.2017 № 78н (далее – Стандарт № 78н, отчет о движении денежных средств). Для того чтобы у бухгалтеров было время разобраться с нововведениями, рассмотрим основные положения этого стандарта заранее.

Форма отчета о движении средств.

Составление отчета о движении денежных средств, а также его предоставление должно быть по форме согласно порядку, установленному инструкциями № 3н и 191н (п. 12 Стандарта № 78н).

Терминология стандарта. В Стандарте № 78н приведены следующие термины и определения:

|

Термин |

Значение |

|---|---|

|

Денежные средства |

Наличные и безналичные денежные средства в рублях и иностранной валюте |

|

Эквиваленты денежных средств |

Вложения в высоколиквидные финансовые инструменты со сроком погашения не более трех месяцев, легко обратимые в заранее известные суммы денежных средств и подверженные незначительному риску изменения стоимости |

|

Денежные потоки |

Поступления и выбытия денежных средств и эквивалентов денежных средств |

|

Инвестиционные операции |

Это операции, связанные: – с приобретением (созданием) и реализацией основных средств и нематериальных активов, приобретением и реализацией непроизведенных активов; – с приобретением и реализацией финансовых инструментов, не относящихся к эквивалентам денежных средств; – с предоставлением заимствований и их погашением |

|

Финансовые операции |

Операции, которые приводят к изменениям в размере и составе заемных средств субъекта отчетности |

|

Текущие операции |

Операции, связанные с реализацией субъектом отчетности возложенных на него полномочий или функций и не являющиеся инвестиционными или финансовыми операциями |

|

Операции по управлению остатками денежных средств |

Операции по привлечению и возврату денежных средств, находящихся на лицевом счете и в кассе субъекта отчетности, осуществляемые в рамках управления ликвидностью денежных средств, включая операции по вложению денежных средств в эквиваленты денежных средств и погашению эквивалентов денежных средств |

Классификация денежных потоков. В разделе III Стандарта № 78н приведена подробная классификация денежных потоков учреждения. Схематично ее можно представить так:

|

Денежные потоки учреждения |

||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

От текущих операций |

От инвестиционных операций |

От финансовых операций |

||||||||

|

По поступлению |

По оплате |

По поступлению |

По выбытию |

В составе поступлений |

В составе выбытий |

|||||

Например, денежные потоки учреждения от текущих операций:

- по поступлению – доходы от оказания платных услуг (выполнения работ), в том числе субсидии на выполнение государственного (муниципального) задания;

- по оплате – расходы на приобретение товаров и материальных запасов, на уплату налогов и сборов, выплату стипендий, премий, оплату труда и начисления по ней.

В свою очередь, приобретение основных средств, биологических активов, материалов для создания основных средств – это уже денежные потоки от инвестиционных операций по выбытию.

Денежные потоки, которые исходя из экономического содержания не могут быть однозначно классифицированы в соответствии с требованиями Стандарта № 78н, классифицируются как денежные потоки от текущих операций.

Что отражается в отчете о движении средств? Согласно п. 12 Стандарта № 78н составление отчета о движении денежных средств идет в разрезе КОСГУ на основании аналитических данных по видам поступлений и выбытий, отраженных в учете. Денежные потоки отражаются с подразделением на денежные потоки от текущих, инвестиционных и финансовых операций. Заметим, что аналогичные требования установлены в инструкциях № 3н и № 91н.

В случаях, когда платежи или поступления одной хозяйственной операции состоят из частей, относящихся к разным видам денежных потоков, такие части отражаются раздельно (п. 13 Стандарта № 78н).

Денежные потоки необходимо отражать в отчете о движении денежных средств с учетом возвратов, произведенных в отчетном периоде (п. 14 Стандарта № 78н).

Пунктом 15 рассматриваемого стандарта установлена следующая структура представления показателей отчета о движении денежных средств.

|

Раздел |

Показатель |

|---|---|

|

1 «Поступления» |

Поступления денежных средств по текущим, инвестиционным, финансовым операциям |

|

2 «Выбытия» |

Выбытия денежных средств по текущим, инвестиционным, финансовым операциям |

|

3 «Изменения остатков средств» |

Операции с денежными средствами, не относящимися к поступлениям и выбытиям, в том числе: – возврат дебиторской задолженности и остатков субсидий прошлых лет; – компенсация затрат прошлых лет; – перечисление и возврат денежных обеспечений; – перечисление средств во временное распоряжение и возврат средств, находившихся во временном распоряжении; – увеличение и уменьшение расчетов с филиалами и обособленными подразделениями; – операции по управлению остатками денежных средств |

|

4 «Аналитическая информация по выбытиям» |

Информация в части выбытий по текущим операциям и инвестиционным операциям, детализированная по аналитическим кодам бюджетной классификации, в структуре, утвержденной финансовым органом соответствующего публично-правового образования, с указанием суммы каждой операции |

Раскрытие информации в пояснениях к бухгалтерской (финансовой) отчетности. Пунктом 19 Стандарта № 78н установлено, что учреждение должно раскрывать в пояснениях к бухгалтерской (финансовой) отчетности следующую информацию:

1) в составе информации об учетной политике – используемые подходы для определения структуры денежных средств и эквивалентов денежных средств, классификации денежных потоков, не указанных в Стандарте № 78н, осуществления пересчета в рубли величины денежных потоков в иностранной валюте, а также другие пояснения, необходимые для понимания информации, представленной в отчете о движении денежных средств;

2) состав денежных средств и эквивалентов денежных средств;

3) сверку сумм денежных средств и эквивалентов денежных средств, отраженных в отчете о движении денежных средств, со статьей «Денежные средства и эквиваленты денежных средств» бухгалтерского баланса и иных отчетов, содержащих информацию об остатках и изменениях денежных средств и эквивалентов денежных средств;

4) сверку итоговых показателей отчета о движении денежных средств с показателями отчета об исполнении бюджета;

5) по решению органа, осуществляющего функции и полномочия учредителя, и (или) финансового органа соответствующего публично-правового образования – сверку суммы денежных потоков от текущих операций, представленной в отчете о движении денежных средств, и чистого операционного результата, отраженного в отчете о финансовых результатах деятельности.

* * *

Рассмотрев Стандарт № 78н, можно сделать следующие выводы:

1. Он применяется при ведении бюджетного и бухгалтерского учета с 01.01.2019.

2. Стандарт № 78н служит методической основой для составления отчета о движении денежных средств. Как и прежде, при его формировании следует руководствоваться положениями инструкций № 3н, №191н.

3. Классификация денежных потоков, приведенная в Стандарте № 78н, аналогична действующей в настоящее время в формах 0503723 и 0503123 отчета о движении денежных средств.

Таким образом, принципиально новых правил составления и заполнения отчета о движении денежных средств Стандартом № 78н не установлено.

Учреждения образования: бухгалтерский учет и налогообложение, №5, 2018 год