Содержание

- Учет поступления материалов. Бухгалтерские проводки

- Учет поступления материалов по договору поставки. Бухгалтерские проводки

- Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

- Учет поступления материалов по договору мены. Бухгалтерские проводки

- Учет поступления материалов по учредительным договорам. Бухгалтерские проводки

- Учет безвозмездного поступления материалов. Бухгалтерские проводки

- Учет поступления материалов, изготовленных собственными силами

- Список счетов, участвующих в бухгалтерских проводках:

- Бухгалтерские проводки по учету материалов

- Что относится к материалам?

- Какие виды материалов существуют?

- Учет материалов

- Проводки по поступлению и выбытию материалов

- Что относится к МПЗ

- МПЗ в бухгалтерском учете – актуальные поправки

- Бухгалтерские проводки по МПЗ

- Дебет 15 Кредит 60

- В бухучете

- В налоговом учете

- Курс на сближение

Учет материалов в организации – важный процесс, которому должно уделяться пристальное внимание, прежде всего в целях обеспечения сохранности материалов. Поступление материалов имеет ряд особенностей, которые мы рассмотрим в этой статье.

1. Поступление материалов

2. Учет поступления материалов

3. Первоначальная стоимость материалов

4. Поступление материалов с доп. расходами

5. Поступление материалов: проводки

6. Поступление материалов: документы

7. Поступление материалов в 1С Бухгалтерия 8

По порядку разберем каждый из этих вопросов.

- Поступление материалов

Поступление материалов происходит при:

-

покупке материалов,

-

поступлении материалов в счет оплаты доли в Уставном капитале организации,

-

в случае безвозмездного получения материалов,

-

при обнаружении их излишков при инвентаризации,

-

создания материалов собственными силами,

-

при оприходование остатков, образовавшихся при разборке основных средств,

-

в некоторых других случаях.

Принимать материалы и документы по ним должно материально ответственное лицо организации. При приемке проверяется как качество, так и количество поставленных материалов. Бухгалтер материальной группы проверяет правильность оформления первичных документов поставщиков, наличие всех обязательных реквизитов и данных.

В некоторых отраслях, например, в строительстве, часто встречаются случаи, когда один и тот же материал поступает от разных поставщиков в различающихся единицах измерения, либо отпускается в производство не в тех единицах, в которых поступил.

Поступление материалов в таких случаях рекомендуется отражать одновременно в двух единицах измерения (п. 50 Методических указаний по учету МПЗ). Такой способ достаточно трудоемок.

Альтернативный вариант – разработать локальный нормативный акт (ЛНА), позволяющий определять коэффициенты пересчета одной единицы измерения материальных запасов в другую единицу измерения.

-

Учет поступления материалов

Учет поступления материалов должен вестись в соответствии с положениями учетной политики компании.

Организация может принять один из вариантов учета поступления материалов:

-

по учетной стоимости приобретения с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и счета 16 «Отклонение в стоимости материалов»,

-

по фактической стоимости без использования счетов 15 и 16.

В учетной политике должно быть определено, как будут учитываться транспортно-заготовительные расходы (ТЗР), связанные с покупкой материалов:

-

включаться в фактическую себестоимость материалов на счете 10.

-

отражаться на отдельном субсчете счета 10.

-

учитываться на счете 15.

Если при поступлении материалов можно однозначно связать транспортные расходы, с конкретной партией материалов, тогда доставку можно включить в стоимость материалов.

Если одним транспортным средством доставляются и товары, и материалы, предложенный способ использовать не получится.

Учет поступления материалов следует вести, руководствуясь положениями ПБУ 5/01 «Учет материально-производственных запасов», утв. Приказом Минфина России от 9 июня 2001 г. № 34н, и Методическими указаниями по бухгалтерскому учету МПЗ, утв. Приказом Минфина России от 28.12.2001№N 119н.

План счетов рекомендует разделять в учете материалы по видам, формируя данных о них на отдельных субсчетах:

10-01 — Сырье и материалы,

10-02 — Покупные полуфабрикаты и комплектующие изделия, конструкции и детали,

10-03 – Топливо,

10-04 -Тара и тарные материалы,

10-05 — Запасные части,

10-06 — Прочие материалы,

10-07 — Материалы, переданные в переработку на сторону,

10-08 — Строительные материалы, этот счет используют организации, не занимающейся строительством,

10-09 — Инвентарь и хозяйственные принадлежности. На этом счете бухгалтер отражает, например, стоимость МПЗ, которые нельзя признать в составе основных средств, но которые используются продолжительное время.

10-10 — Специальная оснастка и специальная одежда на складе.

Аналитический учет ведется по наименованиям материалов (это может быть и номенклатура, и партия и т. п.) и складам.

-

Первоначальная стоимость материалов

В составе первоначальной стоимости покупных материалов могут быть учтены:

-

стоимость материалов в соответствии с договором поставки,

-

стоимость транспортных расходов по доставке материалов от склада поставщика до склада покупателя,

-

стоимость информационных, посреднических услуг, связанных с покупкой материалов,

-

таможенные пошлины,

-

невозмещаемые налоги,

-

затраты по содержанию заготовительно-складских помещений,

-

затраты по доведению материалов до состояния, пригодного к использованию,

-

прочие затраты, связанные с приобретением материалов.

Примерная номенклатура ТЗР приведена в Приложении 2 к Методическим указаниям по учету МПЗ.

Если компания относится к организациям, которые имеют право применять упрощенные способы учета и отчетности, и определила это в своей учетной политике, первоначальная стоимость формируется только из стоимости по договору поставки, другие расходы учитываются в составе прочих расходов компании.

Если материалы не покупаются, а поступают в организацию другими способами, то первоначальная стоимость определяется по иным правилам:

-

при их изготовлении самой организацией – по фактической стоимости изготовления (п. 7 ПБУ 5/01),

-

при внесении в счет оплаты доли в уставном капитале – исходя из стоимости, согласованной учредителями, если оное не определено законодательством РФ (п. 8 ПБУ 5/01),

-

при получении по договору дарения или безвозмездно, либо в качестве остатков при выбытии основных средств – по текущей рыночной стоимости на дату принятия к бухгалтерскому учету (п. 9 ПБУ 5/01),

-

полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, – по стоимости передаваемого имущества (п. 10 ПБУ 5/01).

Стоимость материалов в учете определяется без НДС, кроме случаев, когда НДС включается в их стоимость (п. 2 ст. 170 НК РФ):

-

при производстве и реализации товаров (работ, услуг), не облагаемых НДС,

-

используемых при производстве и реализации товаров (работ, услуг), местом реализации которых не является территория РФ,

-

когда покупатель не является налогоплательщиком НДС, либо освобожден от НДС,

-

для производства и реализации товаров (работ, услуг), операции по реализации которых не признаются реализацией товаров (работ, услуг) по п. 2 ст. 146 НК РФ.

4. Поступление материалов с доп. расходами

Состав дополнительных расходов может быть весьма разнообразен:

-

услуги по доставке и экспедированию,

-

страхование груза,

-

информационно-консультационные услуги,

-

услуги посредников

-

услуги складского хранения.

Поступление с доп.расходами рассмотрим на примере.

Пример 1

Приобретены офисная бумага и канцелярские принадлежности в ООО «Поставка» на общую сумму 11 тыс. руб. Стоимость бумаги – 4 200,00, канцелярии – 6 800,00 НДС не учитывается. Доставка осуществлена специализированной транспортной фирмой. Стоимость доставки 600 рублей.

Решение

Учетной политикой организации определено, что пропорция при распределении транспортных расходов определяется исходя из стоимости материалов.

Для простоты расчетов будем рассматривать 2 позиции – бумага офисная и канцелярские принадлежности.

Стоимость бумаги офисной увеличится на (4 200 * 600) / 11 000 = 229,09,

Стоимость канцелярских принадлежностей увеличится на (6 800 * 600) / 11 000 = 370,91.

На счете 10 общая стоимость составит:

бумаги офисной составит — 4 200 + 229,09 = 4 429,09,

канцелярских принадлежностей – 6 800 + 370,91 = 7 170,91

5. Поступление материалов проводки

Бухгалтерские проводки при поступлении материалов приведены в Таблице 1

Таблица 1

|

№ п/п |

Факт хозяйственной жизни |

Проводка |

|

| Дебет | Кредит | ||

| Поступление материалов в общем случае |

60, 76, 71, 20… |

||

| Учет НДС по поступившим материалам |

60, 76 |

||

| Оплата материалов поставщику |

51,71… |

||

| Поступление дополнительных расходов |

60 ,76, 71… |

||

| Материалы получены безвозмездно | |||

| Материалы получены в счет оплаты доли в Уставном капитале | |||

|

При переходе права собственности только после оплаты |

|||

| Приняты материалы, право собственности на которые не получено | |||

| Сняты с забалансового учета оплаченные материалы | |||

| Оприходованы оплаченные материалы | |||

|

При применении упрощенных способов учета |

|||

|

Стоимость приобретенных материалов включена в расходы |

60, 76, 71… |

||

Материалы, принятые на ответственное хранение, учитываются на забалансовом счете 002, давальческое сырье — на забалансовом счете 003.

6. Поступление материалов документы

При приемке материалов от поставщика покупатель проверяет основные сопроводительные документы — товарную накладную (форма ТОРГ-12), либо транспортную накладную (форма ТН 2).

Документы при поступлении материалов, в случае, когда организация использует унифицированные формы, следующие:

-

Приходный ордер М-4 – им оформляется поступление материалов. Вместо выписки М-4 можно поставить штамп на накладной поставщика. В штампе должны содержаться те же реквизиты, что и в приходном ордере. Такой порядок необходимо закрепить в учетной политике организации,

-

Карточка учета материалов М-17 — заводится сразу при поступлении на каждый вид материала отдельно, вместо карточки М-17 возможно ведение лицевого счета в книге учета материалов (при неавтоматизированном учете),

-

Акт о приемке материалов М-7 выписывается в случае неотфактурованных поставок, когда нет сопроводительных документов, либо есть расхождения фактического наличия и состояния материалов с данными документов. Форма М-4 в таком случае не заполняется, сам акт составляется комиссией в 2-х экземплярах. Излишек материалов приходуется или берется на ответственное хранение, а по обнаруженной недостаче направляется претензия поставщику.

-

Требование-накладная М-11 выписывается в случае, когда материалы поступают из других подразделений организации,

-

Накладная на отпуск материалов на сторону М-15 может служить документом при приеме давальческих материалов в переработку. В таком случае рекомендуется на документе ставить штамп (отметку) «Давальческие материалы»,

-

Акт М-35 будет нужен для оформления прихода материалов после демонтажа оборудования.

Для приемки материалов в организации на ответственное лицо выписывается доверенность по форме М-2 или М-2а, либо в произвольной форме.

7. Поступление материалов в 1С

Обеспечивая поступление материалов в 1С необходимо помнить, что если в учетной политике определено, что компания использует учетные цены и счета 15 и 16, то проводки по разнесению разницы со счета 15 на счет 16 придется делать вручную, используя функционал «операции, введенные вручную».

Аналитический учет в 1С ведется по «Субконто». В типовой конфигурации для учета материалов:

1-ое субконто – номенклатура,

2-ое субконто – склады,

3-е субконто – партии.

Субконто Партии ведется, только в том случае, когда учетной политикой предусмотрен учет по партиям.

Раздел учета «Поступление материалов в 1С» позволяет организовать учет ТЗР только по одному варианту — с включением ТЗР в первоначальную стоимость материалов с использованием документа «Поступление доп. расходов».

Пример 2

Рассмотрим, как отразить в 1С поступление материалов и дополнительные услуги по их доставке. Предположим, организация приобрела компьютер за 120 тыс. руб. и расходные материалы: компьютерный коврик за 500 рублей и жидкость для чистки экрана монитора за 1 200 рублей. Стоимость доставки – 1 500,00. НДС в примере не учитываем.

Решение

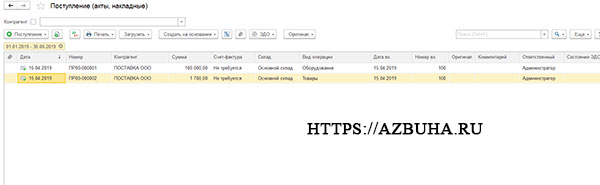

Все покупки отражены в одном документе – ТОРГ-12 на общую сумму 101 700,00. Поступление будет проведено двумя разными документами. Компьютер компания учтет в составе основных средств, коврик и жидкость – в составе материалов:

-

Оформляется первый документ «Поступление (акт, накладная)» с видом операции «Оборудование» — отражается поступление компьютера на сумму 100 тыс. рублей.

-

Оформляется второй документ «Поступление (акт, накладная)» с видом операции «Товары» — отражается поступление материалов на сумму 1 700 рублей. После проведения операции можно распечатать Приходный ордер по форме М-4.

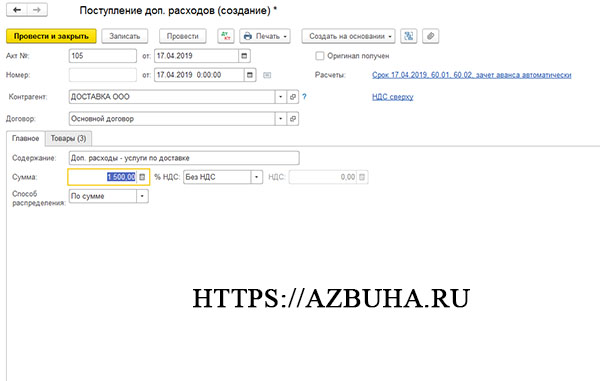

3. Оформляется третий документ «Поступление доп. расходов» — отражаются услуги по доставке на сумму 1 500 рублей.

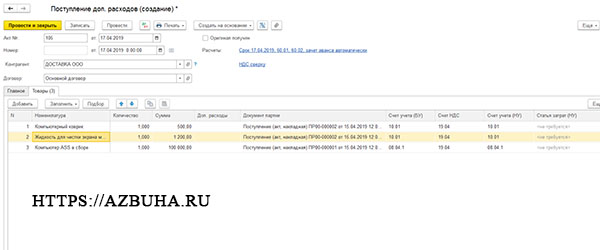

Документ находится в разделе «Покупки». Позиции в документе можно заполнить подбором на вкладке «Товары». Другой вариант – создать документ на основании либо первого, либо второго документа на поступление, а затем подбором добавить недостающие позиции.

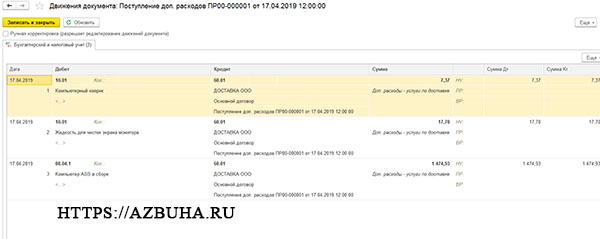

В результате проведения документа стоимость материалов возрастет

После проведения документа первоначальная стоимость материалов составит:

компьютерный коврик – 500 + (500 * 1 500 / 101 700) = 507.37

жидкость для чистки экрана монитора за 1 200 + (1 200 * 1 500 / 101 700) = 1 217.70

Подробнее про учет материалов в 1С Бухгалтерия 8 ред. 3.0 смотрите в видео:

Учет поступления материалов. Бухгалтерские проводки

Поступление материалов в организацию осуществляется по договорам поставки, путем изготовления материалов силами организации, внесения в счет вклада в уставный (складочный) капитал организации, получения организацией безвозмездно (включая договор дарения). К материалам относятся сырье, основные и вспомогательные материалы, покупные полуфабрикаты и комплектующие изделия, топливо, тара, запасные части, строительные и прочие материалы.

Далее приведены бухгалтерские проводки, отражающие операции поступления материалов в организацию.

- Учет поступления материалов по договору поставки. Бухгалтерские проводки

- Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

- Учет поступления материалов по договору мены. Бухгалтерские проводки

- Учет поступления материалов по учредительным договорам. Бухгалтерские проводки

- Учет безвозмездного поступления материалов. Бухгалтерские проводки

- Учет поступления материалов, изготовленных собственными силами

Учет поступления материалов по договору поставки. Бухгалтерские проводки

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от поставщиков по договору поставки. Правовые основы, определяющие порядок формирования договора поставки, определены в главе 30 §3 «Поставка товаров» ГК РФ.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки, отражающие учет поставки материалов с оплатой поставщику после получения материалов | ||||

| 10 | 60.01 | Отражается поступление материалов от поставщика на склад организации. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12) Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12) Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактура Книга покупок Товарная накладная (форма № ТОРГ-12) |

| 60.01 | 51 | Отражается факт погашения кредиторской задолженности поставщику за полученные ранее материалы | Покупная стоимость товаров | Банковская выписка Платежное поручение |

| Проводки по учету поставки материалов по предоплате | ||||

| 60.02 | 51 | Отражается предоплата поставщику за материалы | Сумма предварительной оплаты | Банковская выписка Платежное поручение |

| 10 | 60.01 | Отражается поступление материалов от поставщика на склад организации. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12) Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12) Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактура Книга покупок Товарная накладная (форма № ТОРГ-12) |

| 60.01 | 60.02 | Зачитывается ранее перечисленная предоплата в счет погашения задолженности за полученные материалы | Покупная стоимость материалов | Бухгалтерская справка-расчет |

Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от подотчетных лиц на основании авансовых отчетов и прилагаемых к ним первичных документов (товарных накладных, счетов фактур).

Поступление материалов от подотчетного лица можно отразить в двух вариантах:

- В первом варианте рассмотрена стандартная схема проводок, отражающая поступление материалов со счета 71 «Расчеты с подотчетными лицами». Недостаток данного варианта заключается в том, что в учете не отражается поставщик, от которого получены материалы и по которому возмещен НДС.

- Во втором варианте поступление материалов отражается в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» и далее, закрывается задолженность перед поставщиком в корреспонденции со счетом 71 «Расчеты с подотчетными лицами». При данном варианте отражения появляется дополнительная возможность анализа поставок в разрезе поставщиков

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Вариант бухгалтерских проводок, отражающих поступление материалов от подотчетных лиц по стандартной схеме | ||||

| 71 | 50.01 | Отражается выдача денежных средств из кассы организации подотчетному лицу | Сумма, выданная в подотчет | Расходный кассовый ордер. Форма № КО-2 |

| 10 | 71 | Отражается поступление материалов от подотчетного лица на склад организации на основании первичных документов, приложенных к авансовому отчету. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12) Приходный ордер (ТМФ № М-4) Авансовый отчет |

| 19.3 | 71 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12) Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактура Книга покупок Товарная накладная (форма № ТОРГ-12) |

| Вариант бухгалтерских проводок, отражающих поступление материалов от подотчетных лиц по схеме, использующей счет расчетов с поставщиками | ||||

| 71 | 50.01 | Отражается выдача денежных средств из кассы организации подотчетному лицу | Сумма, выданная в подотчет | Расходный кассовый ордер. Форма № КО-2 |

| 10 | 60.01 | Отражается поступление материалов от поставщика на склад организации на основании первичных документов, приложенных к авансовому отчету. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12) Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12) Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактура Книга покупок Товарная накладная (форма № ТОРГ-12) |

| 60.01 | 71 | Отражается оплата поставщику подотчетным лицом за полученные материалы | Покупная стоимость материалов | Бухгалтерская справка-расчет Авансовый отчет |

Учет поступления материалов по договору мены. Бухгалтерские проводки

Правовые основы, определяющие порядок формирования договора мены, определены в главе 31 «Мена» ГК РФ. Более подробно методика отражения операций поставки по договору мены рассмотрена в статье «Учет купли-продажи товаров по договору мены»

Стоимость материалов, подлежащих передаче, устанавливают исходя из цены, по которой в сравнимых обстоятельствах организация определяет стоимость аналогичных материалов.

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от поставщиков по договору мены с обычным порядком перехода права собственности на материалы, согласно статьи 223 «Момент возникновения права собственности у приобретателя по договору» ГК РФ и статьи 224 «Передача вещи» ГК РФ.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10 | 60.01 | Отражается поступление материалов от поставщика по договору мены. Субсчет счета 10 определяется видом поступаемых материалов | Рыночная стоимость материалов без НДС | Накладная (ТМФ № М-15) Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Накладная (ТМФ № М-15) Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактура Книга покупок |

| 62.01 | 91.1 | Отражается передача обмениваемых материалов поставщику по договору мены | Рыночная стоимость передаваемых материалов | Накладная (ТМФ № М-15) Счет фактура |

| 91.2 | 10 | Отражается списание передаваемых материалов с баланса организации. Субсчет счета 10 определяется видом передаваемых материалов | Себестоимость материалов | Накладная (ТМФ № М-15) Счет фактура |

| 91.2 | 68.2 | Отражается сумма НДС, начисленная на передаваемые материалы | Сумма НДС | Накладная (ТМФ № М-15) Счет фактура Книга продаж |

| 60.01 | 62.01 | Зачитывается задолженность второй стороны по договору мены | Стоимость материалов | Бухгалтерская справка-расчет |

Учет поступления материалов по учредительным договорам. Бухгалтерские проводки

По учредительному договору учредители (участники) вносит в уставный (складочный) капитал организации различного рода имущество, в том числе и материалы. Согласно п.8 ПБУ 5/01 «Учет материально-производственных запасов» фактическая себестоимость материально-производственных запасов (материалов), внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации.

Исходя из вышеприведенных положений, поступление материалов по учредительному договору можно отражать в учете ниже следующими проводками.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10 | 75.1 | Отражаем поступление материалов по учредительному договору. Субсчет счета 10 определяется видом поступаемых материалов | Оценочная стоимость материалов, согласованная учредителями | Приходный ордер (ТМФ № М-4) Акт приема передачи материалов |

| 19 | 83 | Если учредитель, передающий материалы в уставной капитал организации, согласно п. 3 статьи 170 НК РФ восстанавливает НДС, принимающая сторона должна сделать данную проводку | Сумма восстановленного учредителем НДС | Счет фактура Акт приема передачи материалов |

Учет безвозмездного поступления материалов. Бухгалтерские проводки

В бухгалтерском учете, согласно п. 16 ПБУ 9/99 «Доходы организации», доходы в виде безвозмездного получения имущества признаются «по мере образования (выявления).»

В налоговом учете, согласно пп. 1 п. 4 статьи 271 «Порядок признания доходов при методе начисления» НК РФ, доходы в виде безвозмездного получения имущества признаются на дату подписания сторонами акта приема-передачи имущества.

Согласно п. 9 ПБУ 5/01 «Учет материально-производственных запасов» «фактическая себестоимость материально-производственных запасов, полученных организацией по договору дарения или безвозмездно … определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету».

Исходя из вышеприведенных положений, безвозмездное поступление материалов можно отражать в учете ниже следующими проводками.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10 | 91.1 | Отражаем безвозмездное поступление материалов. Субсчет счета 10 определяется видом поступаемых материалов | Рыночная стоимость материалов на дату принятия к учету | Приходный ордер (ТМФ № М-4) Акт приема передачи материалов |

Учет поступления материалов, изготовленных собственными силами

Согласно методическим указаниям материалы принимаются к бухгалтерскому учету по фактической себестоимости. Фактическая себестоимость материалов при их изготовлении силами организации определяется исходя из фактических затрат, связанных с производством данных материалов. Учет и формирование затрат на производство материалов осуществляются организацией в порядке, установленном для определения себестоимости соответствующих видов продукции. Т.е. порядок отражения в бухгалтерском учете материалов, изготовленных собственными силами, зависит от методики исчисления себестоимости продукции, применяемой в организации.

В настоящее время применяют следующие виды оценки готовой продукции:

- По фактической производственной себестоимости. Этот способ оценки готовой продукции (изготавливаемых материалов) используется сравнительно редко, как правило, при единичном и мелкосерийном производствах, а также при выпуске массовой продукции небольшой номенклатуры.

- По неполной (сокращенной) производственной себестоимости продукции (изготавливаемых материалов), исчисляемой по фактическим затратам без общехозяйственных расходов. Может применяться в тех же производствах, где применяется первый способ оценки продукции.

- По нормативной (плановой) себестоимости. Целесообразно применять в отраслях с массовым и серийным характером производства и с большой номенклатурой продукции.

- По другим видам цен.

Ниже рассмотрим два варианта отражения в учете операций поступления материалов, изготовленных собственными силами.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет материалов по нормативной (плановой) себестоимости. | ||||

| 10 | 40 | Отражается выпуск (изготовление) материалов по плановой себестоимости | Плановая себестоимость | Приходный ордер (ТМФ № М-4) |

| 40 | 20 | Отражается фактическая производственная себестоимость | Фактическая себестоимость изготовленных материалов | Бухгалтерская справка-расчет |

| 10 | 40 | Отражается списание отклонений между стоимостью материалов по фактической себестоимости от стоимости их по нормативной (плановой) себестоимости | Сумма отклонения «черным» или «красным» в зависимости сальдо отклонения | Бухгалтерская справка-расчет |

| Учет материалов по фактической себестоимости. | ||||

| 10 | 20 | Отражается выпуск (изготовление) материалов по фактической себестоимости | Фактическая производственная себестоимость | Приходный ордер (ТМФ № М-4) |

Список счетов, участвующих в бухгалтерских проводках:

|

|

Бухгалтерские проводки по учету материалов

Что относится к материалам?

Какие виды материалов существуют?

Учет материалов

Проводки по поступлению и выбытию материалов

Итоги

Что относится к материалам?

В процессе работы, направленной на получение прибыли, хозяйственные субъекты часто сталкиваются с необходимостью покупки сопутствующих материалов. Данный вид имущества относится к малоценному и редко приобретается с целью дальнейшей перепродажи. Материально-производственные запасы (МПЗ) идут на производственные или управленческие нужды.

Порядок учета и движения материалов должен быть отражен в учетной политике предприятия, которую каждый хозяйствующий субъект вправе формировать самостоятельно, не нарушая при этом требований действующего законодательства. Правила использования информации по материалам регулируются ПБУ 5/01 «Учет материально-производственных запасов», утвержденным приказом Минфина РФ от 09.06.2001 № 44н. Также на основании ПБУ 6/01 «Учет основных средств», утвержденного приказом Минфина РФ от 30.03.2001 № 26н, к МПЗ относится оборудование, стоимость которого не превышает 40 тыс. руб.

О нюансах учета активов, чья стоимость ниже 100 000 руб., читайте .

Какие виды материалов существуют?

В бухучете материалы, согласно Плану счетов (утвержден приказом Минфина РФ от 31.10.2000 № 94н), учитываются на счете 10 «Материалы».

Материалы имеют разнообразную группировку по назначению и характеру использования. В зависимости от этих условий материалы организации группируются по следующим субсчетам.

|

Обозначение субсчета |

Наименование субсчета |

Что на нем учитывается |

|

«Сырье и материалы» |

Запасы, входящие в состав производимой продукции, которые участвуют в процессе изготовления, переработки |

|

|

«Комплектующие изделия, покупные полуфабрикаты» |

Материалы, приобретаемые для дальнейшего комплектования выпускаемой продукции |

|

|

«Топливо» |

Движение топлива, в том числе бензина и дизеля, а также смазочных материалов, необходимых в процессе эксплуатации транспортных средств |

|

|

«Тара и тарные материалы» |

Наличие и движение всех видов тары (кроме той, что используется как хозяйственный инвентарь), а также материалов и деталей, предназначенных для изготовления тары и ее ремонта |

|

|

«Запчасти» |

Движение материалов, использующихся как запчасти для транспортных средств и прочего оборудования |

|

|

«Прочие материалы» |

Отходы производства, неисправимый брак, материальные ценности, полученные от выбытия основных средств, которые не могут быть использованы как материалы, топливо или запасные части в данной организации (металлолом, утильсырье), изношенные шины и др. |

|

|

«Материалы, переданные в переработку на сторону» |

Материалы, переданные для переработки другим компаниям |

|

|

«Строительные материалы» |

Используют фирмы застройщики. На счете учитываются материалы, необходимые для строительных и монтажных работ |

|

|

«Инвентарь» |

Инвентарь и прочие хозяйственные принадлежности |

|

|

«Специальная оснастка и спецодежда на складе» |

Специальное оборудование, обмундирование, спецформа на складе |

|

|

«Специальная оснастка и спецодежда в использовании» |

Специальное оборудование, обмундирование, спецформа, переданные в эксплуатацию сотрудникам |

Учет материалов

В целях контролирования наличия и движения МПЗ хозсубъект может использовать как унифицированные формы, утвержденные постановлением Госкомстата РФ от 30.07.1997 № 71а, так и разработанные самостоятельно с учетом требований к обязательным реквизитам первичного документа (ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ) и закрепленные в учетной политике компании.

Среди унифицированных форм наиболее популярны следующие:

- требование-накладная;

- накладная на отпуск материалов на сторону;

- приходный ордер;

- лимитно-заборная карта.

Материалы оприходуются по фактической себестоимости, зафиксированной в документации при поступлении. МПЗ в организации учитываются либо по их фактической себестоимости поступления, либо по учетным ценам, что должно быть закреплено в учетной политике. При использовании 2-го варианта следует применять счет 16 «Отклонение в стоимости материальных ценностей» и счет 15 «Заготовление и приобретение материальных ценностей» для отражения разницы между учетной и фактической стоимостью.

Пример 1

ООО «Ретро» закрепило в своей учетной политике необходимость принимать материалы по учетным ценам. Поступила партия сырья (сахарный песок) для дальнейшего использования в производстве в количестве 100 кг на сумму 4 000 руб. Принятые учетные (плановые) цены по данной позиции ― 45 руб. за 1 кг. Выполнены следующие проводки:

|

Дебет |

Кредит |

Сумма, руб. |

|

|

4 000 |

Оприходовано поступление сырья (сахарного песка) от поставщика |

||

|

Учтен входной НДС |

|||

|

4 500 |

Принято сырье по учетным ценам |

||

|

Списано превышение учетной стоимости над фактической |

Если учетная цена была бы меньше фактической себестоимости, то последняя проводка имела бы следующий вид:

Дт 16 Кт 15. – списана разница в превышении себестоимости товара над учетными ценами.

Пример 2

ООО «Радуга» при поступлении материалов оприходует их по фактической себестоимости. При покупке канцелярии (20 карандашей на общую сумму 1 000 руб.) для административных нужд были сделаны следующие проводки:

|

Дебет |

Кредит |

Сумма, руб. |

|

|

1 000 |

Канцтовары закуплены у поставщика |

||

|

Учтен входной НДС |

|||

|

1 000 |

Канцтовары переданы по требованию-накладной для нужд управленческого аппарата |

После поступления материалы списываются в производство или на иные общехозяйственные нужды одним из существующих способов, который также необходимо отразить в учетной политике:

- По средней себестоимости — при списании формируется средняя цена 1 единицы однородного материала.

- По себестоимости каждой единицы — подходит для немногочисленных групп МПЗ в тех случаях, когда имеется возможность формировать стоимость каждой единицы.

- Методом ФИФО — данный способ позволяет учитывать в расходах себестоимость первых поступивших материалов (п. 16 ПБУ 5/01).

Проводки по поступлению и выбытию материалов

Существует несколько путей поступления МПЗ в организацию: приобретение за плату, принятие в качестве вклада от учредителей, изготовление материалов, безвозмездное получение и пр.

В зависимости от способа поступления в бухучете появляются следующие проводки по материалам.

|

Дебет |

Кредит |

|

|

60, 76 |

Поступление по накладной от поставщика; осуществление оптовой поставки товара производится по договору продажи |

|

|

Приобретение МПЗ подотчетным лицом |

||

|

Вклад учредителя; оценочная стоимость МПЗ должна быть согласована с лицом, вносящим данное имущество |

||

|

Отражено безвозмездное поступление; в качестве суммы в данном случае принимается рыночная стоимость материала. Аналогичная проводка делается при принятии к учету материалов, полученных при демонтаже основных средств |

Если при поступлении в стоимости материала есть НДС, то его сумма отражается в отдельной строке.

Пример 3

ООО «Мотив» закупило партию бумаги (100 пачек) для канцелярских нужд по накладной на общую сумму 18 000 руб., в том числе НДС 20% 3 000 руб. Организация сделала следующие проводки:

|

Дебет |

Кредит |

Сумма, руб. |

Весомой частью активов предприятия являются МПЗ – в бухгалтерском учете отражаются согласно ПБУ 5/01. Законодательные положения этого нормативного документа распространяются на предприятия-юридические лица, а также ГУП/МУП. Рассмотрим подробно, что относится к запасам и как грамотно организовать бухучет МПЗ.

Что относится к МПЗ

МПЗ в бухгалтерском учете российских организаций – это те активы, которые согласно п. 2 ПБУ:

- Используются при изготовлении ТМЦ/выполнении услуг в качестве материальных ресурсов, полуфабрикатов, сырья.

- Предназначаются для перепродажи.

- Списываются на управленческие расходы компании (хозинвентарь, спецодежда, канцтовары и пр.).

В зависимости от предназначения выделяют основные и вспомогательные запасы, полуфабрикаты, тару, запчасти, возвратные материалы. Бухучет МПЗ отражает данные о товарах и ГП (готовой продукции), но исключает информацию о незавершенном производстве (п. 4 ПБУ). Основные типовые бухгалтерские проводки по МПЗ приведены ниже.

МПЗ в бухгалтерском учете – актуальные поправки

Минфин в приказе № 64 от 16.05.16 г. внес изменения в упрощенный бухучет МПЗ, а точнее в способы оценки активов:

- Цена поставщика может использоваться по приобретенным запасам – согласно п. 13.1 иные издержки по закупке МПЗ разрешается списывать в полном объеме на обычные расходы.

- Цена приобретения запасов для производства ТМЦ используется микропредприятиями, а также при наличии несущественных остатков МПЗ – согласно п. 13.2 в состав обычных расходов также разрешается включать прочие издержки на производство/подготовку товаров к реализации.

- Цена приобретения МПЗ, расходуемых на управленческие нужды, – относится на издержки целиком по мере приобретения (п. 13.3 ПБУ).

Обратите внимание! Напомним, ранее МПЗ в бухгалтерском учете по упрощенному способу учитывались организациями по фактической себестоимости, которая зависит от варианта приобретения запасов.

Нововведения не затрагивают способы списания МПЗ в производство. ПБУ содержит следующие варианты оценки запасов при их выбытии (п. 16):

- Средняя себестоимость.

- Себестоимость каждой единицы.

- ФИФО.

Бухгалтерские проводки по МПЗ

В целях организации достоверного отражения приобретения и списания МПЗ в производство, на другие нужды бухгалтеру предприятия необходимо вести синтетический и аналитический учет запасов по наименованиям, местам хранения и др. Согласно Плану счетов, используются следующие основные счета – 10, 43, 41, 11, 15, 16; забалансовые – 002, 003, 004.

Оправдательными первичными документами являются – лимитно-заборные карты, накладные, акты приемки-передачи, требования, складские карточки, авансовые отчеты, ведомости учета и др. Предприятиями, не использующими упрощенный бухучет, принятие МПЗ к учету ведется по фактической себестоимости (п. 5 ПБУ), определяемой в зависимости от источника приобретения. Выбранный метод оценки запасов при выбытии следует закрепить на отчетный период в учетной политике компании.

Бухгалтерские проводки по МПЗ:

|

Содержание хозоперации |

Счет по дебету |

Счет по кредиту |

|

Приобретены за собственные денежные средства компании запасы |

10, 41, 43 |

|

|

Выделен в стоимости МПЗ НДС |

||

|

Перечислена оплата поставщику за приобретенные запасы |

||

|

Поставлена к возмещению сумма НДС |

||

|

Отражены фактические расходы при производстве МПЗ |

29, 10, 25, 70, 69 |

|

|

ПО фактической себестоимости оприходованы на склад произведенные собственными силами МПЗ |

||

|

Списаны в производство (расходы на продажу, общехозяйственные издержки) использованные материалы |

20 или 44 или 26 |

10, 43, 41 |

|

Списаны активы при их реализации |

41 (43) |

|

|

Списаны материалы при их реализации на прочие расходы |

||

|

Внесен вклад МПЗ в уставный капитал предприятия |

||

|

Отражено безвозмездное получение МПЗ по рыночной цене |

||

|

При проведении инвентаризации активов обнаружены излишки МПЗ, отнесенные на прочие доходы по рыночной цене |

10, 41, 43 |

|

|

Отражены операции по бартеру МПЗ между предприятиями |

||

|

Выявлена потеря МПЗ при чрезвычайных обстоятельствах |

10 (43, 41, 45) |

|

|

Выявлены недостачи МПЗ при инвентаризации, виновных лиц установить не удалось |

Счета затрат 20 (25, 23, 26, 44, 29) – списание в пределах нормы |

|

|

Выявлены недостачи МПЗ при инвентаризации, виновные лица установлены |

Дебет 15

Кредит 60

Заготовление и приобретение материальных ценностей. Расчеты с поставщиками и подрядчиками

- Акцепт счета поставщика к оплате до поступления материально-производственных запасов, при условии, если учетной политикой предусмотрено применение счета 15.

Эта проводка не означает фактического поступления МПЗ, но лишь фиксирует их фактическую (покупную, как принято говорить) стоимость. - Отражается стоимость транспортных услуг, заказанных в связи с приобретением материально-производственных запасов или стоимость иных услуг сторонних организаций, связанных с приобретением определенной партии МПЗ.

Необходимость применения счета 15 (а с ним и 16 «Отклонения в стоимости материальных ценностей») обусловлена необходимостью применения учетных цен. В свою очередь, необходимость применения учетных цен возникает в случаях, когда поступление материальных активов происходит прежде, чем будет известна сумма всех затрат, фактически понесенных в связи с их доставкой.

Сальдо по счету 15 на конец отчетного периода означает наличие МПЗ в пути.

Операции по оприходованию материалов (сырья, материалов, покупных п/ф и комплектующих, топлива и т.д. по субсчетам сч.10), отражаются в учете по следующей схеме:

- Дт 15 Кт 60 – на сумму, указанную в счете поставщика;

- Дт 10 Кт 15 – на сумму, исчисленную исходя из учетных цен;

- Дт 15 Кт 60 (76) – на сумму, равную стоимости транспортных услуг, заказанных в связи с приобретением МПЗ;

В итоге, оборотами по кредиту счета 15 показаны учетные цены, а по дебету – фактическая себестоимость. Разница списывается на счет 16. - Дт 16 Кт 15 – на сумму отклонений между фактической себестоимостью приобретенных МПЗ и их учетной ценой (перерасход); в случае отрицательной разницы проводка выполняется красным сторно (экономия) или это отражается обратной записью: Дт 15 Кт 16;

- Дт 20 Кт 10 – на стоимость переданных в производство материалов, по учетным ценам;

- Дт 20 Кт 16 – на сумму отклонений между фактической себестоимостью списанных в производство материалов и их учетной ценой.

Примечание. Отдельный авторский комментарий к каждой из указанных здесь проводок можно найти в базе данного модуля.

Справка. В качестве учетных цен на материалы, в соответствии с п. 80 Методических указаний по бухучету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н, применяются:

- договорные цены (без учета транспортно-заготовительных расходов);

- фактическая себестоимость материалов прошлого периода (месяца, года);

- планово-расчетные цены, разрабатываемые организацией;

- средняя цена группы МПЗ.

В бухучете

Подходит к концу отчетный год. Пора подумать об учетной политике. А в ней важно, чтобы бухгалтерский и налоговый учет максимально совпадали.

Н.А. Габец, эксперт АГ «РАДА»

Бухгалтер c кий учет становится сложнее год от года. Минфин изобретает все новые ПБУ. Чего стоит одно только ПБУ 18/02, которое ввело в лексикон бухгалтера постоянные и временные разницы, налоговые обязательства и налоговые активы! А тут еще налоговый учет вести надо. И поскольку мало какая фирма может позволить себе штатного специалиста по налоговому учету, бухгалтеру приходится все делать самому. Поэтому без трудосберегающих технологий ему не обойтись.

А что может сберечь время и силы бухгалтера лучше, чем разумная учетная политика фирмы! В ней наряду с экономией налогов важную роль играет единство бухгалтерского и налогового учета. К сожалению, поставить между ними знак равенства можно далеко не всегда. Но, например, учесть одинаково товары – вполне реально.

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше Эта проблема касается многих, поскольку среди российских фирм – большинство торговые. Производители помимо собственной продукции тоже зачастую продают сопутствующие товары. А вот принимать их к учету организациям приходится в разной оценке.

Цены, которые указаны в накладной, включаются в себестоимость товаров как в бухгалтерском, так и в налоговом учете. Сложности создают прочие затраты по заготовке и доставке товаров. К ним относятся ввозные таможенные пошлины, транспортные расходы (если они не включены в цену приобретения товаров), комиссионные вознаграждения посредникам, страховка, проценты по кредитам банка или поставщика. Если сотрудник ездил за товарами в другой регион, то и его командировочные надо учесть в стоимости товаров.

В бухгалтерском учете подобные затраты включаются в фактическую себестоимость товаров. Таковы требования пунктов 5 и 6 Положения по ведению бухгалтерского учета «Учет товарно-материальных ценностей» ПБУ 5/01, утвержденного приказом Минфина от 9 июня 2001 г. № 44н.

В налоговом учете

Весьма распространено мнение, что в налоговом учете себестоимость товаров складывается точно так же. Ведь согласно пункту 2 статьи 254 Налогового кодекса, стоимость товарно-материальных ценностей определяется исходя из цен их приобретения. Она включает комиссионные вознаграждения, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с их покупкой.

На самом деле это правило относится только к материалам и основным средствам. О том, как учитывать товары, сказано в подпункте 3 пункта 1 статьи 268 кодекса. Он разрешает уменьшать доходы от реализации товаров на стоимость их приобретения.

Порядок формирования этой стоимости определен статьей 320 Налогового кодекса. Но и здесь прямого определения ее вы не найдете. А вот расходы по хранению, обслуживанию и транспортировке товаров кодекс однозначно относит к издержкам обращения. Причем их покупная стоимость сюда не входит. Окончательно точку в этом вопросе поставило МНС. В письме от 5 сентября 2003 года № ВГ-6-02/945 чиновники еще раз уточнили, что для налогового учета покупная стоимость товаров равна контрактной (договорной) цене их приобретения.

Налоговый кодекс делит все затраты на прямые и косвенные. К первой группе относятся покупная стоимость товаров и расходы на их доставку до склада, если они не включены в цену покупки. Обратите внимание, что транспортные расходы списываются по среднему проценту пропорционально списанию товаров.

Сумму транспортных расходов, которую нужно списать в конце месяца, рассчитывают по формуле:

| Остаток транспортных расходов

на начало месяца + Полученные транспортные услуги за месяц |

: | Дебетовое сальдо счета 41 на начало месяца

+ Оборот по дебету счета 41 за месяц |

х | Кредитовый оборот по счету 41 за месяц | = | Сумма транспортных расходов к списанию |

Помимо транспортных и внереализационных все остальные затраты в налоговом учете считаются косвенными и полностью относятся на расходы текущего месяца.

Курс на сближение

Избежать двойного стандарта в учете товаров можно, если по бухгалтерии тоже оценивать их в контрактных ценах. Для прочих расходов придется использовать балансовые счета 15 и 16.

В дебет счета 15 «Заготовление и приобретение материальных ценностей» в этом случае списываются все расходы по приобретению товаров: стоимость по накладной, ввозные таможенные пошлины, транспортные расходы и прочие. Таким образом, будет сформирована фактическая себестоимость товаров в соответствии с ПБУ 5/01.

С кредита счета 15 стоимость по учетным (контрактным) ценам списывается в дебет счета 41 «Товары». При таком подходе и в бухгалтерском, и в налоговом учете они будут числиться в одинаковой оценке. Остается лишь выбрать и зафиксировать в учетной политике единый метод списания товаров: ФИФО, ЛИФО, по средней стоимости или по стоимости каждой единицы.

При этом на счете 15 образуется остаток. Он показывает отклонение учетной (договорной) стоимости товаров от фактической. Остаток списывается в дебет счета 16 «Отклонение в стоимости материальных ценностей». Однако списать этот «хвост» сразу не получится. Процедура осложняется наличием транспортных затрат. Без них остаток можно было бы целиком отнести на расходы текущего месяца. В налоговом учете это будут косвенные расходы, а в бухгалтерском – расходы на продажу. Они отражаются по дебету счета 44.

Для расчета списания отклонений используют формулу:

| Дебетовое сальдо по счету 16

на начало месяца + Оборот по дебету счета 16 за месяц |

: | Дебетовое сальдо счета 41 на начало месяца

+ Оборот по дебету счета 41 за месяц |

х | Кредитовый оборот по счету 41 за месяц | = | Сумма

отклонений к списанию |

Но поскольку у транспортных затрат особый порядок списания, придется отслеживать их отдельно. Для этого лучше открыть специальный субсчет к счету 15 «Транспортные расходы». Небольшие фирмы, у которых относительно мало операций, могут обойтись и без него. Однако в любом случае такой порядок списания затрат тоже нужно отразить в учетной политике фирмы.

Например, это может выглядеть так:

ООО «Юпитер»

Утверждена приказом

№ 75 от 30.12.2003

Учетная политика на 2004 год

Для целей бухгалтерского учета

… IV . Учет товаров

Покупные товары на счете 41 «Товары» учитываются по договорной цене. При этом их полная фактическая себестоимость отражается на счете 15 «Заготовление и приобретение материальных ценностей». Отклонение фактической стоимости от учетной относится на счет 16 «Отклонение в стоимости материальных ценностей».

Стоимость товаров, включая транспортные расходы, списывается по правилам статей 268 и 320 Налогового кодекса по средней себестоимости. Расходы по транспортировке товаров до склада фирмы (если они не включены в цену их покупки) учитываются на отдельном субсчете к счету 15 («Транспортные расходы»)…

В бухучете при оприходовании товаров используются следующие проводки:

Дебет 41 Кредит 15

– оприходованы на склад товары по учетной (контрактной) цене;

Дебет 15 Кредит 60, 71, 76

– отражена фактическая себестоимость товаров на основании документов поставщика, транспортной организации, подотчетного лица, посредника, таможни и т. д.;

Дебет 19 Кредит 60, 71, 76

– принят к учету НДС по товарам, а также работам и услугам, связанным с их приобретением;

Дебет 16 Кредит 15

– списано превышение фактической себестоимости товаров над их учетной ценой;

Дебет 44 (90-2) Кредит 16

– списано отклонение в стоимости проданных товаров.

Если сальдо по счету 16 кредитовое, то оно списывается сторнировочной проводкой:

Дебет 44 (90-2) Кредит 16

Как отразить в учете покупку товаров, покажет пример. Пример

ООО «Музыка» отражает стоимость товаров по учетным ценам. На 1 октября 2003 года у фирмы в учете числились:

– остаток товаров на складе (счет 41) – 40 000 руб.;

– дебетовое сальдо по счету 16 – 5000 руб.

Остатка транспортных расходов у фирмы нет.

В октябре «Музыка» оприходовала товары. По накладным поставщика их договорная стоимость составила 108 000 руб. (в том числе НДС – 18 000 руб.). Транспортная компания доставила товары за 12 000 руб. (включая НДС – 2000 руб.). В октябре реализовано товаров на сумму 120 000 руб. в учетных ценах.

В учете бухгалтер фирмы сделал следующие проводки:

Дебет 41 Кредит 15

– 90 000 руб. (108 000 – 18 000) – приняты к учету товары по договорным ценам;

Дебет 15 Кредит 60

– 90 000 руб. (108 000 – 18 000) – оприходованы товары в ценах поставщика;

Дебет 19 Кредит 60

– 18 000 руб. – учтен НДС по оприходованным товарам;

Дебет 15 Кредит 76

– 10 000 руб. (12 000 – 2000) – получены транспортные услуги по доставке товаров;

Дебет 19 Кредит 76

– 2000 руб. – учтен НДС по транспортным услугам;

Дебет 16 Кредит 15

– 10 000 руб. (100 000 — 90 000) – отражено отклонение в стоимости товаров;

Дебет 44 Кредит 41

– 120 000 руб. – списана себестоимость проданных товаров.

Сумму отклонений, которую нужно списать на расходы от продажи (счет 44), бухгалтер рассчитал так:

(5000 руб. + 10 000 руб.) : (40 000 руб. + 90 000 руб.) х 120 000 руб. = 13 846,15 руб.

Сумма отклонений списана проводкой:

Дебет 44 Кредит 16

– 13 846,15 руб. – списано отклонение в стоимости товаров.

– конец примера–

Преимущество данного способа учета товаров состоит не только в сближении налогового учета с бухгалтерским. В связи с тем, что расчетные документы по всем услугам на покупку товаров поступают на фирму в разное время, это очень затрудняет их учет обычным способом. А при данном подходе главное – иметь на руках приходную накладную. Остальные затраты можно учитывать по мере поступления документов. Кроме того, распечатки по счетам 15 и 16 послужат вам в качестве регистров налогового учета. Так что их не придется создавать специально.

Если сгруппировать расходы на продажу по разделам, которые приведены в налоговой декларации по прибыли, то распечатки счета 44 в аналитике тоже послужат вам налоговыми регистрами. При этом все сверхнормативные затраты (на рекламу, командировочные, представительские) лучше выделить на отдельный субсчет. Они не будут уменьшать облагаемую налогом прибыль фирмы.