Содержание

- Обязательные реквизиты кассового чека

- Обязательные реквизиты чека онлайн-кассы 2019

- Новый реквизит в чеке – код товара

- Состав реквизитов кассового чека с 1 июля 2019 года

- Изменения в реквизитах кассовых чеков с 1 июля 2019 года

- Список реквизитов с 1 июля 2019 года по 54-ФЗ

- Подробное описание состава реквизитов кассовых чеков

- Наглядный образец чека ККТ с 1 июля 2019 года

- Бланки строгой отчетности с 1 июля 2019 года

- Изменения в обязательных реквизитах с 1 июля 2019 года

- Подпишитесь на «Упрощенку» на полгода, а читайте 12 месяцев!

- Онлайн-кассы в 2018-2019 году. 54-ФЗ в вопросах и ответах

- Онлайн-кассы. Последние новости

- Кого касается новая редакция 54-ФЗ

- Кто обязан использовать онлайн-кассы в 2018-2019 году?

- Нужны ли онлайн-кассы для ЕНВД и патента в 2019 году?

- Применяются ли онлайн-кассы при УСН в 2019 году?

- Закон об онлайн-кассах: как применять БСО (бланки строгой отчетности)?

- В торговые (вендинговые) автоматы обязательно устанавливать ККТ?

- Надо ли было применять онлайн-кассы в общепите в 2018 году?

- О новой контрольно-кассовой технике

- Во сколько обойдется онлайн-касса?

- Получат ли налоговый вычет те, кто приобретает новую ККТ?

- Нужно ли обращаться в центр технического обслуживания (ЦТО) для регистрации кассового аппарата нового образца? Кто обслуживает онлайн-кассы?

- Используется ли в новых кассах ЭКЛЗ и фискальная память?

- Кто может использовать фискальный накопитель на 13(15) месяцев?

- Кто может использовать ФН на 36 месяцев?

- Придется ли менять фискальный накопитель и как часто?

- Почему нельзя настроить передачу данных в ОФД сразу из кассовой программы, минуя фискальный регистратор?

- Передача данных в налоговую через ОФД

- Где найти утвержденный реестр операторов фискальных данных (ОФД), к какому из них подключиться?

- Сколько стоят услуги ОФД? Стоимость фиксирована, или каждый оператор устанавливает ее сам?

- Нужна ли новая КЭП, если у меня уже есть электронная подпись для ЕГАИС и отчетности?

- У нас в городе постоянные перебои с интернетом. Кто несет ответственность, если ККМ не передает данные в налоговую из-за низкого качества связи?

- В каких населенных пунктах можно работать без подключения контрольно-кассовой техники к интернету?

- Как узнать, что касса передала чек в налоговую?

- Электронный чек полностью заменяет бумажный?

- Меняется ли процедура возврата оплаченного товара или средств за услуги?

- МойСклад и новый 54-ФЗ

- Можно ли использовать МойСклад для работы по 54-ФЗ? Сколько это стоит?

- Как настраивать МойСклад для работы с новой ККТ?

- Работает ли точка продаж в МоемСкладе при отключении интернета?

- Можно ли отправить покупателю чек прямо из МоегоСклада? В том числе СМС-кой?

- Как быть с возвратом товара в МоемСкладе по новой схеме?

- Как в МоемСкладе работать с товарами без штрих-кода, например, с товарами на развес?

- Изменения в онлайн-кассах в 2019 году

- Изменения по онлайн-кассам в 2019 году в хронологической последовательности

- Изменения по онлайн-кассам в законе 54-ФЗ с 1 июля 2019

- Изменения в онлайн-кассах с 1 января 2019 г.

- Изменения по онлайн-кассам: повышение НДС

- Последние изменения по онлайн-кассам: маркированные товары

- Кто не столкнется с новыми изменениями по онлайн-кассам?

- Третья волна подключений

- Новые случаи, когда нужна касса

- Налоговые вычеты заканчиваются

- Новый формат фискальных данных

- НДС — 20% вместо 18%

- Коротко:

- Кому нужна онлайн-касса в 2019 году

- Что такое онлайн-касса

- Зачем нужна онлайн-касса

- Кому нужна онлайн-касса

- Сроки перехода на онлайн-кассы

- Кто освобожден от применения ККТ

- Штрафы за работу без онлайн-кассы

- Когда покупать онлайн-кассу

- Как установить онлайн-кассу

- Регистрация онлайн-кассы

- Налоговый вычет за онлайн-кассу

- Что нужно знать об онлайн-кассах в 2019 году

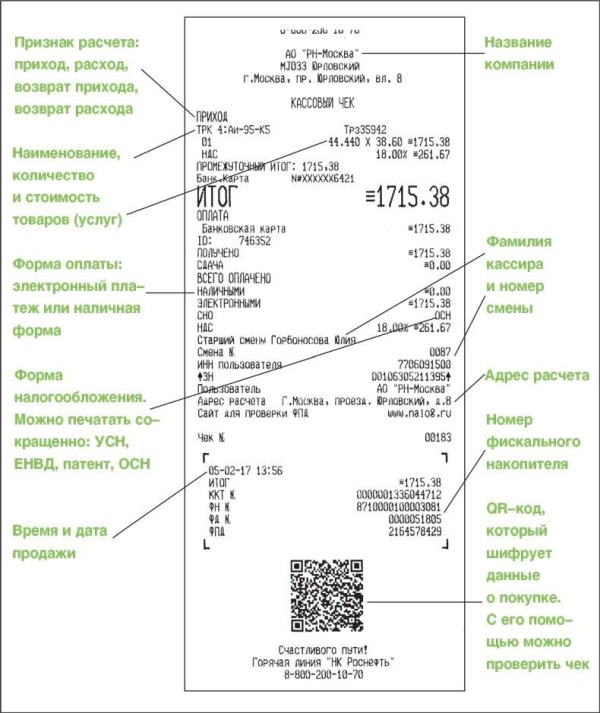

Обязательные реквизиты кассового чека

Актуально на: 6 мая 2019 г.

С 1 января 2019 года ФНС России внесла поправки в фискальные документы и в их форматы. Так, в частности, был введен новый формат фискальных данных онлайн-касс (ФФД 1.05 и 1.1). Также изменения затронули и реквизиты чека. С 1 января 2019 года введены не только новые реквизиты кассового чека, но и скорректированы старые (Приказ ФНС России от 22.10.2018 N ММВ-7-20/605@). Какие обязательные реквизиты кассового чека должны быть в 2019 году, расскажем в данной консультации.

Обязательные реквизиты чека онлайн-кассы 2019

Обязательные реквизиты в чеке онлайн-кассы 2019 года определены Законом от 22.05.2003 N 54-ФЗ и Приказом ФНС России от 21.03.2017 № ММВ-7-20/229@.

Реквизиты чека онлайн-кассы для организаций и предпринимателей такие (п. 1, п. 5 ст. 4.7 Закона от 22.05.2003 N 54-ФЗ, табл.3, табл.19 Приложения 2 к Приказу ФНС России от 21.03.2017 N ММВ-7-20/229@, п. 1 Постановления Правительства РФ от 21.02.2019 N 174):

- наименование документа;

- порядковый номер документа за смену;

- дата, время проведения расчета;

- место, адрес, где осуществляется расчет в зависимости от места его проведения (почтовый адрес здания, либо наименование, номер транспортного средства и адрес организации (ИП), либо адрес сайта в Интернете);

- наименование организации (фамилия, имя, отчество ИП);

- ИНН организации (ИП);

- применяемая система налогообложения;

- признак расчета (приход, возврат прихода, расход, возврат расхода);

- наименование товаров, работ, услуг, их количество, цена за единицу, стоимость, ставка НДС (за исключением случаев, когда расчет производится пользователем, не являющимся плательщиком НДС или освобожденным от НДС, а также при расчетах за товары, не подлежащие налогообложению НДС);

- сумма расчета с отдельным указанием ставок и сумм НДС (за исключением случаев, когда расчет производится пользователем, не являющимся плательщиком НДС или освобожденным от НДС, а также при расчетах за товары, не подлежащие налогообложению НДС);

- форма расчета (наличные деньги, электронный платеж), сумма оплаты наличными деньгами и (или) электронно;

- должность и фамилия лица, осуществившего расчет с покупателем, оформившего кассовый чек и выдавшего его покупателю (за исключением расчетов, произведенных через автоматические устройства, применяемых, в том числе и при расчетах в безналичном порядке в Интернете);

- регистрационный номер ККТ;

- заводской номер фискального накопителя;

- фискальный признак документа;

- порядковый номер фискального документа;

- адрес сайта ОФД в Интернете, на котором в дальнейшем можно будет проверить факт записи этого расчета и подлинности фискального признака;

- телефон или адрес электронной почты покупателя (в случае передачи ему кассового чека в электронной форме);

- адрес электронной почты отправителя кассового чека в электронной форме (в случае передачи покупателю кассового чека электронно);

- номер смены;

- фискальный признак сообщения (для кассовых чеков, хранимых в фискальном накопителе или передаваемых ОФД);

- QR-код;

- номер версии ФФД (для электронной формы);

- код формы фискального документа (для электронной формы);

- код товара.

Новый реквизит в чеке – код товара

В 2019 году Правительством РФ обязательные реквизиты в чеке были дополнены новым показателем – код товара (Постановление Правительства РФ от 21.02.2019 N 174).

В проекте Постановления Правительства РФ N 174, подготовленного Минфином России и подписанного 21.02.2019, было определено, что информация о коде товара должна отражаться в зависимости от его вида:

- по товарам, в отношении которых на территории РФ введена обязательная маркировка контрольными (идентификационными) знаками (по Постановлению Правительства от 28.04.2018 N 792-р), указывается уникальная последовательность символов КИЗ согласно Закону от 28.12.2009 N 381-ФЗ;

- по остальным товарам указывается код товарной позиции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС, утв. Решением Совета Евразийской экономической комиссии от 16.07.2012 N 54.

Однако в подписанном варианте Постановления Правительства РФ от 21.02.2019 РФ № 174 определены правила записи кода товара только для маркированной продукции. Четкое определение, что записывать в этом поле для немаркированной продукции, на данный момент отсутствует (Постановление Правительства РФ от 21.02.2019 N 174).

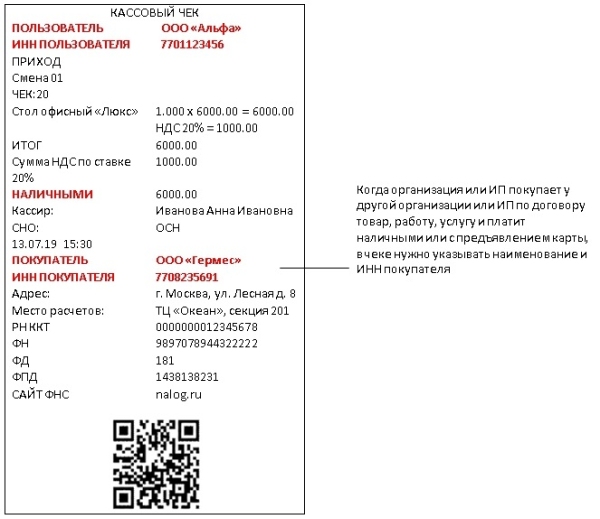

Состав реквизитов кассового чека с 1 июля 2019 года

С 1 июля 2019 года произошли изменения и среди обязательных реквизитов кассового чека. Старые правила использовать нельзя. Смотрите таблицу новых реквизитов чеков ККТ с 1 июля с учетом все изменений. В статье есть образцы кассовых чеков с учетом поправок.

Все обязательный реквизиты чеков ККТС учетом изменений с 1 июля 2019 года

Изменения в реквизитах кассовых чеков с 1 июля 2019 года

В таблице ниже представлены новые реквизиты в чеках, обязательные с 1 июля 2019 года.

|

Реквизит |

Значение |

|---|---|

|

Наименование заказчика, клиента или покупателя |

Наименование организации или ФИО коммерсанта, выступающего в роли покупателя или заказчика. |

|

ИНН заказчика, покупателя или клиента |

Присвоенный индивидуальный код при постановке на учет в налоговой инспекции. |

|

Страна происхождения товаров |

Реквизит применяется только при расчетах за поставку товаров, продукции. Например, при реализации услуг страна происхождения не указывается. |

|

Сумма акцизного сбора, налога |

Показатель подлежит заполнению только при условии, что реализуются подакцизные товары. Отражается сумма фискального обязательства. |

|

Регистрационный номер таможенной декларации |

Указывает при реализации импортной продукции. Номер присваивается таможенным органом при ввозе товаров. |

Указанную информацию следует регистрировать не только в кассовых чеках, но и в БСО. Кстати, с 1 июля бумажные БСО отменены.

Принимать к учету фискальные документы, не отвечающие требованиям к реквизитам кассового чека 2019, не допускается. Повторимся, введенные изменения актуальны при расчетах между фирмами и коммерсантами. Оформляйте расчеты с физическими лицами по старым правилам.

Список реквизитов с 1 июля 2019 года по 54-ФЗ

Список обязательных реквизитов указан в Законе от 22.05.2003 г. № 54-ФЗ. Согласно п.1 ст. 4.7 Закона 54-ФЗ в чеке онлайн кассы должны быть указаны:

|

№ п/п |

Наименование |

|---|---|

|

Наименование документа |

|

|

Порядковый номер за смену |

|

|

Дата, время и место расчета |

|

|

Наименование организации-пользователя или ФИО индивидуального предпринимателя |

|

|

ИНН пользователя |

|

|

Применяемая при расчете система налогообложения |

|

|

Признак расчета |

|

|

Наименование товаров, работ, услуг, платежа, выплаты и их количество |

|

|

Цена товара, работы услуги |

|

|

Стоимость товара с НДС. Сумма расчета с отдельным указанием ставок и сумм НДС по каждой ставке |

|

|

Форма расчета |

|

|

Должность и фамилия лица, которое произвело расчет с покупателем, оформило кассовый чек или БСО и выдало его покупателю |

|

|

Регистрационный номер ККТ |

|

|

Заводской номер экземпляра модели фискального накопителя |

|

|

Фискальный признак документа |

|

|

Адрес сайта уполномоченного органа в сети Интернет, на котором можно проверить подлинность чека |

|

|

Абонентский номер либо адрес электронной почты покупателя (клиента) |

|

|

Адрес электронной почты отправителя кассового чека или БСО в электронной форме |

|

|

Порядковый номер фискального документа |

|

|

Номер смены |

|

|

Фискальный признак сообщения |

|

|

QR-код |

|

|

Место (адрес) установки автоматического устройства для расчетов, с применением которого был расчет |

В журнале «Упрощенка» вышла большая статья с образцами всех новых чеков ККТ. Мы сделали статью совместно с налоговиками, поэтому если использовать наши готовые образцы чеков для настройки вашей ККТ, претензий от налоговиков не будет. Образцы чеков и подробную инструкцию к ним смотрите в статье Новые кассовые чеки, в которых все запутались.

Подробное описание состава реквизитов кассовых чеков

|

№ п/п |

Наименование |

Описание |

|---|---|---|

|

Наименование документа |

Кассовый чек либо бланк строгой отчетности |

|

|

Порядковый номер за смену |

Онлайн-касса автоматически указывает порядковый номер |

|

|

Дата, время и место расчета |

При использовании онлайн —кассы в помещениях и зданиях — адрес с индексом; При использовании в транспортных средствах — наименование и номер транспортного средства, , адрес организации или ИП; При покупках в сети Интернет- адрес сайта. Время должно быть местным, с учетом часового пояса. |

|

|

Наименование организации-пользователя или ФИО индивидуального предпринимателя |

В данном пункте указывается сокращенное наименование компании, либо полностью фамилия, имя, отчество (при наличии) предпринимателя |

|

|

ИНН пользователя |

Отражается индивидуальный налоговый номер компании или предпринимателя. |

|

|

Применяемая при расчете система налогообложения |

Здесь указываем по какой системе работает организация или предприниматель. Данную настройку выполняем заранее до момента первого использования |

|

|

Признак расчета |

Возможны следующие варианты: Приход; Возврат прихода; Расход; Возврат расхода. |

|

|

Наименование товаров, работ, услуг, платежа, выплаты и их количество |

Необходимо указать наименование товаров, работ, услуг. Можно воспользоваться ОКПД2. Не запрещается указывать название услуги в сокращённом виде, дополнив кодом услуги. |

|

|

Цена товара, работы услуги |

Здесь указываем цену за единицу товара, работа, услуги. Учитываем все скидки и наценки |

|

|

Стоимость товара с НДС. Сумма расчета с отдельным указанием ставок и сумм НДС по каждой ставке |

В данном пункте указывается стоимость с указанием ставки НДС и суммы налога. Если предприниматель, компания использует упрощенную систему налогообложения, освобожден от НДС, сумму налога указывать не надо |

|

|

Форма расчета |

Здесь необходимо отразить в какой форме выполнялись расчеты — в наличной форме и/или безналичной |

|

|

Должность и фамилия лица, которое произвело расчет с покупателем, оформило кассовый чек или БСО и выдало его покупателю |

В данном реквизите необходимо прописать должность и ФИО кассира. |

|

|

Регистрационный номер ККТ |

Данный реквизит налоговый орган присваивают самостоятельно перед первым использованием онлайн-кассы |

|

|

Заводской номер экземпляра модели фискального накопителя |

Данный реквизит устанавливается перед использование онлайн-кассы. |

|

|

Фискальный признак документа |

Данный реквизит устанавливается перед использование онлайн-кассы. |

|

|

Адрес сайта уполномоченного органа в сети Интернет, на котором можно проверить подлинность чека |

Необходимо указать — www.nalog.ru |

|

|

Абонентский номер либо адрес электронной почты покупателя (клиента) |

Данный пункт обязателен в случаях

|

|

|

Адрес электронной почты отправителя кассового чека или БСО в электронной форме |

Данный пункт обязателен в случаях направления чека или БСО электронно |

|

|

Порядковый номер фискального документа |

Онлайн-касса самостоятельно указывает порядковый номер |

|

|

Номер смены |

Онлайн-касса самостоятельно указывает порядковый номер |

|

|

Фискальный признак сообщения |

Онлайн-касса самостоятельно указывает порядковый номер |

|

|

QR-код |

Этот код — двухмерный штриховой код, который содержит реквизиты проверки чека и БСО |

|

|

Место (адрес) установки автоматического устройства для расчетов, с применением которого был расчет |

Этот пункт обязателен при использовании автоматических устройств для расчетов |

Наглядный образец чека ККТ с 1 июля 2019 года

Редакция журнала «Упрощенка» подготовила образцы новых чеков по всем новым ситуациям ситуациям. Используйте в работе. Они опубликованы в статье журнала «Упрощенка».

Все изменения в чеках ККТ

Важные статьи про чеки ККТ в журнале «Упрощенка»

- Как должны выглядеть кассовые чеки: рекомендации ФНС

- В кассовом чеке стало больше реквизитов

- Когда не нужно пробивать кассовый чек

- Как изменились документы на подотчет с 1 июля

Бланки строгой отчетности с 1 июля 2019 года

С 1 июля 2019 года запрещено использовать привычные бумажные бланки строгой отчетности. С этой даты БСО приравниваются к кассовым чекам. Все требования, предъявляемые к чекам онлайн-касс, должны соблюдаться и при использовании бланков строй отчетности.

БСО с 1 июля 2019 года применять в том виде, к которому мы все привыкли, невозможно. Начиная с указанной даты формировать и выдавать бланки строгой отчетности нужно с помощью онлайн-касс. Приобрести соответствующую электронную технику лучше заранее. История вопроса и новый действующий порядок — в нашей статье. В статье есть образец БСО с 1 июля 2019 года.

Образец БСО с 1 июля 2019 годаОфициальный образец

Обещанный срок начала действия электронных БСО не продлили. Это значит, что со второго летнего месяца все, кто выдавал подобные бумаги, должны поменять свой документооборот. И оформлять «строгие» бланки так же, как кассовые чеки — онлайн. У всех этих документов теперь одинаковые обязательные реквизиты.

С 1 июля 2019 года запретят использовать типографские БСО. Потребуется установить систему, позволяющую формировать онлайн-бланки. И передавать сведения о платеже в налоговую через интернет.

Требования к новой автоматизированной системе оформления бланков аналогичны тем, что закон предъявляет к ККТ, формирующей онлайн-чеки. Систему нужно регистрировать в ИФНС. Но применять ее можно, только если оказываете услуги населению. Поэтому, возможно, выгоднее просто купить обычную онлайн-ККТ. Ее можно использовать для всех случаев продаж.

Напомним, революционные положения об онлайн-кассах внес в 54-ФЗ упомянутый нами в самом начале Закон № 290-ФЗ.

Сравним процесс создания документов старого и нового образца.

Сначала что касается безопасности. Законом закреплено, что до 1 июля 2019 года БСО обязаны иметь защиту от несанкционированного доступа. После 1 июля — аппарат по формированию бланков должен иметь корпус с нанесенным на него заводским номером.

Теперь что касается непосредственно технических моментов. До 1 июля каждому бланку должен быть присвоен уникальный номер и серия. Изготовить бланки можно в типографии или с помощью автоматизированной системы (письмо Минфина от 24.11.2017 № 03-01-12/77757). Если вариант с типографией, то на БСО обязательно должны быть данные об изготовителе. Это сокращенное название, ИНН, адрес, номер заказа, год выполнения и тираж (п. 4 Положения из постановления Правительства от 06.05.2008 № 359).

Образец БСО с 01.07.2019

Старые и новые БСО: сравнительная таблица

Изменения в обязательных реквизитах с 1 июля 2019 года

Постановлением Правительства от 21.02.2019 г. № 174 был введен новый обязательный пункт в кассовом чеке — «код товара».

Данное уточнение обязаны учитывать предприниматели и компании при продаже товаров с обязательной маркировкой. По своей сути, «код товара» — уникальный код идентификации , присваиваемый определенному экземпляру.

Кроме того, появился в чеке ККТ еще один реквизит — ИНН покупателя. Он ставится в случае, если покупателем является подотчетник.

Кассовый чек на подотчет с 1 июля 2019 года

Все новые образцы чеков ККТ

Все изменения в налоговом законодательстве в 2020 году Удобно применять в работеОпасные изменения в ТК РФ в 2020 году Узнайте про всё самое важноеГлобальные изменения по УСН с 1 января 2020 годаВсе изменения за пять минут

Подпишитесь на «Упрощенку» на полгода, а читайте 12 месяцев!

До 23 декабря действует самая выгодная акция при подписке на журнал «Упрощенка» — годовая подписка по цене полугодия. Торопитесь оплатить счет. Подарок за подписку — книга «Упрощенка. Годовой отчет 2019».

23 декабря — последний день акции

Онлайн-кассы в 2018-2019 году. 54-ФЗ в вопросах и ответах

Под новый 54-ФЗ «О применении кассовой техники» попала почти вся розница: в 2018 году онлайн-кассы поставили большинство бизнесменов. А до 1 июля 2019 ККТ должны использовать уже практически все — даже предприниматели на ЕНВД и ПСН.

Для соответствия новым требованиям мало просто купить подходящую технику. Теперь чеках надо указывать наименования товаров, это значит — нужна кассовая программа, которая это умеет. Наше бесплатное приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте прямо сейчас.

Онлайн-кассы. Последние новости

- До 2021 года отстрочу получили только ИП, которые реализуют товары собственного производства, выполняют работы или оказывают услуги и не имеют при этом работников на трудовых договорах.

- Курьеров освободили от использования касс. Теперь достаточно показать покупателю QR-код, по которому скачивается электронный чек. Кассу можно с собой не возить: разрешается применять ее удаленно. Читайте подробные ответы на вопросы о новых изменениях.

- Предприниматель обязан выбивать кассовый чек, когда оплата поступает от физического лица на расчетный счет организации.

- С 1 января 2019 года действуют новые требования к онлайн-кассам. Изменился формат фискальных данных: новая версия ФФД — 1.05. Если касса была зарегистрирована с указанием ФФД 1.0 — ее нужно было перерегистрировать. Изменена и ставка НДС: с 1 января 2019 — 20%. Сейчас онлайн-кассы должны печатать чеки с указанием именно такой ставки. Подробнее о том, как перенастроить ККТ >>

- После получения онлайн-платежа чек нужно сформировать не позднее следующего рабочего дня.

- При безналичной оплате, если адрес электронной почты или телефона покупателя неизвестен, нужно распечатать чек и отдать его вместе с товаром.

- C 1 июля 2019 года нужно будет пробивать чек после оплаты физическим лицом через банк.

- С 1 июля 2019 года нужно будет пробивать чеки при зачете предоплаты: потребуется два кассовых документа — при получении предоплаты и при передаче товара.

- Если предприниматель прекращает деятельность и это фиксируется в ЕГРЮЛ и ЕГРИП, касса снимается с учета автоматически.

- Расширено понятие расчетов: теперь к ним относится не только любое движение денег в наличной форме и по безналу, но и зачет предоплаты (например, продажа по подарочным картам).

- Утвержден порядок действий в случае поломки фискального накопителя. Теперь надо сдавать сломанный ФН изготовителю для экспертизы. Если поломка произошла по причине заводского брака, она производится бесплатно. В течение пяти рабочих дней со дня поломки надо подать заявление о регистрации (перерегистрации) кассы с новым накопителем либо о снятии ее с учета. Если со сломанного ФН можно считать данные, их надо передвать в налоговую в течение 60 дней.

- ИП на патенте и плательщики ЕНВД обязаны поставить онлайн-кассу к 1 июля 2019 года.

- Отсрочку до 1 июля 2021 получили ИП, у которых нет наемных работников и заключенных трудовых договоров, и которые выполняют работы / оказывают услуги / продают товары собственного производства. Если предприниматель наймет работников, он должен в течение 30 дней зарегистрировать новую кассу.

- Налоговая может оштрафовать предпринимателя до 50% от суммы, полученной за период торговли без онлайн-кассы, но не менее 10 000 рублей. Компаниям грозит штраф до 100%, но не меньше 30 000 рублей. С 1 июля будут также введены санкции за использование ККТ в фиктивных расчетах: организации могут наказать на сумму до 40 000 рублей, ИП — до 10 000 рублей. Будут штрафы и за неверно указанный в чеке маркируемый товар: с компаний смогут взыскать до 100 000 рублей, с предпринимателя — до 50 000 рублей. На эти же суммы оштрафуют, если не вовремя передавать в налоговую фискальные данные.

Онлайн-кассы начали поэтапно вводить с 2016 года, но с тех пор ситуация не раз менялась. Ниже — ответы на главные вопросы о применении новых ККТ в 2018-2019 году.

Посмотрите запись нашего семинара, на котором руководитель отдела продаж МоегоСклада Иван Кириллин рассказал о последних изменениях в 54-ФЗ: как выбрать кассу с учетом новых требований, какой вариант подойдет интернет-магазину, как перейти на ФФД 1.05 и НДС 20%.

Кого касается новая редакция 54-ФЗ

Кто обязан использовать онлайн-кассы в 2018-2019 году?

— Все, кто применяет кассовую технику при расчетах с покупателями. Некоторые предприниматели используют онлайн-кассы с 1 февраля 2017 года, но многим только предстоит начать — они должны зарегистрировать новую ККТ до 1 июля 2019 года. Узнайте,

Нужны ли онлайн-кассы для ЕНВД и патента в 2019 году?

— Онлайн-кассы для ЕНВД и патента нужны с 1 июля 2019 года. А общепит и розница с наемными сотрудниками уже используют их — с 1 июля 2018.

Применяются ли онлайн-кассы при УСН в 2019 году?

— Да. Те, кто торгует подакцизными товарами, или занят в сфере общепита и имеет наемных сотрудников, еще с 2018 года должны использовать онлайн-кассы. Если вы этого до сих пор не делаете — вам грозит серьезный штраф. Те, у кого работников нет, получили

Закон об онлайн-кассах: как применять БСО (бланки строгой отчетности)?

— До 1 июля 2019 года организации и ИП, оказывающие услуги населению, могут выдавать БСО в бумажном виде. Исключение сделано только для общепита. После этой даты нужно перейти на электронный формат. Печатаются БСО на специальной ККТ — автоматизированной системе для бланков строгой отчетности. Требования к чекам и бланкам изменились — добавились новые реквизиты, например, надо указывать заводской номер фискального накопителя и название ОФД. Все

В торговые (вендинговые) автоматы обязательно устанавливать ККТ?

— С 1 июля 2018 года торговые автоматы должны быть оборудованы ККТ. Можно использовать одну кассу для всех устройств. Если вы — ИП без сотрудников и торгуете с использованием автоматов, вы обязаны использовать ККМ с 1 июля 2019 года.

Надо ли было применять онлайн-кассы в общепите в 2018 году?

— Это зависит от того, если ли у вас наемные сотрудники. Если трудовые договора заключены, онлайн-кассу нужно было зарегистрировать до 1 июля 2018 года. Если нет — есть время до 1 июля 2019 года. Подробнее об

О новой контрольно-кассовой технике

Во сколько обойдется онлайн-касса?

— Стоимость новой ККТ составляет, по данным Минфина, около 25 000 рублей. У нас можно приобрести от 16500 руб. Все цены —

Получат ли налоговый вычет те, кто приобретает новую ККТ?

— Хорошая новость для ИП на патенте и ЕНВД. С 1 января 2018 года они могут вычесть расходы на покупку онлайн-кассы из суммы налога. Так можно вернуть до 18000 рублей за каждую кассу. Розница и общепит, где есть хотя бы один сотрудник на трудовом договоре, могут получить вычет только за кассы, зарегистрированные с 1 февраля 2017 до 1 июля 2018 года. А остальные предприниматели на вмененке и патенте могут вернуть расходы на ККТ, поставленные на учет с 1 февраля 2017 до 1 июля 2019 года. Подробнее о налоговом вычете

Нужно ли обращаться в центр технического обслуживания (ЦТО) для регистрации кассового аппарата нового образца? Кто обслуживает онлайн-кассы?

— Вы можете самостоятельно зарегистрировать ККТ нового образца, не прибегая к услугам ЦТО. Обслуживанием ККТ теперь занимается производитель. По закону об онлайн-кассах с 2017 года проводить ежеквартальный сервис техники и менять пломбы необязательно.

Используется ли в новых кассах ЭКЛЗ и фискальная память?

— Новая ККТ работает на основе фискального накопителя. ЭКЛЗ и фискальная память ушли в прошлое.

Кто может использовать фискальный накопитель на 13(15) месяцев?

— Компания или индивидуальный предприниматель использует ФН на 13(15) месяцев, если:

- продает подакцизные товары, например, алкоголь или табак, в том числе при оказании услуг общепита,

- ведет бизнес на ОСНО, в том числе при совмещении со спецрежимами,

- занимается сезонной торговлей,

- находится в отдаленных районах и использует кассу, которая не передает данные в ОФД,

- является платежным агентом или субагентом.

Кто может использовать ФН на 36 месяцев?

— Компании и ИП на УСН, ЕНВД, ЕСХН и патенте должны применять фискальные накопители на 36 месяцев, если не совмещают спецрежим с ОСНО и одновременно выполняют условия:

- не являются платежным агентом или субагентом,

- не торгуют подакцизной продукцией,

- не работают в отдаленных районах, используя кассу, которая не передает данные в ОФД,

- не занимаются сезонной торговлей.

За использование фискального накопителя на 13(15) месяцев в случаях, когда нужен ФН на 36 месяцев, будут штрафовать на сумму до 10 000 рублей.

Придется ли менять фискальный накопитель и как часто?

— Менять ФН нужно по истечении срока действия ключа фискального признака, то есть через 13(15) или 36 месяцев. Владелец кассы сможет самостоятельно менять фискальный накопитель, не обращаясь для этого в ЦТО или к производителю.

Почему нельзя настроить передачу данных в ОФД сразу из кассовой программы, минуя фискальный регистратор?

— Это требование закона. Если вы торгуете в розницу, то обязаны использовать кассу с ФН и модулем передачи данных.

Передача данных в налоговую через ОФД

Где найти утвержденный реестр операторов фискальных данных (ОФД), к какому из них подключиться?

— Список официальных операторов фискальных данных в России смотрите Подключиться можно к любому из них.

Сколько стоят услуги ОФД? Стоимость фиксирована, или каждый оператор устанавливает ее сам?

— У каждого оператора своя ценовая политика. Средняя стоимость услуг ОФД — около 3 000 рублей в год за одну подключенную кассу.

Нужна ли новая КЭП, если у меня уже есть электронная подпись для ЕГАИС и отчетности?

— КЭП для ЕГАИС не подойдет для постановки кассы на учет и работы с ОФД. Электронной подписью для отчетности пользоваться можно.

У нас в городе постоянные перебои с интернетом. Кто несет ответственность, если ККМ не передает данные в налоговую из-за низкого качества связи?

— За передачу данных отвечает пользователь. Информацию о пробитом чеке надо передать в ОФД в течение 30 календарных дней, иначе касса остановится и торговать будет невозможно.

В каких населенных пунктах можно работать без подключения контрольно-кассовой техники к интернету?

— Организации и ИП, работающие в отдаленных или труднодоступных местностях, могут не использовать онлайн-кассы. Списки таких населенных пунктов утверждают местные власти.

Как узнать, что касса передала чек в налоговую?

— Пользователь получит подтверждение от ОФД в любом случае: и при успешной отправке данных, и при ошибке. Чеки можно посмотреть в личном кабинете на сайте оператора.

Электронный чек полностью заменяет бумажный?

— Электронный чек отправляется по требованию покупателя. Если клиент об этом не просит — выдается только бумажный. В 2018 году ограничиться одним электронным чеком можно при дистанционной оплате товаров или услуг.

Меняется ли процедура возврата оплаченного товара или средств за услуги?

— Изменений нет. Единственное нововведение — чеки возврата через ОФД теперь отправляются в налоговую.

МойСклад и новый 54-ФЗ

Как перейти на новый порядок с наименьшими затратами? Использовать комбинацию «кассовая программа + фискальный регистратор».

МойСклад — это удобное рабочее место продавца, к которому подключаются популярные модели фискальных регистраторов. Работает на любом компьютере, ноутбуке или планшете и включает товароучетную систему.

Можно ли использовать МойСклад для работы по 54-ФЗ? Сколько это стоит?

— Да, для этого нужен компьютер, ноутбук или планшет и фискальный регистратор, который отправляет данные в ОФД. В МоемСкладе есть Бесплатный тариф, в который входит одна точка продаж, одно юрлицо и 50 мб для хранения файлов. Подробнее о тарифах

Как настраивать МойСклад для работы с новой ККТ?

— Мы предоставляем пошаговую инструкцию по настройке работы Моего Склада с новой кассой. Если все равно останутся вопросы — наша техподдержка круглосуточно на связи и поможет разобраться.

Работает ли точка продаж в МоемСкладе при отключении интернета?

— Да. Вы сможете пробивать чеки, все совершенные продажи фиксируются в системе и фискальном накопителе. После восстановления связи данные автоматически отправятся в ОФД.

Можно ли отправить покупателю чек прямо из МоегоСклада? В том числе СМС-кой?

— Да. Для этого в интерфейсе продавца в МоемСкладе есть поля для ввода контактных данных покупателя.

Как быть с возвратом товара в МоемСкладе по новой схеме?

— МойСклад передает возвраты в фискальный регистратор. ФР автоматически отправляет эти данные в ОФД, а оттуда они поступают в налоговую.

Как в МоемСкладе работать с товарами без штрих-кода, например, с товарами на развес?

— Штрих-коды никак не связаны с требованиями закона 54-ФЗ, они используются для удобной работы с товарами. МойСклад поддерживает поиск по наименованию и работу с весовым товаром.

Изменения в онлайн-кассах в 2019 году

Согласно закону 54-ФЗ от 22.05.2003, большая часть ИП и организаций уже перешла на ККТ нового образца. Отдельные категории бизнесменов получили отсрочку до июля 2019 г. Правительство продолжает вносить корректировки в законы, и они касаются не только тех, кого ожидает переход на онлайн-ККТ, но и лиц, уже использующих устройства с фискальным накопителем. На 2019 г. запланированы серьезные изменения в области применения онлайн-касс. Некоторые из них уже реализованы на практике, остальные предстоит осуществить.

Переходите на онлайн-кассу? Подберем ККТ для вашего бизнеса за 5 минут. Оставьте заявку и получите консультацию.

Изменения по онлайн-кассам в 2019 году в хронологической последовательности

Изменения по онлайн-кассам стартовали в начале 2019 года, поэтому многие владельцы ККМ уже успели испытать их на себе. А тем, кого они пока не коснулись, также желательно ознакомиться с нововведениями, поскольку предстоит с ними столкнуться в будущем. Невыполнение требований законодательства влечет за собой наказание в виде штрафа. Рассмотрим изменения по онлайн-кассам в 2019 году в хронологической последовательности:

- С 1 января ФФД 1.0 считается незаконным. Разрешается использовать версию от 1.05 и выше. НДС увеличился с 18 до 20 %.

- С 1 марта введена маркировка табака.

- С 1 июля на кассы нового образца переводятся владельцы бизнеса, ранее получившие отсрочку. В этот же день вводится маркировка обуви.

- С 1 декабря начинают маркировать пиво, бытовую химию, кожаную одежду, шины, фототехнику, постельное белье и другие товары, согласно установленному перечню.

Далее — подробнее о каждом нововведении.

-

Аренда онлайн-кассы МТС касса 5

Аренда онлайн-кассы МТС касса 5

53 отзыва

1 700₽ 1 700₽ 1700 https://online-kassa.ru/kupit/arenda-onlajn-kassy-mts-kassa-5/ ЗаказатьКупитьЕсть в наличии

-

Аренда онлайн-кассы МТС касса 7

Аренда онлайн-кассы МТС касса 7

41 отзыв

1 700₽ 1 700₽ 1700 https://online-kassa.ru/kupit/arenda-onlajn-kassy-mts-kassa-7/ ЗаказатьКупитьЕсть в наличии

Изменения по онлайн-кассам в законе 54-ФЗ с 1 июля 2019

Первыми на онлайн-ККТ перешли бизнесмены, занимающиеся торговлей подакцизными товарами и продукцией, перечень которых приведен в Постановлении Правительства РФ № 698-р от 14 апреля 2017 г.

Далее требования законодательства затронули почти всех ИП и ООО на УСН. Исключением стали собственники, не использующие наличные средства и банковские карты для оплаты товаров либо услуг. Речь идет о тех, кто осуществляет расчет с использованием специальных корпоративных карт.

В 2018 году требования 54-ФЗ коснулись предпринимателей и организаций, использующих ЕНВД и ПСН, занимающихся торговлей или связанных со сферой общественного питания, располагая при этом площадью более 150 м2 и имея наемных работников.

Очередные изменения по онлайн-кассам, предусмотренные в законе, вступят в силу с июля 2019 года. Рассмотрим, чего ожидать индивидуальным предпринимателям и ООО.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Изменения по онлайн-кассам 2019 г. для ИП

Согласно ФЗ-337 от 27.11.2017, изменения по онлайн-кассам с 1 июля 2019 г. затронут предпринимателей, получивших ранее отсрочку от использования кассовой техники с возможностью передачи данных в ФНС через ОФД. В последнюю очередь на «умные» аппараты перейдут следующие категории предпринимателей:

- выполняющие работы и предоставляющие услуги населению;

- находящиеся на ПСН и ЕНВД в сфере торговли и общественного питания без наемных работников и при наличии площади до 150 м2;

- занимающихся вендингом (без наемного персонала).

ИП на общей системе налогообложения и УСН, предоставляющие услуги населению (за исключением общепита), могут до июля обходиться без ККМ нового образца. Но при этом они должны выдавать клиентам бланки строгой отчетности.

Изменения по онлайн-кассам в 2019 году для ООО

Для ООО в ФЗ-337 предъявляются примерно такие же требования, как и для физических лиц. Уже с июля юридические лица, выполняющие работы и предоставляющие услуги населению, ранее получившие отсрочку, должны установить онлайн-ККТ. При этом соблюдаются важные условия:

- отсутствие наемных сотрудников;

- площадь менее 150 м2.

Если они не выполняются, то ни о какой отсрочке не может быть и речи. Если организация или физлицо нанимают сотрудника, они обязаны установить онлайн-ККМ в течение 30 дней.

Изменения в онлайн-кассах с 1 января 2019 г.

Начало года ознаменовалось для предпринимателей изменениями в онлайн-кассах, которые стартовали уже с 01.01.2019, – полей в чеках стало больше, а налоговая ставка возросла до 20 %. Чтобы избежать штрафов, налогоплательщики должны:

- проверить, на каком ФФД работает ККМ — если используется формат 1.0, перейти на 1.05;

- проверить, какая система налогообложения учитывается в ККМ — при ПСН, ЕСХН и ЕНВД смена реквизитов ставки налога не требуется.

Для соответствия требованиям законодательства придется перерегистрировать ККТ со сменой параметров после формирования Z-отчета или сделать перепрошивку. Подробнее о нововведениях — далее.

Вам будет интересно: Что такое Z-отчет по кассе и как его сделать

Изменения в онлайн-кассах с 01.01.2019: смена ФФД

Согласно п. 2 Приказа ФНС № ММВ-7-20/229@, ФФД 1.0 утрачивает свою легитимность. Налогоплательщикам придется перейти на версии 1.05 либо 1.1, что позволит корректно отобразить в чеке операции со сложными вариантами расчета (аванс, предоплата, продажа подарочных карт и прочее). При переходе на ФФД 1.05 замена ФН не требуется. Если продолжить использование старого формата фискальных документов после вступления в силу изменений в онлайн-кассах с 1 января 2019 г., аппарат снимут с учета в ФНС.

Чтобы определить, какой формат ФД используется в кассовой технике, нужно зайти в личный кабинет на сайте подключенного ОФД и найти реквизит «Номер ФФД». Кроме того, узнать эти данные можно из Х- отчета. Искомый реквизит также указан в настройках оборудования. Прежде чем перейти на нужный формат ФД, необходимо:

- Закрыть смену.

- Удостовериться в том, что все ФД, сформированные ранее, отправлены в ОФД. Количество неотправленных данных будет отмечено в Z-отчете.

Дальнейшие действия зависят от модели ККТ и прошивки. Разберем в качестве примера кассу Атол. Если стоит прошивка версии менее 4555, ее придется обновить. Перепрошивку лучше доверить специалистам, обратившись в АСЦ. Проверить версию прошивки можно путем снятия сервисного чека.

Для его формирования следует зажать кнопку прокрутки ленты и включить аппарат. После двух звуковых сигналов – отпустить кнопку. Выйдет чек, в котором стоит обратить внимание на ID серии. Число в скобках является версией прошивки. Если она от 4555 и выше, после закрытия смены и проверки отправленных данных в ОФД, нужно сделать следующее:

- Подключить ККМ к ПК.

- Скачать и установить утилиту регистрации ККТ Атол. Выбрать «Перерегистрировать».

- Указать дату и время, нажать «Синхронизировать с ПК», «Далее».

- Выбрать причину «Изменение параметров ККТ».

- Сменить формат ФД на 1.05.

- Внести другие данные, запрашиваемые программой (СН, РН, информацию об ОФД и прочее).

- Нажать «Выполнить».

Подробнее о перерегистрации — в руководстве пользователя.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес. Оставьте заявку и получите консультацию в течение 5 минут.

Изменения по онлайн-кассам: повышение НДС

Согласно ФЗ-303 от 3.08.2018, ставка НДС, установленная ранее п. 3 ст. 164 НК РФ в размере 18 %, повышается до 20%. Дата заключения договора значения не имеет. То есть, если он был подписан до изменений по онлайн-кассам, а реализация товаров состоялась после нововведений, размер налога составит 20 %. Налоговые ставки 0 % и 10 % остались неизменными. Ниже указаны значения налоговых ставок на разные виды деятельности:

- 0 % — транспортировка продукции в страны ЕС, международные перевозки в газо- и нефтедобывающих сферах, работы по хранению грузов в портах и прочее, согласно п. 1 ст. 164 НК;

- 10 % — реализация детских вещей, продовольствия, медикаментов и другой продукции в соответствии с пп. 2.1-2.11 ст.164 НК;

- 20 % — реализация товаров и услуг, не предусмотренных перечисленными выше п. и пп., а также п. 4 статьи 164 НК;

- при осуществлении операций, указанных в п. 4 статьи 164 НК, используется расчетный метод определения НДС (подробно описан в этом же пункте).

Для формирования чеков с повышенной налоговой ставкой бизнесменам, уже использующим онлайн-ККТ, придется сменить прошивку. При наличии определенных навыков это можно сделать самостоятельно, скачав требуемую версию с официального сайта производителя и установив ее на кассе. Но лучше обратиться к профессионалам.

Тем, кто еще не успел приобрести КММ с фискальными накопителями, производители дают возможность купить устройства с готовым предустановленным ПО, обеспечивающим работу согласно законодательству.

-

Атол Sigma 7

Атол Sigma 7

48 отзывов

13 200₽ 13 200₽ 13200 https://online-kassa.ru/kupit/atol-sigma-7/ ЗаказатьКупитьЕсть в наличии

-

Меркурий 115Ф

Меркурий 115Ф

94 отзыва

6 200₽ 6 200₽ 6200 https://online-kassa.ru/kupit/merkurij-115f/ ЗаказатьКупитьЕсть в наличии

-

МТС Касса 5

МТС Касса 5

17 отзывов

12 900₽ 12 900₽ 12900 https://online-kassa.ru/kupit/mts-kassa-5/ ЗаказатьКупитьЕсть в наличии

-

ПТК MSPos-K

ПТК MSPos-K

100 отзывов

11 900₽ 11 900₽ 11900 https://online-kassa.ru/kupit/ptk-mspos-k/ ЗаказатьКупитьЕсть в наличии

-

Эвотор 7.2

Эвотор 7.2

153 отзыва

15 700₽ 15 700₽ 15700 https://online-kassa.ru/kupit/evotor-7-2/ ЗаказатьКупитьЕсть в наличии

Последние изменения по онлайн-кассам: маркированные товары

Согласно Распоряжению № 792-р от 28.04.2018, установлен перечень товаров, подлежащих обязательной маркировке. Благодаря специальным кодам на упаковке будет отслеживаться каждая единица продукции. Все операции с маркированными товарами проводятся через оператора ЦРПТ.

Перечень товаров, подлежащих маркировке:

- табачные изделия;

- обувь;

- постельное белье;

- трикотажная одежда;

- парфюмерия;

- фототехника и другая продукция.

При этом сроки перехода на маркировку для каждого вида товаров неодинаковые: в начале марта — табак, в июле — обувь. Последние изменения по онлайн-кассам станут обязательными для лиц, торгующих остальными видами товаров, указанными в вышеизложенном перечне. Это произойдет с 1 декабря.

Бизнесмены, занимающиеся продажей маркированных товаров, в обязательном порядке должны установить онлайн-кассы. Кроме того, придется использовать сканер для считывания двумерных штрихкодов, а также программу для работы с маркировкой. К примеру, «Мой склад». Если программа запущена, останется лишь подключиться к существующей системе:

- ЕГАИС для алкоголя;

- «Меркурий» для продуктов животноводства;

- «Маркировка» для шуб.

Для работы с маркированными товарами нужно подать заявку в ЦРПТ.

Кто не столкнется с новыми изменениями по онлайн-кассам?

В ст. 2 54-ФЗ и ст. 2 290-ФЗ от 03.07.2016 установлен перечень видов деятельности, при осуществлении которых разрешается не использовать ККМ нового образца. Освобождены от их применения предприниматели, занимающиеся:

- торговлей ценными бумагами;

- продажами из автоцистерн;

- приемом стеклотары;

- разносной торговлей в ж/д транспорте и другими видами деятельности согласно упомянутых ФЗ.

Также не коснутся новые изменения по онлайн-кассам физических лиц, относящихся к категории самозанятых (няни, сиделки, репетиторы и прочие). Для них, согласно 422-ФЗ от 27.11.2018, в 4 регионах РФ (Москва, Московская, Калужская области, Республика Татарстан) установлен экспериментальный налоговый режим, а продажи товаров и услуг проводятся через специальное приложение «Мой налог». Предприниматели также могут получить статус самозанятых и работать без кассовых аппаратов при соблюдении следующих условий:

- не используется наемный труд;

- нет работодателя;

- деятельность не связана с реализацией маркированной продукции, добычей полезных ископаемых;

- доход за год не превышает 2,4 млн р.;

- не совершается перепродажа товаров.

Самозанятые не платят НДС (кроме «ввозного»), поэтому его повышение не коснется граждан этой категории. Для них установлен налог на профессиональный доход, составляющий 4 и 6 % на прибыль, полученную при сотрудничестве с физическими и юридическими лицами соответственно.

Подберем кассы для вашего бизнеса. Доставим в любую точку РФ! Оставьте заявку и получите консультацию в течение 5 минут. Оцените, насколько полезна была информация в статье?

Третья волна подключений

Купить Эвотор: касса соответствует 54-ФЗ, подходит ИП с услугами

В июле 2019 года на онлайн-кассы переходят все те, для кого раньше действовали отсрочки. Предпринимателям придется подключить на точке интернет, заключить договор с ОФД, купить онлайн-кассу с фискальным накопителем и зарегистрировать в налоговой. Почти не останется сфер, где покупателей будут обслуживать без чека.

ИП и организации на ЕНВД, которые оказывают услуги. До 1 июля 2019 года предприниматели на ЕНВД должны подключить онлайн-кассу. Раньше сдавать жилье в аренду, ремонтировать машины и лечить животных можно было без кассы, теперь — нельзя (пп. 1 п. 7.1 № 290-ФЗ).

Некоторые ИП на патенте, которые оказывают услуги. С начала реформы в 2016 году налоговая держала в напряжении предпринимателей на патенте. Сначала их обязали подключить онлайн-кассы в 2018 году, потом дали отсрочку, потом разрешили и вовсе работать без кассы, но с оговорками — есть сферы, где касса всё-таки нужна (п. 2.1 ст. 2 № 54-ФЗ).

В итоге с 1 июля 2019 года касса понадобится тем, кто:

- занимается парикмахерским бизнесом и косметологией (пп. 3 п.2 ст. 346.43 НК РФ);

- ремонтирует бытовую технику и часы (пп. 6);

- занимается авто- и мотосервисом (пп. 9);

- перевозит грузы и пассажиров на машинах (пп.10, 11);

- лечит животных (пп. 18);

- проводит спортивные занятия (пп. 28);

- перевозит грузы и пассажиров по воде (пп. 32, 33) ;

- занимается охотой (пп. 37);

- торгует медпрепаратами или медицинскими услугами (пп. 38);

- занимается прокатом (пп. 40);

- торгует в магазинах площадью до 50 м² или в киосках (пп. 45, 46);

- кормит людей в помещениях площадью до 50 м² или без зала обслуживания (пп. 47, 48);

- производит молоко (пп. 53);

- занимается рыбной ловлей (пп. 56);

- ремонтирует компьютеры (пп. 63).

ИП на ЕНВД и патенте в торговле и общепите без работников. Еще одна группа предпринимателей, для которой действовали отсрочки. С 1 июля 2019 года — всё (пп. 2 п. 7.1 ст. 7 № 290-ФЗ).

Работник = сотрудник с трудовым договором

ИП с вендингом без работников. Для вендинга работала персональная отсрочка — 1 июля 2019 года она заканчивается (п. 11 и 11.1 ст. 7 № 290-ФЗ).

Новые случаи, когда нужна касса

Главные вопросы о 54-ФЗ

В июле 2018 года налоговая внесла поправки в 54-ФЗ. Часть из них вступила в силу сразу же, другие заработают только с 1 июля 2019 года (п. 4 ст. 4 закона № 192-ФЗ). Рассказываем, что нас ждет.

Прием платежей за коммунальные услуги и капремонт. С 1 июля 2019 года, чтобы принимать оплату за жилье, коммунальные услуги и взносы на капитальный ремонт, нужна касса. Жизнь ТСЖ усложнится.

Выдача займов. Налоговая считает, что займы для оплаты товаров и услуг — это безналичный расчет. Чтобы оформить займ, нужна касса, но сейчас для этих случаев работает отсрочка. 1 июля 2019 года она заканчивается, и все займы нужно будет оформлять с чеком.

Зачет и возврат авансов и предоплат. Сейчас, когда вы продаете подарочную карту или принимаете предоплату за банкет, нужно выдать клиенту чек. В нем сказано, что вы приняли оплату. С 1 июля 2019 года нужно выдавать второй чек в момент, когда клиент обналичивает карту или получает услугу, по которой внес предоплату.

Любые безналичные платежи. После поправок стало непонятно, что такое безналичные платежи, электронные деньги и расчеты. В одних случаях клиенту нужно было выдавать чек, в других нет — было все сложно. С 1 июля 2019 года чек нужен всегда. Станет неважно, как именно клиент платит: картой или электронными деньгами, в банке, приложении или через терминал. Всё прояснилось, лазеек стало меньше.

Налоговые вычеты заканчиваются

Как бизнесмен на патенте получил налоговый вычет

Как бизнесмен на ЕНВД получил налоговый вычет

В 2019 году предприниматели на ЕНВД и патенте могут получить налоговый вычет за кассу — 18 000 ₽ (закон 349-ФЗ).

ИП в торговле и общепите с работниками. Чтобы получить налоговый вычет, нужно было зарегистрировать кассу до 1 июля 2018 года. Если зарегистрировали, еще можно получить вычет. Если не успели, вернуть деньги не получится.

ИП на ЕНВД и патенте в торговле и общепите без работников. Могут получить налоговый вычет, если зарегистрируют кассу до 1 июля 2019 года.

ИП на ЕНВД и патенте, которые предоставляют услуги. Могут получить налоговый вычет, если зарегистрируют кассу до 1 июля 2019 года.

Новый формат фискальных данных

Купить Эвотор: касса работает с ФФД 1.05

С 1 января 2019 года все кассы должны работать с версией ФФД 1.05. ФФД — это формат фискальных данных: набор реквизитов в чеке, которые формирует касса и принимает налоговая. Сейчас форматов три: 1.0, 1.05 и 1.1. С 1 января 2019 года налоговики перестанут принимать информацию в формате 1.0 — все бизнесмены должны перейти на формат 1.05. Если этого не сделать, чеки не дойдут до налоговой и предпринимателя оштрафуют.

Чтобы перейти на ФФД 1.05, обновите прошивку на кассе. Заменять ФН не обязательно.

Чтобы узнать, с какой версией ФФД работает ваш Эвотор, распечатайте отчет о регистрации ККТ. Посмотрите значение в строке «ФФД ККТ»:

- ФФД ККТ не отображается = ФФД 1.0

- ФФД ККТ — 2 = ФФД 1.05

- ФФД ККТ — 3 = ФФД 1.1

Версию ФФД можно узнать из Отчета о регистрации ККТ

НДС — 20% вместо 18%

С 1 января 2019 года НДС 18% превращается в 20%. Предпринимателю нужно обновить кассу, внести изменения в договоры с контрагентами и дальше правильно начислять налог. Это касается предпринимателей на общей системе налогообложения, которые платят НДС по ставке 18%.

Больше всего тонкостей с переходящими на 2019 год договорами — например, вы получили деньги сейчас, а привезете товар клиенту в следующем году. Налоговая поясняет, что для расчета налога важна одна дата — отгрузки товара (письмо Минфина №03-07-11/64045). Если вы подписали договор в 2018 году, а поставляете товар или оказываете услугу в 2019 году, то платить налог должны по-новому — 20%. Выгоднее договориться привезти товар досрочно.

С «входящим» НДС такая же ситуация: когда товар отгружен, такой налог и считается. Если вы купили товар в 2018 году, а продали в 2019, то «входной» налог будет 18%, а налог с отгрузки — 20%. Если вы оплатили товар в 2018 году, а забрали в 2019, то вы принимаете его на учет по ставке 18%. Тонкостей много, следите за разъяснениями на сайте налоговой.

То же с авансом: если вы оплатили товар в 2018 году, а забрали в 2019, то в 2018 году НДС к вычету с аванса будет по ставке 18%. В 2019 году после того, как вы получили и приняли товар на учет, нужно восстановить налог по ставке 18%, а потом принять к вычету по ставке 20%.

Коротко:

- С 1 июля кассы подключают все, кроме предпринимателей на патенте (но некоторые из них тоже подключают).

- С 1 июля чеки будут выдавать чаще: когда клиенты платят за жилье и капремонт, берут займы, обналичивают подарочные карты и переводят деньги через интернет.

- Налоговый вычет в 2019 году могут получить ИП на ЕНВД и патенте, которые работают в торговле и общепите без работников или предоставляют услуги.

- Тем, кто уже работает с кассой, до 1 января нужно обновить прошивку и перейти на ФФД 1.05.

- С 1 января ставка НДС 18% увеличится до 20%. Ставки 10% и 0% остаются без изменений. Обновите кассу, чтобы работать по новым требованиям.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите 111 Ctrl+Enter.

Кому нужна онлайн-касса в 2019 году

Государство дало предпринимателям три года, чтобы перейти на онлайн-кассы. 2019-й год — последний этап реформы федерального закона № 54 «О контрольно-кассовой технике». До 1 июля кассы устанавливают предприниматели, которые не сделали этого раньше. Рассказываем, кто обязан поставить кассу, как это правильно сделать и не переплатить.

Подробнее о том, что сейчас происходит:

- Что такое онлайн-касса

- Зачем нужна

- Кому нужна

- Сроки перехода

- Кто освобожден

- Штрафы

- Когда покупать

- Как установить

- Регистрация

- Налоговый вычет

Что такое онлайн-касса

Онлайн-касса — контрольно-кассовая техника (ККТ) нового образца, она отвечает трем главным требованиям:

- Касса занесена в государственный Реестр контрольно-кассовой техники.

- В корпусе установлен фискальный накопитель, который хранит информацию о продажах в зашифрованном виде.

- Касса отправляет информацию о продажах оператору фискальных данных (ОФД). Эта организация передает информацию с касс в налоговую и отправляет электронные чеки покупателям.

Чек онлайн-кассы отличается от чеков, которые печатают кассы старого образца. Обязательный элемент чека — QR-код с информацией о торговой операции. Покупатель наводит на код смартфон и проверяет подлинность чека через приложение, в случае нарушения — жалуется на продавца в налоговую. «Проверка чека» для Android и iPhone

Этот и подобные чеки покупатель проверяет на подлинность на сайте и в приложении ФНС

Зачем нужна онлайн-касса

Государство проводит реформу закона о кассах, чтобы исключить серые схемы в бизнесе и повысить прозрачность. Для предпринимателей онлайн-кассы — дополнительные расходы, но кассы несут и пользу для бизнеса.

Прозрачность. Государство заинтересовано в белой бухгалтерии, потому что хочет контролировать продажи и получать налоги. Добросовестные предприниматели тоже выигрывают от прозрачности — им проще работать в условиях здоровой конкуренции. А налоговая сокращает число проверок, потому что сразу получает отчет о продажах. Инспекторы проверяют бизнес, только когда подозревают компанию в нарушениях.

Автоматизация бизнеса. С покупкой онлайн-кассы малые предприятия больше не ведут учет расходов и доходов в тетрадке или Excel. В кассовой программе это происходит автоматически. Поэтому владельцам бизнеса проще контролировать продавцов и исключить воровство.

Отчеты о продажах. Кассовые программы и сопутствующие онлайн-сервисы умеют собирать и анализировать полезную информацию: выручку, средний чек, эффективность продавцов. Бизнесмен открывает раздел аналитики и видит, какие позиции приносят наибольший доход, сколько товаров остается на складе. Это помогает принимать решения о развитии бизнеса.

Кому нужна онлайн-касса

Реформа коснулась предпринимателей, которые занимаются торговлей, общепитом и предоставляют услуги. Не важно, приходят ли клиенты в кафе и офис продаж или заказывают товары онлайн. Кассы по закону ставят и владельцы интернет-магазинов.

Онлайн-касса нужна, независимо от правовой формы бизнеса. Ее ставят руководители ООО и индивидуальные предприниматели. Кассу должны использовать ИП, которые платят единый налог на вмененный доход (ЕНВД), работают на упрощенной системе налогообложения (УСН) и патенте (ПСН).

Вот основные категории бизнесменов, которые по закону используют для продаж онлайн-кассу:

- Предприниматели, которые до 2017 года применяли кассы старого образца.

- Продавцы подакцизных товаров.

- Владельцы интернет-магазинов.

- Предприниматели, которые оказывают услуги. В их числе ИП на ЕНВД, упрощенке и патенте.

- Владельцы вендинговых и торговых автоматов.

Эти предприниматели должны передавать информацию о продажах ОФД и выдавать чеки клиентам.

Сроки перехода на онлайн-кассы

Реформа идет поэтапно с 2017 года, поэтому основная часть бизнеса уже обзавелась кассами.

В 2019 году онлайн-кассы ставят те, кто до сих пор этого не сделал. До 1 июля предприниматели установят еще 930 тыс. касс. Очередь дошла до организаций и ИП, которые оказывают услуги, выполняют работы и до сих пор работают без кассы:

|

1 февраля 2017 ООО и ИП на упрощенке, общей системе налогообложения, которые занимаются торговлей |

1 июля 2018 ИП на патенте в рознице и общепите с сотрудниками ИП на ЕНВД и патенте с сотрудниками |

1 июля 2019 ООО и ИП на ЕНВД ИП на ЕНВД без сотрудников компании и ИП, которые оказывают услуги населению |

6 июня 2019 года Владимир Путин подписал закон, который сдвигает сроки перехода на онлайн-кассы для части предпринимателей. По закону кассы до 1 июля 2021 года могут не ставить ИП без наемных работников, если они выполняют одно из трех условий:

- Продают товары собственного производства, например домашние торты;

- Выполняют работы, например ремонтируют технику;

- Оказывают услуги, например делают маникюр.

Эти категории предпринимателей смогут платить налоги как самозанятые. Сейчас этот налоговый режим действует в пилотном режиме в четырех регионах. К 2021 году все бизнесмены без сотрудников, вероятно, смогут выбирать между ИП и статусом самозанятого.

Кто освобожден от применения ККТ

Часть предпринимателей по закону освобождена от установки онлайн-касс. Среди них: Исключения в 54-ФЗ «О контрольно-кассовой технике»

- продавцы газет и журналов,

- кредитные организации и компании на рынке ценных бумаг,

- кондукторы,

- организации общественного питания в образовательных учреждениях,

- продавцы на необорудованных рынках,

- разносчики еды и товаров в вагонах,

- продавцы мороженого и безалкогольных напитков на розлив,

- торговцы продуктами с цистерн и тележек,

- компании по ремонту обуви и изготовлению ключей,

- собственники жилья, которые сдают его в аренду.

От касс освободили организации и ИП в труднодоступной местности. Список таких населенных пунктов определяет региональная администрация. Еще в исключения попали аптеки в сельских фельдшерских пунктах и религиозные организации.

Штрафы за работу без онлайн-кассы

Компании и ИП обязаны установить и зарегистрировать онлай-кассу, пробивать чеки и передавать данные в налоговую. За нарушения предпринимателям грозят штрафы. Штрафы в статье 14.5 КоАП РФ

За невыданный покупателю чек. На директора, бухгалтера или ИП накладывают штраф в 2000 ₽, на компанию — 10 000 ₽.

За работу без онлайн-кассы. Штраф для должностных лиц и ИП — от 25% до 50% от принятых без кассы сумм, не менее 10 000 ₽. Для юридических лиц — от 75% до 100% от расчета, не менее 30 000 ₽.

Штрафы за работу без кассы не ограничены. Они зависят от того, сколько денег предприниматель принял в нарушение закона. Если компания торгует месяц без кассы и получает выручку 500 000 ₽, штраф — от 375 000 ₽ до всей заработанной суммы.

За повторное нарушение. Если организация получила штраф, но работает дальше без кассы и продает еще на 1 млн ₽, директора могут дисквалифицировать на 1-2 года. Компании грозит остановка работы до 90 суток.

Когда покупать онлайн-кассу

Если предприниматель предоставляет услуги, налоговая может оштрафовать его за нарушения только после 1 июля 2019 года. Государство заранее объявило сроки и дало предпринимателям возможность подготовиться.

Мы не рекомендуем тянуть с установкой кассы до лета. Ближе к июлю обычно ажиотаж — предприниматели срочно покупают кассы, чтобы не нарушить закон. Сервисные центры будут перегружены. Купить и настроить кассу будет сложнее, возникнет риск штрафов. Выбрать онлайн-кассу для перехода на 54-ФЗ

Каталог

На время ажиотажного спроса сервисные центры наймут новых сотрудников и повысят цены на оборудование и настройку.

Практика двух предыдущих этапов перехода на онлайн-кассы показала, что дешевле и проще купить кассу заранее. У предпринимателя будет время, чтобы зарегистрировать ККТ в налоговой и научить сотрудников с ней работать.

Как установить онлайн-кассу

Модернизация старой кассы. Уточните у производителя, можно ли доработать кассы под новые требования. Например, для касс Viki Mini K и Viki Tower K модернизация стоит 7 500 ₽. В цену входит фискальный накопитель, шильда и документация с новым номером ККТ. Кассовая программа обновится автоматически.

Покупка новой кассы. Вариантов онлайн-касс много — в реестре ККТ на сегодня 170 моделей. Предприниматели выбирают среди них, исходя из потребностей. Для небольшой точки с компьютером подойдет бюджетная ККТ с кассовой программой, для создания полноценного рабочего места кассира — касса-моноблок. Продуктовой рознице часто нужен ЕГАИС, а с этого года — работа с системой маркировки.

От модели кассы зависит цена, она варьируется от 7 500 ₽ до 60 000 ₽. К кассе нужен фискальный накопитель — это еще 6 000–7 000 ₽. К этому нужно прибавить услуги сервисного центра по настройке кассы, они начинаются от 500 ₽.

Договор с ОФД. Чтобы передавать данные о продажах в налоговую, владельцу кассы нужно работать с оператором фискальных данных. В реестре налоговой сейчас 21 ОФД. Их услуги в среднем стоят 3 000 ₽ в год.

Электронная подпись. Она потребуется для регистрации кассы в налоговой, а продуктовой рознице — для работы с ЕГАИС и системой маркировки. Средняя стоимость подписи — 2 500 ₽.

Интернет в торговой точке. Чтобы касса отправляла информацию ОФД и работала с онлайн-сервисами, ее нужно подключить к проводному интернету или Wi-Fi. Отдельные модели онлайн-касс оснащены SIM-картами и работают с мобильным интернетом.

Бюджетная касса с бесплатной программой для компьютера

Цену кассы с фискальным накопителем и ОФД полностью покрывает налоговый вычет. Программа — бесплатно. Попробуйте ее прямо сейчас.

Регистрация онлайн-кассы

После покупки кассу нужно поставить на учет в налоговой. Предприниматели делают это самостоятельно или обращаются в сервисный центр.

Самостоятельно в налоговой. Для регистрации нужно заполнить заявление и сдать его в отделении налоговой. Вы получите регистрационный номер, который надо ввести в кассовой программе и завершить регистрацию.

Самостоятельно на сайте nalog.ru. Чтобы зарегистрировать кассу удаленно, потребуется электронная подпись и регистрация в личном кабинете налогоплательщика. Через сайт подают заявление в электронном виде, получают регистрационный номер и вводят на кассе.

Через сервисный центр. Центры технического обслуживания и специалисты в точках продаж онлайн-касс помогают зарегистрировать кассу. Обычно это отдельная платная услуга.

Налоговый вычет за онлайн-кассу

С 2018 года предприниматели имеют право на налоговый вычет за онлайн-кассу. За каждую приобретенную кассу — до 18 000 ₽. Вычет дается за саму кассу, фискальный накопитель, услуги сервисного центра и ОФД. Форма уведомления о налоговом вычете

Получить вычет в 2019 году могут не все предприниматели. Такое право есть у ИП на ЕНВД и патенте. Право на вычет зависит от того, когда предприниматель зарегистрировал кассу в налоговой:

- С 1 февраля 2017 по 1 июля 2018 года — ИП в торговле и общепите с наемными сотрудниками.

- С 1 февраля 2017 года по 1 июля 2019 года — ИП с другим бизнесом, а также в рознице и общепите без сотрудников.

Чтобы претендовать на вычет, ИП должны поставить кассу на учет до 1 июля 2019 года. Это еще одна причина купить и установить кассу заранее.

После регистрации ИП на патенте потребуется выполнить еще три шага.

Заполнить уведомление на вычет. Предприниматель подает заявление в налоговой лично или отправляет в электронной форме. Вместе с уведомлением нужно принести или отправить в налоговую документы для подтверждения покупки: чеки, накладные.

Отправить заявление. Заявление подается по месту постановки налогоплательщика на учет. Его можно отправить через личный кабинет на сайте налоговой. Для этого понадобится квалифицированная электронная подпись.

Дождаться решения и сократить налоги. Налоговый инспектор уведомляет предпринимателя о решении — об одобрении вычета или отказе. Если вычет одобряют, в следующем налоговом периоде размер налога можно уменьшить на сумму до 18 000 ₽, но не больше чем на 50%. Сумма патента часто меньше вычета, поэтому остаток по закону можно направить на другие патенты.

Подробнее о налоговым вычете за онлайн-кассу и о том, как его оформляет ИП на ЕНВД, читайте в материале:

Что нужно знать об онлайн-кассах в 2019 году

- Онлайн-кассы заносят в реестр. В кассе стоит фискальный накопитель, она отправляет ОФД информацию о продажах, чеки — покупателям.

- В 2019 году на онлайн-кассы переходят предприниматели, которые не сделали этого раньше. В основном это компании и ИП в сфере услуг.

- За работу без кассы высокие штрафы — до всей принятой без кассы суммы.

- Если предприниматель должен установить кассу до 1 июля, лучше делать это заранее. Ближе к лету оборудование и услуги сервисных центров подорожают.

- Бизнесмен регистрирует кассу сам в налоговой или на сайте ФНС, либо обращается в сервисный центр.

- Государство дает предпринимателям право на налоговый вычет. За каждую приобретенную кассу — до 18 000 ₽.

Онлайн-кассы и фискальные регистраторы Дримкас

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Каталог

Павел Толстоносов p.tolstonosov@dreamkas.ru Генеральный директор компании «Дримкас». Разрабатывает кассовые решения больше 5 лет. Участвует в процессе на всех этапах: от создания прототипа до продажи устройства.