Содержание

- Факты хозяйственной жизни как объекты бухгалтерского учета

- Классификация фактов хозяйственной жизни

- Список литературы

- Теория бухгалтерского учета. Лекции / Лекция 2

- Грубое нарушение работником трудовых обязанностей

- Трудовые нарушения по видам

- Документальное оформление

- Классификация нарушений «по грубости»

- Грубое нарушение трудовых обязанностей

- Виды регистров

- Формы

- Реквизиты и правила ведения

- Порядок хранения

- Учетные регистры бухгалтерского учета

- Виды регистров бухучета

- Регистры бюджетного учета

- Унифицированный бланк журнала операций для учреждений бюджетной сферы

- Регистры для некоммерческой организации

- Как утвердить регистры для работы

- Регистры бухучета

- Состав бухгалтерских регистров

- 3.7. Требования к регистрам бухгалтерского учета

- Статья 10. Регистры бухгалтерского учета

- Определены мнимые и притворные объекты бухучета

- Минфин сформулировал, что такое мнимый объект бухучета и чем он отличается от притворного

Факты хозяйственной жизни как объекты бухгалтерского учета

Действующий в настоящее время Федеральный закон «О бухгалтерском учете» в случае возникновения новых объектов в деятельности экономического субъекта создает препятствия для полноценного формирования учетной информации из-за наличия закрытого перечня объектов. В соответствии с Федеральным законом «О бухгалтерском учете», вступающим в действие с 2013 г., факты хозяйственной жизни являются объектом бухгалтерского учета, его важнейшей категорией, элементом хозяйственного процесса. В статье рассматриваются различные аспекты этого относительно нового объекта бухгалтерского учета в практике.

Существует ряд причин принятия Федерального закона от 06.12.2011 N 402 «О бухгалтерском учете» (далее — Федеральный закон N 402-ФЗ). Одна из них заключается в том, что отдельные положения действующего Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее — Федеральный закон N 129-ФЗ) препятствуют эффективному применению Международных стандартов финансовой отчетности (МСФО) многими российскими организациями, другая причина связана с потребностью в положениях, грамотно и с учетом современных требований описывающих систему бухгалтерского учета в России, составляющие элементы этой системы и алгоритмы взаимодействия между ними. Проникновение правовых терминов в сферу экономики и финансов — закономерная составляющая указанной проблемы в условиях построения правового государства.

Федеральный закон N 402-ФЗ вступает в силу с 01.01.2013. Основной целью его является устранение устаревших норм, положений и пробелов действующего Федерального закона N 129-ФЗ. В частности, законодатель пересмотрел объекты бухгалтерского учета. Вместо «имущества организации, их обязательств и хозяйственных операций, осуществляемых организациями в процессе их деятельности» (п. 2 ст. 1 Федерального закона N 129-ФЗ), Федеральным законом N 402-ФЗ установлено, что объекты — это:

- факты хозяйственной жизни;

- активы;

- обязательства;

- источники финансирования его (экономического субъекта) деятельности;

- доходы;

- расходы;

- иные объекты в случае, если это установлено федеральными стандартами (ст. 5).

Одновременно вместо понятия «хозяйственная операция» в Федеральном законе N 402-ФЗ используется более широкое понятие «факт хозяйственной жизни», под которым понимается не только операция, но и сделка, событие, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовые результаты его деятельности и (или) движение денежных средств.

Это влияние выражается в появлении, изменении или выбытии (прекращении) каких-либо видов имущества либо обязательств организации, или в изменении цены этих видов имущества либо обязательств, а также в изменении величины финансовых результатов либо в иных изменениях в хозяйственном положении организации. При этом учитываются не только внешние по отношению к организации изменения (как, например, получение кредита у банка), но и внутренние изменения (например, отпуск находящихся у организации на складе материалов для производства продукции).

С точки зрения экономики и финансов факты хозяйственной жизни являются основным объектом измерения в бухгалтерском учете, и бухгалтерский учет построен как учет изменений в хозяйственном положении организации, которые произошли в результате совершения фактов хозяйственной жизни. Изменения же в других объектах бухгалтерского учета — в имуществе и обязательствах — всегда являются следствием совершения определенных фактов хозяйственной жизни.

С точки зрения права результат осуществления фактов хозяйственной жизни — возникновение, изменение или прекращение прав и обязанностей организации, связанных с учетом ее имущества, обязательств или финансовых результатов. Иными словами, факт хозяйственной жизни представляет собой юридический факт в сфере правового регулирования бухгалтерского учета. И перед тем как принять этот юридический факт к учету, его необходимо закрепить в специальной форме — форме первичного документа.

Факт хозяйственной деятельности (жизни) определяется как важнейшая категория бухгалтерского учета, являющаяся элементом хозяйственного процесса. Он означает состояние, действие или событие, приводящее к констатации имеющихся в наличии средств и источников организации или к изменению в их составе. Следовательно, факт хозяйственной деятельности составляет предмет бухгалтерского дела. Исходя из приведенных определений, представляется целесообразным выделить понятия: «состояние», «действие», «событие».

Состояние подразумевает наличие объектов учета на определенную дату и в определенном месте.

Под действием понимается факт хозяйственной деятельности, возникающий в результате целесообразной деятельности лиц и контрагентов, занятых в хозяйственном процессе.

Событие — это факт хозяйственной деятельности, возникающий в результате каких-либо случайных явлений (стихийных бедствий, нежелательных поступков материально ответственных лиц, судебных исков и др.).

Совокупность фактов хозяйственной деятельности представляет собой объекты, характеризующие процессы деятельности и результаты деятельности. Группировка фактов хозяйственной деятельности предполагает их фиксацию, отражение информации в первичных документах и регистрацию в текущем учете.

Факты хозяйственной деятельности оказывают постоянное влияние на валюту баланса, что связано с изменением величины статей как актива, так и пассива баланса. При этом существующие факты хозяйственной деятельности могут оказывать влияние одновременно и на статьи актива, и на статьи пассива баланса. Как известно, при всем многообразии отражаемых фактов хозяйственной деятельности, осуществляемых в текущей, финансовой и инвестиционной деятельности, перечень изменений, происходящих под их влиянием, сводится к четырем типам (см. таблицу, п. 8).

Классификация фактов хозяйственной жизни

| Признак классификации | Классификационная группа |

| 1. По форме изображения | Линейные. Структурные. Графические. Матричные |

| 2. По отношению к контрагенту | Двусторонние. Односторонние |

| 3. По отношению к хозяйствующему субъекту (организации) |

Внутренние. Внешние |

| 4. По уровню обобщенности | Индивидуальные. Группировочные |

| 5. По времени совершения | Моментальные. Длительные. Абсолютные |

| 6. По длительности совершения | Моментальные. Длительные. Абсолютные |

| 7. По отношению к хозяйственному процессу |

Статические. Динамические |

| 8. По отношению к валюте баланса | Изменения в активе баланса (1-й тип). Изменения в пассиве баланса (2-й тип). Изменения в активе и пассиве баланса одновременно в сторону увеличения (3-й тип). Изменения в активе и пассиве баланса одновременно в сторону уменьшения (4-й тип) |

| 9. По записи на счетах | Простые. Сложные. Сборные. Обратные. Сторнированные. Смешанные |

| 10. По степени влияния на финансовое положение |

Фактически проведенные и признанные в отчетном периоде. Условные |

| 11. По содержанию | Экономические. Юридические. Смешанные |

| 12. По отношению к целенаправленной хозяйственной деятельности |

Действия. События. Состояния |

| 13. По типу изменения обязательств |

Ведущие к возникновению обязательств. Ведущие к прекращению обязательств. Ведущие к изменению обязательств |

| 14. В зависимости от правоотношений |

Порождающие правоотношения. Прекращающие правоотношения. Изменяющие правоотношения |

| 15. По законности и правомерности | Правомерные. Неправомерные |

| 16. По принадлежности к отчетному периоду |

Отложенные факты (доходы и расходы) текущего отчетного периода |

Определение во времени фактов хозяйственной деятельности обусловлено необходимостью установления момента его регистрации. Этому факту особое внимание уделяется при заключении договоров и контрактов с контрагентами или сторонними физическими лицами. Особое значение имеет момент перехода права собственности на товары, продукцию, выполненные работы или оказанные услуги. Важны также порядок признания в бухгалтерском учете и финансовой отчетности доходов и расходов от обычных и прочих видов деятельности и отражение их по периодам, условия получения кредитов и займов, особенности осуществления операций с иностранной валютой и др. Указанные положения должны быть прописаны в учетной политике организации.

В международной и российской практике ведения бухгалтерского учета существуют различные классификации фактов хозяйственной деятельности. Основой классификации является экономическое и юридическое содержание отражаемого на счетах факта хозяйственной деятельности. Достаточно полными и объективными выглядят подходы к данной классификации Л.Т. Гиляровской, Я.В. Соколова и других авторов, с учетом мнения которых представляется наиболее полной и актуальной группировка фактов хозяйственной жизни, представленная в таблице.

С позиций создания правового государства необходимо подчеркнуть следующее. Все факты хозяйственной жизни, отражаемые в бухгалтерском учете, могут быть охарактеризованы как с юридической, так и с экономической точки зрения.

Для описания роли этих фактов в формировании финансового положения юридического лица одинаковое значение имеют как их юридическое содержание, т.е. отражение достоверности отчетности, так и экономическое, т.е. реальность или добросовестность отчетности. Эти факты хозяйственной жизни могут быть воспроизведены одновременно в том случае, когда экономическая и юридическая трактовки одного и того же факта совпадают. На практике же они, как правило, противоречат друг другу.

С экономической точки зрения главными факторами в признании имущества активом являются способность этого имущества приносить предприятию доход и тот факт, что оно находится (или не находится) под контролем экономического субъекта.

Юридический подход к трактовке актива предусмотрен в настоящее время в российских нормативных документах, экономический — характерен для МСФО.

Факты хозяйственной жизни, отражаемые в бухгалтерской отчетности, в состав данных бухгалтерского учета, как правило, включаются только частично в разрезе их информационного содержания: либо юридические, либо экономические характеристики.

Очевидно, что деятельность коммерческой организации сопровождается множеством разнообразных фактов хозяйственной жизни, которые представляют собой различного вида проекты, сделки, договорные отношения (устные договоренности без подписания договора как отдельного документа). Порядок отражения в учете тех или иных фактов хозяйственной жизни прямо зависит от условий договора. И это отдельная, уже гражданско-правовая, особенность современной бухгалтерской практики. В то же время современная бухгалтерская информация представляет собой данные, как правило, раскрывающие только определенный информационный срез фактов хозяйственной жизни, а значит, и финансового положения организаций в целом. При этом бухгалтер должен стремиться и к достоверности информации, и к реальности ее представления.

Список литературы

- Акатьева М.Д. Бухгалтерское дело: юридический анализ фактов хозяйственной деятельности. М.: МГУП, 2011. С. 100 — 103.

- Акатьева М.Д. Методология бухгалтерского учета: современный взгляд. М.: МГУП, 2012. С. 78 — 79.

- Гиляровская Л.Т. Бухгалтерское дело. М.: ЮНИТИ-ДАНА, 2003.

- О бухгалтерском учете: Федеральный закон от 06.12.2011 N 402-ФЗ.

- Соколов Я.В. Основы теории бухгалтерского учета. М.: Финансы и статистика, 2000.

- Соколов Я.В., Пятов М.Л. Достоверный и добросовестный взгляд на бухгалтерскую информацию // Бухгалтерский учет. 2009. N 5.

Л.К.Никандрова

Д. э. н.,

профессор

кафедры финансов, учета и анализа

Московский государственный

университет печати

имени Ивана Федорова

М.Д.Акатьева

К. э. н.,

Теория бухгалтерского учета. Лекции / Лекция 2

Лекция 2. Предмет и объекты бухгалтерского учета

1.Понятие предмета и объектов бухгалтерского учёта

2.Классификация активов

3. Классификация пассивов

4.Факты хозяйственной жизни

1.Понятие предмета и объектов бухгалтерского учёта

Предметом бухгалтерского учёта являются имущество организации, движение этого имущества по средствам хозяйственных операций, а также результаты хозяйственной деятельности предприятия. Содержание предмета раскрывается в экономической сущности учитываемых объектов.

Согласно статьи 5 ФЗ «О бухгалтерском учёте» №402-ФЗ от 06.12.2011г., объектами бухгалтерского учёта на предприятии являются:

-

факты хозяйственной жизни;

-

активы;

-

обязательства;

-

источники финансирования;

-

доходы;

-

расходы;

-

иные объекты.

Первый объект – факты хозяйственной жизни (определение см. первый вопрос) – по другому можно назвать хозяйственные операции. Сумма хозяйственных операций образует хозяйственные процессы.

Второй объект – активы – это все средства предприятия (или можно сказать всё имущество предприятия)

Третий, четвертый, пятый, шестой объекты в сумме в конечном итоге образуют пассивы. Пассивы – это источники образования средств.

В результате иными словами можно сказать, что объектами бухгалтерского учёта являются:

1) активы — средства (имущество) организации;

2) пассивы — источники образования средств;

3) хозяйственные процессы (рисунок 1).

Объекты бухгалтерского учёта

Активы

Пассивы

Хозяйственные процессы

Рисунок 1 – Объекты бухгалтерского учёта

2.Классификация активов

Активы (средства предприятия) по составу делится на несколько групп:

1)основные средства;

2)нематериальные активы;

3)доходные вложения в материальные ценности;

4)вложения во внеоборотные активы;

5)финансовые вложения;

6)сырьё и материалы;

7)готовая продукция и товары для перепродажи;

8)денежные средства;

9)дебиторская задолженность.

Средства организации по размещению делятся на:

1)средства в сфере производства;

2)средства в сфере обращения;

3)средства в не производственной сфере;

4)отвлечённые средства (рисунок 2).

1) Средства в сфере производства делят на:

а)предметы труда – это хозяйственные средства из которых производят готовую продукцию. Предметы труда участвуют в одном производственном цикле и сразу переносят свою стоимость на изготавливаемую продукцию;

б)средства труда – объекты с помощью которых изготавливают готовую продукцию. Общим для всех средств труда является то, что они длительное время участвуют в процессе производства и постепенно переносят свою стоимость на изготавливаемую продукцию;

в)нематериальные активы – отдельная группа средств, которая не имеет вещественную форму, но имеет высокую стоимость. Они постепенно переносят свою стоимость на изготавливаемую продукцию.

2) Средства в сфере обращения делят на:

а)предметы обращения – это готовая продукция для продажи;

б)денежные средства – делятся на наличные (хранятся в кассе) и безналичные (находятся на расчётном, валютном и других счетах в банке);

в)средства в расчётах – это дебиторская задолженность подотчётных лиц, покупателей и других физических и юридических лиц. Дебиторская задолженность – это задолженность нашему предприятию;

г)средства, обслуживающие сферу обращения – это основные средства и предметы труда, которые обеспечивают процесс заготовления сырья и реализации продукции (например: складские помещения, инвентарь в них);

д)финансовые вложения – вложения средств в виде паёв в другие организации, акции, облигации и т.д.

3) К средствам непроизводственной сферы относят средства, используемые для оказания работникам организации бытовых и социальных

Рисунок 2 – Классификация средств организации по размещению

услуг. К ним относят: ЖКХ, дома культуры, детские дошкольные учреждения, школы, зоны отдыха и т.д.

4) Отвлечённые средства – средства, изъятые из текущей деятельности организации. Это например: объекты, переданные в аренду.

3. Классификация пассивов

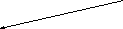

Источники образования средств (пассивы) делятся на собственные и заёмные (рисунок 3).

1) Собственные источники имущества представляют обязательства перед собственниками. К собственным источникам относят:

а)капитал – который делится на уставный капитал (капитал, созданный при организации предприятия); резервный, который создаётся путём отчислений из прибыли; добавочный – создаётся на сумму дооценки основных средств, на сумму эмиссионного дохода;

б)фонды на предприятии могут за счет прибыли создаваться фонды накопления, социальной сферы, материального поощрения и т.д.

в)резервы – на предприятии за счет доходов или расходов могут создавать резервы под снижение стоимости материальных ценностей, резервы под обесценение вложений в ценные бумаги, резервы по сомнительным долгам, резервы предстоящих расходов;

г)целевое финансирование – средства полученные из бюджета или других источников финансирования, которые назад возвращать не нужно;

д)нераспределённая прибыль – это все виды доходов (включая целевое финансирование) за минусом всех видов расходов (включая отчисления в фонды и резервы).

2) Заёмные источники имущества представляют обязательства перед третьими лицами. К заёмным источникам относят:

а)кредиты банка делятся на краткосрочные и долгосрочные;

б)займы на краткосрочные и долгосрочные;

в)кредиторская задолженность – долг нашего предприятия разным организациям и лицам;

г)обязательства по распределению – это разновидность кредиторской задолженности куда относят задолженность по зарплате работникам, задолженность органам социального страхования и обеспечения, задолженность по налогам в бюджет.

При рассмотрении активов (средств) организации и пассивов (источников образования средств), следует отметить основное правило бухгалтерского учёта:

Сумма средств на предприятии всегда равна сумме источников.

или

Сумма активов предприятия всегда равна сумме пассивов

Рисунок 3 – Классификация источников образования средств организации

4.Факты хозяйственной жизни

На предприятии ежедневно происходит множество различных фактов хозяйственной жизни (хозяйственных операций) (определение см. лекция 1, первый вопрос). Содержанием каждой операции является смена одной формы средств или их источников другой. При этом хозяйственные операции могут затрагивать только имущество (средства) предприятия, только источники его образования или одновременно и имущество и источники его формирования. Сумма тех или иных хозяйственных операций образуют хозяйственные процессы. Согласно кругооборота капитала К. Маркса выделяют три вида хозяйственных процессов: заготовления, производства и реализации (рисунок 4).

Д

…………Т……..П….…..Т!………Д!

…………Т……..П….…..Т!………Д!

Процессы: заготовления производства реализации

Счета: 08,10,15 20,23,25,26,29 90,91

Рисунок 4 – Кругооборот капитала К. Маркса

Процесс заготовления – это приобретение товарно-материальных ценностей, необходимых для производства и реализации продукции, работ, услуг.

Процесс производства – это выполнение основной задачи организации: прроизводство продукции, выполнении работ оказании услуг.

Процесс реализации (сбыта, продаж) – это осуществление договорных обязательств перед покупателями и заказчиками по поставкам продукции, выполнению работ и услуг.

Грубое нарушение работником трудовых обязанностей

Последние изменения: Июнь 2019

Грубое нарушение работником трудовых обязанностей может повлечь не только словесное предупреждение, но и «прощание» без предоставления возможности на реабилитацию. Для принятия мер взыскания к недобросовестному сотруднику необходима чёткая классификация выявленных несоответствий и злоупотреблений служебным положением. Совокупность поведенческих нормативов, именуемых трудовой дисциплиной, включает обязательность выполнения предусмотренных корпоративно-этических и трудовых норм.

Трудовые нарушения по видам

Несоблюдение трудовых регламентированных норм наёмным персоналом в конкретике влечёт дисциплинарные нарушения, включающие:

Несоблюдение трудовых регламентированных норм наёмным персоналом в конкретике влечёт дисциплинарные нарушения, включающие:

- нарушения управленческой этики – субординации и синхронности действий в процессе управления производственным циклом на каждой стадии;

- несоблюдения технологических норм – правил, установленных нормативами по технике безопасности и по качеству выполнения готовой продукции;

- нарушения режимных норм – установленного графика работы, сменности, непрерывности производства и времени, предназначаемого для отдыха.

Учитывая градацию, легко определиться, что такое нарушение трудовой дисциплины по видам. Например, производство бракованной продукции, зафиксированное ОТК, относится к нарушениям технологических норм, а опоздание к разряду режимных.

За нарушение трудовой дисциплины к виновному лицу применяются меры на основании статьи 192 ТК:

- Замечание в устной форме – наказание за незначительный проступок, совершённый впервые. Нарушение при этом не относится к разряду грубых и опасных для деятельности предприятия в целом.

- Вынесение выговора – взыскание, зафиксированное путём составления соответствующего приказа. В трудовую книжку информация вносится только при непогашении и последующем увольнении за аналогичное деяние.

- Расторжение отношений по инициативе руководства – увольнение за грубое нарушение трудовой дисциплины, выявленное впервые или за систематическое пренебрежение выполнением предусмотренных должностной инструкцией обязанностей на требуемом уровне.

Документальное оформление

Наказание за содеянное нарушение устанавливает руководитель на основании достоверной информации, подтверждённой документально.

Порядок оформления включает поэтапное выполнение по следующей схеме:

- составление акта о проступке в двух экземплярах по форме, предусмотренной правилами внутреннего распорядка;

- объяснительная записка от виновного работника с указанием причин содеянного или составление дополнительного документа, фиксирующего отказ сотрудника от предоставления объяснений;

- издание приказа на основании имеющихся документов о принятии мер.

Соблюдение документального регламента – важная процедура, если в качестве взыскания предусматривает увольнение в результате однократного грубого нарушения работником трудовых обязанностей или многократного мелкого.

При игнорировании порядка бывший сотрудник способен доказать в судебном порядке незаконность увольнения с последующим восстановлением в должности и возмещением вынужденного простоя за период судебных тяжб.

Классификация нарушений «по грубости»

Полный перечень грубых нарушений трудовых обязанностей, карающихся незамедлительным расторжением правоотношений при первичном совершении независимо от статуса и послужного списка работника, не щадящий категорию льготников за исключением беременных женщин, прописан в статье 81 ТК РФ:

- Прогул – отсутствие на установленном рабочем месте (не на фактической территории организации) на протяжении более 4-х часов подряд без отнесения причин к категории уважительных. Если лицо находится на непосредственном рабочем месте и не исполняет прямые обязанности, то уволить его нельзя. Прогулом также является:

- отказ от выхода на работу, переведённую руководством по причине производственной необходимости;

- несанкционированное использование времени отдыха или заработанных отгулов;

- игнорирование назначенных отработок при увольнении по собственной инициативе;

- несоблюдение режима установленного рабочего времени принимающей стороны в период нахождения в служебной командировке.

- Появление в неадекватном состоянии – состоянии зафиксированного в медицинском учреждении опьянения. Действия руководителя структурного подразделения:

- предложение обследования у врача-нарколога с определением степени тяжести опьянения;

- приглашение в организацию специалиста для медицинского освидетельствования в случае отказа.

- Разглашение информации, представляющей тайну, ставшую доступной сотруднику в связи с включением в круг должностных обязанностей, касающуюся:

- сведений военной сферы и обороноспособности страны;

- коммерческой секретной информации, ставшей известной конкурентам;

- личных персональных данных наёмного персонала.

- Хищение, порча или уничтожение чужого имущества. Проступок должен быть совершён исключительно на территории предприятия. Если на работу пришло уведомление о содеянном проступке от правоохранительных органов, то основанием для применения взысканий не является. Под чужим имуществом подразумевается:

- товарно-материальные ценности, находящиеся на балансе компании;

- ценности, не принадлежащие работодателю, но находящиеся на его территории и числящиеся в бухгалтерском учёте на забалансовых счетах;

- личное имущество работников или сторонних лиц.

- Несоблюдение мер, касающихся охраны труда. Увольнению подлежит сотрудник при установлении факта:

- виновности в возникновении аварии или катастрофы;

- приведения к несчастному случаю в процессе производственного цикла;

- представления угрозы негативных последствий.

Однократное грубое нарушение работником трудовых обязанностей чревато наказанием в виде крайней меры – незамедлительного увольнения по негативной статье, обязывает руководство следовать установленному регламенту, своевременно оформлять документы и выполнять требования законодательства по организации труда.

Установление внутренними нормативами классификации по видам нарушений, требований к документообороту, позволит работодателю в случае доведения взаимоотношений с сотрудником до судов активно отстаивать свои позиции.

Грубое нарушение трудовых обязанностей

За грубое однократное нарушение трудовых обязанностей работника можно уволить на основании п. 6 ч. 1 ст. 81 Трудового кодекса РФ. Причем уволить по данному основанию можно, в том числе: женщин, имеющих детей в возрасте до трех лет; одиноких матерей, воспитывающих ребенка до 14 лет (ребенка-инвалида до 18 лет); работников, воспитывающих ребенка до 14 лет (ребенка-инвалида до 18 лет) без матери. Нельзя уволить только беременную женщину. Об этом сказано в ст. 261 Трудового кодекса РФ.

Под однократным грубым нарушением трудовых обязанностей понимают:

- прогул, то есть отсутствие на рабочем месте без уважительных причин в течение всего рабочего дня (смены) независимо от его (ее) продолжительности, а также в случае отсутствия на рабочем месте без уважительных причин более четырех часов подряд в течение рабочего дня (смены);

- появление работника на работе (на своем рабочем месте либо на территории организации-работодателя или объекта, где по поручению работодателя работник должен выполнять трудовую функцию), в состоянии алкогольного, наркотического или иного токсического опьянения;

- разглашение охраняемой законом тайны (государственной, коммерческой, служебной и иной), ставшей известной работнику в связи с исполнением им трудовых обязанностей, в том числе разглашения персональных данных другого работника;

- совершение по месту работы хищения (в том числе мелкого) чужого имущества, растраты, умышленного его уничтожения или повреждения, установленных вступившим в законную силу приговором суда или постановлением судьи, органа, должностного лица, уполномоченных рассматривать дела об административных правонарушениях;

- установленное комиссией по охране труда или уполномоченным по охране труда нарушение работником требований охраны труда, если это нарушение повлекло за собой тяжкие последствия (несчастный случай на производстве, авария, катастрофа) либо заведомо создавало реальную угрозу наступления таких последствий.

По сути, основания для увольнения, предусмотренные п. 5 и п. 6 ч. 1 ст. 81 Трудового кодекса РФ, чем-то схожи. Ведь и там и там имеет место какое-то нарушение трудовых обязанностей, осуществленное работников, за которое впоследствии работодатель применяет дисциплинарное взыскание. Разница состоит в том, что согласно п. 5 ч. 1 ст. 81 Трудового кодекса РФ работник совершает как минимум два нарушения трудовой дисциплины (то есть неоднократно), каждое из которых не признается грубым нарушением трудовых обязанностей. При этом за первое нарушение работнику уже был объявлен выговор или сделано замечание. А за второе повторное нарушение накладывается дисциплинарное взыскание в виде увольнения.

В ситуации же, когда расторжение трудового договора происходит на основании п. 6 ч. 1 ст. 81 Трудового кодекса РФ, работник совершает только одно нарушение трудовых обязанностей, но оно признается грубым. Закрытый перечень таких нарушений приведен выше. За такую провинность работодатель вправе сразу же (не дожидаясь повторного совершения нарушения) применить дисциплинарное взыскание в виде увольнения.

Рассмотрим процедуру увольнения и особенности, которые следует учесть, по каждому основанию отдельно:

Увольнение за прогул

Грубым нарушением трудовой дисциплины является прогул. При этом под прогулом трудовое законодательство понимает отсутствие сотрудника на рабочем месте без уважительных причин:

- либо в течение всего рабочего дня (смены) независимо от его (ее) продолжительности;

- либо более четырех часов подряд в течение рабочего дня (смены).

На основании п. 39 Постановления Пленума Верховного Суда РФ от 17 марта 2004 г. N 2 к прогулу, за который может последовать наложение дисциплинарного взыскания в виде увольнения, приравнивается:

- оставление работы без уважительной причины лицом, заключившим трудовой договор на неопределенный срок, без предупреждения работодателя о расторжении трудового договора, а равно и до истечения двухнедельного срока предупреждения;

- самовольное использование дней отгулов, а также самовольный уход в отпуск (основной, дополнительный).

А вот если работодатель был обязан в силу требований трудового законодательства предоставить дни отдыха, но не сделал этого, считать невыход работника на работу прогулом нельзя.

Обратите внимание! Уволить работника можно и в том случае, если он отсутствовал на работе в течение четырех часов, если в эти четыре часа входило время обеда (как правило, один час). Такой вывод сделан Президиумом Московского городского суда в Постановлении от 16 августа 2007 г. по делу N 44г-570. В нем отмечено, что обеденный перерыв не может прерывать срок непрерывного отсутствия на рабочем месте. Ведь трудовое законодательство не определяет рабочий день как рабочее время в течение дня до обеда и после обеда.

При расторжении трудового договора по данному основанию необходимо документальное подтверждение совершения работником прогула. Иначе, если факт прогула не будет подтвержден, увольнение будет признано незаконным со всеми вытекающими последствиями.

Для документального подтверждения факта прогула необходимы:

- табель учета рабочего времени, в котором сделана соответствующая отметка. Табель учета рабочего времени в коммерческих организациях ведут по унифицированной форме N Т-12 или N Т-13 (утв. Постановлением Госкомстата России от 5 января 2004 г. N 1). Когда причина отсутствия сотрудника на рабочем месте не известна, в табеле проставляется буквенный код «НН». После того как факт прогула будет установлен (то есть работник не представит каких-либо документов, подтверждающих уважительные причины его отсутствия, например, больничный лист), проставляется буквенный код «ПР» — прогулы (отсутствие на рабочем месте без уважительных причин);

- акт об отсутствии работника на рабочем месте. В нем следует указать время составления акта, данные лица, которое зафиксировало отсутствие работника на рабочем месте (обычно непосредственный руководитель сотрудника), время отсутствия работника на работе. Вместо акта непосредственный руководитель сотрудника может также составить докладную записку на имя руководителя организации;

- письмо-уведомление. Его направляют на домашний адрес работника в случае его длительного отсутствия на работе. В уведомлении просят его явиться на работу и объяснить причины отсутствия. Письмо должно быть заказным с уведомлением о вручении. Оформить его лучше на фирменном бланке для писем организации. В письме указывают срок, в течение которого работнику следует ответить (обычно максимум две недели). После того как вернется почтовое уведомление, нужно подождать ответа. Если ответа не последует, то составляют акт об отсутствии объяснений за подписью как минимум двоих свидетелей.

Кроме того, поскольку увольнение в данном случае применяется как мера дисциплинарного взыскания, необходимо соблюдать порядок, предусмотренный ст. 193 Трудового кодекса РФ. А именно до применения дисциплинарного взыскания работодатель должен затребовать от работника письменное объяснение. Если по истечении двух рабочих дней указанное объяснение работником не представлено, то составляется соответствующий акт.

При этом непредставление работником объяснения не является препятствием для применения дисциплинарного взыскания.

В объяснительной работник должен изложить причины отсутствия на работе. Работодатель эти причины анализирует и устанавливает, уважительными или неуважительными они являются.

Если причины неуважительные, то необходимо составить приказ о наложении взыскания в виде увольнения за прогул. Унифицированной формы такого приказа нет, поэтому он составляется в произвольной форме.

С приказом о наложении взыскания в виде увольнения работника следует ознакомить под роспись в течение трех рабочих дней со дня его издания, не считая времени отсутствия работника на работе. Если работник отказывается ознакомиться с указанным приказом под роспись, то составляется соответствующий акт (ст. 193 Трудового кодекса РФ).

Увольнение за появление на работе в нетрезвом виде

Грубым нарушением трудовой дисциплины считается и появление на работе в состоянии опьянения:

- алкогольного;

- наркотического;

- иного токсического.

При этом не важно, появился работник в нетрезвом виде на своем рабочем месте или на территории организации-работодателя или объекте, где по поручению работодателя работник должен выполнять трудовую функцию.

Кроме того, как указано в п. 42 Постановления Верховного Суда РФ от 17 марта 2004 г. N 2, не имеет значения, отстранялся ли работник от работы в связи с таким состоянием.

Состояние алкогольного, наркотического или иного токсического опьянения должно быть подтверждено документально. Обычно это медицинское заключение.

Увольнение за данное нарушение трудовой дисциплины является мерой дисциплинарного взыскания. А значит, для применения взыскания на основании ст. 193 Трудового кодекса РФ у работника следует потребовать письменное объяснение. Если по истечении двух рабочих дней указанное объяснение работником не предоставлено, то составляется соответствующий акт.

Затем составляется приказ (в произвольной форме) о наложении взыскания в виде увольнения за появление на работе в состоянии опьянения. С приказом работника знакомят под роспись в течение трех рабочих дней со дня его издания. Если работник отказывается ознакомиться с указанным приказом под роспись, то составляется соответствующий акт.

Увольнение за разглашение тайны

Разглашение охраняемой законом тайны — еще одно грубое нарушение трудовых обязанностей. При этом к охраняемой законом тайне относится:

- коммерческая тайна. Коммерческая тайна — это режим конфиденциальности информации, позволяющий ее обладателю при существующих или возможных обстоятельствах увеличить доходы, избежать неоправданных расходов, сохранить положение на рынке товаров, работ, услуг или получить иную коммерческую выгоду. Информация, составляющая коммерческую тайну (секрет производства), — это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности в научно-технической сфере, а также сведения о способах осуществления профессиональной деятельности. Важно, чтобы эта информация имела действительную или потенциальную коммерческую ценность в силу неизвестности их третьим лицам, к которым у третьих лиц нет свободного доступа на законном основании и в отношении которых обладателем таких сведений введен режим коммерческой тайны. Такие определения даны в ст. 3 Федерального закона от 29 июля 2004 г. N 98-ФЗ «О коммерческой тайне»;

- государственная тайна. То есть защищаемые государством сведения в области его военной, внешнеполитической, экономической, разведывательной, контрразведывательной и оперативно-разыскной деятельности, распространение которых может нанести ущерб безопасности России. Об этом сказано в ст. 2 Закона РФ от 21 июля 1993 г. N 5485-1 «О государственной тайне»;

- иная охраняемая законом тайна (например, служебная, банковская, налоговая и т.д.).

При увольнении работника за разглашение тайны прежде всего важно, чтобы имелось доказательство наличия допуска работника к сведениям, составляющим охраняемую законом тайну. Такой допуск должен быть оформлен в виде письменного документа, в котором отражена информация, за разглашение которой работник может нести дисциплинарную ответственность в виде увольнения.

Кроме того, в п. 43 Постановления Верховного Суда РФ от 17 марта 2004 г. N 2 сказано, что при расторжении трудового договора по данному основанию работодатель также должен представить доказательства того, что:

- разглашенные сведения действительно составляют охраняемую законом тайну;

- разглашенные сведения стали известны работнику в связи с исполнением им трудовых обязанностей, и он обязывался их не разглашать.

Дисциплинарное взыскание в виде увольнения за данное нарушение накладывается в общем порядке, описанном в ст. 193 Трудового кодекса РФ. Оформляется оно приказом о применении дисциплинарного взыскания в виде увольнения, составленного в произвольной форме. С ним работника следует ознакомить под роспись или составить соответствующий акт в присутствии как минимум двоих свидетелей об отказе в подписи об ознакомлении.

Увольнение за хищение

Трудовой договор с работником может быть расторгнут в случае совершения по месту работы хищения (в том числе мелкого) чужого имущества, растраты, умышленного его уничтожения или повреждения. При этом установленный факт хищения должен быть подтвержден вступившим в законную силу приговором суда либо постановлением судьи, органа, должностного лица, уполномоченных рассматривать дела об административных правонарушениях.

Таким образом, для увольнения по данному основанию не имеет правового значения то обстоятельство, кому указанное имущество принадлежало. Оно может находиться в собственности работодателя, принадлежать работникам или другим лицам. Важно лишь доказать тот факт, что данное хищение было совершено по месту работы. А также необходимо иметь вступивший в законную силу приговор суда или постановление судьи, органа, должностного лица, уполномоченных рассматривать дела об административных правонарушениях.

Как сказано в ст. 193 Трудового кодекса РФ, дисциплинарное взыскание применяется не позднее одного месяца со дня обнаружения проступка. Однако в данном случае месячный срок начинает исчисляться с момента, когда вступил в силу приговор суда либо постановления судьи, органа, должностного лица, уполномоченных рассматривать дела об административных правонарушениях. Об этом сказано в п. 44 Постановления Пленума Верховного Суда РФ от 17 марта 2004 г. N 2).

Для применения крайней меры взыскания в виде увольнения в общем порядке издается соответствующий приказ, с которым знакомят работника под роспись.

Увольнение за нарушение требований охраны труда

Еще одно основание для применения дисциплинарного взыскания в виде увольнения — это нарушение требований охраны труда. При этом должны выполняться два условия:

- нарушение установлено комиссией по охране труда или уполномоченным по охране труда;

- нарушение повлекло за собой тяжкие последствия (несчастный случай на производстве, аварию, катастрофу) либо заведомо создавало реальную угрозу наступления таких последствий.

При рассмотрении спора в суде работодатель должен доказать, что указанные последствия явились результатом нарушения работником требований охраны труда. Если такие последствия отсутствовали, но была заведомо реальная угроза их наступления, то факт, что данные последствия могли наступить именно из-за нарушения работником требований охраны труда, также должен доказать работодатель.

Обратите внимание! Правила охраны труда установлены ст. ст. 219 — 231 Трудового кодекса РФ, а также иными нормативно-правовыми актами, в том числе инструкциями по охране труда. Комиссия по охране труда создается в организации в порядке, предусмотренном ст. 218 Трудового кодекса РФ.

Для применения крайней меры взыскания в виде увольнения в этом случае в общем порядке издается соответствующий приказ, с которым знакомят работника под роспись.

Оформление увольнения и выплаты работникам при однократном грубом нарушении трудовых обязанностей В ст. 193 Трудового кодекса РФ сказано, что работодатель обязан оформить наложение взыскания, в том числе и в виде увольнения, с помощью издания приказа. В свою очередь, в ст. 84.1 Трудового кодекса РФ сказано, что прекращение трудового договора оформляется приказом об увольнении. Каких-либо положений, свидетельствующих о том, что два этих приказа могут быть объединены в один или заменены друг другом, в законодательстве нет. Поэтому следует составлять два отдельных вышеуказанных приказа. В Письме Роструда от 1 июня 2011 г. N 1493-6-1 подтверждено, что в данной ситуации издание двух приказов не является нарушением трудового законодательства.

Таким образом, оформление расторжения трудового договора осуществляется в общем порядке. А именно в приказе об увольнении по форме N Т-8 в графе «основание (документ, номер, дата)» приказа об увольнении указываются реквизиты приказа о применении дисциплинарного взыскании в виде увольнения. В графе «основание прекращения (расторжения) трудового договора (увольнения)» указывают одно из следующих оснований:

- в связи с однократным грубым нарушением работником трудовых обязанностей (прогулом) по основаниям пп. «а» п. 6 ч. 1 ст. 81 Трудового кодекса РФ;

- в связи с однократным грубым нарушением работником трудовых обязанностей — появлением на работе в состоянии алкогольного, наркотического или токсического опьянения (при этом следует указать конкретно, в каком состоянии был замечен работник) по основаниям пп. «б» п. 6 ч. 1 ст. 81 Трудового кодекса РФ;

- в связи с однократным грубым нарушением работником трудовых обязанностей — разглашением работником охраняемой законом тайны (государственной, коммерческой, служебной, иной, следует указывать конкретно), ставшей известной работнику в связи с исполнением им трудовых обязанностей, или персональных данных другого работника по основаниям пп. «в» п. 6 ч. 1 ст. 81 Трудового кодекса РФ;

- в связи с однократным грубым нарушением работником трудовых обязанностей — совершением по месту работы хищения, растраты, уничтожения или повреждения имущества (указывается конкретно, какое нарушение имело место) по основаниям пп. «г» п. 6 ч. 1 ст. 81 Трудового кодекса РФ;

- в связи с однократным грубым нарушением работником трудовых обязанностей — нарушением работником требований охраны труда, которое повлекло за собой тяжкие последствия или заведомо создавало реальную угрозу их наступления, по основаниям пп. «д» п. 6 ч. 1 ст. 81 Трудового кодекса РФ.

Датой расторжения трудового договора, указанной в приказе и трудовой книжке, будет последний день работы сотрудника.

Одна из аналогичных записей вносится в трудовую книжку работника и личную карточку работника по форме N Т-2.

Следует помнить, что на основании норм ст. 81 Трудового кодекса РФ расторжение договора по данному основанию невозможно в период временной нетрудоспособности и пребывания в отпуске работника.

В день прекращения трудового договора работодатель обязан рассчитаться с работником по зарплате, а также выплатить компенсацию за неиспользованные дни отпуска (при их наличии). Если работник в этот день не работал, то соответствующие суммы выплачиваются не позднее следующего дня после предъявления уволенным работником требования о расчете. В случае спора о размерах указанных сумм работодатель обязан выплатить не оспариваемую работником сумму. Такой порядок вытекает из положений ст. 140 Трудового кодекса РФ.

О том, что показатель документа в бухгалтерском учете называется регистром, начинающим бухгалтерам рассказывают еще на первом курсе института. Ведь документы — это альфа и омега любой бухгалтерии. Все учетные регистры бухгалтерского учета должны соответствовать требованиям статьи 10 Федерального закона от 06.12.2011 № 402-ФЗ, а также Положений по бухгалтерскому учету (ПБУ) и быть прописаны в учетной политике организации. Применяемый в компании перечень регистров бухгалтерского учета зависит от того, какие счета бухучета она применяет и какую деятельность ведет. Ведь порядок регистрации, систематизации и накопления данных напрямую связан с первичными документами, участвующими в процессе хозяйственной деятельности. Сперва в бухгалтерию поступают первичные документы, на основании данных из них заполняются регистры бухучета, которые, в свою очередь, позволяют отразить сводную информацию на счетах. В конечном итоге полученные данные используются для составления финансовой отчетности.

Виды регистров

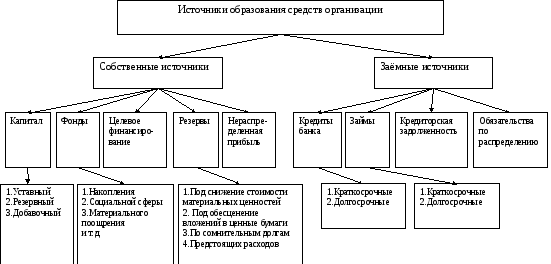

Фактически бухгалтерские регистры — это журналы-ордера и различные карточки, справки и ведомости, например, самая главная — оборотно-сальдовая («шахматная»), на основании данных которой составляют баланс. Поэтому логично, что регистры бухгалтерского учета по назначению подразделяются на:

- систематические;

- хронологические;

- комбинированные (синхронистические).

Первые ведутся по определенным учетным счетам и их примером можно назвать как раз оборотно-сальдовую ведомость или главную книгу. Также к систематическим документам относятся карточки, в которые бухгалтер записывает какие-либо события хозяйственной жизни. Хронологические служат для регистрации событий хозяйственной деятельности за определенный период времени, чаще всего за месяц. Именно так ведутся большинство журналов-ордеров. Эти два типа регистров бухучета дополняют друг друга, существует даже так называемое правило Мендеса:

Сумма оборотов в хронологических регистрах равна оборотам по дебету или кредиту систематических регистров.

Поэтому на практике для удобства бухгалтеров часто используются регистрирующие документы комбинированного типа. Например, журнал — главная книга, распространенная в небольших компаниях.

По степени обобщения информации бывают регистры аналитического учета и синтетического. Ярким примером синтетических учетных документов является все та же оборотно-сальдовая ведомость. В ней бухгалтер фиксирует информацию по каждому синтетическому счету за определенный период об остатках на начало и конец периода, а также об оборотах за период. Выглядит этот документ так:

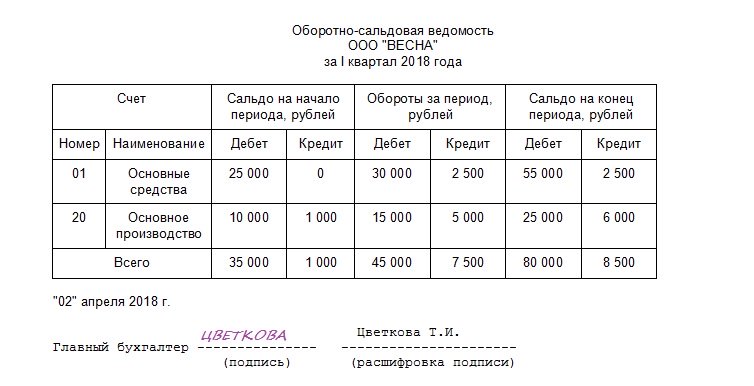

Аналитическую информацию, то есть не только реквизиты операции, но и краткое ее содержание, бухгалтер записывает в специальные ведомости или карточки. Например, это может быть бухучет материалов, товаров, основных средств или расчетов с контрагентами. Покажет, что такое регистры бухгалтерского учета, пример аналитической унифицированной инвентарной карточки основных средств:

Формы

Поскольку учетные регистры в бухгалтерском учете используются для записи информации обо всех текущих операциях, их можно вести как в бумажной, так и в электронной форме. Электронные документы можно распечатывать по мере необходимости. Для их оформления обычно используются специализированные бухгалтерские программы, которые позволяют автоматизировать процесс разнесения информации по счетам, а значит, и по журналам-ордерам и ведомостям непосредственно из первичного документа.

В настоящее время организации могут применять как унифицированные бланки любых учетных документов, так и разрабатывать их самостоятельно. Никаких ограничений в этом вопросе нет. Главное — закрепить используемую форму в учетной политике. Перечень регистров бухгалтерского учета для учетной политики по внешнему виду можно разделить на:

- книги — состоят из нескольких сшитых между собой страниц, которые обязательно должны быть пронумерованы, прошнурованы и скреплены подписью ответственного лица и печатью организации, если она применяется;

- карточки — отдельные листы по наименованиям единиц учета (товарам, контрагентам, подотчетным лицам, основным средствам и т. д.), выполненные в виде таблицы и содержащие максимально полную информацию об объекте;

- журналы — похожи на книги, но содержат меньше листов и не должны быть прошнурованы;

- листы или ведомости — отдельные документы, выполненные как в виде таблицы, так и в виде текста (бухгалтерская справка, например);

- электронные носители — любые документы, которые созданы с помощью специальных компьютерных программ в электронном формате. Могут быть заверены электронными квалифицированными подписями уполномоченных лиц, а могут быть просто готовы к распечатке по итогам отчетного периода или для проверки ФНС.

Надо отметить, что отдельные листы необходимо подшивать в папки, а также их данные вносятся в специальные реестры. Аналогичное правило действует и для карточек.

Реквизиты и правила ведения

Хотя обязательности применения хозяйствующими субъектами унифицированных бланков в настоящее время законодательство не предусматривает, существует перечень обязательных реквизитов, который должна содержать бухгалтерская документация:

- наименование самого документа;

- название организации, которая ведет учет;

- период ведения документа;

- порядок классификации объектов учета;

- валюта и единицы измерения;

- Ф.И.О. и должность лица, ответственного за ведение.

Всю информацию, отраженную в документации, обязательно заверяет своей подписью уполномоченное лицо, которое и сделало эти записи. В отличие от первичных документов, в учетных регистрах допускаются исправления выявленных ошибок и недочетов. Для этого нужно зачеркнуть неверно написанные сведения одной чертой, написать верные сверху и заверить исправление подписью. Кроме того, можно применить метод сторно, то есть исправить данные путем внесения еще одной записи красными чернилами. Применять корректор или стирать ошибки не рекомендуется.

Порядок хранения

Хранить бухгалтерскую документацию необходимо в специально отведенном для этого помещении на стеллажах или в шкафах. О сроках хранения сказано сразу в двух основных нормативно-правовых актах:

- В статье 29 «О бухгалтерском учете» — хранение в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее 5 лет после отчетного года.

- В пп. 8 п. 1 статьи 23 Налогового кодекса РФ — налогоплательщики обязаны в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учетов и других данных, необходимых для исчисления и уплаты налогов, в том числе учетных регистров, подтверждающих получение доходов, осуществление расходов, а также уплату (удержание) налогов, если иное не предусмотрено НК РФ.

При этом срок в 4 года, установленный НК РФ, начинается после отчетного (налогового) периода, в котором документация использовалась в последний раз для составления налоговой отчетности, исчисления и уплаты налогов, подтверждения полученных доходов и произведенных расходов. Кроме того, для отдельных видов регистров может быть установлен более длительный срок хранения. Например, ведомости по зарплате нужно хранить в течение 75 лет.

Поэтому обеспечивать сохранность некоторых регистров организация обязана на протяжении всего периода деятельности, а после передать их на хранение в архив.

Образцы форм регистров бухгалтерского учета — 2019 можно скачать ниже.

Учетные регистры бухгалтерского учета

Все факты хозяйственной жизни учреждения должны быть подтверждены соответствующими первичными документами. Недопустимо внесение хозяйственных операций и записей в бухучет без первички. Информация, содержащаяся в первичной документации, подлежит специальной регистрации, обобщению и накоплению в особых журналах, ведомостях, книгах и карточках бухучета.

Показатель документа в бухгалтерском учете называется регистром бухгалтерского учета — это РБУ. Это специальные формы документов, в которых отражается, регистрируется информация из первичной документации. Иформация систематизируется для дальнейшего отражения на счетах бухучета. Бухгалтерские регистры — это основа для формирования достоверной бухгалтерской отчетности и отдельных отчетных форм для управленческой деятельности.

Вести регистры бухучета допустимо не только в бумажной форме, но и в электронном варианте. Например, с использованием специализированных программ или сайтов. Электронные учетные документы должны быть заверены электронной подписью ответственного лица (руководителя или главбуха).

Виды регистров бухучета

Учетные регистры в бухгалтерском учете используются для накопления и систематизации информации, содержащейся в первичных бланках, принятых к бухучету в организации. Это довольно обобщенное понятие.

Вот пример, что такое регистры бухгалтерского учета: для формирования финансовой отчетности, например годового баланса, бухгалтер формирует оборотно-сальдовые ведомости по счетам бухучета. Показатели, содержащиеся в ОСВ, вносятся в отчетную форму в соответствии с установленными требованиями. В этом примере ОСВ и будет являться РБУ.

Регистры бухгалтерского учета по назначению подразделяются на:

- хронологические — это формы, в которых регистрация бухданных ведется исключительно в хронологическом порядке, без какой-либо дополнительной детализации, например кассовая книга;

- систематические — в таких документах информация вносится в разрезе счетов бухучета, например главная книга, шахматная ведомость;

- синхронистические — отдельный вид документов, в которых объединены принципы отражения бухданных систематических и хронологических РБУ, то есть в такие документы информацию вносят в разрезе счетов в хронологическом порядке. Примером могут быть любые журналы-ордера.

По объему содержащейся бухинформации:

- регистры аналитического учета, для которых предусматривается детализация в разрезе одного счета по аналитическим показателям, например в разрезе объектов ОС и МЗ, по материально ответственным лицам, номенклатурам, местам хранения и так далее;

- синтетические РБУ, в которых информация сгруппирована по счетам бухучета, то есть однотипные операции в денежном выражении отражаются в обобщенном виде (главная книга);

- комплексные — РБУ, в которых объединены синтетические и аналитические принципы составления, пример — журнал-ордер.

В бухучете предусмотрены и другие классификации РБУ. Например, по формам построения выделяют:

- односторонние;

- двухсторонние;

- шахматные ведомости.

По способу заполнения могу выделять:

- заполненные от руки;

- при помощи печатных машин или компьютера;

- смешанный способ.

По форме или внешнему виду документа:

Основную классификацию можно представить в виде следующей блок-схемы:

Регистры бюджетного учета

Организация обязана самостоятельно разработать перечень регистров бухгалтерского учета для учетной политики, которые будут использоваться в бухучете. Такое правило определено в законе № 402-ФЗ. Однако действуют исключения. Для государственных и муниципальных учреждений бланки разрабатываются и рекомендуются вышестоящими министерствами и ведомствами. Например, Министерством финансов России либо органами исполнительной власти. А вот коммерческие организации и НКО вправе разработать формы самостоятельно.

Бюджетники работают по унифицированной документации. Бланки закреплены в Приказе Минфина № 52н. Действующий перечень:

Журнал операций по счету «Касса»

Журнал операций с безналичными денежными средствам

Журнал операций расчетов с подотчетными лицами

Журнал операций расчетов с поставщиками и подрядчиками

Журнал операций расчетов с дебиторами по доходам

Журнал операций расчетов по оплате труда, денежному довольствию и стипендиям

Журнал операций по выбытию и перемещению нефинансовых активов

Журнал по прочим операциям

Иные формы регистров, предусмотренные Инструкцией № 157н.

Унифицированный бланк журнала операций для учреждений бюджетной сферы

Бюджетники вправе применять дополнительные учетные регистры, необходимые для систематизации информации о фактах хозяйственной деятельности, полученных ценностях, оформленной документации. Разрабатывая дополнительные бланки и формы, следует учитывать обязательные требования к реквизитам учетной документации. Список обязательных реквизитов закреплен в ч. 4 ст. 10 закона № 402-ФЗ, п. 11 Инструкции № 157н.

Регистры для некоммерческой организации

Учетные регистры НКО, как и организаций коммерческого сектора, унифицированных форматов не имеют. Каждый экономический субъект самостоятельно разрабатывает структуру учетной документации. Но Приказ Минфина № 94н устанавливает обязанность ведения регистров бухучета в следующем составе:

Содержание операций в регистре

Движение наличных в кассе организации за отчетный период

Безналичные операции, движение денежных средств по расчетным счетам

Операции на специальных банковских счетах компании

Займы и кредиты, классифицированные по срокам обращения (краткосрочные и долгосрочные)

Аналитика операций по расходам предприятия

Расчеты с поставщиками и подрядчиками

Расчеты с подотчетниками

Расчеты с покупателями, с бюджетом, дебиторами, кредиторами

Отражение операций по внутрихозяйственным расчетам

20, 21, 23, 25, 26, 29, 69, 70, 94, 96, 97

Журнал учета расходов на основное производство с кредитом соответствующих счетов (операции по ОПР, ОХР, заработная плата персонала, страховые взносы и налоговые отчисления, вспомогательное производство и так далее)

40, 41, 43, 45, 46, 62, 90

Отражение информации о готовой продукции, реализации, прямых продажах

Сведения о целевом финансировании

Операции с основными фондами, начисление амортизации, взносы в уставный капитал

Сведения о сельскохозяйственных операциях

Результаты деятельности (прибыль, убытки, нераспределенная прибыль, убытки)

Вложения во внеоборотные активы. Оборудование, предназначенное для установки и монтажа

Актуальные образцы форм регистров бухгалтерского учета 2019 можно скачать в статье «Оформляем журнал хозяйственных операций», примеры заполнения бланков смотрите в специальном материале «Как правильно заполнять журнал-ордер».

Как утвердить регистры для работы

С форматами и структурой учетных регистров определились. Теперь обозначим, как утвердить выбранные бланки. Порядок действий зависит от того, какие формы документации решено использовать в работе.

Вариант № 1. Работаем по унифицированным формам.

Учреждениям государственного сектора допустимо прописать в учетной политике, что для работы будут использоваться бланки и унифицированные формы, утвержденные Приказом Минфина № 52н. Прикладывать образцы не обязательно, допустимо только перечислить наименование журналов, применяемых для работы, с указанием их кодов по ОКУД.

Вариант № 2. Применяем собственные регистры.

Если организация применяет самостоятельно разработанные образцы регистров бухучета, то такие документы необходимо перечислить в тексте учетной политики, в соответствующем разделе «Регистры бухучета». Затем оформить каждый из используемых документов в виде приложения к учетной политике.

О регистрах синтетического и аналитического учета мы рассказывали в нашей консультации. В этом материале приведем перечень учетных регистров бухгалтерского учета.

Регистры бухучета

Напомним, что регистры бухгалтерского учета – это вид бухгалтерских документов, предназначенных для регистрации, систематизации и накопления информации, которая содержится в первичных документах, принятых к бухучету (ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ ). Бухгалтерские регистры – это не только основа для сводного отражения информации на счетах учета. Учетные регистры в бухгалтерском учете используются для составления бухгалтерской отчетности.

Регистры бухгалтерского учета по назначению подразделяются на хронологические и систематические регистры, а по степени обобщения информации на синтетические регистры и регистры аналитического учета. К примеру, в отличие от хронологических систематические регистры бухгалтерского учета предназначены для обобщения информации об учетных объектах за определенный период, представляя сводные данные об оборотах и остатках в разрезе синтетических счетов.

Покажем, что такое регистры бухгалтерского учета на примере. Одним из наиболее распространенных регистров синтетического учета, широко применяемых бухгалтерами при составлении бухгалтерского баланса, является оборотно-сальдовая ведомость. В этом регистре за определенный период по каждому синтетическому счету приводится информация об остатке на начало периода, оборотах за период и сальдо на конец периода. Естественно, информация о сальдо и оборотах представляется раздельно по дебету и кредиту соответствующих счетов:

| Счет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

|---|---|---|---|---|---|---|

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

| 01 | ||||||

| … | ||||||

| 99 | ||||||

| Итого | ||||||

Состав бухгалтерских регистров

Бухгалтерское законодательство предоставляет организации право самостоятельно разрабатывать формы и виды регистров бухгалтерского учета (ч. 5 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ ).

Вопросы ведения регистров бухгалтерского учета также отданы на усмотрение организации. Так, регистры бухгалтерского учета могут вестись на бумажном носителе или в виде электронного документа, подписанного электронной подписью (ч. 6 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ ). Выбор организация делает сама.

Перечень регистров бухгалтерского учета для Учетной политики является обязательным разделом. Виды учетных регистров бухгалтерского учета при журнально-ордерной форме бухгалтерского учета наряду с ведомостями могут быть применены, в частности, следующие (Письмо Минфина СССР от 08.03.1960 № 63, Приказ Минфина РФ от 31.10.2000 № 94н):

| Наименование регистра бухгалтерского учета | Кредитуемый счет бухгалтерского учета |

|---|---|

| Журнал-ордер № 1 | 50 «Касса» |

| Журнал-ордер № 2 | 51 «Расчетные счета» |

| Журнал-ордер № 3 | 55 «Специальные счета в банках» |

| Журнал-ордер № 4 | 66 «Расчеты по краткосрочным кредитам и займам»; 67 «Расчеты по долгосрочным кредитам и займам» |

| Журнал-ордер № 6 | 60 «Расчеты с поставщиками и подрядчиками» |

| Журнал-ордер № 7 | 71 «Расчеты с подотчетными лицами» |

| Журнал-ордер № 8 | 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»; 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные»; 68 «Расчеты по налогам и сборам»; 76 «Расчеты с разными дебиторами и кредиторами»; 79 «Внутрихозяйственные расчеты» |

| Журнал-ордер № 10 | 20 «Основное производство»; 21 «Полуфабрикаты собственного производства»; 23 «Вспомогательные производства»; 25 «Общепроизводственные расходы»; 26 «Общехозяйственные расходы»; 29 «Обслуживающие производства и хозяйства»; 69 «Расчеты по социальному страхованию и обеспечению»; 70 «Расчеты с персоналом по оплате труда»; 94 «Недостачи и потери от порчи ценностей»; 96 «Резервы предстоящих расходов»; 97 «Расходы будущих периодов» |

| Журнал-ордер № 11 | 40 «Выпуск продукции (работ, услуг); 41 «Товары»; 43 «Готовая продукция»; 45 «Товары отгруженные»; 46 «Выполненные этапы по незавершенным работам»; 62 «Расчеты с покупателями и заказчиками»; 90 «Продажи» |

| Журнал-ордер № 12 | 86 «Целевое финансирование» |

| Журнал-ордер № 13 | 01 «Основные средства»; 02 «Амортизация основных средств»; 80 «Уставный капитал» |

| Журнал-ордер № 15 | 84 «Нераспределенная прибыль (непокрытый убыток)»; 98 «Доходы будущих периодов»; 99 «Прибыли и убытки» |

| Журнал-ордер № 16 | 07 «Оборудование к установке»; 08 «Вложения во внеоборотные активы» |

При ведении бухгалтерского учета в специализированных бухгалтерских программах в учетной политике может предусматриваться, что регистры бухгалтерского учета ведутся в виде специальных форм в электронном виде и на бумажных носителях, в основе которых лежат регистры, предусмотренные программой. Такими регистрами, формируемыми в бумажном виде или на компьютере (с электронной подписью), могут быть Главная книга, оборотно-сальдовая ведомость.

3.7. Требования к регистрам бухгалтерского учета

1. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета.

2. Не допускаются пропуски или изъятия при регистрации объектов бухгалтерского учета в регистрах бухгалтерского учета.

3. Бухгалтерский учет ведется посредством двойной записи на счетах бухгалтерского учета, если иное не установлено федеральными стандартами.

4. Обязательными реквизитами регистра бухгалтерского учета являются:

1) наименование регистра;

2) наименование экономического субъекта, составившего регистр;

3) даты начала и окончания ведения регистра и (или) период, за который составлен регистр;

4) хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

5) величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

6) наименования должностей лиц, ответственных за ведение регистра;

7) подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

5. Формы регистров бухгалтерского учета утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Формы регистров бухгалтерского учета для организаций государственного сектора устанавливаются в соответствии с бюджетным законодательством.

6. Регистр бухгалтерского учета составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью.

7. Если законодательством или договором предусмотрено представление регистра бухгалтерского учета другому лицу или в государственный орган на бумажном носителе, экономический субъект обязан по требованию другого лица или государственного органа изготавливать за свой счет на бумажном носителе копии регистра бухгалтерского учета, составленного в виде электронного документа.

8. В регистре бухгалтерского учета не допускаются исправления, не санкционированные лицами, ответственными за ведение указанного регистра. Исправление в регистре бухгалтерского учета должно содержать дату исправления, а также подписи лиц, ответственных за ведение данного регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

9. Если в соответствии с законодательством изымаются регистры бухгалтерского учета, в т.ч. в виде электронного документа, копии изъятых регистров, изготовленные в порядке, установленном законодательством, включаются в состав документов бухгалтерского учета (ст. 10 Закона N 402-ФЗ).

Даже при первом взгляде на ст. ст. 9 и 10 Закона N 402-ФЗ становится очевидно: они очень похожи. По большому счету требования к регистрам бухгалтерского учета с 1 января 2013 г. предъявляются почти такие же, как и к «первичке». Эти требования существенно расширены по сравнению с Законом N 129-ФЗ.

Во всех экономических субъектах, кроме организаций госсектора, формы регистров бухгалтерского учета разрабатываются самостоятельно. Факт, что данные первичных учетных документов должны своевременно переноситься (регистрироваться), накапливаться и систематизироваться в регистрах бухгалтерского учета, равно как и требование о недопущении пропусков или изъятий при регистрации объектов бухгалтерского учета в регистрах, являются «самоочевидными». Но они зафиксированы официально, так же как и всеобщее применение принципа двойной записи при ведении бухгалтерского учета на счетах (за исключением случаев, предусмотренных федеральными стандартами, например, при отражении объектов на забалансовых счетах используется не двойная, а простая запись).

Новшеством Закона N 402-ФЗ является то, что он наконец-то четко регламентирует обязательные реквизиты регистра бухгалтерского учета, к которым относятся:

— наименование регистра;

— наименование экономического субъекта, составившего регистр;

— даты начала и окончания ведения регистра и (или) период, за который он составлен;

— хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

— величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

— наименования должностей лиц, ответственных за ведение регистра;

— подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для их идентификации.

Новый Закон также позволяет составлять реквизиты не только на бумажном носителе, но и в виде электронного документа, подписываемого электронной подписью. Так же как и «первичка», электронные регистры подлежат распечатке на бумаге, если его копия должна быть представлена экономическим субъектом другому лицу или в государственный орган в соответствии с требованиями законодательства либо условиями договора.

Исправления в регистры вносить можно, но они обязательно должны быть санкционированы, причем именно лицом, ответственным за ведение соответствующего регистра. Поэтому исправление должно содержать не только дату исправления, но и подписи ответственных лиц, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для их идентификации.

В случае изъятия регистров, как и при изъятии «первички», их копии включаются в состав документов бухгалтерского учета. Обязательные к применению «единые» формы бухгалтерским регистров устанавливаются только для организаций государственного сектора в соответствии с бюджетным законодательством. Остальным экономическим субъектам предоставлена свобода в отношении количества, структуры, внешнего вида и прочих параметров бухгалтерских регистров. Бланки разработанных и утвержденных форм регистров должны стать частью учетной политики организации. Это важно не только с позиций бухгалтерского учета, но и в контексте действующего налогового законодательства. Статьей 120 НК РФ предусмотрена ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения. Состав этого правонарушения подразумевает не только отсутствие счетов-фактур, регистров налогового учета или первичных документов, но и отсутствие регистров бухгалтерского учета, равно как и несвоевременное либо неправильное отражение на счетах бухгалтерского учета хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика. Фактически это означает, что после 1 января 2013 г. налоговые органы могут оштрафовать организацию по ст. 120 НК РФ (или как минимум отказаться признавать ее расходы для целей налогообложения) и если обнаружат, что в каком-то из регистров бухгалтерского учета организации отсутствует хотя бы один из обязательных реквизитов, предусмотренных Законом N 402-ФЗ.

Еще один нюанс, которому следует уделить внимание, заключается в следующем: в Законе N 402-ФЗ отсутствуют положения, аналогичные нормам п. 4 ст. 10 Закона N 129-ФЗ о признании информации, содержащейся в регистрах бухгалтерского учета и внутренней бухгалтерской отчетности, коммерческой тайной. Другими словами, с 1 января 2013 г. данные регистров не признаются коммерческой тайной. Но это, конечно же, не означает, что доступ к регистрам бухгалтерского учета автоматически получают все желающие. Экономический субъект не обязан допускать к бухгалтерским регистрам любых лиц или передавать им регистры по запросу для ознакомления. В Законе N 402-ФЗ говорится лишь о случаях, когда:

— законодательство или конкретный договор с контрагентом предусматривают представление копии либо оригинала регистра соответствующему государственному органу или какому-то лицу;

— производится изъятие регистров — опять же в соответствии с нормами законодательства.

И наконец, еще раз вернемся к изменениям, которые планируется внести в Закон N 402-ФЗ. Отчасти о них уже сказано в предыдущем пункте — законодатели планируют запретить принимать к учету документы, оформляющие не имевшие места факты хозяйственной жизни, мнимые и притворные сделки, а также регистрировать мнимые и притворные объекты бухгалтерского учета в регистрах бухгалтерского учета. Под мнимым предлагается понимать несуществующий объект, отраженный в бухгалтерском учете лишь для вида (в т.ч. неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни). Притворным считается объект, отраженный в бухгалтерском учете вместо другого объекта с целью прикрыть его (в т.ч. притворные сделки).

Кроме того, в ч. 3 ст. 10 Закона N 402-ФЗ говорится, что бухгалтерский учет ведется посредством двойной записи на счетах (если иное не установлено федеральными стандартами). Предполагается внести в ст. 10 дополнительную норму, в соответствии с которой не допускается ведение счетов бухгалтерского учета вне применяемых экономическим субъектом регистров. Если это предложение все-таки появится в новой редакции Закона N 402-ФЗ, повышение внимания к регистрам в контексте ст. 120 НК РФ станет еще более актуальным. Ведь эта норма фактически «приравнивает» ведение бухгалтерского регистра к ведению бухгалтерского счета. Соответственно, за отсутствие регистра организацию вполне могут оштрафовать. С появлением новой нормы связь между любыми нарушениями заполнения регистров и отражения в них информации, зафиксированной в первичных учетных документах, и неправильным отражением информации на счетах бухгалтерского учета станет однозначной.

Статья 10. Регистры бухгалтерского учета

Статья 10. Регистры бухгалтерского учета

1. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета.

2. Не допускаются пропуски или изъятия при регистрации объектов бухгалтерского учета в регистрах бухгалтерского учета, регистрация мнимых и притворных объектов бухгалтерского учета в регистрах бухгалтерского учета. Для целей настоящего Федерального закона под мнимым объектом бухгалтерского учета понимается несуществующий объект, отраженный в бухгалтерском учете лишь для вида (в том числе неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни), под притворным объектом бухгалтерского учета понимается объект, отраженный в бухгалтерском учете вместо другого объекта с целью прикрыть его (в том числе притворные сделки). Не являются мнимыми объектами бухгалтерского учета резервы, фонды, предусмотренные законодательством Российской Федерации, и расходы на их создание.

3. Бухгалтерский учет ведется посредством двойной записи на счетах бухгалтерского учета, если иное не установлено федеральными стандартами. Не допускается ведение счетов бухгалтерского учета вне применяемых экономическим субъектом регистров бухгалтерского учета.

4. Обязательными реквизитами регистра бухгалтерского учета являются:

1) наименование регистра;

2) наименование экономического субъекта, составившего регистр;

3) дата начала и окончания ведения регистра и (или) период, за который составлен регистр;

4) хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

5) величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

6) наименования должностей лиц, ответственных за ведение регистра;

7) подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

5. Формы регистров бухгалтерского учета утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Формы регистров бухгалтерского учета для организаций бюджетной сферы устанавливаются в соответствии с бюджетным законодательством Российской Федерации.

6. Регистр бухгалтерского учета составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью.

7. В случае, если законодательством Российской Федерации или договором предусмотрено представление регистра бухгалтерского учета другому лицу или в государственный орган на бумажном носителе, экономический субъект обязан по требованию другого лица или государственного органа изготавливать за свой счет на бумажном носителе копии регистра бухгалтерского учета, составленного в виде электронного документа.

8. В регистре бухгалтерского учета не допускаются исправления, не санкционированные лицами, ответственными за ведение указанного регистра. Исправление в регистре бухгалтерского учета должно содержать дату исправления, а также подписи лиц, ответственных за ведение данного регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

9. В случае, если в соответствии с законодательством Российской Федерации изымаются регистры бухгалтерского учета, в том числе в виде электронного документа, копии изъятых регистров, изготовленные в порядке, установленном законодательством Российской Федерации, включаются в состав документов бухгалтерского учета.

Определены мнимые и притворные объекты бухучета