Содержание

- Расчет налога на прибыль в 1С

- Проверка и поиск ошибок в налоговом учете

- Налог на прибыль в 1С 8.3. Пошаговая инструкция

- Как начислять налог на прибыль в 1С

- ВР и ПР

- «1С:Бухгалтерия 8» (ред. 3.0). Почему после корректировки реализации прошлого периода не выполняется равенство БУ = НУ + ПР + ВР?

- Как бухгалтеру проверить себя

- Обозначим основные этапы самопроверки бухгалтера.

- Проверка заполнения декларации по налогу на прибыль по ОСВ

- Как посчитать прибыль по оборотно сальдовой ведомости

- Систематизация бухгалтерии

- Расчет налога на прибыль на примере для чайников

- Как рассчитать налог на прибыль организации

- Как рассчитать налог на прибыль

- Анализ налога на прибыль организации на примере ООО «Строймагнат»

- Анализ налога на прибыль

Отражение оплаты труда в расходах

А пока учтем еще один вид расходов – оплата труда. Для этого сформируем документ «Отражение зарплаты в учете» (рис.8).

Рис.8

При проведении также формируются и бухгалтерские, и налоговые проводки (рис.9).

Рис.9

Списание материалов в производство и выпуск продукции

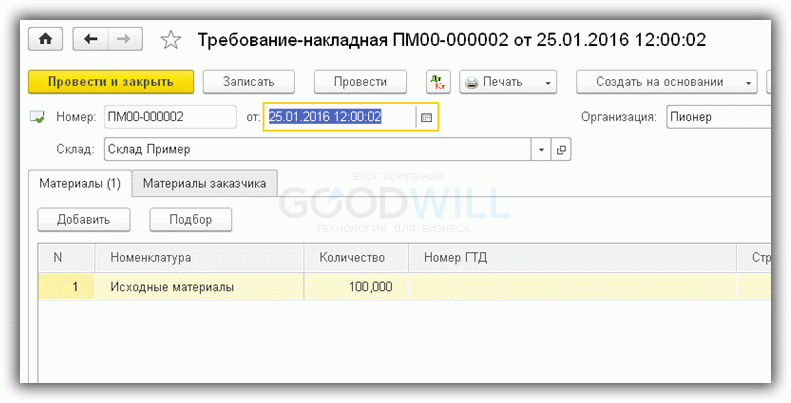

Теперь спишем необходимые материалы в производство (рис.10).

Рис.10

В проводках видим суммы и по бухгалтерскому, и по налоговому учету (рис.11).

Рис.11

Осталось отразить выпуск и реализацию продукции.

На рис.12 изображены проводки, сформированные документом «Отчет производства за смену». Главное, что нужно помнить, – сумма в проводках зависит от плановой цены, устанавливаемой заранее, и не имеет прямой связи с фактическими расходами.

Рис.12

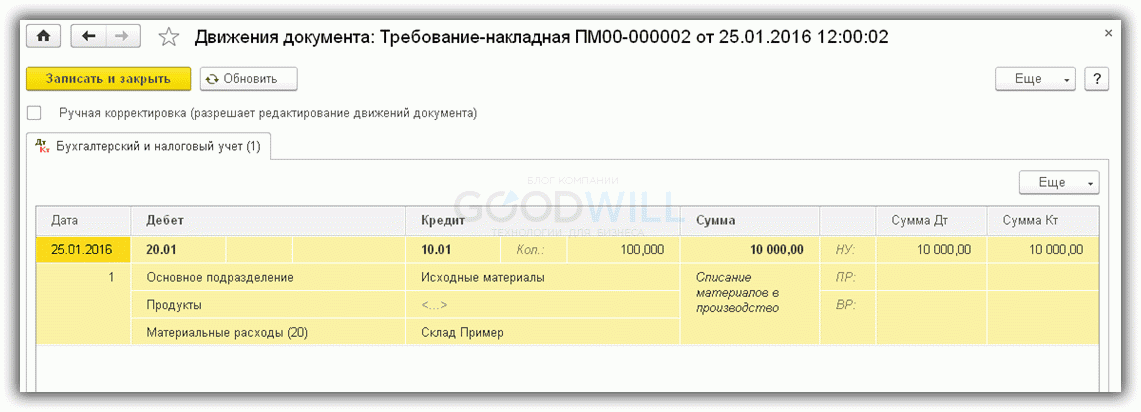

Последний документ в нашей цепочке – «Реализация (акт, накладная)» — отражает продажу всей выпущенной продукции (рис.13) и формирует наши доходы.

Рис.13

Итак, все запланированные расходы и доходы учтены. Можно приступать к расчету налога на прибыль. Это второй и заключительный этап расчета налога в 1С.

Амортизация

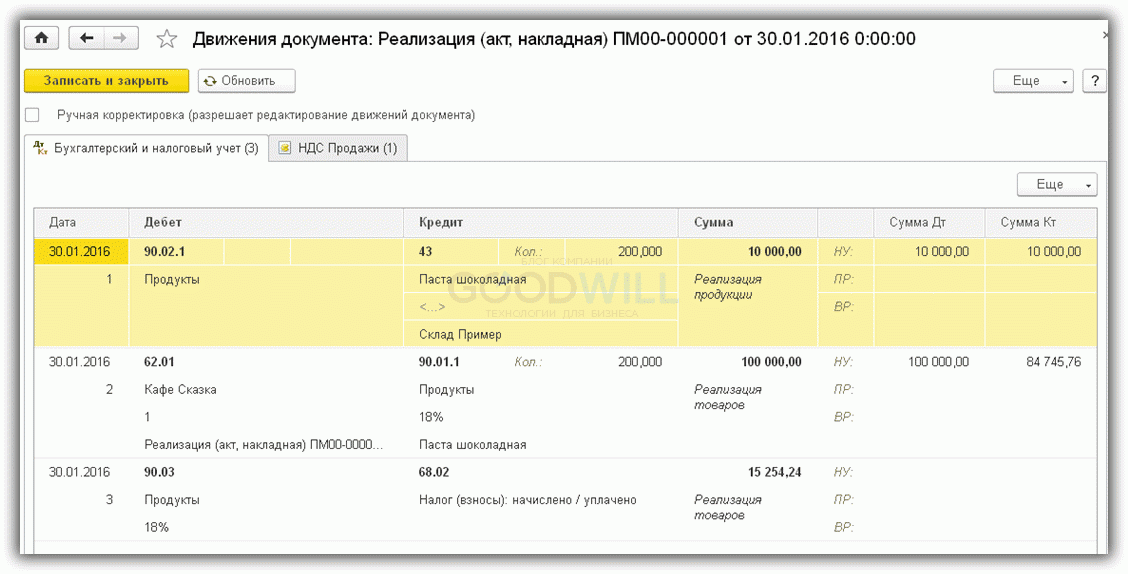

Выполним закрытие за три месяца – январь, февраль и март. В феврале (рис.14), то есть в следующем после принятия к учету оборудования, будут проведены операции по учету амортизационной премии.

Рис.14

На рис.15 показаны проводки по амортизации. Амортизационная премия «отредактировала» сумму амортизации по налоговому учету, в результате чего появились временные разницы.

Рис.15

Расчет налога на прибыль в 1С

Следующий рисунок (рис.16) показывает справку-расчет по отложенным активам и обязательствам, в которой подробно расписаны расчеты по их формированию.

Сумма 1983,33 руб. равна проценту налога на прибыль (20%) от суммы временных разниц (9916,66).

Рис.16

Оборотно-сальдовая ведомость (рис.17) содержит данные по отложенным активам, которые отражены по счету 77.

Рис.17

В итоге налог на прибыль выглядит следующим образом (рис.18):

Рис.18

Сумма условного расхода по налогу на прибыль вычисляется как процент от прибыли:

42079,09 * 20% = 8415,82

В бюджет придется заплатить 6432,00 руб. Эта сумма равна разнице условного расхода и отложенных обязательств (рис.19):

8415,82 – 1983,82 = 6432,00

Рис.19

Проверка и поиск ошибок в налоговом учете

Мы рассмотрели несколько основных моментов расчета налога на прибыль в 1С. Как видим, пользователь практически не принимает участия в расчете, 1С 8.3 позволяет автоматизировать большую часть работы.

Проверить расчет можно с помощью отчета «Анализ состояния налогового учета по налогу на прибыль»:

Данный обзор посвящен порядку расчета налога на прибыль и заполнению соответствующей декларации в 1С 8.3, программы 1С:Бухгалтерия. Предполагается, что читатель уже знаком с принципами ПБУ 18/02. Охватить в одной статье всю главу 25 НК РФ невозможно, мы остановимся на основных моментах. Также, предоставляя услуги комплексной автоматизации бухгалтерского учета на 1С:Предприятие с 2003 года, мы разработали алгоритм действий по расчету налога на прибыль, применяя программу 1С.

Декларация по налогу на прибыль в 1С отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль. Подробно порядок ее заполнения изложен в Приказе ФНС ММВ-7-3/572@ от 19.10.2016 г.

Налоговым периодом для всех компаний является календарный год, крайний срок сдачи годовой декларации – 28 марта. Если последний день сдачи декларации выпадет на выходной день, он переносится на ближайший после него рабочий день.

По отчетным периодам и уплатам авансовых платежей есть нюансы:

Организации с небольшими оборотами сдают в течение года отчетность по итогам:

- 1 квартала до 28 апреля;

- Полугодия до 28 июля;

- 9 месяцев до 28 октября.

В это же время уплачиваются платежи по начисленной прибыли, которые считаются авансовыми, т.к. полностью сумма налога будет сформирована только по итогам года. Иногда возможны ситуации, когда сумма уплаченных в течение года авансовых платежей превышает начисленный по итогам года налог, тогда у организации образуется переплата по налогу.

Если у организации за последние 4 квартала выручка в среднем за квартал равна или превышает 15 млн.рублей, то они уплачивают ежемесячно до 28 числа авансовые платежи по налогу на прибыль, образованные расчетным путем (пример расчета будет позже). Срок сдачи отчетности аналогичен приведенному в предыдущем пункте. Если по итогам квартала сумма авансовых платежей окажется меньше суммы фактически начисленного налога, дельту надо будет доплатить.

Не всегда порядок, когда в течение каждого месяца надо уплачивать авансовый платеж по налогу на прибыль, выгоден для организации. Бывают ситуации, когда прибыли нет, а платить авансы приходится. В таком случае организация может перейти на порядок расчета по фактически полученной прибыли: по итогам каждого месяца надо будет сдавать отчетность в налоговые органы.

Для перехода на этот режим следует подать соответствующее заявление до начала календарного года, затем до окончания налогового периода менять режим будет нельзя.

Налог на прибыль в 1С 8.3. Пошаговая инструкция

- Заполнить настройки учетной политики.

- Заполнить справочники, связанные с налоговыми регистрами. Особое внимание уделить справочнику расходов.

- При вводе документов корректно указывать параметры, которые могу повлиять на расчет налога на прибыль: счета и субсчета по Плану счетов, типы доходов или расходов, номенклатурные группы и т.п. Если документы содержат специальные настройки для налогового учета, на них следует обратить особое внимание и при необходимости заполнить. При вводе документа следует анализировать проводки и обратить внимание на отображение данных в НУ.

- После ввода всех документов за месяц следует сформировать регламентные документы Закрытие месяца, проверить результаты. Если результаты в 1С не совпали с ожидаемыми, значит где-то в настройках или введенных документах допустили ошибку.

- По Кт сч.68.04.1 за месяц должна сформироваться правильная сумма налога на прибыль. Если добились в 1С такой ситуации, можно идти в регламентные отчеты и формировать декларацию.

- Формируем и проверяем декларацию. Иногда не нравится распределение прямых и косвенных затрат. Это можно править соответствующими настройками. Если все позиции в декларации соответствуют нашим ожиданием, выгружаем ее и отправляем в налоговую инспекцию.

- Далее следует оплатить налог и отразить оплату в 1С. По счету 68.04.1 должно отображаться реальное сальдо, отражающее учет налога на прибыль по налогу в плане расчетов с налоговой инспекцией и бюджетами.

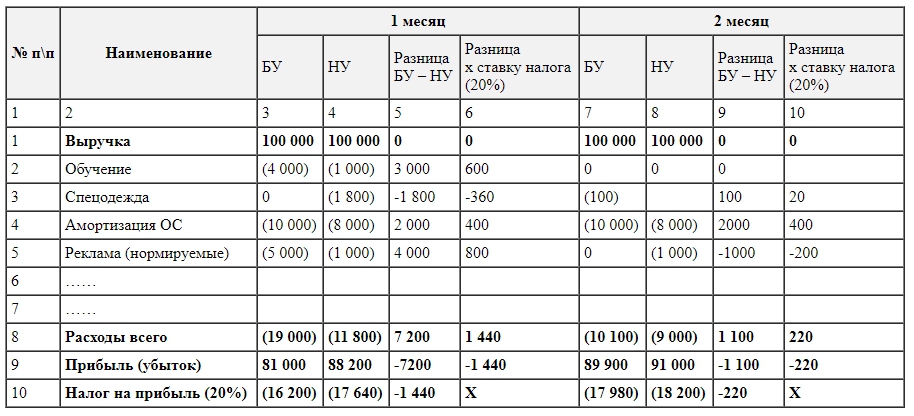

Рассмотрим пример расчета налога за квартал. Первые два месяца примера показывают варианты постоянных и временных разниц, в третьем месяце добавим операцию купли-продажи товаров.

Как начислять налог на прибыль в 1С

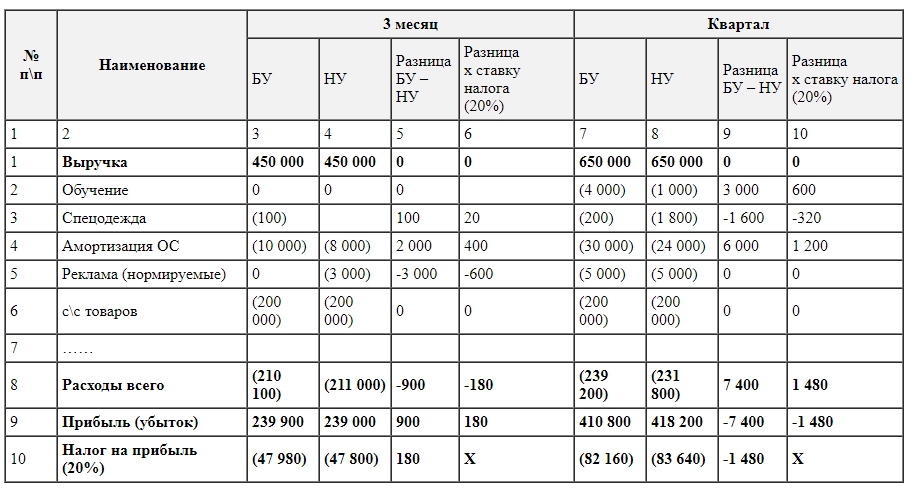

Реализуем рассмотренные теоретические шаги на практике. Смотрим настройки учетной политики. Должен быть установлен параметр, что применяем восемнадцатое ПБУ.

Дополнительно есть настройки для расчета в 1С налога на прибыль.

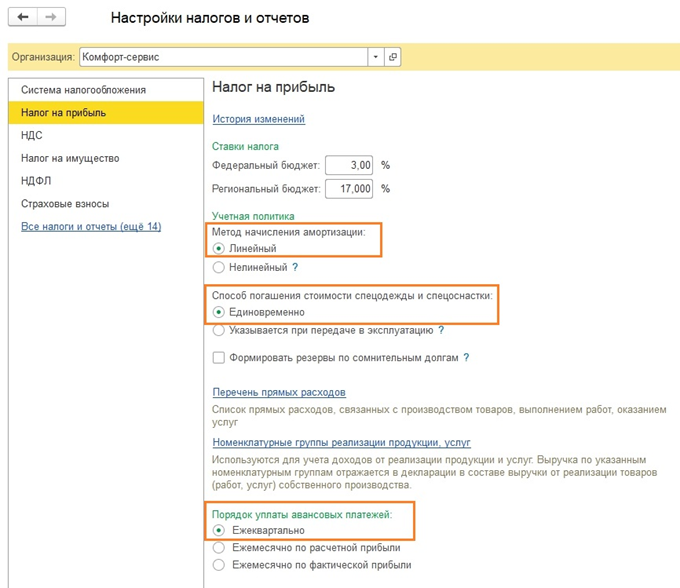

В справочнике статей затрат добавим два пункта – Обучение (не прин. НУ) и Реклама.

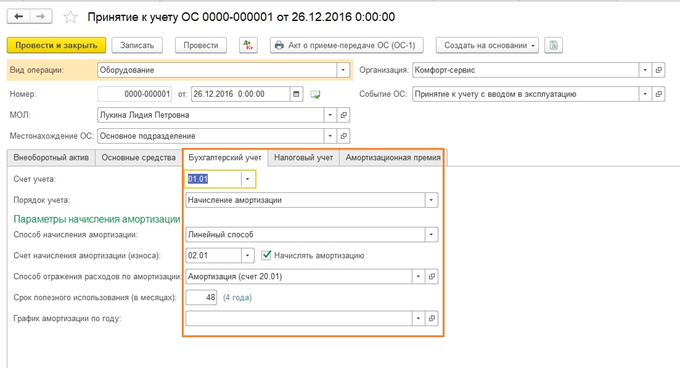

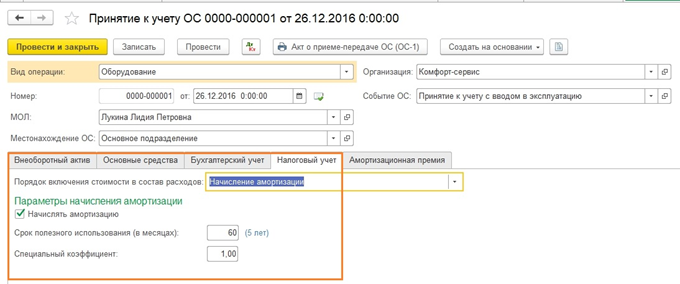

В документе Принятие к учету ОС заполним вкладки по бухгалтерскому и налоговому учету.

В нашем примере срок использования будет разным.

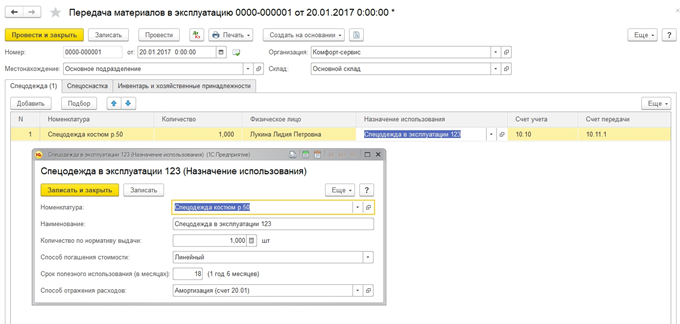

При передаче спецодежды в эксплуатацию укажем способ отражения амортизации в БУ.

Смотрим проводки. Появились временные разницы.

Проводим документ по услугам рекламы.

Пока проводки в БУ и НУ совпадают. Но, поскольку тип расходов указывает на нормируемые рекламные расходы, то при выполнении регламентной операции по закрытию месяца в НУ в расходы будет списана сумма, не превышающая 1% от выручки.

Формируем документ поступления услуг по обучению.

Он содержит не принимаемые расходы, которые образуют постоянные разницы.

Покажем проводки по выручке. Каждый месяц в течение квартала это будут услуги.

В марте дополнительно реализации товаров.

Смотрим ОСВ за январь. Обратите внимание на разницу в НУ и БУ согласно нашему примеру. На сч.26 в НУ остались незакрытыми расходы по рекламе. В январе можно списать только 1 тыс.руб. Но если в следующем месяце будет выручка, можно будет списать дополнительную сумму. На счете 99.02.1 сумма условного расхода по налогу на прибыль. Временные разницы повлияли на проводки по сч. 09 и 77. Постоянная разница отразилась на счете 99.02.3, туда же добавилась разница по рекламе. На счете 68.04.1 итоговая сумма к уплате налога на прибыль.

Рассмотрим карточку счета 68.04.2, на котором отражается начисление налога на прибыль. Это тот редкий случай, когда рассматривать отчет логичнее с конца документа. Тогда к условному расходу по налогу на прибыль добавляются суммы, образованные от влияния постоянных и временных разниц. Итоговая сумма налога переносится на счет расчетов с бюджетом с разделением на федеральные и региональные платежи.

За второй месяц к уже знакомым оборотам добавляются операции по списанию амортизации в БУ по спецодежде и уменьшению ПНО. Дополнительно списываются в НУ затраты на рекламу, в результате чего сумма по сч. 99.02.3 уменьшается.

Обороты в марте не должны вызывать вопросов.

Теперь итоговые данные за квартал, они соответствуют нашему расчету в примере.

Для формирования декларации в меню Отчеты выбираем «Регламентированные отчеты».

Создаем декларацию по прибыли. Заполняем титульный лист, номер корректировки должен быть нулевым. При подаче уточненных деклараций номер корректировки будет увеличен. По кнопке «Заполнить» сформируем разделы декларации.

Рассмотрим те из них, которые имеют данные. В разделе 1 отражается сумма к уплате в разрезе бюджетов. Следует проверить правильность заполнения КБК, потом его же указать в платежке при уплате налога.

Лист 02 – общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей.

Лист 02 Приложение 1 – более подробная расшифровка доходов.

Приложение 02 – расшифровка расходов. По многим строкам декларации можно увидеть более подробную детализацию. Для этого следует выбрать ячейку и нажать кнопку «Расшифровать».

Например, так выглядит расшифровка прямых расходов.

После заполнения декларации ее можно проверить, выгрузить в электронном виде на внешний носитель или отправить в налоговую инспекцию непосредственно из программы.

Рассмотрим более подробно расчет авансовых платежей. Сумма исчисленного налога за квартал равна 83640. Если предприятие работает в режиме уплаты только квартальных авансовых платежей, оно должно по итогам 1 квартала заплатить эту сумму до 28 апреля и спокойно работать весь второй квартал, не заботясь о платежах и отчетности по прибыли.

Но если предприятие подпадает под критерии уплаты ежемесячных расчетных авансовых платежей (пусть такой период настал 1 апреля), то тогда 1/3 от этой суммы, 27880, оно должно будет платить каждый месяц в течение второго квартала в срок до 28 апреля, 28 мая и 28 июня. Затем по завершение квартала посчитать сумму налога за полугодие и сравнить с уже уплаченными авансовыми платежами. Если уплачено меньше фактически начисленного, разницу доплатить до 28 июля.

Авансы за третий квартал считаются как (сумма налога за полугодие) минус (сумма налога за первый квартал) и далее берется 1/3 от этого значения для помесячных платежей.

Авансы за четвертый квартал считаются аналогично (сумма налога за 9 месяцев) минус (сумма налога за полугодие) и далее разделить на 3. Полученная сумма должна уплачиваться помесячно в четвертом квартале. И такая же сумма будет к уплате в каждом месяце первого квартала следующего года.

Как уже отмечалось выше, если предприятие считает нецелесообразным платить ежемесячные авансовые платежи, оно может перейти на режим уплаты по фактически полученной прибыли, предварительно предупредив об этом налоговые органы.

На этом мы закончили рассмотрение основных моментов, связанных с расчетом налога на прибыль и формирования соответствующей декларации в 1С 8.3.

Если у вас остались вопросы по расчету налога на прибыль, свяжитесь с нашими специалистами по сопровождению 1С, мы с радостью вам поможем!

ВР и ПР

Временная разница – разница, возникающая вследствие того, что различаются моменты принятия расходов (доходов) в бухгалтерском и налоговом учете.

В пояснение данного определения можно привести пример амортизации основного средства, стоимость которого по бухгалтерскому и налоговому учету одинаковы (то есть и общая сумма расходов на амортизацию по бухгалтерскому и налоговому учету одинакова), но различные способы амортизации (а значит, расходы на амортизацию формируются в различные моменты).

Примеры временных разниц: разницы, возникающие вследствие применения разных способов амортизации, различных способов определения себестоимости МПЗ, различных моментов принятия расходов (или доходов) и другие.

Постоянная разница – разница, возникающая в случае, когда момент принятия расходов (доходов) по бухгалтерскому и налоговому учету одинаковы, но различны бухгалтерская и налоговая суммы.

В пояснение данного определения можно привести пример расходов, не принимаемых для целей налогообложения. Такие расходы возникают по бухгалтерскому учету, и известно, что по налоговому учету такой расход в тот же момент не принимается, то есть равен нулю (поскольку изначально известно, что и в последующих периодах данный расход не будет принят для целей налогообложения, однозначно становится понятно, что и не могут различаться моменты принятия расхода).

Примеры постоянных разниц: разницы, возникающие в результате превышения нормируемых расходов (расходы на рекламу, представительские и другие), оплаты отпусков сверх предусмотренных законодательством, передаче безвозмездно имущества (вся стоимость переданного имущества не принимается к налоговому учету) и другие.

В конфигурациях 1с поддерживается основное правило:

БУ = НУ + ВР + ПР

Это если кратко…

«1С:Бухгалтерия 8» (ред. 3.0). Почему после корректировки реализации прошлого периода не выполняется равенство БУ = НУ + ПР + ВР?

Организация применяет положения ПБУ 18/02. В текущем году обнаружена ошибка, в результате которой была занижена стоимость реализованного в прошлом году товара. Ошибка была исправлена документом «Корректировка реализации». Почему после корректировки реализации прошлого периода отчет «Анализ состояния налогового учета по налогу на прибыль» показывает, что равенство БУ = НУ + ПР + ВР не выполняется?

Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае ошибкой не является.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции. В бухгалтерском учете ошибки прошлых лет, выявленные после даты подписания бухгалтерской отчетности, исправляются в текущем отчетном периоде (п.п. 9, 14 «Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010)», утв. приказом Минфина России от 28.06.2010 № 63н).

После проведения документа Корректировка реализации формируются корректирующие записи в регистр бухгалтерии. Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах НУ: Сумма Дт и Сумма Кт для счетов с признаком НУ.

При этом дата бухгалтерских проводок совпадает с датой документа, а дата внесения исправлений в данные налогового учета соответствует прошлому периоду.

Постоянные и временные разницы — это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02″, утв. приказом Минфина России от 19.11.2002 № 114н), поэтому в прошлом периоде нет оснований для признания разниц, что влечет за собой невыполнение равенства БУ = НУ + ПР + ВР.

Напоминаем, что под постоянной разницей понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов (п. 4 ПБУ 18/02). Доходы прошлых лет, выявленные в отчетном периоде, в бухгалтерском учете будут учтены в качестве доходов в том отчетном году, когда их выявили, а в целях налогового учета данные доходы учтены не будут ни в отчетом году, ни в будущих налоговых периодах.

После исправления ошибки в периоде обнаружения в бухгалтерском учете, финансовый результат за текущий год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки. Поэтому в результате проведения документа Корректировка реализации (Корректировка поступления) формируется постоянная разница на сумму исправленной ошибки, а после выполнения регламентной операции Расчет налога на прибыль будет признан постоянный налоговый актив (ПНА).

Отчет Анализ состояния налогового учета по налогу на прибыль, сформированный по итогам текущего налогового (отчетного) периода, показывает, что равенство БУ = НУ + ПР + ВР выполняется.

В этой статье я постараюсь простым языком объяснить вам заполнение декларации по налогу на прибыль. Данное мини.руководство подходит для заполнения декларации за квартал, полугодие, девять месяцев и год.

Для облегчения последующего расчета и для возможного анализа распечатываем:

оборотно- сальдовые ведомости по сч. 90.1.1 (выручка),

оборотно- сальдовые ведомости по сч. 90.2.1 (себестоимость продаж),

оборотно- сальдовые ведомости по сч. 90.3 (НДС),

оборотно- сальдовые ведомости по сч. 91.1 (прочие доходы- внереализационные доходы),

оборотно- сальдовые ведомости по сч. 91.2 (прочие расходы-внереализационные расходы).

Для еще большего облегчения работы, все расчеты можно записать под оборотно-сальдовой ведомостью (да и при налоговой проверке не будет лишних вопросов у проверяющих Вас инспекторов).

Подготавливаем «цифры» к расчету.

1. Очищаем реализацию от НДС. (Кр.об. 90.1.1-Дт.об.90.3). Одновременно еще раз проверяем НДС с реализации (если реализация вся облагается НДС 18%, то Кр.об. 90.1.1/118*18=Дт.об.90.3. Если разная ставка НДС (18%, 10%), то проверяем реализацию по каждой ставки НДС. Для окончательной очистки реализации от НДС, из Кр.об.90.1.1 вычитаем Дт.об.90.3. Полученную цифру записываем.

2. Очищаем внереализационные доходы (счет 91.1) от НДС. Это нужно сделать в том случае, если у вас есть внереализационные доходы, облагаемые НДС (чаще всего это сдача имущества в аренду). НДС по внереализационным доходам можно увидеть в оборотно-сальдовой ведомости счета 91.2 (субконто- НДС). Если у вас нет такого субконто, то берите, то субконто, где у вас аккумулируется весь НДС по внереализационным доходам. Проверяем правильность расчета НДС — Кр.об.91.1 (доходы облагаемые НДС)/118*18= Дт.об.91.2 (субконто-НДС). Для окончательной очистки внереализационных доходов от НДС, из общей суммы Кт.об.91.1 вычитаем Дт.об.91.2 (субконто –НДС). Полученную цифру записываем.

3. Подготавливаем внереализационные расходы, учитываемые при налогообложении, т.е. очищаем Дт.об.91.2 от расходов, которые не учитываются при налогообложении (НДС- смотреть выше, штрафы, пени). Полный перечень расходов можно найти в ст. 251 гл.21 НК РФ. Для окончательной очистки внереализационных расходов от расходов, не учитываемых при налогообложении, из Дт.об.91.2 вычитаем соответствующие субконто (НДС, штраф, пеня и пр.) Полученную цифру записываем.

4. Подготавливаем себестоимость продаж (в случает если были проданы не только покупные товары, но и товары, произведенные самостоятельно) Дт.об.90.2.1. Из итоговой суммы Дт.об.90.2.1 «вытаскиваем» себестоимость перепроданных товаров и себестоимость самостоятельно произведенных и проданных товаров. Полученные цифры записываем. В сумме записанные цифры должны дать Дт.об.90.2.1.

Заполняем Налоговую декларацию по налогу на прибыль.

Начинаем с Приложения № 1 к Листу 02 Доходы от реализации и внереализационные доходы:

Код строки 010 Выручка всего=Код строки 011+Код строки 012+Код строки 013+Код строки 014

Код строки 011-014 Смотрим подготовленную «цифру» к расчету под номером 1 (реализация без НДС- очищенный оборот 90.1.1 от НДС) и проставляет результаты в соответствии с показателями формы.

011- производство,012-торговля. Код строки 010 должен равняться Кр.об.90.1.1 без НДС.

Код строки 100 Внереализационные доходы

Смотрим подготовленную «цифру» к расчету под номером 2 (внереализационный доход Кр.об.91.1, если были доходы с НДС, то внереализационный доход, очищенный от НДС) и проставляем результаты в соответствии с показателями формы. Если ваши внереализационные доходы не попадают в Коды строк 101-107, то результат ставим без расшифровки в Код строки 100.

Приложения № 2 к Листу 02 Расходы, связанные с производством и реализацией, внереализационные расходы и убытки:

Код строки 010 Прямые расходы .Смотрим подготовленную цифру под номером 4 и записываем себестоимость самостоятельно произведенных и проданных товаров.

Код строки 020 Прямые расходы в торговле. Смотрим подготовленную цифру под номером 4 и записываем себестоимость перепроданных товаров (опт, розница).

Код строки 010+Код строки 020=Дт.об.90.2.1

Код строки 040 Косвенные расходы- всего Записываем сумму Дт.об.сч.90.7.1 (Расходы на продажу), и Дт.Об.сч.90.8.1 (Управленческие расходы). Если у вас нет оборотов по одному из счетов, то записываете обороты того счета, который есть.

Код строки 130 Итого признанных расходов Код строки 010+Код строки 020+Код строки 040

Код строки 131 или 133 сумма амортизации за отчетный период В зависимости от того какой метод начисления амортизации вы выбрали, вы вписываете выбранный код в Код строки 135 и Кр.об. сч. 02.1 в Код строки 131 или 133

Код строки 200 Внереализационные расходы-всего Смотрим подготовленную цифру под номером 3 и записываем. Если ваши внереализационные расходы не попадают в Коды строк 201-206, то результат ставим без расшифровки в Код строки 200.

Лист 02 Расчет налога на прибыль организации

Код строки 010 Доходы от реализации Код строки 010 должен равняться Кр.об.90.1.1 без НДС

Код строки 020 Внереализационные доходы Код строки 020 должен равняться Кр.об.91.1 без НДС (если внереализационные доходы у вас с НДС)

Код строки 030 Расходы, уменьшающие сумму доходов от реализации Код строки 030 должен равняться

Дт.об.90.2.1 + Дт.об.сч.90.7.1 + Дт.Об.сч.90.8.1

Код строки 040 Внереализационные расходы Код строки 040 должен равняться Дт.об.91.2 очищенный от расходов, которые не попадают под налогообложение (НДС, штраф, пеня и пр.).

Код строки 060 Итого прибыль (убыток) Код строки 060 должен равняться разнице между суммой всех доходов и всех расходов

Если у вас нет прибыли, исключаемой из налоговой базы (коды строк 070-090), то переносим результат Кода строки 060 в Код строки 100 (Налоговая база).

Если вы не уменьшали прибыль отчетного периода убытками прошлых лет (Приложение 4 к Листу 02), то дублируем цифру из Кода строки 100 в Код строки 120 (Налоговая база для исчисления налога).

Код строки 140 Ставка налога на прибыль Ставка налога на прибыль всего по бюджетам 20% (ст.284 гл.25 НК РФ), в том числе ФБ-2%, бюджет субъектов РФ-18%.

Коды строк 180-200- Сумма налога, рассчитанного в соответствии со ставками.

Сверяем Код строки 120 Налоговой декларации с Оборотно-сальдовой ведомостью.

Налоговая база для исчисления налога (Код строки 120)=Кр.сальдо на конец периода счета 99.1 (Прибыли и убытки)+внереализационные расходы (за исключением НДС), которые не участвуют в налогообложение прибыли сч.91.2.(штрафы, пеня и пр.)

Статья охраняется авторским правом.

Копирование, размножение, распространение, перепечатка (целиком или частично),

или иное использование материала без письменного разрешения автора не допускается.

Любое нарушение прав автора будет преследоваться

на основе российского и международного законодательства.

Установка гиперссылок на статью не рассматривается как нарушение авторских прав.

Как бухгалтеру проверить себя

Существует такая шутка, что бухгалтер, как сапер — ошибается один раз.

Отчасти, это правда. Стоит бухгалтеру один раз не проверить себя, и вот уже техническая неточность или ошибка влечет за собою недостоверную отчетность, уточнение данных налоговой декларации и доплату налогов.

Поэтому, для бухгалтера важно своевременно проверять себя.

Обозначим основные этапы самопроверки бухгалтера.

Правильность заполнения первичных учетных документов проверять лучше сразу в момент получения.

Получив первичный документ, необходимо проверить заполнение обязательных реквизитов, наличие подписей и печатей, а также арифметику документа. Если есть замечания, можно сделать копию документов, обозначить неверные реквизиты красной ручкой и вернуть эту копию на исправление контрагенту.

Оригинал документа, выписанного контрагентом с ошибками, обозначить сигнальной меткой и заменить при получении правильно заполненного первичного документа.

Перед составлением отчетности за месяц необходимо убедиться, что все документы, относящиеся к текущему месяцу, отражены в учете.

Отрабатывать в учете документы необходимо по мере их поступления. Не нужно накапливать большое количество не отработанных в учете документов.

Отработанные документы необходимо подшить в папки по датам, от меньшей к большей. В случае необходимости, Вы всегда сможете найти оригинал электронного документа по дате его создания.

Если есть займы и кредиты, необходимо проверить начисление процентов по займам и кредитам.

Обратите внимание, у банков расчетный период может не совпадать с календарным месяцем. Поэтому, целесообразно вести таблицу по процентам в разрезе каждого кредитного договора. И контролировать сумму начисленных процентов.

У некоторых банков расчетным является период с 15 по 15 число, другие банки начисляют проценты с 30 по 30 число.

Расхождения по суммам начисленных процентов банков и предприятием необходимо оценивать и проверять.

Перед составлением отчетности необходимо сверить остатки по балансовым счетам 50 “Касса” и 51 “Расчетный счет”. сформированные в бухгалтерской программе, с остатками по кассовой книге и банковским выпискам на последнее число месяца.

На практике встречаются такие ситуации:

- выгрузили данные в программу, а часть документов (выписок банка) распровелась (снялась отметка о проведении документа).

- банк изменил первоначально выданную выписку.

В любом случае, необходимо удостовериться, что остатки по банку и кассе отражены правильно.

После этого, можно провести регламентную операцию “Закрытие месяца”.

Мы предлагаем эту регламентную операцию проводить как минимум, 2 раза.

- Первый раз “закрываем месяц”,

- смотрим оборотно-сальдовую ведомость за месяц,

- находим и исправляем ошибки,

- снова проводим “закрытие месяца”,

- закрываем период в программе.

Приступаем к анализу данных, сформированных в оборотно-сальдовой ведомости.

На что нужно обратить внимание:

- остатков по счетам 20,44,90,91 быть не должно,

- не должно быть красных остатков по счетам 62.1, 62.2, 60.1, 60.2,

- для проверки остаточной стоимости основных средств формируем амортизационную ведомость и внимательно смотрим, нет ли отрицательного сальдо на конец периода по каждому основному средству, такие ошибки возможны, если вручную проводились какие-то операции с основными средствами, для исправления ошибки необходимо перепровести операции по соответсвующему основному средству,

- необходимо сформировать аналитические данные по каждому из субсчетов 62, 60, 76 и проанализировать остатки по каждому контрагену,

- если по одному и тому же контрагенту числятся одинаковые остатки по каждому из субсчетов, формируем карточку контрагента, анализируем еще раз и последовательно перепроводим все документы по контрагенту,

- формируем ведомость по 10 счету “Материалы” и анализируем остатки, внимание обращаем на слишком большие или слишком маленькие цифры,

- формируем 19 счет, проверяем соответствие суммы по Дт 19 счета и Дт 60 счета, если на 60 счете нет остатков по этому контрагенту, задаем себе вопрос: по какой причине не принят вычет по НДС?,

- аналогично проверяем соответствие остатков на счете 76АВ и 62.2.

На практике, мы всегда делали так: расшифровывали каждый из остатков оборотно-сальдовой ведомости.

Иногда поднимали первичные документы, например, чтобы удостовериться, что по договору действительно предусмотрена предоплата работ.

После проведения такого анализа бухгалтер может быть уверен, что все остатки, которые отражены на бухгалтерских счетах, подтверждены документами и соответствуют действительности.

Повторно закрываем месяц и закрываем период в бухгалтерской программе.

Формируем баланс, Актив равен Пассиву?

На что нужно еще обратить внимание?

Необходимо запросить в налоговой инспекции сверку по расчетам с бюджетом и сверить с данными бухгалтерского учета, по необходимости, провести корректировки.

Подготавливаем налоговые декларации.

Декларация по транспортному налогу автоматически формируется из программы “1С-Бухгалтерия 8”, для этого необходимо внести в справочник данные о регистрации постановки и снятия с учета транспортного средства. Причем, эти данные должны соответствовать данным ПТС, реализация транспортного средства может быть позднее, чем снятие с учета. Но в декларации необходимо указать именно дату снятия с учета.

Декларация по НДС в программе “1С-Бухгалтерия 8” формируется правильно, если Вы корректно отразили в учете хозяйственные операции. После того, как Вы заполните декларацию по НДС, сформируйте Книгу покупок и Книгу продаж. Ваша задача сверить суммы по декларации и по Книгам.

Затем необходимо сформировать бухгалтерский документ “Анализ счета 68.2” и сверить его с декларацией по НДС и Книгами.

Декларация по налогу на прибыль формируется в программе “1С-Бухгалтерия” достаточно корректно, но проверка все же необходима.

Заполните декларацию, а затем расшифруйте каждую строчку каждого листа, сформируйте оборотно-сальдовые ведомости по 90 и 91 счету по данным налогового учета и проверьте данные декларации.

Заполнение декларации по ЕНВД или УСН не представляют сложностей. Важно только сверить сумму начисленных и перечисленных налоговых платежей.

И еще советы из практики.

- Избегайте “ручных операций” и “ручных корректировок” в учете. Это позволит получить правильно заполненные бухгалтерские и налоговые регистры.

- Не спешите “ломать” штатную конфигурацию бухгалтерской программы. Изучите все возможности программы, постарайтесь использовать уже имеющиеся штатные документы и обработки. В противном случае, при каждом обновлении платформы программы, Вам будет необходимо учитывать изменения в нештатных документах, что потребует дополнительных финансовых вливаний бизнес.

- Если предприятие применяет специальный налоговый режим, следите за соблюдением условий, при которых применение этого режима возможно.

от 15 000 р.

Проверка заполнения декларации по налогу на прибыль по ОСВ

Плательщиками налога на прибыль признаются организации на общей системе налогообложения. Сроки уплаты и подачи отчетности закреплены ст.285, 286 НК РФ. Существует три способа уплаты налога и подачи отчетности :

- Ежемесячно по фактической прибыли

- Ежеквартально с ежемесячными авансовыми платежами (основной)

- Ежеквартально по фактической прибыли ( льготный. могут применять коммерческие организации с выручкой за предыдущие 4 квартала в среднем не превышает 15 млн. рублей).

После того, как Вы сформировали в программе декларацию по налогу на прибыль, Вам необходимо сверить ее с ОСВ, так сказать посчитать вручную сумму налога, проверить программу.

Мы будем рассматривать вариант работы обычной организации без применения ПБУ 18/02.

Сначала проверяем приложение 1 и 2 листа 02 декларации .

Приложение 1 – Доходы организации.

Как правило заполняется строка 010 – это выручка организации по основной деятельности без НДС. В ОСВ берем оборот по Кредиту 90.01 отнимаем оборот по дебету 90.03

Строка 011 это выручка от продажи покупных товаров без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 41). Можно сформировать анализ счета 41 и посмотреть корреспонденцию с 90.02.

Строка 012 это выручка от продажи готовой продукции без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 43). Можно сформировать анализ счета 43 и посмотреть корреспонденцию с 90.02.

Строка 040 = сумма строк 020…….030

Внереализационные доходы, строка 100 – проверяем оборот по кредиту счета 91.01 (без НДС)

Напоминаю, что при расчете налога на прибыль используйте в расчетах только принимаемые в налоговом учете доходы и расходы (гл. 25 НК РФ).

Приложение 2 – Расходы организации

Строка 010 – оборот по дебету 90.02 в корреспонденции с 20 счетом

Строка 020 – оборот по дебету 90.02 в корреспонденции с 41,43 счетами

Строка 040 – оборот по дебету 90.07 + 90.08

Строка 130 – сумма вышеперечисленных строк. (это расходы по 90 счету без НДС и оборота по счету 90.09)

Строка 200 – внереализационные расходы, принимаемые в расходы для целей налогового учета

Смотрите ОСВ по счету 91.02

Берем доходы по кт 90.01 (без НДС) — оборот по Дт 90.02 — оборот по Дт 90.07 — оборот по Дт 90.08 + Оброт по Кт 91.01 (без НДС) – оборот по Дт 91.02 (принимаемые расходы) = строка 060 листа 02

Затем произведите расчет суммы налога в соответствии с установленной ставкой в Вашем регионе. При расчете суммы налога к уплате учтите уплаченные ранее авансовые платежи (оборот по Дт 68.04)

Если у Вас возникают вопросы по заполнению декларации по налогу на прибыль, звоните, поможем консультацией (зайдем удаленно). Тел. +7(391) 287-7-287

Подпишись на рассылку

Новые статьи по бухучету, оповещения об изменениях в законодательстве и другие интересные материалы по бухучету и налоговому учету.

Мы гарантируем, что адрес вашей электронной почты не будет передан третьим лицам

- Бухгалтерское сопровождение ООО и ИП

- Услуги по регистрации ИП и ООО

- Внутренний аудит

- Ликвидация ООО и ИП

- Восстановление учета

- Индивидуальные консультации

узнать подробнее

>Как рассчитать налог на прибыль по осв пример

Как посчитать прибыль по оборотно сальдовой ведомости

Выявить ошибки позволит метод сравнения итоговых данных. Итоговые результаты по оборотам счета по аналитике обязательно равняются конечным данным по синтетическому счету.

Стоимостные величины показателей аккумулируются в форме только с денежным выражением. А при совмещенном использовании величин (натуральных, денежных, количественных) используется сводная структурированная ведомость. В этой форме находят отражение все синтетические счета по порядку номерного увеличения.

Документ является источником формирования бухгалтерского баланса. Базовое требование ОСВ — соблюдение правил двойной записи: кредитовые обороты одного счета равняются оборотам по дебету другого корреспондирующего счета.

Если посмотреть на корректную ведомость, составленную по всем критериям, то можно увидеть, что обороты всех трех колонок одинаковые в разрезе граф.

Дебетовое сальдо на конец периода по ОСВ включают в состав актива бух.баланса, а остаток по кредиту – в пассив.

Систематизация бухгалтерии

251 гл.21 НК РФ. Для окончательной очистки внереализационных расходов от расходов, не учитываемых при налогообложении, из Дт.об.91.2 вычитаем соответствующие субконто (НДС, штраф, пеня и пр.) Полученную цифру записываем. 4. Подготавливаем себестоимость продаж (в случает если были проданы не только покупные товары, но и товары, произведенные самостоятельно) Дт.об.90.2.1.

Внимание

Он взимается с юридических лиц любой категории. Стоит учесть, что прибыль, которая вычисляется бухгалтерией и прибыль, которая идет для налогообложения порой не совпадают. Из-за такой особенности в большинстве организаций успешно взаимодействуют налоговый, управленческий и бухгалтерский учет.

Методы расчета Многие организации находятся на общем режиме налогообложения. Поэтому вопрос о том, как рассчитать налог на прибыль при ОСНО возникает достаточно часто.

Расчет налога на прибыль на примере для чайников

процентов; Налоговый отчетный убыток за прошлый период составил 80 000 руб.

Рассчитаем по полученным данным прибыль предприятия: ((2 350 000 – 357 000) + 40 000) – 670 000 — 400 000 — 104 000 – 70 000 — 80 000 = 709 000 руб. Исходя из этого, получаем расчет налога на прибыль: 709 000 х 20% = 141 800 руб. Допустим, компания на ОСН и получила за расчетный период доход 4 500 000 руб., понеся расход 2 700 000 руб.

Соответственно, прибыль составит: 4 500 000 – 2 700 000 = 1 800 000 руб. В случае, когда в местности, где функционирует компания, региональная ставка основная и соответствует 17%, в местный бюджет будет заплачено – 1 800 000 х 17% = 306 000 руб., а в федеральный – 1 800 000 х 3% = 54 000 руб. Для пониженной ставки в 13,5% расчеты выполняются так: 1 800 000 х 13,5% = 243 000 руб.

– для местного бюджета и 1 800 000 х 3% = 54 000 руб. В соответствие с отчетностью по форме 2 (о прибылях и убытках), компания указала прибыль в размере 480 000 руб.

Как рассчитать налог на прибыль организации

Он состоит из таких пунктов: производственных расходов, включая стоимость сырья, которое становятся частью выпускаемой продукции, электроэнергии, топлива, а также отплаты труда, расходов на рекламу, упаковку, и другие общепроизводственные расходы.Период расчета базы данного налога обуславливается законодательством и равняется календарному году.

Согласно закону предприятию дано право, выполнять расчет налоговой базы по налогу на прибыль, а также перечислять аванс по итогам квартала или каждый месяц.При применении первого способа отчетными периодами считаются такие промежутки:

- 6 месяцев с 01.01 по 30.06;

- 3 первых месяцев с 01.01 по 31.03;

- 9 первых месяцев с 01.01 по 30.09.

Если предприятию дано право, использовать второй способ, то периоды исчисляются по месяцам.При установленной налоговой ставке 20%, согласно законодательству НК РФ, 2% идет на пополнение федерального бюджета страны, а на 18% становится богаче региональный.

Как рассчитать налог на прибыль

→ → Актуально на: 20 мая 2019 г.

По общему правилу организации, применяющие общий режим налогообложения, по итогам отчетных периодов, а также по итогам года должны производить расчет налога на прибыль ().

Формула расчета налога на прибыль в 2019 году такая же, как и в предыдущие годы: Прежде чем посчитать сумму самого налога на прибыль, необходимо определить размер налоговой базы.

При этом условно можно разделить на промежуточную и итоговую.

Данный показатель рассчитывается по следующей формуле: При расчете промежуточной базы по налогу на прибыль нужно учитывать следующее:

- налоговую базу нужно уменьшить на доходы, которые включены в сумму внереализационных доходов, но учитываются в особом порядке. К таким доходам, в частности, относятся дивиденды, полученные от иностранных организаций (). Они облагаются налогом на прибыль по другой ставке;

- в случае получения убытка от операций, финансовые результаты по которым учитываются с учетом положений , , , , (например, организация получила убыток от реализации ОС), налоговую базу нужно скорректировать. К примеру, при получении убытка от продажи основного средства вся выручка от продажи ОС будет учтена в доходах, остаточная стоимость – в расходах. И нужно скорректировать налоговую базу на сумму убытка, не учитываемого в отчетном периоде.

База для исчисления налога на прибыль (итоговая налоговая база) определяется следующим образом: Если промежуточная налоговая база или итоговая налоговая база имеют отрицательное значение, то считать налог на прибыль не нужно. Ведь организация по итогам отчетного/налогового периода получила убыток, с которого налог не исчисляется. Допустим, что организация по итогам I квартала месяцев 2019 года имеет следующие показатели:

- доходы от реализации – 1 500 000 руб.;

- расходы, уменьшающие доходы от реализации – 950 000 руб.;

- внереализационные доходы – 15 000 руб.;

- внереализационные расходы – 35 000 руб.;

Воспользовавшись приведенными выше формулами, рассчитаем сумму налога на прибыль: Промежуточная налоговая база составит 530 000 руб.

Анализ налога на прибыль организации на примере ООО «Строймагнат»

Рассмотрим механизм взимания налога на прибыль организаций на примере ООО «Строймагнат».

Прибыль, которая подлежит налогообложению рассчитывается на основе 4-х составляющих:

доходы от реализации ;

расходы,которые уменьшают сумму доходов от продажи;

внереализационные доходы;

внереализационные расходы.

Прибыль рассчитывается нахождением суммы доходов и расходов по всем критериям хозяйственной деятельности ( отвечающих за продажу и внереализационную деятельность организыции), нарастающим итогом с начала года.

При выявлении доходов исключаются суммы налогов, предъставленные в соответствии с НК РФ налогоплательщиком. На данный момент к этим налогам относятся НДС, акцизы и другие обязательные платежи.

Выявление доходов происходит на основании первичных и других документов, доказывающих полученные налогоплательщиком доходы, и документы налогового учета.

При определении налоговой базы не учитываются многие доходы, полученные в виде целевого финансирования и целевых поступлений, при расчетах с учредителями, в результате осуществления государственных программ, а также денежные средства и имущество, которые при их получении не переходят навсегда в собственность организации.

Выручка от реализации товаров в виде собственного производства и ранее приобретеных,а также выручка от реализации имущественых прав является доходами от реализации. Выручка от реализации рассчитывается вытекая из всех поступлений, согласованных с расчетами за реализованные товары и имущественные права.

Внереализационные доходы — это доходы, не связанные с реализацией товаров, работ, услуг, определенные в соответствии со статьей 250 НК РФ.

Во время рассчета прибыли целью налогообложения выступает правильность определения себестоимости продукции. Именно на этом этапе чаще всего допускаются ошибки финансовыми и бухгалтерскими службами организыций. Очень важно отследить такие ошибки, так как завышенный уровень себестоимости снижает базу обложения налога на прибыль. В себестоимость включаются не все установленные фактом затраты. Есть типы затрат , которые можно произвести только из прибыли, остающейся в распоряжении организации после уплаты налогов. Иные затраты входят в себестоимость, но не полностью, а лишь в пределах утвержденных нормативов. Примером таких затрат выступают командировочные расходы, представительские расходы и т.д.

В себестоимость продукции включаются:

затраты, непосредственно связанные с производством продукции (работ, услуг), обусловленные технологией производства;

затраты, связанные с использованием природного сырья, земель, древесины, воды и т.д.;

затраты на подготовку и освоение производства;

затраты накопительного характера, связанные с совершенствованием технологии и организации производства, с улучшением качества продукции;

затраты на проведение опытно-экспериментальных работ, изобретательскую и рационализаторскую деятельность;

затраты по обслуживания производственного процесса;

текущие затраты, связанные с эксплуатацией фондов природного назначения: очистных сооружений, фильтров, расходы по очистке сточных вод и т.п.;

затраты, связанные с управлением производством;

затраты, связанные с подготовкой и переподготовкой кадров;

затраты по транспортировке работников к месту работы и обратно в направлениях, где отсутствует транспорт общего пользования;

отчисления в специальные отраслевые и межотраслевые внебюджетные фонды;

затраты на воспроизводство основных производственных фондов, включаемые в себестоимость продукции в форме амортизационных отчислений на полное восстановление;

налоги, сборы, платежи и другие обязательные отчисления, производимые в соответствии с установленным законодательством порядком;

износ по нематериальным активам;

оплата услуг кредитных учреждений по выдаче сотрудникам заработной платы, осуществлению факторинговых операций.

Рассмотрим формирование доходов в ООО «Строймагнат» за 2013-2015 года на таблице 2.1.

Таблица 2.1 — Доходы, полученные ООО «Строймагнат» за 2013-2015 гг. (руб.)

|

Вид дохода |

Сумма расходов |

||

|

2013г |

2014г |

2015г |

|

|

1. Доходы, связанные с производством и реализацией: |

8 950 720 |

7 981 900 |

9 450 690 |

|

— выручка от реализации товаров собственного производства; |

5 203 770 |

4 890 501 |

5 840 487 |

|

— выручка от реализации покупных товаров |

2 670 300 |

2 121 385 |

2 186 642 |

|

— выручка от реализации прочего имущества; |

1 076 650 |

970 014 |

1 423 561 |

|

2. Выручка от реализации основных средств |

550 900 |

524 340 |

667 050 |

|

3. Внереализационные доходы |

1 120 046 |

902 341 |

1 150 580 |

|

Итого: |

10 622 520 |

9 408 581 |

11 268 320 |

Из таблицы 2.1 видно, что организация достигла немалых результатов в 2015 г., что доказывает увеличение объема выручки на 16,5% в сравнении с 2014 г. и на 9,4% в сравнении с 2013 г. Такой рост доходов означает увеличение выручки от реализации товаров собственного производства и внереализационных доходов.

Если соотнести итоги 2014 г. с 2013 г. можно заметить, что произошел спад уровня доходов на 11,6% в частности из за снижения выручки от реализации произведеной продукции в следствии уменьшения спроса на произведенные товары, а также выручки от реализации основных средств.

Рассмотрим расходы ООО «Строймагнат», связанные с производством и реализацией продукции. Для начала стоит выявить что относится к данным расходам.

Расходами признаются обоснованные и документально подтвержденные затраты , осуществленные (понесенные) налогоплательщиком.

Затраты организации в зависимости от их вида, а также условий осуществления и направлений деятельности предприятий делятся на 2-е группы:

расходы, связанные с производством и реализацией, которые включают:

расходы, связанные с изготовлением, хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и реализацией товаров (работ, услуг, имущественных прав);

расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном состоянии;

расходы на освоение природных ресурсов;

расходы на научные исследования и опытно-конструкторские разработки;

расходы на обязательное и добровольное страхование;

Внереализационные расходы.

В случае, когда какие-то затраты отнесеносятся одновременно к нескольким группам расходов, налогоплательщик может самостоятельно определить, к какой именно группе он отнесет эти затраты.

Кроме того, расходы, связанные с производством и реализацией подразделяются на:

прямые;

косвенные.

К прямым расходам относят:

материальные расходы (затраты на приобретение сырья и материалов, а также комплектующих);

расходы на оплату труда персонала, участвующего в процессе производства товаров (работ, услуг);

сумма ЕСН, начисленного на оплату труда производственного персонала;

амортизация основных средств, которые используются при производстве товаров (работ, услуг).

Все остальные расходы (кроме внереализационных) для целей налогообложения относят к косвенным. На прямые и косвенные расходы подразделяются в том случае, если налогоплательщик определяет доходы и расходы по методу начисления.

Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном периоде, в полном объеме относится к расходам текущего отчетного периода.

Сумма прямых расходов, осуществленных в отчетном периоде, также относится к расходам текущего отчетного периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в отчетном периоде продукции.

Тщательнее исседуем формирование прямых затрат.

К материальным расходам относятся:

топливо, вода и энергия всех видов, расходуемых на технологические цели и отопление зданий, расходы на выработку, трансформацию и передачу энергии;

работы и услуги производственного характера, как приобретаемые на стороне, так и осуществляемые самостоятельно;

расходы на проведение испытаний и контроль качества продукции (работ, услуг), содержание и эксплуатацию основных средств, и иные подобные цели;

расходы на инструменты, приспособления, инвентарь, приборы, лабораторное оборудование, спецодежду и иное имущество, не являющееся амортизируемым;

расходы, связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

и т.д.

Для целей исчисления налога на прибыль в расходы на оплату труда включаются:

любые начисления работникам в денежной и натуральной форме;

стимулирующие начисления и надбавки;

компенсационные начисления, связанные с режимом работы или условиями труда;

премии и единовременные поощрительные начисления;

расходы, связанные с содержанием работников, которые предусмотрены законодательством РФ, трудовыми договорами и коллективными договорами.

Таблица 2.2 — Расходы, осуществленные ООО «Строймагнат», за 2013-2015 гг.

|

Виды расходов |

Сумма расходов, руб. |

||

|

2013г |

2014г |

2015г |

|

|

Прямые расходы, в том числе: |

3 451 300 |

2 856 890 |

3 146 790 |

|

-материальные |

2 579 000 |

1 940 600 |

2 160 908 |

|

-оплата труда |

193 306 |

201 027 |

197 200 |

|

-амортизация |

95 320 |

89 150 |

92 563 |

|

-прочие затраты |

583 674 |

626 113 |

696 119 |

|

Расходы, связанные с реализацией покупных товаров |

3 670 560 |

2 510 090 |

3 140 890 |

|

Косвенные расходы: |

1 143 500 |

1 254 000 |

1 190 860 |

|

Внереализационные расходы |

864 430 |

776 250 |

801 425 |

|

Итого: |

9 129 790 |

7 397 230 |

8 279 965 |

Проанализировав таблицу 2.2 можно сделать ряд выводов. Видно, что расходы организации сничаются за рассматриваемый период времени. В 2014 г. произошло значительное понижение суммы расходов на 19% в сравнении с аналогичным периодом 2013 г., а в 2015 г. установлен рост расходов на 11% в сравнении с 2014 г. Однако расходы в 2015 г. значительно ниже расходов в 2013 г. на 9% или 849 825 руб. Данной уменьшение расходов в 2014 г. является результатом снижения сумм амортизации, уменьшение некоторых расходов, а так же использование более дешевого сырья.

Увеличение суммы расходов в 2015 г. вызвано увеличением внереализационных расходов, а также с увеличением прочих расходов организации. Расходы, связанные с производством и реализацией (прямые расходы), как видно по данным табл. 2.2, выступают наиболее значимыми и наибольший удельный вес в их общей доле составляют материальные затраты .

Налоговая база расчитывается по формуле 2.1:

Н.б = Д- Р (2.1)

где Н.б — налоговая база;

Д — доходы, полученные предприятием;

Р — расходы, полученные предприятием.

Сумма налога на прибыль организации рассчитывается — это налоговая база умноженная на налоговую ставку по налогу на прибыль.Рассчитывается по формуле 2.2:

Сумма налога на прибыль = Н.бЧНс (2.2)

где Н.б — налоговая база;

Нс — налоговая ставка.

Таблица 2.3 — Расчет суммы налога на прибыль, подлежащей уплате ООО «Строймагнат» в бюджет за 2013-2015 гг.

|

Показатель |

Годы |

||

|

2013г |

2014г |

2015г |

|

|

Доходы |

10 622 520 |

9 408 581 |

11 268 320 |

|

Расходы |

9 129 790 |

7 397 230 |

8 279 965 |

|

Налоговая база(прибыль) |

1 492 730 |

2 011 351 |

2 988 355 |

|

Налоговая ставка |

20% |

20% |

20% |

|

Сумма налога на прибыль подлежащая уплате в бюджет РФ |

298 564 |

402 270 |

597 671 |

Рассчеты за 2013 год:

Н.б = 10 622 520 руб — 9 129 790 руб = 1 492 730 руб

Сумма налога на прибыль = 1 492 730 Ч 20% = 298 564 руб

Рассчеты за 2014 год:

Н.б = 9 408 581 руб — 7 397 230 руб = 2 011 351 руб

Сумма налога на прибыль = 2 011 351 Ч 20% = 402 270 руб

Рассчеты за 2015 год:

Н.б = 11 268 320руб — 8 279 965руб = 2 988 355 руб

Сумма налога на прибыль = 1 492 730 Ч 20% = 597 671 руб

Вывод : Из данных таблицы 2.3 видно, что в анализируемом периоде произошел рост прибыли на 46%, а, соответственно, и сумма налога на прибыль, подлежащих уплате в бюджет РФ, на 46% в 2015 г. по сравнению с 2013 г. Сравнивая 2014 г. с 2013 г., видно, что прибыль увеличилась на 26%.

Если сравнивать результаты 2015 г. с 2014 г. видно, что произошло увеличение прибыли на 33% за счет равномерного увеличения доходов и расходов. Вместе с увеличением суммы прибыли произошел рост суммы налога на прибыль на 33%, на это оказало влияние увеличение налогооблагаемой прибыли.

Анализ налога на прибыль

Анализ налогов, вносимых в бюджет из прибыли, целесообразно начинать с рассмотрения их состава и структуры.

Таблица 2.7 — Анализ состава и структуры налогов предприятия, млн. руб.

|

Структура, % |

||||||

|

Показатель |

Год |

Год |

||||

|

План |

Факт |

План |

Факт |

|||

|

Налог на имущество |

||||||

|

Налог на прибыль |

||||||

|

Прочие налоги и сборы |

||||||

|

Итого |

||||||

|

В процентах к балансовой прибыли |

Данные таблицы 2.7 показывают, что налоги из прибыли увеличились по сравнению с прошлым годом на 29,5%, а по сравнению с планом — на 7,9 %. Несколько изменилась и структура налогов: доля налога на имущество уменьшилась, а доля налога на прибыль увеличилась. Налоги от прибыли в общей её сумме составляют около 34 %, что на 1 % ниже прошлого года.

Налог на доходы зависит также от суммы налогооблагаемых доходов и ставки налогообложения. Чтобы рассчитать влияние данных факторов на изменение суммы налога, необходимо изменение величины каждого вида или общей суммы налогооблагаемого дохода умножить на плановую ставку налогообложения, а изменение уровня последней — на фактическую сумму налогооблагаемого дохода.

Сумма налога на прибыль (Hn) может изменяться за счёт величины налогооблагаемой прибыли (Пн) и ставки налога на прибыль (Сн):

Hn = Пн * Сн / 100 (2)

Изменение суммы налога за счёт первого фактора рассчитывается по формуле:

ДHn = Д Пн * Сн0 / 100 (3)

Влияние второго фактора устанавливается следующим образом:

ДHn = Д Пн1 * Д Сн / 100 (4)

Если известно, за счёт каких факторов изменилась налогооблагаемая прибыль, то влияние их на сумму налога можно определить умножением её прироста за счёт i — го фактора на плановую (базовую) ставку налога:

ДHn = Д Пнхi * Д Сн0 / 100 (5)

По данным следующей таблицы 2.8 произведём расчёт влияния факторов на изменение суммы налогов на прибыль по приведённой выше формуле.

Таблица 2.8 — Расчёт влияния факторов на изменение суммы налога на прибыль

|

Фактор изменения налогооблагаемой прибыли |

Расчёт влияния |

Изм. суммы налога, млн., руб |

|

1. Изменение балансовой прибыли |

+1500*0,3 |

+450,2 |

|

1.1 Прибыль от реализации продукции |

+1396*0,3 |

+418,7 |

|

1.1.1. Объём реализации продукции |

-158*0,3 |

-47,4 |

|

1.1.2. Структура продукции |

+536*0,3 |

+160,8 |

|

1.1.3. Средние цены реализации |

+3335*0,3 |

+1000,5 |

|

1.1.4. Себестоимость продукции |

-2317*0,3 |

-695,1 |

|

роста ресурсоёмкости |

+199*0,3 |

-59,7 |

|

Продолжение таблицы 2.7 |

||

|

роста ресурсоёмкости |

+199*0,3 |

-59,7 |

|

1.2 Прибыль от прочей реализации |

||

|

1.3. Внереализационные финансовые результаты |

+104*0,3 |

+31,2 |

|

1.3.1. От ценных бумаг |

+102*0,3 |

+30,6 |

|

1.3.2 От сдачи в аренду основных средств |

+48*0,3 |

+14,4 |

|

1.3.3. Штрафы и пени |

-26*0,3 |

-7,8 |

|

1.3.4 От списания долгов |

-20*0,3 |

-6,0 |

|

2. Изменение суммы прибыли в результате её корректировки для нужд налогообложения |

+30*0,3 |

+9,0 |

|

Итого |

+1220*0,3 |

+366,0 |

Из таблицы 2.7 видно, какие факторы оказали решающее влияние на изменение суммы налогооблагаемой прибыли и величину налогов на прибыль.

Один из важнейших аспектов функционирования российской налоговой системы — это проблема налоговой нагрузки и ее воздействия на хозяйственную активность предприятия. И главной задачей всех налоговых реформ служит снижение налоговой нагрузки при условии компенсации выпадающих доходов, но не определены ни временные, ни нормативные рамки этого процесса.

Нуждается в уточнении и само понятие «налоговая нагрузка». Одно из мнений заключается в том, что это комплексная характеристика, которая включает:

- — количество налогов и других обязательных платежей;

- — структуру налогов;

- — механизм взимания налогов;

- — показатель налоговой нагрузки на предприятие.

Для характеристики налоговой нагрузки имеет значение не только количество, но и структура уплачиваемых налогов. Налоговая нагрузка на предприятие в немалой степени определяется самим механизмом взимания налогов. Так в условиях непрекращающегося платежного кризиса в РФ очень болезненным оказался переход к международной практике определения реализованной продукции по факту ее отгрузки покупателю. Эта практика, несомненно, ужесточает налоговый режим. Но все дискуссии о налоговой нагрузке на предприятия останутся беспредметными до тех пор, пока не будет достигнуто согласие в вопросе о методике расчета сводного показателя, характеризующего эту нагрузку.

Существует несколько методик расчета налоговой нагрузки для предприятия.

Одна из наиболее распространенных предполагает использование формулы (6):

HH = Hn / Вр (6)

где НН — налоговая нагрузка (%),

Hn — сумма налогов, уплачиваемых предприятием,

Вр — выручка от реализации продукции (работ) и оказания услуг.

HH = 4440 / 17900 * 100 %

НН = 0,248

Также для отдельного плательщика показатель налоговой нагрузки может быть исчислен по формуле:

HH =Hn / CИ (7)

НН = 0,24

где НН — налоговая нагрузка (%),

СН — сумма налогов, уплачиваемых предприятием,

СИ — сумма источников средств для уплаты налогов.

В перечень уплачиваемых налогов входят все без исключения налоги и обязательные платежи предприятия в бюджет и во внебюджетные фонды. Иногда предлагают исключить из расчета налоговой нагрузки такие платежи как НДС, акцизы, отчисления во внебюджетные социальные фонды. Аргументом здесь служит характеристика этих налогов как транзитных, нейтральных для предприятия. Но абсолютно нейтральных для предприятия налогов просто не существует: они реально уплачиваются за счет текущих денежных поступлений, а степень их «перелагаемости» непостоянна и осуществляется не в полном объеме. Эта «перелагаемость», как известно, зависит от эластичности спроса на соответствующую продукцию. При устоявшемся уровне цен и высоких ставках косвенного налогообложения их дальнейшее повышение приведет к существенным по-терям доходов у товаропроизводителей.

Рассматривая состав источников средств для уплаты налогов (СИ), необходимо прежде всего отметить их возможное несовпадение с налогооблагаемой базой (например по имущественным налогам). Источником уплаты может быть только доход предприятия в его различных формах, а именно:

- — выручка от реализации продукции (работ, услуг) — для НДС и акцизов;

- — себестоимость продукции с последующим покрытием расходов из выручки;

- — от реализации — для земельного и социального налогов;

- — прибыль предприятия в процессе ее формирования — для налога на имущество и налогов с оборота;

- — прибыль предприятия в процессе ее распределения — для налога на прибыль;

- — чистая прибыль предприятия — для экономических санкций, вносимых в бюджет, некоторых местных налогов и лицензионных сборов.

Частные показатели налоговой нагрузки для отдельных налогов целесообразно рассчитывать по названным группам налогов к соответствующему источнику средств по формуле (6).

Для расчета общего показателя налоговой нагрузки для всех налоговых платежей следует применять формулу (5). Этот показатель не только суммирует доходы предприятия, но и сопоставим с валовым внутренним продуктом страны, на основе которого определяется общая налоговая нагрузка.

Теперь перейдем к анализу деятельности ООО «Б-52» и практики налогообложения на предприятии.

ООО «Б-52» уплачивает в республиканский бюджет налог на добавленную стоимость, налог на прибыль, взносы в государственные социальные внебюджетные фонды, местные налоги и сборы. НДС в настоящее время является основным косвенным налогом.

Объектом налогообложения для ООО «Б-52» признается производство и реализация товаров на территории РБ.

НДС взимается по ставке 18 % в соответствии с законодательством РБ. Объектом обложения налога на прибыль является прибыль отчетного года. Для расчёта налога на прибыль необходимо рассчитать налогооблагаемую базу. Для этого из прибыли отчетного года отнимают дивиденды и доходы облагаемые налогом на доходы, налог на недвижимость, льготы. Ставка налога на прибыль — 24 %.

При исчислении налога на прибыль облагаемая прибыль уменьшается на суммы, направленные:

предприятиями сферы материального производства на финансирование капитальных вложений производственного назначения, а также на погашение кредитов банков, полученных и использованных на эти цели, включая проценты по кредитам;

на благотворительные цели;

предприятиям на финансирование жилищного строительства.

Подоходный налог взимается ежемесячно по месту работы физического лица. ООО «Б-52» акцизы не уплачивает

Отчисления в фонд социальной защиты населения. Объектом начисления являются все виды оплаты труда. Ставка для ООО «Б-52» составляет 24 %. Страховые взносы выплачиваются раз в месяц в день, установленный для получения заработной платы за предыдущий месяц. Расчёты подаются ежеквартально не позднее 12 числа.

Таким образом, основным фактором роста прибыли явилось увеличение выручки на 22561 тыс.руб., негативно на прибыли отчетного года отразилось увеличение убытка по внереализационным операциям на 1373 тыс.руб.и снижение положительного сальдо от операционной деятельности на 89 тыс.руб., негативно на чистой прибыли сказалось и увеличение налогов из прибыли на 898 тыс.руб.

Таблица 2.9 — Данные для факторного анализа прибыли от реализации продукции 2007 г. по сравнению с 2006 г., тыс. руб.

|

Показатель |

Год |

Отклонение (+, -) |

Темп роста |

||

|

Выручка от реализации продукции за вычетом НДС и других отчислений от выручки, тыс. руб. |

113,83 |

||||

|

Прибыль от реалзации продукции |

101,70 |

||||

|

Прибыль от операционной деятельности |

52,15 |

||||

|

Прибыль от внереализационной деятельности |

121,04 |

||||

|

Прибыль отчётного года |

94,82 |

||||

|

Налоги на прибыль |

109,73 |

||||

|

Чистая прибыль |

81,66 |

Таким образом, основным фактором роста прибыли явилось увеличение выручки на 22561 тыс. руб., негативно на прибыли отчетного года отразилось увеличение убытка по внереализационным операциям на 1373 млн.руб.и снижение положительного сальдо от операционной деятельности на 89 тыс.руб., негативно на чистой прибыли сказалось и увеличение налогов из прибыли на 898 тыс.руб.

Таблица 2.10 — Анализ изменения налоговой нагрузки ООО «Б-52», тыс. руб.

|

Показатели |

Год |

Отклонение от 2006 |

Темп роста, % к 2006 |

||

|

Выручка, тыс. руб |

113,83 |

||||

|

Чистая прибыль |

81,66 |

||||

|

Общая сумма налогов |

121,89 |

||||

|

Налоговая нагрузка в выручки, % |

13,181 |

12,950 |

13,867 |

0,92 |

107,08 |

|

Налоговая нагрузка к чистой прибыли, % |

116,569 |

202,096 |

301,688 |

99,59 |

149,28 |

Данные же для расчета налоговой нагрузки возьмем на основании приложений. На основании полученных данных видно, что по сравнению со средними показателями по РБ (48,5%) данная нагрузка в 2007 году несущественно увеличилась, однако если вместо выручки использовать добавленную стоимость или же чистую прибыль, данный показатель поможет раскрыть сущность налогообложения в нашей стране, то есть оно имеет открыто фискальный характер и не о какой стимулирующей функции речи и быть не может.

Сравнив сумму полученной чистой прибыли с общей суммой налоговых платежей, получим, что предприятие отдает более, чем в 3 раза больше государству, чем зарабатывает сам.

На основании полученных и данных приложений рассмотрим структуру налогообложения по источникам уплаты в табл. 2.11.

Таблица 2.11 — Структура налогообложения по источникам уплаты, тыс. руб.

|

Показатели |

||||||

|

Сумма |

Удельный вес |

Сумма |

Удельный вес |

Сумма |

Удельный вес |

|

|

Всего налогов |

||||||

|

В себестоимости |

47,198 |

30,811 |

40,617 |

|||

|

Из выручки |

28,202 |

25,479 |

20,037 |

|||

|

Из прибыли |

24,600 |

43,709 |

39,347 |

На основании данной таблицы можно сделать вывод, что основная доля налогов приходится на налоги из прибыли, в первую очередь налог на прибыли, который вырос на 320 тыс.руб., и налог на недвижимость, который вырос на 724 тыс.руб. в связи с обновлением и переоценкой основных фондов. Кроме того, как видно из таблицы и специфики деятельности предприятия налоги тесно связаны с фондам оплаты труда, часть отчислений от которого включается в себестоимость, а часть уплачивается из заработной платы. Значительную часть занимают также налоги из выручки, что связано с высоким уровнем косвенного налогообложения.

Рис. 2.5 — Динамика налогов в 2005-2007 гг.

Рис. 2.6 — Соотношение налогов в 2005-2007 гг.

На вопрос какой должна быть оптимальная налоговая нагрузка единый ответ еще не найден. Налогоплательщик обычно считает справедливой налоговую нагрузку до 30%, тяжело воспринимает нагрузку в 40% и не приемлет ее, когда она больше 50%, то есть в описанном выше примере предприятие несет еще довольно сносное бремя.

Чрезмерная же налоговая нагрузка подрывает саму налоговую базу, снижает общую сумму налоговых поступлений. В ситуации, когда сумма налоговых выплат очень высока, предприятия предпочитают отсрочить свое возможное банкротство из-за неплатежей в бюджет против вполне реальной перспективы немедленного прекращения деятельности при переключении скудеющих денежных потоков на расчеты с бюджетом.

Таким образом, можно сделать следующий вывод: руководителям предприятий необходимо досконально знать налоговую систему и в частности ее раздел касающийся экономии для максимального снижения суммы налогов, а значит и налоговой нагрузки. В свою очередь государству, ради своей же выгоды, следует принять все возможные меры по снижению налоговой нагрузки на предприятия.