Содержание

- Амортизация автомобиля

- Когда начинаем амортизировать автомобиль

- Определяем срок полезного использования

- Выбираем способ амортизации

- Входят ли автомобили в реестр основных средств?

- Необходимо ли вычисление СПИ при определении амортизации автотранспорта?

- Как рассчитывается в бухучете?

- Способ вычисления СПИ в налоговой документации по Классификатору

- Легковые автомобили

- Автобусы

- Грузовые машины

- Специальный транспорт

- ГАЗ 24 Феникс › Бортжурнал › предельные сроки эксплуатации транспортных средств

- Как определить срок полезного использования автомобиля – таблица СПИ в бухгалтерском и налоговом учете

- Является ли транспорт основным средством?

- Нужно ли устанавливать СПИ для расчета амортизации транспортных средств?

- Полезное видео

- Выводы

- Какая амортизационная группа у автомобиля в 2020 году

- Таблица для авто в 2020 году

- Пояснение

Амортизация автомобиля

Актуально на: 18 июля 2017 г.

Если организация приобрела автомобиль для длительного использования в производстве продукции, при выполнении работ или оказании услуг и не планирует его последующую перепродажу, его необходимо амортизировать в бухгалтерском учете (п.п. 4, 17 ПБУ 6/01). А если его первоначальная стоимость в налоговом учете еще и превышает 100 000 рублей, объект будет амортизироваться также в целях исчисления налоговой базы по налогу на прибыль (п. 1 ст. 256 НК РФ). О порядке амортизации автомобиля в бухгалтерском и налоговом учете расскажем в нашей консультации.

Когда начинаем амортизировать автомобиль

В бухгалтерском учете амортизация машины начинают начислять с 1-го числа месяца, следующего за месяцем принятия ее к бухгалтерскому учету (п. 21 ПБУ 6/01). Напомним, что к учету основные средства принимаются следующей записью (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 01 «Основные средства» – Кредит счета 08 «Вложения во внеоборотные активы»

В налоговом учете амортизационные расходы на автомобиль начинают признаваться с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию (п. 4 ст. 259 НК РФ).

Обращаем внимание, что факт регистрации автомобиля в органах ГИБДД для начисления амортизации значения не имеет (Письмо Минфина от 13.06.2012 № 03-03-06/1/303).

Определяем срок полезного использования

Срок полезного использования (СПИ) автомобиля – это период времени, в течение которого автомобиль, как предполагается, будет приносить экономические выгоды организации (п. 4 ПБУ 6/01). Исходя из СПИ определяется сумма ежемесячных амортизационных отчислений.

В налоговом учете СПИ устанавливается Классификацией основных средств, включаемых в амортизационные группы (Постановление Правительства от 01.01.2002 № 1, п. 1 ст. 258 НК РФ).

К каким амортизационным группам относятся автомобили, мы рассказывали в нашей консультации.

Так, например, легковые автомобили с рабочим объемом двигателя не более 3,5л относятся к III-ей амортизационной группе. Следовательно, при расчете амортизации легкового автомобиля срок полезного использования может быть выбран организацией в диапазоне, начиная с 37 месяцев и до 60 месяцев включительно.

В бухгалтерском учете СПИ устанавливается организацией самостоятельно с учетом ожидаемого срока использования автомобиля, физического износа и иных факторов (п. 20 ПБУ 6/01). При этом бухгалтерский СПИ может быть установлен аналогично сроку в налоговом учете.

Выбираем способ амортизации

Организация самостоятельно, как в бухгалтерском, так и в налоговом учете может выбрать способ начисления амортизации по автомобилю.

В бухгалтерском учете допускаются такие способы (п. 8 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

А в налоговом учете только 2 способа (п. 1 ст. 259 НК РФ):

- линейный;

- нелинейный.

При этом в бухгалтерском учете способ амортизации должен быть один для всех транспортных средств, входящих в группу однородных объектов, а в налоговом учете – вообще для всех амортизируемых активов (кроме тех, по которым амортизация независимо от выбранного метода в отношении иных активов всегда начисляется только линейным способом) (п. 18 ПБУ 6/01, п.п.1,3 ст. 259 НК РФ).

Если транспорт состоит в реестре основных средств предприятия, то на него каждый месяц должна начисляться амортизация.

Чтобы правильно высчитать сумму амортизации, нужно сначала посчитать срок полезного использования автотранспорта (далее по тексту – СПИ) автомобиля.

СПИ машины считается тот временной промежуток, за который автомобиль будет приносить предприятию доход. СПИ в налоговом учете и бухгалтерии высчитывается по-разному.

Входят ли автомобили в реестр основных средств?

Автотранспорт может считаться основным средством (ОС) и в налоговом учете, и в бухгалтерии, если соблюдены прописанные в законодательстве критерии.

Критерии отнесения к реестру основных средств компании в налоговом учете согласно п. 1 ст. 257 Налогового кодекса Российской Федерации:

- эксплуатируется в процессе выпуска и продажи продукции, оказания услуг, осуществления работ, управления предприятием;

- стоимость объекта начинается от ста тысяч рублей.

Читайте также в нашей статье, что должно содержаться в аптечке автомобилиста.

Критерии отнесения к реестру основных средств компании в бухгалтерии в соответствии с Приказом Минфина России от 30.03.2001 №26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01″:

- эксплуатируется в процессе выпуска и продажи продукции, предоставления услуг, осуществления работ, управления предприятием, сдачи во временную аренду за плату;

- эксплуатируется более года;

- компания не собирается перепродавать объект;

- в будущем планируется получение прибыли от объекта.

Есть ли срок годности у автомобильного огнетушителя, узнайте .

Необходимо ли вычисление СПИ при определении амортизации автотранспорта?

Если автотранспорт определен на балансе предприятия как ОС, то для него в налоговом учете устанавливается амортизационная группа.

С ее помощью можно вычислить СПИ автотранспорта.

В бухучете СПИ можно вычислить и без отнесения к такой группе. Он рассчитывается на основании предположительного времени и условий работы.

Предприятие должно начислять амортизацию все время службы автотранспорта до наступления его предельной степени износа и списания.

Как рассчитывается в бухучете?

В законодательстве по бухучету нет четких временных рамок по ограничению СПИ.

Предприятие может установить СПИ по Классификатору, применяемому для налогового учета, или же установить другое его значение, руководствуясь определенными факторами.

Читайте в этой статье, как получить вычет за обучение в автошколе.

Согласно п. 20 ПБУ 6/01 факторами, влияющими на СПИ автотранспорта, являются:

- предполагаемая длительность дальнейшей эксплуатации автомобиля;

- документальное ограничение СПИ транспорта (окончание договора аренды или лизинга автотранспорта);

- условия эксплуатации транспорта: погодные условия, частота смен, территориальные особенности местности применения, и т.д.

Способ вычисления СПИ в налоговой документации по Классификатору

В Постановлении Правительства Российской Федерации от 01.01.2002 №1 «О Классификации основных средств, включаемых в амортизационные группы» можно увидеть Классификатор СПИ согласно амортизационным группам транспорта.

Все транспортные средства относятся к отдельным амортизационным группам, на номер группы влияет тип ТС, размер, мощность, сфера эксплуатации.

У всех автомобилей СПИ может варьироваться от двух до девяти лет.

Классификатор СПИ ТС можно представить в качестве следующей таблицы:

|

|||

|

|||

|

Являются ли водительские права документом, удостоверяющим личность, читайте .

Легковые автомобили

СПИ легковых автомобилей можно определить в зависимости от габаритов и объема двигателя машины:

- от семи до девяти лет – большие автомобили объемом двигателя от 3,5 литров;

- от пяти до семи лет – небольшие машины для людей с инвалидностью;

- от трех до пяти лет – прочие легковые машины.

В качестве примера узнаем СПИ б/у автомобиля Toyota Auris 2008 года выпуска. Объем двигателя данного автомобиля – 1,6 литров.

Значит, его СПИ может составлять от трех до пяти лет.

Автобусы

СПИ автобусов зависит от его габаритов и области использования (городской или междугородний):

- от семи до девяти лет – прочие типы автобусов, длина которых от 16,5 до 24 метров;

- от пяти до семи лет – большие автобусы длиной до 24 метров, которые следуют в черте города и между городами;

- от трех до пяти лет – маленькие автобусы длиной до 7,5 метров.

Для примера возьмем автобус длиной 18 метров, перевозящий пассажиров между городами.

Исходя из длины и места эксплуатации можно определить, что его амортизационная группа – 4, то есть срок его эксплуатации составляет от пяти до семи лет.

Читайте в данной статье, сколько времени действительна мед. справка для получения водительского удостоверения.

Грузовые машины

СПИ у грузовиков рассчитывается исходя из грузоподъемности и области применения автомобиля:

- от семи до девяти лет – грузовики, масса груза которых составляет от 3,5 до 12 тонн, прицепы, полуприцепы;

- от пяти до семи лет – самосвалы, фургоны, спецтехника;

- от трех до пяти лет – небольшие автомобили с грузоподъемностью до 3,5 тонн.

Например, КамАЗ можно включить в группу к самосвалам.

Соответственно, его амортизационная группа – 4, то есть его СПИ находится в диапазоне от пяти до семи лет.

Специальный транспорт

В зависимости от области использования спецтехника делится на следующие группы:

- от семи до девяти лет – мусоровозы, гидроподъемники;

- от пяти до семи лет – техника коммунальных служб, катафалки, машины с нефтепродуктами или газом, техника различных служб;

- от трех до пяти лет – прочие спец. автомобили.

Читайте в следующей статье об отличиях срока гарантии и эксплуатации.

Например, нужно рассчитать СПИ поливомоечной машины тротуарной.

Данный вид транспорта относится к спецтехнике коммунальных служб, то есть к 4 амортизационной группе.

Его СПИ составит от пяти до семи лет.

Законодательство позволяет установить СПИ в бухгалтерском учете соответствующий сроку, определенному в налоговом учете при использовании Классификации ОС.

Это очень удобно в применении, так как одинаковый СПИ позволяет свести к минимуму расхождения в налоговой и бухгалтерской документации.

Смотрите также в этом видео, как амортизировать купленный автомобиль:

ГАЗ 24 Феникс ›

Бортжурнал ›

предельные сроки эксплуатации транспортных средств

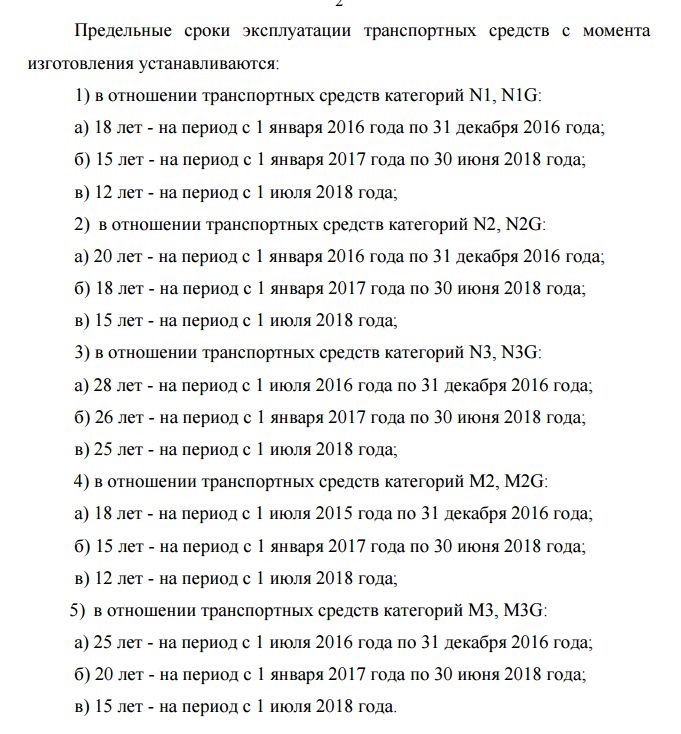

Российский авторынок падает, бизнес теряет деньги, власть пытается выбить их с народа. Самыми разными способами. В том числе введением предельного срока эксплуатации транспортных средств. Пока это касается грузовиков и автобусов, но если автопроизводители продолжат нести убытки — то и всех остальных.

Вначале смотрим классификацию:

Категория M — транспортные средства, имеющие не менее четырех колес и используемые для перевозки пассажиров, включая:

—автомобили легковые, в том числе:

-категория M1 — транспортные средства, используемые для перевозки пассажиров и имеющие, помимо места водителя, не более восьми мест для сидения;

— автобусы, троллейбусы, специализированные пассажирские транспортные средства и их шасси, в том числе:

-категория М2 — транспортные средства, используемые для перевозки пассажиров, имеющие, помимо места водителя, более восьми мест для сидения, максимальная масса которых не превышает 5 тонн;

-категория М3 — транспортные средства, используемые для перевозки пассажиров, имеющие, помимо места водителя, более восьми мест для сидения, максимальная масса которых превышает 5 тонн.

Категория N — транспортные средства, используемые для перевозки грузов — автомобили грузовые и их шасси, в том числе:

—категория N1 — транспортные средства, предназначенные для перевозки грузов, имеющие максимальную массу не более 3,5 тонн;

-категория N2 — транспортные средства, предназначенные для перевозки грузов, имеющие максимальную массу свыше 3,5 тонн, но не более 12 тонн;

-категория N3 — транспортные средства, предназначенные для перевозки грузов, имеющие максимальную массу более 12 тонн.

Теперь смотрим проект постановления правительства:

коснулось всех, кроме категории М1

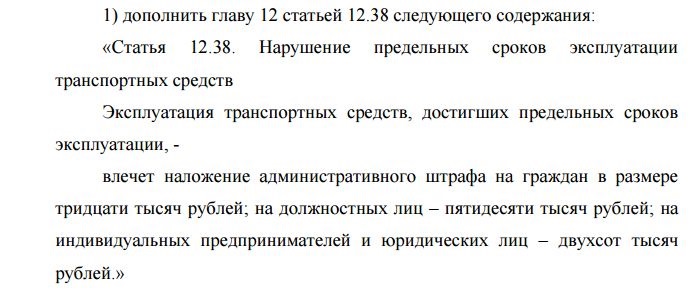

штрафы

Таким образом — за езду на старой машина физическому лицу придется расстаться с 30 тысячами рублей.

Сейчас наверняка многие скажут — это грузовики и автобусы, нас не касается. Только не стоит забывать — что это пробный шар и если прокатит — коснется и остальных. Из заметьте речь не идет об использовании авто в коммерческой деятельности — даже имея личную газель 18 лет от роду используемую в качестве помощника по хозяйству с ней придется расстаться. Ну а там и легковушек доберутся. Метод поддержки экономики путем нагибания граждан.

К безопасности дорожного движения все это отношения не имеет. Есть техосмотр… который превратился в формальность которую можно купить прямо в страховой. Официально. Какая тут безопасность? Де факто сейчас можно оформить страховку на любой хлам даже не давая денег на липовый техосмотр.

Очередной шаг для бизнеса и против граждан, которые не могут позволить себе купить новый автомобиль. Не нравятся чадящие камазы? Их не будет. Только все это будет в цене арбуза. Перевозчики выкрутятся, часть уйдет. Граждане заплатят. Зато арбузы будут ехать на новом китайском грузовике.

Кстати, ВИС — 2345 собранный на базе жигулей относится к категории N1. И тоже подлежит уничтожению после 12 лет эксплуатации (с 2018 года). А ведь в хозяйстве вполне хорошая машина.

страшный грузовик

Заодно под раздачу попадут владельцы пикапов, которые ввезены как грузовики. ТАкже как и любители ГАЗ-66 и прочих авто.

Вообще я не против того, что бы стимулировать экономику, что бы для коммерческих целей (в том числе перевозка людей) использовались новые авто. Но — этот проект постановления не разделяет организации, предпринимателей и частных лиц, которые используют авто для ЛИЧНЫХ НУЖД. А значит ждем новых брошенок во дворах отданных на растерзание гопоте.

Как определить срок полезного использования автомобиля – таблица СПИ в бухгалтерском и налоговом учете

Если транспорт компания признает основным средством, то автоматически появляется обязанность по ежемесячному начислению амортизацию.

Если транспорт компания признает основным средством, то автоматически появляется обязанность по ежемесячному начислению амортизацию.

Для правильного расчета амортизационных отчислений автомобилей необходимо знать срок полезного использования.

Порядок определения СПИ в бухгалтерском и налоговом учете отличается.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ +7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ 8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно!

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ +7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ 8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно!

Является ли транспорт основным средством?

Автомобили можно отнести к основным средствам как в бухгалтерском, так и налоговом учете.

Правила отнесения к объектам ОС в бухучете прописаны в п.4 ПБУ 6/01:

- Область использования – управленческая, производство, оказание услуг, выполнение работ, сдача в аренду (не предназначен для перепродажи).

- Срок эксплуатации – не менее 12-ти месяцев.

- Получение дохода посредством данного объекта в будущем.

Условия отнесения к основным средствам в налоговом учете указаны в п.1 ст.257 НК РФ:

- Применение для производства или продажи продукции, выполнения работ, услуг, управления.

- Первоначальная стоимость от 100 000 руб.

Если автомобиль подходит под указанные условия, то его можно принять к учету как объект основных средств.

Нужно ли устанавливать СПИ для расчета амортизации транспортных средств?

Если автомобиль принят на учет как основное средство, то организация обязана установить для него амортизационную группу в налоговом учете, в соответствии с которой будет определен срок полезного использования в целях налогообложения.

Если автомобиль принят на учет как основное средство, то организация обязана установить для него амортизационную группу в налоговом учете, в соответствии с которой будет определен срок полезного использования в целях налогообложения.

Также СПИ нужно установить и для отнесения стоимости авто в расходы в бухгалтерском учете.

Весь срок службы организация начисляет по автомобилю амортизацию до достижения полного физического износа или до момента выбытия, списания объекта.

Как определить в бухгалтерском учете?

Бухгалтерское законодательство не содержит четких ограничений по длительности срока полезного использования.

П.20 ПБУ 6/01 поясняет, на какие факторы следует обращать внимание при определении периода службы.

При этом не содержится запрета руководствоваться в данном вопросе Классификатором, установленным в налоговым целях.

То есть при желании компания вправе в бухучете для автомобиля установить тот же СПИ, что и в налоговых целях по Классификации основных средств.

В то же время можно установить и иной срок, целесообразный для конкретного транспортного средства, при этом следует учесть:

- сферу применения автомобиля;

- планируемое время эксплуатации;

- влияющие факторы – климатические условия, где будет использован автомобиль, территориальные особенности, характеристики места эксплуатации — городская черта или сельская местность, частота использования, порядок проведения техобслуживания и ремонта, а также ряд других влияющих обстоятельств;

- существующие ограничения – например, срок лизинга или аренды.

Как узнать в налоговом учете по Классификатору?

Срок полезного использования в целях налогообложения определяется по Классификации утвержденной Постановлением Правительства РФ №1 от 01.01.2002 в ред. от 07.07.2016.

Данная Классификация предусматривает 10 амортизационных групп с различными сроками службы.

Данная Классификация предусматривает 10 амортизационных групп с различными сроками службы.

Транспортное средство в зависимости от его типа, области применения, размера, мощности можно отнести к группе со второй по пятую.

При этом срок службы в зависимости от амортизационной группы может варьироваться от 2 до 9 лет.

Данные о сроках полезного использования для различных видов движимого имущества представлены в таблице.

Таблица:

| Группа амортизации по Классификатору | Срок полезного использования, л. | Тип автотранспорта |

| 2 | 2-3 |

|

| 3 | 3-5 |

|

| 4 | 5-7 |

|

| 5 | 7-9 |

|

Легковой авто

Для автомобилей легкового класса срок полезного использования отличается в зависимости от размера машины:

Для автомобилей легкового класса срок полезного использования отличается в зависимости от размера машины:

- от 7 до 9 лет (85 — 108 месяцев включительно) – большого и высшего класса с объемом двигателя от 3.5 литра;

- от 5 до 7 лет (61 – 86) – автомобили малого класса, предназначенные для инвалидов;

- от 3 до 5 лет (37 – 62) – прочие легковые машины.

Чтобы определить правильный срок полезного использования, нужно узнать объем двигателя у легкового автомобиля, далее выяснить амортизационную группу (3 или 5, для инвалидов – 4), после этого выбрать из предложенного диапазона подходящий СПИ.

Пример

Автомобиль Мерседес Бенц 350 R350 CDI 4Matic с мощностью двигателя 224 л.с. можно отнести к 3 амортизационной группе в качестве легковой машины среднего класса с объемом двигателя до 3.5 л (ОКОФ 310.29.10.2).

Для него можно выбрать в качестве срока службы любое количество месяцев из диапазона от 85 до 108.

Автобус

Для автобусов срок использования отличается в зависимости от длины, области применения (городской, междугородний):

- от 7 до 9 лет (85 — 108 месяцев включительно) – прочие автобусные поезда длиной от 16.5 до 24 м ;

- от 5 до 7 лет (61 – 86) – городские автобусные поезда от 16.5 до 24 м прочие средние и большие автобусы (до 12 м), а также дальнего следования;

- от 3 до 5 лет (37 – 62) – городские и прочие автобусы малого типа до 7.5 м.

То есть, чтобы правильно определить СПИ, нужно знать габариты автобуса (его длину), а также область его применения.

Пример

ПАЗ 32053 с бензиновым двигателем применяется для пассажирских перевозок в черте города, имеет длину 6,925 м.

Такой автобус можно отнести к 3 амортизационной группы как городской малого типа длиной до 7.5 м (ОКОФ 310.29.10.30.111).

Срок полезного использования можно выбрать из промежутка от 37 до 62 месяцев включительно.

Грузовая машина

Для правильного определения периода службы грузовиков нужно смотреть на максимальную допустимую массу по техническому паспорту, область эксплуатации:

Для правильного определения периода службы грузовиков нужно смотреть на максимальную допустимую массу по техническому паспорту, область эксплуатации:

- от 7 до 9 лет (85 — 108 месяцев включительно) – грузовики с дизельным и и бензиновым двигателем с массой от 3.5 до 12 т и свыше 12 т;

- от 5 до 7 лет (61 – 86) – грузовые авто общего назначения (сюда входят бортовые грузовики, тягачи, самосвалы, фургоны);

- от 3 до 5 лет (37 – 62) – небольшие грузовики с максимально возможной массой до 3.5 т.

Примеры

- КамАЗ 6520 – это большегруз самосвал, который можно отнести к 4 амортизационной группе (ОКОФ 310.29.10.4). СПИ может быть от 61 до 86 месяцев включительно.

- Грузовая газель ГАЗ-33023, работающая на бензине, предназначенная для перевозки грузов, грузоподъемностью 1 т – включается в 3 группу амортизацию как грузовой автомобиль с бензиновым двигателем до 3.5 т (ОКОФ 310.29.10.42.111), СПИ от 37 до 62 месяцев включительно.

- Прицеп – как грузовой, так и легковой можно включить в 5 группу (ОКОФ 310.29.20.23).

Спецтехника

В зависимости от своего предназначения специальные машины могут быть отнесены к 3, 4 или 5 группе амортизации.

Соответственно, для них может быть установлен срок использования:

- от 7 до 9 лет (85 — 108 месяцев включительно) – тягачи седельные; автогидроподъемники, мусоровозы;

- от 5 до 7 лет (61 – 86) – автокатафалки, бензовозы, лесовозы, ТС для коммунального и дорожного хозяйства, ТС аварийно-спасательных службы и полиции, ТС для перевозки газа до 1.8Мпа, нефтепродуктов;

- от 3 до 5 лет (37 – 62) – прочие спецмашины.

Полезное видео

Как определяется срок полезного использования для нового автомобиля и средства бывшего в эксплуатации (подержанного), подробно рассказано в данном видео:

Выводы

Организации обязаны принимать транспортные средства в качестве амортизируемого имущества и определять по нему срок полезного использования.

В течение этого срока компания начисляет ежемесячно амортизацию.

В налоговом учете срок можно установить в годах или месяцах в зависимости от амортизационной группы по Классификации основных средств.

В бухгалтерском учете можно выбрать тот же СПИ, что и для налогообложения, либо самостоятельно определить нужную длительность в зависимости от планируемых условий эксплуатации.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Какая амортизационная группа у автомобиля в 2020 году

У многих компаний на балансе есть легковые и грузовые автомобили. Для их правильного отражения в налоговом учете необходимо знать соответствующую амортизационную группу автомобиля в 2020 году.

Таблица для авто в 2020 году

Соответствующие автомобилям коды ОКОФ, их амортизационные группы и срок полезного использования автомобилей, введенных в эксплуатацию с 01.01.2017, приведены далее в таблице. Она актуальна в 2020 году.

| Вид автомобиля | ОК 013-2014 (ОКОФ) | Амортизационная группа | Срок полезного использования |

| Легковой с бензиновым двигателем объемом до 3 500 куб. см включительно (3,5 л) | 310.29.10.21 | Третья | От 37 до 60 месяцев включительно |

| Легковой с бензиновым двигателем объемом свыше 3 500 куб. см (3,5 л) | 310.29.10.22 | Пятая | От 85 до 120 месяцев включительно |

| Легковой с дизельным двигателем | 310.29.10.23 | ||

| Грузовой (бортовой, тягач или фургон) с максимальной массой не более 3,5 т включительно | 310.29.10.41.111 | Третья | От 37 до 60 месяцев включительно |

| Грузовой с максимальной массой свыше 3,5 т | 310.29.10.41.112 | Пятая | от 85 до 120 месяцев включительно |

| Самосвалы, автобензовозы, автолесовозы и некоторые другие грузовики независимо от максимальной массы | 310.29.10.41.120 | Четвертая | От 61 до 84 месяцев включительно |

Пояснение

Заметим, что большинство легковых автомобилей относятся к 3-й группе амортизации. Следовательно, срок их полезного использования составляет от 3 до 5 лет включительно, то есть от 37 до 60 месяцев.

Данные о типе транспортного средства, объеме его двигателя и разрешенной массе берите из ПТС.

Кроме того учтите, что в силу новой редакции абзаца 4 п. 1 ст. 259 НК РФ (внёс Закон от 29.09.2019 № 325-ФЗ) с 1 января 2020 года организации получили право переходить с одного метода (линейного или нелинейного) начисления амортизации на другой, но не чаще одного раза в 5 лет.

Отметим, что ранее закон устанавливал 5-летний срок только при переходе с нелинейного на линейный метод учета амортизации.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автомобиль уже давно не роскошь. Потребности в этом средстве передвижения возникают практически у каждой организации. Одним необходим грузовик для доставки продукции покупателям или в магазины со склада. Другим – микроавтобус для сотрудников. Третьих устроит подержанная легковушка для курьера. Ну а кому-то нужен дорогой автомобиль представительского класса для директора. Ситуаций, когда без железного коня никак не обойтись, множество. Поэтому все больше организаций решает купить автомобиль. Как известно, его стоимость будет списываться на расходы постепенно через амортизацию. Наша статья поможет правильно ее рассчитать. Автомобиль на балансе доставляет немало хлопот бухгалтеру. Причем проблемы связаны не только с учетом эксплуатационных расходов. Сложности возникают и при начислении амортизации. Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

Например, перед бухгалтером практически каждого предприятия, купившего автомобиль, встает дилемма: можно амортизировать автомобиль до его регистрации в ГИБДД или нет?

Другая проблема – определение срока службы машины. Особенно если речь идет о подержанном автомобиле.

Ну и, конечно, особого внимания заслуживает вопрос о применении специальных коэффициентов. В частности, при амортизации дорогих микроавтобусов и автомобилей.

Амортизация и регистрация в ГИБДД

Итак, компания купила автомобиль. Обязательно ли дожидаться регистрации машины в ГИБДД, чтобы начать ее амортизировать?

Требования закона…

Сразу скажем, что прямой зависимости между регистрацией и амортизацией не содержит ни налоговое, ни бухгалтерское законодательство.

Для целей главы 25 НК РФ амортизацию по основным средствам нужно начислять «с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию» (п. 2 ст. 259 НК РФ).

Центр образования «Основы Вашего Бизнеса» 📌 Реклама Семинар: осваиваем нововведения в бухгалтерском учете. Самые главные и важные изменения в бухучете в 2020 году. Уникальная информация. Узнать больше

Правда, в пункте 8 статьи 258 НК РФ сказано, что основные средства, права на которые требуют госрегистрации, включаются в состав той или иной амортизационной группы только после подачи документов на регистрацию. Многие фирмы-автовладельцы ошибочно считают, что в этой норме содержится запрет на амортизацию транспорта до его регистрации в ГИБДД. Надо сказать, что подобные разъяснения некогда давали и налоговики. Например, в письмах УФНС России по г. Москве от 12 мая 2004 г. № 26-12/32341 и от 20 декабря 2002 г. № 26-12/63114. Более свежих разъяснений налогового ведомства нет. А вот финансисты недавно высказались на этот счет.

Так, по мнению Минфина России, положения пункта 8 статьи 258 НК РФ вовсе не относятся к регистрации автомобиля в ГИБДД. Ведь она не является регистрацией прав на транспортное средство. Фактически это просто постановка автомобиля на учет. То есть начинать амортизировать автомобили нужно в общеустановленном порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию (письмо Минфина России от 20 ноября 2007 г. № 03-03-06/1/816).

Регистрация автомобиля в ГИБДД не является регистрацией прав на транспортное средство. А значит, начинать амортизировать автомобили, по мнению финансистов, нужно в общеустановленном порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию Заметим, что точно такой же позиции придерживаются и судьи (см., например, постановления ФАС Северо-Западного округа от 25 декабря 2006 г. № А05-5787/2006-18, ФАС Западно-Сибирского округа от 23 марта 2005 г. № Ф04-1621/2005 (9589-А27-23)).

Что же касается бухучета, то здесь основное средство амортизируют «с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету» (п. 21 ПБУ 6/01, утвержденного приказом Минфина России от 30 марта 2001 г. № 26н). Критерии отнесения активов к числу основных средств приведены в пункте 4 ПБУ 6/01. В частности, необходимо, чтобы объект был предназначен для использования в производстве. Факт же ввода в эксплуатацию не имеет никакого значения. Как пояснил Минфин России в письме от 18 апреля 2007 г. № 03-05-06-01/33, объект нужно принимать к учету в качестве основного средства, как только он «приведен в состояние, пригодное для использования». Что же касается регистрации в ГИБДД, то в пункте 4 ПБУ 6/01 она не упоминается.

…и здравый смысл

Получается, для того чтобы ответить на вопрос, можно ли в бухгалтерском и налоговом учете амортизировать автомобиль, не зарегистрированный в ГИБДД, нужно решить, является ли такое транспортное средство пригодным для использования и можно ли его вводить в эксплуатацию. На этот счет есть две точки зрения.

В пункте 3 статьи 15 Федерального закона от 10 декабря 1995 г. № 196-ФЗ «О безопасности дорожного движения» о регистрации в ГИБДД говорится как о допуске автомобиля к участию в дорожном движении. На основании этого налоговики довольно часто заключают, что до момента постановки на учет в ГИБДД еще рано говорить о вводе автомобиля в эксплуатацию и пригодности его к использованию, а следовательно, и о начислении амортизации. Зачастую такой же позиции предпочитают придерживаться и организации.

Регистрация в ГИБДД – это допуск автомобиля к участию в дорожном движении. Поэтому налоговики считают, что до момента регистрации говорить о вводе автомобиля в эксплуатацию преждевременно Однако, на наш взгляд, это неверно. Во-первых, на регистрацию автомобиля отводится пять дней с момента покупки или же время, в течение которого действует знак «Транзит» (п. 3 постановления Правительства РФ от 12 августа 1994 г. № 938). Его выдают на срок от пяти до 20 дней в случае, когда машину необходимо перегнать к месту регистрации. То есть, по меньшей мере, в течение первых пяти дней после приобретения компания с полным правом может эксплуатировать автомобиль. Во-вторых, даже если компания и нарушит сроки, то использование незарегистрированного транспортного средства будет исключительно административным нарушением. Никаких налоговых последствий у него быть не должно. Ну а в-третьих, пригодность автомобиля к использованию, по нашему мнению, определяется его техническими данными, а не фактом постановки на учет в ГИБДД. В связи с этим хотелось бы обратить внимание на постановление ФАС Северо-Кавказского округа от 29 мая 2007 г. № Ф08-1969/07-1099А, где судьи указали, что «ввод в эксплуатацию автомобиля не зависит от регистрации транспортного средства». Пример 1

ООО «Сатурн» купило в марте 2008 года легковой автомобиль за 236 000 рублей (в том числе НДС – 36 000 рублей). На учет в ГИБДД он был поставлен только в апреле. При этом были перечислены регистрационные пошлины в размере 500 рублей.

ООО «Сатурн» ввело в эксплуатацию автомобиль в марте, не дожидаясь регистрации. Ежемесячная норма амортизации для целей бухгалтерского и налогового учета составила 2 процента.

Бухгалтер ООО «Сатурн» сделал следующие проводки.

В марте 2008 года:

ДЕБЕТ 08 КРЕДИТ 60

– 200 000 руб. (236 000 – 36 000) – отражены расходы на приобретение автомобиля;

ДЕБЕТ 19 КРЕДИТ 60

– 36 000 руб. – учтен НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 36 000 руб. – принят к вычету НДС;

ДЕБЕТ 01 КРЕДИТ 08

– 200 000 руб. – автомобиль включен в состав основных средств.

В апреле 2008 года:

ДЕБЕТ 68 субсчет «Расчеты по госпошлине» КРЕДИТ 51

– 500 руб. – перечислены пошлины за регистрацию автомобиля в ГИБДД;

ДЕБЕТ 26 КРЕДИТ 68 субсчет «Расчеты по госпошлине»

– 500 руб. – учтены пошлины.

Ежемесячно, начиная с апреля 2008 года:

ДЕБЕТ 26 КРЕДИТ 02

– 4000 руб. (200 000 руб. Х 2%) – начислена амортизация.

В налоговом учете в апреле 2008 года (месяце, следующем за месяцем ввода автомобиля в эксплуатацию) ООО «Сатурн» включило в состав прочих затрат 10-процентную амортизационную премию в сумме 20 000 руб. (200 000 руб. Х 10%).

Также фирма отнесла на расходы амортизационные отчисления в размере 3600 руб. ((200 000 руб. – 20 000 руб.) Х 2%). Эту же сумму (3600 рублей) организация будет ежемесячно включать в состав затрат в течение периода амортизации автомобиля.

Регистрационные пошлины для целей расчета налога на прибыль компания списала как прочие расходы (подп. 1 п. 1 ст. 264 НК РФ).

Определяем срок эксплуатации

Период, в течение которого фирма будет через амортизационные отчисления списывать стоимость автомобиля, определяется сроком его полезного использования. Этот срок как в бухгалтерском, так и в налоговом учете компании устанавливают самостоятельно. Причем для целей главы 25 НК РФ фирмы обязаны руководствоваться Классификацией основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Этот же документ можно взять за основу и в бухучете.

В зависимости от технических характеристик автомобили (легковые и грузовые) и автобусы в соответствии с Классификацией относятся к третьей, четвертой или пятой группе. То есть срок их полезного использования может варьироваться от трех до пяти лет, от пяти до семи лет или же от семи до десяти лет.

Так, например, легковые автомобили высшего и большого класса относятся к пятой амортизационной группе. А значит, организации могут установить для них срок службы в пределах от 85 до 120 месяцев. Все же остальные легковые автомобили (кроме машин малого класса для инвалидов, которые относятся к четвертой группе) попадают в третью амортизационную группу. А значит, их стоимость может быть полностью списана в течение 37–60 месяцев. К третьей амортизационной группе относятся и микроавтобусы.

Если компания приобрела подержанный автомобиль, то срок полезного использования, определенный по Классификации, она может уменьшить на число месяцев эксплуатации машины прежними владельцами (п. 12 ст. 259 НК РФ). Но лишь при условии документального подтверждения времени службы у бывших собственников.

Срок полезного использования подержанного автомобиля можно определить с учетом времени службы у предыдущих владельцев. Период, в течение которого автомобиль эксплуатировали до вас, можно узнать из паспорта транспортного средства Если прежним хозяином была фирма, узнать, сколько месяцев автомобиль работал на ее благо, можно из акта приема-передачи основного средства (форма № ОС-1). Такие данные должны быть приведены и в инвентарной карточке (форма № ОС-6). А значит, ее заверенная копия вполне может служить документальным подтверждением. Кроме того, по мнению финансистов, срок, в течение которого автомобиль эксплуатировали до вас, можно определить по данным паспорта транспортного средства (письмо Минфина России от 3 августа 2005 г. № 03-03-04/1/142). Эти разъяснения особенно актуальны по отношению к автомобилям, в числе собственников которых были физические лица.

Однако часто фактическое время службы подержанного автомобиля оказывается равным максимальному сроку полезного использования, предусмотренному в Классификации для той амортизационной группы, к которой относится машина. Или даже превышающим его. Как сказано в пункте 12 статьи 259 НК РФ, в таком случае новый собственник автомобиля может определять срок полезного использования самостоятельно «с учетом требований техники безопасности и других факторов».

Пример 2

ООО «Юпитер» купило у ЗАО «Луна» легковой автомобиль среднего класса с рабочим объемом двигателя 2 литра. Такие транспортные средства (код по ОКОФ – 15 3410120) относятся к третьей амортизационной группе (срок полезного использования – от трех до пяти лет).

Из акта приема-передачи (форма № ОС-1) следует, что ЗАО «Луна» использовало автомобиль в течение трех лет и десяти месяцев. Организация получила его в качестве вклада в уставный капитал от учредителя – физического лица. Из паспорта транспортного средства видно, что общее время эксплуатации автомобиля составляет пять лет и семь месяцев. То есть оно превышает максимальный срок полезного использования, предусмотренный для основных средств, включаемых в третью амортизационную группу.

Учитывая техническое состояние автомобиля, ООО «Юпитер» решило установить срок полезного использования равным 24 месяцам.

Может ли этот срок полезного использования подержанной машины быть меньше года? На наш взгляд, да. Если компания решит, что пользоваться автомобилем она сможет меньше 12 месяцев, его стоимость можно будет списать единовременно, а не погашать через амортизацию. Правда, не исключено, что при проверке налоговики не согласятся с таким подходом. Особенно если окажется, что на деле фирма пользовалась этим транспортным средством больше года. Например, в письме УФНС России по г. Москве от 18 августа 2004 г. № 26-12/54016 фискалы настаивали на том, что срок полезного использования изношенного автомобиля меньше года быть не может.

Дорогое авто

Если фирма приобрела дорогой легковой автомобиль или микроавтобус, она должна амортизировать их с применением специального понижающего коэффициента. Основную норму амортизации, которая рассчитана исходя из срока службы машины, определенного по Классификации, нужно умножать на 0,5. То есть фактически компания будет списывать стоимость покупки вдвое дольше. Ведь в результате применения коэффициента уменьшится сумма ежемесячных амортизационных отчислений.

Важно помнить, что такой порядок действует только в налоговом учете. ПБУ 6/01 использование каких-либо понижающих коэффициентов не предусмотрено.

Применение коэффициента 0,5 – не право, а обязанность фирмы – владельца легкового автомобиля, первоначальная стоимость которого превышает 600 000 рублей, или же микроавтобуса, стоящего более 800 000 рублей (п. 9 ст. 259 НК РФ). Заметим, что до 2008 года понижающий коэффициент следовало применять к автомобилям дороже 300 000 рублей и микроавтобусам стоимостью свыше 400 000 рублей.

В связи с повышением лимитов у всех владельцев дорогого транспорта возник закономерный вопрос: можно ли прекратить применять коэффициент 0,5, если первоначальная стоимость автомобиля (микроавтобуса) меньше новых значений? Финансисты ответили на этот вопрос отрицательно. В письме от 18 января 2008 г. № 03-03-06/1/11 Минфин России аргументировал свою позицию тем, что «выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации».

Финансисты считают, что организация должна продолжать амортизировать с понижающим коэффициентом легковые автомобили и микроавтобусы, которые до 2008 года считались дорогостоящими. Даже если теперь их первоначальная стоимость не превышает новых лимитов Действительно, пункт 3 статьи 259 НК РФ такой запрет содержит. Только вот какое отношение понижающий коэффициент имеет к методу амортизации?

В налоговом учете компании могут начислять амортизацию одним из двух способов: линейным или нелинейным. Каждый метод предусматривает свою формулу для расчета основной нормы амортизации. Именно ее владельцы дорогих машин должны умножать на 0,5. Если же фирма перестанет применять понижающий коэффициент, то метод амортизации все равно останется прежним (как, впрочем, и основная норма). То есть требование, установленное пунктом 3 статьи 259 НК РФ, никоим образом не нарушится. А значит, компании, по нашему мнению, имеют полное право с января 2008 года не учитывать коэффициент 0,5 при амортизации легковых автомобилей стоимостью от 300 000 до 600 000 рублей и микроавтобусов стоимостью от 400 000 до 800 000 рублей.

Упомянутое письмо Минфина России – ответ на частный запрос. Фирмы не обязаны руководствоваться этими разъяснениями. Однако не исключено, что их возьмут на вооружение налоговики. В таком случае компаниям, которые отказались от применения понижающего коэффициента, по всей видимости, придется отстаивать свою позицию в суде.

Пример 3

В 2007 году ООО «Меркурий» купило микроавтобус, первоначальная стоимость которого составила 750 000 рублей. Срок полезного использования машины как в налоговом, так и в бухгалтерском учете установлен равным 40 месяцам. А амортизация начисляется линейным методом. Основная норма амортизации составила 2,5% (1 : 40 Х 100%).

Поскольку микроавтобус стоит больше 400 000 рублей, в 2007 году ООО «Меркурий» должно было амортизировать это основное средство с учетом понижающего коэффициента. Учетной политикой компании предусмотрено применение амортизационной премии в размере 10 процентов капитальных вложений. Таким образом, ежемесячная сумма налоговых амортизационных отчислений в 2007 году составляла:

(750 000 руб. – 750 000 руб. Х 10%) Х 2,5% Х 0,5 = 8437 руб. 50 коп.

В бухгалтерском учете в течение 2007 года бухгалтер ООО «Меркурий» ежемесячно начислял амортизацию в сумме:

750 000 руб. Х 2,5% = 18 750 руб.

В 2008 году организация приняла решение не применять понижающий коэффициент. Ведь теперь первоначальная стоимость микроавтобуса уже не превышает установленного кодексом ограничения (750 000 руб. < 800 000 руб.). Начиная с января, сумма ежемесячных амортизационных отчислений для целей налогового учета равна: