Содержание

- НДС-регистр для правила «пяти процентов»

- Что такое «правило 5 процентов» по НДС и как его применять

- Советы для организаций, ведущих операции, которые облагаются НДС

- Советы для организаций, ведущих операции, которые не облагаются НДС

- Ведение раздельного учета по НДС: на что обратить внимание

- Ведение раздельного учета по НДС при экспорте: основные моменты

- Пример расчета по «Правилу 5 процентов»

- Что является совокупными расходами: правило пяти процентов

- Разберемся в сути проблемы

- Как считать

- Разберемся на примере

- Составляем проводки

НДС-регистр для правила «пяти процентов»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 мая 2018 г.

Содержание журнала № 11 за 2018 г.

Л.А. Елина,

Л.А. Елина,

ведущий эксперт При совмещении облагаемых и не облагаемых НДС операций надо вести раздельный учет. Правило «пяти процентов» позволяет в определенных случаях принимать к вычету весь входной НДС по расходам, которые относятся одновременно к облагаемым и не облагаемым НДС операциям. Но раздельный учет все равно необходим.

Общие положения о раздельном учете НДС

При наличии облагаемых и не облагаемых НДС операций необходимо вести раздельный учет входного НДС по товарам, работам, услугам (далее — товарам)п. 4 ст. 149 НК РФ. Конкретный порядок ведения такого учета надо закрепить в учетной политикеп. 4 ст. 170 НК РФ; Письмо Минфина от 20.11.2017 № 03-07-11/76412.

Организация должна распределять входной НДС такабз. 1, 2 п. 4 ст. 170 НК РФ:

•НДС, относящийся к товарам, используемым для не облагаемых НДС операций, надо учесть в стоимости таких товаров. Это увеличит расходы для целей налогообложения прибыли;

•НДС, относящийся к товарам, используемым для облагаемых НДС операций, можно принять к вычету;

•НДС по товарам, используемым одновременно для облагаемых и не облагаемых НДС операций (то есть НДС по общехозяйственным расходам), принимается к вычету пропорционально доле выручки от облагаемых операций в общей сумме выручки за квартал:

В общем случае (если не было доходов от продажи ценных бумаг) такая доля рассчитывается по следующей формулеПисьма Минфина от 19.07.2017 № 03-07-08/45800, от 26.06.2009 № 03-07-14/61:

Учтите, что при таком расчете:

•все показатели выручки берутся без учета НДС и в целом за налоговый период — кварталПисьмо ФНС от 21.03.2011 № КЕ-4-3/4414;

•в составе выручки надо учитывать, в частности:

—выручку от облагаемых и не облагаемых НДС операций;

—выручку от операций, не являющихся объектом обложения НДС;

—выручку от реализации товаров за пределами РоссииОпределение ВАС от 30.06.2008 № 6529/08; Письмо Минфина от 22.12.2015 № 03-07-08/75085;

•не надо учитывать доходы, которые не признаются выручкой от реализации, к примеру:

—дивиденды по акциямПисьма Минфина от 16.01.2017 № 03-07-11/1282, от 08.07.2015 № 03-07-11/39228;

—дисконты по векселямПисьмо Минфина от 17.03.2010 № 03-07-11/64.

Если в течение квартала вы получали доходы от реализации ценных бумаг, то формула для расчета доли будет несколько сложнееподп. 5 п. 4.1 ст. 170 НК РФ. Числитель формулы останется прежним. А вот в знаменателе при расчете общей суммы доходов вместо доходов от продажи ценных бумаг надо учитывать лишь «налоговую» прибыль от их продажиПисьмо Минфина от 26.11.2014 № 03-07-11/60111.

Это в период летних распродаж посчитать скидку не составляет труда. А вот расчеты для проверки соблюдения правила «пяти процентов» по НДС не так легки, как кажется

В раздельном НДС-учете есть и другие нюансы. Так, при покупке основных средств и нематериальных активов, принимаемых к учету в первом или во втором месяце квартала, которые предназначены для участия в облагаемой и не облагаемой НДС деятельности, вы можете распределять входной НДС:

•или пропорционально доле облагаемой НДС выручки, полученной в первом или втором месяце. Следовательно, в формуле для определения доли выручки будут участвовать только показатели за первый или второй месяц квартала соответственноподп. 1 п. 4.1 ст. 170 НК РФ. Тогда амортизация, начисляемая со следующего месяца, будет рассчитана правильно и не потребует корректировок в дальнейшем — даже если по итогам квартала доля облагаемой выручки изменится;

•или в общем порядке — то есть исходя из данных в целом за квартал. Однако в таком случае вы не сможете в месяце принятия к учету ОС или НМА правильно рассчитать их полную первоначальную стоимость. Значит, в дальнейшем может потребоваться пересчет сумм амортизации, начисленной за квартал. Плюс такого подхода лишь в том, что в месяце принятия к учету основного средства не придется рассчитывать отдельную пропорцию для распределения НДС по конкретному объекту ОС или НМА.

Суть правила «пяти процентов»

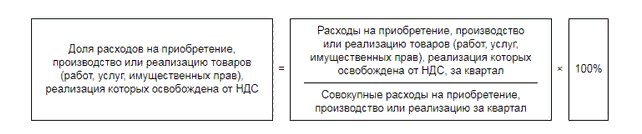

Входной НДС по общим расходам, связанным одновременно как с облагаемыми, так и с не облагаемыми НДС операциями, можно полностью принять к вычету, если за соответствующий квартал доля расходов по операциям, не облагаемым НДС, не превышает 5%п. 4 ст. 170 НК РФ. То есть выполняется следующее условиеПисьмо Минфина от 19.07.2017 № 03-07-08/45800:

Отметим, что данные о расходах, как разъясняет Минфин, надо брать из бухгалтерского учетаПисьмо Минфина от 29.05.2014 № 03-07-11/25771.

Внимание

Даже если вы можете воспользоваться правилом «пяти процентов», раздельный НДС-учет обязателен. Если раздельного учета входного НДС не будет, то его нельзя ни принять к вычету, ни учесть в налоговых расходахп. 4 ст. 170 НК РФ.

Однако учтите, что:

•НДС по товарам, которые использованы исключительно в не облагаемых НДС операциях, не удастся принять к вычету, даже если выполняется правило «пяти процентов». Вычет распространяется только на НДС по общим расходамп. 4 ст. 170 НК РФ; Письма Минфина от 23.04.2018 № 03-07-11/27256, от 05.04.2018 № 03-07-14/22135;

•правило «пяти процентов» нельзя применять для вычета НДС по товарам, используемым одновременно для «вмененной» и общережимной деятельностип. 4 ст. 170 НК РФ; Письма Минфина от 25.12.2015 № 03-07-11/76106; ФНС от 16.05.2011 № АС-4-3/7801@. Однако если, помимо «вмененной» деятельности, есть «общережимные» операции, часть которых облагается НДС, а часть — нет, то для той части НДС по общехозяйственным расходам, которая относится к общему режиму, правило «пяти процентов» все же применимо.

НДС по общехозяйственным расходам при совмещении ЕНВД и общего режима

Советник государственной гражданской службы РФ 2 класса

— Рассмотрим ситуацию, когда у организации имеются общехозяйственные расходы, относящиеся к трем видам операций:

•к операциям, облагаемым НДС;

•к операциям, не облагаемым НДС, но относящимся к деятельности, облагаемой по общей системе налогообложения;

•к операциям, облагаемым ЕНВД.

Входной НДС по таким общехозяйственным расходам нужно распределить по видам деятельности пропорционально стоимости отгруженных товаровабз. 4, 5 п. 4, п. 4.1 ст. 170 НК РФ:

•та часть входного НДС, которая приходится на долю общехозяйственных расходов, относящихся к «вмененной» деятельности, не может быть принята к вычету, даже если у организации или предпринимателя соблюдается правило «пяти процентов». Ведь по операциям, облагаемым ЕНВД, они не являются плательщиками НДСПисьма Минфина от 25.12.2015 № 03-07-11/76106; ФНС от 16.05.2011 № АС-4-3/7801@;

•оставшаяся часть входного НДС по общехозяйственным расходам, относящаяся к деятельности, облагаемой по общей системе налогообложенияп. 4 ст. 170 НК РФ:

—или полностью принимается к вычету — если соблюдается правило «пяти процентов»;

—или распределяется между облагаемыми и необлагаемыми операциями, осуществляемыми в рамках общей системы налогообложения, пропорционально стоимости отгруженных товаров. При этом сумма НДС, приходящаяся на долю общехозяйственных расходов, относящихся к облагаемым НДС операциям, принимается к вычету. А НДС по части расходов, относящихся к не облагаемым НДС операциям, к вычету не принимается и включается в стоимость приобретения соответствующих товаров, работ или услуг.

Однако при совмещении трех видов операций «вмененные» расходы нельзя отбрасывать при расчете доли расходов, приходящихся на не облагаемую НДС деятельность.

Ведь при ее определении должны учитываться операции, не облагаемые НДС по всем основаниямПисьмо ФНС от 03.08.2012 № ЕД-4-3/12919@. В их числе, в частности, надо учитывать:

•операции, местом реализации которых не признается Россиястатьи 147, 148 НК РФ;

•операции, не признаваемые объектом обложения НДС в соответствии с п. 2 ст. 146 НК РФПисьмо Минфина от 19.07.2017 № 03-07-08/45800.

Расходы на «вмененную» деятельность и правило «пяти процентов»

Советник государственной гражданской службы РФ 2 класса

— Для применения правила «пяти процентов» надо определить долю расходов по операциям, не облагаемым НДС. При ее расчете как в числителе, так и в знаменателе дроби необходимо учитывать в том числе и расходы на «вмененную» деятельность. Ведь это операции, по которым НДС не начисляетсяПостановления АС ПО от 22.09.2015 № Ф06-253/2015; АС СКО от 11.04.2017 № Ф08-1951/2017; ФАС СКО от 09.09.2013 № А63-12167/2012 (Определением ВАС от 30.10.2013 № ВАС-14566/13 отказано в передаче данного дела в Президиум ВАС для пересмотра в порядке надзора).

Если при этом доля расходов по операциям, не облагаемым НДС, будет больше 5%, то:

•не получится полностью заявить вычет НДС по общехозяйственным расходам — даже в той их части, которая относится к общей системе налогообложения;

•не получится заявить и полную сумму вычета НДС по общепроизводственным расходам, не имеющим никакого отношения к вмененке, — если в рамках такого производства ведутся облагаемые и не облагаемые НДС операции.

То есть налогоплательщик должен в рамках общих правил раздельного учета входного НДС определить, какая часть НДС может быть принята к вычету, а какая — учтена в стоимости приобретенных товаров.

Разрабатываем НДС-регистр

Посмотрим, как можно сформировать НДС-регистр для проверки выполнения правила «пяти процентов» для ситуации, когда в рамках общего режима имеются расходы, связанные как с облагаемой, так и с не облагаемой НДС деятельностью. К примеру, арендная плата за офис и иные общехозяйственные расходы.

Справка

Если совмещается вмененка с общим режимом и в рамках последнего есть операции, облагаемые и не облагаемые НДС, то регистр для правила «пяти процентов» будет сложнее. Однако расходы на «вмененную» деятельность крайне редко бывают менее 5% от общей суммы расходов. Получается, что вмененщики практически лишены возможности применять это правило.

Заполним регистр на условном примере, предположив, что:

•организация не является плательщиком ЕНВД;

•общехозяйственные расходы распределяются между видами деятельности пропорционально доходам.

В нашем примере доля расходов по операциям, не облагаемым НДС (строка 10), не превышает 5% (1,4% 5%). Следовательно, можно вычесть всю сумму НДС по расходам, которые относятся одновременно к операциям, облагаемым и не облагаемым НДС (строка 3).

* * *

Как видим, раздельный НДС-учет — дело довольно сложное и ответственное. И правило «пяти процентов» его не упрощает. Но зато позволяет принять к вычету больше входного НДС.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «НДС — льготы / раздельный учет»:

Что такое «правило 5 процентов» по НДС и как его применять

Необходимость ведения раздельного учета по НДС возникает, как при наличии у организации экспортных операций (необлагаемых налогом на добавленную стоимость), так и при ведении прочих хозяйственных операций, подлежащих обложению НДС.

Если организация одновременно осуществляет облагаемые и необлагаемые операции, то в налогообложении могут возникать проблемные ситуации. В большей степени это касается НДС. К примеру, как применять входной налог к вычету при совмещении операций разного рода?

При таких операциях организация обязана вести раздельный учет. То есть отдельно учитывать доходы и расходы по облагаемым операциям, и отдельно — по необлагаемым.

Главной целью раздельного учета по НДС является распределение входного налога для того чтобы впоследствии принять его к вычету. Весь входной налог на добавленную стоимость позволяет принимать к вычету применение «Правила 5%» по расходам, относящимся как к облагаемым, так и к не облагаемым операциям по НДС, к которым относятся общехозяйственные расходы.

Из этой статьи вы узнаете, как применять «Правило пяти процентов» по НДС в 2019 году и сможете ознакомиться с подробным примером расчета. При совмещении ЕНВД и ОСНО данное правило не применяется.

Советы для организаций, ведущих операции, которые облагаются НДС

В случае если организация ведет операции, которые подлежат обложению налогом на добавленную стоимость и лишь изредка получает доход по займам (или осуществляете расчет векселями третьих лиц), то в учетную политику рекомендуется внести такие положение об использовании «Правила пяти процентов» по НДС.

Использование этого правила позволяет организации определить величину общехозяйственных расходов, которые приходятся на необлагаемые операции пропорционально доле прямых расходов на данные операции в общей величине расходов, которые связаны с реализацией продукции.

При применении «Правила пяти процентов», если организация будет предоставлять займы, доля расходов, на необлагаемые НДС операции, будет равно 0. Таким образом, можно будет принять весь НДС по общехозяйственным расходам к вычету.

Советы для организаций, ведущих операции, которые не облагаются НДС

Если организация занимается ведением операций, не облагаемых налогом на добавленную стоимость на постоянной основе, то для того чтобы рассчитать доли расходов по этим операциям, следует организовать ведение бухгалтерского учета таким образом, чтобы нижеперечисленные сведения формировались отдельно:

1. О себестоимости продаж, которые подлежат обложению НДС.

2. О себестоимости продаж, которые не подлежат обложению НДС.

3. О других расходах, которые связаны с реализацией:

- облагаемой НДС (к примеру, по реализации ОС);

- не облагаемой НДС (к примеру, реализации ценных бумаг).

4. О других расходах, которые не связаны с реализацией (к примеру, проценты, полученные предприятием по займам).

Для того чтобы вести учет операций было удобнее, рекомендуется открыть отдельные субсчета. Кроме того, можно вести отдельные регистры.

Добавим, что организации следует определиться с оптимальным порядком расчета доли общехозяйственных расходов, которые приходятся на операции, не облагаемые налогом на добавленную стоимость.

К примеру, доли общехозяйственных расходов, приходящиеся на операции, которые не облагаются НДС, можно принять равной одному из таких соотношений:

- доле прямых расходов по операциям, которые не подлежат обложению НДС в общей величине прямых расходов по всем операциям, которые связаны с продажей;

- доле выручки по операциям, которые не подлежат обложению НДС в общей сумме выручки от продаж.

Не менее важным является вопрос налоговой политики раздельного учета в отношении операций, которые не подлежат обложению НДС. Стоит обратить внимание на такие моменты, которые связаны с основаниями совершения такого рода операций, а именно:

1. Какие льготные режимы связаны с налогообложением.

2. Присутствуют ли операции по налогообложению, которые не предусмотрены статьей 149 Налогового кодекса РФ.

3. Наличие права на освобождение от НДС в случае недостаточного размера полученной выручки.

4. Продажа продукции (услуг или работ) в другие страны.

Ведение раздельного учета по НДС: на что обратить внимание

Подавляющее большинство организаций имеют дело как с облагаемой, так и с не облагаемой налогом на добавленную стоимость продукцией.

Напомним, что раздельное ведение учета по этому налогу осуществляется по исходящему НДС – по стоимости продукции, которая была отгружена. При этом продукция может быть обложена НДС или освобождена от него. НДС, включенный в цену продукции, тоже необходимо учитывать.

Тем не менее, какой-либо единой методики по ведению раздельного учета по НДС не существует. Именно поэтому можно пользоваться удобным для организации порядком. Самое главное, чтобы при ведении раздельного учета операции по облагаемые и не облагаемые по НДС операции четко разграничивались.

Выбранный организацией порядок ведения раздельного учета по НДС обязательно должен быть закреплен в общей учетной политике фирмы.

Отказ от ведения корректного раздельного учета по НДС может привести к тому, что налоговики начнут восстанавливать весь входной налог по единицам, приобретенным для использования в операциях, которые подлежат и не подлежат обложению налогом на добавленную стоимость. Такие действия сотрудников налоговой службы приведут к тому, что у организации появятся недостачи в НДС, а значит, штрафов и пеней избежать не получится.

Минфин считает, что если операции по освобожденным единицам товаров от НДС полностью отсутствуют, то это является основанием для освобождения организации от ведения раздельного учета по налогу на добавленную стоимость.

Ведение раздельного учета по НДС при экспорте: основные моменты

Раздельный учет по НДС при экспорте продукции обязателен. При этом сырье, которое применялось в процессе проведения операций по экспорту (сумма операций) должна быть подана в ФНС в виде декларации с нулевой ставкой.

Нормы действующего российского законодательства не предусматривают четко прописанной методики по определению входного НДС товаров на экспорт. Удобный способ учета выбирается организацией самостоятельно. Порядок учета следует закрепить в соответствующих документах (в приказах, относящихся к ведению учетной политики предприятия).

Если организация ранее не предполагала, что будет заниматься экспортом товаров, и применяла на общих основаниях обычный входной НДС, то налог, который был уплачен, может быть восстановлен. Чтобы это сделать, организация подает декларацию (уточненную) и уплачивает налог.

Пример расчета по «Правилу 5 процентов»

Если за квартал общая доля расходов на приобретение, а также на производство продукции — не более 5% (от всех общих расходов, которые направлены на производство и реализацию товаров), то организация освобождается от ведения раздельного учета по НДС. То есть, входной НДС, предъявляемый поставщиками (в одном или другом квартале), можно принимать к вычету.

Какие расходы являются совокупными при применении Правила 5 процентов по НДС?

К таким расходам можно отнести затраты на приобретение товаров, затраты на производство товаров, затраты на реализацию товаров. К товарам в данной ситуации относятся также работы, услуги и имущественные права.

Как распределять совокупные затраты, каждая организация должна решить самостоятельно и отразить свое решение в учетной политике. Предоставление самостоятельности в решение этого вопроса связано с тем, что в НК РФ порядок распределения совокупных затрат не определен.

Изменение в Правило 5 процентов по НДС с 2019 года

Правило 5 процентов по НДС до 2019 года состояло в том, что входной НДС можно было принять к вычету, в случае если затраты в пределах 5% были направлены только на необлагаемые сделки.

С января 2019 года Правило 5 процентов по НДС применяется, только если расходы направлены на оба вида операций: облагаемые и необлагаемые. А вот если траты направлены только на осуществление необлагаемых видов деятельности, то воспользоваться правилом 5% уже нельзя. В таком случае сумму входного налога надо включать в стоимость услуг, товаров, работ, освобожденных от обложения налогом на добавленную стоимость.

Пример

Расходы организации, облагаемые налогом – 8 000 000 рублей. Расходы, не облагаемые налогом – 400 000 рублей. Затраты на общехозяйственные нужды составили 2 000 000 рублей.

Расчет будет осуществляться по такой формуле:

Расходы, связанные с реализацией, не облагаемой НДС (за квартал) / Общая величина расходов, связанных с реализацией (за квартал) X 100% ≤ 5%

Что является совокупными расходами: правило пяти процентов

Правило 5 процентов с 2020 года — особый порядок обложения хозопераций налогом на добавленную стоимость. Данный алгоритм существенно изменился в этом году. Разберемся в основных правилах, расскажем, как рассчитать правило 5 процентов НДС.

Разберемся в сути проблемы

Итак, если компания одновременно осуществляет облагаемые и необлагаемые операции, то в налогообложении могут возникнуть проблемные ситуации. В первую очередь споры касаются НДС. К примеру, как применять входной налог к вычету при совмещении операций разного рода? С этого года чиновники скорректировали правила.

При таких обстоятельствах компания обязана вести раздельный учет. То есть отдельно учитывать доходы и расходы по облагаемым операциям, и отдельно — по необлагаемым.

Но не все так просто. К примеру, отдельные виды издержек могут быть направлены на оба вида деятельности: облагаемые и нет. Например, общехозяйственные затраты, которые осуществляются для обеспечения жизнедеятельности субъекта в целом, независимо от конкретного вида сделки. Для расходов такого характера применяется раздельный учет входного НДС: правило 5 процентов.

Как это понимать? Допустим, организация оказывает два вида услуг. Первый отнесен к необлагаемым, а второй подлежит полному обложению НДС. Так, предприятие имеет право принять входной НДС по общехозяйственным издержкам в полном объеме, если расходы на необлагаемые операции не превышают 5 % от общих (совокупных) трат за соответствующий квартал.

ВАЖНО! Правило 5 процентов по НДС с 2020 применяется, только если расходы направлены на оба вида операций: облагаемые и необлагаемые. А вот если траты направлены только на осуществление необлагаемых видов деятельности, то воспользоваться правилом 5 % уже нельзя. В таком случае сумму входного налога включите в стоимость услуг, товаров, работ, освобожденных от обложения налогом на добавленную стоимость.

Отметим, что до 2020 года чиновники придерживались иной позиции. То есть раньше можно было принять входной НДС к вычету, если траты в пределах 5 % направлялись только на необлагаемые сделки.

Как считать

Исчисляйте долю расходов по следующей формуле:

Если данное правило соблюдается и полученный результат не превышает 5 %, то входной налог по общим затратам можно принять к вычету в полном объеме без распределения.

Напомним, что является совокупными расходами, правило пяти процентов. К таким затратам можно отнести расходы на приобретение товаров либо их производство или реализацию, а также на покупку работ, услуг или же имущественных прав, которые будут использованы при осуществлении как необлагаемых, так и облагаемых операций.

Обратите внимание, что порядок распределения совокупных затрат в НК РФ не закреплен. А это значит, что каждый экономический субъект самостоятельно определяет порядок распределения данной категории затрат. Такое решение необходимо закрепить в своей учетной политике.

Разберемся на примере

Рассмотрим, как определяется правило 5 процентов по НДС, пример расчета.

Совокупные расходы ООО «Весна» за 3 квартал 2020 года составили 1 550 000 рублей, в том числе на:

- Реализацию консультационных услуг — 1 300 000 рублей.

- Оказание образовательных услуг (не облагаются НДС) — 50 000 рублей.

- Общехозяйственные затраты — 200 000 рублей.

Согласно действующей учетной политике ООО «Весна», общехозяйственные затраты компания решила распределять пропорционально полученной выручке, по каждому виду услуг. Так, за 3 квартал выручка составила 4 млн руб., в том числе:

- Консультационные услуги — 3 500 000 рублей.

- Образовательные услуги — 500 000 рублей.

Распределяем ОХР.

На консультации:

200 000 × (3 500 000 / (3 500 000 + 500 000)) = 175 000 руб.

На образовательные услуги:

200 000 × (500 000 / (3 500 000 + 500 000) = 25 000 рублей.

Теперь исчисляем долю затрат на необлагаемые услуги:

(50 000 + 25 000) / (1 300 000 + 50 000 + 200 000) × 100 % = 4,84 %.

Так как 4,84 % менее 5 %, значит, ООО «Весна» вправе принять к вычету весь входной налог на добавленную стоимость, предъявленный поставщиками и подрядчиками, за 3 квартал 2020 года.

Составляем проводки

Определим, как отразить раздельный учет НДС (правило 5 процентов), пример в бухгалтерском учете, какие проводки должен составить бухгалтер. Так, для обеспечения раздельного учета необходимо предусмотреть в рабочем плане счетов дополнительные субсчета к счету 19. Например:

- 19.1 — для отражения общих затрат как по облагаемым, так и по необлагаемым сделкам;

- 19.2 — только для облагаемых хозопераций;

- 19.3 — исключительно для необлагаемых сделок.

Итак, проводки при правиле 5 процентов:

|

Операция |

Дебет |

Кредит |

Сумма |

|

Компания приобрела оборудование (основное средство) |

300 000 |

||

|

Учтен входной налог на добавленную стоимость |

54 000 |

||

|

Оборудование введено в эксплуатацию |

300 000 |

||

|

Произведена оплата фирме-поставщику |

354 000 |

||

|

Сумма входного налога принята к вычету |

54 000 |