Содержание

- Какими налогами облагается стипендия по ученическому договору

- Схемы корреспонденций счетов

- Ситуация:

- Корреспонденция счетов:

- Берется ли налог со стипендии

- Налог на стипендию

- Облагается ли стипендия подоходным налогом

- Налог на стипендию Россия

- Облагается ли стипендия подоходным налогом?

- Понятие ученического договора

- Берется ли подоходный налог со стипендии или нет?

- Какие стипендии не облагаются НДФЛ?

- Виды стипендий

- Государственная академическая

- Государственная социальная

- Именная

- Целевая

- Поощрительные стипендии Президент и Правительства РФ

- Выплаты ассистентам-стажерам, ординаторам, аспирантам

- Стипендии лицам, посещающим подготовительные курсы

- Важен ли источник финансирования стипендий?

- Заключение

- Облагается ли налогом стипендия?

- Облагается ли налогом стипендия в зарубежном вузе?

- Итоги

- Со стипендии удерживается ндфл

- Стипендии: учет и налогообложение

- О налогообложении стипендий

- НДФЛ: какие стипендии не освобождены от налога

- Об алиментах со стипендий

- О бюджетном учете стипендий

- Стипендия по ученическому договору: будут ли взносы и НДФЛ

Какими налогами облагается стипендия по ученическому договору

Ученический договор заключен с соискателем работы. Он будет обучаться теории. Какие налоги мы обязаны заплатить с его стипендии? Фонды? НДФЛ?

Вопрос относится к городу Москва

Стипендия , которая выплачивается в рамках такого договора , не облагается взносами на обязательное страхование. НДФЛ с суммы стипендии нужно удержать.

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

3) все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат.

11) стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, слушателей духовных учебных учреждений, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые Президентом Российской Федерации, органами законодательной (представительной) или исполнительной власти Российской Федерации, органами субъектов Российской Федерации, благотворительными фондами, стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости..»

Стипендия по ученическому договору не является компенсацией расходов ученика, поскольку ее размер определяется не понесенными затратами, а получаемой в результате обучения квалификацией (ст. 204 ТК РФ). Поэтому п. 3 ст. 217 НК РФ на нее не распространяется.

Не подпадает она и под действие п. 11 ст. 217 НК РФ, так как выплачивается работодателем, а не учреждением, в котором обучается ученик.

Это подтверждает и Письмо Минфина РФ от 07.05.2008 N 03-04-06-01/123

Вопрос: Организация заключила с физлицом ученический договор, по которому оно в течение нескольких месяцев должно обучаться и выполнять определенную работу. Физлицу выплачивается стипендия и вознаграждение за проделанную работу. Подлежат ли налогообложению ЕСН и НДФЛ указанные выплаты? Вправе ли организация учесть в расходах при исчислении налога на прибыль сумму выплат за работу в случае расторжения ученического договора по инициативе физлица?

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 7 мая 2008 г. N 03-04-06-01/123

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо ООО по вопросу налогообложения стипендий и вознаграждения за работу, выполняемую учениками на практических занятиях, выплачиваемых организацией в соответствии с ученическими договорами, и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

. Налог на доходы физических лиц.

При определении налоговой базы по налогу на доходы физических лиц в соответствии с п. 1 ст. 210 Кодекса учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло. Пункт 11 ст. 217 Кодекса содержит перечень видов стипендий, не подлежащих налогообложению. Стипендии, выплаченные организацией в соответствии ученическими договорами, не относятся к числу стипендий, освобождаемых от налогообложения на основании п. 11 ст. 217 Кодекса, и указанные стипендии подлежат налогообложению налогом на доходы физических лиц в общеустановленном порядке.

Вознаграждение за работу, выполняемую учениками на практических занятиях, на основании п. 1 ст. 210 Кодекса также подлежит налогообложению. «

Письмо Минтруда РФ от 26.02.2015 N 17-3/В-83

Департамент развития социального страхования рассмотрел обращение по вопросу начисления страховых взносов в государственные внебюджетные фонды на суммы выплат, произведенных организацией на основании ученических договоров, заключенных с физическими лицами, и сообщает следующее.

Частью 1 статьи 7 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Федеральный закон N 212-ФЗ) определено, что объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые организациями в пользу физических лиц, в частности, в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

В соответствии со статьей 198 Трудового кодекса Российской Федерации (далее — Трудовой кодекс) работодатель — юридическое лицо (организация) имеет право заключать с лицом, ищущим работу, или с работником данной организации ученический договор на получение образования без отрыва или с отрывом от работы.

Ученикам в период ученичества выплачивается стипендия, размер которой определяется ученическим договором (статья 204 Трудового кодекса).

Ученический договор не является трудовым договором или гражданско-правовым договором на выполнение работ, оказание услуг. Это следует из статей 56, 198, 199 Трудового кодекса.

Следовательно, стипендии, выплачиваемые по ученическому договору, заключенному с физическим лицом, ищущим работу, а также по ученическому договору на получение образования без отрыва от работы, заключенному с работником данной организации, не признаются объектом обложения страховыми взносами на основании части 1 статьи 7 Федерального закона N 212-ФЗ как выплаты, производимые не в рамках трудовых отношений или гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

Заместитель директора Департамента Л.А. КОТОВА

Схемы корреспонденций счетов

Подборка по материалам информационного банка «Корреспонденция счетов» системы КонсультантПлюс

Ситуация:

Как отразить в учете организации расчеты по выплате стипендии лицу, претендующему на вакантную должность в организации и заключившему с ней ученический договор, а также расходы, связанные с обучением этого лица?

Срок ученичества — один месяц. Обучение производится с отрывом от производства в индивидуальном порядке работником организации. Величина стипендии — 12 000 руб. Иные расходы, связанные с обучением, составили 25 000 руб.

Корреспонденция счетов:

Трудовые отношения

Организация-работодатель имеет право заключать с лицом, ищущим работу, ученический договор на профессиональное обучение (ч. 1 ст. 198 Трудового кодекса РФ). Правоотношения сторон ученического договора регламентируются нормами гл. 32 ТК РФ.

Ученикам в период ученичества выплачивается стипендия, размер которой определяется ученическим договором и зависит от получаемой профессии, специальности, квалификации, но не может быть ниже установленного федеральным законом минимального размера оплаты труда (ст. 204 ТК РФ).

Ученический договор не является трудовым договором, однако на учеников распространяется трудовое законодательство, включая законодательство об охране труда (ст. 205 ТК РФ).

Бухгалтерский учет

Расходы на выплату стипендии ученику, а также расходы, связанные с обучением ученика, являются расходами по обычным видам деятельности и относятся к управленческим (п. п. 5, 7, 8 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Учет названных расходов производится на счете 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» (в зависимости от вида осуществляемой организацией деятельности) в корреспонденции в данном случае со счетом 76 «Расчеты с разными дебиторами и кредиторами» (на сумму начисленной стипендии) и другими счетами (в зависимости от вида расхода) (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Страховые взносы

Согласно ч. 1 ст. 7, ч. 1 ст. 8 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» объектом обложения страховыми взносами для работодателей признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц, в частности, по гражданско- правовым договорам, предметом которых являются выполнение работ, оказание услуг. Таким образом, стипендия, выплачиваемая по ученическому договору, не является объектом налогообложения страховыми взносами, так как предметом этого договора не являются выполнение работ, оказание услуг.

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний начисляются на исчисленную по всем основаниям оплату труда (доход) работников и на суммы, выплачиваемые по гражданско-правовым договорам, если данный вид страхования предусмотрен договором (п. 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных Постановлением Правительства РФ от 02.03.2000 N 184). Ученик не является работником организации, а ученическим договором не установлено условие о страховании ученика от несчастных случаев на производстве и профессиональных заболеваний. Следовательно, на сумму стипендии страховые взносы не начисляются.

Налог на доходы физических лиц (НДФЛ)

Стипендия, выплачиваемая ученику на основании ученического договора, не поименована среди видов стипендий, освобождаемых от налогообложения НДФЛ (п. 11 ст. 217 Налогового кодекса РФ), следовательно, подлежит налогообложению на общих основаниях по ставке 13% в соответствии с пп. 7 п. 1 ст. 208, п. 1 ст. 209, п. 1 ст. 210, п. 1 ст. 224 НК РФ. По данному вопросу см. также п. 2 Письма Минфина России от 07.05.2008 N 03-04-06-01/123.

Датой получения дохода учеником считается день выплаты стипендии (пп. 1 п. 1, п. 2 ст. 223 НК РФ).

НДФЛ со стипендии исчисляется организацией и удерживается ею при фактической выплате дохода. Суммы исчисленного и удержанного НДФЛ перечисляются организацией в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату стипендии (п. п. 1, 4, 6 ст. 226 НК РФ).

Налог на прибыль организаций

Расходы на выплату стипендии уменьшают налоговую базу по налогу на прибыль как прочие расходы, связанные с производством и реализацией (пп. 49 п. 1 ст. 264 НК РФ). Поскольку обязанность организации по выплате стипендии ученику, обучающемуся по ученическому договору, установлена трудовым законодательством, то данный расход признается обоснованным (абз. 3 п. 1 ст. 252 НК РФ). Вместе с тем заметим, что, по мнению Минфина России, стипендии ученикам, с которыми по окончании обучения трудовые договоры не заключены, не учитываются в расходах при налогообложении прибыли (Письма Минфина России от 07.05.2008 N 03-04-06-01/123 (п. 3), от 13.02.2007 N 03-03-06/1/77).

Расходы, связанные с обучением ученика, учитываются для целей исчисления налога на прибыль по соответствующим статьям учета затрат (в зависимости от вида расходов). В частности, заработная плата обучающего работника учитывается в составе расходов на оплату труда (п. 1 ст. 255 НК РФ), сумма начисленных на нее страховых взносов — в составе прочих расходов (пп. 45, 49 п. 1 ст. 264 НК РФ), стоимость израсходованных материалов — в составе материальных расходов (пп. 2 п. 1 ст. 254 НК РФ).

| Дебет | Кредит | Сумма, руб. | Первичный документ | |

| Отражены затраты, связанные с обучением ученика | 26 (44) |

10, 70, 69 и др. |

25 000 | Требование-накладная, Расчетно-платежная ведомость, Бухгалтерская справка-расчет |

| Начислена стипендия ученику | 26 (44) |

76 | 12 000 | Бухгалтерская справка-расчет |

| На дату выплаты стипендии | ||||

| Удержан НДФЛ с суммы дохода ученика (12 000 x 13%) | 76 | 68 | 1 560 | Налоговая карточка |

| Произведена выплата стипендии ученику (12 000 — 1560) | 76 | 50 | 10 440 | Расходный кассовый ордер |

Если в организации по ученическим договорам обучается несколько учеников, то организация вправе оформить начисление и выплату стипендий в расчетно-платежной ведомости (п. 17 Порядка ведения кассовых операций в Российской Федерации, утвержденного Решением Совета директоров ЦБ РФ от 22.09.1993 N 40).

Мы заключили с соискателем на должность ученический договор, согласно которому он по окончании обучения должен проработать в компании не менее трех лет. По условиям договора за время учебы соискателю выплачивается стипендия. Облагается ли она страховыми взносами и НДФЛ?

Евгения Шатурова, г. Тверь

Объектом обложения страховыми взносами являются выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг. Основание — ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ.

Возможность заключения ученического договора предусмотрена ст. 198 ТК РФ, а обязанность по выплате ученику стипендии в периоде его учебы установлена ст. 204 ТК РФ. На учеников распространяется трудовое законодательство (ст. 205 ТК РФ). Но отношения по ученическому договору между работодателем и учеником не являются трудовыми. Дело в том, что трудовые отношения возникают на основании трудового договора (ст. 16 ТК РФ). А в рассматриваемой ситуации трудовой договор не заключается. Ученический договор не относится к гражданско-правовым договорам, поскольку вопросы его заключения регулируются не гражданским, а трудовым законодательством.

Таким образом, поскольку выплата стипендии по ученическому договору осуществляется вне рамок трудовых отношений или гражданско-правовых договоров, она страховыми взносами не облагается. Это подтверждают чиновники (письма Минтруда России от 26.02.2015 № 17-3/В‑83, ПФР № НП‑30-26/9660 и ФСС России № 17-03-10/08-2786П от 29.07.2014) и суды (постановление Президиума ВАС РФ от 03.12.2013 № 10905/13).

При определении налоговой базы по НДФЛ учитываются все доходы физлица, полученные им как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ). Перечень доходов, не подлежащих налогообложению, приведен в ст. 217 НК РФ. В нем, в частности, значатся:

компенсационные выплаты по возмещению расходов, связанных с повышением профессионального уровня работников (п. 3 ст. 217 НК РФ);

стипендии учащихся, выплачиваемые указанным лицам учреждениями, в которых они учатся (п. 11 ст. 217 НК РФ).

Стипендия по ученическому договору компенсацией расходов ученика не является, поскольку ее размер определяется не понесенными затратами, а получаемой в результате обучения квалификацией (ст. 204 ТК РФ). Поэтому п. 3 ст. 217 НК РФ на нее не распространяется. Не подпадает она и под действие п. 11 ст. 217 НК РФ, так как выплачивается работодателем, а не учреждением, в котором обучается ученик.

Берется ли налог со стипендии

luminastock / .com

Именные стипендии, а также стипендии, выплачиваемые образовательным учреждением обучающимся за счет средств иной организации, не облагаются НДФЛ. Финансисты указали, что источник финансирования не имеет значения (письмо Департамента налоговой и таможенной политики Минфина России от 19 декабря 2018 г. № 03-04-06/92694).

Министерство отметило, что именные стипендии учреждаются федеральными государственными органами, органами государственной власти субъектов Федерации, органами местного самоуправления. Кроме того, именные стипендии могут выплачиваться за счет средств юрлиц и физлиц, которые устанавливают размеры и условия их выплаты (ч.

13 ст. 36 Федерального закона от 29 декабря 2012 г. № 273-ФЗ «Об образовании в Российской Федерации»; далее – закон об образовании). Виды стипендий, которые могут устанавливаться в России, перечислены в ч. 2 ст. 36 закона об образовании. В частности, к ним относятся именные, а также назначаемые юрлицами и физлицами.

Облагаеются ли НДФЛ стипендии, выплаченные организацией в соответствии с ученическими договорами? Узнайте из материала «Стипендии, не облагаемые НДФЛ» в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

По общему правилу стипендии, в том числе именные, выплачиваемые студентам, аспирантам, ординаторам и ассистентам-стажерам, освобождаются от НДФЛ на основании п. 11 ст. 217 Налогового кодекса.

Напомним, что в России уже началась декларационная компания.

Консультации(2)

Скажите облагается ли стипендия подоходным налогом?

18.07.2018 00Ответить

Администратор портала Евгения

Нет, не облагается.

В соответствии с пп. 7 п. 1 ст. 208 НК РФ стипендии и иные аналогичные выплаты, полученные физическим лицом в соответствии с действующим российским законодательством, признаются доходами, полученными от источника в РФ.

При этом в соответствии с п. 11 ст. 217 НК РФ не подлежат обложению НДФЛ (освобождаются от данного налога) стипендии:

учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, выплачиваемые им этими учреждениями, слушателей духовных учебных учреждений, выплачиваемые им этими учреждениями; стипендии, учреждаемые Президентом РФ, органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ, благотворительными фондами; стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости.

Как видим, Налоговый кодекс РФ не устанавливает никаких ограничений в отношении источника финансирования стипендий для учащихся, студентов, аспирантов и докторантов — главное, чтобы стипендия выплачивалась им тем образовательным учреждением, где они обучаются, и совершенно не обязательно, чтобы это были средства бюджета.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 17 августа 2007 г. N 03-04-06-01/294 О порядке налогообложения стипендий, выплачиваемых организацией в соответствии с ученическими договорами

Вопрос: Просим разъяснить налогообложение ученических договоров.

Наша организация предполагает заключать с лицами, ищущими работу, ученические договора на профессиональное обучение (для лиц, не имеющих образования, либо обучающихся на дневной форме обучения), а с работниками организации — ученические договоры на профессиональное обучение или переобучение без отрыва или с отрывом от работы (ст. 198 Трудового кодекса РФ).

Организация применяет упрощенную систему налогообложения.

Согласно ученическим договорам, в период обучения ученику выплачивается стипендия (размер стипендии прописан в ученическом договоре).

1. Является ли стипендия компенсацией согласно ст. 164 Трудового кодекса РФ?

2. Является ли стипендия, выданная ученику по ученическому договору, доходом от источников в Российской Федерации (пп. 7 п. 1 ст. 208 гл. 23 НК РФ)? Облагается ли стипендия налогом на доходы физических лиц?

3. Начисляются ли взносы по обязательному пенсионному страхованию (страховая часть и накопительная) на стипендию, выданную ученику по ученическому договору?

Налог на стипендию

Никита, здравствуйте!

1. должна ли стипендия вообще облагаться налогом (как эта поощрительная, так и стипендия за учебу)

Никита

Все зависит от того, какая эта стипендия. Вам необходимо уточнить этот момент, как Вам уже порекомендовал мой коллега.

Не облагаются налогом следующие стипендии:

Статья 217 Налогового кодекса РФ.

Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:…11) стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, слушателей духовных учебных учреждений, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые Президентом Российской Федерации, органами законодательной (представительной) или исполнительной власти Российской Федерации, органами субъектов Российской Федерации, благотворительными фондами, стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости;2. Являюсь ли я полноценным налогоплательщиком

Никита

Полноценным налогоплательщиком является любое лицо, имеющее доход, подлежащий налогообложению.

3. Какие льготы я должен получать от оплаты такого рода налогов (может быть процент отходит в пенсионный фонд, или другие возможные варианты);

Никита

нет, таких льгот нет в данном случае

4. Должно ли фиксироваться то, что я плачу такие налоги, и как это фиксируется?

Никита

лицо, выплачивающее Вам стипендию, выступает по отношению к Вам налоговым агентом, в обязанности которого входит исчисление налога с выданного дохода, удержание его и перечисление в бюджет. Кроме того, налоговые агенты обязаны в установленном порядке представлять в налоговые органы сведения обо всех удержанных и уплаченных налогах с указанием данных физических лиц, у которых налог удержан.

>Считается ли социальная стипендия доходом в 2018 году

Считается ли социальная стипендия доходом в 2016 году

В соответствии с подп.»д» п.1 Перечня видов доходов, учитываемых при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для оказания им государственной социальной помощи, утвержденного постановлением Правительства РФ от 20 августа 2003 г.

N 512, при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для оказания им государственной социальной помощи учитываются все виды доходов, полученные каждым членом семьи или одиноко проживающим гражданином в денежной и натуральной форме, в том числе стипендии, выплачиваемые обучающимся в профессиональных образовательных организациях и образовательных организациях высшего образования, аспирантам, обучающимся по очной форме по программам подготовки научно-педагогических кадров, и докторантам образовательных организаций высшего образования и научных организаций, обучающимся в духовных образовательных организациях, а также компенсационные выплаты указанным категориям граждан в период их нахождения в академическом отпуске по медицинским показаниям.

Здравствуйте.Я-студент 2 курса. Я из малоимущей семьи. На 1 курсе оформил справку малоимущей семьи и на ее основе получал соц.стипендию весь год. В семья я и мать. Среднедушевой доход ниже прожиточного минимума.Хотел оформить в этом году также справку о малоимущей семье, соц.

защита потребовала справку о том,что обучаюсь и справку о доходах за последние 3 месяца.Все предоставил. Но в справке о малоимущей семье мне отказали, т.к они посчитали и мою стипендию. Вопрос такого характера,считается ли социальная стипендия доходом ?? Сказали,мол, когда не будет стипендии , тогда и приезжайте.

Как это понимать? Насколько правомерны действия соц.защиты?

Субсидии малоимущим семьям в 2018 году: о выплате социального пособия

- Постановки на учет нуждающихся в улучшении жилищных условий. Социальное жилье для малоимущих предоставляется из государственного или муниципального жилого фонда.

- Приобретение собственного недвижимого имуществ или строительство дома с помощью социальной ипотеки. Она отличается льготными процентами, наличием социальных гарантий, возможностью оплатить первоначальный взнос или часть кредита средствами материнского капитала. Существуют специальные программы, которые предполагают дополнительное финансирование погашения ипотечного кредита за счет бюджетных средств. Так, согласно программе «Молодая семья», для оплаты стоимости приобретенного жилья можно получить до 70% размера ипотеки из госбюджета. В 2018 г. малоимущим гражданам ипотека будет выдаваться на постройку или готовое жилье под 6%, остальная часть процентов будет покрываться за счет бюджетных средств.

Облагается ли стипендия подоходным налогом

Статья акутальна на: Декабрь 2019 г.

Налогообложение доходов физлиц регламентируется разд. IV НК. Согласно пп.

Стипендии не облагаются НДФЛ Так, пункт 11 статьи НК РФ гласит следующее.

Не подлежат обложению НДФЛ: стипендии студентов, аспирантов, ординаторов и ассистентов-стажеров организаций, осуществляющих образовательную деятельность по основным профессиональным образовательным программам; стипендии слушателей подготовительных отделений образовательных организаций высшего образования; стипендии слушателей духовных образовательных организаций, выплачиваемые указанным лицам этими организациями; стипендии Президента Российской Федерации; именные стипендии, учреждаемые федеральными государственными органами, органами государственной власти субъектов Российской Федерации, органами местного самоуправления; стипендии, учреждаемые благотворительными фондами; стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости. Обратите внимание, что в пункте 11 статьи Налогового кодекса не уточняется вид выплачиваемых стипендий. Напомним, стипендией признается денежная выплата, назначаемая обучающимся в целях стимулирования и или поддержки освоения ими соответствующих образовательных программ.

Стипендии студентов вузов не облагаются ндфл

Налогообложение доходов физлиц регламентируется разд. IV НК. Согласно пп. В этот перечень, в частности, включены суммы государственных премий Украины или стипендий Украины, назначенных законом, постановлениями Верховной Рады, Указами Президента Украины, вознаграждений спортсменам — чемпионам Украины, призерам спортивных соревнований международного уровня, в том числе спортсменам-инвалидам, а также стоимость государственных наград или вознаграждений от имени Украины, кроме тех, что выплачиваются денежными средствами или другим имуществом, сумма Нобелевской или Абелевской премии пп.

При этом ст. Итак, согласно п. XX НК. Налоговый агент, который начисляет выплачивает, предоставляет налогооблагаемый доход в пользу налогоплательщика, обязан удерживать НДФЛ и ВС из суммы такого дохода за его средства пп. То есть стипендия, выплата которой установлена иными, нежели закон, нормативно-правовыми актами, и доход в виде материального поощрения спортсменов и их тренеров за занятые призовые места включаются в расчет общего месячного годового налогооблагаемого дохода плательщика как прочие доходы и облагается НДФЛ и ВС на общих основаниях.

Согласно Справочнику признаков доходов, приведенному в приложении к Порядку заполнения и представления налоговыми агентами Налогового расчета сумм дохода, начисленного уплаченного в пользу налогоплательщиков, и сумм удержанного из них налога, утвержденному приказом Минфина от

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: СТИПЕНДИЯ В ВУЗЕ — Какие бывают? Как повысить?

В письме речь идет об НКО, которая направляет доход от целевого капитала в сферу образования, науки, здравоохранения, культуры, физической культуры и спорта за исключением профессионального спорта , искусства и социальной помощи.

Так, в частности, не облагаются НДФЛ стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего или послевузовского профобразования, научно-исследовательских учреждений, учащихся учреждений начального и среднего профобразования, а также слушателей духовных учебных учреждений. Кроме того, не облагаются НДФЛ стипендии, учреждаемые Президентом РФ, государственными органами власти, благотворительными фондами, а также стипендии обучающимся по направлению органов службы занятости.

Также освобождены от НДФЛ выплаты в виде благотворительной помощи в денежной и натуральной форме, оказываемой благотворительными организациями. В данном случае цель выплаты стипендии не соответствует целям, предусмотренным законодательством о благотворительной деятельности. Таким образом, подобные стипендии подлежат обложению НДФЛ.

Как, пожалуй, в системе налогообложения любой страны, в американской есть свои нюансы.

Частный клиент Декларирование доходов Стипендии, пособия и премии Стипендии, пособия и премии Принципы освобождения от налогообложения стипендий, пособий и премий различны. Существенные различия при освобождении от налогообложения данных выплат приведены ниже. Стипендия Стипендией в значении Закона о подоходном налоге является направленное в будущее пособие, которое выплачивается для поддержки приобретения знаний или умений, развития способностей, а также для поддержки творческой или научной деятельности.

Налог на стипендию Россия

Никита, здравствуйте!

1. должна ли стипендия вообще облагаться налогом (как эта поощрительная, так и стипендия за учебу)

Никита

Все зависит от того, какая эта стипендия. Вам необходимо уточнить этот момент, как Вам уже порекомендовал мой коллега.

Не облагаются налогом следующие стипендии:

Статья 217 Налогового кодекса РФ.

Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:…11) стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, слушателей духовных учебных учреждений, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые Президентом Российской Федерации, органами законодательной (представительной) или исполнительной власти Российской Федерации, органами субъектов Российской Федерации, благотворительными фондами, стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости;2. Являюсь ли я полноценным налогоплательщиком

Никита

Полноценным налогоплательщиком является любое лицо, имеющее доход, подлежащий налогообложению.

3. Какие льготы я должен получать от оплаты такого рода налогов (может быть процент отходит в пенсионный фонд, или другие возможные варианты);

Никита

нет, таких льгот нет в данном случае

4. Должно ли фиксироваться то, что я плачу такие налоги, и как это фиксируется?

Никита

лицо, выплачивающее Вам стипендию, выступает по отношению к Вам налоговым агентом, в обязанности которого входит исчисление налога с выданного дохода, удержание его и перечисление в бюджет. Кроме того, налоговые агенты обязаны в установленном порядке представлять в налоговые органы сведения обо всех удержанных и уплаченных налогах с указанием данных физических лиц, у которых налог удержан.

>Считается ли социальная стипендия доходом в 2018 году

Облагается ли стипендия подоходным налогом?

Большинство доходов, получаемых гражданами, облагаются специальным налогом. Ему посвящена целая глава НК РФ под номером 23. Но некоторые выплаты освобождаются от его исчисления. Относится ли к ним стипендия?

Понятие ученического договора

Любая организация, имеющая право пользоваться услугами наемных работников, могут заключать с гражданами специальный ученический договор. Второй стороной вправе выступать как уже числящийся в штате сотрудник, так и претендент на определенную должность. Об этом сообщает статья 198 ТК РФ.

Суть ученического договора проста. Соглашение дает право гражданину получить образование или пройти переквалификацию за счет организации. Ученичество является оплачиваемым видом деятельности. Работник получает, согласно 204 статье ТК РФ, специальные выплаты — стипендию. При этом размер вознаграждения прописывается в договоре.

Важно! Нельзя платить ученикам меньше 1 МРОТа.

Берется ли подоходный налог со стипендии или нет?

Как сообщает Министерство Финансов в Письме №03-04-06-01/123, опубликованном 7 мая 2008 года, НДФЛ с выплачиваемой по ученическому договору средств исчисляется на общих основаниях. Размер налога также стандартный — 13%.

Но далеко не все выплаты обучающимся подлежат налогообложению.

Какие стипендии не облагаются НДФЛ?

11 пункт статьи 217 НК РФ определяет, облагается ли стипендия налогом. Позиция государства сформулирована четко: большинство видов подобных выплат освобождено от уплаты части суммы. Чтобы знать точно, конкретная стипендия облагается налогом или нет, нужно определить ее тип и разобраться, относится ли она к доходам, освобождаемым от налогообложения.

Виды стипендий

Основных типов в РФ семь. Они перечислены во 2 пункте статьи 36 ФЗ №273-ФЗ, принятого 29 декабря 2012 года. Большинство из видов подобных выплат не принадлежит к налогооблагаемым, как можно увидеть в статье 217 статье НК РФ.

Необходимость уплаты налога на доход напрямую зависит от типа выплат. Однако студент в любом случае не будет совершать платежи — этим занимается организация, назначающая денежную премию.

Государственная академическая

Согласно пункту пункту 4 статьи 36 ФЗ №273-ФЗ, выплаты вправе получать лица, проходящие обучение в учебных заведениях на бюджетной основе. При этом претенденты должны соответствовать требованиям, перечисленным в 5 пункте Приказа №1663, принятого Министерством образования и науки 27 декабря 2016 года, а именно:

-

- сдать сессию только на “хорошо” и “отлично”. Наличие оценок “удовлетворительно” не допускается”;

- у студента должны отсутствовать академические задолженности по предусмотренным графиком обучения предметам.

Подоходный налог со стипендии не исчисляется.

Государственная социальная

Выплачивается только определенным категориям лиц, получающим образование в государственных учреждениях и перечисленным в 5 пункте статьи 36 ФЗ №273-ФЗ. Налог, как указано в статье 217 НК РФ, не удерживается.

Именная

Освобождаются от начисления НДФЛ, если деньги студентам платят органы власти различных уровней (федеральные, региональные, местные).

Целевая

Имеется ввиду выплата учащимся, назначаемые юридическими или физическими лицами, направляющими гражданина на учебу в профессиональное образовательное заведение.

Если выплачивать деньги будут организации, со стипендии удерживается НДФЛ, о чем сообщает Письмо Минфина № 03-04-06/43564 от 26 июля 2016 года.

Важно! Стипендии, перечисляемые физическим лицам некоммерческими Фондами в благотворительных целях, не относятся к налогооблагаемым выплатам.

Поощрительные стипендии Президент и Правительства РФ

Налоговые отчисления по доходу не производятся.

Выплаты ассистентам-стажерам, ординаторам, аспирантам

Доход не подлежит налогообложению.

Стипендии лицам, посещающим подготовительные курсы

В соответствии с Налоговым кодексом НДФЛ не исчисляется.

Важен ли источник финансирования стипендий?

Стипендия облагается налогом или нет напрямую зависит от источника поступления средств. Если ее перечисляет непосредственно образовательная организация, последняя не обязана исчислять НДФЛ. При этом неважно, откуда поступают средства для выплаты. Подобное разъяснение дает Министерство финансов в Письме №03-04-06/92694 от 19 декабря 2018 года.

Важно! Если средства поступают на счет студентов непосредственно от сторонней организации или физического лица, установившего именное поощрение, то согласно правилам налогового учета, с него взыскивается НДФЛ. Об этом говорит советник государственной гражданской службы РФ Стельмах Николай Николаевич в пояснительном интервью, опираясь на действующие нормативные акты.

Заключение

Большинство выплат, подпадающих под понятие “стипендия”, не относятся к налогооблагаемым. Исключение составляют вознаграждение лицам, заключившим ученический договор, а также выплаты студентам от лица организаций, поступающие непосредственно на счет обучающихся.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

В России налоги взимают с множества доходов, операций, имущества, а освобождение и льготы предоставляются в ограниченном количестве. Но вот удерживается ли НДФЛ со стипендий или студентам не предоставляются послабления?

Облагается ли налогом стипендия?

В ст.209 Налогового кодекса России сказано, что доходы от источников в Российской Федерации и доходы от иных источников являются объектом подоходного налогообложения. Стипендии также являются доходами лиц, их получающих. Значит ли это, что нужно по ученическому договору на стипендию начисляются 13% НДФЛ — нет, не значит, поскольку в НК РФ есть ст.217, содержащая перечень необлагаемых доходов.

В п.11 ст.217 НК РФ указано, что освобождаются от НДФЛ:

- стипендии студентов, аспирантов, ординаторов, стажеров;

- стипендии слушателей подготовительных отделений вузов и духовных образовательных организаций;

- стипендии Президента России;

- именные стипендии;

- стипендии, выплачиваемые из бюджетных ресурсов учащимся в сфере службы занятости.

Такое освобождение предоставляется автоматически — для его получения ничего не нужно делать.

Важно!

Стипендии, пенсии и многие другие социальные выплаты не облагаются подоходным налогом согласно нормам ст.217 НК РФ.

Если студент получает пенсию по инвалидности, то она также входит в перечень освобожденных доходов.

Облагается ли налогом стипендия в зарубежном вузе?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Если с российскими стипендиями всё четко прописано в п.11 ст.217 НК РФ, то о стипендиях, получаемых за границей, в этом пункте не сказано. Чтобы определить, платится ли налог с зарубежной стипендии, необходимо выяснить:

- является ли студент налоговым резидентом России;

- либо он не является резидентом.

В соответствии со ст.207 НК РФ резидентом признается лицо, которое в течение подряд идущих 12 месяцев находился в России не меньше 183 календарных дней, при этом выезд до полугода в целях обучения не прерывают этот срок. Если вы не являетесь резидентом, то зарубежная стипендия не облагается налогом на доходы физических лиц, т. к. доходы нерезидентов, получаемые от источников за границей, не являются объектом НДФЛ.

Если же вы продолжаете оставаться резидентом, то нужно опираться на письмо Минфина от 1 октября 2015 года № 03-04-06/56213: если студент направлен для учебы в иностранный вуз из российского образовательного учреждения, действующего в рамках федерального закона № 273-ФЗ от 29 декабря 2012 года, то стипендии, выплачиваемые первоначальным, российским вузом, попадают под освобождение п.11 ст.217 НК РФ.

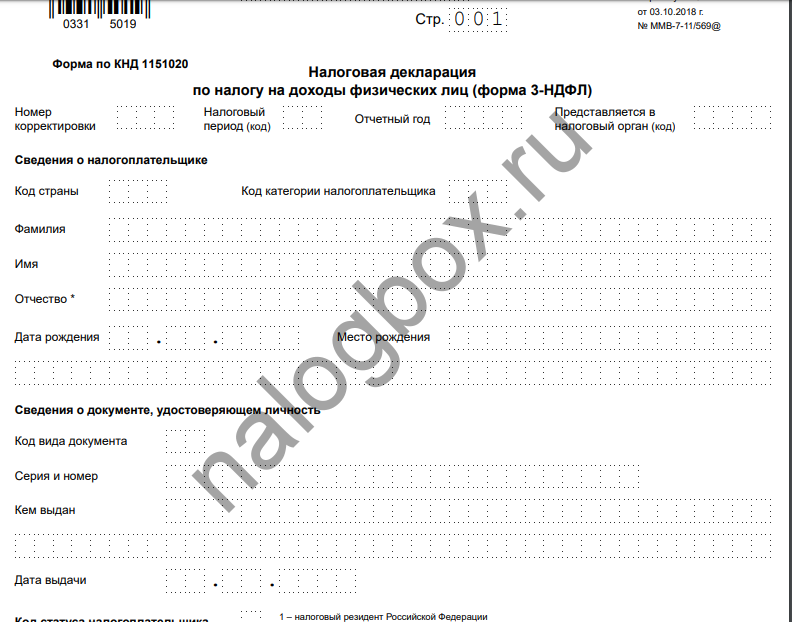

Следовательно, если обучение происходит независимо от российских учреждений образования, то налог со стипендии заграничного университета нужно платить и декларировать этот доход в специальной декларации по форме 3-НДФЛ.![]()

![]()

![]()

![]()

Итоги

- Подоходный налог не берется со стипендии.

- Если студент учится за границей по направлению из российского вуза и стипендию ему платит российский вуз, то НДФЛ с нее не взимается.

- Стипендия заграничного вуза для резидента России подлежит обложению подоходным налогом.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Со стипендии удерживается ндфл

luminastock / .com

Именные стипендии, а также стипендии, выплачиваемые образовательным учреждением обучающимся за счет средств иной организации, не облагаются НДФЛ. Финансисты указали, что источник финансирования не имеет значения (письмо Департамента налоговой и таможенной политики Минфина России от 19 декабря 2018 г. № 03-04-06/92694).

Министерство отметило, что именные стипендии учреждаются федеральными государственными органами, органами государственной власти субъектов Федерации, органами местного самоуправления. Кроме того, именные стипендии могут выплачиваться за счет средств юрлиц и физлиц, которые устанавливают размеры и условия их выплаты (ч. 13 ст. 36 Федерального закона от 29 декабря 2012 г. № 273-ФЗ «Об образовании в Российской Федерации»; далее – закон об образовании). Виды стипендий, которые могут устанавливаться в России, перечислены в ч. 2 ст. 36 закона об образовании. В частности, к ним относятся именные, а также назначаемые юрлицами и физлицами.

Облагаеются ли НДФЛ стипендии, выплаченные организацией в соответствии с ученическими договорами? Узнайте из материала «Стипендии, не облагаемые НДФЛ» в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

По общему правилу стипендии, в том числе именные, выплачиваемые студентам, аспирантам, ординаторам и ассистентам-стажерам, освобождаются от НДФЛ на основании п. 11 ст. 217 Налогового кодекса.

Напомним, что в России уже началась декларационная компания.

04.04.2018

Стипендии: учет и налогообложение

Многие образовательные учреждения выплачивают стипендии своим учащимся, студентам, аспирантам, докторантам… Конечно, охватить все нюансы исчисления, налогообложения и учета стипендий в рамках одной статьи невозможно, но тем не менее мы постараемся осветить ряд актуальных вопросов.

О налогообложении стипендий

В соответствии с пп. 7 п. 1 ст. 208 НК РФ стипендии и иные аналогичные выплаты, полученные физическим лицом в соответствии с действующим российским законодательством, признаются доходами, полученными от источника в РФ.

При этом в соответствии с п. 11 ст. 217 НК РФ не подлежат обложению НДФЛ (освобождаются от данного налога) стипендии:

- учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, выплачиваемые им этими учреждениями, слушателей духовных учебных учреждений, выплачиваемые им этими учреждениями;

- стипендии, учреждаемые Президентом РФ, органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ, благотворительными фондами;

- стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости.

Как видим, Налоговый кодекс РФ не устанавливает никаких ограничений в отношении источника финансирования стипендий для учащихся, студентов, аспирантов и докторантов — главное, чтобы стипендия выплачивалась им тем образовательным учреждением, где они обучаются, и совершенно не обязательно, чтобы это были средства бюджета.

Причем, как разъяснялось еще в Письме ФНС России от 04.03.2005 N 04-1-03/848 (доведено Письмом Рособразования от 15.03.2005 N 16-55-69ин/04-06), от НДФЛ освобождаются в том числе и повышенные стипендии, выплачиваемые студентам образовательными учреждениями в порядке, определенном ученым советом данного учреждения или научной организации.

В том же Письме также разъяснялось, что поскольку в соответствии с п. 1 ст. 217 НК РФ от обложения НДФЛ освобождаются государственные пособия, выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством, то не надо облагать НДФЛ и выплаты в виде социальной поддержки студентов, обучающихся по дневной форме обучения, осуществляемые за счет средств стипендиального фонда в порядке, предусмотренном Типовым положением N 487.

А вот в случае, если студенту выплачивается не стипендия или не только стипендия, но еще и материальное поощрение за успехи в учебе и активное участие в научно-исследовательской работе, предусмотренное уставом вуза (п. 7 ст. 16 Закона N 125-ФЗ), такие выплаты облагаются НДФЛ в общеустановленном порядке, ведь они не являются ни стипендиями, ни мерами социальной поддержки за счет стипендиального фонда.

Особого внимания заслуживают случаи, когда образовательное учреждение бесплатно обучает в своей аспирантуре своих собственных сотрудников и, возможно, даже выплачивает им стипендии. Как разъяснялось в Письме УФНС России по г. Москве от 17.09.2007 N 20-12/088410, действующим налоговым законодательством не предусмотрено включение в состав расходов для целей исчисления налога на прибыль выплат стипендий сотрудникам-аспирантам и прочих сопутствующих расходов по подготовке диссертаций аспирантов и соискателей, являющихся сотрудниками организации и обучающихся на бесплатной основе. Кроме того, такое образовательное учреждение не вправе учитывать в целях исчисления налога на прибыль расходы на оплату договорных услуг привлеченных преподавателей по бесплатному обучению в аспирантуре сотрудников организации — в связи с несоответствием таких расходов требованиям п. 1 ст. 252 НК РФ и на основании п. п. 16 и 29 ст. 270 НК РФ.

Примечание редакции. Оснований для освобождения от обложения НДФЛ сумм единовременной материальной помощи, выплачиваемых из стипендиального фонда в соответствии с Федеральным законом от 22.08.1996 N 125-ФЗ «О высшем и послевузовском профессиональном образовании» и Типовым положением о стипендиальном обеспечении и других формах материальной поддержки (утв. Постановлением Правительства РФ от 27.06.2001 N 487) по решению руководителя образовательного учреждения или научной организации на основании личного заявления нуждающимся студентам, обучающимся по очной форме обучения в федеральных государственных образовательных учреждениях среднего и высшего профессионального образования, в ст. 217 НК РФ не содержится.

НДФЛ: какие стипендии не освобождены от налога

Такую позицию занял Минфин России в Письме от 06.09.2010 N 03-04-06/3-201.

Об алиментах со стипендий

В соответствии с пп. «б» п. 2 Перечня видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей, утвержденного Постановлением Правительства РФ от 18.07.1996 N 841, удержание алиментов производится в том числе и со стипендий, выплачиваемых:

- обучающимся в образовательных учреждениях начального, среднего и высшего профессионального образования;

- аспирантам и докторантам, обучающимся с отрывом от производства в аспирантуре и докторантуре при образовательных учреждениях высшего профессионального образования и научно-исследовательских учреждениях;

- слушателям духовных учебных заведений.

В соответствии с нормами Семейного кодекса РФ, в частности ст. ст. 80, 99 — 100, 109 СК РФ, алименты могут взыскиваться в судебном порядке либо уплачиваться по соглашению, заключенному между родителями. В первом случае основанием для удержания алиментов будет исполнительный лист, а во втором — нотариально удостоверенное соглашение об уплате алиментов. Причем согласно п. 2 ст. 100 Семейного кодекса РФ нотариально удостоверенное соглашение об уплате алиментов имеет силу исполнительного листа.

По общему правилу, установленному в ст. 81 Семейного кодекса РФ, суды обычно взыскивают с родителей алименты в следующих размерах:

- на одного ребенка — четверть заработка или иного дохода (25%);

- на двух детей — треть заработка или иного дохода (33%);

- на трех и более детей — половину заработка или иного дохода (50%).

Впрочем, суд вправе уменьшать или увеличивать эти доли с учетом материального, семейного положения и других обстоятельств.

В случае если родители заключили нотариально удостоверенное соглашение об уплате алиментов, они сами смогли договориться о размере алиментов. Причем в соответствии с п. 2 ст. 104 Семейного кодекса РФ в этом случае алименты могут уплачиваться:

- в долях к заработку или иному доходу;

- в твердой денежной сумме, уплачиваемой периодически;

- в твердой денежной сумме, уплачиваемой единовременно;

- путем предоставления имущества;

- а также иными способами, относительно которых достигнуто соглашение.

Причем в соглашении об уплате алиментов может быть предусмотрено сочетание различных способов уплаты алиментов. Но в любом случае размер алиментов, уплачиваемых по соглашению, не может быть ниже размера алиментов, которые могли бы выплачиваться при взыскании алиментов в судебном порядке (исходя из долей, рассмотренных выше, установленных ст. 81 Семейного кодекса РФ).

Поскольку, как мы уже выяснили, НДФЛ со стипендий не удерживается, исчислять алименты, установленные в процентном отношении от дохода «алиментщика», нужно исходя из полной суммы причитающейся ему стипендии.

О бюджетном учете стипендий

В соответствии с Указаниями о порядке применения бюджетной классификации, утвержденными Приказом Минфина России от 30.12.2009 N 150н, расходы на выплату стипендий студентам, учащимся, аспирантам, докторантам, ординаторам, а также расходы за счет стипендиального фонда на социальную поддержку учащихся, студентов и аспирантов учебных заведений профессионального образования относятся на статью 290 «Прочие расходы».

В Методических рекомендациях по применению классификации операций сектора государственного управления (Письмо Минфина России от 05.02.2010 N 02-05-10/383) предусмотрен аналитический код 290.2 «Выплата стипендий», по которому производится выплата стипендий:

- ученым, научным работникам;

- работникам организаций оборонно-промышленного комплекса;

- безработным гражданам, обучающимся по направлению службы занятости;

- студентам, учащимся, аспирантам, докторантам;

- ординаторам;

- а также расходы за счет стипендиального фонда на социальную поддержку учащихся, студентов и аспирантов учебных заведений профессионального образования.

В соответствии с п. п. 197 и 199 Инструкции по бюджетному учету (утв. Приказом Минфина России от 30.12.2008 N 148н) начисление и выплата стипендий отражаются на счете КРБ 030218000 «Расчеты по прочим расходам». А расчеты по удержаниям из стипендий, включая удержание алиментов, отражаются на счете КРБ 030403000 «Расчеты по удержаниям из выплат по оплате труда» (п. п. 212, 214 Инструкции).

Начисление и выплата стипендий в рамках бюджетной деятельности (за счет бюджетных средств) отражаются записями:

1. Доведение ЛБО на выплату стипендий:

Дебет КРБ 150115290 «Полученные лимиты бюджетных обязательств по расходам на оплату прочих расходов»

Кредит КРБ 150113290 «Лимиты бюджетных обязательств получателей бюджетных средств по расходам на оплату прочих расходов»

- доведены ЛБО на выплату стипендий.

2. Начисление стипендии:

Дебет КРБ 140101290 «Прочие расходы»

Кредит КРБ 130218730 «Увеличение кредиторской задолженности по прочим расходам»

Дебет КРБ 150113290 «Лимиты бюджетных обязательств получателей бюджетных средств по расходам на оплату прочих расходов»

Кредит КРБ 150211290 «Принятые бюджетные обязательства на оплату прочих расходов»

- приняты бюджетные обязательства перед студентами, аспирантами, докторантами и т.д. по выплате им стипендий;

Дебет КРБ 130218830 «Уменьшение кредиторской задолженности по прочим расходам»

Кредит КРБ 130403730 «Увеличение кредиторской задолженности по удержаниям из выплат по оплате труда»

- удержаны алименты со стипендий.

3. Выплата стипендии наличными деньгами из кассы учреждения:

Дебет КРБ 121003560 «Увеличение дебиторской задолженности по операциям с наличными денежными средствами получателя бюджетных средств»

Кредит КРБ 130405290 «Расчеты по платежам из бюджета с финансовыми органами по прочим расходам»

- направлена заявка на получение наличных денег с лицевого счета для выплаты стипендий;

Дебет КИФ 120104510 «Поступления в кассу»

Кредит КРБ 121003660 «Уменьшение дебиторской задолженности по операциям с наличными денежными средствами получателя бюджетных средств»

- получены в кассу наличные деньги для выплаты стипендий;

Дебет КРБ 130218830 «Уменьшение кредиторской задолженности по прочим расходам»

Кредит КИФ 120104610 «Выбытия из кассы»

- выплачены стипендии наличными деньгами из кассы учреждения.

4. Выплата стипендий в безналичном порядке (путем зачисления суммы компенсации на банковские карты студентов, аспирантов, докторантов и др.):

Дебет КРБ 130218830 «Уменьшение кредиторской задолженности по прочим расходам»

Кредит КРБ 130405290 «Расчеты по платежам из бюджета с финансовыми органами по прочим расходам»

- выплачены стипендии путем зачисления средств на карты студентов, аспирантов, докторантов и др.

В случае если учреждение выплачивает стипендии в рамках приносящей доход деятельности (за счет средств от приносящей доход деятельности), операции будут аналогичными, но с одновременным отражением увеличения забалансового счета 18 «Выбытия денежных средств со счетов учреждений» по статье 290 КОСГУ.

К сведению. О стипендиях обучающимся в интернатуре и ординатуре

В Письме от 18.08.2010 N 16-3/10/2-7149 Минздравсоцразвития России отмечает, что на сегодняшний день сложилась практика определения размеров стипендий обучающимся по программам послевузовского профессионального образования в интернатуре и ординатуре, подготовка которых осуществляется в системе медицинского и фармацевтического образования, исходя из размеров заработной платы соответствующих работников здравоохранения.

Чиновники подчеркнули, что в отсутствие в законодательстве РФ в сфере образования положений, дающих право интернам и ординаторам получать государственную стипендию, был разработан ведомственный документ Минздрава России — Письмо от 19.01.1993 N 01-16/1-21. В нем предложено выплачивать клиническим ординаторам из числа выпускников вузов стипендию в размере должностного оклада врача-интерна, поступившим в клиническую ординатуру с практической работы — в размере должностного оклада врача соответствующей специальности, определенного на основе ЕТС по должности, занимаемой ими до поступления в ординатуру. Интернам выплаты осуществлялись также в размере должностного оклада врача-интерна.

До этих пор независимо от перехода федеральных бюджетных учреждений на новую систему оплаты труда указанный порядок выплаты стипендий интернам и ординаторам сохранялся.

В рамках совершенствования нормативной базы Министерством запланировано уменьшение размеров выплат обучающимся в интернатуре и ординатуре, производимых образовательными учреждениями и учреждениями науки в настоящее время.

Учитывая необходимость минимизации последствий указанных изменений и недопущения социальной напряженности в среде обучающихся, Министерство начиная с 1 сентября 2010 г. до выхода соответствующих нормативных правовых документов предлагает осуществлять выплаты обучающимся по программам послевузовского профессионального образования в следующих размерах:

- 2700 руб. — лицам, обучающимся в интернатуре;

- 2900 руб. — лицам, обучающимся в ординатуре.

Издательского Дома «Советник бухгалтера»

Ответ опубликовал: Катерина Подвербная | 23/01/2013

Уважаемая Екатерина Сергеевна!

На Ваш вопрос о доходах, учитываемых при назначении государственной социальной стипендии, разъясняем.

В соответствии с постановлением Правительства Российской Федерации от 27.06.2001 № 487 «Об утверждении Типового положения о стипендиальном обеспечении и других формах материальной поддержки учащихся федеральных государственных образовательных учреждений начального профессионального образования, студентов федеральных государственных образовательных учреждений высшего и среднего профессионального образования, аспирантов и докторантов» право на получение государственной социальной стипендии имеет студент, представивший в образовательное учреждение выдаваемую органом социальной защиты населения по месту жительства справку для получения государственной социальной помощи.

Органы социальной защиты населения при выдаче справки для получения государственной социальной помощи рассчитывают среднедушевой доход семьи на основании Федерального закона от 05.04.2003 № 44-ФЗ «О порядке учета доходов и расчета среднедушевого дохода семьи и дохода одиноко проживающего гражданина для признания их малоимущими и оказания им государственной социальной помощи» (далее – Федеральный закон).

В соответствии со статьей 2 Федерального закона учет доходов и расчет среднедушевого дохода семьи производятся на основании сведений о составе семьи, доходах членов семьи и принадлежащем им имуществе на праве собственности.

В соответствии со статьей 5 Федерального закона перечень видов доходов, учитываемых при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для оказания им государственной социальной помощи, устанавливается Правительством Российской Федерации от 20.08.2003 № 512 «О перечне видов доходов, учитываемых при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для оказания им государственной социальной помощи» (далее – Постановление правительства).

В состав доходов при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для получения государственной социальной помощи в составе социальных выплат (подпункт «д» пункта 1 Постановления правительства), в том числе учитываются стипендии, выплачиваемые обучающимся в учреждениях начального, среднего и высшего профессионального образования, аспирантам и докторантам, обучающимся с отрывом от производства в аспирантуре и докторантуре при образовательных учреждениях высшего профессионального образования и научно-исследовательских учреждениях, слушателям духовных учебных заведений, а также компенсационные выплаты указанным категориям граждан в период их нахождения в академическом отпуске по медицинским показаниям.

В соответствии с пунктом 2 Постановления правительства в доходе семьи или одиноко проживающего гражданина не учитываются государственная социальная помощь, оказываемая в соответствии с законодательством Российской Федерации о государственной социальной помощи в виде денежных выплат и натуральной помощи.

Согласно статье 7 Федерального закона от 17.07.1999 № 178-ФЗ «О государственной социальной помощи» получателями государственной социальной помощи могут быть малоимущие семьи, малоимущие одиноко проживающие граждане и иные категории граждан, которые по независящим от них причинам имеют среднедушевой доход ниже величины прожиточного минимума, установленной в соответствующем субъекте Российской Федерации.

Виды государственной социальной помощи перечислены в статье 12 Федерального закона от 17.07.1999 № 178-ФЗ «О государственной социальной помощи»:

денежные выплаты (социальные пособия, субсидии и другие выплаты);

натуральная помощь (топливо, продукты питания, одежда, обувь, медикаменты и другие виды натуральной помощи).

В соответствии с вышеизложенным считаем, что социальная стипендия не должна учитываться при расчете среднедушевого дохода семьи при выдаче справки для получения государственной социальной стипендии, так как данная социальная выплата является одним из видов государственной социальной помощи.

Семенов Сергей Дмитриевич, 227-93-88

Администрацией города (муниципального образования) по итогам учебного года одаренным детям – учащимся средних школ были выплачены городские персональные стипендии в области образования, культуры и спорта. Облагаются ли указанные стипендии НДФЛ?

По нашему мнению, указанные в вопросе выплаты (стипендии) подлежат налогообложению НДФЛ на общих основаниях.

Обоснование: В соответствии с п. 11 ст. 217 Налогового кодекса РФ не подлежат налогообложению НДФЛ, в частности, стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ.

Стипендия по ученическому договору: будут ли взносы и НДФЛ

28 ст. 217 НК РФ доходы, не превышающие 4000 руб., полученные в виде стоимости призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления, не подлежат обложению НДФЛ.

Исходя из условий вопроса стипендии выплачены не учащимся учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учреждений начального профессионального и среднего профессионального образования данными юридическими лицами, также рассматриваемые денежные поощрения не являются “призовыми”.

Также исходя из положений ст. ст. 11, 12 Конституции РФ и Федерального закона от 06.10.2003 N 131-ФЗ “Об общих принципах организации местного самоуправления в Российской Федерации” администрация города (муниципального образования) не является органом государственной власти или органом субъекта РФ.

Таким образом, считаем, что указанные в вопросе выплаты (стипендии) подлежат налогообложению НДФЛ на общих основаниях.

Минфин РФ в своем письме от 26.07.2016 № 03-04-06/43564 разъяснил, надо ли удерживать НДФЛ со стипендий, которые выплачивает студентам некоммерческая организация.

В письме речь идет об НКО, которая направляет доход от целевого капитала в сферу образования, науки, здравоохранения, культуры, физической культуры и спорта (за исключением профессионального спорта), искусства и социальной помощи.

Ведомство напоминает, что доходы, освобождаемые от НДФЛ, перечислены в статье 217 НК РФ.

Так, в частности, не облагаются НДФЛ стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего или послевузовского профобразования, научно-исследовательских учреждений, учащихся учреждений начального и среднего профобразования, а также слушателей духовных учебных учреждений.

Кроме того, не облагаются НДФЛ стипендии, учреждаемые Президентом РФ, государственными органами власти, благотворительными фондами, а также стипендии обучающимся по направлению органов службы занятости.

Также освобождены от НДФЛ выплаты в виде благотворительной помощи в денежной и натуральной форме, оказываемой благотворительными организациями.

В данном случае цель выплаты стипендии не соответствует целям, предусмотренным законодательством о благотворительной деятельности. Таким образом, подобные стипендии подлежат обложению НДФЛ.