Содержание

- Как производится бухгалтерский и налоговый учет экономии и перерасхода сырья и материалов?

- Анализ экономии (перерасхода) фонда оплаты труда

- Вход для клиентов

- ЧТО ВХОДИТ В ЗАТРАТЫ ОСНОВНОГО ПРОИЗВОДСТВА?

- ЧТО НУЖНО ЗНАТЬ О НАЛОГОВОМ УЧЕТЕ?

- НАЛОГОВЫЙ РЕГИСТР ЗАТРАТ ОСНОВНОГО ПРОИЗВОДСТВА.

- НАЛОГОВЫЙ РЕГИСТР РАСЧЕТА СПИСАНИЯ СЫРЬЯ И МАТЕРИАЛОВ.

- НАЛОГОВЫЙ РЕГИСТР РАСЧЕТА АМОРТИЗАЦИИ.

- РЕГИСТР РАСЧЕТА НАЛОГОВОЙ «НЕЗАВЕРШЕНКИ».

- * * *

- Особенности налогового учета затрат на производство

- 5. Основные пути экономии материалов

- 6. Управление сбытом

- Основные направления экономии материалов

Главной целью хозяйственной деятельности коммерческой организации является извлечение дохода.

В соответствии с п.1 ст.2 Гражданского кодекса, предпринимательской деятельностью является:

- самостоятельная,

- осуществляемая на свой риск,

деятельность, направленная на систематическое получение прибыли от:

- пользования имуществом,

- продажи товаров,

- выполнения работ,

- оказания услуг,

лицами, зарегистрированными в этом качестве в установленном законом порядке.

При этом, для определения финансового результата деятельности компании, необходим корректный учет хозяйственных операций организации.

Одним из самых сложных объектов учета являются производственные операции. Учет расходов, относящихся к себестоимости производимой продукции (работ, услуг) необходим для формирования итоговых показателей производственной деятельности компании.

Центр образования «Основы Вашего Бизнеса» 📌 Реклама

Центр образования «Основы Вашего Бизнеса» 📌 Реклама Семинар: осваиваем нововведения в бухгалтерском учете. Самые главные и важные изменения в бухучете в 2020 году. Уникальная информация. Узнать больше

Семинар: осваиваем нововведения в бухгалтерском учете. Самые главные и важные изменения в бухучете в 2020 году. Уникальная информация. Узнать больше

К видам такой деятельности относятся:

- промышленное производство,

- пищевое производство,

- производство сельскохозяйственной продукции,

- транспортные услуги,

- строительство, многие другие виды производства продукции, оказания услуг, выполнения работ.

Для принятия управленческих решений, имеющих своей целью увеличение прибыли и направленных на:

- эффективность использования производственных ресурсов,

- снижение себестоимости производимой продукции,

необходимо своевременное и полное калькулирование* производственных затрат.

*Калькуляция представляет собой расчет в денежной форме затрат на производство одной или нескольких единиц продукции.

В настоящее время порядок ведения бухгалтерского учета затрат на производство регламентируется многими нормативными документами. В их числе:

![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

- ПБУ 10/99 «Расходы организации,

- ПБУ «По ведению бухгалтерского учета и бухгалтерской отчетности в РФ»,

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению,

- другие нормативные документы.

К сожалению, все эти документы не дают четких представлений о порядке ведения бухгалтерского учета производственных операций и не учитывают специфику различных видов производственной деятельности.

Большая часть отраслевых инструкций по учету производственных затрат были разработаны в соответствии с Положением «О составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» (утверждено Постановлением от 05.08.1992г. №552), которое не применяется с момента вступления в силу 25 главы Налогового Кодекса.

В данное время компаниям приходится самостоятельно разрабатывать порядок бухгалтерского учета затрат на производство, который необходимо закрепить в учетной политике организации для целей бухгалтерского учета.

При этом, в соответствии с Письмом Минфина от 29.04.2002г. №16-00-13/03:

«До завершения работы по разработке и утверждению министерствами и ведомствами соответствующих отраслевых нормативных документов по вопросам организации учета затрат на производство, калькулирования себестоимости продукции (работ, услуг) в соответствии с Программой реформирования бухгалтерского учета, как и ранее, организациям надлежит руководствоваться действующими в настоящее время отраслевыми инструкциями (указаниями) с учетом требований, принципов и правил признания в бухгалтерском учете показателей, раскрытия информации в бухгалтерской отчетности в соответствии с уже принятыми во исполнение указанной Программы нормативными документами по бухгалтерскому учету».

В нашей статье мы рассмотрим основные принципы и некоторые особенности ведения бухгалтерского учета производственной деятельности в настоящее время.

ОБЩИЕ ПРИНЦИПЫ БУХГАЛТЕРСКОГО УЧЕТА ПРОИЗВОДСТВЕННЫХ ОПЕРАЦИЙ

Для целей бухгалтерского учета затраты, связанные с производством продукции, выполнением работ, оказанием услуг, относятся к расходам по обычным видам деятельности (п.5 ПБУ 10/99).

В соответствии с п.7 ПБУ 10/99, расходы по обычным видам производственной деятельности, складываются из расходов:

- Связанных с приобретением:

- сырья,

- материалов,

- товаров,

- иных материально-производственных запасов.

- Возникающих непосредственно в процессе переработки материально-производственных запасов для целей:

- производства продукции,

- выполнения работ,

- оказания услуг,

и их продажи.

При формировании расходов необходимо группировать их по следующим элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Обратите внимание:При организации бухгалтерского учета расходов по статьям затрат необходимо установить и закрепить в учетной политике для целей бухгалтерского учета перечень статей затрат (п.8 ПБУ 10/99).

По способам отнесения затрат на себестоимость продукции, работ, услуг, затраты организации подразделяются на:

- прямые (основные),

- косвенные (накладные).

К прямым затратам относятся те расходы, которые непосредственно связаны с производством определенного вида продукции (работ, услуг).

Такими расходами являются расходы на:

- Амортизация производственного оборудования,

- сырье и материалы, из которых производится продукция,

- полуфабрикаты собственного производства,

- зарплату рабочих, непосредственно занятых в производственных процессах, в случае, когда возможно определить, производством какого именно продукта занят работник.

Кроме того, к прямым расходам можно отнести расходы, связанные с вспомогательными производствами и обслуживающими хозяйствами.

К косвенным затратам относятся расходы, не имеющие прямого отношения к производству конкретной продукции (работ, услуг).

Косвенными расходами являются общепроизводственные и общехозяйственные расходы. Такими расходами могут быть:

- амортизация ОС,

- зарплата сотрудников, либо вообще не занятых в производственных процессах, либо в случае, когда невозможно выделить, для каких конкретно видов продукции использовался труд работников,

- коммунальные расходы,

- расходы на аренду помещения и оборудования

- прочие общепроизводственные и общехозяйственные расходы.

Так как состав прямых и косвенных расходов, а также порядок их отнесения на себестоимость каждая организация определяет самостоятельно, в учетной политике в разделе «Порядок учета расходов» можно закрепить, например, следующие положения:

1. Затраты на производство аккумулируются на счете 20 «Основное производство» с аналитическим учетом по видам номенклатуры, видам затрат на производство, подразделениям.

2. Общепроизводственные затраты аккумулируются на счете 25 «Общепроизводственные расходы» и в конце месяца списываются на счет 20 «Основное производство» с распределением затрат по видам номенклатуры.

3. К прямым расходам, связанным с производством и реализацией товаров собственного производства, а так же выполнением работ и оказанием услуг относятся:

- Фактическая стоимость сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу, либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

- Стоимость полуфабрикатов собственного производства используемых в производстве;

- Стоимость готовой продукции, используемой в производстве;

- Общепроизводственные расходы.

4. К общепроизводственным расходам, связанным с производством и реализацией товаров собственного производства, а так же выполнением работ и оказанием услуг относятся:

- Фактическая стоимость сырья и (или) материалов, используемых для общепроизводственных целей;

- Амортизационные отчисления по ОС производственного и общепроизводственного назначения;

- Амортизационные отчисления по НМА производственного и общепроизводственного назначения;

- Стоимость покупных товаров и готовой продукции, используемых в производстве;

- Расходы на работы и услуги сторонних организаций производственного и общепроизводственного характера;

- Расходы на оплату труда основного производственного персонала с отчислениями на страховые взносы;

- Расходы будущих периодов в части, относящейся к общепроизводственным расходам.

5. Незавершенное производство в массовом и серийном производстве отражается в бухгалтерском балансе:

- по нормативной (плановой) производственной себестоимости (в соответствии с п.64 Положения по ведению бухгалтерского учета и отчетности).

6. Распределение общепроизводственных (косвенных) расходов, учитываемых по дебету счета 25 «Общепроизводственные расходы» осуществляется пропорционально:

- выручке от реализации продукции (работ, услуг), товаров.

7. Управленческие расходы, учитываемые по дебету счета 26 «Общехозяйственные расходы», по окончании отчетного периода:

- не распределяются между объектами калькулирования и в качестве условно — постоянных списываются непосредственно в дебет счета 90 «Реализация продукции (работ, услуг)» с распределением между номенклатурными группами пропорционально удельному весу выручки от реализации (в соответствии с Планом счетов бухгалтерского учета).

8. Коммерческие и управленческие расходы признаются в себестоимости проданных продукции, товаров, работ, услуг (в соответствии с п.9 ПБУ 10/99 и Планом счетов бухгалтерского учета):

- полностью в отчетном году их признания в качестве расходов по обычным видам деятельности, за исключением расходов, относящихся к получению доходов в будущем;

- расходы, относящиеся к получению доходов в будущих периодах, учитываются в составе расходов будущих периодов и списываются в момент возникновения доходов, на достижение которых они были направлены;

- решение об отнесении коммерческих и управленческих расходов в состав расходов будущих периодов, а так же о списании их в состав текущих расходов принимается организацией самостоятельно.

В соответствии с п. 17 ПБУ 10/99, расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).

И прямые, и косвенные расходы для целей бухгалтерского учета признаются в том отчетном периоде, в котором они имели место.

При этом, расходы признаются на основании первичных учетных документов:

- составленных по унифицированным формам,

- содержащих обязательные реквизиты, предусмотренные п.2 ст.9 Закона «О бухгалтерском учете» от 21.11.1996г. №129-ФЗ.

В соответствии с Планом счетов бухгалтерского учета, расходы, связанные с производством продукции, учитываются на счете 20 «Основное производство».

МЕТОДЫ КАЛЬКУЛИРОВАНИЯ ПРОИЗВОДСТВЕННЫХ ЗАТРАТ

При организации производственного учета можно использовать следующие методы (или их комбинации) калькулирования себестоимости:

- позаказный,

- попередельный

- котловой.

ПОЗАКАЗНЫЙ МЕТОД применяется при:

- мелкосерийном производстве,

- «позаказном» (единичном) производстве,

- выполнении работ по договорам подряда (возмездного оказания услуг);

- производстве технически сложных изделий (кораблестроение, авиационная промышленность и т. п.);

- выпуске продукции с длительным производственным циклом (строительство, энергетическое машиностроение и т. п.).

При использовании позаказного метода затраты учитываются в соответствии со сметой (калькуляцией), составляемой к конкретному заказу или группе однородных заказов.

Для каждого заказа (группы заказов) формируется смета (составляется калькуляционная карта). Организация самостоятельно разрабатывает формы смет и калькуляционных карт и утверждает их в своей учетной политике.

В смете (калькуляционной карте) должны содержаться:

- наименование и описание продукции, производственных услуг (работ),

- перечень сырья, материалов, других затрат, необходимых для выполнения заказа.

Затраты по каждому заказу регистрируются по мере прохождения изделия по стадиям производства.

При позаказном методе на счете 20 ведется учет затрат по каждому открытому заказу в отдельности.

Прямые затраты, которые непосредственно связаны с выполнением заказа, отражаются по дебету счета 20 в корреспонденции со счетами учета расходов. При этом делается проводка:

Дебет счета 20 «Основное производство» Кредит счета 10/60/70/68/69/пр.

– отражены прямые затраты на выполнение заказа №3 для ООО «Флюгер» (сырье и материалы, услуги сторонних организаций, связанные с выполнением заказа, оплата труда производственных рабочих и пр.).

Расходы, учитываемые на счете 25 «Общепроизводственные расходы», ежемесячно списываются в дебет счета 20 «Основное производство».

Расходы, учитываемые на счете 26 «Общехозяйственные расходы», ежемесячно списываются либо в дебет счета 20 «Основное производство», либо в дебет счета 90.2 субсчет «Себестоимость продаж» в соответствии с утвержденной учетной политикой.

При этом данные расходы распределяются по каждому заказу пропорционально базе распределения расходов. Выбранную базу распределения необходимо закрепить в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

При этом можно выбрать один из следующих методов распределения:

- Объем выпуска — распределение пропорционально объему выпущенной в текущем месяце продукции и оказанных услуг, выраженному в количественных измерителях.

- Плановая себестоимость выпуска — распределение пропорционально плановой стоимости выпущенной в текущем месяце продукции, оказанных услуг.

- Оплата труда — распределение пропорционально расходам по оплате труда основных производственных рабочих.

- Материальные затраты — распределение пропорционально материальным затратам, отраженным по статьям производственных затрат, как материальные расходы.

- Прямые затраты — распределение пропорционально прямым затратам

- затраты основного и вспомогательного производства для бухгалтерского учета,

- прямые расходы основного и вспомогательного производства, общепроизводственные прямые расходы для налогового учета;

- Отдельные статьи прямых затрат — распределение пропорционально всем прямым затратам по статьям затрат.

- Выручка — распределение пропорционально выручке от каждого вида продукции (работ, услуг).

Для общепроизводственных и общехозяйственных расходов можно выбрать способ распределения с детализацией до подразделения и статьи затрат. Это требуется в случае, когда для разных видов расходов необходимо применение разных способов распределения.

Аналогично можно установить общий способ распределения для всех расходов, учитываемых на одном счете или по одному подразделению.

Отнесение косвенных расходов на себестоимость продукции отражается проводкой:

Дебет счета 20 «Основное производство» Кредит счета 25 (26)

– учтены в составе производственных затрат на выполнение заказа №3 для ООО «Флюгер» общепроизводственные (общехозяйственные) расходы.

ПОПЕРЕДЕЛЬНЫЙ МЕТОД применяется для учета расходов на производство, в котором готовая продукция изготавливается путем переработки исходного сырья (материалов) в несколько стадий.

Когда структура производства организована таким образом, что каждый передел выполняется отдельным цехом (подразделением), себестоимость определяется по каждому производственному подразделению.

Объектом калькулирования себестоимости при попередельном методе может быть как готовая продукция, так и полуфабрикаты, изготовленные на каждом технологическом переделе.

Попередельный метод используется в любых производственных процессах, в которых можно выделить группы постоянно повторяющихся технологических операций (пищевое производство, нефтеперерабатывающая и химическая промышленность).

Учет материальных затрат организуется таким образом, чтобы обеспечить контроль за использованием материалов в производство, для этого могут применяться:

- балансы исходного сырья,

- расчет выхода продукта или полуфабрикатов, брака, отходов.

Полуфабрикаты, полученные в одном переделе, служат исходным материалом в следующем переделе. В связи с этим возникает необходимость в их оценке и передаче в стоимостном выражении на следующий передел, т.е., полуфабрикатного варианта сводного учета затрат на производство.

Оценка полуфабрикатов собственной выработки необходима еще и потому, что они могут быть реализованы как готовая продукция предприятиям.

Для собственной выработки полуфабрикаты передают из передела в передел по фактической себестоимости. Во многих отраслях промышленности принята оценка в расчетных ценах предприятия.

Учет затрат организуется по технологическим переделам. Это позволяет определить себестоимость полуфабриката и обеспечить внутрипроизводственный хозрасчет, иными словами, организовать учет по местам возникновения затрат и центрам ответственности за затраты.

Затраты на остатки незавершенного производства на конец месяца распределяются на основе инвентаризации по плановой себестоимости соответствующего передела.

Затраты на сырье и материалы отражаются на основании лимитно-заборных карт (форма №М-8) или требований-накладных (форма №М-11).

Прямые затраты, непосредственно связанные с производственным процессом, отражаются по дебету счета 20 в корреспонденции со счетами учета расходов. При этом делается проводка:

Дебет счета 20 «Основное производство» Кредит счета 10/21/60/70/68/пр.

– отражены прямые производственные затраты (сырье и материалы, полуфабрикаты, услуги сторонних организаций, связанные с производством, оплата труда производственных рабочих и пр.).

Расходы, учитываемые на счете 25 «Общепроизводственные расходы», ежемесячно списываются в дебет счета 20 «Основное производство».

Расходы, учитываемые на счете 26 «Общехозяйственные расходы», ежемесячно списываются либо в дебет счета 20 «Основное производство», либо в дебет счета 90.2 субсчет «Себестоимость продаж» в соответствии с утвержденной учетной политикой.

Все затраты, собранные по дебету счета 20, формируют себестоимость готовой продукции. При отпуске готовой продукции на склад, себестоимость отражается по кредиту этого счета в корреспонденции со счетами учета готовой продукции.

При этом порядок учета выпуска готовой продукции по каждому переделу, заказу, процессу зависит не только от способа учета затрат на производство, но и от вариантов ее оценки:

– с использованием счета 40 «Выпуск продукции (работ, услуг)». В этом случае по дебету счета 43 «Готовая продукция» указывается плановая себестоимость;

– без использования счета 40 «Выпуск продукции (работ, услуг)». В этом случае по дебету счета 43 «Готовая продукция» указывается фактическая себестоимость.

В первом случае в течение месяца по мере отпуска готовой продукции из цехов на склад продукция приходуется по нормативной себестоимости.

При этом делается проводка:

Дебет счета 43 «Готовая продукция»Кредит счета 40 «Выпуск продукции (работ, услуг)»

– отражена нормативная себестоимость произведенной и оприходованной на склад готовой продукции.

В конце месяца определяется фактическая себестоимость произведенной продукции. Она отражается по дебету счета 40. В этот же момент определяются и списываются отклонения фактической себестоимости от нормативной.

При этом делаются проводки:

Дебет счета 40 «Выпуск продукции (работ, услуг)» Кредит счета 20 «Основное производство»

– оприходована готовая продукция по фактической себестоимости;

Дебет счета 90.2 субсчет «Себестоимость продаж» Кредит счета 40 «Выпуск продукции (работ, услуг)»

– списана сумма отрицательного отклонения методом «красного сторно» (превышение нормативной себестоимости произведенной продукции над фактической);

или

Дебет счета 90.2 субсчет «Себестоимость продаж» Кредит 40 «Выпуск продукции (работ, услуг)»

– списана сумма превышения фактической себестоимости произведенной продукции над нормативной.

В случае, когда счет 40 не используется, фактическая производственная себестоимость учитывается сразу же на счете 43 в корреспонденции со счетами учета затрат на производство.

При этом делается проводка:

Дебет счета 43 «Готовая продукция» Кредит счета 20 «Основное производство»

– оприходована готовая продукция по фактической себестоимости.

При использовании планового метода учета затрат себестоимость продукции (работ, услуг) формируется исходя из нормы расходов на каждый вид изготавливаемой продукции.

Плановая цена определяется заранее с участием технологических служб организации.

На основе этих норм составляются нормативные калькуляционные карты.

В ходе производства затраты учитываются по установленным нормам.

При этом учетной политикой необходимо установить, будет ли организация формировать фактическую себестоимость готовой продукции и незавершенного производства, или будет отражать их по плановой стоимости.

Независимо от способа калькулирования затрат, в конце месяца на счете 43 «Готовая продукция» отражается фактическая себестоимость всех выпущенных изделий.

Прямые и косвенные расходы в течение месяца собираются на счете 20 «Основное производство».

Та часть затрат, которая не отнесена на себестоимость готовой продукции (дебетовое сальдо по счету 20 на конец месяца), представляет собой стоимость незавершенного производства.

Фактическая себестоимость единицы готовой продукции, переданной на склад за отчетный месяц, определяется как:

Фактическая себестоимость единицы готовой продукции = (Сумма фактических затрат на производство готовой продукции за месяц, включая незавершенное производство на начало месяца — Фактическая стоимость незавершенного производства на конец месяца)/ Количество готовых изделий.

Если организация ведет учет затрат по плановой стоимости, то сумма фактических затрат на производство продукции определяется как:

Сумма фактических затрат на производство готовой продукции за месяц (с учетом стоимости незавершенного производства на начало месяца) = Сумма затрат по нормам за месяц + (или «-«)Сумма отклонений за месяц — Фактическая стоимость незавершенного производства на конец месяца.

Фактическую стоимость незавершенного производства при плановом учете затрат рассчитывают по формуле:

Фактическая стоимость незавершенного производства на конец месяца = Стоимость незавершенного производства на конец месяца по нормам +/- Сумма отклонений за месяц.

Общая себестоимость готовой продукции, переданной на склад за отчетный месяц, рассчитывают по формуле:

Общая себестоимость готовой продукции = Себестоимость единицы готовой продукции * Количество готовых изделий, сданных на склад организации за месяц.

КОТЛОВОЙ МЕТОД учета затрат на производство осуществляется по всему производству в целом.

Информативность его минимальна: бухгалтерский учет может предоставить информацию только о том, во что обошлось организации производство всей продукции.

Поэтому котловой способ калькулирования себестоимости продукции наименее распространен.

Этот способ удобен для малых предприятий или для отраслей, где осуществляется выпуск однородной продукции — так называемых монопродуктовых производств (например, в угледобывающей промышленности для калькулирования себестоимости угля или сланца на отдельных шахтах или разрезах).

Необходимости в каком-либо аналитическом учете в таких случаях не возникает. Себестоимость единицы продукции при котловом учете исчисляется как частное от деления всей суммы произведенных за период затрат на объем произведенной продукции в натуральном измерении (на количество единиц продукции).

Прямые затраты, непосредственно связанные с производственным процессом, отражаются по дебету счета 20 в корреспонденции со счетами учета расходов. При этом делается проводка:

Дебет счета 20 «Основное производство» Кредит счета 10/60/70/68/69/пр.

– отражены прямые затраты на производство (сырье и материалы, услуги сторонних организаций, оплата труда производственных рабочих и пр.).

Расходы, учитываемые на счете 25 «Общепроизводственные расходы», ежемесячно списываются в дебет счета 20 «Основное производство».

Расходы, учитываемые на счете 26 «Общехозяйственные расходы», ежемесячно списываются либо в дебет счета 20 «Основное производство», либо в дебет счета 90.2 субсчет «Себестоимость продаж» в соответствии с утвержденной учетной политикой.

В бухгалтерском и налоговом учете порядок признания расходов на производство продукции может различаться. В частности, различия возникают, если:

- отдельные виды доходов и расходов, которые отражаются в бухучете, не учитываются (учитываются частично) при расчете налога на прибыль;

- отдельные виды доходов и расходов признаются в бухгалтерском и налоговом учете в разное время;

- для расчета налога на прибыль организация применяет кассовый метод и т. д.

В этом случае в бухгалтерском учете возникают постоянные или временные разницы определяемые в соответствии с ПБУ 18/02.

Как производится бухгалтерский и налоговый учет экономии и перерасхода сырья и материалов?

Компания ГАРАНТ

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете для случая применения нормативной (плановой) производственной себестоимости и отражения экономии или перерасхода сырья и материалов предусмотрено два варианта учета готовой продукции: с использованием и без использования счета 40 «Выпуск продукции (работ, услуг)».

Выбор конкретного способа организация закрепляет в своей учетной политике.

Налоговое законодательство не оперирует понятиями перерасхода и экономии сырья и материалов.

Однако за налогоплательщиком закреплено право самостоятельно определять в учетной политике для целей налогообложения перечень и порядок распределения прямых расходов на незавершенное производство и на изготовленную в текущем месяце продукцию (выполненные работы, оказанные услуги).

Тем самым предоставлена возможность устанавливать порядок отнесения расходов на производство и реализацию по аналогии с порядком, применяемым организацией в целях бухгалтерского учета.

Обоснование вывода:

Основная цель калькулирования фактической себестоимости продукции — организация на предприятиях четкого контроля за соблюдением норм затрат с тем, чтобы не допускать необоснованных отступлений от установленной технологии изготовления изделий, нерациональной замены сырья и материалов, превышения установленных норм затрат и т.п.

Методы калькулирования фактической себестоимости продукции являются элементом управленческого учета и финансового планирования.

Рассмотрим, как калькулирование себестоимости продукции (то есть исчисление себестоимости единицы продукции) находит свое отражение в бухгалтерском и налоговом учете.

Бухгалтерский учет затрат на производство продукции

Согласно требованиям п. 10 ПБУ 10/99 «Расходы организации» правила учета затрат на производство продукции в разрезе элементов и статей, исчисления себестоимости продукции (работ, услуг) устанавливаются отдельными нормативными актами и методическими указаниями по бухгалтерскому учету.

Пунктом 59 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н., предусмотрено, что готовая продукция отражается в бухгалтерском балансе по фактической или нормативной (плановой) производственной себестоимости.

Заметим, что понятия «экономии» и «перерасхода» сырья и материалов в бухгалтерском учете сопрягаются не с учетом материально-производственных запасов на счете счета 10 «Материалы», а с применением варианта нормативной (плановой) производственной себестоимости, который целесообразен в отраслях с массовым и серийным характером производства и с большой номенклатурой выпускаемой продукции.

Положительными сторонами применения нормативной себестоимости в качестве учетной цены являются удобство при ведении оперативного учета движения готовой продукции, стабильность учетных цен и единство оценки при планировании и аналитическом учете, анализа причин отклонения сумм фактических затрат от нормативных.

Для случая применения в учете нормативной (плановой) производственной себестоимости и отражения экономии, то есть превышение нормативной (плановой) себестоимости над фактической, или перерасхода, то есть превышение фактической себестоимости над нормативной (плановой), Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина РФ N 94н от 31.10.2000, предусмотрено два варианта учета готовой продукции на счетах бухгалтерского учета. Первый способ — с использованием счета 40 «Выпуск продукции (работ, услуг)», а второй — без использования этого счета.

Выбор конкретного способа предприятие закрепляет в своей учетной политике.

Первый способ. Если организация использует счет 40 в бухгалтерском учете, в течение месяца фактически выпущенная и сданная на склад готовая продукция оценивается по нормативной (плановой) себестоимости и отражается по кредиту счета 40 в корреспонденции со счетом 43 «Готовая продукция». Реализованная продукция отражается по нормативной (плановой) стоимости по дебету счета 90 и кредиту счета 43.

При этом по дебету счета 40 отражается фактическая производственная себестоимость выпущенной из вспомогательного производства продукции в корреспонденции со счетами 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства».

Сопоставлением дебетового и кредитового оборотов по счету 40 на последнее число месяца определяется отклонение фактической производственной себестоимости произведенной продукции, сданных работ и оказанных услуг от нормативной (плановой) себестоимости.

Экономия сторнируется по кредиту счета 40 и дебету счета 90 «Продажи».

Перерасход списывается со счета 40 в дебет счета 90 «Продажи» дополнительной записью.

Счет 40 закрывается ежемесячно и сальдо на отчетную дату не имеет.

Второй способ. Если учетной политикой предприятия не предусмотрено использование счета 40, суммы фактической себестоимости продукции, законченной производством и переданной на склад, списываются со счетов 20, 23, 29 непосредственно в дебет счета 43.

При этом в аналитическом учете на счете 43 движение отдельных наименований готовой продукции возможно отражать по учетным ценам (плановой себестоимости, отпускным ценам и т.п.) с выделением отклонений фактической производственной себестоимости изделий от их стоимости по учетным ценам. Такие отклонения учитываются по однородным группам готовой продукции, которые формируются организацией исходя из уровня отклонений фактической производственной себестоимости от стоимости по учетным ценам отдельных изделий.

При списании готовой продукции со счета 43 относящаяся к этой продукции сумма отклонений фактической производственной себестоимости от стоимости по ценам, принятым в аналитическом учете, определяется по проценту, исчисленному исходя из отношения отклонений на остаток готовой продукции на начало отчетного периода и отклонений по продукции, поступившей на склад в течение отчетного месяца, к стоимости этой продукции по учетным ценам.

Суммы отклонений фактической производственной себестоимости готовой продукции от ее стоимости по учетным ценам, относящиеся к отгруженной и проданной продукции, отражаются по кредиту счета 43 и дебету соответствующих счетов дополнительной или сторнировочной записью, в зависимости от того, представляют ли они перерасход или экономию.

Налоговый учет затрат на производство продукции

Сразу отметим, что налоговое законодательство понятием плановой себестоимости продукции не оперирует, соответственно, в налоговом учете не возникает ситуаций, связанных с перерасходом или экономией сырья и материалов.

Налогоплательщик, определяющий доходы и расходы по методу начисления, для целей налогообложения расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяет на прямые и косвенные (п. 1 ст. 318 НК РФ).

Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных НК РФ.

Причем в отношении отдельных видов расходов налоговым законодательством могут быть предусмотрены ограничения по размеру расходов, принимаемых для целей налогообложения.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со ст. 319 НК РФ, и этим формируют оценки остатков незавершенного производства, остатков готовой продукции и товаров отгруженных (п. 2 ст. 318 НК РФ).

Однако обращаем Ваше внимание, что ст.ст. 318-319 НК РФ предусмотрено, что налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг), и порядок распределения прямых расходов на незавершенное производство и на изготовленную в текущем месяце продукцию (выполненные работы, оказанные услуги).

Данные нормы направлены на сближение налогового учета с бухгалтерским учетом. Поэтому логично порядок отнесения расходов на производство и реализацию, осуществленных в течение отчетного (налогового) периода, к расходам в целях налогообложения устанавливать по аналогии с порядком, применяемым организацией в целях бухгалтерского учета.

Такую точку зрения высказал и Минфин России в письме от 02.03.2006 N 03-03-04/1/176.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Анализ экономии (перерасхода) фонда оплаты труда

Абсолютная экономия или перерасход фонда заработной платы определяется без учета выполнения степени выполнения производственной программы путем сопоставления фактического и планового фондов, как разность между ними. Однако такое сопоставление может правильно характеризовать общее использование фонда зарплаты только в том случае, когда план по выпуску валовой продукции выполнен на 100%. Как известно, численность и фонд заработной платы некоторых категорий работающих (служащих, младшего обслуживающего персонала и другое) непосредственно не связаны с объемом производственной программы. Численность же и фонд зарплаты, например, рабочих зависит от степени выполнения плана по выпуску валовой продукции. Поэтому в тех случаях, когда фактические показатели по выпуску продукции отклоняются от плановых, выявляется относительная экономия или перерасход фонда.

Относительная экономия или перерасход заработной платы определяется с учетом степени выполнения производственной программы путем вычитания из фактического фонда зарплаты планового фонда, приведенного в соответствии с фактическим выполнением плана по выпуску валовой продукции.

Из таблицы 3.1 видно, что абсолютное отклонение (перерасход) фонда оплаты труда по сравнению с планом составляет 3,0 тыс. руб. (818,0-815,0) или 0,37% (3,0:815,0100)

Анализ использования фонда оплаты труда в ООО «…» за 2003 год

Таблица 3.2

|

Показатели |

План |

Фактически |

Отклонения от плана (+,-) |

Выполнение плана, % |

|

Объем товарной продукции (тыс.руб) |

+32 |

101,7 |

||

|

Фонд оплаты труда (тыс. руб) |

+3 |

100,4 |

||

|

Среднесписочное число работников (человек) |

99,1 |

|||

|

Среднегодовая заработная плата одного работника (руб) |

+54 |

101,37 |

На величину абсолютного отклонения оказывают влияние два фактора:

изменение среднесписочного числа работников

изменение среднегодовой зарплаты на одного среднесписочного работника.

Пользуясь данными таблицы 2 определим влияния этих факторов на сумму абсолютного отклонения (перерасхода) от планового фонда.

Изменение среднесписочного числа работников. Для определения его влияния на фонд оплаты труда выявленное отклонение от плановой численности работников умножается на среднегодовую плановую заработную плату среднесписочного числа работников.

Среднегодовая зарплата одного работника по плану составляет 3918 рублей, а фактическая — 3972 рубля.

Среднесписочное число работников уменьшилась по сравнению с планом на 2 человека, в результате чего фонд оплаты уменьшился на 8,0 тыс. руб. (23918). Или абсолютная экономия составляет 8,0 тыс. руб.

Изменение среднегодовой зарплаты. По действующей методике для определения влияния изменения среднегодовой заработной платы на фонд оплаты труда сумму отклонения от предусмотренной планом среднегодовой зарплаты одного работника умножают на фактическое в отчетном периоде среднесписочное число работников.

На анализируемом предприятии среднегодовая заработная плата одного работника в отчетном периоде увеличилась по сравнению с планом на 54 рубля (3972-3918). В результате этого фонд оплаты увеличился на 11 тыс. руб. (54206) или абсолютная сумма перерасхода составляет 11 тыс. руб.

Таким образом, из рассматриваемых факторов на фонд оплаты труда один (изменение среднесписочного числа работников) оказал отрицательное, а второй (изменение среднегодовой зарплаты) — положительное влияние.

В результате совокупного влияния этих факторов сумма абсолютного отклонения фонда оплаты труда составила 3 тыс. руб. (-8+11) — перерасход.

На следующем этапе анализа необходимо выявить конкретные причины, оказавшие влияние на возникновение перерасхода фонда оплаты.

В отличии от абсолютного отклонения на относительное отклонение фонда оплаты труда оказывают влияние три фактора:

изменение среднесписочного числа работников;

изменение среднегодовой зарплаты;

процент выполнения плана по объему производства продукции.

Относительное отклонение фонда оплаты труда составит:

Ф отн. = 815,0101,7:100-818= 828,8-818,0= 10,8 тыс.руб. (экономия).

Изменение среднесписочного числа работников. Методика определения влияния этого фактора на относительное отклонение идентично методике определения его влияния на абсолютное отклонение. В результате изменение среднесписочной численности числа работников по сравнению с планом на 2 человека использование заработной платы уменьшилось на 8,0 тыс. руб. (23918).

Изменение среднегодовой заработной платы. Методика определения влияния этого фактора на относительное отклонение также идентично методике определения его влияния на абсолютное отклонение. По нашим расчетам под влиянием увеличения среднегодовой заработной платы на 54,0 руб. (3972-3918) фонд оплаты увеличился на 11,0 тыс. руб. (54,0206).

Процент выполнения плана по объему производства продукции. Для определения степени влияния этого фактора на относительное отклонение фонда оплаты труда умножается на процент перевыполнение плана объема товарной продукции и полученный результат делится на 100. (815101,7100)=828,8тыс.руб., следовательно в результате влияния этого фактора было сэкономлено фонда зарплаты 10,8 тыс. руб.(828,8-818).

Совокупное влияние всех трех факторов на относительное отклонение фонда оплаты труда составляет: (-8)+(+11)+(-10,8)=-7,8 тыс. руб. (экономия).

Из расчетов видно, что относительное отклонение фонда в большей мере зависит от степени выполнения плана.

Вход для клиентов

Не так давно мы завершили публикацию цикла статей, посвященных использованию счетов бухгалтерского учета затрат. Не секрет, что налоговый учет по налогу на прибыль часто строится не на данных первичных документов, а на уже обобщенной и систематизированной в бухучете информации. Как же сведения переводятся из регистров бухгалтерского в регистры налогового учета? Как, в частности, происходит «налоговая» трансформация счета 20?

ЧТО ВХОДИТ В ЗАТРАТЫ ОСНОВНОГО ПРОИЗВОДСТВА?

За ответом обратимся к Инструкции по применению Плана счетов, которая и вводит данный счет в обращение в отечественной методологии. В инструкции говорится, что счет 20 «Основное производство» предназначен для обобщения информации о затратах производства, продукция (работы, услуги) которого явилась целью создания организации. В частности, этот счет используется для учета затрат на выпуск промышленной и сельскохозяйственной продукции.

По дебету данного счета отражаются:

- прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг (Дебет 20 Кредит 10, 70, 69, 02);

- расходы вспомогательных производств (Дебет 20 Кредит 23);

- косвенные расходы, связанные с управлением и обслуживанием основного производства (Дебет 20 Кредит 25, 26);

- потери от брака (Дебет 20 Кредит 28).

Важно понимать, что все перечисленные расходы должны быть связаны именно с основным производством, то есть с операциями, осуществление которых является целью создания организации. Поэтому не стоит удивляться, что на счете 20 не отражаются расходы обслуживающих производств и хозяйств, учтенные на счете 29.

В Основных положениях по планированию, учету и калькулированию себестоимости продукции на промышленных предприятиях о главном производстве сказано немногое. Перечень производств (в том числе переделов), которые выделяются при планировании и учете затрат, устанавливается в отраслевых инструкциях. Например, в Методических указаниях по планированию, учету и калькулированию себестоимости продукции на предприятиях черной металлургии сказано, что все затраты на производство (кроме расходов общезаводского значения), включая расходы цеха по обслуживанию производства и управления, отражаются на счете «Основное производство». В Методических положениях по планированию, учету затрат на производство и реализацию продукции (работ, услуг) и калькулированию себестоимости продукции (работ и услуг) на предприятиях химического комплекса даны более точные рекомендации. На основное производство относятся:

- прямые (имеющие непосредственную связь с конкретным продуктом) материальные затраты и затраты на оплату труда – непосредственно;

- другие затраты на рабочую силу, на обслуживание производства и общепроизводственные расходы – через собирательные счета.

Счет 20 – как раз непосредственный счет учета затрат основного производства. А потому обратим внимание прежде всего на прямые расходы, связанные непосредственно с выпуском продукции. Это сырье и материалы, амортизация основных производственных фондов, зарплата производственных рабочих, отчисления (страховые взносы). Возможны и другие затраты, которые однозначно относятся к основному производству.

На заметку.

Для целей «прибыльного» налогового учета косвенные затраты, собирающиеся на счет 20 с других счетов учета затрат (23, 25, 26, 28), будем рассматривать отдельно и далее в статье не станем их упоминать, чтобы не путать читателя.

ЧТО НУЖНО ЗНАТЬ О НАЛОГОВОМ УЧЕТЕ?

Налоговый учет – система обобщения информации для определения налоговой базы на основе данных первичных документов, сгруппированных в предусмотренном НК РФ порядке (ст. 313 НК РФ).

Опираясь только на «первичку», составить налоговую декларацию вряд ли удастся, ведь объем информации большой и его нужно систематизировать. Для этого применяются налоговые регистры, которые, как и первичные документы, служат подтверждением данных налогового учета (абз. 9 ст. 313).

Налоговые регистры есть не что иное, как сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями гл. 25 НК РФ. В связи с тем, что единых утвержденных форм регистров налогового учета не существует, организация должна разрабатывать их самостоятельно и приводить в учетной политике для целей налогообложения (ст. 314 НК РФ).

Налоговый кодекс предоставляет организации право выбирать (абз. 3 ст. 313 НК РФ):

- принять в качестве налоговых регистры бухгалтерского учета, дополнив их необходимыми реквизитами;

- или же сформировать самостоятельные регистры налогового учета.

Конечно, первый вариант проще, им можно воспользоваться, если порядок отражения и группировки операций для целей налогообложения соответствует бухучету. В этом случае налоговую базу можно рассчитать по бухгалтерским регистрам, включив в них при необходимости дополнительные сведения

По нашему мнению, налоговые регистры нужны, особенно предприятиям промышленности, у которых порядок налогообложения отличается от бухгалтерских правил учета. Как же вести эти регистры на практике? Наиболее распространены на сегодняшний момент два способа:

- вести налоговые регистры непосредственно в бухгалтерской программе (кстати, во многих программах предусматривается такая возможность, но не всегда она реализуется на должном уровне);

- использовать отчетные формы бухгалтерской программы, при этом вести регистры в отдельном табличном редакторе (проще говоря, в таблице базы данных, например Excel).

В целях наглядности будем применять второй вариант, используя оборотно-сальдовые ведомости по затратным счетам учета производственного предприятия. В частности, такую ведомость несложно составить по счету 20.

НАЛОГОВЫЙ РЕГИСТР ЗАТРАТ ОСНОВНОГО ПРОИЗВОДСТВА.

Любой бухгалтер прекрасно представляет, как выглядит оборотно-сальдовая ведомость по тому или иному счету бухучета. Одно из главных ее преимуществ в том, что видна детализация счета. В частности, по затратным счетам приводится аналитика в разрезе элементов (статей) затрат.

|

Наименование затрат |

Номер корреспондирующего счета |

Обороты по счету |

Принимаемая сумма в расчет |

Не принимаемая сумма |

Примечание (включаемые в другие регистры) |

|

Сырье и материалы |

10 (15, 16) |

5 000 000 |

– |

5 000 000 |

Из регистра «Рн-МПЗ» |

|

Заработная плата персонала* |

70, 96 |

1 000 000 |

1 000 000 |

200 000 |

В регистр «Рн-НЗП» |

|

200 000 |

|||||

|

Страховые взносы за сотрудников |

69, 96 |

300 000 |

300 000 |

60 000 |

В регистр «Рн-НЗП» |

|

60 000 |

|||||

|

Амортизация основных фондов |

50 000 |

– |

50 000 |

Из регистра «Рн-Аморт» |

* Читателя может удивить, что по заработной плате (и страховым взносам) персонала основного производства корреспондирующими являются не только счета 70, 69, но и счет 96. Это оценочные обязательства по причитающимся им отпускам. Глава 25 НК РФ разрешает резервировать расходы на оплату отпусков – но по правилам, отличающимся от правил бухгалтерского учета, в котором главное не равномерно распределить расходы по отпускам, а показать на отчетную дату обязательства по их уплате. Соответственно, для целей налогообложения не принимается бухгалтерский «отпускной» резерв.

Поясним заполнение отдельных полей налогового регистра, в которых указаны ссылки на иные налоговые регистры «прибыльного» налогового учета. Причем часть информации включается, а часть, наоборот, исключается из дальнейшего налогового учета. Помимо того, что не учитываются оценочные обязательства по отпускам, материальные затраты и амортизация рассчитываются в отдельном налоговом регистре, после чего сведения переносятся в еще один регистр, характеризующий счет 20.

«Рн-НЗП» – налоговый регистр, в котором отражается налоговый расчет незавершенного производства, присутствующего на многих промышленных предприятиях.

«Рн-Аморт» – налоговый регистр расчета амортизации по всем объектам ОС, включающий расчет амортизационной премии и разделение учитываемой и неучитываемой при расчете налога на прибыль амортизации по объектам ОС.

«Рн-МПЗ» – налоговый регистр расчета материальных затрат, относящихся к основному производству.

НАЛОГОВЫЙ РЕГИСТР РАСЧЕТА СПИСАНИЯ СЫРЬЯ И МАТЕРИАЛОВ.

Необходимость вести такой регистр может возникнуть, если в бухгалтерском учете стоимость МПЗ формируется с учетом различных затрат (например, ТЗР), в то время как налоговая оценка максимально упрощена и включает лишь договорные цены поставщика. Кроме того, в упрощенном порядке может учитываться стоимость полуфабрикатов. Есть еще одна причина ведения отдельного налогового регистра по учету материальных затрат – расхождения норм ст. 256 НК РФ и ПБУ 6/01 «Учет основных средств» по критерию признания амортизируемого имущества. В бухгалтерском учете материальными затратами считается стоимость сырья и материалов меньше 40 тыс. руб., в то время как для налогового учета верхняя планка составляет 100 тыс. руб.

Стоимость сырья и материалов основного производства, как правило, является прямыми материальными расходами, которые включают (пп. 1, 4 п. 1 ст. 254, п. 1 ст. 318 НК РФ) затраты:

- на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (работ, услуг);

- на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика.

Причем на счете 20 могут быть отражены и иные затраты, в частности, на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты. Такие затраты могут являться косвенными, не распределяемыми на остатки незавершенного производства для целей налогообложения (п. 1 ст. 318 НК РФ). Хотя никто не запрещает бухгалтеру сблизить налоговый и бухгалтерский учет и считать все затраты основного производства прямыми для целей «прибыльного» налогообложения. Это вполне можно сделать при несущественности стоимости инструментов, инвентаря, приборов, спецодежды и других средств индивидуальной и коллективной защиты.

Покажем один из регистров налогового учета «Рн-МПЗ», основываясь на том, что бухгалтер списывает сырье, материалы, спецодежду, инструменты по средней стоимости.

|

Наименование материальных затрат основного производства |

Количество, натур. ед. |

Цена единицы, руб. за ед. |

Стоимость списания, руб. |

|

Сырье |

2 000 |

200 000 |

|

|

Материалы |

1 000 |

150 000 |

|

|

Инструмент |

5 000 |

50 000 |

|

|

Спецодежда |

1 000 |

50 000 |

Первый показатель (количество) формируется на основании первичных документов и отражает количество списанных сырья/материалов в натуральном выражении отдельно по направлениям их использования. Второй показатель (цена единицы) определяется в рамках применения метода средней себестоимости. И наконец, третий показатель (стоимость списания) формируется по каждому факту списания сырья/материалов путем перемножения количества списанного на цену единицы.

Добавим, что все выходные данные из регистра переносятся в регистр расчета незавершенного производства, если обозначенные затраты считаются прямыми в соответствии с учетной политикой предприятия. Если какие-то из названных затрат считаются косвенными (инструмент, спецодежда), то их следует включить в другой регистр (расчета материальных косвенных затрат).

НАЛОГОВЫЙ РЕГИСТР РАСЧЕТА АМОРТИЗАЦИИ.

Без данного регистра не обойтись, потому что в налоговом учете есть такая преференция, как амортизационная «премия» (списание единовременно части стоимости ОС). Кроме того, в налоговом учете установлены амортизационные группы, между которыми следует распределить амортизируемое имущество. В бухгалтерском учете хозяйствующий субъект самостоятельно устанавливает срок полезного использования, в течение которого стоимость ОС переносится на расходы предприятия. И самое главное: в бухучете важно объективно определить текущую стоимость ОС, в то время как в налоговом учете приоритет имеет списание фактических расходов, связанных с капитальными вложениями, в уменьшение налогооблагаемой прибыли.

С учетом сказанного налоговый регистр по расчету амортизации («Рн-Аморт») может быть следующим (приводим сильно сокращенный и упрощенный вариант).

Регистр амортизации основных производственных фондов

|

Наименование амортизируемого имущества |

Размер капитальных вложений |

Доля капитальных вложений |

Амортизационная премия |

Налоговая стоимость имущества |

|

Линия по фасовке и упаковке продукции |

7 714 286 |

30% |

2 314 286 |

5 400 000 |

|

Производственное здание |

50 000 000 |

10% |

5 000 000 |

45 000 000 |

|

Наименование амортизируемого имущества |

Метод начисления амортизации |

Срок амортизации |

Эксплуатация |

Оставшийся срок полезного использования |

|

|

Срок |

Сумма, руб. |

||||

|

Линия по фасовке и упаковке продукции |

Линейный |

72 мес. |

36 мес. |

2 700 000 |

36 мес. |

|

Производственное здание |

Линейный |

300 мес. |

100 мес. |

15 000 000 |

200 мес. |

Поясним информацию, приведенную выше. Амортизационная премия по объекту 1 будет равна 2 314 286 руб. (7 714 286 руб. x 30%). Налоговая стоимость после вычета премии равна 5 400 000 руб. (7 714 286 — 2 314 286). Сумма ежемесячной амортизации по линии по фасовке и упаковке продукции – 75 000 руб. (5 400 000 / 72 мес.). За 36 месяцев амортизация составит 2 700 000 руб.

Аналогично по второму объекту (производственному зданию) амортизационная премия составит 5 000 000 руб. (50 000 000 руб. x 10%). Налоговая стоимость после вычета премии – 45 000 000 руб. (50 000 000 — 5 000 000). Сумма ежемесячной амортизации производственного здания – 150 000 руб. (45 000 000 / 300 мес.). Амортизация за 100 месяцев будет равна 15 000 000 руб. (150 000 руб. x 100 мес.).

В регистр расчета налоговой «незавершенки» списывается сумма ежемесячной амортизации по обоим объектам основного производства. Причем в налоговом регистре «Рн-Аморт» могут отражаться и объекты иных производств, амортизация по которым будет косвенным расходом для целей налогообложения. В таком случае бухгалтеру нужно разделить «прямую» и «косвенную» амортизацию. В регистр по расчету «незавершенки» войдут, очевидно, суммы прямых амортизационных отчислений.

РЕГИСТР РАСЧЕТА НАЛОГОВОЙ «НЕЗАВЕРШЕНКИ».

В связи с тем, что остаток счета 20 показывает стоимость НЗП на конец отчетного периода в бухгалтерском учете, налоговые расходы основного производства неразрывно связаны с данным активом, которому приходится давать налоговую оценку. Она основывается на регистре, который формируется по данным, получаемым не только из налогового регистра счета 20. Пригодятся сведения из регистров по списанию прямых материальных затрат и амортизационных отчислений. Не станем собирать данные из всех вышепредставленных расчетов – не только потому, что это трудоемко. Расчеты могут запутать читателя и не дать реальной картины налоговой «незавершенки». Представим цифры из практики.

|

Наименование статьи расходов |

Остаток на на-чало |

Приход |

Всего расходов |

КНЗП |

Остаток НЗП в оценке расходов |

Сумма расходов на выпуск |

|

1. Прямые расходы в плановой стоимости (сметные данные) |

7 143 263 |

10 938 609 |

18 081 872 |

0,9467 |

7 794 113 |

10 287 760 |

|

2. Фактические прямые расходы (учетные данные) |

6 782 333 |

10 336 113 |

17 118 446 |

7 378 686 |

9 739 422 |

Поясним расчеты в регистре. В первой строке приводятся плановые данные о прямых затратах, приходящихся на «незавершенку». Экономист рассчитывает их во вспомогательном регистре, исходя из документов о движении и об остатках (в количественном выражении) сырья и материалов, а также сведений о прямых плановых расходах предыдущего периода. Для расчета используются готовые данные планового отдела и фактические данные о расходах из бухгалтерского учета (счет 20), при этом выбираются только прямые расходы. Косвенные расходы из расчета «незавершенки» исключаются. Допустим, в примере к прямым расходам относятся сырье и материалы, амортизация, заработная плата и взносы с нее во внебюджетные фонды. Всего прямых расходов за отчетный период 18 081 872 руб. (по плановым данным) и 17 118 446 руб. (по фактическим учетным данным). Кнзп – коэффициент, отражающий долю фактических прямых расходов в аналогичных плановых затратах, в примере он равен 0,9467 (17 118 446 / 18 081 872). Исходя из коэффициента рассчитывается остаток фактических прямых расходов, остающихся в «незавершенке», – 7 378 686 руб. (7 794 113 руб. x 0,9467), он на конец текущего месяца включается в состав прямых расходов следующего месяца. Другая часть прямых расходов (9 739 422 руб. = 10 287 760 x 0,9467) включается в стоимость готовой продукции. Данный показатель используется в другом налоговом регистре, который заполняется предприятием, имеющим остатки непроданной продукции на складе. Но этот регистр не имеет отношения к счету 20.

* * *

Подведем итог. Налоговый учет затрат основного производства заключается в том, чтобы идентифицировать их в составе прямых расходов. Причем отдельные расходы потребуют корректировки (например, на амортизацию, сырье и материалы), поскольку правила бухгалтерского учета отличаются от порядка налогообложения. Также не исключены различия в бухгалтерской и налоговой оценке незавершенного производства. Отдельный регистр по этому активу является завершающим в системе регистров налогового учета затрат основного производства.

Промышленность: бухгалтерский учет и налогообложение, №3, 2017 год

Особенности налогового учета затрат на производство

Для целей налогового учета расходы на производство и реализацию подразделяются, как отмечалось ранее, на прямые и косвенные, но их понимание не совпадает с той трактовкой, которая принята в бухгалтерском учете.

К прямым расходам в налоговом учете относятся:

— сырье и (или) материалы, используемые в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при их производстве, а также расходы на приобретение комплектующих изделий и (или) полуфабрикатов, подвергающихся монтажу и (или) дополнительной обработке на предприятии;

— оплата труда рабочих и служащих, участвующих в процессе производства товаров, выполнения работ, оказания услуг, а также единый социальный налог, начисленный на расходы, связанные с оплатой труда;

— амортизация основных средств, используемых при производстве товаров, выполнении работ, оказании услуг.

К косвенным относятся все иные суммы расходов, за исключением внереализационных, осуществляемых налогоплательщиком в. течение отчетного периода. В состав внереализационных расходов включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. Перечень внереализационных расходов установлен ст. 265 НК РФ; сумма косвенных расходов на производство и реализацию, осуществленных в отчетном периоде, в полном объеме относится к расходам текущего отчетного периода. Сумма прямых расходов так же относится к расходам текущегоотчетного периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и продукции отгруженной, но не реализованной в отчетном периоде.

Но Налоговый кодекс предписывает иной порядок оценки незавершенного производства. Его остаток согласно Налоговому кодексу оценивается на основе данных первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам (производствам) и о сумме прямых расходов, осуществленных в текущем месяце. При этом возможны три варианта конкретною расчета:

для налогоплательщиков, производство которых связано с обработкой и переработкой сырья, сумма прямых расходов распределяется на остатки незавершенного производства в доле, соответствующей доле (Д,) таких остатков в исходном сырье (в количественном выражении), за минусом технологических потерь. При этом под сырьем понимается материал, используемый в производстве в качестве материальной основы, который в результате последовательной технологической обработки (переработки) превращается в готовую продукцию;

2) для налогоплательщиков, производство которых связано с выполнением работ (оказанием услуг), сумма прямых расходов распределяется на остатки незавершенного производства пропорционально доле (Д2) незавершенных (или завершенных, но не принятых на конец текущего месяца) заказов на выполнение работ (оказание услуг) в общем объеме выполняемых в течение месяца заказов;

3) для прочих налогоплательщиков сумма прямых расходов распределяется на остатки незавершенного производства пропорционально доле (Д3) прямых затрат в плановой (нормативной, сметной) стоимости продукции6.

Глава I. КЛАССИФИКАЦИЯ ЗАТРАТ ДЛЯ ОПРЕДЕЛЕНИЯ СЕБЕСТОИМОСТИ ПРОИЗВЕДЕННОЙ ПРОДУКЦИИ И ПОЛУЧЕННОЙ ПРИБЫЛИ.

Перед тем как я раскрою данную тему необходимо дать определение затрат.

Смысл понятия “затраты” в производственном учении зависит от применяемого варианта толкования этого термина. Затраты представляют собой оцененное в денежном выражении потребление производственных факторов с целью изготовления и сбыта продукции и поддержанию работоспособности предприятия.

Признаки понятия “затраты”.

1. Потребление производственных факторов.

2. Связь потребленных производственных факторов с производством продукции.

3. Оценка потребления производственных факторов.

Для определения себестоимости произведенной продукции и полученной прибыли необходимо различать входящие затраты и истекшие затраты. Входящие затраты — это средства, ресурсы, которые были приобретены, имеются в наличии и, как ожидается, должны принести доходы в будущем. В балансе они регистрируются как активы. Если эти средства (ресурсы) были израсходованы для получения доходов и потеряли способность приносить доход в дальнейшем, то они переходят в разряд истекших, что отражается на счете прибылей и убытков. Например, затраты на производство товаров для перепродажи, если эти товары не реализованы и хранятся на складах, регистрируются в балансе как входящие. Если же данные товары проданы, то эти входящие затраты должны быть отнесены к истекшим, что отражается в смете затрат, понесенных в результате реализации товаров. Их следует сравнивать с доходами от продажи для того, чтобы определить прибыль. Разница между истекшими и входящими затратами показана на рис. 1.1

5. Основные пути экономии материалов

Экономия сырья, материалов и топлива — важный фактор повышения эффективности предприятия, увеличения масштабов производства при данных финансовых затратах на единицу материальных ресурсов.

Основные направления экономии материальных ресурсов на предприятии (на примере машиностроительного предприятия):

-

снижение массы машин и изделий;

-

уменьшение производственных потерь и отходов;

-

правильный (технологический) выбор и подготовка сырья и материалов к производственному потреблению;

-

внедрение новой техники и передовых прогрессивных технологических процессов;

-

повышение культуры производства и ликвидация брака;

-

повышение уровня использования высокоэффективного оборудования и интенсификация производственных процессов;

-

улучшение организации производства и развитие специализации;

-

утилизация отходов производства и комплексное использование сырья;

-

замена дорогостоящих и получаемых по экспорту материалов менее дорогостоящими и отечественного производства, широкое применение пластмасс и полимеров взамен цветных металлов и т. п.;

-

повторное использование материалов и изделий;

-

обеспечение соответствующих условий хранения и транспортирования сырья, материалов, топлива, изделий;

-

снижение сверхнормативных запасов сырья и материалов, предотвращение образования неликвидов.

Важнейшим показателем экономии материальных ресурсов является снижение материалоемкости продукции, которое характеризуется долей материальных затрат в себестоимости единицы продукции.

Как правило, в результате повышения уровня конструкторских разработок предприятия осваивают выпуск более совершенных изделий, которые имеют малые габариты и массу при одновременном сохранении или улучшении технических характеристик.

Значительным резервом экономии материальных ресурсов является качество поставляемых сырья, материалов, полуфабрикатов и др. Оно должно удовлетворять предъявляемым к ним требованиям, указанным в договоре поставок. Применяемые на практике методы по обеспечению качества принимаемых товаров могут быть классифицированы. 1. Методы приемки партий поставок: а) сплошной контроль; б) выборочные методы контроля:

-

приемочный выборочный контроль партий поставок по количественным признакам;

-

непрерывный выборочный контроль по качественным признакам;

-

приемочный выборочный контроль по качественным признакам с пропуском партий;

-

приемочный выборочный контроль по качественным признакам;

-

ревизионный выборочный контроль.

2. Методы приемочного контроля:

-

апробация установленной поставщиком системы методов и операций по обеспечению качества;

-

апробация применяемой поставщиком методики контроля качества закупаемых товаров;

-

учет и определение улучшения показателей качества товаров данного поставщика;

-

сравнительная оценка качества товаров различных поставщиков.

Контроль качества поставляемых товаров и сроков выполнения заказов осуществляется службой складского хозяйства предприятия-получателя.

6. Управление сбытом

Сбыт продукции является звеном в цепи производство — распределение — потребление. В результате сбыта предприятие извлекает предпринимательскую прибыль. Основные функции сбыта можно объединить в три группы:

-

планирования;

-

организации;

-

контроля и регулирования.

Основное содержание функции планирования следующее:

-

разработка перспективных и оперативных планов продаж;

-

анализ и оценка конъюнктуры рынка;

-

формирование ассортиментного плана производства по заказам покупателей;

-

выбор каналов распределения и товародвижения;

-

планирование рекламных кампаний и разработка мер по стимулированию сбыта;

-

составление смет-затрат и их оптимизация. Функции организации сбыта:

-

организация складского и тарного хозяйства для готовой продукции;

-

организация продаж и доставка продукции потребителям;

-

организация пред- и послепродажного обслуживания потребителей;

-

организация каналов товародвижения и распределительных сетей;

-

организация проведения рекламных кампаний и мероприятий по стимулированию сбыта;

-

организация подготовки торгового персонала и управление деятельностью торговых представительств;

-

организация взаимодействия всех подразделений предприятия для достижения целей сбыта.

Функции сбытового контроля и регулирования:

-

оценка результатов сбытовой деятельности;

-

контроль за выполнением планов сбыта;

-

оперативное регулирование сбытовой деятельности предприятия с учетом влияния внешних и внутренних неблагоприятных факторов;

-

оценка и стимулирование деятельности сбытового аппарата;

-

стратегический, бухгалтерский и оперативный учет сбытовой деятельности.

Все сбытовые функции предприятия трудно перечислить. Кроме того, необходимо учитывать особенности их реализации каждым товаропроизводителем, что во многом определяется номенклатурой и масштабами производства; количеством и географией потребителей; численностью и интенсивностью каналов распределения; характером и формой организации каналов товародвижения; имиджом товаропроизводителя и его торговой сети и т. д.

Организационная структура отдела сбыта предприятия зависит от объемов сбытовой деятельности, вида, характера отгружаемой продукции и других особенностей. Наиболее распространена функциональная форма структурного построения отделов сбыта. Если предприятие производит широкий ассортимент продукции, то отдел сбыта дополняется группами по контролю за выполнением договоров поставок отдельных ее видов.

При небольшом объеме сбытовой деятельности вместо отдела сбыта на предприятии может функционировать финансово-сбытовой отдел. Такие отделы широко применяются на предприятиях по ремонту автомобильного транспорта, строительных машин, железнодорожного подвижного состава и др.

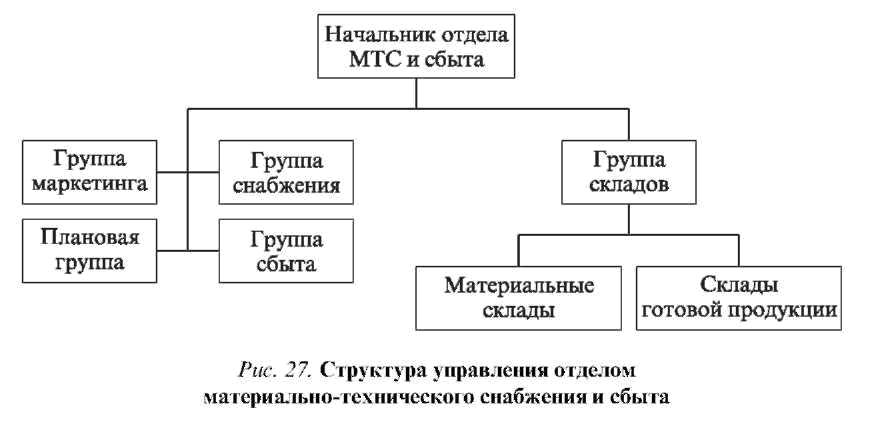

На небольших предприятиях, где объемы деятельности по материально-техническому снабжению и сбыту невелики, применяются, как правило, единые снабженческо-сбытовые отделы (рис. 27). Такая структура отдела имеет место на предприятиях поискового направления с индивидуальным типом производства — экспериментальных заводах, опытных производствах и др.

Эта работа по содержанию делится на две части: оперативное планирование и непосредственно оперативная работа.

Содержание первой части сводится к уточнению и детализации ранее разработанных планов поставок, разработке календарных заданий по поставкам, планированию отгрузки, согласованию с получателем конкретных сроков отгрузки продукции и на этой основе составлению календарных графиков поставки.

Непосредственно оперативная работа по содержанию шире, чем первая часть оперативно-сбытовой работы, и охватывает контроль за ходом поступления продукции из производства, ее приемку, подготовку к отправке и отправку потребителям. Сюда входит также уточнение некоторых условий отпуска или отгрузки продукции (самовывоз или централизованная доставка по системе франко-склад потребителя), постоянная связь с потребителями, контроль за ходом поставок, представление своевременной отчетности о ходе выполнения договоров поставок.

Учет готовой продукции и отчетность по поставкам охватывают все стадии движения готовой продукции: выход ее из производства, нахождение на складе готовой продукции и отправка потребителю.

Основные направления экономии материалов

Доля стоимости материалов составляет от 40…70% всех затрат на изготовление готовых изделий. А для изделий, производство которых широко механизировано и автоматизировано (шарикоподшипники, болты, электрокабели), эта доля доходит до 80 %. Поэтому экономия материалов — один из важнейших резервов снижения себестоимости готовой продукции. Еще более важен тот факт, что запасы сырья для производства материалов (различные руды для металлов и сплавов, нефть и газ для полимерных материалов и др.) являются ограниченными. Отсюда ясно, что экономия и повышение эффективности использования материалов являются насущной задачей.

Огромное количество материалов теряется в процессе производства готовых изделий. В нашей стране вследствие устаревших методов разливки стали из каждой ее тонны получалось примерно 750 кг готового проката, а далее в машиностроении из каждой тонны проката около 250 кг уходило в отходы. Потери материала при производстве изделий характеризует коэффициент использования материала, представляющий собой отношение массы готового изделия к массе заготовки. Для профильного проката он составляет 0,7; прутков — 0.35; горячей штамповки — 0,45 и свободной ковки — 0,3. Более высокий коэффициент использования материала характерен для литейного производства: для литья в песчаные формы оно составляет 0,7; литья в кокиль — 0,75; в оболочковые формы — 0,8; литья по выплавляемым моделям — 0,9 и литья под давлением — 0,95. Очень высок коэффициент использования при изготовлении изделий из металлических порошков. Благодаря хорошей технологичности пластмасс для них коэффициент использования материала выше, чем для металлов и сплавов: при прессовании он равен 0,9; при литье и выдавливании — 0,95. Из приведенных данных ясно, что основной путь экономии материала в процессе производства изделий — использование современных малоотходных и безотходных технологий: непрерывной разливки стати, малоотходных методов штамповки, специальных способов литья, методов порошковой металлургии.Другое направление экономии материалов — максимальное использование, вторичных ресурсов. Это не только экономическая, но и экологическая задача, так как скопление отходов наносит огромный вред окружающей среде.

Однако следует иметь в виду, что переработка отходов не всегда является технически выполнимой или экономически рентабельной. Использование металлолома в производстве металлов и сплавов не вызывает технических трудностей и экономически выгодно. Производство стали из металлолома обходится в несколько раз дешевле, чем из чугуна. Кроме того, каждая тонна металлолома экономит 1,5 тонны железной руды. Производство цветных металлов из вторичного сырья также высокоэффективно. На производство тонны алюминия из металлолома затрачивается приблизительно в 20 раз меньше электроэнергии и в 7 раз меньше топлива. Используются отходы и других цветных металлов. Большая часть металлолома — это промышленные отходы и пришедшие в негодность машины и оборудование. С экологической точки зрения важно также осуществлять переработку металлосодержащих шлаков, находящихся в отвалах и терриконах.

Значительно хуже обстоит дело с повторной переработкой пластмасс. Экологическая проблема заключается в том, что полимерные отходы разлагаются очень медленно или совсем не разлагаются. Некоторые виды пластмасс (термореактивные) вообще не поддаются вторичной обработке. Если же их сжигать, то это вызовет значительное загрязнение атмосферы. Из пластмасс, вторичное использование которых возможно, каждый вид требует своего способа переработки. Поэтому необходимо сортировать отходы по типу пластмасс. Это практически неосуществимо: на глаз распознать тип пластмассы очень трудно, а точный анализ был бы очень дорог. Возможно использование измельченных отходов пластмасс, независимо от их вида, в качестве наполнителя при производстве строительных материалов и дорожных покрытий. Сказанное не относится к тем случаям, когда тип пластмасс известен (например, отходы пластмасс, получаемые непосредственно при производстве изделий). В этом случае осуществляется их переработка.

Из неметаллических материалов, вторичная переработка которых не вызывает серьезные трудности, отметим стекло. Кроме того, стеклянная посуда может собираться и использоваться повторно. Резиновое вторсырье перерабатывается и добавляется в резину при ее производстве.

Огромные потери металлических материалов вызывает коррозия, которая приводит к долгосрочному выходу из строя изделий и сооружений. Ежегодно от коррозии теряется количество металла, равное 10 % от выплавляемого. Поэтому важнейшее направление экономии металлических материалов — правильная защита их от коррозии. Радикальный метод-— применение коррозионностойких (нержавеющих) сталей. Однако следует иметь в виду, что они в 4…8 раз дороже обыкновенных углеродистых сталей. Поэтому в каждом случае надо применять соответствующий метод защиты от коррозии (см. раздел 5.2.).

Значительные потери материалов вызывает износ. При этом происходит выход из строя элементов машин, работающих в условиях трения, что вызывает дополнительные материальные потери, связанные с ремонтом техники .Борьба с износом – один из путей экономии материалов. Она заключается в использовании износостойких и антифрикционных материалов как металлических, так и неметаллических; правильном применении смазочных материалов; повышении износостойкости термической, химико-термической обработкой и поверхностным деформированием (см. раздел 4.З); наплавке на поверхность изделия износостойкого слоя; нанесении износостойких покрытий.

Значительную экономию материалов может принести снижение материалоемкости изделий. Удельная материалоемкость многих видов отечественных машин и оборудования на 15…25 % выше, чем у лучших мировых образцов. По этой причине допускается большой перерасход материала. К способам снижения материалоемкости следует отнести рациональное конструирование и расчет изделий с использованием компьютера; правильный выбор материала; использование технологий производства изделия, снижающей материалоемкость (например, в свое время, переход от клепки к сварке сэкономил 20 % стали в каждом изделии).

Важный путь снижения материалоемкости — увеличение единичной мощности машин и оборудования. Дело в том, что для более крупного оборудования материалоемкость (на единицу вырабатываемого продукта) значительно ниже. Так, например, у паровой турбины мощностью 200МВт материалоемкость составляет 2,8 кг/кВт, а у турбины мощностью 800МВт…1,63 кг/кВт.

Однако радикального снижения материалоемкости можно добиться за счет использования достижений научно-технического прогресса, т. е. при внедрении принципиально новых технических решений. Приведем несколько примеров из недавнего прошлого, где новый принцип работы дал значительный эффект. Планетарная передача вместо цилиндрической зубчатой передачи экономит до 80 % материала. Сушилка с кипящим слоем экономит до 80 % материала. Дисковые тормоза вместо колодочных в автомобилестроении экономят до 50 % материала.