Содержание

- Как рассчитать материальную выгоду

- Калькулятор НДФЛ с материальной выгоды по займу — 2020

- При каких условиях материальная выгода облагается НДФЛ

- Когда у заемщика в любом случае не возникает облагаемой НДФЛ материальной выгоды по займу

- Какая сумма признается материальной выгодой по займу

- На какую дату нужно рассчитывать материальную выгоду по займу

- Ставка НДФЛ с материальной выгоды по займу

- При выдаче займов в инвалюте тоже может возникнуть облагаемая НДФЛ материальная выгода

- Материальная выгода в отчетности по НДФЛ

- Материальная выгода и страховые взносы

- НДФЛ с материальной выгоды по займу

- Беспроцентный заем: материальная выгода и НДФЛ

- Материальная выгода по договору процентного займа: НДФЛ

- Расчет НДФЛ с материальной выгоды по займам

- Уплата НДФЛ с материальной выгоды по займу

- НДФЛ и материальная выгода при займе от физического лица

- Материальная выгода физического лица при получении им займов

- С.В. Разгулин,

Как рассчитать материальную выгоду

Российский бухгалтер, N 6, 2016 год

Марина Ильина,

эксперт журнала

Как известно, не только заработная плата, полученная в организации, может являться объектом налогообложения НДФЛ. В Налоговом кодексе РФ существует такое понятие, как материальная выгода. Доходы, полученные в виде материальной выгоды, установлены ст.212 Налогового кодекса РФ. С 1 января 2016 года в главу 23 Налогового кодекса РФ внесены многочисленные поправки, в том числе связанные с исчислением НДФЛ с сумм материальной выгоды.

В соответствии со ст.212 Налогового кодекса РФ доходом налогоплательщика, полученным в виде материальной выгоды, являются:

1) материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей (пп.1 п.1 ст.212 Налогового кодекса РФ).

Порядок определения налоговой базы при получении данной материальной выгоды, устанавливается п.2 ст.212 Налогового кодекса РФ. Налоговая база определяется следующим образом:

1) превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора;

2) превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в иностранной валюте, исчисленной исходя из 9% годовых, над суммой процентов, исчисленной исходя из условий договора.

Налоговыми агентами в случае материальной выгоды от экономии на процентах будут являются организации-заимодавцы.

Ставка НДФЛ зависит от того, является ли заемщик резидентом РФ или не является. В первом случае ставка НДФЛ будет определена в размере 35%, во втором случае — 30%.

Датой определения дохода в соответствии с пп.7 п.1 ст.223 Налогового кодекса РФ является последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства вне зависимости от даты получения такого займа (кредита). Данного мнения придерживается Минфин РФ (письмо от 4 мая 2016 года N 03-04-06/25687)

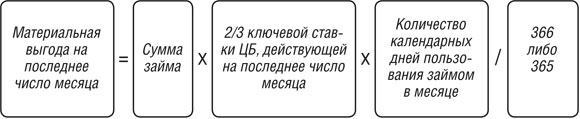

Формулу определения материальной выгоды, выданной в рублях, можно представить следующим образом:

Материальная выгода = Сумма займа х (2/3 х Ставку ЦБ — Ставка по займу) / 365 х Количество дней пользования

ПРИМЕР

Заем работнику организации может выдаваться беспроцентный. Возникает вопрос, как рассчитать материальную выгоду в данном случае. Поскольку проценты за пользование беспроцентным рублевым займом (кредитом) с заемщика не взимаются, сумма материальной выгоды от экономии на процентах по такому займу (кредиту) рассчитывается по упрощенной формуле:

Материальная выгода = Сумма займа х (2/3 х Ставку ЦБ) / 365 х Количество дней пользования

ПРИМЕР

Организация предоставило работнику, являющемуся налоговым резидентом РФ, 1 марта 2016 года беспроцентный заем в размере 120000 руб. сроком на шесть месяцев. По условиям договора он ежемесячно возвращает по 20000 руб. основного долга (займа). В первый раз Н.И.Васильков вернул часть займа в размере 20000 руб. 31 марта 2016 года. Значит, в этот день у него возник доход в виде материальной выгоды от экономии на процентах.

Процентная ставка, составляющая 2/3 действующей ставки рефинансирования Банка России, равна 7,33% (11% х 2/3). Таким образом, сумма дохода за период с 2 по 31 марта 2016 года, которую организация исчислило 31 марта 2016 года, составила 745,02 руб. (120000 руб. х 7,33% х 366 дн. х 31 дн.). НДФЛ, исчисленный с указанной суммы дохода, — 261 руб. (745,02 руб. х 35%).

Эту сумму налога организация удержала из зарплаты работника за март 2016 года и перечислила в бюджет.

2) материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику;

В соответствии со ст.20 Налогового кодекса РФ взаимозависимыми лицами для целей налогообложения признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц, а именно:

1) одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20%. Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой;

2) одно физическое лицо подчиняется другому физическому лицу по должностному положению;

3) лица состоят в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого.

При этом п.2 ст.20 Налогового кодекса РФ

Калькулятор НДФЛ с материальной выгоды по займу — 2020

При каких условиях материальная выгода облагается НДФЛ

С 2018 года изменился порядок обложения НДФЛ материальной выгоды по займам (пп.1 п.1 ст.212 НК РФ (в ред., действ. с 01.01.2018)). Так, облагаемая налогом выгода возникает при соблюдении хотя бы одного из условий:

- заем получен физлицом от организации или ИП, с которыми он состоит в трудовых отношениях;

- заем получен физлицом от организации или ИП, которые признаны с ним взаимозависимыми лицами;

- экономия на процентах фактически является материальной помощью;

- экономия на процентах фактически является формой встречного исполнения организацией или ИП обязательства перед физлицом, в т.ч. оплатой (вознаграждением) за поставленные им товары (выполненные работы, оказанные услуги).

Правда, иногда материальная выгода не облагается НДФЛ, даже вопреки соблюдению хотя бы одно из вышеназванных условий.

Когда у заемщика в любом случае не возникает облагаемой НДФЛ материальной выгоды по займу

Материальная выгода освобождается от налогообложения при выполнении двух требований (пп. 1 п. 1 ст. 212 НК РФ):

- в договоре займа указано, что денежные средства предоставлены заемщику для покупки конкретного жилья или для строительства жилья;

- заемщик представил заимодавцу уведомление или справку из ИФНС, подтверждающие право заемщика на получение имущественного вычета в отношении этого жилья. Причем, в документе из ИФНС обязательно должны быть указаны реквизиты договора займа (п. 2 Письма Минфина от 21.09.2016 № 03-04-07/55231).

Какая сумма признается материальной выгодой по займу

Выгодой от экономии на процентах признается:

- если договор процентный, то разница между суммой процентов, рассчитанных исходя из 2/3 ставки рефинансирования ЦБ, и суммой процентов, рассчитанных исходя из ставки, прописанной в договоре займа;

- если договор беспроцентный, то сумма процентов, рассчитанных исходя из 2/3 ставки рефинансирования ЦБ.

На какую дату нужно рассчитывать материальную выгоду по займу

Для целей уплаты НДФЛ доход в виде материальной выгоды от экономии на процентах считается полученным на последнее число каждого месяца в течение срока, на который выдан заем (пп. 7 п. 1 ст. 223 НК РФ). Следовательно, налоговому агенту на эти даты необходимо производить расчет материальной выгоды и НДФЛ с нее.

Ставка НДФЛ с материальной выгоды по займу

По какой ставке НДФЛ будет облагаться материальная выгода от экономии на процентах, зависит от такого, кто получил материальную выгоду: резидент или нерезидент РФ (п. 2 ст. 207 НК РФ). Так, доход в виде материальной выгоды налогового резидента РФ будет облагаться по ставке 35% (п. 2 ст. 224 НК РФ), а не резидента – по ставке 30% (п. 3 ст. 224 НК РФ). То есть в данном случае нерезиденты оказываются более в выгодном положении, нежели резиденты РФ.

При выдаче займов в инвалюте тоже может возникнуть облагаемая НДФЛ материальная выгода

При получении займа в иностранной валюте у заемщика образуется материальная выгода, облагаемая НДФЛ, если (пп. 2 п. 2 ст. 212 НК РФ):

- выдан процентный заем со ставкой менее 9% годовых (материальной выгодой признается разница между суммой процентов, рассчитанных исходя из 9% годовых, и суммой процентов, рассчитанных исходя из ставки, прописанной в договоре займа);

- выдан беспроцентный заем (материальной выгодой признается сумма процентов, рассчитанных исходя из 9% годовых);

Соответственно, заимодавец в подобной ситуации становится налоговым агентом по НДФЛ.

Материальная выгода в отчетности по НДФЛ

Информацию, связанную с доходом в виде материальной выгоды по займу и НДФЛ с него, нужно отразить:

Здесь стоит отметить, что у орагнизации/ИП не всегда может быть возможность удержать НДФЛ, исчисленный с материальной выгоды, и перечислить его в бюджет (например, если заем выдан физлицу, не являющемуся работником, и других доходов, кроме займа, организация/ИП ему не выплачивает). В этом случае заимодавцу, помимо подачи 2-НДФЛ в общем порядке (п. 2 ст. 230 НК РФ), необходимо не позднее 1 марта года, следующего за годом, в котором НДФЛ не был удержан, сообщить об этом в ИФНС, подав справку 2-НДФЛ с признаком «2», а также направить справку самому физлицу (п. 5 ст. 226 НК РФ).

Материальная выгода и страховые взносы

Материальная выгода от экономии на процентах не облагается страховыми взносами (п. 4 ст. 420 НК РФ).

НДФЛ с материальной выгоды по займу

Актуально на: 26 июня 2019 г.

Рассчитывать доход в виде материальной выгоды от экономии на процентах по займам необходимо на последнее число каждого месяца. Например, заем выдан 15 января, а возвращен 23 марта. Тогда рассчитать матвыгоду придется 31 января, 28(29) февраля и 31 марта (подп. 7 п. 1 ст. 223 НК РФ).

Если заем физлицу (например, своему сотруднику) выдала организация, то именно она будет являться налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Следовательно, организация должна будет (ст. 226 НК РФ):

- ежемесячно рассчитывать доход в виде матвыгоды и НДФЛ с него;

- удерживать налог из ближайших денежных выплат физлицу;

- перечислять удержанный налог в бюджет;

- по итогам года подавать на физлицо справку 2-НДФЛ.

Если же денежные доходы физлицу не выплачиваются и удержать налог не из чего, то по окончании года не позднее 1 марта нужно сообщить в ИФНС о невозможности удержать налог (п. 5 ст. 226 НК РФ).

Но тут нужно учитывать еще то, что не любая материальная выгода облагается НДФЛ.

Мы же расскажем о том, как рассчитать материальную выгоду и налог с нее, если она все-таки подпадает под обложение НДФЛ.

Беспроцентный заем: материальная выгода и НДФЛ

Матвыгода по беспроцентным займам рассчитывается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ):

Количество дней пользования займом рассчитывается:

- в месяце, когда заем выдан, — со дня, следующего за днем выдачи займа и по последнее число месяца;

- в месяце, когда заем погашен, – с первого числа месяца по день погашения займа;

- в остальных месяцах – как календарное число дней в месяце.

Материальная выгода по договору процентного займа: НДФЛ

Если заем выдан под проценты, но процентная ставка по договору меньше 2/3 ключевой ставки ЦБ, то матвыгода считается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ):

Расчет НДФЛ с материальной выгоды по займам

Ставка НДФЛ с материальной выгоды по займам составляет (ст. 224 НК РФ):

- если физлицо является резидентом – 35%;

- если физлицо – нерезидент — 30%.

Удержать налог нужно из ближайшего выплачиваемого физлицу денежного дохода.

Для расчета НДФЛ с материальной выгоды по займу вы можете воспользоваться Калькулятором на нашем сайте.

Уплата НДФЛ с материальной выгоды по займу

НДФЛ, удержанный из любого выплачиваемого физлицу дохода (кроме отпускных и пособий по временной нетрудоспособности), перечисляется в бюджет не позднее чем на следующий день после выплаты дохода (п. 6 ст. 226 НК РФ).

Образец платежного поручения на уплату НДФЛ приведен .

НДФЛ и материальная выгода при займе от физического лица

Если физлицо получило беспроцентный заем от другого физического лица, то дохода в виде материальной выгоды от экономии на процентах не возникает. То есть уплачивать НДФЛ по такому займу никому не нужно.

Организации нередко одалживают работникам денежные средства. Причем зачастую заем является беспроцентным или предоставляется под проценты более низкие, чем ставка рефинансирования, установленная Банком России.

В пункте 1 статьи 210 Налогового кодекса предусмотрено, что при исчислении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, в том числе в виде материальной выгоды, определяемой по статье 212 НК РФ. Один из видов подобных доходов — материальная выгода от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей (подп. 1 п. 1 ст. 212 НК РФ). В соответствии с пунктом 2 статьи 224 Налогового кодекса такой доход облагается по ставке 35%. Эта ставка предусмотрена для налогоплательщиков — налоговых резидентов РФ. Если физическое лицо не является таковым, доход в виде материальной выгоды облагается по ставке 30% (п. 3 ст. 224 НК РФ).

📌 Реклама Отключить

Федеральным законом от 24.07.2007 № 216-ФЗ в статью 212 НК РФ внесены существенные изменения, вступившие в силу с 1 января 2008 года.

Во-первых, в подпункте 2 пункта 2 статьи 212 НК РФ установлено, что определение налоговой базы при получении дохода в виде материальной выгоды от экономии на процентах при пользовании заемными (кредитными) средствами, исчисление, удержание и перечисление налога осуществляются налоговым агентом, то есть организацией, от которой налогоплательщик получил доход в виде материальной выгоды.

Во-вторых, не облагается НДФЛ материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них. Но только когда налогоплательщик имеет право на получение имущественного налогового вычета на основании подпункта 2 пункта 1 статьи 220 НК РФ. Соответствующие поправки были внесены в подпункт 1 пункта 1 статьи 212 Кодекса. Напомним, что в 2007 году этот доход облагался налогом по ставке 13% (п. 1 и 2 ст. 224 НК РФ).

📌 Реклама Отключить

Прежде чем рассмотреть, как реализовать на практике право на освобождение от налогообложения по указанному основанию, разберемся в правилах исчисления налоговой базы и налога с дохода в виде материальной выгоды от экономии на процентах.

Определение налоговой базы

Порядок расчета налоговой базы зависит от того, в какой валюте получен заем — в российской или иностранной. Если заем получен в иностранной валюте, налоговая база рассчитывается как превышение суммы процентов по займу, исчисленной из 9% годовых, над суммой процентов, определенной исходя из условий договора (подп. 2 п. 2 ст. 212 НК РФ).

При рублевом займе налоговая база рассчитывается как превышение суммы процентов по займу, исчисленной из 3/4 ставки рефинансирования, установленной Банком России на дату фактического получения налогоплательщиком дохода, над суммой процентов, определенной исходя из условий договора (подп. 1 п. 2 ст. 212 НК РФ).

📌 Реклама Отключить

Использование в расчетах иностранной валюты допускается только в случаях, перечисленных в Федеральном законе от 10.12.2003 № 173-ФЗ. В иных ситуациях денежные обязательства должны быть выражены в рублях. В договоре займа может быть предусмотрено, что обязательство подлежит оплате в рублях в сумме, эквивалентной сумме в иностранной валюте или в условных денежных единицах. Сумма, уплачиваемая в рублях, определяется по официальному курсу валюты или условных денежных единиц на день платежа. В договоре может быть установлен иной порядок (ст. 307 ГК РФ).

ПРИМЕР 1

ЗАО «Восход» выдало сотруднику заем в сумме, эквивалентной 2000 евро. Это зафиксировано в договоре займа. Несмотря на то что эквивалент суммы определен в иностранной валюте, все расчеты по договору производятся в рублях.

📌 Реклама Отключить

Значит, доход в виде материальной выгоды от экономии на процентах рассчитывается из 3/4 ставки рефинансирования, установленной Банком России.

Датой фактического получения дохода в виде материальной выгоды является день уплаты процентов по полученным заемным средствам (подп. 3 п. 1 ст. 223 НК РФ). Поэтому при определении налоговой базы по рублевым займам используется ставка рефинансирования, действующая на дату уплаты процентов за пользование заемными средствами.

ПРИМЕР 2

Воспользуемся условиями примера 1. Предположим, заем был выдан 14 января 2008 года под 5% годовых. Срок возврата заемных средств — 29 февраля 2008 года. По договору проценты выплачиваются ежемесячно в последний день каждого месяца, то есть 31 января и 29 февраля. Банком России был установлен следующий курс евро по отношению к рублю:

📌 Реклама Отключить

— на 14 января — 36,0389 руб./евро;

— 31 января — 36,1688 руб./евро;

— 29 февраля — 36,4054 руб./евро.

📌 Реклама Отключить

Общий доход в виде материальной выгоды от экономии на процентах у данного работника — 239,04 руб. (84 руб. + 155,04 руб.).

Если в налоговом периоде проценты по займу не погашались, налоговая база не рассчитывается.

При предоставлении беспроцентных займов фактической датой получения дохода в виде материальной выгоды считаются даты возврата заемных средств. При расчете дохода в виде выгоды применяется ставка рефинансирования, установленная Банком России на каждую такую дату. Аналогичная позиция изложена в письме Минфина России от 04.02.2008 № 03-04-07-01/21.

Удержание и перечисление налога

Согласно пункту 4 статьи 226 НК РФ налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удержание производится за счет любых денежных средств, перечисляемых налоговым агентом налогоплательщику либо по его поручению третьим лицам. Удерживаемая сумма налога не может превышать 50% суммы выплаты.

📌 Реклама Отключить

Таким образом, если помимо дохода в виде материальной выгоды от экономии на процентах за пользование заемными средствами налоговый агент выплачивает и иные доходы в денежной форме (например, зарплату), НДФЛ с дохода в виде материальной выгоды удерживается из таких выплат.

Налоговые агенты перечисляют суммы исчисленного и удержанного налога с доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды, не позднее дня, следующего за днем фактического удержания исчисленной суммы налога. Так установлено в пункте 6 статьи 226 НК РФ.

Если налог удержать невозможно, в течение одного месяца с момента возникновения соответствующих обстоятельств налоговый агент должен письменно сообщить об этом, а также о сумме задолженности налогоплательщика в налоговый орган по месту учета. Налогоплательщик исчисляет и уплачивает НДФЛ на основании налогового уведомления, направленного налоговым органом.

📌 Реклама Отключить

Основание для освобождения от уплаты налога

Как уже отмечалось, условием для освобождения от налогообложения в 2008 году доходов в виде материальной выгоды от экономии на процентах за пользование заемными средствами, израсходованными на строительство либо приобретение жилья, является наличие у налогоплательщика права на получение имущественного налогового вычета, предусмотренного в подпункте 2 пункта 1 статьи 220 НК РФ. Такое право подтверждается уведомлением, выданным налоговым органом в порядке, закрепленном в пункте 3 статьи 220 НК РФ. Форма уведомления о подтверждении налоговым органом права налогоплательщика на имущественный налоговый вычет утверждена приказом ФНС России от 07.12.2004 № САЭ-3-04/147@.

До того как налогоплательщик представит уведомление, налог исчисляется в общем порядке, то есть по ставке 35% в день уплаты процентов по займу. При предъявлении названного документа производится перерасчет ранее уплаченной суммы НДФЛ. Конечно, сказанное относится только к доходам, полученным с 1 января 2008 года. Соответствующие разъяснения приведены в письмах Минфина России от 25.01.2008 № 03-04-06-01/20 и от 05.02.2008 № 03-04-06-01/33.

📌 Реклама Отключить

Если налогоплательщик не имел права на получение имущественного налогового вычета и не представил уведомления, его доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами, даже направленными на новое строительство или приобретение жилья, облагается НДФЛ по ставке 35%.

Предположим, работодатель предоставляет налогоплательщику имущественный налоговый вычет на основании уведомления налогового органа. Заемные средства получены в кредитном учреждении или иной организации. В подобной ситуации для освобождения от налогообложения в 2008 году доходов в виде материальной выгоды от экономии на процентах за пользование заемными средствами, предназначенными для строительства либо приобретения жилья, налогоплательщик представляет в организацию, выдавшую заем, письменное заявление (с указанием реквизитов уведомления налогового органа). В нем налогоплательщик уведомляет заимодателя о своем праве на получение имущественного налогового вычета.

📌 Реклама Отключить

ОБРАТИТЕ ВНИМАНИЕ

Заем не возвращен

Бывают ситуации, когда сумма займа полностью или частично не истребована заимодателем с заемщика — физического лица до истечения срока исковой давности. Тогда организация-заимодавец обязана исчислить и удержать налог с невозвращенной суммы. Дело в том, что при определении налоговой базы учитываются все доходы налогоплательщика, полученные как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ). К доходам налогоплательщика, полученным в натуральной форме, относится, в частности, оплата (полностью или частично) за него организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав. Речь идет о коммунальных услугах, питании, отдыхе, обучении в интересах налогоплательщика, полученных налогоплательщиком товаров, выполненных в интересах налогоплательщика работах (оказанных в его интересах услугах) на безвозмездной основе или с частичной оплатой. Основанием служит пункт 2 статьи 211 НК РФ. Датой фактического получения дохода в натуральной форме признается день его передачи (подп. 2 п. 1 ст. 223 НК РФ).

Из статьи 195 ГК РФ следует, что сроком исковой давности считается срок для защиты права по иску лица, право которого нарушено. Согласно статье 196 ГК РФ общий срок исковой давности — три года. По истечении срока давности сумма невозвращенного займа признается доходом налогоплательщика в натуральной форме.

Организация, не востребовавшая долг с физического лица, исчисляет и удерживает НДФЛ с сумм неистребованной задолженности по истечении срока исковой давности. При невозможности удержать исчисленную сумму налога она письменно сообщает об этом в налоговый орган по месту учета (п. 5 ст. 226 НК РФ). Такой доход облагается по ставке 13%.

ПРИМЕР 3

📌 Реклама Отключить

Организация ООО «Барс» 1 февраля 2008 года выдала работнику Ф.И. Гаврикову заем, чтобы внести недостающую сумму для приобретения квартиры. Заем предоставлен в сумме 200 000 руб. на шесть месяцев под 4% годовых. По договору погашение ссуды и уплата процентов осуществляются 4 мая и 1 июля 2008 года в кассу организации. Заем возвращается равными частями по 100 000 руб. Заработная плата сотрудника в размере 60 000 руб. выплачивается 5-го числа каждого месяца (если это выходной, то в ближайший следующий рабочий день). Ставка рефинансирования за рассматриваемый период не менялась и составляла 10,25%.

Ф.И. Гавриков 1 июля 2008 года полностью погасил ссуду и уплатил все причитающиеся проценты. 25 июля он представил в бухгалтерию организации уведомление о подтверждении налоговым органом права на получение имущественного налогового вычета при покупке жилья в 2008 году.

📌 Реклама Отключить

Исчисленный налог на доходы физических лиц с заработной платы Ф.И. Гаврикова удерживается ежемесячно — 5 февраля, 5 марта и 7 апреля 2008 года по 7800 руб. (60 000 руб.#13%). Доход в виде материальной выгоды за указанный период не определяется, так как налогоплательщик не уплачивал проценты за пользование заемными средствами.

Проценты начисляются со дня, следующего за днем выдачи заемных средств работнику, по день уплаты включительно. В день уплаты процентов по займу (4 мая) налоговый агент обязан рассчитать доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами. Материальная выгода исчисляется исходя из процентной ставки годовых 3,6875% (10,25%# #3/4 – 4%) от величины займа за период с 2 февраля по 4 мая включительно (93 дня). Она равна 1873,98 руб. (200 000 руб.#3,6875%#93 дн. : 366 дн.). Работник 4 мая вернул часть займа — 100 000 руб.

📌 Реклама Отключить

Ставка НДФЛ по доходам в виде материальной выгоды от экономии на процентах — 35%. На основании пункта 4 статьи 225 НК РФ сумма налога определяется в полных рублях. Сумма налога менее 50 коп. отбрасывается, а 50 коп. и более округляются до полного рубля. Таким образом, налог равен 656 руб. (1873,98 руб.#35%).

В связи с отсутствием денежных выплат налогоплательщику 4 мая 2008 года НДФЛ не может быть удержан. Исчисленная сумма налога (656 руб.) удерживается 5 мая 2008 года при выплате работнику заработной платы за апрель вместе с удержанием налога по ставке 13% в сумме 7800 руб. Общая сумма удержаний составит 8456 руб. (7800 руб. + 656 руб.). Это меньше 50% суммы выплаты.

Обязанность по перечислению в бюджет налога возникает у налогового агента со дня, следующего за днем фактического удержания исчисленной суммы налога (п. 6 ст. 226 НК РФ), то есть 6 мая 2008 года.

📌 Реклама Отключить

5 июня 2008 года удерживается НДФЛ, исчисленный с заработной платы Ф.И. Гаврикова за май, — 7800 руб.

В день уплаты процентов по заемным средствам — 1 июля налоговый агент исчисляет материальную выгоду от экономии на процентах за пользование остатком заемных средств (100 000 руб.) с 5 мая по 1 июля включительно (58 дней). Она равна 584,36 руб. (100 000 руб.#3,6875%#58 дн. : 366 дн.). С указанной материальной выгоды 1 июля 2008 года необходимо исчислить НДФЛ в размере 205 руб. (584,36 руб.#35%). Налог с дохода в виде материальной выгоды удерживается при выдаче заработной платы за июнь (7 июля 2008 года) вместе с удержанием налога с зарплаты.

После того как Ф.И. Гавриков 25 июля 2008 года представит в организацию уведомление о подтверждении налоговым органом его права на имущественный вычет в 2008 году и письменное заявление на перерасчет НДФЛ, налог, удержанный с дохода в виде материальной выгоды, подлежит перерасчету.

📌 Реклама Отключить

Обратите внимание: доходы в виде материальной выгоды от экономии на процентах за пользование заемными средствами, полученными на приобретение (строительство) жилья, освобождаются от налогообложения в полном объеме, в том числе если сумма полученного кредита превышает предельный размер имущественного налогового вычета, предусмотренного в подпункте 2 пункта 1 статьи 220 НК РФ, то есть 1 000 000 руб.

Отражение доходов в форме 2-НДФЛ

Сведения о доходах физических лиц, полученных от организации — налогового агента, приводятся в форме 2-НДФЛ. Если заем был предоставлен и фактически израсходован для нового строительства или приобретения на территории России жилья, доходу в виде материальной выгоды соответствует код дохода 2620. Для других случаев код дохода 2610.

Поскольку указанный доход облагается налогом по ставке 35%, налоговый агент исчисляет сумму налога отдельно по каждой сумме дохода, а не нарастающим итогом с начала налогового периода.

📌 Реклама Отключить

Сведения о доходах физических лиц, освобождаемых от налогообложения в полном объеме, в налоговые органы не представляются. Основанием для этого служит наличие у налогового агента уведомления о подтверждении налоговым органом права налогоплательщика на имущественный налоговый вычет или письменного заявления (с указанием реквизитов соответствующего уведомления налогового органа), в котором налогоплательщик информирует заимодателя о своем праве на получение имущественного налогового вычета.

ПРИМЕР 4

ЗАО «Виктория» в 2008 году предоставило двум сотрудникам П.Л. Иванову и М.В. Петрову займы на приобретение квартир. Полученные суммы были израсходованы на указанные цели.

Предположим, в течение года каждый из работников выплачивал проценты за пользование заемными средствами. П.Л. Иванов представил уведомление о подтверждении налоговым органом права на имущественный налоговый вычет. М.В. Петров такого уведомления не подал, поскольку данный налоговый вычет ему был предоставлен ранее.

📌 Реклама Отключить

Таким образом, налоговый агент должен исчислить, удержать и уплатить в бюджет НДФЛ с суммы материальной выгоды от экономии на процентах, полученной М.В. Петровым. В справке по форме 2-НДФЛ данного работника отражается указанный доход с кодом 2620. У П.Л. Иванова имеется подтверждение права на освобождение от налогообложения дохода в виде материальной выгоды. Такой доход в справке 2-НДФЛ данного работника не отражается.

Заем выдан предпринимателю

Рассмотрим случай, когда заем в организации взял индивидуальный предприниматель и у него возникает доход в виде материальной выгоды от экономии на процентах за пользование заемными (кредитными) средствами. В статье 212 НК РФ установлен специальный порядок налогообложения доходов в виде материальной выгоды, в котором не предусмотрены особенности налогообложения при получении займа физическим лицом, зарегистрированным в качестве индивидуального предпринимателя. Поскольку доход в виде материальной выгоды от экономии на процентах не признается доходом от предпринимательской деятельности, определение налоговой базы, исчисление, удержание и уплату налога осуществляет налоговый агент, предоставивший заем.

📌 Реклама Отключить

ПРИМЕР 5

Индивидуальному предпринимателю А.К. Сидоренко ЗАО «Прима» выдало беспроцентный заем в размере 100 000 руб. на приобретение партии товара для последующей перепродажи (то есть на цели, связанные с предпринимательской деятельностью).

В день возврата долга у А.К. Сидоренко возникает доход в виде материальной выгоды от экономии на процентах, который не является доходом от предпринимательской деятельности. Значит, организация как налоговый агент должна исчислить и удержать у предпринимателя НДФЛ — 735 руб. , где 100 дн. — срок пользования заемными средствами. Если организация не имеет возможности удержать НДФЛ, в течение месяца она обязана подать необходимые сведения в налоговый орган по месту учета.

Грузин П.П.

советник государственной гражданской службы РФ 2-го класса

Публикация подготовлена при участии специалистов ФНС России

Материальная выгода физического лица при получении им займов

С.В. Разгулин,

действительный государственный советник РФ 3 класса

Во многих организациях практикуется выдача займов работникам или учредителям. Глава 23 Налогового кодекса предусматривает основания, при которых в налоговую базу физического лица включаются доходы в виде материальной выгоды, полученные от экономии на процентах за пользование заемными (кредитными) средствами.

Правилам налогообложения НДФЛ материальной выгоды, а также изменениям в них посвящено интервью с экспертом.

— Каким образом у физического лица может возникнуть налогооблагаемый доход при получении займа (кредита)?

Договор займа считается заключенным с момента передачи денег заемщику (статья 807 Гражданского кодекса). Сами по себе суммы полученного и погашенного займа не создают доходов, расходов, учитываемых для целей налогообложения (пункт 1 Обзора практики рассмотрения судами дел, связанных с применением главы 23 НК РФ, утвержденного Президиумом Верховного суда 21.10.2015).

На сумму денежных средств, переданных по договору займа, со дня, следующего за днем передачи, и по день возврата включительно начисляются проценты в соответствии с размером, указанным в договоре. Но, если их размер не установлен, проценты начисляются по ключевой ставке Банка России, которая действует на день уплаты заемщиком суммы долга или его части (статья 809 Гражданского кодекса).

Однако иногда получение физическим лицом даже возмездного займа (кредита) может приводить к возникновению у него специального вида дохода — материальной выгоды.

Материальная выгода выражается в том, что заемщик пользуется заемными (кредитными) средствами бесплатно или за процент, размер которого меньше, чем предусмотрено НК РФ (пункт 2 статьи 212 НК РФ). Подобный способ регулирования, когда лицу в законодательном порядке фактически вменяется доход, является примером противодействия случаям избежания налогообложения.

Отметим, что в письме Минфина от 18.03.2016 № 03-04-06/15118 сказано о возникновении у физического лица дохода в виде материальной выгоды от экономии на процентах за пользование отсрочкой (рассрочкой) платежа. Но данная точка зрения представляется не очень обоснованной. Хотя отношения, возникающие в связи с отсрочкой (рассрочкой), и схожи с отношениями в связи с займом (кредитом), данного обстоятельства недостаточно для появления нового вида дохода, поскольку статья 212 НК РФ требует передачи физическому лицу денежных средств.

— Есть ли материальная выгода у получателя займа — физического лица в том случае, если займодавец — другое физическое лицо, не являющееся предпринимателем?

Займодавцем по договору может являться как физическое, так и юридическое лицо. Но согласно НК РФ материальная выгода может возникать только при выдаче займа организацией или индивидуальным предпринимателем. Материальная выгода не возникает при получении займа:

- от физического лица, не являющегося предпринимателем;

- от физического лица, являющегося предпринимателем, но выдавшего займ вне рамок предпринимательской деятельности.

—А если получатель займа индивидуальный предприниматель? В том случае, если получателем займа является индивидуальный предприниматель, у него может появиться доход от экономии на процентах. Но этот доход нельзя рассматривать как доход от предпринимательской деятельности независимо от цели расходования займа. На это не влияет и режим налогообложения применяемый индивидуальным предпринимателем. Налогообложение полученного дохода в виде материальной выгоды будет производиться в соответствии с нормами главы 23 НК РФ.

— Влияет ли на порядок налогообложения тот факт, что заемщик является иностранцем?

Гражданство физического лица на налогообложение не влияет, если иное не установлено международным договором.

Важен налоговый статус получателя займа и организации, выдавшей займ. Материальная выгода является объектом налогообложения для физических лиц – налоговых резидентов.

Когда займ выдан российской организацией, российским индивидуальным предпринимателем, то доход, возникший в результате экономии на процентах за пользование физическим лицом — нерезидентом заемными средствами, относится к доходам от источников в России и будет облагаться в России.

— Выгода возникает во всех случаях предоставления займа по низким ставкам?

Налогообложение зависит не только от размера процентов, но и от того, на какие цели израсходован займ.

Освобождена от налогообложения материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами, потраченными на приобретение жилья в Российской Федерации, включая земельные участки под жилье.

Освобождение материальной выгоды от налогообложения действует и в ситуации, когда:

- имущественный вычет еще не начал использоваться;

- имущественный вычет по приобретенному на заемные средства жилью полностью получен, а займ продолжает погашаться (письмо Минфина от 14.09.2010 № 03-04-06/6-212).

Воспользоваться освобождением у работодателя работник может, представив ему выданное налоговым органом уведомление о подтверждении права на имущественный налоговый вычет.. Форма уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/3@.

— Можно получить освобождение материальной выгоды от налогообложения у налогового агента, не являющего работодателем?

Можно. Необходимо обратиться в налоговый орган за выдачей подтверждения права на получение имущественного налогового вычета. Рекомендуемая форма справки, предназначенная для налоговых агентов, не являющихся для физических лиц работодателями, приведена в письме ФНС от 15.01.2016 № БС-4-11/329@.

— А если уведомление было получено после того, как с материальной выгоды за пользование заемными средствами исчислен и удержан НДФЛ?

У налогоплательщика образуется сумма излишне удержанного налога за предшествующий период пользования заемными средствами. Порядок зачета, возврата налога в такой ситуации нормами НК РФ четко не урегулирован. Статья 231 НК РФ предписывает налогоплательщику обращаться за возвратом излишне удержанного НДФЛ к налоговому агенту. Если исходить из статьи 78 НК РФ, срок обращения за зачетом (возвратом) суммы излишне уплаченного налога ограничен тремя годами.

— Если договор займа заключен на несколько лет, подтверждение права на имущественный вычет для освобождения от налогообложения материальной выгоды нужно представлять каждый год?

Если организацией-займодавцем получено подтверждение наличия у работника права на имущественный налоговый вычет, то в последующих налоговых периодах представление нового подтверждения не требуется (письмо Минфина России от 21.09.2016 № 03-04-07/55231).

— Что изменилось в порядке налогообложения доходов в виде материальной выгоды?

С 2018 года статья 212 НК РФ в редакции Федерального закона от 27.11.2017 № 333-ФЗ предусматривает возникновение налогооблагаемой материальной выгоды от пользования заемными (кредитными) средствами в следующих случаях:

- — взаимозависимость кредитора и должника;

- наличие трудовых отношений между кредитором и должником;

- предоставление займа в качестве материальной помощи (например, бывшим работникам);

- наличие у организации или индивидуального предпринимателя перед физлицом обязательства, в рамках которого предоставление ему займа является условием сделки, в том числе формой оплаты, в том числе вознаграждением.

Указанные случаи сформулированы настолько емко, что, в конечном счете, все сводится к тому, что материальная выгода не будет возникать в отношениях между банками или иными подобными организациями и заемщиком. При этом материальная выгода появится, если заемщик является по отношению к банку его взаимозависимым лицом, работником или исполнителем по гражданскому правовому договору, даже если условия его кредита такие же как и для других лиц. Основания для налогообложения устанавливаются на дату, когда доход в виде материальной выгоды признается полученным. — Как определяется налоговая база по материальной выгоде? Налоговая база по материальной выгоде определяется в зависимости от валюты займа. Когда займ получен не в российских рублях, а в валюте любой другой страны, то налоговая база возникает, если имеется разница между суммой процентов за пользование заемными средствами, исчисленной по ставке 9 % в год, и суммой процентов, исчисленной согласно условиям договора.

Для займа, выраженного в рублях, налоговая база (сумма процентов) рассчитывается как разница между 2/3 ставки рефинансирования Центрального банка и процентной ставкой по договору, умноженная на непогашенную сумму займа.

Согласно Указанию Банка России от 11.12.2015 № 3894-У с 1 января 2016 года значение ставки рефинансирования приравнено к значению ключевой ставки Банка России, определенному на соответствующую дату. С 30 октября 2017 года ключевая ставка равна 8,25%. Значит, материальная выгода возникает, когда ставка по договору займа (кредита) меньше 5,5%.

— А если физлицо получило беспроцентный займ?

При беспроцентном займе налоговая база будет равна произведению 2/3 ключевой ставки и суммы задолженности.

— Если ключевая ставка ЦБ меняется?

В расчете налоговой базы используется ключевая ставка Банка России, установленная на дату получения дохода налогоплательщиком. Если ставка становится ниже или выше, то на новую дату получения дохода расчет производится исходя из новой процентной ставки.

Налоговая база за истекшие периоды не пересчитывается.

В ряде случаев физическому лицу может быть удобнее согласиться на перезаключение договора займа (кредита) по новым ставкам. Перезаключив договор до последнего числа месяца, налогоплательщик, начиная с месяца перезаключения договора, налог с материальной выгоды не уплачивает.

Следует учитывать, что ключевая ставка в настоящее время меняется достаточно динамично. Поэтому рекомендуется в договоре не указывать конкретную ставку по займу (кредиту), а обозначить ее как 2/3 ключевой ставки Центрального банка.

— Какая дата признается датой возникновения дохода в виде материальной выгоды?

До 2016 года в соответствии с подпунктом 3 пункта 1 статьи 223 НК РФ датами получения дохода в виде материальной выгоды признавались даты уплаты процентов, в том числе даты их капитализации (даты включения процентов в сумму основного долга). При беспроцентном займе датами фактического получения дохода в виде материальной выгоды предлагалось считать даты возврата средств (письмо Минфина России от 04.02.2008 № 03-04-07-01/21).

С 2016 года датой получения дохода в виде материальной выгоды от экономии на процентах признается последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства (подпункт 7 пункта 1 статьи 223 НК РФ). Причем, в этих положениях речь идет о календарном дне, так как формулировка о дате возникновения дохода указывает на определенную календарную дату. А значит какое-либо дополнительное исчисление срока в значении пункта 6 статьи 6.1 НК РФ не требуется.

— Как определяется налоговая база в том случае, если займ погашается в середине месяца?

Налоговая база по доходу в виде материальной выгоды определяется только за период пользования заемными (кредитными) средствами.

Долговое обязательство может прекратиться (исполнением, прощением долга и другими способами) не в последний день месяца.

Исходя из положений статей 212 и 223 НК РФ, определение налоговой базы по материальной выгоде внутри месяца не производится.

Таким образом, при частичном погашении основного долга в течение месяца налоговая база определяется только на последний день месяца исходя из непогашенной суммы долга на последний день месяца .

НК РФ не содержит правил расчета налоговой базы, если на момент фактического получения дохода (последний день месяца) долговое обязательство уже отсутствует. В том случае, если займ получен первого числа месяца и погашен в день, предшествующий последнему числу месяца, налоговая база не определяется. Однако из разъяснений Минфина России (например, письмо от 07.04.2016 № 03-04-06/19792) следует, что налоговая база должна определяться также за месяц погашения долгового обязательства.

Вместе с тем, в любом случае при полном погашении долгового обязательства в течение месяца дни, истекшие после полного погашения долгового обязательства, в расчете налоговой базы не участвуют.

Также отметим, что НК РФ не содержит правил расчета налоговой базы для месяца, в котором произошла уступка права требования по займу другому кредитору. В письме от 05.05.2017 № 03-04-06/28042 Минфин предписывает каждому кредитору определять налоговую базу в отношении материальной выгоды на последний день месяца пропорционально дням месяца, в течение которых они считались кредиторами.

— Как должен исчисляться НДФЛ с материальной выгоды, если дата уплаты процентов, указанная в договоре, не совпадает с датой получения дохода налогоплательщиком, при возникновении просроченной задолженности по договору или в ситуации, когда договором предусмотрена уплата процентов в конце срока?

С 2016 года определение налоговой базы по доходам в виде материальной выгоды не зависит от сроков уплаты процентов по договору, в том числе наличия просрочки уплаты. Иными словами, при исчислении НДФЛ в отношении данного вида дохода применяется «метод начисления».

Указанный порядок действует независимо от даты заключения договора, а также предусмотренных договором или фактических сроков погашения процентов по займу (кредиту).

В ряде писем Минфина, в частности, от 12.07.2016 № 03-04-06/40905, в отношении периодов до 2016 года предложено определять материальную выгоду по старым правилам. По беспроцентному займу, полученному до 2016 года, следует определять материальную выгоду за соответствующие периоды до 2016 года на дату погашения задолженности. При этом переходные положения по долговым обязательствам, возникшим до 2016 года, в законодательстве отсутствуют.

Это означает, что первой датой получения дохода в виде материальной выгоды от экономии на процентах за пользование заемными средствами по договорам займа, в том числе по беспроцентным, выданным до 2016 года, было 31 января 2016 года, второй датой — 29 февраля 2016 года и так далее на последний день каждого месяца в течение всего срока пользования займом.

Заметим, для беспроцентных займов в редакции НК РФ до 2016 года правила налогообложения отсутствовали.

— По какой налоговой ставке облагается доход от экономии на процентах?

Сумма экономии на процентах, полученная налоговым резидентом, облагается по ставке 35% (пункт 2 статьи 224 НК РФ). Это значит, если налогоплательщик не имеет права на получение имущественного налогового вычета, или такой вычет уже был ему предоставлен ранее в связи с приобретением иного объекта недвижимости, его доход, полученный в виде материальной выгоды, подлежит налогообложению по ставке 35%.

Ставка налога для налоговых нерезидентов составляет 30% (пункт 3 статьи 224 НК РФ).

— Как удерживается налог?

Организация, выдавшая беспроцентный займ, или займ с льготными ставками, признается налоговым агентом. Поэтому она должна исчислить, удержать и перечислить в бюджет налог с суммы материальной выгоды.

Материальная выгода рассчитывается на дату получения дохода налогоплательщиком. Исчисленная сумма НДФЛ удерживается непосредственно из доходов при их фактической выплате в денежной форме.

Исключением является ситуация, когда доход в виде материальной выгоды получает от банка лицо, не являющееся его работником.

— В чем заключается особенность уплаты НДФЛ с материальной выгоды, возникающей при получении кредита в банке?

Банк не производит удержание и уплату исчисленной суммы НДФЛ с дохода в виде материальной выгоды от экономии на процентах за пользование кредитными средствами, получаемого клиентами банка, не являющимися его работниками. Уплату НДФЛ с доходов в виде материальной выгоды, в том числе процентов по вкладам, клиенты-заемщики, не являющиеся работниками банка, производят по итогам налогового периода самостоятельно.

— В какой срок должен быть удержан налог с материальной выгоды по займу?

В последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, доход, из которого мог бы быть удержан НДФЛ с материальной выгоды, может не выплачиваться.

Поэтому исчисленная сумма налога с дохода в виде материальной выгоды должна быть удержана из первого дохода, выплаченного в денежной форме. Например, организация-работодатель может это сделать при выплате заработной платы, но в размере, не превышающем 50% суммы выплаты (пункт 4 статьи 226 НК РФ).

Налог перечисляется не позднее дня, следующего за днем выплаты дохода. Если же в 2017 году денежные средства не будут выплачены, то налоговому агенту следует не позднее 1 марта 2018 года сообщить об исчисленной, но не удержанной сумме налога налогоплательщику и налоговому органу (пункт 5 статьи 226 НК РФ).

При таких обстоятельствах НДФЛ уплачивается физическим лицом не позднее 1 декабря 2018 года на основании направленного налоговым органом налогового уведомления (пункт 6 статьи 228 НК РФ).

— Допустим, организация принимает решение изменить размер процентной ставки по договору за уже истекший период или простить работнику его задолженность по займу. Что будет с материальной выгодой?

Изменениями к договору можно прекратить начисление процентов по займу либо снизить процентную ставку. Стороны вправе распространить действие изменений и на предшествующий период. В результате таких изменений с заемщика снимается обязанность уплаты начисленных процентов. Условия соглашения, применяемые в отношении обязательств, существовавших до его подписания, носят характер прощения долга заемщику.

Материальной выгоды при снижении ставок за уже истекшие периоды не возникает. Ранее возникшая материальная выгода не пересчитывается.

По смыслу пункта 1 статьи 210 НК РФ списание долга может свидетельствовать о получении дохода, если обязательство по погашению долга действительно было у физического лица (пункт 8 Обзора практики рассмотрения судами дел, связанных с применением главы 23 НК РФ, утвержденного Президиумом Верховного Суда 21.10.2015).

С физического лица — заемщика снимается обязанность по возврату и появляется возможность распоряжаться денежными средствами по своему усмотрению. Таким образом возникает доход в размере суммы прощаемых процентов (прощаемой задолженности), подлежащий обложению по ставке 13%.

Возможна иная ситуация, когда кредитор предпринимает действия по взысканию задолженности в судебном порядке, заключает мировое соглашение, одним из условий которого является снижение размера задолженности в целях реального погашения долга должником, но в меньшем размере.

Но суммы задолженности физического лица, от уплаты которых он был освобожден в результате заключения мирового соглашения, утвержденного судом, от НДФЛ не освобождаются.

— Какие налоговые последствия по НДФЛ наступают в том случае, если организация не предпринимает меры по взысканию долга, не возвращенного в срок?

Понятия «списание безнадежного долга» и «прощение долга» не являются равнозначными. В первом случае отсутствует намерение одарить физическое лицо.

Безнадежными долгами ( нереальными к взысканию) признаются те долги, по которым, в частности, истек установленный срок исковой давности.

После истечения срока исковой давности и списания задолженности с баланса как безнадежной, у физлица может возникнуть доход в сумме списанной задолженности.

Подпункт 5 пункта 1 статьи 223 НК РФ признавал датой фактического получения дохода день списания безнадежного долга с баланса организации.

— Изменился ли порядок признания сумм списанной задолженности доходами физлица?

С учетом Федерального закона от 27.11.2017 № 335-ФЗ дата определения дохода устанавливается подпунктом 5 пункта 1 статьи 223 НК РФ только для случая списания безнадежного долга с баланса организации, являющейся взаимозависимым лицом по отношению к физическому лицу – должнику.

Согласно пояснительной записке, внесенная поправка направлена на исключение налогообложения доходов физических лиц – заемщиков в виде сумм списанных с них безнадежных долгов. Такая идея могла бы быть реализована посредством дополнения пункта 5 статьи 208 НК РФ положениями о непризнании сумм задолженности физического лица, признанных безнадежными долгами, доходом такого физического лица.

Но законодатель внес изменения в статью, касающуюся определения даты возникновения дохода, что само по себе лишь условно может рассматриваться как освобождение от НДФЛ.

Следует обратить внимание, что порядок признания задолженности безнадежной в значении пункта 2 статьи 266 НК РФ предполагает наступление фактических обстоятельств, влекущих признание долга безнадежным, предполагающих, в том числе действия кредитора по взысканию задолженности. В этой связи признание сумм списанных безнадежных долгов доходом физического лица, в том числе физического лица, являющегося взаимозависимым с организацией — кредитором, не вполне обоснованно. С другой стороны, законодатель стремился создать хоть какой-то барьер для безналоговой передачи имущества физлицу в рамках возмездного договора, задолженность по оплате которого признана безнадежной и списана.

Вместе с тем взаимозависимость на дату признания долга безнадежным может быть устранена как корпоративными действиями, так и, например, посредством уступки права требования.

— Каковы последствия применения новой редакции подпункта 5 пункта 1 статьи 223 НК РФ о дате признания дохода?

Поправке придана обратная сила. Она вступила в действие с 1 января 2017 года. В этой связи наступают следующие последствия. Образуется факт излишнего удержания налога, если помимо списания задолженности, физлицу, не являющемуся взаимозависимым лицом с организацией, в 2017 году производилась выплата дохода в денежной форме, из которой была удержана соответствующая сумма НДФЛ.

По итогам 2017 года у налогового агента не возникает обязанность подачи в налоговый орган сведений о доходе не взаимозависимого с организацией физического лица, полученном в виде списания безнадежного долга.

При этом обратим внимание на сохранение специальной нормы пункта 62 статьи 217 НК РФ об освобождении от налогообложения доходов в виде суммы задолженности перед кредиторами, от исполнения требований по уплате которой гражданин освобождается в рамках проведения процедур, применяемых в отношении него в деле о банкротстве.

Прощение долга продолжает признаваться доходом, полученным физическим лицом в натуральной форме.

— Отразится ли данное изменение на порядке обложения страховыми взносами?

Суммы по договору займа, а также суммы невозвращенного работником займа не относятся к объекту обложения страховыми взносами (пункт 1 статьи 420 НК РФ). Но если выдача займов физическим лицам, состоящим с плательщиком страховых взносов в трудовых или гражданско- правовых отношениях, с последующим прощением долга носит систематический характер, то в ходе налоговых проверок соответствующие суммы могут быть переквалифицированы. На это обращено внимание в письме ФНС России от 26.04.2017 № БС-4-11/8019.

— Должен ли исчисляться НДФЛ с материальной выгоды в случае признания задолженности физического лица по договору займа (кредита) безнадежной и списанной с баланса, если впоследствии задолженность с заемщика будет взыскана?

Долговое обязательство может прекратиться исполнением, зачетом, прощением долга и другими способами, предусмотренными законодательством (глава 26 ГК РФ).

После списания в установленном порядке безнадежного долга физического лица с баланса организации доход в виде материальной выгоды не определяется.

Если впоследствии задолженность будет взыскана с заемщика или уплачена им добровольно, налоговый агент должен в соответствии с пунктом 1 статьи 231 НК РФ сообщить физическому лицу о факте излишнего удержания и представить в налоговый орган уточненные сведения по форме 2-НДФЛ.

Кстати, если исходить из того, что после списания задолженности пользование денежными средствами прекращается, то последующая оплата задолженности заемщиком не приводит к возникновению материальной выгоды за период с даты списания по день взыскания.

Поделитесь с друзьями: