Содержание

- 1. Начисление и выплата премии. Виды премий

- 2. Документы для начисления премии

- 3. Приказ о начислении премии

- 4. Учет начисления премий

- 5. Расчет премии за месяц

- 6. Пример расчета годовой премии

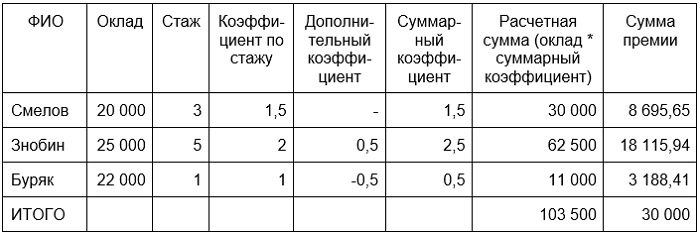

- Пример 3. Расчет годовой премии с учетом стажа и добавочных коэффициентов

- 7. Выплата премии из прибыли

- 8. Перечисление НДФЛ с премии

- 9. Какими взносами облагается премия

- 10. Премии при начислении отпускных

- Пример 7. Учет годовой премии при начислении отпускных

- 11. Премия в расчете больничного листа

- Пример 8. Премия в расчете больничного листа

- Как рассчитывается и уплачивается ежемесячная премия?

- Понятие премии и ее предназначение

- Как оформляются и начисляются премии по итогам работы

- Как премия учитывается в бухучете

- Премии и НДФЛ

- Начисление премий сотрудникам

- Что такое премиальные, как они документируются

- Документальное оформление премиальных выплат сотрудникам

- Сроки начисления и выплаты премии работнику

- Оценочные обязательства по выплате премиальных – бухгалтерский и налоговый учет

- Аккумулирование средств на выплату премиальных за выслугу лет

- Ситуации правомерного отказа сотруднику в выплате премии

- Примеры и практические вопросы

- prednalog.ru

- Случай 1. Как правильно рассчитать премию за месяц?

- Случай 2. Расчет премии для сотрудников, работающих по часовой тарифной ставке.

- Случай 3. Расчет премии для сотрудников, получающих заработную плату от выработки.

- Случай 4. Расчет премии в твердой денежной сумме.

- Случай 5. Как рассчитать квартальную (годовую) премию?

- Премия согласно ТК РФ

- Особенности начисления премий

- Лишение премии: важные нюансы

- Возможность оспорить решение о лишении премии

Одним из эффективных способов повысить заинтересованность сотрудников в результатах труда является материальное поощрение за труд. Именно деньги были и остаются неплохим стимулом, чтобы заставить человека поработать.

По трудовому законодательству выплаты поощрительного и стимулирующего характера могут производиться ежемесячно, ежеквартально или по итогам года. Такие выплаты обычно называются премии.

Более того, если год оказался для организации удачным в финансовом плане, то грех не поделиться деньгами с работниками, которые имели самое прямое отношение к получению этих результатов.

По каким правилам производится начисление премий? Об этом мы и поговорим в статье.

1. Начисление и выплата премии. Виды премий

2. Документы для начисления премии

3. Приказ о начислении премии

4. Учет начисления премий

5. Расчет премии за месяц

6. Пример расчета годовой премии

7. Выплата премии из прибыли

8. Перечисление НДФЛ с премии

9. Какими взносами облагается премия

10. Премии при начислении отпускных

11. Премия в расчете больничного листа

Итак, идем по порядку.

1. Начисление и выплата премии. Виды премий

Премия согласно Трудовому кодексу РФ (статья 129 ТК РФ) — составная часть заработной платы (оплаты труда), относящаяся к стимулирующим выплатам.

Различают следующие виды премий в зависимости от:

- периодичности начисления и выплаты:

- разовые,

- периодические (ежемесячные, ежеквартальные, годовые),

- оснований начисления и выплаты:

- производственные (за трудовые достижения),

- непроизводственные или социальные (не связанные с трудовыми достижениями),

- источника выплаты:

- за счет расходов организации (как связанных с основной деятельностью, так и прочих),

- за счет чистой прибыли,

В Трудовом кодексе говорится о системе оплаты труда (статья 135 ТК РФ). Это система, в соответствии с которой ведется начисление заработной платы, включая надбавки и премии. Она должна устанавливаться внутренними нормативными документами организации.

2. Документы для начисления премии

Документы, которые могут служить основанием для начислений премий:

- трудовой договор,

- коллективный договор,

- соглашение, локальный нормативный акт (ЛНА),

- приказ,

- положение.

Например, положение об оплате труда с разделом «Стимулирующие выплаты», либо «Положение о премировании».

Премии считаются предусмотренными трудовом договором, если они прописаны в тексте договора, либо есть ссылка на документ, содержащий правила расчета премий.

Премии за производственные результаты должны быть обоснованы. При этом работодатель устанавливает показатели, за достижение которых будет проводиться начисление и выплата премии.

Для разных профессий значений их различно. Это может быть и количество изделий за месяц, и количество заключенных сделок, и размер взысканных долгов. Критерии могут быть установлены как в самом документе, так и в планах сотрудника на определенный период. В последнем случае премия будет назначаться, если отчет о проделанной работе подтверждает выполнения плана за период.

3. Приказ о начислении премии

Если в ЛНА четко прописан порядок начисления премии, то возможно ежемесячную премию приказом не оформлять.

Для оформления других премий, например, разовых, приказ о начислении премии обязателен. Его рекомендуется оформлять по унифицированной форме — форма № Т–11 или № Т-11а (для группы сотрудников) при условии, что учетной политикой организации не предусмотрена иная форма приказа.

Для обоснования начисления и выплаты премии за производственные результаты к приказу целесообразно прилагать расчеты премии исходя из установленных в компании показателей.

Для инженерного, управленческого персонала выделить показатели для премирования достаточно трудно. Можно назначать премию, например, «за добросовестное отношение к труду».

4. Учет начисления премий

Премии, связанные с исполнением трудовых обязанностей, в бухгалтерском учете отражаются на счетах затрат — 20 (23, 23, 26…).

Бухгалтерская проводка:

Дебет 20 (23, 25, 26, …) — Кредит 70 — начислена премия за счет расходов по обычным видам деятельности.

Если же премия не носит явного производственного характера и относится к прочим расходам, бухгалтерская проводка будет такой:

Дебет 91.2 — Кредит 70 – начислена премия за счет прочих расходов.

5. Расчет премии за месяц

Существует 2 варианта расчета премии за месяц:

- в процентах от оклада,

- исходя из установленных показателей.

Расчет премии за месяц производится в установленные локальным нормативным актом (ЛНА) организации сроки. Но только в том случае, если согласно ЛНА премия — это обязательная часть заработной платы. Если такой записи в ЛНА нет, а есть положение о выплате ежемесячной премии при определенных условиях, например, при достижении конкретных финансовых результатов в целом по организации, то ежемесячная премия может и не начисляться. (Определение ВС РФ от 27.11.2017 № 69-КГ17-22).

Если месяц отработан не полностью, премии считаются пропорционально отработанным дням. Но в ЛНА может быть установлен и иной порядок расчета премии для таких случаев.

Пример 1. Расчет премии за месяц

В организации установлены ежемесячные премии за производственные результаты — 10 % от оклада. Оклад 25 000,00. Согласно Положению о премировании премии считаются пропорционально отработанному времени. Работник отработал 15 дней из 20.

Расчет премии

25 000,00 * 10% / 20 * 15 = 1 875,00

6. Пример расчета годовой премии

Расчет годовой премии привязывается к подведению итогов работы организации за год. Расчет может осуществляться, например, после утверждения итогов работы на годовом собрании акционеров (участников) общества.

Положение о премировании может содержать условие определение размера премии в зависимости от стажа работы в организации. Также положением могут быть предусмотрены критерии снижения размера годовой премии, например, за нарушения трудовой дисциплины.

Если сотрудник отработал год не полностью, учитывается время его фактической работы в расчетном периоде.

Пример 2. Расчет годовой премии

Положением о премировании установлен фиксированной размер годовой премии — в размере оклада при условии выполнения плана продаж. Если процент выполнения плана продаж менее 75% — премия не выплачивается. При выполнении плана продаж на 75 – 99,9 %% премия начисляется в размере 50 % от оклада. Оклад сотрудника 30 000,00. Процент выполнения плана продаж — 92%.

Расчет премии

30 000,00 * 50% = 15 000,00

Пример 3. Расчет годовой премии с учетом стажа и добавочных коэффициентов

В компании согласно Положению о премировании при расчете годовой премии учитывается стаж работы в компании (установлены соответствующие коэффициенты) и дополнительные коэффициенты, порядок расчета которых также установлен в Положении о премировании. На подразделение выделен лимит премии в 30 тысяч рублей.

Дополнительные коэффициенты установлены согласно служебной руководителя:

- 0,5 — за привлечение выгодного клиента,

- — 0,5 — за прогул.

Расчет суммы премии

Смелов – 30 000 / 103 500 * 30 000 = 8 695,65

Знобин – 30 000 / 103 500 * 62 500 = 18 115,94

Буряк – 30 000 / 103 500 * 11 000 = 3 188,41

7. Выплата премии из прибыли

Начисление и выплата премии из прибыли имеют свои особенности. Документы для начисления премии в этом случае должны включать согласие собственников на выплату премии из прибыли. Согласие оформляется либо как протокол общего собрания, либо как решение единственного участника общества. Выплата премии из прибыли оформляется приказом руководителя. Приказ о начислении премии может быть составлен как по унифицированной форме, так и по форме, утвержденной учетной политикой организации.

Начисление премии за счет чистой прибыли отражается бухгалтерской записью:

Дебет 91-2 — Кредит 70 — начислена премия.

Начисление премии из прибыли иногда оформляют проводкой с использованием счета 84. Так поступать не следует, так как такая проводка не соответствует Инструкции к Плану счетов бухгалтерского учета.

Подобная позиция подтверждается разъяснениями Минфина РФ (письма Минфина РФ от 19 декабря 2008 г. № 07-05-06/260 и от 19 июня 2008 г. № 07-05-06/138).

8. Перечисление НДФЛ с премии

Производственные премии облагаются страховыми взносами, и с суммы премий удерживается НДФЛ.

Датой фактического получения дохода в виде ежемесячной премии признается последний день месяца, за который начислена премия.

Такая премия начисляется и выплачивается одновременно с заработной платой за месяц. НДФЛ в таком случае перечисляется не позднее следующего дня после выплаты.

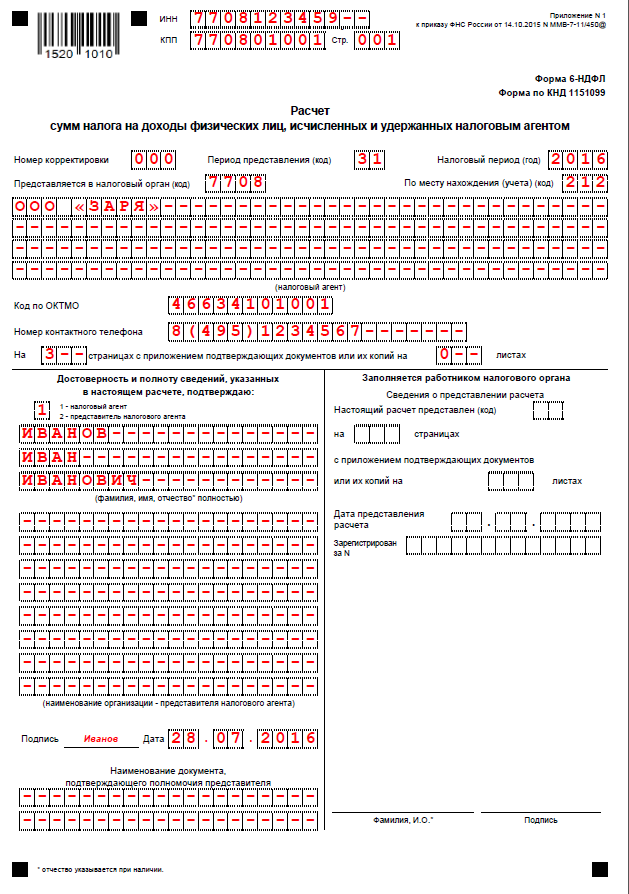

В 6-НДФЛ такие премии можно отражать одной в одном блоке общей суммой с заработной платой.

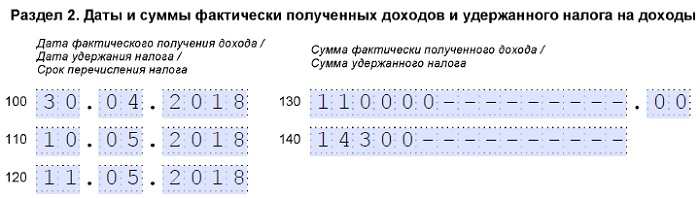

Пример 4. Заполнение 2-го раздела 6-НДФЛ (фрагмент 1)

Выплата зарплаты за месяц (100 000,00) и ежемесячной премии (10 000,00) за апрель прошла 10 мая:

Если в организации ежемесячная премия выплачивается значительно позже, чем основная заработная плата, то в ЛНА должен быть прописан соответствующий порядок. При этом датой получения дохода для учета НДФЛ будет считаться дата выплаты премии. Перечисление НДФЛ с премии в таком случае осуществляется не позднее следующего для после выплаты.

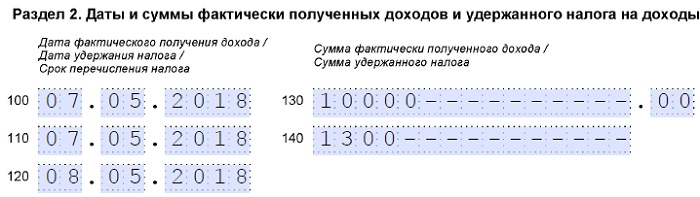

Пример 5. Заполнение 2-го раздела 6-НДФЛ (фрагмент 2)

Зарплата за март выплачена 10 апреля, ежемесячная премия за март — 07 мая (порядок установлен ЛНА). Премию отражаем датой фактической выплаты:

Датой фактического получения дохода в виде премии за квартал (год) признается день выплаты дохода.

Такая позиция изложена в документах контролирующих органов:

- Письмо Минфина РФ от 29.09.2017 № 03-04-07/63400,

- Письмо ФНС РФ от 06.10.2017 № ГД-4-11/20217@.

Если премия за производственные результаты (единовременная, за квартал, за год) начисляется уже бывшему работнику после увольнения, то датой получения дохода будет признаваться день выплаты премии (Письмо ФНС РФ от 05.10.2017 № ГД-4-11/20102@).

Перечисление НДФЛ с премии в этом случае также следует сделать не позднее следующего для после выплаты.

9. Какими взносами облагается премия

Премии, являющиеся частью системы оплаты труда (премии за производственные результаты) облагаются взносами в том же порядке, что и основная заработная плата.

Пример 6. Расчет платежей в бюджет с премии

Работнику в апреле начислена квартальная премия за 1 квартал в размере 20 % от месячного оклада. Оклад 20 000 руб. Страховые взносы начисляются по основному тарифу. Тариф взносов в ФСС – 0,2%. В соответствии с ЛНА премия выплачивается с зарплатой за последний месяц квартала. Срок выплаты зарплаты — 10 число месяца.

Сумма премии 20 000,00 * 20 % = 4 000,00 руб.

НДФЛ с премии 4 000,00 * 13% = 520,00 / срок перечисления в бюджет — 11 апреля,

Страховые взносы 4 000,00 * 30,2 % = 1 208,00 / срок перечисления в бюджет — 15 мая.

10. Премии при начислении отпускных

Порядок учета премий при исчислении среднего заработка для отпускных установлен в пункте 15 Постановления № 922 от 24.12.2007.

Правила учета любых премий в среднем заработке следующие:

- если время в расчетном периоде отработано не полностью, премии учитываются пропорционально отработанному времени (за исключением премий, начисленных за фактически отработанное время),

- если начислено несколько ежемесячных или ежеквартальных премий по одному показателю – в расчет среднего заработка берется только одна премия (наибольшая, последняя и т.п.) за соответствующий период.

Особенности учета премии при начислении отпускных:

- ежемесячные премии учитываются, если рассчитаны в расчетном периоде,

- ежеквартальные премии:

- если премиальный период полностью входит в расчетный, то пересчет премии, начисленной с учетом фактически отработанного времени, не производится.

- если премиальный и расчетный период не совпадают, то нужно производить пересчет

- годовые премии:

- учитываются независимо от даты начисления, если начислены за предыдущий год,

- если продолжительность периода, за который начислены премии, превышает продолжительность расчетного периода, в расчет берется месячная часть за каждый месяц расчетного периода,

- если годовая премия платится после отпуска, то средний заработок за отпуск необходимо пересчитать.

Пример 7. Учет годовой премии при начислении отпускных

Сотрудник идет в отпуск с 28.05.2018. Расчетный период — с 01.05.2017 по 30.04.2018.

В этом периоде выплачены 2 годовые премии — в мае 2017 за 2016 год и в апреле 2018 за 2017 год по 30 тысяч рублей. Также в июле 2017 выплачена премия за 2 квартал 2017 года в размере 10 тысяч рублей. Премии начислялись без учета фактически отработанного времени. В августе 2017 года сотруднику была выплачена премия ко Дню строителя, не предусмотренная Положением о премировании. Сотрудник был в отпуске в июне 2017 года 28 дней. В декабре 2017 болел 8 дней.

Определить, какие премии и в каком размере будут учтены при расчете отпускных.

Расчет

- Годовая премия за 2016 год в расчет вообще не берется (можно учесть годовую премию только за предыдущий год).

- Премию ко Дню строителя тоже не будем учитывать в расчете среднего заработка, но уже как выплату социального характера (пункт 3 Постановления № 922).

- Годовая премия за 2017 будет учтена не в полном размере, т.к. отработано в расчетный период только 211 дней из 247 рабочих дней расчетного периода.

В расчет среднего заработка войдет

30 000,00 / 247 * 211 = 25 627,53

- Квартальную премию за 2 квартал 2017 года полностью взять в расчет нельзя, так как премиальный период выходит за рамки расчетного периода

В расчет среднего заработка войдет

10 000,00 / 247 * 211 = 8 542,51

- В расчет среднего заработка будет включены 2 премии из 4-х в общей сумме 34 170,04 (25 627,53 + 8 542,51).

11. Премия в расчете больничного листа

При расчете больничного листа средний заработок необходимо рассчитывать, руководствуясь требованиями Постановления Правительства РФ от 15 июня 2007 г. № 375.

В пункте 14 Положения, утвержденного указанным постановлением, установлено, что годовые премии при расчете среднего заработка берутся в размере фактических сумм, начисленных в расчетном периоде.

При этом не учитывается количество отработанных сотрудником дней в расчетном периоде (письмо ФСС РФ от 10.07.2008 № 02-08/07-2248П).

Расчетный период для начисления пособий — два календарных года, предшествующих году наступления страхового события, за который начисляется пособие.

Поэтому в расчете среднего заработка можно учесть все премии (в том числе годовые), начисленные в эти 2 года. При этом период, за который премии начислены, в расчет не берется.

Еще одно условие, которое должно соблюдаться — с премий уплачивались взносы в ФСС РФ.

Пример 8. Премия в расчете больничного листа

Сотрудник принес листок нетрудоспособности за период с 20 по 25 апреля 2018 года. Стаж сотрудника 15 лет. Расчетный период — с 01.01.2016 по 31.12.2017.

В этом периоде выплачены 3 годовые премии — в мае 2016 за 2015 и 2014 годы и в апреле 2017 за 2016 год по 40 тысяч рублей. Премия за 2014 год была выплачена на год позже в связи с тяжелым финансовым положением организации в 2015 году. Также за 2 года было выплачено 2 премии за 2 и 3 кварталы 2017 года в размере 10 тысяч рублей. Премии начислялись без учета фактически отработанного времени.

Расчет

В средний заработок можно включить все 3 годовые премии и 2 квартальные при условии, все выплаты сотруднику (включая премии) за каждый отдельный год не превышают предельной величины базы для начисления страховых взносов в ФСС РФ.

Предположим, что это условие соблюдено, тогда в расчет среднего заработка будут включены все премии.

В расчет среднего заработка войдут следующие суммы:

Как рассчитывается и уплачивается ежемесячная премия?

Многие фирмы работают по такому принципу, что их работники получают не только зарплату, но и премию. При этом сама организация устанавливает, каков будет вид данной выплаты, а также каким размером она будет обладать. Поэтому следует разобраться в правилах перечисления средств и в том, как они выплачиваются сотрудникам фирмы.

Понятие премии и ее предназначение

Важно! Ежемесячная премия представлена в виде денежного вознаграждения или поощрения для работника компании, причем обычно выплачивается, если он показал высокие результаты своей работы.

Данное вознаграждение может указываться непосредственно в трудовом договоре или в нормативных актах самой организации. Оно может иметь фиксированный размер или постоянно рассчитываться, для чего учитывается заработок работника и определенный процент.

Ежемесячные вознаграждения могут быть представлены в двух видах:

- производственные, которые являются частью самой зарплаты, поэтому имеют отношение к объему работы, выполненному работником;

- непроизводственные, например, дается надбавка к зарплате в связи с наличием у сотрудника несовершеннолетнего ребенка или возникновения других причин для выплаты данной премии.

Выплачиваются оба вида только по инициативе работодателя. Как проводить операцию по начислению и выплате ежемесячной премии в 1С – смотрите в этом видео:

Как рассчитывается размер ежемесячной премии

В ст. 114 ТК содержится информация о том, что компания сама устанавливает и контролирует начисление и перечисление премии. Фирма определяет, когда выплачиваются средства, и в каком размере.

Важно! Для расчета оптимального размера ежемесячной вознаграждений учитывается оклад работника и конкретный период работы.

Статья 114. Ежегодные оплачиваемые отпуска

Работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка.

Формула и пример расчета

Для расчета используется простая формула:

Размер премии = оклад / число дней в периоде * кол-во отработанных дней за определенный промежуток времени.

Например, у сотрудника организации имеется оклад, равный 35 тыс. руб., а за месяц он отработал 22 дня, но 3 дня он не приходил на работу, так как по личным обстоятельствам вынужден был оформить отпуск без содержания. В таком случае размер премии равен: 35 000/22*19=30227 руб.

Также для расчета может использоваться формула, в которой учитывается не только оклад, но и поощрение, представленное в виде процента от этого значения. В этом случае используется формула:

Размер премии = величина оклада * процентное выражение поощрения / 100 / общее кол-во дней в месяц * число отработанных дней.

При вышеуказанных условиях дополнительно может устанавливаться, что процент равен 40%. В таком случае размер премии равен: 35000*40%/100/22*19=12090 руб.

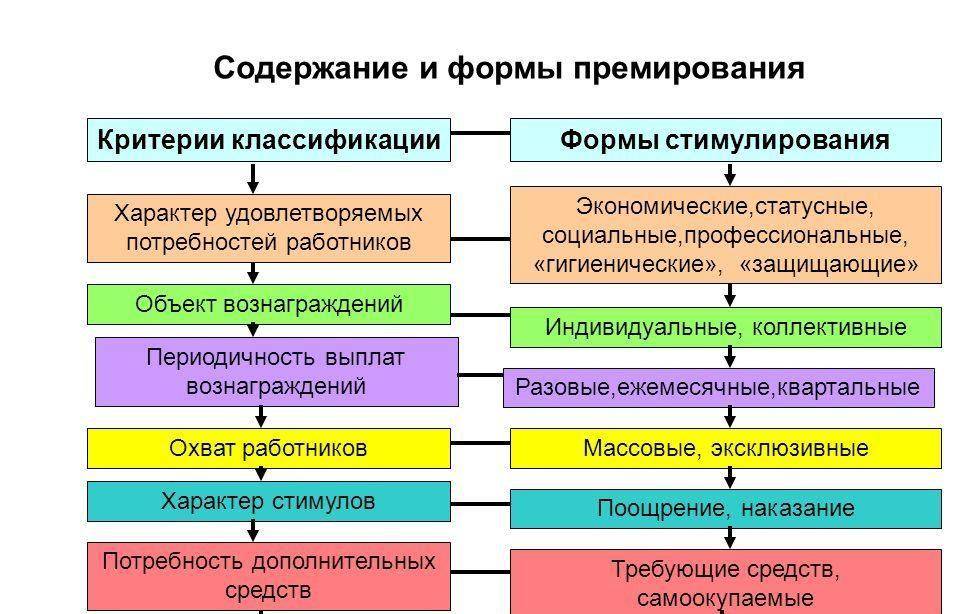

Содержание и формы премирования работников.

Как оформляются и начисляются премии по итогам работы

Начислением вознаграждения занимаются некоторые ответственные лица, к которым относятся:

- руководители различных отделов организации, в обязанности которых входит анализ эффективности работы специалистов;

- руководство всей фирмы, которое оценивает, насколько оптимально развиваются направления бизнеса за счет активности работников;

- ответственные лица, которые могут работать в любом подразделении, поэтому назначаются ответственными путем формирования руководителем фирмы соответствующего приказа.

Сам процесс начисления делится на последовательные этапы:

- выбираются критерии, по которым выплачиваются средства, а для этого учитывается финансовое состояние компании и прибыль за период;

- выпускается соответствующая служебная записка;

- фиксируется основания, используемые для перечисления поощрения;

- определяются работники, получающие средства, а также определяется размер выплаты;

- размер вознаграждения согласуется с финансовым отделом;

- руководитель формирует и подписывает приказ на основании полученных данных;

- выплачиваются средства отделом бухгалтерии.

Таким образом, порядок начисления и выплаты премии считается понятным для каждой компании.

Какой используется код дохода

При учете премии важно правильно определять код дохода, имеющий отношение к ней. Важно! Особенно актуален этот код при заполнении справки 2-НДФЛ.

Определенный доход прописывается в качестве числа из 4 знаков, а так как премия выступает частью зарплаты, то для ее определения используется код 2000.

Как рассчитываются отпускные при назначении премии

При расчете отпускных учитываются влияющие на них факторы, к которым относится:

- имеется ли превышение премиальных или нет;

- был ли полностью выработан период или нет.

Например, работник полностью отработал конкретный период, поэтому в расчетный лист включается вознаграждение. Это приводит к тому, что данная выплата должна включаться полностью в отпускные.

Как премия учитывается в бухучете

Так как имеется несколько видов данных выплат, то и в бухучете они отражаются по-разному. Само руководство компании принимает соответствующее решение, причем обычно вознаграждения причисляются к доходу работников, поэтому представлены полноценным объектом налогообложения.

Важно! Премии являются частью дохода, поэтому непременно строго учитываются бухгалтером.

Премирование через проводки

Вознаграждения в компании могут выдаваться за счет свободной прибыли компании. Для этого в бухучете непременно отражаются все вознаграждения соответствующими проводками.

Важно! Если выдаются средства в виде дивидендов, то руководством фирмы выпускается специальный приказ, причем он изучается всеми работниками, которые далее ставят на нем свою подпись. Как выплачивать дивиденды учредителям ООО вы узнаете .

Обычно для отражения выплат используется счет Д20 К70, указывающий, что выплаты были совершены за счет расходов по основному направлению работы компании. Если используются остальные расходы, то применяется проводка Д91.2 К70.

Порядок заполнения формы 6-НДФЛ.

Премии и НДФЛ

Не всегда данные выплаты облагаются НДФЛ, причем все виды таких вознаграждений перечисляются в ст. 217 НК. НДФЛ с материальной помощи – нужно платить или нет, облагается ли помощь налогом вы узнаете в статье по ссылке.

К таким вознаграждениям относятся вознаграждения за достижения в области техники, образования, науки, искусства, культуры или иных сфер, имеющих значительную важность для всего государства. Все эти выплаты назначаются именно Правительством или должностными лицами государства.

Также премии, которые выдаются в компаниях, могут не облагаться налогом, причем они должны быть представлены подарками или материальной помощью. В этом случае не требуется уплачивать с этих средств НДФЛ. Но при этом учитываются некоторые правила:

- в год такая выплата не должна превышать 4 тыс. руб.;

- средства не выдаются просто так, поэтому обычно назначаются в какие-либо значимые даты;

- непременно с сотрудником, который получил такое вознаграждение, составляется договор дарения, причем он делается в письменной форме и с учетом требований, имеющихся в ст. 574 ГК.

Только при учете вышеуказанных требований можно избежать уплаты НДФЛ с определенного вознаграждения. вы узнаете, как заполнить заявление на возврат НДФЛ.

Как отражается ежемесячная премия в справке 6-НДФЛ

Средства, которые перечисляются работникам каждый месяц, непременно относятся компаниями к расходам на оплате труда. Поэтому доход у граждан возникает в день начисления вознаграждения, причем дата отражается в справке 6-НДФЛ, а именно в строке 100 второго раздела.

Удерживается НДФЛ в день выплаты премии, а размер указывается во втором разделе документа в строке 110.

Важно! Крайним сроком уплаты налога выступает день, который следует за днем удержания налога, а сведения об этом прописываются во втором разделе документа и в строке 120.

Таким образом, ежемесячные премии выступают в качестве вознаграждения и назначаются многим работникам, хорошо справляющимися со своими рабочими обязанностями.

Они должны правильно рассчитываться и своевременно перечисляться. В определенных ситуациях не требуется взимать с этих средств НДФЛ, но в большинстве случаев возникает необходимость уплачивать налог.

Что представляет собой ежемесячная многоуровневая премия вы узнаете в этом видео:

Начисление премий сотрудникам

Одним из действенных инструментов стимулирования работников является их премирование за определенные трудовые заслуги. При этом, решение вопроса начисления премии отечественные законодательные акты, такие, как Трудовой кодекс, оставляют за работодателем. Поэтому нанимателям важно разбираться в том, что такое премиальные выплаты, кому и за что они положены, как начисляются, выплачиваются и какими налогами облагаются.

Одним из действенных инструментов стимулирования работников является их премирование за определенные трудовые заслуги. При этом, решение вопроса начисления премии отечественные законодательные акты, такие, как Трудовой кодекс, оставляют за работодателем. Поэтому нанимателям важно разбираться в том, что такое премиальные выплаты, кому и за что они положены, как начисляются, выплачиваются и какими налогами облагаются.

Что такое премиальные, как они документируются

Статья 129 ТК РФ относит премии к стимулирующим выплатам, являющимся составным элементом трудового вознаграждения при различных системах оплаты труда (далее – СОТ).

Разработка СОТ подчиненных возлагается на управленца. Впоследствии структура заработной платы фиксируется в локальных нормативных актах (ст. 8, 135 ТК).

С прошлого года микропредприятия могут не иметь подобных локальных актов. Однако, все расчетные нюансы, в том числе касающиеся начисления премий сотрудникам, фиксируются в трудовом соглашении, заключаемом лично с каждой штатной единицей.

Таким образом, правила премирования должны определяться:

- внутренним нормативным актом, в случае, когда они устанавливаются для всего трудового коллектива или большей его части;

- трудовым соглашением со штатной единицей, в случае, если они – строго индивидуальны (актуально для управленцев высшего ранга) или нанимателем является микропредприятие.

В документах должны найти отражение следующие сведения:

- типология премиальных выплат и их описание;

- периодичность начисления стимулирующих выплат;

- круг лиц, кому они полагаются;

- заслуги, за которые будет осуществляться начисление допсредств (например, добросовестное исполнение своего функционала, что отражено в ст. 191 ТК);

- структура индикаторов премирования и система их оценивания;

- алгоритм исчисления премиальных выплат с учетом выполненных подчиненным оценочных показателей;

- причины лишения работника премиальных средств;

- процедура оспаривания сотрудником оценки его работы за период премирования.

Аналогичные данные приводятся и в трудовом соглашении.

Что касается классификации премиальных выплат, принято выделять:

-

по критерию периодичности: регулярно начисляемые и выплачиваемые (при наступлении определённых оснований, зафиксированных в локальных нормативах), не требующие от руководства принятия дополнительных управленческих финансовых решений и выплачиваемые нерегулярно (по достижении подчиненным определенных достижений или возраста, а также к праздникам и памятным датам), сопровождаемые отдельными административными распоряжениями;

по критерию периодичности: регулярно начисляемые и выплачиваемые (при наступлении определённых оснований, зафиксированных в локальных нормативах), не требующие от руководства принятия дополнительных управленческих финансовых решений и выплачиваемые нерегулярно (по достижении подчиненным определенных достижений или возраста, а также к праздникам и памятным датам), сопровождаемые отдельными административными распоряжениями; - по отношению к производственному процессу: производственные (ложатся на себестоимость, могут быть как регулярными, так и единоразовыми) и непроизводственные, поощрительные (относятся к прочим расходам и не учитываются при исчислении прибыли в расходах);

- по количеству получателей: индивидуальные и коллективные;

- по форме: денежные и натуральные;

- по методике начисления: абсолютные (размер выплат – твердый) и относительные (исчисляются с применением процентов).

Документальное оформление премиальных выплат сотрудникам

На практике предпосылкой для начисления и выплаты работникам регулярных премиальных служит достижение за отчетный период хозсубъектом определенных финансово-экономических показателей, анализируемых в динамике.

В большинстве случаев, премии выдаются по результатам успешной работы компании-нанимателя, вклад в которую сделал трудовой коллектив.

Обоснование для премирования, в этом случае, формулируется следующим образом: «За достижение плановых показателей производственных объемов (или продаж)».

Средства полагаются тем сотрудникам, которые были указаны в локальном акте, за исключением тех, кто лишился на них права.

Управленцем утверждаются результаты распределения премиальных, после чего издается приказ об их выплате, содержащий исчерпывающий перечень ФИО получателей и положенные им средства.

Начисление премий за достижение показателей должно подтверждаться документально. На практике доказательства приводятся в приложении к приказу. Без них контролирующие инстанции могут оспорить премиальные объемы и инициировать судебное разбирательству по признанию их необоснованными.

Формулировка причины начисления премии нерегулярного характера коррелирует с составом рабочих успехов отдельного сотрудника.

Так, премирование менеджера по продажам может осуществляться в соответствии с такой формулировкой: «За досрочное закрытие месячного плана по продажам».

Достижения подчиненного оцениваются его прямым начальником. Если они имеют место, им составляется служебная записка (представление на выплату премиальных) на имя вышестоящего руководителя.

Форма этого документа разрабатывается на каждом хозсубъекте самостоятельно, зачастую – специалистами кадрового отдела.

В ней должны указываться следующие реквизиты:

- в шапке — информация о подающем документ лице;

- в качестве заголовка – наименование документа;

- сведения о премируемых;

- предпосылки начисления премии (данные о заслугах или достижениях);

- объем причитающихся средств;

- в завершении – дата составления, виза заявителя и штамп.

Положительная резолюция управленца на этом документе является предпосылкой издания отдельного распоряжения на выдачу ему средств.

Для этого используются типовые формы № Т–11 (для одного трудоустроенного лица) и № Т–11а (для нескольких). Разработка собственных бланков подобных приказов разрешается, но должны соблюдаться предписания ФЗ № 402 от 06.12.2011 г. (ст. 9).

Сведения о получении стимулирующих выплат могут фиксироваться в трудовой книжке лица. Выплаты премий оформляются и производятся посредством форм № Т-49, формы № Т-53 (расчетно-платежный документ), № КО-2 (РКО — расходный кассовый ордер) и безналичным порядком.

Сроки начисления и выплаты премии работнику

В ст. 136 и ст. 140 ТК РФ содержатся ограничения, касающиеся срока выплаты трудового вознаграждения и расчетов при расторжении трудового договора. Сведения о выплатах премиальных сумм отсутствуют.

В ст. 136 и ст. 140 ТК РФ содержатся ограничения, касающиеся срока выплаты трудового вознаграждения и расчетов при расторжении трудового договора. Сведения о выплатах премиальных сумм отсутствуют.

На практике премиальные, по факту являющиеся составной частью заработка, могут выплачиваться отдельно от него. Поэтому управленцам рекомендуется указывать в локальных актах не только месяц начисления, но и месяц выплаты средств.

В таком случае премиальные должны выплачиваться не позднее середины указанного месяца. Если отражен только месяц начисления, деньги должны выплачиваться до середины следующего (письмо Минтруда от 23.08.2016 г. № 14-1/В-800).

Оценочные обязательства по выплате премиальных – бухгалтерский и налоговый учет

Производственные премии признаются оценочными обязательствами тогда, когда при составлении отчетов за определенный период известно, что наниматель обязан выплатить премиальные в определенном объеме (подп. «а» п. 2, пп. 4–6 ПБУ 8/2010). Чаще всего подобные обязательства возникают по отношению к годовым премиям, поскольку их выплата коррелирует с составлением обязательных годовых отчетов (письмо Минфина от 22.01.2016 г. № 07-04-09/2355).

Начисление премий, включающихся в оплату труда, отражается такой проводкой:

| Дт | Кт |

| 20 (25,26,44..) | 70 |

Производственные премиальные включаются в расходы, учитываемые при расчете налоговой базы для определения налога на доходы физлиц (для резидентов РФ составляющего 13 %), если подобное зафиксировано в Учетной политике плательщика (ст. 324.1 НК).

НДФЛ начисляют на:

- премии за производственные результаты – в день выплаты;

- прочие производственные премии — в последний день месяца, в котором она начислена.

Квартальная премия облагается им в конце того месяца, которым выплачивается.

Проводка при удержании НДФЛ такая:

| Дт | Кт |

| 70 | 68 |

Премиальные непроизводственного характера, не включающиеся в зарплату, не влияют на размер прибыли, а списываются за счет чистой прибыли (письмо Минфина от 24.04.2013 № 03-03-06/1/14283).

Корреспонденция счетов по таким премиям следующая:

| Дт | Кт | |

| 20 (25,26,44…) | 70 | отнесение на расходы, не учитываемые при налоговом учете |

| 84 | 70 | списание за счет прибыли прошлых лет |

| 91.2 | 70 | включение в прочие расходы текущего года (при отсутствии прибыли прошлых лет), не учитываемые при налоговом учете |

Помимо НДФЛ, премии облагаются страховыми взносами.

Впрочем, в статье 217 НК РФ содержится перечень не облагаемых налогами премий (за выдающиеся достижения в сфере культуры, науки, техники, искусства и т. д., а также высшим должностным лицам).

Что касается отражения величины признанных на конец отчетного периода оценочных обязательств в балансе, для этого предназначена стр. 1540.

Право на непризнание премии в качестве оценочного обязательства имеют такие юрлица:

- кредитные организации или госучреждения (п. 1 ПБУ 8/2010);

- ведущие бухучет упрощенными методами (п. 3 ПБУ 8/2010).

Аккумулирование средств на выплату премиальных за выслугу лет

Ст. 324.1 НК позволяет хозсубъектам-налогоплательщикам формировать резерв будущих расходов на вознаграждения за выслугу лет и высокие достижения в труде за отчетный период. Для этого они должны совершить два действия:

- отразить создание резерва в учетной политике;

- определить его размер и объем ежемесячно отчисляемых в него средств.

Издержки на его образование являются расходами на оплату труда, а ежемесячно перечисляемые средства находят отражение в смете. По окончании налогового периода резерв инвентаризируется. При выявлении неиспользованной части ее списывают на внереализационные доходы по налогу на прибыль. В случае нехватки средств недостающую сумму относят на расходы по налогу на прибыль для вознаграждений за год (на последний его день).

Корреспонденция счетов при создании резерва будет выглядеть следующим образом:

| Дт | Кт | |

| 20 (25,26,44…) | 96 | отчисления в резерв |

| 96 | 70 | выплата премиальных за выслугу лет |

| 20 (25,26,44…) | 96 | восстановление неиспользованной суммы / включение недостающей суммы в расходы |

Впоследствии бизнес-субъект вправе отказаться от формирования резерва. В этом случае имеющиеся в нем по состоянию на 31.12 средства относят на внереализационные доходы текущего периода.

Ситуации правомерного отказа сотруднику в выплате премии

Необоснованно лишить работника премиальных выплат, зафиксированных в локальных актах, нельзя. Это возможно только если в документах указаны ситуации, при которых подобное решение правомерно. К таковым относится следующее:

- длительное отсутствие на рабочем месте, не связанное с производственной необходимостью (то есть болезнь, отпуск, учеба);

- недобросовестное отношение к обязанностям (допущение брака, игнорирование плана или административных распоряжений, жалобы на работу от контрагентов и так далее);

- расторжение трудового договора до срока начисления премии.

Исходя из ст. 193 ТК РФ, наличие примененных в отношении работника дисциплинарных взысканий за период начисления премиальных (письменные замечания, выговоры, строгие предупреждения) не может считаться причиной депремирования.

Поэтому во избежание понижения вашего рейтинга в поисковых системах, ссылка на источник обязательна. При этом, законодательство гарантирует сотруднику право на защиту своих интересов и обжалование в суде решения управленца о лишении его премии. Также возможно обращение в ГИТ.

Также им может быть оспорено уменьшение размера премий на основаниях, не приведенных в локальных документах. Большинство подобных споров решаются в пользу трудящегося.

Разбирательства касаемо премирования являются индивидуальными трудовыми спорами (ст. 381 ТК). Если суд первой инстанции признает претензии истца обоснованными, ответчик обязан удовлетворить их полностью и без права на обжалование (ст. 395 ТК).

Примеры и практические вопросы

Пример 1. За особые производственные заслуги (перевыполнение плана) по распоряжению управленца Евсюковой О.Г. положена премия – 30.000 руб. Следует оформить ее начисление, удержание положенных налогов и сборов, а также выплату средств (на банковскую карту подчиненного).

В случае с производственной премией, включаемой в состав трудового вознаграждения, специалисту бухгалтерской службы следует составить такие проводки:

| Дт | Кт | |

| 20 | 70 | начислена премия |

| 20 | 69.1 | начислены страховые взносы |

| 70 | 68 | удержан подоходный налог |

| 70 | 51 | премиальные перечислены на банковскую карту подчинённой |

Пример 2. На основании распоряжения управленца Евсюковой О.Г. положена разовая премия – 30.000 руб. Следует оформить ее начисление, удержание положенных налогов и сборов, а также выплату средств (через кассу юрлица).

В случае с непроизводственной премией, относящейся к прочим расходам, специалисту бухгалтерской службы следует составить такие проводки:

| Дт | Кт | |

| 91.2 | 70 | начислена премия |

| 91.2 | 69.1 | начислены страховые взносы |

| 70 | 68 | удержан подоходный налог |

| 70 | 50.1 | премиальные получены сотрудницей в кассе |

Вопрос 1. Каким образом происходит и учитывается начисление премии после увольнения сотрудника?

Право на премию возникает у подчиненного до расторжения трудового договора. Но выплатить ее таким образом работодатель не может. При этом, запрета на расчеты по премиям с уволенным сотрудником отечественное законодательство не содержит. Из этого следует, что подобное правомерно осуществить. Более того, незаконным считается невыплата или уменьшение увольняющемуся сотруднику заработанного им трудового вознаграждения, частью которого является определенный вид премий (производственные).

Выплачивать средства следует в оговоренные локальными документами сроки.

Работодатель не может внести в локальный акт положение, исходя из которого увольняемому не полагаются премиальные (ст. 3 ТК). Дискриминация такого подчиненного недопустима в принципе, в соответствии со ст. 132 ч. 2 ТК.

Причем, исчисляться они будут пропорционально отработанному времени. Поэтому работнику может полагаться неполная сумма.

Однако, на практике положения могут содержать пункт о том, что выплата производится в полном объеме при наличии уважительной причины увольнения (переезд, призыв в армию, уход на заслуженный отдых по возрасту и т. д.).

Подытоживая вышенаписанное, можно сделать вывод, что премия считается стимулирующей частью трудового вознаграждения работающего лица. Впрочем, решение о ее включении в него принимается нанимателем и должно отражаться во внутренних документах организации, равно как и другие нюансы, касающиеся ее выплаты. Большинство нанимателей обязано отражать ее в отчетах в виде оценочного обязательства.

![]() Куницкий Игорь Сергеевич

Куницкий Игорь Сергеевич

prednalog.ru

Система премирования устанавливается в каждой организации самостоятельно. Она определена статьей № 114 ТК РФ, где организация сама устанавливает периодичность выплаты премии и ее размер. Сегодня поговорим о том, как рассчитать премию к зарплате.

Для начала определимся, что же такое премия? Это денежное вознаграждение работнику или его поощрение за отличные результаты труда и хорошие экономические показатели деятельности. Сумма премии должна быть оговорена в трудовом договоре, а также установлена в локальных правовых актах организации. Она может иметь фиксированную сумму, либо устанавливается в процентном отношении от заработка.

Что нужно для расчета премии?

— трудовой договор;

— локальные нормативные акты, например, коллективный договор;

— приказ по форме № Т-11 или № Т-11а.

Выплата премии оформляется приказом руководителя по унифицированной форме № Т-11 (премия выплачивается одному человеку) или № Т-11а (премия выдается коллективу (отделу, цеху и пр.)).

Процент премии к заработку, а также твердая сумма премии могут различаться для каждого сотрудника, поэтому целесообразно оформить приказ по форме № Т-11 для каждого конкретного сотрудника. Если же процент премии или фиксированный процент не меняется в отношении всего коллектива, можно оформить выдачу премии приказом № Т-11а.

Случай 1. Как правильно рассчитать премию за месяц?

В организации премия устанавливается в процентном соотношении к зарплате. Согласно приказу руководителя премия выплачивается всем работникам организации в одинаковом проценте от зарплаты. Как рассчитать премию?

1. Оклад умножаем на процент премии.

2. Затем складываем оклад и процент.

3. Умножаем сумму на районный коэффициент – это будет сумма начисленной премии и зарплаты.

4. Считаем НДФЛ. Это начисленная сумма, умноженная на 13% , либо 30% — для нерезидентов.

5. Из начисленной суммы вычитаем НДФЛ и вычитаем выданный ранее аванс. Получится сумма заработка с премией на руки.

Пример 1. Иванов И.И. получает оклад 10 000 рублей в месяц. Он живет в Челябинской области, где установлен районный коэффициент 15%. Премия за месяц составила 10%. Иванов И.И. получил аванс в размере 5000 рублей. Рассчитаем сумму заработка за месяц, которую Иванов И.И. получит на руки.

1. Считаем премию.

10 000*10% = 1000 рублей.

2. Считаем заработок с премией

10 000 + 1 000 = 11 000 рублей.

3. Считаем заработок с районным коэффициентом.

11 000*1,15 = 12 650рублей.

4. Считаем НДФЛ. Допустим, у него нет детей.

12 650*13% = 1644,50руб

5. Считаем сумму за месяц, которую Иванов получит на руки.

12 650 – 1644,50 – 5000 = 6005,50 руб.

Случай 2. Расчет премии для сотрудников, работающих по часовой тарифной ставке.

1. Сумму по тарифу за месяц умножаем на процент премии.

2. Затем складываем сумму по тарифу и полученный процент.

3. Умножаем сумму на районный коэффициент – это будет сумма начисленной премии и зарплаты.

4. Считаем НДФЛ. Это начисленная сумма, умноженная на 13% , либо 30% — для нерезидентов.

5. Из начисленной суммы вычитаем НДФЛ и вычитаем выданный ранее аванс. Получится сумма заработка с премией на руки.

Пример тот же, что и в предыдущем случае, только заработок считается, как количество отработанных часов, умноженное на норму в час.

Случай 3. Расчет премии для сотрудников, получающих заработную плату от выработки.

1. Сумму выработки за месяц умножаем на процент премии.

2. Затем складываем сумму выработки и полученный процент.

3. Умножаем сумму на районный коэффициент – это будет сумма начисленной премии и зарплаты.

4. Считаем НДФЛ. Это начисленная сумма, умноженная на 13% , либо 30% — для нерезидентов.

5. Из начисленной суммы вычитаем НДФЛ и вычитаем выданный ранее аванс. Получится сумма заработка с премией на руки.

Пример тот же, что и в предыдущем случае, только заработок считается, как количество произведенной продукции, умноженное на норму выработки.

Случай 4. Расчет премии в твердой денежной сумме.

1. К сумме заработной платы за месяц прибавляем сумму премии.

2. Умножаем эту сумму на районный коэффициент – это будет сумма начисленной премии и зарплаты.

3. Считаем НДФЛ. Это начисленная сумма, умноженная на 13% , либо 30% — для нерезидентов.

4. Из начисленной суммы вычитаем НДФЛ и вычитаем выданный ранее аванс. Получится сумма заработка с премией на руки.

Пример 2. Пример тот же, что и в первом случае, только премия составила 1000 рублей в месяц. (Иванов И.И. получает оклад 10 000 рублей в месяц. Он живет в Челябинской области, где установлен районный коэффициент 15%. Иванов И.И. получил аванс в размере 5000 рублей). Рассчитаем сумму заработка за месяц, которую Иванов И.И. получит на руки.

1. Считаем заработок с премией

10 000 + 1 000 = 11 000 рублей.

2. Считаем заработок с районным коэффициентом.

11 000*1,15 = 12 650рублей.

3. Считаем НДФЛ. Допустим, у него нет детей.

12 650*13% = 1644,50руб.

4. Считаем сумму за месяц, которую Иванов получит на руки.

12 650 – 1644,50 – 5000 = 6005,50 руб.

Случай 5. Как рассчитать квартальную (годовую) премию?

Квартальная или годовая премия выплачивается по итогам успешной работы за эти периоды.

Складываем все заработанные суммы (без коэффициентов) за квартал (год) и умножаем полученную сумму на процент премии. Так находится сумма премии. Остальной расчет – в обычном порядке.

Пример 3. Иванов И.И. получает оклад 10 000 (январь, февраль, март) рублей в месяц. Он живет в Челябинской области, где установлен районный коэффициент 15%. Рассчитаем квартальную премию, которая составила 10% от заработка и заработок за апрель.

1. Считаем сумма заработка за квартал.

10 000 + 10 000 + 10 000 = 30 000

2. Считаем премию

30 000 * 10% = 3 000 рублей.

3. По итогам квартала премия обычно выдается в следующем после квартала месяце – в апреле. Тогда заработок за апрель будет

Каждый работник в своей организации при добросовестном исполнении работы может рассчитывать на вознаграждения. Одним из них является премирование. Нормы, существующие при оформлении премий, правила начисления, размеры, виды благодарностей, причины для невыплаты средств – все это будет разобрано в данной статье.

Премия согласно ТК РФ

Выплата премии по трудовому кодексу – это мера поощрения работника за хорошо проделанную работу, квалификацию или переработку. Этот вид оплаты не является обязательной, а ее размер определяется возможностями руководителя. Премирование сотрудников вводится для стимулирования к работе и добросовестного выполнения.

В законодательстве нет определенных норм для такого рода выплат. Премия согласно ТК РФ №191 ФЗ относится к одному из видов поощрения за добросовестную работу. Также сотрудник может получить ценный подарок, выходной день, грамоту, звание. Вид и размер благодарности определяется компанией. В коллективном, трудовом договорах, локальных актах, приказах организации прописываются виды премирования.

Особенности начисления премий

Несмотря на то что премии не относятся к обязательной выплате, в компаниях создаются документы, регулирующие ее начисление. Вознаграждения бывают двух видов:

- однократное (за какую-то заслугу);

- периодичное (начисляется раз в месяц, квартал и год).

В 135 статье Трудового Кодекса РФ указывается премирование работников, согласно которому происходит выдача зарплаты вместе с прибавками. Каким образом и на основе чего будет выплачиваться премия, сотруднику должен разъяснить руководитель при поступлении на работу.

Правила премирования

Премии назначаются на основании регламентирующих документов. Размер поощрения (суммой или процентом от оклада) и периодичность прописывают при заключении в трудовом договоре. В таком случае премия становится частью зарплаты работника и не зависит от мнения начальника. Для уменьшения суммы поощрения потребуются серьезные основания.

Премиальные поощрения могут быть также отмечены в локальных актах организации. Оформляется документ в виде положения, где указывается вид благодарности, размер и дата объявления. Такое премирование уже напрямую зависит от заслуг работника, который должен будет в полной мере выполнить поставленную задачу.

Внимание! Во время испытательного срока такие надбавки не выплачиваются.

При составлении положения, уполномоченные лица должны будут учесть следующие моменты:

- размер и частота выплат;

- лицо, которому полагается премия;

- задание, которое необходимо выполнить;

- формула для расчета премирования;

- нормы для лишения или снижения выплаты.

Причины начисления

Премию сотрудник получает за добросовестное выполнение своих трудовых обязанностей. В законодательстве нет правил, относящихся к регулированию данного вопроса. Поэтому в компаниях создаются свои нормы, на основании которых начисляется премия.

К основным правилам общеприняты следующие положения:

- уровень исполнения своих обязанностей;

- соблюдения режима труда и отдыха на рабочем месте;

- объем выполняемой работы;

- соблюдение требований охраны труда;

- государственные праздничные дни;

- юбилеи и дни рождения сотрудников.

Также каждая организация вводит свои индивидуальные меры поощрения сотрудников, которые прописываются в коллективных и трудовых договорах, приказах и актах. Помимо общих положений руководитель имеет право поощрить бонусом работника за отдельную работу, не входящую в его основные обязанности.

Сумма премиальных

Размер премии устанавливает работодатель, основываясь на прибыли организации и заслугах работников. Максимальную сумму выплат компании ограничивают для каждой должности отдельно. Это связано с тем, что все сотрудники имеют разноуровневую оплату труда. Такие рамки вводятся в государственных учреждениях.

Общая сумма начисляемой премии в частных компаниях законом не ограничена. Исходя из этого, премиальные могут превышать максимальный оклад в несколько раз. Размер поощрения зависит от следующих факторов:

- постоянная надбавка к заработной плате, не зависящая от продуктивности рабочего;

- процент от зарплаты, начисленный за определенный промежуток времени;

- балловая система, которая привязывается к выплатам.

Многие компании стали переходить на балловые начисления премии. Баллы зависят от стажа работника, уровня его полезности, объема выполняемых дел. Этот способ особо эффективный, потому что каждый сотрудник своими заслугами приобретает несгораемую премию. При этом стимулируется ответственность, так как в случае неисполнения обязанностей можно потерять новые и заработанные бонусы. Такая система описывается в приказе организации, где указываются оценки и критерии эффективности.

Порядок проведения выплат

Выплата происходит строго по решению начальника. Факт поощрения должен быть обязательно зафиксирован в письменном виде. В приказе для начисления указывается следующая информация:

- полное наименование фирмы;

- контактная информация и реквизиты компании;

- основания для осуществления выплаты;

- работник или группа, которым полагается премирование;

- сумма выплаты или процент от окладной части отдельно для конкретного человека;

- сотрудники, назначенные для выполнения приказа;

- имя руководителя, который назначил поощрение, его подпись и дата.

Далее печатается сам приказ и требуемое количество копий для ответственных лиц. Руководитель сам решает, сколько экземпляров должно быть. Все работники, упомянутые для премирования, обязаны расписаться, что ознакомлены с положением. Если группа лиц большая, то подписи собираются на отдельном листе и прикрепляются к оригиналу документа.

Сроки выдачи

Заработанные средства работнику обязаны выплатить не позднее двух месяцев с момента подписи руководителем. Однако частота выплат должна быть не более 15 дней.

Так как премия не является обязательной платой, временных границ для ее перечисления законами не подтверждено. Обычно компании выплачивают вознаграждения вместе с зарплатой, чтобы не возникало спорных вопросов с сотрудниками. Для исключения проблем с проверяющими органами организации выпускают распоряжения, где четко регламентируется время исполнения для выплаты поощрения отличившимся работникам. Эти сроки зависят от времени подготовки необходимых для начисления документов.

Оценочное обязательство на выплату

Каждая организация должна указывать выплаты в отчетах для оценочных обязательств, связанных с нефиксированными суммами и сроками погашения. Причины для их исполнения следующие:

- обязанности, всплывающие в результате деятельности, которые компания должна исполнить;

- падение экономической прибыли;

- реальная стоимость размера оценочных обязательств.

Исходя из расходов на выплату премий за годовой отчет, существуют оценочные обязательства перед сотрудниками. Размер общих затрат на премиальные для работников относятся к стандартным формам деятельности. Компания должна обосновать свои расходы, как один из образов расчета резерва. В итоге, отчисления на премирование и налогообложения сотрудников за предыдущий год относятся к оценочным обязательствам организации.

Лишение премии: важные нюансы

Трудовое законодательство не разрешает организациям лишать своих сотрудников заработной платы, однако премиальные не относятся к обязательным выплатам. Отсюда следует, что премию работодатель может просто не выдавать. Так как условия начисления премии прописаны в положениях компании и при заключении трудового договора, просто так работника лишить выплат нельзя, для этого потребуются веские основания.

Условия депремирования

В положениях организации к правилам выплаты премиальных указываются основания для лишения премии, иначе не будет причин для депремирования. Частичная отмена должна быть также обоснована. Категорически запрещается удерживать надбавочные из оклада сотрудника.

Лишение сотрудника премиальных выплат будет признано законным, если учесть следующие моменты:

- Должны быть ссылки на приказы или иные документы, на основании которых происходит депремирование.

- Факт нарушения необходимо подтвердить сопутствующими документами.

- Удерживаемая сумма определяется на основании положения о невыплате.

- Необходимо ознакомить работника лично под подпись о вынесении штрафа.

Важно знать! Сотрудник, если выговор уже сделан, не должен рассказывать руководителю о причине невыполнения своих трудовых обязанностей.

Описание процедуры

Чтобы лишить сотрудника премии, необходимо официально оформить этот процесс в бумажном виде. Руководитель или ответственное лицо должны написать служебную записку для депремирования. Определенных требований к оформлению документа не предъявляется, нужно указать следующие пункты:

- ФИО работодателя, к которому пишется обращение;

- ФИО и должность ответственного лица, которое вносит предложение;

- ФИО провинившегося сотрудника с указанием его должности;

- размер штрафных санкций;

- причины, в следствии которых человека лишают премирования.

В случае нарушения дисциплины, потребуется написать ссылку на положение, подтверждающее данный факт. Далее выпускается приказ о лишении премии сотрудника или группы лиц с указанием должностей.

Важно знать! Если в трудовом договоре зарплата состоит из окладной части, премиальной и надбавочной, то в таком случае отмена премии является незаконной.

Дисциплинарное взыскание и премия

Статья 192 Трудового Кодекса Российской Федерации разграничивает понятия премиальных и дисциплинарных взысканий работников. Согласно ТК РФ, к взысканиям относятся следующие виды наказания: предупреждения, выговоры, а также увольнение. Сотрудника нельзя одновременно лишать премии и объявлять выговор за одну и ту же провинность. Таким образом, из данных правил следует, что взыскание и премия не могут быть двойным штрафом за содеянный проступок.

Возможность оспорить решение о лишении премии

В случае, если работник считает, что руководство лишило премии необоснованно, то он имеет полное право обратиться в инспекцию по труду. После подачи заявления в организации будет назначена проверка инспекторами касательно соблюдения правовых норм. Сначала пересматривается оформление документов, на основании которых было вынесено решение о депремировании. После ознакомления инспектор напишет комментарии по результатам.

Важно знать! Стоит помнить, что в инспекцию помимо заявления нужно будет предоставить копии документации, в которой прописаны условия по выплатам. К ним могут относиться, к примеру, следующие копии: трудовой договор, приказ о начислении премиальных, положение об оплате труда, служебная запись о нарушении, приказ об уменьшении или отмене поощрения. В течении трех рабочих дней работнику организация должна предоставить эти копии, после письменного заявления.

Премия согласно трудовому кодексу – это право организации на поощрение сотрудников за добросовестное исполнение работы. Строгих норм по такому роду вознаграждения государством не предусмотрено, однако существуют определенные правила на основании которых происходит премирование.

При некачественном выполнении трудовых обязанностей работника организация вправе лишить премии, однако нужно это делать, обязательно опираясь на локальные документы компании. В случае, если сотрудник считает, что его незаконно оштрафовали, он имеет полное право подать заявление на проверку в Инспекцию по Труду.