Содержание

- Меняется ли КПП при смене юридического адреса организации и в иных случаях?

- Меняется ли КПП при смене юридического адреса

- В каких случаях происходит изменение кода

- Что делать в этом случае

- Образец уведомления о смене

- Почему налоговая не сообщает о смене

- Как в 1С поменять код

- Налог на прибыль

- НДС

- НДФЛ

- Расчет по страховым взносам

- Налог на имущество

- Уточненные декларации

- Статьи

- ОКПО: расшифровка и предназначение

- Для чего нужен классификатор

Меняется ли КПП при смене юридического адреса организации и в иных случаях?

Если по каким-либо обстоятельствам предприятию приходится менять юридический адрес, то происходит смена территориального отделения ФНС. Соответственно происходит смена КПП организации, так как этот код, помимо прочего, включает в себя реквизиты отделения ФНС, к которой привязана организация.

Меняется ли КПП при смене юридического адреса

При изменении юридического адреса ИНН менять не нужно, этот номер присваивается навсегда. Не изменяется также ОГРН. Самостоятельно сниматься с налогового учета и становится на учёт на новом месте не нужно. ИНФС и другие организации производят эти действия без участия самого предприятия.

Налоговая служба обязана снять организацию с учёта в течение 5 дней после того, как в ЕГРЮЛ вносятся сведения о новом адресе (ст. 84 НК РФ). Затем вся документация направляется в налоговую по новому адресу. Это также является обязанностью ИФНС. Обычно этот процесс занимает около 1 месяца.

- Чтобы перевод документации не затянулся перед сменой адреса необходимо сделать заблаговременную сверку расчётов по налогам.

- После постановки на учет ФНС обязана в течение 5 дней отправить уведомление об этом в ПФР, ФСС и Росстат (Постановление Правительства № 1092 от 22.12.2011).

- Предприятие также получает уведомление по форме № 1-5-Учёт.

Иногда бывает более одного КПП для одного субъекта, важно уметь его найти.

В каких случаях происходит изменение кода

КПП организации или юридического лица может измениться в следующих случаях:

КПП организации или юридического лица может измениться в следующих случаях:

- Организация получает новое свидетельство КПП.

- Происходит реорганизация ИФНС.

- Изменяется адрес обособленного подразделения организации, если новое место расположения находится на территории, подведомственной другому налоговому органу.

- Организации может быть присвоен новый КПП по месту расположения его недвижимого имущества и транспортных средств.

- Организация принимает решение об изменении учетной политики по отношению к обособленному подразделению в части наделения или лишения его полномочий по уплате налогов, об этом уведомляется соответствующее отделение ФНС с приложением соответствующих документов.

При этом изменяется КПП, ранее присвоенный этому обособленному подразделению. Налоговая служба выдает новое уведомление о постановке на учёт в налоговом органе с присуждением нового кода причины постановки на учёт.

Что делать в этом случае

- В первую очередь следует ликвидировать все задолженности по выплатам налогов. Затем пригласить представителей налоговой инспекции для производства сверки. Это необходимая процедура для выяснения всех случаев переплат, недоимок и осуществлении платежей. Необходимо добиться, чтобы данные в документации предприятия совпадали с показателями налоговой. При полном совпадении документы будут переданы в новую налоговую.

- После смены юридического адреса вносятся изменения в учредительные документы и ЕГРЮЛ. После этого налоговая служба получит уведомление о смене адреса от ЕГРЮЛ вместе с выписками из Госреестра.

- После смены КПП головная организация или самостоятельная организации обращаются в сервисный центр за сертификатом на получение новых реквизитов. После этого следует зайти в специальную программу и там получить новые реквизиты, которые сразу же будут сохранены в электронной документации.

- После смены КПП предприятие должно уведомить все организации, с которыми сотрудничает и с которыми имеет договорные отношения, о том, что организация изменила адрес своего расположения и КПП.

- В обязательном порядке следует сообщить об этом в банки и другие финансовые учреждения. Потребуется поменять банковские карты. Уведомлять пенсионный фонд и ФСС нет необходимости, им будут высланы выписки из ЕГРЮЛ.

- Для обновления кодов статистики нужно отнести документы в Госкомстат, где выдадут новые коды.

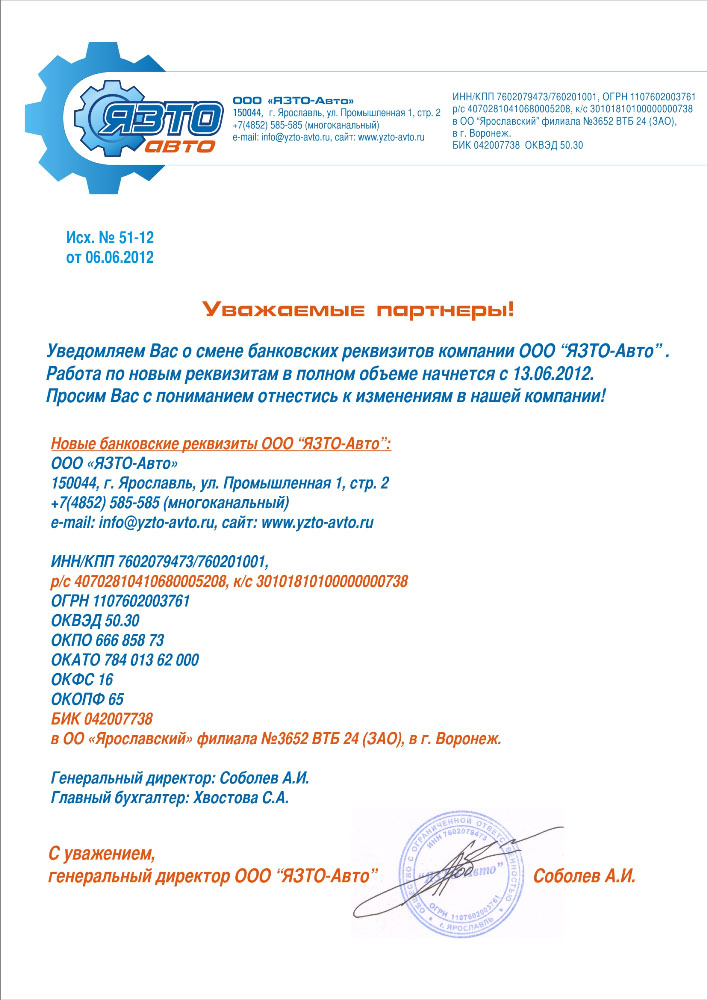

Образец уведомления о смене

Отправлять такое уведомление нужно заблаговременно, чтобы не были нарушены условия поставок и выплат, так как доставка письма и внесение изменений занимают некоторое время, что может приостановить деятельность сторон.

Образец заполнения

Почему налоговая не сообщает о смене

- Уведомление об изменении КПП присылается в случае, если предприятию вручается дополнительный КПП: головной крупнейшей организации, обособленному подразделению по новому месту расположения, по месту расположения транспортных средств или имущества.

- Если предприятие переезжает по новому адресу или меняется адрес налоговой инспекции, лицо обязано по старому месту регистрации в ИНФС получить уведомление о снятии с учёта, новая налоговая выдаёт новое свидетельство, в котором содержится прежний ИНН и новый КПП.

Получить уведомление на получение новых реквизитов, получить их и внести изменения можно через Интернет.

Как в 1С поменять код

Для изменения КПП вначале нужно зайти в карточку организации.

- В справочнике «Организации» найти меню «Предприятие».

- В закладке «Основные» найти строку «Регистрация». Нажать на стрелку, направленную вниз.

- Нажать на строчку «добавить сведения о регистрации в ИНФС».

- В открывшееся поле вносятся новые сведения.

- Нажать кнопку ОК, что приведёт к сохранению информации.

Затем вернуться в карточку организации и нажать «ОК».

Как изменить реквизиты организации в программах 1С (на примере 1С:Бухгалтерия 3.0), расскажет это видео:

В настоящее время процесс смены юридического адреса ни у кого не вызывает вопросов и сложностей. Грамотные штатные юристы или юристы консалтинговых компаний, а также подробные пошаговые инструкции на просторах интернета поэтапно помогут провести процедуру подготовки необходимой документации, подачу заявлений в ИФНС, получение документов о постановке на учет в новой налоговой инспекции. Все доведено уже практически до автоматизма, но только с юридической стороны.

У бухгалтера при смене юридического адреса компании, даже если смена адреса происходит в рамках одной территориальной налоговой инспекции и меняется просто ОКТМО — уже проблем достаточно. Ну а если меняется территориальная налоговая, то вопросы из разряда, куда платить налоги, куда сдавать декларации, как зачесть ранее уплаченные в «старую» налоговую платежи и прочие вопросы «куда и как» увеличиваются в разы.

📌 Реклама Отключить

Согласно п. 4 ст. 84 НК РФ в случаях изменения места нахождения организации, снятие с учета осуществляется налоговым органом, в котором организация ранее состояла на учете. При этом снятие с учета и передача дел в ИФНС по месту нового юридического адреса компании должно осуществляться в течение пяти рабочих дней с момента внесения изменений в ЕГРЮЛ. Налоговая инспекция по новому месту учета обязана осуществить постановку на учет на основании документов, полученных от налогового органа по прежнему месту нахождения организации. За этими фразами в теории все понятно, на практике же все не всегда так.

Попробуем разобраться по каждому налогу отдельно сначала в разрезе платежей, затем в разрезе предоставления деклараций.

Для общего примера определим следующие положения:

📌 Реклама Отключить ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В марте 2019 года организация меняет юридический адрес и переезжает в ИФНС № 4, с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 25 марта 2019 года. Начнем, конечно, с налогов и деклараций для компаний на ОСН.

Налог на прибыль

Согласно п. 1 ст. 288 НК РФ российские организации, имеющие обособленные подразделения, производят исчисление и уплату в федеральный бюджет сумм авансовых платежей, а также сумм налога, исчисленного по итогам налогового периода по месту своего нахождения. Т.е. налоговое законодательство определяет место уплаты налога на прибыль в части федерального бюджета на реквизиты той налоговой инспекции, в которой налогоплательщик числится на дату платежа. В случае, когда происходит смена юридического адреса необходимо обратить внимание на то, внесена ли в ЕГРЮЛ запись о смене места нахождения организации на дату, когда компания уплачивает налог. Если в выписке из ЕГРЮЛ записи о смене юридического адреса еще нет, то платить необходимо в «старую» инспекцию. Если запись в ЕГРЮЛ о смене местонахождения уже внесена, то платить необходимо уже по месту «новой» налоговой, даже если уплата налога производится в тот же день, когда в выписку из ЕГРЮЛ внесены изменения. 📌 Реклама Отключить

Согласно п. 1 ст. 289 НК РФ налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять налоговую декларацию в налоговые органы по месту своего нахождения. Место отправки декларации определяется аналогично тому же порядку, по которому производится уплата налога. В декларации указывается КПП организации, присвоенное ей тем налоговым органом по месту которого она находится и по месту которого должна предоставляться декларация. Значит, если отчетность сдается за отчетный или налоговый период до момента внесения записи в ЕГРЮЛ о смене юридического адреса, то декларация предоставляется в «старую» ИФНС, если же запись о внесении изменений в ЕГРЮЛ уже существует, то декларацию необходимо предоставлять в «новую» ИФНС. Обратите внимание, что это правило действует даже тогда, когда отчетность сдается за предыдущие периоды, а организация уже переехала на новый адрес.

📌 Реклама Отключить

Рассмотрим на примере ООО «Ромашка»:

Если бухгалтер предоставляет налоговую декларацию за 2018 год до 24 марта 2019 года включительно, то декларация предоставляется в ИФНС № 17 с указанием в декларации КПП 771701001. С 25 марта 2019 года и в последующие дни, налоговая декларация за 2018 год предоставляется уже в ИФНС № 4 с указанием в декларации КПП 770401001

Обратите внимание и на ОКТМО, в декларации ОКТМО указывается той территории, где организация состоит на налоговом учете в момент, когда подает декларацию. На это обращали внимание специалисты ФНС еще в 2012 году в письме УФНС по г. Москве от 28.08.2012 г № 16-15/080197.

НДС

П. 2 ст. 174 НК РФ предписывает налогоплательщикам уплачивать налог на добавленную стоимость в бюджет по месту учета налогоплательщика в налоговых органах. 📌 Реклама Отключить

Таким образом, НДС уплачивается аналогично порядку уплаты налога (авансовых платежей) по налогу на прибыль, т.е. необходимо обращать внимание на дату внесения записи в ЕГРЮЛ о смене юридического адреса. Если записи о внесении изменений в ЕГРЮЛ на дату платежа еще нет, то уплата производится в «старую» инспекцию. Если запись в ЕГРЮЛ о смене местонахождения уже внесена, то платить необходимо уже по месту «новой» налоговой инспекции.

Декларация предоставляется аналогично общему правилу, ориентируясь на дату внесения записи в ЕГРЮЛ.

В теории по месту уплаты платежей и предоставления декларации все понятно.

На практике же может произойти ситуация когда например согласно положений п. 1 ст. 174 НК РФ организация производит уплату НДС не единовременно, а по 1/3 равными долями.

📌 Реклама Отключить

Вернемся к ООО «Ромашка», изменив даты смены юридического адреса. ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В январе 2019 года организация меняет юридический адрес и переезжает в ИФНС № 4, с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 24 января 2019 года. Бухгалтер предоставляет 20 января 2019 г. декларацию по НДС за 4 кв. 2018 года с КПП 771701001 в ИФНС № 17. Первый платеж в размере 1/3. налога производится в тот же день в ИФНС № 17. Последующие платежи по сроку уплаты 25.02.2019 г. и 25.03.2019 г. производятся уже в ИФНС № 4. В платежных поручениях ОКТМО указывается по месту нахождения на новой территории.

Компании, применяющие УСН в более выгодном положении по предоставлению налоговой деклараций относительно компаний на ОСН, т.к. авансовые платежи при УСН уплачиваются ежеквартально, а декларация предоставляется раз в год. Но и здесь есть свои нюансы

📌 Реклама Отключить

П. 6 ст. 346.21 и п. 1 ст. 346.23 НК РФ предписывает налогоплательщикам, применяющим УСН, производить уплату налога и авансовых платежей по налогу, а также предоставлять налоговую декларацию в налоговые органы по месту нахождения организации. Т.е. опять же действует общее правило «ориентир на дату внесения записи в ЕГРЮЛ»

Однако при предоставлении налоговой декларации при УСН при смене юридического адреса обратите внимание на следующие особенности заполнения раздела 1.1 или 1.2 в зависимости от объекта налогообложения. Согласно порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ при смене местонахождения организации в строках 010, 030, 060, 090 указывается код ОКТМО, по которому перечислялись авансовые платежи.

📌 Реклама Отключить

Обратимся к первоначальному примеру с датами смены юридического адреса ООО «Ромашка».

Бухгалтер компании уплачивал авансовые платежи по налогу за 1 — 3 кв. 2018 г. в ИФНС № 17. Предоставление налоговой декларации при УСН производится после 25 марта 2019 года уже в ИФНС № 4. В разделе 1.1 или 1.2 в зависимости от объекта налогообложения в строках 010, 030, 060 указывается ОКТМО по принадлежности к ИФНС № 17. В строке 090 необходимо указать ОКТМО по принадлежности к ИФНС № 4. Уплатить налог необходимо будет также в ИФНС № 4, указав новый ОКТМО.

НДФЛ

Согласно п. 7 ст. 226 НК РФ сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета налогового агента в налоговом органе. Мы отдельно не определяем уплату налога по месту нахождения каждого обособленного подразделения, так как это следует из абз. 2 п. 7 ст. 226 НК РФ и к смене юридического адреса организации в данном ключе отношения не имеет. 📌 Реклама Отключить

Итак, порядок перечисления НДФЛ определяется также по общему правилу, ориентируясь на дату внесения записи в ЕГРЮЛ.

Что касается правил предоставления отчетности по формам 2-НДФЛ и 6-НДФЛ, разберемся подробнее. Специалисты ФНС в письме от 27.12.2016 г. № БС-4-11/25114@ разъяснили, что в случае изменения местонахождения организации в течение года необходимо предоставлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ в «новую» ИФНС, но в особом порядке.

Берем опять же за основу пример с ООО «Ромашка» изменив даты смены юридического адреса. ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В ноябре 2018 года организация меняет юридический адрес и переезжает в ИФНС № 4 с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 25 ноября 2018 года.

📌 Реклама Отключить

Справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в 2019 году предоставляется в «новую» ИФНС № 4, но с учетом некоторых нюансов, а именно:

- за период нахождения в ИФНС № 17 ООО «Ромашка» в отчетности указывает КПП ИФНС № 4, но ОКТМО указывает по принадлежности к ИФНС № 17;

- за период с момента перехода в ИФНС № 4 ООО «Ромашка» в отчетности указывает КПП и ОКТМО по принадлежности к ИФНС № 4.

Т.е. фактически ООО «Ромашка» предоставляет в ИФНС № 4 два комплекта отчетности с одинаковым КПП 770401001 и разными ОКТМО.

Расчет по страховым взносам

Согласно п. 11 ст. 431 НК РФ плательщики страховых взносов обязаны производить уплату и предоставлять расчеты по страховым взносам в ИФНС по месту их нахождения. Т.е. и здесь действует общее правило даты внесения записи в ЕГРЮЛ. Однако в отличие от отчетности по НДФЛ сдавать два расчета с разными ОКТМО не нужно. На это указывается в письме ФНС России от 18.08.2017 г. № ЗН-4-11/16386@. Отчетность по страховым взносам предоставляется в «новую» ИФНС с указанием нового ОКТМО с включением в расчет всех данных нарастающим итогом с начала расчетного периода, т.е. января отчетного года. 📌 Реклама Отключить

Что касается страховых взносов, ранее уплаченных в предыдущую инспекцию, то в этом же письме специалисты ФНС указывают на то, что при передаче документов из налоговой инспекции по прежнему месту нахождения в новую инспекцию будут переданы и данные по уплаченным страховым взносам, в том числе карточки «Расчеты с бюджетом».

Налог на имущество

Согласно действующего законодательства с января 2019 года налогом на имущество облагаются только объекты недвижимости. Согласно п. 6 ст. 383, ст. 385, п. 1 ст. 386 НК РФ обязанность по уплате налога и авансовых платежей по налогу, а также предоставлению декларации закреплена по местонахождению каждого из объектов недвижимого имущества. Таким образом, при смене юридического адреса уплата налога, авансовых платежей по налогу и предоставление декларации остается неизменным по месту нахождения недвижимости. 📌 Реклама Отключить

Уточненные декларации

Согласно п. 3 ст. 80 НК РФ налоговые декларации (расчеты) предоставляются в налоговые органы по месту учета налогоплательщика. П. 5 ст. 81 НК РФ прямо закрепляет обязанность по предоставлению уточненных налоговых деклараций в налоговые органы по месту учета. Таким образом, если после смены юридического адреса у организации возникла необходимость в предоставлении уточненной декларации, то ее необходимо предоставлять уже в инспекцию по новому местонахождению организации, независимо от того, за какой налоговый (отчетный) период предоставляются уточнения. Однако ОКТМО в уточненной декларации необходимо указывать то же, что было указано в первоначальной декларации, разъяснения по данному вопросы даны еще в письме УФНС России по г. Москве от 30.10. 2008 г. № 20-12/101962, Письме ФНС России от 30.12.2009 г. № ШС-22-3/990@ Разъяснения старые и даны в части ОКАТО, но сути своей в отношении применения к ОКТМО не меняют. 📌 Реклама Отключить

Надеемся, что наши разъяснения помогли бухгалтерам разобраться, каким образом сдается отчетность и уплачиваются налоги в случае, когда организация сменила юридический адрес.

Однако хотим обратить внимание, что хотя законодательно и указано, что при смене юридического адреса документы по налогоплательщику передаются из одной налоговой в другую в течение 5 рабочих дней, как показывает практика этот процесс может затянуться до полугода, и в этом случае «новая» налоговая, получив ваши декларации, но, не увидев еще ваших ранее произведенных платежей по реквизитам «старой» налоговой вполне вероятно предложит заплатить еще раз налоги, а затем уже разбираться по факту передачи вашего «личного» дела, в том числе и карточки «расчеты с бюджетом» и здесь уже никакие теоретические разъяснения не помогут, а компания рискует получить требование об уплате налогов. В данной ситуации пожелаем только бухгалтеру быть настойчивым и общаться с обеими налоговыми инспекциями в тесном формате, как говорится в данном ключе теория и практика могут очень сильно различаться.

Статьи

» Назад

19.02.2018 08:36

ОКПО: расшифровка и предназначение

Согласно законодательству, любое официально зарегистрированное предприятие имеет индивидуальные номера и коды. С их помощью отслеживают деятельность организаций, движение налоговых и иных обязательных платежей и т.д. Один из самых значимых кодов – ОКПО. На его основании компания получает все другие коды. Общероссийский классификатор предприятий и организаций – перечень числовых шифров. Без него ни одна компания не может производить официальную законную деятельность. Этот реестр создан более 20 лет назад и включает в себя такие субъекты бизнеса:

- индивидуальное предпринимательство;

- юрлица (включая все филиалы и представительства в различных населенных пунктах);

- коммерческие организации, не являющиеся юридическими лицами.

Обо всех нюансах присвоения кода и о том, меняется ли ОКПО при смене юридического адреса, можно подробно узнать у наших специалистов.

Для чего нужен классификатор

Он служит для того, чтобы совмещать сведения о субъектах предпринимательской деятельности в государственных информационных системах. С его помощью идентифицируются субъекты бизнеса на территории России. Ведомства обмениваются между собой информацией в границах единого информационного пространства. Также с его помощью информация обрабатывается автоматически. ОКПО не имеет отношения к налоговой и о том, как происходит процесс налогообложения в конкретной компании, информации не содержит. Без его присвоения ни одна фирма, юридическое лицо не имеет права на законную деятельность. Практически во всех официальных бумагах вместе с реквизитами указывается этот код.

Меняется ли код при смене юридического адреса? ОКПО при смене юрадреса не меняется, ведь представляет собой код из Реестра классификатора предприятий и организаций и к изменениям местоположения юрлица отношения не имеет.