Содержание

- Сроки сдачи отчетности в 2020 году

- Отчетности, которые необходимо подать в 2020 году

- Бухгалтерский календарь на 2020 год

- Календарь бухгалтера на 2020 год

- Виды отчетности малого бизнеса

- Какую отчетность сдавать на каждой системе налогообложения

- Прочие налоги

- Статистическая отчетность

- Отчетность по работникам

- Сроки сдачи отчетности и уплаты налогов за 3 квартал 2018 г.

- Сроки сдачи отчетности по страховым взносам и уплаты страховых взносов за 3 квартал (9 месяцев) 2018г.

- Сроки сдачи расчета по страховым взносам (РСВ) в ИФНС за 3 квартал (9 месяцев) 2018г.

- Срок сдачи отчетности в Фонд социального страхования за 3 квартал (за 9 месяцев) 2018 года:

- Срок сдачи отчетности в Пенсионный фонд РФ за 3 квартал (за 9 месяцев) 2018 года:

- Сроки уплаты страховых взносов за 3 квартал.

- Сроки сдачи налоговой отчетности и уплаты налогов за 3 квартал (9 месяцев) 2018г.

- Срок сдачи единой упрощенной декларации за 3 квартал (9 месяцев) 2018 года.

- Сроки сдачи отчетности и уплаты налогов при применении УСН за 3 квартал (9 месяцев) 2018г.

- Сроки сдачи отчетности плательщиками ЕНВД, сроки уплаты ЕНВД за 3 квартал 2018г.

- Сроки сдачи декларации по НДС, сроки уплаты НДС за 3 квартал 2018г.

- Сроки сдачи отчетности по налогу на прибыль, сроки уплаты налога на прибыль за 3 квартал (9 месяцев) 2018г.

- Сроки сдачи отчетности по налогу на имущество, сроки уплаты авансовых платежей по налогу на имущество за 3 квартал (9 месяцев) 2018 года.

- Сроки сдачи расчета сумм налога на доходы физических лиц, исчисленных и уплаченных налоговым агентом (Форма 6 НДФЛ) за 3 квартал (9 месяцев) 2018 года.

- Сроки уплаты земельного налога за 3 квартал 2018г.

- Сроки уплаты транспортного налога (авансовых платежей) за 3 квартал 2018г.

- Сроки сдачи отчетности по акцизам, сроки уплаты акцизов.

- Сроки сдачи отчетности по страховым взносам и уплаты страховых взносов за 3 квартал (9 месяцев) 2018г.

- Дайджест годовой отчетности за 2019 год

- Сведения о застрахованных лицах СЗВ-М

- Сведения о среднесписочной численности работников

- Декларация по ЕНВД

- Единая упрощенная декларация

- Декларация по НДС

- Отчетность по страховым взносам

- Декларация по транспортному налогу

- Декларация по земельному налогу

- Отчетность по НДФЛ

- Декларация по налогу на прибыль

- Декларация по налогу на имущество

- Декларация по единому сельскохозяйственному налогу

- Декларация по УСН

- Бухгалтерская отчетность

- Как часто составлять отчетность

- Сроки сдачи баланса в 2019 году

- Что будет, если вовремя не сдать отчетность

- Правила заполнения и подписи

- Что сдает малый бизнес в Росстат

- Утверждение годовой отчетности

- Публикация отчетности

- Куда и когда сдаётся бухгалтерская отчётность

Сроки сдачи отчетности в 2020 году

Основное новшество в сдаче годовой отчетности за 2019 год касается сведений, подаваемых налоговыми агентами (справки 2-НДФЛ) и расчета по форме 6-НДФЛ. Данную отчетность теперь следует сдать раньше – до 1 марта 2020 года. В остальных сроках сдачи налоговых деклараций и отчетности во внебюджетные фонды особых изменений нет.

Скачать

А вот уже в 2020 году в связи с внедрением электронных трудовых книжек появится дополнительная обязанность заполнять и предоставлять в пенсионный фонд новый документ – СЗВ-ТД. СЗВ-ТД в 1С появятся уже в январе, следите за обновлениями и звоните нашим специалистам, поможем корректно обновить 1С.

Также есть две хорошие новости. Бухгалтерскую отчетность теперь достаточно сдать только в ФНС. Дублировать её в Росстат больше не требуется. Декларации по налогу на имущество, транспортному и земельному налогам нужно будет заполнить в последний раз. Эти формы упраздняются. Налоговая инспекция самостоятельно будет рассчитывать эти налоги. Все необходимые данные к ним поступают из регистрирующих структур.

Отчетности, которые необходимо подать в 2020 году

В Федеральную налоговую службу:

- Декларации по НДС, налогам на прибыль, имущество, по транспортному, земельному налогу для субъектов, которые находятся на общей системе налогообложения;

- Сведения 2-НДФЛ, форма 6-НДФЛ, расчет по страховым взносам, сведения о среднесписочной численности, независимо от режима налогообложения;

- Бухгалтерская отчетность;

- Декларации по УСН, ЕНВД, ЕСХН при условии применения данных систем.

В Пенсионный фонд РФ отчетность:

- СЗВ-М;

- СЗВ-СТАЖ;

- СЗВ-ТД (с 2020 года).

В Фонд социального страхования:

- Расчет 4-ФСС;

- Подтверждение основного вида деятельности

В Управление Росстата отчеты предоставляются индивидуально, по запросу. Это зависит от специфики деятельности, численности работников, оборотов торговли и других факторов.

Также организации обязывают подавать сведения в центр занятости. В зависимости от видов деятельности появляется дополнительная отчетность в Росалкогольрегулирование, Росприроднадзор, Федеральную миграционную службу и т.д. Для каждого ведомства регламентируется свой порядок и сроки.

Бухгалтерский календарь на 2020 год

Сроки подачи деклараций, расчетов, отчетности в ФНС

- 2-НДФЛ. Все организации и ИП, выплачивающие работникам заработную плату в любой форме заполняют справки 2-НДФЛ на каждого сотрудника и сдают их не позже 2 марта 2020 года (1 марта выходной).

- 6-НДФЛ. Ежеквартальный расчет с накопительным итогом за год. Компании, имеющие наёмных работников, сдают отчет за 2019 год не позже 02.03.2020 года. В новом году за каждый квартал нужно отчитаться не позднее последнего дня месяца, идущего за отчетным периодом. То есть: за 1 квартал – 30.04.2020 г., за полугодие – 31.07.2020 г., за 9 месяцев – 02.11.2020 г., за год – 01.03.2021 г.

- Расчет по страховым взносам заполняется за каждый квартал с нарастающим итогом. Все компании обязаны подать форму до 30-го числа следующего месяца, после отчетного периода. Таким образом, годовой РСВ за 2019 г. – до 30.01.2020 г. Далее, в следующем году: до 30.04.2020 г. – за 1 квартал, до 30.07.2020 г. – за полугодие, до 30.10.2020 г. – за 9 месяцев, до 01.02.2021 г. – за 2020 год.

- Сведения о среднесписочной численности работников предоставляются только один раз в год. За 2019 год его нужно успеть сдать до 20 января 2020 г.

- Декларация по налогу на прибыль. Обязательна к заполнению организациями, применяющими ОСН. Сдают ежеквартально или ежемесячно. Сроки для тех, кто отчитывается каждый квартал: за 2019 год – до 30.03.2020 г., за 1 квартал 2020 г. – до 28.04.2020 г, 2 квартал – до 28.07.2020 г., 3 квартал – 28.10.2020 г. При ежемесячной сдаче форма направляется не позднее 28 числа следующего месяца.

- Декларация по НДС. Заполняется за каждый квартал плательщиками НДС. Сроки следующие: 4 квартал 2019 г. — до 27.01.2020 г., в новом году 1 квартал – до 27.04.2020 г., 2 квартал – до 27.07.2020 г., 3 квартал – до 26.10.2020 г., 4 квартал – до 25.01.2021 г.

- Декларация по упрощенной системе налогообложения. Предоставляется один раз в год плательщиками, применяющими данный режим. За 2019 год нужно не забыть отчитаться до 31.03.2020 г.

- Декларация по ЕНВД. Компании и ИП, подпадающие под действие «вменёнки» обязаны составлять отчет за каждый квартал. Срок — до 20 числа месяца, который следует после отчетного периода. Соответственно: IV квартал 2019 г. – до 20.01.2020 г., I квартал 2020 г. – до 20.04.2020 г., II квартал – до 20.07.2020 г., III квартал – до 20.10.2020 г., IV квартал – до 20.01.2021 г.

- Декларация по ЕСХН. Хозяйствующие субъекты, которые платят единый сельскохозяйственный налог, отчитываются один раз за налоговый период. Последний срок для подачи сведений за 2019 год 31.03.2020 г.

- Декларация по налогу на имущество. Организации, имеющие на балансе имущество, обязаны отчитаться до 30 марта 2020 года

- Декларация по транспортному налогу. Только для тех, у кого числятся транспортные средства. За 2019 год необходимо сдать отчет до 03 февраля 2020 года.

- Декларация по земельному налогу. Предприятия, являющиеся собственниками земли, предоставляют единовременные сведения за 2019 год не позже 03 февраля 2020 г.

- Единая упрощенная декларация. В случае, если организация не ведёт хозяйственную деятельность, она может отчитываться по данной форме каждый квартал с накопительным итогом. Даты следующие: за IV квартал 2019 г. – до 20.01.2020 г., I квартал 2020 г. – до 20.04.2020 г., II квартал – до 20.07.2020 г., III квартал – до 20.10. 2020 г., IV квартал – до 20.01.2021 г.

- Форма 3-НДФЛ. Предоставляется индивидуальными предпринимателями. Не позднее 30.04.2020 г. необходимо отчитаться за 2019 год.

- Годовая бухгалтерская отчетность. Обязанность по предоставлению возлагается на все юридические лица. Отведено время до 31 марта 2020 года.

Сроки для отчетности в Пенсионный фонд РФ

Как уже было сказано, основное нововведение — это форма СЗВ-ТД. Её планируется сдавать также как и СЗВ-М, не позднее 15 числа месяца, который следует за отчётным. Таким образом, впервые страхователи отчитаются за январь 2020 года в феврале. Учитывается общепринятое правило: при попадании срока сдачи на выходной, он переносится на первый рабочий день. Также остаются уже известные формы:

Сроки для отчетов в Фонд социального страхования.

- 4-ФСС. Для этой ежеквартальной формы срок зависит от способа сдачи: на бумаге или по электронным каналам связи. Для бумажного варианта: за 2019 год — до 20.01.2020 г., за 1 квартал нового года – до 20.04.2020 г., за полугодие – 20.07.2020 г., за 9 месяцев – 20.10.2020 г. Если вы передаёте отчет в электронном виде, то соответственно: 27.01.2020 г., 27.04.2020 г., 27.07.2020 г., 26.10.2020 г.

- Не забываем каждый год, до 15-го апреля подтвердить основной вид деятельности. Это касается всех юридических лиц. От него будет зависеть тариф взносов на травматизм.

Новые формы отчетности появятся уже в этом месяце, поэтому для корректности заполнения форм отчетности, вам нужно будет обновить 1С, проверить наличие действующего договора ИТС можно позвонив нашим специалистам. Для отправки отчетности в ФНС и ПФР подключить сервис электронной отчетности 1С:Отчетность

При проверке действующего договора ИТС, можно попросить менеджера подключить также дополнительные сервисы такие как – проверка контрагентов (может понадобиться для подтверждения благонадежности контрагентов и чистоты сделок) -1СПАРК риски, 1С:Контрагент, для корректности внесения данных по контрагентам.

- Обновление Платформы и типовых конфигураций 1С:Предприятие;

- Линия консультаций 1С;

- Демонстрация и обучение пользованию сервисами информационной системы ИТС;

- Ежемесячные выезды сервис-инженера;

- Доступ на сайт поддержки пользователей 1С;

- Круглосуточный доступ к информационной системе ИТС и другие.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Календарь бухгалтера на 2020 год

После государственной регистрации ИП и организации становятся субъектами предпринимательской деятельности. Их ставят на налоговый учет в ИФНС по месту прописки предпринимателя или месту нахождения юридического лица. Каждый бизнесмен должен знать, какую систему налогообложения он применяет. От этого зависят сроки сдачи отчетности и уплаты налогов.

Обратите внимание, что обязанность вовремя отчитаться не зависит от того, начали вы реальную деятельность или нет. Если бизнес еще не работает, все равно надо сдавать нулевую отчетность.

Для специалистов в сфере учета существует профессиональный календарь бухгалтера на 2020 год, где почти каждый день отмечен необходимостью сдать какой-то отчет или перечислить платеж в бюджет.

Но для нашей основной аудитории, которую составляют представители малого бизнеса, более полезным окажется другой график. Специально для вас мы подготовили налоговый календарь на 2020 год. Сроки сдачи отчетности и уплаты налогов в нем приводятся по каждой системе налогообложения в отдельности. Пользоваться таким календарем намного проще, чем профессиональным бухгалтерским.

Сроки сдачи отчетности в 2020 году зависят от следующих критериев:

- Организационно-правовая форма. Все юридические лица, в том числе, ООО с единственным учредителем, сдают бухгалтерскую отчетность. ИП бухучет вести не обязаны.

- Выбранная система налогообложения. Каждый налоговый режим имеет свой перечень отчетности и сроки ее сдачи.

- Наличие работников. Для работодателей (а ими автоматически признаются все организации) установлена обязанность сдавать несколько разных отчетов по работникам.

Виды отчетности малого бизнеса

Перед тем, как рассмотреть налоговый календарь на 2020 год (сроки сдачи отчетов, а также уплаты налогов и взносов), разберемся, какие виды отчетности вообще существуют.

- Налоговая отчетность. Это налоговые декларации по льготному режиму или отдельному налогу, а также книги налогового учета.

- Бухгалтерская отчетность. Полная бухгалтерская отчетность состоит из нескольких отчетов, но субъекты малого предпринимательства отчитываются в упрощенном порядке — только баланс и отчет о финансовых результатах. К малым относятся организации, имеющие не более 100 работников, и чей годовой доход не превышает 800 млн рублей. По этим критериям под статус СМП вписывается большинство ООО.

- Отчетность за работников. Это, пожалуй, самая сложная отчетность. Здесь много разных форм, которые подают в ИФНС, ПФР и ФСС. Есть отчеты, которые сдают раз в год или квартал, но есть и ежемесячные. Освобождены от этой обязанности только ИП без работников.

- Статистическая отчетность. Эти отчеты собирает Росстат, причем необходимость их сдавать зависит от того, попали ли ИП или организация в статическую выборку. Кроме того, периодически Росстат проводит сплошное наблюдение за деятельностью малого бизнеса, в рамках которого отчитываются все ИП и юридические лица, входящие в категорию СМП. Последний раз такая кампания проводилась за 2015 год.

- Отчетность по отдельным налогам. Эта обязанность установлена только для тех, у кого есть соответствующий объект налогообложения, например, транспорт или земельный участок.

Какую отчетность сдавать на каждой системе налогообложения

Начнем со специальных или льготных налоговых режимов, потому что на них работает большинство ИП и ООО. Отчетность за работников мы собрали в отдельную таблицу, так как она одинакова для всех систем налогообложения.

Бесплатная консультация по налогам

Обратите внимание: сроки сдачи отчетности и уплаты налогов приводятся в Налоговом кодексе РФ. Но при этом действует такое правило: если крайний срок приходится на выходной или праздничный день, то он переносится на следующий рабочий день.

Например, годовую декларацию по прибыли для ООО на ОСНО надо сдать не позже 28 марта. Но с учетом того, что в 2020 году эта дата выпадает на субботу, т.е. выходной, крайний срок сдачи переносится на 30 марта.

Отчетность на УСН

Налоговый период на УСН – календарный год, поэтому упрощенцы сдают всего одну декларацию. Сроки сдачи и уплаты годового налога для ИП и ООО различаются. Кроме того, в каждый отчетный период надо заплатить авансовые платежи, если были получены доходы. Отдельной отчетности по уплаченным авансам нет, они отражаются только в годовой декларации. Эта таблица отчетности самая короткая.

| Отчетность или платеж | Крайний срок в 2020 году |

|---|---|

| Налоговая декларация и уплата налога за 2019 |

31 марта для ООО 30 апреля для ИП |

| Годовая бухгалтерская отчетность за 2019 (только для организаций) | 31 марта |

| Авансовый платеж за 1 квартал 2020 | 27 апреля |

| Дополнительный страховой взнос ИП (с дохода свыше 300 000) за 2019 | 1 июля |

| Авансовый платеж за первое полугодие 2020 | 27 июля |

| Авансовый платеж за 9 месяцев 2020 | 26 октября |

| Взносы ИП за себя в фиксированном размере за 2020 | 31 декабря |

| Статическая отчетность | По запросу (*) |

(*) См. ниже

Все упрощенцы обязаны вести книгу учета доходов и расходов. КУДиР не сдается в налоговую инспекцию, однако в любой момент ИФНС может запросить ее для проверки данных, указанных в декларации.

Отчетность на ЕНВД

На этом режиме отчитываются и платят налог раз в квартал, причем сроки для ИП и ООО на вмененке одни и те же. Авансовых платежей на ЕНВД нет, книга учета доходов не предусмотрена.

| Отчетность или платеж | Крайний срок в 2020 году |

|---|---|

| Декларация за 4 квартал 2019 | 20 января |

| Уплата налога за 4 квартал 2019 | 27 января |

| Годовая бухгалтерская отчетность за 2019 (только для организаций) | 31 марта |

| Декларация за 1 квартал 2020 | 20 апреля |

| Уплата налога за 1 квартал 2020 | 27 апреля |

| Дополнительный страховой взнос ИП (с дохода свыше 300 000) за 2019 | 1 июля |

| Декларация за 2 квартал 2020 | 20 июля |

| Уплата налога за 2 квартал 2020 | 27 июля |

| Декларация за 3 квартал 2020 | 20 октября |

| Уплата налога за 3 квартал 2020 | 26 октября |

| Взносы ИП за себя в фиксированном размере за 2020 год (*) | 31 декабря |

| Статическая отчетность | По запросу (**) |

(*) Взносы за себя лучше разбить на части и платить их каждый квартал, а не раз в год. Это позволит сразу уменьшать исчисленный квартальный налог.

(**) См. ниже

Сдача декларации и уплата налога за 4 квартал 2020 года осуществляется уже в 2021 году – не позднее 20 и 25 января соответственно.

Отчетность на ЕСХН

ЕСХН платят только сельхозпроизводители и рыболовецкие производства. До 2019 года плательщики сельхозналога были освобождены от НДС, но сейчас для них установлена такая обязанность. При этом, если доход на ЕСХН не превысил 90 млн рублей, то по заявлению в ИФНС можно получить освобождение от уплаты налога на добавленную стоимость.

Таким образом, мелкие производители, которые вправе претендовать на освобождение от НДС, платят только единый сельхозналог. Остальные – еще и налог на добавленную стоимость.

Декларации по НДС ежеквартальные, а налог платят в особом порядке: по 1/3 от суммы, исчисленной за отчетный квартал, не позднее 25 числа каждого из трех месяцев, следующих за этим кварталом. Например, НДС за первый квартал уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

| Отчетность или платеж | Крайний срок в 2020 году |

|---|---|

| Декларация по НДС за 4 квартал 2019 | 27 января |

| НДС за 4 квартал 2019 | 25 марта |

| Декларация и налог ЕСХН за 2019 | 31 марта |

| Годовая бухгалтерская отчетность за 2019 (только для организаций) | 31 марта |

| Декларация по НДС за 1 квартал 2020 | 27 апреля |

| НДС за 1 квартал 2020 | 25 июня |

| Дополнительный страховой взнос ИП (с дохода свыше 300 000) за 2019 | 1 июля |

| Авансовый платеж по ЕСХН за первое полугодие 2020 | 27 июля |

| Декларация по НДС за 2 квартал 2020 | 27 июля |

| НДС за 2 квартал 2020 | 25 сентября |

| Декларация по НДС за 3 квартал 2020 | 26 октября |

| НДС за 3 квартал 2020 | 25 декабря |

| Взносы ИП за себя в фиксированном размере за 2020 год | 31 декабря |

| Статическая отчетность | По запросу (*) |

(*) См. ниже

Сдача декларации НДС и уплата налога за 4 квартал 2020 года осуществляется уже в 2021 году – не позднее 25 января и 25 марта соответственно.

Отчетность на ПСН

Патентная система налогообложения предназначена только для предпринимателей, деклараций на ней не предусмотрено. Стоимость патента не уменьшается на сумму страховых взносов, поэтому взносы за себя ИП может заплатить одной суммой в конце года – не позже 31 декабря. Если же у предпринимателя есть работники, то взносы за них надо платить ежемесячно. ИП на ПСН ведут книгу учета доходов, которая может быть запрошена для проверки.

Срок уплаты стоимости патента (это и есть налоговый платеж на ПСН) зависит от периода его действия:

- если срок до шести месяцев, то оплату надо провести не позднее срока окончания патента;

- если патент действует от шести месяцев и до года, то 1/3 полной стоимости надо оплатить не позднее 90 дней после начала действия, а остаток — не позднее срока окончания патента.

Отчетность на ОСНО

На общей системе налогообложения несколько разных налогов, причем, они отличаются для ИП и организаций. Предприниматели платят налог на доходы физлиц (НДФЛ), а юридические лица – налог на прибыль.

Причем срок отчетности и уплаты НДФЛ одинаковый для всех предпринимателей, а вот по налогу на прибыль ситуация сложнее. Если организация получает за квартал не более 15 млн рублей дохода, то декларация сдается ежеквартально. В остальных случаях декларация сдается каждый месяц. От сроков сдачи декларации зависит и периодичность уплаты налога на прибыль – раз в квартал или каждый месяц соответственно. В таблице мы приведем данные только для ООО, которые отчитываются ежеквартально.

Плательщики ОСНО должны также платить налог на добавленную стоимость. Однако мелкий бизнес может освободиться от уплаты НДС, если выручка за последние 3 месяца не превысила двух млн рублей. Особенность деклараций по этому налогу в том, что сдают их только в электронном виде, заверив усиленной ЭЦП.

| Отчетность или платеж | Крайний срок в 2020 году |

|---|---|

| Аванс по НДФЛ за октябрь-декабрь 2019 | 15 января |

| Декларация по НДС за 4 квартал 2019 | 27 января |

| НДС за 4 квартал 2019 | 25 марта |

| Декларация по прибыли и уплата налога за 2019 | 30 марта |

| Годовая бухгалтерская отчетность за 2019 (только для организаций) | 31 марта |

| Декларация по НДС за 1 квартал 2020 | 27 апреля |

| Аванс по НДФЛ за 1 квартал 2020 | 27 апреля |

| Авансовый платеж и декларация по прибыли за 1 квартал 2020 | 28 апреля |

| НДС за 1 квартал 2020 | 25 июня |

| Дополнительный страховой взнос ИП (с дохода свыше 300 000) за 2019 | 1 июля |

| НДФЛ за 2019 | 15 июля |

| Декларация по НДС за 2 квартал 2020 | 27 июля |

| Аванс по НДФЛ за 1 полугодие 2020 | 27 июля |

| Авансовый платеж и декларация по прибыли за полугодие 2020 | 28 июля |

| НДС за 2 квартал 2020 | 25 сентября |

| Декларация по НДС за 3 квартал 2020 | 26 октября |

| Аванс по НДФЛ за 9 месяцев 2020 | 26 октября |

| Авансовый платеж и декларация по прибыли за 9 месяцев 2020 | 28 октября |

| НДС за 3 квартал 2020 | 25 декабря |

| Взносы ИП за себя в фиксированном размере за 2020 год | 31 декабря |

| Статическая отчетность | По запросу (*) |

(*) См. ниже

Сдача декларации НДС и уплата налога за 4 квартал 2020 года осуществляется уже в 2021 году – не позднее 25 января и 25 марта соответственно.

Прочие налоги

Если у организации есть недвижимое имущество, транспорт или земельный участок, надо сдавать соответствующие декларации. За 2019 год по земле и транспорту отчитываются не позднее 3 февраля 2020, а по недвижимости – не позже 30 марта. ИП такие декларации не сдают, им приходят уведомления из ИФНС. Сроки уплаты этих налогов устанавливают законы субъектов РФ.

Водный налог платят те, кто осуществляет забор воды из водных объектов или использует их акватории, но здесь есть целый ряд исключений, например, полив земель сельхозназначения. Сдать декларацию и заплатить водный налог надо не позднее 20-го числа месяца, следующего за отчетным кварталом.

Акцизы платят организации и ИП, которые производят, перерабатывают или импортируют подакцизные товары, указанные в ст. 181 НК РФ. Сдавать декларации и перечислять налог надо ежемесячно, не позднее 25-го числа следующего месяца (кроме операций с денатурированным спиртом и прямогонным бензином).

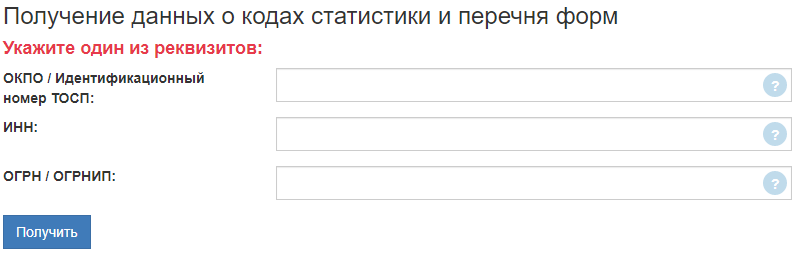

Статистическая отчетность

Общих сроков для сдачи статистической отчетности нет, налогоплательщики отчитываются в зависимости от проводимой выборки. Обычно Росстат направляет запрос о предоставлении определенных форм, но иногда эти письма теряются. Поэтому безопаснее проверять эту обязанность самостоятельно на официальном сайте.

Укажите в форме один из реквизитов: ОКПО, ИНН, ОГРН/ОГРНИП и скачайте перечень отчетности.

Бесплатное бухгалтерское обслуживание от 1С

Отчетность по работникам

Некоторые отчетные формы надо сдавать, даже если в штате организации никого нет или если выплаты работникам не производятся. Полностью свободны от такой отчетности только ИП без работников. А учитывая сложность форм и периодичность отчетов, лучше всего поручить эту обязанность профессиональному бухгалтеру.

| Отчетность или платеж | Крайний срок в 2020 году |

|---|---|

| Сведения о среднесписочной численности | 20 января |

| СЗВ-М | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

| СЗВ-ТД (*) | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

| 2-НДФЛ за 2019 | 2 марта |

| СЗВ-Стаж за 2019 | 2 марта |

| ОДВ-1 за 2019 | 2 марта |

| 6-НДФЛ за 2019 | 2 марта |

| 6-НДФЛ в 2020 | Ежеквартально, не позднее последнего числа месяца, следующего за кварталом |

| 4-ФСС (**) | Ежеквартально, не позднее 20-го (или 25-го) числа месяца, следующего за кварталом |

| РСВ (скачать бланк) (***) | Ежеквартально, не позднее 30-го числа месяца, следующего за кварталом |

| Подтверждение основного вида деятельности за 2019 (****) | 15 апреля |

| Страховые взносы за работников | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

| НДФЛ с зарплаты работника | На следующий день после выплаты |

| НДФЛ с больничных и отпускных | Не позднее последнего числа месяца выплаты |

(*) СЗВ-ТД сдается только за месяцы, в которых были какие-то кадровые события.

(**) Если численность работников не превышает 25 человек, то отчет сдается в бумажном виде не позже 20-го числа, если больше, то не позже 25-го числа в электронном виде.

(***) Если работников больше 10, отчет сдается только в электронном виде.

(****) ИП-работодатели сдают только при смене основного вида деятельности, ООО отчитываются ежегодно.

Обратите внимание: НДФЛ с выплат работникам работодатели только удерживают и перечисляют в бюджет. А вот страховые взносы работодатели платят за свой счет.

Сроки сдачи отчетности и уплаты налогов за 3 квартал 2018 г.

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдачи налоговой отчетности. Федеральными законами определены сроки сдачи бухгалтерской отчетности, отчетности в Пенсионный фонд и фонд социального страхования.

Ищете где сдать нулевую отчетность в Санкт-Петербурге? Получить консультацию по любому вопросу вы можете по телефону +7(812)385-55-41.

Установлены следующие требования по представлению отчетности через интернет:

- Если среднесписочная численность работников превышает 100 человек, налоговые декларации надо сдавать в электронном виде.

- Исключение составляют декларации по НДС. Сдача отчетности по НДС возможна только в электронном виде вне зависимости от численности персонала.

- Страховую отчетность необходимо сдавать в электронном виде если средняя численность сотрудников превышает 25 человек.

-

Сроки сдачи отчетности по страховым взносам и уплаты страховых взносов за 3 квартал (9 месяцев) 2018г.

Отчеты по страховым взносам в ФНС и во внебюджетные фонды составляют и сдают все организации. А также эти отчеты сдают индивидуальные предприниматели, имеющие наемных работников, и зарегистрированные как работодатели. Если в организации 3 квартале работники не числилось, то такие организации должны сдать нулевую отчетность. ИП при отсутствии работников сдавать нулевые отчеты не должны.

Отчеты по страховым взносам в ФНС и во внебюджетные фонды составляют и сдают все организации. А также эти отчеты сдают индивидуальные предприниматели, имеющие наемных работников, и зарегистрированные как работодатели. Если в организации 3 квартале работники не числилось, то такие организации должны сдать нулевую отчетность. ИП при отсутствии работников сдавать нулевые отчеты не должны.Организации и ИП, у которых среднесписочная численность работников превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

-

Сроки сдачи расчета по страховым взносам (РСВ) в ИФНС за 3 квартал (9 месяцев) 2018г.

С 2017 года взносы на пенсионное, медицинское и социальное страхование проходят под администрированием ФНС.

Расчет по страховым взносам за 3 квартал 2018 года нужно сдать в ФНС в срок до 30 октября 2018 года.

Организации и ИП, у которых среднесписочная численность работников за 2017 год превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

-

Срок сдачи отчетности в Фонд социального страхования за 3 квартал (за 9 месяцев) 2018 года:

С 2017 года в ведении ФСС остаются взносы на профзаболевания и травматизм.

Форму 4-ФСС нужно представить:

- В бумажном виде: не позднее 22 октября 2018г.

- В электронном виде: не позднее 25 октября 2018г.

-

Срок сдачи отчетности в Пенсионный фонд РФ за 3 квартал (за 9 месяцев) 2018 года:

В Пенсионный фонд нужно сдавать сведения о застрахованных лицах (форма СЗВ-М) и данные о страховом стаже.

Эти сведения следует сдавать ежемесячно по итогам предыдущего месяца, до 15 числа.

15 августа – за июль, 17 сентября — за август, 15 октября – за сентябрь.

-

Сроки уплаты страховых взносов за 3 квартал.

Предприниматели-работодатели и организации должны ежемесячно уплачивать страховые взносы в срок до 15-го числа месяца, следующего за месяцем, начисления взносов. Если 15-е число приходится на нерабочий день, то днем окончания срока считается ближайший рабочий день.

Взносы в ФНС уплачиваются отдельно от взносов на пенсионное страхование, обязательное соцстрахование по ВНиМ и «медицинских» взносов (ст.431 НК РФ).

Сроки уплаты страховых взносов в 3 квартале 2018г. и за 3 квартал 2018г. следующие. Не позднее: 16 июля (за июнь), 15 августа (за июль), 17 сентября (за август), 15 октября (за сентябрь).

-

-

Сроки сдачи налоговой отчетности и уплаты налогов за 3 квартал (9 месяцев) 2018г.

Налоговым кодексом РФ установлены сроки подачи налоговой отчетности (деклараций, авансовых расчетов), а также сроки уплаты налогов для каждого налога.

-

Срок сдачи единой упрощенной декларации за 3 квартал (9 месяцев) 2018 года.

— не позднее 22 октября 2018г.

Право сдать единую (упрощенную) налоговую декларацию имеют те организации и предприниматели, у которых в течение отчетного (налогового) периода одновременно:

- не было движения денежных средств на расчетных счетах и в кассе;

- не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

-

Сроки сдачи отчетности и уплаты налогов при применении УСН за 3 квартал (9 месяцев) 2018г.

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 октября 2018г. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость). А предприниматели-упрощенцы освобождены и от НДФЛ (в части доходов по «упрощенной» деятельности).

Иные налоги уплачиваются «упрощенцами» в обычном порядке в соответствии с законодательством о налогах и сборах.

-

Сроки сдачи отчетности плательщиками ЕНВД, сроки уплаты ЕНВД за 3 квартал 2018г.

Срок представления декларации по ЕНВД за 3 квартал 2018г.: не позднее 22 октября 2018г.

Срок уплаты налога ЕНВД за 3 квартал 2018 г.: не позднее 25 октября 2018г. (ст. 346.32, «НК РФ (ч.2)» от 05.08.2000 N 117-ФЗ)

-

Сроки сдачи декларации по НДС, сроки уплаты НДС за 3 квартал 2018г.

Налогоплательщики (налоговые агенты) должны сдать налоговую декларацию по НДС не позднее 25-го октября 2018г.

Сроки уплаты НДС за 3 квартал 2018г.: 25 октября, 26 ноября, 25 декабря (по 1/3 от суммы налога, начисленного за 3 квартал).

-

Сроки сдачи отчетности по налогу на прибыль, сроки уплаты налога на прибыль за 3 квартал (9 месяцев) 2018г.

-

Налогоплательщики, для которых отчетным периодом является квартал, должны сдать налоговую декларацию за 3 квартал не позднее 29 октября 2018г. (Из-за выходных срок переносится).

Ежеквартальный авансовый платеж по налогу на прибыль за 3 квартал нужно уплатить не позднее 29 октября 2018г.

Если средний квартальный доход налогоплательщика превысил 15 млн. рублей, платить авансы необходимо ежемесячно (п. 3 ст. 286, ст. 287 НК РФ).

Ежемесячные авансовые платежи, подлежащие уплате в течение квартала, следует уплачивать не позднее 28 числа каждого месяца квартала.

-

Налогоплательщики, рассчитывающие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют налоговые декларации и уплачивают авансовые платежи не позднее 28 дней после отчетного месяца. А именно: 28 августа (за период январь-июль 2018г.), 28 сентября (за период январь-август), 29 октября (за период январь – сентябрь).

Декларацию по налогу на прибыль можно сдавать в бумажном виде, пока среднесписочная численность работников не превышает 100 человек (п. 3 ст. 80 НК РФ).

-

-

Сроки сдачи отчетности по налогу на имущество, сроки уплаты авансовых платежей по налогу на имущество за 3 квартал (9 месяцев) 2018 года.

Порядок и сроки уплаты налога на имущество (авансовых платежей) устанавливаются законами субъектов Российской Федерации.

Для организаций законом Санкт-Петербурга установлен срок уплаты авансовых платежей по налогу на имущество за 3 квартал (9 месяцев) 2018 года

– не позднее 30 октября 2018г.

(Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации (ст.383 НК РФ))

Срок сдачи отчета по налогу на имущество (налогового расчета по авансовым платежам) тот же — 30 октября 2018г.

(Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. (ст.386 НК РФ))

-

Сроки сдачи расчета сумм налога на доходы физических лиц, исчисленных и уплаченных налоговым агентом (Форма 6 НДФЛ) за 3 квартал (9 месяцев) 2018 года.

Организации и индивидуальные предприниматели, являющиеся налоговыми агентами по НДФЛ, представляют Расчет 6 НДФЛ за 3 квартал 2018 года не позднее 31 октября 2018г.

-

Сроки уплаты земельного налога за 3 квартал 2018г.

Сроки установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е., срок уплаты авансового платежа по земельному налогу за 3 квартал в Санкт-Петербурге (для ООО) – не позднее 31 октября 2018г.

Налоговая декларация представляется налогоплательщиками-организациями раз в год, по итогам года.

-

Сроки уплаты транспортного налога (авансовых платежей) за 3 квартал 2018г.

Сроки устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 3 квартал 2018г. – не позднее 31 октября 2018г.

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за отчетным периодом (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53).

Налоговая декларация представляется организациями раз в год, по итогам года.

-

Сроки сдачи отчетности по акцизам, сроки уплаты акцизов.

Авансовый платеж акциза уплачивается не позднее 15 числа текущего налогового периода (месяца).

Налогоплательщики, уплатившие авансовый платеж акциза представляют в налоговый орган документы, подтверждающие уплату авансового платежа.

Уплата акциза за истекший налоговый период (месяц) производится в срок до 25 числа следующего месяца. Налоговая декларация представляется в этот же срок.

-

Нужны бухгалтерские услуги в Санкт-Петербурге? Получить консультацию по любому вопросу вы можете по телефону +7(812)385-55-41.

Если у Вас возникли трудности или Вы не хотите тратить свое время на изучение этих вопросов, просто позвоните нам по телефону 8 (812) 385-5541 и мы сделаем все в лучшем виде!

Дайджест годовой отчетности за 2019 год

Александр Лихачев, финансовый консультант, аттестованный профессиональный бухгалтер

Материалы газеты «Прогрессивный бухгалтер», декабрь 2019 г.

Какую годовую отчетность, куда и в какие сроки нужно сдать в 2020 году.

Сведения о застрахованных лицах СЗВ-М

Сведения по форме СЗВ-М должны сдавать все работодатели не позднее 15 числа месяца, следующего за отчетным.

Форма утверждена Постановлением Правления ПФ РФ от 01.02.2016 № 83п.

СЗВ-М на 25 человек и больше следует сдавать в электронном виде. На меньшее число работников можно сдать сведения на бумаге (п. 2 ст. 8 Закона № 27-ФЗ).

В СЗВ-М необходимо указать данные всех работников, которые трудились у вас в отчетном месяце, в том числе тех, кто в нем уволился, и тех, у кого не было никаких выплат.

Работников по гражданско-правовым договорам подряда или оказания услуг показывайте так же, как и работников по трудовым договорам.

Сведения о среднесписочной численности работников

Сведения о среднесписочной численности работников за предшествующий календарный год представляются организацией и ИП, привлекавшим в указанный период наемных работников.

Сведения представляются по форме, утвержденной Приказом ФНС РФ от 29.03.2007 № ММ-3-25/174@, в налоговый орган по месту нахождения организации и по месту жительства ИП (п. 3 ст. 80 НК РФ).

Если у ИП нет работников, то данные сведения он не представляет.

Декларация по ЕНВД

Декларацию по ЕНВД соответствующие налогоплательщики – организации и ИП подают за каждый налоговый период – квартал (ст. 346.30, п. 3 ст. 346.32 НК РФ).

Срок подачи – не позднее 20 числа месяца, следующего за отчетным кварталом.

Форма декларации утверждена Приказом ФНС РФ от 26.06.2018 № ММВ-7-3/414@.

Единая упрощенная декларация

Единую (упрощенную) налоговую декларацию (ЕУД) могут подавать организации и ИП, если в течение отчетного (налогового) периода одновременно выполняются следующие условия (п. 2 ст. 80 НК РФ):

-

отсутствуют объекты обложения по тем налогам, плательщиками которых они являются;

-

не было движения денег по счетам в банке и в кассе.

Из этого правила есть исключение: для отчетности по НДФЛ и ЕНВД.

Подача ЕУД является вашим правом, а не обязанностью. То есть вместо ЕУД вы можете представить в инспекцию «нулевые» декларации по налогам, плательщиками которых вы являетесь.

Декларация подается ежеквартально – не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (п. 3 ст. 80 НК РФ), т.е. по итогам 2019 г. она представляется не позднее 20 января 2020 г.

Форма декларации утверждена Приказом Минфина РФ от 10.07.2007 № 62н.

Декларация по НДС

По итогам IV квартала календарного года налогоплательщики представляют исключительно в электронном виде налоговую декларацию по НДС в налоговый орган по месту своего нахождения не позднее 25 января года, следующего за истекшим налоговым периодом.

Неплательщики НДС (организации и ИП) сдают декларацию по НДС – за тот квартал, в котором удержали налог как налоговый агент, выставили счет-фактуру с НДС, вели учет как участник, ведущий общие дела инвестиционного или простого товарищества, концессионер или доверительный управляющий (п. 5 ст. 174, п. 4 ст. 174.1 НК РФ).

Неплательщики НДС – посредники в некоторых случаях вместо декларации подают журнал учета счетов-фактур (п. 5.2 ст. 174 НК РФ).

Формат декларации в электронном виде утвержден Приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@ (в ред. от 28.12.2018).

Отчетность по страховым взносам

-

расчет по страховым взносам – в налоговый орган не позднее 30 числа месяца, следующего за календарным годом.

За 2019 г. его нужно заполнять по новой форме, утвержденной Приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@, в соответствии с Порядком, приведенным в Приложении № 2 к данному Приказу;

-

расчет по форме 4 – ФСС – в территориальный орган ФСС РФ по месту регистрации на бумажном носителе не позднее 20 числа месяца, следующего за отчетным годом; в форме электронного документа не позднее 25 числа месяца, следующего за отчетным годом.

Его форма приведена в Приложении № 1 к Приказу ФСС РФ от 26.09.2016 № 381, а Порядок ее заполнения – в Приложении № 2 к этому Приказу;

-

сведения по форме СЗВ-СТАЖ – в ПФР не позднее 1 марта года, следующего за отчетным годом.

Форма утверждена Постановлением Правления ПФ РФ от 06.12.2018 № 507п.

Если у ИП нет наемных работников, то отчетность по страховым взносам он не представляет.

Основные тарифы взносов на 2019 г. – те же, что и в 2018 г.

Предельная база на 2019 г. по взносам на ОПС – 1,15 млн руб., на ОСС по ВНиМ – 865 000 руб. (Постановление Правительства от 28.11.2018 № 1426).

-

Заявление о подтверждении основного вида экономической деятельности – в территориальный орган ФСС РФ по месту регистрации

Заявление и сопроводительные документы в соответствии с п. 11 Правил, утвержденных Постановлением Правительства РФ от 01.12.2005 № 713, оформляются по формам согласно п. 3 Порядка, утвержденного Приказом Минздравсоцразвития РФ от 31.01.2006 № 55.

Декларация по транспортному налогу

Организации и ИП, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения, являются налогоплательщиками транспортного налога.

Налогоплательщики-организации представляют декларации по транспортному налогу в налоговый орган по месту нахождения транспортных средств не позднее 1 февраля года, следующего за истекшим годом (п. 1 ст. 360, п. п.1, 3 ст. 363.1 НК РФ).

Форма декларации утверждена Приказом ФНС РФ от 05.12.2016 № ММВ-7-21/668@ (в ред. Приказа ФНС РФ от 26.11.2018 № ММВ-7-21/664@).

ИП уплачивают налог на основании налогового уведомления, направленного налоговым органом, и декларацию по транспортному налогу не представляют (п. 3 ст. 363 НК РФ).

Декларация по земельному налогу

Организации и ИП, обладающие земельными участками, признаваемыми объектом налогообложения земельным налогом, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, признаются налогоплательщиками земельного налога.

ИП уплачивают налог на основании налогового уведомления, направленного налоговым органом, и декларацию по земельному налогу не представляют (п. 4 ст. 397 НК РФ).

Отчетность по НДФЛ

-

справку по форме 2-НДФЛ – ежегодно не позднее 1 марта года, следующего за истекшим налоговым периодом.

-

расчет по форме 6-НДФЛ – за I квартал, полугодие, 9 месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за 2019 г. новый срок – не позднее 1 марта года, следующего за истекшим налоговым периодом.

Форма утверждена Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018).

Необходимо учесть, что при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан также в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

ИП, получающие доходы в виде дивидендов, процентных доходов по вкладам в банках, сумм экономии на процентах по заемным средствам в части превышения установленных размеров и других, облагаемых по ставкам, предусмотренным п. п. 2 и 5 ст. 224 НК РФ, также представляют декларацию по форме 3-НДФЛ в срок не позднее 30 апреля года, следующего за истекшим календарным годом, если налог не был удержан источником этих доходов (ст. 216, п. 1 ст. 229, п. 3 ст. 346.11 НК РФ).

Декларация по налогу на прибыль

Декларации и расчеты по налогу на прибыль налогоплательщики и налоговые агенты подают за год не позднее 28 марта следующего года (ст. 285, п. п. 1, 3, 4 ст. 289 НК РФ).

Новая форма декларации утверждена Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@ и применяется с отчетности за 2019 г.

По сравнению с действующей формой изменения незначительные. Прежде всего это новые штрихкоды. Кроме того, на титульном листе больше нет поля, где указывался код ОКВЭД.

Есть еще одно изменение, на которое стоит обратить внимание всем организациям. Код признака налогоплательщика нужно указывать двумя цифрами, а не одной. Для большинства компаний это 01. Появились и новые коды, а также ряд иных изменений.

Если организация на УСН является налоговым агентом по налогу на прибыль, получила доход в виде прибыли КИК, дивиденды от иностранной организации или доход в виде процентов по отдельным видам долговых обязательств (налог с которых не удержал налоговый агент), то она обязана представить декларацию (налоговые расчеты) по налогу на прибыль по итогам года не позднее 28 марта года, следующего за истекшим календарным годом (п. 1 ст. 285, п. 4 ст. 289, п. п. 2, 5 ст. 346.11 НК РФ).

Декларация по налогу на имущество

Организации в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, должны уплатить налог и представить декларацию по итогам года не позднее 30 марта года, следующего за истекшим календарным годом (п. 2 ст. 346.11, п. 1 ст. 379, п. 3 ст. 386 НК РФ).

Новая форма декларации утверждена Приказом ФНС РФ 14.08.2019 № СА-7-21/405@ и применяется с отчетности за 2019 г.

В новой форме учтена отмена обязанности налогоплательщиков ежеквартально представлять расчеты по авансовым платежам по налогу на имущество организаций в соответствии с Федеральным законом от 15.04.2019 № 63-ФЗ. Поэтому из ее разделов исключены строки, содержащие информацию о суммах авансовых платежей, исчисленных за отчетные периоды.

Также в декларацию дополнительно внесены идентификаторы признаваемых объектами налогообложения морских и воздушных судов, а также судов внутреннего плавания.

В ней появились и коды новых налоговых льгот для объектов высокой энергетической эффективности, имущества, расположенного во внутренних морских водах, в территориальном море и на континентальном шельфе РФ, которое используется при разработке морских месторождений углеводородного сырья. Кроме того, в декларацию внесены коды новых налоговых льгот для организаций, признаваемых фондами, управляющими компаниями, дочерними обществами управляющих компаний в соответствии с законом об инновационных научно-технологических центрах.

ИП уплачивают налог на имущество физических лиц на основании налоговых уведомлений и декларацию по налогу на имущество не представляют (п. 3 ст. 346.11, п. 2 ст. 409 НК РФ).

Декларация по единому сельскохозяйственному налогу

Плательщики ЕСХН в отношении данного налога отчитываются раз в год не позднее 31 марта года, следующего за истекшим налоговым периодом.

Форма декларации по этому налогу утверждена Приказом ФНС РФ от 28.07.2014 № ММВ-7-3/384@.

Декларация по УСН

По итогам календарного года организации на УСН представляют налоговую декларацию в налоговый орган по месту своего нахождения не позднее 31 марта года, следующего за истекшим налоговым периодом.

ИП на УСН представляют декларацию по итогам года по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Форма декларации по УСН утверждена Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@.

Бухгалтерская отчетность

Субъекты малого предпринимательства, не упомянутые в ч. 5 ст. 6 Закона № 402-ФЗ, вправе представлять бухгалтерскую отчетность по упрощенным формам (ч. 4 ст. 6 Закона № 402-ФЗ, Приложение № 5 к Приказу Минфина РФ от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций»).

Организация обязана представлять бухгалтерскую отчетность также в другие адреса и сроки, предусмотренные законодательством РФ, учредительными документами организации, решениями соответствующих органов управления организацией (п. 44 Положения по бухгалтерскому учету (ПБУ 4/99), утвержденного Приказом Минфина РФ от 06.07.1999 № 43н, Информация Минфина РФ № ПЗ-10/2012).

Если бухгалтерская (финансовая) отчетность подлежит обязательному аудиту, то в орган государственной статистики необходимо представить аудиторское заключение о ней вместе с такой отчетностью либо не позднее 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом (ч. 2 ст. 18 Закона № 402-ФЗ).

В настоящее время в правила формирования бухгалтерской отчетности внесено ряд изменений.

Приказом Минфина РФ от 19.04.2019 № 61н внесены некоторые изменения в порядок оформления бухгалтерской отчетности и об этом выпущено Информационное сообщение Минфина РФ от 28.05.2019 № ИС-учет-18.

Изменения начиная с отчетности за 2019 г. (вступили в силу 01.06.2019):

-

Вместо кода ОКВЭД необходимо указывать код ОКВЭД2.

-

Изменены коды форм бухгалтерской отчетности.

-

Стоимостные показатели нужно приводить только в тысячах рублей (удалена единица измерения – миллионы рублей).

-

Добавлена группа показателей для отражения информации об аудиторской организации – при обязанности проведения аудиторской проверки необходимо указать сведения об аудиторской организации (ФИО индивидуального аудитора), ИНН, ОГРН или ОГРНИП.

Начиная с отчетности за 2020 г. в связи с изменениями в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» в Отчете о финансовых результатах:

-

Уточнены состав и наименования показателей, раскрывающих величину налога на прибыль

-

«Налог на прибыль» (2410) – расход (доход) по налогу на прибыль (ранее – отсутствовал).

-

«Текущий налог на прибыль» (2411) (ранее – «Текущий налог на прибыль, в т.ч. постоянные налоговые обязательства (активы)»).

-

«Отложенный налог на прибыль» (2412) (ранее – «Изменение отложенных налоговых обязательств», «Изменение отложенных налоговых активов»).

-

«Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» (2530) – участвует в формировании совокупного финансового результата периода (ранее – отсутствовал).

-

Изменились коды строк (Приложение №4 к Приказу №66н).

-

Совокупный финансовый результат рассчитывается как сумма строк:

-

«Чистая прибыль (убыток)» (2400).

-

«Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» (2510).

-

«Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода» (2520).

-

«Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» (2530).

Изменения, внесенные приказом Минфина РФ от 20.11.2018 № 236н в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», вступают в силу начиная с бухгалтерской отчетности за 2020 г.

Изменения, касающиеся порядка отражения в отчете о финансовых результатах информации о налоге на прибыль, вступают в силу начиная с бухгалтерской отчетности за 2020 г.

Но организация вправе принять решение о применении таких изменений до указанного срока (с отчетности за 2019 г.)

Данное решение подлежит раскрытию в бухгалтерской (финансовой) отчетности организации, а в «1С:Бухгалтерии 8», ред. 3.0, формирование бухгалтерской отчетности поддерживается во всех трех редакциях – старой, действующей и новой.

Федеральным законом от 27.07.2019 № 247-ФЗ внесены изменения в Федеральный закон «О бухгалтерском учете» (изменения вступили в силу 26.07.2019), а Информационным письмом Минфина РФ № ИС-учет-20 от 22.08.2019 даны соответствующие разъяснения. В частности, введены:

-

Запрет на внесение изменений в бухгалтерскую отчетность после ее утверждения

-

Обязательное исполнение требований главного бухгалтера – все требования должны быть зафиксированы письменно.

-

Новые условия исправления ошибок в бухгалтерской отчетности.

1 января 2020 г. ФНС РФ начнет вести государственный информационный ресурс бухгалтерской (финансовой) отчетности (ГИРБО) и будут введены новые условия исправления ошибок в бухгалтерской отчетности.

При исправлении ошибки в отчетности, обязательный экземпляр которой включен в государственный информационный ресурс бухгалтерской (финансовой) отчетности (ГИРБО), организация обязана представить экземпляр исправленной бухгалтерской отчетности:

-

в тот же налоговый орган, куда отчетность была представлена первоначально;

-

в виде электронного документа;

-

по ТКС через оператора ЭДО;

-

не позднее чем через 10 рабочих дней со дня, следующего за днем внесения исправления в отчетность;

-

если изменения в бухгалтерскую отчетность внесены при ее утверждении,

то исправленная отчетность представляется не позднее

чем через 10 рабочих дней, следующих за днем утверждения отчетности.

Как часто составлять отчетность

В настоящее время государство требует представлять баланс только 1 раз в год: в любой подходящий день с 1 по 31 марта. Такие сроки сдачи бухгалтерского баланса указаны и в бухгалтерском (п. 2 ст. 18 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ), и в налоговом (подп. 5 п. 1 ст. 23 НК РФ) законодательстве.

ОБРАТИТЕ ВНИМАНИЕ! Баланс для собственников и иных заинтересованных лиц можно представлять с любой другой периодичностью (п. 4 ст. 13 закона № 402-ФЗ). Налоговикам и в статистику такую отчетность передавать не требуется.

Баланс в ИФНС можно представить как в электронном виде, так и на бумаге. Но с отчетности за 2019 год правила меняются.

А с 01.06.2019 изменились формы баланса и остальной бухотчетности (приказ Минфина от 19.04.2019 № 61н). Ключевые изменения таковы:

- теперь отчетность можно составлять только в тыс. руб., миллионы в качестве единицы измерения больше использовать нельзя;

- ОКВЭД в шапке заменен на ОКВЭД 2;

- в бухгалтерском балансе нужно указывать сведения об аудиторской организации (аудиторе).

Отметку об аудиторе нужно ставить только тем фирмам, которые подлежат обязательному аудиту. Налоговики будут использовать ее как для наложения штрафа на саму организацию, если она проигнорировала обязанность пройти аудит, так и для того, чтобы знать у какого аудитора им истребовать сведения по организации в порядке ст. 93 НК РФ.

Более существенные изменения произошли в форме 2. Подробнее о них см. .

Есть два вида отчетности: годовая и промежуточная (ч. 3, 4 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ).

Все организации, которые обязаны вести бухучет, должны составлять и сдавать бухгалтерскую отчетность как минимум ежегодно. Отчетным периодом для годовой бухгалтерской отчетности (т. е. отчетным годом) является календарный год – с 1 января по 31 декабря включительно. Исключение – случаи, когда организация зарегистрирована, реорганизована или ликвидирована посреди года. Об этом сказано в частях 1, 4 статьи 15, частях 3–5 статьи 13 Закона от 6 декабря 2011 г. № 402-ФЗ.

Составлять отчетность чаще, например ежемесячно или поквартально, придется только в том случае, если это прямо прописано в законе, учредительных документах или же в решении собственника организации (ч. 4 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). Такие промежуточные отчеты формируют нарастающим итогом с начала года.

Сроки сдачи баланса в 2019 году

Годовую бухгалтерскую отчетность компании представляют в налоговый орган в течение трех месяцев по окончании отчетного года (подп. 5 п. 1 ст. 23 НК РФ). Аналогичный срок установлен для представления отчетности в органы статистики (п. 2 ст. 18 Закона № 402-ФЗ).

Срок сдачи отчетности за 2018 год в ИФНС и статистику — не позднее 31 марта 2019 года. Но так как 31 марта это воскресенье, то срок переносится на ближайший рабочий день — 1 апреля.

Если вы составляете для своих целей промежуточную бухгалтерскую отчетность (она составляется по желанию), представлять ее в какие-либо контролирующие органы не требуется.

В 2019 году НК РФ не устанавливает обязанности организаций сдавать бухгалтерскую отчетность в налоговую инспекцию в электронном виде. Подача отчетности электронно является правом налогоплательщика.

Поэтому отправить отчетность в ИФНС фирмы вправе на бумажном носителе. Для этого руководитель компании или его представитель может лично обратиться в инспекцию. Либо документы можно отправить по почте с описью вложения.

Что касается бухотчетности в учреждение статистики, то ее также разрешено сдать на бумаге. Обязанности отчитываться через Интернет законом не установлено.

Между тем ФНС рекомендует отправлять отчет по ТКС тем, кто остальные отчеты сдает в электронном виде.

Таблица предстоящих изменений для главбухаПозволит избежать ошибок во 2-ом полугодии 2019 годаВсе вступившие бухгалтерские изменения с 1 июля 2019 годаУдобно применять в работе

Что будет, если вовремя не сдать отчетность

Если вовремя не представить бухгалтерскую отчетность в ИФНС России, то инспекция может оштрафовать организацию по статье 126 Налогового кодекса РФ. Размер штрафа составляет 200 руб. за каждый документ в составе отчетности, который налоговые инспекторы получили с опозданием.

Бухгалтерский баланс (см. заполнение бухгалтерского баланса), Отчет о финансовых результатах, Отчет об изменениях капитала, Отчет о движении денежных средств(см. ОДДС порядок заполнения), пояснения в табличной и текстовой формах. Если организация не сдала в срок бухгалтерскую отчетность, то размер штрафа составит 1000 руб. (200 руб. × 5).

Кроме того, за несвоевременное представление бухгалтерской отчетности по заявлению налоговой инспекции суд может взыскать с ответственного сотрудника (например, руководителя организации) штраф на сумму от 300 до 500 руб. (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).

- в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- бухучет вела специализированная организация, и она же составляла отчетность (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).

Если вовремя не сдать в Росстат бухгалтерскую отчетность или сдать ее в неполном объеме, будет взыскан административный штраф.

Должностному лицу организации грозит штраф от 300 до 500 руб. (руководителю). Саму же организацию могут оштрафовать на сумму от 3000 до 5000 руб.

Такие санкции предусмотрены статьей 19.7 Кодекса РФ об административных правонарушениях (письмо Росстата от 16 февраля 2016 г. № 13-13-2/28-СМИ).

Аналогичные отдельные штрафы будут за опоздание с представлением в Росстат аудиторского заключения.

Состав бухгалтерской отчетности, которую организация должна представить, определите в соответствии со статьей 14 Закона от 6 декабря 2011 г. № 402-ФЗ, ПБУ 4/99 и приказом Минфина России от 2 июля 2010 г. № 66н.

Какие отчетные формы необходимо будет сдать, зависит от того, является ли предприятие коммерческим, бюджетным, относится ли к субъектам малого предпринимательства (СМП).

Коммерческая организация сдаёт следующий пакет отчетных форм:

- Бухгалтерский баланс;

- Отчёт о финансовых результатах;

- Приложения (отчет об изменениях капитала, отчет о движении денежных средств и приложение с расшифровкой основных строк баланса и отчета о финансовых результатах).

СМП, которых не касаются критерии обязательного аудита, вправе предоставлять упрощенную бухгалтерскую отчётность. Её отличают укрупнённые показатели с группировкой по статьям и отсутствие подробных расшифровок. Необходимо понимать, что такая возможность есть независимо от системы налогообложения. То есть как организации на УСН могут быть обязаны сдавать основные подробные формы, так и предприятия на ОСН могут предоставлять упрощенную отчётность.

Для некоммерческих предприятий в состав отчетности включён отчёт о целевом использовании средств вместо отчета о финансовых результатах.

Совет: каждый год перед сдачей баланса следует проверить, не изменились ли отчетные формы.

Форма бухгалтерского отчёта и приложений утверждена приказом Минфина 66н от 02.07.2010 и при написании учетной политики может быть дополнена при необходимости любым количеством строк, а вот исключать какую-то информацию из установленных форм не разрешается. Дорабатывая форму документа нельзя забывать о том, что бухгалтерская отчётность должна быть:

- Достоверной;

- Информативной для пользователей отчета с целью принятия на основе полученных данных экономических решений;

- Составляться на основе данных регистров бухгалтерского учёта.

Помня о том, что бухгалтерский баланс это не только отчёт для контролирующих органов, но и возможность проверить самим состояние учёта и оценить экономическую устойчивость предприятия, составление такого документа уже не кажется обузой.

Правила заполнения и подписи

Бухгалтерскую отчетность составляйте на русском языке (п. 15 ПБУ 4/99). Числовые данные отражайте в тысячах или миллионах рублей (без десятичных знаков). Показатели бухгалтерской отчетности, имеющие отрицательное значение (например, сумму непокрытого убытка), указывайте в круглых скобках. В таком же порядке отражайте и данные, которые нужно вычесть из других показателей.

Бухгалтерская отчетность считается составленной после того, как ее на бумаге подписал руководитель организации (ч. 8 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). Если же бухучет ведет специализированная организация, то бухгалтерскую отчетность должны подписать руководители обеих организаций, то есть и той, которая оказывает услуги по ведению бухучета (п. 17 ПБУ 4/99).

Подпись главного бухгалтера на отчетности, сдаваемой в Росстат, не нужна. Это следует из статьи 18 Закона от 6 декабря 2011 г. № 402-ФЗ. К такому выводу пришел Росстат в письме от 7 апреля 2016 г. № 532/ОГ.

Не нужна подпись главного бухгалтера и в бухотчетности, представляемой в ИФНС. Это не предусмотрено действующим законодательством.

Ситуация: кто вместо руководителя организации может подписать бухгалтерскую отчетность? В организации есть своя бухгалтерия.

Сделать это может любой сотрудник, уполномоченный руководителем организации.

Руководитель может передать часть своих полномочий (в т. ч. и право подписи бухгалтерской отчетности) другим сотрудникам. Например, своему заместителю, финансовому или коммерческому директору. Для этого нужно:

- издать приказ о назначении ответственного за подписание бухгалтерской отчетности;

- выдать сотруднику доверенность на право подписи бухгалтерской отчетности (подп. 2 п. 3 ст. 40 Закона от 8 февраля 1998 г. № 14-ФЗ, ст. 69 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 5 ст. 185 ГК РФ).

Если такие документы оформлены верно, то подпись уполномоченного сотрудника на бухгалтерской отчетности приравнивается к подписи руководителя организации.

Передать право подписи другому руководитель может единолично, не согласовывая это с учредителями, советом директоров или акционерами. При условии, конечно, что другой порядок не предусмотрен учредительными документами организации.

Важная деталь: доверенность обязательна – одного приказа о назначении ответственного за подписание отчетности недостаточно. Законодательство не предусматривает, что кто-либо другой вместо руководителя (генерального директора, президента и т. п.) вправе действовать от имени организации и представлять ее интересы без доверенности.

Ситуация: можно ли на бланках бухгалтерской отчетности проставлять факсимильную подпись руководителя организации?

Нет, нельзя.

Использовать факсимиле можно только в случаях, предусмотренных законодательством (п. 2 ст. 160 ГК РФ). А закон о бухучете прямо не разрешает использовать факсимильную подпись. Зато там сказано, что бухгалтерскую отчетность руководитель должен подписать лично, на бумаге (ч. 8 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ).

Что сдает малый бизнес в Росстат

Обязанность сдавать статотчеты для малого и среднего бизнеса закреплена в ст. 5 Федерального закона от 24.07.2007 № 209-ФЗ. Таки организации чаще всего сдают отчеты в Росстат по упрощенной схеме, а некоторые и вовсе не отчитываются.

Росстат проводит наблюдение двух видов за деятельностью компаний и ИП:

- сплошное, когда сдаются формы бухгалтерского учета с отметкой налоговых органов о приеме;

- выборочное, когда компания попадет в выборку и уже сдает статистическую отчетность в дополнение к бухгалтерской.

Формы статистической отчетности в ситуации, когда ваша компания попадает в выборку, предоставляются органам статистики, вместе с разъяснениями и комментариями по их заполнению. Как правило, это отчет по форме № 1-ИП, но органы статистики могут попросить предоставить дополнительно и другие формы. Поэтому заострять внимание на сдаче статистической отчетности мы не будем.

1) по электронным каналам связи, с применением электронной цифровой подписи. В Росстат предоставляются те же формы бухгалтерской отчетности, что и в налоговые органы. Для передачи данных достаточно войти в «Контур-Экстерн» (вкладка «Статистическая отчетность» — «Бухгалтерская статистическая отчетность»), проставить галочки напротив нужных форм, выбрать получателя и нажать «Отправить».

2) по почте отчетность в органы статистики можно сдавать простым заказным письмом без описи и уведомления;

3) лично или через уполномоченного представителя принести отчетность в органы статуправления.

Если компания не получила от органов статистики уведомления о том, что попала в выборку, нужно подготовить для сдачи бухгалтерскую отчетность по обычной форме. Вы предоставляете в органы статуправления заверенную копию бухгалтерского баланса (без пояснений) и копию отчета о финансовых результатах, с отметкой налогового органа о приеме отчетности, до 31 марта 2017 года.

Вопрос: мы впервые сдаем отчетность в органы статистики и не знаем, в какое отделение ее сдать. В кодах статистики не указано, к какому отделению статистики мы относимся, на сайте Госкомстата такой информации тоже нет. Где можно посмотреть такую информацию?

Ответ: действительно, в кодах статистики никаких опознавательных знаков, в какой орган статистики компания должна сдавать отчетность, нет. Если вы сдаете отчетность в органы статистики через электронные каналы связи, то она автоматически предоставляется в нужное отделение. А вот если вы сдаете отчет в органы статистики лично или почтой, то узнать свое отделение вы можете с помощью нехитрых логических выводов:

- для начала нужно знать, в какой налоговой инспекции вы стоите на учете;

- далее посмотрите, к какому округу относится ваша инспекция. В тот же самый округ вам и нужно сдавать отчетность в органы статистики.

Утверждение годовой отчетности

Годовая бухгалтерская отчетность должна быть утверждена (ч. 9 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). Решение об этом принимается общим собранием акционеров (участников) (подп. 11 п. 1 ст. 48 Закона от 26 декабря 1995 г. № 208-ФЗ, подп. 6 п. 2 ст. 33 Закона от 8 февраля 1998 г. № 14-ФЗ). Оформить такое решение нужно протоколом общего собрания (ст. 63 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 6 ст. 37 Закона от 8 февраля 1998 г. № 14-ФЗ).

Обязательных требований к протоколу собрания участников ООО в законодательстве нет. Но есть реквизиты, которые нужно обязательно указать. Это номер и дата протокола, место и дата проведения собрания, вопросы повестки дня, подписи учредителей. Протокол общего собрания акционеров отличается от протокола ООО тем, что его составляют в двух экземплярах и у него есть обязательные реквизиты. Эти признаки перечислены в пункте 2 статьи 63 Закона от 26 декабря 1995 г. № 208-ФЗ.

Пример, как оформить протокол общего собрания участников ООО. Утверждение годовой бухгалтерской отчетности

Уставом ООО «Торговая фирма «Гермес»» предусмотрено, что годовая бухгалтерская отчетность утверждается не позднее 20 марта следующего года. На общем собрании участников, которое состоялось 19 марта 2016 года, бухгалтерская отчетность была утверждена. Решение было принято единогласно. Протокол общего собрания участников составлен следующим образом.

Внимание: в действующем законодательстве не предусмотрена ответственность за то, что годовая бухгалтерская отчетность не утверждена. Но штраф возможен за непредставление акционерам такой отчетности для утверждения.

Административная ответственность в этом случае установлена частью 2 статьи 15.23.1 Кодекса РФ об административных правонарушениях. Эта норма предусматривает наказание, в частности, за непредставление или нарушение срока предоставления обязательной информации (материалов) при подготовке к проведению общего собрания акционеров. К числу таких материалов относится и годовая бухгалтерская отчетность организации (ч. 3 ст. 52 Закона от 26 декабря 1995 г. № 208-ФЗ).

Штраф составит:

- для организации – от 500 000 до 700 000 руб.;

- для должностных лиц – от 20 000 до 30 000 руб. либо дисквалификацию на срок до одного года.

Ситуация: можно ли сдать в налоговую инспекцию годовую бухгалтерскую отчетность, не утвержденную на общем собрании участников (акционеров)? Срок подачи отчетности истекает раньше срока, на который назначено проведение общего собрания.

Да, можно.

По общему правилу бухгалтерская (финансовая) отчетность считается составленной после того, как ее экземпляр на бумажном носителе подпишет руководитель организации (ч. 8 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ).

Но действительно период, в течение которого годовую бухгалтерскую отчетность надо сдать в налоговую инспекцию, не совпадает с тем, в течение которого ее надо утвердить общим собранием учредителей организации. Так, годовую отчетность ООО требуется утвердить не ранее чем через два, но не позже чем через четыре месяца после окончания отчетного года (абз. 2 ст.

В налоговую же инспекцию годовую бухгалтерскую отчетность нужно сдать не позднее трех месяцев по окончании отчетного года (подп. 5 п. 1 ст. 23 НК РФ). Сдвигать этот срок нельзя – закон этого не предусматривает. А за несвоевременное представление отчетности организацию, ее руководителя и (или) главного бухгалтера могут оштрафовать.

Вот и получается, что в налоговую инспекцию годовую бухгалтерскую отчетность надо представить, даже если на общем собрании ее утвердить не успели.

Публикация отчетности

Организация должна опубликовать отчетность в случаях, предусмотренных законодательством (п. 9 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). Так, обязаны публиковать свою годовую бухгалтерскую отчетность публичные акционерные общества. Это следует из пункта 1 статьи 66.3 и пункта 6 статьи 97 Гражданского кодекса РФ, а также пункта 1.

Акционерные общества публикуют текст годовой бухгалтерской отчетности на странице в сети Интернет. Срок – три дня с даты составления аудиторского заключения о достоверности отчетности. В любом случае опубликовать бухотчетность следует не позднее трех календарных дней с даты, когда истек срок ее представления в Росстат (п. 71.4 положения Банка России от 30 декабря 2014 г. № 454-П).

За 2015 год отчитаться в статистику нужно до 31 марта 2016 года включительно. Срок публикации отчетности вместе с аудиторским заключением выпадает на 4 апреля. Если опоздать с публикацией, будет штраф. Об этом предупреждает Банк России в информационном письме от 30 марта 2016 г. № ИН-06-52/17.

ООО обязаны это делать, только если открыто размещают облигации или другие эмиссионные ценные бумаги (п. 2 ст. 49 Закона от 8 февраля 1998 г. № 14-ФЗ).

Требования об обязательной публикации отчетности распространяются в том числе и на организации, применяющие упрощенку (письмо Минфина России от 18 июня 2008 г. № 07-05-06/137).

Внимание: за нарушение требований законодательства о раскрытии информации эмитентом предусмотрена административная ответственность (ч. 2 ст. 15.19 КоАП РФ).

Мера ответственности – штраф. При этом размер штрафа составляет:

- от 700 000 до 1 000 000 руб. – для организации;

- от 30 000 до 50 000 руб. – для должностных лиц (или дисквалификация на срок от одного года до двух лет).

Расходы, связанные с публикацией бухгалтерской отчетности, являются управленческими (п. 7 ПБУ 10/99). Поэтому в бухучете отражайте их на счете 26 или счете 44 (для торговых организаций). При расчете налога на прибыль затраты на публикацию годовой отчетности учтите в составе прочих расходов (подп. 20 п. 1 ст. 264 НК РФ).

Куда и когда сдаётся бухгалтерская отчётность

В период, когда сдаётся бухгалтерский баланс, необходимо уточнить, не изменился ли адрес налогового органа, к которому относится компания. Предоставить документы можно:

- В инспекцию лично или через представителя по доверенности;

- По почте с обязательной описью вложения, которая впоследствии хранится вместе с отчетом;

- Через интернет.

Сдав документы в налоговый орган, необходимо направить отчет и в орган государственной статистики.

А вот сколько раз в год сдают баланс теперь, к счастью, на этот вопрос можно ответить – только один, а не как раньше каждый квартал. Налоговый кодекс обязывает сдавать отчётность не позднее трёх месяцев по окончании года.

Следует обратить внимание на сроки, когда сдают бухгалтерский баланс вновь созданные организации. Они зависят от даты регистрации. Если предприятие зарегистрировано после 30 сентября, то первый свой отчёт оно сдаёт только по окончании следующего года.

Отвечая на вопрос, когда организации сдают баланс, надо отметить случаи реорганизации или ликвидации. Тогда в инспекцию в обязательном порядке предоставляется разделительный или ликвидационный баланс соответственно, в котором датой конца отчетного периода будет день внесения записи об изменениях в ЕГРЮЛ.

Также следует помнить о том, сколько раз в год сдавать баланс необходимо собственникам организации на утверждение. Проблема в том, что срок сдачи отчётов в налоговую инспекцию наступает раньше последней даты, установленной для проведения годовых собраний участников или акционеров (или Совета директоров).

Из-за этого возможны исправления отчетов по итогам годового собрания, т.к. при обнаружении новых фактов деятельности влияние хозяйственных операций на баланс неизбежно. И в п.8 ПБУ 22/2010 прописано, можно ли сдавать уточнённый баланс. Можно только при исправлении существенной ошибки, найденной до даты утверждения отчета в установленном законом порядке.

Для некоторых видов деятельности предусмотрена сдача и промежуточной квартальной отчетности в контролирующие такую деятельность органы. При этом необходимость предоставлять такие отчеты в налоговую отсутствует. Речь идёт о следующих предприятиях:

- Страховые компании;

- Профессиональные участники рынка ценных бумаг.

Несвоевременная сдача бухгалтерского баланса влечёт за собой наложение штрафа в размере 200 рублей за каждую форму, об этом написано в статье 126 НК РФ, а должностные лица могут быть привлечены к административной ответственности со штрафом от 300 до 500 рублей.

При подготовке бухгалтерского баланса необходимо помнить о точности, внимательности, аккуратности и тогда документ станет не только лишним отчетом, а инструментом для грамотного управления предприятием.