Содержание

- Текущая ключевая ставка Центрального банка Российской Федерации на 2018 год и ее динамика

- Таблица – ключевая ставка ЦБ РФ на сегодня (2018 год) и ее изменение за прошедшие 5 лет

- Заседание ЦБ РФ по ключевой ставке 2018 – график

- Ключевая ставка ЦБ РФ на сегодня: 6.00%

- Динамика ключевой ставки ЦБ РФ по годам

- ЦБ снизил ключевую ставку до 6%

- ЦБ снизил ключевую ставку в шестой раз подряд

- ЦБ России снизит ставку, но возьмет длительную паузу

Текущая ключевая ставка Центрального банка Российской Федерации на 2018 год и ее динамика

Актуальная информация на 2019 год доступна в статье по .

Одним из важнейших показателей для кредитно-денежной политики страны является ключевая ставка ЦБ РФ. Ее уровень на сегодня определяет не только доходность размещенных депозитов у регулятора кредитными организациями, но и переплату за полученные от него средства в долг. Соответственно, стоимость банковских услуг, в виде займов и вкладов, фактически привязана к данному показателю. Также он регулирует начисляемые налоговиками пени и получаемые гражданами компенсации. Например, при несвоевременной оплате труда наемным работникам. То есть размер ключевой ставки Центробанка на сегодняшний день, и в частности на 2018 год, важен для многих отраслей. Поэтому ниже приведена таблица с показателем этого параметра, позволяющая оценить его динамику.

Таблица – ключевая ставка ЦБ РФ на сегодня (2018 год) и ее изменение за прошедшие 5 лет

Понятие ключевой ставки регулятором было введено не так давно – с 13.09.2013 года. Поэтому максимальный период, за который есть возможность привести статистические данные составляет 5 лет. Дополнительно стоит отметить – с первого дня 2016 года к ней была приравнена ставка рефинансирования.

Значительное увеличение ключевой ставки ЦБ РФ датируется концом 2014 года. В экстренном порядке на внеочередном заседании Совета директоров она была повышена сразу на 6,5 п.п. – до 17% годовых. Даже общее планомерное повышение рассматриваемого параметра за предыдущие 15 месяцев не было таким значительным – на 5% годовых за 4 заседания. После этого наблюдается постепенное уменьшение ключевой ставки – посредством 15 решений в течение почти 4 лет на 9,75% годовых. Такая тенденция продлилась до средины сентября текущего года. 14 сентября 2018 года Советом директоров ЦБ РФ принято решение повысить ключевую ставку на 0,25% годовых. Таким образом она была увеличена впервые почти за 4 последних года.

Прогноз по ключевой ставке ЦБ РФ на 2018 год, приведенный нашим порталом, осуществился. Правда, пессимистичный: «повышение на 0,25% годовых». Стоит отметить, что в текущем 2018 году больше изменений ключевой ставки не будет. То есть она до конца года останется на уровне 7,75%.

Заседание ЦБ РФ по ключевой ставке 2018 – график

Изменение рассматриваемого параметра находится в компетенции Совета директоров Центрального банка Российской Федерации. Его заседание производится по четко утвержденному графику. Он составляется заблаговременно. Например, для текущего 2018 года был утвержден и опубликован на официальном сайте ЦБ РФ еще 27.09.2017 года. В соответствии с ним, заседания будут производиться или уже произошли в следующие дни:

Все плановые заседания, которые были предусмотрены в 2018 году, прошли. Стоит отметить, что заседания Совета директоров проводятся в основном в пятницу. Планируются на 13:30 по московскому времени. Соответственно, новый уровень ключевой ставки, если он был изменен, вступает в силу с первого рабочего дня после заседания. Например, в текущем году оба уменьшения выпадали не на 9 февраля и 23 марта, а на понедельники, идущие после этих дат – на 12 февраля и 26 марта соответственно. Идентичная ситуация и с повышением ставки ЦБ РФ с 17 сентября 2018 года, о чем было принято решение 14 сентября текущего года.

Что влияет на ключевую ставку Банка России

В процессе заседания рассматривается огромное количество микро и макроэкономических показателей. Начиная от темпа изменения потребительских цен и заканчивая возможными изменениями в налоговом законодательстве. Если же определить основные общие направления, то их четыре:

- Динамика инфляции;

- Денежно-кредитные условия (привлекательность и спрос на кредитование, вклады и т.д.);

- Экономическая активность (граждан, предприятий);

- Инфляционные риски (прогноз возможного изменения уровня инфляции).

Таким образом ключевая ставка ЦБ РФ фактически отображает экономическое состояние страны в целом на сегодняшний день. Соответственно, учитывает огромное количество разнообразных показателей.

Ключевая ставка ЦБ РФ на сегодня: 6.00%

Ключевая ставка — это экономический инструмент денежно-кредитной политики ЦБ РФ, с помощью которого он регулирует уровень процентных ставок в экономике России, с целью добиться постепенного снижения инфляции до заданного уровня (4% на момент написания данной статьи).

Фактически же ключевая ставка это нижняя граница процентной ставки, по которой Банк России выдает банкам кредиты, в то же время, это верхняя граница ставки, по которой Центробанк может принимать от банков средства на депозиты.

С 1 января 2016 года значение ключевой процентной ставки используется как значение ставки рефинансирования.

Текущее значение ключевой ставки Центробанка на сегодня — 6.00% — было установлено с 10 февраля 2020 года.

Динамика ключевой ставки ЦБ РФ по годам

| Временной период | Ключевая ставка |

|---|---|

| c 16 декабря 2019 года по 9 февраля 2020 года | 6.25% ↓ |

| c 28 октября 2019 года по 15 декабря 2019 года | 6.5% ↓ |

| c 9 сентября 2019 года по 27 октября 2019 года | 7% ↓ |

| c 29 июля 2019 года по 8 сентября 2019 года | 7.25% ↓ |

| c 17 июня 2019 года по 28 июля 2019 года | 7.5% ↓ |

| c 17 декабря 2018 года по 16 июня 2019 года | 7.75% |

| c 17 сентября 2018 года по 16 декабря 2018 года | 7.5% |

| c 26 марта 2018 года по 16 сентября 2018 года | 7.25% ↓ |

| c 12 февраля 2018 года по 25 марта 2018 года | 7.5% ↓ |

| c 18 декабря 2017 года по 11 февраля 2018 года | 7.75% ↓ |

| c 30 октября 2017 года по 17 декабря 2017 года | 8.25% ↓ |

| c 18 сентября 2017 года по 29 октября 2017 года | 8.5% ↓ |

| cо 19 июня 2017 года по 17 сентября 2017 года | 9% ↓ |

| cо 2 мая 2017 года по 18 июня 2017 года | 9.25% ↓ |

| c 27 марта 2017 года по 1 мая 2017 года | 9.75% ↓ |

| c 19 сентября 2016 года по 26 марта 2017 года | 10% ↓ |

| c 14 июня 2016 года по 18 сентября 2016 года | 10.5% ↓ |

| c 3 августа 2015 года по 13 июня 2016 года | 11% ↓ |

| c 16 июня 2015 года по 2 августа 2015 года | 11.5% ↓ |

| c 5 мая 2015 года по 15 июня 2015 года | 12.5% ↓ |

| c 16 марта 2015 года по 4 мая 2015 года | 14% ↓ |

| cо 2 февраля 2015 года по 15 марта 2015 года | 15% ↓ |

| c 16 декабря 2014 года по 1 февраля 2015 года | 17% |

| c 12 декабря 2014 года по 15 декабря 2014 года | 10.5% |

| c 5 ноября 2014 года по 11 декабря 2014 года | 9.5% |

| c 28 июля 2014 года по 4 ноября 2014 года | 8% |

| c 28 апреля 2014 года по 27 июля 2014 года | 7.5% |

| c 3 марта 2014 года (с 11:00 по МСК времени) по 27 апреля 2014 года | 7% |

| c 3 февраля 2014 года по 3 марта 2014 года (до 10:59:59 по МСК времени) | 5.5% |

ЦБ снизил ключевую ставку до 6%

ЦБ РФ снизил ключевую ставку по итогам февральского заседания на 0,25% до 6%, говорится в сообщении регулятора. Решение совпало с консенсус-прогнозом аналитиков.

Совет директоров Банка России 7 февраля 2020 г. принял решение снизить ключевую ставку на 25 б.п., до 6,00% годовых. Замедление инфляции происходит быстрее, чем прогнозировалось. Инфляционные ожидания населения и ценовые ожидания предприятий в целом остаются стабильными. Темпы роста российской экономики увеличились во втором полугодии 2019 года. Сохраняются риски существенного замедления мировой экономики. На краткосрочном горизонте дезинфляционные риски по-прежнему преобладают над проинфляционными. В этих условиях с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% по итогам 2020 г. и останется вблизи 4% в дальнейшем.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Динамика инфляции. Замедление инфляции происходит быстрее, чем прогнозировалось. Годовой темп прироста потребительских цен в январе снизился до 2,4% (с 3,0% в декабре 2019 года) как за счет выхода из расчета эффекта повышения НДС, так и за счет умеренного темпа роста цен в январе. Годовая базовая инфляция по итогам января снизилась до 2,7% после 3,1% в декабре. Показатели инфляции, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся вблизи или ниже 3%.

В январе дезинфляционные факторы продолжили оказывать существенное влияние на инфляцию. Годовые темпы роста цен на продовольственные и непродовольственные товары продолжали снижаться. Расширение предложения на отдельных продовольственных рынках способствует сохранению низких месячных (с исключением сезонности) и годовых темпов роста цен на продовольствие. Произошедшее в 2019 г. укрепление рубля, наряду с замедлением инфляции в странах — торговых партнерах, ограничивает рост цен на импортируемые товары. Сохраняется влияние на инфляцию сдержанного спроса, в том числе внешнего.

В январе инфляционные ожидания населения несколько снизились, при этом оставаясь на повышенном уровне. Ценовые ожидания предприятий стабильны. Произошедшее замедление годовой инфляции создает условия для дальнейшего снижения инфляционных ожиданий населения и бизнеса.

По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% по итогам 2020 г. и останется вблизи 4% в дальнейшем.

Денежно-кредитные условия. Денежно-кредитные условия продолжили смягчаться. Продолжилось снижение доходности ОФЗ и депозитно-кредитных ставок. Принятые Банком России решения о снижении ключевой ставки и снижение доходностей ОФЗ создают условия для дальнейшего снижения депозитно-кредитных ставок, что поддержит рост корпоративного и ипотечного кредитования. Вместе с тем постепенно замедляется рост потребительского кредитования, в значительной мере вследствие ужесточения неценовых условий под действием макропруденциальных мер Банка России.

Банк России будет оценивать влияние уже принятых решений по ключевой ставке на денежно-кредитные условия и динамику инфляции.

Экономическая активность. По первой оценке Росстата, прирост ВВП в 2019 г. составил 1,3%, что соответствует верхней границе прогноза Банка России 0,8–1,3%. Динамика расходов на конечное потребление внесла основной вклад в рост ВВП в 2019 г. В свою очередь, снижение физического объема экспорта оказало значимое отрицательное влияние на динамику ВВП.

В IV квартале в основном продолжилось улучшение показателей экономической активности. Так, поддержку инвестиционной активности в конце прошлого года оказало ускоренное увеличение капитальных расходов бюджета, в том числе в связи с реализацией национальных проектов. Продолжился годовой рост оборота розничной торговли и промышленного производства. Однако опережающие индикаторы по-прежнему указывают на сохранение слабых деловых настроений в промышленности, особенно в части экспортных заказов. Сдерживающее влияние на динамику экономической активности продолжает оказывать снижение внешнего спроса на товары российского экспорта в условиях замедления роста мировой экономики.

Рынок труда не создает избыточного инфляционного давления. Безработица вблизи исторически низких уровней обусловлена не расширением спроса на труд, а одновременным сокращением численности занятых и трудоспособного населения.

Прогноз роста ВВП в 2020–2022 гг сохранен Банком России без изменений. Темп прироста ВВП будет постепенно увеличиваться с 1,5–2,0% в 2020 г. до 2–3% в 2022 г. Это возможно по мере реализации комплекса мер Правительства по преодолению структурных ограничений, в том числе реализации национальных проектов. При этом ожидаемые на прогнозном горизонте пониженные темпы роста мировой экономики продолжат оказывать сдерживающее влияние на рост российской экономики.

Инфляционные риски. На краткосрочном горизонте дезинфляционные риски по-прежнему преобладают над проинфляционными. Это прежде всего связано с состоянием внутреннего и внешнего спроса. Сохраняются дезинфляционные риски со стороны динамики цен на отдельные продовольственные товары, в том числе за счет роста предложения. Возможно продолжение влияния на рост цен произошедшего в 2019 г. укрепления рубля. Реакция как потребительского, так и инвестиционного спроса частного сектора на смягчение денежно-кредитных условий и стимулирующие бюджетные меры может быть ограничена сдержанными настроениями потребителей и бизнеса.

Вместе с тем необходимо учитывать действие проинфляционных факторов. Не исключены риски разворота тенденций на рынке продовольствия, учитывая, что соотношение временных и постоянных факторов на этом рынке сложно оценить. Наряду с этим, реализованное смягчение денежно-кредитной политики может оказать более существенное повышательное влияние на инфляцию, чем оценивает Банк России.

Риски, связанные с торговыми спорами, несколько снизились. Тем не менее сохраняется риск дальнейшего замедления темпов роста мировой экономики, в том числе под влиянием геополитических факторов, усиления волатильности на мировых товарных и финансовых рынках, что может оказать влияние на курсовые и инфляционные ожидания. Дополнительным фактором неопределенности для ближайших кварталов является ситуация с коронавирусом.

По оценкам Банка России, реализация заявленных в январе дополнительных социальных мер не окажет существенного проинфляционного влияния. При этом в течение 2020 г. на динамику инфляции будет влиять график исполнения бюджетных расходов.

На более длинном горизонте сохраняются проинфляционные риски со стороны ряда внутренних условий. Значимым риском остаются повышенные и незаякоренные инфляционные ожидания. На среднесрочную динамику инфляции также могут оказать влияние параметры бюджетной политики, в том числе решения об инвестировании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП.

Оценка Банком России рисков, связанных с динамикой заработных плат и возможными изменениями в потребительском поведении, существенно не изменилась. Эти риски остаются умеренными.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

По итогам заседания Совета директоров по ключевой ставке 7 февраля 2020 г. Банк России опубликовал среднесрочный прогноз.

ЦБ снизил ключевую ставку в шестой раз подряд

Тем не менее прогноз по росту цен на конец 2020 года ЦБ не меняет и ждет, что он составит 3,5–4%. Годовая инфляция в январе снизилась как за счет прекращения действия эффекта от повышения НДС (с 18 до 20% в начале 2019 года), так и за счет умеренного темпа роста цен в начале года, поясняет регулятор (цены на продовольствие растут медленно из-за увеличения предложения отдельных товаров). Произошедшее в 2019 году укрепление рубля вместе с замедлением инфляции в странах — торговых партнерах России ограничивает рост импортных цен и сдерживает спрос, в том числе внешний, перечисляет ЦБ. Ценовые ожидания населения и предприятий при этом остаются стабильными.

Слабая месячная инфляция в январе стала сюрпризом для ЦБ, считает главный экономист Нордеа Банка Татьяна Евдокимова: в декабре регулятор сообщал, что будет оценивать целесообразность дальнейшего снижения ставки в первом полугодии, теперь же «допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях». Важно, что инфляция замедлилась в основном из-за слабого роста цен на непродовольственные товары, который оказался самым низким за январь с 2010 года, обращает внимание главный экономист Альфа-банка Наталия Орлова: значит, несмотря на ускорение роста ВВП с 0,7% в годовом выражении в первом полугодии 2019 года до 1,8% во втором и восстановление роста потребления с 2,2 до 2,4% соответственно, конечный спрос недостаточно силен и может способствовать сохранению слабой инфляции в непродовольственном сегменте в ближайшие месяцы.

В краткосрочной перспективе риски замедления инфляции по-прежнему выше рисков ее ускорения, пишет ЦБ. В то же время, по его оценке, рост цен на продовольствие может ускориться. Регулятор также допускает, что может недооценивать последствия уже произошедших снижений ключевой ставки. Сохраняется и риск дальнейшего замедления мировой экономики, дополнительный фактор неопределенности для ближайших кварталов — ситуация с коронавирусом, добавляет ЦБ. Борьба с эпидемией грозит замедлением мировой экономики, а следовательно, и российской, признавали аналитики «ВТБ Капитала». Однако о масштабе последствий можно будет судить лишь по итогам февраля: нервозность рынков может сойти на нет так же внезапно, как возникла, указывала Орлова.

По оценкам ЦБ, реализация анонсированных в январе президентом Владимиром Путиным дополнительных мер социальной поддержки, направленных на улучшение демографической ситуации и снижение уровня бедности, инфляцию существенно не ускорит. Минфин оценил дополнительные расходы федерального бюджета в 2020 году в размере 383,3 млрд руб. Поправки в бюджет Минфин должен подготовить до 11 февраля.

В 2017 году инфляция практически не отреагировала на расходование сопоставимой суммы (200 млрд руб.) на единовременную выплату пенсионерам по 5 тыс. руб., отмечал главный экономист «ВТБ Капитала» по России и СНГ Александр Исаков. В то же время на среднесрочную динамику инфляции также могут повлиять параметры инвестирования средств Фонда национального благосостояния (ФНБ) сверх порогового уровня 7% ВВП, пишет ЦБ.

Насколько сильно ЦБ опустит ставку

С учетом всех факторов регулятор допустил снижение ставки ниже 6% на ближайших заседаниях «при развитии ситуации в соответствии с базовым прогнозом». Ключевая ставка сейчас находится на нижней границе диапазона 6–7%, который ЦБ оценивает для нее как нейтральный, отметила Эльвира Набиуллина, но это не значит, что 6% — это предел ее снижения. Ставка может быть и ниже этой границы, если этого требует ситуация с ростом цен и ВВП, уточнила она, это просто будет означать мягкую денежно-кредитную политику.

Ставка, похоже, опустится ниже 6% уже в первом полугодии 2020 года, отмечает Евдокимова. Предыдущие снижения, вероятно, оказывают менее ощутимое влияние на инфляцию, чем предполагал ЦБ, рассуждает экономист. «Примечательно, что предполагаемое увеличение расходов бюджета для финансирования мер социальной поддержки не рассматривается как значимый проинфляционный фактор», — добавляет она.

Смена курса ЦБ внезапная, особенно с учетом того, что он не менял свой макроэкономический прогноз, замечает экономист «Ренессанс Капитала» по России и СНГ Софья Донец. Есть два варианта будущего развития событий, рассуждает она: первый — в марте, когда активнее начнет расходоваться бюджет, ЦБ снизит ставку до 5,75% годовых и на этом остановится. Но вероятнее второе: он продолжит снижать ставку, например до 5,5% годовых и ниже, что завершится ситуацией, зеркальной той, что наблюдалась в 2019 году: инфляция «перелетит» 4%, но уже вверх. «Казалось бы, смягчается бюджетная политика — монетарная может притормозить, но так не срабатывает», — рассуждает Донец. Либо правительство и регулятор друг другу не совсем верят, либо не могут точно оценить эффекты своих действий из-за того, что те реализуются с лагами, допускает эксперт.

Как ЦБ и правительство будут налаживать координацию

Правительство и ЦБ договорились создать онлайн-механизм консультаций для поддержания макроэкономической стабильности, заявил на этой неделе первый вице-премьер Андрей Белоусов. Из-за вливания денег в экономику правительством появляются риски разгона инфляции, для поддержания макроэкономического равновесия нужна совместная работа чиновников и регулятора, сказал он: «Потребуется тонкая, буквально филигранная совместная работа». ЦБ в ответ заявил, что на независимость денежно-кредитной политики такая координация «ни в коей мере не влияет»: политика регулятора по-прежнему будет направлена на достижение целевого уровня инфляции вблизи 4%.

Встречи нужны, чтобы принимать «более точные решения, будучи более информированными о действиях друг друга», сказала журналистам Набиуллина. Она также отметила: «Этот режим координации существовал как таковой, но может быть, происходил не так часто, когда мы обсуждали очередной прогноз или проект бюджета. Но мы договорились это делать практически в постоянном режиме».

ЦБ явно намекнул на готовность выйти на неизведанную территорию, опустив ставку ниже 6% в поисках нейтрального диапазона для нее с целью вернуть инфляцию к таргетируемому уровню 4%, рассуждает главный экономист Российского фонда прямых инвестиций Дмитрий Полевой. Он прогнозирует, что годовая инфляция в 2020 году составит около 3%, а до 4% восстановится лишь ко второй половине 2021 года, поэтому ЦБ, с точки зрения эксперта, может легко снизить ставку на 0,25–0,5 п.п. дополнительно в первом полугодии 2020 года: следующее снижение может произойти уже в марте, второе — во втором квартале 2020 года.

Снизит ли ЦБ ставку еще на 0,25 п.п. в марте, будет зависеть от инфляционных рисков, связанных с изменениями в структуре импорта из-за эпидемии коронавируса в Китае, ростом бюджетных расходов и инфляционным давлением на глобальных рынках, перечисляет Орлова. Ключевой из трех рисков — эпидемия, считает эксперт. Он может проявиться в ближайшее время и повлиять на перспективы изменения ставки ЦБ.

Согласно текущему подходу к нейтральной ставке (6–7%), монетарная политика ЦБ может стать стимулирующей при ставке ниже 6%, и снижение ключевой ставки может поддержать экономику во время внешних дисбалансов, отмечает главный экономист Газпромбанка Сергей Коныгин. Такой шаг поддерживает настроения инвесторов и рынок ОФЗ, говорит он, поэтому решение будет положительно воспринято рынком. С ним согласен Полевой, серьезных рисков для рубля и ОФЗ он не видит: реальная ставка остается положительной, привлекательность рубля — высокой. Целью властей явно является ускорение роста ВВП, что также позитивно скажется на настроениях инвесторов, заключает он.

Рассказываем о главных событиях и объясняем, что они значат.

ЦБ России снизит ставку, но возьмет длительную паузу

В этому году планируется первое заседание ЦБ России по ключевой ставке. Пресс-релиз и среднесрочный прогноз будет опубликован в пятницу, 7 февраля, в 13:30. Пресс-конференция ожидается в 15:00.

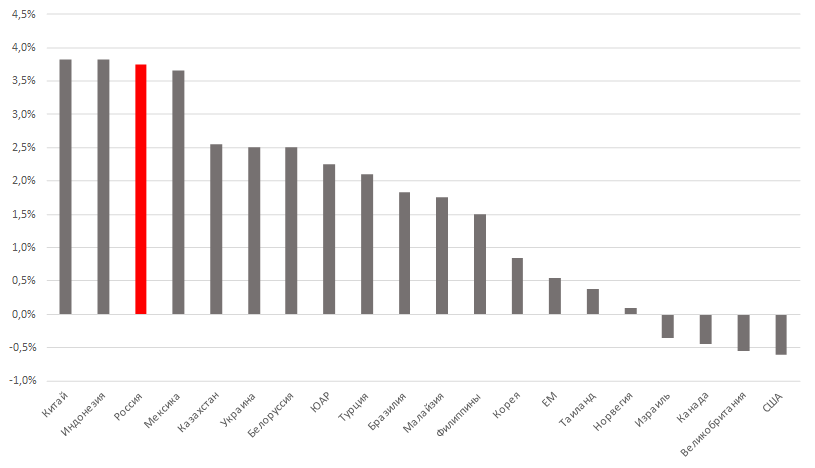

Мы считаем, что ЦБ примет решение о снижении ключевой ставки на 25 б.п., до 6% с 6,25%, на фоне замедления инфляции и снижения инфляционных ожиданий, но ужесточит риторику, которая пока носит нейтральный характер. Наши ожидания совпадает с прогнозами большинства опрошенных экономистов и уже заложены в текущие цены исходя из доходности ОФЗ — у бумаг с дюрацией до пяти лет она ниже 6%. Важно отметить, что после бурного роста в прошлом году с начала 2020 г. ОФЗ показали динамику чуть хуже аналогов в локальной валюте.

При этом доля нерезидентов на рынке ОФЗ продолжает расти и уже достигла 32,2% на конец года, максимума с марта 2018 г. В случае сохранения ставки мы ожидаем незначительного повышения доходности — на 10 б.п. на среднем и длинном конце кривой. Среди стран с высоким бюджетным профицитом и отношением сальдо счета текущих операций к ВВП на фоне низкого долга и умеренного экономического роста у России сохраняется один из самых привлекательных уровней керри-трейд. Реальная ставка в России — третья по величине в мире (3,8%).

Предыдущее заседание ЦБ состоялось 13 декабря. Во время пресс-конференции председатель Эльвира Набиуллина отметила, что дальнейшее снижение ключевой ставки в первом полугодии будет зависеть от следующих факторов:

1. Темпы снижения инфляции. Базовый прогноз ЦБ на 2020 г. составляет 3,5–4%, затем инфляция будет находиться у 4%, прогнозирует Набиуллина. В 1К20 темпы инфляции опустятся ниже 3% в связи с эффектом НДС, а во втором полугодии — вернутся к 4%, согласно ожиданиям ЦБ.

Наша оценка: В январе инфляция ожидается на уровне 2,5% на фоне падения потребительского спроса и вялой динамики розничных продаж. Недельная инфляция сохраняется на уровне 0% вторую неделю подряд, несмотря на долгие праздники.

Следовательно, разрыв реального показателя с целевым значением ЦБ в 4% будет только увеличиваться.

Фактическая инфляция и таргетирование инфляции ЦБ России

-165.png)

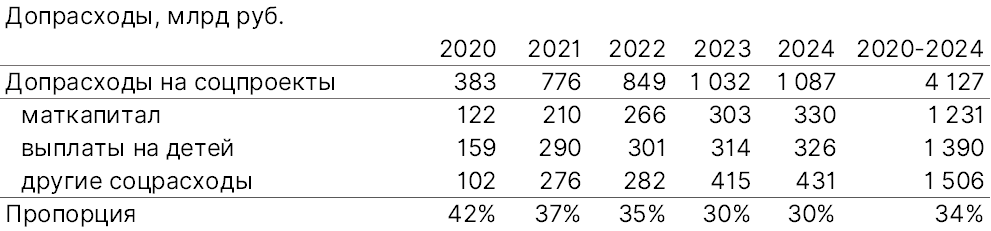

Источник: ЦБ России, ITI Capital

2. Смогут ли расходы на социальные проекты разогнать инфляцию в этом году? По словам главы Минфина Антона Силуанова, дополнительные расходы на демографию до 2024 г. составят 4,1 трлн руб., из них 1,4 трлн руб. (основная часть) — выплаты малоимущим семьям на детей от трех до семи лет и 1,2 трлн руб. — на маткапитал. В этом году планируется дополнительно выделить 383 млрд руб., из них 159 млрд руб. пойдут малоимущим семьям на детей, что напрямую скажется на потреблении, но не сможет существенно повлиять на инфляцию. Всего в 2020 г. объем выплат составит 518 млрд руб., включая новые допрасходы. Соотношение допвыплат малоимущим семьям к общих допрасходам составит в этом году 42% и 35% в среднем — в последующие годы.

Предполагаемые допрасходы на население, млрд руб.

Источник: Минфин России, ITI Capital

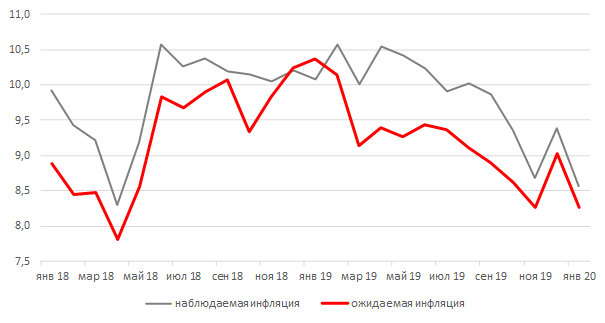

3. Темпы снижения ожиданий населения. Во время последнего заседания ЦБ России Набиуллина отметила, что ожидания населения продолжают снижаться, но находятся выше минимальных значений апреля 2018 г. С декабрьской пресс-конференции ожидаемая инфляция опустилась на 0,7%, до 8,3%, но так же как и наблюдаемая инфляция пока еще выше апрельских уровней. Мы считаем, что снижение инфляционных ожиданий со временем ускорится так же, как и инфляция, наблюдаемая предприятиями.

Источник: ЦБ Россия, ITI Capital

4. Ситуация в экономике. ЦБ ожидал, что темпы роста ВВП в 2019 г. окажутся у верхней границы диапазона 0,8–1,3% (наш прогноз). Рост ВВП в 2019 г. замедлился до 1,3% (в пределах ожиданий ЦБ) с 2,5% в 2018 г. , сообщил Росстат. Таким образом, темпы роста экономики в 2019 г. опустились до минимума с 2016 г.

Наибольшее влияние на рост физического объема ВВП оказало увеличение добавленной стоимости добывающих производств на 2,7% и обрабатывающих производств — на 1,6%. Мы считаем, что темпы роста ВВП низкие, и экономика требует поддержки от ЦБ через смягчение денежно-кредитной политики (ДКП). ЦБ ждет роста экономики в 2020 г. в диапазоне 1,5-2%, в 2021 г. — в диапазоне 1,5-2,5%, в 2022 г. — в диапазоне 2-3%.

5. Смягчение денежно-кредитных условий и влияние на ставки на депозитно-кредитном рынке. В декабре ставки по ипотеке обновили исторический минимум, опустившись до 9%, но разрыв с реальной ставкой остается рекордным и превышает 3%. Следовательно, сохраняется потенциал дальнейшего снижения, так как Россия остается одной из немногих стран с большим разрывом между ставкой кредитования и ключевой ставкой.

Глобальные реальные ставки, %

6. Динамика национальной валюты. С начала года рубль потерял более 3%, но не стал аутсайдером среди валют развивающихся стран, особенно ввиду обвала южноафриканского ранда, бразильского реала и даже норвежской кроны, что указывает на устойчивость российской валюты вопреки падению цен на нефть на 14% за тот же период. ЦБ оценивает волатильность на более длительном отрезке, текущий уровень месячной и трехмесячной ожидаемой волатильности остается несколько ниже 10%, незначительно изменившись за последний год. С начала года нереализованная трехмесячная волатильность повысилась с 8,75% до 9,63%. На данный момент волатильность рубля выше, чем у турецкой лиры, но ниже, чем у южноафриканского ранда и бразильского реала.

Волатильность рубля и динамика ключевой ставки

-961.png)

Ключевые риски:

- Недавние перестановки в российском правительстве увеличили неопределенность в области бюджетной политики. Нельзя исключить наращивания бюджетных расходов для ускорения реализации нацпроектов, что повысит инфляционные риски. В этой связи российский регулятор может предпочесть занять выжидательную позицию и повременить с дальнейшим смягчением монетарных условий

- На первом в этом году заседании ФРС ставка по федеральным фондам была оставлена без изменений. В своей риторике американский регулятор указывает на то, что текущие монетарные параметры адекватны рыночным обстоятельствам, и в ближайшее время не нуждаются в корректировке. Несмотря на то, что этот шаг был ожидаем рынком, решение может стать еще одним аргументом за сохранение ключевой ставки

- Возросшая глобальная неопределенность в связи с распространением коронавируса и неясными последствиями для мировой экономики. Данная угроза усиливает рыночную волатильность, вызывая бегство в качество. Это, среди прочего, повышает риски для российских активов и рубля