Содержание

- Какой налог по КБК 18210202140061200160: расшифровка 2018-2019 для ИП

- КБК 18210202140061200160 в 2018 и 2019 году для ИП

- Расшифровка КБК 18210202140061200160

- Изменения КБК по пенсионным взносам ИП за себя с 23.04.2018 года

- Таблица кодов КБК для ИП на 2019 год

- Образцы платежного поручения по уплате взносов ИП

- Скидка 30% при подписке на «Упрощёнку»

- Какие взносы платят ИП в 2018 году

- Срок уплаты взносов ИП за 2018 год

- Уплата страховых взносов за 2017 год: какие КБК

- Общая таблица КБК для уплаты взносов «за себя»

- 18210202140061110160 КБК: расшифровка

- КБК 18210202140061110160: расшифровка для ИП

- Дополнительные пояснения

- КБК 18210202140061110160: расшифровка 2020

- 18210202140061110160 КБК: расшифровка для ИП

Какой налог по КБК 18210202140061200160: расшифровка 2018-2019 для ИП

КБК 18210202140061200160 в 2018 и 2019 году для ИП

Статья раскрывает тему КБК 18210202140061200160 для уплаты ИП страховых взносов на ОПС до 2017 года, а также в 2018 и 2019 году. В тексте приведена для ИП расшифровка КБК 18210202140061200160 для 2018 и 2019 г.

Проанализируем, какой налог индивидуальные предприниматели смогут уплатить под КБК 18210202140061200160 в 2018 и 2019 г., и какое наименование платежа при этом следует указать.

В определении области применения в 2018 и 2019 г. КБК 18210202140061200160 поможет расшифровка кода, которая подскажет, какой налог и за какой период ИП сможет оплатить под этим КБК.

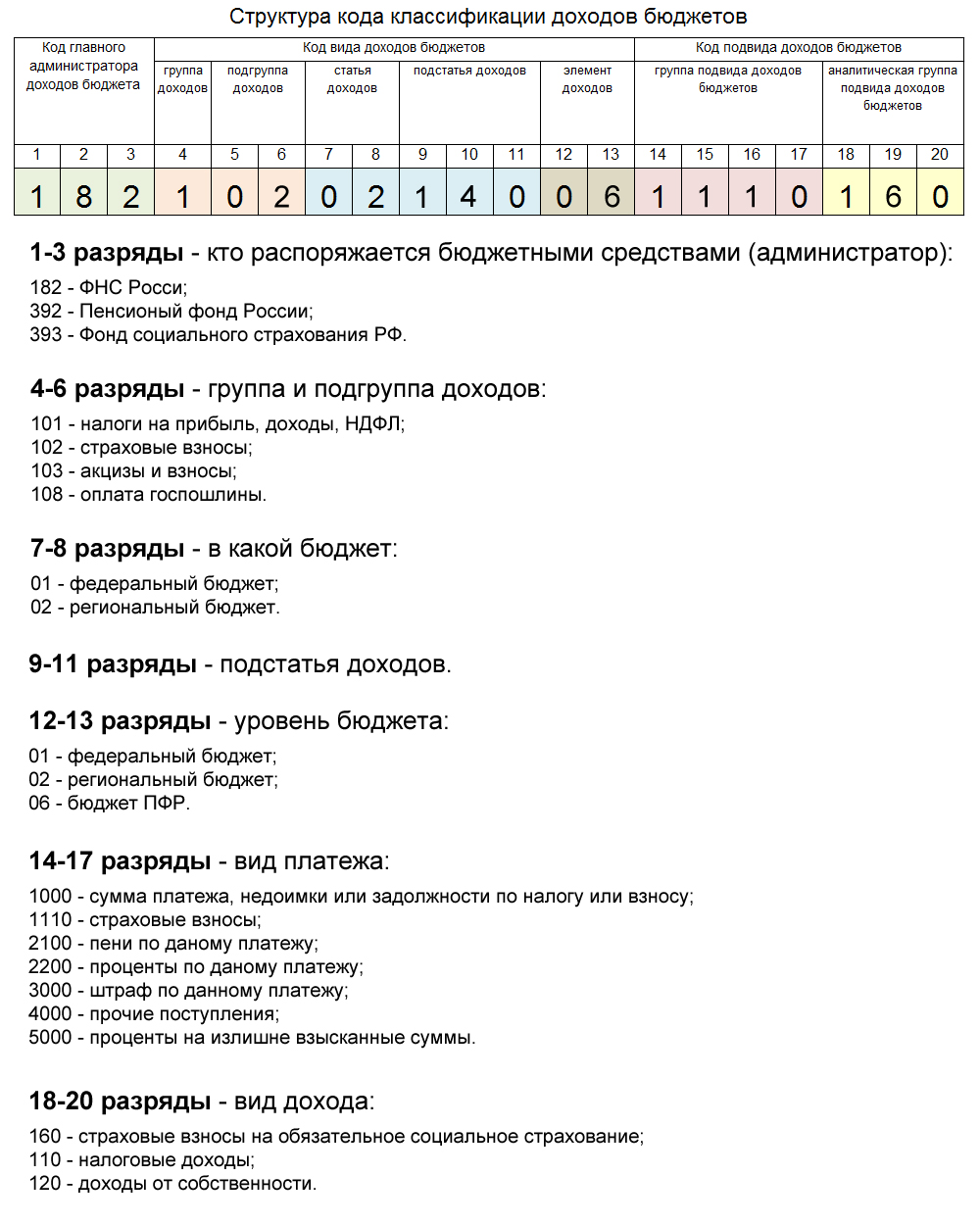

Расшифровка КБК 18210202140061200160

В таблице изложена расшифровка группы кодов, имеющих различия в блоке цифр КБК с 14 по 17, именно они определяют назначение платежа, для которого используется тот или иной КБК.

|

Цифра п/п |

Кодирует |

Расшифровка КБК 18210202140060000160 |

|

адресата платежа |

<182> — ФНС |

|

|

группу денежных поступлений |

<1> — доход |

|

|

код налога |

<02> — на обязательное социальное страхование |

|

|

код статьи бюджета |

<02140> — ОПС в фиксированном размере за себя |

|

|

принадлежность бюджета |

<06> — ПФР |

|

|

причину платежа |

<0000> — объединяют подруппу для перечисления ИП за себя: <1110> взнос с 2017 <1100> взнос за 2016 <1200> взнос с дохода сверх лимита за 2016 <2110> — пени за 2017 <3010> — штраф с 2017 <2100> — пени за 2016 <3000> штраф за 2016 |

|

|

категорию дохода бюджета |

<160> — страховые взносы |

Итак, согласно результатам расшифровки, можно установить, какой налог ИП вправе перечислить в госбюджет под КБК 18210202140061200160 – это фиксированный страховой взнос на ОПС при повышенном уровне дохода ИП за период до 31.12.16 г.

В 2018 году под КБК 18210202140061200160 ИП не сможет оплатить взносы на ОПС, начисленные после 01.01.2017 г.

Изменения КБК по пенсионным взносам ИП за себя с 23.04.2018 года

С 01.01.17 г. КБК 18210202140061200160 был отменен, вместо него утвержден код 18210202140061210160, а с 23.04.18 г. коды для всех типов доходов ИП заменены единым КБК, расшифровка которого определяет назначение платежа в виде «Фиксированных взносов на выплату страховой пенсии».

В таблице приведена сравнительная информация по КБК для перечисления взносов по ОПС для ИП в период до и после 23.04.18 г.

Вопрос: КБК 18210202140061110160: как расшифровать код в 2019 году, какой налог платить?

Ответ: КБК 18210202140061110160 действует с 1 января 2017 года. И в 2019 году тоже. Он предназначен для уплаты страховых взносов на обязательное пенсионное страхование ИП:

в фиксированном размере в ПФР

с доходов свыше 300 тыс. руб. в ПФР

Таблица кодов КБК для ИП на 2019 год

КБК ИП утверждены приказом Минфина от 08.06.2018 № 132н.

Платеж

КБК

Взносы ИП на обязательное пенсионное страхование

- в фиксированном размере

- и с доходов 1%

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Образцы платежного поручения по уплате взносов ИП

Подробнее про новые коды смотрите в статье Изменения по КБК в 2019 году

Скидка 30% при подписке на «Упрощёнку»

Сэкономьте 5 000 рублей при подписке на «Упрощенку». Оплатите счет со скидкой 30% . Или оплатите картой у нас на сайте .

Ваши коллеги сейчас читают:

© 1997–2018 ООО «Актион бухгалтерия»

Журнал «Упрощёнка» –

об упрощённой системе налогообложения

8 800 550-15-57

Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Упрощёнка».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Настоящий сайт не является средством массовой информации. В качестве печатного СМИ журнал «Упрощёнка» зарегистрирован Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации ПИ № ФС77-62261 от 03.07.2015

Какие КБК действуют для страховых взносов ИП в 2018 году? Вводились ли новые коды бюджетной классификации для предпринимателей? Какие реквизиты указывать в платежках на уплату фиксированных страховых взносов в 2018 году? На какие КБК платить взносы ИП за 2017 год? В данном материале – обзор КБК и полезные таблицы. Также рекомендуем ознакомиться “Страховые взносы ИП за себя в 2018 году: новые размеры“.

Какие взносы платят ИП в 2018 году

С 2018 году существенно изменился порядок расчета фиксированных взносов, которые уплачивают ИП, а также адвокаты и прочие «частники». Прежде величина взносов ИП «за себя» определялась по формуле, в которой задействованы МРОТ и тарифной ставки. С 2018 года данная формула будет отменена. Однако с 2018 года вместо нее в статье 430 НК РФ появились значения фиксированных взносов, не зависящие ни от МРОТ, ни от каких-либо иных показателей.

«Пенсионные» взносы с доходов, превышающих 300 000 руб. в 2018 году, как и раньше, рассчитываются как 1 процент от суммы превышения. Осталась и максимально допустимая величина «пенсионных» взносов. Но если сейчас раньше она зависили от МРОТ, то в 2018 году и далее ее размер будет постоянным и составит фиксированное значение «пенсионных» взносов, умноженное на 8. Все важные цифры для ИП – в таблице ниже.

Фиксированные взносы ИП на 2018-2020 годы

| Вид взносов | 2018 год | 2019 год | 2020 год |

| «Пенсионные» взносы с доходов, не превышающих 300 000 руб. | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Максимально допустимая величина «пенсионных» взносов | 212 360 руб. (26 545 руб. × 8) | 234 832 руб. (29 354 руб. × 8) | 259 584 руб. (32 448 руб. × 8) |

| «Медицинские» взносы | 5 840 руб. | 6 884 руб. | 8 426 руб. |

С 2018 года также изменился и срок уплаты «пенсионных» взносов с доходов, превышающих 300 000 рублей. До 2018 года перечислить эту часть взносов требовалось не позднее 1 апреля следующего года. Начиная с отчетности за 2017 год, взносы нужно будет платить не позднее 1 июля.

Максимальный размер взносов на ОПС, который должен уплатить ИП за 2018 год, составляет 212360 руб. (26545 руб. х 8), а максимальный размер 1%-ного взноса – 185815 руб. (212360 руб. (общий максимальный размер взносов на ОПС ИП за себя за 2018 год) – 26545 руб. (фиксированный взнос на ОПС за 2018 год)).

Срок уплаты взносов ИП за 2018 год

Страховые взносы ИП «за себя» нужно будет уплачивать уже в 2019 году. Сроки приведем в таблице.

| Вид взноса | Срок уплаты |

| Взнос на ОМС за себя | Не позднее 09.01.2019 |

| Взнос на ОПС за себя | |

| Взнос на ОПС за себя (1%-ный взнос) | Не позднее 01.07.2019 |

Уплата страховых взносов за 2017 год: какие КБК

Далее расскажем, на какие КБК и в какие сроки ИП необходимо перечислить страховые взносы «за себя» за 2017 год.

КБК для уплаты «за себя» (если доход не более 300 000 р.)

Взносы в виде фиксированных платежей за 2017 год ИП должен заплатить не позднее 9 января 2018 года (перенос с 31 декабря 2017 года), а в виде одного процента сверх 300 000 рублей – не позднее 2 июля 2018 года (перенос с 1 июля – воскресенье). См. “Новые сроки уплаты страховых взносов ИП с 2018 года“.

Общая сумма фиксированных страховых взносов за 2017 год составляет 27 990 руб. Из них на ОПС – 23 400 руб. и на ОМС – 4 590 руб. (письмо ФНС от 25 октября 2017 г. № ГД-4-11/21642).

КБК фиксированных взносов за 2017 год для ИП за себя в 2018 году

| Пенсионное страхование | Медицинское страхование | |

| КБК | 182 102 02140 06 1110 160 | 182 102 02103 08 1013 160 |

КБК для уплаты «за себя» за себя (если доход более 300 000 р.)

Страховые взносы с суммы превышения 300 000 рублей за 2017 год нужно перечислить не позднее 2 июля 2018 года (так как 1 июля 2018 года приходится на воскресенье).

Сумму платежа для доходов в пределах 300 000 руб. и свыше этого лимита считают по-разному. Помимо известной величины платежей 23 400 руб. есть и переменная часть. Ее считают по тарифу 1 процент от дохода свыше 300 000 руб. Из-за этого у предпринимателей и возникают вопросы насчет кода при составлении платежного поручения. КБК по страховым взносам для ИП за себя с дохода свыше 300 000 руб. – 182 102 02140 06 1110 160.

Общая таблица КБК для уплаты взносов «за себя»

Далее приведем сводную таблицу со всеми необходимыми КБК, которые могут потребоваться для уплаты ИП фиксированных страховых взносов «за себя» в 2018 году:

| Взносы | КБК 2018 |

| На пенсионное страхование | |

| С дохода не более 300 000 руб. | 182 1 02 02140 06 1110 160 |

| С доходов свыше 300 000 руб. | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3010 160 |

| На медицинское страхование | |

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3013 160 |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

18210202140061110160 КБК: расшифровка

Основу бюджетно-налоговой структуры Российской Федерации составляют платежные отчисления, имеющие разное назначение, характеристики и тип: пошлины, штрафы, налоговые отчисления, страховые и прочие социальные взносы и так далее. Чтобы каждый платеж и поступление в тот или иной бюджет страны можно было классифицировать была разработана специальная система кодов бюджетов классификации (сокращенно «КБК»), которая была введена в нашей стране с 31 июля 1998 года. В этом материале мы подробно рассмотрим расшифровку КБК 182 1 02 02140 06 1110 160 (предназначен для оплаты пенсионых страховых взносов) и опишем его составные цифровые обозначения.

КБК 18210202140061110160: расшифровка для ИП

Расшифровать данное кодовое обозначение можно следующим образом:

- 182 – кодовое обозначение оператора администрирования платежа, то есть в данном случае это ФНС;

- 1 – принадлежность платежа (1 — это доход, 2 — безвозмездное отчисление);

- 02 – цифровое обозначение поступления отчислений (02 — это социальные);

- 02 — статья/уровень бюджета (02 — это региональный или субъектный);

- 140 – подстатья бюджетного дохода;

- 06 – назначение бюджетного поступления или уровень бюджета (06 — это бюджет ПФР). Другие примеры: 01 — федеральный, 02 — региональный и так далее;

- 1110 – причина отчисления. Данное сочетание цифр означает, что отчисления связаны с уплатой страховых взносов;

- 160 – категоризация дохода (160 — это страховые взносы). Другие варианты: 110 — налоговые доходы и так далее.

Назначение рассматриваемого кода бюджетной классификации при указании в налоговых документах означает, что в бюджет Пенсионного Фонда России отчисляется взнос ИП в виде фиксирова-ого или дополнит-ого платежа (1%, если доходная часть предпринимателя больше 300 тыс. рублей).

Дополнительные пояснения

Рассматриваемое кодовое обозначение в нынешнем календарном году действует в соответствии с приказом под номером 132н (от 08 июня 2018г.).

Все виды юридических лиц обязаны уплачивать не только налоговые отчисления, но и страховые взносы в разного рода фонды, не относящиеся к бюджету: медицинские, пенсионные и так далее. Индивидуальные предприниматели обязаны платить два вида страховых взносов:

- фиксированный: 29354 рублей на 2019 г., при доходе до 300 тыс. рублей;

- дополнительный: в размере 1-го процента от дохода свыше 300 000 рублей.

Отметим также, что с начала 2017 года в рассматриваемом кодовом обозначении изменился администратор доходов бюджета. Вместо Пенсионного фонда России им стала Федеральная налоговая служба (цифры «182» в начале данного КБК), поэтому все страховые взносы теперь проходят через налоговую инспекцию. Вследствие этого все фиксированные платежи юридические лица должны с 1 января 2017 года в ПФР проводить по КБК 182 1 02 02140 06 1110 160 в ФНС.

Страхвзносы, начисляемые в размере 1-го процента при превышении доходной части 300 тысяч рублей, время от времени вводят ИП-шников в заблуждение, так как министерство финансов периодически пытается дополнить теми или иными кодами классификатор КБК. Поэтому возникает резонный вопрос «на какой код платить данные страхвзносы?» Минфин планировал в начале 2018 года разделить фиксированные и дополнительные страховые взносы на два разных кода КБК, чтобы отделить их друг от друга. Однако, он решил обозначить их одним и тем же кодовым цифровым обозначением (приказы под номерами: 255н — от 27 декабря 2017 и 35н — от 28 февраля 2018). Следовательно, дополнительные отчисления в размере 1-го процента при превышении 300 тыс. рублей платить в ПФР необходимо по КБК 18210202140061110160.

Отметим также, что при согласовании бюджетных кодов на 2019 год в очередной раз возникло недопонимание из-за того, что Министерство финансов РФ в приказе под номером 132н (от 8 июня 2018) в расшифровке кода не разъяснило об отчислении сумм дополнительных взносов в размере 1-го процента при превышении доходной части юридического лица 300 тыс. рублей. Тем не менее согласно приказу под номером 132н, в наступившем году оплата страховых отчислений индивидуальным предпринимателем фиксированных и дополнительных также должна быть осуществлена по рассматриваемому коду 18210202140061110160.

В основе функционирования финансовой системы страны лежит четкая классификация поступающих платежей: денежные потоки от сбора налогов, пени, штрафов, взносов и других поступлений учитываются обособлено по каждому виду и характеристикам. Подобное разграничение обеспечивает применение разработанной системы кодирования платежей по направлениям, т.е. использования системы шифров – КБК. Разберемся, какие перечисления сопровождаются КБК 182 1 02 02140 06 1110 160, и какие особенности этих платежей следует учесть бухгалтеру.

КБК 18210202140061110160: расшифровка 2020

Какой налог обозначает этот код? В 2018 г. КБК применяются согласно приказа Минфина РФ от 01.07.2013 № 65н. Коды на 2018 и 2019 годы утверждены приказом № 132н от 08.06.2018.

Обязанность платить не только налоги, но и страховые взносы (СВ) во внебюджетные фонды распространяется на все компании и ИП. Бизнесмены, работающие «в одно лицо», перечисляют в ПФР за себя два вида взносов:

-

В установленной твердой сумме (26 545 руб. в 2018 году; 29 354 руб. в 2019 году), размер которой не зависит от дохода в пределах 300 тыс. руб.;

-

Дополнительные (в размере 1%) — от дохода свыше 300 тыс. руб.

В связи со сменой администратора (ФНС вместо ПФР) перечисления страхвзносов с 2017 года контролируются налоговыми органами. Это повлекло изменения КБК по соответствующим платежам. Фиксированные отчисления предпринимателей в ПФР с 2017г. осуществляются по КБК 182 1 02 02140 06 1110 160. Причем данный код применяется только для взносов за периоды с 01.01.2017г.

СВ, величина которых рассчитывается как 1% от суммы свыше трехсоттысячного уровня доходов, периодически вводят в замешательство предпринимателей – на какой код платить эти взносы? Предполагалось, что с начала 2018 года платежи по фиксированным и дополнительным СВ будут разграничиваться отдельными КБК, но законодатель вскоре изменил свое решение, утвердив на 2018 и последующие годы единый код для обоих видов СВ (приказы от 27.12.2017 № 255н и от 28.02.2018 № 35н). То есть 1% допвзноса ПФР тоже нужно уплачивать на КБК 18210202140061110160.

Утверждение КБК на 2019 год вновь вызвало разночтения в этом вопросе. Дело в том, что Минфин в приказе № 132н от 08.06.2018 в формулировке кода вновь не уточнил информацию о перечислении сумм допвзносов (1%), когда речь идет о превышении порога дохода в 300 тыс. руб.

Согласно приказа № 132н, в 2019 году уплата всех вариантов «пенсионных» страхвзносов ИП (фиксированных и дополнительных) будет сопровождаться тем же кодом 18210202140061110160.

18210202140061110160 КБК: расшифровка для ИП

Информационное содержание кода 182 1 02 02140 06 1110 160, КБК-расшифровка его таковы:

-

182 – код куратора платежей, т. е. ФНС;

-

1 – принадлежность платежа – доход;

-

02 – шифр поступления взносов;

-

02140 – статья/подстатья бюджетного дохода;

-

06 – бюджет ПФР;

-

1110 – причина перечисления (страховые взносы);

-

160 – категория прибыли (страховые взносы).

Итак, мы разобрались в части КБК 18210202140061110160, какой это налог 2019. Наименование платежа будет указывать на то, что в бюджет перечисляется фиксированный или дополнительный (1% сверх 300 000 руб. дохода) «пенсионный» взнос ИП.

Читайте также: КБК ИП — фиксированный платеж в 2018 году