Содержание

- Как сдать квартиру в аренду и не платить налоги

- – Правда ли, что налогоплательщик отчитывается о доходах от сдачи имущества в аренду в том случае, если договор заключен минимум на 12 месяцев, а если хотя бы на 11, то декларировать данный доход не надо и, соответственно, платить налоги тоже?

- Отвечает частнопрактикующий юрист компании «Суворовъ и партнеры» Виктория Суворова (Пятигорск):

- Отвечает руководитель юридического департамента «НДВ – супермаркет недвижимости» Сергей Новиков:

- Отвечает юрист, эксперт по недвижимости Светлана Кириллова:

- Отвечает адвокат, к. ю. н. Юлия Вербицкая:

- Надо ли платить налоги, если сдаешь квартиру на 11 месяцев

- Особенности арендного законодательства

- Сдача квартиры в аренду без оплаты налогов

- Возможные способы составления легального договора

- Особенности составления соглашения для сдачи жилья

- Сдача квартиры без оплаты налогов

- Подведение итогов

- Аренда у физического лица: НДФЛ

- НДФЛ при сдаче в аренду

- Уплата НДФЛ в бюджет

- Отчетность при аренде у физлица

- НДФЛ с других выплат при аренде

- Cдача в аренду нежилого помещения физическим лицом

- Какие налоги обязательны к уплате физлицом при сдаче недвижимости в аренду?

- Налоговые ставки, используется сегодня для исчисления итоговой суммы

- Отчетность по налогообложению при сдаче нежилого помещения в аренду

- Сроки оплаты налоговой суммы

- Действующее наказание за нарушение

- Образец заполнения Декларации 3 НДФЛ.

- Заполнение декларации 3-НДФЛ при сдаче в аренду квартиры

- В программе декларация код дохода при сдаче в аренду — 1400

- Как сдать квартиру и не попасть на налоги — последствия и штрафы

- Какие налоги следует платить с арендной платы за квартиру?

- Как налоговая вычисляет недобросовестных арендодателей?

- Какое наказание предусмотрено за нелегальную сдачу квартиры?

- Как зарождалась паника

- Развенчиваем мифы

- Что действительно поменяется

- Что говорят юристы

- Кем может быть арендодатель?

- Какие взносы платит ИП за сдачу здания или его части?

- Налогообложение для ООО

- НДФЛ, если физическое лицо сдает юридическому или другому физ. лицу

- Способы оплаты

- Какова ответственность и штрафы?

Как сдать квартиру в аренду и не платить налоги

Арендодателям не обязательно регистрироваться в качестве индивидуального предпринимателя, но собственники, получающие доход от сдачи квартир, обязаны уплачивать с такого дохода налог — 13% суммы, полученной в год. За неуплату предусмотрена ответственность, в том числе уголовная. Так, уклонение от уплаты налогов и/или сборов с физического лица, совершенное в крупном или особо крупном размере, влечет наказание вплоть до лишения свободы на срок от одного до трех лет.

«При этом «крупным размером» считается получение за сдачу квартиры от 21 тыс. руб. в месяц в течение трех лет, — поясняет начальник юридической службы группы компаний «Пересвет-груп» Элеонора Завгородняя. — В условиях нынешнего столичного рынка такая сумма составляет минимальную стоимость аренды однокомнатной квартиры в месяц».

Закон предусматривает обязательную государственную регистрацию договора аренды квартиры, заключенного на один год и более. Уточним, что с юридическими лицами заключается договор аренды, с физическими — договор найма.

Таким образом, о договоре найма, не подлежащем обязательной государственной регистрации, будет известно только подписавшим его лицам — собственнику квартиры и нанимателю. Но в случае, если собственник намерен зарегистрировать нанимателя в своей квартире по месту жительства (постоянно или временно), органы регистрационного учета потребуют у него договор найма.

При этом надо понимать, что при возникновении каких-либо проблем собственнику квартиры будет сложно обратиться за защитой своих прав в компетентные органы, поскольку ему придется раскрывать информацию о полученных доходах и нести ответственность за уклонение от уплаты налогов.

Мелочей в договоре не бывает

Главная гарантия соблюдения прав и интересов собственника квартиры при ее сдаче обеспечивается договором, в который включены соответствующие условия. При наличии определенных знаний собственник способен составить такой договор сам. Но он также может обратиться за помощью к специалистам по операциям с недвижимостью (юристам и риэлторам), которые исходя из требований и конкретной ситуации составят договор найма, наиболее полно защищающий интересы арендодателя.

При cоставлении договора нужно обратить внимание на следующие существенные условия. Права и обязанности собственника и нанимателя. Собственник обязан передать нанимателю квартиру, пригодную для проживания, и обеспечивать эксплуатацию дома, где находится квартира, а наниматель — использовать квартиру только для проживания, поддерживать в надлежащем состоянии и вносить плату за наем. Собственник имеет право вменить в обязанность нанимателю любые другие действия, которые позволят сохранить квартиру в должном виде и не причинить вреда другим гражданам.

Другое существенное условие — цена найма и порядок оплаты. Как правило, в договоре указывается сумма и период времени, за который она вносится. Целесообразно указать, в какой срок наниматель обязан передать эту сумму хозяину квартиры, а также последствия просрочки оплаты. Это условие позволит собственнику взыскать с жильца штраф или неустойку, если тот пропустит срок оплаты.

Э. Завгородняя советует оговорить обязанности по оплате жилищно-коммунальных услуг, услуг телефонной связи, Интернета, обслуживания домофона или охраны подъезда. От такого условия, как срок договора, зависит ряд обстоятельств. Если срок в договоре не указан, по закону он считается заключенным на пять лет. Если договор заключен менее чем на один год, то при отсутствии специальных оговорок на такой договор не распространяются предусмотренные законом правила о преимущественном праве нанимателя на заключение договора на новый срок.

По порядку становись

В договоре имеет смысл указать количество и состав лиц, которые проживают в квартире совместно с нанимателем. Если он собирается поселиться в ней вместе с родственниками, надо перечислить в договоре найма всех членов семьи, так как по закону они имеют право пользоваться квартирой наравне с нанимателем. Кроме того, за все действия указанных лиц, нарушающие условия договора, перед собственником квартиры несет ответственность наниматель.

В договоре эти лица не указаны? Наниматель вправе вселить их в квартиру только с согласия собственника и при условии соблюдения нормы жилой площади на одного человека. Это правило не распространяется на несовершеннолетних детей.

Еще один существенный момент — условия досрочного расторжения договора и порядок физического освобождения квартиры нанимателем. Договор найма можно расторгнуть досрочно лишь в случаях, установленных законодательством. Наниматель вправе расторгнуть договор в любое время, но при условии, что он письменно уведомит об этом собственника квартиры за три месяца. Собственнику квартиры позволено досрочно расторгнуть договор найма только в судебном порядке — в случае, если наниматель просрочивает или вообще не вносит плату, разрушает или портит квартиру и т. д.

«Собственник может уточнить порядок досрочного расторжения договора, конкретизировать его процедуру, указав, например, срок, в течение которого наниматель физически освобождает квартиру, — комментирует Э. Завгородняя. — Это весьма актуально при распространенной на рынке жилья ситуации: расторгнув договор с недобросовестным нанимателем, собственник заинтересован в скорейшем освобождении квартиры для сдачи ее другим лицам».

Важный пункт — санкции за нарушение условий договора, ответственность в случае причинения вреда соседям (залив, пожар и т. п.). Это позволит взыскать с нанимателя любые убытки, причиненные его действиями. В интересах собственника предусмотреть максимальное количество случаев ответственности нанимателя за действия, нарушающие условия найма.

Немаловажно оговорить порядок внесения изменений в обстановку квартиры (это особенно актуально для квартир с дорогим ремонтом: довольно часто собственники по истечении срока договора получают квартиру с дырами в стенах от висевших у нанимателей картин, полочек, навесных шкафов и т. п.).

Кроме того, составляя договор, внимательно отнеситесь к полному описанию квартиры, включите полный список предметов обстановки в акт передачи, в том числе укажите наличие или отсутствие повреждений на стенах, полу, потолке, окнах; какая сантехника установлена; какие электророзетки и выключатели (и сколько их) и т. п. Даже если у вас недорогой ремонт, вряд ли вам захочется тратить деньги на то, чтобы покупать и устанавливать розетки и выключатели вновь. Акт подписывают собственник и наниматель.

Зачастую к данным аспектам собственники подходят беспечно, не обращая на них внимания или считая их обсуждение «неудобным». Но стоит сломать сложившиеся стереотипы в этом отношении и обезопасить себя от дальнейших неприятностей.

Средство от страха

Хорошо, если квартира, ее внутренняя отделка и имущество (особенно ценное) застрахованы, а страховые случаи распространяются также на ситуации, когда квартира передана в аренду или сдается внаем. Владелец может самостоятельно застраховать свою недвижимость до или после заключения договора найма либо возложить эту обязанность на нанимателя по условиям договора.

Имеет смысл подумать о страховании гражданской ответственности собственника за возможный ущерб соседям. Это позволит минимизировать риски, связанные с последствиями ущерба, который нанесет наниматель или совместно проживающие с ним граждане квартире собственника или его соседям (например, при заливе).

Наталья Мартынова «Квадратный метр»

– Правда ли, что налогоплательщик отчитывается о доходах от сдачи имущества в аренду в том случае, если договор заключен минимум на 12 месяцев, а если хотя бы на 11, то декларировать данный доход не надо и, соответственно, платить налоги тоже?

Естественно, это не так. По закону арендодатель обязан платить налоги в любом случае. Такое мнение, что, если договор зарегистрирован всего 11 месяцев, платить налог не надо, сложилось у многих собственников квартир ошибочно. Просто если договор Вы заключаете менее, чем на год, то сам договор не нужно регистрировать. В реальности регистрация договора найма не имеет прямого отношения к налогам.

Аренда квартиры — это доходная статья ее владельца, а владелец квартиры, как гражданин РФ, должен уплачивать налоги со своих доходов. Сделать это можно разными способами. Например, собственник может уплачивать НДФЛ как физическое лицо, а также он может платить налоги как предприниматель (в этом случае нужно зарегистрировать ИП), который выплачивает «по упрощенке» 6% от дохода (плюс страховые взносы). Также на сдачу квартиры можно приобрести соответствующий патент. Все три способа абсолютно легальны, а собственник вправе решить, какой из них выгоднее для него. Другие дело, что если человек не хочет платит налоги (а налоги не платит сегодня большинство владельцев квартир, сдающихся в аренду), то и договор он заключает всего на 11 месяцев, чтобы скрыть информацию о том, что он сдает квартиру.

Отвечает частнопрактикующий юрист компании «Суворовъ и партнеры» Виктория Суворова (Пятигорск):

Нет, это неправда. Даже если Вы сдавали свою квартиру один день в году, Вы получили доход и с него обязаны уплатить 13% налог, а также подать налоговую декларацию. Налоговая декларация подается до 30 апреля следующего года, налог платится до 15 июля следующего года. Срок минимум в год установлен для обязательной регистрации договоров в Росреестре. Если договор аренды заключается менее чем на 12 месяцев, то он заключается в простой письменной форме. К налогам это никакого отношения не имеет.

Отвечает руководитель юридического департамента «НДВ – супермаркет недвижимости» Сергей Новиков:

Договор аренды сроком до 12 месяцев не подлежит регистрации в Росреестре. Это осложняет поиск налоговых уклонистов и затрудняет поиск собственника жилья, арендаторы которого создают неудобства соседям. Это совершенно не означает, что доходы по незарегистрированным договорам аренды не подлежат налогообложению. Если физическое лицо оформляет договор возмездного оказания услуг (например, аренды) на любой срок, он получает доход, согласно условиям договора, и обязан подавать декларацию и уплатить налоговый сбор.

Отвечает юрист, эксперт по недвижимости Светлана Кириллова:

Налоговый кодекс не связывает период, в течение которого арендодатель получает доходы от использования своего недвижимого имущества, с возникновением обязанности по уплате налогов. Налог на доходы физических лиц должен быть уплачен от всех доходов, за исключением прямо поименованных в налоговом кодексе. Срок действия договора аренды важен не для исчисления налогов, а для того, нужно регистрировать договор в органах Росреестра или нет.

Договор аренды недвижимого имущества, заключенный сроком менее года, не требует государственной регистрации. А вот если договор заключен на больший срок, он должен быть зарегистрирован. В этом случае в данных единого государственного реестра недвижимости появится запись о том, что квартира обременена арендой. По общему правилу, Росреестр направляет информацию о любых сделках с недвижимостью в налоговые органы. Поэтому арендодатель может получить уведомление о необходимости уплатить налог с полученных от аренды доходов.

Тем не менее, налоговый кодекс обязывает не только уплачивать налог с доходов, но и подавать налоговую декларацию по всем доходам. Если только эти сведения не подает в налоговый орган налоговый агент, например, работодатель.

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

Нет, неправда. Все доходы, полученные налогоплательщиком (вне зависимости от того, является он физическим или юридическим лицом) в течение налогового периода, включая арендную плату по договору аренды, заключенному на любой период (и больше и меньше 12 месяцев), подлежат декларированию и, как следствие, налогообложению.

Широко распространенное заблуждение связано с тем, что договора аренды недвижимого имущества на срок менее года, например на срок 11 месяцев, не подлежат государственной регистрации, а система фискальных органов пока лишена возможности учитывать судьбу всех «незарегистрированных» аренд и, как следствие, исчислять соответствующий налог. Договоры же, заключенные на год и более, в обязательном порядке подлежат государственной регистрации и налогообложению, поскольку доходы, полученные налогоплательщиком в этом случае, для налоговой являются доказанными и очевидными.

Вместе с тем, необходимо помнить, что непредоставление декларации в отношении полученного за 11 месяцев в результате сдачи недвижимости по договору аренды дохода является серьезным налоговым правонарушением, ответственность за совершение которого влечет весьма серьезные последствия.

Текст подготовила Мария Гуреева

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Надо ли платить налоги, если сдаешь квартиру на 11 месяцев

Сдать квартиру в аренду на 11 месяцев налоги не платим – это довольно выгодный бизнес на сегодняшний день. Но существует много подводных камней, с которыми нужно быть знакомыми для правильного налогообложения. Если у хозяина есть несколько жилищ, то можно оформить себя как юридическое лицо и в данном направлении оплачивать проценты в налоговую службу. Но многие граждане стараются обходить налоговые обложения.

Сдачи квартиры в аренду без уплаты налогов, насколько легальна данная процедура или как правильно поступить в данной ситуации — важные аспекты, которые интересуют многих собственников.

Особенности арендного законодательства

Конечно же, все обладатели арендной жилой площади нуждаются в грамотной консультации со специалистом. Законодательством страны предусмотрены статьи, в которых указано, что доход должен облагаться налоговым обязательством. Но данный пункт содержит много нюансов и тонкостей, которые необходимо обязательно знать.

Вычеты зависят от следующих пунктов:

- Гражданин, который сдаёт в аренду жильё, должен уплачивать налог в размере 13%. Ежегодно следует сдавать всю документацию, договоры, что касаются сделки.

- Частный предприниматель может пользоваться упрощённой программой, сумма которой составляет 6%. Оплата должна проводиться один раз в квартал, к этой сумме добавляется взнос в Пенсионный фонд.

- Патент покупается физическим или юридическим лицом, которое имеет несколько квартир или дорогостоящих апартаментов. Стоимость такого документа зависит от параметров жилья.

Следует помнить, что в случае, когда владелец квартиры зарегистрировал своё жилье и платит регулярно налоговый минимум, то во время сложностей он защищается юристом. Арендатор имеет полное право обратиться в суд, если жилец не выполняет правила договора.

Договор аренды квартиры – это важный документ, который следует составлять с юристом, чтобы были учтены все тонкости и нюансы.

Сдача квартиры в аренду без оплаты налогов

Есть ряд определённых лазеек, что помогут избежать налоговой арендной платы. Сдача квартиры на 11 месяцев позволит избежать уплаты налога, но существуют определённые требования, чтобы сделка имела успех. Только грамотно составленный договор позволит обойти налогообложение.

Есть ряд определённых лазеек, что помогут избежать налоговой арендной платы. Сдача квартиры на 11 месяцев позволит избежать уплаты налога, но существуют определённые требования, чтобы сделка имела успех. Только грамотно составленный договор позволит обойти налогообложение.

Основные пункты, на которые следует обратить внимание:

- Зарегистрировать жилую площадь нужно в том случае, если договор составляется на период больше 1 года.

- Следует подать заявление для регистрации, после чего все данные попадут к налоговому инспектору. По итогам вычислений нужно будет выплачивать около 13% каждый год.

Не платить налоги легально достаточно просто: нужно создавать договоры при сдаче в аренду на месяцы. Такие договоры не подлежат налогообложению, их не нужно регистрировать в государственных органах, поэтому налоговики не могут требовать уплатить какую-либо долю от сделки.

Нужно ли платить налог на сдачу квартиры? Согласно законодательству, да, но можно обойти данный нюанс, зная все тонкости и особенности составления договора.

Возможные способы составления легального договора

Надо ли уплатить налог на сдачу жилья? В законодательстве прописано, что имеется определённая налоговая ставка, которую можно легально обойти, зная свои права.

Следует учитывать такие пункты при составлении договора:

- Чтобы обойти налогообложение, следует составлять сделку на срок менее 1 года. Максимальные сроки, что не облагаются налогом, это 360–364 дня. В таком случае наём происходит без обложений.

- Безмолвное пользование апартаментами также позволит избежать дополнительных выплат. Если сдаётся жилье, то следует оформить акт безвозмездного использования, в котором будут прописаны все нужные условия между обеими сторонами. Стоит обратить внимание на пункт оплаты, в котором не должно стоять никакой суммы. При таком договоре контролирующие органы не смогут предъявить никаких претензий по уклонению от налогов.

- Отсутствие договора: если сдавать квартиру без документального соглашения, то оплачивать пошлину просто нет оснований, но существует риск для обеих сторон из-за невыполнения устных договорённостей.

- Умолчание о том, что сдаётся квартира, как вариант возможно, но оно не эффективно. Хотя таким способом пользуется не один арендатор, ведь 13% годовых довольно внушительная сумма.

Сдавать квартиру на короткий срок — это легальный способ, по которому налоги не платим, этот пункт прописан законодательством.

Особенности составления соглашения для сдачи жилья

Конечно же, аренда помещений — это довольно непростой процесс, который зависит от выполнения всех соглашений обеими сторонами. Для того чтобы не возникало лишних беспокойств, стоит ознакомиться со всеми особенностями подготовки жилья к сдаче в аренду. Важным пунктом является страхование квартиры, в таком случае у каждого есть гарантии, что сдавали, то и останется.

Конечно же, аренда помещений — это довольно непростой процесс, который зависит от выполнения всех соглашений обеими сторонами. Для того чтобы не возникало лишних беспокойств, стоит ознакомиться со всеми особенностями подготовки жилья к сдаче в аренду. Важным пунктом является страхование квартиры, в таком случае у каждого есть гарантии, что сдавали, то и останется.

Лучше выбрать полную страховку, она включает:

- ответственность жильца;

- сохранность имущества;

- целостность внутренней отделки;

- дорогостоящей мебели.

Аренда – это сделка, которая должна включать все нюансы и тонкости, поэтому так важно максимально обезопасить себя от малоприятных ситуаций. При официальном налоге от сдачи и пользования квартирой заплатит именно хозяин жилья, поэтому стоит все пункты соглашения тщательно продумать с юристом. Конечно же, такой документ будет стоить определённой суммы, но в этом случае будут учтены все тонкости процесса, а владельцу не нужно будет беспокоиться о своём решении.

На сегодняшний день можно обратиться за помощью к риелтору, в таком случае всеми делами занимается обученный человек, который будет учитывать все пожелания. С ним также нужно составить договор, в котором будут прописаны все возможные пункты дальнейшей работы. Риелтор занимается поисками клиента и всеми бумажными делами, хозяину жилья нужно только одобрить результат и передать ключи съёмщику.

Если арендаторы сдали жилье через риелторскую контору, то можно быть уверенными в легальности процедуры.

Сдача квартиры без оплаты налогов

Уклонение от налоговых обязательств позволяет не уплачивать определённые суммы в государственную казну, но это не позволяет устранить ответственность.

Уклонение от налоговых обязательств позволяет не уплачивать определённые суммы в государственную казну, но это не позволяет устранить ответственность.

Законодательством предусмотрено наказание для физических и юридических лиц, которые уклоняются от уплаты налогов, а именно:

- Невыплата налогов карается законом. Стоимость такого штрафа достигает 20% от основного долга, а также могут быть насчитаны дополнительные проценты за время просрочки. Если скрывать истинные доходы от правосудия, то могут быть насчитаны дополнительные выплаты в зависимости от дохода.

- Сдавать жилье в аренду – это предпринимательская деятельность, которая в случае невыплаты налога является незаконной. Согласно с данной статьёй владельцу квартиры следует заплатить денежный штраф, а также отработать часы на исправительной работе.

- Налоговая ответственность – это обязательства каждого гражданина. Если не платить положенные минимумы, то данный факт автоматически считается уклонением от обязательств. Если гражданин скрывает истинные доходы или в декларации указывает ложные сведения, такое решение также является наказуемым. Наказание высчитывается в денежном эквиваленте или в лишении свободы до одного года.

Для того чтобы не являться нарушителем закона, необходимо раз в году заполнять декларацию, а также вовремя исполнять иные налоговые обязательства. Если поданы в документах неверные сведения, то возможно получить штрафные санкции.

Подведение итогов

Платить ли налоги или уклоняться от них — это выбор каждого, но стоит помнить, что существуют легальные пути, которые помогут обойти неприятности стороной.

Большинство граждан, которые сдают жильё, даже не подразумевают о возможной ответственности. Поэтому именно юридическая неграмотность приводит к штрафным санкциям.

Для того чтобы максимально обезопасить себя, а также сделать всё правильно, нужно проконсультироваться со специалистом. Чтобы правильно провести сделку, нужно оформить договор на 11 месяцев, который потом можно продлить в случае необходимости. Такой подход позволит сделать всё правильно.

На сегодняшний день данный вид бизнеса имеет большой спрос, что может быть хорошим источником дохода. Для избегания многих острых углов следует внимательно заключать договоры с учётом всех требований и возможных нюансов.

Следует помнить простые пункты:

- годовая ставка для физического лица составляет 13%;

- при наличии патента – 6%;

- договор лучше составлять чуть менее чем на один год.

Дополнительные правила каждому желающему могут подсказать в юридической консультации. Правильно составленный договор – это уже залог легальности сделки.

Соглашение об обработке персональных данных

- Данное соглашение об обработке персональных данных разработано в соответствии с законодательством Российской Федерации.

- Присоединяясь к настоящему Соглашению и оставляя свои данные на Сайте спроси.дом.рф (далее – Сайт), путем заполнения полей обратной связи Пользователь выражает Согласие на согласие на обработку персональных данных и их передачу оператору обработки персональных данных – АО «ДОМ.РФ» (далее – Оператор), которому принадлежит Сайт, на следующих условиях.

- Пользователь:

- подтверждает, что все указанные им данные принадлежат лично ему;

- подтверждает и признает, что им внимательно в полном объеме прочитано Соглашение и условия обработки его персональных данных, указываемых им в полях обратной связи, текст Соглашения и условия обработки персональных данных ему понятны;

- выражает Согласие на обработку персональных данных без оговорок и ограничений (далее – Согласие). Моментом принятия Согласия является маркировка соответствующего поля в Форме;

- подтверждает, что, давая Согласие, он действует свободно, своей волей и в своем интересе;

- Данное Согласие дается на обработку персональных данных как без использования средств автоматизации, так и с их использованием.

- Согласие дается на обработку следующих персональных данных Пользователя, указанных Пользователем в формах или в файлах, прикрепленных к формам:

- Фамилия, имя;

- Телефон;

- Адрес электронной почты;

- Город;

- Иных персональных данных, указанных Пользователем в формах или файлах, прикрепленных к формам.

- Целью обработки персональных данных является их хранение и использование, в том числе:

- Ответы на запросы Пользователей;

- Обеспечение работы Пользователя с Сайтом Оператора.

- Пользователь, принимая условия настоящего Соглашения, выражает свою заинтересованность и дает полное согласие, что обработка его персональных данных включает в себя следующие действия: сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление доступа), обезличивание, блокирование, удаление, уничтожение персональных данных.

- Согласие Пользователя на обработку персональных данных является конкретным, информированным и сознательным.

- Настоящее Согласие Пользователя признается исполненным в простой письменной форме.

- Согласие действует бессрочно с момента предоставления данных и может быть отозвано Пользователем путем подачи электронной заявки Оператору с указанием данных, определенных статьей 14 Федерального закона №152-ФЗ «О персональных данных», по форме обратной связи.

- В случае отзыва Пользователем согласия на обработку персональных данных Оператор вправе продолжить обработку персональных данных без согласия Пользователя при наличии оснований, указанных в пунктах 2-11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152-ФЗ «О персональных данных».

- В ходе обработки персональных данных Оператор вправе осуществлять: сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных Пользователя.

- Передача персональных данных Пользователя третьим лицам не осуществляется, за исключением лиц, осуществляющих обработку персональных данных по поручению Оператора и от его имени, а также случаев, установленных законодательством.

- Оператор имеет право вносить изменения в настоящее Соглашение в любое время. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

Аренда у физического лица: НДФЛ

Актуально на: 22 января 2018 г.

Если организация арендует у физлица (не являющегося ИП) помещение, то она является налоговым агентом по НДФЛ в отношении этого физлица-арендодателя. То есть она должна исчислить НДФЛ с дохода в виде арендной платы, удержать налог при выплате дохода физлицу и перечислить его в бюджет (п. 2 ст. 226, ст. 228 НК РФ). Перекладывать уплату НДФЛ на самого арендодателя – физлицо нельзя. И неважно, что при этом будет записано в договоре аренды с физическим лицом. НДФЛ в любом случае должен платить арендатор – организация (Письмо Минфина России от 27.08.2015 №03-04-05/49369).

НДФЛ при сдаче в аренду

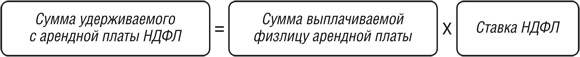

Начисление НДФЛ с аренды производится при каждой выплате дохода физлицу по следующей формуле:

Ставка НДФЛ равна:

- если арендодатель – резидент РФ – 13%;

- если арендодатель – нерезидент РФ – 30%.

А физлицу арендная плата перечисляется уже за минусом удержанной суммы налога.

Уплата НДФЛ в бюджет

Удержанный организацией налог перечисляется в бюджет не позднее дня, следующего за днем выплаты физлицу арендной платы (п. 6 ст. 226 НК РФ).

КБК по НДФЛ при аренде — 182 1 01 02010 01 1000 110. То есть такой же, как при перечислении НДФЛ за сотрудников организации.

Отчетность при аренде у физлица

На арендодателя-физлицо нужно завести отдельный налоговый регистр по НДФЛ и по итогам года в общем порядке подать в ИФНС справку 2-НДФЛ. В ней нужно отразить доход в виде арендной платы, сумму исчисленного, удержанного и перечисленного в бюджет НДФЛ.

Код дохода в 2-НДФЛ при аренде у физлица – 1400.

Кроме того, информация по физлицу-арендодателю включается в ежеквартальный отчет 6-НДФЛ.

>Страховые взносы при аренде помещения у физлица

Сумма выплачиваемой физлицу арендной платы страховыми взносами в ПФР, ФСС и ФФОМС не облагается (п.4 ст.420 НК РФ).

НДФЛ с других выплат при аренде

Если организация возмещает физлицу-арендодателю стоимость коммунальных услуг, которая зависит от фактического потребления арендатором и учитывается по счетчикам (электроэнергия, газ, водоснабжение), то возмещаемая сумма облагаемым доходом физлица не является. И, следовательно, с нее НДФЛ удерживать не нужно (Письмо Минфина от 17.04.2013 № 03-04-06/12985).

Cдача в аренду нежилого помещения физическим лицом

Прежде чем заняться каким-то бизнесом, стоит продумать и учесть все нюансы. Когда речь идет о сдаче помещений в аренду, немаловажно подумать о налоговых суммах, обязательных к уплате. Многие граждане, решившие зарабатывать деньги, таким образом, нередко о налогах просто забывают. В дальнейшем, бизнес уходит в «тень», а это приводит к серьезным штрафам. Эксперты в этом вопросе и налоговики в этом вопросе советуют изучить информацию о налогообложении, имеющуюся в российских законодательных положениях.

Я последовала совету знакомого и зарегистрировала ИП, прежде чем начать сдавать офис в аренду. В дальнейшем это позволило заплатить налоги, получить оплату путем перечисления и не опасаться возможных проверок, штрафов. В данной статье будет представлена информация о порядке налогообложения граждан при передаче нежилых помещений в аренду.

Какие налоги обязательны к уплате физлицом при сдаче недвижимости в аренду?

Передача нежилого помещения в аренду – это такой же вид бизнеса, как и любой другой. Основная задача арендодателя состоит в извлечении прибыли, но это палка о двух концах. С одной стороны, физическое лицо получает прибыль, а с другой, у собственника имущества возникает налогооблагаемый доход.

По закону, лицо, передающее свое нежилое помещение в аренду, может выступать в одной из двух ипостасей:

- индивидуальный предприниматель;

- обычный гражданин.

С учетом того, какой статус имеет арендодатель, определяется и устанавливается вид налогового платежа. В первом случае, предприниматель обязан будет уплатить обязательный платеж, предусмотренной патентной или упрощенной системой налогообложения. Налоговая система выбирается предпринимателем самостоятельно до завершения финансового года. Нужно отметить, что для уплаты налоговых сумм вовсе не обязательно будет регистрироваться в качестве ИП. Во втором предусмотрен стандартный налог на доходы физических лиц (НДФЛ).

Налоговые ставки, используется сегодня для исчисления итоговой суммы

Если гражданин получает прибыль от передачи имущества в аренду, он обязан уплачивать налог. Исключением являются только суммы, которые освобождаются от налогообложения на законных основаниях. Физическое лицо, заключившее договор аренды с другим человеком, автоматически принимает на себя такие обязательства.

На объем налоговой базы, и размер ставок также влияет статус гражданина:

- 13% — для физического лица, резидента РФ;

- 30% — для физ.лица, не резидента РФ;

- 6% — для ИП, находящемся на патентной системе;

- 6/15% — для ИП, находящихся на упрощенке доходы/доходы минус расходы.

Размет возможного дохода для применения патентной системы определяется с учетом действующего законодательства. К примеру, в Москве установлены рамки 700 – 10 000 тыс. рублей в год. Для субъектов РФ могут предусматриваться другие базы и ставки.

Отчетность по налогообложению при сдаче нежилого помещения в аренду

Каждый предприниматель обязан предоставить налоговую декларацию по завершению отчетного года до 30 апреля следующего отчетного периода. Это обязательно условие для ИП на «упрощенке» и для людей, без образования индивидуального предпринимателя. В дальнейшем, на основании декларации определяется размер налога к уплате и проводятся различные проверки по выявлению нарушений со стороны гражданина.

Освобождаются от такой обязанности только бизнесмены, находящиеся на патентной налоговой системе. Заполнять декларацию лучше электронно, чтобы исключить ошибки и неточности. Сегодня есть немало специализированных программ, которые способствуют решению этого вопроса.

Сроки оплаты налоговой суммы

Уплачивать денежные средства в счет налогов необходимо не позднее дат, определенных в законодательном порядке. Для разных категорий граждан сегодня действуют такие сроки:

- до 30 апреля – для физ.лиц;

- не позднее дня, следующего за датой фактической оплаты арендной суммы – для физ.лиц, сдающих имущество в аренду ИП;

- до 25 числа первого месяца в квартале – для предпринимателей на упрощенке;

- дата окончания действия патента – для ИП на патентной системе.

Соблюдение установленных сроков является обязательным требованием, и допущение таких нарушений считается административным проступком.

Действующее наказание за нарушение

Полная или частичная неуплата налога в установленные сроки может повлечь за собой применения налоговых санкций. Усугубляющим обстоятельством является то, что гражданин умышленно или по ошибке занизил налоговую базу. За совершение такого деяния предусматривается штраф в размере 20% от суммы неуплаченного налога.

Если сумма была занижена умышлено, то размер штрафа возрастает до 40%. Взыскание направляется на гражданина, если речь идет о физ. лице и на налогового агента, когда арендодатель – ИП. Когда человек долгое время пренебрегает своими обязанностями по уплате обязательной суммы, дело передается сначала в суд, а потом приставам.

Завершить представленный материал можно несколькими выводами:

- Арендодатель, использующий собственное нежилое помещение для извлечения прибыли, обязан уплачивать налоги.

- В зависимости от статуса гражданина определяется ставка, налоговая система, срок уплаты налоговой суммы.

- За несоблюдение сроков и за искусственное занижение суммы, нарушителю грозит серьезный штраф.

>Образец заполнения 3 НДФЛ от сдачи квартиры в аренду

Пример заполнения декларации 3НДФЛ за 2015 год для граждан, получивших доход от сдачи квартиры в аренду.

Образец заполнения Декларации 3 НДФЛ.

При заполнении налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2015 год рекомендуем использовать программу «Декларация 2015», которую можно бесплатно скачать на сайте ФНС России.

Программа «Декларация 2015» также размещена на сайте Главного научно-исследовательского вычислительного центра (ГНИВЦ) ФНС России (www.gnivc.ru) в разделе «Декларации» рубрики «Программные обеспечения».

Исходные данные: Ливанова Наталья Михайловна (ИНН 772455555555) в 2015 году сдавала в аренду квартиру гражданину Киселеву Алексею Владимировичу за 25 000 рублей в месяц. Т.о. за двенадцать месяцев 2015 года Наталья Михайловна получила доход 300 000 рублей.

Следует отметить, что по доходам, полученным от сдачи квартиры в аренду, Н.М. Ливанова обязана представить в налоговый орган по месту жительства налоговую декларацию по налогу на доходы физических лиц (далее – налоговая декларация 3-НДФЛ) за 2015 год в срок до 30 апреля 2016 года.

Если Н.М. Ливанова получала доход только от сдачи квартиру в аренду другому физическому лицу, то она должна заполнить Титульный лист, Раздел 1 и Раздел 2, а также Лист А. Другие листы декларации заполняются при необходимости, например, в случае, если кроме доходов от сдачи квартиры в аренду у Ливановой Н.М., есть вычеты или расходы на обучение или другие зарубежных доходы и т.д.

ТИТУЛЬНЫЙ ЛИСТ

При заполнении титульного листа налоговой декларации отражают общие сведения о налогоплательщике.

На титульном листе налоговой декларации (см. рисунок 1) в поле «Номер корректировки» проставляется цифра 0, поскольку налоговая декларация Н.М. Ливановой по доходам за 2015 год представляется впервые.

В пункте «ИНН» указывается идентификационный номер налогоплательщика — физического лица, который указан в документе, подтверждающем постановку данного физического лица на налоговый учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется. В нашем примере записываем ИНН Ливановой Н.М. 7724555555. Поле «ИНН» также заполняется на всех последующих листах декларации.

В пункте «Налоговый период (код)» уже проставлено число 34 – это код налогового периода (2015 года), далее указывается отчетный налоговый период – 2015 год.

В поле «Представляется в налоговый орган (код)» проставляется четырехзначный номер налогового органа, в котором налогоплательщик состоит на налоговом учете. В нашем примере 7724, где 77 – код региона (г. Москва), 24 — номер налогового органа (совпадает с четырьмя первыми цифрами ИНН Ливановой Н.М.).

В поле код страны указывается числовой код страны, гражданином которой является человек. Код страны указывается в соответствии с Общероссийским классификатором стран мира OK (MK (ИСО 3166) 004-97) 025-2001 (или классификатор ОКСМ). При отсутствии у человека гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность. Например, код 643 — код России, код 804 — код Украины. При отсутствии у физического лица гражданства указывается код 999.

Поле «Код категории налогоплательщика» заполняется на основании Справочника, приведенного в Приложении № 1 к Порядку заполнения формы налоговой декларации по налогу на доходы физических лиц (далее – Порядок). Н.М. Ливанова указывает в декларации код налогоплательщика – 760 – «иное физическое лицо, декларирующее доходы в соответствии со статьями 227.1 и 228 Кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218-221 Кодекса или с иной целью».

В пунктах «Фамилия», «имя», «отчество» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющем личность. Для иностранных физических лиц допускается при написании использование букв латинского алфавита.

Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

В пунктах «Фамилия», «имя», «отчество» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранных физических лиц допускается при написании использование букв латинского алфавита.

Отчество может отсутствовать, если оно не указано в документе, удостоверяющим личность налогоплательщика.

В пункте «Дата рождения» указывается дата рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами, например, 01.01.1977, где 01 — число, 01 — месяц, 1977 – год рождения.

Поле «Место рождения» заполняется в соответствии с документом, удостоверяющим личность. В нашем примере – г. Москва.

Поля под заголовком «Сведения о документе, удостоверяющем личность», заполняются на основании соответствующего документа. При этом «Код вида документа» выбирается из справочника коды документов, являющегося приложением № 2 к порядку заполнения 3-НДФЛ. Паспорт гражданина РФ имеет в нем код – 21.

В пункте «Статус налогоплательщика» указывается статус физического лица — налогоплательщика. При этом цифра 1 проставляется налоговыми резидентами Российской Федерации (т.е. физическими лицами, фактически находящимися на территории Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев). Физические лица, не являющиеся налоговыми нерезидентами Российской Федерации, в поле «Статус налогоплательщика» проставляют цифру 2.

В полях под заголовком «Место жительства налогоплательщика» указывается полный адрес постоянного места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

Элементами адреса являются: «Почтовый индекс», «Код региона», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира». Если вы не знаете свой индекс, то здесь можно прочитать как узнать индекс по адресу.

«Коды регионов» — это код субъекта Российской Федерации, на территории которого физическое лицо имеет место жительства. Код региона выбирается из справочника «Коды регионов» (приложение № 3 к Порядку) (совпадает с двумя первыми цифрами ИНН Ливановой Н.М.).

Далее указывается номер контактного телефона налогоплательщика с кодом города. Кроме сведений о налогоплательщике на титульном листе указывается общее количество заполненных страниц декларации и количество подтверждающих документов (их копий), прилагаемых к ней. При этом налогоплательщик или его представитель вправе составить реестр таких документов и приложить его к декларации. В нашем примере подтверждающие документы приложены на 4-х листах (справка 2- НДФЛ, копия свидетельства на квартиру, копия расписки, копия акта приема-передачи квартиры).

В нижней части каждой заполненной страницы декларации налогоплательщик или его представитель ставит свою подпись и дату подписания.

Если декларацию подписывает законный или уполномоченный представитель налогоплательщика, то в этом случае к ней следует приложить копию документа, подтверждающего полномочия этого лица.

ЛИСТ А

На Листе А указываются сведения о доходах, полученных Н.М. Ливановой от Алексея Владимировича Киселева за сданную в аренду квартиру (см. рисунок 2).

В строке 020 – код вида дохода нужно указать код из справочника – коды видов дохода, который приведен в приложении №3 к порядку заполнения 3-НДФЛ. Поскольку в примере идет речь о доходах, полученных Ливановой Н.М. от сдачи имущества в аренду, то код видов дохода ставим – 04 – «Доход от сдачи имущества в аренду (наем)».

Здесь указываются ФИО физического лица, от которого Н.М. Ливанова получила доход. Эти данные указываются в строке 030. В этой строке указываются фамилия, имя и отчество человека, снимавшего квартиру (от которого получен доход).

Общая сумма дохода, полученная от Киселева А.В., — 300 000 руб. Сдача квартиры в аренду может осуществляться на основании договора, в котором определен порядок внесения арендной платы. В этом случае в строке 040 указывается фактически полученная за год сумма дохода от сдачи в аренду.

Строка 070 «Сумма налога, удержанная» не заполняется. Сумма исчисленного налога составила 39 000 руб. (300 000 руб. x 13%), удержания налога не было – 0 руб.

Итоговые данные (суммарные значения показателей п. 1 листа А) отражаются в п. 2 этой же страницы.

Полученные данные на Листе А затем перейдут в Раздел 1.

РАЗДЕЛ 2

Теперь перейдем к заполнению раздела 2, где рассчитаем налоговую базу и итоговую сумму налога, подлежащую уплате (доплате) в бюджет (возврату из бюджета) по доходам, облагаемым по ставке 13% (см. рисунок 3). Здесь Н.М. Ливанова указывает:

— по строке 010 — общую сумму дохода в размере 300 000 руб. (переносится из показателя 080 листа А);

— строке 030 — общую сумму дохода, подлежащую налогообложению, — 300 000 руб.

Значение показателя п. 4 «Сумма расходов и налоговых вычетов, уменьшающих налоговую базу» (строка 040) заполняется в том случае, если у налогоплательщика есть налоговые вычеты по НДФЛ. В нашем примере вычетов нет. Если они есть, то дополнительно, в зависимости от вида вычета, может заполняться Лист Д1, Лист Д2, Лист Е1, Лист Е2 и др.

В рассматриваемом случае показатель строка 040 не заполняется, поэтому данные строки 030 совпадают со строкой 060 «Налоговая база», в которую записывается сумма 300 000 руб. Строка 070 рассчитывается путем перемножения строки 050 (300 000 руб.) на 13%, получаем 39 000 руб.

Поскольку с полученных Н.М. Ливановой доходов налог на доходы физических лиц удержан не был, по строке 080 указываем сумму в размере 0 руб.

Для расчета значения по строке 130 (сумма налога, подлежащая уплате (доплате) в бюджет) необходимо из строки 070 (39 000 руб.) вычесть значение строки 080 (0 руб.). Получаем сумму налога к доплате в бюджет в размере 39 000 руб

РАЗДЕЛ 1

Завершается оформление налоговой декларации заполнением раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета». Н.М. Ливанова отражает в разделе 1 сумму налога, подлежащую доплате в бюджет, по коду бюджетной классификации и коду по ОКТМО (см. рисунок 4).

В пункте «Код по ОКТМО» указывается код административно-территориального образования, на территории которого осуществляется уплата (доплата) налога. Значение кода ОКТМО содержится в «Общероссийском классификаторе территорий муниципальных образований (ОКТМО)». Информацию о коде ОКТМО можно получить в налоговом органе по месту постановки на налоговый учет. В нашем примере Н.М. Ливанова подает декларацию по месту своего жительства, а проживает она в районе Сокольники г. Москвы, код ОКТМО которого 45315000. Как узнать код ОКТМО по адресу, можно посмотреть здесь.

В строке 020 этого раздела указывается КБК налога на доходы физических лиц 182 1 01 02030 01 1000 110 (как узнать КБК налога для 3-НДФЛ), по строке 030 — код по ОКТМО по месту жительства Ливановой Н.М. — 45315000, по строке 040 — сумма налога, которая подлежит уплате (доплате) в бюджет, — 39 000 руб.

Заполнение декларации 3-НДФЛ при сдаче в аренду квартиры

Тут все элементарно — идем по проторенной дорожке во вкладку «Доходы». Для её заполнения потребуется договор аренды, если сдавали недвижимость организации или договор найма если сдавали квартиру физическому лицу.

Как и прежде выбираем ставку налогообложения. Для физлиц это 13% желтого цвета. Нажимаем на зеленый плюс в окне источник выплат и вносим сведения об арендаторе или нанимателе из договора. ИНН, КПП, ОКТМО требуется вносить только при сдаче юридическому лицу. Если за отчетный год было несколько разных арендодателей — нужно вносить каждого отдельно.

Далее представим метафизическую ситуацию и будем заполнять 3-НДФЛ в программе, попутно указывая прибыль полученную от сдачи в аренду жилья. Допустим, что вы заключили договор найма с гражданином Новиковым Игорем Александровичем с июня по декабрь с ежемесячной арендной платой 20000, в которую входят коммунальные платежи. Налог придется платить именно с этой суммы, уменьшить её на коммуналку, которые вы оплачивали из этих денег не получится.

Нажимаем на зеленый плюс и вводим помесячно суммы доходов, которые вы получали от арендатора в течение его проживания. Основанием для заполнения 3-НДФЛ станут расписки о получении денег, квитанции, выписка с банковского счета либо ваша бумажная бухгалтерия, куда вы записывали средства, поступавшие от жильца. Строгой обязанности в ведении движения денежных средств для физлиц нет — поэтому источником для заполнения может быть ваша память. В налоговую помимо декларации нужно подать договор найма, который и является основным документом, подтверждающим получение арендной платы.

В программе декларация код дохода при сдаче в аренду — 1400

Как сказано выше срок найма начался в июне. Именно этот месяц (в который вы получили первый доход от нанимателя) и указываем в программе. Неважно, заселился жилец в середине или в начале месяца — ключевым фактором при заполнении 3-НДФЛ служит фактический период передачи денег.

Чтобы не вносить каждый раз одни и те же сведения можно скопировать их, нажав на кнопку «повторить». Сумму налога удержанная не вводим. На этом заполнение окончено. Можно нажать на кнопку «просмотр» и ознакомиться с результатами нашего творчества.

Нас интересует вторая страница декларации, именно там указан налог к оплате от сдачи в аренду. В нашем случае он получился 18200 рублей, что соответствует 13% от 140000, занесенных в программу 3-НДФЛ. Теперь можно распечатать декларацию, сохранить в ПДФ или в формате xml для отправки в налоговую через личный кабинет.

Если вы не были в предыдущих вкладках программы, вы можете ознакомиться пошаговыми инструкциями, приведенными ниже:

1. Задание условий

2. Сведения о декларанте

3. Продажа автомобиля

4. Продажа жилой недвижимости

5. Декларация при продаже нежилой недвижимости (здесь алгоритм заполнения такой же как пунктом выше, за исключением другого «кода дохода» — 1512 и суммы имущественного вычета в размере 250000 руб.)

6. 3-НДФЛ при получении подарка

7. Доход от аренды

Как сдать квартиру и не попасть на налоги — последствия и штрафы

Сдавать жилье нелегально становится все невыгоднее. Мало того, что жильцы портят помещение и обстановку, съезжают не заплатив, так еще и грозят сообщить в налоговую. В статье я расскажу как моя знакомая «попала» на налог при сдаче квартиры – про последствия и штрафы, которые грозят из-за неблагонадежных жильцов или соседей. Закон, который арендодатели обходят стороной, защищает не только государство, но и хозяина квартиры.

Какие налоги следует платить с арендной платы за квартиру?

Между фискальными органами и Министерством Финансов РФ не утихают споры о том, относится ли сдача жилья в аренду к предпринимательской деятельности. Минфин настаивает на необходимости регистрировать ИП со всеми вытекающими. Налоговая довольствуется НДФЛ, квалифицируя арендодателя как физическое лицо, имеющее дополнительный доход со своей недвижимости.

Граница между предпринимательством и дополнительным доходом размыта. От того, как квалифицируют деяние, зависит наказание. В случае незаконного предпринимательства можно получить реальное лишение свободы.

Судебная практика показывает, что к предпринимательской деятельности относят сдачу жилья в аренду с целью получения систематического дохода. Временная сдача в аренду своего жилого помещения – это дополнительный доход, который должен быть задекларирован.

Пока эти споры не перешли в форму того или иного закона, для хозяина жилой площади значения они не имеют. Если вы не владелец доходного дома, то вы физическое лицо, а не бизнесмен.

Действующий закон содержит следующие нормы:

- квалифицирует сдачу в наем жилого помещения как доход физического лица;

- налоговая ставка 13% от полученной арендной платы;

- декларация подается гражданином добровольно, в заявительном порядке;

- срок подачи документов в фискальные органы – до конца апреля года, следующего за отчетным;

- внести деньги следует не позднее 15 июля.

Декларацию заполняют по форме 3-НДФЛ. Указывать следует все суммы, которые получены за год.

Как налоговая вычисляет недобросовестных арендодателей?

Вернемся к моей знакомой, о которой я говорила — как она попала на налог при сдаче своей квартиры, какие штрафы ей пришлось платить. Несколько лет она благополучно сдавала квартиру дальним родственникам. Люди были семейные, спокойные. Платили вовремя, помещение содержали в порядке, с соседями жили мирно. Но они взяли ипотеку и съехали.

Знакомая дала объявление, нашла жильцов и повысила плату. Месяца три все шло хорошо, а на четвертый жильцы платить отказались. Сказали, что у них материальные трудности, а потом стали грозить налоговой. Был скандал с выселением и новые жильцы.

Девочки-студентки оказались шумными. Вечеринки, курение в подъезде. Это быстро надоело соседям, и они сообщили участковому. Участковый привлек фискальные органы, чего моя знакомая совсем не ожидала. Отпираться она не стала, да и свидетелей было много. В результате штраф.

Кто может «сдать» нелегального арендодателя:

- жильцы, в случае конфликта с хозяином;

- соседи, если новые жильцы мешают им жить;

- миграционные службы сообщают в налоговую при получении сведений о временной регистрации (или при обнаружении нелегалов в квартире);

- бдительные граждане, кои не переводятся в нашей стране.

Теперь квартиру она сдает по договору. Приходится платить налоги, но зато она спокойна за квартиру и получение платы. В случае конфликта с жильцами участковый теперь на ее стороне. Соседей бояться тоже больше не нужно. И даже доход ее не уменьшился. Плату она подняла на 20%, объяснив жильцам, что может законно сделать им временную регистрацию. Так неприятный опыт привел к хорошему результату.

Какое наказание предусмотрено за нелегальную сдачу квартиры?

В законе нет нормы «наказание за сдачу квартиры в наем». Закон обязывает платить налоги с дохода. Наказание следует за сокрытие дополнительного дохода от государства и уход он налогов.

Если фискальные органы выявили и доказали факт неуплаты налогов, то:

- гражданину придет письмо с требованием оплатить задолженность до конца года, следующего за отчетным;

- плюсом выставят требование уплаты штрафа – 20% от задолженности на первый раз, 40% — для злостных нарушителей;

- плюсом начислят пенни за каждый день просрочки.

Если гражданин проигнорирует требование налоговой полиции, то ему грозит принудительное списание денежных средств со счетов.

Последствия будут более серьезными, если арендодателя обвинят в незаконном предпринимательстве.

Гражданину грозит уголовная ответственность, а именно:

- штраф до 300 тыс. рублей;

- обязательные работы до 480 часов;

- лишение свободы до полугода.

Регистрация ИП позволяет уменьшить налоги до 6%. Однако здесь придется платить в пенсионный и социальный страховой фонд. Сумма платежей фиксированная и не зависит от наличия дохода. Есть ИП – есть обязанность по платежам.

- Сдавать квартиру внаем за деньги нелегально может быть выгодно только близким родственникам, без существенной платы. Так вы освободите себя от уплаты коммунальных платежей и не нарушите закон.

- При получении дохода с личной жилплощади его необходимо декларировать по форме 3-НДФЛ. Добровольно и в полном объеме.

- При систематическом получении дохода от сдачи квартиры, особенно если она не одна, деятельность квалифицируется как предпринимательская. За сокрытие доходов наступает уголовная ответственность.

- «Попасть» на налог при сдаче квартиры можно благодаря жильцам, соседям, просто «добрым людям».

- Только легальная сдача жилья защищает интересы хозяина. В противном случае вас могут «кинуть» на оплату, вывезти или испортить мебель, бытовую технику.

До середины июля арендодателям в обязательном порядке было необходимо уплатить НДФЛ за все годы сдачи недвижимости в аренду. Сообщениями об этом пестрили многие СМИ. Но правда ли это?

Как зарождалась паника

С весны 2018 года у россиян, сдающих комнаты и квартиры в аренду, появился повод изрядно поволноваться и запастись «Валокордином». Не очень крупные СМИ, а также YouTube-каналы и блогеры в соцсетях активно проповедовали якобы новые изменения в налоговом законодательстве. Теперь, говорили они, если Федеральная налоговая служба (ФНС) прознает, что вы сдавали в аренду жилье и не заплатили с этого процент в бюджет, за вами придут. И 13% налога на доходы физических лиц (НДФЛ) покажутся вам не слишком дорогой платой за «арендный барыш», но будет уже поздно.

Пока есть время, предлагали журналисты и блогеры, скорее выберите один из трех вариантов.

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

Вариант первый: срочно заплатите НДФЛ со всех доходов прошлых лет, полученных вами от сдачи чего-либо в аренду.

Вариант второй: оформитесь как индивидуальный предприниматель (ИП) — тогда с момента регистрации ИП придется платить с данного вида дохода только 6% при выборе упрощенной системы налогообложения, но будет действовать ряд ограничений (например, при продаже квартиры или получении налогового вычета), а также обязанность платить страховые взносы.

Вариант третий (новомодный): не просто станьте ИП, но приобретите патент на сдачу жилья в аренду (патент нужно обновлять каждый год, его стоимость зависит от площади и местоположения вашего жилья).

Все три варианта абсолютно легальны и законны. Право собственника жилья — выбрать тот, который подходит ему больше всего. И здесь нужно самостоятельно оценивать свою выгоду, исходя из ряда параметров.

Развенчиваем мифы

Другой вопрос — насколько правильно заявление, что каждый налогоплательщик должен этим летом раскрыть перед ФНС все не учтенные по нему доходы, чтобы уплатить по ним налоги.

По-хорошему (то есть по закону) вам, конечно, следует отдать «долг Родине» и перечислить в бюджет суммы всех неуплаченных налогов. Но следует понимать, что у налоговых платежей также существует некий «срок годности». Декларация НДФЛ заполняется физлицом или ИП каждый год, и на основе нее также ежегодно уплачиваются налоги.

«Конечно, государство не откажется зачислить в свой бюджет вдруг обнаружившиеся у вас неуплаченные налоги. Но скорее у ФНС возникнут вопросы, почему вы много лет не сообщали ей о своих дополнительных доходах, чем ФНС сама определит наличие у вас не обложенных налогом доходов», — рассказывает юрист, занимающийся налоговыми вопросами, на правах анонимности.

Он считает, что если вы как арендодатель решили наконец войти в правовое поле и платить налоги, то следует просто начать подавать налоговую декларацию с 2019 года (за 2018-й вы заявиться уже не успели) с указанием доходов, полученных за сдачу жилья в 2018 году.

Впрочем, и на это у вездесущих онлайн-паникеров есть свой ответ. В Сети постоянно возникают стихийные обсуждения двух вещей. Во-первых, ФНС имеет доступ ко всем банковским счетам и может обложить налогом очередной денежный перевод вам на карту от квартиросъемщика. Во-вторых, если даже ваш сосед нажалуется на то, что непонятные люди снимают у вас жилье, к вам тут же заявится налоговый инспектор. Более того, приводятся примеры, когда участковый якобы запугивал квартиросъемщиков уголовной ответственностью, из-за чего они сами писали «донос» на своего арендодателя, указывая конкретно уплачиваемые каждый месяц суммы.

В июне 2018 года ФНС дала разъяснение, где уточнила, что по запросу банки сообщают налоговикам об открытии и закрытии счетов физлиц уже несколько лет. С 1 июня 2018 года к обязанности предоставлять справки о наличии счетов, вкладов (депозитов), об остатках и движении денежных средств добавилась такая же обязанность банков в отношении счетов в драгоценных металлах.

«Запросить информацию о счетах, вкладах и электронных кошельках налогоплательщика налоговые органы могут только при проведении проверок в отношении этих лиц. Например, гражданин направил заявление о получении налогового вычета за покупку квартиры, не имея официального дохода. В этом случае налоговая может заинтересоваться поступлениями на счета такого налогоплательщика. При этом такие сведения налоговые органы могут запросить при согласии руководителя Управления ФНС России по субъекту РФ или руководства ФНС России, — говорится в разъяснении Федеральной налоговой службы. — Информация о начислении налогов и штрафов за все невыясненные поступления на карты граждан не соответствует действительности».

В июле 2018 года газета «Коммерсант» сообщила, что Федеральная налоговая служба хочет получить право запрашивать у банков информацию о счетах физических лиц вне рамок налоговых проверок, чтобы бороться с незаконным предпринимательством. Однако нужно понимать, что это лишь намерение, которое для претворения в жизнь потребует внесения изменений в Налоговый кодекс РФ. Более того, против такого намерения ФНС уже публично выступил Минфин РФ.

По словам самих сотрудников налоговых инспекций, у всей махины ФНС чисто физически не хватит сил проверять доносы на хитрых арендодателей. Точно так же, как и на постоянной основе мониторить счета всех банковских клиентов.

«Очень часто какая-нибудь бабушка рассказывает участковому или посылает письмо в ФНС о том, что ее соседи сдают квартиру непонятно кому и что она уверена, что это делается незаконно. В девяти из десяти случаев такой донос не будет иметь ничего общего с действительностью — например, окажется, что оформлен договор сдачи жилья в аренду или что в квартире проживают ближайшие родственники хозяина недвижимости, — рассказывает один «налоговик» на правах анонимности. — Но самое главное — даже если квартиру и правда сдают без соответствующих документов и без уплаты налогов, у нас нет такого огромного количества сотрудников, которые бы могли проверять каждую подобную жалобу или донос. Максимум, что мы можем сделать, — послать письменное уведомление арендодателю о том, что ему необходимо подать декларацию и заплатить налоги в случае сдачи недвижимости в аренду».

Собеседник Банки.ру также обращает внимание на тот факт, что иногда в налоговую жалуются на неуплату налогов за сдачу в аренду ипотечного жилья.

«Но здесь уже не совсем наша юрисдикция, — поясняет сотрудник налоговой. — Практически во всех ипотечных договорах прописан запрет на сдачу в аренду такого вида жилья, так как до полного погашения кредита оно по закону находится в залоге у банка. Таким образом, сдавая в аренду ипотечную квартиру, вы поступаете незаконно, а это уже не по нашей части».

Что действительно поменяется

Ежегодно ФНС рассылает налогоплательщикам так называемое налоговое уведомление. В нем традиционно содержится информация о суммах начисленного земельного налога, транспортного налога и налога на имущество физлиц (исходя из имеющегося у вас в собственности движимого и недвижимого имущества), а также о порядке и сроках уплаты этих сумм. Однако в 2018 году впервые в налоговое уведомление будет «добавлен» НДФЛ за 2016 и 2017 годы. Важное уточнение: речь о налоге на доходы физических лиц, который не был удержан ранее, хотя сведения о нем были поданы в ФНС налоговыми агентами. Что означает эта «крокозябра»? Если налогоплательщик официально трудоустроен по ТК РФ, то его работодатель удерживает с его зарплаты НДФЛ и направляет в ФНС. Однако если налогоплательщик имеет дополнительный, побочный доход (не от работодателя), то направить в ФНС налоговую декларацию и уплатить НДФЛ он должен самостоятельно. К таким доходам могут относиться доходы от занятия предпринимательской деятельностью, доходы от продажи имущества и в том числе доходы от сдачи недвижимости в аренду.

Более того, если в аренду вы сдали недвижимость не физлицу, а компании, то такое юрлицо считается налоговым агентом.

Информация с сайта ФНС гласит: «Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет денежных средств, выплачиваемых налогоплательщику, при этом удерживаемая сумма налога не может превышать 50% суммы выплаты. При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога».

Физлица обязаны в срок до 30 апреля задекларировать свой доход, то есть подать соответствующую декларацию в налоговую. После этого заплатить налог будет необходимо до 15 июля следующего года.

Важно: согласно сайту ФНС, срок уплаты не удержанного налоговым агентом НДФЛ за 2016 год был перенесен на 2018 год. Таким образом, оплатить данный налог необходимо до 1 декабря 2018 года.

Имейте в виду, что в России на текущий момент существует пять налоговых ставок НДФЛ — от 9% до 35%. Они отличаются не только по видам доходов, но и по категориям налогоплательщиков. Например, если вдруг по каким-то причинам вы только сейчас получили дивиденды, положенные вам до 2015 года, то должны заплатить государству 9% от суммы этого дохода. Но дивиденды, выплачиваемые с 1 января 2015 года, облагаются налогом уже по ставке 13%. Если же вы выиграли в лотерею, то заплатите 35% от суммы дохода.

Кстати, декларировать доход от сдачи жилья в аренду необходимо, даже если у вас арендовали недвижимость только на сутки. Об этом ФНС предупредила россиян в связи со сдачей в аренду большого количества имущества во время чемпионата мира по футболу.

И да, вы правильно поняли, за непредставление декларации по НДФЛ и неуплату по ней налога в срок оштрафуют даже арендодателя, сдавшего комнату на одну ночь (при наличии доказательств о факте съема жилья и после проведения соответствующей проверки, разумеется). Впрочем, есть и позитивный момент — арендодателям жилья вроде бы готовят налоговые послабления, чтобы вырастить полноценный белый рынок аренды.

Что говорят юристы

По словам юриста Содружества земельных юристов Натальи Лопатиной, необходимость уплаты налога на доходы физического лица по ставке 13% с доходов, полученных от сдачи недвижимости в аренду, в том числе жилой, является установленной законом обязанностью (пп. 4 п. 1 ст. 208, пп. 1 п. 1 ст. 228, п. 1 ст. 224 НК РФ). При этом данная норма действует с даты введения в действие Налогового кодекса РФ. «В этом году арендодатели обязаны уплатить НДФЛ с дохода, полученного за 2017 год, путем подачи декларации по форме 3-НДФЛ. Налоговым периодом является предшествующий календарный год, поэтому в декларации необходимо отразить только годовой доход, — поясняет Лопатина. — Ответственность за непредставление налогоплательщиком налоговой декларации в установленный законодательством срок предусмотрена статьей 119 НК РФ и влечет за собой штраф в размере от 5% до 30% от суммы налога, подлежащего уплате, за каждый месяц просрочки. Неуплата или неполная уплата сумм налога, согласно статье 122 НК РФ, влечет за собой штраф в 20% от неуплаченной суммы налога». При этом Лопатина предупреждает: за уклонение от уплаты налогов путем непредставления налоговой декларации или иных документов, совершенное собственником в крупном размере или особо крупном размере, установлена уголовная ответственность (ч. 1 ст. 198 УК РФ).

Впрочем, уточняет она, определить налоговому органу налоговую базу (годовую арендную плату) для начисления НДФЛ чаще всего невозможно, особенно в случае сдачи в аренду жилого помещения от одного физического лица другому.

«Как правило, расчеты в этом случае осуществляются наличными денежными средствами, и установить действительный доход весьма сложно», — отмечает наша собеседница.

В свою очередь, руководитель практики налогового права НЮС «Амулекс» Анатолий Нагиев обращает внимание, что базой для подоходного налога служит именно фактически полученный доход, поэтому помимо договора нужно иметь документы, подтверждающие получение дохода (например, расписку или выписку по счету).

По словам Нагиева, физлицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

«Неуплата налогов может обернуться очень неприятной ситуацией для должника вроде наложения судебными приставами ограничения выезда за пределы Российской Федерации. Данное ограничение на выезд является одной из мер принудительного взыскания задолженности. Запретить вам выезд за рубеж может судебный пристав, если к нему поступил исполнительный документ в отношении вас, по которому сумма взысканной задолженности по налогам больше или равна 10 тысячам рублей», — объясняет Нагиев.

Эксперт также советует не забывать, что информация о получении вами дополнительного дохода может всплыть в любой момент. Например, банки практически по любым причинам могут уведомить налоговый орган о подозрительных операциях по вашим счетам, либо указанная информация может поступить от Федеральной миграционной службы, от военных частей, руководителей управляющих компаний, риелторов и от простых граждан (соседей) по телефону доверия, что может послужить основанием для проведения мероприятий налогового контроля. При этом налоговая может запросить у банка выписку о движении денежных средств по вашим счетам. Адвокат Ольга Сулим отмечает: в случаях, когда физическое лицо получает доход от организации, ИП, нотариуса, адвоката или адвокатского кабинета, этот налог уплачивается не самим физическим лицом, а субъектом, являющимся «источником его дохода» (п. 1 ст. 226 НК РФ). При этом речь идет о всех видах дохода, полученных таким образом (п. 2 ст. 226 НК РФ).

«Механизм уплаты НДФЛ в рассматриваемом случае будет следующим. Предположим, организация арендует у физического лица помещение, и размер арендной платы составляет 100 тысяч рублей. Фактически «на руки» арендодатель — физическое лицо получает только 87 тысяч рублей, потому что НДФЛ в размере 13% (то есть 13 тысяч) организация-арендатор обязана вычесть из получаемой арендодателем суммы дохода и самостоятельно уплатить государству в качестве подоходного налога», — предупреждает Сулим.

Адвокат также указывает, что 13% удерживается от суммы доходов в случаях, когда арендатор является резидентом РФ. Для нерезидентов РФ размер налога равен 30%. «Сам налог должен быть перечислен в бюджет не позднее следующего за днем выплаты арендной платы дня (пункт 6 статьи 226 НК РФ)», — заключает Сулим.

>Сдача в аренду нежилого помещения физическим, юридическим лицом или ИП. Виды налогообложения, расчет суммы и оплата

Кем может быть арендодатель?

В соответствии со статьей 608 ГК РФ право передачи имущества в аренду принадлежит собственнику. В качестве собственника может выступать: физическое лицо, ИП, юридическое лицо.

Сдавая в аренду нежилое помещение, физическое лицо подвергает себя риску. Налоговые органы квалифицируют данную деятельность как предпринимательскую.

Предпринимательской считается деятельность, осуществляемая на свой риск и направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ, оказания услуг (п.1, ст.2 ГК РФ).

Гражданский кодекс регламентирует, что заниматься предпринимательской деятельностью лицо имеет право исключительно с момента государственной регистрации в качестве предпринимателя. Для предотвращения вопросов со стороны налоговых органов необходимо зарегистрироваться в качестве индивидуального предпринимателя с видом деятельности «Аренда и управление собственным или арендованным нежилым недвижимым имуществом».

Какие взносы платит ИП за сдачу здания или его части?

Индивидуальный предприниматель при осуществлении деятельности имеет возможность выбора применяемой системы налогообложения. От этого зависит размер платежей и сроки оплаты.

ОСНО

При применении общей системы налогообложения индивидуальный предприниматель уплачивает следующие виды налогов:

- НДФЛ. Отчетный период – год, предусмотрен авансовый порядок уплаты налога. В течение года ИФНС присылает уведомления на уплату сумм налога, а в конце года производится окончательный расчет подлежащего к уплате (возмещению) налога. Ставка – 13 %. Возможно уменьшение суммы дохода на суммы вычетов, предусмотренных НК РФ.

- НДС. Отчетный период – квартал, уплата происходит ежемесячно равными долями до 25 числа месяца, следующего за отчетным. Ставка – 18 %.

- Налог на имущество. Расчет суммы осуществляют налоговые органы. Уплата производится 1 раз в год на основании уведомления ИФНС. Срок оплаты – до 1 декабря следующего за отчетным года.

Образец расчета с учетом НДС

- НДФЛ.

Платежи по уведомлению ИФНС:

- до 15 июля – 10.000 руб.;

- до 15 октября – 12.000 руб.;

- до 15 января – 11.000 руб.;

- до 15 июля – 45.110 руб.

Расчет налога:

Сумма налога = (Доход – Налоговые вычеты – Авансовые платежи) * Ставка.

(500.000 – 120.000 – 33.000) * 13 % = 45.110 руб.

Итого сумма за год – 78.110 руб.

- НДС.

Сумма налога = (Доход * 18 %) – НДС принятый к вычету.

(500.000 * 18 %) – 25.000 = 65.000 руб.

- Налог на имущество.

12.000 рублей (на основании уведомления).

Общая сумма налогов: 78.110 + 65.000 + 12.000 = 155.110 руб.

- «+» системы – возможность максимального применения налоговых вычетов, удобство при работе с организациями – плательщиками НДС;

- «-» системы – необходимость ведения большого количества регистров, высокая налоговая нагрузка.

УСН

Для применения упрощенной системы налогообложения ИП необходимо соответствовать ряду критериев:

- вид деятельности должен соответствовать разрешенным для этой системы исчисления налогов;

- численность работников не должна превышать 100 человек;

- доход за год не должен превышать 150 миллионов рублей.

Единый налог заменяет собой уплату НДС, НДФЛ и налога на имущество.

Ставка единого налога – 6 %.

Пример

Сумма налога = (Доход * 6 %).

500.000 * 6 % = 30.000 руб.

- «+» системы – оптимальная сумма уплачиваемых налогов, отсутствие необходимости ведения полноценного бухгалтерского учета, менее жесткий контроль со стороны ИФНС;

- «-» системы – организации – плательщики НДС могут отказываться от сотрудничества ввиду невозможности получения налогового вычета.

ЕНВД

Единый налог на вменный доход – особый режим налогообложения, основанный на предполагаемом доходе от определенных видов деятельности.

Сумма налога рассчитывается исходя из базовой доходности, которая зависит от вида деятельности, физического показателя – (в примере, квадратные метры) и поправочных коэффициентов: К1 (устанавливается Минэкономразвития) и К2 (устанавливается местными органами власти), предусматривающих особенности ведения бизнеса. Требования к возможности применения ЕНВД аналогичны УСН. Ставка налога – 15 %.

ЕНВД = 3 * (Базовая доходность * Физический показатель * К1 * К2 * 15%).

3 * (6.000 * 10 * 1,798 * 0,8*15 %) = 38.836,80 руб. в квартал.

Годовая сумма налога – 155.347,20 руб.

- «+» системы – менее жесткий контроль со стороны ИФНС;

- «-» системы – организации – плательщики НДС могут отказываться от сотрудничества ввиду невозможности получения налогового вычета, сумма налога не зависит от реально полученных доходов.

Исходя из анализа данных, полученных при расчетах, однозначно можно сделать вывод в пользу УСН, но для принятия окончательного решения необходимо учесть все факторы в каждом конкретном случае.

Налогообложение для ООО

ООО также имеют возможность выбора системы налогообложения в рамках деятельности по сдаче помещений в аренду.

Общий режим налогообложения:

- налог на добавленную стоимость;

- налог на прибыль организаций;

- ставка – 20 %, налог на имущество.

Упрощенная система налогообложения: единый налог по ставке 6 %.

Кроме того, организации могут уплачивать ЕНВД при соответствии условиям применения данной системы. На характер уплаты налогов не влияет то, кто выступает контрагентом организации – физическое лицо, ИП или другая организация.

- Налог на прибыль.

Сумма налога = (Доходы – Расходы) * 20 %.

(500.000 – 120.000) * 20 % = 76.000 руб.

- НДС.

Сумма налога = (Доход * 18 %) – НДС принятый к вычету.

(500.000 * 18 %) – 25.000 = 65.000 руб.

- Налог на имущество.

12.000 рублей.

Общая сумма налогов: 76.000 + 65.000 + 12.000 = 153.000 руб.

Расчеты по УСН и ЕНВД будут идентичны с применяемыми для ИП, соответственно выводы по выбору системы налогообложения для ИП актуальны также и для ООО.

НДФЛ, если физическое лицо сдает юридическому или другому физ. лицу

Для налогообложения доходов физического лица от сдачи в аренду нежилого помещения в соответствии с п. 1 ст. 41, ст. 209, п. 1 ст. 224 НК РФ применяется ставка НДФЛ 13%.

Кроме того, организация или индивидуальный предприниматель, арендующие объект недвижимости, будут являться по отношению к арендодателю – физическому лицу налоговыми агентами. Обязанности налогового агента составляет исчисление, удержание и перечисление в бюджет суммы НДФЛ.

Исчисление сумм налога происходит в день фактической выплаты дохода арендодателю, а перечисление в бюджет в срок не позднее одного дня следующего за днем перечисления дохода.

Порядок действий налогового агента установлен статьей 226 НК РФ. Налоговые агенты обязаны ежеквартально предоставлять отчет по форме 6 – НДФЛ и ежегодно по форме 2 – НДФЛ в соответствии с п.2 ст. 230 НК РФ.

Для формирования единого информационного поля каждому виду дохода присвоен определенный код. Перечень кодов установлен приказом ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Код налога НДФЛ, применяемый для выделения доходов от сдачи в аренду нежилых помещений, – 1400 «Доходы, полученные от предоставления в аренду или иного использования имущества».

Способы оплаты

- Через расчетный счет (юридические лица и ИП) и лицевой счет (физические лица) непосредственно в отделении банка.

- Через систему клиент – банк (юридические лица и ИП) или интернет – банкинг (физические лица).

- Через личный кабинет на сайте Федеральной налоговой службы.

- Через личный кабинет на сайте «Госуслуги».

- Через банковский платежный терминал.