Содержание

- Проверяем файл расчёта по страховым взносам

- Как протестировать файл в офлайн-программах Бухсофт

- Как протестировать файл в онлайн-сервисе Бухсофт Онлайн

- Как протестировать файл в программе CheckXML+2НДФЛ

- Камеральная проверка расчета по страховым взносам

- Как проводится камеральная проверка?

- Об истребуемых при проверке документах

- В каких случаях расчет является непредставленным?

- О недостоверных персональных данных

- Об ошибках, обнаруженных в расчете

- Ответственность за непредставление расчета в срок

- Какой программой проверить расчет по страховым взносам

- Нормативное регулирование страховых взносов

- Необходимость проверки отчетности

- Обязанности плательщиков взносов

- Объект обложения взносами

- База для исчисления взносов

- Исчисление и уплата взносов

- Прием РСВ

- Программа проверки страховых взносов

- Ошибки при заполнении РСВ

- Ответы на распространенные вопросы

Проверяем файл расчёта по страховым взносам

В статье вы узнаете, как протестировать файл расчета по страховым взносам в онлайн- и офлайн-программах Бухсофт.

Перед отправкой файла расчёта по страховым взносам в налоговую его необходимо проверить на соответствие контрольным соотношениям.

Контрольные соотношения направлены:

— ;

— .

Некоторыми соотношениями предусмотрена сверка данных текущего отчётного периода со сведениями предыдущего отчётного периода, принятыми ФНС.

Проверка файла расчёта на соответствие контрольным соотношениям реализована во всех программах Бухсофт, а также в онлайн-сервисе Бухсофт Онлайн.

Расчет проверяется через 500 контрольных соотношений.

Как протестировать файл в офлайн-программах Бухсофт

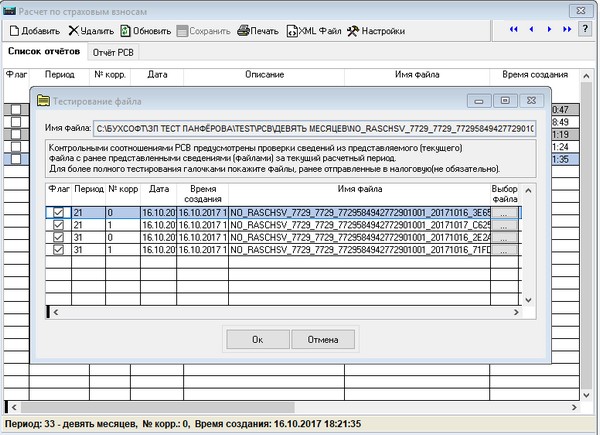

В программах Бухсофт: Предприятие, Упрощенная система, Предприниматель и Зарплата и кадры тестирование файла РСВ можно провести сразу после его формирования в окне расчёт страховых взносов. При выгрузке отчёта в формате XML открывается форма Тестирование файла. В форме необходимо выбрать файлы для полного тестирования. Выбрать из списка, отметив галочкой, надо только те отчёты, которые были приняты ФНС. Как первичные, так и корректировочные. Если рядом с каким-то отчётом прописано, что файл не указан, его необходимо добавить вручную.

После отправки файлов на тестирование откроется окно с результатом проверки. В данном окне находятся два протокола. Один тот, что выводится сразу на экран, с указанием количества ошибок и предупреждений и последующим описанием, какие контрольные соотношения не прошли проверку. Во втором протоколе формируется сводный отчёт по файлу РСВ с наглядным отображением подсчитанных сумм по лицам и в отдельной табличке итоговых сумм из разделов 1 и 3, чтобы можно было сверять данные.

Как протестировать файл в онлайн-сервисе Бухсофт Онлайн

В сервисе Бухсофт Онлайн вы можете протестировать файл расчёта по страховым взносам в трёх разделах:

— Подготовка отчётности;

— Тестирование отчётности;

— Электронная отправка (ранее раздел назывался Отправка отчётности).

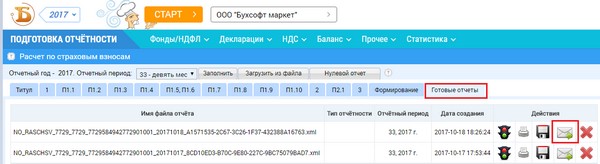

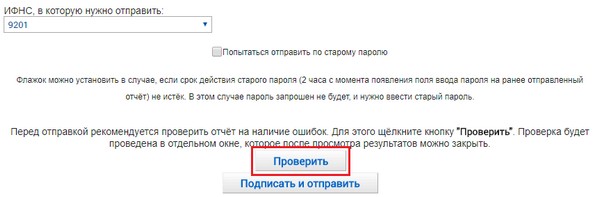

Например, для тестирования файла в модуле Подготовка отчётности перейдите на вкладку Готовые отчёты и нажмите на иконку Отправить. В появившемся окне нажмите на кнопку Проверить.

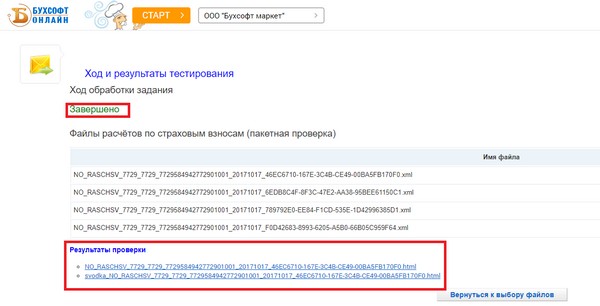

Система сама выберет все файлы, ранее принятые налоговой и отправит их на пакетное тестирование.

По результатам проверки будут сформированы ссылки на протокол и сводный отчёт по файлу РСВ с наглядным отображением подсчитанных сумм по лицам и в отдельной табличке итоговых сумм из разделов 1 и 3, чтобы можно было сверять данные.

Более подробно о том, как протестировать файл РСВ в модуле Подготовка отчётности и протестировать файл через модули Тестирование отчётности и Электронная отправка мы рассказали в инструкции .

Как протестировать файл в программе CheckXML+2НДФЛ

Чтобы воспользоваться офлайн-тестированием в программе CheckXML+2НДФЛ, предварительно сложите файл, который готовится к отправке в налоговую, и все файлы за отчётный период уже принятые налоговой в одну папку. Затем в главном меню программы выберите пункт Тестирование отчётности / Тестирование файлов ФНС и ФСРАР. На экране появится форма выбора файлов. Для начала тестирования выберите любой из файлов созданной ранее папки.

Как только проверка будет завершена, на экран будет выведен протокол с результатами тестирования файла.

Камеральная проверка расчета по страховым взносам

Зарипова М., эксперт информационно-справочной системы «Аюдар Инфо»

С 01.01.2017 ФНС осуществляет проверки правильности исчисления, полноты и своевременности уплаты страховых взносов. Все контрольные процедуры в отношении плательщиков страховых взносов производятся в соответствии с налоговым законодательством. Данный контроль ведется посредством проведения камеральных и выездных проверок. В публикации мы рассмотрим вопросы, связанные с проведением камеральных налоговых проверок.

В соответствии с п. 7 ст. 431 НК РФ плательщики страховых взносов, у которых возникает обязанность их уплаты, должны представлять расчеты по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в ФНС:

-

по месту нахождения организации;

-

по месту нахождения обособленных подразделений организации, которые начисляют выплаты и иные вознаграждения в пользу физических лиц.

Таким образом, отчетность за 2018 год, представляемая по форме, которая утверждена Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@, должна быть представлена не позднее 30.01.2019.

Принятый налоговым органом расчет проходит камеральную проверку.

Как проводится камеральная проверка?

Порядок проведения камеральной проверки установлен ст. 88 НК РФ. Согласно п. 1 данной статьи контрольные мероприятия осуществляются по месту нахождения налогового органа. В силу норм п. 2 ст. 88 НК РФ проверку проводят уполномоченные должностные лица налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (см. Письмо ФНС РФ от 21.09.2016 № БС-4-11/17750@). С учетом того, что камеральная налоговая проверка проводится на основании расчета по страховым взносам, ее началом можно считать дату получения налоговым органом расчета. При этом дата получения налоговым органом расчета и дата фактического начала камеральной налоговой проверки этого расчета могут не совпадать (см. Письмо Минфина РФ от 22.12.2017 № 03-02-07/1/85955).

В ходе камеральной проверки налоговый орган обращает внимание на контрольные соотношения, доведенные в Письме ФНС РФ от 29.12.2017 № ГД-4-11/27043@. Отметим, что, руководствуясь указанным письмом, страхователи могут проверить заполнение отдельных строк и разделов.

Заметим, что при камеральной проверке акт составляется в течение 10 рабочих дней со дня окончания проверки, только если ФНС выявила нарушения (п. 5 ст. 88 НК РФ). Если расчет прошел проверку и ошибок нет, то, соответственно, акт не формируется.

Об истребуемых при проверке документах

Нередко у учреждения-страхователя возникает вопрос: вправе ли налоговый орган затребовать от страхователя дополнительные документы, кроме представленного расчета по страховым взносам? По общему правилу объектом проверки является расчет по страховым взносам, форма и порядок заполнения которого утверждены Приказом ФНС РФ № ММВ-7-11/551@ (далее – Порядок № ММВ-7-11/551@).

Кроме того, объектом проверки могут быть и другие документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов. ФНС вправе их истребовать при проведении налогового контроля (см. п. 8.6 ст. 88 НК РФ). Как видим, данное право законодательно утверждено в НК РФ.

К сведению: для всех случаев истребования пояснений или документов, а также внесения исправлений у налогоплательщика в рамках камеральной проверки ст. 88 НК РФ установлен единый срок представления – в течение пяти дней.

Если проверяемое лицо не имеет возможности представить истребуемые документы в течение установленного срока, оно в течение дня, следующего за днем получения требования о представлении документов, должно письменно уведомить налоговый орган о невозможности представления в указанные сроки документов. В уведомлении следует отразить причины, по которым истребуемые документы не могут быть представлены в установленные сроки, и сроки, в течение которых проверяемое лицо может представить истребуемые документы (п. 3 ст. 93 НК РФ).

В соответствии с п. 5 ст. 88 НК РФ лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика ФНС установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном ст. 100 НК РФ. Однако необходимо учесть, что направление в адрес организации-страхователя требования о представлении пояснений по выявленным ошибкам в расчете по страховым взносам, по противоречиям между сведениями, содержащимися в представленных документах, до составления акта налоговой проверки не свидетельствует о налоговом правонарушении. Такие разъяснения приведены в Письме ФНС РФ от 21.02.2018 № СА-4-9/3514@.

В каких случаях расчет является непредставленным?

Напомним, что 01.01.2018 вступили в силу изменения, внесенные Федеральным законом от 27.11.2017 № 335-ФЗ, в частности, в ст. 431 НК РФ. Эти поправки расширили перечень оснований для признания налоговым органом расчета по страховым взносам непредставленным. Итак, расчет (уточненный расчет) считается непредставленным, если:

1) есть ошибки в части сведений о физическом лице:

-

в сумме выплат и иных вознаграждений в пользу физических лиц;

-

в базе для исчисления страховых взносов на обязательное пенсионное страхование в рамках установленной предельной величины;

-

в сумме страховых взносов на обязательное пенсионное страхование, исчисленных исходя из базы для их начисления, не превышающей предельную величину;

-

в базе для исчисления страховых взносов на обязательное пенсионное страхование по дополнительному тарифу;

-

в сумме страховых взносов на обязательное пенсионное страхование, исчисленных по дополнительному тарифу;

2) есть ошибки в форме за расчетный (отчетный) период и (или) каждый из последних трех месяцев расчетного (отчетного) периода;

3) в представляемом плательщиком расчете (уточненном расчете) суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

4) в расчете (уточненном расчете) указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

В любом из указанных выше случаев налоговая инспекция направит уведомление о наличии несоответствий в расчете (п. 7 ст. 431 НК РФ):

-

не позднее дня, следующего за днем получения расчета в электронной форме;

-

не позднее 10 дней, следующих за днем получения расчета на бумажном носителе.

О недостоверных персональных данных

Нередко страхователей волнует вопрос, связанный с недостоверными персональными данными, идентифицирующими застрахованных физических лиц, которые указываются в разд. 3 расчета по страховым взносам. Дело в том, что не всегда персональные данные бывают ошибочными: они могут быть правильными, но неактуальными на дату представления расчета (например, изменена фамилия или заменен паспорт работника). Будет ли в этом случае расчет принят?

В Письме от 16.01.2018 № ГД-4-11/574 чиновники ФНС отметили следующее. При приеме расчета по страховым взносам осуществляется сверка персонифицированных данных застрахованных лиц, отраженных в отчетной форме, с данными, имеющимися в информационных ресурсах налоговых органов. В случае если в представляемом расчете по страховым взносам отражены неактуальные персональные данные застрахованных физических лиц, у налоговых органов имеется возможность провести их идентификацию по сведениям, потерявшим свою актуальность на дату представления отчетной формы. В связи с этим указание в расчете по страховым взносам персональных данных, потерявших свою актуальность, не препятствует его приему налоговым органом.

В случае если налоговый орган при проведении камеральной проверки выявит несоответствия сведений о начисленных суммах страховых взносов на обязательное пенсионное страхование в представленном плательщиком расчете сведениям об указанных суммах из расчетов за прошлые отчетные периоды, направленным налоговым органом в орган ПФР для отражения на индивидуальных лицевых счетах застрахованных лиц, налоговый орган сообщает об этом плательщику с просьбой представить уточненные расчеты (Письмо Минфина РФ от 18.12.2017 № 03-15-06/84451).

Об ошибках, обнаруженных в расчете

Будет ли принят расчет по страховым взносам, если в нем допущена ошибка при исчислении страховых взносов, например на обязательное медицинское страхование (ОМС)? По общему правилу при обнаружении учреждением в поданном им в налоговый орган расчете по страховым взносам недостоверных сведений налогоплательщик вправе:

-

внести необходимые изменения в расчет;

-

представить уточненный расчет в налоговый орган.

При этом уточненный расчет, представленный после истечения установленного срока его подачи, не считается представленным с нарушением срока (п. 1, 7 ст. 81 НК РФ, п. 1.2 Порядка № ММВ-7-11/551@).

Как сказано в Письме ФНС РФ от 19.02.2018 № ГД-4-11/3209@, в силу п. 7 ст. 431 НК РФ наличие в представляемом плательщиком расчете ошибок при исчислении страховых взносов на ОМС не является основанием для отказа в приеме расчета.

Как было отмечено выше, при проведении камеральной налоговой проверки и выявлении ошибок в расчете налоговый орган на основании ст. 88 НК РФ сообщает об этом плательщику с требованием представить в течение пяти дней необходимые пояснения либо подать в налоговый орган уточненный расчет.

Отметим, что организация обязана устранить ошибки и представить корректирующий отчет (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ):

-

в течение пяти рабочих дней с даты отправки уведомления в электронной форме;

-

в течение 10 рабочих дней с даты отправки уведомления на бумаге.

Ответственность за непредставление расчета в срок

Непредставление расчета в установленный срок влечет наступление ответственности по п. 1 ст. 119 НК РФ. Нарушитель должен будет уплатить штраф в размере 5% не уплаченной в установленный срок суммы страховых взносов, подлежащей уплате (доплате) на основании этого расчета, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30% указанной суммы и не менее 1 000 руб.

Заметим, что в данном случае неуплаченная сумма страховых взносов определяется на 30-е число месяца, следующего за расчетным или отчетным периодом. Штраф рассчитывается в размере 5% от неуплаченной суммы страховых взносов, подлежащей уплате (доплате) на основании данного расчета, за каждый полный или неполный месяц (Письмо ФНС РФ от 09.11.2017 № ГД-4-11/22730@). Причем, если на указанную дату страховые взносы уплачены в полном объеме (в том числе в случае нарушения срока их уплаты до названной даты), сумма штрафа за несвоевременное представление расчета по страховым взносам устанавливается в размере 1 000 руб.

Кроме налоговой ответственности за нарушение сроков представления расчета, для должностных лиц предусмотрена административная ответственность в виде предупреждения или наложения административного штрафа в размере от 300 до 500 руб. (ст. 15.5 КоАП РФ).

В Письме от 24.03.2017 № 03-15-07/17273 Минфин обратил внимание, что в случае отсутствия у плательщика страховых взносов выплат в пользу физических лиц в течение того или иного расчетного (отчетного) периода плательщик обязан представить в установленный срок в налоговый орган расчет с нулевыми показателями. Если он этого не сделает, то может быть привлечен к ответственности по п. 1 ст. 119 НК РФ.

Какой программой проверить расчет по страховым взносам

С 01.01.2017 г. страховые взносы учитывает ФНС и расчеты, связанные со страховыми взносами регулируются ФНС. Страховыми взносами являются обязательные платежи на ОПС, ОСС, ОМС (кроме ОСС от несчастных случаев и ОМС неработающего населения), которые взимаются с организаций и ИП для реализации прав на выплату страхового обеспечения застрахованному лицу.

Ежегодное изменение и в предоставлении отчетности и расчетов по взносам приводит к тому, что усложняется сдача отчетов из-за того, что часто не сходятся некоторые соотношения. Для этого ФНС, помимо инструкций по порядку заполнения отчетности, ввела на законодательном уровне контрольные соотношения, которые проверяются при сдаче отчетности. Теперь до сдачи отчета можно его проверить на сайте ФНС.

Рассмотрим, использование программ по проверке расчетов в обязательным взносам.

Нормативное регулирование страховых взносов

НК РФ ч.2 Раздел XI. посвящен страховым взносам

<Письмо> ФНС России от 29.12.2017 N ГД-4-11/27043@ «О направлении Контрольных соотношений» информирует о контрольных соотношениях (разработано порядка 300 соотношений), которые подтвердят правильность составления отчетности по страховым взносам

Приказ ФНС России от 10.10.2016 N ММВ-7-11/551@ утверждает форму РСВ, порядок заполнения и порядок представления в электронном виде

Читайте также статью: → Нулевой Расчет по страховым взносам в 2020 году.

Необходимость проверки отчетности

Для цели своевременной и правильной отчетности по страховым взносам разработано значительное количество контрольных соотношений, которые должны соблюдаться при проверке ФНС предоставляет возможность проверки РСВ в электронной форме. Ведь использование информационных технологий на современном этапе их развития важно во всех сфера деятельности. Поэтому, прежде чем отправить отчет, рекомендуется проверить его в соответствующей программе.

В ходе проверки осуществляется сверка контрольных соотношений – математические расчеты. Контрольные соотношения, и контроль не стоит на месте, постоянно они добавляются в программу, расширяя свои возможности для сдачи точного отчета без необходимости предоставления пояснения и внесения исправлений. Функции программы направлены не на поиск неверных данных, а на сдачу отчетности в соответствии с требованиями законодательства. При том, что программа на сайте ФНС находится в разделе «Налогоплательщик ЮЛ», ей могут воспользоваться также и ИП, которые наравне со всеми налогоплательщиками обязаны выплачивать и отчитываться по страховым взносам.

Важно! Заполняя РСВ, плательщики должны предоставить корректную информацию на дату составления данного отчета.

|

Обязанности плательщиков взносов

Основными обязанностями являются:

- уплата взносов

- ведение учета объектов обложения, исчисленных сумм по каждому работнику, которому произведены выплаты

- сдача в ФНС РСВ

- представление в ФНС подтверждающих документов, сведений о застрахованных лицах

- обеспечение сохранности документов в течение 6 лет

- информирование ФНС о предоставлении полномочий обособленному подразделению в течение 1 месяца

Выделяются такие категории плательщиков:

- производящие выплаты физлицам: организации, ИП, физлица, не являющиеся ИП

- плательщики, не производящие выплаты: ИП, адвокаты, нотариусы, оценщики и другие лица частной практики

Принятие новых законов в сфере страховых взносов снизит административную нагрузку на бизнес посредством сокращения числа контролирующих госорганов, оптимизации отчетности, уменьшения количества проверок и улучшения их качества.

АНО ВО «Институт бизнеса и дизайна» Н. Проданова

Объект обложения взносами

Объектом обложения являются выплаты и другие вознаграждения физлицам, которые подлежат ОСС в соответствии с законодательством об отдельны видах такого страхования по договорам:

- трудовой и ГПД

- авторского заказа

- отчуждения исключительного права

Объектом обложения взносами для тех, кто не производит выплаты и вознаграждения физлицам, является МРОТ (до 300000 руб.), установленный на начало периода. При превышении 300000 рублей, объект обложения – это доход.

База для исчисления взносов

Базой в качестве объекта обложения является сумма всех выплат, начисленных плательщиками за определенный период в пользу физлиц, кроме выплат, не подлежащих обложению взносами отдельно по каждому физическому лицу по истечении каждого месяца нарастающим итогом.

Основная часть плательщиков выплачивает взносы в размере 30 %, которые распределены таким образом:

| Тарифы в 2017-2020гг.(в %) | Страховые взносы на ОПС | Страховые взносы на ОСС | Страховые взносы на ОМС (не зависят от предельной базы) | |

| В отношении выплат иностранцам и лицам без гражданства | В отношении выплат резидентам | |||

| Менее предельной величины базы | 22% | 1,8% | 2,9% | 5,1% |

| Более предельной величины базы | 10% | – | – | |

Предельная базы для начисления взносов подлежит ежегодно индексируется с 01 января и составляет:

| Период | ОПС | ОСС |

| 2017 | 876000 руб. | 755000 руб. |

| 2020 | 1021000 руб. | 815000 руб. |

| 2020 | 1150000 руб. | 865000 руб. |

Для некоторых категорий плательщиков действуют пониженные тарифы взносов.

Если работодателем проведена спецоценка условий труда или аттестация рабочих мест, по которым имеется признание вредными или опасными, то плательщики в зависимости от класса выплачивают определенные для каждого класса размеры дополнительных тарифов.

Исчисление и уплата взносов

Работодатели ежемесячно обязаны произвести расчет и уплату взносов в срок не позднее 15 числа следующего месяца после произведенных выплат.

Сумма взносов должна быть рассчитана в рублях и копейках отдельно по каждому виду страхования на: ОПС, ОСС, ОМС.

Расчетный период – календарный год, отчетные периоды: 1 квартал, полугодие, 9 месяцев этого календарного года.

В связи с переходом администрирования взносов с 2017 г. в ведение ФНС изменились КБК для перечисления взносов.

Для каждого вида взносов определен свой КБК(20 цифр), который одинаков для взносов, пеней и штрафов:

| Взнос | КБК |

| ОПС | 1821020201061010160 |

| ОСС | 18210202090071010160 |

| ОМС | 18210202101081013160 |

Прием РСВ

ФНС с 01.01.2020 г. при приеме РСВ (в том числе и уточненного) осуществляет проверку на несоответствие:

- сумм выплат физическим лицам

- базы для расчета взносов на ОПС в пределах установленного предела и по дополнительному тарифу

- сумм взносов на ОПС

Письмом ФНС от 29.12.2017 N ГД-4-11/27043@ урегулированы контрольные соотношения, соответствие которых свидетельствует о правильности заполнения формы РСВ. При этом, осуществить проверку правильности заполнения РСВ можно при помощи программного обеспечения TESTER для проверки заполненного расчета. Программа осуществляет контроль на выполнение соотношений (порядка 300 соотношений) и если они не выполняются, то РСВ не будет считаться представленным.

Программа проверки страховых взносов

Программа «Tester» способствует правильному заполнению РСВ. С ужесточением требований к отчетности по страховым взносам, ФНС предлагает воспользоваться программой «Tester», которая разработана для пользователей программного обеспечения по ведению бухгалтерского учета: «1-С», «Парус» и др.

Эта программа предназначена для проверки отчетности в электронном виде для цели исправления ошибок прежде чем осуществится сдача их в ФНС.

Программа «Tester» размещена на сайте ФНС www.nalog.ru в разделе «Программные средства». Эту программу требуется установить на компьютер, для чего необходимо:

- загрузить инсталляционный файл

- запустить файл exe

- нажать кнопку «Далее» для установки ПО

- выбрать место для установки ПО (можно выбрать через «Обзор» и нажать кнопку «Далее»)

- можно выбрать ярлык в папке меню «Пуск» (можно изменить папку, нажав кнопку «Обзор»

- установки ПО нажать кнопку «Установить»

- после завершения установки нужно нажать кнопку «Завершить»

Ошибки при заполнении РСВ

К наиболее часто допускаемым ошибкам относятся ошибки в персональных данных. Для исправления таких ошибок нужно добавить (изменить) данные лиц, где найдены ошибки. Корректность данных сотрудников должна быть в подразделах 3.1 и 3.2.

Встречаются ситуации, когда путают взносы работников. В этом случае вся сумма взносов равно сумме раздела 1, но взносы работников не соответствуют реальным данным. Эти взносы обязательно нужно исправить, заполнив полностью раздел 3 для каждого работника

Читайте также статью: → Единый расчет по страховым взносам в 2020 году.

Ответы на распространенные вопросы

Вопрос №1: Какова стоимость программы проверки контрольных соотношений?

Ответ: ПО, размещенное на сайте официальном ФНС, предоставляется бесплатно. Только необходимо установить на своем ПК. И для проверки нужно выгрузить РСВ в формате xml и загрузить его в программу. Если контрольные соотношения не выполняются (ПО расписывает пояснения, где и почему не сходятся соотношения), ФНС не примет расчет, а страхователь будет оштрафован за несданный РСВ (в худшем случае на 10 дней могут заблокировать счета) работодателя.