Содержание

- Переход на ЕНВД в середине года. Нюансы, правила, примеры

- ЕНВД: коротко об особенностях

- Переход на ЕНВД в течение года с разных систем налогообложения

- С ОСНО на «вмененку»: переход в середине года

- Пример восстановления НДС по основным средствам

- Переход с УСН на ЕНВД в середине года

- Переход на ЕНВД в середине года при регистрации предприятия или ИП

- Документы, нужные для перехода на «вмененку»

- Частичный переход на ЕНВД

- Когда нельзя применять ЕНВД

- Как заполнить заявление на ЕНВД в 2020 году

- Особенности перехода на ЕНВД

- Заявление или уведомление

- Порядок перехода на ЕНВД

- Порядок подачи заявления о переходе на ЕНВД (вмененку)

- Когда подается заявление на ЕНВД

- Заявление на вмененку — 2020: образец формы

- Заявление на вмененку — 2020: бланк подает представитель налогоплательщика

- Итоги

Переход на ЕНВД в середине года. Нюансы, правила, примеры

Ситуации, когда ИП и организации решают перейти с одного налогового режима на другой, встречаются не так уж и редко. Как правило, причиной перехода является желание оптимизировать налоговые выплаты, иногда – невозможность использовать ту или иную налоговую систему из-за нарушения условий ее применения. Так или иначе, но порой возникает необходимость срочно, не дожидаясь нового года, перейти на иной налоговой режим, в том числе довольно часто – с ОСНО и «упрощенки» на ЕНВД.

ЕНВД: коротко об особенностях

Единый налог на вмененный доход подразумевает под собой то, что оплата налога здесь происходит не с какого-то конкретного, уже полученного дохода, а с будущей предполагаемой прибыли. Причем налог возможен к применению только по определенным видам деятельности, которые прописаны в ОКУН и ОКВЭД. Каждый регион самостоятельно выбирает из общего перечня те сферы деятельности, для которых ЕНВД возможно к использованию именно на его территории. Таким образом, занимаясь какими-то работами или услугами, подпадающими под ЕНВД в одном административном округе, предприятие или индивидуальный предприниматель не всегда может иметь возможность заниматься ими на тех же условиях в другом.

Переход на ЕНВД в течение года с разных систем налогообложения

Вообще, до 2013 года применение Единого налога было обязательным для некоторых видов деятельности. С 2013 года это правило было отменено и переход на «вмененку» стал делом сугубо добровольным. При этом ИП и организации могут перейти на ЕНВД как с начала нового календарного года, так и (не всегда, в зависимости от обстоятельств) в любое другое время. Важно соблюдать всего лишь одно основное условие, а именно, убедиться в том, что применение ЕНВД в той или иной области деятельности возможно на территории работы организации или ИП.

С ОСНО на «вмененку»: переход в середине года

Переход на Единый налог с ОСНО не требует от желающих приложения каких-то особых усилий – достаточно всего лишь подать в местную налоговую службу соответствующее заявление. Правда, оно должно быть подано не позже чем в пятидневный срок с начала оказания услуг или выполнения работ, подпадающих под «вмененку». Сделать это можно в любое время в течение года – никаких ограничений здесь законодательство не предусматривает.

Поскольку отчетным периодом ЕНВД является квартал, то в первый раз заплатить налог на вмененный доход нужно будет по итогам тех трех квартальных месяцев, в течение которых компания перешла на ЕНВД.

Важно! При переходе на ЕНВД с общего режима в середине года, налоговую базу надо учитывать по итогам фактической продолжительности работы в том месяце, когда организация или ИП был зарегистрирован в налоговой службе как плательщик «вмененки».

При переходе с общего режима на «вменеку» важно соблюсти следующие правила:

- провести процедуру восстановления входного НДС как по основным средствам, так и по всем другим операциям. Учитываться восстановленный НДС должен будет в налоге на прибыль (в строке «прочие расходы»);

- в декларации по налогу на прибыль нужно будет обязательно учесть доходы и расходы, относящиеся к тому периоду, когда ИП или организация еще были на ОСНО. Сделать это нужно путем заполнения и передачи в налоговую службу декларации по налогу за прибыль за тот период, который предшествовал переходному.

Пример восстановления НДС по основным средствам

В феврале ООО «Шелкопряд» купило технику на сумму 130 тыс.руб.(в т.ч. НДС 23 400. руб.). Входной НДС по приобретенной технике был своевременно благополучно принят к вычету, а с июля ООО «Шелкопряд» решил перейти на ЕНВД. Соответственно, возникла необходимость посчитать сумму НДС к восстановлению.

Остаточная стоимость техники, исходя из данных налогового учета, на июнь оказалась равна 103 тыс. руб. В результате простых вычислений оказывается, что сумма НДС к восстановлению составляет:

23 400 руб. х 103 тыс.руб. : (130 тыс. руб. – 23 400. руб.) = 22 609 руб.

Переход с УСН на ЕНВД в середине года

Бизнесмены, применяющие в качестве основного налогового режима УСН, не имеют права переходить на другие системы налогообложения в середине налогового периода, которым для них является год. Исключения составляют те случаи, когда доходы налогоплательщика по итогам отчетного периода становятся выше 60 миллионов рублей. В таких ситуациях происходит автоматический переход «упрощенца» на ОСНО сразу же после того квартала, в котором данное превышение было зафиксировано. Что касается ЕНВД, то в этом случае, перейти на него налогоплательщики могут только с начала следующего календарного года и никак иначе.

Переход на ЕНВД в середине года при регистрации предприятия или ИП

Вне зависимости от того, в какое время года произошла постановка на государственный учет индивидуального предпринимателя или организации, они могут подать уведомление об использовании ЕНВД в течение пятидневного срока с начала выполнения работ и предоставления услуг, подпадающих под «вмененку». Если же такого уведомления не последует, к налогоплательщику автоматически будет применена общая система налогообложения.

Документы, нужные для перехода на «вмененку»

Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов.

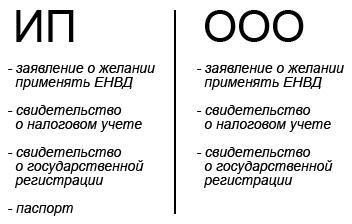

Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос. регистрации в качестве ИП.

Учредителям ООО для перехода на ЕНВД нужно предоставить:

- заявление о желании применять ЕНВД;

- свидетельства о налоговом учете и гос. регистрации.

Частичный переход на ЕНВД

В некоторых случаях, ИП или организации совмещают сразу две налоговые системы – законодательно это вполне допустимо. Единый налог совмещают с «упрощенкой» и ОСНО, то есть часть видов деятельности, которые осуществляет коммерческая компания, находятся на какой-либо из основных систем налогообложения, часть (исходя из видов деятельности) подпадает под «вмененку». В данном случае, главное правило, которое необходимо соблюдать – вести раздельный учет доходов и расходов. Точно также использовать раздельный учет необходимо, если налогоплательщик применяет ЕНВД сразу по нескольким видам деятельности.

Когда нельзя применять ЕНВД

Ни в какой период и ни при каких условиях невозможен переход к «вмененке», если организация или ИП нарушают следующие условия:

- количество наемного персонала превышает 100 человек;

- иные юридические лица и организации имеют долю в уставном капитале более 25%;

- предприятие является простым товариществом;

- переход ИП на УСН произошел на основе патента;

- налогоплательщик применяет единый сельскохозяйственный налог.

Кроме того, существует большое количество ограничений по применению ЕНВД для бизнесменов непосредственно внутри сферы деятельности. Вот несколько примеров:

- применять ЕНВД не имеют права те автотранспортные предприятия, число транспортных единиц в которых выше 20;

- при розничных продажах, площадь торгового зала не должна быть выше 150 кв.м.;

- в рекламном бизнесе работать с «вмененкой» могут только те компании, которые занимаются размещением или распространением рекламы. Изготовление рекламных конструкций, сдача рекламных площадей в аренду или разработка услуг уже не подходят для ЕНВД;

- применение ЕНВД невозможно, если предприятие или ИП по подпадающим под «вмененку» видам деятельности работают не только с физическими лицами, но и юридическими.

Это еще не весь перечень подобных ограничений. Более подробный список можно найти в Налоговом кодексе РФ. Так что прежде чем переходить на «вмененку» надо обязательно убедиться в том, что и вид деятельности и его условия не противоречат правилам применения ЕНВД в том или ином регионе.

Таким образом, переход на вмененку в середине года возможен только в случае применения организацией или ИП общего налогового режима. С УСН на «вмененку» в течение года перейти невозможно, поэтому, как бы этого ни хотелось, придется дожидаться нового календарного года.

Многим плательщикам ЕНВД придется переходить на УСН уже в 2020 году из-за торговли лекарствами, обувью и одеждой из меха. Подробную инструкцию по этому вопросу дали налоговики Приморского края.

Организации и индивидуальные предприниматели, которые перестали быть налогоплательщиками ЕНВД, вправе на основании уведомления перейти на УСН с начала того месяца, в котором была прекращена их обязанность по уплате ЕНВД. В таком случае налогоплательщик должен уведомить налоговый орган о переходе на УСН не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД.

Это означает, что для перехода на УСН с 1 марта 2020 уведомление о переходе на УСН необходимо подать не позднее 30 марта 2020, а для перехода с 1 июля 2020 – не позднее 30 июля 2020.

Обратите внимание, что переход на УСН среди календарного года (с 1 марта либо с 1 июля 2020 года) возможен только при полном прекращении обязанности по уплате ЕНВД.

📌 Реклама Отключить Например, если наряду с предпринимательской деятельностью по розничной торговле обувными товарами, подлежащими обязательной маркировке средствами идентификации, налогоплательщик также оказывает бытовые услуги (или иной вид деятельности), в отношении которых уплачивает ЕНВД, то 1 марта он утрачивает право применения ЕНВД в отношении розничной торговли, но продолжает оставаться налогоплательщиком ЕНВД в отношении предпринимательской деятельности по оказанию бытовых услуг (или иного вида предпринимательской деятельности, в отношении которого он уплачивает ЕНВД). В таком случае, налогоплательщик не перестает быть налогоплательщиком ЕНВД и не вправе перейти на УСН с 1 марта 2020 года, а только с 1 января 2021 года.

Аналогично, если налогоплательщики, реализующие лекарственные препараты, подлежащие обязательной маркировке средствами идентификации, осуществляют иной вид предпринимательской деятельности, в отношении которого уплачивают ЕНВД, то с 1 июля 2020 года они утратят право применять ЕНВД в отношении розничной торговли, но останутся налогоплательщиками ЕНВД в отношении иного вида предпринимательской деятельности, и перейти на УСН с 1 июля 2020 года будут не вправе (только с 1 января 2021 года).

📌 Реклама Отключить

УФНС по Приморскому краю рекомендует налогоплательщикам, осуществляющим предпринимательскую деятельность в сфере розничной торговли обувными товарами либо лекарственными препаратами, подлежащими обязательной маркировке средствами идентификации, и принявшим решение о переходе на УСН в связи с предстоящей утратой права применения ЕНВД, подать уведомление о переходе на УСН с 1 января 2020 года в срок не позднее 31 декабря 2019 года.

Сделать это можно, посетив налоговый орган по месту нахождения организации либо по месту жительства индивидуального предпринимателя, либо направив уведомление по почте либо по телекоммуникационным каналам связи.

В случае перехода на УСН с 1 января 2020 года налогоплательщики в отношении осуществляемой предпринимательской деятельности в сфере розничной торговли обувными товарами будут продолжать оставаться плательщиками ЕНВД до 1 марта 2020 года, лекарственными препаратами – до 1 июля 2020 года.

📌 Реклама Отключить

При этом в случае получения доходов от иной предпринимательской деятельности, отличной от тех видов деятельности, в отношении которых уплачивается ЕНВД, налогоплательщик будет учитывать доходы в рамках УСН (например, реализация имущественного объекта (оборудования, помещения и т.п.), используемого в предпринимательской деятельности).

Как заполнить заявление на ЕНВД в 2020 году

ЕНВД – льготный режим налогообложения, который может оказаться самым выгодным вариантом налоговой нагрузки. Несмотря на ограничения по видам деятельности, на вменёнке можно осуществлять розничную торговлю и большинство услуг, т.е. самые популярные направления у малого бизнеса. Расскажем, как перейти на ЕНВД с 2019 года и сообщить об этом в налоговую инспекцию.

Особенности перехода на ЕНВД

С 2013 года переход на ЕНВД носит добровольный характер, поэтому о выборе этого режима надо сообщать в ИФНС по месту деятельности. Если вас не поставили на учёт как плательщика вменённого налога, то вы не вправе сдавать декларацию и платить налог на ЕНВД.

Срок подачи заявления на ЕНВД указан в статье 346.28 НК РФ и составляет пять рабочих дней с момента начала реальной деятельности (открытия магазина, оказания услуг, осуществления перевозок и др.).

Переход на ЕНВД сразу при регистрации ИП или ООО невозможен. Подача заявления о переходе на спецрежим вместе с регистрационными документами допускается только для УСН или ПСН.

В переходе на ЕНВД есть один спорный вопрос – можно ли работать только на этом режиме, не совмещая его с УСН или ОСНО? Некоторые налоговые инспекции считают, что плательщик вменённого налога автоматически совмещает его с ОСНО, поэтому должен подавать нулевые декларации по налогу на прибыль (или НДФЛ) и по НДС.

В качестве основания такой точки зрения приводится статья 346.26 НК РФ, согласно которой ЕНВД применяется наряду с общей системой налогообложения и иными режимами. При этом слово «наряду» толкуется как «вместе» или «одновременно», поэтому применять только вменёнку нельзя. Однако такая же формулировка приводится и в описании других систем налогообложения, и подобных выводов там не делают.

Другие ИФНС считают, что если при регистрации заявлены 1-2 вида деятельности по ОКВЭД и по ним налогоплательщик перешёл на ЕНВД, то отчитываться по ОСНО не надо. Такая же точка зрения выражена в письме Минфина от 31 августа 2011 года N 03-11-06/3/96.

А вот как быть, если в заявлении на регистрацию ИП или ООО указаны несколько кодов по ОКВЭД, при этом на ЕНВД переведены один или два из них, неясно. Существует риск, что в этом случае плательщика ЕНВД оштрафуют за несдачу нулевых деклараций по ОСНО, поэтому рекомендуем переходить на упрощёнку сразу после регистрации и сдавать нулевые декларации по УСН, совмещая два режима.

Если вы все еще думаете выгодно ли переходить на ЕНВД — рассчитайте сумму налога за квартал бесплатно.

Заявление или уведомление

Документ, в котором бизнесмен сообщает о выборе вменёнки, называется заявлением о постановке на учёт, хотя, по аналогии с УСН, некоторые используют термин «уведомление о переходе на ЕНВД». Это неверно, поэтому внесём ясность в этот вопрос:

- заявление о переходе на ЕНВД – это сообщение о том, что налогоплательщик стал заниматься направлением бизнеса, подпадающим под вменённый режим.

- уведомление о применении ЕНВД – это подтверждение, выданное налоговой инспекцией, что налогоплательщик поставлен на учёт по вменённому виду деятельности.

При этом для организаций и ИП предусмотрены разные формы:

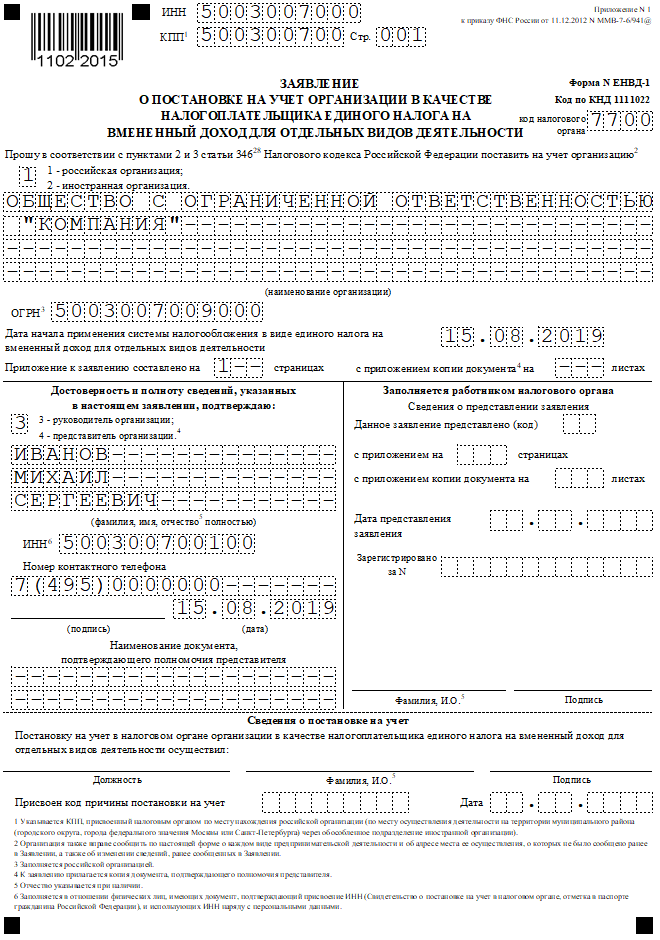

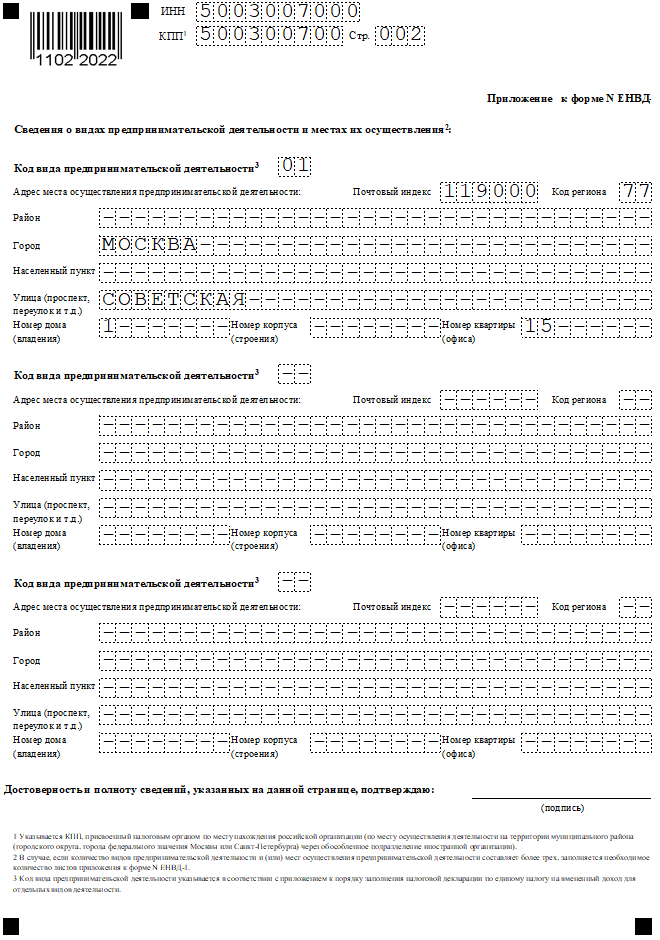

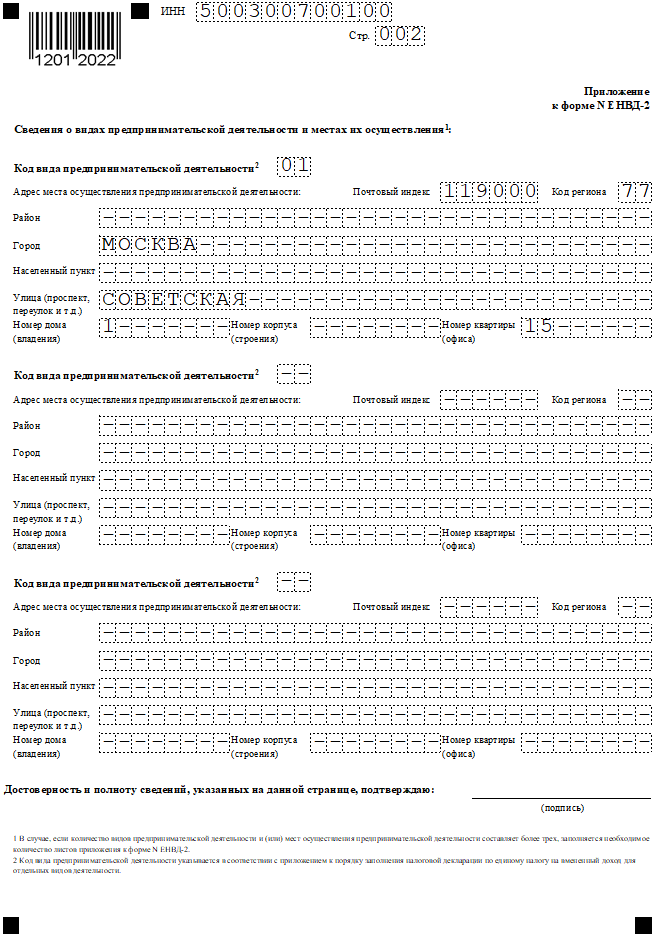

- заявление по форме № ЕНВД-1 для постановки на учёт организации;

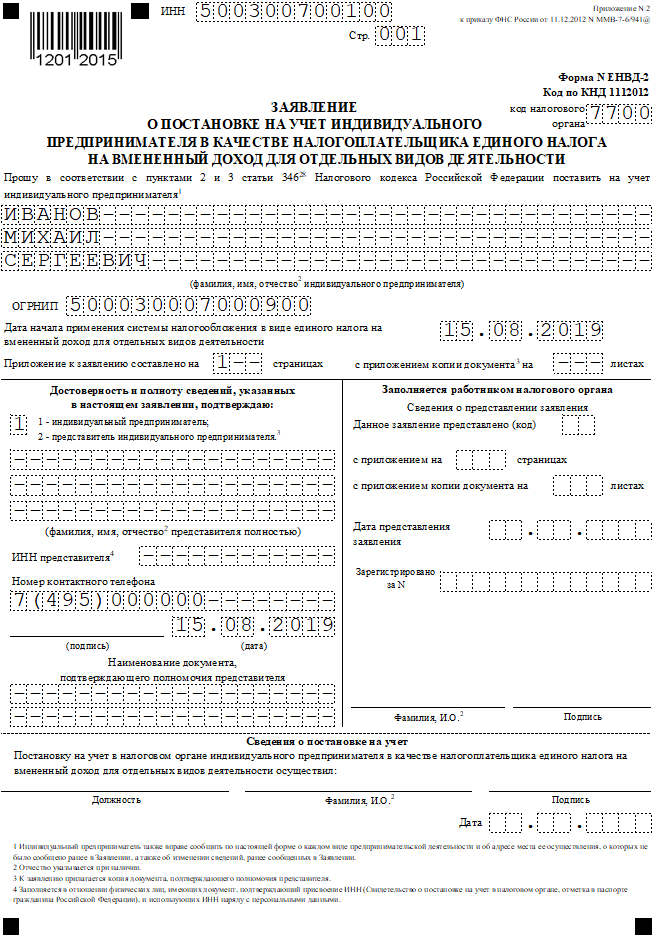

- заявление по форме № ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Оба бланка заявления на ЕНВД на 2020 год утверждены Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ и продолжают быть актуальными.

Заполнить заявление на ЕНВД на 2020 год легко – это простой двухстраничный документ. Единственная сложность – указать код вида предпринимательской деятельности. Здесь имеется в виду не код ОКВЭД, а код из приложения к декларации ЕНВД. Например, 01- «Оказание бытовых услуг», а 07 – «Розничная торговля через объекты стационарной торговой сети, имеющие торговые залы».

Подробно узнать, как заполнить заявление на ЕНВД, можно из официальных инструкций по заполнению для ООО и для ИП.

Образец заполнения заявления на ЕНВД для ООО

Образец заполнения заявления на ЕНВД для ИП

Порядок перехода на ЕНВД

Выше мы уже говорили, что подать заявление на ЕНВД в 2020 году можно в течение пяти рабочих дней со дня начала вменённой деятельности, однако, здесь есть свои нюансы.

- Нельзя перейти с УСН на ЕНВД в течение года по одному и тому же виду деятельности. Например, вы открыли магазин и с начала года торгуете в рамках упрощённой системы. Увидев реальные доходы, вы понимаете, что выгоднее перевести торговлю на вменёнку. Сделать это можно только со следующего года, подав заявление о постановке на учёт ЕНВД не позднее 15 января (статья 346.13 НК РФ).

- Если же вы открываете новое направление бизнеса, например, имея розничный магазин, начнёте оказывать бытовые услуги, то вправе перевести услуги на ЕНВД в любое время года и совмещать два режима по разным видам деятельности.

- Для плательщиков общей системы налогообложения запрет о переходе на ЕНВД по одному и тому же виду деятельности в середине года не установлен. Перейти на вменёнку можно в любое время года (письмо ФНС России от 11.11.2013 № ЕД-4-3/20133).

Как происходит подача заявления на ЕНВД? Здесь тоже есть свои нюансы. Налоговый учёт вмененщиков осуществляется по месту реальной деятельности. Если вы зарегистрированы в одном населённом пункте, а торговать или оказывать услуги хотите в другом, то заявление на ЕНВД подаете в налоговую инспекцию, которой подведомственна территория деятельности.

Исключение – развозная и разносная торговля, перевозки и размещение рекламы на транспорте. По этим видам деятельности подавать заявление о постановке на ЕНВД надо в ИФНС по месту регистрации ИП или по юридическому адресу ООО.

В течение пяти рабочих дней налогоплательщику должны выдать уведомление о постановке на учёт ЕНВД. Обязательно требуйте этот документ – случается, что инспекторы не ставят на учёт плательщика вменённого налога своевременно и потом пересчитывают налог в рамках общей или упрощённой системы налогообложения. Датой постановки на учёт, указанной в уведомлении, должна быть дата, которая была прописана в заявлении.

Порядок подачи заявления о переходе на ЕНВД (вмененку)

Когда подается заявление на ЕНВД

Заявление на вмененку — 2020: образец формы

Заявление на вмененку — 2020: бланк подает представитель налогоплательщика

Итоги

Когда подается заявление на ЕНВД

Если у компании или индивидуального предпринимателя появится желание использовать в дальнейшей деятельности ЕНВД и они удовлетворяют требованиям налогового законодательства, следует подать в налоговый орган заявление на вмененку. Постановка на учет для перехода на ЕНВД обязательна.

О том, кому доступно применение вмененки, читайте в материале «Кто может применять ЕНВД (порядок, условия, нюансы)?».

ВНИМАНИЕ! Ряд субъектов РФ уже отказался от ЕНВД. А с января 2021 года спецрежим отменят на территории всей России. Подробности читайте в материале «Отмена ЕНВД в 2021 году: последние новости, изменения с 1 января 2020 года».

Для такой операции существуют определенные сроки, установленные п. 6 ст. 6.1, абз. 1 п. 3 ст. 346.28 НК РФ. В соответствии с нормами этих статей подать заявление следует в 5-дневный срок с того момента, когда налогоплательщик начинает работать на ЕНВД.

Момент перехода может не совпадать с действительным началом деятельности на ЕНВД. Ничего страшного в этом нет, поскольку налогоплательщик сам указывает в заявлении дату начала применения этого спецрежима. Она же будет являться и датой постановки на учет как плательщика ЕНВД (абз. 2 п. 3 ст. 346.28 НК РФ).

Пример

ООО «Сигма» начало оказывать услуги по мойке автомобилей с 11.02.2020. До указанной даты организация использовала в своей деятельности УСН с объектом «доходы минус расходы». Однако мойка автомобилей в регионе, где зарегистрирована в качестве налогоплательщика данная организация, подпадает под ЕНВД. Решено было перейти на этот спецрежим с 14 марта — именно эта дата фигурировала в заявлении.

Чтобы организация была поставлена на учет с указанной даты, следует представить в налоговый орган заявление о переходе на ЕНВД в течение 5 рабочих дней. Этот срок отсчитывается со следующего дня после даты, определяющей его начало. Такие правила установлены п. 2 ст. 6.1. НК РФ.

В приведенных обстоятельствах срок, отведенный на постановку на учет, начинается 15 марта, а заканчивается 22 марта.

Иначе говоря, чтобы считаться вставшим на учет в качестве плательщика ЕНВД 14 марта, ООО «Сигма» надо обязательно подать заявление до 21 марта включительно.

Заявление на вмененку — 2020: образец формы

Заявление на переход на ЕНВД строго регламентировано. Его форма утверждена отдельным циркуляром — приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ (далее — приказ № ММВ-7-6/941@).

Для составления заявления на ЕНВД — 2020 образец можно взять из приложений 1 и 2 к упомянутому выше приказу налоговой службы. Такая возможность существует и поныне.

Следует иметь в виду, что форма заявления, в соответствии с которой происходит постановка на учет, для организаций одна — ЕНВД-1, а для индивидуальных предпринимателей другая — ЕНВД-2. Ниже приведены ссылки для скачивания данных форм.

Скачать заявление на ЕНВД для организаций

Скачать заявление на ЕНВД для ИП

Дополнительные документы к заявлению прилагать не надо. ФНС России в письме от 21.09.2009 № МН-22-6/734@ отдельно обратила на это внимание налогоплательщиков. Но это касается лишь тех случаев, когда форму подает сам налогоплательщик.

Заявление на вмененку — 2020: бланк подает представитель налогоплательщика

ЕНВД-2020 — заявление на переход может подать как сам налогоплательщик, так и его представитель. Возможность привлечения представителя предоставляет п. 1 ст. 26 НК РФ.

Однако для того, чтобы налоговый орган принял заявление, к нему в таком случае надо приложить копию документа, подтверждающего полномочия данного лица. Это условие содержится в приказе № ММВ-7-6/941@, в примечаниях к формам ЕНВД-1 и ЕНВД-2.

Итоги

Чтобы перейти на ЕНВД, подайте заявление в ИНФС самостоятельно или через представителя. В течение 5 рабочих дней налоговый орган выдаст уведомление, подтверждающее применение вами этого спецрежима.

О том, как перейти на ЕНВД, читайте также в статье «Порядок перехода на ЕНВД».