Содержание

- Может ли ЕСХН применяться индивидуальными предпринимателями в 2019 году

- Что нужно знать

- Разрешено ли применение ЕСХН для ИП в 2019 году

- ЕСХН — единый сельхозналог 2019

- В чем выгода применения ЕСХН

- Кто может быть плательщиком ЕСХН

- Ограничения для ЕСХН

- Элементы системы налогообложения ЕСХН

- Как перейти на ЕСХН

- Утрата права или отказ от применения ЕСХН

- Отчетность, учет и уплата налога на ЕСХН

- С какими проблемами может столкнуться плательщик ЕСХН?

- Совмещение ЕСХН с другими налоговыми режимами

- Как открыть фермерское хозяйство (КФХ) с нуля: пошаговая инструкция

- Общие правовые особенности открытия КФХ. Регистрация КФХ

- Как открыть фермерское хозяйство: пошаговая инструкция

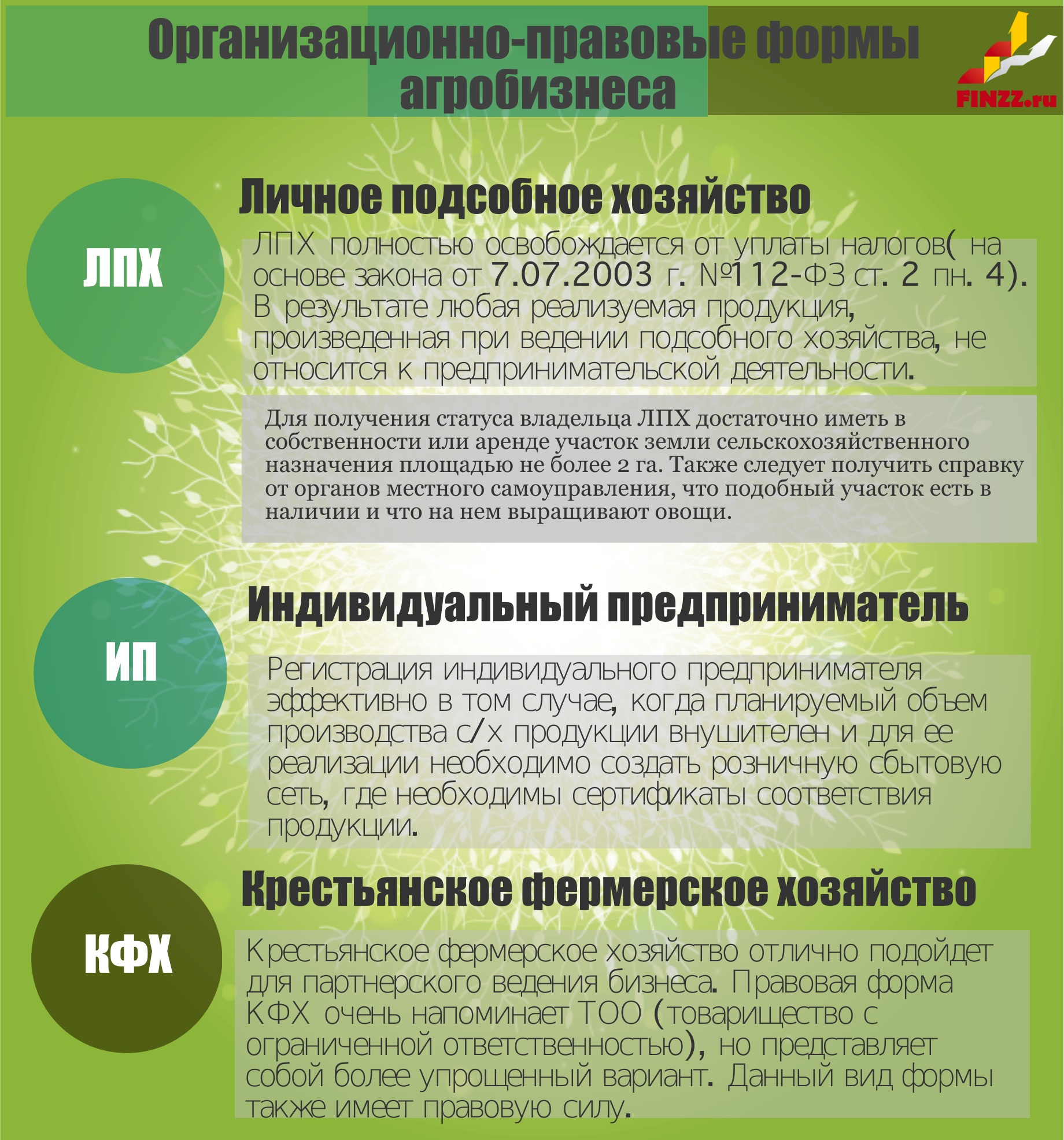

- Сравнение КФХ и других организационно-правовых форм агробизнеса

- Особенности сбыта и реализации с/х продукции

- Государственная поддержка сельскохозяйственного бизнеса

- Бизнес-план растениеводство

- Что такое ЕСХН

- Как отчитываться

- Как платить

- Изменения в 2018 году

- Изменения в 2019 году

- Кому это выгодно

- Система налогообложения для сельскохозяйственных товаропроизводителей

- Какие предприятия и ИП относятся к сельскохозяйственным производителям

- Какие налоги заменяет ЕСХН

- Переход на ЕСХН

- Налоговая отчетность

- Расчет единого налога на примере

- Уплата единого налога

- Итоги

Может ли ЕСХН применяться индивидуальными предпринимателями в 2019 году

Сельскохозяйственной деятельностью в России занимаются не только крупные хозяйства, но и индивидуальные предприниматели.

В этой связи появляется вполне актуальный вопрос: имеют ли право эти малые субъекты бизнеса рассчитывать на использование ЕСХН?

Ведь этот специальный режим позволяет заменить ряд стандартных обязательных платежей единым налогом и выплачивать его по ставке 6%.

О том, могут ли ИП, работающие в сельскохозяйственной отрасли, использовать ЕСХН, и какие особенности имеет этот процесс пойдет речь ниже.

Что нужно знать

Единый сельскохозяйственный налог (ЕСХН) был внедрен в России в целях стимулирования развития сельского хозяйства.

В том числе на базе небольших организаций, право на применение этот особого режима имеют организации и частные предприниматели, которые:

- Занимаются производством и продажей сельхозпродуктов.

- Используют в своей деятельности труд не более 300 наемных работников.

- Получают 70 и более процентов выручки за счет реализации сельскохозяйственных товаров.

ЕСХН весьма привлекателен для малых предприятий сельскохозяйственной отрасли, поскольку:

- предполагает замещение единым налогом НДС, НДФЛ и налога на имущество (ст. 346.1 НК РФ);

- предусматривает применение невысокой налоговой ставки, равной 6% (ст. 346.8 НК РФ);

- позволяет вести бухгалтерский учет в упрощенном виде (на базе сокращенного плана счетов);

- не исключает возможности получения льгот на уровне отдельных регионов.

Условия для применения

Для того чтобы пользоваться привилегиями ЕСХН сельхозпроизводители, действующие на правах ИП, должны отвечать ряду требований.

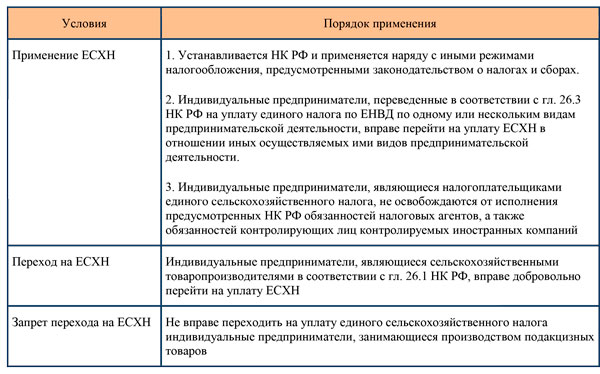

Таблица: условия перехода на ЕСХН

Только при их соблюдении они получают право подготовить уведомление о переходе на единый налог в ИФНС (такой переход осуществляется исключительно на добровольной основе; в общем случае сельхозпроизводители платят налоги по ОСН).

Исходя из положений налогового законодательства России можно установить, что правом применения ЕСХН обладают ИП, которые (ст. 346.2 НК РФ):

- самостоятельно производят и перерабатывают сельхозпродукцию (первичная и иные обработки);

- получают от такого рода деятельности не менее 70% выручки;

- не имеют филиалов и представительств;

- используют в своей деятельности труд не более 300 работников.

Фирма может перейти на ЕСХН в начале своего функционирования, если представит в ИФНС, наряду с общим пакетом бумаг для регистрации бизнеса, письмо с просьбой о переводе на особый режим.

Перейти на данную систему можно и позднее – по итогам года работы, если за предыдущий период деятельности соблюдались все условия перехода на ЕСХН.

Таблица: налоги, заменяемые ЕСХН

В общем случае рассчитывать на применение единого сельхоз налога имеют право сельскохозяйственные кооперативы, которые сами производят и перерабатывают продукцию, а также рыбохозяйственные организации, многие из которых функционируют на правах ИП.

Элементы налогообложения

Для более детального понимания специального режима, сформированного специально для производителей и продавцов сельскохозяйственной продукции имеет смысл рассмотреть элементы ЕСХН.

Субъекты налога

Плательщиками налога на сельскохозяйственную деятельность могут выступать:

| ИП | Реализующие деятельность в данной сфере |

| Организации | Действующие на правах юридических лиц, но не превышающие лимита численности наемного персонала |

При этом, ИП, занятые производством товаров, попадающих под обложение акцизным налогом (даже, если они являются сельхоз продуктами), не могут использовать в своей деятельности ЕСХН.

Объект налога

Выручка, полученная сельхозпроизводителем, уменьшенная на величину его затрат и является объектом обложения при ЕСХН.

В общем виде доходы и затраты предпринимателя включают следующие аспекты:

| Денежные поступления | Доходы от реализации, внереализационные притоки |

| Издержки | Затраты на приобретение основных средств и их ремонт, нематериальных активов, лизинговые платежи, покупка семян, рассады, удобрений, кормов, оплата труда и др. |

При учете затрат и поступлений важно учитывать следующую закономерность:

- доходы учитываются по мере их поступления на счет или в кассу предприятия, а расходы – в порядке их осуществления в ходе хозяйственной деятельности предприятия.

Налоговая база

Базой налога при ЕСХН признается денежная величина доходов, уменьшенных на размер затрат. На нее и начисляется ставка налога 6%.

Что это такое — код тарифа в РСВ-1 при ЕСХН в 2019 году смотрите в статье: код тарифа в РСВ-1 при ЕСХН.

Что это такое — код тарифа в РСВ-1 при ЕСХН в 2019 году смотрите в статье: код тарифа в РСВ-1 при ЕСХН.

Как осуществить переход на ЕСХН, .

Если средства поступают в компанию в иностранной валюте, то они учитываются в рублях по курсу ЦБ РФ на дату притока.

Ставка налога

В Налоговой кодексе РФ ставка единого налога определена на уровне 6% (ст. 346.8 НК РФ).

Тем не менее, предполагается, что с 2019 года право на увеличение или уменьшение обязательного платежа сельхозпроизводителей в бюджет будет передано региональным властям.

Налоговый период

Формирование декларации по единому налогу осуществляется ежегодно (до 31 марта следующего за отчетным периодом года).

Уплата налога же при этом осуществляется раз в полугодие, а именно (ст. 346.7 НК РФ):

- за первое полугодие осуществляется авансовый платеж;

- по итогам второго полугодия вносится остаток суммы.

Конечной датой внесения обязательного платежа за первое полугодие считается 25 июля, а за второе – 31 марта.

Плюсы

К числу преимуществ применения ИП, занятыми в сфере производства сельхозпродукции, ЕСХН можно отнести следующие аспекты:

- Облегчение налоговой нагрузки на средние и малые фирмы за счет замещения единым налогом сразу трех обязательных платежей, а именно НДФЛ, НДС, налога на имущество.

- Уплата осуществляется два раза в год, а не поквартально, а следовательно, средства из оборота отвлекаются реже.

- Списание основных фондов происходит в рамках единой операции: с момента включения их в производственный процесс.

- Простота ведения учета: достаточно лишь учитывать доходы и затраты от основной деятельности в Книге учета, а также хранить первичные документы, подтверждающие притоки и оттоки денежных средств.

- Право на использование упрощенного плана счетов в рамках бухгалтерского и налогового учета.

- Доходы и издержки учитываются на базе кассового метода.

Минусы

Применение ЕСХН имеет и свои недостатки, которые важно учитывать предпринимателю, желающему перейти на данную специальную систему взимания налога.

В их числе:

- Право на применение ЕСХН возникает только в случае, если 70% выручки формирует производство и продажа сельхозпродукции.

- Несмотря на то, что в общем случае бухгалтерский учет ведется в упрощенном виде, существуют отраслевые рекомендации, которые следует соблюдать предприятиям в своей учетной политике.

- Компании на ЕСХН не могут применять в деятельности отсрочку платежа, поскольку доходы учитываются кассовым методом, что сокращает круг потенциальных покупателей.

- Круг расходов при ЕСХН весьма ограничен по сравнению с иными режимами обложения налогом.

Разрешено ли применение ЕСХН для ИП в 2019 году

В 2019 году ИП ровно, как и организациям разрешено применять ЕСХН. Для малых предприятий, принадлежащих одному лицу важно лишь соблюдать условия для применения специального режима.

Отвечая на вопрос, может ли ЕСХН применяться индивидуальными предпринимателями – это зависит от соответствия фирмы конкретным требованиям, а именно (ст. 346.2 НК РФ):

- 70% выручки формирует сельхозпродукция;

- отсутствие в ассортименте товаров подакцизных продуктов;

- использование труда не более 300 сотрудников.

Уплачиваемые налоги

В рамках ЕСХН предприниматель уплачивает единый налог в региональную казну, который рассчитывается по формуле:

Как упоминалось ранее, такой платеж замещает для ИП НДФЛ, НДС, налог на имущество. Однако в этом вопросе важно учитывать одну весомую тонкость: НДС на импортные товары компании все же придется платить.

Помимо единого налога предприниматели на ЕСХН обязаны осуществлять взносы во внебюджетные фонды, в том числе:

| 22% | В ПФР |

| 2,9% + 5,1% | В ФСС и ФФОМС соответственно |

При наличии транспортного парка и собственного участка земли (нескольких наделов) фирма, действующая на правах ИП обязана вносить в казну транспортный и земельный налоги.

Ведение бухгалтерского учета

ЕСХН являет собой специальный налоговый режим, который предусматривает возможность ведения бухгалтерского и налогового учета в упрощенной форме.

В общем виде учетная политика ИП на ЕСХН сводится к следующему (ст. 346.10 НК РФ):

- По итогам каждого рабочего дня сведения о поступивших на счет и потраченных средствах заносятся в Книгу учета.

- По итогам каждого дня подбиваются итоговые значения и выводится сальдо.

- Каждый месяц, квартал, полугодие, год сведения подытоживаются, после чего суммарные значения находят отражение в налоговой декларации.

Помимо этого, все бухгалтерские проводки составляются на базе упрощенного плана счетов. В некоторых отраслях ИП пользуются специальными инструкциями, требующими подробного отражения тех или иных операций.

В общем же виде система бухгалтерского учета на ЕСХН весьма удобна и проста.

Какая отчетность сдается

Единый налог предполагает, что занятые в рамках сельскохозяйственной отрасли ИП формируют и сдают в ИФНС следующие виды отчетов:

- Общая декларация (форма 1151059).

- Отчет по отчислениям, направляемым в ПФР.

- Аналогичный отчет в ФСС в случае использования труда наемных работников.

- Информацию о количестве задействованного в производстве наемного персонала.

Отдельные сведения также придется по запросу представлять в статистическое ведомство. Кроме того, в числе отчетов ИП иногда присутствуют:

- Декларации по налогу на землю и транспортному налогу.

- Расчет платежа за оказание негативного воздействия на окружающую среду.

Снятие с учета

Предприниматель может в середине отчетного года перестать заниматься сельскохозяйственной деятельностью или отойти от обязательных условий применения режима ЕСХН.

В этом случае ему придется снять свою компанию с учета. Осуществляется данный процесс следующим образом (ст. 346.3 НК РФ):

- до 25-го числа месяца, следующего за тем временем, когда предприниматель перестал применять ЕСХН, представить в ИФНС уведомление о переходе на ОСН и заполненную декларацию за проработанный период;

- пересмотреть учетную политику на предприятии, приспособить ее к начислению и уплате сразу нескольких обязательных платежей.

Сколько составляет налоговая ставка по ЕСХН узнайте из статьи: ставка ЕСХН.

Какие сроки установлены по уплате ЕСХН и других налогов, .

Есть ли изменения по КБК при уплате ЕСХН в 2019 году, .

Таким образом, в 2019 году ИП имеют право применять в своей деятельности ЕСХН при соблюдении ими обязательных требований данного режима.

При этом такая система обложения налогами позволяет малым фирмам получить дополнительные конкурентные преимущества: совокупные затраты на налоговые отчисления будут сокращены за счет меньшего числа налогов и более низкой ставки.

Кроме того, при ЕСХН возможно ведение бухгалтерского и налогового учета в упрощенном виде.

Предыдущая статья: Код тарифа в РСВ-1 при ЕСХН Следующая статья: Патентная система налогообложения для ИП

ЕСХН — единый сельхозналог 2019

ЕНВД, УСН, ОСНО, ПСН, ЕСХН: для кого-то это ничего не значащий набор букв, а для предпринимателя — прямое указание на то, какой будет его налоговая нагрузка. О том, как можно сравнивать системы налогообложения, чтобы законным путем снизить выплаты в бюджет при ведении бизнеса, читайте в статье «Системы налогообложения: как сделать правильный выбор?»

А тем, у кого все же останутся вопросы или тем, кто хочет получить совет от профессионала, мы можем предложить бесплатную консультацией по налогообложению от специалистов 1С:

Поддержка сельскохозяйственных производителей является одним из приоритетов внутренней экономической политики во многих странах мира. Россия – не исключение. ЕСХН, то есть единый сельскохозяйственный налог – один из элементов такой политики. Применять этот льготный режим вправе сельхозпроизводители и рыболовецкие производства.

Значительный сектор перерабатывающей промышленности, который может напрямую (за счет объема и цен закупок) стимулировать эффективность сельхозпроизводителей, не имеет права применять ЕСХН. Да и на самих сельхозпроизводителей распространяется жесткое ограничение – не менее 70% от их общего дохода должен составлять доход от реализации произведенной ими сельскохозяйственной продукции. В такой ситуации многие предприниматели, работающие в сельском хозяйстве, выбирают схожий льготный режим — УСН Доходы минус расходы, не накладывающий таких ограничений.

С 2017 года к перечню тех, кто имеет право применять ЕСХН, добавлены организации и ИП, которые оказывают услуги сельхозпроизводителям, причем, услуги должны быть оказаны именно в области растениеводства и животноводства. Это может быть подготовка полей, уборка урожая, выпас скота и прочее. Полный список таких услуг содержится в ФЗ-№216 от 23.06.2016.

Если вы посчитали упрощенную систему выгодной и удобной для себя, то можете подготовить заявление о переходе на УСН в нашем сервисе абсолютно бесплатно:

В чем выгода применения ЕСХН

Если говорить о налоговой нагрузке, то до 2019 года ЕСХН выигрывала по отношению и к ОСНО, и к УСН. Давайте сравним налоговую базу и налоговую ставку систем, объектом налогообложения которых являются полученные доходы (напоминаем, что для ЕНВД не учитывают ни доходы, ни расходы):

|

Элемент системы налогообложения |

ЕСХН |

ОСНО |

УСН Доходы |

УСН Доходы минус расходы |

|

Налоговая база |

Денежное выражение доходов, уменьшенных на величину расходов |

Денежное выражение прибыли, то есть разницы между доходами и расходами |

Денежное выражение доходов |

Денежное выражение доходов, уменьшенных на величину расходов |

|

Налоговая ставка |

6% |

20% (в общем случае) |

6% |

От 5% до 15% (в зависимости от размера дифференцированной ставки, принятой в регионе) |

Как видим, хотя налоговая ставка на ЕСХН и на УСН Доходы одинакова, но налоговая база на УСН Доходы больше, так как не учитывает произведенные расходы, а значит, будет больше и налог к уплате.

Сопоставить ЕСХН по налоговой нагрузке можно было только с УСН Доходы минус расходы (при условии минимально возможной ставки в 5%, которая применяется далеко не во всех регионах). Однако с 2019 года плательщики сельхозналога, так же, как и те, кто работает на ОСНО, стали платить НДС. От уплаты этого налога можно освободиться, если доход сельхозпроизводителя в 2019 году не превысил 90 млн рублей.

Кто может быть плательщиком ЕСХН

Полная характеристика налогоплательщиков, имеющих право на ЕСХН, приводится в ст. 346.2. НК РФ. Ими могут быть только:

- Организации и индивидуальные предприниматели, а также сельскохозяйственные потребительские кооперативы, которые производят, перерабатывают и реализовывают сельскохозяйственную продукцию. Это условие надо рассматривать комплексно, то есть учесть все эти требования. Просто переработчики и реализаторы сельхозпродукции не имеют право на ЕСХН.

- Градообразующие и поселкообразующие российские рыбохозяйственные организации, при условии, что численность работающих в них, с учетом проживающих с ними членов семей, составляет не менее 50% численности населения этого населенного пункта. Сюда же относят рыболовецкие артели (колхозы). При этом рыболовство должно производиться на судах рыбопромыслового флота, принадлежащих на праве собственности, или на основании договоров фрахтования.

- Организации и ИП, которые оказывают услуги сельскохозяйственным производителям в области растениеводства и животноводства.

Ограничения для ЕСХН

Дополнительные ограничения для применения этого режима, выглядят так:

- Не могут работать на ЕСХН производители подакцизных товаров (алкоголь, табак и др.), а также те, кто занимается игорным бизнесом.

- Для того, чтобы иметь возможность перейти (для уже работающих хозяйствующих субъектов) или сохранить право на ЕСХН, налогоплательщик должен выполнять условие о том, что доля дохода от реализации сельскохозяйственной продукции или рыболовецкого улова составляет не менее 70% от всего его дохода.

- Если среднегодовая численность рыбохозяйственных организаций и индивидуальных предпринимателей, применяющих ЕСХН, не превышает 300 человек. Для сельскохозяйственных организаций такого требования нет.

- По размеру получаемых доходов ограничений не предусмотрено, при условии, что соблюдается требование о доле доходов не менее 70%.

Элементы системы налогообложения ЕСХН

ЕСХН можно назвать простой для понимания системой налогообложения. Что нужно знать об этой системе?

- Налоговым периодом, то есть периодом времени, по окончании которого считают сумму налога к уплате, является календарный год.

- Отчетным периодом, по итогам которого нужно рассчитать и оплатить авансовый платеж по налогу, является полугодие. Декларацию по итогам отчетного периода не сдают, но до 25 июля надо заплатить авансовый платеж, исходя из полученных в первом полугодии доходов.

- Объектом налогообложения для ЕСХН являются доходы, уменьшенные на величину расходов, а налоговой базой является денежное выражение таких доходов. Правила признания доходов и расходов для расчета сельхозналога очень схожи с теми, что действуют при расчете налоговой базы при расчете УСН Доходы минус расходы.

- Налоговая ставка равна 6%, и не имеет региональных особенностей, а местные власти не могут ограничить действие ЕСХН на своей территории.

Обращаем внимание всех ООО на ЕСХН — организации могут уплатить налоги только путем безналичного перечисления. Это требование ст. 45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает. Рекомендуем вам на выгодных условиях.

Как перейти на ЕСХН

Переход на уплату сельскохозяйственного налога носит добровольный характер, и возможен как при регистрации предпринимательского субъекта, так и в случае, если ООО или ИП уже работают на каком-то режиме. Уведомление подается в регистрирующий налоговый орган по форме № 26.1-1.

- Вновь зарегистрированные ИП и юридические лица для перехода на ЕСХН должны подать уведомление в течение 30 дней после регистрации.

- Уже работающие хозяйствующие субъекты могут подать уведомление не позднее 31 декабря текущего года, чтобы перейти на уплату сельхозналога с начала нового года. При этом они должны указать в уведомлении данные о доле доходов от реализации сельскохозяйственной продукции или рыболовецкого улова. Эта доля должна быть не менее 70% от общего дохода.

Утрата права или отказ от применения ЕСХН

Если по итогам года оказалось, что нарушены требования к применению этого режима (например, о доле доходов от реализации сельскохозяйственной продукции или рыболовецкого улова не менее 70% от всего дохода), то плательщик ЕСХН должен сообщить об этом по форме № 26.1-2. В этом случае будет произведен перерасчет налога за прошедший год, исходя из требований ОСНО, и недоимку надо будет заплатить в январе нового года.

От применения этого льготного режима можно также отказаться в добровольном порядке, сообщают об этом по форме № 26.1-3. Сделать это можно только по окончании налогового периода, то есть календарного года, в период с 1-го по 15-го января.

Наконец, о том, что плательщик ЕСХН прекратил деятельность сельхозпроизводителя, надо сообщить в течение 15 дней со дня прекращения такой деятельности по форме № 26.1-7.

Отчетность, учет и уплата налога на ЕСХН

Плательщики сельхозналога сдают одну декларацию в год, заполняемую в установленном порядке, в срок не позднее 31 марта года, следующего за отчетным. Если деятельность прекращена до окончания налогового периода, то декларацию надо сдать не позднее 25-го числа месяца, следующего за месяцем прекращения деятельности.

Индивидуальные предприниматели на ЕСХН ведут специальную Книгу учета доходов и расходов, предназначенную для этого режима, организации – только регистры бухгалтерского учета.

Если Вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Сельхозналог платят два раза в год: один раз в виде авансового платежа по итогам полугодия не позднее 25 июля, а второй раз – по итогам года, включительно до 31 марта следующего года, учитывая уже внесенный авансовый платеж.

Кроме того, если плательщик сельхозналога не получил освобождение от уплаты НДС по нормам статьи 145 НК РФ, то он должен платить налог на добавленную стоимость и сдавать соответствующие декларации.

С какими проблемами может столкнуться плательщик ЕСХН?

Поскольку на этом режиме налоговая база рассчитывается с учетом произведенных расходов, то возникает та же проблема их признания в целях налогообложения, что и у плательщиков УСН Доходы минус расходы, то есть – документальное подтверждение и экономическое обоснование расходов. Порядок определения и признания доходов и расходов для ЕСХН, а также конкретный перечень расходов приведен в статье 346.5 НК РФ.

Но, в отличие от упрощенца, у плательщика ЕСХН нет обязанности уплаты минимального налога (1% от полученных доходов), если по итогам года деятельность оказалась убыточной. Более того, полученный убыток можно переносить на будущие налоговые периоды в течение 10 лет.

Совмещение ЕСХН с другими налоговыми режимами

Организации могут совмещать ЕСХН с ЕНВД, а индивидуальные предприниматели — и с ЕНВД, и с ПСН, но при этом надо будет вести раздельный учет доходов и расходов. При совмещении режимов, общий доход для определения доли от реализации сельхозпродукции не менее 70% будет считаться по всем режимам. Кроме того, нельзя будет применять ЕНВД для реализации сельскохозяйственной продукции через собственные магазины и точки общепита. Не совмещают ЕСХН с режимами УСН и ОСНО.

Таким образом, можно сделать вывод, что ЕСХН – щадящий специальный режим, и если сельхозпроизводитель (или рыболовецкая организация) смогут соответствовать всем указанным требованиям, то налоговая нагрузка для них будет минимальной.

Как открыть фермерское хозяйство (КФХ) с нуля: пошаговая инструкция

Крестьянско-фермерское хозяйство (КФХ) обычно организуется по семейному родству. Данная форма организации бизнеса представляет коммерческую организацию, выпускающую сельскохозяйственную продукцию для продажи. Фермерским хозяйством называют то предприятие, 70% прибыли которого составляет доход от продажи сельскохозяйственной продукции. КФХ должно располагаться на участке принадлежащим фермерам или полученном от государства. Государство реализует программы, предназначенные для поддержки и развития фермерских хозяйств. Для фермеров существуют налоговые льготы. Такая поддержка делает фермерство весьма перспективным в России видом предпринимательства. В статье рассмотрим как открыть фермерское хозяйство с нуля.

Общие правовые особенности открытия КФХ. Регистрация КФХ

Закон “О крестьянском (фермерском) хозяйстве” – основной документ, содержащий сведения о порядке формирования имущества фермерского хозяйства. Согласно статьи 3.1 закона о КФХ, открыть и зарегистрировать крестьянско-фермерское хозяйство может любой дееспособный гражданин РФ, так и иностранец или лицо без гражданства. Помимо закона “О крестьянском (фермерском) хозяйстве» деятельность КФХ регулируется: гражданским кодексом РФ, земельным кодексом и законом “О государственной регистрации юр. лиц и индивидуальных предпринимателей”.

★ Инвестиционная оценка для бизнес-плана в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

⊕

Согласно стать 3.2 закона о КФХ, в составе организации могут входить:

- Один человек (аналог индивидуального предпринимателя);

- Близкие родственники организатора КФХ: супруги, родители, бабушки, дедушки, сёстры, дети, братья, внуки (в состав КФХ, могут входить до 3-х семей). Внуки, дети, сёстры, братья по достижении 16-я могут стать членами фермерского хозяйства;

- Люди не связанные родственностью с организатором КФХ (до 5-ти человек + необходимо заключение соглашения о совместной деятельности согласно статье 4 закона о КФХ).

Отрасли попадающие под деятельность КФХ следующие:

- животноводство: козы, свиньи, коровы, кони, овцы, кролики;

- птицеводство: утки, куры-бройлеры, несушки, индюки, страусы, гуси, фазаны;

- рыбоводство: карпы, форель, осетр, толстолобик, сазан, сом, щука;

- пчеловодство и т.д.

В область деятельности КФХ входит: разведение, выращивание, производство, транспортировка и продажа с/х продукции данного участка. Можно выращивать следующие виды культур, распространенных в России:

- ягоды и фрукты: дыни, арбузы, груши, абрикосы, клубника, яблоки, черешня, вишня, сливы, чернослив;

- овощи: помидоры, баклажаны, капуста, огурцы, картофель, тыква, перец, морковь;

- зелень: укроп, лук, петрушка, чеснок;

- зерновые культуры: овёс, пшеница, рожь, пшено, кукуруза, ячмень, гречка, подсолнечник и т.д.

Одним из распространенных видов с/х бизнеса является выращивание зеленого лука: →”Бизнес по выращиванию лука“, →”Бизнес по выращиванию клубники“, →”Бизнес по выращиванию роз“.

Дополнительные виды деятельности

К преимуществам фермерства относится возможность дополнительного дохода, который может превысить основной. Примеры дополнительных видов деятельности:

- если основная деятельность – выращивание овощей и фруктов, то займитесь производством замороженных фруктов и овощей;

- при разведении свиней или коров наладьте производство колбасных изделий, тушёнки и прочих деликатесов из мяса; если разводите коров, получайте прибыль от продажи молочной продукции: сметаны, молока, сыра, творога и пр.;

- при выращивании зерновых культур организуйте производство круп, муки, откройте пекарню и продавайте хлебобулочные изделия.

Как открыть фермерское хозяйство: пошаговая инструкция

Этап #1. Регистрация КФХ: оформление документов

Регистрация КФХ осуществляется в том же порядке, что и для индивидуального предпринимателя (ИП). Процедура регистрации фермерского хозяйства описана в статье 5 закона о КФХ. Ниже представлена инструкция регистации:

- Соглашение о создании КФХ. (требуется если привлекаются дополнительные партнеры).

- Квитанция об оплате госпошлины (стоимость 800 руб.);

- Заверенное заявление о гос. регистрации КФХ у нотариуса по форме №Р21001;

- Заявление о переходе на специальные режимы налогообложения: ЕСХН, УСН (иначе будет по умолчанию ОСНО);

- Копия всех страниц паспорта.

Рекомендуется при регистрации КФХ сразу перейти на специальные режимы налогообложения: ЕСХН или УСН – это позволит сэкономить на налоговых выплатах и упростит процедуру уплаты налогов. Если при регистрации КФХ не будет подано заявление о переходе на льготные режимы, то повторно подать заявление можно будет только к концу календарного года (не позднее 31 декабря года, предшествующего года) и налоги будут рассчитаны по общему режиму налогообложения.

Система налогообложения – единый сельскохозяйственный налог (ЕСХН)

Налоговая ставка – 6%

Единый сельскохозяйственный налог отменяется доля производства сельскохозяйственной продукции меньше 70% и к производителю применяется ОСНО (общая система налогообложения).

В видео представлены особенности единого сельско-хозяйственного налога (ЕСНХ).

Если выбрана система налогообложения УСН, то необходимо выбрать способ начисления налоговых ставок.

- по валовому доходу ( налоговая ставка 6%);

- по доходу минус расходу (налоговая ставка 15%).

Следует заметить, если при УСН (по доходу минус расходу) был получен убыток, то все равно необходимо уплатить минимальный установленный взнос в размере 1% от полученного дохода.

Первоначально ведение бухгалтерии можно передать на аутсорсинг в бухгалтерскую компанию.

Этап #2. Регистрация КФХ

Регистрация КФХ может быть осуществлена лично передав документы в налоговую (необходимо взять оригинал паспорта), через интернет с использованием онлайн-сервиса ИФНС или по почте. Отправление документов по почте самый сложный и время-затратный вариант. Если документы подаются доверенным лицом, то необходимо наличие нотариальной доверенности на все предоставляемые документы.

Сравнение КФХ и других организационно-правовых форм агробизнеса

На рисунке ниже представлено сравнение КФХ с другими формами ведения бизнеса: ИП и ЛПХ (личное подсобное хозяйство).

Особенности сбыта и реализации с/х продукции

Для прибыльности ведения бизнеса необходимо до производства продукции договориться с возможными потребителями: перерабатывающими и торговыми организациями. Возможен переизбыток на рынке аналогичных импортных продуктов, что понуждает фермеров продавать продукцию по заниженным ценам. Создание сбытовой сети – ключевой фактор успеха ведения фермерского бизнеса.

Государственная поддержка сельскохозяйственного бизнеса

Государство предоставляет ссуду на развитие сельскохозяйственного бизнеса только фермерским хозяйствам, входящим в программу развития АПК. Для получения ссуды нужно большое количество поручителей, что усложняет ее получение. Вы можете обратиться в службу занятости, написав заявление о включении в программу самозанятости, и получить от государства субсидию в 50000-60000 руб. для открытия ИП в сельскохозяйственной области.

Читайте →”Как открыть тепличный бизнес на своем дачном участке“.

★ Инвестиционная оценка для бизнес-плана в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Как организовать растениеводство и зарабатывать на выращивании зерновых и прочих культур свыше 6 миллионов рублей ежегодно? Кого нанимать, какая техника нужна, и какие культуры выращивать? Посчитаем все расходы и выявим рентабельность дела в статье.

Выращивание зерновых и прочих культур как бизнес.

Выращивание зерновых и прочих культур как бизнес.

Бизнес-план растениеводство

| Вложения: 15 100 000 рублей | Доход: 17 850 000 рублей |

| Количество: 500 гектаров земли | Окупаемость: 1 год |

Бизнес-план основан на выращивании зерновых, бобовых и прочих культур, которые пользуются высоким спросом в производстве таких незаменимых продуктов, как хлеб, масло, макаронные изделия. Также культуры пользуются в сельском хозяйстве в качестве кормов для животных и птиц, что также немаловажно в развитии данных отраслей.

Пшеницу, сою, подсолнечник и прочее можно выращивать только при организации севооборота, так как одну и ту же культуру на одном поле не выращивают постоянно. Благодаря севообороту одна культура обогащает поля, после чего другая культура получает все питательные элементы от предыдущей и дает большой урожай.

Календарный план работ:

- Написание бизнес-плана.

- Найм агронома.

- Планирование севооборота.

- Регистрация ИП или КФХ.

- Аренда и подготовка поля.

- Покупка посадочного материала.

- Аренда и покупка техники.

- Найм персонала.

- Обработка полей.

- Обработка посадочного материала.

- Посевные работы.

Оцениваем идею

Перед организацией бизнеса идея по выращиванию различных культур требует анализа и оценки. Так как финансовые вложения существенные, нужно грамотно разобрать все нюансы бизнеса.

Для начала необходимо ответить на следующие вопросы:

- Климат позволяет выращивать культуры? – не для всех культур климат играет важнейшую роль, но от него зависит урожайность.

- Где взять финансы на организацию дела? – без учета покупки техники и земель дело потребует свыше 15 миллионов рублей.

- Будет ли организован севооборот? – в деле обязателен севооборот. От качественной организации севооборота зависит урожайность.

- Есть ли возможность арендовать поля? – без возможности арендовать поля их придется покупать, что потребует дополнительно около 5-10 миллионов рублей.

- Есть ли возможность арендовать технику? – найдите технику в аренду, хотя бы частично. Покупка всей техники может обойтись в 10-20 миллионов рублей.

- Насколько серьезная конкуренция? – если конкуренция высокая, это может повлиять на ценообразование и конечную прибыль.

- Куда сбывать крупные партии продукции? – о сбыте нужно позаботиться заранее. Рассчитывайте на сотни тонн урожая, которые нужно будет выгодно продать.

- Какие цены и урожаи были на рынке за последние пять лет? – данные помогут в составлении бизнес-плана.

- Нужно ли возводить амбары для хранения культур? – если со сбытом договоритесь заранее по фиксированным ценам с несколькими клиентами, то амбары не нужны. Также их можно арендовать.

- Как сложно найти качественных рабочих? – фермеры жалуются на нехватку квалифицированного персонала.

- Кто будет управлять крупным бизнесом? – можно нанять управляющего с опытом или заниматься управлением самостоятельно.

Каждый пункт стоит разобрать максимально детально. Правильные ответы позволят составить наиболее точный бизнес-план выращивания культур. Часть вопросов будет разобрана ниже в статье. Также посмотрите на плюсы и минусы дела.

Плюсы:

- Высокий спрос.

- Гос.поддержка.

- Безотходное производство.

- Гибридные сорта под климат.

- Возможность арендовать землю и технику.

Минусы:

- Высокая конкуренция.

- Без аренды земель и техники вложения возрастут в разы.

Расходы серьезно возрастут, если не удастся арендовать технику и земли. А на прибыли влияет конкуренция. Также в деле есть немало рисков, с которыми можно ознакомиться ниже.

Риски:

- Неурожайный сезон. Риск обусловлен неправильной организацией севооборота, подготовки полей, климатическими условиями.

- Падение цен. Из-за высокой конкуренции, перенасыщения рынка продукцией, могут упасть цены, что повлечет за собой финансовые потери.

- Финансовые просчеты. При неправильной организации дела, просчетов, не урожайности и падении цен возникнут финансовые трудности, что может привести к банкротству компании.

- Нарушение графиков. Из-за нарушения графиков могут возникнуть вышеописанные риски.

- Прочие риски. К таковым можно отнести проблемы с персоналом, техникой, арендой полей, хранением культур, политические вмешательства и тому подобное.

Детально изучив дело со всех ракурсов, переходите к изучению процесса открытия дела.

Какие культуры выращивать

Выращивание кукурузы и других культур.

Выращивание кукурузы и других культур.

Для начала поля покупаются или арендуются. Важно найти поля, на которых ранее выращивали культуры, или другие поля, готовые к посадкам.

Какие культуры выращивать:

- Соя;

- Рапс;

- Овса;

- Рожь;

- Ячмень;

- Кукуруза;

- Пшеница;

- Подсолнечник.

Выбрав несколько направлений, нанимайте агронома, который, в соответствии с правилами, распишет севооборот и удобрит каждое поле под выбранную культуру.

Также возможна организация овощеводства – картофель, свекла, морковь, тыква и так далее. Не исключено выращивание ягод – смородины, голубики, ежевики, клубники.

Вполне реально выращивать поочередно на одном участке пшеницу, сою, подсолнечник и кукурузу. Главное очередность. Также желательно раз в 3-5 лет давать одному участку отдых. Рассмотрим пример, в котором мы арендуем 500 гектаров земли, разделив на 5 частей по 100 гектаров. 400 засеиваются ежегодно, а 100 отдыхают. Так каждый участок получает отдых раз в 5 лет.

Примерный план работ по посадке:

- Осенью землю очищают от сорняка, удобряют и пашут.

- Весной боронуют и удобряют снова.

- Проводят посевные работы.

- Через 3 дня снова боронуют поля.

- Далее обрабатывают гербицидами.

Летом следят за посадками. Осенью проводят сбор урожая и отправляют либо на продажу, либо на хранение.

Покупка посадочного материала:

| Культура | Норма высева тонн на 100 гектаров | Цена за 1 тонну в рублях | Общая сумма вложений |

| Пшеница | 20 | 6 000 | 120 000 |

| Кукуруза | 2 | 1 500 000 | 3 000 000 |

| Подсолнечник | 1 | 250 000 | 250 000 |

| Соя | 12 | 30 000 | 360 000 |

Общая сумма ежегодных вложений в посадочный материал составит 3 730 000 рублей. 1 гектар земли в аренду стоит примерно 3 500 рублей. Цены разнятся в зависимости от региона. Ежегодные затраты на аренду 500 гектаров будут составлять 1 750 000 рублей. Удобрения, гербициды и прочее – 1 000 000 рублей.

Аренда и/или покупка техники

Покупка и аренда техники для растениеводства.

Покупка и аренда техники для растениеводства.

В деле выгоднее арендовать технику. Стоимость аренды для работ на одном гектаре составляет от 1 до 5 тысяч рублей. К сумме может идти или не идти статья расходов на ГСМ и рабочую силу. Если же технику покупать, то ориентируйтесь на наличие финансов в размере от 10 до 20 миллионов рублей. Сумма зависит от количества и состояния техники.

В обязательном порядке понадобятся:

- Плуг;

- Сеялка;

- Косилки;

- Трактора;

- Комбайны;

- Лущильник;

- Культиватор;

- Дисковая борона;

- Пресс-подборщик;

- Грузовой транспорт;

- Посевной комплекс.

Если удастся арендовать всю технику, то вы сильно выиграете, и вложения в бизнес будут небольшими. Ежегодно вы будете засеивать 400 гектаров земли из 500 имеющихся. Без учета ГСМ аренда на 1 гектар будет обходиться в 2 500 рублей. Общая сумма затрат на аренду техники будет составлять 2 500 * 400 = 1 000 000 рублей. Еще 1 000 000 рублей на ГСМ.

Ежегодная аренда техники будет обходиться в 2 000 000 рублей.

Рабочий персонал

Рабочие для посадки культур.

Рабочие для посадки культур.

В крупном бизнесе обязательно должен быть штат сотрудников. Давайте посмотрим, кого нужно приглашать в компанию, и какие примерные зарплаты потребуют рабочие. Суммы приблизительные, так как многое зависит от квалификации специалиста и места нахождения бизнеса. Учитываем работу специалиста по времени – кто-то трудится круглый год, а кто-то лишь предоставляет услуги.

Штаб рабочих:

- Агроном. Занимается организацией севооборота, контролирует посев, выращивание, сбор и хранение культур. Приблизительная ежегодная услуга будет обходиться в 100 000 рублей.

- Управляющий. Тот, кто отвечает за работу персонала, техники, посевных и иных работ. Работает 6-7 месяцев в году. Ежегодная оплата труда 210 000 рублей.

- Сторожа. В количестве 3-х человек. Охраняют поля, амбары, технику и прочее. Нанимайте на круглый год, если храните зерно и имеете технику. Оплата каждому 15 000 рублей в месяц. Будем считать работу на 6 месяцев – будут сторожить посевы. Общие затраты на зарплату в год составят 270 000 рублей.

- Рабочий или помощник. Выполняет различный физический труд. Помогает комбайнерам, агроному. Работает 7 месяцев в году. Ежегодная оплата труда составит 110 000 рублей.

- Комбайнеры. Работают на технике. С такими полями нужно минимум 3 человека. Зарплата 30 000 рублей. Работают 3 месяца. Общие ежегодные расходы на комбайнеров 270 000 рублей.

- Финансист и бухгалтер. Нужен и тот, и другой. Но можно и сэкономить, если часть обязательств бухгалтера взять на себя. А вот финансист в деле обязателен. Ежемесячная зарплата 30 000 рублей, если выполняет обе функции. Ежегодная оплата в размере 400 000 рублей с учетом зимнего отпуска.

Еще могут понадобиться водитель, тракторист, менеджер по закупкам посадочного материала, менеджер по продажам. В бизнесе важно найти качественный персонал, ведь многие владельцы фермерских хозяйств жалуются на безответственных рабочих.

Ежегодные затраты на оплату труда составят 1 360 000 рублей.

Склады, офис и оборудование

Возведение амбаров.

Возведение амбаров.

В бизнесе нужны будут и другие дополнительные постройки. Например, амбары для хранения культур. Если вы не сможете реализовать сразу всю продукцию, её придется хранить. Возведение складов обойдется в 3 000 000 рублей. Главное, чтобы они соответствовали правилам хранения зерновых и прочих культур.

Офис лучше арендовать в ближайшем от полей населенном пункте. В нем будет находиться бухгалтер и финансист, вы и управляющий. Аренда офиса в год – 150 000 рублей. Также нужна постройка для рабочих. Это может быть обычный строительный вагончик. Стоимость такого вагончика с рук – 400 000 рублей.

Также нужно оборудование в офис – 2-3 ноутбуку, ксерокс, сканер, мебель и прочая офисная мелочь. Затраты на все оборудование выйдет в сумму 100 000 рублей.

Возведение складов, построек – 3 400 000 рублей. Оборудование – 100 000 рублей. Ежегодная аренда офиса – 150 000 рублей.

Сбыт продукции и регистрация дела

Сбор и сбыт урожая.

Сбор и сбыт урожая.

О сбыте урожая нужно договариваться заранее, заключив договора с клиентами. Если этот пункт будет налажен идеально, то можно не возводить амбары, а сразу отправлять товар клиенту.

Кто может стать клиентом на культуры:

- Перекупщики – у них самые низкие расценки;

- Производители – молока, масел, прочей продукции;

- Производители кормов – им идет как основной, так и второстепенный продукт;

- Фермеры – продавать напрямую небольшими партиями;

- Поиск клиентов через свой сайт – если нет достойных покупателей;

- Использование культур в своем производстве.

Некоторые культуры крупными партиями будет сложно сбывать. Например, сою и кукурузу при высокой конкуренции продавать будет сложно, и придется искать других клиентов, сбывать маленькими партиями или снижать стоимость до минимума.

Ежегодные затраты на ГСМ – 100 000 рублей, на рекламу – 30 000 рублей.

Бизнес регистрируется в обязательном порядке. Нужно зарегистрировать КФХ – крестьянско-фермерское хозяйство. Выбираем единый сельскохозяйственный налог и оплачиваем его в размере 6% от доходов.

Также нужно будет заказать бизнес-план под свои условия.

Покупка бизнес-плана – 20 000 рублей. Регистрация бизнеса – 10 000 рублей. Ежегодная оплата налогов – 1 000 000 рублей.

Расходы и доходы – считаем прибыль

Графа расходов на запуск дела:

| № | Наименование | Сумма в рублях |

| 1 | Склады (ангары) | 3 000 000 |

| 2 | Вагончик рабочим | 400 000 |

| 3 | Оборудование в офис | 100 000 |

| 4 | Бизнес-план | 20 000 |

| 5 | Регистрация дела | 10 000 |

| 6 | Прочие расходы | 100 000 |

| Итого: | 3 630 000 |

Разовые затраты будут составлять 3,7 миллиона рублей. Эта сумма с расчетом того, что поля и технику вы арендуете. Если все это покупать, то сумма затрат вырастет на 15-30 миллионов рублей.

Ежегодные затраты:

| № | Наименование | Сумма в рублях |

| 1 | Посадочный материал | 3 730 000 |

| 2 | Аренда полей | 1 750 000 |

| 3 | Удобрения | 1 000 000 |

| 4 | Аренда техники + ГСМ | 2 000 000 |

| 5 | Оплата труда | 1 360 000 |

| 6 | Аренда офиса | 150 000 |

| 7 | ГСМ и реклама | 130 000 |

| 8 | Налоги | 1 000 000 |

| 9 | Прочие расходы | 200 000 |

| Итого: | 11 380 000 |

Ежегодно на содержание дела нужна будет сумма в 11,4 миллиона рублей.

Для запуска бизнеса сумма будет составлять 15,1 миллион рублей без учета покупки техники и земель. Желательно иметь подушку в размере от 5 миллионов рублей на случай описанных в оценке идеи рисков и отсутствия возможности аренды техники или земель.

Считаем прибыль

Для начала нужно понять, сколько мы можем собрать урожая с полей.

Средние показатели урожайности каждой культуры на 100 гектаров:

| Культура | Урожайность с 1 гектара | Общая урожайность | Цена в рублях | Общая сумма выручки в рублях |

| Пшеница | 2,5 тонны | 250 тонн | 5 000 за 1 тонну | 1 250 000 |

| Кукуруза | 80 000 початков | 8 000 000 початков | 1 за початок | 8 000 000 |

| Подсолнечник | 2,2 тонны | 220 тонн | 30 000 за 1 тонну | 6 600 000 |

| Соя | 1 тонна | 100 тонн | 20 000 за 1 тонну | 2 000 000 |

В расчетах взял минимальные показатели цен и средние показатели урожайности. Итоговый доход составит 17 850 000 рублей.

Ежегодная прибыль будет составлять 17 850 000 – 11 380 000 = 6 470 000 рублей. И это при хорошем показатели урожайности и выгодном сбыте. Дело окупится в первых же год. В случае покупки техники и земель, дело будет окупаться 3-5 лет. Рентабельность бизнеса растениеводства 35%.

Здесь вы можете скачать бизнес-план растениеводство.

Добившись налаженного процесса в бизнесе, можно получать средние показатели урожайности и сдавать продукцию по средним и низким ценам, имея хорошую чистую прибыль. Оценив конкуренцию, можно вложиться в выращивание овощей в промышленной теплице от 1 000 квадратов. Помидоры и огурцы являются наиболее популярными овощами, а выращивание может упроститься за счет гидропонной системы. Обязательно ознакомьтесь с данными идеями.

Отзывы предпринимателей о бизнесе

Отзывы о выращивании зерновых и других культур

Многие предприниматели жалуются на данный бизнес. Выделяю 3 главные проблемы: финансовые, политические, ценовые. Не хотелось бы вмешивать сюда политику, но частично из-за нее цены падают, в итоге предприниматели берут кредиты и остаются с долгами.

Чтобы это предотвратить, нужно все тщательно изучить и грамотно организовать дело, имея подушку безопасности. А что еще говорят предприниматели о бизнесе на растениеводстве.

Владимир говорит, что нужно добиваться урожаев:

«Если добиться высокой урожайности пшеницы, хотя бы 40-60 центнеров с гектара, то выгода будет. С высокой конкуренцией цены сильно занижены. Бывает, что продажная цена 3 тысячи рублей за тонну. С урожайностью в 2 тонны заниматься пшеницей будет просто не выгодно. Здесь важно качество полей, и что ранее на них выращивали. Удобрения, гербициды, севооборот, своя техника – вот что нужно в деле. Тогда и прибыль возможна хорошая» – Владимир, предприниматель.

Алексей утверждает, что климат серьезно влияет на урожаи:

«Обращайте внимание на климат. Вы не дождетесь урожая, если посадите кукурузу или семечку в засушливом регионе. А организовать полив это серьезные вложения. С южными регионами сложно конкурировать по части пшеницы, ячменя» – Алексей, предприниматель.

Роман советует нанять финансиста, чтобы не обанкротиться в первый же год:

«Ведите финансовый учет, следите за оборотом денежных средств. Найдите отличного финансиста, который будет предугадывать кассовые разрывы и предотвращать их. Многие компании закрываются через год, а другие через 2-3, имея кучу кредитов. Урожай, цены, конкуренты – все это не предсказуемые вещи в бизнесе. Завтра ваш сосед войдет в долги и продаст весь урожай за копейки, чтобы закрыть кредиты, а вы будете со своим урожаем сидеть. И потом вам тоже придется сдать за копейки, или выкручиваться как-то иначе» – Роман, предприниматель.

Не стал приводить примеры с цифрами урожайности, так как здесь все индивидуально, и раз на раз не приходится. А данные отзывы помогают увидеть частичные проблемы компаний.

Заключение

Расчеты показывают высокие прибыли даже с учетом средних показателей урожайности и цен. Но опыт предпринимателей говорит о том, что в деле есть множество подводных камней. Стоит внимательно относиться абсолютно к каждому пункту, будь то выбор культур, найм персонала или ведение финансов. При качественном подходе с сильной командой можно достичь высоких показателей прибыли.

7 идей растениеводства>Как ИП работать на ЕСХН в 2018 году

Что такое ЕСХН

Единый сельскохозяйственный налог был введен в России в 2004 году. Законодатели посчитали, что использование простой и понятной схемы снизит нагрузку на агробизнес.

Объектом налогообложения ЕСХН является разница между доходами и расходами. Процентная ставка составляет 6%. Формула расчета выглядит следующим образом: сумма налога = (выручка – расходы) × ставка налога.

Воспользоваться правом перехода на ЕСХН могут только те предприниматели, которые 70% выручки получили от сельхозпроизводства (ст. 26.1 НК РФ).

Виды деятельности, при которых можно применять ЕСХН:

- Растениеводство как отрасль сельского хозяйства (лесного хозяйства).

- Продукция животноводства.

- Выращивание и доращивание рыбы.

- Рыболовство.

- Последующая за производством первичная и промышленная переработка продукции сельского хозяйства.

Применять единый сельскохозяйственный налог можно сразу после регистрации ИП. Также на него можно перейти с другой системы.

Если вы регистрируете ИП, то в течение 30 дней вы должны подать в налоговую уведомление (ст. 346.3.НК РФ). Если же вы уже ведете деятельность и решили сменить налоговую систему, то пользоваться ЕСХН вы можете начать только со следующего года (ст. 346.3. НК РФ), сообщить об этом в налоговую нужно до 31 декабря. Значит, чтобы перейти на ЕСХН в 2019 году, вам нужно отправить документ до конца 2018 года.

Форма уведомления перехода на ЕСХН утверждена приказом ФНС России от 28.01.2013 ММВ-7-3/41.

Чтобы перейти на ЕСХН в 2019 году, вам нужно отправить уведомление в налоговую до конца 2018 года.

Как отчитываться

Основным отчетным документом для ИП на ЕСХН является налоговая декларация. Приказ ФНС России от 01.02.2016 № ММВ-7-3/51 «О внесении изменений в приложения к приказу ФНС России от 28.07.2014 № ММВ-7-3/384» регламентирует последнюю редакцию формы и порядка заполнения.

Декларацию необходимо сдать не позднее 31 марта года, следующего за отчетным. Для предпринимателей без работников необходимо вести книгу учета доходов и расходов (КУДиР). Дело в том, что налоговым периодом ЕСХН является год, а отчетным – полугодие. Поэтому так же, как и на УСН, необходимо сделать авансовый платеж. Но в отличие от «упрощенки» аванс нужно внести один раз. А данные для расчета возьмете в КУДиР.

Предпринимателю со штатом придется сдавать больше документов.

В ФНС (налоговую):

- Информацию о среднесписочной численности сотрудников.

- Декларации по форме 2-НДФЛ и 6-НДФЛ.

В ФСС (Фонд социального страхования) и ПФР (Пенсионный фонд):

- РСВ-1 – ежеквартально.

- АДВ-6-5, СЗВ-6-4, АДВ-6-2 (персонифицированный учет) – ежеквартально.

- 4-ФСС – ежеквартально.

- По итогам года подтвердить в ФСС основной вид деятельности – до 15 апреля года, следующего за отчетным.

Как платить

Авансовый платеж для предпринимателей, применяющих систему единого сельскохозяйственного налога, рассчитывается следующим образом:

- Определяем налоговую базу с начала года до конца полугодия.

- Итоговый налог определяется таким же способом, но доходы и расходы учитываем с начала до конца года. В расходах учитываем аванс.

- Оплачиваем не позднее 25 дней после окончания полугодия. Годовой налог – до 31 марта. Это можно сделать на онлайн-сервисе ФНС.

Авансовый платеж = (доходы – расходы) × налоговая ставка.

Итоговый налог = (доходы – расходы – аванс) × налоговая ставка.

Изменения в 2018 году

До 2018 года компании, которые платят ЕСХН, были полностью освобождены от налога на имущество организаций. ИП на ЕСХН были избавлены от налога на имущество физических лиц в отношении объектов, используемых в предпринимательской деятельности. Все это регламентируется п. 3 статьи 346.1 НК РФ.

В январе 2018 года ситуация изменилась. Организации и ИП не будут платить налог на имущество только по объектам, используемым при производстве сельхозпродукции, первичной и последующей промышленной переработке и продаже этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями. Вся остальная собственность плательщиков ЕСХН будет облагаться налогом.

Изменения в 2019 году

Организации и ИП, которые платят ЕСХН, с января 2019 года будут признаны плательщиками НДС. Пункт 8 статьи 346.1 НК РФ действовать перестанет. Делать вычеты и восстанавливать налог на добавленную стоимость плательщики ЕСХН будут как все. С того же времени перестанет действовать подпункт 8 п. 2 статьи 346.5 НК РФ, в котором прописано, что «входной» НДС относится к расходам.

Организации и ИП, которые платят ЕСХН, с января 2019 года будут признаны плательщиками НДС.

Но зато в 2019 году те, кто платит ЕСХН, получат право на освобождение от НДС в рамках статьи 145 НК РФ. Правда здесь есть некоторые оговорки. ИП или организация должны заявить о своем праве работать без НДС в том же году, когда подал заявление о желании платить ЕСХН. Есть и альтернативное условие: в предшествующем налоговом периоде доход от видов деятельности, связанных с сельским хозяйством (без учета единого налога), не должен превышать установленного лимита: 100 млн рублей за 2018 год, 90 млн рублей за 2019 год, 80 млн рублей за 2020 год и т.д.

Кому это выгодно

Сельхозпроизводители (ИП и ООО) в последние несколько лет неохотно используют ЕСХН. Разберемся, почему это происходит.

Во-первых, ЕСХН освобождает от уплаты налога на добавленную стоимость. Но, по статистике, большая часть контрагентов фермерских хозяйств – крупные компании, использующие ОСНО. Сделки между плательщиками и неплательщиками НДС становятся неудобными из-за сложной отчетности и невозможности сделать возврат НДС.

Во-вторых, ставка НДС на сельхозпродукцию сейчас составляет всего 10%. А возместить этот налог можно по общей ставке 18%. Например, фермер продает пшеницу с НДС 10% и покупает трактор с НДС 18%. Выгода использования ОСНО в этом случае очевидна.

В-третьих, налог на имущество весьма невелик, а с 2013 года действует еще одна льгота – нулевая ставка на движимое имущество. Поэтому выгода при использовании ОСНО в некоторых случаях перевешивает ее недостатки.

Конечно, использовать ЕСХН или остаться на ОСНО, решать вам, но не забудьте учесть особенности вашего бизнеса. Простота ЕСХН может показаться вам отличным бонусом, но стоит учитывать систему налогообложения ваших партнеров. Подойдите ответственно к своему делу, и бизнес пойдет в гору.

Система налогообложения для сельскохозяйственных товаропроизводителей

Система налогообложения для сельскохозяйственных товаропроизводителей — это специальный налоговый режим для предприятий, занятых в аграрной и рыболовной сферах. Об особенностях «сельскохозяйственной» системы налогообложения читайте в нашей статье.

Какие предприятия и ИП относятся к сельскохозяйственным производителям

Какие налоги заменяет ЕСХН

Переход на ЕСХН

Налоговая отчетность

Расчет единого налога на примере

Уплата единого налога

Итоги

Какие предприятия и ИП относятся к сельскохозяйственным производителям

Система налогообложения для сельскохозяйственных товаропроизводителей была введена с целью притока в аграрную и рыбоводческую отрасли нашей экономики новых производителей, а также для уменьшения налоговой нагрузки и облегчения жизни уже существующих предприятий в этой отрасли. Она имеет еще одно известное название — единый сельскохозяйственный налог, сокращенно ЕСХН. Этому специальному режиму посвящена гл. 26.1 НК РФ.

Ст. 346.2 НК РФ в качестве налогоплательщиков определяет следующие категории:

- сельскохозяйственные компании и индивидуальных предпринимателей, которые занимаются непосредственным производством, переработкой и дальнейшей продажей сельскохозяйственных товаров и продукции;

- предприятия, занятые в рыбных хозяйствах.

При этом выручка от продажи такой продукции должна составлять минимум 70% от общей суммы выручки. Для компаний, занятых рыбным промыслом, еще одним условием применения ЕСХН является численность наемной рабочей силы — не больше 300 человек.

В перечень продукции сельскохозяйственного производства входят:

- растениеводство;

- животноводство;

- сельское хозяйство на земле;

- лесное хозяйство;

- разведение рыб и других ресурсов водного пространства.

Какие налоги заменяет ЕСХН

Система налогообложения для сельскохозяйственных товаропроизводителей предполагает освобождение от основных налогов, которые уплачивают предприятия с общим налоговым режимом:

- От налога на прибыль организаций, для индивидуальных предпринимателей — от НДФЛ с собственных доходов.

- Налога на имущество организаций (или физлиц).

- Косвенного налога НДС. Однако если компания занимается ввозом продукции на территорию нашей страны, такие операции облагаются НДС по общим правилам независимо от того, применяет она ЕСХН или нет. На ввозимые товары начисляется налог по ставке 10 или 18% в зависимости от его номенклатуры.

ЕСХН не освобождает предприятия, в том числе индивидуальных предпринимателей, от начисления и уплаты НДФЛ с доходов своих сотрудников. Они все равно остаются налоговыми агентами в части перечисления этого налога. Никаких налоговых льгот в этом случае не предусмотрено.

Более подробно ознакомиться с порядком уплаты НДФЛ налоговыми агентами можно в статье «Общий порядок и сроки уплаты НДФЛ»

Переход на ЕСХН

Процедура перехода на систему налогообложения для сельскохозяйственных товаропроизводителей довольно стандартна. Налогоплательщик должен до 31 декабря текущего года, предшествующего году перехода на ЕСХН, подать соответствующее уведомление на установленном бланке в свою налоговую инспекцию. Действующая форма уведомления утверждена приказом ФНС России от 28.01.2013 № ММВ-7-3-41@.

Переход на единый сельскохозяйственный налог носит добровольный характер. Это право, но не обязанность плательщика. Если компания или индивидуальный предприниматель только что прошли регистрацию в налоговых органах, они могут подать заявление о переходе на ЕСХН в течение 30 календарных дней со дня постановки на учет.

Для перехода на систему налогообложения для сельскохозяйственных товаропроизводителей налогоплательщику недостаточно просто иметь желание и подать уведомление. Он также должен соответствовать нескольким критериям:

- Выручка от продажи сельскохозяйственной продукции должна составлять минимум 70% от общей суммы доходов плательщика.

- Для компаний рыбного хозяйства в качестве дополнительного условия для перехода на ЕСХН установлена численность персонала — не более 300 человек (п. 2.1 ст. 346.2 НК РФ).

- Реализуемые товары должны относиться к сельскохозяйственной продукции (что именно к ней относится, мы указали ранее). Более подробный перечень такой продукции можно найти в Общероссийском классификаторе продукции (п. 3 ст. 346.2 НК РФ).

При этом компании должны быть заняты именно производством сельскохозяйственных товаров, а не просто перепродавать их.

Не могут применять данный налоговый режим:

- компании, производящие подакцизную продукцию;

- организации, занятые в игорном бизнесе;

- бюджетные, автономные и казенные учреждения.

Рекомендуем вам ознакомиться с порядком перехода на другие специальные налоговые режимы, УСН и ЕНВД, в статьях на нашем сайте:

- «Подаем уведомление о переходе на УСН в 2014–2015 годах»

- «Порядок перехода на ЕНВД»

Налоговая отчетность

Плательщикам единого налога сельскохозяйственная система налогообложения дает некоторую налоговую свободу. Так, декларацию по налогу плательщик должен представить только по итогам налогового периода (года) в срок до 31 марта года, следующего за истекшим.

Если сельскохозяйственное предприятие или индивидуальный предприниматель просрочили сдачу отчетности, им будет выставлено требование об уплате штрафа в размере 5–30% от суммы налога, но не меньше 1 000 руб.

О порядке сдачи отчетности при УСН в 2014–2015 годах читайте в статье «Порядок сдачи отчетности при УСН в 2014–2015 годах».

Расчет единого налога на примере

Расчет единого сельскохозяйственного налога производится по простой формуле:

Ст х Б,

где: Ст — ставка налога;

Б — налоговая база.

Ставка в данном случае составляет 6%. В качестве налоговой базы выступают доходы, уменьшенные на сумму расходов (п. 1 ст. 346.6 НК РФ). Доходы и расходы учитываются нарастающим итогом с 1 января налогового периода.

В качестве доходов к учету принимаются доходы от реализации и внереализационные доходы, определенные в соответствии с гл. 25 НК РФ.

Предприятие может уменьшить полученную выручку на произведенные расходы, к примеру:

- на расходы, связанные с покупкой и капитальным ремонтом основных фондов;

- канцелярию;

- расходы на покупку и создание нематериальных активов;

- платежи по аренде и лизингу;

- материальные затраты;

- оплату труда наемного персонала;

- обязательное и добровольное страхование;

- расходы на пожарную безопасность;

- транспортные затраты, в том числе на содержание транспортных средств;

- командировочные расходы;

- услуги бухгалтерии, юристов, аудиторов и нотариусов;

- услуги связи, почтовые и телеграфные расходы;

- проведение различного рода экспертиз;

- комиссионные вознаграждения;

- рекламу и др.

Полный перечень таких расходов можно найти в п. 2 ст. 346.5 НК РФ. Сельскохозяйственные организации также вправе учесть в качестве расходов убытки прошлых лет.

Рассмотрим простой пример расчета «сельскохозяйственного» налога. Все данные в нем носят условный характер.

Пример

ИП Асатин А. С. занимается рыбохозяйственной деятельностью (разведением рыб) для последующей продажи продукции. С 2013 года он применяет систему налогообложения для сельскохозяйственных товаропроизводителей.

Исходные данные за 2014 год:

- Доходы от продажи разведенной рыбы за 2015 год, признанные в соответствии с гл. 25 НК РФ, — 9 000 000 руб.

- Расходы за 2015 год, признанные в соответствии с п. 2 ст. 346.5 НК РФ, — 6 500 000 руб. Сюда входят материальные затраты, расходы на оплату труда наемного персонала, командировки, затраты на техническое обслуживание и содержание оборудования (основных фондов), транспортировка и пр.

- Убыток за 2014 год — 200 000 руб.

- Уплата единого налога (аванс за 1-е полугодие) — 20 000 руб.

- Уплата единого налога (аванс за 2-е полугодие) — 30 000 руб.

Рассчитаем сумму налога, подлежащую перечислению в бюджет.

- Определяем налогооблагаемую базу: 9 000 000 – 6 500 000 = 2 500 000 руб.

- Уменьшаем налогооблагаемую базу на убыток 2014 года: 2 500 000 – 200 000 = 2 300 000 руб.

- Начисляем сумму единого налога за 2015 год: 2 300 000 х 6% = 138 000 руб.

- Рассчитаем окончательную сумму единого налога для перечисления в бюджет за 2015 год. Для этого вычтем суммы авансовых платежей: 138 000 – 20 000 – 30 000 = 88 руб.

Итак, ИП Асатин А. С. должен до 31 марта 2016 года перечислить в бюджет 88 000 руб. До этого же числа он обязан представить налоговую декларацию за 2015 год.

О группировке расходов для целей налогообложения прибыли см. в статье «Ст. 252 НК РФ (2015): вопросы и ответы».

Уплата единого налога

Единый сельскохозяйственный налог перечисляется налогоплательщиком (п. 5 ст. 346.9 НК РФ):

- до 25 июля — авансовый платеж за 1-е полугодие;

- до 31 марта следующего после налогового периода года — оставшаяся сумма единого налога за вычетом авансовых платежей.

Единый налог перечисляется в налоговую инспекцию платежным поручением банка с указанием необходимых кодов бюджетной классификации и реквизитов.

В случае неуплаты единого налога предусмотрен штраф в размере 20–40% от суммы налога.

О том, почему разовая уплата может быть невыгодна плательщикам ЕНВД, читайте в статье «Разовая уплата фиксированного платежа может быть невыгодна для ЕНВД».

Итоги

Применение системы налогообложения для сельскохозяйственных товаропроизводителей является добровольным. Для перехода на нее необходимо подать в налоговую инспекцию по месту регистрации уведомление на установленном бланке.

Приятная особенность единого сельскохозяйственного налога — отчетный период в полгода и перечисление налогов авансовыми платежами 1 раз в 6 месяцев. Этим он и отличается от большинства налогов в нашей экономической системе.

Применять такой специальный режим имеют право только производители сельскохозяйственной и рыбной продукции. Но и они должны соответствовать определенным требованиям.

ЕСХН не освобождает предприятия сельскохозяйственной сферы от функции налогового агента при начислении и уплате НДФЛ с заработной платы своих сотрудников. Полученную выручку можно сократить на сумму собственных расходов, определенных по налоговым нормам гл. 25 НК РФ.

Есть еще одно удобство для налогоплательщика. Сроки перечисления единого налога те же, что и сроки сдачи налоговой декларации. За неподачу налоговых отчетов и просрочку уплаты налога предусмотрены штрафные санкции.