Содержание

- Чем Беларусь торгует с Россией и насколько (инфографика)

- Межгосударственная торговля Беларуси и России в товарном разрезе

- Обложение НДС товаров из Белоруссии и Казахстана

- Внешняя торговля

- НДС при импорте

- Ставка НДС при импорте товаров

- НДС при импорте товаров из стран ЕАЭС

- Представление декларации при импорте товаров из стран ЕАЭС

- Уплата НДС при импорте товаров из стран ЕАЭС

- НДС при импорте товаров из других стран (не из ЕАЭС)

- НДС при импорте услуг

- Импортный НДС можно принять к вычету

Чем Беларусь торгует с Россией и насколько (инфографика)

Россия — основной торговый партнер Беларуси, и главный (а по многим позициям — единственный) покупатель белорусских товаров из не нефтяного сектора. При этом почти половина импорта из России в Беларусь — нефть, природный газ и прочие минеральные продукты. То есть Россия для современной Беларуси — одновременно и «сырьевой придаток» и рынок сбыта своей продукции.

Экспорт товаров из Беларуси в Россию за год (за последние 12 месяцев, с апреля 2018-го по март 2019-го), по данным Белстата, составил $12,84 млрд, что на 2,6% меньше, чем был год назад за такой же период. Импорт же товаров из России в Беларусь за этот же период оказался намного больше — $22,36 млрд, и, к тому же, вырос на 17,8% больше, чем был годом раньше (чем за период «апрель 2017-го — март 2018-го»).

Товарооборот между Беларусью и Россией вырос за год на 3,8%, составив $35,20 млрд. При этом торговое сальдо — $9,523 млрд в пользу России: российский импорт в Беларусь на ¾ превысил белорусский экспорт в Россию.

Динамика номинального объема товарооборота Беларуси и России, а особенно российского импорта в Беларусь, зависит, прежде всего, от ценового фактора — стоимости нефти и природного газа.

Рекордный 12-месячный экспорт товаров из Беларуси в Россию зафиксирован в 2012-м году — $16,98 млрд, когда как рекордный годовой импорт из России в Беларусь — в 2011-м году, $28,79 млрд

Удельный вес России во внешней торговле Беларуси — самый значимый: в последние 12 месяцев (с апреля 2018-го по март 2019-го) доля России во всем экспорте товаров из Беларуси составила 38,3%, а доля России в импорте товаров в Беларусь — вообще 58,6%.

Межгосударственная торговля Беларуси и России в товарном разрезе

Взаимная торговля Беларуси и России очень разнообразна, по всем товарным разделам и группам, и включает в себя более тысячи товарных позиций.

Из товарных разделов белорусского экспорта в Россию первые три раздела с наибольшим удельным весом — это продукция животного происхождения (19,3% всего экспорта из Беларуси в РФ), средства наземного, и не только, транспорта и т (13,9%) и различные машины и оборудование (13,9%).

На диаграмме — объем торговли Беларуси с Россией за год (за последние 12 месяцев) по товарным разделам.

На следующей диаграмме — более углубленная спецификация торговли Беларуси и России, предоставленная Белстатом — по товарным группам (выбраны по 20 групп с самым значительным объемом экспорта и импорта).

Представленные 20 товарных групп экспорта с наибольшей выручкой — это 76,4% от всего белорусского экспорта в Россию, а 20 главных групп импорта — это 87,2% от всего российского импорта в Беларусь.

Еще более глубокая спецификация внешней торговли Беларуси и России позволит увидеть по каким товарным позициям идет основная часть взаимной торговли между странами. На диаграмме представлены выбранные 25 позиций товаров с наибольшим объемом экспорта и импорта.

Первые два места по $-выручке в товарном экспорте Беларуси в Россию — автомобили грузовые (6,7% от итого) и молочка — сыры и творог (6,1%). На 3-м месте — свежая или охлажденная говядина (2,7%). Всего представленные на диаграмме 25 товарных позиций — это 44,5% всего белорусского экспорта в Россию.

Главные товарные позиции импорта в Беларусь из России — сырая нефть с газовым конденсатом (30,8% от итого), природный газ и нефтяные газы (12,7%) и легковые автомобили (4,4%). Всего представленные на диаграмме 25 товарных позиций — это 63,7% всего российского импорта в Беларусь.

Об этом и о многих других событиях в мире денег и финансов вы можете оперативно узнавать в наших группах в Вконтакте, Facebook и Telegram. Присоединяйтесь!

Обложение НДС товаров из Белоруссии и Казахстана

Мы уже упомянули, что не требует уплаты таможенных платежей (таможенных пошлин, сборов, ввозного (таможенного) НДС) продукция, товары и услуги привезенные из республик Беларусь и Казахстан.

Вместе с тем, обложение НДС при перемещении товаров, работ и услуг между территориями государств-участников договора не исчезло, но преобразовано в другую форму.

📌 Реклама Отключить

Это касается НДС при ввозе товаров из Белоруссии. По правилам приложения №18 к договору о ЕАЭС суммы НДС, уплаченные (зачтенные) по товарам, импортированным на территорию одного государства-члена с территории другого государства-члена, подлежат вычетам (зачетам) в порядке, предусмотренном законодательством государства-члена, на территорию которого импортированы товары.

Импортный НДС уплачивается налогоплательщиком и администрируется налоговым органом одного государства: того, на территорию которого импортирован товар. Это позволяет его встроить в единую цепочку уплаты НДС до конечного потребителя. А налогоплательщику реализовать свои праве на применение налоговых вычетов, в том числе по НДС, уплаченному при импорте товаров с территории других государств-участников договора о ЕАЭС. При этом приоритетом при исчислении НДС обладает не внутреннее налоговое законодательство государств-участников ЕАЭС, а сам договор о ЕАЭС.

📌 Реклама Отключить

Плательщиком НДС при вывозе товаров из Белоруссии в Россию признается российский импортер. При этом, не имеет значение место постановки на учет поставщика товаров и вид договора. Например, приведенное правило действует:

- Если Белорусский поставщик поставляет товары Российскому, и право собственности на товар переходит к Российскому покупателю на территории Белоруссии, или на территории России;

- Если Белорусский поставщик реализует товары через комиссионера, агента, или поверенного Российскому покупателю;

- Если Белорусский поставщик реализует товары Российскому, а отгрузка совершается из Казахстана в Россию;

- Если товары импортируются по договору российского покупателя с иностранным поставщиком (государства не участника ЕАЭС), а отгрузка производится с территории Белоруссии в Россию.

Во всех перечисленных случаях, по правилам пункта 13 Приложения №18 к договору о ЕАЭС, плательщиком НДС при импорте в Россию неизменно будет собственник товара-российский импортер, и взимание НДС вправе осуществить только Российский налоговый орган. 📌 Реклама Отключить

Итак, при ввозе товаров из Белоруссии российский импортер обязан уплатить ввозной НДС, причем независимо от того, на территории какой страны они были произведены (об этом свидетельствует письмо Минфина РФ от 08.09.2010 № 03-07-08/260). Исключений ни для кого не делается: в данном случае налогоплательщики платят НДС независимо от выбранной системы налогообложения.

Однако существует перечень товаров, освобожденных от импортного НДС. Прежде всего, это список, приведенный в статье 150 НК РФ и изданном в соответствии с ней постановлении Правительства РФ от 30.04.2009 № 372. Применяется и освобождение по ст. 149 НК РФ.

Уплата НДС и подача налоговой декларации при импорте между государствами ЕАЭС взаимосвязаны и имеют особенности.

Внешняя торговля

- Оперативные данные

- Баланс внешней торговли товарами Республики Беларусь (.xls)

- Данные о внешней торговле Республики Беларусь по отдельным странам в 2019 г. (.xls)

- Данные об экспорте и импорте инвестиционных, промежуточных и потребительских товаров (.xls)

- Информация об экспорте и импорте товаров в торговле с государствами-членами Евразийского экономического союза (.xls)

- Товарная структура экспорта и импорта (.xls)

- О предварительных итогах выборочного обследования физических лиц в автодорожных пунктах пропуска через Государственную границу Республики Беларусь

- Объемы внешней торговли товарами по месяцам (.xls)

- Индексы средних цен и физических объемов экспорта и импорта товаров (.xls)

- Экспорт и импорт товаров в январе – декабре 2019 г. (6 знаков ТН ВЭД ЕАЭС)

- Годовые данные

- Основные показатели внешней торговли (.xls)

- Экспорт товаров из Республики Беларусь по странам СНГ (.xls)

- Импорт товаров в Республику Беларусь по странам СНГ (.xls)

- Экспорт товаров из Республики Беларусь по отдельным странам вне СНГ (.xls)

- Импорт товаров в Республику Беларусь по отдельным странам вне СНГ (.xls)

- Экспорт и импорт товаров в 2008-2009 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2009-2010 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2010-2011 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2012-2013 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2013-2014 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2014-2015 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2015-2016 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2016-2017 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт и импорт товаров в 2017-2018 гг. (6 знаков ТН ВЭД ЕАЭС)

- Экспорт важнейших видов продукции (.xls)

- Импорт важнейших видов продукции (.xls)

- Экспортно-импортные операции стран Содружества (.xls)

- Экспорт и импорт со странами ЕАЭС в 2018 году (.xls)

- Товарная структура экспорта и импорта (.xls)

- Экспорт и импорт товаров в 2018-2019 гг. (6 знаков ТН ВЭД ЕАЭС)

- Графический материал (графики, диаграммы)

- Товарная структура экспорта и импорта Республики Беларусь в 2019 году

- Внешнеторговый оборот товарами Республики Беларусь

- Внешнеторговый оборот товарами Республики Беларусь со странами вне СНГ

- Внешнеторговый оборот товарами Республики Беларусь со странами СНГ

- Распределение экспорта товаров по странам – основным торговым партнерам в 2019 году

- Структура внешней торговли товарами Республики Беларусь с отдельными странами в 2019 году

- Распределение импорта товаров по странам – основным торговым партнерам в 2019 году

- Удельный вес областей и г. Минска в объеме экспорта товаров Республики Беларусь в 2019 году

- Изменение объемов экспорта товаров по областям и г. Минску в 2019 году

- Внешнеторговый оборот товарами областей и г. Минска в 2019 году

- Индексы средних цен и физического объема экспорта и импорта товаров

- Внешнеторговый оборот услугами областей и г.Минска в 2019 году

- Удельный вес областей и г. Минска в общереспубликанском объеме экспорта услуг в 2019 году

- Изменение объемов экспорта услуг по областям и г. Минску в 2019 году

- Статистические издания

Кто платит НДС при ввозе белорусских товаров в Россию?

» Наша фирма впервые собирается закупить партию товаров , произведенных в Беларуси . Нужно ли платить таможенные сборы и кто из сторон уплачивает налог на добавленную стоимость: мы или белорусская сторона? Николай Смирнов, Смоленск».

Россия и Беларусь находятся в едином таможенном пространстве. Поэтому товары, произведенные в Беларуси, свободно перемещаются в Россию, действует заявительный режим. Таможенного оформления и пошлин нет. Что касается налога на добавленную стоимость (НДС), то здесь следует руководствоваться Соглашением между Правительством РФ и Правительством Республики Беларусь о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг от 15 сентября 2004 года, а точнее, Приложением к нему. В соответствии с данным Соглашением при импорте товаров (ввозе товаров из других стран) из Беларуси исчислить и уплатить с данной операции НДС должен российский покупатель. Другими словами, налоги придется платить вам. Причем если при обычном импорте налог платится на таможне, то в данной ситуации он перечисляется в бюджет через налоговую инспекцию. Налоговая база по НДС при этом определяется на дату принятия на учет ввезенных товаров как сумма стоимости приобретенных товаров (цена сделки), включая затраты на транспортировку и доставку товаров (если такие расходы не были включены в цену сделки). Уплата в бюджет исчисленного НДС подлежит не позднее 20-го числа месяца, следующего за месяцем принятия на учет ввезенных товаров. При ввозе белорусских товаров заполняется отдельная налоговая декларация. При импорте белорусских товаров НДС должны платить все импортеры, в том числе применяющие специальные налоговые режимы и получившие освобождение от уплаты НДС в порядке, предусмотренном статьей 145 Налогового кодекса РФ. Исключение сделано для тех, кто: — перевозит товары из Республики Беларусь транзитом через территорию России; — ввозит из Республики Беларусь товары для переработки с последующим вывозом продуктов переработки в Республику Беларусь; — ввозит на таможенную территорию России товары, освобожденные от налогообложения. В этом случае НДС платить не нужно. Перечень товаров, освобожденных от налогообложения при ввозе из Республики Беларусь на территорию России, приведен в пункте 7 раздела I Положения, утвержденного Соглашением от 15 сентября 2004 г., и в статье 150 Налогового кодекса РФ.

НДС при импорте

Актуально на: 20 февраля 2020 г.

По общему правилу, ввоз товаров на территорию РФ облагается НДС. Причем уплачивать ввозной НДС должны абсолютно все импортеры: плательщики НДС, освобожденные от обязанностей плательщиков НДС, а также организации и ИП на спецрежимах (пп. 4 п. 1 ст. 146 НК РФ).

Но в некоторых случаях импорт товаров НДС не облагается. Например, если в Россию ввозятся медицинские товары, реализация которых не облагается НДС в нашей стране (п. 2 ст. 150 НК РФ).

Ставка НДС при импорте товаров

В 2020 году ввозимые в РФ товары облагаются НДС по ставке 10% или 20%. Если, например, реализация определенного товара внутри страны облагается НДС по ставке 20%, то при ввозе такого товара НДС уплачивается по такой же ставке.

НДС при импорте товаров из стран ЕАЭС

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

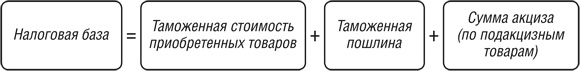

Сумма НДС определяется по следующей формуле.

Налоговая база определяется на дату принятия импортированных товаров на учет (п. 13 Приложения № 18 к Договору о Евразийском экономическом союзе» (Подписан в г. Астане 29.05.2014)).

Представление декларации при импорте товаров из стран ЕАЭС

Декларация по импортному НДС при ввозе товаров из стран ЕАЭС (утв. Приказом ФНС от 27.09.2017 № СА-7-3/765@) представляется в ИФНС не позднее 20 числа месяца, следующего за месяцем ввоза товаров на территорию РФ. Например, за февральский импорт нужно отчитаться перед ИФНС не позднее 20.03.2020.

Декларация по НДС при импорте товаров из стран ЕАЭС представляется в ИФНС в электронном виде по телекоммуникационным каналам связи, если средняя численность работников организации/ИП превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ). Если же эта численность не превышает 100 человек, то декларацию можно сдать на бумаге.

Уплата НДС при импорте товаров из стран ЕАЭС

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в марте 2020 г., то перечислить ввозной НДС нужно не позднее 20.04.2020.

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК.

| Что уплачивается | КБК |

|---|---|

| НДС при импорте товаров из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Пени по НДС при импорте товаров из стран ЕАЭС | 182 1 04 01000 01 2100 110 |

| Штраф по НДС при импорте товаров из стран ЕАЭС | 182 1 04 01000 01 3000 110 |

НДС при импорте товаров из других стран (не из ЕАЭС)

В этом случае получателем импортного НДС является таможня.

Ввозной НДС рассчитывается следующим образом (ст. 160 НК РФ).

НДС при импорте услуг

Приобретая услуги у иностранца, заказчик в некоторых ситуациях должен будет уплатить НДС в бюджет как налоговый агент. Обязанности налогового агента возникают, если местом реализации услуг признается территория РФ (ст. 148 НК РФ). Налог удерживается из суммы, перечисляемой иностранному исполнителю, и он получает в качестве дохода сумму за минусом НДС.

НДС при импорте услуг уплачивается в бюджет одновременно с перечислением денег иностранцу (п. 4 ст. 174 НК РФ). Перечисляется такой НДС на КБК 182 1 03 01000 01 1000 110. При этом в поле 101 платежного поручения («статус») указывается «02».

По итогам квартала, в котором был удержан агентский НДС при импорте услуг, нужно отчитаться перед ИФНС, представив обычную декларацию по НДС не позднее 25 числа месяца, следующего за отчетным кварталом (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@).

Импортный НДС можно принять к вычету

Плательщики внутреннего НДС могут взять к вычету импортный НДС после принятия ввезенных товаров на учет и уплаты данного налога в бюджет. Принятие НДС по импорту к вычету производится на основании документов, подтверждающих уплату этого налога (п. 1 ст. 172 НК РФ).

Спецрежимники и освобожденные от обязанностей плательщиков НДС включают импортный НДС в стоимость приобретенных товаров/услуг.