Содержание

- Основные финансовые показатели деятельности компании

- 1.3. Основные финансовые показатели

- Финансовые коэффициенты

- История возникновения финансовых коэффициентов

- Первые исследователи финансовых коэффициентов

- Классификация финансовых коэффициентов

- Литература

- Ссылки

- Нормативы финансовых показателей

- Еще найдено про финансовые коэффициенты

Основные финансовые показатели деятельности компании

- •Сущность цели и задачи финансового менеджмента

- •Базовые принципы и концепции финансового менеджмента.

- •Концепция временной стоимости денег, её сущность и использование

- •Концепция альтернативного дохода, её сущность и использование

- •Концепция стоимости капитала, её сущность и использование

- •Информационная база финансового менеджмента

- •Финансовый механизм

- •Понятие финансового инструмента, виды финансовых инструментов, возможности их использования в деятельности компании

- •Основные финансовые показатели деятельности компании

- •10.Рентабельность: понятие, основные показатели. Формула Дюпона

- •11. Ликвидность: понятие, основные показатели, их сущность, способы расчета.

- •12. Финансовая устойчивость, основные показатели, их сущность, способы расчета

- •13. Оборачиваемость: основные показатели, их сущность, способы расчета

- •14. Виды денежных потоков по направлениям деятельности. Методы составления отчетов о движении денежных средств.

- •15. Понятие доходности финансовой операции, расчет и использование.

- •16. Учет инфляции в финансовых расчетах. Формула Фишера

- •17. Аннуитет, его сущность и основные характеристики, направления использования.

- •18. Стоимость и рыночная цена финансовых инструментов. Закон приведенной стоимости, направления использования.

- •19. Структура капитала, направления ее влияния.

- •20. Критерии оптимизации структуры капитала.

- •21. Факторы, определяющие структуру источников финансирования

- •22. Инструменты долевого финансирования, их преимущества и недостатки.

- •23. Инструменты долгового финансирования, их преимущества и недостатки.

- •24. Оценка риска, обуславливаемого структурой капитала. Первая концепция финансового рычага. Сущность и методы расчета.

- •25. Оценка риска, обуславливаемого структурой капитала. Вторая концепция финансового рычага. Сущность и методы расчета.

- •26. Стоимость капитала: понятие, сущность, направления использования. Расчет показателя wacc

- •27. Сущность акций, их основные характеристики, способы их расчета.

- •28. Сущность облигаций, их основные характеристики, способы их расчета.

- •29. Стоимость заемного капитала. Сущность, влияющие факторы, расчет, интерпретация результата.

- •30. Эффект налогового щита, особенности его учета.

- •31. Стоимость собственного капитала. Сущность, влияющие факторы, расчет, интерпретация результата.

- •32. Модель оценки доходности финансовых активов (сарм), преимущества и недостатки.

- •33. Модель Гордона (модель дивидендов постоянного роста), преимущества и недостатки.

- •34. Средневзвешенная цена капитала, зависимость стоимости капитала от потребности в нем.

- •35. Сущность операционного анализа, возможности использования. Основные показатели, способы их расчета.

- •36.Сила операционного рычага, расчет показателя, его сущность, возможности использования.

- •37. Понятие валовой маржи. Сущность расчета, направление использования.

- •38. Понятие запаса финансовой прочности, взаимосвязь показателя с операционным рычагом.

- •39. Оценка совокупного влияния финансового и операционного рычага, совокупный риск. Сущность показателя и возможности использования.

- •40. Сравнительная характеристика основных и оборотных активов, их преимущества и недостатки.

- •41.Определение и структура оборотных активов компании

- •42. Показатели состояния оборотных активов (Чистый оборотный капитал, финансово-эксплуатационные потребности и пр.) их сущность и методы расчета.

- •44. Методы финансирования оборотных активов предприятия. Постоянный и переменный оборотный капитал

- •45. Управление запасами. Цель, задачи, используемые модели.

- •46. Модель экономически обоснованного размера заказа, особенности ее применения.

- •47. Управление дебиторской задолженностью. Сущность, цель, задачи.

- •48. Кредитная политика компания, взаимосвязь с дебиторской задолженностью, сущность, задачи.

- •49. Система скидок как инструмент кредитной политики компании.

- •50. Основные методы рефинансирования дебиторской задолженности.

- •51.Сущность операции учета векселей, её основные характеристики. Управление денежными средствами, модель Баумола.

- •52. Оценка эффективности инвестиционной деятельности компании, основные этапы оценки, взаимосвязь с финансовой политикой компании.

- •53. Прогнозирование денежных потоков, генерируемых инвестиционной деятельностью. Расчет величины fcf.

- •54. Ставка дисконтировании в оценке денежных потоков. Её сущность, методы оценки.

- •55. Показатель npv, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •56. Показатель irr, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •57. Показатель mirr, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •58. Показатель срок окупаемости, как критерий эффективности инвестиционного проекта. Сущность способ расчета, преимущества и недостатки.

- •59. Методы оценки и управления риском инвестиционного проекта

- •60. Прогнозирование дополнительных финансовых потребностей. Метод «процента от продаж»

- •1. Балансовый.

- •2.Аналитический.

1.3. Основные финансовые показатели

Настоящая заметка написана в рамках подготовки курса «Современный управленческий учет».

Позвольте начать с небольшого философского отступления… 🙂 Наши организации являются весьма сложными системами, т.е. сущностями, которые в результате взаимодействия частей могут поддерживать свое существование и функционировать как единое целое. Системы, функционирующие как целое, обладают свойствами, отличающимися от свойств составляющих их частей. Они известны как эмерджентные, или возникающие, свойства. Они «возникают», когда система работает. Разделив систему на компоненты, вы никогда не обнаружите ее существенных свойств. Единственная возможность узнать, что из себя представляют эмерджентные свойства, состоит в том, чтобы заставить систему работать. Эмерджентные свойства нельзя измерить ни одним из наших органов чувств. Измеряют лишь проявление эмерджентных свойств. В связи с этим, возможны искажения, если ограничиться измерением лишь одного или нескольких параметров.

Из сказанного становится понятным, почему работу компании нельзя охарактеризовать небольшим числом (а уж тем более одним!) показателем. Успех – эмерджентное свойство, которое нельзя измерить прибылью, рентабельностью, долей рынка и т.п. Все эти параметры лишь в той или иной степени характеризуют успех. Тем не менее, финансовые показатели, которые мы сейчас рассмотрим, являются характерными индикаторами успеха. Своим философским отступлением я только хотел предостеречь от абсолютизации того или иного показателя, а также от введения системы управления, основанной на небольшом числе показателей.

Показатели прибыльности (рентабельности)

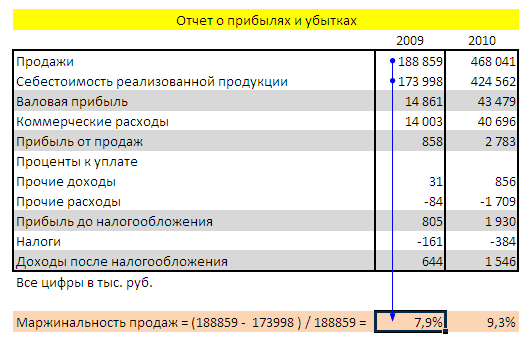

Маржинальность продаж = (Доходы от продаж – (минус) Себестоимость реализованной продукции) / Доходы от продаж (рис. 1)

Рис. 1. Маржинальность продаж

Скачать заметку в формате Word, примеры в формате Excel

Понятно, что маржинальность продаж зависит, как от торговой наценки, так и от того, какие расходы мы отнесем на себестоимость. Наиболее релевантным, с точки зрения принятия управленческих решений, является подход, когда в себестоимость включают только полностью переменные расходы (подробнее см. 2.3. Использование анализа затрат для принятия управленческих решений и 2.4. Калькулирование себестоимости продукции).

Расходы от основной деятельности = Себестоимость реализованной продукции + Коммерческие расходы + Административные расходы

Прибыль от продаж = Доходы от продаж – Расходы от основной деятельности

Рентабельность основной деятельности = Прибыль от продаж / Доходы от продаж (рис. 2).

Рис. 2. Рентабельность основной деятельности (или рентабельность реализации)

В доходы и расходы не следует включать результаты необычных операций, чтобы не исказить показатели основной деятельности (в примере «прочие расходы» и «прочие доходы» не включены в расчет параметра).

Показатели эффективности деятельности

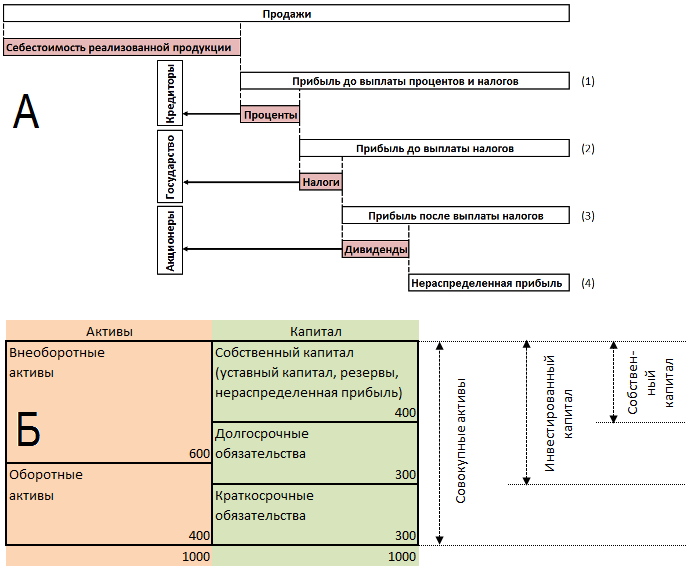

Прибыль от продаж (она же операционная прибыль или прибыль от операций) – это прибыль на активы всех тех, кто внес вклад в эти активы, следовательно, эта прибыль принадлежит тем, кто предоставил активы, и должна распределяться между ними. Эффективность (прибыльность, рентабельность) использования активов можно определить делением одного из показателей прибыли (рис. 3а) на один из показателей баланса (рис. 3б).

Рис. 3. Четыре вида прибыли (А) и три вида активов (Б)

Наиболее релевантными считаются два показателя.

Коэффициент рентабельности собственного капитала (Return On Equity, ROE) = Чистая прибыль (прибыль после выплаты налогов, см. (4) на рис. 3а) / Среднегодовая величина собственного (акционерного) капитала (см. рис. 3б). ROE показывает доходность капитала акционеров.

Коэффициент рентабельности суммарных активов (Return On Total Assets, ROTA) = операционная прибыль (или прибыль до уплаты процентов и налогов, см. (1) на рис 3а) / Среднегодовая величина совокупных активов (см. рис. 3б). ROTA измеряет операционную эффективность компании.

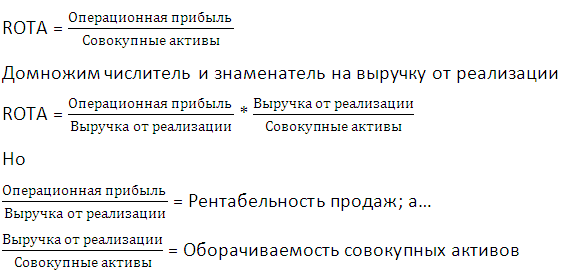

Для удобства управления доходностью совокупных активов менеджмент разбивает коэффициент ROTA на две части: рентабельность реализации и оборачиваемость совокупных активов:

ROTA = Рентабельность реализации * Оборачиваемость совокупных активов

Вот как получается эта формула. По определению:

Рентабельность реализации и оборачиваемость совокупных активов являются не самыми удобными операционными показателями, так как на них нельзя воздействовать непосредственно; каждый из них зависит от совокупности отдельных результатов, полученных на разных участках деятельности. Чтобы добиться нужных значений этих двух показателей, можно воспользоваться системой показателей более низкого уровня.

Для повышения рентабельности обычно увеличивают маржинальность продаж, а также снижают операционные расходы, включающие:

- Прямые расходы на материалы и заработную плату

- Общепроизводственные накладные расходы

- Административные и коммерческие расходы

Для увеличения оборачиваемости совокупных активов, повышают оборачиваемость:

- Товарно-материальных (складских) запасов

- Дебиторской задолженности

Показатели оборачиваемости

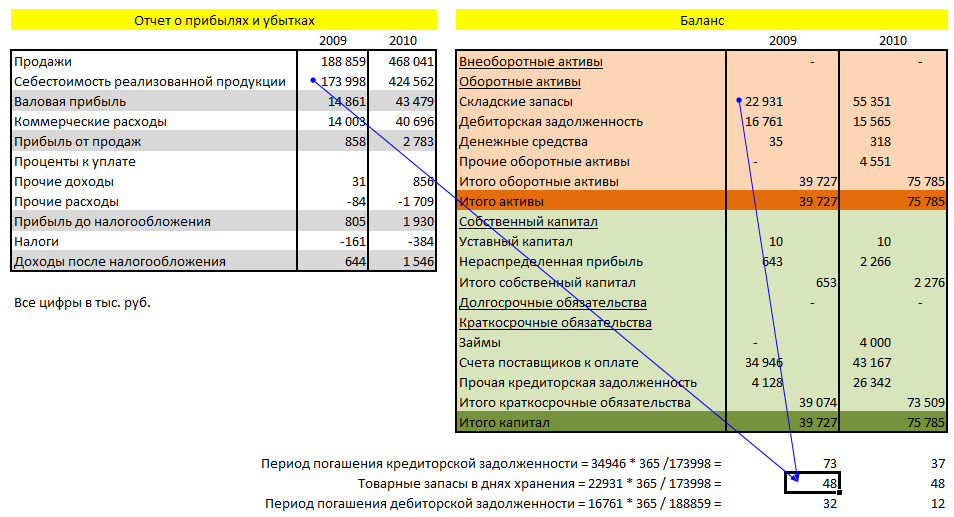

Для торговых компаний характерна значительная доля оборотных активов. Например, отчетность компании, используемая нами для иллюстрации (рис. 4) показывает, что доля собственного капитала в 2010-м году составила лишь 3% (2276 / 75 785). Понятно, почему оптимизации оборотных активов уделяется столь большое внимание.

Оборачиваемость дебиторский задолженности = Дебиторская задолженность * 365 / Выручка,

то есть средняя продолжительность кредитов (в числе дней), выдаваемых покупателям.

Оборачиваемость запасов = Запасы * 365 / Себестоимость реализованной продукции,

то есть среднее число дней хранения запасов от момента поступления от поставщиков до момента реализации покупателям

Оборачиваемость кредиторской задолженности = Кредиторская задолженность * 365 / Себестоимость реализованной продукции,

то есть средняя продолжительность кредитов (в числе дней), предоставляемых поставщиками.

Наряду с оборачиваемостью (в днях), используются коэффициенты оборачиваемости, показывающие сколько раз актив «обернулся» в течение года. Например,

Коэффициент оборачиваемости дебиторской задолженности = Выручка / Дебиторская задолженность

В нашем примере, коэффициент оборачиваемости дебиторской задолженности в 2010-м году составил = 468 041 / 15 565 = 30,1 раз. Видно, что произведение оборачиваемости в днях и коэффициента оборачиваемости дают 365.

Рис. 4. Показатели оборачиваемости

Показатели оборачиваемости (рис. 4) означают, что в 2010-м году компания в среднем нуждалась в финансировании кассового разрыва, который составлял 23 дня (рис. 5).

Рис. 5. Цикл движения денежных средств

Существует оригинальная бизнес-модель, основанная на том, что срок погашения кредиторской задолженности значительно превышает сумму сроков хранения запасов и погашения дебиторской задолженности. Например, компания приобретает товары с 90-дневной отсрочкой платежа, а продает по предоплате. Накладные расходы незначительны, и цена продажи может быть даже меньше, чем цена покупки. Доход образуется от процентов по депозитам.

Показатели ликвидность

Коэффициенты ликвидности – финансовые показатели, характеризующие платежеспособность компании в краткосрочном периоде, ее способность отвечать по обязательствам в быстро меняющихся рыночной конъюнктуре и бизнес-среде.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

В разных отраслях этот коэффициент различен. Зачастую важна не абсолютная величина, а динамика. К сожалению, коэффициент не учитывает различия в составе оборотных активов, некоторые из которых менее ликвидны, чем другие. Чтобы учесть это, применяется:

Коэффициент срочной ликвидности = (Оборотные активы – Товарно-материальные запасы) / Краткосрочные обязательства

Вычитание запасов связано с их относительно низкой ликвидностью, поэтому банки, как правило, в качестве ликвидных активов рассматривают только дебиторскую задолженность и денежные средства (рис. 6). Понятно, что в идеале значение коэффициента срочной ликвидности должно превышать единицу. То есть дебиторская задолженность и средства на расчетном счету должны покрывать обязательства по кредиторской задолженности. Однако столь высокий коэффициент срочной ликвидности часто считается роскошью, поэтому значения на уровне 0,6–0,8 можно считать вполне приемлемыми. В нашем примере мы видим, что у компании слишком велика доля запасов, и пока она не совершит продажи, рассчитываться с поставщиками ей будет нечем. Кроме того, плохо, что динамика срочной ликвидности отрицательная.

Рис. 6. Вычисление коэффициента срочной ликвидности

Экономическая добавленная стоимость

В последнее время стала популярной концепция экономической добавленной стоимости (economic value added, EVA):

EVA = (Прибыль от обычной деятельности – налоги и другие обязательные платежи) – (Инвестированный в предприятие капитал * Средневзвешенная цена капитала)

Как понять эту формулу? EVA – это чистая прибыль предприятия от обычной деятельности, но восстановленная (то есть увеличенная) на сумму уплаченных процентов за пользование заемным капиталом, а затем уменьшенная на величину платы за весь инвестированный в предприятие капитал. А эта последняя определяется произведением инвестированного капитала на его средневзвешенную стоимость. Почему к чистой прибыли прибавляют проценты за пользование заемным капиталом? Потому что эти проценты будут позднее вычтены в составе платы за весь инвестированный капитал. Какой капитал считать инвестированным? Часть аналитиков считает, что только тот капитал, за который надо платить, то есть акционерный и заемный. Другие аналитики, считают, что весь капитал, в том числе и кредиты, полученные от поставщиков товаров.

Откуда берется средневзвешенная цена на капитал (weighted average cost of capital, WACC)? Одни аналитики считают, что определять WACC нужно по рыночной стоимости аналогичных инвестиций. Другие, что нужно рассчитывать WACC на основе точных цифр конкретной компании. Последний путь, к сожалению, реализует принцип планирования «от достигнутого». Чем больше рентабельность собственного капитала, тем больше WACC, тем меньше EVA. То есть, добиваясь более высокой рентабельности, увеличиваем ожидания акционеров и снижаем EVA.

Есть много свидетельств тому, что EVA – это показатель качества работы, наиболее тесно связанный с преумножением средств акционеров. Создание ценности требует от менеджмента тщательной работы и с прибыльностью, и с управлением капиталом. EVA может служить мерилом качества менеджмента (но не забывайте про философское отступление, сделанное в начале раздела).

Показатели, вычисленные на основе бухгалтерской отчетности, и российская специфика

Если данные управленческого учета, как правило, релевантно отражают финансовое положение компании, то при анализе бухгалтерских форм нужно отдавать себе отчет в том, какие показатели отражают реальное положение дел, а какие являются элементами схем ухода от налогов.

Для понимания, как искажаются бухгалтерские формы (и основанные на них финансовые показатели), приведу несколько типичных схем незаконной налоговой оптимизации:

- Завышение цены закупки (с получением отката), что влияет на уменьшение маржинальности продаж и, далее по цепочке, на чистую прибыль

- Отражение фиктивных договоров, увеличивающих административные и коммерческие расходы, и уменьшающие налогооблагаемую прибыль

- Фиктивные закупки на склад или приобретение услуг, существующие только на бумаге (оплата которых не предусмотрена), значительно ухудшающие показатели оборачиваемости запасов и кредиторской задолженности, а также ликвидность.

В следующем разделе мы рассмотрим финансовый рычаг и его влияние на доходность капитала акционеров, а также показатели роста компании.

См. также:

- Основы корпоративных финансов

- Баланс, его структура и основные понятия

- Отчет о прибылях и убытках

- Основные финансовые показатели

- Эффект финансового рычага, сбалансированный рост

- Классический и неоклассический учет затрат

- Поведение затрат при изменении объемов деятельности

- Анализ безубыточности

- Использование анализа затрат для принятия управленческих решений

- Калькулирование себестоимости

- Метод АВС: попроцессное калькулирование затрат

Финансовые коэффициенты

Фина́нсовые коэффицие́нты рассчитываются на основе данных финансовой отчетности. Источниками могут являться: Баланс (Balance sheet), Отчёт о прибылях и убытках (Income statement), Отчёт о нераспределённой прибыли (Statement of retained earnings), Отчёт о движении денежных средств (Cash flow statement).

Финансовые коэффициенты используются:

- кредиторами для оценки кредитного риска;

- инвесторами для того, чтобы сформировать гипотезы о будущих прибылях и дивидендах;

- финансовыми менеджерами для получения информации об эффективности принятых управленческих решений.

Финансовые коэффициенты позволяют оценить множество аспектов бизнеса, но обычно не используются отдельно от финансовых отчетов. Финансовые коэффициенты традиционно являются составной частью анализа финансовой отчетности. Коэффициенты позволяют сравнивать:

- компании;

- отрасли;

- различные периоды деятельности одной и той же компании;

- результаты деятельности компании со средними по отрасли.

Для оценки текущего состояния компании применяют набор коэффициентов (финансовых мультипликаторов), которые сравнивают с нормативами или со средними показателями деятельности других сопоставимых предприятий. Коэффициенты, выходящие за рекомендованные рамки указывают на «слабые места» компании. Коэффициенты для фирм из различных отраслей, которые сталкиваются с различными рисками, требованиями к капиталу и разными уровнями конкуренции, обычно не подлежат сопоставлению и сравнению.

- 1 История возникновения финансовых коэффициентов

- 2 Первые исследователи финансовых коэффициентов

- 3 Классификация финансовых коэффициентов

- 3.1 Коэффициенты ликвидности (Liquidity ratios)

- 3.2 Коэффициенты оборачиваемости активов(Asset management ratios)

- 3.3 Коэффициенты управления задолженностью (Debt ratios)

- 3.4 Коэффициенты рентабельности (Profitability ratios)

- 3.5 Коэффициенты рыночной стоимости (Market value ratios)

- 4 Литература

История возникновения финансовых коэффициентов

- 1891г. появления коэффициента ликвидности, автор неизвестен

- 1905г. система из 10 коэффициентов составленная Джеймсом Каноном (James Cannon)

- 1917г. определение критериев для финансовых коэффициентов Уильямом Логом (William Laugh)

- 1919г. определение зависимости финансовых коэффициентов от предприятий из различных отраслей.

Первые исследователи финансовых коэффициентов

J. Cannon, W. Laugh, A. Wall, P. Fitzpatrick, C. Mervyn, W. Beaver, A.Smith.

Классификация финансовых коэффициентов

Для описания различных аспектов финансового состояния компании коэффициенты (мультипликаторы) группируются по следующим категориям:

Коэффициенты ликвидности (Liquidity ratios)

- Коэффициент текущей ликвидности (Current ratio)

- Коэффициент быстрой ликвидности (Quick ratio, Acid test)

- Коэффициент абсолютной ликвидности

Коэффициенты оборачиваемости активов(Asset management ratios)

- Коэффициент оборачиваемости активов или Ресурсоотдача (Asset management ratio)

- Коэффициент оборота запасов (Inventory turnover ratio)

- Срок оборота дебиторской задолженности (Days sales outstanding, DSO)

- Коэффициент оборота основных средств (Fixed assets turnover ratio)

- Коэффициент оборота активов (Assets turnover ratio)

- Коэффициент структуры капитала (Capital structure)

Коэффициенты управления задолженностью (Debt ratios)

- Коэффициент левериджа (Debt ratio)

- Коэффициент покрытия процентов (Times-interest-earned ratio, TIE)

- Коэффициент покрытия фиксированных платежей EBITDA (EBITDA coverage ratio)

Коэффициенты рентабельности (Profitability ratios)

- Рентабельность продаж (Profit margin, Margin on sales)

- Коэффициент способности активов порождать прибыль (Basic earning power)

- Рентабельность собственного капитала (ROE)

- Рентабельность инвестированного капитала (ROIC)

- Рентабельность примененного капитала (ROCE)

- Рентабельность суммарных активов (ROTA)

- Рентабельность активов бизнеса (ROBA)

- Рентабельность чистых активов (RONA)

- Рентабельность активов (ROA)

Коэффициенты рыночной стоимости (Market value ratios)

Литература

- Бригхэм Ю., Эрхардт М. Финансовый менеджмент. 10-е изд./Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева. — СПб.:Питер, 2007. — 960 с.: ил.

Ссылки

- Финансовые коэффициенты российских эмитентов

- Финансовые мультипликаторы

- Таблица финансовых коэффициентов формула, акроним, определение, характеристика, нормативное значение.

Акция · Обыкновенная акция · Привилегированная акция · Казначейская акция · Облигация

Маркетмейкер · Андеррайтер · Брокер · Дилер · Трейдер

Фондовая биржа · Листинг · Делистинг · Кросс-листинг · Внесписочные ценные бумаги

Общий список фондовых бирж · Список африканских фондовых бирж · Список европейских фондовых бирж · Список американских фондовых бирж · Список южноазиатских фондовых бирж

Теория Доу · Волновая теория Эллиотта · Фундаментальный анализ · Технический анализ · Эффект Марка Твена · Эффект января · Гипотеза эффективного рынка

Дивидендная доходность · Модель Гордона · Прибыль на акцию · Балансовая стоимость компании · Финансовые коэффициенты · Коэффициент цена/прибыль · PEG коэффициент · P/S коэффициент · P/B коэффициент · Бета-коэффициент

Нормативы финансовых показателей

- отраслевые, т.е. усредненные показатели для некоторой отрасли. Обращаем внимание на отраслевую специфику, потому что, например, «нормальный» коэффициент оборачиваемости запасов в торговле и нефтедобыче в северных районах должен быть разным. Сопоставление с другими предприятиями аналогичного профиля дает важную информацию о деятельности конкурентов, их финансовой политике и финансовом состоянии, ситуации на рынке в целом. Знание финансовых слабостей других предприятий позволяет получить конкурентные преимущества, а анализ их сильных сторон способствует нахождению рецептов укрепления собственного положения. При отсутствии информации о предприятиях аналогичного профиля следует использовать информацию об отрасли. Рынок России открывается перед западной продукцией, конкурировать необходимо и с западными компаниями, поэтому сравнение с западными аналогами позволяет выработать те критерии, которым должна удовлетворять деятельность предприятия для обеспечения собственной конкурентоспособности;

- предприятия-лидеры в отрасли задают неявные стандарты деятельности. Отдельное направление анализа и перестройки предприятий заключается в детальном анализе лидеров и адаптации их опыта (benchmarking). Следует присматриваться к чужому опыту, но думать о его реализации самим;

- целевые. Сопоставление с целевым значением финансовой стратегии или по бизнес-плану показывает, насколько финансовая деятельность предприятия соответствует желаемым значениям. При систематическом несоответствии текущих и целевых значений необходимо производить существенные изменения в финансовой политике или пересматривать цели;

- нормативы законодательные. Например, Методика Минэкономики России описывает основные показатели, рекомендуемые для аналитической работы на предприятии:

- общий коэффициент покрытия (коэффициент текущей ликвидности);

- коэффициент срочной ликвидности;

- коэффициент ликвидности при мобилизации средств;

- соотношение заемных и собственных средств;

- коэффициент обеспеченности собственными средствами;

- коэффициент маневренности собственных оборотных средств;

- рентабельность реализованной продукции;

- коэффициент оборачиваемости оборотного капитала;

- коэффициент оборачиваемости собственного капитала.

Иногда обоснованность нормативов неясна. Например, в Постановлении Правительства РФ от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» указывается, что коэффициент текущей ликвидности должен быть больше 2. Для подавляющего большинства промышленных предприятий России в условиях неплатежей значение этого показателя составляет от 1 до 1,5. Тем самым данная методика «обрекает» признавать финансовое состояние предприятий неудовлетворительным. Около 90% российских крупных и средних промышленных предприятий по этим показателям являются формальными банкротами.

В то же время Постановлением Правительства Российской Федерации № 891 от 27 ноября 2000 г.1 «Об изменении, приостановлении действия и признании утратившими силу некоторых актов Правительства Российской Федерации в связи с Федеральным законом «О федеральном бюджете на 2000 год» приостановлена государственная финансовая поддержка неплатежеспособным предприятиям из средств федерального бюджета.

Ряд источников указывает, что коэффициент абсолютной ликвидности должен быть больше 5%. На практике этот коэффициент, как правило, меньше 1%. Опять же, проблема большинства промышленных предприятий в неплатежах и нехватке оборотных средств, а по этому нормативу предписывается 5% величины задолженности держать в виде денежных средств. К тому же средства должны находиться в обороте и приносить прибыль, а не «лежать» на счете. В ситуации хронических неплатежей количество денежных средств должно составлять не менее половины среднедневной величины платежей, но не более одно-, двухдневного запаса. Накапливать денежные средства следует только для осуществления крупных платежей (выплата заработной платы, погашение кредита и др.).

Изменения показателя в динамике несут более важную информацию для специалистов. Они показывают изменения в финансовом положении. Например, текущее значение показателя может не вполне удовлетворять пользователя, но динамика изменений будет свидетельствовать о скорой нормализации.

При горизонтальном анализе целесообразно выделить влияние инфляции на изменение других показателей. Для этого необходимо провести перерасчет стоимостных показателей в ценах начального периода (с учетом отраслевых показателей инфляции). Однако на практике редко встречается этот подход, иногда используется пересчет в доллары США.

Еще найдено про финансовые коэффициенты

- Векторный метод прогнозирования вероятности банкротства предприятия В обоих подходах ключевым является выбор оптимального числа значимых финансовых коэффициентов обеспечивающих требуемую надежность и достоверность оценки вероятности прогноза Основными методиками и моделями используемыми

- Оптимизация структуры бухгалтерского баланса как фактор повышения финансовой устойчивости организации Таким образом каких-либо нормативных финансовых коэффициентов при позитивном подходе не существует — сколь угодно большое снижение уровня финансовых резервов

- Анализ бухгалтерского баланса коммерческой организации с помощью финансовых коэффициентов Основным инструментом анализа финансового состояния являются финансовые коэффициенты относительные показатели рассчитываемые на основе данных бухгалтерской финансовой отчетности и дающие возможность получить

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 4 На следующем этапе рассчитаем финансовые коэффициенты платежеспособности представленные коэффициентами текущей быстрой и абсолютной ликвидности Коэффициент покрытия текущей ликвидности Ктл

- Оценка рыночной и финансовой устойчивости предприятия ООО НКЗ можно с помощью комплекса финансовых коэффициентов рассчитанные в динамике на определенную дату что позволит определить тенденции его развития На

- Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком» Ю В Влияние результатов трансформации отчетности организации на значение финансовых коэффициентов Международный бухгалтерский учет 2013. № 32. 6 Гаранина Т А Кормильцева П С

- Принципы оптимизации структуры капитала сельскохозяйственного предприятия КЗ КС 9 где КФ Л — коэффициент финансового левериджа Соединив обе эти составляющие 1111 получаем формулу расчёта эффекта финансового левериджа ЭФ

- Аналитические возможности консолидированной отчетности для характеристики финансовой устойчивости Коэффициенты капитализации Коэффициент финансовой автономии финансовой независимости концентрации собственного капитала Собственный капитал Активы ЕС ТА где ЕС

- Коэффициент финансового риска Коэффициент финансового риска Коэффициент финансового риска Коэффициент финансового риска — определение Коэффициент финансового риска показывает соотношение заемных средств

- Коэффициент финансового левериджа Коэффициент финансового левериджа Коэффициент финансового левериджа Коэффициент финансового левериджа — определение Коэффициент финансового левериджа показывает соотношение заемных средств

- Влияние отдельных элементов учетной политики на статьи отчетности и показатели финансового состояния В данном случае учетная политика формируется таким образом чтобы обеспечить формирование наиболее привлекательной финансовой отчетности с точки зрения финансовых коэффициентов Такой подход обусловлен стремлением привлечь дополнительные источники финансирования как собственные так и заемные

- Статистический анализ взаимосвязей показателей управления капиталом и рыночной стоимости публичных компаний России D E коэффициент финансовой устойчивости — E D А и др Также рассмотрены коэффициенты характеризующие долю различных

- Использование методов экономического анализа в диагностике финансовой несостоятельности T Гиляровской 1-5 В последние годы роль финансовых коэффициентов при анализе и диагностике возможного банкротства возрастает За последний период был принят ряд

- Оценка эффективности использования собственного и заемного капитала предприятия А Б 1 2 3 1 Коэффициент концентрации заемного капитала 0,667 0,642 0,650 2 Коэффициент финансовой зависимости 3,009 2,794 2,855 3 Коэффициент текущей задолженности 0,667 0,643 0,054 4 Коэффициент

- Коэффициент финансовой устойчивости Коэффициент финансовой устойчивости Коэффициент финансовой устойчивости Коэффициент финансовой устойчивости — определение Коэффициент финансовой устойчивости — коэффициент равный отношению

- Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный Рекомендуемое значение — от 0,2 до 0,5 Коэффициент финансовой устойчивости К фу — это отношение собственных средств организации к сумме привлеченных средств

- Коэффициент финансовой независимости Коэффициент финансовой независимости — финансовый коэффициент равный отношению собственного капитала и резервов к сумме активов предприятия Исходные данные для

- Финансовая устойчивость организации и критерии структуры пассивов Для придания особой значимости отдельным показателям целесообразно использовать коэффициенты сравнительной значимости Финансовые коэффициенты характеризующие структуру совокупного капитала рассматриваются обычно в качестве характеристик риска связанного с деятельностью

- Анализ консолидированной и сегментной отчетности: методический аспект Поскольку в состав консолидированной группы могут входить предприятия имеющие различную отраслевую принадлежность то по возможности необходимо отобрать для анализа такие финансовые коэффициенты которые были бы значимыми для оценки финансового состояния предприятия практически любой отрасли экономики

- Определяем ликвидность баланса Данные финансовые коэффициенты рассчитываются на основе соответствующих статей бухгалтерского баланса форма № 1 Перечисленные показатели раскрывают