Содержание

- Учет у давальца

- Учет у переработчика

- Давальческая схема для производственной компании

- Давальческая схема

- Что учесть при реализации давальческой схемы

- Как обосновать давальческую схему

- Работа на давальческом сырье, а проще — толлинг

- Юридическое оформление

- Прочие документы

- Бухгалтерский учет

- Таблица 1. Бухгалтерские проводки ООО «Снежок»

- Налоговый учет

- Таблица 2. Фрагмент раздела 1 Книги учета доходов и расходов ООО «Снежок» за III квартал 2006 года

- Налоговые преимущества

- Таблица 3. Бухгалтерские проводки ООО «Салют»

- Таблица 4. Бухгалтерские проводки ООО «Сахар-Трейд»

- Таблица 5. Бухгалтерские проводки ООО «Зарница»

Финансовая газета (региональный выпуск), 2007, N 12.

Статья Ведущего аудитора Компании, А. Вагаповой.

Некоторые предприятия, не имея своей производственной базы, передают сырье в переработку другим организациям.

Производство товара из давальческого сырья — это изготовление лицом новой движимой вещи путем переработки не принадлежащих ему материалов (ст. 220 ГК РФ). Сторонами давальческих операций являются собственник передаваемого в переработку сырья (материалов) — давалец и переработчик.

Передавая в переработку сырье, давалец не теряет на него право собственности. Более того, он приобретает право собственности и на готовую продукцию.

Договор на переработку давальческого сырья классифицируется как договор подряда, отношения по которому регулируются гл. 37 ГК РФ. По договору подряда подрядчик обязуется выполнить по заданию заказчика определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его.

Рассмотрим особенности бухгалтерского учета данных операций у давальца и переработчика.

Учет у давальца

Как отмечено выше, передавая материалы в переработку, давалец оставляет за собой право собственности на них. В силу этого они не подлежат списанию с баланса, а учитываются на счете 10, субсчет 7 «Материалы, переданные в переработку на сторону». На это указывается также в п. 157 Методических указаний по учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н (далее — Методические указания). Так как передачи права собственности не происходит, то отсутствует и объект обложения НДС и налогом на прибыль.

При передаче материалов необходимо оформить накладную на передачу материалов на сторону, унифицированная форма которой (М-15) утверждена Постановлением Госкомстата России от 30.10.1997 N 71а. В накладной следует указать, что материалы передаются в переработку на давальческих условиях. При отсутствии правильно оформленных документов налоговые органы могут расценить передачу материалов как безвозмездную, которая является объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ) и не учитывается для целей исчисления налога на прибыль (п. 16 ст. 270 НК РФ).

После переработки материалов давалец должен получить от переработчика:

- отчет об израсходованных материалах, в котором указывают количество израсходованного сырья, произведенной продукции, а также отходов;

- акт приема-передачи выполненных работ с указанием перечня и стоимости выполненных работ.

Унифицированные формы таких документов не утверждены, поэтому организация должна разработать их сама и отразить в своей учетной политике. При разработке документов необходимо соблюсти все условия признания документа в качестве первичного, перечисленные в п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете». Количество израсходованного материала должно четко соответствовать калькуляции — неотъемлемой части договора на переработку. На основании этих документов в учете будет отражено списание материалов на счета затрат.

Так как право собственности на произведенную продукцию принадлежит давальцу, на основе отчета переработчика он отражает поступление готовой продукции на счете 43. Получение готовой продукции оформляют накладной (форма N МХ-18).

Основные составляющие себестоимости готовой продукции у давальца:

- стоимость сырья;

- стоимость работы по переработке.

В себестоимость могут быть включены также транспортные, командировочные расходы, оплата посреднических услуг, доля общепроизводственных и общехозяйственных расходов, приходящаяся на выпущенную продукцию.

Если организация оформит первичные документы по передаче сырья неправильно, то поступление готовой продукции также может быть расценено проверяющими органами как безвозмездно полученное с одновременным включением в налоговую базу по налогу на прибыль (п. 8 ст. 250 НК РФ).

При заключении договора на переработку сырья могут быть использованы различные варианты оплаты:

- денежными средствами;

- сырьем;

- готовой продукцией;

- комбинированные формы оплаты.

Если при расчете используются второй, третий или четвертый варианты оплаты, то договор на переработку приобретает смешанный характер: договор подряда (по выполняемым из давальческих материалов работам) и договор поставки (по поставке сырья или готовой продукции).

Следует обратить внимание на один очень важный момент. С 1 января 2007 г. в п. 4 ст. 168 НК РФ внесено изменение, в соответствии с которым сумма налога, предъявляемая налогоплательщиком покупателю товаров (работ, услуг), имущественных прав, уплачивается налогоплательщику на основании платежного поручения на перечисление денежных средств при осуществлении товарообменных операций, зачетов взаимных требований, при использовании в расчетах ценных бумаг, т.е., если расчеты за переработку будут производиться не денежными средствами, а посредством зачета, возникнет обязанность перечислить отдельным платежным поручением сумму НДС.

Поскольку в новой налоговой декларации по НДС отмечено, что по операциям, связанным с зачетами, подлежит вычету только тот НДС, который оплачен денежными средствами, то возникают проблемы с вычетами НДС. И хотя налицо более расширенное (можно сказать неправильное) толкование норм НК РФ в части права на вычет, при невыполнении этих требований у налогоплательщиков возникают проблемы.

Еще один момент, на который необходимо обратить внимание, это учет отходов:

- Если отходы остаются у переработчика, то в бухгалтерском и налоговом учете давальца должны быть отражены операции по безвозмездной передаче, которая согласно пп. 1 п. 1 ст. 146 НК РФ приравнивается к реализации и, следовательно, нужно начислить НДС.

Если отходы передаются давальцу, то на их стоимость корректируются расходы по переработке.

Рассмотрим порядок бухгалтерского учета у давальца:

| Дебет | Кредит | Документ | |

| Передано сырье в переработку | 10-7 | 10-1 | М-15 |

| Списаны материалы на изготовление готовой продукции | 20 | 10-7 | Отчет переработчика |

| Отражен возврат неиспользованных материалов | 10-1 | 10-7 | Отчет переработчика |

| Отражены затраты по переработке сырья | 20 | 60 | Акты выполненных работ |

| Отражен НДС | 19 | 60 | Счет-фактура |

| Принят к вычету НДС | 68 | 19 | Счет-фактура <*> |

| Учтены возвратные отходы | 10-12 | 20 | М-15 |

| Принята к учету готовая продукция | 43 | 20 | МХ-18 |

| Передана готовая продукция в счет оплаты работ | 62 | 90-1 | Накладная <**> |

| Начислен НДС | 90-3 | 68 | Счет-фактура |

| Перечислен НДС | 60 | 51 | Платежное поручение |

| Произведен зачет взаимных требований на оставшуюся сумму | 60 | 62 | Акт зачета взаимных требований |

<*> Если в соответствии с условиями договора уже известно, что расчеты будут производиться путем передачи готовой продукции, то к вычету НДС лучше не принимать.

<**> На сумму выполненных работ без учета НДС.

Учет у переработчика

Согласно п. 156 Методических указаний давальческие материалы — это материалы, принятые организацией от заказчика для переработки (обработки), выполнения иных работ или изготовления продукции без оплаты стоимости принятых материалов и с обязательством полного возвращения переработанных (обработанных) материалов, сдачи выполненных работ и изготовленной продукции.

Аналитический учет давальческих материалов ведется по заказчикам, наименованиям, количеству и стоимости, а также по местам хранения и переработки (выполнения работ, изготовления продукции). Они учитываются на забалансовом счете 003 «Материалы, принятые в переработку».

Материалы, переданные на переработку, поступают на склад на основании накладной М-15. В момент оприходования их на склад оформляется приходный ордер по форме N М-4 с отметкой, что сырье поступило в организацию на давальческих условиях.

Все расходы, связанные с производственным процессом, учитываются у переработчика на счете 20 «Основное производство». Если переработчик помимо переработки давальческого сырья производит продукцию и из собственных материалов, он должен вести раздельный учет как по материалам, так и по всем затратам.

Отходы, образовавшиеся в процессе производства и остающиеся по условиям договора у переработчика, учитываются как безвозмездно полученное имущество.

При исчислении налога на прибыль стоимость безвозмездно полученного имущества включают у переработчика в состав внереализационных доходов (п. 8 ст. 250 НК РФ). Датой признания этих доходов будет считаться день подписания сторонами акта приема-передачи отходов давальческого сырья (пп. 1 п. 4 ст. 271 НК РФ).

В бухгалтерском учете такие доходы отражают по кредиту счета 98 «Доходы будущих периодов». При последующем их списании на счета учета затрат они относятся на счет 91 «Прочие доходы».

Так как налоговый доход возникает у переработчика раньше, чем бухгалтерский, в бухгалтерском учете отражается отложенный налоговый актив.

Давальческая схема для производственной компании

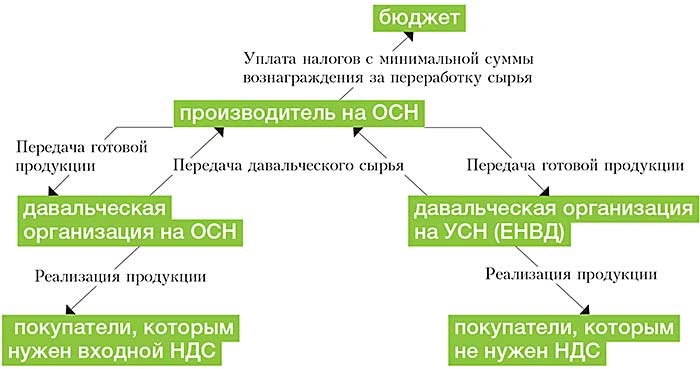

В этом случае производитель (подрядчик) производит продукцию не за свой счет, а за счет дружественных компаний, которые выступают в качестве давальцев-заказчиков. Производитель перечисляет в бюджет минимальные суммы налогов, поскольку за работы по переработке устанавливается минимальная сумма вознаграждения. Если давальческая организация применяет спецрежим, то уплачивает налоги по льготным ставкам.

Три налоговых схемы для производственной компании >>>

Единый производственный комплекс не дробится между несколькими субъектами, а принадлежит одному из них — подрядчику (производителю, переработчику). Договор на переработку давальческого сырья, по сути, является разновидностью договора подряда (гл. 37 ГК РФ). Подрядчик может применять общую систему. Но значительная часть его расходов будет приходиться на зарплату, страховые взносы и другие затраты без НДС. Поэтому ему выгоднее применять упрощенку (или быть организацией инвалидов). Это может быть и предприниматель на патенте. Если одного субъекта УСН или ПСН недостаточно (из-за значительных оборотов или большого числа сотрудников), то их может быть несколько.

Давальческая схема

Что учесть при реализации давальческой схемы

Нередко под розничную торговлю маскируется оптовая, если осуществляется за наличный расчет. Ранее Минфин России высказывался, что развозная торговля с юрлицами может переводиться на ЕНВД, даже если расчеты производятся в безналичном порядке (письма от 10.04.15 № 03-11-11/20701, от 15.10.12 № 03-11-11/308). Как розничную в целях ЕНВД суды и Минфин России квалифицировали и торговлю в магазинах, даже если оплата проводилась юрлицами в безналичном порядке (определение ВАС РФ 22.12.11 № ВАС-14566/11, информационное письмо Президиума ВАС РФ от 05.03.13 № 157, постановление Президиума ВАС РФ от 05.07.11 № 1066/11, письма от 24.07.13 № 03-11-11/29238, от 22.07.13 № 03-11-06/3/2861). Но судебная практика последних лет изменилась: при идентификации торговли как розничной ВС РФ теперь делает упор именно личное потребление товара покупателем (определения от 16.04.15 № 308-КГ14-8699, от 23.04.15 № 306-КГ15-3504).

Толлинговая схема для производственной компании >>>

Если давалец применяет ЕНВД или ПСН, то сумма налога будет фиксированной и зависит от физических показателей (торговая площадь, численность работников, количество торговых мест и т. д.). Минфин России в своих письмах неоднократно указывал, что давалец вправе применять ЕНВД в отношении розничной торговли, так как не является производителем продукции (письма от 13.12.13 № 03-11-06/3/54917, от 11.11.13 № 03-11-11/47985, от 12.01.09 № 03-11-06/3/1). Суды поддерживают такую позицию (постановления Президиума ВАС РФ 14.10.08 № 6693/08, ФАС Поволжского от 19.08.10 № А57-2905/2010, Западно-Сибирского от 12.02.09 № Ф04-7936/2008(18119-А27-29) округов). В случае применения ПСН можно воспользоваться той же логикой. Если реализацию продукции (той части, что продается без НДС) нельзя квалифицировать как розничную торговлю для целей ЕНВД или ПСН, то давалец будет применять упрощенку. При выборе объекта обложения при УСН учитывается рентабельность продаж, размер страховых взносов, а также возможность использования региональных льгот.

Другой стороной договора является заказчик (давалец). Их также может быть несколько. Один из давальцев может применять общую систему, другой — спецрежим. Чаще всего это УСН, но в случае дальнейшей продажи продукции в розницу это может быть ЕНВД или ПСН. Давальцы самостоятельно или через общего для них агента по закупкам (аналогично предыдущей схеме) приобретают необходимое сырье и материалы для переработки. И передают их подрядчику (производителю, переработчику). Готовая продукция передается давальцам, которые реализуют ее внешним покупателям. Если давалец на ОСН, он продает продукцию крупным оптовикам, требующим НДС. Если на УСН — мелким оптовикам, бюджету и другим покупателям, которым не нужен НДС. Если на ЕНВД или ПСН — розничным покупателям.

Главным преимуществом работы давальца на УСН является отсутствие НДС. Особенно важно это после внедрения новой формы декларации по НДС и специальной программы АСК НДС 2 (для сравнения сведений из деклараций). Если производитель применяет общую систему, то уплачивает налоги лишь со стоимости работ по переработке сырья. На эти работы устанавливается минимально возможная цена.

Контролеры могут усмотреть во всем, что описано выше, необоснованную налоговую выгоду. Они будут доказывать, что функции давальческих организаций искусственные, а закупкой сырья и реализацией готовой продукции фактически занимается сам производитель.

Как обосновать давальческую схему

Правомерность применения давальческой схемы обоснует наличие деловой цели. Подробнее об этом читайте в статье «Как защитить правомерность применения давальческой схемы работы». Деловыми целями заключения договора на переработку могут быть отсутствие достаточной клиентской базы, недостаточность у производителя собственных (или заемных в нужном размере) оборотных средств, отсутствие у него возможности привлечь заемное финансирование. А также отсутствие выходов на поставщиков сырья, предлагающих необходимое качество, выгодные цены и отсрочку оплаты. Но при этом у производителя есть оборудование, хорошая деловая репутация, отлаженный технологический процесс производства, квалифицированные кадры, опыт работы. И наоборот — отсутствие у давальца производственной базы при наличии связей с поставщиками сырья и покупателями, а также наличие возможности финансировать проект.

Если давальческие отношения между компаниями будут оформлены не только на бумаге, но и будут иметь подтверждение на практике, то суд встанет на сторону компании. Налогоплательщики успешно убеждают судей в реальности и обоснованности давальческой формы ведения бизнеса (постановление АС Западно-Сибирского округа от 23.07.15 № А46-14941/2014). Конечно, как и в предыдущей схеме, важно исключить взаимозависимость (как прямую, так и косвенную).

Работа на давальческом сырье, а проще — толлинг

Хорошо, если производственных мощностей достаточно. А если не хватает? Тогда, чтобы получить товарную продукцию, приходится прибегать к помощи других предприятий. Именно в таком случае и заключают договор на переработку давальческого сырья.

Начнем с терминологии. Способ организации производства, когда товарно-сырьевое снабжение отделено от непосредственного процесса переработки, называется толлингом, а материалы, которые предприятие принимает не оплачивая, для переработки или изготовления продукции, — давальческим сырьем.

Примечание. Определение давальческого сырья дано в ст. 156 Методических указаний по учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н.

При толлинге заказчик (давалец) передает сырье (материалы) переработчику и получает от него готовую продукцию или доработанное сырье (материалы). Право собственности на сырье остается у давальца, ему же будут принадлежать готовая продукция или полуфабрикаты.

В настоящее время производство на давальческом сырье довольно распространено. Давальцу это удобно, потому что ему не нужно заботиться о собственных производственных площадях, оборудовании и рабочей силе — он прибегает к ресурсам переработчика. Этим могут воспользоваться не только производственные, но и торговые организации или фирмы, специализирующиеся на оказании услуг. У переработчика же не будет проблем с реализацией: продукция ему не принадлежит, он получает деньги только за изготовление. Затраты на хранение минимальны: готовая продукция периодически отвозится заказчику.

Толлинг является одним из законных способов налоговой оптимизации, и некоторые организации специально с этой целью создают дочерние фирмы. Кстати, и переработчик, и давалец могут работать на «упрощенке», если их деятельность удовлетворяет критериям ее применения (ст. 346.12 НК РФ).

Юридическое оформление

Каким же договором регулируются отношения давальца и переработчика? Договор возмездного оказания услуг не годится, так как исходя из определения давальческого сырья речь идет о работах, а не об услугах. Договор мены тоже, поскольку в этом случае стороны передают друг другу товары в собственность (ст. 567 ГК РФ), а давальческое сырье хозяина не меняет. Может быть, договор подряда? Согласно ему одна сторона (подрядчик) обязуется выполнить для другой (заказчика) определенную работу и сдать ей результат, а та обязуется принять его и оплатить (ст. 702 ГК РФ). Да, этот вариант подходит.

Примечание. Заказчиком в нашем случае будет выступать давалец, подрядчиком — переработчик.

В соответствии с положениями гл. 37 ГК РФ в договоре на передачу сырья должны быть указаны следующие условия.

- Наименование и количество сырья.

- Наименование, стандарты и технические характеристики готовой продукции.

- Распределение рисков (ст. 705 ГК РФ). Если договором не предусмотрено особого порядка, то:

- риск необратимой порчи или повреждения сырья берет на себя давалец;

- риск необратимой порчи или повреждения результата работы до приемки заказчиком берет на себя переработчик.

- Сроки выполнения переработчиком обязательства и ответственность за их нарушение (ст. 708 ГК РФ).

- Стоимость работы, включающая вознаграждение переработчика и компенсацию его издержек (ст. 709 ГК РФ).

- Порядок распределения сэкономленных средств (ст. 710 ГК РФ). Если фактические расходы оказались меньше учтенных при составлении договора, переработчик вправе получить сумму, установленную договором. Исключение составляет случай, когда заказчик доказывает, что экономия существенно повлияла на качество продукции. Возможен и другой порядок.

- Ответственность переработчика за качество работ (ст. 723 ГК РФ). От подрядчика, выполнившего заказ с отступлениями от договора, которые ухудшили результат или сделали его непригодным для предусмотренного договором использования, заказчик вправе по своему выбору потребовать:

- безвозмездно устранить недостатки в разумный срок;

- соразмерно снизить цену.

Если согласно договору недостатки должен устранять заказчик (ст. 397 ГК РФ), он вправе рассчитывать и на возмещение расходов.

Гарантийный срок начинается с момента, когда результат работы принят заказчиком — фактически или как это указано в договоре (п. 1 ст. 722 ГК РФ).

- Способы взаиморасчета. На практике встречаются следующие:

- деньгами;

- готовой продукцией или сырьем на сумму, равную стоимости работ;

- частично деньгами, частично продукцией.

Какие еще, помимо указанных, есть у сторон обязанности? Подрядчик должен использовать материал экономно, а после окончания работы представить заказчику отчет об израсходовании и либо возвратить излишки, либо с его согласия оставить их у себя, уменьшив стоимость работы.

В свою очередь заказчик обязан, соблюдая условия договора, осмотреть и принять работу, а при обнаружении недостатков заявить об этом.

Прочие документы

Кроме договора потребуются и другие документы. Кстати, оформлению документов при операциях с давальческим сырьем следует уделить особое внимание. Дело в том, что неправильно или вовсе не оформленная передача давальческого сырья может быть квалифицирована налоговыми органами как безвозмездная.

Передача сырья оформляется актом приема-передачи, который должен содержать наименование материала, количество и цену. Цена указывается договорная, но особого значения не имеет: у переработчика она отражается на забалансовом счете, а в учете заказчика вообще не фигурирует.

Выпустив продукцию, переработчик составляет специальный документ — отчет об использовании сырья. В нем фиксируются: количество и ассортимент продукции; наименование, количество полученного и использованного материала; остатки и отходы, включая возвратные. Показатели указывают в натуральных единицах. Помимо отчета нужно оформить акт приема-передачи выполненных работ. Его показатели — это оценка затрат на производство по каждому виду продукции, выраженная в рублях. Фирмы, применяющие общую систему налогообложения, прикладывают счет-фактуру на оказанные услуги, однако к «упрощенцам» это не относится.

Прежде всего надо иметь в виду, что, если наряду с переработкой давальческого сырья изготовляется продукция из сырья собственного, следует организовать раздельный учет. Такая необходимость вытекает из принципиального различия в отражении хозяйственных операций, но проблем здесь, по идее, возникать не должно.

Кроме раздельного налогового и бухгалтерского учета в данном случае рекомендуется еще и раздельный складской учет (а желательно и раздельное хранение).

Бухгалтерский учет

Для данных о наличии и движении сырья, не оплачиваемого изготовителем, предназначается забалансовый счет 003 «Материалы, принятые в переработку». Цены берутся из договора и акта приема-передачи. Аналитический учет ведется по давальцам, видам, сортам сырья и местам его хранения.

Примечание. План счетов бухгалтерского учета утвержден Приказом Минфина России от 31.10.2000 N 94н.

Принимая сырье от давальца, точно так же, как если бы это был поставщик, переработчик заполняет обычный приходный ордер по форме N М-4, утвержденной Постановлением Госкомстата России от 30.10.1997 N 71а.

Расходы по переработке давальческого сырья отражаются на счетах для производственных затрат (естественно, минуя счета для стоимости сырья).

В договор толлинга нужно не забыть внести условие о том, что делать с остатками материалов и с отходами. Если они остаются у переработчика, то он должен указать их стоимость по кредиту счета 003 и на счете 10 «Материалы».

Пример 1. Бумажная фабрика ООО «Снежок», применяющая УСН с объектом налогообложения доходы минус расходы, заключила с ЗАО «Тамариск» договор на производство ею подарочной упаковки из давальческого сырья. (ЗАО «Тамариск» — давалец, ООО «Снежок» — переработчик). Стоимость работ — 80 000 руб. (без НДС) при условии 50-процентной предоплаты. 8 сентября 2006 г. фабрика получила аванс в размере 40 000 руб. и картон на сумму 60 000 руб., который в тот же день был отпущен в производство. Выполняя заказ, фабрика израсходовала давальческое сырье на сумму 58 000 руб., а также собственное — на сумму 30 000 руб. (без НДС). 15 сентября остаток давальческого сырья был отправлен на склад, а 18 сентября — заказчику. Отразим операции в бухучете.

Для учета материалов откроем два субсчета: 003-1 «Сырье на складе» и 003-2 «Сырье в производстве».

Выполним бухгалтерские проводки (табл. 1).

Таблица 1. Бухгалтерские проводки ООО «Снежок»

Налоговый учет

Стоимость выполненных работ является облагаемым доходом переработчика. За сырье же он не платит, следовательно, не может отнести его на расходы. А куда включить образовавшиеся излишки? Если их не возвращают заказчику, а стоимость работ не пересчитывают, то как часть безвозмездного имущества излишки должны быть отражены в облагаемых доходах по рыночным ценам. Если же излишки возвращаются, то эти операции в налоговом учете отражаться не будут. Доходов и расходов в данной ситуации не возникнет.

Какие же расходы? Они обычные: материальные (стоимость производственных услуг сторонних организаций и затраты по содержанию основных средств), на зарплату, страхование и т.д.

Пример 2. По условиям примера 1 заполним Книгу учета доходов и расходов ООО «Снежок».

Таблица 2. Фрагмент раздела 1 Книги учета доходов и расходов ООО «Снежок» за III квартал 2006 года

Налоговые преимущества

Сравним учет переработчика и изготовителя продукции из собственного сырья.

Доходы переработчика значительно меньше, поскольку учитывает он стоимость не всей продукции, а только своих услуг, и при объекте налогообложения доходы это, конечно, особенно сказывается. Такое заманчивое свойство и заставляет многих предпринимателей проявлять к толлингу повышенный интерес.

С расходами, правда, дела не так блестящи, потому что из-за отсутствия стоимости давальческого сырья они у переработчика тоже меньше. Хотя тем, у кого объект налогообложения доходы, это безразлично. Другие же могут считать, что этот недостаток компенсируется меньшим числом записей в Книге учета доходов и расходов и отсутствием проблем с учетом сырья.

На заметку. Транспортные расходы у переработчика

Иногда договором толлинга предусматривается, что все затраты на транспортировку сырья несет переработчик. А вправе ли он их учесть?

Стоимость самого сырья переработчик, конечно, не учитывает, так как он его не покупает. Но вот оплаченные и осуществленные транспортные расходы на сырье может учесть. Это подтверждается Письмом УФНС России по г. Москве от 19.01.2006 N 18-11/3/2784.

Здесь учет обычный, как и у предприятий, которые полностью производят продукцию сами. Отличие в том, что в бухгалтерском учете используются специальные субсчета, а в налоговый включается больше расходов.

Сырье остается в собственности заказчика, поэтому оно учитывается на счете 10 субсчет 7 «Материалы, переданные в переработку на сторону». Если в переработку отдают не сырье, а продукцию, то нужный субсчет открывают на счете 43 «Готовая продукция». В Плане счетов на этот случай не предусмотрено специального субсчета, поэтому используется любой свободный. Учет будет зависеть от того, что требуется заказчику. Существует три варианта:

- доработка сырья;

- переработка сырья в готовую продукцию;

- доработка готовой продукции.

Доработка сырья. Заказчик отдает в переработку сырье или материалы, из которых в дальнейшем сам изготавливает свою продукцию. После переработки сырье по-прежнему учитывается на счете 10.

На заметку. Розничная торговля продукцией из давальческого сырья

Как известно, доходы от розничной реализации товаров облагаются единым налогом на вмененный доход. Возникает вопрос: а если организация торгует собственной продукцией, но произведенной переработчиком, подпадает ли эта реализация под уплату ЕНВД?

Организация уплачивает ЕНВД, если торгует в розницу товарами, приобретенными для дальнейшей реализации. А изделия, произведенные из давальческого сырья, являются не товаром, а готовой продукцией, продажа которой ЕНВД не облагается. Этот вывод подтверждается в Письме Минфина России от 29.10.2004 N 03-06-05-04/38.

Пример 3. ООО «Салют» (УСН, 15%) 2 сентября 2006 г. приобрело медную проволоку на сумму 100 000 руб. (без НДС). 5 сентября оно передало проволоку для производства провода другой организации, а 12 сентября получило заказ, сразу заплатив за работу 60 000 руб. (без НДС). 14 сентября проволока была списана на изготовление трансформаторов.

Чтобы отразить стадии, которые проходит изделие, откроем на счете 10 субсчета второго порядка:

- 10-1-1 — для сырья (материалов), переданных в переработку;

- 10-1-2 — для материалов (сырья), полученных из переработки.

Бухгалтерские проводки будут следующими (табл. 3).

Таблица 3. Бухгалтерские проводки ООО «Салют»

Переработка сырья в готовую продукцию. Заказчик отдает в переработку сырье или материалы и получает готовую продукцию, предназначенную для продажи. Продукция учитывается на счете 43.

Пример 4. ООО «Сахар-Трейд» применяет УСН с объектом налогообложения доходы минус расходы. 4 сентября 2006 г. оно приобрело сырье для производства сахарной ваты (сахар и пищевые красители) на сумму 50 000 руб. (без НДС), а 5 сентября отдало в переработку. 8 сентября была получена готовая продукция и остаток сырья на сумму 4000 руб. Стоимость работ переработчика составила 25 000 руб. (без НДС), которые уплатили 11 сентября.

Стоимость сырья списывается на счет для производственных затрат в момент получения от переработчика готовой продукции. Сюда же причисляется и стоимость работ.

Бухгалтерские проводки «Сахар-Трейд» показаны в табл. 4.

Таблица 4. Бухгалтерские проводки ООО «Сахар-Трейд»

Переработка готовой продукции. На переработку передается уже не сырье, а фабрикат (готовая продукция).

Пример 5. ООО «Зарница», применяющее УСН с объектом налогообложения доходы минус расходы, занимается производством бумаги и бумажной продукции. 12 сентября общество передало ООО «Дикий Запад» бумагу для изготовления фотоальбомов на сумму 45 000 руб. (без НДС), а 18 сентября получило заказ и уплатило за него 20 000 руб. (без НДС).

Сделаем бухгалтерские проводки (табл. 5), предварительно открыв субсчета:

Таблица 5. Бухгалтерские проводки ООО «Зарница»

N

п/п