Содержание

- Что это

- Как и для чего использовать

- Налоговый учет операций по переработке давальческих материалов

- Правовое регулирование

- Первичные документы, оформляемые сторонами договора

- Учет у заказчика (давальца)

- Учет у исполнителя (переработчика)

- Соглашение о переработке

- Контроль над отходами

- Раздельный учет

- Налоговый учет

- Отчет об использовании давальческих материалов

- Обязателен ли отчет по давальческим материалам?

- Поступление из переработки

- Возврат неиспользованных товаров

Что это

Отчет об использовании давальческого сырья – документ, предусматривающий процесс взаимодействия контрагентов и переработчика.

Скачать образец отчета об использовании давальческого сырья 2020 в doc

Скачать образец отчета об использовании давальческого сырья 2020 в docx

Скачать образец отчета об использовании давальческого сырья 2020 в pdf

Как и для чего использовать

Данный процесс должен быть отражен в бухгалтерском журнале. Давальческие материалы и сырье будут учитываться в качестве основных средств. При передаче составляется акт, включающий главные данные о материалах. Проставляется порядковый код сырья, сорт и марка. Обязательно указывается, какая часть пригодна для дальнейшей работы. Можно использовать форму накладной М-15, которая является только рекомендованной. Чтобы получить хороший результат заполнения, можно использовать книги и статьи и по бухучету. Рекомендуется ознакомиться с образцом.

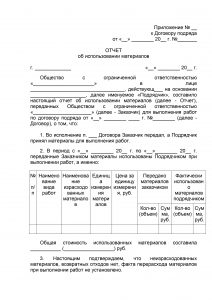

Приложение № __

к Договору подряда

от «__» ________ 20__ г. №_______

ОТЧЕТ

об использовании материалов

|

№ п/п |

Наименование вида работ |

Наименование израсходованных материалов |

Единица измерения материалов |

Цена за единицу измерения, руб. |

Передано материалов заказчиком |

Фактически использовано материалов подрядчиком |

||

|

Кол-во (объем) |

Сумма, руб. |

Кол-во (объем) |

Сумма, руб. |

|||||

|

От имени Подрядчика |

От имени Заказчика |

||

|

(подпись) |

(Ф.И.О.) |

(подпись) |

(Ф.И.О.) |

Налоговый учет операций по переработке давальческих материалов

Ермошина Е. Л., эксперт информационно-справочной системы «Аюдар Инфо»

Определение «давальческие материалы» закреплено в законодательстве о бухгалтерском учете. Так, в п. 156 Методических указаний № 119н говорится, что это материалы, принятые организацией от заказчика для переработки (обработки), выполнения иных работ или изготовления продукции без оплаты стоимости принятых материалов и с обязательством полного возвращения переработанных (обработанных) материалов, сдачи выполненных работ и изготовленной продукции.

В главе 25 НК РФ определение давальческих материалов или чего-либо подобного отсутствует, в то время как их учет имеет свои особенности, обусловленные прежде всего тем, что к переработчику (исполнителю) не переходит право собственности на эти материалы.

Какие существенные условия должны быть отражены в договоре на переработку материалов? Каковы особенности учета доходов и расходов у сторон такого договора? Какими первичными документами оформлять операции, связанные с передачей материалов и возвращением готовой продукции заказчику?

Правовое регулирование

Следует отметить, что в ГК РФ также отсутствует определение «давальческие материалы», зато имеется ст. 220 ГК РФ, регулирующая отношения сторон по договору переработки. Пунктами 1 и 2 указанной статьи предусмотрено следующее.

Право собственности на новую движимую вещь, изготовленную лицом путем переработки не принадлежащих ему материалов, приобретается собственником материалов, который обязан возместить стоимость переработки. При этом дается оговорка – если иное не предусмотрено договором.

Однако если стоимость переработки существенно превышает стоимость материалов, то право собственности на новую вещь приобретает лицо, которое, действуя добросовестно, осуществило переработку для себя. Это лицо обязано возместить собственнику материалов их стоимость.

Договор на переработку давальческого сырья как самостоятельный вид договора в ГК РФ не предусмотрен. Только в гл. 37 «Подряд» ГК РФ имеется ст. 713, регулирующая порядок выполнения работы с использованием материала заказчика.

Итак, по договору на переработку давальческих материалов одна сторона (исполнитель) обязуется изготовить из материалов, принадлежащих другой стороне (заказчику), продукцию в количестве и по характеристикам, предусмотренным договором, а последняя обязуется оплатить услуги по переработке.

Исходя из вышеперечисленных норм в договоре целесообразно закрепить следующие положения:

-

предоставление материалов осуществляется заказчиком на давальческой основе;

-

право собственности на материалы сохраняется за заказчиком;

-

исполнитель расходует материалы экономно и расчетливо и только для целей, на которые они были ему предоставлены;

-

исполнитель обязан представить заказчику отчет об использованных материалах, а также возвратить остаток материала.

Помимо этого, следует оговорить и такие условия, как характер выполняемых работ по переработке, технологические требования к ним; наименование и количество передаваемых материалов; сроки выполнения обязательств; наименование и технические характеристики готовой продукции.

Стороны должны предусмотреть, куда будет деваться неиспользованный материал – возвращаться к заказчику или оставаться у исполнителя. В последнем случае к исполнителю переходит право собственности на материалы. Ему следует оплатить их или уменьшить цену работы на стоимость остатков.

Первичные документы, оформляемые сторонами договора

Как известно, организация может воспользоваться унифицированными формами первичных документов или самостоятельно разработать эти формы.

Заказчик (давалец) оформляет накладную на передачу сырья и материалов (за основу можно взять типовую форму № М-15).

Исполнитель (переработчик), получив давальческие материалы, оформляет приходный ордер (можно воспользоваться формой № М-4), где следует указать, что материалы поступили на давальческих условиях.

После исполнения договора переработчик составляет отчет об использовании полученного сырья или материалов, в котором необходимо отразить:

-

наименование и количество полученных и использованных материалов;

-

наименование и количество готовой продукции;

-

наименование и количество остатков материалов и отходов от их использования.

После выполнения работ по переработке стороны составляют и подписывают акт приема-передачи выполненных работ, где указывается денежная стоимость работ.

Заказчик, принимая готовую продукцию, оформляет приходный ордер № М-4 или накладную на готовую продукцию по ф. № МХ-18 (утверждена Постановлением Росстата от 09.08.1999 № 66).

Учет у заказчика (давальца)

Бухгалтерский учет

Организация, передавшая свои материалы другой организации для переработки (обработки, выполнения работ, изготовления продукции) как давальческие, стоимость таких материалов с баланса не списывает, а продолжает учитывать на счете учета соответствующих материалов (на отдельном субсчете) (п. 157 Методических указаний № 119н).

Передача отражается внутренними записями по счету 10:

Дебет 10-7 «Материалы, переданные в переработку на сторону» Кредит 10-1 «Сырье и материалы».

Стоимость оказанных исполнителем услуг по переработке материалов (без учета НДС) будет являться расходом организации по обычным видам деятельности, на базе которых формируется себестоимость продукции (п. 5 и 9 ПБУ 10/99 «Расходы организации»). На дату подписания акта приемки-сдачи выполненных работ делается проводка: Дебет 20 Кредит 60.

Если в результате переработки материалов образуются возвратные отходы, которые по соглашению сторон возвращаются заказчику (давальцу), учет этих отходов ведется исходя из положений п. 111 Методических указаний № 119н. Отходы сдаются на склады по сдаточным накладным с отражением их наименования и количества. Стоимость отходов определяется организацией исходя из сложившихся цен на лом, утиль, ветошь и т. п. (то есть по цене возможного использования или продажи).

На дату утверждения отчета заказчик принимает возвратные отходы, делая в учете проводку: Дебет 10-6 «Прочие материалы» Кредит 20.

Стоимость учтенных отходов относится в уменьшение стоимости материалов, отпущенных в производство.

В конечном итоге фактическая себестоимость материалов будет складываться из суммы, уплаченной поставщику, плюс затраты на переработку минус возвратные отходы (при наличии).

Фактическая себестоимость списывается проводкой: Дебет 20 Кредит 10-7.

Готовая продукция, принятая к учету, отражается проводкой: Дебет 43 Кредит 20.

Налоговый учет

Материальные расходы.

По общему правилу затраты организаций на покупку материалов относятся к материальным расходам и при расчете налога на прибыль учитываются на дату их передачи в производство (пп. 1 п. 1 ст. 254, п. 2 ст. 272 НК РФ). Что касается давальца, то в момент передачи им переработчику давальческих материалов фактическая передача их в производство еще не подтверждена. Расход можно признать только на дату утверждения отчета исполнителя об использовании материалов.

Затраты на приобретение работ и услуг производственного характера, выполняемых сторонними организациями, признаются материальными расходами на основании пп. 6 п. 1 ст. 254 НК РФ.

Возникает вопрос: к каким расходам (прямым или косвенным) относятся расходы на переработку? С одной стороны, согласно п. 1 ст. 318 НК РФ к прямым расходам могут быть отнесены, в частности, материальные затраты, определяемые в соответствии с пп. 1 и 4 п. 1 ст. 254 НК РФ. С другой стороны, в бухучете себестоимость материалов складывается из затрат в виде суммы, уплаченной поставщику, и затрат на переработку. Если одни учитывать как прямые, а другие – как косвенные, это значительно увеличит трудоемкость расчетов и приведет к образованию разниц и применению ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Полагаем, что в этой ситуации можно воспользоваться рекомендациями Минфина, которые даны в Письме от 02.05.2012 № 03-03-06/1/214: при формировании состава прямых расходов в налоговом учете налогоплательщик может учитывать перечень прямых расходов, связанных с производством и реализацией товаров (выполнением работ, оказанием услуг), применяемый для целей бухгалтерского учета. Таким образом, расходы на переработку материалов можно учитывать как прямые.

Возврат остатков материалов.

В случае если остатки давальческих материалов не возвращаются исполнителем и засчитываются в счет оплаты выполненных им работ, давалец должен включить в состав доходов выручку от их реализации на дату согласования отчета об использовании материалов на основании п. 1 ст. 249, п. 1 ст. 248 НК РФ.

Возврат отходов.

Согласно п. 6 ст. 254 НК РФ сумма материальных расходов уменьшается на стоимость возвратных отходов. В целях применения гл. 25 НК РФ под возвратными отходами понимаются остатки сырья (материалов), образовавшиеся в процессе производства товаров (выполнения работ, оказания услуг), частично утратившие потребительские качества исходных ресурсов (химические или физические свойства) и в силу этого используемые с повышенными расходами (пониженным выходом продукции) или не используемые по прямому назначению.

Возвратные отходы оцениваются в следующем порядке:

1) по пониженной цене исходного материального ресурса (по цене возможного использования), если эти отходы могут быть использованы для основного или вспомогательного производства, но с повышенными расходами (пониженным выходом готовой продукции);

2) по цене реализации, если эти отходы реализуются на сторону.

В последнем случае возвратные отходы следует оценивать исходя из рыночных цен, определяемых в порядке, предусмотренном п. 1 ст. 105.3 НК РФ (см. Письмо Минфина России от 26.04.2010 № 03-03-06/4/49).

Пример 1.

Организация приобрела материалы, стоимость которых равна 354 000 руб. (в том числе НДС – 54 000 руб.).

Материалы на давальческих условиях были переданы переработчику, стоимость услуг которого составила 94 400 руб. (в том числе НДС – 14 400 руб.).

В результате переработки получены готовая продукция и возвратные отходы, которые планируется реализовать. Стоимость возвратных отходов оценена в размере 30 000 руб.

В бухгалтерском учете заказчика сделаны следующие записи:

|

Дебет |

Кредит |

Сумма, руб. |

|

|

Поступили материалы от поставщика |

300 000 |

||

|

Отражен «входной» НДС |

54 000 |

||

|

Принят к вычету НДС, предъявленный поставщиком |

54 000 |

||

|

Материалы переданы в переработку |

300 000 |

||

|

Отражена стоимость переработки |

80 000 |

||

|

Отражен «входной» НДС |

14 400 |

||

|

Принят к вычету НДС, предъявленный переработчиком |

14 400 |

||

|

Списана стоимость переработанных материалов |

300 000 |

||

|

Получены возвратные отходы |

30 000 |

||

|

Принята к учету готовая продукция |

350 000 |

||

|

Перечислены денежные средства за услуги по переработке |

94 400 |

В налоговом учете стоимость материалов также равна 350 000 руб. (300 000 + 80 000 – 30 000) и учтена в составе прямых расходов.

Учет у исполнителя (переработчика)

Поскольку при передаче сырья в переработку право собственности на материалы остается у заказчика, переработчик не может отражать их на своем балансе.

Давальческое сырье учитывается у переработчика на забалансовом счете 003 «Материалы, принятые в переработку» в оценке, либо предусмотренной в договоре, либо согласованной с их собственником (п. 14 ПБУ 5/01 «Учет материально-производственных запасов» и п. 156 Методических указаний № 119н).

Если право собственности на изготовленную продукцию не принадлежит организации, следует использовать забалансовый счет 002 «Товарно-материальные ценности, принятые на ответственное хранение». При этом продукция учитывается по стоимости, состоящей из стоимости давальческого сырья и фактических затрат на переработку (п. 10, 18 Методических указаний № 119н).

На забалансовом счете 002 также учитываются в условной оценке (до момента возврата) возвращаемые давальцу по условиям договора отходы (п. 155, 156 Методических указаний № 119н).

Расходы переработчика на изготовление продукции из давальческого сырья (стоимость собственных вспомогательных материалов переработчика, заработная плата с начисленными страховыми взносами, общехозяйственные расходы и т. п.) являются расходами по обычным видам деятельности (п. 5 и 9 ПБУ 10/99 «Расходы организации»).

Выручка от выполнения работ (оказания услуг) по переработке сырья признается переработчиком в составе доходов от обычных видов деятельности на дату подписания сторонами акта приемки-сдачи выполненных работ, оказанных услуг (п. 5, 6, 12 ПБУ 9/99 «Доходы организации»).

Полученные от давальца сырье и материалы не включаются у переработчика ни в доходы, ни в расходы, так как остаются в собственности давальца.

Доходом переработчика будет являться стоимость выполненных работ, согласованная сторонами договора. Она признается в том отчетном (налоговом) периоде, когда эти работы выполнены (пп. 1 п. 1 ст. 248, п. 1 ст. 249, п. 1 ст. 271 НК РФ).

Расходы исполнителя на переработку давальческих материалов учитываются для целей налогообложения и могут быть (в зависимости от учетной политики) прямыми или косвенными.

Если согласно договору остатки неиспользованных материалов остаются у исполнителя, он становится собственником этих материалов и может отразить расходы на их покупку при расчете налога на прибыль.

Пример 2.

Воспользуемся данными примера 1.

В бухгалтерском учете исполнителя сделаны следующие записи:

Некоторые компании в целях оптимизации производственных процессов передают другим фирмам собственные материалы для последующей обработки. Учет указанных операций имеет свои особенности как для передающего сырье предприятия, так и для учреждения, которое берет на себя функцию по переработке. При этом заключается особый договор и упоминается понятие давальческого сырья. Взаимоотношения участников здесь регулируются Гражданским Кодексом России.

Некоторые компании в целях оптимизации производственных процессов передают другим фирмам собственные материалы для последующей обработки. Учет указанных операций имеет свои особенности как для передающего сырье предприятия, так и для учреждения, которое берет на себя функцию по переработке. При этом заключается особый договор и упоминается понятие давальческого сырья. Взаимоотношения участников здесь регулируются Гражданским Кодексом России.

Соглашение о переработке

Здесь можно выделить две основные стороны — это давалец сырья и переработчик. Первый сохраняет за собой роль собственника. Подрядчик же берет на себя обязательство относительно выполнения определенной работы и своевременной сдачи его заказчику. В обмен на свою помощь он получает некоторую сумму.

Здесь можно выделить две основные стороны — это давалец сырья и переработчик. Первый сохраняет за собой роль собственника. Подрядчик же берет на себя обязательство относительно выполнения определенной работы и своевременной сдачи его заказчику. В обмен на свою помощь он получает некоторую сумму.

Давальческое сырье — это материал, передаваемый для переработки другому предприятию в целях придания ему тех или иных свойств. Как только оно будет должным образом обработано, организация, которая передавала материал на обработку, получает соответствующий отчет.

В этом документе указано количество материалов, которые пошли в расход, данные о произведенной продукции и отходах, сформированных во время деятельности переработчика.

Также обязательной является передача акта приема-передачи выполненных работ. Здесь можно найти сведения о списке проделанных манипуляций и окончательной стоимости работы. При приеме готовой продукции оформляется специальная накладная. Себестоимость такой продукции формируется на основе цены материалов и стоимости работы. Также она включает в себя расходы по оплате:

- посредника;

- транспортировки материала;

- командировочных;

- общехозяйственных и общепроизводственных расходов.

Порядок формирования себестоимости обязательно указывается в соответствующей документации.

Контроль над отходами

Этот момент также играет важную роль. Если отходы передаются переработчику, в документации это отражается как безвозмездная передача. Согласно действующему законодательству, такая манипуляция приравнивается к реализации. Это значит, что на такую передачу начисляется НДС. Если организация-давалец сохраняет за собой право на дальнейшее использование отходов, расходы по переработке должны быть подвергнуты корректировке.

Этот момент также играет важную роль. Если отходы передаются переработчику, в документации это отражается как безвозмездная передача. Согласно действующему законодательству, такая манипуляция приравнивается к реализации. Это значит, что на такую передачу начисляется НДС. Если организация-давалец сохраняет за собой право на дальнейшее использование отходов, расходы по переработке должны быть подвергнуты корректировке.

Контрольная передача сырья и получение итоговых результатов может предполагать их доработку и изготовление готового товара. Первый момент состоит в том, что давалец передает материал для доработки другой компании. То есть она должна обеспечить сырью состояние, которое позволяет его применять для дальнейшего производства тех или иных товаров. Фактически переработчик не занимается изготовлением товаров, а всего лишь их приводит к определенному состоянию.

Раздельный учет

Все моменты, касающиеся производственного процесса, записываются у организации, перерабатывающей материалы. Если эта компания, помимо прочего, производит товары из собственного сырья, ей следует вести раздельный учет по различным видам финансовых затрат. Объясняется такая необходимость тем, что надлежит вести учет операций по производству изделий из давальческого сырья и своего собственного.

Все моменты, касающиеся производственного процесса, записываются у организации, перерабатывающей материалы. Если эта компания, помимо прочего, производит товары из собственного сырья, ей следует вести раздельный учет по различным видам финансовых затрат. Объясняется такая необходимость тем, что надлежит вести учет операций по производству изделий из давальческого сырья и своего собственного.

Когда будут передаваться материалы в переработку, право собственности на них будет сохраняться за компанией, заказавшей соответствующие услуги. Получается, что переработчик не имеет права указывать на собственном балансе переданное в распоряжение имущество. Финансовые затраты, которые несет переработчик, фиксируются на счетах учета затрат на производство. В первую очередь это:

- цена на собственные материалы;

- общепроизводственные и общехозяйственные расходы;

- зарплата работников.

Налоговый учет

Налоговый учет операций, которые происходят между двумя организациями, может сопровождаться рядом сложностей. Касаются они затрат — прямых и косвенных. Также трудности возможны в отношении остатков производств аи порядка их оценки.

Метод распределения различных типов расходов должен быть определён компаниями первоначально. Данный момент регулируется 318 НК РФ. Прямые затраты необходимо распределять в соответствии с учетной политикой компании, которая играет в данном случае роль налогоплательщика. Косвенные расходы рассматриваются в текущем периоде и причисляются к типу затрат в целях налогового учета. Фиксируются они в полном объёме.

При планировании и реализации продукции в готовом виде на складе, организация-переработчик должна распределить прямые расходы общего предназначения между типами деятельности. НДС составляет 18%. Закон не смотрит при этом ни на произведенную продукцию, ни на перерабатываемое сырье. Объектом налогообложения выступает работа, которая выполняется переработчиком, а не момент, касающийся реализации продукции.

Можно предоставить НДС к вычету, если он был оплачен на момент приобретения сырья для производства продукции. То же самое касается налога на момент оплаты услуг, работы сотрудников, прочих пунктов, на которые пришлось потратиться переработчику.

Отчет об использовании давальческих материалов

Под давальческими материалами понимаются материалы, которые принимаются организацией от заказчика для переработки (обработки), выполнения иных работ или изготовления продукции без оплаты стоимости принятых материалов и с обязательством полного возвращения переработанных (обработанных) материалов, сдачи выполненных работ и изготовленной продукции (абз. 2 п. 156 Методических указаний, утв. Приказом Минфина от 28.12.2001 № 119н). Как ведется бухгалтерский учет давальческого сырья, мы рассказывали в нашей консультации.

А что понимается под отчетом об израсходованных материалах заказчика (давальческих материалах)? Расскажем об этом в нашей консультации и приведем для отчета о расходе давальческих материалов образец его заполнения.

Обязателен ли отчет по давальческим материалам?

Когда речь идет о давальческих материалах, подразумевается, что между сторонами заключен договор подряда (ст. 702 ГК РФ). Соответственно, сторона, получившая в работу давальческие материалы, именуется подрядчиком.

Гражданское законодательство требует, чтобы подрядчик использовал предоставленные заказчиком материалы экономно и расчетливо, а после окончания работ представил отчет об израсходованных материалах. Остаток давальческого сырья должен быть возвращен заказчику. По соглашению сторон на стоимость остающихся у подрядчика материалов может быть уменьшена стоимость работы подрядчика (п. 1 ст. 713 ГК РФ).

Очевидно, отчет по давальческим материалам – один из важнейших документов, которые оформляются при исполнении договора подряда с давальческим сырьем. Отчет позволит обеспечить надежный учет и контроль давальческого сырья у подрядчика и заказчика, определить стоимость работ по договору подряда. Кроме того, сумма израсходованных подрядчиком материалов у заказчика будет включаться в стоимость выполненных работ или изготовленной продукции, а потому без составления отчетов верно определить, к примеру, себестоимость строительства не удастся.

В то же время единой формы для отчета об использовании давальческих материалов (образца) не существует. Как составить такой отчет, стороны решают сами. При этом форму отчета о давальческих материалах (образец) закрепляют в договоре подряда.

Из отчета явно должно следовать, сколько и какого материала за отчетный период израсходовано и сколько его осталось.

Приведем ниже пример отчета об использовании давальческих материалов в строительстве.

Пред. / След. Скачать бланк отчета о расходовании давальческих материалов можно здесь. Скачивать формы документов могут только подписчики журнала «Главная книга».

- Я подписчик: электронного журнала печатного журнала

- Я не подписчик, но хочу им стать

- Хочу скачивать формы документов бесплатно и попробовать все возможности подписчика

Да, все верно. Материалы переместились на счет 10.07. Теперь остается физически отгрузить материалы и ждать, когда исполнитель сделает из них готовую продукцию.

Поступление из переработки

Оформим в 1С 8.3 документ возврата материалов из переработки. Этот документ похож, на первый взгляд, на документ поступления товаров, но он выполняет еще несколько функций:

- во-первых, мы должны списать материалы, из которых исполнитель изготовил нам продукцию;

- во-вторых, у нас могут возникнуть дополнительные затраты, связанные с, например, доставкой материалов. Эти затраты должны отразиться на себестоимости готовой продукции;

- в третьих, могут быть остатки материалов, которые исполнитель нам возвращает, и мы должны их оприходовать;

- ну и в конце концов у нас в результате всех этих операций должна появиться готовая продукция на складе.

Приступим к оформлению документа. Аналогично первому, заполним организацию, склад и контрагента с договором.

Табличная часть в данном документе разнообразнее, поэтому рассмотрим ее более детально, по закладкам. Я предоставлю Вам в качестве примера уже заполненный документ, а затем мы его будем внимательно рассматривать:

Первая закладка: Продукция. Здесь мы выбираем товар, который к нам в конечном итоге пришел.

Напомню, что готовая продукция учитывается у нас на 43 счете. Еще одна особенность на этой закладке — это столбец «Сумма плановая». Так как на данном этапе мы не можем зачастую точно указать себестоимость продукции, мы указываем здесь ее вручную как плановую. В данном документе мы сможем точно рассчитать лишь прямые материальные затраты – это материалы, из которых состоит наше изделие. Плюс некие услуги, опять же, связанные с непосредственным производством данной партии.

Окончательно себестоимость мы сможем рассчитать только в конце месяца, учтя аренду оборудования (допустим, автомобиля, который отвозил материалы), зарплату рабочих за месяц, электроэнергию, отопление и так далее.

Укажем в каждой строке с готовой продукцией ее спецификацию. Благодаря этому нам не придется заполнять закладку «Использованные материалы» вручную.

Закладку «Услуги» рассматривать не будем, на ней все так же, как и в документе «Поступление товаров и услуг», разве что, опять же, нужно указать счет затрат.

Вот к счету затрат мы плавно и перебрались. Перейдем на закладку «Счет затрат». Вот тут-то он и зарылся. У меня он встал по умолчанию 20.01. У кого поле пустое, укажите нужный. Заполните реквизиты «Подразделение затрат» и «И номенклатурная группа». Это нужно для аналитического учета.

Закладка «Использованные материалы». Здесь нажимаем кнопку «Заполнить» и выбираем «По спецификации». Ура, у меня все заполнилось правильно:

На этой закладке, как ни странно, все. Переходим к «Возвращенным материалам».

Возврат неиспользованных товаров

На закладке «Возвращенные материалы» по кнопке «Заполнить» только два пункта:

- «По остаткам» — по всем остаткам, находящимся в переработке;

- «По спецификации» — остатки по данной спецификации.

Получилось вот так:

Проведем документ и посмотрим движения. 1С сформирует следующие проводки по выпуску продукции из давальческого сырья:

Все получилось. В первой строке мы видим, что на 43 счете на складе «Основной» у нас появились 5 готовых светильников, остальные материалы по 5 штук (как и указано в спецификации) списались на счет 20.01, в последней строке у нас возвращаются наши 3 светодиода на 41 счет.