Содержание

- Как рассчитать чистые активы по балансу: формула

- Общий подход

- Формула

- Пример расчета

- Требования закона к активам

- Калькулятор расчета чистых активов и действительной стоимости доли

- Чистые активы

- Чистые активы: формула, пример оценки бизнеса

- Чистые активы

- Стоимость чистых активов это? Формула расчета

- Пример расчета стоимости чистых активов бизнеса в Excel

- Видео-урок: “Расчет величины чистых активов”

- Анализ чистых активов

- Чистые активы и чистая прибыль

- Анализ темпа роста чистых активов и международного кредитного рейтинга

- Что такое чистые активы и как их рассчитать?

Как рассчитать чистые активы по балансу: формула

При мониторинге финансово-хозяйственной деятельности организации крайне желательно проводить расчёт чистых активов. Это делают на основе данных бухгалтерской отчетности, а затем показывают заинтересованным в этой информации лицам. В этом материале приводим соответствующую формулу для подсчёта чистых активов согласно балансу, а также порядок расчета и его влияние на экономические показатели компании (ООО, АО).

Общий подход

Для цели расчета чистых активов по балансу важно понимать, что это активы, которые остались бы после погашения всех обязательств. То есть собственные средства предприятия.

Законом Порядок определения стоимости чистых активов и конкретные показатели, используемые при исчислении, установлены в приказе Минфина России от 28.08.2014 № 84н (далее – Порядок). Согласно этому документу, размер чистых активов определяют по данным бухучета.

ВНИМАНИЕ Чистые активы ООО и акционерного общества (ОАО/ЗАО/ПАО) рассчитывают по одинаковым правилам (п. 1, 4-6 Порядка).

Величина чистых активов в целом зависит от двух показателей:

1. Стоимости имущества предприятия.

2. Размера обязательств, выполняемых путем использования этого имущества.

Формула

Чтобы получить нужный результат, следует из показателя активов, отражаемого в балансе по строке 1600, вычесть следующие величины:

- обязательства предприятия;

- доходы будущих периодов в виде безвозмездной помощи;

- задолженности по вкладам в уставный капитал.

Также в расчет формулы чистых активов по балансу не берут объекты, учитываемые на забалансовых счетах.

Форму такого расчета утверждают на предприятии. Она выступает частью его учетной политики.

Также см. «Бланк расчета чистых активов на 2019 год».

Основная формула для расчета чистых активов (ЧА) вот:

ЧА = Капитал и резервы (стр. 1300) – Задолженность по вкладам в уставн. капитал (дебетов. сальдо ст. 75, субсчет «Расчеты по вкладам в УК») + Доходы будущих периодов (кредитов. сальдо сч. 98 по субсчетам «Безвозмездные поступления» и «Госпомощь»)

В свою очередь, Капитал и резервы это:

Актив (стр. 1600) – Долгосрочн. обязательства (стр. 1400) + Краткосрочн. обязательства (стр. 1500)

Также см. «Метод стоимости чистых активов».

Пример расчета

Допустим, что уставный капитал ООО «Гуру» оплачен полностью. Безвозмездных поступлений и госпомощи не было. Показатели баланса на 31.03.2019:

Тогда, чистые активы на 31 марта равны 100 000 руб. (200 000 руб. – 0 руб. + 0 руб.).

Закон указывает на необходимость ежегодного отчета о чистых активах в динамике за последние 3 года, а также мерах по улучшению ситуации с ними.

Также см. «Анализ чистых активов».

Требования закона к активам

По закону чистые активы должны быть больше уставного капитала. То есть, УК фирмы не должен превышать величину чистых активов. Поэтому по возможности нужно снижать уставный капитал до соответствующих значений. Иначе вероятна принудительная ликвидация юрлица.

Также см. «Отрицательные чистые активы: последствия».

Поправить ситуацию можно путем:

- переоценки активов (с привлечением независимой оценки);

- увеличения активов собственниками бизнеса;

- соответствующего уменьшения уставного капитала (не ниже минимума, установленного законом).

Также см. «Соотношение чистых активов и уставного капитала».

Расчет чистых активов отражает степень жизнеспособности компании на конкретном этапе.

Также см. «Справка о стоимости чистых активов: образец».

Калькулятор расчета чистых активов и действительной стоимости доли

Чистые активы общества с ограниченной ответственностью (ООО) и акционерного общества (АО) нужно считать в следующих случаях:

- при увеличении уставного капитала за счет имущества общества

- при выходе участника из общества (при выкупе акций у акционеров)

- при принятии решения о распределении прибыли (о выплате дивидендов)

- по требованию одного из участников или любого заинтересованного лица

- при составлении годового отчета

Порядок расчета чистых активов в настоящее время законодательно определен только для акционерных обществ. Он утвержден приказом Минфина РФ N 10н, ФКЦБ РФ N 03-6/пз от 29.01.2003 «Об утверждении Порядка оценки стоимости чистых активов акционерных обществ». Этот же порядок применяется и для оценки чистых активов обществ с ограниченной ответственностью. Обсуждение порядка расчета чистых активов на форуме можно почитать .

Действительная стоимость доли участника общества соответствует части стоимости чистых активов общества, пропорциональной размеру его доли.

Чистые активы

Чистые активы – один из важнейших показателей, которые характеризуют финансовое состояние организации. От их суммы зависит не только оценка эффективности работы компании, но иногда – и само существование бизнеса. Рассмотрим, зачем нужны чистые активы и как рассчитывается этот показатель.

Что такое чистые активы и как их считать

Рассмотрим такую теоретическую ситуацию. Собственник компании решил остановить свой бизнес. Он уволил работников, выплатил им расчет, продал здания и оборудование, реализовал остатки сырья и продукции (товаров), получил всю дебиторскую задолженность, а также полностью рассчитался с поставщиками и бюджетом.

Те деньги, которые останутся в распоряжении владельца бизнеса после всех этих операций – это и есть чистые активы (ЧА) компании.

Порядок расчета чистых активов утвержден приказом Минфина РФ от 28.08.2014 № 84н.

ЧА = (А – ДЗУ) – (О – ДБП)

А – активы компании (стр. 1600 баланса)

ДЗУ – дебиторская задолженность учредителей по взносам в уставный капитал;

О – обязательства компании (сумма строк 1400 и 1500 баланса);

ДБП – отдельные доходы будущих периодов.

На практике ситуации, когда нужно использовать корректирующие показатели ДЗУ и ДБП, встречаются нечасто. Поэтому в большинстве случаев формула имеет вид

ЧА = А — О = стр. 1600 – стр. 1400 – стр. 1500 = стр. 1300

Т.е. в общем случае чистые активы компании – это итог раздела III баланса «Капитал и резервы». Он складывается из:

- Уставного капитала (УК).

- Нераспределенной прибыли (НП).

- Резервного и других подобных фондов (РФ).

- Добавочного капитала

- Суммы переоценки внеоборотных активов.

- Стоимости долей в УК, принадлежащих самой компании.

У большинства небольших ООО обычно задействуются только первые три позиции, т.к. остальные виды источников средств они используют редко.

ЧА = УК + НП + РФ = стр. 1310 + стр. 1370 + стр. 1360

Что показывают чистые активы

Как видно из предыдущего раздела, основной фактор, который влияет на стоимость чистых активов – это нераспределенная прибыль. Ведь изменения УК происходят редко, а резервные фонды тоже в основном формируются за счет прибыли и, к тому же – далеко не всеми ООО.

Поэтому рост чистых активов в большинстве случаев говорит о том, что компания стабильно работает с прибылью. Это положительный фактор при оценке бизнеса как для его собственников, так и для внешних пользователей — контрагентов, банков, потенциальных инвесторов.

Каждое ООО обязано не реже, чем один раз в год рассчитывать свои чистые активы и включать эту информацию в бухгалтерскую отчетность (п. 3 ст. 30 закона от 08.02.1998 № 14-ФЗ).

Также законом предусмотрены и другие ситуации, когда необходимо учитывать размер чистых активов. Подробнее об этом расскажем в следующих разделах.

Чистые активы при убыточной деятельности

Если компания работает с убытком, то показатель в строке баланса 1370 может стать отрицательным. Следовательно, формула для расчета чистых активов примет вид

ЧА = УК + РФ – НУ (непокрытый убыток)

Если резервный фонд меньше накопленного убытка (или вообще отсутствует), то чистые активы станут меньше уставного капитала.

В таком случае УК уже не сможет выполнять одну из своих основных функций – гарантировать контрагентам компании выполнение обязательств перед ними. Ведь в распоряжении собственников бизнеса после всех расчетов фактически останется сумма меньше, чем размер уставного капитала, указанный в балансе.

Если сумма чистых активов компании два года подряд остается ниже УК, то организация должна в течение 6 месяцев уменьшить уставный капитал до размера чистых активов. Первый год работы при этом «не считается». Таким образом, закон дает новому бизнесу возможность развиваться, не предъявляя требований на начальном этапе деятельности.

Но уменьшать УК можно только до определенного предела. В общем случае его минимальный размер для ООО — 10 тыс. руб. Если чистые активы станут ниже этой суммы, то собственники должны принять решение о ликвидации организации. Для этого также отводится 6 месяцев по окончании двухлетнего периода снижения стоимости чистых активов (п. 4 ст. 30 закона № 14-ФЗ).

Чистые активы при расчетах с учредителями

Существуют две основные ситуации, когда работающее ООО производит выплаты своим участникам:

- Выплата дивидендов.

- Выплата действительной стоимости доли при выходе участника из общества.

В обоих указанных случаях нужно учитывать размер чистых активов.

Когда учредители собираются направить полученную прибыль или ее часть на выплату дивидендов, то необходимо, в частности, соблюдать следующие правила (ст. 29 закона № 14-ФЗ):

- Размер чистых активов не должен быть меньше суммы уставного капитала и резервных фондов на момент принятия решения или фактической выплаты.

- Размер чистых активов не должен стать меньше этой суммы после выплаты дивидендов.

Участник, который покидает компанию, должен получить часть суммы чистых активов, соответствующую его доле. Стоимость чистых активов определяется по данным бухгалтерской отчетности за прошедший год.

Здесь действует правило, аналогичное ситуации с выплатой дивидендов. Выплата действительной стоимости доли не должна привести к тому, что чистые активы компании станут меньше ее уставного капитала. В противном случае организация должна сначала уменьшить УК, а уже затем производить расчеты с выходящим участником.

Так как для уменьшения уставного капитала закон установил ограничения, то и максимальная сумма, которую может получить участник при выходе из ООО, тоже ограничена. Она равна разности между текущим размером чистых активов и минимальным размером УК (п. 8 ст. 23 закона № 14-ФЗ).

Как быстро увеличить чистые активы

«Нормальный» способ увеличения чистых активов – это получение прибыли. Вся нераспределенная прибыль попадает в раздел III баланса и «автоматически» увеличивает чистые активы. Но что делать, если прибыли нет, или ее суммы недостаточно?

Тогда учредителям придется прибегнуть к другим способам увеличения чистых активов:

- Увеличить уставный капитал.

- Погасить задолженность по вкладам в УК.

- Внести вклады в имущество компании без увеличения уставного капитала.

- Провести переоценку активов.

- Списать кредиторскую задолженность.

Наилучший из перечисленных вариантов – это вклад в имущество. Он доступен для каждой организации, не требует сложного оформления и, в большинстве случаев, не влечет за собой налоговых последствий.

Увеличение УК требует внесения изменений в Устав и государственной регистрации. Гашение задолженности по вкладам в уставный капитал возможно только, если такие долги имеются, т.е. этот вариант подходит не для каждой компании.

Два последних способа тоже доступны далеко не для всех. Ведь не у каждой организации есть просроченная кредиторская задолженность или активы для переоценки в достаточном количестве. К тому же при списании «кредиторки» придется заплатить налог на прибыль, а увеличение стоимости основных средств может привести к росту облагаемой базы по налогу на имущество.

Вывод

Чистые активы – это важнейший финансовый показатель, рост которого говорит об эффективной работе бизнеса. Чистые активы в общем случае формируются за счет уставного капитала, резервных фондов и нераспределенной прибыли.

Закон не допускает уменьшения чистых активов до размера, не превышающего величину уставного капитала. Это правило должно выполняться, как в рамках текущей деятельности, так и при расчетах с учредителями.

Если накопленной прибыли недостаточно, то владельцы компании могут вложить дополнительные средства в уставный капитал или имущество ООО. Также роста чистых активов можно добиться с помощью бухгалтерских операций: списания кредиторской задолженности и переоценки активов.

Наиболее простой и выгодный для учредителей способ поддержки компании с целью увеличения ее чистых активов – это вклад в имущество общества без изменения уставного капитала.

Чистые активы: формула, пример оценки бизнеса

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов это? Формула расчета

Стоимость чистых активов представляет собой разницу между всеми активами и пассивами предприятия.

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

![]()

где:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Формула расчета чистых активов по балансу

Рассмотрим как рассчитать чистые активы в балансе предприятия. Их можно определить на основе данных бухгалтерского баланса (Форма №1). Формула имеет следующий вид:

![]()

Пример расчета стоимости чистых активов бизнеса в Excel

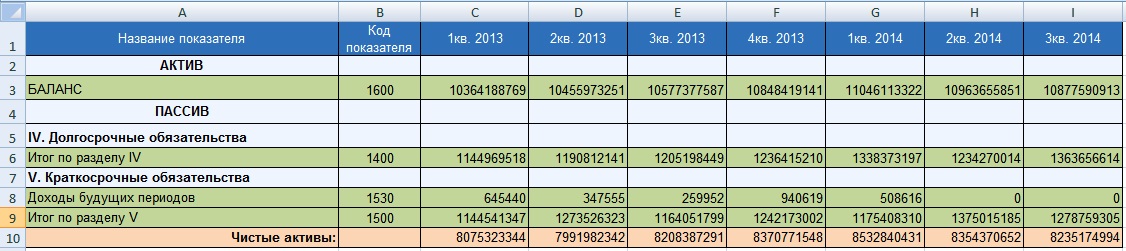

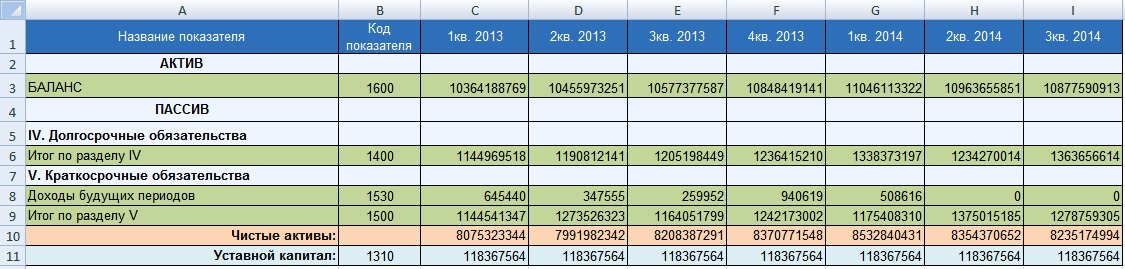

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы =C3-(C6+C9-C8)

Видео-урок: “Расчет величины чистых активов”

Анализ чистых активов

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ “Показатели платежеспособности компании“).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

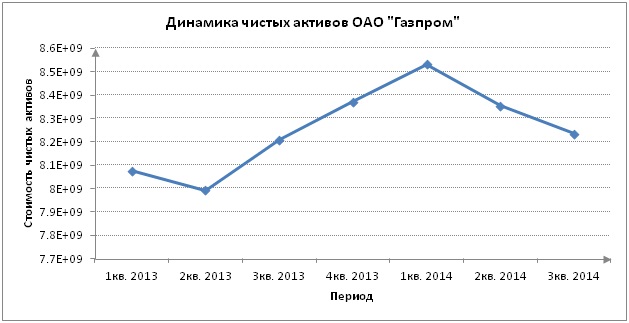

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ Как оценить кредитоспособности компании). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

|

Тенденция изменения чистых активов |

Анализ финансового состояния |

|

ЧА ↗ |

Улучшение финансового состояния предприятия и платежеспособности предприятия, уменьшение риска банкротства |

|

ЧА ↘ |

Ухудшение финансового состояния предприятия, снижение платежеспособности, что приводит к росту риска банкротства |

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ 4 модели оценки банкротства). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

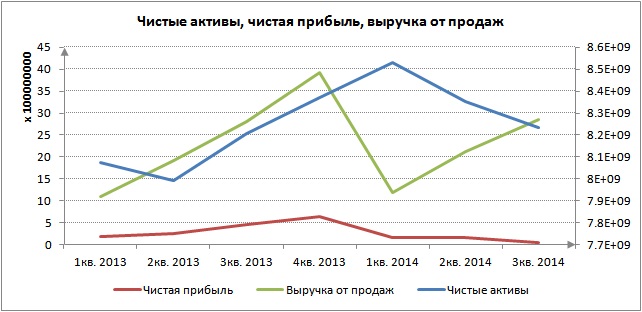

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и чистой прибыли. Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

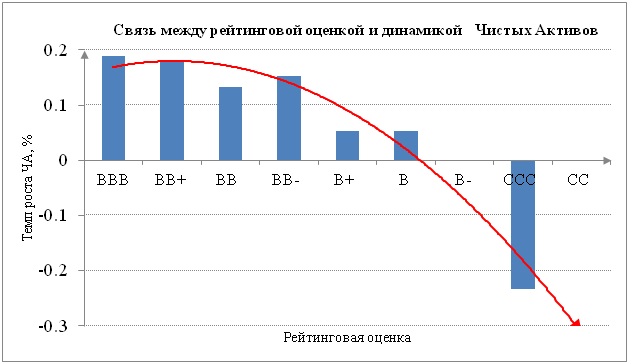

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

к.э.н. Жданов Иван Юрьевич

Что такое чистые активы и как их рассчитать?

Для своевременного обеспечения достаточности собственного капитала и контроля за надлежащим исполнением обязательств законодательством предусмотрено определение стоимости чистых активов.

Чистые активы — это активы, обеспеченные собственным капиталом организации. Иначе говоря, это балансовая стоимость активов, которые остались бы в распоряжении участников коммерческой организации, если бы она погасила все свои обязательства.

В общем случае величина чистых активов рассчитывается организациями (за исключением страховых организаций и юридических лиц, осуществляющих профессиональную и биржевую деятельность по ценным бумагам) один раз в год — на 1 января. Законодательством может быть установлена иная периодичность <*>.

При определении величины чистых активов используются данные бухгалтерского баланса <*>.

Стоимость чистых активов определяется как разница между стоимостью активов и обязательств, принимаемых к расчету <*>.

В состав активов, принимаемых к расчету, включаются <*>:

— долгосрочные активы (раздел I бухгалтерского баланса): основные средства, нематериальные активы, доходные вложения в материальные активы, вложения в долгосрочные активы (включая оборудование к установке и строительные материалы), долгосрочные финансовые вложения, отложенные налоговые активы, долгосрочная дебиторская задолженность, прочие долгосрочные активы;

— краткосрочные активы (раздел II бухгалтерского баланса): запасы, долгосрочные активы, предназначенные для реализации, расходы будущих периодов, налог на добавленную стоимость по приобретенным товарам, работам, услугам, краткосрочная дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и их эквиваленты, прочие краткосрочные активы.

В состав обязательств, принимаемых к расчету, включаются <*>:

— долгосрочные обязательства (раздел IV бухгалтерского баланса): долгосрочные кредиты и займы (за исключением процентов по ним), долгосрочные обязательства по лизинговым платежам, отложенные налоговые обязательства, доходы будущих периодов, резервы предстоящих платежей, прочие долгосрочные обязательства;

— краткосрочные обязательства (раздел V бухгалтерского баланса): краткосрочные кредиты и займы (за исключением процентов по ним), краткосрочная часть долгосрочных обязательств, краткосрочная кредиторская задолженность (включая проценты по кредитам и займам), обязательства, предназначенные для реализации, доходы будущих периодов, резервы предстоящих платежей, прочие краткосрочные обязательства.

Схематично формулу расчета можно представить следующим образом:

Расчет стоимости чистых активов оформляется по форме согласно приложению 1 к Инструкции N 35 от 11.06.2012. В расчете приводятся не только итоговые показатели разделов бухгалтерского баланса по строкам 190, 290, 590, 690, но и их составляющие.

Пример. Стоимость чистых активов на 1 января 2017 года составила 14905 тыс. руб. Рассчитаем стоимость чистых активов на 1 января 2018 года.

Исходные данные из бухгалтерского баланса:

Долгосрочные активы (строка 190 баланса) – 53350 тыс. руб.

Краткосрочные активы (строка 290 баланса) – 337301 тыс. руб.

Долгосрочные обязательства (строка 590 баланса) – 70329 тыс. руб.

Краткосрочные обязательства (строка 690 баланса) – 234959 тыс. руб.

Стоимость чистых активов на 1 января 2018 г. составит 85363 тыс. руб. (53350 + 337301 – 70329 – 234959).

Стоимость чистых активов организации за 2017 год значительно выросла по сравнению с 2016 годом (85363 тыс. руб. ˃ 14905 тыс. руб.). Обеспеченность организации собственным капиталом высокая.

Отметим, поскольку принимаемые к расчету активы и обязательства соответствуют итогам разделов баланса, величина чистых активов будет равна величине собственного капитала (итогу раздела III бухгалтерского баланса).

Следует обратить внимание, что если по окончании второго и каждого последующего финансового года стоимость чистых активов коммерческой организации окажется менее уставного фонда, такая организация обязана в установленном порядке уменьшить свой уставный фонд до размера, не превышающего стоимости ее чистых активов.

В случае уменьшения стоимости чистых активов коммерческой организации, для которой законодательством установлен минимальный размер уставного фонда, по результатам второго и каждого последующего финансового года ниже минимального размера уставного фонда такая организация подлежит ликвидации в установленном порядке <*>.