Содержание

- НДС при безвозмездной передаче товаров (работ, услуг)

- Операции по безвозмездной передаче товаров (работ, услуг), не облагаемые НДС

- Безвозмездная передача товаров (оказание услуг, выполнение работ) в рамках благотворительной деятельности

- Безвозмездное пользование

- Передача в безвозмездное пользование земельных участков

- Оформление счета-фактуры и регистрация его в книге покупок и книге продаж

- Отражение в налоговой декларации

- Исчисление НДС при реализации безвозмездно полученного имущества

- Начисление НДС при рекламной раздаче товаров в 1С:Бухгалтерии 8

- Безвозмездная передача товаров

- НДС при безвозмездной передаче товаров в «1С:Бухгалтерии 8»

- Передача товаров в рекламных целях

- Договор безвозмездной передачи имущества. Что такое и как составить?

- Что такое безвозмездное пользование?

- Что можно передать по этому договору?

- Права и обязанности сторон – на что обратить внимание?

- На какой срок он оформляется и как завершается?

- Как составить договор безвозмездной передачи имущества?

- Образец

- Безвозмездная передача имущества между юридическими лицами

- Безвозмездная передача или дарение

- Лимиты на подарки и безвозмездную передачу

- Бухгалтерский учет безвозмездной передачи

- Оформление по договору

- А что с налогами?

НДС при безвозмездной передаче товаров (работ, услуг)

Безвозмездная передача товаров (работ, услуг) предполагает, что у организации, которая их получила, не возникает обязательства по оплате либо исполнению иного встречного обязательства. Облагается ли НДС безвозмездная передача товаров (работ, услуг)?

Объектом налогообложения признается передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе. По общему правилу в целях исчисления НДС моментом определения налоговой базы является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Так как при безвозмездной реализации товаров (работ, услуг) факт оплаты (частичной оплаты) отсутствует, то в таких случаях налоговая база по НДС всегда определяется в день отгрузки (передачи) товаров (работ, услуг).

Налоговая база определяется исходя из рыночных цен в порядке, аналогичном предусмотренному ст. 40 НК РФ.

Операции по безвозмездной передаче товаров (работ, услуг), не облагаемые НДС

Согласно ст. 39 НК РФ не подлежит налогообложению передача:

- основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику (правопреемникам) при реорганизации этой организации;

- основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью;

- имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), паевые взносы в паевые фонды кооперативов);

- имущества в пределах первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками;

- имущества в пределах первоначального взноса участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества.

Также в п. 2 ст. 146 НК РФ перечислены операции, не признаваемые объектом обложения НДС, в число которых включены и отдельные операции по безвозмездной передаче, а именно:

- передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов органам государственной власти и органам местного самоуправления (либо по решению указанных органов специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению).

К другим объектам социально-культурного и жилищно-коммунального назначения следует относить объекты социально-культурной сферы и жилищно-коммунального хозяйства, перечисленные в ст. 275.1 НК РФ;

- передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям.

С 1 января 2007 г. не облагается НДС безвозмездная передача основных средств любым государственным и муниципальным учреждениям (как бюджетным, так и автономным);

- передача имущественных прав организации ее правопреемнику (правопреемникам).

Безвозмездная передача товаров (оказание услуг, выполнение работ) в рамках благотворительной деятельности

Операции по безвозмездной передаче перечислены в ст. 149 НК РФ. Передача товаров (выполнение работ, оказание услуг) безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом от 11.08.1995 N 135-ФЗ «О благотворительной деятельности и благотворительных организациях» (далее — Закон о благотворительной деятельности), за исключением подакцизных товаров, освобождается от обложения НДС.

Для освобождения от налогообложения операций по безвозмездной передаче товаров (работ, услуг) по данному основанию необходимо определить, какая деятельность считается благотворительной, каковы ее цели и кто может быть участником благотворительной деятельности.

Для подтверждения рассматриваемого освобождения организация должна представить документы, подтверждающие такое право, а именно:

- договор (контракт) с получателем благотворительной помощи на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках благотворительной деятельности;

- копии документов, подтверждающих принятие на учет получателем благотворительной помощи безвозмездно полученных товаров (выполненных работ, оказанных услуг);

- акты или иные документы, свидетельствующие о целевом использовании полученных (выполненных, оказанных) в рамках благотворительной деятельности товаров (работ, услуг).

При этом счет-фактура оформляется в обычном порядке, но без выделения сумм налога, т.е. в счетах-фактурах и расчетных документах делается соответствующая надпись или ставится штамп «Без налога (НДС)».

Направление денежных и других материальных средств, оказание помощи в иных формах коммерческим организациям, а также поддержка политических партий, движений, групп и компаний благотворительной деятельностью не являются, а следовательно, данные операции облагаются НДС.

При безвозмездной передаче призов, подарков и другого имущества в рамках благотворительной деятельности НДС не уплачивается.

Безвозмездное пользование

Право передачи вещи в безвозмездное пользование принадлежит ее собственнику и иным лицам, управомоченным на то законом или собственником.

Объектом безвозмездного пользования могут быть только индивидуально-определенные и непотребляемые вещи, т.е. вещи, которые не теряют своих натуральных свойств в процессе их использования (например, станок, здание, помещение). Не могут быть переданы в безвозмездное пользование вещи, определенные родовыми признаками, например строительные материалы (кирпич, цемент и т.п.).

При передаче имущества в безвозмездное временное пользование по договору безвозмездного пользования у ссудодателя возникает объект налогообложения по НДС в виде стоимости безвозмездно оказанных услуг.

Налоговая база по НДС по указанной операции определяется исходя из рыночной цены оказанных услуг с учетом акцизов (для подакцизных товаров) и без включения в нее НДС. Рыночная цена оказанных услуг определяется с учетом положений ст. 40 НК РФ, т.е. исходя из цен, сложившихся на рынке однородных услуг в сопоставимых экономических условиях, и в частности доходов от сдачи в аренду аналогичного имущества.

Передача в безвозмездное пользование земельных участков

Объектом обложения НДС не признается реализация земельных участков (пп. 6 п. 2 ст. 146 НК РФ). При этом услуги по аренде и передаче земельных участков по договору безвозмездного пользования данной нормой не предусмотрены.

Таким образом, услуги по передаче земельных участков по договору безвозмездного пользования облагаются НДС в общеустановленном порядке.

Оформление счета-фактуры и регистрация его в книге покупок и книге продаж

Согласно п. 1 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в п. п. 4 и 5 ст. 161 НК РФ) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму НДС.

Абзацем 2 п. 16 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 N 914 (далее — Правила), установлено, что в книге продаж регистрируются выписанные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, в том числе при получении средств, увеличивающих налоговую базу.

Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

В книге покупок не регистрируются счета-фактуры, полученные при безвозмездной передаче товаров (выполнении работ, оказании услуг), включая основные средства и нематериальные активы.

Покупатели ведут журнал учета полученных от продавцов оригиналов счетов-фактур, в котором они хранятся, а продавцы ведут журнал учета выставленных покупателям счетов-фактур, в котором хранятся их вторые экземпляры.

Таким образом, при безвозмездной передаче товаров (выполнении работ, оказании услуг) счет-фактура выписывается в двух экземплярах: первый передается принимающей стороне, второй остается у передающей стороны. Принимающая сторона, получившая такой счет-фактуру, право на вычет НДС не имеет, поэтому счет-фактура в книге покупок не регистрируется. Данная позиция подтверждена в Письме Минфина России от 21.03.2006 N 03-04-11/60.

При безвозмездной передаче физическому лицу счет-фактура выписывается в одном экземпляре.

Отражение в налоговой декларации

НДС при безвозмездной передаче товаров, работ, услуг отражается в разд. 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям по реализации товаров (работ, услуг), передаче имущественных прав, облагаемых по налоговым ставкам, предусмотренным пунктами 2 — 4 ст. 164 НК РФ» по стр. 020 — при ставке налога 18% или стр. 030 — при ставке налога 10% в декларации, утвержденной Приказом Минфина России от 07.11.2006 N 136н.

Исчисление НДС при реализации безвозмездно полученного имущества

В соответствии с пп. 1 п. 1 ст. 146 НК РФ при последующей реализации безвозмездно полученного имущества возникает объект для исчисления НДС.

Налоговая база определяется при реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога. Налоговая база определяется как разница между ценой реализуемого имущества, определяемой с учетом положений ст. 40 НК РФ, с учетом НДС, акцизов (для подакцизных товаров и подакцизного минерального сырья) и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок).

Налоговая = Цена — Балансовая

база продажи стоимость,

где Цена продажи — цена по договору с учетом НДС, акциза (для подакцизных товаров). Указанная цена должна соответствовать рыночным ценам; Балансовая стоимость — стоимость реализуемого имущества (остаточная стоимость с учетом переоценок), отраженная в учете продавца.

При реализации такого имущества применяется расчетная ставка 18/118 или 10/110 (см. пример).

Пример. Индивидуальному предпринимателю для осуществления предпринимательской деятельности безвозмездно от организации был передан автомобиль. Стоимость полученного автомобиля составила 118 000 руб. (в том числе НДС — 18 000 руб., уплаченный в бюджет передающей стороной).

По истечении 1 года индивидуальный предприниматель реализовал автомобиль за 80 000 руб. (с учетом НДС). На момент продажи остаточная стоимость автомобиля с учетом переоценок составила 72 000 руб.

Налоговая база при реализации автомобиля составила 8000 руб. (80 000 — 72 000).

Сумма НДС составит 1220,34 руб. (8000 руб. x 18 : 118).

В счете-фактуре, оформляемом при реализации таких объектов (основных средств), в графе 7 указывается расчетная ставка НДС с пометкой «с межценовой разницы», в графе 8 — сумма налога, исчисленная в соответствии с п. 3 ст. 154 НК РФ, и в графе 9 — стоимость реализуемого объекта с учетом суммы исчисленного налога.

В заключение обращаем внимание читателей на следующее. Со стоимости товаров (независимо от их стоимости), безвозмездно переданных работникам в качестве подарков, а также со стоимости товаров (работ, услуг), переданных в рекламных целях, расходы на приобретение (создание) единицы которых превышают 100 руб., НДС исчисляется в общеустановленном порядке.

А.В.Смирнова

Советник государственной

гражданской службы РФ 3 класса

Начисление НДС при рекламной раздаче товаров в 1С:Бухгалтерии 8

В целях привлечения клиентов компании могут проводить рекламные акции и раздавать бесплатно потенциальным покупателям сувениры со своим логотипом. В статье эксперты 1С рассматривают вопросы нормативного правового регулирования налогообложения НДС в случаях безвозмездной передачи товаров (продукции) в рекламных целях и порядок отражения операций по учету НДС в программе «1С:Бухгалтерия 8» редакции 3.0.

Безвозмездная передача товаров

Безвозмездная передача права собственности на товары, результаты выполненных работ, оказание услуг на территории Российской Федерации признается реализацией товаров (работ, услуг) и является объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ).

Безвозмездной считается передача, при которой товары (работы, услуги) предоставляются другой стороне без получения от нее платы или иного встречного предоставления (ст. 423 ГК РФ).

Моментом определения налоговой базы в этом случае является день отгрузки (передачи) товаров (работ, услуг), имущественных прав (п. 1 ст. 167 НК РФ).

Налоговая база при безвозмездной передаче определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 2 ст. 154 НК РФ). Поскольку для целей налогообложения цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, признаются рыночными, то при реализации товаров (работ, услуг) на безвозмездной основе налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из рыночных цен (письмо Минфина России от 30.11.2016 № 03-07-11/70848).

В связи с тем, что при безвозмездной передаче передающая сторона не предъявляет к оплате принимающей стороне ни цену реализуемого товара (работ, услуг), ни сумму налога, НДС в бюджет уплачивается за счет средств передающей стороны (письмо Минфина России от 16.04.2009 № 03-07-08/90).

При бесплатной раздаче товаров (продукции) в рекламных целях также возникает объект налогообложения по НДС. При этом в соответствии с подпунктом 25 пункта 3 статьи 149 НК РФ от налогообложения освобождается передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб. При осуществлении наряду с облагаемой НДС деятельностью таких освобождаемых от налогообложения операций налогоплательщик обязан вести раздельный учет (п. 4 ст. 149 НК РФ).

При раздаче товаров (продукции) в рекламных целях необходимо учитывать, что объект налогообложения по НДС возникает только в том случае, если передаются рекламные материалы, отвечающие признакам товара, т. е. имущества, предназначенного для реализации в собственном качестве.

Если же другой стороне передаются рекламные материалы (листовки, каталоги, брошюры и т. п.), которые не обладают признаками товара и являются частью деятельности по продвижению на рынке производимых и (или) реализуемых товаров, то объекта налогообложения по НДС не возникает независимо от величины расходов на их приобретение (создание) (см. п. 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33, письма Минфина России от 23.12.2015 № 03-07-11/75489, от 19.12.2014 № 03-03-06/1/65952, от 23.10.2014 № 03-07-11/53626).

Если раздается рекламная продукция стоимостью свыше 100 руб., то налогообложение НДС производится в общеустановленном порядке, а суммы входного НДС могут быть заявлены к налоговому вычету в общеустановленном порядке.

Если стоимость рекламной продукции не превышает 100 руб., то суммы входного НДС должны быть учтены в ее стоимости (пп. 1 п. 2 ст. 170 НК РФ). В этом случае необходимо учитывать следующие особенности применения НДС:

- если при принятии к учету приобретенных товаров (продукции) предполагалось их использование в облагаемой НДС деятельности и входной НДС был принят к налоговому вычету, то при раздаче этих товаров (продукции) в рекламных целях сумма входного НДС должна быть восстановлена в соответствии с подпунктом 2 пункта 3 статьи 170 НК РФ;

- налогоплательщик вправе отказаться от освобождения от НДС при раздаче товаров (продукции), расходы на приобретение (создание) единицы которых не превышают 100 руб., представив в налоговую инспекцию соответствующее заявление не позднее 1-го числа квартала, с которого он намерен отказаться от применения льготы (п. 5 ст. 149 НК РФ);

- даже если доля совокупных расходов на приобретение (создание) таких рекламных товаров (продукции) не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, то НДС, предъявленный по товарам (работам, услугам), используемым исключительно в рекламных целях, к вычету не принимается, а учитывается в стоимости соответствующих товаров (работ, услуг) (абз. 7 п. 4 ст. 170 НК РФ в ред. Федерального закона от 27.11.2017 № 335-ФЗ).

Если раздается продукция, не отвечающая признакам товара, то, по мнению Минфина России (письмо от 19.12.2014 № 03-03-06/1/65952), сумма входного НДС должна быть включена в первоначальную стоимость таких товаров (продукции).

При безвозмездной передаче в рекламных целях товаров неопределенному кругу лиц в составляемом счете-фактуре следует проставлять прочерки в строках «Грузополучатель и его адрес» (строка 4), «Покупатель» (строка 6), «Адрес» (строка 6а), «ИНН/КПП покупателя» (строка 6б) (письмо Минфина России от 01.03.2005 № 03-04-11/43).

1С:ИТС

Подробнее о безвозмездной передаче товаров, работ и услуг см. раздела «Налоги и взносы».

Напомним, что с 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и продаж, журнала учета полученных и выставленных счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

Подробнее о важных изменениях по НДС, действующих как с 01.10.2018, так и с 01.01.2019, читайте .

НДС при безвозмездной передаче товаров в «1С:Бухгалтерии 8»

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС при безвозмездной передаче товаров в рекламных целях неопределенному кругу лиц.

Пример

Организация ООО «ТФ-Мега» 05.09.2018 приобрела для раздачи в рекламных целях 100 шт. шариковых ручек и 50 шт. кружек с логотипом компании. Стоимость приобретенных ручек составляет 7 080,00 руб. (в т. ч. НДС 18 % — 1 080,00 руб.), а стоимость приобретенных кружек — 7 670,00 руб. (в т. ч. НДС 18 % — 1 170,00 руб.). В ходе рекламной кампании 10.10.2018 товары были переданы неопределенному кругу лиц. Последовательность операций приведена в таблице на странице 14.

НАСТРОЙКА УЧЕТНОЙ ПОЛИТИКИ И ПАРАМЕТРОВ УЧЕТА

Поскольку организация ООО «ТФ-Мега» раздает в рекламных целях товары, расходы на приобретение единицы которых не превышают 100 руб., т. е. осуществляет освобождаемую от налогообложения операцию (пп. 25 п. 3 ст. 149 НК РФ), то она обязана вести раздельный учет (п. 4 ст. 149 НК РФ).

Для этого необходимо на закладке НДС формы Настройки налогов и отчетов (раздел Главное — подраздел Настройки — гиперссылка Налоги и отчеты) установить флаги для значений Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета.

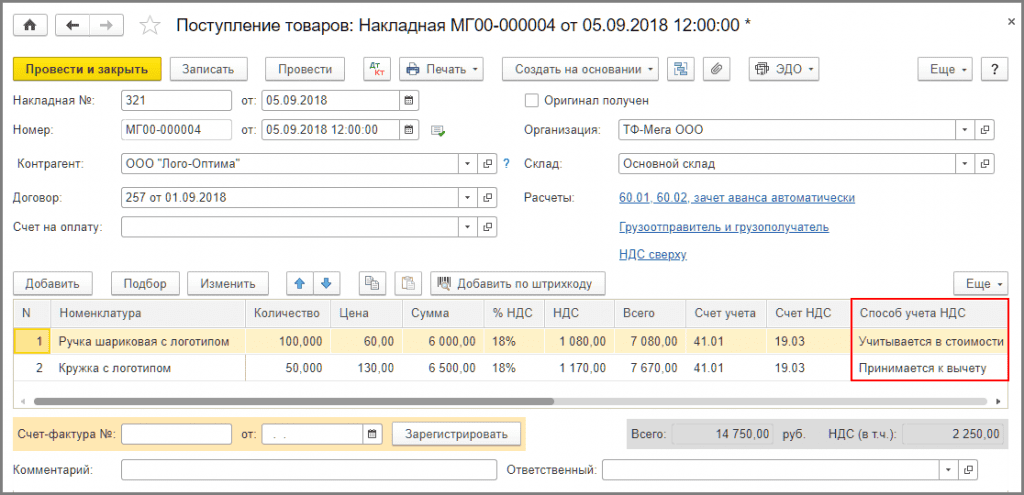

ПОСТУПЛЕНИЕ ТОВАРОВ

Для выполнения операций 2.1 «Учет поступивших товаров»; 2.2 «Учет входного НДС»; 2.3 «Учет входного НДС в стоимости товаров» необходимо создать документ Поступление (акт, накладная) с видом документа Товары (раздел Покупки — подраздел Покупки) (см. рис. 1).

Рис. 1. Поступление товаров

Поскольку ООО «ТФ-Мега» приобретает шариковые ручки стоимостью менее 100 руб. для осуществления освобождаемой от налогообложения операции (для передачи в рекламных целях неопределенному кругу лиц), сумма входного НДС должна быть включена в их первоначальную стоимость. Поэтому в графе Способ учета НДС указывается значение Учитывается в стоимости.

При приобретении кружек стоимостью более 100 руб. для осуществления облагаемой НДС операции (для передачи в рекламных целях) сумма входного НДС может быть заявлена к налоговому вычету. Поэтому в графе Способ учета НДС указывается значение Принимается к вычету.

Таблица

После проведения документа Поступление (акт, накладная) будут сформированы бухгалтерские проводки:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных шариковых ручек без НДС.

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных кружек без НДС.

Дебет 19.03 Кредит 60.01

— на сумму НДС, предъявленную поставщиком по приобретенным шариковым ручкам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, — Учитывается в стоимости.

Дебет 19.03 Кредит 60.01

— на сумму НДС, предъявленную поставщиком по приобретенным кружкам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, — Принимается к вычету.

Дебет 41.01 Кредит 19.03

— на сумму входного НДС по приобретенным шариковым ручкам, включенную в первоначальную стоимость.

В регистр НДС предъявленный вносятся записи с видом движения Приход и событием Предъявлен НДС поставщиком по каждому виду приобретенных товаров, а также запись с видом движения Расход по товару, по которому сумма входного НДС включается в первоначальную стоимость.

В регистр Раздельный учет НДС вносятся записи с видом движения Приход по каждому виду товаров. Регистр Раздельный учет НДС предназначен для партионного учета входного НДС по способам учета в зависимости от предполагаемого использования приобретенных товаров.

Для регистрации полученного счета-фактуры (операция 2.4 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру. Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Кроме того:

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур.

С 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур. В документе Счет-фактура полученный в строке Сумма указывается, что суммы для регистрации в журнале учета равны нулю. При этом записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

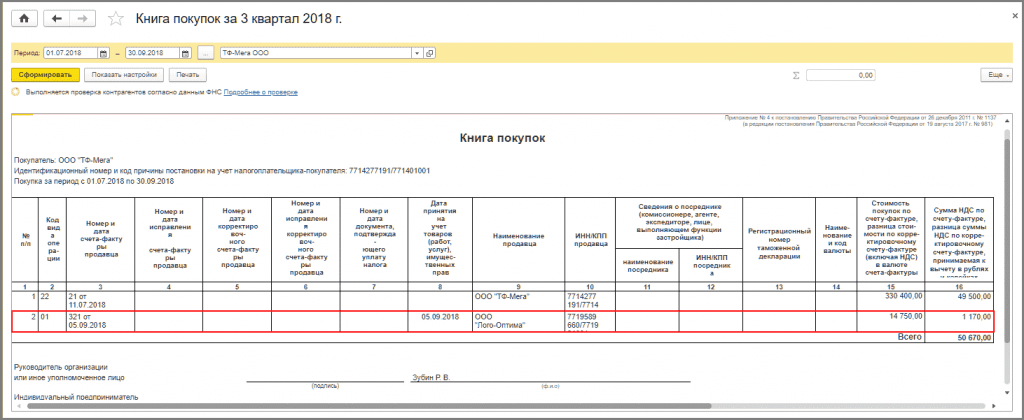

Для отражения операции 2.5 «Заявление к вычету входного НДС» необходимо создать документ Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС).

Заполнение сведений на закладке Приобретенные ценности производится автоматически по команде Заполнить.

В результате проведения документа Формирование записей книги покупок в регистр бухгалтерии вводится запись:

Дебет 68.02 Кредит 19.03

— на сумму входного НДС по приобретенным кружкам, принимаемую к налоговому вычету.

В регистр НДС Предъявленный вводятся записи с видом движения Расход на сумму НДС, подлежащую налоговому вычету.

В регистр НДС Покупки вводятся данные о сумме НДС для формирования книги покупок.

На основании записей регистра НДС Покупки формируется книга покупок за III квартал 2018 года (рис. 2).

Рис. 2. Книга покупок за III квартал 2018 года

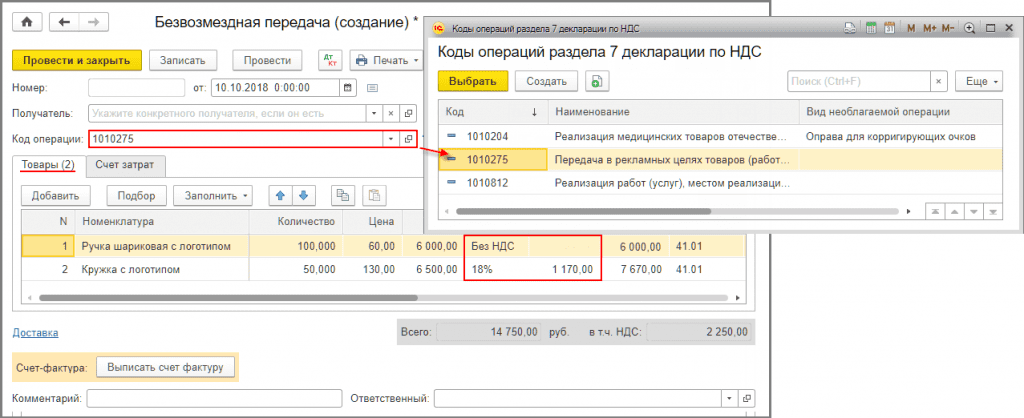

Передача товаров в рекламных целях

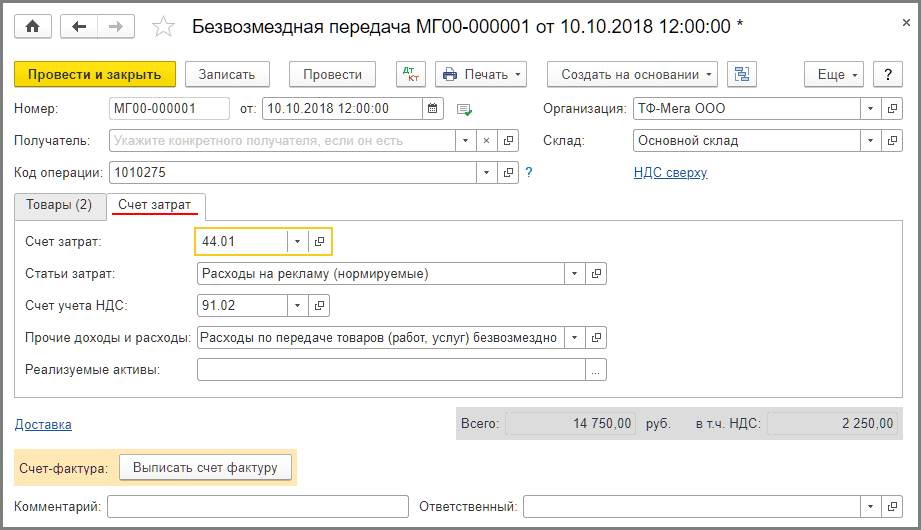

Для выполнения операций: 3.1 «Списание стоимости переданных товаров» необходимо создать документ Безвозмездная передача (раздел Продажи — подраздел Продажи).

Создать документ Безвозмездная передача можно на основании документа Поступление (акт, накладная) (см. рис. 1). В этом случае в документе будут автоматически заполнены сведения о передаваемых товарах, их количестве и счетах учета (рис. 3).

Рис. 3. Документ «Безвозмездная передача товаров», закладка «Товары»

В шапке документа:

- поле Получатель не заполняется, так как товары в рекламных целях раздаются неопределенному кругу лиц;

- в поле Код операции указывается код 1010275, который соответствует значению «Передача в рекламных целях товаров (работ, услуг)» (Приложение № 1 к Порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

На закладке Товары указываются сведения о товарах, передаваемых в рекламных целях. В качестве рыночной стоимости товаров принимается цена их приобретения (см. рис. 1).

Согласно подпункту 25 пункта 3 статьи 149 НК РФ для шариковых ручек, стоимость единицы которых не превышает 100 руб., устанавливается значение Без НДС. Для кружек с логотипом, стоимость единицы которых превышает 100 руб., указывается ставка НДС в размере 18 % и соответствующая сумма НДС в размере 1 170,00 руб. (6 500,00 руб. х 18 %).

На закладке Счет затрат указываются соответствующие счета учета. По умолчанию в полях Счет затрат и Счет учета НДС проставляется счет 91.02 «Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд» (рис. 4).

Рис. 4. Документ «Безвозмездная передача товаров», закладка «Счет затрат»

В результате проведения документа Безвозмездная передача в регистр бухгалтерии вводятся записи:

Дебет 44.01 Кредит 41.01

— на стоимость товаров, передаваемых в рекламных целях;

Дебет 91.02 Кредит 68.02

— на сумму НДС в размере 1 170,00 руб., начисленную при безвозмездной передаче кружек с логотипом, стоимость единицы которых превышает 100 руб.

В регистр Раздельный учет НДС вводятся записи с видом движения Расход.

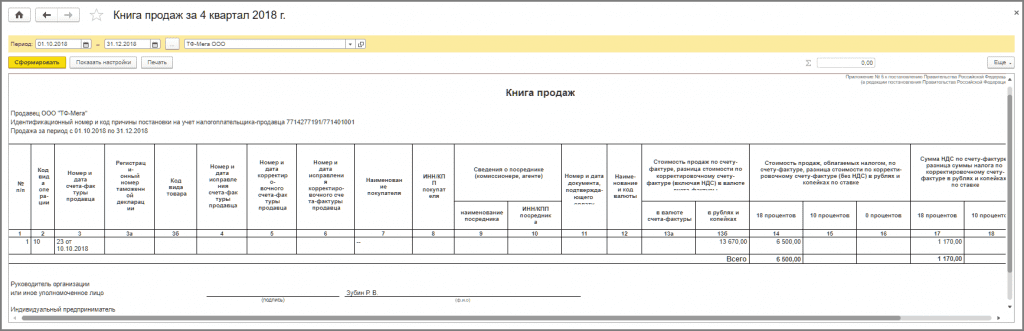

Также вносится регистрационная запись в регистр накопления НДС Продажи. На основании записей регистра НДС Продажи формируется книга продаж за IV квартал 2018 года.

В регистр Необлагаемые НДС операции вносится запись с видом движения Приход для последующего внесения информации в Раздел 7 декларации по НДС.

В регистр Документы по необлагаемым НДС операциям вводятся данные о документах по данной операции для формирования Реестра подтверждающих документов (письмо ФНC России от 26.01.2017 № ЕД-4-15/1281@).

1С:ИТС

О формировании Раздела 7 декларации по НДС и Реестра подтверждающих документов см. раздела «Бухгалтерский и налоговый учет».

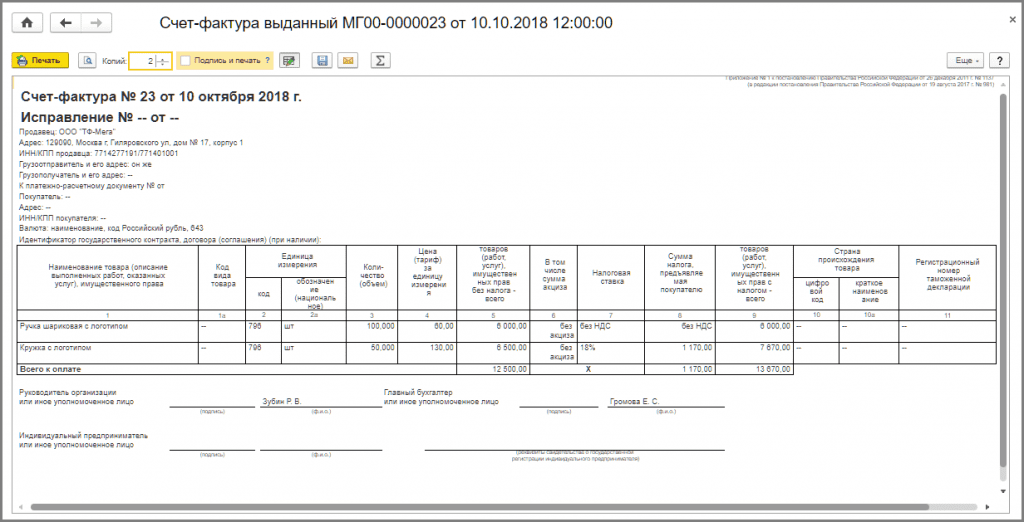

Для выставления счета-фактуры на переданные в рекламных целях товары (операции 3.3 «Составление счета-фактуры») необходимо нажать на кнопку Выписать счет-фактуру внизу документа Безвозмездная передача (см. рис. 3, 4).При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном счете-фактуре. С помощью кнопки Печать документа Счет-фактура выданный можно просмотреть и распечатать счет-фактуру (рис. 5).

Рис. 5. Печатная форма счета-фактуры выданного

Отметим, что в рекламных целях одновременно раздаются как товары, облагаемые НДС, так и товары, освобождаемые от налогообложения согласно подпункту 25 пункта 3 статьи 149 НК РФ. При этом при совершении операций, освобождаемых от налогообложения, счета-фактуры не составляются (пп. 1 п. 3 ст. 169 НК РФ).

Порядок выставления счетов-фактур при одновременной отгрузке и облагаемых НДС, и освобождаемых от налогообложения операций нормативно не установлен. Поэтому в данном примере счет-фактура, формируемый на основании документа Безвозмездная передача, составляется в отношении всех передаваемых товаров, т. е. как облагаемых НДС, так и освобождаемых от налогообложения в соответствии с подпунктом 25 пункта 3 статьи 149 НК РФ.

В книге продаж (рис. 6) будет зарегистрирован выставленный при безвозмездной передаче товаров счет-фактура № 23 от 10.10.2018 с кодом вида операции «10», который соответствует значению «Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе» (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Рис. 6. Книга продаж за IV квартал 2018 года

Договор безвозмездной передачи имущества. Что такое и как составить?

Обладая каким-либо имуществом по праву собственности, гражданин волен распоряжаться им на свое усмотрение. И помимо обычного использования – он может его продать, сдать в аренду или оформить договор дарения. Однако есть еще один вариант передачи имущества другому лицу, а именно – передача имущества в безвозмездное пользование.

И если относительно дарственной все более чем понятно, то безвозмездное пользование часто вызывает вопросы о том, что именно подразумевается под этим. В нашей статье мы расскажем Вам, в чем отличие безвозмездного пользования от дарственной, чем является такая передача, а также расскажем, как правильно составить договор передачи имущества в безвозмездное пользование.

Что такое безвозмездное пользование?

Передача имущества в безвозмездное пользование подразумевает передачу описанного в договоре имущества (будь то недвижимость, либо иное имущество) другому лицу на некоторый срок с возможностью использования объекта договора. При этом за его использование не взимается платы, а по окончании действия документа имущество должно быть возвращено в том же виде, либо ином, предусмотренном договором.

Сама передача имущества в данном случае будет являться ссудой. Если же передача будет не безвозмездной, то договор уже будет являться договором аренды, найма или займа. В отличие от дарственной, имущество передается временно, а не на постоянной основе с переходом имущественного права другому лицу.

Информация!

Отличительной чертой передачи имущества в безвозмездное пользование является то, что ссудополучатель может пользоваться объектом договора. Подобные документы заключаются не только в целях получения прибыли, когда компании не могут или считают невыгодным продажу или дарение объекта, но и во многих других жизненных ситуациях, не имеющих отношения к бизнесу.

Что можно передать по этому договору?

Согласно действующему законодательству РФ, предметом договора могут быть:

- Земельные участки, в том числе обособленные природные объекты;

- Предприятия или имущественные комплексы;

- Здания, дома и сооружения;

- Квартиры или определенная доля жилого имущества;

- Автомобили, мотоциклы и другие транспортные средства;

- Иное имущество, которое является непотребляемым. То есть использование которого не приведет к разрушению самого предмета договора.

Исключениями могут являться те земельные участки или какие-либо иные объекты, которые по закону не могут быть переданы в пользование. В большей части случаев это касается охраняемых памятников природы и архитектуры.

Внимание!

При передаче имущества ссудодатель обязан снабдить предмет договора всеми необходимыми деталями, принадлежностями или иными вещами, которые необходимы для его использования. Передача производится вместе с сопроводительными документами (технические паспорта, инструкции, различные гарантийные талоны и прочие необходимые документы). Однако при желании сторон можно прописать в договоре передачу и без сопроводительных бумаг.

Права и обязанности сторон – на что обратить внимание?

У каждой из сторон договора при передаче имущества в безвозмездное пользование есть свои обязанности, которые необходимо знать и при необходимости подробно оговаривать, внося уточнения в договор.

Обязанности ссудодателя

Ссудодатель при оформлении договора обязан указать все имеющиеся недостатки, ведь предоставление объекта договора в надлежащем состоянии (согласно описанным в документе условиям) – это одна из основных его обязанностей. Именно он будет отвечать за недостатки, которые умышленно сокрыл от ссудополучателя, в особенности если по причине сокрытия этих недостатков были понесены убытки или даже причинен вред чужому здоровью. В таких случаях ссудополучатель будет вправе не только расторгнуть договор, но и требовать возмещение ущерба. Помимо этого, ссудодатель имеет право сам безвозмездно устранить недостатки, если не было существенных убытков во время использования.

Особенно стоит помнить о том, что именно ссудодатель будет нести ответственность за то, что объектом договора был причинен вред третьему лицу. В таких ситуациях единственно верным будет обратиться в суд, чтобы доказать умысел или грубую неосторожность ссудополучателя. То есть то, что последний не выполнял условия договора и использовал имущество либо намеренно для причинения вреда, либо не по назначению.

Обязанности ссудополучателя

Ссудополучатель в свою очередь должен пользоваться передаваемым имуществом в строгом соответствии с договором. Если же конкретных условий использования не прилагается, то имущество принято использовать по прямому назначению. Помимо этого, задача сохранения объекта договора и содержание его в исправном состоянии тоже становится прямой обязанностью ссудополучателя. Содержание включает в себя регулярное проведение требуемых процедур (в случае с недвижимостью это может быть капитальный ремонт), а также полную оплату всех расходов подобного плана. Однако относительно оплаты содержания стороны могут обозначить в договоре отдельным пунктом другие условия. К примеру, чтобы ссудодатель сам вносил платежи.

Ссудополучатель имеет право вносить улучшения. Причем – если они являются отделимыми, то остаются его собственностью. Если же улучшения неотделимы (к примеру, ремонт в квартире), то при их внесении без ведома ссудодателя они будут являться собственностью именно фактического собственника (ссудодателя). При этом возмещению улучшения подлежать не будут. По этой причине настоятельно рекомендуется обсуждать возможные улучшения с владельцем имущества, обозначая вероятные детали и, что также желательно, внося их в договор.

На какой срок он оформляется и как завершается?

По договору ссуды стандартно предусмотрено установление некого срока, на который предоставляется имущество. Однако стороны могут заключить договор передачи имущества в безвозмездное пользование без обозначения даты возврата, то есть документ будет оформлен на неопределенный срок. Расторжение договора может быть произведено по согласию сторон в таком случае, если не было нарушений условий договора.

Когда установленный в договоре срок подходит к концу, как ссудодатель, так и ссудополучатель могут продлить договор на тех же условиях. Для этого ссудополучателю достаточно просто продолжить использовать имущество на тех же условиях, убедившись в том, что ссудодатель согласен на продление.

Расторжение договора в одностороннем порядке может быть произведено, если:

- Ссудодатель не передал объекта договора (включая частичную передачу, то есть без оговоренных необходимых вещей для использования имущества);

- Ссудодатель скрыл факт наличия недостатков у имущества, в особенности если таковые мешают использовать объект;

- Ссудодатель не оповестил ссудополучателя о том, что на это имущество имеют право иные лица;

- Ссудополучатель использует имущество не по условиям договора или не по назначению (если условий использования не было в документе);

- Ссудополучатель не поддерживал полученное в пользование имущество в надлежащем виде и не занимался содержанием, необходимым для объекта договора;

- Ссудополучатель передал имущество третьему лицу без согласия ссудодателя.

Информация!

Примечательно еще и то, что в случае смерти ссудополучателя договор безвозмездного пользования прекращается. Это же касается и ликвидации юридического лица, которое получает в пользование объект. Если же погибает ссудодатель, то договор продолжает действовать, права и обязанности сохраняются, просто они переходят уже к наследнику ссудодателя. Подобное касается и юридических лиц, которые были ликвидированы, в этом слчае права перейдут правопреемнику организации.

Как составить договор безвозмездной передачи имущества?

Правильно составленный договор безвозмездной передачи для пользования, как правило, состоит из восьми пунктов:

- ФИО, контактные данные и прочие личные данные каждой из сторон договора. Для юридических лиц это будут полные (без сокращений) именования предприятий, а также данные представителей (включая их должности, а также с указанием доверенностей, которые дают право заключать договор);

- Детальное описание имущества, которое будет являться предметом договора. Вноситься должны все необходимые данные, их должно быть достаточно для его идентификации. Помимо описания, следует указывать имеющиеся недостатки, комплектацию и, что также желательно, составленные акты осмотра;

- Цели и возможные способы использования этого имущества ссудополучателем, с уточнениями и достаточно четкой формулировкой;

- Перечисление обязанностей каждой из сторон, которые они должны будут соблюдать согласно составляемому договору. Помимо общих требований к каждой из сторон, должно быть указано, в каком состоянии ссудополучатель должен как получить объект, так и вернуть его. Срок, на который предоставляется имущество, тоже прописывается в данном пункте;

- Информация о стоимости объекта договора, которая должна быть подтверждена документально. В качестве доказательства могут выступать: квитанции о приобретении, бумага из оценочного бюро, а также различные справки о стоимости;

- Описание затрат, которые потребуется нести ссудополучателю для поддержания надлежащего состояния имущества. Должны быть указаны не только сами возможные затраты, но и перечень действий, которые необходимо будет совершать (оплата коммунальных услуг, приобретение запчастей или расходных материалов) в отведенное время;

- Ответственность, которую несут обе стороны заключаемого договора. Этот пункт посвящен по большей части именно рискам, которые могут иметь место. То есть случаям нанесения вреда как имуществу, так и третьим лицам, а также возможности досрочного расторжения договора вместе с описанием сего процесса;

- Некие дополнительные условия, которые были оговорены сторонами заранее.

Предупреждение

После чего договор подкрепляется подписями сторон (и печатями, если таковое требуется для юридических лиц). Оформление документа обязательно производится в письменной форме для имущества, оценочная стоимость которого превышает установленную законом, то есть 10 тысяч рублей.

Образец

Скачать

Об авторе![]()

Владислав Ермихин

С отличием закончил юридический факультет. С 2006 года специализируется на спорных вопросах связанных с наследством и дарением.

Безвозмездная передача имущества между юридическими лицами

Можно дарить что-либо друг другу от чистого сердца, не ожидая ничего взамен. А можно таким способом попытаться добиться для себя каких-то финансовых выгод, например, уменьшить сумму налога. Физические лица могут передавать друг другу любое имущество, не обременяя себя дополнительным оформлением, если они того не желают. А вот организации должны придерживаться законодательно регламентированной процедуры.

В безвозмездной передаче имущества между юрлицами есть много нюансов, которые предприниматель обязан соблюдать, чтобы остаться в рамках закона. Рассмотрим, какие способы передачи имущества можно отнести к безвозмездным, как осуществляется такая передача и как правильно ее оформлять, а также проясним налоговые тонкости, касающиеся этой процедуры.

Безвозмездная передача или дарение

Организация, осуществляя свою деятельность, может принимать от других организаций или передавать им принадлежащее фирме имущество, при этом не ожидая никаких ответных шагов взамен, то есть безвозмездно. Это прямо дозволяется ст. 572 гражданского Кодекса РФ.

После того, как имущество было подарено, организация, получившая его, никаким образом не принимает на себя следующие обязательства.

- Та или иная форма оплаты полученного имущества.

- Встречное оказание услуг, выполнение работ, ответный имущественный бартер.

Подарком, в отличие от безвозмездной передачи, называется предоставление имущества или денег на сумму, не превышающую 3 тыс. руб. и не требующую документального оформления.

ОБРАТИТЕ ВНИМАНИЕ! С точки зрение Налогового Кодекса, передача, пусть даже и безвозмездная – это переход права собственности на имущество от одного юрлица к другому, то есть та же реализация.

Что можно передавать в дар

Объекты для безвозмездной передачи могут представлять собой:

- ценные бумаги;

- нематериальные активы организации;

- товары;

- готовая продукция;

- материалы, сырье;

- оборудование, инструменты;

- объекты недвижимости или право пользоваться ими;

- транспортные средства;

- деньги в наличной или безналичной форме, а также погашение финансовых обязательств одариваемого.

ВАЖНО! Если вступление во владение передаваемым имуществом предусматривает регистрацию, например, речь идет об авто или недвижимости, то одариваемая сторона должна зарегистрировать это имущество за собой, и лишь тогда наступит смена собственника.

Какое имущество дарить нельзя

Некоторые категории имущества не могут быть подарены, поскольку имеют ограниченное гражданское обращение или вовсе изъяты из него. К таким предметам владения относятся:

- некоторые виды оружия;

- боевая техника и военное оборудование;

- ядовитые вещества;

- музейные и раритетные вещи;

- природные ресурсы.

Лимиты на подарки и безвозмездную передачу

Нельзя безвозмездно передавать имущество на неограниченную сумму, так же, как и неправомерны дорогие подарки между деловыми партнерами. Закон разрешает презенты не дороже 3 тыс. руб., все остальное, передаваемое в дар, необходимо оформлять соответствующим договором и проводить по бухгалтерии.

Лимиты снимаются в некоторых оговоренных законом ситуациях:

- имущество передается бюджетной или общественной структуре;

- одаривают религиозную организацию;

- активы получает некоммерческая структура, благотворительный фонд и др.

К СВЕДЕНИЮ! Организация также вправе сделать подарок физлицу, но только в том случае, если оно не состоит на государственной должности, не работает в банке или в социальных структурах (медицинских, образовательных ит.п.).

Что касается получения чего-либо в дар, то организация может быть одаренной, даже и на большую сумму:

- физическим лицом;

- государственной структурой;

- муниципальной организацией.

Бухгалтерский учет безвозмездной передачи

Бухгалтерия как дающей так и принимающей стороны обязана выполнить предписанную законом регистрацию подаренных активов.

Проводки компании-дарителя

С точки зрения бухучета, компания, отдав часть своего имущества в дар, уменьшила тем самым свои активы. С выбытием какой-то доли основных средств теоретически снижается экономическая эффективность. Поэтому такую операцию проводят по расходным статьям (п. 2 ПБУ №10/99).

ВАЖНО! Стоимость дара и траты на его безвозмездную передачу не приравниваются к расходам по налогу на прибыль (ст. 270 НК РФ).

Бухучет принимающей стороны

Компания, принявшая имущество в дар, тем самым увеличила свои активы. Стоимость полученного таким образом дохода должна быть отражена в основных показателях с учетом начисления амортизации (п. 47 Методических рекомендаций).

Чтобы правильно определить стоимость дареных активов, нужно взять ее рыночный эквивалент, актуальный на дату постановки средств на бухгалтерский учет (п. 10 Правил бухучета № 6/01), плюс дополнительные затраты, связанные с введением в собственность, если компания их понесла (например, на транспортировку, регистрацию и т.п.)

С точки зрения проводок, учет будет выглядеть так:

- дебет 08, счет 98 «Безвозмездные поступления» – заносится сумма стоимости активов;

- дебет 08, счет 60 «Сопутствующие расходы» – заносится траты, связанные с передачей активов.

Оформление по договору

Передачу имущества между юрлицами нужно регистрировать договорным путем. Закон предусматривает для этого две формы составления такого документа.

- Договор дарения. Заключается, если предоставление имущества не требует никаких ответных обязательств. Одариваемая компания, таким образом, получает доход в размере стоимости полученного ею безвозмездно имущества, если бы оно было реализовано. Даритель при этом осуществляет расход.

- Договор безвозмездного пользования (ссуды). Согласно такой форме передачи, активы передаются безоплатно, но с условием их возврата в том же виде, естественно, с учетом предусматриваемой амортизации. При этом оговаривать срок передачи в договоре не обязательно, он может считаться действующим вплоть до ликвидации организации либо пожизненно. Формально одариваемая сторона не вступает в собственность на переданное имущество, но фактически может использовать его, как свое собственное.

Касательно налогообложения, такой договор предусматривает получение дарителем прибыли, что подразумевает налог. Величина налоговой базы рассчитывается по рыночной цене, но не должна быть меньше, чем остаточная стоимость, значащейся в бухгалтерии дарителя.

Завершается сделка оформлением акта приема-передачи.

Документы, необходимые для оформления

Собираясь к нотариусу для заключения одного из этих видов договоров, представителям организаций нужно подготовить такие документы:

- заявление дарителя (юрист подскажет, как его правильно составить);

- регистрационные документы обеих компаний;

- бумаги, подтверждающие полномочия лиц заключать договоры от имени компании;

- удостоверения личности полномочных представителей;

- правоустанавливающие документы на даримое имущество.

ВНИМАНИЕ! Уточните список документов, которые понадобятся в вашем конкретном случае: перечень у разных нотариусов может отличаться, а для некоторых категорий презентов иногда нужны особые бумаги.

Как происходит сделка

Пусть даже при передаче тех или иных активов не фигурирует плата, данная операция юридически является сделкой. Ее регистрация происходит в присутствии нотариуса по следующей процедуре.

- Процесс согласования передачи части собственности между компаниями (их представителями).

- Компания-даритель документально гарантирует право собственности на активы, переходящие другому юрлицу.

- Составление заявления от компании, передающей дар, в котором декларируется это намерение.

- Составление договора о дарении или безвозмездной передаче (ссуде).

- Заверение договора у нотариуса в присутствии представителей обоих юрлиц.

- Государственная регистрация договора в местном Управлении федеральной регистрационной службы.

А что с налогами?

Поскольку дар является прибылью, то в некоторых случаях он облагается соответствующим налогом. Разница зависит не только от суммы переданного актива, но и от налоговой системы, которой придерживается одариваемое юрлицо. На общей системе юрлицо-даритель уплачивает НДС (презент проводится как реализация), а получатель платит налог на внереализационные доходы (ст.250 НК РФ).

НДС не платится, если:

- активы получены по международным договорам Российской Федерации;

- переданные средства предназначены для безопасности атомных станций;

- имущество подарено учредителем-владельцем 50% и более уставного капитала;

- одаривают некоммерческое образовательное учреждение;

- средства переданы на благотворительность;

- дарятся деньги в любых формах.

ВАЖНАЯ ИНФОРМАЦИЯ! Некоторые случаи дарения предусматривают льготное начисление НДС.

Вадим ШУСТОВ

Аудитор ООО «Элкод-аудит»

Опубликовано:Журнал «Практический бухгалтерский учет»

Безвозмездная передача имущества в гражданском законодательстве регулируется правилами о дарении. По договору дарения одна сторона безвозмездно передает или обязуется передать другой стороне в собственность имущество (ст. 572 ГК РФ). Коммерческие организации могут дарить друг другу имущество стоимостью не более 5 МРОТ (п. 4 ст. 575 ГК РФ), т. е. 500 руб. Если же хотя бы одним из участников договора дарения будет некоммерческая организация или физическое лицо, то стоимость подарка ничем не ограничивается.

Если коммерческая организация все же получила безвозмездно от другой такой же фирмы имущество свыше 5 МРОТ, то данная сделка может быть признана недействительной при подаче одним из заинтересованных лиц иска в суд. Это могут сделать заинтересованные лица (собственники организации, акционеры и т. п.) в течение 10 лет с момента безвозмездной передачи имущества (п. 1 ст. 181 ГК РФ).

Если сделка будет признана недействительной, организация будет обязана вернуть дарителю все полученное от него имущество. Случается, что к этому моменту такое имущество уже не числится в организации. Тогда фирме придется возместить стоимость переданного имущества деньгами (п. 2 ст. 167 ГК РФ).

При определении стоимости безвозмездно полученного имущества для целей бухгалтерского учета следует руководствоваться нормами Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ и ПБУ 9/99 «Доходы организации» (утв. соответственно приказами Минфина России от 29.07.98 № 34н и от 06.05.99 № 32н). Активы, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости. Она же определяется на основании действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов (п. 10.3 ПБУ 9/99).

В большинстве случаев стоимость безвозмездно полученного имущества при исчислении налога на прибыль признается внереализационным доходом (п. 8 ст. 250 НК РФ). При этом оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 НК РФ. При этом рыночную цену нужно подтвердить документально или путем проведения экспертизы.

Источниками информации о рыночных ценах могут быть признаны:

- официальная информация о биржевых котировках (состоявшихся сделках) на ближайшей к местонахождению (месту жительства) продавца (покупателя) бирже, а при отсутствии сделок на указанной бирже либо при реализации (приобретении) на другой бирже — информация о биржевых котировках (состоявшихся сделках) на этой другой бирже или информация о международных биржевых котировках, а также котировка Минфина России по государственным ценным бумагам и обязательствам;

- информация государственных органов по статистике, органов, регулирующих ценообразование, и иных уполномоченных органов;

- информация, опубликованная в печатных изданиях или доведенная до сведения общественности средствами массовой информации.

Кроме того, рыночные цены могут быть определены оценщиком. К объектам оценки относятся материальные объекты, работы, услуги, информация (ст. 5 Федерального закона от 29.07.98 № 135-ФЗ «Об оценочной деятельности в Российской Федерации»).

Если оценку имущества проводил эксперт, необходимо иметь соответствующий отчет с расчетами, определяющими рыночную стоимость имущества. Не обойтись и без копии лицензии на право осуществления оценочной деятельности.

В налоговом учете в отличие от бухгалтерского рыночная стоимость полученных безвозмездно основных средств и нематериальных активов не может быть ниже их остаточной стоимости. Она определяется как разница между первоначальной стоимостью и суммой начисленной амортизации (ст. 257 НК РФ). Поэтому у организации-дарителя следует взять соответствующую справку о вышеупомянутых величинах. По продукции, товарам и материалам рыночная стоимость не должна быть меньше затрат на их производство.

Пример 1 ООО «Трейдкомп» безвозмездно получило в ноябре 2002 года от некоммерческой организации компьютер.

Для определения рыночной стоимости компьютера фирма привлекла независимого оценщика, который оценил его в 40 000 руб. По этой стоимости компьютер оприходован в бухгалтерском учете. Некоммерческая организация — даритель впоследствии представила справку, согласно которой остаточная стоимость компьютера — 48 000 руб.

Так как рыночная стоимость компьютера ниже его остаточной стоимости (40 000 руб. Конец примера 1.

Безвозмездно полученные активы отражаются в бухгалтерском учете в составе внереализационных доходов (п. 8 ПБУ 9/99). Причем стоимость материалов показывается в составе доходов в момент передачи их в производство (п. 47 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации, утвержденных приказом Минфина России от 28.06.2000 № 60н). Безвозмездно полученные основные средства в бухгалтерском учете амортизируются. Вначале стоимость таких активов включается в доходы будущих периодов (кредит счета 98 «Доходы будущих периодов»). По мере начисления амортизации стоимость их учитывается в составе прочих доходов (кредит счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 98).

В бухгалтерском учете начисление амортизации производится одним из возможных способом: линейным; уменьшаемого остатка; списания стоимости по сумме чисел лет срока полезного использования; списания стоимости пропорционально объему продукции (работ). Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу (п. 18 ПБУ 6/01).

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава основных средств по любым основаниям.

Пример 2 Воспользуемся условиями примера 1. При принятии к бухгалтерскому учету компьютера определен срок его полезного использования — 5 лет, т. е. 60 мес. (5 лет x 12 мес.) и выбран линейный способ начисления амортизации. В справке, полученной от некоммерческой организации, указано, что компьютер использовался 1 год. Поэтому оставшийся срок его амортизации составит 48 мес. (60 — 12). Исходя из этого ежемесячная норма амортизации — 833, 33 руб/мес. (40 000 руб. : 48 мес.).

В бухгалтерском учете делаются следующие записи.

В ноябре:

Дебет 08 — 4 Кредит 98 — 2

— 40 000 руб. — получен безвозмездно компьютер;

Дебет 01 Кредит 08 — 4

— 40 000 руб. — введен в эксплуатацию компьютер.

В декабре (и в дальнейшем в течение четырех лет):

Дебет 20 Кредит 02

— 833,33 руб. — начислена амортизация по компьютеру; Дебет 98 — 2 Кредит 91

— 833,33 руб. — включена во внереализационные доходы часть стоимости безвозмездно полученного компьютера. Конец примера 2.

Стоимость безвозмездно полученного организацией имущества (в том числе и основных средств), за исключением поименованного в статье 251 НК РФ, для целей налогообложения признается внереализационным доходом в момент подписания сторонами акта приемки-передачи (подп. 1 п. 4. ст. 271 НК РФ).

Полученное имущество включается в состав амортизируемого имущества, если оно отвечает требованиям пункта 1 статьи 256 НК РФ, а именно принадлежит организации на правах собственности и используется для получения дохода. Кроме того, его не должно быть в перечне имущества, которое нельзя амортизировать (п. 2 ст. 256 НК РФ).

В налоговом учете не начисляется амортизация по безвозмездно полученным основным средствам от организаций, если уставный капитал получающей (передающей) стороны не менее чем на 50% состоит из вклада передающей (получающей) организации. Основные средства, полученные безвозмездно от физического лица, также не подлежат амортизации при условии, что уставный капитал получающей стороны не менее чем на те же 50% состоит из вклада этого физического лица. Отсюда — не подлежит амортизации полученное безвозмездно имущество, стоимость которого не учитывается при определении налоговой базы для исчисления налога на прибыль (подп. 11 п. 1 ст. 251 НК РФ).

Для целей налогового учета амортизацию можно начислять двумя методами — линейным или нелинейным (ст. 259 НК РФ). Линейный метод обязательно применяется к зданиям, сооружениям, передаточным устройствам, входящим в восьмую — десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов. К остальным ОС налогоплательщик вправе применять один из двух методов. Выбранный метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по данному объекту.

Суммы амортизации в бухгалтерском и налоговом учете могут различаться даже при одинаковой первоначальной стоимости. Чтобы этого избежать, необходимо в обоих учетах применять линейный метод начисления амортизации, установив при этом одинаковый срок полезного использования объекта.

Пример 3 Воспользуемся условиями примера 1. В налоговом учете в момент ввода в эксплуатацию переданного безвозмездно компьютера установлены линейный метод начисления амортизации и срок его полезного использования 5 лет (компьютер по Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.02 года № 1, входит в третью амортизационную группу со сроком службы от 3 до 5 лет).

В полученной справке некоммерческой организации указан срок его эксплуатации до передачи — 1 год. НК РФ позволяет при приобретении объектов основных средств, бывших в употреблении, уменьшать срок их полезного использования на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками (п. 12 ст. 259 НК РФ). Уменьшение же установленного срока эксплуатации на эту величину по объектам, полученным безвозмездно, может быть принято в штыки работниками налоговых органов. Поэтому во избежание споров с ними целесообразно этого не делать.

Ежемесячная сумма амортизации в налоговом учете составит 800 руб/мес. (48 000 руб. : 60 мес.). Начиная с декабря 2002 года данная сумма ежемесячно будет уменьшать налогооблагаемую прибыль организации.

Конец примера 3.

Как было сказано выше, в налоговом учете дата подписания акта приема-передачи передаваемого безвозмездно имущества признается датой получения внереализационного дохода. Причем это касается обоих возможных методов, используемых при исчислении налога на прибыль: как начисления, так и кассового.

Пример 4 По договору дарения 4 ноября 2002 года строительная организация ЗАО «Орнамент» получило от учредителя материал — песок строительный в количестве 20 тонн, рыночная стоимость которого составила 75 000 руб. В этом же месяце в производство было списано 10 т песка. Оставшаяся часть песка по 5 т использовалась в производстве в декабре 2002 года и январе 2003 года.

Передача материала оформлена актом приема-передачи. При поступлении песка на склад выписан приходный ордер. При этом в бухгалтерском учете производится следующая запись:

Дебет 10 Кредит 98 — 2

— 75 000 руб. — оприходован переданный безвозмездно песок по рыночной стоимости.

По мере использования песка в производстве его стоимость признается внереализационным доходом:

Дебет 20 Кредит 10

— 37 500 руб. (75 000 руб. : 20 т х 10 т) — списан песок в производство;

Дебет 98 — 2 Кредит 91-1

— 37 500 руб. — учтена во внереализационных доходах стоимость списанного в производство безвозмездно полученного песка.

Аналогичные проводки делаются в декабре и январе 2003 года на сумму 18 750 руб. (75 000 руб. : 20 т х 5 т).

В налоговом учете общая стоимость переданного безвозмездно песка — 75 000 руб. — учтена во внереализационных доходах в ноябре 2002 года.

Конец примера 4.

Таким образом, в случае безвозмездного получения сырья и материалов, подлежащих использованию в производстве, у организаций, применяющих метод определения дохода по начислению, на конец отчетного периода могут быть расхождения между данными бухгалтерского и налогового учета по статье «Внереализационные доходы» на сумму не использованного в производстве имущества.

В декларации по налогу на прибыль стоимость безвозмездно полученного имущества отражается по строке 030 листа 02 в составе внереализационных доходов. Кроме того, по итогам налогового периода эту сумму необходимо внести по строке 070 приложения 6 к листу 02 «Внереализационные доходы».

Безвозмездная передача (получение) имущества в большинстве своем приводит к дополнительным налоговым обязательствам обеих сторон.

У одариваемой организации может возрасти величина налога на имущество предприятий. Как известно, данным налогом облагаются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе организации. Причем основные средства и нематериальные активы учитываются по остаточной стоимости (ст. 2 Закона РФ от 13.12.91 № 2030-1 «О налоге на имущество предприятий»).

При исчислении налога на имущество учитывается остаточная стоимость безвозмездно переданных объектов основных средств и нематериальных активов по данным бухгалтерского учета (п. 4 инструкции Госналогслужбы России от 08.06.95 № 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий»). Стоимость же безвозмездно переданных товаров и материалов будет учитываться в расчете налога только если они не были проданы или использованы до конца отчетного (налогового) периода.

Дарителю также предстоит расчет с бюджетом. В случаях, предусмотренных НК РФ, безвозмездная передача имущества признается реализацией (п. 1 ст. 39 НК РФ). В целях главы 21 «Налог на добавленную стоимость» НК РФ передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признаются реализацией товаров (работ, услуг) (подп. 1 п. 1 ст. 146 НК РФ). Поэтому передающая сторона должна заплатить в бюджет НДС со стоимости передаваемого безвозмездно имущества. При этом налоговой базой по НДС считается его рыночная стоимость (п. 2 ст. 154 НК РФ).

Пример 5 Строительная организация ОАО «Стройсервис» безвозмездно передает некоммерческой организации материалы, балансовая стоимость которых составляет 40 000 руб. Сумма НДС, уплаченная поставщику материалов, предъявлена к вычету при принятии их к учету — 8000 руб. Рыночная цена переданных материалов составляет 48 000 руб., в том числе НДС — 8000 руб.

Учредителями организации предусмотрено направление нераспределенной прибыли прошлых лет на расходы, связанные с безвозмездной передачей имущества некоммерческой организации.

В бухгалтерском учете операции передача безвозмездно материалов отразится следующим образом:

Дебет 84 Кредит 10

— 40 000 руб. — переданы безвозмездно материалы;

Дебет 84 Кредит 68 субсчет «Расчеты по НДС»

— 8000 руб. — начислен НДС при безвозмездной передаче материалов.

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 8000 руб. — сторнируется ранее принятый к вычету НДС по материалам;

Дебет 84 Кредит 19

— 8000 руб. — отнесен на прибыль уплаченный поставщику материалов НДС. Конец примера 5.

Счет-фактура выписывается дарителем на рыночную стоимость имущества в двух экземплярах. Свой экземпляр организация должна будет зарегистрировать в книге продаж. Одариваемый же в книге покупок НДС этот счет-фактуру не регистрирует (п. 11 постановления Правительства РФ от 02.12.2000 № 914). Организация-получатель не имеет права возместить данную сумму налога, так как она не оплачивает полученное имущество. Одним из обязательных условий принятия к вычету суммы НДС является ее уплата поставщику (ст. 171 НК РФ).

Имеются и исключения. Так, не признаются объектом обложения НДС:

- передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также бюджетным учреждениям, государственным и муниципальным унитарным предприятиям;

- передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью.