Содержание

- Обязательно ли указывать ставку НДС в договоре

- Что делать если в договоре не указана ставка НДС

- Как указать в договоре, что цена без учета НДС

- Особенности отражения НДС в договорах в переходный период

- Калькулятор НДС онлайн

- В каких случаях указывается стоимость с и без НДС?

- Когда стоимость указывается с учетом налога

- Продавец освобожден от уплаты НДС согласно ст. 145 НК РФ

- Продавец применяет спецрежим

- Товары, работы, услуги, не облагаемые НДС

- Итоги

- Как правильно: «без НДС» или «НДС не облагается» и в чем разница

- Что значит «без НДС»

- Какие документы собрать, чтобы получить освобождение от НДС

- Что значит «НДС не облагается»

- Счет-фактура без НДС, когда и кто применяет

- Указание НДС в договоре

- Покупаете недвижимость у государства? Внимательнее с НДС!

- В договоре сказано: «…без учета НДС»? Налог накручивается сверху

- Непонятно: цена с налогом или без? Тогда считаем, что с налогом

- В трудовом договоре зарплата указывается с учетом налога или нет?

- без учета налогов

При заключении договора одним из важнейших аспектов является цена. Но, согласовав с контрагентом стоимость, не следует забывать о том, что ее нужно правильно указать в тексте контракта, учитывая сумму НДС. Некорректная формулировка и невнимательность в этом вопросе могут весьма дорого обойтись обеим сторонам сделки. Рассмотрим, как следует отражать НДС в договоре, чтобы избежать проблем с контрагентами и проверяющими.

Обязательно ли указывать ставку НДС в договоре

Взаимоотношения между экономическими субъектами основаны на принципе свободы договора (ст. 421 ГК РФ). Ограничения здесь возможны только, если в ГК РФ или федеральных законах предусмотрены особые правила для отдельных видов сделок. Например, договор купли-продажи недвижимости должен обязательно включать в себя цену (ст. 555 ГК РФ).

Но речь в данном случае идет о цене вообще, о выделении из нее налога ГК РФ ничего не говорит. Налоговый Кодекс обязывает продавцов выделять НДС в счетах-фактурах (п. 5 ст. 169 НК РФ), но про договоры опять-таки ничего конкретного не говорится.

Получается, что законодательство не содержит прямых указаний на необходимость отражения в договоре сведений об НДС. Но делать это все-таки необходимо, в противном случае может возникнуть немало проблем.

Как платить НДС в 2019 году (порядок и сроки)

Что делать если в договоре не указана ставка НДС

Если в договоре не указан размер НДС, то возникает вопрос: включает ли его в себя договорная цена?

Если присутствует формулировка «без учета НДС», то особых проблем не будет. Покупатель должен оплатить указанную в договоре цену и дополнительно к ней — налог по действующей на момент отгрузке ставке (ст. 168 НК РФ).

А если указана сумма в рублях, без какой-либо информации о налоге? Такая неопределенность может стать (и нередко становится) причиной конфликтов между сторонами сделки.

Кто платит НДС (продавец или покупатель)

Поставщику выгоднее предъявить НДС «сверху», т.е. дополнительно к договорной цене. А покупатель будет настаивать на том, что в договоре указана сумма с учетом НДС.

Важно!

Судебная практика складывается противоречиво. Правда, Высший Арбитражный Суд РФ все же встал на сторону покупателей (п. 17 Постановления Пленума ВАС от 30.05.2014 № 33).

Судьи указали, что «по умолчанию», при отсутствии прямых указаний в тексте контракта или иной информации, сумму налога нужно выделять из договорной цены расчетным методом. Причем бремя обеспечения наличия нужной информации ВАС РФ возложил на продавца.

Налоговики также поддерживают позицию ВАС и ссылаются на нее в своих разъяснениях (например, ФНС РФ от 05.10.2016 № СД-4-3/18862@).

Как указать в договоре, что цена без учета НДС

Выше мы говорили о том, как составить договор с учетом НДС. Но ведь иногда реализация вообще не облагается этим налогом.

Здесь возможны две ситуации.

Во-первых, бизнесмен может быть вообще освобожден от НДС:

- Пользоваться одним из спецрежимов: УСН, «вмененка», ЕСХН, патентная система.

- Получить право не платить НДС на основании ст. 145 или 145.1 НК РФ. В первом случае речь идет о микробизнесах с выручкой до 2 млн. руб. в квартал, а во втором — о резидентах «Сколково».

Во всех этих ситуациях в договоре нужно писать «Без НДС».

Также бизнесмен может «в целом» быть плательщиком НДС, но пользоваться льготой по отдельным товарам или услугам (ст. 149 НК РФ). Это могут быть, например, медицинские товары, деятельность в сфере образования и т.п.

Ставка НДС 0% (особенности применения)

Если плательщик НДС заключает договор, предмет которого не облагается налогом, то рядом с ценой нужно указать «НДС не облагается». А если в данных случаях не писать ничего? Тогда рискует покупатель. Даже если поставщик в устной форме и сообщил ему о том, что его продукция или услуга не облагается НДС, это не оберегает в дальнейшем от неприятного «сюрприза» в виде налога, предъявленного дополнительно к договорной цене.

Хотя выше было сказано, что позиция судов в целом на стороне покупателя, но нельзя предугадать, каково будет мнение того или иного суда по конкретному делу. Поэтому покупателю в данном случае лучше не только проконтролировать, чтобы в договор была внесена нужная формулировка, но и запросить у поставщика копии подтверждающих льготу документов.

Особенности отражения НДС в договорах в переходный период

Добавил проблем бизнесменам и рост ставки НДС с 18% до 20%, установленный с 01.01.2019 года (закон от 03.08.2018 № 303-ФЗ). Кроме собственно роста фискальной нагрузки, изменение ставок влечет за собой и «организационные» проблемы, в первую очередь — необходимость урегулировать договорные отношения с контрагентами.

Изменение ставки НДС 20% в переходных договорах

Впрочем, есть ряд категорий счастливчиков, которые могут ничего не делать и продолжать работать в 2019 году по действующим ранее договорам:

- Освобожденные от НДС.

- Те, кто платит налог по ставкам 0% и 10%, если в договоре речь идет только о льготных категориях товаров или услуг.

- Плательщики НДС, в чьих договорах цена указана без налога, причем формулировка «Без учета НДС» прямо присутствует в тексте.

- Если в договоре предусмотрено отдельное согласование цены по каждой отгрузке путем подписания спецификации или иного подобного документа.

- Если условия договора предусматривают автоматический рост цены при увеличении ставки НДС.

Все остальные, в чьих договорах прописана 18% ставка, должны внести в них корректировки. Но подобное изменение должно быть согласовано обеими сторонами.

Понятно, что покупателю это невыгодно, ведь дополнительный НДС ложится на него. И хорошо еще, если покупатель сам платит этот налог. Тогда он просто поставит дополнительную сумму к возмещению и вернет свои деньги, пусть и позднее.

Но в любом случае договориться будет непросто, а поднять цену в одностороннем порядке продавец не имеет права (за исключением случаев, когда это прямо указано в контракте). Если же дело дойдет до суда, то у поставщика немного шансов на успех.

Допустим, что сторонам удалось решить вопрос. Тогда сформулировать соответствующий пункт договора можно так:

«Цена единицы товара без учета НДС равна 100 руб. На основании п. 3 ст. 164 НК РФ при реализации до 31.12.2019 включительно дополнительно к цене предъявляется НДС по ставке 18%, а с 01.01.2019 — по ставке 20%».

Таким образом в договоре, заключенном в переходный период, предусматривается возможность отгрузки как в 2018, так и в 2019 году, и менять в дальнейшем ничего не потребуется.

Интересной является ситуация, если стороны договорились об увеличении цены уже после того, как поставщик получил аванс, исходя из «старой» суммы и ставки 18%. В этом случае продавец должен выставить корректировочный счет-фактуру (п 1.1 письма ФНС РФ от 23.10.2018 № СД-4-3/20667@).

Как видно, переходный период по НДС связан с необходимостью учитывать множество нюансов в оформлении документов. Но наших клиентов это никак не коснулось. Для них смена налоговых ставок прошла безболезненно, в текущем режиме.

Заказать услугу

Калькулятор НДС онлайн

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом «О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

В каких случаях указывается стоимость с и без НДС?

Когда стоимость указывается с учетом налога

Продавец освобожден от уплаты НДС согласно ст. 145 НК РФ

Продавец применяет спецрежим

Товары, работы, услуги, не облагаемые НДС

Итоги

Когда стоимость указывается с учетом налога

По общему правилу продавец должен при реализации товаров, работ, услуг дополнительно к их цене предъявить покупателю к оплате сумму налога (п. 1 ст. 168 НК РФ).

Подробнее о том, что является объектом обложения НДС, мы рассказываем в этой рубрике.

Для этого цена товаров умножается на ставку налога (20 или 10%). В результате покупателю в стоимости товаров предъявляется сумма налога.

В расчетных и первичных документах, в счетах-фактурах соответствующая сумма налога должна выделяться отдельной строкой (п. 4 ст. 168 НК РФ).

При этом встречаются ситуации, когда в договоре не определено, включает ли в себя цена НДС или нет. Для того чтобы избежать споров с налоговиками и партнером об окончательной цене договора, советуем обращать повышенное внимание на это условие. По данному вопросу есть мнение Пленума ВАС РФ (п. 17 постановления от 30.05.2014 № 33). Судьи указали, что если в договоре нет указания на включение в цену НДС, то сумма налога выделяется продавцом из установленной в договоре цены. Такая позиция выгодна покупателю, т. к. он защищен от требований продавца уплатить НДС сверх согласованной цены. В то же время продавцу такая позиция полезна в случае претензий со стороны налоговых органов – НДС не нужно уплачивать за свой счет сверх цены договора.

Продавец освобожден от уплаты НДС согласно ст. 145 НК РФ

Освобожденные от уплаты НДС компании могут указывать стоимость своих товаров без НДС.

Получить освобождение от уплаты НДС могут небольшие организации. Под эту категорию попадают компании, у которых сумма выручки за 3 предшествующих последовательных календарных месяца не превышает 2 млн руб. без учета НДС. Для получения освобождения необходимо подать в налоговую инспекцию специальное уведомление.

Как получить освобождение от уплаты НДС в 2019 году, читайте .

Продавец применяет спецрежим

Организации, находящиеся на спецрежиме (УСН, ЕНВД, ЕСХН, ПСН), могут указывать стоимость продаваемых товаров без учета НДС. Они освобождены от обязанности исчислять и уплачивать НДС.

В то же время, если такая компания все-таки выставит счет-фактуру с НДС, ей придется уплатить налог в бюджет (п. 5 ст. 173 НК РФ).

Подробнее об НДС при упрощенке читайте .

Товары, работы, услуги, не облагаемые НДС

В НК РФ предусмотрены льготы по НДС для некоторых видов товаров, работ, услуг. По таким операциям организации указывают стоимость без НДС. Перечень льготируемых операций приведен в ст. 149 НК РФ. Например, освобождается от уплаты НДС реализация:

- медицинских товаров;

- образовательных услуг;

- услуг по перевозке пассажиров;

- лома черных и цветных металлов;

- банковских операций и др.

Подробнее см. в материалах:

- «Операции, не подлежащие налогообложению НДС: виды и особенности»;

- «Какие товары, не облагаемые НДС, закреплены в Налоговом кодексе?».

Итоги

По общему правилу продавец должен при реализации товаров, работ, услуг дополнительно к их цене предъявить покупателю к оплате сумму НДС. От этой обязанности освобождены только неплательщики НДС, а также лица, которые реализуют необлагаемые налогом товары (работы, услуги). При этом нужно помнить, что если компания, которая не должна предъявлять покупателю НДС, все-таки выставит счет-фактуру с НДС, то ей придется уплатить налог в бюджет. Об этом прямо сказано в п. 5 ст. 173 НК РФ.

Как правильно: «без НДС» или «НДС не облагается» и в чем разница

Работая с договорами, можно встретить пометки «без НДС» и «НДС не облагается» при определении цены договора, отгрузочных документах, счетах-фактурах. В статье расскажем, чем отличаются «Без НДС» и «НДС не облагается» и какую формулировку указывать в документах.

Что значит «без НДС»

Указание в документах «без НДС» означает, что в сумму продажи не включен налог. Организации, делающие такую пометку, не платят налог или временно освобождены от его уплаты.

От уплаты НДС освобождены фирмы на спецрежимах — УСН, ЕСХН, ЕНДВ, ПСН и компании, совмещающие несколько режимов (). Спецрежимы удобны тем, что заменяют ряд налогов, в том числе НДС.

Компании и ИП на ОСН тоже могут продавать товары и оказывать услуги без налога, если соблюдают лимит выручки за квартал и не производят подакцизные товары. Выручка, полученная за 3 последовательных месяца, должны быть не больше 2 млн. рублей. Превысив лимит, налогоплательщик утратит возможность не уплачивать налог.

Какие документы собрать, чтобы получить освобождение от НДС

Организации и предприниматели, стремящиеся избавиться от уплаты налога, по условиям ст. 145 НК РФ представляют в налоговую документы:

Организации и предприниматели, стремящиеся избавиться от уплаты налога, по условиям ст. 145 НК РФ представляют в налоговую документы:

- уведомление об использовании права на освобождение от налога;

- выписка из бухбаланса и данные отчета о финрезультатах;

- выписка из книги учета (для ИП);

- выписка из книги продаж.

Подготовьте и направьте в налоговую комплект документов до 20 числа месяца, в котором начали применять льготу. Использовать полученную льготу можно не меньше года, если не будут нарушены условия.

Работа без НДС имеет много плюсов: не надо начислять и платить налог, составлять декларацию и заполнять книгу покупок. Но при этом, работать без налога может быть невыгодно, ведь заключая договор с организацией, которая не платит НДС, покупатель не сможет получить вычет, поэтому многие контрагенты выбирают компании, уплачивающие налог в общем порядке.

Что значит «НДС не облагается»

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Получить бесплатный доступ на 14 дней

Обширный список товаров, работ, услуг и операций, освобожденных от НДС, приведен в статье 149 НК РФ. Вот операции, освобожденные от налога (ряд операций из перечня требует наличия лицензии, если у организации её нет, она не может применять освобождение от налога):

- продажа или передача для собственных нужд религиозной литературы и атрибутики;

- банковские операции, выполненные банками (кроме инкассации);

- продажа изделий художественных промыслов народа;

- услуги страховщиков и негосударственных пенсионных фондов;

- лотереи, проводимые по решению органов власти;

- продажа промышленных продуктов с содержанием драгметаллов, лома и отходов;

- реализация обрабатывающим предприятиям необработанных алмазов;

- передача товаров, имущественных прав, оказание услуг в рамках благотворительности;

- продажа билетов и абонементов, организациями физкультуры и спорта;

- операции займа и РЕПО;

- прочие операции, перечисленные в п. 3 ст. 149 НК РФ.

А вот товары, работы и услуги, освобожденные от налога:

- медицинские, санитарные, косметические, ветеринарные услуги и товары;

- услуги по уходу за инвалидами, престарелыми, больными;

- услуги по уходу за детьми и организации досуга;

- ритуальные товары и услуги;

- продовольственные товары, произведенные образовательными и медицинскими учреждениями;

- перевозки населения;

- продажа почтовых марок, конвертов, открыток и других почтовых изделий;

- гарантийное обслуживание техники;

- реставрация и восстановление исторических зданий, памятников и объектов культуры;

- прочие, перечисленные в п. 2 ст. 149 НК РФ.

Освободиться от НДС имеют шанс только компании, работающие в собственных, а не в чужих интересах по агентским соглашениям, договорам поручения или комиссии. Еще одно важное условие — отделять и раздельно учитывать операции, облагаемые и необлагаемые налогом.

Счет-фактура без НДС, когда и кто применяет

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Получить бесплатный доступ на 14 дней

Важное отличие фирм, освобожденных от налога по ст. 145 НК РФ, от спецрежимников — необходимость выставлять счета-фактуры с отметкой «без НДС». Им нужно составлять счета-фактуры при реализации услуг, товаров и выполнения работ, а также при получении предоплаты от покупателей, и регистрировать счет-фактуру в книге продаж.

Кроме того, такие счета-фактуры могут составлять организации и ИП на спецрежимах или осуществляющие операции и реализующие товары, освобожденные от налогообложения по ст. 149 НК РФ. У них нет обязанности составлять счета-фактуры, но они имеют право это делать, например, по просьбе покупателя. Продавец по своему решению соглашается или отказывает в такой просьбе, при этом он не получит никаких обязанностей и ничего не потеряет. Для этого правильно заполняйте документ. Раньше в счетах указывали «НДС не облагается», но сейчас в полях 7 и 8 проставляются пометки «Без НДС». Регистрировать счет-фактуру в книге продаж им не требуется, но при желании зарегистрировать документ, право сохраняется.

Контрагент, который получил счет-фактуру без НДС, не вносит документ в книгу покупок, так как налог в ней отсутствует. При отсутствии налога нечего принимать к вычету, и использовать его не получится даже при наличии оформленных документов.

Указание НДС в договоре

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Получить бесплатный доступ на 14 дней

Оформляя договор, указывайте предмет договора, цену сделки, порядок расчетов и НДС. Указание цены договора без НДС может привести к увеличению цены на сумму налога. Если вы не обязаны платить налог, указывайте «без НДС» или «НДС не облагается» и основание освобождения от налога.

Когда продавец применяет спецрежим и освобожден от НДС, он указывает в договоре с покупателем цену с пометкой «НДС не облагается», аналогичную пометку оставляют компании, выполняющие сделки, освобожденные от налога по ст. 149 НК РФ. В договоре нужно сделать ссылку на факт освобождения организации-продавца от уплаты налога. Как правило, конфликтных ситуаций в данном случае не бывает, так как необходимость исчислять НДС отсутствует, и выделять НДС в цене договора не обязательно.

Налогоплательщики, которые не платят налог на основе ст. 145 НК РФ, при реализации товаров обязательно составляют счета-фактуры, не выделяя НДС. При этом на документах пишут «Без НДС», аналогичная пометка проставляется в договоре. Организация-продавец должна сделать в договоре ссылку на основание, по которому получены льготы, и подтвердить право на них соответствующими документами.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия подходит компаниям на спецрежимах, освобожденным от уплаты НДС. Ведите учет вместе с коллегами, начисляйте зарплату, формируйте отчетность и отправляйте через интернет. Консультанты готовы оказать помощь в сложных ситуациях.

Попробовать бесплатно

Покупаете недвижимость у государства? Внимательнее с НДС!

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 6 марта 2015 г.

Содержание журнала № 6 за 2015 г.А.Ю. Никитин, аттестованный налоговый консультант

По общему правилу у покупателей имущества (исключая граждан, не зарегистрированных в качестве ИП), составляющего государственную или муниципальную казну, возникают обязанности налогового агента по НДС. То есть покупателю необходимо исчислить налог по расчетной ставке, удержать его из выплачиваемых продавцу доходов и перечислить в бюджетп. 3 ст. 161, п. 4 ст. 164 НК РФ. Только вот беда — не всегда понятно, какую сумму нужно принимать за налоговую базу для исчисления НДС:

- <или>цену недвижимости, указанную в договоре, то есть считать, что эта цена уже включает в себя налог;

- <или>цену недвижимости, увеличенную на сумму налога, проще говоря, накрутить НДС сверх этой цены?

Разница в деньгах может получиться весьма существенная, и, конечно, покупателю выгоднее первый вариант. Но далеко не всегда такой алгоритм расчета налоговики сочтут правомерным. Да и суд может оказаться не на вашей стороне. Поэтому лучше сразу действовать правильно.

Напомним, что не облагается НДС продажа государственного или муниципального имущества, если оно выкупается арендаторами — субъектами малого и среднего предпринимательства в порядке, установленном специальным закономподп. 12 п. 2 ст. 146 НК РФ. А действие этого порядка продлено до 01.07.2015ч. 3 ст. 10 Закона от 22.07.2008 № 159-ФЗ; п. 6 ст. 3, ч. 1 ст. 6 Закона от 02.07.2013 № 144-ФЗ. Соответственно, до 01.07.2015 действует и льгота по НДС.

В договоре сказано: «…без учета НДС»? Налог накручивается сверху

Недавно до Верховного суда дошел спор: компания удержала с муниципальных властей НДС, исчисленный исходя из цены недвижимости, прописанной в договоре, а инспекция доначислила налог сверх цены договора. И Верховный суд решил: если из отчета оценщика и договора купли-продажи видно, что цена объекта сформирована без НДС, то покупатель муниципальной недвижимости не может принять за налоговую базу цену договора — это значит уменьшить ее на сумму НДС уже после того, как сделка состояласьОпределение ВС от 24.11.2014 № 307-ЭС14-162. В обсуждаемом случае в отчете оценщика была указана цена недвижимости и без налога, и с налогом. За начальную цену аукциона была принята цена без НДС, и на то, что продажная цена объекта определена без учета налога, было указано в договоре. Покупатель согласился уплатить цену сделки без разногласий относительно рыночной стоимости приобретаемого объекта недвижимости. И значит, инспекция правильно рассчитала базу по НДС, начислив на цену договора налог по ставке 18%, а затем прибавив получившуюся сумму к этой цене. И уже от этой суммы исчислила НДС по расчетной ставке. На цифрах это выглядит так.

Допустим, цена договора 100 000 руб. без учета НДС. Тогда налоговую базу рассчитаем как 100 000 руб. + (100 000 руб. х 18%) = 118 000 руб. А НДС к уплате в бюджет исчислим как 118 000 руб. х 18/118 = 18 000 руб.

Разрешая хозяйственные споры, судьи ВАС уже говорили, что гражданское законодательство не предусматривает возможности уменьшения на сумму НДС ранее согласованной сторонами и определенной оценщиком договорной цены имущества, в которую налог не включалсяПостановление Президиума ВАС от 17.03.2011 № 13661/10. То есть сказано в договоре уплатить определенную сумму за муниципальную недвижимость — платите эти деньги без всяких изъятий. А расчеты с бюджетом по НДС — это уже ваше дело.

Хотя раньше арбитры иногда приходили к такому выводу: тот факт, что в договоре продавец указал стоимость имущества «без НДС», не изменяет порядка определения покупателем — налоговым агентом размера налоговой базы. Налоговый агент не должен увеличивать цену сделки по договору на сумму НДС. Налог нужно исчислить расчетным методом и удержать его из выплачиваемого продавцу доходаПостановления ФАС СЗО от 03.04.2014 № А26-5213/2013; ФАС ПО от 30.07.2013 № А12-22639/2012.

Непонятно: цена с налогом или без? Тогда считаем, что с налогом

Если из отчета оценщика и договора купли-продажи нельзя сделать вывод, с налогом или без него рассчитана рыночная стоимость недвижимости, то предполагается, что цена договора уже включает в себя сумму налога.

Дело в том, что в силу Закона об оценочной деятельностист. 12 Закона от 29.07.98 № 135-ФЗ итоговая величина рыночной стоимости недвижимости, указанная в отчете оценщика, признается достоверной и рекомендуемой для целей совершения сделки с объектом оценки. Поскольку рыночную стоимость оценщик определяет именно для совершения сделки по отчуждению имущества и такая операция облагается НДС, принимаем, что налог в этом случае «сидит» в цене, это просто не оговорено особо. Указание на то, что рыночная стоимость объекта для целей совершения сделки определена без учета НДС, должно содержаться в отчете оценщика. К этому выводу пришли еще судьи ВАС, рассматривая хозяйственный спор между компанией и муниципалитетомПостановление Президиума ВАС от 18.09.2012 № 3139/12. До этого компания, перечислившая муниципалитету всю цену договора без удержания НДС, а потом «пострадавшая» от налоговой проверки, проиграла дело в трех инстанцияхПостановление ФАС ЗСО от 09.12.2011 № А27-2268/2011. Но Президиум ВАС решения нижестоящих судов не поддержал. И указал: не сказано в отчете оценщика, с налогом или без него определена рыночная стоимость недвижимости, значит, НДС нужно было рассчитать по ставке 18/118 исходя из цены сделки по покупке муниципального имущества. То есть принять, что эта цена включает НДС.

Нет смысла пытаться доказать в суде, что налоговики неправомерно доначислили вам НДС и пени, поскольку вы не удержали налог при перечислении денег продавцу. Даже если НДС в договоре купли-продажи не выделен из стоимости объекта недвижимости, это не освобождает вас от обязанностей налогового агентаПостановление ФАС ВВО от 09.07.2014 № А29-5651/2013.

Получается, что если цена объекта по договору составила 1 000 000 руб., эта сумма и будет налоговой базой для исчисления НДС. Тогда покупатель должен перечислить в бюджет НДС в размере 152 542 руб. (1 000 000 руб. x 18/118) и продавцу заплатить 847 458 руб. (1 000 000 руб. – 152 542 руб.). Если при перечислении денег продавцу вы по ошибке не удержали НДС, то это — сумма неосновательного обогащения. И при отказе вернуть эту сумму НДС добровольно можно взыскать ее с муниципальных властей через суд вместе с процентами за пользование чужими деньгамип. 1 ст. 395 ГК РФ.

***

Платить НДС нужно при покупке у государства только той недвижимости, которая составляет государственную или муниципальную казну, то есть не закреплена за государственными или муниципальными унитарными предприятиями. Это прямо следует из налогового законап. 3 ст. 161 НК РФ. Ведь унитарные предприятия самостоятельно уплачивают НДС наравне с коммерческими организациями. И если вы приобретаете, например, у ГУПа или МУПа нежилое здание, закрепленное за ним на праве хозяйственного ведения, то вам не нужно выполнять обязанности налогового агента по НДС независимо от того, отчитывается продавец по упрощенке или по ОСНО.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «НДС — налоговые агенты»:

Узнать, какая заработная плата ожидается на новой работе, не только интересно, но и важно для принятия решения о трудоустройстве. Но и уже работающим лицам нужно знать, входит ли в оклад НДФЛ и как он вычитается из вашей зарплаты.

В трудовом договоре зарплата указывается с учетом налога или нет?

В трудовом договоре всегда указывается оклад, также прописываются тарифная часовая ставка и пр. показатели, зависящие от количества отрабатываемых часов. Все эти суммы указываются с налогом, т. е. ваш оклад — это сумма с НДФЛ. Подоходный налог находится внутри оклада и высчитывается бухгалтером перед каждой выплатой зарплат персоналу.

Пример 1

Потапенко Анна устраивается на работу. В ее трудовом договоре указан оклад в размере 25 000 рублей. В эту сумму входит и налог. А реальная зарплата без учета налога — это оклад минус 13%: 25 000 — 13% = 21 750 рублей. Важно! Не только оклад, но и все прибавки, надбавки, премии, больничные облагаются подоходным налогом и выплачиваются после удержания причитающейся государству части — вот что значит зарплата без НДФЛ. Есть некоторые доходы от работодателя, которые освобождены от обложения, они приведены в ст.217 Налогового кодекса России, например, несколько видом материальной помощи.

Такой способ взимания налога именуется «у источника» и предназначен для полного контроля и стабильного получения налоговых платежей с официальных доходов работающего населения — ведь работник не может повлиять на то, что с его зарплаты взимают НДФЛ, это делают бухгалтер и банк.

Единственный способ прекратить удержания с оклада — применить вычеты, но для этого должны быть расходы:

- на жилье — строительство, ремонт, покупку;

- на обучение себя и близких;

- на лечение себя и близких;

- и т. д.

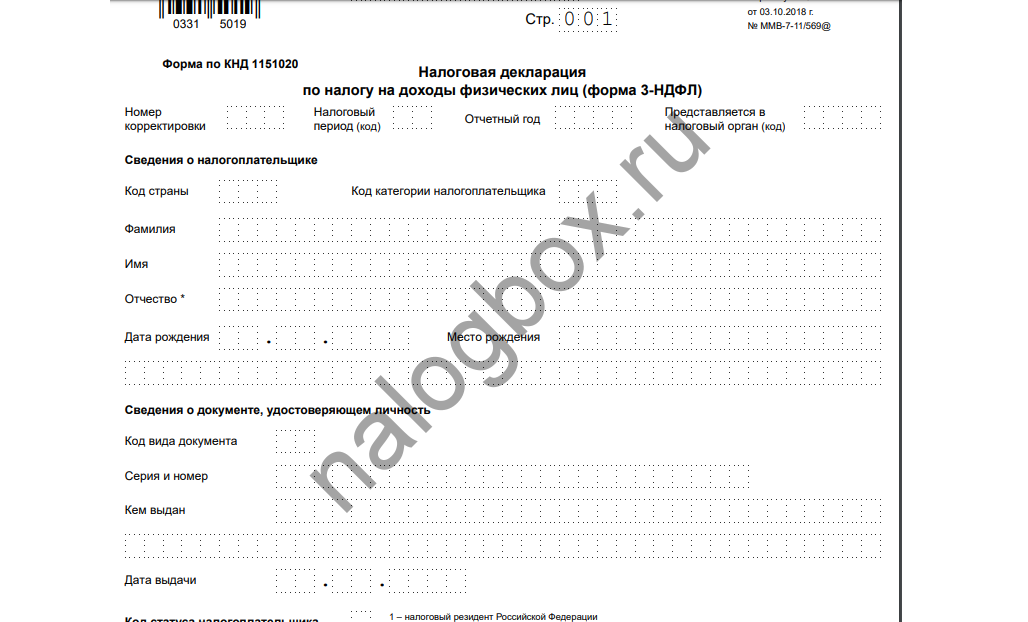

Также вычет предоставляется при наличии несовершеннолетних детей или детей-студентов до 24 лет. Со всеми вычетами вы можете ознакомиться в ст.218, 219 и 220 НК РФ. Для их использования подается декларация 3-НДФЛ с подтверждающими документами.![]()

![]()

![]()

![]()

- В трудовом договоре зарплата указывается с налогом — он включен в общую сумму.

- Подоходный налог снимается с оклада и других выплат работнику.

- Чтобы не удерживали 13% с зарплаты, нужно воспользоваться вычетами. Но для этого необходимо иметь расходы, предусмотренные ст.218 — 220 Налогового кодекса России.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

без учета налогов

Смотреть что такое «без учета налогов» в других словарях:

-

КОМПЕНСАЦИЯ НАЛОГОВ — термин, применяемый в налоговом планировании, означающий возмещение налогоплательщику сумм уплаченных налогов. Компенсация налогов может быть прямая (возврат налога) и косвенная (зачет налога). Возврат и зачет налогов может осуществляться в… … Энциклопедия российского и международного налогообложения

-

КРИТЕРИИ, ИСПОЛЬЗУЕМЫЕ ДЛЯ КЛАССИФИКАЦИИ НАЛОГОВ — критерии, используемые для группировки налогов (сборов, пошлин и иных платежей обязательного характера) и налоговых поступлений в целях разработки налоговой политики государств, налоговой и бюджетной статистики, анализа структуры налоговых… … Энциклопедия российского и международного налогообложения

-

УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ, УЧЕТА И ОТЧЕТНОСТИ ДЛЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА — система, введенная одноименным Федеральным законом от 29 декабря 1995 г. № 222 ФЗ, определившим основы введения и применения упрощенной системы для юридических лиц (организаций) и физических лиц, осуществляющих предпринимательскую деятельность… … Энциклопедия российского и международного налогообложения

-

ВОЗВРАТ НАЛОГОВ — (англ. tax refund) – возвращение из бюджета (внебюджетного фонда) сумм излишне уплаченных или излишне взысканных налогов плательщикам налогов и сборов. В соответствии со ст. 78 Налогового кодекса РФ части первой (1998 с учетом изм. 1999 и 2000)… … Финансово-кредитный энциклопедический словарь

-

Конъюнктура — (Conjuncture) Конъюнктура это сформировавшийся комплекс условий в определенной области человеческой деятельности Понятие конъюнктуры: виды конъюнктуры, методы прогнозирования конъюнктуры, конъюнктура финансового и товарного рынков Содержание… … Энциклопедия инвестора

-

Национальная валюта — (National currency) Национальная валюта это денежная единица государства Национальная валюта: понятие, валюты стран мира, валюта Росии, США, стран Евросоюза, конвертируемость Содержание >>>>>>>>> … Энциклопедия инвестора

-

Охта-центр/Финансовая сторона проекта — Финансовая сторона проекта=Финансовой интригой вокруг Небоскреба является борьба за налоги Газпром Нефти (ранее компания Сибнефть , 28.09.2005, Лента.ру]… … Википедия

-

Фондовый индекс — (Stock Code) Фондовый индекс это показатель изменения цен активов Фондовый индекс: определение, история, методы расчета, динамика, мировые и российские индексы, индекс Доу Джонса Содержание >>>>>>>>> … Энциклопедия инвестора

-

ДИВИДЕНД — часть чистой прибыли АО, распределенная среди акционеров прямо пропорционально числу и виду принадлежащих им акций, приходящаяся на одну простую или привилегированную акцию по итогам дивидендного периода (обычно года). Право на Д. право всякого… … Энциклопедия юриста

-

iPhone — (йФон) В iPhone 5 всё по новому, дизайн iPhone 5, дисплей iPhone 5 Процессор iPhone 5 A6, новая гарнитура iPhone 5, стоимость iPhone 5, новый док коннектор 8 пиновый Lightning для iPhone 5 Содержание Содержание Раздел 1. Характеристики . IPhone 5 … Энциклопедия инвестора