Содержание

- Особые приметы отчета о движении денежных средств

- Движение НДС показываем обособленно и свернуто

- Показывать ли зарплату и «зарплатные налоги» вместе или нет — зависит от ваших приоритетов

- Не любое движение денег должно отражаться в ОДДС

- Одни денежные потоки показываем свернуто, а другие — развернуто

- Платежи по налогу на прибыль надо разбивать по трем видам операций

- Денежные эквиваленты — тоже денежные средства

- При заполнении отчета внимательнее пересчитывайте иностранную валюту в рубли

- Свернутое отражение НДС в отчете о движении денежных средств

- НДС в отчете о движении денежных средств: как заполнять пример построчно

- Какие варианты показать НДС существуют?

- Что означает «отразить свернуто»?

- Как свернуть суммы в отчете?

- Самостоятельная проверка

- Наиболее распространенные ошибки

- Чем отличается БДР от БДДС

- Бюджетирование и бюджеты: составление БДР и БДДС

- Формирование БДР и БДДС

- Автоматизация бюджетов

- Алгоритм составления БДДС

- Зачем составлять БДДС?

- Этапы составления БДДС

- Выводы, которые необходимо сделать после составления БДДС

- Отличие Бюджета движения денежных средств (БДДС) от бюджета доходов и расходов (БДР)

- Что такое бюджет доходов и расходов?

- Что такое БДДС в отличие от БДР

- В чем разница между БДР и БДДС?

- Формирование БДДС в БИТ.ФИНАНС

- Блог бухгалтера-практика и юриста-аналитика

Особые приметы отчета о движении денежных средств

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 10 января 2014 г.

Содержание журнала № 2 за 2014 г.Л.А. Елина, экономист-бухгалтер

Отчет о движении денег (ОДДС) входит в состав годовой бухотчетности. Этот отчет бухгалтеры сдают не впервые. Поэтому остановимся лишь на тех особенностях его заполнения, которые вызывают трудности.

Движение НДС показываем обособленно и свернуто

Все поступления в организацию и все перечисленные контрагентам суммы перед заполнением отчета надо «очистить» от НДСподп. «б» п. 16 ПБУ 23/2011. С этим у некоторых бухгалтеров могут возникнуть сложности. Ведь речь идет о движении денег, в которых «сидит» НДС. А в бухучете уплата/получение НДС в составе таких платежей не всегда обособлено отражается на счетах (исключение, пожалуй, составляют авансы).

Поэтому многие «очищают» выручку и иные поступления от НДС расчетным путем: берут годовые суммы оборотов по дебету счетов 62, 60, 76 в корреспонденции с кредитом счетов 51, 50 и других «денежных» счетов. И получившуюся сумму умножают на 18/118, выделяя тем самым НДС. Оставшаяся сумма и будет суммой поступлений без налога. Но такой вариант подходит лишь тем, кто продает товары, работы или услуги, облагаемые только по ставке 18%. Если есть операции, облагаемые по ставке 10% или не облагаемые НДС, все усложняется. Чтобы вычленить НДС расчетным путем, придется сначала разделить денежные потоки по операциям, облагаемым по разным ставкам НДС. Для этого некоторые открывают субсчета к счетам учета расчетов.

Аналогично «очищаются» от НДС и суммы собственных платежей.

Далее платежи показываем в ОДДС без НДС, а НДС-потоки сворачиваем.

Полученную разницу показываем как денежные потоки от текущих операций:

- <если>разница положительная, то ее надо учесть при расчете показателя по строке 4119 «Прочие поступления»;

- <если>разница отрицательная, то ее в круглых скобках отражаем по строке 4129 «Прочие платежи» (вместе с иными прочими платежами).

Правда, нередко бухгалтеры игнорируют требования «денежного» ПБУ 23/2011 и вообще не вычленяют НДС-потоки. Посмотрим, как реагируют на это аудиторы.

ОБМЕН ОПЫТОМ

ЕФРЕМОВА Анна Алексеевна Генеральный директор аудиторской фирмы ООО «Вектор развития»

ЕФРЕМОВА Анна Алексеевна Генеральный директор аудиторской фирмы ООО «Вектор развития»

“Нормативные документы не позволяют ни выбирать способ представления показателей отчетности, ни отказываться от выполнения требования по обособлению НДС, потому что «трудно» или «долго». Поэтому аудитор вынужден указывать на такое искажение. Однако мы не всегда включаем соответствующую оговорку в аудиторское заключение — иногда ограничиваемся описанием нарушения в отчете аудитора. Мы считаем, что не каждое нарушение требований нормативных актов делает отчетность недостоверной, а только такое нарушение, которое искажает представление пользователя отчетности о реальном финансовом состоянии и результатах деятельности аудируемого лица. Если аудируемое лицо в пояснениях к отчетности укажет, что его денежные потоки не «очищены» от НДС, пользователь все же сможет сделать из этой отчетности правильные выводы”.

Как видите, если не удается выделить НДС-потоки, нужно сообщить об этом в пояснениях — чтобы не вводить в заблуждение пользователей бухотчетности.

Показывать ли зарплату и «зарплатные налоги» вместе или нет — зависит от ваших приоритетов

По строке 4122 надо указывать платежи «в связи с оплатой труда работников». Понятно, что при ее заполнении надо учитывать зарплату, отпускные, премии и так далее. А вот надо ли по ней отражать еще и суммы «зарплатных налогов» (НДФЛ и обязательных страховых взносов)? Здесь мнения разделились.

ПОДХОД 1. В качестве платежей, связанных с оплатой труда работников, показываем по строке 4122 суммы, выданные/перечисленные работникам, без учета движения НДФЛ и страховых взносов. То есть это оборот за год по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счетов 50 «Касса» и 51 «Расчетные счета».

А вот уплаченные НДФЛ и страховые взносы показываем по строке 4129 «прочие платежи». Впрочем, так же, как и другие налоги (за исключением налога на прибыль).

При таком подходе видно, куда именно пошли деньги: работникам или в бюджет и внебюджетные фонды.

ПОДХОД 2. По строке 4122 указываем любое движение денег, которое обусловлено начислением «трудовых» выплат. В том числе и уплату «зарплатных налогов». Тогда будет понятно, сколько организация выплачивает на «содержание» работников. А то, кто именно является получателем денег (бюджетная система или работники), для организаций, применяющих такой подход, не так важно.

Чтобы пользователям бухотчетности было ясно, по какому принципу ваша организация заполняет строку 4122 отчета о движении денежных средств, лучше отразить это в пояснениях к отчетности.

Не любое движение денег должно отражаться в ОДДС

Не являются денежными потоками любые платежи и поступления, которые не меняют общую сумму денежных средств и эквивалентовподп. «д» п. 6 ПБУ 23/2011, в том числе:

- перечисление денег с одного своего банковского счета на другой;

- снятие наличных с расчетного счета в банке и, наоборот, зачисление на счет выручки и иных кассовых поступлений.

Следовательно, такие операции вообще не надо учитывать при заполнении ОДДС.

Одни денежные потоки показываем свернуто, а другие — развернуто

Все зависит от того, насколько эти потоки существенны для конкретной организации и насколько они характеризуют ее деятельность. К примеру, при заполнении ОДДС выручка по обычной деятельности не уменьшается на сумму связанных с ней расходов.

Свернуто можно отражать денежные потоки, к примеру, если поступления от одних лиц обусловливают соответствующие выплаты другим лицам и/или потоки характеризуют деятельность не столько организации, сколько ее контрагентовпп. 16, 17 ПБУ 23/2011. В частности, свернуто можно показывать расчеты по посредническим договорам, уплаченные и полученные суммы при возмещении коммунальных платежей по договору аренды.

Платежи по налогу на прибыль надо разбивать по трем видам операций

Для правильного заполнения ОДДС надо определять, какие операции были источником прибыли, с которой уплачены (а не начислены) авансовые платежи и налог в отчетном годуподп. «д» п. 9, п. 7 ПБУ 23/2011:

- <или>текущиеп. 9 ПБУ 23/2011;

- <или>инвестиционныеп. 10 ПБУ 23/2011;

- <или>финансовыеп. 11 ПБУ 23/2011.

Если весь налог на прибыль, перечисленный в бюджет, был связан с получением прибыли по обычной деятельности, его сумму надо отразить в составе текущих операций по строке 4124. Для этого в большинстве случаев (если не было, к примеру, возврата налога на прибыль из бюджета) достаточно взять годовой оборот по дебету субсчета «Налог на прибыль» счета 68 и кредиту счета 51 «Расчетные счета».

Денежные эквиваленты — тоже денежные средства

ОДДС должен включать в себя данные о движении не только денег, но и денежных эквивалентов. Это высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств, они подвержены незначительному риску изменения стоимостип. 5 ПБУ 23/2011. К примеру, это могут быть открытые в кредитных организациях депозиты до востребования, векселя Сбербанка на предъявителяПисьмо Минфина от 15.10.2012 № 07-02-06/246.

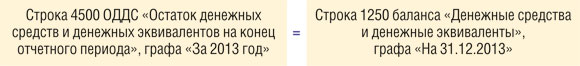

Напомним, что денежные эквиваленты вместе с финансовыми вложениями учитываются на одноименном счете 58. Однако они представляют собой особый вид активов. В бухгалтерском балансе их надо показывать по статье «Денежные средства» (строка 1250), а не по статье «Финансовые вложения» (строка 1170). Если в организации есть денежные эквиваленты, надо обратить особое внимание на соответствие показателей ОДДС и баланса.

При заполнении отчета внимательнее пересчитывайте иностранную валюту в рубли

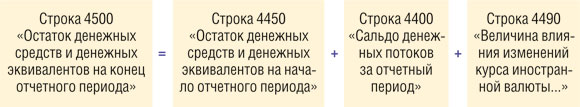

При заполнении строк поступления и выбытия валюты/валютных эквивалентов рублевую сумму операций берете из данных бухучета на дату операции. То есть курс пересчета в рубли берется на дату движения денег (на дату операции). По таким индивидуальным курсам валютные потоки будут учтены при расчете показателя по строке 4400 «Сальдо денежных потоков за отчетный период».

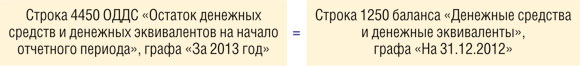

При заполнении строк, показывающих остаток денежных средств и эквивалентов на начало года (строка 4450) и на конец года (строка 4500), курс надо брать на 31 декабря предшествующего года или отчетногоп. 19 ПБУ 23/2011; п. 8 ПБУ 3/2006; пп. 4, 12 ПБУ 4/99. То есть принцип заполнения этих строк такой же, как в балансе.

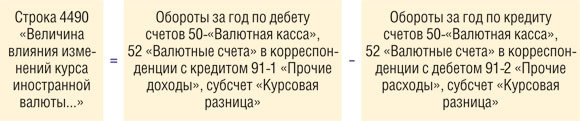

Разницы, которые получились при пересчете иностранной валюты и валютных денежных эквивалентов, надо свернуто отразить по строке 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю»пп. 18, 19 ПБУ 23/2011.

Если нет денежных эквивалентов и аккредитивов в иностранной валюте, показатель строки 4490 можно рассчитать по такой формуле:

Если итог получится отрицательный, надо указать его по строке 4490 в круглых скобках.

Для проверки правильности заполнения строки 4490 можно воспользоваться такой формулой:

***

Кстати, далеко не все бухгалтерские программы учитывают, что движение денежных эквивалентов, числящихся на счете 58, надо брать в расчет при заполнении ОДДС. «Очистка» денежных потоков от НДС тоже не всегда автоматизирована.

Поэтому, если вы заполняете отчетность при помощи программы, проверьте ее настройки. При необходимости скорректируйте итоговый отчет вручную.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Бухгалтерский учет / бухгалтерская отчетность»:

2019 г.

- Ответы на «бухотчетные» вопросы, № 8

- Управленческий ОФР, № 6

- Учетная политика — 2020, № 23

- «Валютное» ПБУ 3/2006 подправили, № 2

- Новый профстандарт для бухгалтеров, № 12 Бухотчетность: вопросы после сдачи, № 12 Памятка по профстандарту «Бухгалтер», № 12

- Предоставление акционерам бухотчетности, № 10

Свернутое отражение НДС в отчете о движении денежных средств

Библиографическое описание:

Демакова О. А. Свернутое отражение НДС в отчете о движении денежных средств // Экономическая наука и практика: материалы Междунар. науч. конф. (г. Чита, февраль 2012 г.). — Чита: Издательство Молодой ученый, 2012. С. 89-91. URL https://moluch.ru/conf/econ/archive/14/1708/ (дата обращения: 21.12.2019).

Начиная с годовой бухгалтерской отчетности за 2011 год, отчет о движении денежных средств формируется в соответствии с ПБУ 23/2011.

ПБУ 23/2011 предусмотрено свернутое отражение некоторых денежных потоков, так, например, согласно подп. «б» п. 16 ПБУ 23/2011, в отчете о движении денежных средств отражаются свернуто косвенные налоги, в частности НДС, в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему РФ или возмещения из нее.

Рассмотрим, каким образом данное положение может быть реализовано на практике с учетом позиций экспертов .

В целях разработки алгоритма составления отчета о движении денежных средств первоначально необходимо сравнить дебетовый и кредитовый обороты по счету 51 по расчетам с покупателями, заказчиками и поставщиками, подрядчиками.

Если обороты Д51 К60.2,62,76 больше оборотов Д60,62.2,76 К51, то в этом случае, согласно смыслу подп. «б» п. 16 ПБУ 23/2011, мнению экспертов и нашему мнению, в отчете о движении денежных средств показывается разница между НДС, полученным от покупателей и заказчиков, и НДС, уплаченным поставщикам и подрядчикам, а также НДС, перечисленным в бюджет. Вопрос в том, какие суммы и по каким строкам отчета о движении денежных средств будут отражены при свернутом отражении НДС.

По мнению экспертов, результат алгебраической суммы, равный сумме поступлений от покупателей и заказчиков, включая НДС, уменьшенной на сумму НДС, уплаченную поставщикам и подрядчикам и на сумму НДС, фактически перечисленного в бюджет в отчетном периоде, должен быть отражен в отчете о движении денежных средств по строке 4111 «Поступления от продажи продукции, товаров, работ и услуг».

На наш взгляд, в целях обеспечения взаимоувязки между данными отчета о движении денежных средств и отчетом о прибылях и убытках, в котором выручка отражается за вычетом НДС, целесообразно сумму поступлений от покупателей и заказчиков отражать в отчете о движении денежных средств по строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» без НДС, а сумму НДС из состава поступлений от покупателей и заказчиков, уменьшенную на сумму НДС, уплаченную поставщикам и подрядчикам и на сумму НДС, фактически перечисленного в бюджет в отчетном периоде, отражать в отчете о движении денежных средств по строке 4119 «Прочие поступления».

Сумма платежей поставщикам и подрядчикам будет отражаться в отчете о движении денежных средств без НДС (так как сумма НДС уже была учтена при вычете ее из суммы входного НДС) по строке 4121 «Платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги».

Сумма НДС, перечисленного в бюджет в отчетном периоде, отражаться в отчете о движении денежных средств обособленно не будет, так как она также была учтена при вычете ее из суммы входного НДС.

Пример 1. Пусть сумма поступлений от покупателей составила за отчетный период 1 180 тыс. руб., в т. ч. НДС 180 тыс. руб.; поставщикам было уплачено 590 тыс. руб., в т. ч. 90 тыс. руб. НДС; перечислено в бюджет НДС – 50 тыс. руб.

Пусть приведенным данным соответствуют следующие бухгалтерские записи:

Д62 К90.1 – 1 180 тыс. руб. – отражена выручка от продажи продукции;

Д90.3 К68.НДС – 180 тыс. руб. – начислен НДС с выручки;

Д51 К62 – 1 180 тыс. руб. – получено от покупателей;

Д10 К60 – 500 тыс. руб. – поступили материалы от поставщиков;

Д19 К60 – 90 тыс. руб. – отражен НДС по поступившим материалам;

Д68.НДС К19 – 90 тыс. руб. – входной НДС принят к вычету;

Д60 К51 – 590 тыс. руб. – уплачено поставщикам;

Д68.НДС К51 – 50 тыс. руб. – перечислено НДС в бюджет.

Из исходных данных видно, что сумма поступлений от покупателей больше суммы платежей поставщикам.

По нашему мнению, в отчете о движении денежных средств будут отражены следующие суммы:

-

по строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» 1 000 тыс. руб. (1 180 тыс. руб. – 180 тыс. руб.);

-

по строке 4119 «Прочие поступления» 40 тыс. руб. (180 тыс. руб. – 90 тыс. руб. – 50 тыс. руб.) (здесь мы работаем со счетом 68.НДС при условии перечисления сумм НДС в составе платежей поставщикам и в составе поступлений от покупателей, отнимая от данных сумм, отраженных по К68.НДС, суммы по Д68.НДС);

-

по строке 4121 «Платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги» 500 тыс. руб.

Если сумма платежей поставщикам и заказчикам за отчетный период больше суммы поступлений от покупателей и заказчиков, т. е. обороты Д60,62.2,76 К51 больше оборотов Д51 К60.2,62,76, – данные суммы также отражаются в отчете о движении денежных средств без НДС по строкам 4121 и 4111 соответственно. При работе со счетом 68.НДС в данном случае из сумм, отраженных по Д68.НДС, будут отниматься суммы, отраженные по К68.НДС, и результат данной алгебраической суммы будет отражен в отчете о движении денежных средств по строке 4129 «Прочие платежи». Сумма НДС, перечисленного в бюджет в отчетном периоде, отражаться в отчете о движении денежных средств обособленно не будет, так как она учтена при вычете ее из суммы исходящего НДС.

Пример 2. За отчетный период получено от покупателей 1 180 тыс. руб., в т. ч. НДС 180 тыс. руб.; уплачено поставщикам 2 360 тыс. руб., в т.ч. НДС 360 тыс. руб.; возмещение НДС из бюджета составило 180 тыс. руб.

Пусть приведенным данным соответствуют следующие проводки:

Д62 К90.1 – 1 180 тыс. руб. – отражена выручка от продажи продукции;

Д90.3 К68.НДС – 180 тыс. руб. – начислен НДС с выручки;

Д51 К62 – 1 180 тыс. руб. – получено от покупателей;

Д10 К60 – 2 000 тыс. руб. – поступили материалы от поставщиков;

Д19 К60 – 360 тыс. руб. – отражен НДС по поступившим материалам;

Д68.НДС К19 – 360 тыс. руб. – входной НДС принят к вычету;

Д60 К51 – 2 360 тыс. руб. – уплачено поставщикам;

Д51 К68.2 – 180 тыс. руб. – возмещение НДС из бюджета.

В отчете о движении денежных средств будут отражены суммы:

-

по строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» 1 000 тыс. руб.;

-

по строке 4121 «Платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги» 2 000 тыс. руб.;

По строке 4129 «Прочие платежи» в соответствии с данными примера будет стоять прочерк (360 тыс. руб. – 180 тыс. руб. – 180 тыс. руб.).

При поступлении возмещения из бюджета в следующем отчетном периоде (в этом случае будет отсутствовать последняя проводка) по строке 4129 «Прочие платежи» будет отражено 180 тыс. руб. (360 тыс. руб. – 180 тыс. руб.).

Таким образом, систематизировав вышесказанное, можно предложить следующий алгоритм действий для свернутого отражения НДС в отчете о движении денежных средств:

Литература:

-

Агафонова М. Н. Подробный комментарий к ПБУ 23/2011 с образцами заполнения отчета о движении денежных средств // Сайт Агафоновой М. Н. . URL: http://glavbuh.umi.ru/kommentary_pbu23/ (дата обращения: 14.01.2012 г.).

-

Приказ Министерства финансов Российской Федерации от 2 июля 2010 г. № 66н «О формах бухгалтерской отчетности организаций».

-

Приказ Министерства финансов Российской Федерации от 2 февраля 2011 г. «Об утверждении положения по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011).

-

Приказ Министерства финансов Российской Федерации от 5 октября 2011 г. №124н «О внесении изменений в формы бухгалтерской отчетности организаций, утвержденные приказом Министерства финансов от 2 июля 2010 г. № 66н».

-

Щербачева Е. Н. Актуальный комментарий ПБУ 23/2011 «Отчет о движении денежных средств» — новый документ в «семье» ПБУ // Электронный журнал «Финансовые и бухгалтерские консультации». – 2011.– № 6 . URL: http://www.fbk.ru/library/publishing_library/280379/1044288/ (дата обращения: 18.01.2012г.).

Основные термины (генерируются автоматически): отчетный период, поставщик, средство, движение, НДС, сумма НДС, продажа продукции, входной НДС, сумма поступлений, отчет, покупатель, строка, сумма.

НДС в отчете о движении денежных средств: как заполнять пример построчно

Отчет о движении денежных средств (ОДДС) является одним из центральных документов в составе бухотчетности любой компании. Вопросы отражения сумм НДС в нем на сегодня достаточно часто появляются на форумах бухгалтеров. Рассмотрим основные трудности отражения НДС в ОДДС.

Какие варианты показать НДС существуют?

Суммы, которые поступают и выплачиваются организацией контрагентам перед тем, как отражаются в ОДДС, должны быть очищены от сумм налога НДС. Сложность заключается в том, что сам налог уже «сидит» в значениях платежей. В бухучете уплата и получение сумм НДС в составе этих платежей нес всегда отражается на счетах отдельно и обособленно.

С этой целью бухгалтера «очищают» суммы выручки и прочих поступлений от клиентов и заказчиков от величины НДС с использованием расчетной методики. Сущность такой методики можно представить следующим алгоритмом:

- берем суммы годового оборота по Дт 62,60,76 счетов при корреспонденции Кт 51,50;

- полученную сумму необходимо умножить на 20/120, в чем и заключается процесс выделения НДС;

- та сумма, которая останется после выделения и является «очищенной» суммой поступлений.

Важно! Возможно такое, что определенные виды товаров (услуг) компании облагаются по иной ставке НДС. В такой ситуации бухгалтер должен разграничить суммы поступлений по разным ставкам и провести выделение и очищение НДС по полученным категориям отдельно. Для упрощения расчетов возможно открытие разных субсчетов к счетам учета расчетов.

По той же схеме можно очистить НДС и в составе собственных платежей.

Существующие нормативные акты не дают возможности в выборе способа представления сумм НДС в ОДДС. В ситуации, когда выделить и очистить НДС не представляется возможным по различным причинам, необходимо отдельно сослаться на этот факт в пояснения к ОДДС.

Ефремова А.А., генеральный директор аудиторской фирмы ООО «Вектор развития»

Что означает «отразить свернуто»?

Данный термин подразумевает под собой выделение отдельно сумм налога НДС из величины денежных потоков как уплаченных, так и полученных. Суммы следует сгруппировать следующим образом:

- величины денежных средств, которые поступили от реализации продукции от клиентов, заказчиков, покупателей;

- величины денежных средств, которые были выплачены за товары, услуги и прочие работы;

- суммы налога, подлежащие уплате в бюджет;

- суммы налога, которые подлежат возврату из бюджета.

Выделять необходимо только те значения и платежи, которые копания предъявляет к вычету бюджету. В противном случае выделения не требуется.

|

Как свернуть суммы в отчете?

Встречаются ситуации, когда в отчете суммы денежных потоков надо отразить свернуто. Например, такие денежные потоки указаны в п.16 ПБУ 23/2011. В числе этих сумм присутствует НДС.

Для того, чтобы отразить суммы налога свернуто, необходимо выполнить следующие действия, отраженные в таблице.

| Суммы | Название | Порядок |

| Суммы НДС, которые пришли от покупателей и заказчиков | НДС полученный | Отразить без значений НДС суммы поступлений от клиентов по строке «поступления от продажи продукции, товаров, работ и услуг (код 4111) |

| Суммы, которые ушли к поста

вщикам |

НДС уплаченный | Без значения налога НДС отразить платежи поставщикам по коду строки 4121 |

| Суммы НДС, которые уплачены в бюджет | НДС к уплате в бюджет | |

| Суммы НДС, которые возмещены из бюджета | НДС к возмещению из бюджета |

Важно! Выделению подлежат только те суммы налога, которые далее предъявляются компанией к вычету в соответствии с главой 21 НК РФ.

Пример чистого и заполненного бланка отчета ОДДС в 2020 году представлен в приложения.

Самостоятельная проверка

Возможно самостоятельно проверить насколько верно отражена сумма в отчете по строке 4119. Для этой цели достаточно воспользоваться формулой для расчета итогового потока в части НДС и сверки данных со строкой 4119:

ИП = НДСп – НДСу – НДСуб + НДСвб

где НДСп – полученные суммы налога от покупателей, т.р.;

НДСу – уплаченные суммы налога поставщикам, т.р.;

НДСуб – суммы налога, которые ушли в бюджет в качестве выплат, т.р.;

НДСвб – суммы налога, которые возместились из бюджета, т.р.

Сумма НДС, которая была получена, может быть отражены в разделе «Денежные потоки от текущих операций» по строке «прочие поступления» (при наличии положительного итога) или «прочие платежи» (при наличии отрицательного итога) (код стр. 4119)

Пример отражения НДС в ОДДС

Возьмем для примера условную компанию ООО «Феникс».

Исходные данные по компании в плане движения НДС за год следующие:

- сумма поступивших величин НДС (от покупателей) составляет 1 000 т.р.;

- сумма перечисленных величин НДС (поставщикам) составляет 600 т.р.;

- в бюджет направлена величина в размере 100 т.р.;

Сумма поступлений в размере 300 т.р. (1000 -600 -100) отражается в стр. 4119 «Прочие поступления».

Далее представим алгоритм расчета показателя по стр. 4121 «Платежи поставщикам за сырье, материалы, работы и услуги»:

- прибавить обороты по счетам 50,51, 52 друг к ругу в корреспонденции со счетом 60 и 76;

- вычесть суммы НДС, заключенные в платежах поставщикам;

- в скобках в стр. 4121 необходимо указать результат по действиям, описанным выше.

В стр. 4121 «Поступления от продажи внеоборотных активов» расчеты проводят так:

- прибавить обороты счетов 50,51.52 в корреспонденции со счетом 62 по суммам от реализации ОС;

- вычесть из полученной величины НДС;

- результат действий указать в стр. 4121.

В стр. 4221 «Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» расчеты проводят по алгоритму:

- прибавить обороты по счетам 50,51.52 в корреспонденции со счетом 60 по суммам, которые были оплачены за объекты ОС;

- убрать НДС;

- результат действий указать в стр. 4221.

Пример заполнения ОДДС

Предположим, что компания ООО «Феникс» в течение года по счету 51 осуществляла следующие операции. Что отражено в таблице ниже.

| Операция | Корсчет | Сумма, т.р. |

| Приход финансов от покупателей за реализованные товары (в т.ч. НДС 20%) | К62.1 | 236 |

| Отчислены суммы поставщикам за купленные товары (в т.ч. НДС 20%) | Д60.1 | 118 |

| От реализации объекта ОС поступили денежные суммы (в т.ч. НДС 20%) | Д62.1 | 59 |

| Перечисление оплаты труда | Д70 | 50 |

| Перечисление НДФЛ | Д68.1 | 8 |

| Перечисление взносов | Д69 | 15 |

| Перечисление НДС | Д68.2 | 10 |

| Перечисление налога на прибыль | Д68.4 | 7 |

| Поступление кредитных средств | К66 | 1000 |

| Перечисление процентов по кредитному договору | Д66 | 50 |

| Возврат кредитных средств | Д66 | 1000 |

| Поступление денежных средств от реализации собственного векселя | К66 | 250 |

| Перечисление денег на приобретение объекта НМА (без НДС) | Д60.1 | 100 |

| Возврат заемщиком займа | К58.3 | 150 |

В приложении к работе представлен образец заполнения ОДДС в данном примере.

Часто задаваемые вопросы

Вопрос № 1: А если возникла ситуация, когда сумма НДС, уплаченная поставщику, не предъявляется к вычету (пример: операция не облагается НДС). Что в такой ситуации возможно сделать?

Ответ: В таком случае нет надобности выделять суммы НДС из перечислений для поставщиков. Такие значения просто отражают в составе платежей по поставщикам по строке 4121.

Вопрос № 2. Обязательным ли является отражение сумм в ОДДС именно в свернутом виде. Возможно ли избежать этого? Если обязательно, то как снизить трудоемкость процесса?

Ответ: В настоящее время действующими нормативными актами (а именно ПБУ 23/2011) нет предоставлена возможность выбора, а это означает, что суммы поступивших и выплаченных НДС необходимо отражать свернуто. Снизить трудоемкость процесса возможно с помощью применения различных программных средств, которых достаточно много на современном рынке.

Вопрос № 3. Что относят к свернутым денежным потокам?

Ответ: К таким потокам можно отнести:

- суммы поступлений от контрагентов в счет возмещения платежей по коммунальным услугам;

- выплаты за транспортировку груза с получением компенсации от контрагента.

Вопрос № 4. Какова формула расчета свернутого показателя НДС?

Ответ: Формула выглядит так:

НДСпокуп-НДСпост-НДСбюдж+НДСвозм = Прочие поступления (платежи),

где НДСпокуп – суммы налога по поступлениям;

НДСпост – суммы налога по выплатам;

НДСбюдж – суммы налога к выплате в бюджет;

НДСвозм – суммы налога, возмещенные из бюджета;

Прочие поступления (платежи) – показатель отражается в стр. 4119 или 4129 в зависимости от результата.

Наиболее распространенные ошибки

Ошибка № 1. Частой ошибкой можно назвать верное отражение сумм рассчитанного НДС в самом отчете, особенно, если эти суммы получились со знаком «минус».

В ситуации, когда сумма НДС получилась со знаком «минус» отрицательной, то ее необходимо указывать в отчете в круглых скобках:

- если сумма невелика, то ее отражают в структуре показателя по стр. 4129 «прочие платежи»;

- когда значение является существенным, то сумма указывается как величина НДС отдельно (диапазон стр. 4125-4128) в группе «Платежи-всего».

Ошибка № 2. Достаточно распространенной является ошибка правильного отражения положительной величины НДС в отчете.

Если при расчетах величина налога оказалась положительной, то ее необходимо указывать в отчете в следующем порядке:

- в структуре показателя по стр. 4119 «прочие поступления» в ситуации, когда сумма не очень велика (несущественна);

- если величина значительная (существенная), то сумма указывается отдельным значением (показателем) в строке «НДС» (диапазон стр. 4114-4118) в группе «Поступления-всего».

Чем отличается БДР от БДДС

Бухгалтерские термины БДР и БДДС кажутся путанными и сложными, а заумные статьи ещё больше усложняют их понимание, поэтому мы решили буквально «на пальцах» показать, что это такое, чем отличаются данные бюджеты и зачем они нужны.

Бюджетирование и бюджеты: составление БДР и БДДС

Рассмотрим составление БДР и БДДС на примере. Представим обычную семью. Глава зарабатывает 100 тыс. рублей, а супруга сидит дома; она домохозяйка. Чтобы прожить «от зарплаты до зарплаты», жена подсчитывает все доходы и расходы семьи: учитывает оплату счетов, расходы на продукты, вещи первой необходимости, проще говоря, составляет бюджеты. Исходя из результатов их исполнения, домохозяйка планирует остатки денежных средств, оценивает будущие возможности семьи на отпуск, непреднамеренные траты, накопления.

Директор фирмы делает всё тоже самое, но по правилам бухгалтерского учета. Он соизмеряет доходы с расходами компании, аналогично подсчитывает планируемые остатки денежных средств, принимает решения об эффективности расходов. Всё это — элементы бюджетирования — планирования будущей деятельности компании, контроля результатов и подготовки управленческих решений на основе итоговых отклонений фактических показателей от плановых.

В основе бюджетирования лежат ключевые бюджеты — БДДС, БДР и ББЛ (бюджет доходов и расходов; бюджет движения денежных средств, бюджет по балансовому листу). Фактически они представляют собой план компании, который отражает два ключевых показателя:

- прибыль,

- остатки денежных средств.

В БДДР и БДР на примере домохозяйки и директора эти показатели выглядят так:

| Показатели | Домохозяйка | Директор компании |

|---|---|---|

| Прибыль | Достаточно ли зарабатывает супруг. | Выгодна ли деятельность компании, какая рентабельность моего бизнеса |

| Остатки денежных средств | Могу ли я оплатить все счета, отложить на отпуск и новую шубу | Есть ли у меня средства оплатить налоги, рассчитаться по заработной плате, сделать новые вложения |

Также бюджеты БДР и БДДС отражают объёмы продаж, цены на продукцию, материалы и т. п., то есть затрагивают те аспекты, которые максимально влияют на функционирование компании.

Формирование БДР и БДДС

Формирование БДР, БДДС, а также их достижение дают четкое понимание текущей и будущей финансовой ситуации фирмы с точки зрения прибыли и остатков денежных средств.

Обычно бюджетирование БДР, БДДС начинается с последнего. Примерный план движения денежных средств есть у всех в том или ином виде. БДДС состоит из разных блоков: основного, инвестиционного, финансовой деятельности, блока остатков на начало и конец периодов. Правила формирования БДДС и ДДС подразумевают планирование, учет и анализ:

- Направленность денежных потоков.

- Объемы конкретных выплат и поступлений.

- Даты совершения платежей и поступлений денег.

- Обороты денежных средств за период (с необходимой периодичностью).

- Остаток (сальдо) денежных средств в кассе и на счетах на конкретные даты.

БДР отражает:

- Источники формирования доходов предприятия.

- Направление расходования средств.

- Объемы доходов и расходов.

- Разницу (т. е. прибыль либо убытки) между доходами и расходами за определенный период.

Оба бюджета на первый взгляд ничем не отличаются: деньги поступили, ушли, доходы и расходы зафиксированы. Тем не менее, разница между БДДС и БДР существует и объясняется она тем, что не всякое движение денег порождает доход или расход, так же, как и изменения в доходах и расходах предприятия не всегда происходят через выплаты и поступления.

Можно выделить три основных отличия отчетов БДР и БДДС:

| БДДС | БДР |

|---|---|

| Содержит только те операции, которые выражены в денежном эквиваленте. | Состоит из данных о себестоимости и выручке. |

| Распределяет потоки всех денежных средств по имеющимся счетам и кассам. | Формирует плановую прибыль. |

| Статьи БДР и БДДС повторяются, но есть отличие: некоторые отражаются в БДДС и отсутствуют в БДР и наоборот. НО основным результатом является – прогнозная величина прибыли и, конечно же, оценка рентабельности бизнеса. | |

В чем разница между БДР и БДДС на примере классификатора статей

(приведен не полный список).

| Классификатор статей | БДДС | БДР |

|---|---|---|

| Амортизация | + | |

| Ввод в действие основных фондов | + | |

| Списание материалов на стоимость продукции | + | |

| Отгрузка продукции | + | |

| Порча и прочие потери/ Недостачи по результатам инвентаризации | + | |

| Курсовые разницы | + | |

| НДС | + | |

| Поступления и платежи по инвестициям | + | |

| Получение/погашение кредитов (займы) | + | |

| Покупка основных фондов | + | |

| Платежи за продукции/услуги от покупателей | + | |

| Закупка материалов | + | |

| Капитальные ремонты | + | |

| Косвенные налоги | + |

Отдельно стоит отметить ещё одно отличие. БДДС — это важнейший документ по управлению текущим денежным оборотом предприятия. Он может составляться на год с разбивкой по месяцам, корректироваться в зависимости от текущего состояния с указанием плановых и фактических данных. Результат БДДС — это величина остатков денежных средств компании.

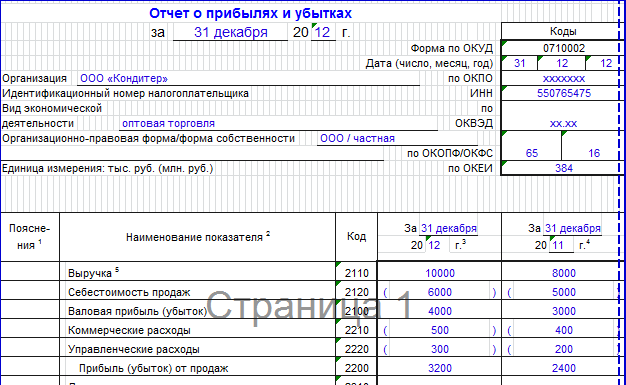

БДР фактически отражает баланс предприятия, и его форма схожа с формой 2 приложения «Отчет о прибылях и убытках», но, если в последнем все статьи строго регламентированы, то в БДР можно добавлять статьи, делая бюджет более детализированным. На многих ресурсах можно встретить заполнение БДР и БДДС с образцами в Экселе.

Образец формы 2 (бланк и заполнение)

Так или иначе, результат и анализ отчетности БДР И БДДС — это шаг на пути к повышению эффективности бизнеса. Главное на первых порах выстроить модель бюджетирования, проработать бюджеты и в итоге составить прогнозный баланс на основе БДР и БДДС.

Автоматизация бюджетов

Любой бюджет рано или поздно становится документом, отражающим факт хозяйственной деятельности, но работать с бумаги и цифрами «вручную» неудобно. Если заносить данные в Excel-файлы, затем вручную переносить итоги в БДДС, то вероятность ошибки очень высока и сложно сделать перерасчет при появлении условия «что, если».

Видеозаписи прошедших вебинаров по теме «Бюджетирование»

От путаницы спасают автоматизированные системы. Они являются готовыми решениями контроля и анализа движения денежных средств, повышения платежной дисциплины, предсказуемости будущего финансового положения. Автоматизированные системы, в частности «Финансист», упрощают работу с бюджетами на крупных предприятиях, в больших организациях, сетевых компаниях. Они представляют собой удобный, настраиваемый сервис по бюджетированию планового/фактического БДР и БДДС и контролю за его исполнением, учитывая специфику деятельности предприятия, ключевые особенности построения прогнозного баланса, опираясь на фактические данные прошлого периода.

Дата последнего обновления: 21.08.2016 13:45

Алгоритм составления БДДС

БДДС (бюджет движения денежных средств) — это план всех поступлений и платежей денежных средств, которые осуществляются в течение нужного вам периода времени. Бюджет, как правило, составляется на месяц, но иногда может формироваться БДДС на год с обязательной разбивкой по месяцам. При составлении БДДС рассматриваются только денежные потоки, то есть в нем отражаются операции, имеющие денежное выражение. Другими словами, БДДС представляет собой план, отражающий все источники поступления и направления использования денежных средств.

Руководители обычно разрабатывают БДДС после того, как бюджеты на продажи, закупки и капитальные затраты уже сделаны. Эти бюджеты должны быть составлены до формирования БДДС , чтобы точно оценить, как будут использованы денежные средства за временной промежуток.

Зачем составлять БДДС?

Руководители составляют БДДС для управления финансовыми потоками компании. Руководство должно удостовериться, что у фирмы будет достаточно финансов для оплаты необходимых счетов при их очередном поступлении. Например, заработная плата должна выплачиваться каждые две недели, а счета за коммунальные услуги оплачиваются каждый месяц. БДДС позволяет руководству прогнозировать уменьшение остатка денежных средств фирмы и исправить проблему, до наступления очередного срока платежа.

БДДС также полезен для прогнозирования больших сумм, наличие которых на счетах не является идеальным для компаний. Лучше вложить эти деньги, чтобы они приносили проценты. Избыточные денежные средства также можно использовать для расширения фирмы и развития новых операций, чем оставлять их бездействовать на счете компании. БДДС позволяет руководству прогнозировать уровни денежных средств и корректировать их по мере необходимости.

Бюджет движения денежных средств представляется важным финансовым инструментом управления, поскольку он:

- заставляет вас распределять свои финансы на месяц или год;

- показывает эффективность или неэффективность финансовых стратегий ведения бизнеса;

- прогнозирует, какой объем кредита вам понадобится и когда он может быть погашен;

- позволяет сравнивать запланированные показатели по движению денежных потоков с фактически полученными.

Ваша компания может быть прибыльной сейчас, но будет ли она получать прибыль через шесть месяцев? Важно тщательно отслеживать, сколько денег получает ваша компания и сколько ей нужно в будущем для покрытия своих расходов. Отслеживание бюджета движения денежных средств поможет понять, когда в компании будут средства на оплату текущих расходов, а когда их будет недостаточно.

По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег. Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств.

Этапы составления БДДС

- Найдите правильный инструмент. Если вы еще не нашли инструмент бюджетирования или программное обеспечение, которое поможет в составлении БДДС, то простой отправной точкой является шаблон Excel.

- Установите временные рамки. Зачастую БДДС составляют на шесть месяцев или на целый год вперед. Установите временные рамки и будьте готовы собрать всю необходимую информацию за этот период. Многие компании прогнозируют месячные временные рамки, а некоторым может понадобиться узнать о движении денежных средств на более регулярной основе — еженедельно или раз в две недели.

- Подготовьте прогноз продаж. Какой доход вы ожидаете получать в течение каждого месяца? Вы можете основываться на результатах прошлых месяцев, годах или прогнозируемых продажах. Затем наметьте ожидаемый прогноз продаж для каждого месяца года. Помните, что будут колебания, основанные на фактических продажах и изменениях на рынке, а также новых клиентах, добавленных в ваш клиентский список.

Пример прогноза продаж: “Х” владеет магазином по продаже товаров для рыбалки. “Х” будет использовать прошлогодние суммы продаж, чтобы подготовить свой бюджет движения денежных средств на следующие два квартала. Вот информация о продажах за первые шесть месяцев прошлого года:

|

Январь |

1 080 000 |

|

Февраль |

1 110 000 |

|

Март |

1 230 000 |

|

Апрель |

1 734 000 |

|

Май |

1 938 000 |

|

Июнь |

2 196 000 |

“Х” ожидает, что продажи в этом году будут на 1 процент выше в межсезонье и на 1,5 процента выше во время сезона рыбалки. Таким образом, “Х” прогнозирует, что его продажи за первые шесть месяцев этого года будут следующими:

|

Январь |

1 090 800 |

|

Февраль |

1 121 100 |

|

Март |

1 242 300 |

|

Апрель |

1 759 980 |

|

Май |

1 967 100 |

|

Июнь |

2 229 000 |

- Приток денежных средств по БДДС. Это ваш “денежный вклад”, который включает все прогнозируемые продажи — как за наличные, так и продажи для клиентов, которые берут товар в кредит. Если ваш бизнес предоставляет кредит своим клиентам и имеет дело с дебиторской задолженностью, то проектирование денежных поступлений будет сложнее. Принимайте во внимание сбор дебиторской задолженности и влияние времени, которое этот сбор оказывает на прогноз ваших денежных поступлений. Чтобы этот пункт не казался огромным, рекомендуется разбить ваши поступления по категориям (все суммы, которые вы будете вводить в таблицу, должны включать НДС)

- продажи клиентов/выставление счетов;

- капитальные вложения;

- ассоциированные вклады текущего года;

- банковские кредиты, факторинг и др.

Отток денежных средств по БДДС . Эта графа включает в себя ваши фиксированные расходы, основанные на датах запланированных платежей, а также любые переменные расходы. Не забудьте про прогнозируемые расходы, такие как планы закупок нового оборудования или найм дополнительного персонала. Убедитесь, что они распределены в правильный месяц.

Некоторые основные оттоки денежных средств могут включать:

- зарплата персоналу;

- офисные принадлежности;

- ремонт здания и обслуживание оборудования;

- реклама и маркетинг;

- аренда и коммунальные платежи;

- страхование;

- платежи по кредиту;

- закупка сырья и другие расходы у поставщиков;

- стоимость доставки;

После того, как вы рассчитали все позиции, приступайте к прогнозу движения денежных средств. Прежде всего, создавайте подкатегории, которые помогут видеть ситуацию более четко. Затем в столбце начального месяца в таблице введите свой начальный баланс. Это значение представляет денежный поток (положит. или отрицат.) вашего бизнеса.

Затем, если вы хотите рассчитать прогнозируемый остаток денежных средств, вы можете выполнить следующий расчет:

начальный остаток денежных средств + прогнозируемый приток денежных средств за период — прогнозируемый отток денежных средств за период = прогнозируемый отток денежных средств.

Выводы, которые необходимо сделать после составления БДДС

Положительный результат говорит о том, что ваш бизнес не расходует больше средств, чем имеются в вашем резерве. Прогноз движения денежных средств как правило делается только в краткосрочном или среднесрочном периоде (12 месяцев), поэтому целесообразно будет создать более долгосрочный прогноз.

Если же результат за данный месяц получился отрицательный, то не паникуйте, у вас уже есть составленный отчет, в котором вы можете увидеть существующие проблемы. Обратите внимание на счета, сократите высокие и нецелесообразные затраты, найдите бухгалтера, чтобы помочь вам выявить и устранить неисправности.

Отличие Бюджета движения денежных средств (БДДС) от бюджета доходов и расходов (БДР)

Основное различие между БДР и БДДС заключается в том, что бюджет доходов и расходов формируется по методу начисления. В этом случае доход отражается в момент совершения операции, а не в момент поступления денежных средств. В свою очередь, бюджет движения денежных средств отражает именно денежные потоки без привязки к моменту совершения операций. Поэтому БДДС становится частью БДР. Бюджеты служат основным критерием оценки и контроля эффективности. Поэтому они считаются необходимыми для успеха организации.

Что такое бюджет доходов и расходов?

БДР — это финансовый прогноз всех элементов бизнеса на финансовый год, который создается путем агрегирования ряда других функциональных бюджетов. Эти различные бюджеты неразрывно связаны и вместе представляют бухгалтерские оценки на предстоящий финансовый период. Индивидуальные бюджеты создаются каждым отделом, и чистый результат записывается в БДР.

БДР состоит из трех основных компонентов, а именно операционного, финансового и инвестиционного бюджетов.

БДР обычно представляется ежемесячно или ежеквартально в течение всего финансового года. Другие различные отчеты и документы могут быть представлены вместе с бюджетом доходов и расходов для поддержки принятия обоснованных решений. Документ, который состоит из финансовых показателей, рассчитанных на основе информации, включен в бюджет. Эти показатели помогают понять, был ли реально сформирован бюджет доходов и расходов на основе фактических прошлых результатов.

Подготовка требует участия персонала всех подразделений организации. Руководители департаментов склонны переоценивать расходы и недооценивать доходы, чтобы легко достичь бюджета.

|

Операционный бюджет |

|

|

Финансовый бюджет |

|

|

Инвестиционный бюджет |

|

Что такое БДДС в отличие от БДР

Бюджет движения денежных средств прогнозирует ожидаемый приток и отток денежных средств компании на следующий год. Основная цель этого бюджета — обеспечить достаточную ликвидность на период. Если компания не обладает достаточной ликвидностью, она должна привлечь больше активов путем выпуска акций или заимствования средств в кредит.

Прогноз чистого денежного потока рассчитывается как разница между притоком и оттоком денежных средств. Если существует отрицательный денежный поток, считается, что у компании, скорее всего, возникнут трудности с выполнением рутинных операций в конкретное время. Некоторые из факторов, которые способствуют такой ситуации, могут быть:

- торговая дебиторская задолженность, которая требует более длительного периода для урегулирования причитающихся сумм;

- компания рассчитывается по обязательствам еще до предоставленного ими периода погашения;

- есть ряд пустых активов, которые не генерируют экономическую активность.

Формат бюджета движения денежных средств

|

Фирма“Х” Бюджет денежных средств за год, заканчивая 31.12.2019 |

|||||

|

К1 |

К2 |

К3 |

К4 |

Год |

|

|

Начальный остаток денежных средств |

ххххх |

хххх |

хххх |

ххх |

хххх |

|

Бюджет денежных поступлений |

ххх |

ххх |

ххх |

ххх |

ххх |

|

Всего доступных средств |

хххх |

хххх |

ххх |

ххх |

ххх |

|

Денежные выплаты |

|||||

|

Затраты на материалы |

(хх) |

(хх) |

(хх) |

(хх) |

(ххх) |

|

Затраты на труд |

(хх) |

(хх) |

(хх) |

(хх) |

(ххх) |

|

Накладные расходы |

(хх) |

(хх) |

(хх) |

(хх) |

(ххх) |

|

Продажи и административные расходы |

(хх) |

(хх) |

(хх) |

(хх) |

(ххх) |

|

Излишки денежных средств |

ххх |

ххх |

хх |

ххх |

(ххх) |

|

Финансирование |

|||||

|

Заимствования |

(ххх) |

(ххх) |

(ххх) |

(ххх) |

(ххх) |

|

Погашения |

(ххх) |

(ххх) |

(ххх) |

(ххх) |

(ххх) |

|

Чистый денежный поток от финансирования |

ххх |

ххх |

(хх) |

ххх |

ххх |

|

Остаток денежных средств |

ххх |

ххх |

хх |

ххх |

ххх |

В чем разница между БДР и БДДС?

|

БДР |

БДДС |

|

Бюджет доходов и расходов — это фин. прогноз, который отражает все доходы и расходы на момент возникновения (по методу начисления) |

Бюджет движения денежных средств — это план поступления и расходования денежных средств (движения денежных потоков) без привязки к моменту возникновения факта хозяйственной деятельности |

|

цель |

|

|

БДР формируется для планирования прибыли |

БДДС формируется для распределения денежных потоков |

|

информация |

|

|

В БДР отражается информация о себестоимости и выручке |

В БДДС отражается информация по операциям, которые выражены в денежном эквиваленте |

Различие между бюджетом доходов и расходов и бюджетом движения денежных средств зависит главным образом от цели. Бюджет, основанный на отображении операций методом начисления (т.е. на момент возникновения), называется бюджетом доходов и расходов, а бюджет, который содержит прогнозы притока и оттока денежных средств, называется бюджетом движения денежных средств. При целесообразном использовании бюджеты могут обеспечить более широкий спектр преимуществ, включая рост доходов и эффективный контроль затрат.

Формирование БДДС в БИТ.ФИНАНС

Ваш бюджет движения денежных средств не обязательно должен быть сложным. Вы можете хранить информацию в электронной таблице Exсel или воспользоваться инструментами сервиса БИТ.ФИНАНС.

БИТ.ФИНАНС — автоматизация процессов управления Вашим бизнесом. Программа БИТ.ФИНАНС позволяет автоматизировать процесс формирования БДДС.

Наш специалист бесплатно проконсультирует вас по программе и поможет определиться с выбором версии, подходящей для вашего бизнеса.

Блог бухгалтера-практика и юриста-аналитика

С отчетности за 2011 год обновились формы бухгалтерской отчетности. В числе прочих форм изменения коснулись и Отчета о движении денежных средств. Более того, порядок составления данного отчета стал регламентироваться отдельным бухгалтерским стандартом — ПБУ 23/2011.

С отчетности за 2011 год обновились формы бухгалтерской отчетности. В числе прочих форм изменения коснулись и Отчета о движении денежных средств. Более того, порядок составления данного отчета стал регламентироваться отдельным бухгалтерским стандартом — ПБУ 23/2011.

В ПБУ 23/2011 не только более подробно расписаны правила составления данного отчета, содержащиеся в ранее действовавших Указаниях о порядке составления и представления бухгалтерской отчетности, но и появились новшества. В частности, основное новшество для бухгалтеров-составителей отчета содержится в п.16:

“Денежные потоки отражаются в Отчете о движении денежных средств свернуто в случаях, когда они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, и (или) когда поступления от одних лиц обусловливают соответствующие выплаты другим лицам. Примерами таких денежных потоков являются: …

б) косвенные налоги в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему Российской Федерации или возмещение из нее…”

Как это обычно бывает, в момент публикации ПБУ 23/2011 в апреле 2011 года мало кто задумался, как это требование будет реализовываться при составлении отчета; само ПБУ ответа на этот вопрос не давало, а когда там еще отчет составлять — почти через год (с момента публикации), авось сообразим, как, или расскажет кто.

И вот ближе к концу 2011 года на семинарах и в публикациях экспертов, посвященных составлению отчетности, стало озвучиваться, каким образом необходимо отражать в Отчете о движении денежных средств те самые косвенные налоги, речь о которых идет в п.16 ПБУ 23/2011. “Просто” все было только в консультациях, а именно: необходимо организовать такой учет, который позволял бы “вычленять” НДС и акцизы (а именно они у нас являются косвенными налогами) из сумм, поступающих от покупателей/заказчиков, и из сумм, перечисляемых поставщикам/подрядчикам. “Выдернутые” из поступлений и перечислений суммы НДС и акцизов необходимо отразить по строке 4129 “Прочие платежи” (или 4119 “Прочие поступления”) в виде сальдо с учетом произведенных платежей НДС и акцизов в бюджет и поступлений из бюджетов по косвенным налогам (возмещений). Ситуация осложнялась тем, что отражение в бухгалтерском учете денежных средств не предполагает не только разделения сумм, отражаемых на счетах учета денежных средств, на “суммы без НДС (акциза)” и “суммы НДС (акциза)”, но и обособленного отражения поступлений/перечислений с разными ставками этих налогов или вообще без них.

Оставим в стороне акцизы (все-таки они есть далеко не у всех) и рассмотрим НДС.

Думаю, вряд ли нашлась организация, у которой аналитика по счетам учета денежных средств позволяла “с ходу”, без дополнительных усилий составить Отчет о движении денежных средств за 2011 год с учетом требования п.16 ПБУ 23/2011. Если в организации все операции по реализации облагаются НДС по одной ставке (например, 18%), то вычислить сумму НДС в поступившей выручке труда не составит. С перечислениями сложнее: бухгалтер может не помнить, все ли перечисленные суммы включали НДС по ставке 18%; тут “голой” арифметикой не обойдешься, придется анализировать каждую сумму. Что, наверное, и делали большинство бухгалтеров при составлении “правильного” Отчета о движении денежных средств за 2011 год.

Зато по итогам составления отчетности за 2011 год стало понятно, какой должна быть аналитика по счетам учета денежных средств, чтобы оптимизировать подсчеты сумм при составлении Отчета о движении денежных средств.

В частности, в 1С по счетам 50-57 предусмотрена возможность ведения аналитического учета в разрезе статей движения денежных средств. Значит, справочник “Статьи движения денежных средств” в 1С должен включать как минимум полный перечень наименований строк Отчета о движении денежных средств с указанием ставки НДС. Например, в части денежных потоков от текущих операций платежи поставщикам (подрядчикам) (строка 4121 Отчета) должны отражаться в разрезе следующих статей:

— оплаты поставщикам/подрядчикам за товары, материалы, работы, услуги (без НДС);

— оплаты поставщикам/подрядчикам за товары, материалы, работы, услуги (с НДС 18%);

— оплаты поставщикам/подрядчикам за товары, материалы, работы, услуги (с НДС 10%).

В этом случае итоговые суммы по каждой из этих статей позволяют путем математических вычислений получить суммы без НДС.

А что же делать с суммами НДС? Ведь они, как перечисленные в составе платежей поставщикам, так и полученные в составе поступлений от покупателей, проходили через расчетный счет и, следовательно, принимают участие в формировании остатка денежных средств на конец отчетного периода. Чтобы суммы НДС не “потерялись” необходимо провести следующий математический расчет:

1. определить сумму НДС, полученную в составе поступлений от покупателей/заказчиков: (поступления от покупателей с НДС 18%)/1,18*0,18 + (поступления от покупателей с НДС 10%)/1,10*0,10;

2. определить сумму НДС, полученную из бюджета в качестве возмещения: Д51 К68/НДС;

3. сложить значения, полученные на шагах 1 и 2;

4. определить сумму НДС, перечисленную в составе платежей поставщикам/подрядчикам: (оплаты поставщикам с НДС 18%) /1,18*0,18 + (оплаты поставщикам с НДС 10%)/1,10*0,10);

5. определить сумму НДС, перечисленную в бюджет: Д68/НДС К51;

6. сложить значения, полученные на шагах 4 и 5;

7. сравнить значения, полученные на шагах 3 и 6.

Если значение шага 3 больше, чем значение шага 6 — отражаем разницу по строке 4119 “Прочие поступления”.

Если значение шага 6 больше, чем значение шага 3 — отражаем разницу по строке 4129 “Прочие платежи”.

Подтверждением правильности наших расчетов будет соответствие строки 4500 “Остаток денежных средств и денежных эквивалентов на конец отчетного периода” строке баланса 1250 “Денежные средства и денежные эквиваленты”.