Содержание

- Подотчетные средства

- Определение суммы аванса на командировку

- Выдача аванса на командировку

- Приходный кассовый ордер (форма КО-1)

Подотчетные средства

Подотчетные средства

Суммы денежных средств, выдаваемых работнику для выполнения поручения под отчет, бывают двух видов: облагаемые НДФЛ и необлагаемые. В частности, согласно

п.п. 165.1.11 НК не включаются в расчет общего месячного (годового) налогооблагаемого дохода работника средства, полученные им на командировку или под отчет и рассчитанные согласно п. 170.9 НК. В свою очередь, сумма излишне израсходованных средств*, полученных налогоплательщиком на указанные цели и не возвращенных в установленные законодательством сроки, включается в общий налогооблагаемый доход работника (п.п. 164.2.11 НК).

* Как и ранее, под словами «сумма излишне израсходованных денежных средств» подразумевается остаток денежных средств, который должен быть внесен подотчетным лицом предприятия в кассу по возвращении из командировки или после выполнения производственного (хозяйственного) задания. В рамках данной статьи указанные суммы будем называть «неизрасходованные денежные средства».

В сумму неизрасходованных средств не включаются

и не облагаются налогом документально подтвержденные расходы, осуществленные за счет наличных или безналичных средств, предоставленных плательщику налога под отчет работодателем на организацию и проведение приемов, презентаций, праздников, развлечений и отдыха, приобретение и распространение подарков в рамках предельного размера таких расходов, предусмотренного в разд. III НК, осуществленные таким плательщиком и/или другими лицами в рекламных целях.

Общее

В идеале, возвратившись из командировки или выполнив порученное, работник обязан отчитаться о потраченных им на эти цели денежных средствах и вернуть неизрасходованные.

В соответствии с абз. 1 п.п. 170.9.2 НК после завершения командировки или решения производственных (хозяйственных) вопросов по поручению и за счет работодателя, выдавшего денежные средства под отчет, работник обязан заполнить и предоставить Отчет об использовании средств, выданных на командировку или под отчет (далее — Отчет) по форме, утвержденной приказом № 996 (абз. 1 п.п. 170.9.2 НК).

Напоминаем, что

с 31 января 2011 года вступил в силу приказ № 996, которым утверждены новая форма Отчета и порядок его составления. Принципиальные изменения в форме Отчета не произошли, а внесенные коррективы связаны, во-первых, с упразднением 15 % штрафа при несвоевременном возврате остатка подотчетных сумм, а во-вторых, с введением прогрессивной ставки НДФЛ (15 % и 17 %).

Подотчетное лицо заполняет все графы Отчета, кроме «

Звіт перевірено», «Залишок унесений (перевитрата видана) у сумі…», бухгалтерских проводок, расчета суммы удержанного налога за несвоевременно возвращенные средства на командировку или под отчет, которые заполняются лицом, выдавшим такие средства; «Звіт затверджено», которые подписываются руководителем (налоговым агентом).

Основные правила выдачи средств под отчет, использования и предоставления отчетности по ним приведем в таблице на с. 67.

|

Цель выдачи аванса |

Срок предоставления Отчета |

Срок возврата остатка неизрасходованных сумм |

Штрафные санкции за нарушение сроков возврата остатка неизрасходованных средств |

||||||

|

Форма выдачи аванса |

согласно |

согласно |

на подотчетное лицо (3) |

на предприятие (4) |

на должностных лиц |

||||

|

в наличной форме |

в безналичной форме для использования с применением платежных карточек(1) |

||||||||

|

расчеты производились наличными, снятыми с платежных карточек |

расчеты производились в безналичной форме |

||||||||

|

Для покрытия командировочных расходов |

До окончания 5-го банковского дня, следующего за днем, в котором работник завершает командировку (п.п. 170.9.2 НК) |

До окончания 3-го банковского дня после окончания командировки (п.п. «а» п.п. 170.9.3 НК) |

Не позднее 10 дней после окончания командировки (до 20 банковских дней(5) в случае наличия уважительных причин) (п.п. «б» п.п. 170.9.3 НК) |

До или во время подачи Отчета |

В течение 3 банковских дней после возвращения из командировки |

Своевременно невозвращенный остаток подотчетных сумм включается в налогооблагаемый доход работника (с применением «натурального» коэффициента), с которого удерживается НДФЛ (п.п. 170.9.1 НК) |

Штраф в размере 25 % от выданных под отчет и невозвращенных сумм |

Админштраф за нарушение правил ведения кассовых операций по ст. 1642 КоАП в размере от 136 до 255 грн. (за повторное в течение года нарушение — от 170 до 340 грн.) |

|

|

Для решения производственных (хозяйственных) вопросов |

До окончания 5-го банковского дня, следующего за днем, в котором работник приобрел товары (работы, услуги) по поручению и за счет работодателя, выдавшего деньги под отчет (п.п. 170.9.2 НК) (6) |

Если средства выдавались на закупку сельскохозяйственной продукции и заготовку вторичного сырья, кроме металлолома |

Если средства выдавались на все другие производственные (хозяйственные) нужды |

||||||

|

в течение 10 рабочих дней |

в течение 2 рабочих дней |

||||||||

|

со дня выдачи наличных средств, включая день получения наличных средств под отчет (7) |

|||||||||

|

Для решения производственных (хозяйственных) вопросов в командировке |

До окончания 5-го банковского дня, следующего за днем, в котором работник завершает командировку (п.п. 170.9.2 НК) |

До окончания 3-го банковского дня после окончания командировки (п.п. «а» п.п. 170.9.3 НК) |

Не позднее 10 дней после окончания командировки (до 20 банковских дней(5)в случае наличия уважительных причин) (п.п. «б» п.п. 170.9.3 НК) |

В течение 3-х банковских дней после возвращения из командировки (8) |

|||||

|

(1) Под платежными карточками следует понимать корпоративные платежные карточки, дорожные, банковские или именные чеки, другие платежные документы. (2) Такие сроки действуют вне зависимости от того, выдавался аванс в наличной или безналичной форме (путем перечисления средств на банковскую платежную карточку работника или на корпоративную карточку). (3) Указанное наказание наступает во всех случаях несвоевременного возврата остатка подотчетных сумм (независимо от того, происходит это в месяце, на который приходится окончание предельного срока подачи Отчета, или нет). Напоминаем, что в настоящее время штраф в размере 15 % неизрасходованных средств на работника не налагается. (4) Санкции за нарушение правил наличного обращения установлены Указом № 436, который не утратил свою силу в связи со вступлением в силу НК. (5) Срок предоставления Отчета продлевается работодателем для выяснения вопросов относительно выявленных разногласий между соответствующими отчетными документами. (6) Несмотря на то что в абз. 1 п.п. 170.9.3 НК речь идет и о командировках, и о гражданско-правовых действиях, в дальнейших нормах (п.п. «а» и п.п. «б» п.п. 170.9.3 НК) говорится только о расходах в командировках. Из этого делаем вывод, что п.п. 170.9.3 НК касается только случаев несения расходов в командировках (как собственно командировочных расходов, так и отдельных гражданско-правовых действий, осуществленных в командировках). (7) За несоблюдение данного срока предприятие и его должностные лица могут быть привлечены к ответственности за нарушение правил наличного обращения по Указу № 436 и КоАП. В НК срок для возврата подотчетным лицом остатка неизрасходованных сумм привязан к предельному сроку подачи Отчета, т. е. не позднее 5-го банковского дня после выполнения поручения (приобретения товаров, работ, услуг). Соответственно в налогооблагаемый доход работника остаток неизрасходованных сумм может быть включен только при нарушении срока возврата средств, установленного НК, т. е. при нарушении 5-дневного срока. (8) НБУ в письме от 11.05.2004 г. № 11-113/1571-4618 разъяснил, что остаток средств, которые были выданы подотчетному лицу для целевого решения производственных вопросов в командировке, должен быть возвращен до окончания 3-го банковского дня, следующего за днем, в котором работник завершает такую командировку. |

|||||||||

Обратите внимание!

НК увеличены сроки предоставления Отчета по средствам, выданным в наличной форме на командировку или под отчет. Напомним, что ранее, в период действия Закона № 889, работник обязан был предоставить Отчет об израсходованных на указанные цели денежных средствах до окончания 3-го банковского дня, следующего за днем, в котором он завершил командировку или приобрел товары (работы, услуги) по поручению и за счет работодателя, выдавшего деньги под отчет.

Согласно

абз. 4 п.п. 170.9.2 НК при наличии у работника неизрасходованных средств, полученных на командировку, он обязан возвратить их сумму в кассу или перечислить на банковский счет предприятия, выдавшего средства до или во время подачи Отчета. Таким образом, предельные сроки возврата денежных средств, полученных работником на командировку, совпадают со сроками предоставления Отчета.

Что касается сроков возврата средств, полученных работником

для решения производственных (хозяйственных) вопросов, то они установлены НК и Положением № 637. Первые применяются налоговыми органами для целей налогообложения доходов физических лиц, вторые — для определения фактов нарушения правил наличного обращения. Причем, как и ранее, в период действия Закона № 889 они разные.

В связи с разными сроками возврата неизрасходованных средств, полученных работником

для решения производственных (хозяйственных) вопросов, сумму неизрасходованных средств необходимо возвращать в кассу предприятия или перечислять на банковский счет предприятия до или во время предоставления указанного Отчета (абз. 4 п.п. 170.9.2 НК) с учетом сроков выдачи наличных под отчет, установленных п. 2.11 Положения № 637.

Штрафные санкции, которые грозят работнику в соответствии с

НК за нарушение сроков возврата неизрасходованных денежных средств, выданных под отчет или на командировку, приведены в таблице на с. 67. Поясним отдельные

моменты.

Так, если средства будут возвращены подотчетным лицом позже следующего дня после их выдачи (т. е. с нарушением требований

п. 2.11 Положения № 637), но в пределах 5-дневного срока, установленного НК, предприятию грозит 25 % штраф от невозвращенных сумм, а его должностные лица могут быть привлечены к админответственности.

Аналогично и с выдачей средств под отчет на закупку сельхозпродукции и вторичного сырья, кроме металлолома. Если работник совершил закупку, например, на 3-й день после получения средств, то в течение следующих 5-ти банковских дней он должен подать Отчет и вернуть в кассу остаток неизрасходованных средств (при его наличии), как этого требует

п.п. 170.9.2 НК. Ждать окончания 10 дней, разрешенных Положением № 637 для осуществления таких расходов, нельзя. В противном случае работник будет привлечен к ответственности за нарушение сроков возврата подотчетных сумм.

Также нужно остановиться еще на одном важном моменте: указанные в таблице

штрафные санкции применяются только в случае несвоевременного возврата неизрасходованных подотчетных сумм. Если работник выполнил поручение для нужд предприятия без предварительного обеспечения его авансом (т. е. за свои деньги) и не подал вовремя Отчет, то не будет ни 25 % штрафа по Указу № 436, ни удержания НДФЛ с работника по НК. Данные санкции не будут налагаться и в случае, если работник, получив средства под отчет, не выполнил поручение и в полной сумме вернул деньги в кассу не позже следующего дня без подачи Отчета. Отчет в таком случае, на наш взгляд, нет необходимости подавать.

Соблюдение сроков предоставления

Отчета является одним из участков проверки кассовой дисциплины контролирующими органами, и, как сказано в п. 7.39 Положения № 637, нарушение этих сроков разрешается только в связи с временной нетрудоспособностью подотчетного лица или по другим обстоятельствам, которые имеют документальное подтверждение.

Нюансы налогообложения

1. В случае если работнику выдали деньги, он выполнил поручение,

своевременно отчитался и вернул остаток неизрасходованных средств в кассу предприятия, дохода у него (согласно п.п. 165.1.11 НК) не возникает и НДФЛ соответственно не удерживается. Несвоевременно сданные неизрасходованные средства, полученные работником предприятия:

—

на командировку — в сумме, превышающей сумму расходов налогоплательщика на такую командировку, рассчитанной согласно разд. III НК;

—

под отчет для выполнения отдельных гражданско-правовых действий — в сумме, превышающей сумму фактических расходов налогоплательщика на выполнение таких действий,

включаются в налогооблагаемый доход

такого налогоплательщика (п. 170.9 НК).

3. Для целей налогообложения к доходу в виде несвоевременно возвращенных неизрасходованных подотчетных сумм

применяется «натуральный» коэффициент, исчисляемый в соответствии с п. 164.5 НК.

Поскольку указанные суммы считаются «чистым» доходом работника, для расчета дохода к начислению удобно воспользоваться следующей формулой:

1) если

Дч ≤ 7998,50 грн.*

Дг = Дч : 0,85

(грн.),

2) если

Дч > 7998,50 грн.*

Дг = (Дч — 188,20) : 0,83

(грн.),

где

Дг — величина дохода к начислению («грязного» дохода);

Дч

— величина «чистого» дохода.

* Предельная сумма

«чистого» дохода для применения ставок 15 % и 17 %. Если «перевести» указанную величину в «грязный» доход с помощью «натурального» коэффициента, получим известную величину 9410 грн. (7998,50 грн. х 1,176471). Сумма неизрасходованных средств, выданных на командировку или под отчет, не сданная в срок, определенный НК, подлежит обложению НДФЛ по ставке 15 % — с суммы, не превышающей 10-кратный размер МЗП, установленной законом на 1 января отчетного налогового года (в 2011 году — 9410 грн.), и 17 % — с суммы превышения.

Сумма НДФЛ, начисленная на сумму неизрасходованных денежных средств, удерживается предприятием, выдавшим такие средства,

за счет любого налогооблагаемого дохода (после его налогообложения) плательщика налога за соответствующий месяц, а в случае недостаточности суммы дохода — за счет налогооблагаемых доходов последующих отчетных месяцев до полной уплаты суммы такого налога.

Если работник

прекращает трудовые или гражданско-правовые отношения с предприятием, выдавшим такие средства, сумма НДФЛ удерживается за счет последней выплаты налогооблагаемого дохода при проведении окончательного расчета, а в случае недостаточности суммы такого дохода непогашенная часть налога включается в налоговое обязательство плательщика налога по результатам отчетного (налогового) года.

Если полное удержание суммы НДФЛ невозможно из-за

смерти работника, или признания его судом безвесно отсутствующим, или объявления его судом умершим, такая сумма удерживается при начислении дохода за последний для такого налогоплательщика налоговый период, а в непогашенной части признается безнадежной к уплате.

Относительно сроков уплаты НДФЛ, удержанного с суммы несвоевременно возвращенных неизрасходованных денежных средств, то, по нашему мнению, его необходимо перечислить одновременно с суммой НДФЛ, удержанного с заработной платы работника, за счет которой производилось его удержание.

Суммы, подлежащие удержанию с дохода работника в связи с несвоевременным возвратом подотчетных сумм, рассчитываются в Отчете.

5. С 1 апреля 2011 года

не включаются в налогооблагаемый доход суточные в размере, определенном разд. III НК. Размер суточных приведен на с. 8.

В то же время для целей налогообложения

сверхнормативные суточные приравниваются к доходу в виде дополнительного блага (п.п. 164.2.17 НК). Такой доход возникает в день утверждения Отчета, рассчитывается с применением «натурального» коэффициента и облагается по ставке 15 (17) %.

6. По мнению специалистов главного налогового ведомства, средства, полученные на командировку или под отчет, отражаются в Налоговом расчете по ф. № 1ДФ с признаком дохода «118». Однако указанный код необходимо применять при отражении

только несвоевременно возвращенных сумм (по п.п. 164.2.11 НК), т. е. тех, которые признаются доходом и подпадают под налогообложение. Подотчетные суммы, возвращенные своевременно, в Налоговом расчете по ф. № 1ДФ не отражаются, потому что не являются доходом работника.

Примеры

Пример 1. По распоряжению руководителя предприятия подотчетному лицу Мухину В. В. 13.06.2011 г. были выданы под отчет из кассы 500 грн. на закупку канцтоваров.

Заработная плата работника в июне — 2500 грн.

Сразу оговоримся, что предельный срок подачи Отчета и возврата средств, установленный

НК, — 20.06.2011 г.; предельный срок возврата средств, установленный Положением № 637, — 14.06.2011 г.

Варианты развития событий представим в таблице:

|

Ситуация |

Вариант |

Срок |

Последствия |

|

|

подачи |

возврата неизрасходованных денежных средств |

|||

|

Работник подал Отчет с подтверждающими первичными документами в сумме 500 грн. на покупку канцтоваров |

А |

14.06.2011 г. |

Нет неизрасходованных средств |

Никаких последствий ни для работника, ни для предприятия и его должностных лиц не возникает |

|

Б |

14.06.2011 г. |

14.06.2011 г. |

||

|

Работник подал Отчет с подтверждающими документами на сумму 480 грн. на покупку канцтоваров и 20 грн. возвратил в кассу |

В |

14.06.2011 г. |

20.06.2011 г. |

Нарушен срок, установленный Положением № 637, поэтому при проверке на предприятие могут наложить 25 % штраф, а на его должностных лиц — админштраф за нарушение кассовой дисциплины (см. таблицу на с. 67). У подотчетного лица доход не возникает и НДФЛ не удерживается |

|

Г |

16.06.2011 г. |

16.06.2011 г. |

||

|

Д |

16.06.2011 г. |

20.06.2011 г. |

||

|

Е* |

16.06.2011 г. |

23.06.2011 г. |

Нарушены сроки и по НК, и по Положению № 637. Исходя из «приемлемого» подхода 30.06.2011 г. в налогооблагаемый доход работника нужно включить сумму 23,53 грн. (20 грн. х 1,176471) и удержать НДФЛ в сумме 3,53 грн. (23,53 грн. х 15 %). На предприятие и должностных лиц может быть наложен штраф (см. варианты В — Д) |

|

|

Ж* |

23.06.2011 г. |

24.06.2011 г. |

||

|

З* |

04.07.2011 г. |

04.07.2011 г. |

По состоянию на 30.06.2011 г. в налогооблагаемый доход работника нужно включить сумму 588,24 грн. (500 грн. х 1,176471) и удержать НДФЛ в сумме 88,24 грн. (588,24 грн. х 15 %). На предприятие и должностных лиц может быть наложен штраф (см. вариант В — Д) |

|

|

* В ситуации, когда подотчетные средства не возвращены в установленный срок, крайне важной для целей обложения НДФЛ является дата признания дохода у физического лица. Возможны следующие варианты: 1. «Фискальный». Вся сумма средств, выданных под отчет, считается суммой неизрасходованных денежных средств и признается доходом работника на следующий день после предельного срока предоставления Отчета и возврата неизрасходованных средств по НК, т. е. 21.06.2011 г. НДФЛ рассчитывается со всей суммы, выданной под отчет и не возвращенной в установленный срок. 500 грн. х 1,176471 х 15 % = 88,24 грн. 2. «Приемлемый». Поскольку сумма НДФЛ, начисленная на сумму неизрасходованных денежных средств, удерживается за счет любого налогооблагаемого дохода плательщика налога за соответствующий месяц, то считаем, что датой начисления дохода работнику является последний день месяца, в котором средства выдавались под отчет, — день начисления зарплаты (дохода, из которого будет удержан налог). При этом если Отчет подан работником до конца месяца, то НДФЛ: — рассчитывается с суммы остатка невозвращенных средств (20 грн. х 1,176471 х 15 % = 3,53 грн.); — не удерживается, если работник отчитается в полном объеме, хоть и с нарушением сроков. При этом если на последний день месяца работник не предоставит Отчет, то НДФЛ рассчитывается со всей суммы, выданной под отчет и не возвращенной в установленный срок. Мы придерживаемся именно «приемлемого» варианта. Однако не мешало бы получить разъяснения официальных органов по данному вопросу. 3. «Формальный». Поскольку сумма НДФЛ рассчитывается непосредственно в Отчете, то НДФЛ не рассчитывается вплоть до получения Отчета от работника. Этот вариант используют некоторые налоговики на местах, однако без официальных разъяснений мы бы не рекомендовали его применять. |

||||

Заполним форму Отчета, основываясь на данных примера (вариант «Ж»).

Пример 2.

Работнику 06.06.2011 г. выданы 10000 грн. под отчет на покупку компьютерных столов для офиса в количестве 10 штук.

Заработная плата работника составляет 9410 грн. и выплачивается 7 и 22 числа каждого месяца.

Поскольку Отчет подан (хоть и с нарушениями сроков), то на момент определения общего месячного налогооблагаемого дохода работника за июнь (по состоянию на 30.06.2011 г.) 2000 грн. являются

несвоевременно возвращенными средствами, которые включаются в доход работника с учетом «натурального» коэффициента.

Поскольку сумма НДФЛ, начисленная на сумму неизрасходованных денежных средств, удерживается

за счет любого налогооблагаемого дохода (после его налогообложения) плательщика налога за соответствующий месяц, то НДФЛ необходимо удержать при выплате дохода 07.07.2011 г.

При этом сумма общего налогооблагаемого месячного дохода работника за июнь 2011 года рассчитывается исходя из того, что вначале берется заработная плата, а затем к ней прибавляются другие выплаты в хронологическом порядке (

письмо от 03.02.2011 г. № 2346/6/17-0715; № 2918/7/17-0717).

В этом случае НДФЛ составит:

(9410 грн. — 9410 грн. х 3,6 %) х 15 % + 2000 грн. х 1,204819 х 17 % = 1360,69 грн. + 409,64 грн. = 1770,33 грн.

При удержании суммы НДФЛ, начисленной на сумму неизрасходованных денежных средств, работодателю необходимо учитывать требования

ст. 128 КЗоТ, согласно которой размер всех отчислений из заработной платы работника не должен превышать 20 % суммы, подлежащей выплате, а в случаях, отдельно предусмотренных законодательством, — 50 % суммы, подлежащей выплате на руки.

Суммы начисленного дохода и удержанного НДФЛ указываются в Налоговом расчете по ф. № 1ДФ с признаком дохода «118».

Как видите,

подотчетным лицам нужно четко разъяснить, что при получении денег под отчет (случай командировки сейчас не берем) отчитаться за них и вернуть остаток средств нужно по-прежнему не позднее окончания следующего рабочего дня.

При отправлении сотрудника в командировку ему необходимо выдать деньги на наем жилья, проезд и средства на суточные расходы, размер которых установлен на основании регламентных документов. Каким образом определить сумму аванса и как произвести выдачу и возврат оставшейся суммы денег, а также как поступить с перерасчетом?

Определение суммы аванса на командировку

Сумма аванса самостоятельно определяется организацией с учетом срока командировки, норм расходов по найму жилья, суточных расходов, а также стоимости проезда в место назначения и обратно. Размер суточных и нормативы должны быть прописаны в коллективном оговоре или же в локальных нормативных актах организации.

В настоящее время размер суточных установлен в размере 700 рублей для поездок по России и 2500 рублей для заграницы. Обращаем внимание, что организация вправе установить размер как меньше так и больше установленных сумм. Вопрос в дополнительных налогах с суточных, так при превышении данных сумм будет взиматься налог на доходы с сотрудника.

Что будет если суточные меньше 700 рублей? Суточные могут быть установлены и в меньшем размере, такое право у организации есть. Установленные нормы не обязывают их придерживаться, установленная величина влияет на налогообложение. Однако стоит разумно подходить к определению размера суточных, ведь сотрудник уезжает в поезду для выполнения задач организации, а не по своей воле и устанавливая небольшие суммы означает, что ему придется тратить свои личные деньги на питание, проезд и т.д.

Подробнее о том, как отправить сотрудника в командировку по новым правилам читайте здесь.

Выдача аванса на командировку

Порядок выдачи денежных средств из кассы предприятия определен Положением о порядке ведения кассовых операций, которое было утверждено Банком России №373-П от 12.10.2011 (далее будем указывать как Положение).

Аванс выдается из следующих денежных средств:

- Поступления в кассу организации за реализацию товара (Услуг, работ).

- Полученных с расчетного счета.

Аванс не выдается из денег, полученных от граждан для оплаты в пользу третьих лиц (к примеру по договору поручения в счет оплаты за услуги связи).

Важно! Получить деньги на командировку в под отчет может лицо у которого отсутствует задолженность по полученным ранее авансам.

Выдача командировочных производится по следующим основаниям:

- При наличии приказа, составленного по форме Т-9 (коллективная форма Т-9а).

- Заявления работника о сумме аванса и сроке выдачи с визой директора.

Выдача денег производится по расходному кассовому ордеру, который оформляется в одном экземпляре. В “расходнике” работник должен от руки прописью записать сумму полученных денег (рубли пишутся прописью, а копейки цифрами, к примеру, пять тысяч рублей 38 копеек), а после поставить свою роспись в получении. Деньги необходимо пересчитать присутствии кассира, ибо в противном случае претензии по отсутствующим суммам приниматься не будут.

Приходный кассовый ордер (форма КО-1)

| Оглавление:

1. Порядок и способы оформления ПКО 2. Инструкция по заполнению приходного ордера 3. Образец заполнения РКО 4. Штрафы за отсутствие и сроки хранения ПКО |

Скачать бланк ПКО в excel или в формате word

Скачать образцы ПКО: Взнос учредителя, Возврат подотчета, Возмещение ущерба, Деньги из банка на ЗП, Заем ООО от учредителя, По договору от юр. лица, Розничная выручка у ИП, Торговая выручка ООО |

Приходный ордер – это унифицированный бланк, который заполняется по факту поступления наличных денег в кассу организации (ИП).

Компания обязана оформить ПКО в следующих случаях:

- Внесение средств в уставный капитал;

- Возврат неиспользованных сумм подотчетных средств;

- Возмещение ущерба сотрудником;

- Реализация имущества, принадлежащего компании;

- Возврат или поступление заемных средств;

- Поступление денег со счета компании;

- Приход наличной выручки от хозяйственной деятельности (на конец рабочего дня заполняется один ПКО на всю сумму выручки).

Индивидуальные предприниматели оформлять ПКО, как и другие бланки кассовой дисциплины (например: РКО, кассовую книгу и пр.), не обязаны, но могут применять такие документы по собственной инициативе в целях учета и контроля за перемещением и расходованием наличных средств.

Порядок и способы оформления ПКО

Унифицированный бланк ордера (№ КО-1) утвержден Постановлением Госкомстата России от 18.08.1998 №88.

Документ состоит из двух частей: приходный кассовый ордер и квитанция к ПКО.

Ордер выписывается в одном экземпляре. Нумерация производится по порядку в хронологической последовательности, датой отсчета является 1 января каждого нового года.

Лицом, в обязанности которого входит заполнение приходного ордера, может являться:

- сотрудник организации (кассир, бухгалтер и др.), назначенный распоряжением руководителя компании;

- главный бухгалтер;

- руководитель (если в штате компании нет главного бухгалтера или бухгалтера).

Подписывают ПКО: главный бухгалтер (бухгалтер или директор) и кассир.

Если руководитель организации (ИП) единолично проводит кассовые операции и оформляет первичную документацию, на ПКО ставится только подпись руководителя (ИП).

Оформление бланка производится:

1) Ручным способом.

2) На компьютере с последующей распечаткой:

- в текстовом или табличном редакторе;

- с помощью специализированных программ и онлайн-сервисов.

3) В электронном виде. При таком способе документооборота кассовые бланки должны быть заверены квалифицированной электронной подписью.

Исправления и помарки при заполнении ПКО категорически не допускаются!

Квитанция к ордеру заполняется одновременно с ПКО, подписывается и заверяется печатью.

Для проставления оттиска печати могут быть использованы:

1) Основная круглая печать организации.

Следует отметить, что с момента вступления в силу закона от 06.04.2015 №82-ФЗ организации имеют право отказаться от использования круглой печати.

2) Простые (вспомогательные) печати и штампы, находящиеся у работников фирмы, ответственных за их сохранность и использование.

Оттиск печати должен располагаться целиком на квитанции и не заходить на сам приходный ордер.

Кассир, получивший заполненный бланк из бухгалтерии, обязан:

- сверить все данные ордера;

- проверить документ на отсутствие помарок и исправлений;

- удостовериться в подлинности подписи главного бухгалтера (или другого ответственного лица);

- проверить наличие указанных приложений.

Если все правила соблюдены, кассир принимает деньги. Прилагающиеся к ордеру документы следует погасить штампом или сделать надпись от руки: «Получено» («Оплачено») с указанием даты.

Оформленный ПКО остается в организации и подшивается к отчету кассира (второй экземпляр листа кассовой книги), а квитанция передается лицу, сдавшему наличность.

Сведения об ордере вносятся в журнал регистрации ордеров (№ КО-3). Запись о принятых денежных средствах отражается в кассовой книге компании.

Инструкция: как заполнить приходный кассовый ордер

Унифицированная форма заполняется следующим образом:

- В поле «Организация» указывается полное название компании в соответствии с учредительными документами.

- В окне «по ОКПО», указывается соответствующий код согласно уведомлению Росстата.

- Строка «Структурное подразделение» заполняется при наличии у компании подразделений и только в ситуациях, когда деньги сдает сотрудник представительства.

- Далее заполняются порядковый номер бланка и текущая дата.

- В ячейках «Дебет» и «Кредит» указываются номера счетов бухучета или коды (если компания использует кодирование).

ИП эти ячейки не заполняют.

Операции по приходу наличности в организацию отражаются по дебету счета 50 (также следует указать субсчет в соответствии с рабочим планом счетов фирмы).

По кредиту записывается корреспондирующий счет – источник прихода денежной наличности, например:

- 51 (52) – приход наличных денег с банковского счета фирмы;

- 60 – поставщик вернул аванс;

- 62 (76) – поступили деньги от заказчиков и покупателей;

- 66 (67) – получены заемные средства;

- 73-1 (2) – сотрудник возместил материальный ущерб;

- 75-1 – собственник внес долю в уставный капитал;

- 90-1 – поступила выручка от реализации продукции (услуг, работ).

- «Код структурного подразделения» заполняется при наличии кода у подразделения, на которое оформляется ордер.

- «Код аналитического учета» – вносится код аналитики корреспондирующего счета (если такие коды в организации предусмотрены).

- В ячейку «Сумма» записывается полученная сумма наличных денег в числовом выражении.

- Ячейка «Код целевого назначения» заполняется, если компания использует систему кодирования.

- В строку «Принято от» записываются Ф.И.О. работника компании. При расчетах между контрагентами указывается название фирмы и Ф.И.О. сотрудника, который передал деньги, при этом используется предлог «через». Например: ООО «Меридиан» через Иванова К.М.

- В строку «Основание» заносится содержание операции.

- В строке «Сумма» расшифровывается прописью сумма поступивших средств, при этом копейки указываются цифрами.

- В строке «В том числе» записывается ставка и сумма НДС. Если операция не подлежит обложению НДС, указывается: «Без НДС».

- В поле «Приложение» перечисляются наименования, номера и даты прилагаемых документов.

При заполнении вручную бланков, изготовленных типографским способом, следует поставить прочерки в пустых ячейках. Также после внесения суммы прописью нужно обязательно прочеркнуть пустое место в строке, во избежание фальсификации документа.

Квитанция ПКО содержит сведения, идентичные данным приходного ордера.

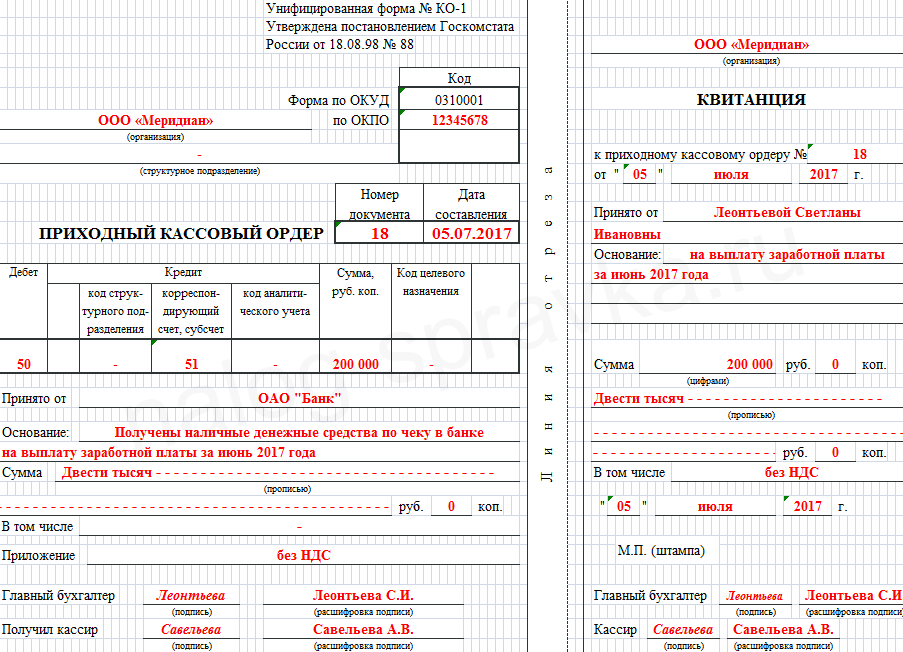

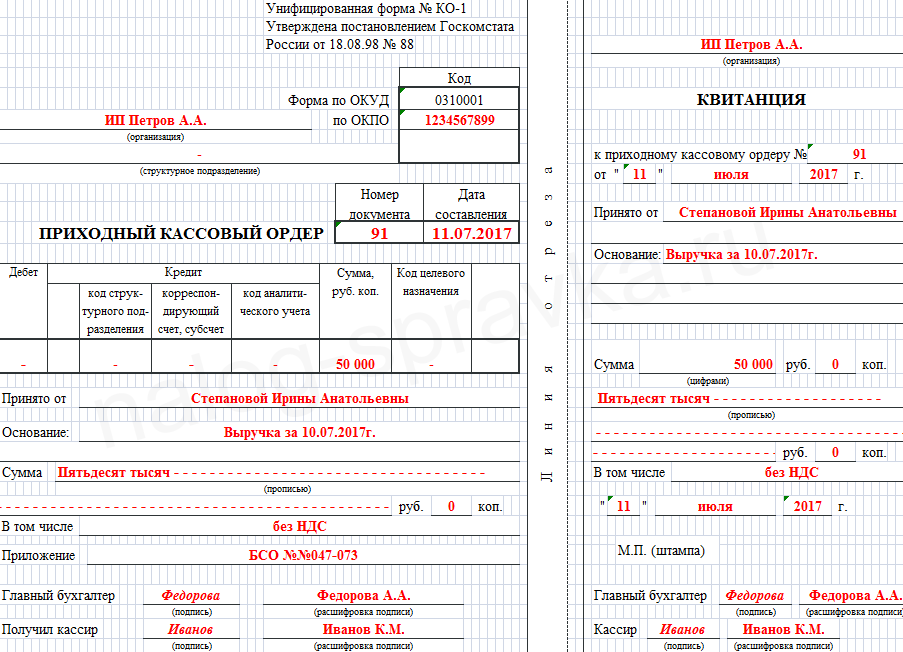

Образец заполнения приходного кассового ордера 2020

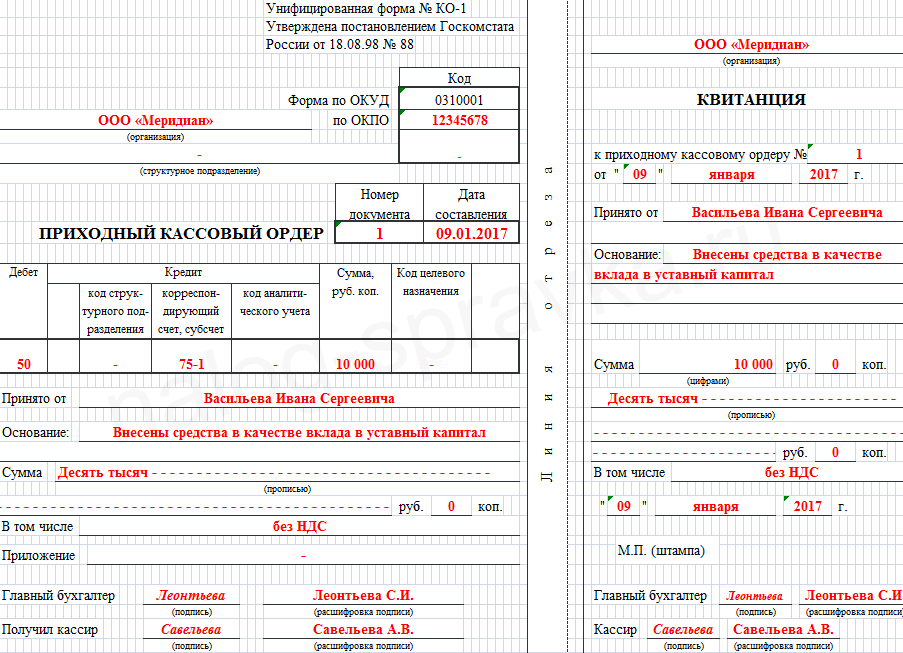

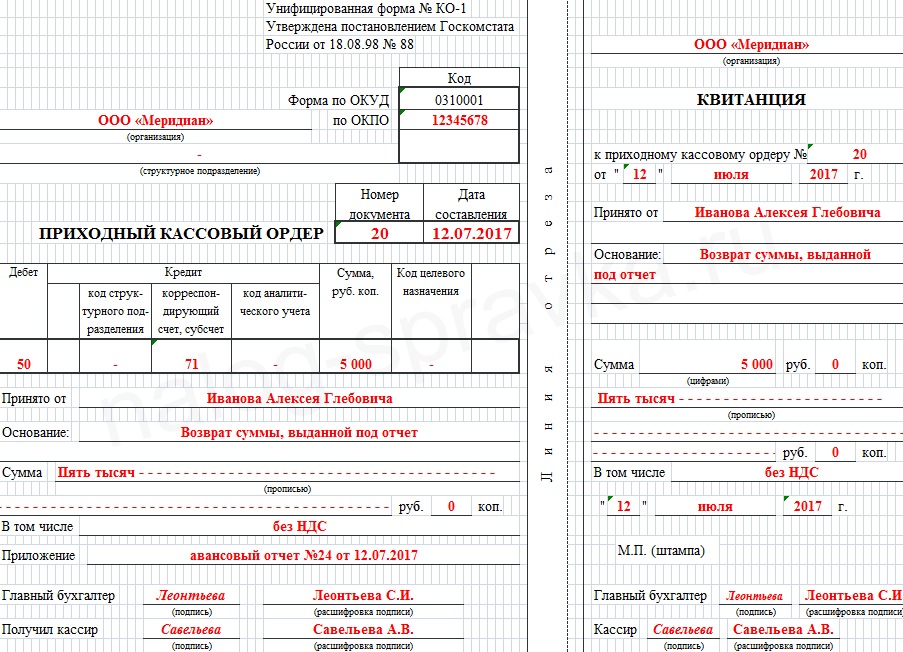

Взнос учредителя в уставный капитал

Возврат подотчетных средств

Возмещение ущерба виновным лицом

Получение денег из банка на выплату зарплаты

Заем ООО от учредителя

Оплата по договору от юридического лица

Розничная выручка у ИП

Торговая выручка ООО

Штрафы за отсутствие ПКО и сроки хранения бланка

За отсутствие первичных документов (грубое нарушение правил учета) инспекторы могут оштрафовать компанию по ст. 120 НК РФ:

- На 10 000 – 30 000 рублей;

- Или на 20% от неуплаченной суммы при занижении налоговой базы, но не менее 40 000 рублей.

Санкции за неправильное оформление ПКО не установлены, но бланк, заполненный с ошибками, могут приравнять к отсутствию документа.

Отсутствие квитанции ПКО у контрагента может привести к отказу инспекторов признать расходы, учитываемые при расчете налога на прибыль (единого налога при УСН). В такой ситуации контрагент понесет дополнительные расходы по уплате налога, штрафа и пеней.

Организация обязана хранить первичную документацию, в состав которой включается и приходный кассовый ордер, на протяжении 5 лет после окончания отчетного года.

Читайте более подробно: Форма КО-1